виды и признаки, порядок измерения, причины возникновения

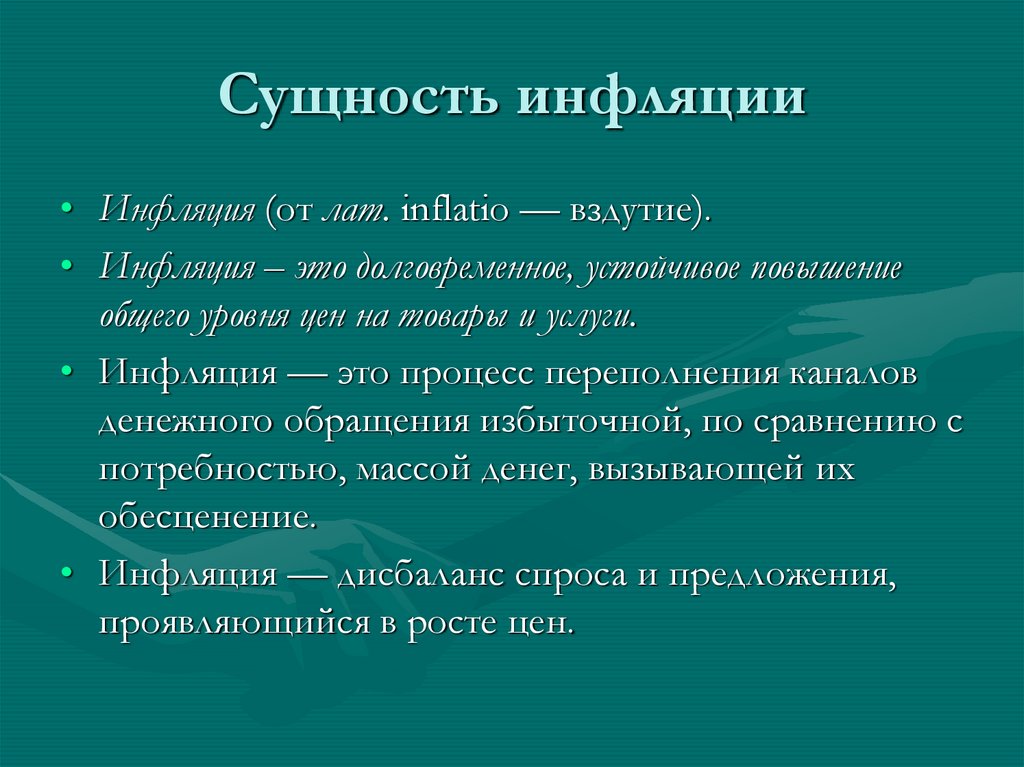

Это общий прирост цен в стране в течение длительного периода. Когда говорят об инфляции, часто подразумевают обесценивание денег: за одну и ту же сумму спустя какое-то время можно купить меньше товаров. При инфляции не обязательно повышается стоимость всех товаров, некоторые могут даже подешеветь, но в целом уровень цен в стране растет.

Сергей Антонов

любит цифры

Профиль автора

Виды

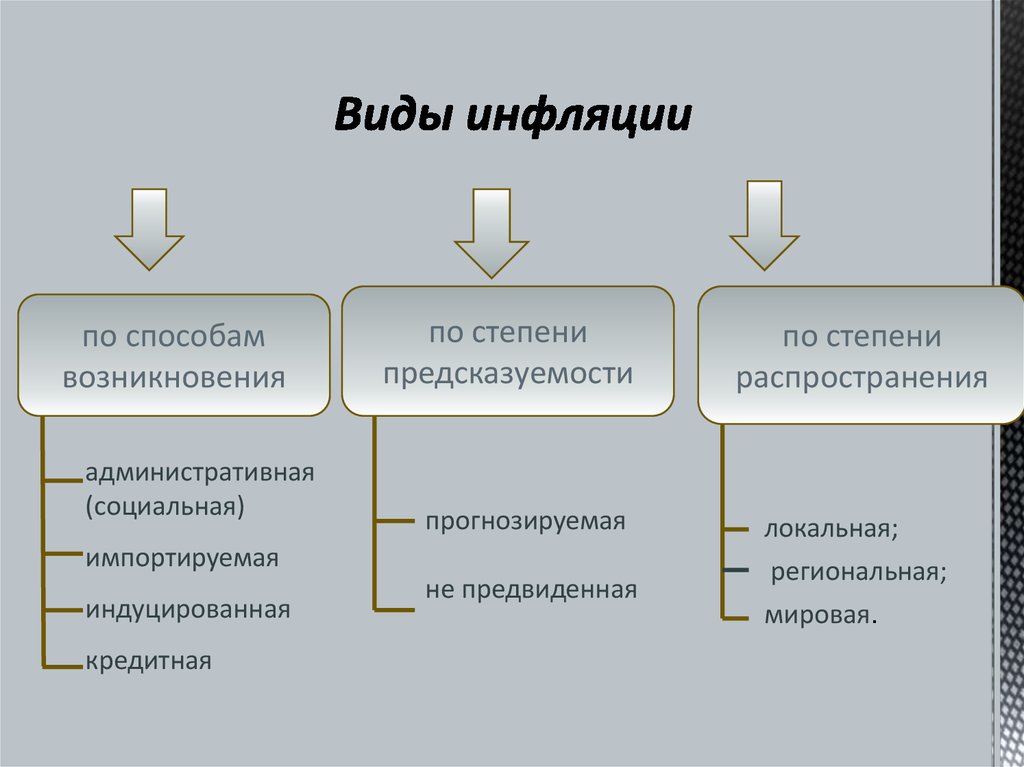

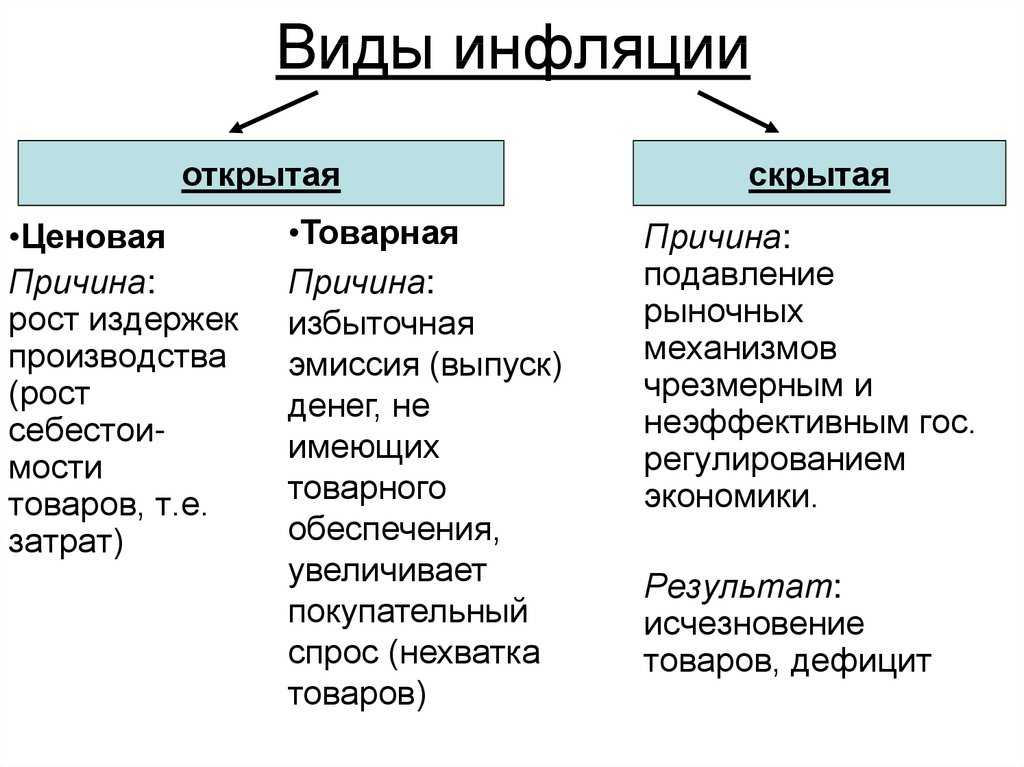

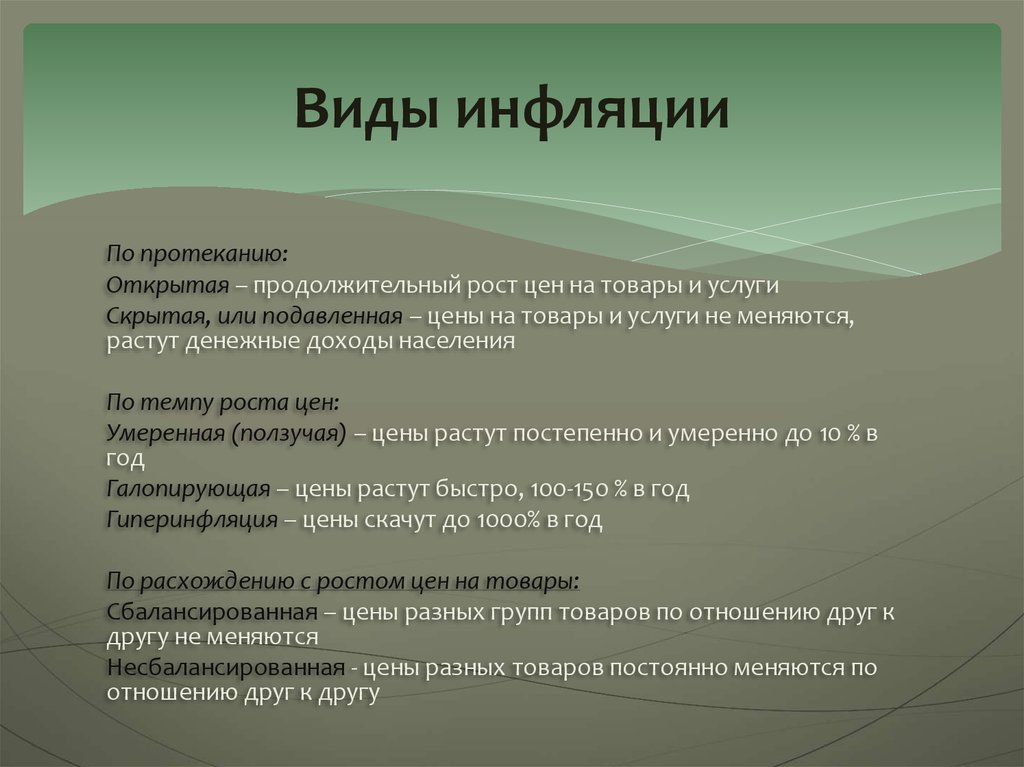

В зависимости от роли, которую играет государство в экономике, выделяют два вида инфляции.

Открытая инфляция бывает в странах с рыночной экономикой. Деньги обесцениваются, цены растут, а уровень жизни падает. Государство регулирует инфляцию и снижает доступность денег для экономики — повышает налоги, ключевую ставку и т. д.

Скрытая инфляция возникает, когда государство жестко регулирует цены. Такие запреты приводят к дефициту товаров, так как издержки производителей растут и они вынуждены снижать объемы производства. Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

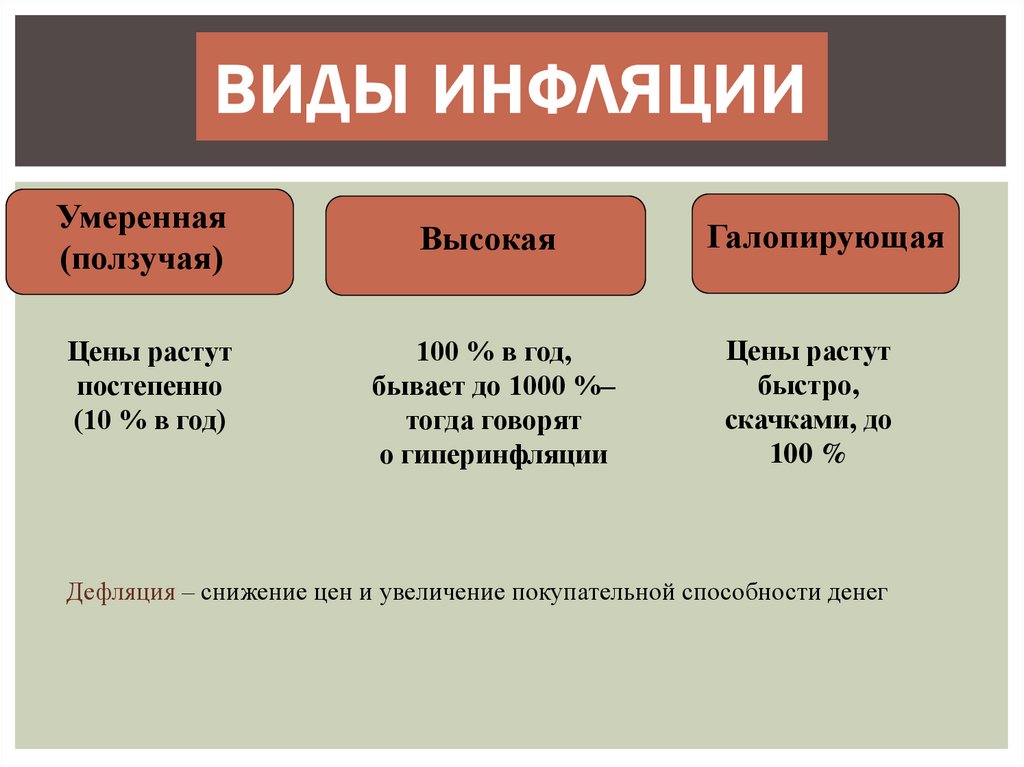

Существует классификация, которая привязана к темпу прироста стоимости.

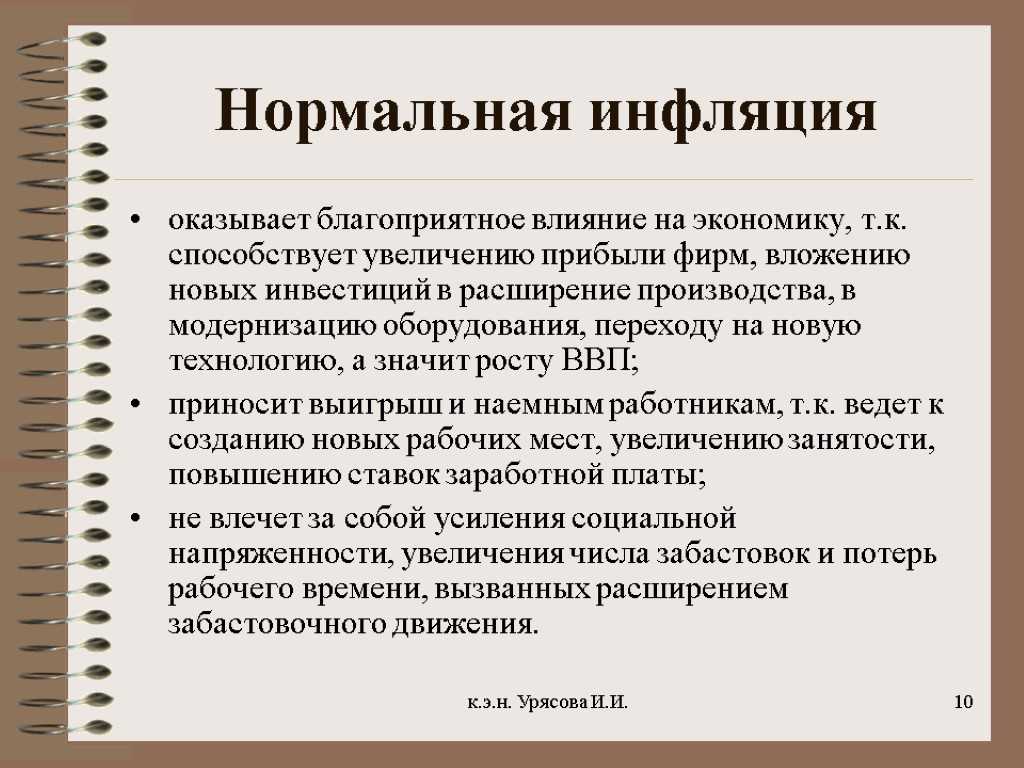

Умеренная инфляция — до 10% в год. Низкие темпы прироста благотворно сказываются на экономике: растет оборот денежной массы, дешевеют кредиты, инвесторы вкладывают в новые производства. Деньги быстро обесцениваются, их выгоднее тратить, а не копить.

Например, в 2020 году инфляция в США составила 7% и побила сорокалетний рекорд — обычно она была еще ниже. Американская экономика считается в этом плане одной из самых стабильных в мире: правительство жестко контролирует бюджетные расходы, цены практически не растут, а производство ориентировано не только на покупателей внутри страны, но и на экспорт. Для сравнения — в 2020 году в США инфляция была всего 1,36%.

Галопирующая инфляция — до 50% в год. Кризисная ситуация для экономики: деньги обесцениваются быстро, банкам становится невыгодно выдавать кредиты. Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

С инфляцией в десятки процентов столкнулись россияне после кризиса 1998 года. В 1999 цены выросли на 36,5%, в 2000 — на 20,2%, в 2001 — на 18,5%. В то время производство практически не развивалось: сырье и оборудование резко подорожали, а банки давали кредиты бизнесу в лучшем случае под 40—50% годовых.

Гиперинфляция — до десятков тысяч процентов в год. Такое происходит, когда объем импорта превышает объем экспорта и государство печатает все новые деньги, пытаясь остановить отток капитала. Население и предприятия переходят к натуральному обмену, так как цены даже за один день могут вырасти в разы.

Самый известный пример — кризис в Германии в 1921—1923 годах. В среднем цены росли на 25% в день. Деньги обесценивались очень быстро, поэтому люди старались тратить всю зарплату сразу. В стране процветал бартер, появились суррогатные деньги — нотгельды. Их выпускали в виде жетонов, которые приравнивались к конкретному продукту: килограмму сахара, киловатт-часу электричества или даже грамму золота.

Их выпускали в виде жетонов, которые приравнивались к конкретному продукту: килограмму сахара, киловатт-часу электричества или даже грамму золота.

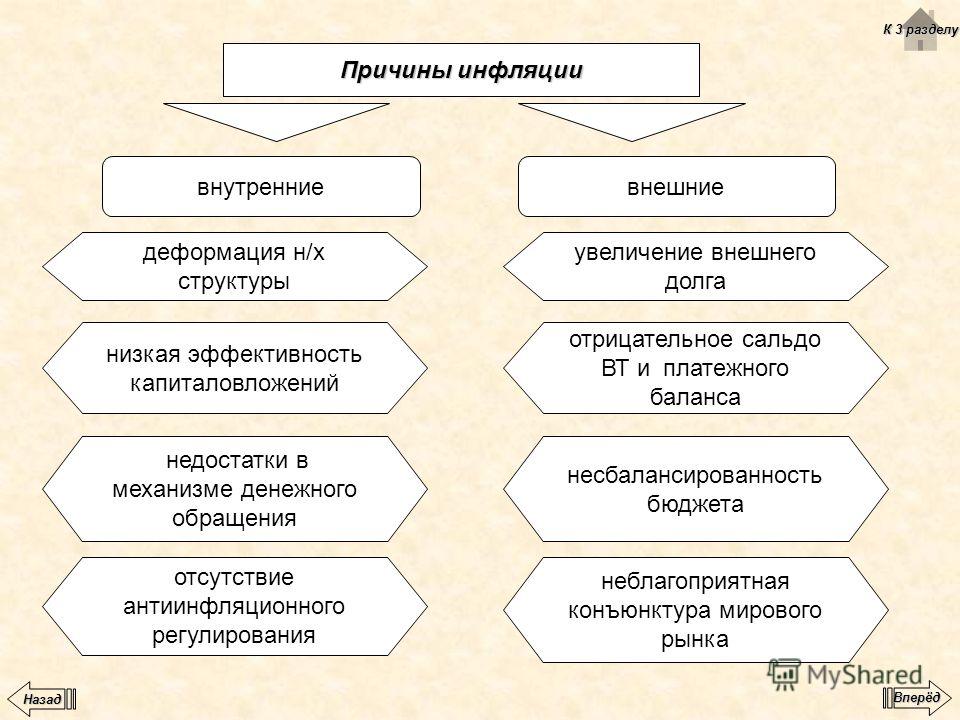

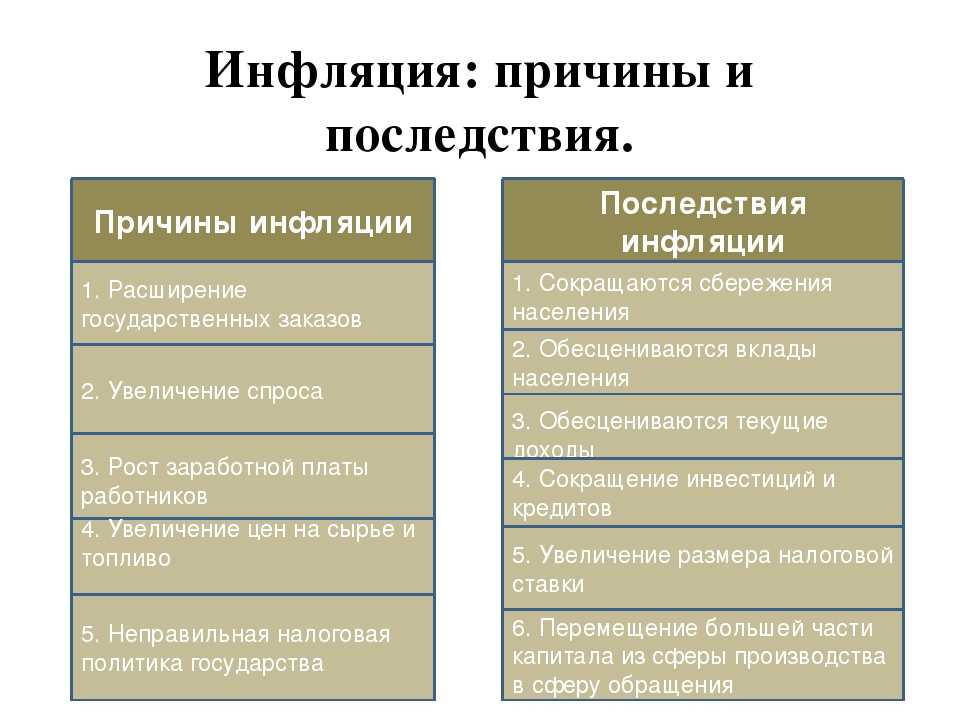

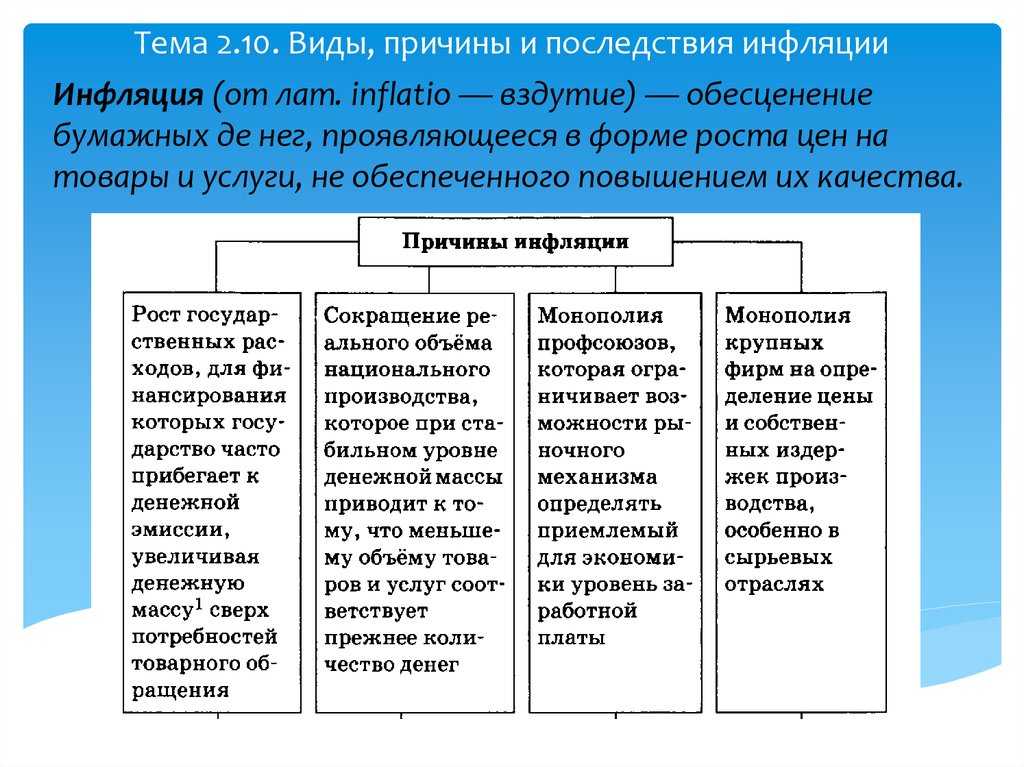

Причины

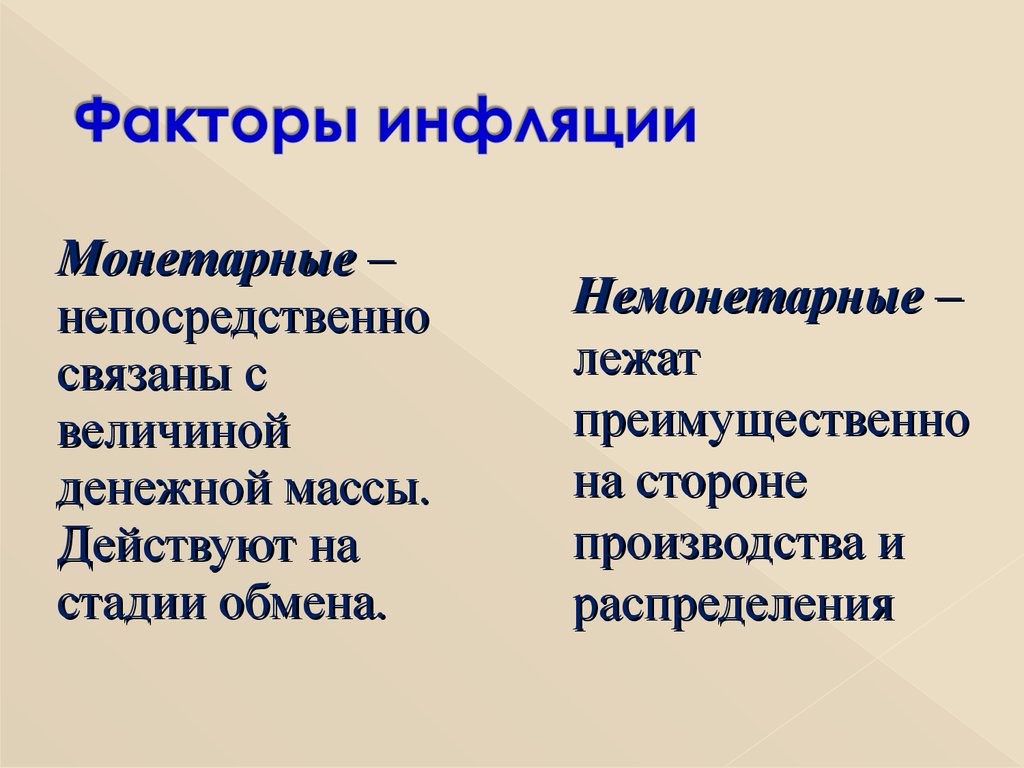

Большинство причин так или иначе связано с количеством и доступностью денег для экономики. Такие факторы называют монетарными. Инфляция ускоряется, когда свободных денег в экономике становится больше.

Вот почему это может происходить:

- снижаются проценты по кредитам;

- снижаются налоги;

- падают объемы производства;

- растут бюджетные расходы;

- растет зарплата.

/ten-years-inflation-calc/

Инфляция на квартирах, бигмаках и Айфонах: узнайте, как изменился ваш уровень жизни за 10 лет

На обесценивание денег влияют и немонетарные факторы — не связанные с их количеством в обороте:

- погода, от которой зависит урожай, а значит, и цены на продукты;

- конкуренция — если она усиливается, предприниматели начинают снижать цены в борьбе за клиентов;

- тарифы монополий на перевозки и энергоносители, заложенные в стоимость любого товара;

- курсы валют, если конечная цена продукта зависит от зарубежных поставок оборудования или программного обеспечения.

Таких немонетарных факторов тоже много.

Цены зависят даже от того, как сами граждане оценивают инфляцию. Экономисты используют термин инфляционные ожидания — когда покупатели постоянно ждут роста цен, закупаются впрок и создают ажиотажный спрос, из-за которого действительно увеличивается стоимость товаров. Тогда производители прогнозируют высокую инфляцию, начинают заранее поднимать цены, чтобы компенсировать будущие издержки.

Составляющие

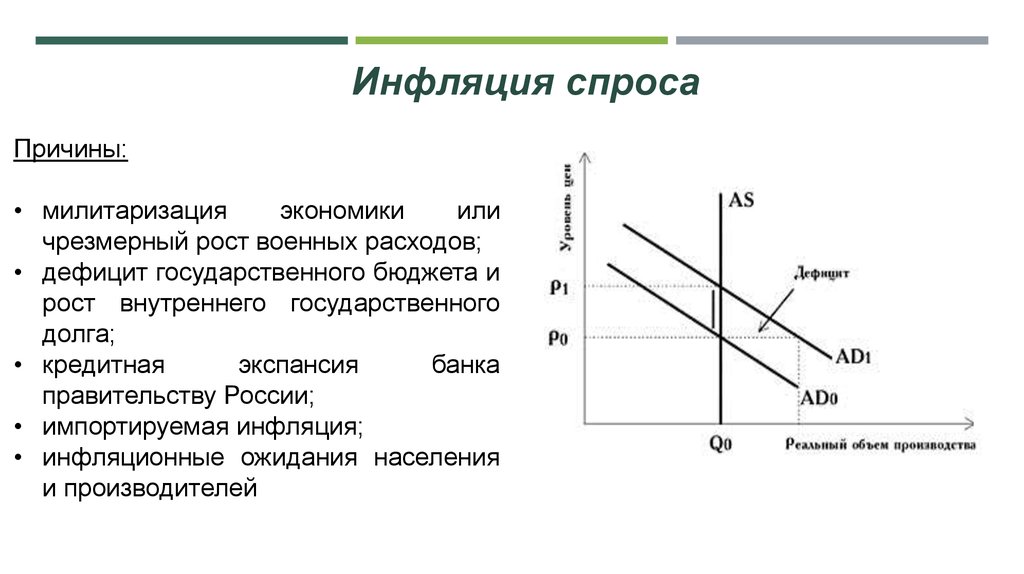

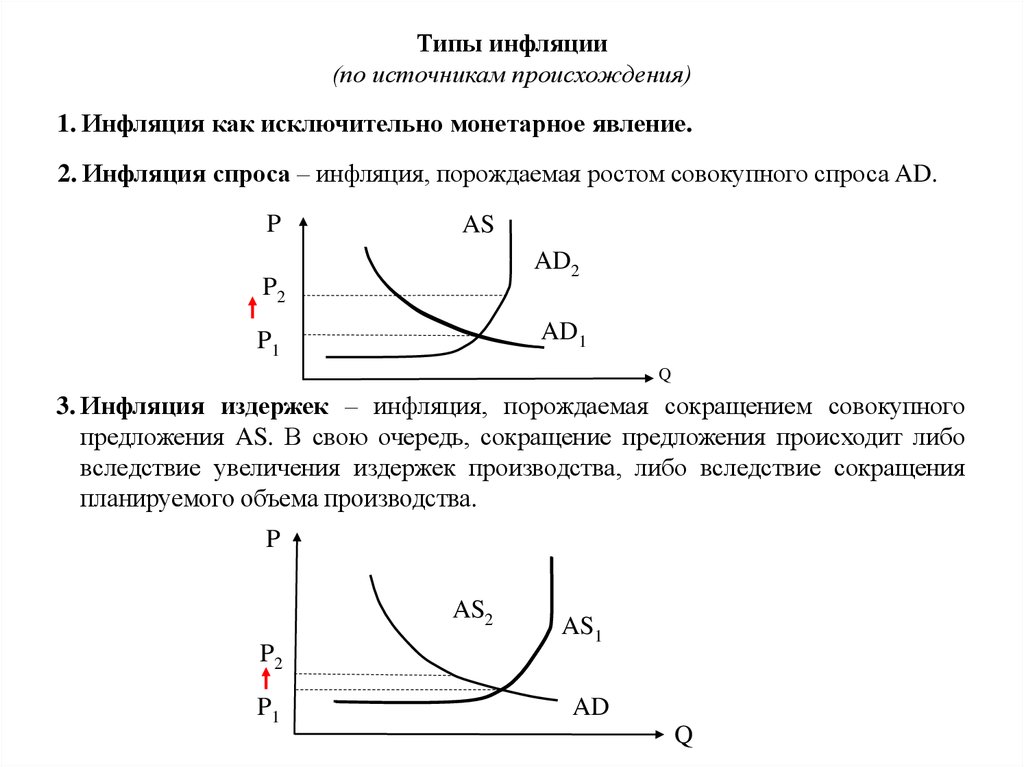

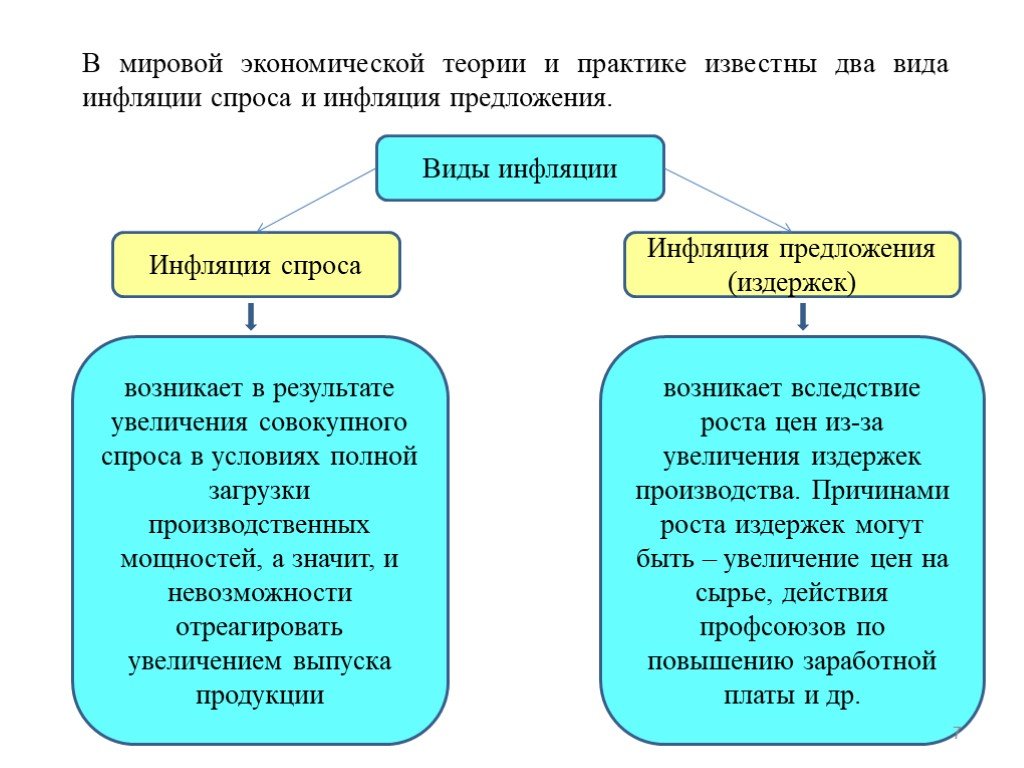

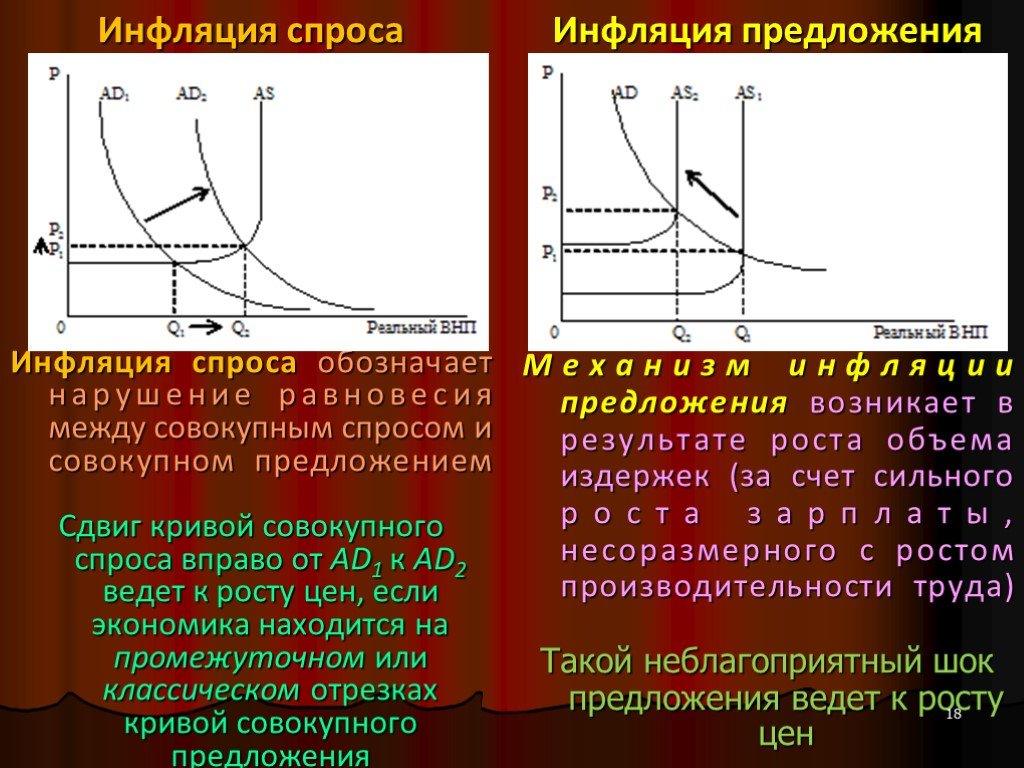

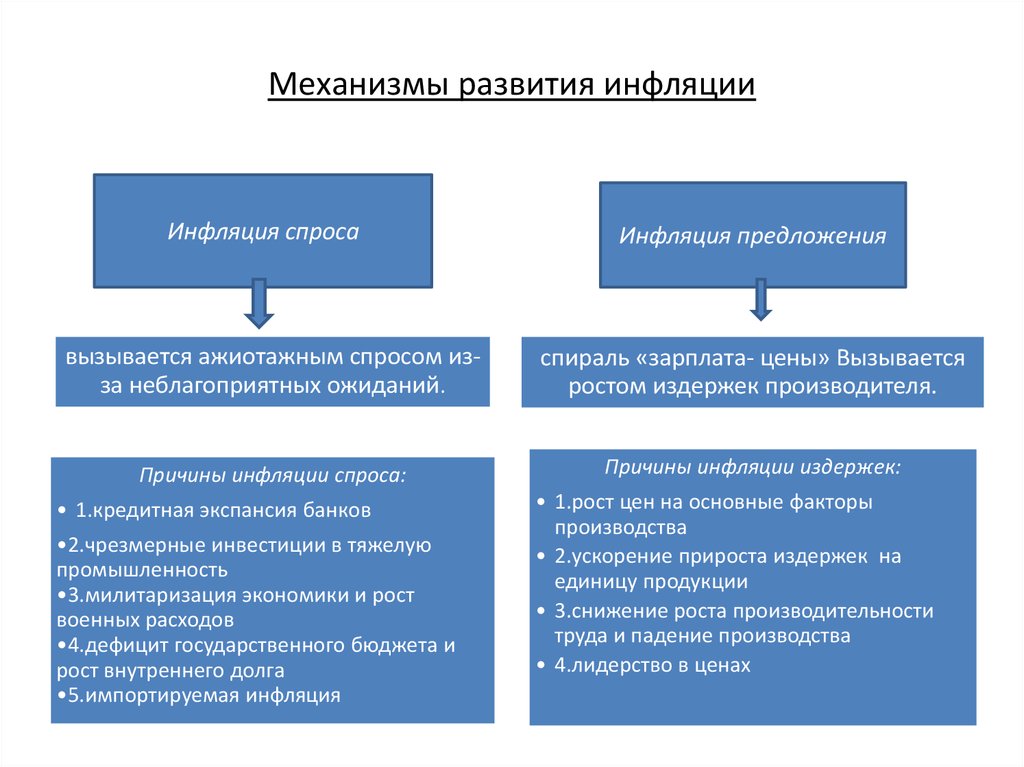

Обесценивание денег происходит по двум причинам: из-за инфляции спроса и издержек.

Инфляция спроса появляется, когда объем зарабатываемых населением денег выше стоимости произведенных всеми этими людьми товаров и услуг. Доходы растут, но тратить заработанное не на что, так как товаров попросту не хватает. В результате цены начинают расти, чтобы сбалансировать спрос и предложение.

Инфляция предложения начинается, когда увеличивается себестоимость товаров и услуг — например, из-за роста тарифов. Чтобы сохранить рентабельность, производители повышают цены.

Измерение

В России инфляцию считает Росстат. Для этого каждый месяц статистики смотрят, как меняются цены на товары и услуги, которые входят в потребительскую корзину. Потребительская корзина — это набор из примерно 700 товаров и услуг, начиная от продуктов питания и заканчивая смартфонами и автомобилями.

Методология расчета инфляции РосстатаDOCX, 307 КБ

Структура потребительской корзины россиян, РосстатPDF, 6,54 МБ

Изменение цен наблюдают во всех регионах, а потом высчитывают средний показатель инфляции по стране. Похожую методику расчета используют и статистики в других странах.

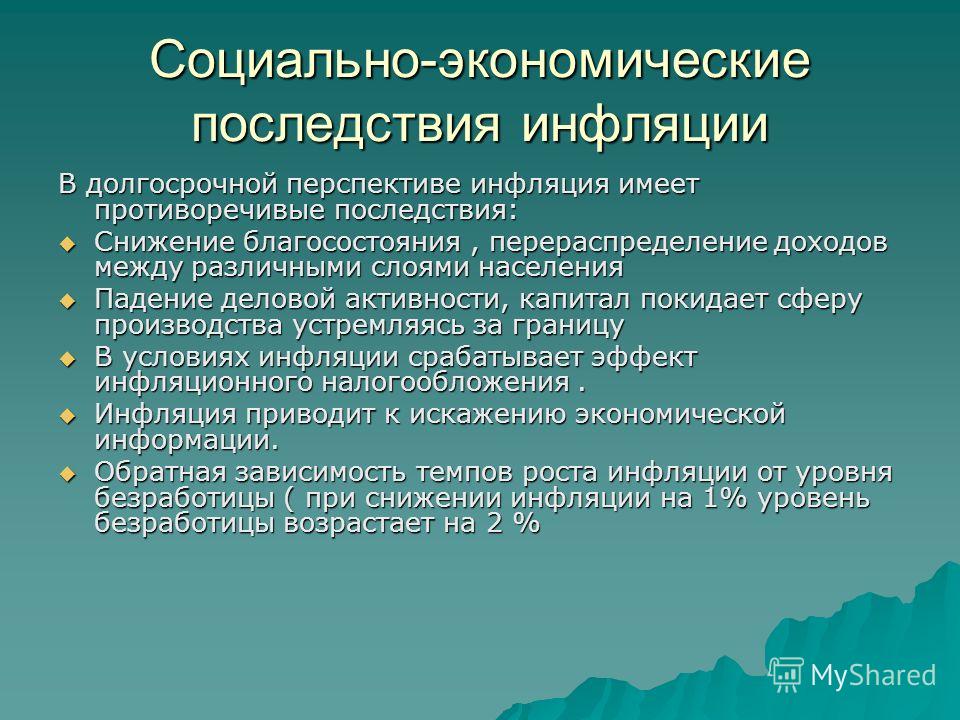

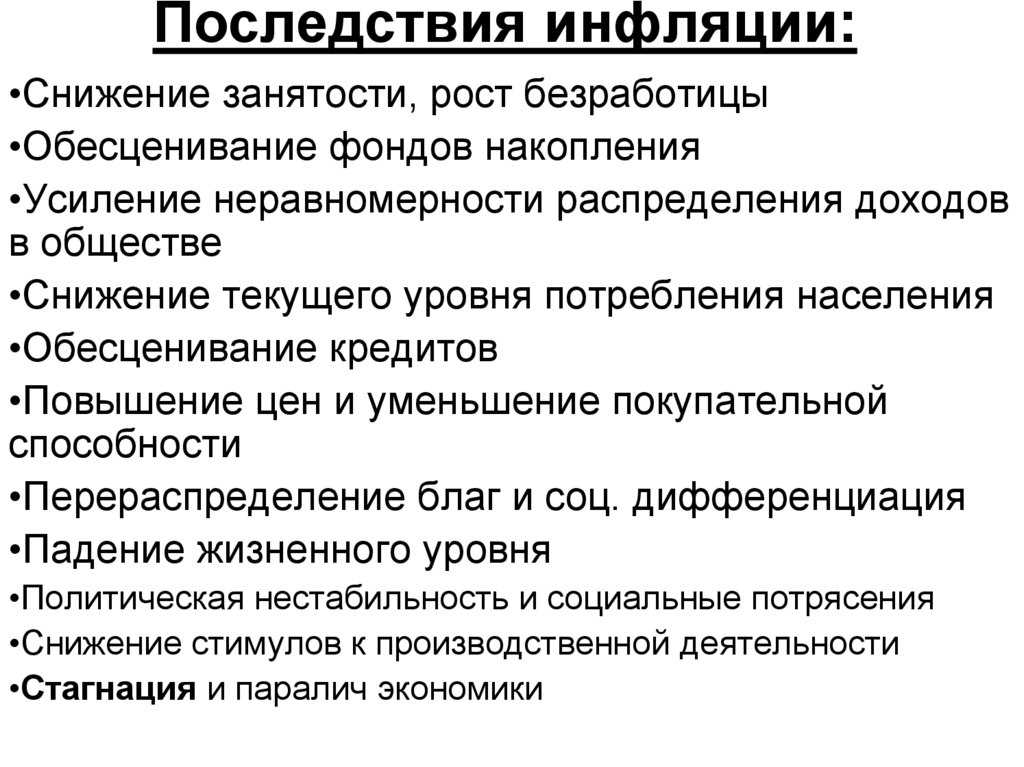

Последствия

Умеренная инфляция нужна для развития экономики: если цены не растут или даже падают, производить новые товары становится невыгодно.

Экономисты называют приемлемым ежегодный прирост цен на 1—2%. Когда этот показатель превышает 10% в год, а инфляция из умеренной превращается в галопирующую, это негативно влияет на экономику.

Инфляция в России

СССР был государством с административной экономикой, инфляция в стране проявлялась в дефиците товаров, в том числе и первой необходимости. Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

Инфляция в СССР: оценки и мнения, газета «Коммерсантъ», 1990 год

Какой уровень инфляции в России

Сильнее всего цены росли в начале девяностых. Пикового значения инфляция достигла в 1992 году — 2600%. В 2009 году, впервые в истории современной России статистики зафиксировали инфляцию в стране ниже 10% — она составила 8,8%. Самый низкий показатель за последние 30 лет наблюдался в 2017 году — 2,5%. В 2021 году, по данным Росстата, цены выросли на 8,39%.

Динамика цен в России в 1991—2021 годах, РосстатXLSX, 16,4 КБ

Какой должна быть инфляция в России

В Центробанке ставят цель достигнуть уровня инфляции 4% в год. Экономисты считают, что это позволит промышленности развиваться, не будет мешать банкам выдавать дешевые кредиты, а людям и предприятиям — брать их.

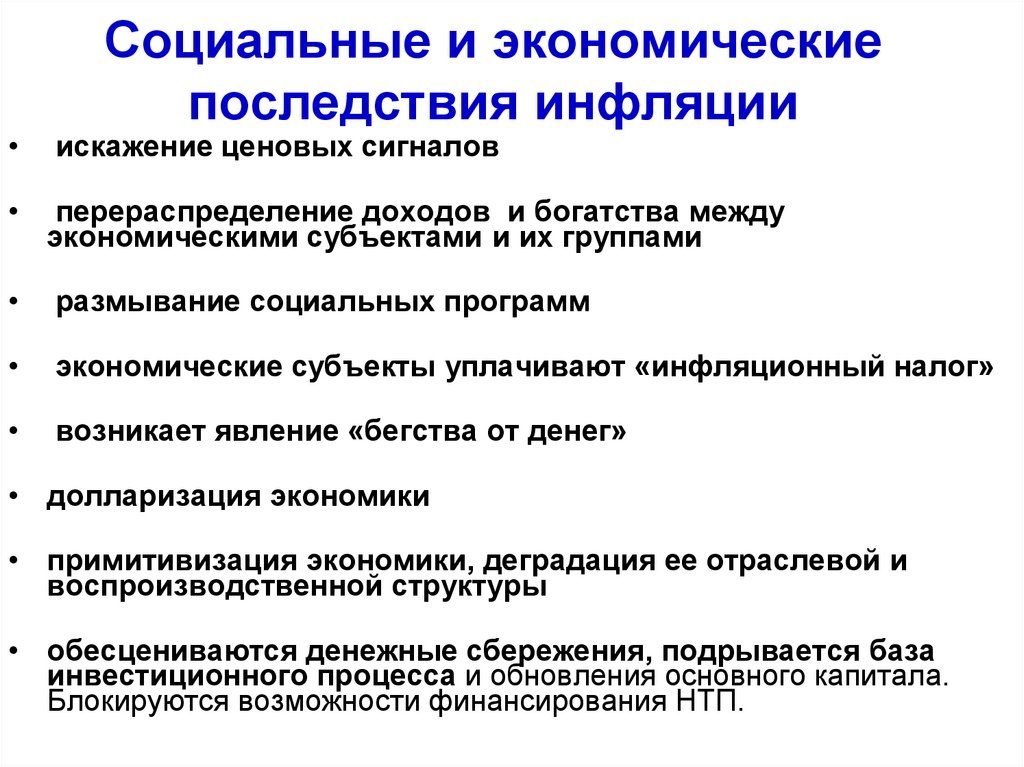

Чем опасна высокая инфляция

Высокая инфляция мешает планировать расходы: проще сразу все тратить, чем копить. Государство не может обеспечивать малоимущих и пенсионеров достойными социальными выплатами, потому что индексация пособий не успевает за ростом цен. Усиливается социальное расслоение общества.

Владельцы предприятий не могут прогнозировать продажи, поэтому объемы производства падают. Растут процентные ставки по кредитам. Торговать становится выгоднее, чем производить: оборот капитала в посредничестве выше, а значит, и прибыль тоже. Экономика не развивается.

Можно ли заморозить цены, чтобы они не росли

Если заставить предприятия и магазины не повышать цены, но разрешить расти массе денег в стране, возникнет скрытая инфляция. Население начнет активно тратить, а это приведет к дефициту. Снизится качество товаров: чтобы удерживать невыгодные для себя цены, производители будут жертвовать качеством.

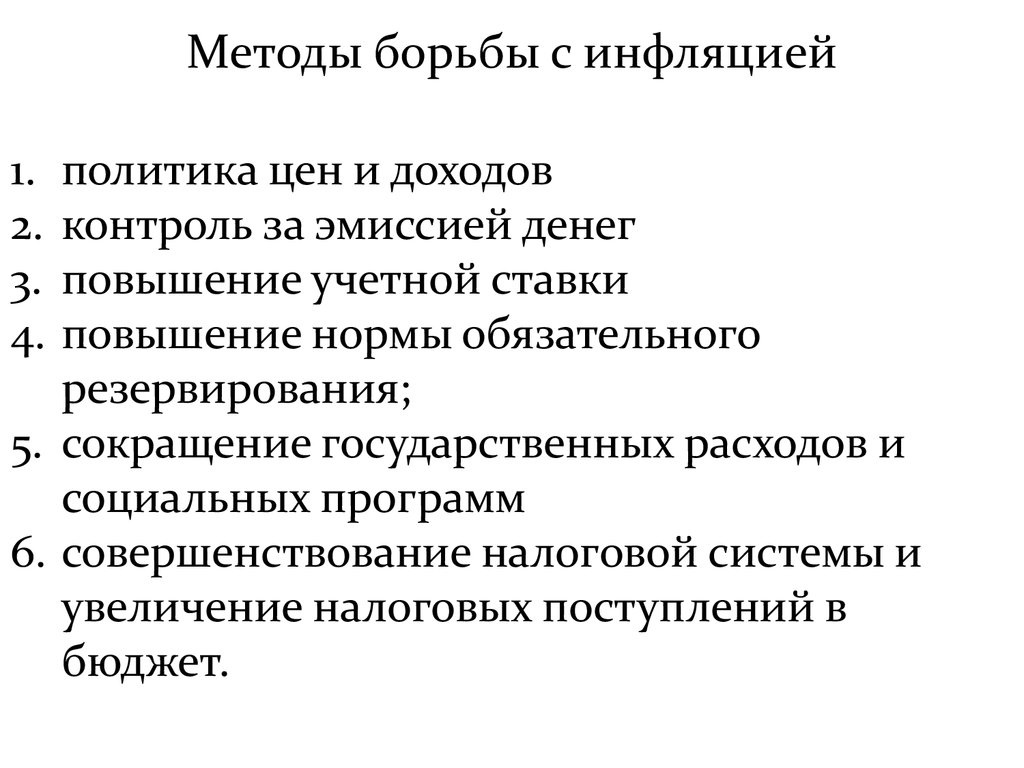

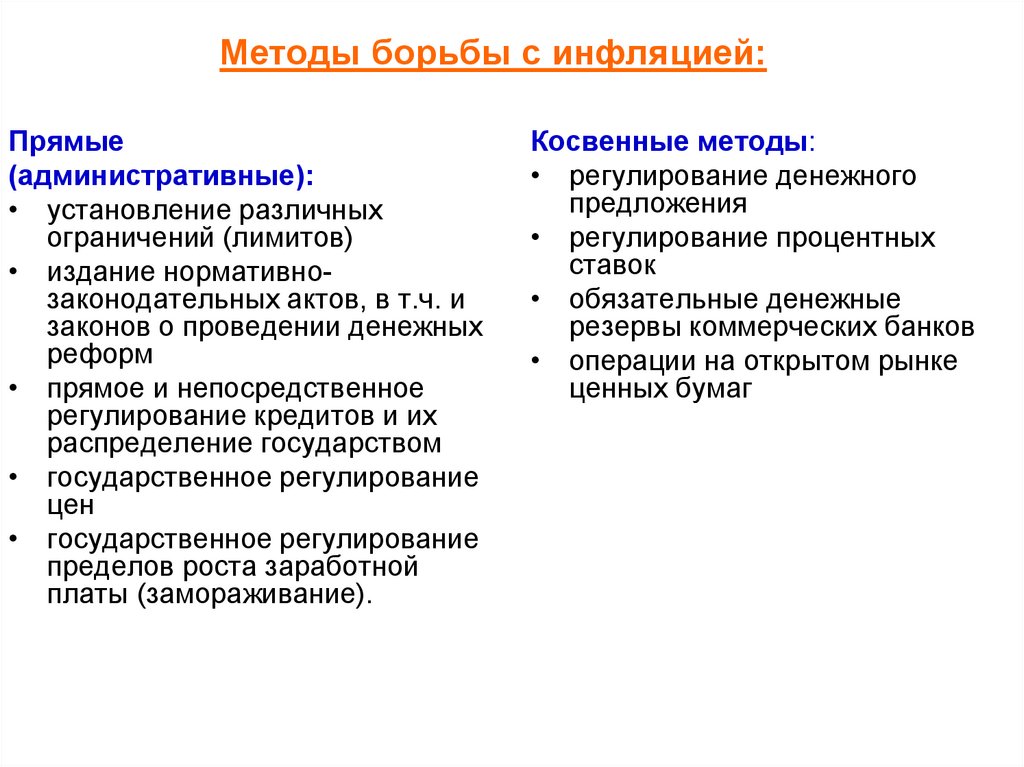

Кто и как сдерживает цены

Государство пытается регулировать инфляцию. Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Доклад о денежно-кредитной политике в России, ЦентробанкPDF, 3,7 МБ

В это же время снижаются и ставки по вкладам: банкам выгоднее занимать у государства, чем привлекать вклады у населения. Люди перестают копить и начинают тратить. Оборот денег растет, а вместе с ним — спрос и цены на товары.

Если нужно замедлить инфляцию, Гознак печатает меньше денег, а ЦБ повышает ключевую ставку. Банки занимают не у государства, а привлекают граждан открывать вклады. Люди перестают тратить и несут деньги на депозиты. Ставки по кредитам растут. Оборот денег снижается, падают цены и спрос на товары.

|

|||||||||||||||||||

Понимание покупательной способности и индекса потребительских цен

Что такое покупательная способность?

Покупательная способность – это стоимость валюты, выраженная количеством товаров или услуг, которые можно купить за одну денежную единицу. Со временем он может ослабнуть из-за инфляции. Это связано с тем, что рост цен эффективно уменьшает количество товаров или услуг, которые вы можете купить. Покупательная способность также известна как покупательная способность валюты.

С точки зрения инвестиций, покупательная способность или покупательная способность — это сумма кредита в долларах, доступная клиенту на основе существующих маржинальных ценных бумаг на брокерском счете клиента.

Ключевые выводы

- Покупательная способность – это количество товаров или услуг, которое можно купить за единицу валюты в данный момент времени.

- Инфляция со временем снижает покупательную способность валюты.

- Центральные банки корректируют процентные ставки, чтобы сохранить стабильность цен и покупательную способность.

- Одним из показателей покупательной способности в США является индекс потребительских цен (ИПЦ).

- Глобализация связала валюты теснее, чем когда-либо, поэтому защита покупательной способности во всем мире имеет решающее значение.

Что такое покупательная способность?

Понимание покупательной способности

Инфляция снижает покупательную способность валюты и то, что можно купить за эту валюту. Потеря покупательной способности приводит к росту цен. Чтобы измерить покупательную способность в традиционном экономическом смысле, вы можете сравнить цену товара или услуги с индексом цен, таким как индекс потребительских цен (ИПЦ).

Один из способов подумать о покупательной способности — представить, что вы получаете ту же зарплату, что и ваш дедушка 40 лет назад. Сегодня вам потребуется гораздо большая зарплата, чтобы поддерживать тот же уровень жизни.

Точно так же у покупателя жилья, ищущего дома 10 лет назад в ценовом диапазоне от 300 000 до 350 000 долларов, было больше и лучших вариантов для рассмотрения, чем у людей сейчас в том же ценовом диапазоне.

Покупательная способность влияет на все аспекты экономики: от потребителей, покупающих товары, до инвесторов, покупающих акции, и до экономического процветания страны.

Когда покупательная способность валюты снижается из-за чрезмерной инфляции, могут возникнуть серьезные негативные экономические последствия. Они могут включать более высокую стоимость жизни, более высокие процентные ставки, влияющие на мировой рынок, и падение кредитных рейтингов. Все эти факторы могут способствовать экономическому кризису.

Покупательная способность и ИПЦ

Правительства устанавливают политику и правила для защиты покупательной способности валюты и поддержания здоровой экономики. Они также отслеживают экономические данные, чтобы оставаться в курсе меняющихся условий. Например, Бюро статистики труда США (BLS) измеряет изменения цен и объявляет об этих изменениях с помощью ИПЦ.

Они также отслеживают экономические данные, чтобы оставаться в курсе меняющихся условий. Например, Бюро статистики труда США (BLS) измеряет изменения цен и объявляет об этих изменениях с помощью ИПЦ.

ИПЦ является одним из показателей инфляции и покупательной способности. Он рассчитывает изменение средневзвешенных цен на потребительские товары и услуги, в частности на транспорт, продукты питания и медицинское обслуживание, в данный момент времени. ИПЦ может указывать как на изменение стоимости жизни, так и на дефляцию.

ИПЦ — это всего лишь один из официальных показателей покупательной способности в США.

Паритет закупочной цены

Понятие, связанное с покупательной способностью, называется паритетом покупательной цены (ППС). ППС — это экономическая теория, которая оценивает сумму, на которую статья должна быть скорректирована с учетом паритета при обменных курсах двух стран. ППС можно использовать для сравнения экономической активности стран, уровней доходов и других соответствующих данных, касающихся стоимости жизни или возможных уровней инфляции и дефляции.

Программа международных сопоставлений Всемирного банка публикует данные о паритетах покупательной способности между разными странами.

Потеря или увеличение покупательной способности

Потеря или увеличение покупательной способности относится к уменьшению или увеличению того, сколько потребители могут купить на данную сумму денег. Потребители теряют покупательную способность при повышении цен. Они приобретают покупательную способность, когда цены снижаются.

Причины потери покупательной способности могут включать правительственные постановления, инфляцию, а также природные и техногенные катастрофы. Причины повышения покупательной способности включают дефляцию и технологические инновации.

Одним из примеров повышения покупательной способности может быть ситуация, когда портативные компьютеры, которые два года назад стоили 1000 долларов, сегодня стоят 500 долларов. При отсутствии инфляции на 1000 долларов теперь можно купить ноутбук плюс дополнительные товары на 500 долларов.

Великая инфляция 1970-х — начала 1980-х годов подорвала покупательную способность и уровень жизни американцев. Уровень инфляции взлетел до 14%.

Примеры покупательной способности

Германия после Первой мировой войны

Исторические примеры сильной инфляции и гиперинфляции (которые могут разрушить покупательную способность валюты) могут показать нам различные причины и следствия таких явлений. Иногда дорогостоящие и разрушительные войны приводят к экономическому коллапсу, в частности, для проигравшей страны. Это случилось с Германией после Первой мировой войны (ПМВ).

После Первой мировой войны в 1920-х годах Германия столкнулась с чрезвычайными экономическими трудностями и почти беспрецедентной гиперинфляцией, отчасти из-за огромной суммы репараций, которую Германия должна была выплатить.

Не имея возможности выплатить эти репарации подозрительной немецкой маркой, Германия напечатала бумажные банкноты для покупки иностранной валюты, что привело к высокому уровню инфляции, из-за которого немецкая марка потеряла ценность при несуществующей покупательной способности.

Финансовый кризис 2008 года

Последствия потери покупательной способности после мирового финансового кризиса 2008 года и европейского долгового кризиса помнят до сих пор. Из-за усиления глобализации и введения евро валюты неразрывно связаны, и экономические проблемы могут выходить за географические границы. В результате правительства во всем мире проводят политику контроля над инфляцией, защиты покупательной способности и предотвращения рецессии.

Например, в 2008 году Федеральная резервная система США сохранила процентные ставки около нуля и ввела план количественного смягчения (QE). Количественное смягчение, изначально вызывавшее споры, привело к тому, что Федеральная резервная система США (ФРС) купила государственные и другие рыночные ценные бумаги, чтобы увеличить денежную массу и снизить процентные ставки.

Увеличение капитала стимулировало увеличение кредитования и создало больше ликвидности. США прекратили политику количественного смягчения после стабилизации экономики.

Европейский центральный банк (ЕЦБ) также проводил количественное смягчение, чтобы помочь остановить дефляцию в еврозоне после европейского кризиса суверенного долга и укрепить покупательную способность евро.

Европейский экономический и валютный союз установил строгие правила в еврозоне, касающиеся точной отчетности о суверенном долге, инфляции и других финансовых данных. Как правило, страны пытаются удерживать инфляцию на уровне 2 процентов. Умеренный уровень инфляции является приемлемым. Высокий уровень дефляции может привести к экономической стагнации.

Особые соображения

Инвестиции, защищающие от риска покупательной способности

Пенсионеры могут быть особенно осведомлены о потере покупательной способности, поскольку многие из них живут за счет фиксированной суммы денег. Они должны убедиться, что их инвестиции приносят доход, равный или превышающий уровень инфляции, чтобы стоимость их сбережений не уменьшалась каждый год.

Долговые ценные бумаги и инвестиции с фиксированной доходностью наиболее подвержены риску покупательной способности или инфляции. К этой категории относятся фиксированные аннуитеты, депозитные сертификаты (CD) и казначейские облигации. Например, долгосрочная облигация с низкой фиксированной доходностью может не увеличить ваши инвестиции в периоды инфляции.

К этой категории относятся фиксированные аннуитеты, депозитные сертификаты (CD) и казначейские облигации. Например, долгосрочная облигация с низкой фиксированной доходностью может не увеличить ваши инвестиции в периоды инфляции.

Некоторые инвестиции или инвестиционные стратегии могут помочь защитить инвесторов от риска покупательной способности. Например, казначейские ценные бумаги с защитой от инфляции (TIPS) корректируются, чтобы не отставать от роста цен. Товары, такие как нефть и металлы, могут сохранять свою ценовую способность в периоды инфляции.

Какая покупательная способность?

Покупательная способность показывает, сколько вы можете купить на свои деньги. По мере роста цен на ваши деньги можно купить меньше. Когда цены падают, на ваши деньги можно купить больше.

Как инфляция снижает покупательную способность?

Инфляция – это постепенный рост цен на широкий спектр товаров и услуг. Если инфляция сохранится на высоком уровне или выйдет из-под контроля, она может подорвать вашу покупательную способность — то, что вы можете купить на имеющиеся у вас деньги. Тот же продукт, который шесть месяцев назад стоил 2 доллара, теперь может стоить 4 доллара из-за инфляции. Этот рост цен, в свою очередь, может подорвать сбережения людей и, следовательно, их уровень жизни.

Тот же продукт, который шесть месяцев назад стоил 2 доллара, теперь может стоить 4 доллара из-за инфляции. Этот рост цен, в свою очередь, может подорвать сбережения людей и, следовательно, их уровень жизни.

Что такое индекс потребительских цен?

ИПЦ измеряет цены на определенные потребительские товары и услуги с течением времени, чтобы выявить изменения в ценах, указывающие на инфляцию. Цены на эти товары и услуги получены от американских потребителей посредством Обследования потребительских расходов, проводимого Бюро переписи для Бюро трудовой статистики (которое публикует ИПЦ).

Практический результат

Давние инвесторы знают, что потеря покупательной способности может сильно повлиять на их инвестиции. Рост инфляции влияет на покупательную способность, уменьшая количество товаров или услуг, которые вы можете купить на свои деньги.

Инвесторы должны искать способы получить доход выше текущего уровня инфляции. Более продвинутые инвесторы могут отслеживать международную экономику на предмет потенциального влияния на их долгосрочные инвестиции.

Что такое инфляция? Типы, причины и следствия

В этой статье

5 минут

- Что такое инфляция и как она работает?

- Каковы 3 типа инфляции?

- Каковы основные причины инфляции?

- Кому выгодна инфляция?

- Как предотвратить инфляцию?

- Каковы последствия роста уровня инфляции?

- Что такое формула инфляции?

- Как рассчитать уровень инфляции?

- Часто задаваемые вопросы

Что такое инфляция и как она работает?

Инфляция является экономическим показателем, отражающим скорость роста цен на товары и услуги в экономике. В конечном итоге это показывает снижение покупательной способности рупии. Измеряется в процентах.

Измеряется в процентах.

Этот количественный экономический показатель измеряет скорость изменения цен на отдельные товары и услуги за определенный период времени. Инфляция показывает, насколько изменилась средняя цена выбранной корзины товаров и услуг. Выражается в процентах. Рост инфляции свидетельствует о снижении покупательной способности экономики.

Этот процент указывает на увеличение или уменьшение по сравнению с предыдущим периодом. Инфляция может быть причиной для беспокойства, поскольку стоимость денег продолжает снижаться по мере роста инфляции.

Рекомендуемые цели Scripbox

Планы, которые помогут вам достичь ваших жизненных целей в различных временных рамках.

Инвестируйте сейчас

Какие существуют 3 типа инфляции?

Три типа инфляции: спрос-вытягивание, рост затрат и встроенная инфляция.

Инфляция спроса: Это происходит, когда спрос на товары или услуги выше по сравнению с производственными мощностями. Разница между спросом и предложением (дефицит) приводит к росту цен.

Разница между спросом и предложением (дефицит) приводит к росту цен.

Инфляция издержек: Возникает при увеличении себестоимости продукции. Увеличение цен на ресурсы (труд, сырье и т. д.) увеличивает цену продукта.

Встроенная инфляция: Ожидание будущей инфляции приводит к встроенной инфляции. Рост цен приводит к более высокой заработной плате, чтобы позволить себе более высокую стоимость жизни. Следовательно, высокая заработная плата приводит к увеличению себестоимости продукции, что, в свою очередь, влияет на цену продукции. Таким образом, круг продолжается.

Каковы основные причины инфляции?

Денежно-кредитная политика : Определяет предложение валюты на рынке. Избыток денежной массы приводит к инфляции. Отсюда снижение стоимости валюты.

Фискальная политика : Отслеживает заимствования и расходы экономики. Более высокие заимствования (долги) приводят к увеличению налогов и дополнительной печати валюты для погашения долга.

Инфляция спроса : Повышение цен из-за разрыва между спросом (выше) и предложением (ниже).

Инфляция издержек : Более высокие цены на товары и услуги из-за увеличения себестоимости продукции.

Обменные курсы : Выход на зарубежные рынки основан на долларовой стоимости. Колебания обменного курса влияют на уровень инфляции.

Исследуйте : Что такое факторное инвестирование?

Кому выгодна инфляция?

Инфляция, являющаяся причиной беспокойства для экономики, не влияет на всех плохо. Это благо для определенного круга людей. В то время как потребители теряют часть своей покупательной способности из-за инфляции, инвесторы от этого выигрывают.

Инвесторы, вкладывающие средства в активы, пострадавшие от инфляции, если они будут удерживаться в течение длительного времени, безусловно, выиграют от этого. Например, рост цен на жилье может повлиять на потребителей. Тем не менее, те, кто уже купил дом, выиграют от прироста капитала.

Тем не менее, те, кто уже купил дом, выиграют от прироста капитала.

Как предотвратить инфляцию?

Чтобы предотвратить инфляцию, основной стратегией является изменение денежно-кредитной политики путем корректировки процентных ставок. Более высокие процентные ставки снижают спрос в экономике. Это приводит к более низкому экономическому росту и, следовательно, к более низкой инфляции. Другими способами предотвращения инфляции являются:

Контроль денежной массы также помогает предотвратить инфляцию.

Более высокая ставка подоходного налога может сократить расходы и, следовательно, привести к меньшему спросу и инфляционному давлению.

Внедрение политики повышения эффективности и конкурентоспособности экономики помогает снизить долгосрочные затраты.

Каковы последствия роста уровня инфляции?

Повышение уровня инфляции может привести не только к снижению покупательной способности.

- Инфляция может привести к экономическому росту, так как может быть признаком растущего спроса.

- Инфляция может привести к дальнейшему увеличению затрат из-за требований рабочих увеличить заработную плату для удовлетворения инфляции. Это может увеличить безработицу, поскольку компаниям придется увольнять работников, чтобы не отставать от затрат.

- Отечественная продукция может стать менее конкурентоспособной, если инфляция внутри страны выше. Это может ослабить валюту страны.

Что такое формула уровня инфляции?

Формула уровня инфляции представляет собой разницу между начальным ИПЦ и окончательным ИПЦ, деленную на начальный ИПЦ. Затем результат, умноженный на 100, дает уровень инфляции.

Уровень инфляции = (Исходный ИПЦ – Окончательный ИПЦ/ Начальный ИПЦ)*100

ИПЦ= Индекс потребительских цен

Как рассчитать уровень инфляции?

Инфляция рассчитывается с использованием индекса потребительских цен (ИПЦ). Инфляцию можно рассчитать для любого продукта, выполнив следующие действия.

- Определить курс продукта на более ранний период.

- Определите текущий курс продукта

- Используйте формулу уровня инфляции (Исходный ИПЦ – Окончательный ИПЦ/ Начальный ИПЦ)*100. Здесь CPI — это цена продукта.

- Указывает процент увеличения/уменьшения цены продукта. Это можно использовать для сравнения уровня инфляции за определенный период времени.

Здесь мы использовали только один продукт для расчета инфляции. Однако Министерство статистики рассчитывает инфляцию, используя корзину отдельных товаров и услуг.

Часто задаваемые вопросы

Какая инфляция в Индии в 2023 году?

Уровень инфляции в Индии в 2023 году составляет около 6,77%. Уровень инфляции в экономике определяется увеличением цены продуктовой корзины. Товарная корзина состоит из услуг и товаров, на которые средний потребитель тратит в течение года. Например, арендная плата, электроэнергия, одежда, продукты, телекоммуникации, бытовые нужды (нефть, газ), рекреационные мероприятия, налоги и т.

Инфляция и безработица // Вопросы экономики. — 1991. — N 1. — С.38-45.

Инфляция и безработица // Вопросы экономики. — 1991. — N 1. — С.38-45.

— С.42-59.

— С.42-59. — 2018. — N 2. — С.97-100.

— 2018. — N 2. — С.97-100. — С.10-14; N 3. — С.4-8.

— С.10-14; N 3. — С.4-8. отношения. -2017. — Т.61, N 10. — С.5-16.

отношения. -2017. — Т.61, N 10. — С.5-16. — 2016. — N 4. — С.55-74.

— 2016. — N 4. — С.55-74.

40-52.

40-52.

экономики. — 1995. — N 3. — С.22-33.

экономики. — 1995. — N 3. — С.22-33. — С.2-20.

— С.2-20.

— 2012. — N 12. — С.3-11.

— 2012. — N 12. — С.3-11. методы. — 2009. — Т.46, N 2. — С.118-130.

методы. — 2009. — Т.46, N 2. — С.118-130. М. Антиинфляционная политика: зарубежный опыт и Россия / С.М.Никитин, Е.С.Глазова, М.П.Степанова // Деньги и кредит. — 1995. — N 5. — С.23-37.

М. Антиинфляционная политика: зарубежный опыт и Россия / С.М.Никитин, Е.С.Глазова, М.П.Степанова // Деньги и кредит. — 1995. — N 5. — С.23-37. Инфляция: суть, причины, формы проявления // Наука и жизнь. — 2008. — N 4. — С.14-20.

Инфляция: суть, причины, формы проявления // Наука и жизнь. — 2008. — N 4. — С.14-20. — 2015. — N 11. — С.80-92.

— 2015. — N 11. — С.80-92. ): тенденции, факторы / Н.Н.Райская, Я.В.Сергиенко, А.А.Френкель. — М., 2001. — 151с.

): тенденции, факторы / Н.Н.Райская, Я.В.Сергиенко, А.А.Френкель. — М., 2001. — 151с. — 1999. — 15 дек. — С.6.

— 1999. — 15 дек. — С.6. Сер. Соц.-экон. науки. — 2012. — Т.12, вып.2. — С.5-12.

Сер. Соц.-экон. науки. — 2012. — Т.12, вып.2. — С.5-12. А.Целыковская, Е.С.Ким // Вестн. С.-Петерб. ун-та. Сер.5. Экономика. — 1996. — N 3. — С.52-58.

А.Целыковская, Е.С.Ким // Вестн. С.-Петерб. ун-та. Сер.5. Экономика. — 1996. — N 3. — С.52-58. — 1998. — N 11. — С.25-28.

— 1998. — N 11. — С.25-28. Ю.Гнездовский, В.Н.Тамашевич // Вопр. экономики. — 2002. — N 1. — С.46-52.

Ю.Гнездовский, В.Н.Тамашевич // Вопр. экономики. — 2002. — N 1. — С.46-52. — Т.77, N 3. — С.49-64.

— Т.77, N 3. — С.49-64. — С.124-133.

— С.124-133.