Документы для получения банковской гарантии

Банковская гарантия (БГ) – документ финансового характера. Он выступает гарантией того, что выдавшее его кредитно-финансовое учреждение обязуется выплатить неустойку в случае невыполнения клиентом условий контракта. Процесс оформления БГ довольно сложный, но при последовательном применении рекомендаций, положительное решение получить возможно. Одно из основных действий связано с подготовкой документации. Без комплекта документов банки отказываются выступать в роли гаранта. Поэтому прежде чем обращаться в банковское учреждение следует предварительно изучить какие документы нужны для банковской гарантии.

Порядок принятия банком решения по предоставлению гарантии

Лицу, заинтересованному в получении гарантийного банковского обязательства, необходимо предоставить кредитно-финансовому учреждению документы для оформления банковской гарантии. Перечень их регламентирован правительственным постановлением и внутренними нормативно-правовыми актами самих финансовых учреждений.

Порядок принятия банком решения по предоставлению гарантии:

- На первом этапе банком проводится предварительный анализ о фактических возможностях фирмы безупречно выполнить все контрактные договоренности. В зависимости от стабильности и финансовой состоятельности компании оговаривается допустимая сумма гарантирования. Как правило, решение о возможности стать гарантом для организации банком принимается в течение одного дня.

- В зависимости от схемы сотрудничества с банком второй этап может продлеваться до 2-х недель или же осуществляться по ускоренному варианту примерно за 3-5 дней. На этом этапе все предоставленные клиентом документы для получения банковской гарантии подвергаются тщательному изучению и проверке на предмет надежности предприятия и способностях справиться с задачами контракта.

Получение банковской гарантии: пакет документов

Процедура получения БГ четко определена законодательством РФ.

Два этапа оформления документов для получения банковской гарантии:

- Проведение первичного анализа фирмы-исполнителя контракта.

- Тщательный анализ бухгалтерских отчетов и документации организации, претендующей на получение от банка гарантийных обязательств.

По результатам этих проверок банком выносится положительное или отрицательное решение о согласии стать гарантом и обеспечить выполнение контрактных условий.

Документы для оформления банковской гарантии:

- Сведения о деятельности компании в краткой форме изложения. При наличии у претендента на контракт интернет сайта плюсом будет указание адреса веб-ресурса.

- Выписка из ЕГРЮЛ, полученная не ранее чем за 30 календарных дней до момента заполнения анкеты на оформление БГ.

- Бухгалтерская отчетность. Исполнителями контракта подаются разные документы для банковской гарантии, список их зависит от юридического статуса фирмы.

- Сведения о самом контракте, реестровый номер закупки или интернет ссылку, по которой можно посмотреть результаты тендера.

Зная какие документы нужны для получения банковской гарантии, их сбор не вызовет каких-либо осложнений. Но это только первая стадия всего процесса. БГ гарантия предоставляется не самой компании, а конкретному доверенному лицу или непосредственно ее руководителю. И здесь также потребуется документальное подтверждение официальности полномочий на получение БГ.

Но это только первая стадия всего процесса. БГ гарантия предоставляется не самой компании, а конкретному доверенному лицу или непосредственно ее руководителю. И здесь также потребуется документальное подтверждение официальности полномочий на получение БГ.

Полный список документов для подачи банку-гаранту

Обращаясь за финансовой помощью на предмет исполнения условий контракта следует понимать, что довольно важной и одновременно сложной процедурой является банковская гарантия.

Перечень документов для получения БГ в полном объеме состоит из:

- Документов юридического характера: свидетельство о госрегистрации организации; паспорт физического лица, возглавляющего фирму и доверенность о его полномочиях; устав организации; свидетельство о состоянии на учете в налоговой инспекции; расчетные счета компании и справка о полной уплате налогов; перечень компаний, выступающих в качестве акционеров.

- Выписка из ЕГРЮЛ.

- Финансовые документы.

Если говорить о бухгалтерских документах, наличие которых предусматривает банковская гарантия, пакет документов в зависимости от статуса претендента включает разные формы отчетности. Юридическим лицам, которые начисляют налоги по общей системе нужно предоставить ф. № 1 (бух. баланс) и ф. № 2 (отчет о финансовом состоянии). Организациям или ИП, деятельность которых осуществляется с применением УПС необходимо приложить к пакету документов выписки из книги учета расходов и доходов, а также налоговую декларацию за минувший год. Для ИП с общей системой уплаты налогов обязательным документом является налоговая декларация 3-НДФЛ.

Если говорить о бухгалтерских документах, наличие которых предусматривает банковская гарантия, пакет документов в зависимости от статуса претендента включает разные формы отчетности. Юридическим лицам, которые начисляют налоги по общей системе нужно предоставить ф. № 1 (бух. баланс) и ф. № 2 (отчет о финансовом состоянии). Организациям или ИП, деятельность которых осуществляется с применением УПС необходимо приложить к пакету документов выписки из книги учета расходов и доходов, а также налоговую декларацию за минувший год. Для ИП с общей системой уплаты налогов обязательным документом является налоговая декларация 3-НДФЛ. - Документы о конкурсе, в котором компания участвовала и приобрела право стать исполнителем контракта. Это протоколы тендера, проект контракта, ссылка на результаты аукциона или конкурса.

- Информация о компании-исполнителе тендера. Здесь нужно кратко изложить информацию и деятельности компании, и главное – подтвердить наличие опыта в выполнении поставленных контрактом задач.

Это основной перечень документов для получения банковской гарантии, но при этом банк вправе затребовать и другую документацию. Важно также не только собрать все необходимые документы, но еще правильно заполнить формы.

Если все сделано правильно и банком вынесено положительное решение, то клиенту нужно внести на счет банка комиссию (в зависимости от договоренности сумма может быть оплачена единым платежом или же ежемесячными взносами). После этого гарант всю информацию о предоставлении БГ выставляет на сайте и только после внесения в официальный реестр заказчик подписывает с исполнителем договор о выполнении контракта.

Получить коммерческую банковскую гарантию без залога

Это гарантия, которая используется для обеспечения исполнения коммерческого договора, получения по нему аванса (в том числе в закупках по 223-ФЗ), а также для обеспечения гражданских договоров.

Единых норм и требований к коммерческим гарантиям не существует, т. к. она регулируется нормами Гражданского Кодекса РФ. Поэтому каждый заказчик устанавливает свои условия, указываемые в договоре или закупочной документации.

к. она регулируется нормами Гражданского Кодекса РФ. Поэтому каждый заказчик устанавливает свои условия, указываемые в договоре или закупочной документации.

Также при выпуске коммерческой гарантии банк не вносит информацию по ней в единый реестр БГ (в отличии от БГ, выпущенных для закупок по 44-ФЗ и 185-ФЗ)

Виды коммерческой банковской гарантии

Чаще всего оформляют следующие виды:

Авансовую – предоставляется, как гарантия того, что использование аванса будет целенаправленным.

Исполнения договора – гарантирует своевременное и полное исполнение условий договора по коммерческой закупке (или закупке по 223-ФЗ).

По запросу клиента банк может рассмотреть и другие виды коммерческих гарантий в индивидуальном порядке.

Требования к коммерческой гарантии

Каждая ситуация рассматривается индивидуально, но общие требования банка к принципалу обычно совпадают:

- Стабильная финансовая отчетность;

- Возраст компании более 3-х месяцев;

- Наличие поручителя или залога при недостаточных показателях организации для одобрения коммерческой БГ.

Могут выдвигаться и другие требования, в зависимости от банка, который будет выпускать коммерческую гарантию.

Стоимость коммерческой банковской гарантии

Стоимость гарантии зависит от ее размера, срока действия и вида операции, обеспечением исполнения которой выступает БГ. Обычно банки определяют ставку от 2.5% до 5% годовых. Чтобы точно определить размер комиссии, Вы можете воспользоваться нашим онлайн калькулятором.

Как получить коммерческую банковскую гарантию

Во-первых, нужно определить какие банки удовлетворят требованиям заказчика. Как правило, требования устанавливают к величине активов и собственным средствам банка, а также наличию рейтингов агентств АКРА и Эксперт РА.

Во-вторых, нужно определить параметры гарантии (сроки, размер).

В-третьих, рассчитать стоимость и выбрать банки с лучшей ценой и условиями. Для этого воспользуйтесь онлайн калькулятором ниже. Введите информацию о гарантии и нажмите «рассчитать».

Введите информацию о гарантии и нажмите «рассчитать».

Банки, выдающие коммерческую банковскую гарантию

После расчёта Вы сможете выбрать банки и подать заявки на них.

★ Онлайн калькулятор банковской гарантии

[калькулятор банковской гарантии]

Сроки оформления коммерческой гарантии

Заявки на коммерческие гарантии рассматриваются от 1 дня и т.к. каждая закупка имеет свои особенности, банки обязательно потребуют предоставить документацию по закупке и договор.

Из нашей практики можем сказать, заявки на коммерческие гарантии лучше подавать заблаговременно, т.к. каждая такая закупка нестандартна. Заказчики могут выдвигать более жесткие требования к тексту гарантии и банку, поэтому потребуется больше времени, чтобы проанализировать запрос и принять решение.

Срок действия гарантии для коммерческих закупок

Требование к сроку действия гарантии необходимо искать в тендерной документации. Он точно не должен заканчиваться раньше, чем срок исполнения обязательств по договору. Дополнительные условия может установить бенефициар, в пользу которого будет оформляться БГ.

Он точно не должен заканчиваться раньше, чем срок исполнения обязательств по договору. Дополнительные условия может установить бенефициар, в пользу которого будет оформляться БГ.

Как заказчики проверяют легитимность коммерческих гарантий

Для проверки БГ заказчик связывается с банком либо по телефону, указанному в БГ, либо по общему номеру банка и запрашивает подтверждение выпуска документа (устное или письменное).

Оформить коммерческую банковскую гарантию

за 1 день по выгодной цене

Получить©ООО МКК «РусТендер»

Материал является собственностью tender-rus.ru. Любое использование статьи без указания источника — tender-rus.ru запрещено в соответствии со статьей 1259 ГК РФ

Статьи по теме:

Банковская гарантия 185-ФЗ (615-ПП)

Гарантийные обязательства по 44-ФЗ

Реестр банковских гарантий

Поделитесь ссылкой на эту статью

Оформление электронных банковских гарантий

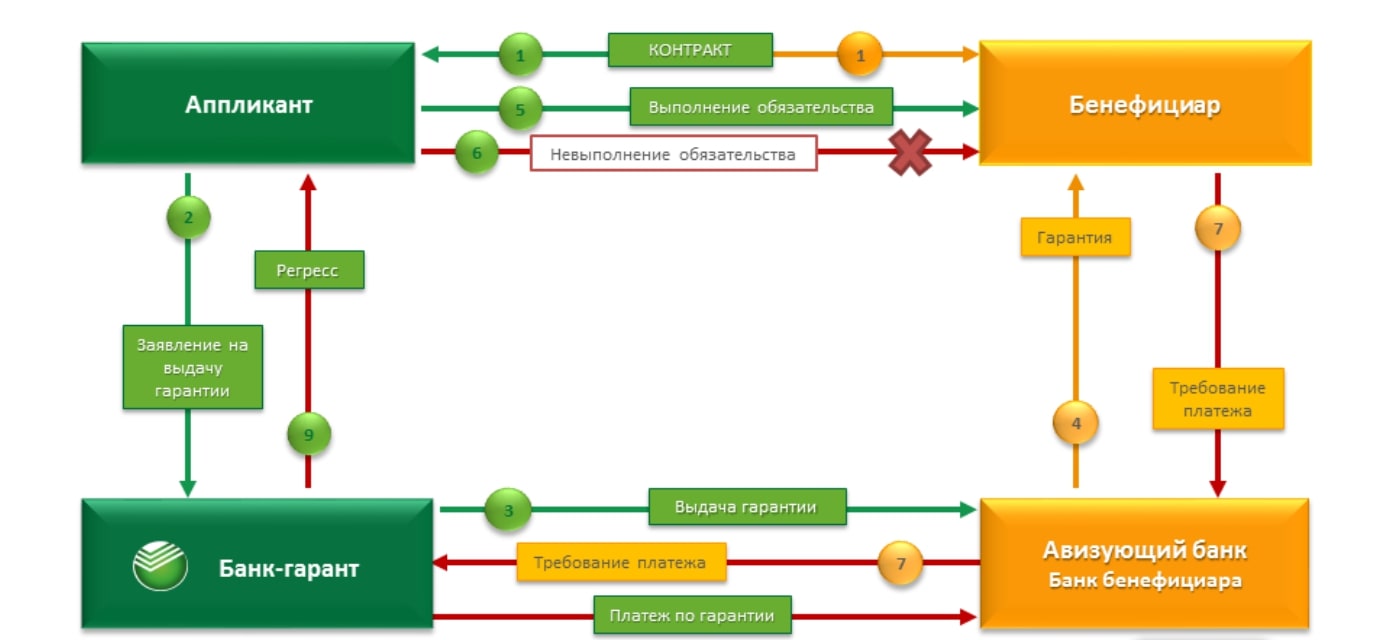

Что такое «БАНКОВСКАЯ ГАРАНТИЯ», кто такие «ГАРАНТ», «ПРИНЦИПАЛ», «БЕНЕФИЦИАР»?Банковская гарантия – это обязательство банка выплатить определенную сумму денег заказчику в случае невыполнения исполнителем определенных условий.

Гарант – финансовое учреждение, которое за определенную плату (комиссию) берет на себя обязательство;

Принципал — исполнитель по основному обязательству, инициатор оформления БГ;

Бенефициар – заказчик по основному обязательству, интересы которого защищаются БГ.

Кто может направить заявку на получение электронной банковской гарантии в Банке ГПБ (АО)?

Данным продуктом может воспользоваться Юридическое лицо, имеющее организационно-правовую форму – Акционерное общество и Общество с ограниченной ответственностью.

Какие виды гарантий предусмотрены продуктом «Электронная банковская гарантия (ЭБГ)»?

Обеспечение заявок и исполнения обязательств по контрактам в рамках Федеральный законов № 44-ФЗ и № 223-ФЗ:

— обеспечение заявки;

— обеспечение возврата аванса;

— обеспечение исполнения контракта;

— обеспечение исполнения гарантийных обязательств.

Является ли обязательным условием открытие расчетного счета в Банке ГПБ (АО) для получения электронной банковской гарантии?

Нет, открытие расчетного счета не требуется.

Требуется ли предоставление поручительств, залогов для оформления электронной банковской гарантии в Банке ГПБ (АО)?

Нет, дополнительное обеспечение по сделке не требуется.

Какой пакет документов необходимо предоставить для рассмотрения заявки на получение электронной банковской гарантии?

Перечень документов указан в Приложении № 4 к «Правилам предоставления электронных банковских гарантий Банка ГПБ (АО)», размещенным на нашем сайте.

условия предоставления гарантии в банках, процедура и сроки — tvoedelo.online

Исполнитель оформляет банковскую гарантию, чтобы доказать заказчику свою надежность.

Разбираемся, какие бывают гарантии и что делать, чтобы банк согласился выступить выдать документ.

Что такое банковская гарантия и как она работает

В крупных сделках обе стороны стараются минимизировать риски. Чтобы быть уверенным, что исполнитель выполнит работу полностью и вовремя, заказчик требует банковскую гарантию.

Чтобы быть уверенным, что исполнитель выполнит работу полностью и вовремя, заказчик требует банковскую гарантию.

Не каждый исполнитель может изъять из оборота своей фирмы залоговую сумму, и вместо этого просит банк выступить гарантом сделки. Если что-то идет не так, банк страхует и платит компенсацию заказчику, взамен берет комиссию в размере 2–10% от суммы гарантии.

В таких сделках заказчик называется бенефициаром, исполнитель — принципалом, а банк — гарантом.

Виды банковских гарантий

Банковские гарантии применяются при коммерческих сделках, в госзакупках, обеспечении уплаты налогов и таможенных пошлин. Вот самые распространенные гарантии:

- гарантия на обеспечение заявки используется в конкурсах и тендерах на первом этапе, чтобы продемонстрировать серьезность намерений на заказ;

- гарантия на исполнение контракта оформляется победителем тендера, чтобы обеспечить добросовестное выполнение условий контракта. Если победитель госконкурса откажется подписывать контракт, банк выплатит заказчику неустойку. А если выполнит свои обязательства не до конца, бенефициар получит оплату за невыполненную часть;

- авансовая гарантия страхует от нецелевого использования аванса. Если заказчик платит часть суммы вперед, банк гарантирует, что аванс вернется, если исполнитель потратит его на другие нужды или сорвет сделку;

- таможенная гарантия нужна, чтобы обеспечить выплаты таможенных пошлин.

В российском законодательстве условия оформления гарантии прописаны в законах 44 и 223 ФЗ.

44 ФЗ описывает правила проведения тендеров и аукционов для государственных и муниципальных бюджетных организаций.

По 223 ФЗ проходят закупки крупных госкомпаний и бюджетных организаций, которые закупаются на небюджетные деньги. 44-й закон более строгий, а 223-й описывает только общие правила выдачи гарантий.

Как оформить банковскую гарантию

Чтобы оформить гарантию, исполнитель выбирает банк, готовый стать гарантом, собирает документы, составляет вместе с банком договор на гарантию и согласует его условия с заказчиком.

В договоре обязательно прописывают:

- обязанности принципала по контракту с бенефициаром;

- сумму гарантии и условия ее получения заказчиком;

- срок действия гарантии и размер неустойки, которую банк будет платить за каждый день просрочки.

При получении гарантии важно учитывать, по какому закону проходит закупка: 44 или 223 ФЗ — у них разные требования к банкам и условиям оформления.

Подобрать банк

Например, по 44 ФЗ гарантом может выступать только банк, который входит в специальных реестр Минфина, а готовую гарантию вносят в Единый реестр банковской гарантии. Если этого не сделать, гарантия будет недействительна.

В 223 ФЗ таких условий нет, а проверка надежности гаранта лежит на плечах бенефициара. Здесь заказчик сам проверяет данные банка и может повлиять на условия обеспечения гарантии.

Условия выдачи гарантии

Банки дают гарантии не любой фирме, а только тем, кто способен выполнить условия контракта и заплатить за услуги гаранта. Поэтому, прежде чем оформить гарантию, банк проверяет финансовую активность компании.

Гарантии не выдают фирмам, которые:

- недавно появились на рынке;

- находятся в процессе ликвидации или объявлены банкротами;

- имеют налоговые задолженности;

- аффилированы с бенефициаром или являются оффшорными;

- у которых директор или бухгалтер имели судимость в экономической области.

У компании больше шансов получить гарантию, если она:

- не первый год на рынке;

- раньше уже побеждала в тендерах;

- не имеет убытков за последние периоды;

- демонстрирует, что у нее есть ресурсы, чтобы выполнить контракт.

Если банк сомневается в надежности фирмы, может завысить комиссию за услугу, потребовать залог в форме имущества или ценных бумаг или попросить личное поручительство собственника.

Иногда исполнителю следует позаботиться о гарантии заранее. Например, если он выиграет тендер, должен оформить гарантию в течение пяти рабочих дней. Если при этом компания не внушает доверия банку, он дольше проверяет фирму и в пять дней может не уложиться.

Чтобы ускорить этот процесс, банки вводят услугу предварительного оформления гарантии. Можно заполнить заявку на сайте и заранее загрузить документы через сайт банка. Электронную гарантию оформляют быстрее, чем бумажную, но для нее требуется электронная подпись. Пока заказчики доверяют электронным гарантиям меньше, чем бумажным, но такой вид гарантии становится все более распространенным.

получение банковской гарантии оформление банковской гарантии оформить банковскую гарантию как оформить банковскую гарантию для обеспечения контракта условия предоставления банковской гарантии получение банковской гарантии в банке положение о выдаче банковских гарантий выдача гарантий банком как оформить банковскую гарантию для обеспечения договора банковская гарантия где оформить получить банковскую гарантию в банке порядок оформления банковской гарантии для обеспечения контракта через какие платформы можно получать банковские гарантиичто нужно для получения банковской гарантииусловия выдачи банковской гарантиипорядок выдачи банковских гарантийсроки оформления банковской гарантиипорядок оформления банковской гарантиикакой срок банковской гарантиивыдача банком банковской гарантииполучить банковскую гарантию для обеспечения исполнения контрак какие предприятия имеют право на получение банковской гарантии

Документы для оформления банковской гарантии

Банковская гарантия нужна, чтобы выиграть тендер и аукцион на госзакупках, в частных сделках и для страховки налоговых и таможенных пошлин. Заказчику она нужна для уверенности, что компания, выигравшая контракт, выполнит работы вовремя в том объеме, на который договорились. Если исполнитель передумает или сделает работу хуже, чем написано в контракте, банк выплачивает заказчику гарантию. А клиент возвращает деньги банку с процентами.

Чтобы оформить гарантийную бумагу, исполнитель находит кредитную организацию, готовую стать гарантом, и готовит пакет документов. Рассказываем, какие нужны бумаги, чтобы получить гарантию.

Как получить банковскую гарантию

Сначала исполнитель выбирает банк, в котором хочет получить гарантию, и отправляет туда заявку. Если контракт с заказчиком проходит по 44 ФЗ, то выбрать можно только кредитную организацию, которая состоит в реестре Минфина. Если закупка по 223 ФЗ, можно подавать заявку в любую.

На первом этапе банк проверяет надежность компании и решает, выдавать документ или нет. Для этого он может запросить:

- общие сведения о компании и ссылку на официальный сайт;

- финансовую отчетность за последний год;

- выписку из ЕГРЮЛ сроком давности не больше 30 дней;

- информацию о контракте с заказчиком.

Банк изучает общую обстановку в компании в течение одного-двух дней и решает, готов ли выдать гарантию и на каких условиях. Если компания надежная, банк может выдать бумагу под 3–7% от гарантийной суммы. Если банк сомневается в исполнителе, может завысить ставку, попросить залог в виде недвижимости или личное поручительство владельца.

Документы для оформления банковской гарантии

Когда банк согласился, исполнитель собирает документы для оформления самой гарантии. Понадобится финансовая отчетность, уставные документы и описание контракта с заказчиком. Список бумаг может различаться, но примерный перечень такой:

- копии паспортов владельца и руководителя фирмы;

- устав или другие учредительные документы; список акционеров;

- документы о полномочиях руководителя;

- свидетельство, что компания стоит на учете в налоговой;

- бухгалтерский отчет за последний год;

- справка об отсутствии налоговой задолженности;

- проект контракта с заказчиком и ссылка на госконкурс;

- данные, которые показывают, что у фирмы достаточно ресурсов, чтобы выполнить условия контракта — поставить товар или оказать прописанные в договоре услуги.

Когда пакет документов готов, исполнитель и менеджер банка составляют текст гарантийной бумаги.

Подобрать банк

Что содержит текст банковской гарантии

По закону в тексте описывают сумму, срок и условия выплаты компенсации. Вот, что точно должно быть в содержании документа:

- обязательства исполнителя по контракту и что считать нарушением;

- сумма, которую банк переведет заказчику, если исполнитель не выполнит свои обязательства по договору;

- срок действия гарантии — определяется 44 ФЗ и зависит от типа гарантии. Например, гарантия на заявку истекает минимум через два месяца после дедлайна подачи тендерных заявок, гарантия на исполнение контракта — минимум через месяц;

- условие, что гарантия безотзывная — то есть банк не сможет отозвать ее после подписания договора;

- условия о том, что заказчик должен требовать неустойку не у исполнителя, а у банка;

- пункт о том, что банк платит заказчику 0,1% неустойки за каждый день просрочки;

- список документов, которые заказчик отправит в банк вместе с заявлением о выплате денежной компенсации.

Когда текст гарантии готов, банк направляет его заказчику на согласование, и у заказчика есть три дня, чтобы принять или отклонить гарантию.

Условия получения банковской гарантии

Банковская гарантия является дополнительным финансовым инструментом, согласно которой регулируется выполнение обязательств по контракту. Другими словами, это возможность кредитора, который не уверен в платежеспособности потенциального заемщика, обезопасить себя от риска невыполнения должником своих обязательств по выплате задолженности. В подобной ситуации кредитору погашает установленную сумму банк. На сегодняшний день этот способ минимизировать все риски, составляя договор обеспечения, считается наиболее выгодным. И одним из лидеров по выдаче гарантий считается ВТБ-банк, гарантийное обеспечение которого является сильной стороной. И данная статья посвятит вас в то, что из себя представляет банковская гарантия и каковы условия предоставления банковской гарантии.

Условия выдачи гарантий банка

Банковская гарантия: определение и порядок выдачи

Гарантия банка ВТБ является сделкой, регулируемой положениями Гражданского Законодательства, и банковской операцией, которую регулируют законы и нормативные банковские акты. Выдачи банковских гарантий осуществляются на основании предоставленных в банк либо другое кредитное учреждение необходимого пакета документов и заявки.

Условия предоставления банковской гарантии обеспечения – участие трех сторон. Бенефициаром выступает кредитор, в пользу которого банк выдает гарантии. Принципалом выступает должник бенефициара. Банк является гарантом, стороной, которая выдает в пользу бенефициара письменный документ, указывая в нем обязательство о выплате оговоренной денежной суммы.

В роли гаранта может выступать банк, в том числе ВТБ, некоторые кредитные и страховые организации. На основании заявки и прилагающегося пакета документов они могут принять решение относительно выдачи гарантии. И в большинстве случаев платежеспособность исполнителя и его благонадежность являются одним из основных критериев при принятии данного решения. Гарант выдает банковскую гарантию на основании заявки принципала. Целью этого документа является гарантия обеспечения надлежащего исполнения взятых на себя обязательств должником по отношению к кредитору.

Порядок выдачи данного банковского документа довольно прост. Между принципалом и гарантом заключается договор на предмет выдачи банковской гарантии, для исполнения которого гарантом выдается документ на определенных условиях. Принципал за выдачу гарантии выплачивает вознаграждение гаранту.

Важные моменты для гаранта

Как ранее упоминалось, выдаст банк гарантию или нет, зависит от того, какие характеристики и пакет документов будут предоставлены принципалом в банковское учреждение. Если гарант свободно сможет по ним проверить благонадежность исполнителя в финансовом понимании, скорее всего, он сможет получить документ. Для этого принципал должен соответствовать требованиям, которые выдвигает банк относительно выдачи обеспечения. А критерии в этом плане у банковских учреждений довольно высоки, так как в случае невыполнения обязательств исполнителем, сумму обеспечения придется выплачивать именно им. Следовательно, если кредитная история и бухгалтерская деятельность исполнителя не внушает банку доверия, маловероятно, что он получит гарантию согласно своей заявки.

Формы банковских гарантий

Возможно предоставление банковской гарантии ВТБ банком в следующих формах:

- Гарантия платежа – банк предоставляет гарантию обеспечения и выплаты денежной суммы в случае невыполнения условий, которые диктует договор, в пользу поставщика или продавца.

- Тендерная гарантия – выданное банком обязательство в пользу потенциального участника тендера, который предложил организатору этого тендера осуществить ему выплату в случае, если участник откажется от своего предложения, либо если тендерный договор не будет подписан в срок, установленный соответствующей документацией тендера, в случае победы на торгах участником конкурса.

- Гарантия исполнения обязательств, когда банк обязуется, например, в случае соответствующей заявки от продавца в пользу покупателя, осуществить выплату конкретной денежной суммы, если продавец не выполнит взятые на себя обязательства.

- Гарантия возврата авансового платежа – в этом случае обязательство банка заключается в выплате денежной суммы аванса в пользу покупателя, если принципалом не были выполнены взятые согласно условий, которые содержит договор обязательства.

- Гарантии в пользу таможенной и налоговой служб.

- Гарантии для туристических операторов.

Финансовый отчет

На каких условиях осуществляется выдача гарантий

Условия получения банковской гарантии прописаны в Соглашении, которое заключается между стороной выступающей гарантом, и принципалом. Кроме того, Соглашение устанавливает порядок оформления и выдачи документа, взаиморасчеты по выплате вознаграждения гаранту принципалом, право регрессного платежа гаранта к должнику, его объем и реализация при наступлении гарантийной ситуации. Чтобы получить от гаранта банковскую гарантию, необходимо быть в курсе условий, выдвигаемых бенефициаром, а также нужно знать, какая денежная сумма потребуется для обеспечения заявки. Затем следует сбор необходимых документов для предоставления в банковское или другое кредитное учреждение. Для получения гарантии также принципалу необходимо будет предоставить гаранту подтверждение о своем финансовом состоянии. Это обязательные условия.

К необязательным можно отнести следующие:

- Открытие в банке, выступающим гарантом, расчетного счета.

- Внесение залога.

- Сумма обеспечения.

- Отчеты финансовой деятельности за разные периоды.

Банковская гарантия может быть предоставлена ВТБ банком на выгодных условиях. При этом она должна содержать отлагательное условие. Это обязательный критерий заявки. Если условия получения банковской гарантии предусматривают безусловное требование для осуществления обеспечения исполнения обязательств, которые предусматривает договор, то условие отлагательное предполагает подписание контракта на предоставление этого банковского документа в соответствии с обязательством о выполнении условий договора, возникшие в течение заключения контракта на выдачу гарантии.

Отлагательное условие о выдаче гарантий банком ВТБ предусматривает следующие положения:

Гарант выдает финансовый документ, если принципал соблюдает условия предоставления банковской гарантии, предусмотренные нормативными актами банка: банк получает пакет документов, соответствующих условиям Соглашения, карточка, где предложены образцы подписей лиц, имеющих полномочия, а также образец оттиска печати организации принципала и копия протокола оценки.

Отлагательное условие действуют в соответствии с Соглашением до момента, пока принципал не выполнит условия, которые содержит подписанный договор, хотя у гаранта есть право отказа от одного или нескольких условий отлагательных, либо дать согласие относительно того, чтобы принципал выполнил несколько или одно отлагательное условие.

Если на конкретный момент будет выполнено отлагательное условие (или несколько), однако в связи с возникающими впоследствии обстоятельствами они окажутся вновь невыполненными частично либо полностью, то отлагательное условие, выполненное ранее, возобновляется, как действующее и автоматически будет являться таковым до окончания срока Соглашения.

В связи с тем, что сделка по выдаче банковского документа является односторонней, должны быть предусмотрены существенные условия банковской гарантии. Соответственно, перед тем, как оформить выдачу гарантии на основании заявки, банковская организация (кредитное учреждение) должна в обязательном порядке заключить с клиентом договор, в котором будет оговорен порядок выдачи гарантии, обеспечение, условия выплаты в гарантийной ситуации, взаимоответственность между сторонами, выступающими гарантом и исполнителем. В этом случае должно быть предусмотрено обеспечение, как и при составлении кредитного договора. Все условия выдачи должны быть указаны четко, ясно и с указанием в соответствующем пункте конкретной денежной суммы, а не порядка, по которому она может быть определена. Сумма должна быть указана в национальной валюте и выдаваться конкретному кредитору, который должен быть указан в тексте гарантии и содержании заявки.

Ниже предложен видео-материал по теме:

Банковская гарантия от ВТБ банка, преимущества

- Банковская гарантия обеспечения предоставляет возможность отсрочки платежа и получения товарного кредита;

- Банк гарантирует выплату финансов в качестве компенсации в случае, если сторона, взявшая на себя обязательства по исполнению условий договора, не выполнила их;

- Выполнение обязательств, которые предусматривает договор, гарантируется даже без внесения авансового платежа;

- Банковская гарантия в сравнении с кредитованием экономит ваши средства.

Сохраните ссылку чтобы не потерять, она Вам понадобиться:

получить банковскую гарантию — это … Что такое получить банковскую гарантию?

Арендованная банковская гарантия — Банковская гарантия, которая сдается в аренду третьей стороне за определенную плату. Банк-эмитент проведет комплексную проверку кредитоспособности клиента, желающего получить банковскую гарантию, затем предоставит гарантию этому клиенту на определенную сумму…… Инвестиционный словарь

гарантия — gua · ran · tee / ˌgar ən tē, ˌgär / n [возможно изменение гарантии] 1: гарант 2: гарантия (1) 3: гарантия того, что условие будет выполнено: as… Юридический словарь

банк — банк1 / bangk /, н.1. длинный ворс или куча; масса: земляной вал; гряда облаков. 2. уклон или подъем. 3. Физический геог. склон, непосредственно примыкающий к течению ручья, по которому обычно течет вода. 4. Широкая морская возвышенность…… Универсал

банк — ▪ I. банк банк 1 существительное [исчисляемое] 1. БАНКОВСКАЯ ДЕЯТЕЛЬНОСТЬ Бизнес, который получает прибыль, выплачивая проценты людям, хранящим деньги, и взимая более высокие проценты с заемщиков, которые занимают деньги в банке.Различные типы банков предоставляют…… Финансовые и коммерческие условия

Корпорация по экспортным кредитным гарантиям Индии — Корпорация по экспортным кредитным гарантиям Индии с ограниченной ответственностью (сокращенно ECGC) — это компания, полностью принадлежащая правительству Индии. Он предоставляет поддержку по страхованию экспортных кредитов индийским экспортерам и контролируется Министерством торговли.…… Wikipedia

Банк ядерного топлива — Банк ядерного топлива — это предлагаемый подход для предоставления странам доступа к обогащенному ядерному топливу без необходимости владения технологиями обогащения.Основная концепция заключается в том, что страны, у которых есть технология обогащения, должны пожертвовать…… Wikipedia

Австралийская Гарантийная Корпорация — Название компании Infobox = Тип компании Австралийской Гарантийной Корпорации = Больше не торговая компания слоган = Это Австралийский фонд Финансов = 1925 Местоположение = flagicon | Австралия Сидней, Австралия промышленность = Финансовые продукты =…… Википедия

Банк пуповинной крови — Банк пуповинной крови — это учреждение, в котором хранится пуповинная кровь для будущего использования.Как частные, так и государственные банки пуповинной крови были разработаны с середины до конца 1990-х годов в ответ на возможность трансплантации пуповинной крови при лечении заболеваний…… Wikipedia

Международный банк реконструкции и развития — (МБРР) США Международный банк реконструкции и развития (МБРР), основанный в 1944 году, является одним из пяти институтов, входящих в Группу Всемирного банка, и одним из двух институтов, составляющих World B… Юридический словарь

Африканский инвестиционный банк — Африканский инвестиционный банк (АИБ) является одним из трех финансовых учреждений Африканского союза (АС) наряду с Африканским валютным фондом и Африканским центральным банком.Его штаб-квартира будет расположена в Триполи, Ливия. Планируется, что он начнет свою деятельность…… Wikipedia

Бельгийский финансовый кризис 2008 года — Бельгийский финансовый кризис 2008 года является серьезным финансовым кризисом, поразившим Бельгию с середины 2008 года. Два крупнейших банка страны Fortis и Dexia начали сталкиваться с серьезными проблемами, усугубляемыми финансовыми проблемами других банков…… Wikipedia

Что такое банковская гарантия?

Банковская гарантия — это гарантия, предоставляемая банком от имени заявителя для покрытия платежного обязательства перед третьей стороной. Другими словами, банк становится поручителем и несет ответственность перед лицом, запрашивающим гарантию, в случае, если они не могут произвести платеж, согласованный с третьей стороной.

Какие требования для получения банковской гарантии?

Предлагая гарантию, банк принимает на себя ответственность за возможную будущую задолженность заявителя и, следовательно, подвергается риску, как и в случае ссуды. Банку не нужно выпускать деньги в то время (и, скорее всего, ему никогда не придется этого делать), но он все равно будет налагать ряд условий, которые обычно такие же, как и для любой другой операции с активами.

Банковские гарантии, для физических лиц, в основном используются как гарантия по договорам аренды. Лицо, запрашивающее гарантию, должно быть клиентом банка , который будет оценивать его уровень платежеспособности и эффективность платежей и проверять доступные им средства. Если все в порядке, есть большая вероятность, что он предоставит гарантию на запрошенную сумму. Для этого лицо, запрашивающее гарантию, должно предоставить конкретных сведений об объекте недвижимости, который они хотят арендовать, о владельце и сумме, запрошенной в гарантии.

Срок действия банковской гарантии

Банковская гарантия может иметь неопределенный срок, т.е. без даты истечения срока, или, альтернативно, с определенной датой окончания. В случае аренды недвижимости размер гарантии будет определяться количеством ежемесячных платежей, запрашиваемых домовладельцем. Как только сделка будет одобрена, банк выдает документ о банковской гарантии заявителю, который, в свою очередь, передаст копию своему домовладельцу. Выдача гарантии требует от покупателя уплаты ряда сборов, , таких как за исследование, оформление и ежемесячные сборы.

В течение установленного периода времени и в случае несоблюдения заявителем того, что было согласовано в его или ее договоре аренды, домовладелец может потребовать у банка неоплаченные ежемесячные платежи. Для этого они также должны доказать неуплату этих ежемесячных платежей. После того, как ежемесячные платежи произведены, Банк может потребовать их обратно у заявителя.

Если срок гарантии истекает без каких-либо происшествий банк сам закроет гарантию и расторгнет договор. Покупатель, получивший гарантию, должен вернуть физическую гарантию, чтобы отменить ее должным образом.

Гарантия подписи медальона от Bank of America

Что такое гарантия подписи медальона?

Гарантия подписи медальона — это специальный штамп, который используется при переводе ценных бумаг. Он подтверждает, что подпись, разрешающая перевод, является подлинной и что подписывающее лицо имеет правоспособность и полномочия для подписания документа.

Могу ли я получить гарантию подписи медальона от Банка Америки?

Да. Доступны услуги Medallion для обслуживания счетов или перевода ценных бумаг, находящихся на счетах за пределами Bank of America или Merrill. Обратите внимание: каждый подписывающий должен быть клиентом Bank of America или Merrill не менее 6 месяцев.

Если вы являетесь клиентом Merrill Lynch Wealth Management или Bank of America Private Bank, обратитесь за помощью к своему консультанту.

Какие документы мне нужно предоставить, чтобы получить гарантию подписи медальона?

Для всех запросов на получение медальонов необходимо предоставить действительное удостоверение личности государственного образца с фотографией, документ или документы с печатью и подтверждающие документы (которые различаются в зависимости от типа запроса).Чтобы получить полную информацию, выберите свои конкретные потребностивыберите свои конкретные потребностивыберите свою конкретную потребность в медальоне, чтобы увидеть полный список документов, которые вам понадобятся.

Какие шаги необходимо выполнить для получения гарантии подписи медальона?

Шаг 1. Встретьтесь с сотрудником финансового центра, чтобы обсудить ваши потребности и начать запрос. Пожалуйста, возьмите с собой всю сопроводительную документацию. Все клиенты, запрашивающие услугу, должны присутствовать для подписания.

Шаг 2. Ваш запрос и копия ваших подписанных документов передаются специалисту по гарантии подписи медальона (для вашей защиты специалист обрабатывает все запросы на получение гарантии подписи медальона для перевода ценных бумаг со счета, не принадлежащего Bank of America или Merrill).

Шаг 3. Специалист по гарантии подписи медальонов рассмотрит запрос (в большинстве случаев проверка занимает не более 2 рабочих дней после получения всех документов; сложные случаи могут занять до 5 рабочих дней).Специалист предоставит обновления статуса по электронной почте и сообщит вам, если требуются дополнительные документы. Если требуются дополнительные документы, вы можете отсканировать и отправить их по электронной почте в BankofAmericaMSGsupport @ ML.comBankofAmericaMSGsupport @ ML.comBankofAmericaMSGsupport @ ML.com (пожалуйста, укажите номер вашего дела в строке темы) или принесите их в финансовый центр.

Шаг 4. После утверждения документ с печатью будет отправлен вам по почте через ночную службу доставки (у вас будет возможность потребовать подпись при доставке).Некоторые финансовые центры с печатью гарантии с подписью медальона на месте могут предоставить документы с печатью в тот же день, если все необходимые документы будут предоставлены во время подачи вашего запроса (поговорите с менеджером финансового центра, чтобы узнать о штампах на месте доступны в вашем районе).

Сколько времени нужно, чтобы получить гарантию подписи медальона?

В большинстве случаев рассмотрение занимает не более 2 рабочих дней после получения нами всех документов; сложные дела могут занять до 5 рабочих дней.Некоторые финансовые центры с печатью гарантии с подписью медальона на месте могут предоставить документы с печатью в тот же день, если все необходимые документы будут предоставлены во время подачи вашего запроса (поговорите с менеджером финансового центра, чтобы узнать о штампах на месте доступны в вашем районе).

Денежный ППС

ГАРАНТИИ и АККРЕДИТИВЫ

БАНКОВСКАЯ ГАРАНТИЯ (BG)

РЕЗЕРВНЫЙ КРЕДИТ (SBLC)

Icarus Investment разработала прочную сеть финансовых учреждений, которые предоставляют банковскую гарантию , SBLC и MTN для наших клиентов.

Если вы заинтересованы в обеспечении любого из этих инструментов от «банка с самым высоким рейтингом».

Банковские гарантии и SBLC могут быть получены либо на основе «покупки», либо на основе «арендованного инструмента» и используются в основном в международных деловых операциях с привлечением иностранного поставщика. Гарантии , будь то в форме банковской гарантии (BG) , резервного аккредитива (SBLC) или с кредитным плечом MTN , обычно требуются продавцом для подтверждения наличия у покупателя средства, необходимые для завершения финансовой транзакции.Продавец часто требует от покупателя доказательства финансовых возможностей, обычно называемых «RWA (Готов, желающих и способных) », и должен продемонстрировать соответствие через протоколы обмена сообщениями SWIFT , такие как MT760, MT103, MT799 и т. Д. Icarus Investment’s Эмитенты BG и SBLC обычно предлагают:

- Происходит от первой десятки мировых банков — Icarus Investment не использует какие-либо финансовые учреждения в США для выпуска финансовых инструментов

- «Арендованные инструменты» в настоящее время доступны, начиная с минимальной номинальной стоимости от 50 миллионов долларов США / евро до 1 миллиарда долларов США / евро.Пожалуйста, поймите, что для некоторых «арендованных инструментов» требуется «авансовый депозит», поэтому Icarus Investment обычно не поощряет использование этих типов инструментов.

- «Приобретенные инструменты» в настоящее время доступны, начиная с минимальной номинальной стоимости 200 миллионов долларов США / евро с максимальной номинальной стоимостью 1 миллиард долларов США / евро.

- Некоторые из самых гибких абонентских программ, доступных сегодня на рынке — без исключения

- Монетизация — обычно «купленная» и часть «сданная в аренду» Банковские гарантии и SBLC , которые предоставляются через Icarus Investment, часто можно легко монетизировать с помощью нашей программы « Банковская гарантия и программа монетизации SBLC » (Из-за того, как структурированы арендованные инструменты, арендованные инструменты часто труднее монетизировать и часто не предлагают такой же LTV, как «приобретенный» инструмент).Однако, пожалуйста, поймите, что хотя наши BG и SBLC, как правило, можно монетизировать, многие BG / SBLC были «кастрированы» до такой степени, что их очень трудно или невозможно монетизировать. Поэтому для клиента важно убедиться, что он имеет дело с такой компанией, как Icarus Investment , которая установила прочные отношения с проверенными исполнителями!

Гарантии этого типа имеют дополнительное преимущество, заключающееся в том, что их легче адаптировать к иностранным правовым системам и практике, поскольку отсутствуют требования к форме.Из-за соображений стоимости и риска эти формы Гарантии все чаще используются в иностранном бизнесе.

СотрудникиIcarus Investment готовы обсудить с вами ваши требования к BG, SBLC или MTN.

Гарантия— HSBC Commercial Banking

- Ежедневный банкинг

- Финансирование и кредитные карты

- Платежи

- Защита и инвестиции

- Импорт и экспорт

- Гонконг

- Английский

- 中文 (简体)

- 中文 (繁體)

- Свяжитесь с нами

- Локатор филиала

- Пути к банку

- О HSBC

- Центр знаний

- Ресурсный центр

- Важная информация

- Сайты HSBC

- Зарегистрируйтесь в интернет-банке

Аккаунты и услуги Назад

- Ежедневный банкинг

- Интегрированные бизнес-счета

- Депозит и инвестиции

- Коммерческие карты

- Иностранная валюта

- Пути к банку

Кредитных средств Назад

- Финансирование и кредитные карты

- Коммерческое кредитование

- Коммерческие карты

- Импорт

- Экспорт

- Дебиторская задолженность Финансирование

Сделать и получить Назад

- Платежи

- Коммерческие карты

- Иностранная валюта

- Международные и внутренние платежи

- Платежные услуги

- Услуги по дебиторской задолженности

Страхование и повышение доходности Назад

- Защита и инвестиции

- Страхование, связанное с торговлей

- Страхование бизнеса

- Защита жизни

- Пособие сотруднику и MPF

- Капитал

- FX

- Фиксированный доход

- Паевые фонды

Торговые услуги Назад

- Импорт Экспорт

- Импорт

- Экспорт

- Создать аккаунт

- Дебиторская задолженность Финансирование

- Гарантия

- Страхование, связанное с торговлей

Центр знаний Назад

Банковские гарантии.Что означает банковская гарантия?

1 Банковские гарантии. Что означает банковская гарантия? Гарантийный договор — это договор на выполнение обещания или освобождение от ответственности третьего лица в случае его невыполнения. Гарантия состоит из трех сторон.Лицо, дающее гарантию, называется Поручителем. Лицо, от имени которого предоставляется гарантия, называется Основным должником. Лицо, в пользу которого дается гарантия, называется Кредитором или Бенефициаром. Ответственность Гаранта. Ответственность Поручительства / Гаранта является такой же, как и у основного должника, если иное не предусмотрено в самом соглашении о гарантии. В связи с этим гарантии составлены таким образом, что гарант и основной должник несут солидарную ответственность в обычном порядке в любое время.Виды гарантий. Банковские гарантии обычно бывают двух типов, а именно: финансовые гарантии. Гарантии исполнения. Финансовые гарантии. Гарантия, которая выдается вместо денежных соображений, называется финансовой гарантией. Например. Тендерный депозит, платежи по налогу с продаж, удержанные деньги и т. Д.

2 2 Гарантия исполнения. Гарантия, которая выдается в отношении исполнения контракта или обязательства, называется Гарантией исполнения. В случае неисполнения договорных обязательств Банк принимает на себя только денежное обязательство до определенной суммы.Гарантии по конкретным сделкам. Банковская гарантия может быть выдана только на одну транзакцию. Например. Уплата налога с продаж. Постоянные гарантии. Гарантия, которая распространяется на серию транзакций, называется продолжающейся гарантией. Если гарантия выдается в пользу таможенного органа в счет уплаты таможенной пошлины клиентом время от времени, до рупий. 4 Lacs, гарантия покрывает в любое время таможенные пошлины, просроченные клиентами, до 4 Lacs в течение срока действия гарантии.Необходимо соблюдать правила. Гарантии должны выдаваться только от имени клиентов. Если получен запрос на выдачу гарантии, изучите предложение и убедитесь в подлинности запроса. Банк должен удостовериться в том, что клиент сможет возместить банку расходы в случае обращения к BG. В случае гарантии исполнения филиал должен удостовериться в том, что у клиента есть необходимый опыт, возможности и средства для выполнения обязательства по контракту и что он вряд ли совершит неисполнение обязательств.

3 3 Общие циркулярные гарантии. Цель: UCB могут предоставлять только финансовые гарантии, но не выполнять гарантии. Срок погашения: Гарантия ни в коем случае не должна выдаваться на срок более 10 лет. Объем: Общий объем гарантийных обязательств, непогашенных в любое время, не может превышать 10% от общих собственных ресурсов банка, включая оплаченный капитал, резервы и депозиты. Объем необеспеченных гарантий: в пределах общего потолка доля необеспеченных гарантий, непогашенных в любое время, может быть ограничена суммой, эквивалентной 25% собственных средств (оплаченный капитал + резервы) банка или 25% общей суммы гарантии, в зависимости от того, что меньше.Обеспеченные гарантии. Банки предпочтительно должны выдавать обеспеченные гарантии. Обеспеченная гарантия означает гарантию, сделанную под залог активов, рыночная стоимость которых никогда не будет меньше суммы BG. Меры предосторожности, которые необходимо соблюдать при выдаче финансовой гарантии. Банковские гарантии должны выдаваться в обеспечительных бланках, пронумерованных по порядку, чтобы предотвратить выдачу поддельных гарантий. Гарантии выше определенной точки отсечения должны быть подписаны двумя подписями. Гарантия должна быть оформлена в трех экземплярах: Один экземпляр в филиал.Один экземпляр получателю. Один экземпляр в головной офис. Со стороны бенефициара должно быть обязательной обязанность запрашивать подтверждение в головном офисе, для чего конкретное положение должно быть включено в саму гарантию. Гарантии обычно не должны выдаваться клиенту, который не имеет кредитных линий в банке, а только ведет текущий счет.

4 4 Если клиенты пользуются кредитными линиями в других банках, необходимо выяснить причину их обращения в банк с просьбой о продлении гарантий и по мере необходимости ссылаться на существующих банкиров.Документы, которые необходимо получить для выдачи BG. Анкета от стороны, подписанная уполномоченным лицом. Решение Правления в случае ООО. Компания. Встречная гарантия на штемпельной бумаге. Письмо о залоге и зачет на гербовой бумаге. Денежная маржа выплачена должным образом. Исполнение БГ. Гарантия должна быть оформлена на гербовой бумаге необходимой стоимости в соответствии с требованием получателя. Необходимо обеспечить, чтобы гербовая бумага была выпущена на имя Банка или Получателя, а дата покупки гербовой бумаги не превышает 6 месяцев с даты выдачи гарантии.Маржинальные деньги. Следующая ценная бумага может быть принята в качестве маржи для выпуска BG. Квитанция о срочном депозите желательно выдать в том же отделении. НСК / КВП. Также могут быть рассмотрены сертификаты акций известной компании. Дата погашения указанной ценной бумаги должна быть не менее даты истечения срока действия BG. В отношении BG, выпущенных для гарантии уплаты: Страховой премии, обязательно должна быть получена 100% маржа. Налог с продаж.

5 Налог на прибыль. 5 MTNL. Таможенные / акцизные сборы.Комиссия по банковской гарантии. BG% годовых суммы BG следует собирать за весь период BG, включая период требования, заранее во время выдачи BG. (PL-) Если оригинал BG возвращается должным образом аннулированным до истечения срока действия, и если сделан запрос на возмещение комиссии, то же самое может быть рассмотрено по существу в каждом случае только после получения предварительного разрешения HO. Мониторинг БГ. Запись должна быть сделана в реестре BG сразу после выдачи BG. Залог должен быть отмечен в TDR, а также в компьютерных записях.Ежемесячная балансировка должна выполняться и согласовываться с GL. Напоминания следует отправлять в отношении истекших BG. Записи необходимо хранить. Филиал должен вести следующие записи: BG Register. Клиентская регистрация BG в случае ограничения BG. Файл BG выпущен, но еще не аннулирован. Файл BG аннулирован. Файл с маржинальными деньгами. Бухгалтерские записи подлежат сдаче. По выпуску BG: Дебет: счет под банковскую гарантию. Кредит: Ответственность за счет, выпущенный BG.

6 При сторнировании: Дебет: Ответственность за счет, выпущенный BG.Кредит: счет под банковскую гарантию. 6 Просроченные гарантии. После истечения гарантийного срока и отсутствия претензий к оплате, условное обязательство поручителя также истекает, несмотря на положение о том, что истекшая гарантия не была возвращена бенефициаром. Это не изменит правовое положение Банка даже после внесения поправок в Раздел 28 Индийского Закона о контрактах. По истечении гарантийного срока Банк должен уведомить бенефициара заказным письмом AD.В письме должно быть указано, что срок гарантии истек и получатель не имеет права ссылаться на гарантию. Если гарантийный документ с истекшим сроком действия не возвращается, несмотря на уведомление, отправленное зарегистрированным AD, филиал должен отменить соответствующие записи и отметить ответственность в бухгалтерских книгах. Вызов BG. Если какой-либо BG активирован до истечения срока действия: клиенту следует немедленно сообщить об этом.

Если говорить о бухгалтерских документах, наличие которых предусматривает банковская гарантия, пакет документов в зависимости от статуса претендента включает разные формы отчетности. Юридическим лицам, которые начисляют налоги по общей системе нужно предоставить ф. № 1 (бух. баланс) и ф. № 2 (отчет о финансовом состоянии). Организациям или ИП, деятельность которых осуществляется с применением УПС необходимо приложить к пакету документов выписки из книги учета расходов и доходов, а также налоговую декларацию за минувший год. Для ИП с общей системой уплаты налогов обязательным документом является налоговая декларация 3-НДФЛ.

Если говорить о бухгалтерских документах, наличие которых предусматривает банковская гарантия, пакет документов в зависимости от статуса претендента включает разные формы отчетности. Юридическим лицам, которые начисляют налоги по общей системе нужно предоставить ф. № 1 (бух. баланс) и ф. № 2 (отчет о финансовом состоянии). Организациям или ИП, деятельность которых осуществляется с применением УПС необходимо приложить к пакету документов выписки из книги учета расходов и доходов, а также налоговую декларацию за минувший год. Для ИП с общей системой уплаты налогов обязательным документом является налоговая декларация 3-НДФЛ.