Россияне все чаще берут кредит на первоначальный взнос по ипотеке

Андрей Гордеев / Ведомости

Среди потенциальных уязвимостей кредитного рынка Банк России называет тенденцию к увеличению числа заемщиков, которые берут кредит на первоначальный взнос по ипотеке. И хотя регулятор считает, что вопрос пока не требует принятия специальных мер, эксперты опасаются, что в будущем это может вылиться в серьезные проблемы для самих заемщиков.

Проанализировав динамику долговой нагрузки в IV квартале 2019 г. и I квартале 2020 г., Банк России отметил, что доля ипотечных кредитов, первоначальный взнос по которым мог осуществляться за счет потребительского кредита, выросла до 5,5% 2020 г.

«Использование потребительских кредитов в качестве первоначального взноса по ипотеке может означать, что заемщик испытывает трудности со сбережением средств, в том числе из-за того, что существенная часть доходов направляется на потребление товаров и услуг, – отмечают эксперты Банка России. – Такие заемщики характеризуются повышенным уровнем кредитного риска, о чем свидетельствует зависимость между частотой дефолтов по кредитам и величиной первоначального взноса».

– Такие заемщики характеризуются повышенным уровнем кредитного риска, о чем свидетельствует зависимость между частотой дефолтов по кредитам и величиной первоначального взноса».

Сам по себе тренд, отмеченный Банком России, при небольшой доле таких кредитов вряд ли сможет серьезно обострить ситуацию на рынке ипотечного кредитования в ближайшее время, указывают эксперты. «Роста объема таких кредитов ждать не стоит, поскольку их ограничивает расчет долговой нагрузки, который учитывает совокупный объем задолженности потенциального заемщика, – убеждена младший директор по банковским рейтингам агентства «Эксперт РА» Ксения Балясова. – В росте количества кредитов на одного заемщика также нет ничего страшного, важно отношение совокупной задолженности по всем кредитам к доходу заемщика».

Однако другие эксперты относятся к этой тенденции настороженно. Чаще всего кредитоваться под получение ипотеки рискуют те, кто опасается ухудшения своего финансового положения и знает, что в будущем взять кредит на жилье у него не получится.

«Цифра в 5,5% не является критичной, хотя она может свидетельствовать о проблемах у отдельных заемщиков. Снижающиеся проценты банков за пользование кредитами неизбежно будут стимулировать людей к принятию рискованных финансовых решений. Они будут за счет потребительских кредитов не только оплачивать первоначальный взнос по ипотеке, но и, например, приобретать акции. Рост подобных операций говорит и о слабости кредитного скоринга банков при выдаче тех или иных кредитов», – поясняет заведующий лабораторией анализа институтов и финансовых рынков Института прикладных экономических исследований (ИПЭИ) РАНХиГС Александр Абрамов.

Но тот факт, что банки допускают рост числа таких кредитов, объясняется легко. «Разумеется, крупные банки, выдавая ипотечные займы, имеют возможность оценивать кредитную нагрузку своих заемщиков. Но некоторые из них закрывают на это глаза, так как договор ипотеки страхует их риски: в ситуации неплатежей они защищены залогом», – поясняет директор департамента риск-менеджмента УК «Ай кью джи управление активами» Александр Баранов.

При этом рост числа заемщиков, готовых брать кредит ради кредита, эксперт объясняет тем, что у людей иссякли накопления. «Растет число людей, которые могут хоть сколько-нибудь значимую покупку сделать только за счет кредитных ресурсов. Это принципиально меняет платежеспособный спрос в данном сегменте», – говорит Баранов.

Худший вариант развития тренда – появление нового класса высокорисковых заемщиков, что неизбежно отразится на общих условиях кредитования, полагают эксперты. «При значительном росте числа потребительских кредитов, использованных для формирования первоначального взноса по ипотеке, рынок ипотечного кредитования может получить новый класс недостаточно платежеспособных заемщиков, – поясняет генеральный директор БКИ «Эквифакс» Олег Лагуткин. – Как следствие, вырастет уровень риска по ипотечным кредитам. Тогда банки будут вынуждены увеличивать ставки». Вряд ли стоит говорить о дефиците качественных заемщиков в ближайшее время, подчеркивает эксперт, но в среднесрочной перспективе на фоне низкого роста доходов потребителей такая ситуация вполне может возникнуть.

«При значительном росте числа потребительских кредитов, использованных для формирования первоначального взноса по ипотеке, рынок ипотечного кредитования может получить новый класс недостаточно платежеспособных заемщиков, – поясняет генеральный директор БКИ «Эквифакс» Олег Лагуткин. – Как следствие, вырастет уровень риска по ипотечным кредитам. Тогда банки будут вынуждены увеличивать ставки». Вряд ли стоит говорить о дефиците качественных заемщиков в ближайшее время, подчеркивает эксперт, но в среднесрочной перспективе на фоне низкого роста доходов потребителей такая ситуация вполне может возникнуть.

Новости СМИ2

Отвлекает реклама? С подпиской вы не увидите её на сайтеВыгодно ли платить первоначальный взнос по ипотеке потребительским кредитом?

Опубликовано · На чтение 6 минПервоначальный взнос — это ключевое отличие ипотеки от других видов кредитов. В статье объясним, выгодно ли брать потребительский кредит на первоначальный взнос, какие есть альтернативы потребительскому кредиту и как точно делать не стоит.

В статье объясним, выгодно ли брать потребительский кредит на первоначальный взнос, какие есть альтернативы потребительскому кредиту и как точно делать не стоит.

Содержание

- .

- Почему наличие собственных средств обязательно

- .

- Где взять средства на первоначальный взнос

- Воспользоваться рассрочкой

- Схемы работы кредиторов по уплате первоначального взноса

- .

- Использовать материнский капитал или жилищный сертификат

- .

- Оформить кредит под залог недвижимости

- .

- Как не стоит поступать

- .

- Минусы схемы

- .

- Итоги

- .

- Источники

- .

- Рассчитать страхование ипотеки:

.

Почему наличие собственных средств обязательно

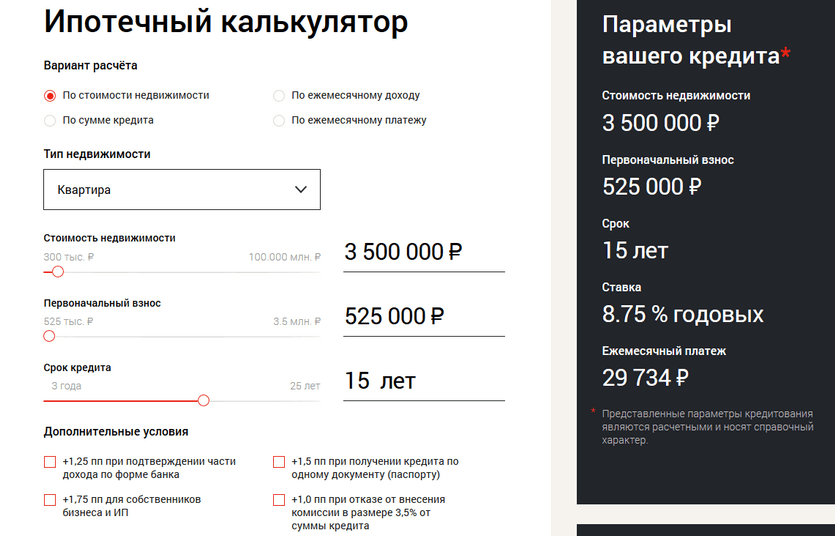

Размер первоначального взноса составляет 15-20% от суммы будущей сделки. Для банка наличие у заёмщика собственных средств на первоначальный взнос подтверждает его платёжеспособность. И, наоборот, отсутствие накоплений косвенно говорит о неблагонадёжности или о низком доходе.

И, наоборот, отсутствие накоплений косвенно говорит о неблагонадёжности или о низком доходе.

Чем больше первоначальный взнос, тем меньше переплата по кредиту.

Банки ужесточили кредитную политику — стараются минимизировать риски и не участвуют в ипотечных программах без первоначального взноса.

Кредиторы не рекомендуют потенциальным заёмщикам оформлять потребительский кредит на первый взнос, так как это увеличивает долговую нагрузку. А если клиент все-таки оформит займ или кредитную карту, то банк может снизить ранее одобренную сумму или откажет в выдаче ипотеки.

Банк может пойти на уступки и выдать потребительский займ и ипотеку, но при условии, что сумма платежей не превысит 30-40% от совокупного дохода заёмщика. Кроме этого, у клиента должна быть положительная кредитная история. Действующие кредиты учитываются при расчёте платежеспособности.

Оформлять потребительский кредит, кредитную карту или микрозайм невыгодно.

Процентная ставка по этим кредитам в 3-5 раз превышает ставки по ипотеке. Обслуживать два займа дорого — повышается вероятность просрочки.

.

Где взять средства на первоначальный взнос

Воспользоваться рассрочкой

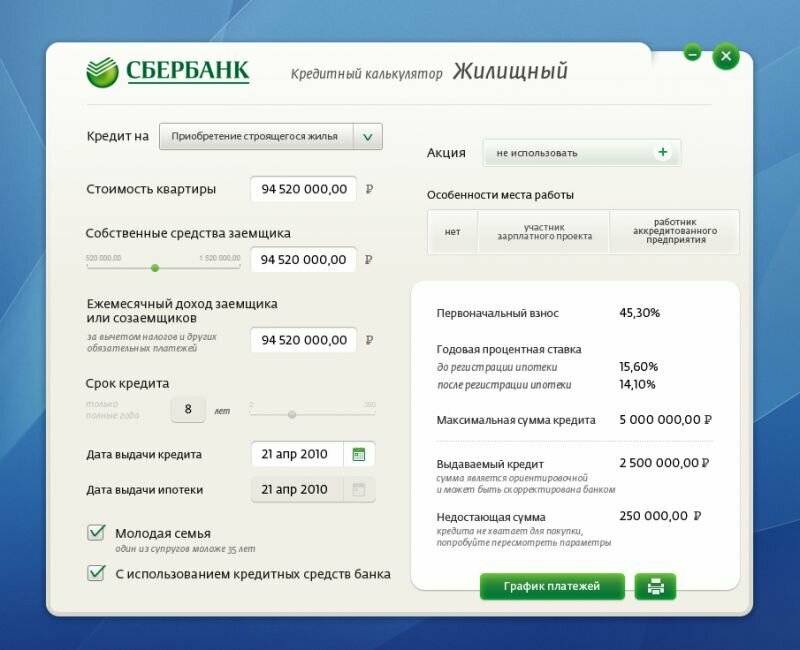

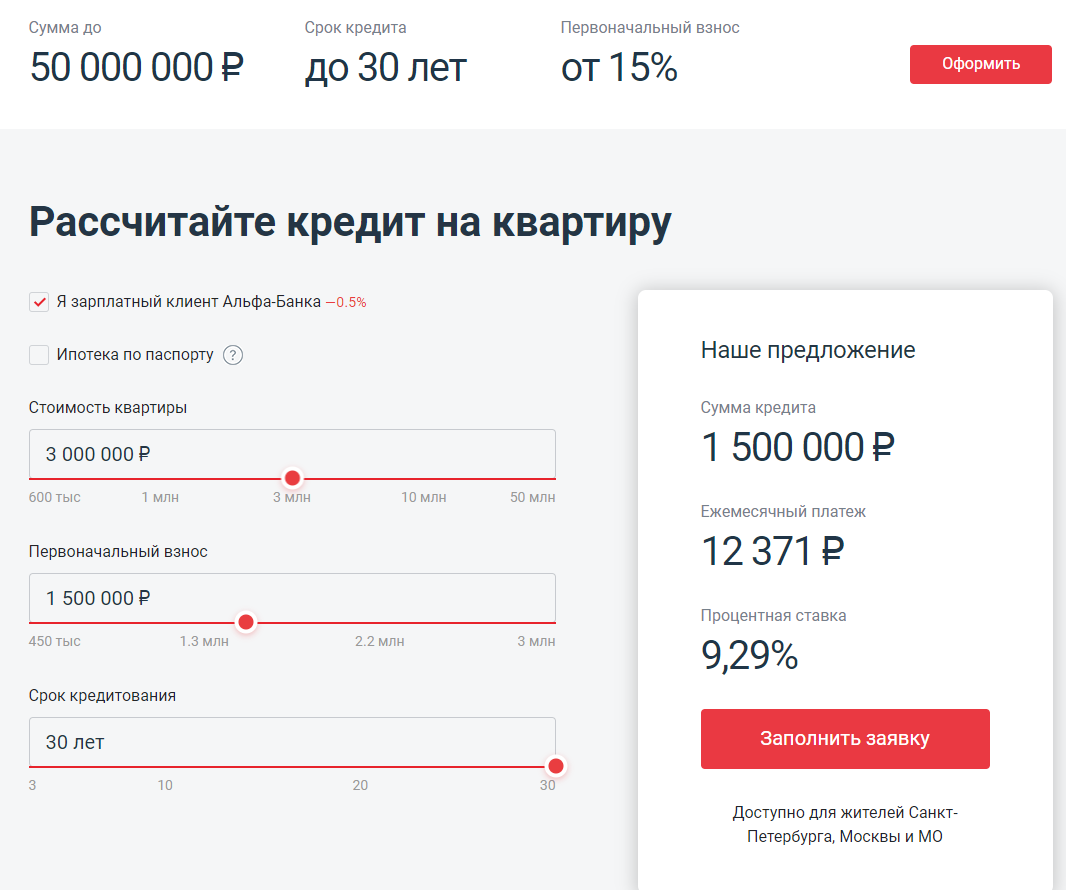

С августа 2022 года Альфа-банк и Московский Кредитный Банк (МКБ) стали предлагать отсрочку по внесению суммы первоначального взноса. Из 20 ТОП-банков ДОМ.РФ планирует так сделать, а остальные, в том числе ВТБ и Сбер, даже не рассматривают такую возможность.

В Альфа-банке готовы ждать оплату до двух лет, в МКБ — три месяца. Услуга касается только тех заёмщиков, которые хотят приобрести новостройку за счёт средств, полученных от продажи старой квартиры.

Схемы работы кредиторов по уплате первоначального взноса

В Альфа-банке заёмщик заключает два договора: долевого участия (ДДУ) с застройщиком и ипотечный в банке. При рассрочке до трёх месяцев ипотечный кредит выдадут только после внесения первоначального взноса, но погашать займ можно с 4-го месяца действия кредитного договора. Если рассрочка оформляется на период от 3 до 24 месяцев, первоначальный взнос вносить не требуется. Кредит выдается сразу. Погашение задолженности осуществляется ежемесячно согласно графика платежей. Первоначальный взнос разрешено выплачивать частями через 90 дней с момента подписания ДДУ. Льготный период рассрочки действует до 24 месяцев.

При рассрочке до трёх месяцев ипотечный кредит выдадут только после внесения первоначального взноса, но погашать займ можно с 4-го месяца действия кредитного договора. Если рассрочка оформляется на период от 3 до 24 месяцев, первоначальный взнос вносить не требуется. Кредит выдается сразу. Погашение задолженности осуществляется ежемесячно согласно графика платежей. Первоначальный взнос разрешено выплачивать частями через 90 дней с момента подписания ДДУ. Льготный период рассрочки действует до 24 месяцев.

МКБ дает отсрочку по уплате первого взноса на приобретение жилья от застройщиков, которые работают с банком. Клиент подаёт заявку. В течение трёх месяцев подыскивает понравившуюся квартиру. Подписывает ДДУ и получает три месяца отсрочки по внесению средств. Плюс предложения в том, что сделка купли-продажи замораживается. Клиент бронирует стоимость и условия кредита на три месяца до внесения необходимой суммы на счёт эскроу. Только после уплаты взноса начнет действовать кредитный договор.

В рамках таких схем риски банков учтены в процентной ставке, а у застройщиков заложены в стоимость квадратного метра.

.

Использовать материнский капитал или жилищный сертификат

Для первоначального взноса можно использовать средства материнского капитала. Ждать пока исполнится ребенку три года теперь необязательно. Можно приобрести и новостройку, и вторичное жильё.

Например, Сбер предлагает 5 программ, в которых можно использовать маткапитал, в том числе с господдержкой по ставке 0,1% в первый год.

Молодой семье без детей можно обратиться в администрацию города или поселка по прописке. Подать заявление о выделении субсидии на приобретение жилья. Средства жилищной субсидии могут быть использованы в качестве первоначального взноса.

Важно, чтобы на момент получение сертификата каждому из супругов не исполнилось 35 лет и в собственности не было недвижимого имущества.

Региональная программа поддержки молодых семей распространяется на полные/неполные семьи с одним ребёнком/несколькими детьми. От количества детей зависит размер субсидии. Такие семьи могут, например, внести в счет первичного взноса по ипотеке маткапитал, а средствами жилищного сертификата погасить долг перед банком частично или полностью.

.

Оформить кредит под залог недвижимости

Если по каким-то причинам оформить ипотеку не получается, но в собственности есть жильё, можно оформить кредит под залог недвижимости. Займ нецелевой, поэтому клиент может потратить эти деньги на любые цели, в том числе купить недвижимость. Но погасить такой кредит частично или полностью средствами маткапитала/жилищного сертификата не получится.

.

Как не стоит поступать

Недобросовестные риелторы предлагают клиентам сомнительные варианты с завышением цены приобретаемого жилья.

В договоре купли-продажи стоимость недвижимости увеличивается на недостающую у покупателя сумму, что незаконно Продавец предоставляет в банк расписку, что якобы получил задаток в размере первоначального взноса. В итоге банк перечисляет заёмные средства продавцу в полном объеме.

В итоге банк перечисляет заёмные средства продавцу в полном объеме.

Банки, чтобы пресечь такие махинации, используют отчет об оценке недвижимости. По ДДУ оценка оформляется после введения жилого объекта в эксплуатацию, и кредитор может пропустить такой договор. На вторичном рынке жилье оценивают перед покупкой. Если цена будет ниже указанной в договоре купли-продажи, банк в лучшем случае откажет в выдаче кредита. В худшем — заявит в правоохранительные органы о мошенничестве.

.

Минусы схемы

- Участники сделки должны понимать, что несут солидарную уголовную и административную ответственность перед банком

- Если покупатель откажется от сделки, то продавцу придется возмещать полученный по фиктивной расписке задаток, в судебном порядке это возможно

- При владении имуществом менее трех лет продавец должен заплатить налог со всей суммы, полученной от продажи жилья

.

Итоги

- Первоначальный взнос уменьшает долг перед банком и сумму ежемесячных выплат.

- Потребительский кредит увеличивает долговую нагрузку.

- Банки откажут в выдаче либо снизят сумму займа, если оформить потребительский кредит для уплаты первого взноса.

- Отсрочкой оплаты первоначального взноса могут воспользоваться клиенты, которые хотят улучшить жилищные условия за счёт имеющейся у них жилплощади.

- Средства материнского капитала, жилищных субсидий или сертификатов можно использовать в качестве первоначального взноса.

- Схема с увеличением цены в договоре купли-продажи незаконна.

.

Источники

- Материнский капитал Федеральный закон “О дополнительных мерах государственной поддержки семей, имеющих детей” от 29.12.2006 N 256-ФЗ (последняя редакция)

- Правила предоставления молодым семьям социальных выплат на приобретение (строительство) жилья и их использования Постановление Правительства РФ от 17.

12.2010 N 1050 (ред. от 02.03.2021)

12.2010 N 1050 (ред. от 02.03.2021) - Постановление Правительства РФ от 21.03.2006 N 153 (ред. от 18.12.2020) “Об утверждении Правил выпуска и реализации государственных жилищных сертификатов

- Мошенничество в сфере кредитования ст.159.1 УК РФ

.

Оксана Жукова,

финансовый консультант,

опыт работы в банковской сфере 25+

Рассчитать страхование ипотеки:

Понравилась статья?Оценок пока нет

Поделиться

Определите свой первоначальный взнос | Бюро финансовой защиты потребителей

Что делать сейчас

Определите, сколько денег вы можете потратить авансом на покупку дома

- Соберите отчеты о своих сбережениях и инвестициях и подсчитайте общую сумму имеющихся средств.

- Решите, сколько вы хотите отложить на другие цели сбережений, расходы на переезд и любые ремонтные работы в вашем новом доме. Вычтите эти суммы.

- Теперь вычтите дополнительную сумму на аварийную подушку. Хорошее эмпирическое правило – это затраты не менее чем за три-шесть месяцев.

- Результатом является максимально доступная сумма наличных средств для закрытия кредита – сколько вы можете внести из своего кармана в момент закрытия кредита.

Оцените свои затраты на «закрытие»

В дополнение к вашему первоначальному взносу, есть много расходов, связанных с «закрытием» или завершением вашего кредита и покупкой дома. Затраты на закрытие сделки зависят от многих факторов: от цены приобретаемого вами дома, суммы первоначального взноса, затрат кредитора, типа кредита, который вы выбираете, и местонахождения вашего нового дома. Поскольку вы все еще находитесь в начале процесса, на данном этапе сложно сделать точную оценку.

- Вы можете сделать приблизительную оценку прямо сейчас, используя цену дома, типичную для района, в котором вы хотели бы жить. Вернитесь и уточняйте свою оценку по мере продвижения вперед и сбора дополнительной информации.

- Как правило, заключительные расходы (не включая ваш первоначальный взнос) составляют от 2 до 5% от покупной цены дома.

Определите свой первоначальный взнос

Вычтите смету расходов на закрытие из имеющихся наличных средств для закрытия, чтобы определить максимальный первоначальный взнос.

Что нужно знать

Отложите немного денег, чтобы покрыть первоначальные расходы на дом

Новые домовладельцы часто находят вещи, которые нуждаются в ремонте, или обнаруживают, что им нужен дополнительный предмет мебели, чтобы новый дом работал на их семью. Расходы на переезд и коммунальные платежи также могут складываться. Думая о том, сколько вы можете позволить себе в качестве первоначального взноса, обязательно отложите немного денег для покрытия этих расходов.

Сумма первоначального взноса влияет на тип кредита, который вы можете получить, процентную ставку и стоимость кредита

Как правило, чем выше ваш первоначальный взнос, тем меньше будет стоимость вашего кредита.

- В большинстве случаев вам необходимо внести первоначальный взнос в размере не менее 3 процентов от предполагаемой цены дома. Многие типы кредитов и кредиторы требуют 5 процентов вниз или больше.

- Зачастую вы можете сэкономить деньги, если внесете не менее 10 процентов от стоимости дома, а больше всего вы сэкономите, если внесете не менее 20 процентов.

- Когда кредиторы решают, какую процентную ставку и стоимость кредита предложить вам, они обычно смотрят на ваш первоначальный взнос с шагом в 5 процентов. На проставление «почти» нужной суммы обычно нет сбережений. Например, если у вас достаточно сбережений для первоначального взноса в размере, скажем, 8 процентов от целевой цены дома, подумайте, могли бы вы накопить немного больше перед покупкой или выбрать дом подешевле, чтобы попасть в 10 процентов. процентная отметка. Если вы не знаете, что делать, подумайте о том, чтобы поговорить с сертифицированным HUD консультантом по жилищным вопросам.

Вам могут быть доступны варианты с низким первоначальным взносом или без него

- Существуют специальные программы для ветеранов и военнослужащих, жителей сельских районов, некоторых категорий впервые приобретающих жилье и других. Консультант по жилищным вопросам может быть знаком с местными программами в вашем районе.

- Индивидуальные кредиторы также могут предлагать свои собственные варианты оплаты с низким или нулевым первоначальным взносом.

- Варианты с низким первоначальным взносом обычно обходятся дороже. Когда вы встречаетесь с кредиторами, задавайте вопросы и просите увидеть несколько вариантов.

Внесение денег в дом означает, что их нельзя использовать для других целей.

Принимая решение о том, сколько денег откладывать, имейте в виду, что после того, как вы положили деньги в дом, вернуть их обратно будет непросто. Если вам нужны деньги для других крупных расходов, таких как оплата колледжа или медицинских расходов, вы можете обнаружить, что у вас нет доступа к этим деньгам. В то время как ссуды под залог дома или кредитные линии позволяют домовладельцам брать взаймы под свой собственный капитал, вам обычно необходимо владеть своим домом в течение нескольких лет и накопить значительный капитал, чтобы соответствовать требованиям. Заем под собственный капитал также не является бесплатным — вы платите проценты по кредиту.

В то время как ссуды под залог дома или кредитные линии позволяют домовладельцам брать взаймы под свой собственный капитал, вам обычно необходимо владеть своим домом в течение нескольких лет и накопить значительный капитал, чтобы соответствовать требованиям. Заем под собственный капитал также не является бесплатным — вы платите проценты по кредиту.

Как избежать ловушек

Обеспечьте себе подушку безопасности

На данном этапе ни одно из чисел, с которыми вы работаете, не является точным. Это хорошая идея, чтобы дать себе запас в своих оценках, чтобы, если ваши расходы окажутся выше, чем ожидалось, вам не пришлось бороться за деньги.

Не забывайте о других ваших целях сбережений

При рассмотрении того, сколько сбережений у вас есть для первоначального взноса, не забывайте о пенсионных и других целях сбережений.

Что это такое и сколько требуется

ОглавлениеСодержание

Что такое первоначальный взнос?

Как они работают

Типы

Преимущества крупного первоначального взноса

Выплата кредита

Часто задаваемые вопросы

Суть

Авторы Investopedia имеют разный опыт работы, и за 24 года работы тысячи опытных писателей и редакторов внесли свой вклад.

Узнайте о нашем редакционная политика

Обновлено 21 мая 2023 г.

Рассмотрено Хадиджа ХартитРассмотрено Хадиджа Хартит

Полная биографияХадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем Совет финансового контроля

Факт проверен Кэтрин БирФакт проверен Кэтрин Бир

Полная биографияКэтрин Бир — писатель, редактор и архивариус из Нью-Йорка. У нее большой опыт исследовательской и писательской деятельности, она освещала такие разнообразные темы, как история общественных садов Нью-Йорка и выступление Бейонсе на фестивале Coachella в 2018 году.

Узнайте о нашем редакционная политика

Что такое первоначальный взнос?

Первоначальный взнос — это сумма, которую покупатель платит авансом при покупке дорогого товара, такого как дом или автомобиль. Он представляет собой процент от общей цены покупки, а остаток обычно финансируется. Первоначальный взнос может значительно уменьшить сумму, которую заемщик должен кредитору, сумму процентов, которые они будут платить в течение срока действия кредита, и суммы ежемесячных платежей.

Он представляет собой процент от общей цены покупки, а остаток обычно финансируется. Первоначальный взнос может значительно уменьшить сумму, которую заемщик должен кредитору, сумму процентов, которые они будут платить в течение срока действия кредита, и суммы ежемесячных платежей.

Ключевые выводы:

- Первоначальный взнос вносится авансом при финансовой операции, такой как покупка дома или автомобиля.

- Покупатели часто берут кредиты, чтобы профинансировать оставшуюся часть покупной цены.

- Чем выше первоначальный взнос, тем меньше покупателю потребуется занять, чтобы завершить сделку и уменьшить проценты, выплачиваемые в долгосрочной перспективе.

Авансовый платеж

Как работает авансовый платеж

Покупатели обычно вносят первоначальный взнос при покупке дома или автомобиля. Средний покупатель жилья, впервые приобретающий жилье, платит 6% от стоимости дома в качестве первоначального взноса, а на оставшуюся часть берет ипотечный кредит в банке или другом финансовом учреждении.

При покупке автомобиля обычно вносится первоначальный взнос в размере не менее 20% от стоимости нового автомобиля. Поскольку стоимость автомобиля быстро обесценивается, высокий первоначальный взнос гарантирует, что покупатели не должны больше, чем стоит автомобиль через год или два. Как и ипотечные кредиты, автокредиты часто имеют проценты, а первоначальный взнос снижает проценты, выплачиваемые в течение срока действия кредита.

Виды авансовых платежей

Покупка жилья

В Соединенных Штатах стандартом является первоначальный взнос в размере 20% за дом. Поскольку кредитный рейтинг покупателя, уровень дохода и отношение долга к доходу помогают определить процентную ставку по кредиту, сумму займа и условия ипотеки, более крупный первоначальный взнос может быть выгодным.

В 2023 году минимальный первоначальный взнос составляет 3% для обычных ипотечных кредитов в соответствии с правилами, установленными спонсируемыми государством организациями Fannie Mae и Freddie Mac. Для кредитов FHA, которые помогают семьям с низким и средним доходом приобрести жилье, минимальный первоначальный взнос составляет 3,5%. Самые низкие требования к первоначальному взносу обычно имеют ограничения по доходу.

Для кредитов FHA, которые помогают семьям с низким и средним доходом приобрести жилье, минимальный первоначальный взнос составляет 3,5%. Самые низкие требования к первоначальному взносу обычно имеют ограничения по доходу.

В мае 2023 г. изменились авансовые платежи по ипотечным кредитам Fannie Mae и Freddie Mac. Комиссия была увеличена для покупателей жилья с более высоким кредитным рейтингом, например 740 или выше, и снижена для покупателей жилья с более низким кредитным рейтингом, например ниже 640. , Еще одно изменение: ваш первоначальный взнос будет влиять на размер вашего вознаграждения. Чем выше ваш первоначальный взнос, тем ниже ваши сборы, хотя это все равно будет зависеть от вашего кредитного рейтинга. Fannie Mae публикует корректировку цен на уровне кредита на своем веб-сайте.

Автозакупки

При покупке автомобиля первоначальный взнос в размере 20% или более может облегчить покупателю получение одобрения на получение кредита и получение более выгодной процентной ставки и других условий. Автомобильные дилеры также могут предлагать рекламные условия со скидкой 0% для покупателей, отвечающих требованиям. Хотя это означает, что первоначальный взнос не требуется, кредитор может взимать более высокую процентную ставку.

Автомобильные дилеры также могут предлагать рекламные условия со скидкой 0% для покупателей, отвечающих требованиям. Хотя это означает, что первоначальный взнос не требуется, кредитор может взимать более высокую процентную ставку.

Первоначальный взнос в размере 20% или более может обеспечить более низкую процентную ставку по автокредиту.

Преимущества крупного первоначального взноса

Значительный первоначальный взнос уменьшает сумму процентов, выплачиваемых в течение срока действия кредита, и снижает ежемесячные платежи.

- Проценты: Кредит в размере 100 000 долларов с процентной ставкой 5% означает 5 000 долларов в виде процентов в первый год. Однако при первоначальном взносе в размере 20 000 долларов и кредите всего в 80 000 долларов проценты за первый год составят всего 4 000 долларов. Для 30-летнего ипотечного кредита заимствование 100 000 долларов под 5% годовых стоит 93 256 долларов в виде процентов. Заимствуя всего 80 000 долларов, вы экономите почти 20 000 долларов, а общая стоимость процентов составляет 74 605 долларов.

- Ежемесячные платежи : Большой авансовый платеж уменьшает ежемесячные платежи. По кредиту в размере 100 000 долларов под 5% ежемесячные платежи составляют 537 долларов, а по кредиту в 80 000 долларов — 429 долларов.

- Ипотечное страхование: Частное ипотечное страхование (PMI) обычно требуется, если у вас есть обычный кредит и вы вносите первоначальный взнос в размере менее 20 процентов от покупной цены дома. PMI служит для защиты кредитора, если покупатель перестает платить по кредиту. Заемщики могут попросить кредитора отказаться от требования PMI, как только собственный капитал в доме достигнет 20%.

Выплата кредита

Домовладельцы, которые не в состоянии внести крупный первоначальный взнос, могут планировать ежемесячные дополнительные платежи по основной сумме ипотечного кредита, со временем уменьшая сумму кредита и проценты. Это часто называют ускоренными платежами или ускоренной амортизацией. Покупатели могут решить рефинансировать свою ипотеку, если их финансовое положение улучшится, и внести больший первоначальный взнос по новому кредиту.

Является ли первоначальный взнос таким же, как депозит?

В большинстве случаев да. Первоначальный взнос и депозит часто используются взаимозаменяемо. Оба термина относятся к одному и тому же процессу предоставления авансового платежа в виде процента от общей суммы продажи.

Почему важно иметь первоначальный взнос?

Первоначальный взнос уменьшит сумму кредита, стоимость процентов и ежемесячные платежи. Сумма первоначального взноса может также уменьшить процентную ставку, предоставляемую кредитором.

Почему кредиторы требуют предоплаты?

Авансовые платежи снижают риск для кредиторов. Они не только сокращают сумму денег, которую необходимо предоставить взаймы; действуя как «стоимость входа» для кредита, но авансовый платеж также может быть использован для доказательства того, что заемщик серьезно относится к кредиту.

Итог

Первоначальный взнос — это сумма, которую покупатель платит авансом при покупке дома или автомобиля, и представляет собой процент от общей стоимости покупки.

12.2010 N 1050 (ред. от 02.03.2021)

12.2010 N 1050 (ред. от 02.03.2021)