Небанковские кредитно-финансовые организации

К небанковским (специализированным) кредитно-финансовым организациям можно отнести ломбарды, лизинговые фирмы, факторинговые фирмы, инвестиционные фонды и др.

Специализированные кредитно-финансовые институты имеют практически двойную подчиненность: с одной стороны, будучи связанными с осуществлением кредитно-расчетных операций, они руководствуются банковским законодательством и требованиями Центрального банка; с другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных, залоговых операциях, они подпадают под регулирование других законов и соответствующих ведомств.

Среди небанковских финансово-кредитных организаций особо выделяются:

Кредитные союзы – это кредитные кооперативы, организуемые определенными группами частных лиц и мелких кредитных организаций.

Они могут быть образованы группой физических лиц по профессиональному или территориальному признаку в целях предоставления краткосрочного потребительского кредита (кассы взаимопомощи, кооперативы).

Кредитные товарищества создаются в целях кредитно-расчетного обслуживания исключительно своих участников: кооперативов, арендных предприятий, малого и среднего бизнеса. Капитал формируется главным образом из паевых, вступительных и обязательных взносов членов товарищества.

Общества (организации) взаимного кредита – кредитные учреждения, как правило, обслуживающие мелкий и средний бизнес. Участниками обществ взаимного кредита могут быть любые юридические и физические лица (за исключением, как правило, государственных органов). Целью деятельности общества является кредитование своих участников за счет собственных средств и средств этих участников, размещаемых во вклады в обществе взаимного кредита. Других видов деятельности, кроме ссудных и депозитных операций длясвоих членов,общества обычноне имеют.

Целью деятельности общества является кредитование своих участников за счет собственных средств и средств этих участников, размещаемых во вклады в обществе взаимного кредита. Других видов деятельности, кроме ссудных и депозитных операций длясвоих членов,общества обычноне имеют.

Финансовая (валютная) биржа – небанковская финансовая организация, деятельность которой включает в себя организацию торговли валютой, ценными бумагами, кредитными ресурсами, а также иными объектами финансового оборота. Предоставляет услуги, способствующие заключению сделок в соответствии со специально установленными правилами торговли.

Страховые компании выпускают долговые обязательства (полис), которые их клиенты хотят использовать на покрытие непредвиденных расходов в будущем. Клиентами могут быть как юридические, так и физические лица.

Пенсионные фонды обеспечивают своих клиентов средствами на период после выхода на пенсию. Каждый клиент осуществляет выплаты на протяжении целого ряда лет, прежде чем требования о выплате страхового вознаграждения будут оплачены. В качестве клиента, как правило, выступают физические лица, хотя и юридические лица могут вносить определенные суммы как добавки в будущем к пенсии своим работникам. Пенсионные фонды возникли как дополнения к общественной системе государственного социального страхования.

Каждый клиент осуществляет выплаты на протяжении целого ряда лет, прежде чем требования о выплате страхового вознаграждения будут оплачены. В качестве клиента, как правило, выступают физические лица, хотя и юридические лица могут вносить определенные суммы как добавки в будущем к пенсии своим работникам. Пенсионные фонды возникли как дополнения к общественной системе государственного социального страхования.

Финансовая компания (общество) – финансовое учреждение, основными целями которого являются: содействие формированию и функционированию рынка ценных бумаг; мобилизация денежных средств с целью последующего инвестирования; использование финансовых методов для обеспечения развития рыночных отношений в экономике республики. Выполняя эти задачи, финансовое общество осуществляет следующие виды деятельности: посредническая и коммерческая деятельность по ценным бумагам; маркетинг рынка ценных бумаг и инвестиций; размещение денежных средств и ценных бумаг; предоставление консультационных услуг в области операций с ценными бумагами; осуществление выпуска ценных бумаг в установленном законом порядке; производство ноу-хау в области финансовых операций, иные финансовые операции и услуги, не запрещенные действующим законодательством, отвечающие целям и задачам общества.

Исторически финансовым компаниям присуща торгово-закупочная деятельность, облегчающая трудности реализации товаров. В ряде государств распространены компании по кредитованию продажи в рассрочку потребительских товаров длительного пользования; финансовым операциям с недвижимостью. Они выдают кредит различным торговцам под проданные ими товары в рассрочку, покупая обязательства клиентов.

Источниками формирования имущества финансового общества являются: денежные и материальные взносы учредителей; доходы, полученные от реализации работ, услуг; доходы от ценных бумаг; кредиты банков и других кредиторов и иные источники.

Трастовые компании – специализированные кредитно-финансовые институты, осуществляющие трастовые (доверительные) операции для физических и юридических лиц. Могут представлять собой самостоятельную фирму либо являться филиалом банков или других кредитных учреждений. Как правило, траст-компании не занимаются традиционной банковской деятельностью, их основной функцией является осуществление всех доверительных операций, разрешенных законом. Траст-компании имеют собственный капитал, получают прибыль от своей деятельности. Свои услуги они оказывают за плату в форме комиссионных вознаграждений. Важное место в кредитной системе занимают различного рода сберегательные учреждения, привлекающие мелкие сбережения и доходы. Организационная их структура может быть разной. В частности, ссудно-сберегательные общества могут осуществлять привлечение средств своих членов и выдача им ссуды, или продавать своим клиентам особые сертификаты, которые выкупаются по номиналу по первому требованию и приносят доход в виде процента (аналогично срочным вкладам и т.

Расчетно-кассовые центры осуществляют комплекс банковских услуг для физических и юридических лиц. Они могут создаваться в территориальном регионе или группой учредителей. Расчетно-кассовые центры могут проводить следующие операции:

— открывать счета (включая корреспондентские), осуществлять прием денежных средств, зачислять их на соответствующие счета;

— производить платежи и другие операции по поручению клиентов;

— принимать на экспертизу денежную наличность и платежные документы; обеспечивать оперативной информацией клиентов о состоянии их счетов; осуществлять консалтинговые операции и т. д.Прокат бытовой предоставляется специализированными организациями физическим и юридическим лицам (чаще гражданам) во временное пользование за соответствующую плату предметов домашнего обихода и других потребительских товаров.

Дилинговые предприятия (фирмы) осуществляют операции по покупке-продаже наличной иностранной валюты у физических. Дилинговую деятельность по обменным операциям с наличной иностранной валютой вправе осуществлять только те предприятия, которые имеют разрешение (лицензию) Национального банка Республики Беларусь.

Дилинговую деятельность по обменным операциям с наличной иностранной валютой вправе осуществлять только те предприятия, которые имеют разрешение (лицензию) Национального банка Республики Беларусь.

Лизинговые фирмы – компании, осуществляющие лизинговые операции.

Лизинговые фирмы (компании) могут быть специализированными и универсальными. Специализированные фирмы имеют дело с одним товаром (например, автомобили) или группой однородных товаров (например, строительное оборудование, компьютеры). Такие фирмы обычно сами осуществляют техническое обслуживание объекта лизинга и следят за поддержанием его в нормальном эксплуатационном состоянии. Универсальные фирмы передают в аренду самые разнообразные объекты, техническое обслуживание, ремонт которых может осуществлять как сама лизинговая компания, так и арендатор.

Факторинговые компании. В процессе хозяйственной деятельности у предприятий может возникнуть потребность в немедленном превращении дебиторской задолженности в реальные деньги с помощью факторинга.

Факторинг – кредитование оборотного капитала предприятия-поставщика, связанное с уступкой другому лицу (фактору) неоплаченных плательщиком (покупателем) долговых требований (платежных документов за поставленные товары, выполненные работы, оказанные услуги) и передачей фактору права получения платежа по ним.

Инвестиционные компании (фонды) представляют собой разновидность кредитно-финансовых учреждений, специализирующихся на привлечении временно свободных денежных средств мелких и средних инвесторов путем выпуска собственных ценных бумаг и размещения мобилизованных средств в ценные бумаги иных юридических лиц в целях получения прибыли.

Инвестиционные фонды выпускают свои собственные долговые обязательства, а на вырученные от их продажи средства приобретают долговые обязательства или ценные бумаги, выпущенные другими. Они выпускают ликвидные долговые обязательства с целью получения средств и их последующего вложения в менее ликвидные активы.

Доходы, полученные инвестиционными фондами от купленных ценных бумаг других физических лиц, передаются затем держателям акций инвестиционных фондов (за вычетом платы на компенсацию расходов за услуги). Пассивы инвестиционных фондов с «технической» точки зрения являются не обычными пассивами, они не выдают ссуд, ликвидность банковская для них не обязательна. Однако с точки зрения акционера акция фонда практически ничем не отличается от банковского депозита.

В качестве пассивов предпочитаются использование ценных бумаг (акций, приватизационных чеков), а не депозиты, а активы представлены в основном также ценными бумагами, а не ссудами. Выдача кредитов в любой форме не предусмотрена.

Выдача кредитов в любой форме не предусмотрена.

Ломбарды – кредитные учреждения, осуществляющие хранение товарно-материальных и иных ценностей; выделяющие ссуды под залог имущества; при необходимости проводящие торговые операции по продаже заложенного имущества на комиссионных началах.

Ломбарды главным образом оказывают услуги физическим лицам. На хранение принимаются предметы личного пользования и домашнего (семейного) потребления; производственно-технического назначения; ювелирные и бытовые изделия из драгоценных металлов и драгоценных камней: жемчуга и янтаря; ценные бумаги и иные материальные и нематериальные ценности.

Ломбардный кредит – это краткосрочный, оговаривающий твердую сумму и твердый срок действия отдельный кредит, который обеспечивается закладом имеющих хождение на рынке и поэтому легко реализуемых движимого имущества или прав (ценных бумаг).

Небанковские кредитно-финансовые организации в Республики Беларусь создаются в форме хозяйственного общества и осуществляют свою деятельность в порядке, установленном законодательством Республики Беларусь, с учетом особенностей, предусмотренных Банковским кодексом (БК). В соответствии со ст. 106 БК наименование небанковской кредитно-финансовой организации должно содержать указание на характер деятельности этой организации посредством использования слов «небанковская кредитно-финансовая организация», а также на ее организационно-правовую форму. Юридические лица, зарегистрированные на территории Республики Беларусь в установленном порядке, не могут использовать в своем наименовании слова «небанковская кредитно-финансовая организация» либо иным образом указывать на то, что они имеют право на осуществление банковской деятельности, за исключением лиц, получивших от Национального банка лицензию на осуществление банковской деятельности.

В соответствии со ст. 106 БК наименование небанковской кредитно-финансовой организации должно содержать указание на характер деятельности этой организации посредством использования слов «небанковская кредитно-финансовая организация», а также на ее организационно-правовую форму. Юридические лица, зарегистрированные на территории Республики Беларусь в установленном порядке, не могут использовать в своем наименовании слова «небанковская кредитно-финансовая организация» либо иным образом указывать на то, что они имеют право на осуществление банковской деятельности, за исключением лиц, получивших от Национального банка лицензию на осуществление банковской деятельности.

Небанковские кредитно-финансовые организации подлежат государственной регистрации в Национальном банке в порядке, установленном главой 9 БК для банков, с учетом особенностей, предусмотренных ст. 107 БК. Небанковская кредитно-финансовая организация на основании лицензии, выданной Национальным банком, вправе осуществлять отдельные банковские операции, предусмотренные БК. Перечень документов, представляемых для государственной регистрации небанковской кредитно-финансовой организации и получения лицензии на осуществление банковской деятельности, определяется Национальным банком в зависимости от организационно-правовой формы небанковской кредитно-финансовой организации и деятельности, которую она будет осуществлять.

Перечень документов, представляемых для государственной регистрации небанковской кредитно-финансовой организации и получения лицензии на осуществление банковской деятельности, определяется Национальным банком в зависимости от организационно-правовой формы небанковской кредитно-финансовой организации и деятельности, которую она будет осуществлять.

Решения о государственной регистрации небанковской кредитно-финансовой организации или об отказе в ее государственной регистрации принимаются Национальным банком в срок, не превышающий двух месяцев со дня представления необходимых для государственной регистрации документов. В государственной регистрации небанковской кредитно-финансовой организации может быть отказано в случае непредставления необходимых для государственной регистрации документов, установленных Национальным банком.

Одновременно с принятием решения о государственной регистрации небанковской кредитно-финансовой организации Национальный банк принимает решение о перечне банковских операций, которые может осуществлять эта организация, и о выдаче ей лицензии на осуществление банковской деятельности.

Национальный банк на основании решения о государственной регистрации небанковской кредитно-финансовой организации в десятидневный срок представляет в Министерство юстиции Республики Беларусь необходимые сведения об этой организации для включения их в Единый государственный регистр юридических лиц и индивидуальных предпринимателей.

Зарегистрированной небанковской кредитно-финансовой организации выдаются свидетельство о ее государственной регистрации и лицензия на осуществление банковской деятельности.

Документы, представляемые небанковской кредитно-финансовой организацией для внесения изменений и (или) дополнений в перечень банковских операций, указанный в выданной ей лицензии на осуществление банковской деятельности, а также порядок их представления и рассмотрения устанавливаются Национальным банком.

На основании решения о внесении изменений и (или) дополнений в перечень банковских операций, указанный в лицензии на осуществление банковской деятельности, Национальный банк выдает небанковской кредитно-финансовой организации лицензию на новом бланке с указанием в ней измененного перечня банковских операций, которые эта организация вправе осуществлять.

Отзыв у небанковской кредитно-финансовой организации лицензии на осуществление банковской деятельности, приостановление и восстановление ее действия осуществляются по основаниям и в порядке, определенным ст. 97–99 БК.

Реорганизация и ликвидация небанковских кредитно-финансовых организаций осуществляются в порядке, установленном законодательством Республики Беларусь для юридических лиц соответствующей организационно-правовой формы, с учетом особенностей, предусмотренных главой 13 БК для банков. В случае реорганизации небанковской кредитно-финансовой организации путем преобразования ее в иную коммерческую организацию эта коммерческая организация не может быть преобразована в небанковскую кредитно-финансовую организацию ранее трех лет со дня отзыва лицензии на осуществление банковской деятельности. Преобразование небанковской кредитно-финансовой организации в банк (внесение соответствующих изменений в устав небанковской кредитно-финансовой организации) допускается при соблюдении требований, установленных главой 9 БК для государственной регистрации банков.

Читайте также:

Небанковские финансово-кредитные институты

К небанковским финансово-кредитным институтам относят ломбарды, кредитные товарищества, кредитные союзы, общества взаимного кредита, страховые общества, пенсионные фонды, финансовые компании и др.

Ломбарды представляют собой кредитные учреждения, выдающие ссуды под залог движимого имущества. Исторически они возникли как частные предприятия ростовщического кредита. В современных условиях во многих странах в формировании капитала и функционировании ломбардов участвует государство. В зависимости от степени участия государства и частного капитала в их деятельности выделяются ломбарды государственные и коммунальные, частные и смешанного типа. Ломбарды специализируются на предоставлении потребительского кредита под обеспечение в виде залога движимого имущества. Практикуются также операции по хранению ценностей клиентов, а также продажа заложенного имущества на комиссионных началах. Данный круг операций определяет специфику организационной структуры ломбардов: кроме филиалов и отделений крупные ломбарды могут иметь сеть складов и магазинов.

Практикуются также операции по хранению ценностей клиентов, а также продажа заложенного имущества на комиссионных началах. Данный круг операций определяет специфику организационной структуры ломбардов: кроме филиалов и отделений крупные ломбарды могут иметь сеть складов и магазинов.

К особенностям кредитных операций в ломбардах можно отнести отсутствие кредитного договора с клиентом и залогового обязательства. При выдаче ссуды под залог клиент получает залоговый билет, как правило, на предъявителя, имеющий регистрационный номер в журнале регистрации, где указываются реквизиты заемщика и основные условия сделки. По большинству кредитных сделок предусматривается льготный срок, только по истечении которого заложенное имущество может быть продано.

Кредитные товарищества создаются в целях кредитно-расчетного обслуживания своих членов: кооперативов, арендных предприятий, предприятий малого и среднего бизнеса, физических лиц. Капитал кредитных товариществ формируется путем покупки паев и оплаты обязательного вступительного взноса, который при выбытии не возвращается. Основные операции кредитных товариществ включают предоставление ссуд, комиссионные и посреднические операции.

Кредитные союзы представляют собой кредитные кооперативы, организуемые группами частных лиц или мелких кредитных организаций. Они представлены двумя основными типами. Кредитные союзы первого типа организуются группой физических лиц, объединяемых по профессиональному или территориальному признаку. Кредитные союзы второго типа создаются в виде добровольных объединений ряда самостоятельных кредитных товариществ. Капитал кредитных союзов формируется путем оплаты паев, периодических взносов членов кредитных союзов, а также выпуска займов. Кредитные союзы осуществляют такие операции, как привлечение вкладов, предоставление ссуд под обеспечение членам союза, учет векселей, торгово-посреднические и комиссионные операции, консультационные и аудиторские услуги.

Общества взаимного кредита – это вид кредитных организаций, близких по характеру деятельности к коммерческим банкам, обслуживающим мелкий и средний бизнес. Участниками обществ взаимного кредита могут быть физические и юридические лица, формирующие за счет вступительных взносов капитал общества. При приеме в общество взаимного кредита приемный комитет оценивает кредитоспособность поступающего, представленные им гарантии или поручительства, имущественное обеспечение и определяет максимально допустимый размер открываемого ему кредита.

При вступлении член общества взаимного кредита вносит определенный процент открытого ему кредита в качестве оплаты паевого взноса, обязуется нести ответственность по своим долгам, а также операциям общества в размере открытого ему кредита. При выбытии из общества взаимного кредита его участник погашает сумму основного долга, приходящуюся на него часть долгов общества, после чего ему возвращаются вступительный взнос и заложенное имущество.

Страховые общества, реализуя страховые полисы, принимают от населения сбережения в виде регулярных взносов, которые затем помещаются в государственные и корпоративные ценные бумаги, закладные под жилые строения. Регулярный приток взносов, процентных доходов по облигациям и дивидендов по акциям, принадлежащим страховым компаниям, обеспечивает накопление устойчивых и крупных финансовых резервов.

Страховые общества могут быть организованы в форме акционерного общества или взаимной компании. В последнем случае владельцы страховых полисов являются совладельцами фирмы; накопленные взносы владельца страхового полиса рассматриваются как его пай во взаимной компании.

Частные пенсионные фонды представляют собой юридически самостоятельные фирмы, управляемые страховыми компаниями или траст-отделами коммерческих банков. Их ресурсы формируются на основе регулярных взносов работающих и отчислений фирм, образовавших пенсионный фонд, а также доходов по принадлежащим фонду ценным бумагам. Пенсионные фонды вкладывают средства в наиболее доходные виды частных ценных бумаг, государственные облигации, недвижимость. Они являются крупнейшим институциональным владельцем акций, концентрация акционерного контроля в них обычно превышает степень сосредоточения акций одной и той же фирмы у инвестиционных и страховых компаний. Доля вложений в высоколиквидные активы (текущие вклады, казначейские векселя и др.) сравнительно невелика. Пенсионные фонды отличаются устойчивым финансовым положением, продуманной инвестиционной стратегией.

Финансовые компании специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд. Источником ресурсов финансовых компаний являются собственные краткосрочные обязательства, размещаемые на рынке, и кредиты банков.

Инвестиционные институты

Инвестиционные институты представлены хозяйствующими субъектами (или физическими лицами), которые осуществляют деятельность на рынке ценных бумаг как исключительную, т.е. не допускается ее совмещение с другими видами деятельности. К инвестиционным институтам относят определенные виды специальных финансово-кредитных институтов (инвестиционные банки первого вида, инвестиционные компании и фонды), а также фондовые биржи, инвестиционных брокеров, дилеров, консультантов и др.

Инвестиционные компании и фонды представляют собой разновидность финансово-кредитных институтов, аккумулирующих средства частных инвесторов путем эмиссии собственных ценных бумаг и размещающие их в ценные бумаги других эмитентов. Инвестиционные компании и фонды могут выпускать ценные бумаги, в том числе инвестиционные сертификаты, размещаемые на фондовом рынке. Пределы их выпуска ограничиваются размером покрытия, обеспечиваемого портфелем ценных бумаг компании.

Инвестиционные компании – это объединения (корпорации), осуществляющие операции с ценными бумагами и выполняющие некоторые функции коммерческих банков. Они могут функционировать в виде финансовых групп, холдинговых и финансовых компаний. Инвестиционные фонды учреждаются в форме акционерного общества.

Важными преимуществами инвестиционных компаний, привлекающими вкладчиков, являются широкие возможности диверсификации портфеля ценных бумаг, квалифицированное управление фондовыми активами, что обеспечивает распределение рисков и повышение ликвидности инвестируемых средств.

Фондовая биржа выступает как особый, институционально организованный рынок ценных бумаг, функционирующий на основе централизованных предложений о купле-продаже ценных бумаг, выставляемых биржевыми брокерами по поручениям институциональных и индивидуальных инвесторов. В рыночной экономике значительная часть долгосрочных вложений капитала осуществляется посредством фондовой биржи.

Фондовая биржа способствует установлению постоянных и единообразных правил заключения сделок купли-продажи ценных бумаг. Она выступает в качестве торгового, профессионального, нормативного и технологического «ядра» рынка ценных бумаг. Динамика курсов ценных бумаг на фондовой бирже отражает направления эффективного вложения капиталов и является индикатором состояния рынка в целом.

Инвестиционные дилеры и брокеры представлены профессиональными организациями, ведущими посредническую деятельность на фондовом рынке, или отдельными физическими лицами. Инвестиционный дилер осуществляет покупку ценных бумаг от своего имени и за свой счет с целью их последующего размещения среди инвесторов. Инвестиционный брокер занимается сведением покупателей и продавцов ценных бумаг и осуществлением сделок с ценными бумагами за комиссионное вознаграждение.

Кредитный и фондовый варианты инвестирования

Мобилизованный финансовыми посредниками инвестиционный капитал может размещаться в различных формах: займов, выпуска акций, покупки облигаций, других ценных бумаг и т.д. В зависимости от способа трансформации сбережений в инвестиции выделяют два сегмента финансового рынка:кредитный рынок, где передача денежных средств опосредствуется кредитно-финансовыми институтами, ифондовый рынок, где перераспределение инвестиционного капитала осуществляется путем выпуска и продажи ценных бумаг.

Первый вариант инвестирования играет заметную роль в странах с развитой экономикой, где доля кредита в финансировании затрат хозяйства в зависимости от соотношения объемов финансирования через фондовый и кредитный рынок колеблется от 25-30% до 50-60% и значительна доля вкладов населения в пассивах банков. Так, в Японии она достигает 70% общих ресурсов банковской системы. Привлекательность данного способа передачи сбережений для их владельцев обусловлена тем, что он обеспечивает высокую ликвидность вложений, их надежность (риск невозврата вложенных средств перекладывается на финансово-кредитные институты) и доступность для широких слоев мелких вкладчиков, что компенсирует менее высокую по сравнению с вложениями в ценные бумаги доходность.

Использование механизма фондового рынка – важной формы мобилизации средств в рыночной экономике – позволяет фирмам аккумулировать значительные объемы средств на длительные или неограниченные (при эмиссии акций) сроки. В США данный источник инвестирования составляет 18% общего объема капитальных вложений корпорации.

Перераспределение средств между экономическими секторами происходит исходя из рыночных критериев привлекательности вложений.

Контрольные вопросы и задания

1. Каковы специфические условия осуществления инвестиционного процесса в рыночной экономике?

2. Что такое инвестиционный рынок? Поясните, почему инвестиционный рынок рассматривают, с одной стороны, как рынок инвестиционного капитала, а с другой – как рынок инвестиционных товаров.

3. Определите понятия «инвестиционный спрос» и «инвестиционное предложение».

4. Пользуясь, рис. 2.3, опишите действие основных факторов, воздействующих на инвестиционный спрос.

5. Каковы особенности формирования инвестиционного предложения?

6. Какие Вам известны финансовые посредники на рынке инвестиционного капитала?

Читайте также:

Виды небанковских кредитных организаций, советы юриста по выбору НКО

Небанковская кредитная организация – это юридическое лицо, которое для получения прибыли совершает некоторые операции, характерные для банковского сектора, на основании лицензии, полученной от Центрального банка России. При этом НКО ограничены в принятии участия в системе страхования вкладов по причине отсутствия некоторых прав.

Они не могут:

Бесплатная первичная консультация юриста

Юридический департамент procollection.ru рассмотрит Вашу долговую ситуацию или вопрос. Подскажем, что делать дальше.

Звоните — консультация по телефону бесплатно:

- +7 (964) 622-42-42

- +7 (925) 772-28-14

Также пишите нам ВКонтакте: https://vk.com/club177615927 или обращайтесь по контактам на сайте

- открывать счета для граждан;

- проводить осуществление переводов по счетам граждан;

- привлекать средства граждан во вклады.

Дополнительно законодательством налагается запрет на размещение драгоценных металлов.

Содержание статьи

Различия НКО и банков

Банки и НКО похожи друг на друга по роду деятельности, но критерий различия заключается в операциях, которые они вправе выполнять.

Дополнительно нужно учитывать позиции:

Банки

- Ведут расчеты по иностранной валюте.

- Размер уставного капитала не менее 5 миллионов евро.

- Вправе открывать представительства и филиалы.

НКО

- Ведут расчеты по иностранной валюте, но только при безналичных операциях.

- Минимальный размер уставного капитала — 100 тысяч евро.

- Не имеют права на создание дочерних подразделений.

В итоге для банков характерно наличие более широких полномочий, если сравнивать с НКО.

И все же небанковские кредитные организации обладают преимуществом: они могут реализовать лишь те финансовые операции, которые отличаются отсутствием коэффициента риска.

Таким образом, банки должны массу средств направлять на обеспечение мероприятий по риск-менеджменту, тогда как НКО об этом даже не задумывается.

Бумаги для открытия НКО

Чтобы открыть НКО, понадобятся определенные документы – причем перечень не зависит от того, какая у организации будет форма. Требования отражены в гл. 3 Инструкции № 135. Выражаются они в следующих позициях:

- заявления в адрес главы Центробанка, оформленное по соответствующему образцу;

- учредительные документы вместе с протоколом собрания учредителей;

- квитанция, подтверждающая оплату обязательного сбора;

- анкеты лиц, претендующих на должность начальника отдела бухгалтерии;

- список учредителей;

- копия разрешения на открытие НКО от Федеральной антимонопольной службы.

Заявка рассматривается в течение 3 месяцев, не более.

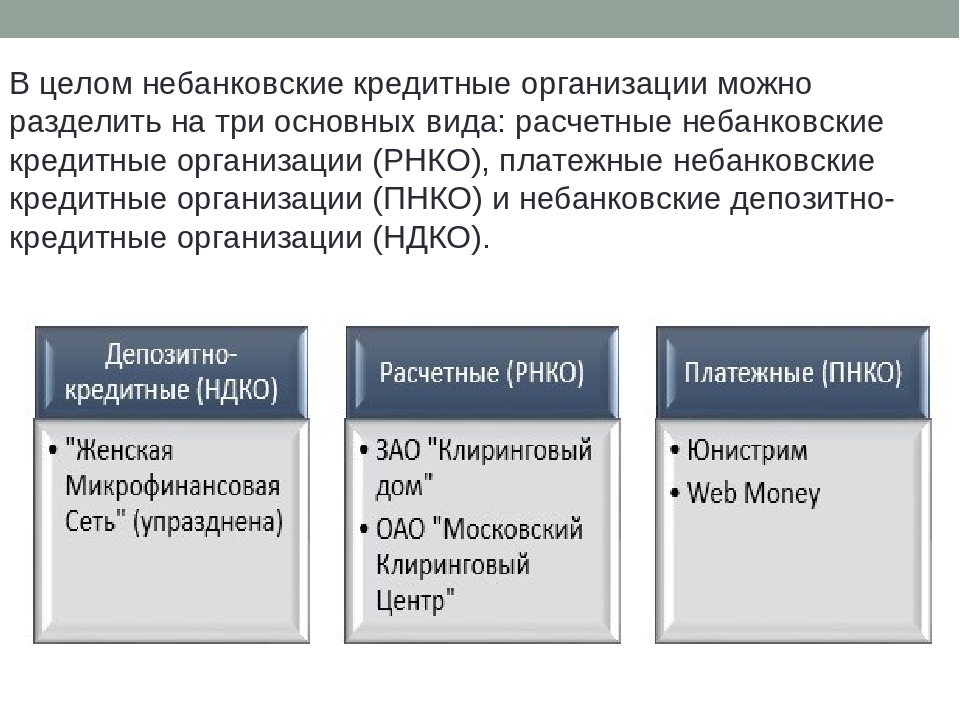

Виды НКО

Выделяют три вида небанковских кредитных организаций, деятельность которых отличается друг от друга. Также дополнительно имеются подвиды – они будут рассмотрены отдельно.

Расчетные небанковские кредитные организации

Формируются, чтобы проводить расчетно-кассовое обслуживание организаций и частников. Помимо прочего, могут:

- реализовать куплю-продажу безналичной валюты на МВР;

- вести профессиональную деятельность на мировых рынках;

- работать на биржах.

Общепринято выделяют три подвида: клиринговые фирмы, расчетные палаты и расчетные центры.

В качестве примера можно выделить дилинговые центры, клиринговые дома, национальные платежные системы.

Платежные небанковские кредитные организации

Образуются, чтобы осуществлять выплаты и переводы денежных средств без непосредственного открытия счета.

Вправе проводить:

- перевод средств – открытие банковского счета не происходит;

- открытие и обслуживание банковских счетов организаций;

- инкассация денежных средств, ценных бумаг, а также платежных и расчетных документов.

Отличие от предыдущего вида заключается в реализации более узкого ассортимента операций, суть которых заключается в поддержании безопасности отправки и получения переводов.

Это же относится к перечислениям, производимым с помощью электронных платежных систем и мобильных платежей.

Не все люди знают, что уже, скорее всего, не раз пользовались платежными небанковскими кредитными организациями. Так, в качестве наиболее популярного примера можно выделить «WebMoney». Также сюда относится Яндекс.Деньги, Киви и иные электронные платежные системы.

Небанковские депозитно-кредитные организации

Цель – привлечение вкладов и предоставлением займов без проведения расчетных операций. Однако функции обычно характеризуются значительными законодательными ограничениями: как по размеру сумм, так и по видам депозитов.

По сути, таковые НКО занимаются двумя операциями.

- Предоставление займов физическим и юридическим лицам.

- Прием вкладов и инвестиций от граждан и организаций – в отдельных ситуациях либо исключительно от юридических, либо только от физических лиц.

Дополнительно НДКО обладают правом на выдачу гарантий, ведение деятельности на фондовом рынке и в некоторых случаях на осуществление иных операций, которые считаются актуальными при оформлении кредитов и приему депозитов.

Подвиды небанковских депозитно-кредитных организаций

Кредитные союзы

Объединение нескольких людей, цель которого в кредитовании участников созданной группы. Члены союза самостоятельно формируют фонд за счет внесения взносов. Также они могут заниматься привлечением вкладов от иных лиц.

По мере того как будет накапливаться установленная сумма, заем выдается члену кредитного союза (другом лицу, в предусмотренных соглашением случаях). В таких объединениях стандартно вводятся ставки по депозитам больше, чем в банках. Но при этом сами кредиты предоставляются под повышенный процент.

Кассы взаимопомощи

Организации общественного характера, деятельность которых предусматривает добровольные пожертвования людей. Участники кассы обладают правом на беспроцентный кредит из сформированного денежного фонда.

Такая система организации займов была распространена в советские времена. Однако сейчас деятельность подобного рода объединений попадает под запрет на законодательном уровне в связи с участившимися случаями мошенничества – под кассами взаимопомощи часто скрываются финансовые пирамиды.

Кредитные кооперативы

Обладают схожими чертами с кредитными союзами. Отличительная характеристика – возможность кредитования собственных членов и за счет заемных средств, оформленных в банке.

Иначе говоря, КК, выступающее в качестве юридического лица, вправе взять в финансовом учреждении кредит и перераспределить деньги между своими членами. Очевидно, что раздача будет происходить с повышенными ставками, но зато заемщик может рассчитывать на более лояльные условия в остальном.

Ломбарды

Выдают потребительские кредиты в наличной форме под любые цели, но с обязательным залогом в виде движимого имущества. Заем такого рода имеет высокую стоимость, но получить его можно без особых трудностей.

Главное условие (и единственное) – наличие вещи с достаточной ликвидностью. Охотно принимаются ювелирные изделия или транспортные средства.

Лизинговые компании

Такие фирмы ведут деятельность с одновременным сочетанием аренды и кредитования. С помощью услуг организации можно приобрести необходимое имущество в аренду с последующим переоформлением в полную собственность.

Кредитование такого рода выгодно, в первую очередь для юридических лиц. К примеру, при покупке дорогостоящего оборудования или транспортного средства можно с помощью лизинговых компаний оптимизировать налогообложение.

Страховые компании

Таковые организации тоже могут быть рассмотрены как небанковские кредитные фирмы. Обусловлено это принципом деятельности: за счет аккумулирования взносов клиентов они предоставляют кредиты.

В качестве заемщиков выступают компании из крупного корпоративного бизнеса. Не редкость, когда страховые организации открываются в банках или являются членами банковских консорциумов.

Итог

Понимание принципов формирования той или иной категории небанковской кредитной организации позволит понять механизм их деятельности. Очевидно, что не каждый человек понимает пользу в таких знаниях.

Однако выгода от них объяснима – гражданин, таким образом может избежать случаев мошенничества. Те же кассы взаимопомощи скрывали под собой финансовые пирамиды и достаточное количество людей пострадало от собственной неосведомленности.

Небанковские финансовые организации (стр. 1 из 17)

Министерство Образования Республики Беларусь

МОГИЛЕВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ПРОДОВОЛЬСТВИЯ

Кафедра Бухгалтерского учета, анализа и аудита

Курсовая работа

по дисциплине «Деньги, кредит, банки»

НЕБАНКОВСКИЕ ФИНАНСОВЫЕ ОРГАНИЗАЦИИ

Могилев 2010

Содержание

Введение

1 Небанковские финансовые организации как элемент кредитной системы

1.1 Общая характеристика кредитной системы государства

1.2 Основные виды небанковских кредитно-финансовых организаций

1.2.1 Лизинговые компании

1.2.2 Финансовые компании

1.2.3 Кредитные союзы

1.2.4 Инвестиционные компании

1.2.5 Ломбарды

1.2.6 Факторинговые фирмы

1.3 Иные небанковские кредитно-финансовые организации

2 Государственное регулирование деятельности небанковских кредитно-финансовых организаций

2.1 Основные нормативно-правовые документы

2.2 Государственная регистрация небанковских кредитно-финансовых организаций

2.3 Лицензирование деятельности небанковских кредитно-финансовых организаций

2.4 Ликвидация небанковских кредитно-финансовых организаций

2.5 Нормативы безопасного функционирования

2.6 Взаимоотношения между небанковскими кредитно-финансовыми организациями, банками, государственными органами и клиентами

3 Лизинговая деятельность

3.1 Общая характеристика лизинговой деятельности

3.2 Развитие лизинга в Республике Беларусь

3.3 Современное состояние рынка лизинговых услуг на территории Республики Беларусь

Заключение

Список литературы

Приложение А

Приложение Б

Приложение В

Введение

В последние годы на национальных рынках ссудных капиталов развитых стран важную роль стали выполнять специализированные небанковские кредитно-финансовые институты, которые заняли видное место в накоплении и мобилизации денежного капитала. К числу этих учреждений следует отнести страховые компании, пенсионные фонды, ссудо-сберегательные ассоциации, строительные общества (Великобритания), инвестиционные и финансовые компании, благотворительные фонды, кредитные союзы и другие. Эти институты существенно потеснили банки в аккумуляции сбережений населения и стали важными поставщиками ссудного капитала.

Росту влияния специализированных небанковских учреждений способствовали три основные причины: рост доходов населения в развитых странах; активное развитие рынка ценных бумаг; оказание этими учреждениями специальных услуг, которые не могли предоставлять банки. Кроме того, ряд специализированных небанковских учреждений (страховые компании, пенсионные фонды) в отличие от банков могут аккумулировать денежные сбережения на довольно длительные сроки и, следовательно, делать долгосрочные инвестиции.

Основные формы деятельности этих учреждений на рынке ссудных капиталов сводятся к аккумуляции сбережений населения, предоставлению кредитов через облигационные займы корпорациям и государству, мобилизации капитала через все виды акций, предоставлению ипотечных и потребительских кредитов, а также кредитной взаимопомощи.

Небанковские кредитно-финансовые институты занимают видное место на рынке ссудных капиталов, а также его важной части — кредитной системе развитых западных стран. Об этом свидетельствует их деятельность во второй половине XX века. Эти институты привлекают огромные долгосрочные денежные ресурсы населения, корпоративного сектора и государства и мобилизуют их в виде инвестиций в экономике.

О возросшем значении небанковских институтов свидетельствуют увеличение их доли в общих активах кредитных систем и снижение доли банковского сектора. С 30-х годов XX века доля небанковских институтов в активах развитых кредитных систем выросла с 30 до почти 60% за счет снижения доли банковских институтов, главным образом коммерческих и сберегательных банков.

В отличие от банковских институтов небанковские выполняют и осуществляют важную социальную функцию, особенно это касается страховых компаний, пенсионных фондов, которые формируют в национальных рамках страховой фонд для физических и юридических лиц. Кроме того, такие небанковские институты, как ссудо-сберегательные ассоциации, финансовые компании и кредитные союзы, также удовлетворяют социальные запросы общества, осуществляя кредитование жилищного строительства и конечного потребления населения.

Еще одним преимуществом перед банками обладают небанковские кредитно-финансовые институты. Прежде всего, речь идет о большей устойчивости в условиях конъюнктурных колебаний (кризисы, депрессия, инфляция, валютные и биржевые потрясения).

В Республике Беларусь, безусловно, пока нельзя говорить о хорошо развитом небанковском финансовом секторе. Этому есть ряд объективным причин, и самая главная из которых – это «молодость рынка».

Целью данной работы является общий обзор деятельности небанковских финансовых организаций, истории развития и современного состояния, выявление существующий проблем в деятельности данных структур, а также возможных путей их решения.

Объектом данной работы выступают небанковские кредитно-финансовые организации как элемент кредитной системы государства. Предметом изучения является функционирование данных институтов на внутреннем рынке республики, а также непосредственно организация деятельности небанковских кредитно-финансовых организаций, и выполнение ими своей роли в качестве элемента кредитной системы государства.

Цель работы предполагается достичь анализом теоретической базы, а также статистического материала по Республике Беларусь и зарубежным странам. Изучение и анализ опыта иностранных государств в области деятельности кредитно-финансовых организаций.

Важность и актуальность данной работы заключатся в том, что в последние годы Республика Беларусь быстрыми темпами продвигается к рыночным условиям хозяйствования, происходят существенные изменения в конъюнктуре рынка, в законодательстве. Безусловно, с появлением новых форм хозяйствования возникают и новые структуры, деятельность которых должна быть в обязательном порядке регламентирована законом. Небанковские финансовые организации стали играть заметную роль в кредитной системе Республики Беларусь. Именно поэтому данные структуры должны быть подвержены изучению.

1 Небанковские финансовые организации как элемент кредитной системы

1.1 Общая характеристика кредитной системы государства

Система – совокупность организаций, однородных по своим задачам, или учреждений, организационно объединенных в одно целое.

При рассмотрении кредитно системы необходимо учитывать, что она базируется на реализации сложных экономических отношений, прошедших длительный исторический путь развития. Согласно вышеизложенным определениям системы кредитную систему можно рассматривать как:

— совокупность финансово-кредитных учреждений, организующих кредитные отношения. Представлена центральными и коммерческими банками, небанковскими финансово-кредитными учреждениями.

— совокупность кредитных отношений, форм и методов кредитования. Представлена различными формами кредита, методами кредитования, а также формами безналичных расчетов.

Во втором аспекте кредитная система представлена банковским, государственным, коммерческим, потребительским, лизинговым, ипотечным, международным кредитом. Всем этим видам кредита свойственны специфические формы отношений и методы кредитования.

Банковская система — совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период; составная часть кредитной системы.

Кредитная система государства характеризуется совокупностью банковских и иных кредитных организаций, в частности, специализированных кредитно-финансовых звеньев (небанковских институтов). [15]

Особого внимания заслуживает рост количества небанковских кредитно-финансовых организаций.

Коллектив авторов под руководством Г.И. Кравцовой отмечают, что небанковские организации ориентируются либо на обслуживание определенного типа клиентов, либо на осуществление конкретных видов кредитно-расчетных и финансовых услуг. Их деятельность конструируется в большинстве своем на обслуживании относительно ограниченного сегмента рынка и, как правило, предоставление услуг специфической клиентуре.

Специализированные кредитно-финансовые институты имеют практически двойную подчиненность: с одной стороны, будучи связанными с осуществлением кредитно-расчетных операций, они руководствуются банковским законодательством и требованиями Центрального банка; с другой стороны, специализируясь на каких-либо финансовых, страховых, инвестиционных, залоговых операциях, они попадают под регулирование других законов и соответствующих ведомств. [1]

В соответствии с законодательством Республики Беларусь небанковской кредитно-финансовой организацией признается юридическое лицо, имеющее право осуществлять отдельные банковские операции и виды деятельности, предусмотренные Банковским Кодексом РБ, за исключением осуществления в совокупности следующих банковских операций: привлечения денежных средств физических и юридических лиц во вклады; размещение привлеченных денежных средств от своего имени и за свой счет в кредиты; открытия и ведения банковских счетов физических и юридических лиц. [2]

Среди небанковских финансово-кредитных организаций особо выделяются лизинговые фирмы, инвестиционные фонды, финансовые компании, ломбарды, факторинговые фирмы.

Следует отметить, что существует достаточно большое количество подходов к определению каждого из понятий небанковских финансовых организаций. Одно определение дает более широкую трактовку понятия, другое – более узкую. Нельзя сказать, что одно определения с более узкой трактовкой дает неправильное понятие, а второе с более широкой – более точное. И то и другое имеют равные права на существование. Дело состоит лишь в том, что все эти понятия прошли довольно долгую эволюцию и постоянно на протяжении истории изменяли и дополняли свой смысл. Да и сейчас нет однозначных трактовок данных определений. На них в настоящее время оказывают влияние очень многие факторы, такие как степень развития рынка, национальное законодательство государства, традиции, спрос на услуги и так далее. Поэтому следует исходить из того, что каждое понятие дает достаточно условное определение того или иного вида деятельности, и не в состоянии охватить всю сферу его применения.

Пенсионные накопления смогут размещать в небанковские кредитные организации — Экономика и бизнес

МОСКВА, 26 октября. /ТАСС/. Группа депутатов во главе с председателем комитета Госдумы по финансовому рынку Анатолием Аксаковым внесла в нижнюю палату парламента законопроект, позволяющий размещать средства пенсионных накоплений в депозиты в небанковских кредитных организациях, осуществляющих функции центрального контрагента. Документ размещен в электронной базе данных Госдумы.

Сейчас законом допускается возможность размещения средств пенсионных накоплений в депозиты в рублях и иностранной валюте в кредитных организациях, которые отвечают требованиям, установленным законодательством РФ к кредитным организациям — участникам системы обязательного страхования вкладов в банках РФ. Части требований небанковская кредитная организация — центральный контрагент соответствовать может, отмечают авторы документа.

«Ставки на рынке депозитов с центральным контрагентом, как правило, превышают стандартные ставки на банковских депозитах, что позволяет участникам данного сегмента денежного рынка размещать свои денежные средства на наиболее выгодных условиях», — говорится в пояснительной записке. В соответствии с законодательством размещать средства на депозитах в центральном контрагенте возможно в ходе организованных торгов при условии одновременного привлечения указанных средств по договорам репо. Центральный контрагент при этом гарантирует исполнение обязательств по сделкам, которые заключаются в результате сведения заявок от участников рынка на размещение средств в депозиты с заявками репо на привлечение средств, указывают авторы документа.

Кроме того, законопроект дополняет перечень активов, в которые возможно инвестировать средства пенсионных накоплений, клиринговыми сертификатами участия (КСУ). «Репо с КСУ является в настоящее время самым ликвидным сегментом российского денежного рынка, количество участников на котором превышает 240, среди которых банки, брокеры, а также нефинансовые корпорации. Так как операции проводятся через центрального контрагента, данный сегмент обеспечивает не только максимальную ликвидность, но и надежность», — говорится в сопроводительных материалах к документу.

Специализированные небанковские финансово-кредитные учреждения — Студопедия

в настоящее время наблюдаются серьезные структурные изменения кредитной системы , на фоне снижения роли банков на рынке ссудных капиталов наблюдается рост финансовой мощи и влияния небанковских кредитно- финансовых институтов.

Специализированные небанковские кредитно- финансовые институты.

-инвестиционные компании

-финансовые компании

-благотворительные фонды и др.

Специализированные небанковские кредитно- финансовые институты, выступают на рынке капиталов в роли фин. посредников. Они все в большей мере становятся основными источниками долгосрочного капитала, потеснив в этом направлении ссудного рынка коммерческие банки. Небанковские финансовые посредники не фиксируют по суммам свои долговые обязательства. Они вкладывают свои финансовые ресурсы в инвестиции на рынке ценных бумаг , а прямым кредитованием , кроме долгосрочного инвестирования , как правило не занимаются.

1. Страховые компании Страхование – это совокупность особых замкнутых перераспределительных отнош-й между участниками по поводу формирования за счет денежных взносов целевого страхового фонда для возмещения возможного ущерба предприятиям или потерь населения в связи с последствиями происходящих страховых случаев.

2. Пенсионные фонды созданы в целях гос-го управления финансами пенсионного обеспечения в РФ и является самостоятельным финансово-кредитным учреждением.

Организационная структура пенсионного фонда отличается от структуры других кредитно-финансовых учреждений тем, что не предусматривает акционерной, кооперативной или паевой формы собственности. Как правило, пенсионные фонды создаются в частных корпорациях, которые юридически и фактически являются их владельцами. Однако пенсионный фонд передается на упр-е в траст-отделы коммерческим банкам или страховым компаниям. Такой пенсионный фонд наз-ся незастрахованным.

Вместе с тем корпорация может заключить соглашение со страховой компанией, по которому последняя получает пенсионные взносы и обеспечивает в дальнейшем выплату пенсий. В этом случае пенсионный фонд является застрахованным, так как создан в рамках страховой компании.

Основой пассивных операций пенсионных фондов являются ресурсы, поступающие от корпораций, предприятий, а также взносы рабочих и служащих,

3. Инвестиционные компании путем выпуска собственных акций привлекают денежные средства, которые затем вкладывают в ценные бумаги промышленных и других корпораций. Т. о., за счет приобретения ценных бумаг они осуществляют наравне с другими кредитно-финансовыми институтами финансирование различных сфер экономики.

Сущ-ют инвест-ые комп-ии закрытого и открытого типов.

Инвестиционные компании закрытого типа осуществляют выпуск акций сразу в определенном количестве. Новый покупатель может приобрести их только у прежних держателей по рыночной цене.

Инвестиционные компании открытого типа, которые носят название взаимные фонды, выпускают свои акции постепенно, определенными порциями в основном для новых покупателей. Эти акции могут передаваться или перепродаваться. Более удобной организационной формой являются компании открытого типа, поскольку постоянная эмиссия позволяет им все время увеличивать свой денежный капитал и таким образом постоянно наращивать инвестиции в ценные бумаги корпорации.

Особенностью инвестиционных компаний является то, что среди покупателей их ценных бумаг возрастает доля кредитно-финансовых учреждений и торгово-промышленных корпораций. Каждый инвестор инвестиционного фонда обязан платить комиссионные при покупке для него акций и управлении вкладом.

4. Ссудо-сберегательные ассоциации предст собой кредитные товарищества, созданные для финансирования жилищного строительства. Их ресурсы складываются в основном из взносов пайщиков. Основой их деятельности является предоставление ипотечных кредитов под жилищное строительство в городах и сельской местности. Активные операции в основном состоят из ипотечных ссуд и кредитов, а также вложений в гос ценные бумаги

5.Финансовые компании — особый тип кредитно-финансовых учреждений, которые действуют в сфере потребительского кредита.

Финансовые компании представлены двумя видами: по финансированию продаж в рассрочку и личного финансирования. Первые занимаются продажей в кредит товаров длительного пользования (автомобили, телевизоры, холодильники и т.п.), предоставлением ссуд мелким предпринимателям, финансированием розничных торговцев. Вторые, как правило, выдают ссуды в основном потребителям, а иногда финансируют продажи только одного предпринимателя или одной компании.

6.Развитие благотворительных фондов связано с рядом обстоятельств. Во-первых, благотворительность стала частью предпринимательства. Во-вторых, причину- владельцев крупных личных состояний стремятся избежать больших налогов при передаче наследств и дарений. Последнее обстоятельство — наиболее важное и определяющее поскольку позволяет крупным собственникам укрывать свои капиталы от обложения подоходным налогом и налогом на наследство. Создавая благотворительные фонды, крупные собственники и корпорации финансируют: образование научно-исследовательские ин статуты, центры искусств, церкви, различные общественные организации. Передача средств в благотворительны фонды осуществляется в виде крупных денежных поступлений или пакетов акций. За счет этого благотворительны фонды действуют на рынке капиталов, вкладывая средства различные цен бумаги или получая дивиденды с переданных им ценных бумаг, и т. о. увеличивают свой капитал.

7.Кредитные союзы предназначены в основном д/обслужив-я физ лиц, объединенных по профессиональн и религиозному признакам. Кредитные союзы в основном специализируются на обслуж-ии малосостоятельных слоев насел-я. Большое кол-во нуждающихся в фин помощи обусловило довольно быстрый рост числа кредитных союзов и существенное расширение их операций.

Небанковских финансовых организаций: исследование пяти секторов

для

Сеть по борьбе с финансовыми преступлениями

Заключительный отчет

28 февраля 1997 г.

Небанковские финансовые учреждения:

Исследование пяти секторов

1. Краткое содержание

1.1 Назначение и сфера применения

Целью данного исследования является предоставление Сети по борьбе с финансовыми преступлениями (FinCEN) фактическими профилями пяти секторов небанковских финансовых организаций (НБФО) на основе их размера, услуг, географических характеристик и характеристик транзакций.

FinCEN несет ответственность за регулирование широкого круга финансовых учреждений и нуждается в актуальной и подробной информации об элементах отрасли финансовых учреждений, подпадающих под действие его регулирующих органов. Руководители высшего звена должны принимать регулятивные решения на основе наилучшей доступной информации, чтобы гарантировать справедливое и эффективное выполнение их общественных обязанностей. В ближайшем будущем FinCEN предложит значительные изменения в своих нормативных требованиях, касающихся определенных «небанковских финансовых организаций» (указанных ниже), и ему потребуется базовая информация, касающаяся размера, степени, полученного дохода и характера предприятий, которые их предлагают. финансовые услуги населению.

Для предоставления достоверной информации мы:

- провел интенсивный процесс открытия — выявление и каталогизацию традиционных и нетрадиционных источников данных с помощью аналогичных традиционных и нетрадиционных средств;

- исследовал эти источники в максимально возможной степени в связи с объемом исследования;

- использовала внутренние ресурсы и сети профессионалов для получения ключевой информации;

- открыли каналы связи с крупными участниками отрасли и государственными регуляторами; и

- использовала инновационные методы анализа качества для выявления и выделения значимых индикаторов и тенденций.

Пять секторов НФКУ, охваченных исследованием:

- Денежный перевод

- Дорожный чек

- Денежный перевод

- Обмен валюты в розницу

- Обналичивание чеков.

1,2 Выводы

1. В 1996 году на пять секторов НБФО пришлось около 200 миллиардов долларов транзакций. (См. Приложение 1-1).

- Примерно половина этой суммы приходилась на сектор денежных переводов.

- Около четверти этой суммы приходилось на сектор обналичивания чеков.

- Примерно двенадцать процентов приходилось на сектор дорожных чеков и около пяти процентов — на сектор денежных переводов и розничного обмена иностранной валюты.

Более подробное обсуждение объема транзакций представлено в Разделе 4, Профиль отрасли NBFI — Общая картина.

Приложение 1-1

Номинальная стоимость 1 каждого сектора НФКУ

— за 1996 год —

2. Большинство предприятий, предлагающих одну услугу NBFI, предлагают несколько NBFI и другие (нефинансовые) услуги.

- Пункты обналичивания чеков почти всегда предлагают дополнительные услуги, как правило, денежные переводы, денежные переводы и многочисленные нефинансовые услуги.

- Компании, предоставляющие туристические и финансовые услуги, часто продают дорожные чеки и предлагают своим клиентам обмен наличной иностранной валюты.

- Во многих бакалейных магазинах2, магазинах спиртных напитков и аптек можно заказать денежные переводы; некоторые (особенно продуктовые магазины) также предлагают услуги по переводу денег.

Более подробное обсуждение см. В разделе 3.2 «Основные и вспомогательные услуги и профили секторов», разделы с 5 по 9.

3. Всего насчитывается примерно 158 000 офисов для НФКО.

Приложение 1-2

(Приложение 1-2 без учета)

- Примерно 92% этих торговых точек продают денежные переводы; более четверти из которых являются U.S. Расположение почтовой службы.

- В трех штатах, Калифорнии, Нью-Йорке и Техасе, имеется более 10 000 торговых точек, и на их долю в совокупности приходится более 25% всех торговых точек NBFI.

- Приблизительно 41 500 отделений NBFI предлагают более одной из пяти услуг NBFI, охваченных данным исследованием.

Для более подробного обсуждения см. Раздел 4, Профиль отрасли NBFI — Общая картина.

4.В 1996 году доходы НБФО составили около 3,7 миллиарда долларов. (См. Приложение 1-3).

Приложение 1-3

Выручка сектора НБФО

— за 1996 год —

- Денежные переводы характеризуются средней комиссией примерно в 10% от переданных денег и составляют примерно 30% от общих доходов пяти секторов.

- При средней комиссии за транзакцию около 2% сектор обналичивания чеков составляет чуть менее 30% всех доходов NBFI.

- На уровне продукта денежные переводы приносят наименьший доход за транзакцию, что иногда приводит к убыткам.

5. Учитывая текущие тенденции, секторы денежных переводов и обналичивания чеков, вероятно, будут расти быстрее, чем три других сектора в течение следующих пяти лет. По оценкам:

- Сектор денежных переводов продолжит расти примерно на 15% в год.

- Сектор обналичивания чеков будет продолжать расти примерно на 11% в год.

- Сектор денежных переводов и дорожных чеков является более зрелым с точки зрения рынка и будет расти со скоростью 5% или менее в год.

Более подробное обсуждение см. В разделах 5, 6, 7 и 9.

6. Три из пяти секторов НФКУ сосредоточены; два из них фрагментированы.

- Две компании-эмитенты в секторах денежных переводов и дорожных чеков составляют 97% соответствующих рынков.

- На три предприятия в секторе денежных переводов приходится 88% рынка.

- Два предприятия в валютном секторе составляют 40% розничного рынка обмена иностранной валюты.

- Ни один бизнес не занимает более 13% сектора обналичивания чеков.

Более подробное обсуждение см. В Приложениях 5-1, 6-1, 7-1, 8-1 и 9-1.

2. Конфиденциальность

В ходе этого мероприятия по установлению фактов все опрошенные лица были уверены в конфиденциальности своих индивидуальных ответов.Во многих случаях мы получали данные от третьих лиц прежде всего в результате наших заверений в том, что такие данные будут защищены от разглашения. Некоторые третьи стороны указали, что мы должны использовать предоставленную ими информацию, по большей части конфиденциальную, только в совокупности. Уверенность имеет решающее значение для многих деловых отношений Coopers & Lybrand (C&L). C&L ценит поддержку этих требований Казначейством.

3. Термины и атрибуты

3.1 NBFI секторов

Перед проведением нашего анализа мы сочли важным разработать четкие и простые рабочие определения пяти секторов НФКУ:

- Обналичивание чеков. Небанковские организации, предлагающие обналичивание чеков в качестве основной услуги.

- Денежный перевод. Небанковские организации с глобальными сетями, через которые они переводят деньги.

- Денежные переводы. Небанковские учреждения, выдающие денежные переводы.

- Дорожный чек. Небанковские учреждения, выпускающие дорожные чеки.

- Розничный обмен иностранной валюты .3 Небанковские организации, предлагающие внебиржевой обмен физических банкнот одной страны на банкноты другой страны.

С точки зрения бизнеса, нет «отрасли небанковских финансовых учреждений (НБФУ)». В США есть много предприятий, которые предлагают один или несколько видов финансовых услуг, часто вместе с другими видами услуг под одной крышей.Термин NBFI стал широко использоваться с принятием Закона Аннунцио-Вайли о борьбе с отмыванием денег 1992 года, который расширил нормативное определение «финансового учреждения» в соответствии с Законом о банковской тайне (BSA) далеко за пределы традиционных депозитных учреждений. .4 Хотя можно утверждать, что пять типов бизнес-продуктов или услуг в рамках данного исследования (см. Определения выше) могут составлять отдельные отрасли, мы называем их секторами услуг NBFI. 5 Чтобы квалифицироваться как NBFI, 6 бизнес должен предложить по крайней мере одну из этих пяти услуг; тем не менее, предоставление одной из этих услуг само по себе не является достаточным условием для классификации бизнеса как торговой точки NBFI.7 Каждый сектор отличается от отрасли NBFI, имеет определенные характеристики и предоставляет уникальные услуги населению.

3.2 Первичные и дополнительные услуги

Важно различать первичные и вспомогательные услуги. Термин «основной» используется для описания деловой активности, которая обеспечивает основной источник дохода для бизнеса. Термин «вспомогательный» используется для описания вторичной коммерческой деятельности, осуществляемой организацией.Определение обналичивания чеков ограничивает внимание к группе предприятий, которые предоставляют эту услугу в качестве основного вида деятельности. Это определение отфильтровывает почти бесчисленное количество предприятий, которые в качестве вспомогательной деятельности используют чеки для своих клиентов.

«Обналичивание чеков в качестве основной» компании обычно предоставляют широкий спектр дополнительных услуг — как финансовых, так и нефинансовых8. В отличие от обналичивания чеков, при проведении операций по обмену наличной иностранной валюты в качестве основной услуги предприятия обычно не предоставляют больше, чем несколько дополнительных услуг, если таковые имеются.Обмен валюты иногда предлагается исключительно в качестве основной услуги; чаще обмен валюты осуществляется как дополнительная услуга. Предприятия, предоставляющие услуги по переводу денег, обычно делают это во вспомогательных целях. Предприятия, продающие денежные переводы и дорожные чеки, делают это исключительно в качестве дополнительных услуг. Таблица 3-1 иллюстрирует режим или уровень активности (первичная или вспомогательная) по секторам.

3.3 Эмитенты и продавцы

В частности, секторы денежных переводов и денежных переводов характеризуются крупными сетями эмитентов и продавцов 9 и отношениями между принципалом и агентством.10 Эти эмитенты полагаются на торговую сеть, состоящую из торговых точек и агентов. Эмитенты несут ответственность за разработку и администрирование своей собственной инфраструктуры услуг, а также за заключение и управление своими агентскими соглашениями, включая процедуры денежных переводов и отчетности. Агенты несут ответственность за предоставление услуг по контракту — продажу бизнес-продуктов, отслеживание продаж и соблюдение соглашений между эмитентом и агентом, а также регулирующих положений. Как показано в Приложении 3-1, в соответствующих случаях секторов обналичивания чеков и обмена валюты эмитент и продавец обычно одни и те же — существует несколько отношений между принципалом и агентством.Как правило, эмитенты дорожных чеков продают свою продукцию через торговые точки, принадлежащие компании, и агентства.

Приложение 3-1

Выдающиеся атрибуты по секторам

(версия для специальных возможностей)

3,4 Микс услуг

В зависимости от сектора и местоположения организации, как правило, упаковывают или объединяют услуги для наилучшего достижения трех основных бизнес-целей:

- повышение рентабельности,

- минимизировать наличные деньги, а

- лучше обслуживает потребности клиентов.

В целом, последние десять лет можно охарактеризовать быстрым увеличением числа предприятий NBFI и их соответствующих сетей точек обслуживания. Это распространение привело к усилению конкуренции и, как правило, к снижению доходов. Кроме того, при усилении конкуренции объем бизнеса по любой одной услуге как таковой в одной торговой точке обычно недостаточен для поддержания прибыльности 11, что объясняет тенденцию торговых точек предлагать несколько продуктов и услуг. Как правило, предприятия демонстрируют улучшение доходов, связанное с сочетанием крупномасштабных низкоприбыльных услуг и низко-объемных высокоприбыльных услуг.

Предложение дополнительных услуг, которые компенсируют потребности в денежных потоках, снижает потребность в поддержании высоких остатков денежных средств. Минимизация остатков денежных средств выгодна по очевидным причинам — меньшие проценты по ссудам на пополнение оборотного капитала и сокращение упущенных возможностей для непродуктивных денежных средств. Кроме того, минимальный остаток денежных средств снижает риск потери в случае кражи.

В то время как основным клиентом являются «небанковские» или клиенты, не поддерживающие официальных банковских отношений, отделения NBFI также очень привлекательны для удобных покупателей, которые поддерживают официальные банковские отношения.Оба клиента считают удобным пользоваться этими услугами под одной крышей: 12

- Потребительские финансовые услуги

- Продажа продуктов питания, лекарств и / или личных вещей

- Услуги, связанные с поездками и транзитом

- Почтовые и упаковочные услуги.

4. Профиль отрасли NBFI — общая картина

Чтобы оценить размеры и относительное положение пяти секторов услуг НФКУ, мы сосредоточились на уровне эмитента и каналах, через которые эмитенты продавали свою продукцию.В целом, мы смогли отличить продажи эмитента через отделения NBFI от продаж через банки. Секторные профили представлены в разделах с 5 по 9. Профили включают описание доли рынка с точки зрения номинальной стоимости, 13 числа торговых точек и географического распределения14. Профили включают атрибуты и лимиты транзакций, а также другие обычно предлагаемые услуги.

Пять секторов НФКУ были проанализированы как с точки зрения эмитента, так и с точки зрения выхода.

Приложение 4-1

Расчетная номинальная стоимость по секторам на 1996 год (в миллиардах)

Денежные переводы | 98 долларов США.9 |

Обналичивание чеков | $ 55,0 |

Дорожные чеки1 | $ 24,5 |

Денежный перевод | $ 10,8 |

Обмен валюты в розницу | $ 9,6 |

Пять секторов Всего: | 198 долларов.8 |

| 1 | Эта сумма относится к эмитентам НФКУ, за исключением банков-эмитентов; тем не менее, существует некоторая банковская система распределения дорожных чеков, выпущенных NBFI, которые не могут быть разделены. |

С учетом номинальной стоимости пяти секторов, сектор денежных переводов, как показано в Приложении 4-2, составляет примерно половину всей пятисекторной индустрии НБФО.

Приложение 4-2

Номинальная стоимость каждого сектора

— на 1996 год —

После установления оценочной номинальной стоимости для каждого сектора было определено количество торговых точек, в которое входят как эмитент, так и агент. При разработке переписи уделялось внимание выявлению повторяющихся списков. Например, техасская компания, основной услугой которой является обналичивание чеков, может предлагать услуги по переводу денег и учитываться дважды — один раз как предприятие по обналичиванию чеков, а второй раз как пункт передачи денег.

Приложение 4-3

Расчетное количество торговых точек

— на 1996 год —

Денежные переводы | 146 000 |

Денежный перевод | 43 000 |

Обналичивание чеков | 5,600 |

Обмен валюты в розницу | 3 100 |

Дорожные чеки | 1850 |

Поскольку в одном месте может быть предложено несколько услуг, подробное описание отдельных доступных услуг создает впечатление, что торговых точек больше, чем их есть.Фактическое количество мест в США, где доступны эти услуги, составляет примерно 158000.

Сектор денежных переводов является крупнейшим по количеству торговых точек и составляет 72% от общего числа (см. Приложение 4-4). В отличие от этого, услуги по переводу денег доступны в 22% от общего числа точек, но составляют только 5% от номинальной стоимости пятисекторных транзакций. На сектор обналичивания чеков приходится 28% стоимости, но только 3% от общего числа торговых точек. Хотя средний размер чека примерно такой же, как и средняя сумма перевода денег, пункты обналичивания чеков обналичивают больше чеков на одно отделение, чем пункты перевода денег.

Приложение 4-4

Доля сектора НФКУ по количеству торговых точек

— за 1996 год —

Обналичивание чеков (всегда первичная услуга, см. Приложение 3-1) принесло в среднем 9,8 млн. Долларов США по номинальной стоимости на одну торговую точку. Обмен валюты (иногда основная услуга) имел в среднем 3,1 миллиона долларов, переведенных по номинальной стоимости на каждую точку. Продажа денежных переводов и передача денег (обе вспомогательные услуги) имели общую номинальную стоимость 670 000 долларов США и 250 000 долларов США на точку соответственно.

Анализ пяти секторов с точки зрения полученной выручки приводит к совершенно другому ранжированию их. Как показано в Приложении 4-5, услуги по переводу денег, составляющие 30% от общей выручки, занимают наибольшую долю из пяти секторов, за ними следует обналичивание чеков с 29%.

Приложение 4-5

Доля сектора НБФО по выручке

— за 1996 год —

5.Профиль сектора денежных переводов

Рынок услуг по переводу денег стабильно растет в течение последних десяти лет. В течение последних пяти лет рынок рос со скоростью примерно 15% в год, и ожидается, что эта тенденция сохранится как минимум в ближайшие несколько лет. Сама по себе международная составляющая 16 рынка передач за последние пять лет выросла на 20%. Недавние иммигранты, использующие услуги международных переводов для отправки денег домой, стали основным двигателем этого роста.

Даже за последние три года структура рыночной доли сектора денежных переводов заметно изменилась. В 1993 году рыночные доли двух крупнейших игроков, Western Union и MoneyGram, составляли 90% и 8% соответственно в номинальном выражении для США. В 1996 году они составляли 81% и 16% соответственно ( см. Приложение 5-1).

Начиная с 1993 года, MoneyGram следовала агрессивной маркетинговой стратегии по увеличению своей клиентской базы, применяя такую тактику, как повышение цен (например,грамм. его периодические рекламные акции по 10 долларов за перевод) и реклама, ориентированная на этническую принадлежность. В октябре 1995 года First Data Corporation, материнская компания MoneyGram, приобрела контроль над Western Union в результате слияния с First Financial Corporation. Во время слияния Федеральная торговая комиссия издала компании First Data Corporation приказ о продаже одной из двух дочерних компаний по переводу денег. 12 декабря 1996 г. First Data продала MoneyGram в связи с первичным публичным размещением акций.17 Несмотря на отделение компании MoneyGram, ожидается, что First Data Corporation продолжит выполнять функции обработки данных для MoneyGram и Western Union.

Приложение 5-1

Доля рынка денежных переводов

— по номинальной стоимости, за 1996 год —

Совокупная 97% рыночная доля Western Union и MoneyGram также актуальна для компонента международного рынка NBFI18. Однако доля MoneyGram на международном рынке пропорционально больше — 22% (по сравнению с 16% на внутреннем рынке), см. Приложение 5-2.Способствуя международному росту MoneyGram, является ее целенаправленная маркетинговая тактика, направленная на испаноязычное население, особенно мексиканцев и американцев мексиканского происхождения. В 1995 году 46% переводов MoneyGram было отправлено из США в Мексику19

Приложение 5-2

Доля на рынке международных денежных переводов

— по номинальной стоимости, на 1996 год —

В то время как Western Union20 и MoneyGram составляют 97% рынка денежных переводов с точки зрения номинальной стоимости, они составляют лишь 81% рынка с точки зрения количества точек продаж 21, см. Приложение 5-3.

Приложение 5-3

Доля рынка денежных переводов

— по количеству точек, на 1996 год —

В США около 43 000 пунктов денежных переводов, 8 000 из них не связаны с Western Union или MoneyGram. Около 75% из этих 8000 — это торговые точки или агенты, принадлежащие более мелким, этнически ориентированным предприятиям по переводу денег. Многие из этих торговых точек или агентов представляют собой операции одного человека, которые принимают деньги от имени переводчиков.Другие — это небольшие частные предприятия, которые переводят деньги через свои собственные сети (с одним или несколькими точками).

Пункты передачи денег более сконцентрированы в шести крупных штатах: Калифорния, Нью-Йорк, Техас, Нью-Джерси, Флорида и Иллинойс.

Приложение 5-4

(Приложение 5-4 без учета)

Western Union и MoneyGram используют последовательный подход к лицензированию своих агентов для использования их инфраструктуры услуг, торговых сетей и торговых марок.Напротив, другие провайдеры используют широкий спектр операционных методов. Основные показатели сектора услуг по переводу денег выделены и обобщены в Таблице 5-5.

Приложение 5-5

Профиль денежных переводов1

— за 1996 год —

Общая номинальная стоимость переведенных денег | 10.80 долларов США | миллиардов |

Доходы от денежных переводов2 | $ 1.15 | миллиардов |

Общее количество денежных переводов | 36 | миллионов |

Средняя сумма перевода | 300 долларов США | |

U.S. в США | $ 240 | |

Из США в Иностранные | 320 долларов США | |

Диапазон комиссионных3 | 6% к | 15% |

| 1 Оценки на основе отраслевых данных, интервью и выборки | ||

| 2 Включая комиссию, обмен валюты и инвестиции | ||

| 3 Зависит от суммы отправки и получателя |

Другие примечательные характеристики

Быстро растущий спрос на услуги по переводу денег в Мексику привлек новых участников рынка.Например, Почтовая служба недавно вышла на мексиканский рынок, предложив в рамках пилотной программы продукт «пятнадцатиминутный» денежный перевод через Bancomer, крупнейший розничный банк Мексики. 22 Более мелкие трансферные агенты также развивают бизнес-сети в Мексике и Латинской Америке. 23

Ряд более мелких предприятий по переводу денег ориентированы на недавно иммигрировавшее и второе поколение населения. Эти нишевые клиенты готовы платить больше за услуги с добавленной стоимостью, например, получать неформальные новости из других стран.Эти нишевые передатчики часто говорят на двух языках и хорошо осведомлены о стране на другом конце транзакции. Местонахождение меньшего передатчика часто выполняет социальную функцию, обеспечивая общественное место для встреч с соседями и друзьями.

Хотя это и не единообразно, в двадцати трех штатах есть лицензионные требования для «эмитентов» денежных переводов. В некоторых штатах, например в Нью-Йорке, также требуется, чтобы каждый лицензированный эмитент регистрировал имена и местонахождение каждого из своих юридических агентов или поставщиков.Хотя никакое государство не регулирует плату за перевод денег, появление дополнительных НБФО и депозитных организаций в секторе рынка денежных переводов, вероятно, приведет к снижению средней взимаемой комиссии.

Максимальная «сумма отправки» денежного перевода часто зависит от пункта назначения и поставщика (эмитента). Для более крупных денежных переводчиков максимальная сумма часто ограничивается 10 000 долларов США, в то время как для более мелких переводчиков максимальная сумма обычно составляет 3 000 долларов США за транзакцию. Некоторые передатчики также ограничивали общую сумму ежедневных переводов отправителем до 10 000 или 20 000 долларов.Требования к идентификации отправителя значительно различались между передатчиками и варьировались в зависимости от передаваемой суммы. Типы предприятий, обычно предлагающих услуги денежных переводов, перечислены в Приложении 5-6.

Приложение 5-6

Места, где в США предлагаются услуги по переводу денег

Как первичное обслуживание |

Компании по переводу денег (обычно этнически ориентированные) |

В качестве дополнительной услуги |

Пункты обналичивания чеков |

Супермаркеты |

Продуктовые магазины |

Аптеки |

Магазины у дома |

Туристические агентства |

Обмен валюты |

Автовокзалы |

Коллекторские агентства |

6.Профиль сектора дорожных чеков

Сектор дорожных чеков имеет такой же уровень концентрации, что и сектор денежных переводов, при этом на два крупнейших эмитента приходится 97% рынка, см. Приложение 6-1. American Express (AMEX), занимающая большую долю рынка (75%), продает дорожные чеки через свои собственные офисы обслуживания путешествий и через агентства, в первую очередь Американскую автомобильную ассоциацию (AAA). Вторым по величине эмитентом является Thomas Cook, 24 с 22% всего рынка, который продает дорожные чеки в основном через свои собственные торговые точки.

По сравнению с сектором денежных переводов, сектор дорожных чеков является более зрелым, для него характерны более медленные темпы роста, составляющие в среднем менее 5% в год. Маркетинговая тактика эмитентов включает создание и укрепление широких международных сетей приема чеков и укрепление капитала бренда.

Приложение 6-1

Доля на рынке дорожных чеков в США 25