КБК по налогу на доходы физических лиц — Контур.Бухгалтерия — СКБ Контур

Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02010 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02010 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02010 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02010 01 3000 110 |

| прочие поступления | 182 1 01 02010 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02010 01 5000 110 |

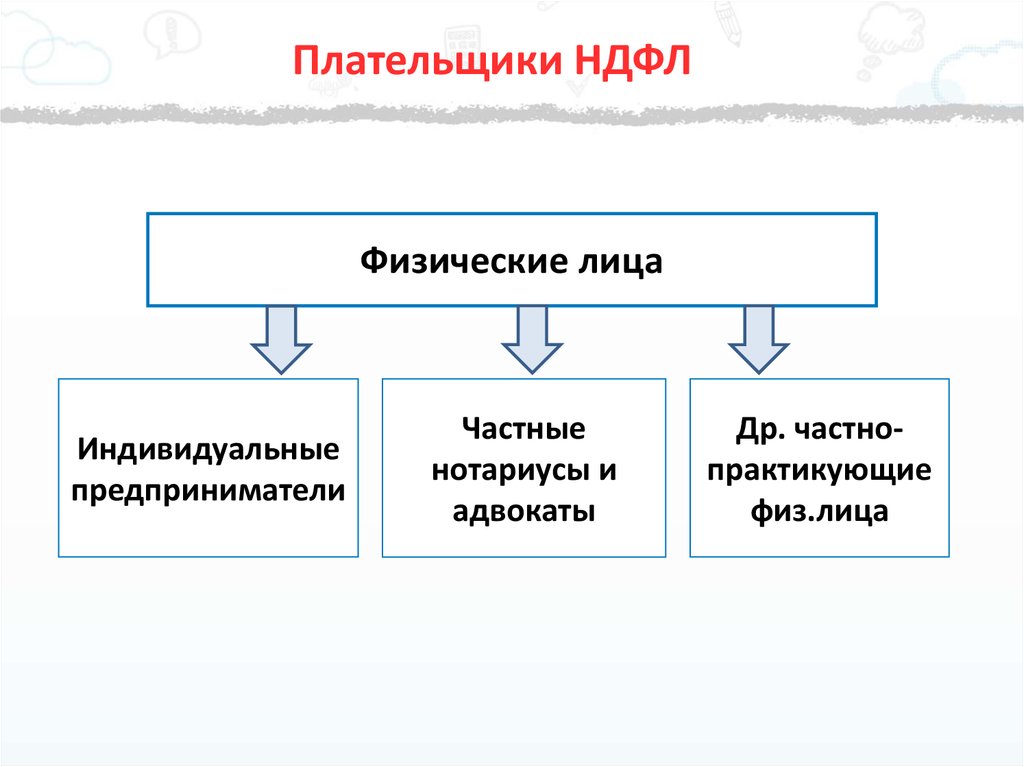

Налог на доходы физических лиц с доходов, полученных от осуществления деятельности физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02020 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02020 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02020 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02020 01 3000 110 |

| прочие поступления | 182 1 01 02020 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02020 01 5000 110 |

Квартал в подарок для новых ООО

Попробовать бесплатно

Налог на доходы физических лиц с доходов, полученных физическими лицами в соответствии со статьей 228 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02030 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02030 01 2100 110 |

| проценты по соответствующему платежу | 182 1 01 02030 01 2200 110 |

| суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации | 182 1 01 02030 01 3000 110 |

| прочие поступления | 182 1 01 02030 01 4000 110 |

| уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата | 182 1 01 02030 01 5000 110 |

Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами, осуществляющими трудовую деятельность по найму на основании патента в соответствии со статьей 227. 1 Налогового кодекса Российской Федерации

1 Налогового кодекса Российской Федерации

| Наименование | КБК |

|---|---|

| сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному | 182 1 01 02040 01 1000 110 |

| пени по соответствующему платежу | 182 1 01 02040 01 4000 110 |

| проценты по соответствующему платежу | 182 1 01 02040 01 5000 110 |

КБК по налогу на доходы физических лиц в 2022 году — Контур.Экстерн

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Сдайте отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

14 дней бесплатно пользуйтесь всеми возможностями!

Попробовать бесплатно

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02060 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02060 01 2100 110 | Пени по платежу |

| 182 1 01 02060 01 2200 110 | Проценты по платежу |

| 182 1 01 02060 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Сдайте отчетность через систему Экстерн.

Попробовать бесплатно

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 70 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02090 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 02090 01 2100 110 | Пени по платежу |

| 182 1 01 02090 70 01 2200 110 | Проценты по платежу |

| 182 1 01 02090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02100 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02100 01 2100 110 | Пени по платежу |

| 182 1 01 02100 01 2200 110 | Проценты по платежу |

| 182 1 01 02100 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02110 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 01 02110 01 2100 110 | Пени по платежу |

| 182 1 01 02110 01 2200 110 | Проценты по платежу |

| 182 1 01 02110 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

| КБК | Наименование платежа |

|---|---|

| 182 1 01 02120 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02120 01 2100 110 | Пени по платежу |

| 182 1 01 02120 01 2200 110 | Проценты по платежу |

| 182 1 01 02120 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Сдайте отчетность через систему Экстерн. 14 дней бесплатно пользуйтесь всеми возможностями!

Попробовать бесплатно

| КБК | Наименование платежа |

|---|---|

| 182 1 05 06000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т. ч. по отмененному) ч. по отмененному) |

| 182 1 05 06000 01 2100 110 | Пени по платежу |

НДФЛ для резидентов

Введение

5,0% ставка подоходного налога с населения за 2022 налоговый год

В 2022 налоговом году в штате Массачусетс взимается налог в размере 5,0 % как на заработанный (зарплата, заработная плата, чаевые, комиссионные), так и на незаработанный (проценты, дивиденды и прирост капитала) доход. Некоторые виды прироста капитала облагаются налогом по ставке 12%.

Каждый, чей валовой доход в штате Массачусетс составляет 8 000 долларов США или более , должен подать декларацию о подоходном налоге с населения штата Массачусетс не позднее 15 апреля после окончания каждого налогового года. Если срок оплаты выпадает на субботу, воскресенье или официальный выходной день, сроком оплаты является следующий рабочий день. (Примечание. Сумма в размере 8000 долларов США или более указана на одного человека, и для совместной декларации не требуется подавать общую декларацию. Если физическое лицо достигает порога в 8000 долларов США, оно должно подать декларацию, а если оно состоит в браке, у него есть возможность подать совместную декларацию, независимо от того, у супруга нет собственных требований к подаче документов.)

Если физическое лицо достигает порога в 8000 долларов США, оно должно подать декларацию, а если оно состоит в браке, у него есть возможность подать совместную декларацию, независимо от того, у супруга нет собственных требований к подаче документов.)

Если вы допустили ошибку в уже поданной декларации, подайте исправленную декларацию.

Основные действия для введения

Внесите изменения в налоговую декларацию Узнать об оценке штрафов Узнайте об оценке налога Узнайте о процентах от недоплаты или переплаты налогов

2022 Налоговые изменения

Вы ищете последние налоговые новости и обновления?

Перейти к:

- 2022 Видео обновления сезона

- Изменения в налоговом законодательстве 2022 г.

- Ресурсы сезона регистрации (PDF)

- Что в тренде.

Примечание : Изменения в законодательстве штата Массачусетс о подоходном налоге с физических лиц за предыдущий год можно найти в брошюре с инструкциями по Форме 1 и Форме 1-NR/PY за любой конкретный год.

Требования к подаче документов

Полногодичные резиденты

Если вы являетесь резидентом штата Массачусетс с годовым валовым доходом более 8000 долларов США, вы должны подать налоговую декларацию штата Массачусетс.

Вы являетесь резидентом в течение всего года, если:

- Ваш дом находится в Массачусетсе в течение всего налогового года или

- Ваш дом не находится в Массачусетсе в течение всего налогового года, но вы:

- Иметь дом в Массачусетсе и провести в Массачусетсе в общей сложности более 183 дней налогового года, включая дни, частично проведенные в Массачусетсе.

Жители, проживающие в течение всего года, используют Форму 1 — Декларация о подоходном налоге с резидента штата Массачусетс.

Жители неполного года

Если вы являетесь резидентом штата Массачусетс с годовым валовым доходом более 8000 долларов США, вы должны подать налоговую декларацию штата Массачусетс.

Вы являетесь резидентом на неполный год, если:

- Переезжаете в Массачусетс в течение налогового года и становитесь резидентом, или

- Выехать из Массачусетса в течение налогового года и лишить вас статуса резидента.

Резиденты, проживающие в течение неполного года, используют Форму 1-NR/PY — Декларация о подоходном налоге для нерезидентов или резидентов штата Массачусетс, проживающих в течение неполного года.

Нерезиденты

Если вы являетесь нерезидентом с годовым валовым доходом в штате Массачусетс, превышающим 8 000 долларов США или пропорциональное личное освобождение, в зависимости от того, что меньше, вы должны подать налоговую декларацию штата Массачусетс.

Вы нерезидент, если вы не являетесь резидентом на полный или неполный год.

Нерезиденты используют Форму 1-NR/PY — Декларация о подоходном налоге для нерезидентов или резидентов штата Массачусетс за неполный год.

Основные действия для подачи требований

Формы и инструкции по налогу на доходы физических лиц Подоходный налог Индивидуальный подоходный налог для резидентов, проживающих неполный год НДФЛ для нерезидентов

Расширения файлов

Вы автоматически получаете 6-месячное продление срока подачи декларации о подоходном налоге штата Массачусетс, если вы уплатили не менее 80% от общей суммы налога, подлежащего уплате в установленный срок или ранее, и вы подаете:

- Форма 1

- Форма 1-NR/PY

- Форма 2

- Форма 2G

- Форма 3

- Форма 3М

- Форма М-990Т-62

- Форма NRCR

- Форма подачи наследства M-706

После предоставления продления шестимесячное продление начинается с даты подачи исходной декларации. Вы можете подать декларацию в любое время в течение периода продления. Продление срока подачи декларации не продлевает срок уплаты налога.

Вы можете подать декларацию в любое время в течение периода продления. Продление срока подачи декларации не продлевает срок уплаты налога.

Estates, желающие продлить срок подачи и уплаты налога на наследство, все равно должны запросить одобрение DOR, заполнив форму M-4768. Вы можете подать форму M-4768 в электронном виде.

Если для достижения порога в 80% требуется дополнительный платеж, вы можете оплатить его электронным способом. Если вам нужно заплатить 5000 долларов США или больше, чтобы получить право на продление, вам необходимо оплатить в электронном виде. Если вам необходимо подать форму M-4768 в электронном виде, зарегистрируйтесь на MassTaxConnect, чтобы подать расширение.

Налогоплательщики, пострадавшие от стихийных бедствий, объявленных президентом в США, автоматически получают продление срока подачи деклараций и подачи налоговых платежей. Срок и дата оплаты возвратов и платежей продлеваются на определенный период времени, объявленный IRS, если мы публично не объявим об ином. Это расширение распространяется на подачу налоговых деклараций, уплату налогов (включая расчетный налог) и подачу налоговых деклараций с нами.

Это расширение распространяется на подачу налоговых деклараций, уплату налогов (включая расчетный налог) и подачу налоговых деклараций с нами.

Основные действия для расширения файлов

Узнайте о продлении срока подачи и уплаты подоходного налога штата Массачусетс Подайте налоговую декларацию онлайн Упрощенный процесс продления для физических лиц, фидуциаров, товариществ и имущественных комплексов Просмотреть все требования к электронной подаче и оплате Формы и инструкции по подоходному налогу с физических лиц

Статус подачи

Ваш статус подачи налоговой декларации штата Массачусетс может повлиять на ваши льготы и размер вашего налога.

Просмотрите более подробную информацию о статусе подачи, чтобы узнать, что это значит для вас.

Отчетность по первоначальной налоговой декларации

Укажите свой статус подачи в Форме 1 или 1-NR/PY, Строка 1, и заполните соответствующий овал. Введите номер социального страхования вашего супруга в соответствующее поле в верхней части декларации под номером социального страхования налогоплательщика. Если вы состоите в браке и подаете совместную декларацию, оба супруга должны подписать декларацию.

Клавиши Действия для статуса подачи

Узнайте о статусе подачи налоговой декларации штата Массачусетс

.Исключения

Освобождение от подоходного налога с физических лиц напрямую снижает размер вашей задолженности по налогу. Исключения, как правило, связаны с вашим статусом подачи и количеством иждивенцев, которые вы указываете в своей налоговой декларации, но не всегда.

Основные действия для исключений

Просмотреть льготы по подоходному налогу с физических лиц в штате Массачусетс

Пособия (массовый и федеральный исключенный доход)

Компенсация, пособие по травмам и болезни

- Компенсация за активную службу в зоне боевых действий военнослужащими вооруженных сил США

- Судебные решения и возмещение ущерба

- Пособия по смерти

- Пособия по травмам

- Полисы страхования жизни/премии/льготы

- Больничный

- Компенсация работникам

- Заявление о претензиях к первоначальной налоговой декларации

- Подать апелляцию или уменьшить сумму

- Внесение изменений в налоговую декларацию

- Дополнительные ресурсы

Дополнительные льготы для сотрудников

- Обзор

- Страхование от несчастных случаев и медицинских планов

- Программы помощи в усыновлении

- Спортивные сооружения

- План кафетерия

- Программы помощи детям или иждивенцам

- De Minimis (минимальные) льготы

- Программы помощи в образовании

- Скидки для сотрудников

- Транспортное средство, предоставленное работодателем

- Питание или проживание, предоставленное для удобства работодателя

- Военные дополнительные льготы

- Возмещение расходов на переезд

- Услуги без дополнительных затрат

- Услуги пенсионного планирования

- Дополнительные транспортные льготы

- Преимущества условий труда

- Подача отчета о сокращении или исправленном отчете

- Дополнительные ресурсы

Расчет дохода

Чтобы узнать, сколько налогов вы должны заплатить, сначала рассчитайте свой валовой доход в штате Массачусетс. Валовой доход включает, но не ограничивается:

Валовой доход включает, но не ограничивается:

- Услуги

- Заработная плата

- Пенсии, государственные, негосударственные и аннуитеты

- Доход от бизнеса

- Арендная плата и роялти

- Партнерство и S-корпус

- Дивиденды и проценты

- Прирост капитала и убытки

- Алименты

- Другие виды дохода штата Массачусетс

| Расчет валового дохода штата Массачусетс | |

|---|---|

| Федеральный валовой доход (форма 1, строка 10 или форма 1-NR/PY, строка 12 для резидентов и нерезидентов, работающих неполный год) | |

| + | Доход исключен из федерального бюджета, но включен в штат Массачусетс |

| — | Доход включен в федеральный бюджет, но исключен из штата Массачусетс | .

| — | Доход исключен как из федерального бюджета, так и из штата Массачусетс | .

| = | Массачусетс Валовой доход |

Затем рассчитайте свой скорректированный валовой доход (AGI) в штате Массачусетс , чтобы получить налогооблагаемый доход в штате Массачусетс, и узнайте, имеете ли вы право на отсутствие налогового статуса (NTS) или кредит с ограниченным доходом (LIC).

| Расчет Массачусетса AGI | |

|---|---|

| Федеральный валовой доход (форма 1, строка 10 или форма 1-NR/PY, строка 12 для резидентов и нерезидентов, работающих неполный год) | |

| + | Приложение B, строка 35 (проценты, дивиденды и краткосрочный прирост капитала) |

| + | Приложение D, строка 19 (долгосрочный прирост капитала) |

| — | Расписание Y, строки 1–10 |

| — | Корректировки Графика B |

| — | Корректировки Графика D |

| = | Массачусетс AGI |

Ваш налогооблагаемый доход штата Массачусетс – это ваш скорректированный валовой доход штата Массачусетс за вычетом следующих вычетов:

- вычеты штата Массачусетс в Форме 1 (строки 11-1PY/14) и Форме 1 ):

- Вычеты по арендной плате в штате Массачусетс

- Социальное обеспечение (FICA) и вычет Medicare

- Вычеты по Графику Y (Строки 11–16):

- Право на вычет

- Вычет за обучение в колледже

- Вычет за проезд

- Вычет за донорство органов человека

- Государственная накопительная пенсия для иностранных служащих

- Вычет процентов по студенческой ссуде штата Массачусетс

- Освобождение от подоходного налога штата Массачусетс

Основные действия для расчета дохода

Узнайте о валовом, скорректированном валовом и налогооблагаемом доходе штата Массачусетс. Массачусетс валовой, скорректированный валовой и налогооблагаемый доход для нерезидентов

Узнайте о безналоговом статусе и кредите с ограниченным доходом

Массачусетс валовой, скорректированный валовой и налогооблагаемый доход для нерезидентов

Узнайте о безналоговом статусе и кредите с ограниченным доходом

Вычеты

Вычеты по личному подоходному налогу уменьшают ваш налогооблагаемый доход, что означает, что вы должны платить меньше налогов. Отчисления обычно связаны с вашими расходами, но не всегда.

| Вычет | Куда сообщить |

|---|---|

| Ремонт заброшенного здания | Приложение C или E |

| Алименты выплачены | Расписание Y, строка 3 |

| Допустимые излишки в торговле или бизнесе | Приложение C-2 |

| Гонорары адвокатов и судебные издержки | Расписание Y, строка 9 |

| Определенные деловые расходы членов Национальной гвардии и резерва | Расписание Y, строка 9 |

| Определенные деловые расходы квалифицированного артиста-исполнителя | Расписание Y, строка 9 |

| Определенные коммерческие расходы государственных и местных (бесплатных) государственных служащих | Расписание Y, строка 9 |

| Заявление о праве | Расписание Y, строка 14 |

| Обучение в колледже | Расписание Y, строка 11 |

| Скидка на проезд | Расписание Y, строка 15 |

| Сдача в аренду личного имущества для получения прибыли | Расписание Y, строка 9 |

| Амортизация | Приложение C или E |

| Игорная деятельность | См. инструкцию инструкцию |

| Медицинский сберегательный счет (HSA) | Расписание Y, строка 8 |

| Донорство органов человека | Расписание Y, строка 16 |

| Исключение дохода недееспособного пожарного или полицейского | Расписание Y, строка 4 |

| Денежный перевод оплаты пошлины присяжных | Расписание Y, строка 9 |

| Медицинский сберегательный счет (Archer MSA) | Расписание Y, строка 6 |

| Расходы на переезд | Расписание Y, строка 5 |

| Государственная накопительная пенсия для иностранных служащих | Расписание Y, строка 13 |

| Партнерство и корпорация S | Приложение E |

| Штраф за досрочное снятие сбережений | Расписание Y, строка 2 |

| Амортизация и расходы на лесовосстановление | Расписание Y, строка 9 |

| Арендная плата уплачена | Форма 1, строка 14 |

| Выплата дополнительных пособий по безработице | Расписание Y, строка 9 |

| Расходы по разделу 179 | |

| Медицинское страхование самозанятых | Расписание Y, строка 7 |

| Социальное обеспечение (FICA) и Medicare | Форма 1, строки 11a и 11b, если MFJ |

| Проценты по федеральной студенческой ссуде | Расписание Y, строка 10 |

| Проценты по кредиту для студентов бакалавриата | Расписание Y, строка 12 |

| Коммерческие или деловые расходы | Приложение C или E |

| Исключение дохода из налоговых соглашений США | Расписание Y, строка 4 |

Основные действия для вычетов

Просмотр вычетов подоходного налога

Кредиты

Вы также можете претендовать на определенные льготы по подоходному налогу с населения, которые могут уменьшить сумму налога, которую вы должны уплатить.

| Кредит | Возврат? | Перенос |

|---|---|---|

| Кредитный бизнес-ангел (AIC) | № | 3 года |

| Налоговый кредит на существующие месторождения (BTC) | № | 5 лет спустя |

| Сертифицированный налоговый кредит на жилищное строительство (CHDC) | № | 10 лет после |

| Автоматический выключатель Кредит | Да | Нет |

| Налоговый кредит на инвестиции в сообщества (CITC) | Да | Или в качестве альтернативы перенос на 5 лет |

| Налоговый кредит на сохранение земель (CLTC) | Да | Нет |

| Клюквенное болото Кредит | Да | 5 последующих налоговых лет |

| Налоговый кредит молочного фермера | Да | Нет |

| Налоговая скидка на заработанный доход (EITC) | Да | Нет |

| Кредит Программы стимулирования экономического развития (EDIPC) | № | Через 10 лет (или через 5 лет, в зависимости от обстоятельств) |

| Кредит зоны экономических возможностей (EOAC) | № | Через 10 лет (или через 5 лет, в зависимости от обстоятельств) |

| Кредит программы благополучия работодателя (EWPC) | № | Нет |

| Налоговый кредит на сельское хозяйство и рыболовство | № | 3 года |

| Поощрительный налоговый кредит | № | 5 лет после |

| Поощрительный налоговый кредит для фильмов (кредиты на заработную плату и производственные расходы не используются) | Да | Нет |

| Налоговый кредит на историческую реабилитацию | № | 5 лет |

| Подоходный налог, уплаченный в другую юрисдикцию Кредит | № | Нет |

| Кредит на удаление свинцовой краски | № | 7 лет после |

| Кредит компании Life Sciences | № | Нет |

| Кредит компании Life Sciences — альтернативная возвращаемая сумма | Да | Нет |

| Кредит с ограниченным доходом (LIC) | № | Нет |

| Налоговый кредит на жилье для малоимущих (LIHTC) | № | Нет |

| Кредит на медицинское оборудование | № | 5 лет после |

| Ремонт или замена вышедшей из строя выгребной ямы или септической системы Кредит (Раздел V) | № | 5 лет после |

| Кредит на солнечную, ветровую и энергетическую энергию | № | 3 года после |

Основные действия для кредитов

Налоговые кредиты для бизнеса Посмотреть налоговые льготы на жилую недвижимость

Расчетные налоговые платежи

Как налогоплательщик, вы должны производить расчетные платежи, если ожидаемый налог, подлежащий уплате с вашего налогооблагаемого дохода, не подлежащего удержанию, превышает определенную сумму. Как правило, вам необходимо уплатить не менее 80% вашего годового подоходного налога, прежде чем вы подадите налоговую декларацию за год. Вы платите путем удержания и осуществления расчетных налоговых платежей с любого дохода, не подлежащего удержанию. Узнать больше.

Как правило, вам необходимо уплатить не менее 80% вашего годового подоходного налога, прежде чем вы подадите налоговую декларацию за год. Вы платите путем удержания и осуществления расчетных налоговых платежей с любого дохода, не подлежащего удержанию. Узнать больше.

Возврат и зачет переплаты

Когда вы платите больше налогов (т. е. удержанных налогов или расчетных налогов), чем сумма налогов, подлежащих уплате, на вашем счете может образоваться переплата. Переплата также может быть получена, если вы имеете право на возмещаемый кредит, который превышает сумму причитающегося налога. Кроме того, когда вы подаете измененную декларацию или заявление о снижении налогов, чтобы уменьшить сумму налога, подлежащего уплате, и вы ранее заплатили больше, чем сейчас указано как подлежащий уплате, может возникнуть переплата.

Переплата, указанная в декларации, может быть использована в качестве кредита для расчетного налога на следующий год, или вы можете потребовать, чтобы она была вам возмещена. Переплата также может быть компенсирована или перехвачена Департаментом доходов и применена к другому обязательству. Однако часто переплата возвращается непосредственно вам.

Переплата также может быть компенсирована или перехвачена Департаментом доходов и применена к другому обязательству. Однако часто переплата возвращается непосредственно вам.

Большинство возмещений запрашивается по оригинальной декларации и будет выдано Департаментом автоматически. Для электронных деклараций время обработки составляет около 6 недель; но для бумажных возвратов это может занять до 10 недель. Вы должны запросить возмещение или кредит в течение определенного периода времени, как более подробно описано ниже. Кроме того, Департамент доходов должен выдать возмещение в течение определенного периода времени или выплатить проценты на сумму возмещения. На этой странице содержится важная информация о сроках подачи заявки на возмещение и о начислении процентов.

Посетите Возвраты и зачисление переплат, чтобы узнать больше.

Налог на использование платежей за покупки за пределами штата

Налог на использование — это налог в размере 6,25%, уплачиваемый за покупки за пределами штата или за пределами страны, которые используются, хранятся или потребляются в Массачусетсе и с которых не уплачивался налог с продаж штата Массачусетс (или менее 6,25%).

В отличие от налога с продаж в размере 6,25%, который взимается с продавцов, налог на пользование обычно уплачивается покупателем непосредственно государству.

Налог на индивидуальное использование необходимо уплатить до 15 апреля следующего года после покупки. Узнать больше.

Контакт

Налоговый департамент: Контакт-центр работает с 9:00 до 16:00 с понедельника по пятницу.

- (617) 887-6367 или

- (800) 392-6089 (звонок бесплатный в Массачусетсе).

Дополнительные способы подключения см. на странице Contact DOR.

У вас есть вопрос о вашем налоговом учете?

Войдите в MassTaxConnect и отправьте DOR сообщение.

Вы можете отправить защищенное электронное сообщение, если вы зарегистрированы в MassTaxConnect.

Нужно ли вам регистрироваться в MassTaxConnect?

В верхней правой части главного экрана MassTaxConnect:

- Выберите Зарегистрироваться

- Выберите Создать мой вход .

Вы также можете зарегистрироваться, нажав Зарегистрировать нового налогоплательщика в разделе Быстрые ссылки .

Помощь в переводе

Вам нужно изменить язык этой страницы?

Посетите страницу Как перевести веб-сайт, веб-страницу или документ на нужный вам язык.

Кредиты изображений: Документ для подачи (Shutterstock)

Связанные руководства

Помогите нам улучшить Mass.gov своими отзывами

Вы нашли то, что искали на этой веб-странице?Если у вас есть предложения по сайту, сообщите нам. Как мы можем улучшить страницу? *

Пожалуйста, не указывайте личную или контактную информацию.

Отзывы будут использованы только для улучшения сайта. Если вам нужна помощь, обратитесь в Департамент доходов штата Массачусетс. Пожалуйста, ограничьте ввод до 500 символов.

Пожалуйста, ограничьте ввод до 500 символов.

Пожалуйста, удалите любую контактную информацию или личные данные из вашего отзыва.

Если вам нужна помощь, обратитесь в Департамент доходов штата Массачусетс.

Пожалуйста, сообщите нам, как мы можем улучшить эту страницу.

Пожалуйста, удалите любую контактную информацию или личные данные из вашего отзыва.

Если вам нужна помощь, обратитесь в Департамент доходов штата Массачусетс.

Спасибо за отзыв о сайте! Мы будем использовать эту информацию для улучшения этой страницы.

Если вы хотите и дальше помогать нам улучшать Mass.gov, присоединяйтесь к нашей пользовательской панели, чтобы протестировать новые функции сайта.

Налоговая информация по индивидуальному подоходному налогу

Приведенная ниже диаграмма с указанием ставок и скобок подоходного налога штата Мэриленд на 2022 год предназначена только для иллюстративных целей. Не используйте этот обзор для расчета налога.

Если ваш доход составляет менее 100 000 долларов США, используйте налоговые таблицы в налоговой брошюре штата Мэриленд для расчета налога. Если ваш доход превышает 100 000 долларов США, используйте соответствующую строку в Таблице расчета налогов штата Мэриленд, Приложения I и II. См. Инструкцию 17 в налоговом буклете.

Ставки подоходного налога Мэриленда за 2022 год

| Налогоплательщики, подающие декларацию как одинокие, состоящие в браке, подающие декларацию отдельно, зависимые налогоплательщики или фидуциары | Налогоплательщики, подающие совместные декларации, главы домохозяйств или соответствующие критериям вдовы/вдовцы | ||

| Налогооблагаемая чистая прибыль | Налог Мэриленда | Налогооблагаемая чистая прибыль | Налог Мэриленда |

| $0 — $1,000 | 2,00% | $0 — $1,000 | 2,00% |

| 1000 долларов — 2000 долларов | 20 долларов плюс 3,00% превышения над 1000 долларов | 1000 долларов — 2000 долларов | 20 долларов плюс 3,00% превышения над 1000 долларов |

| 2000 долларов — 3000 долларов | 50 долларов плюс 4,00% превышения над 2000 долларов | $2,000 — $3,000 | 50 долларов плюс 4,00% превышения над 2000 долларов |

| $3,000 — $100,000 | 90 долларов плюс 4,75% превышения над 3000 долларов | $3,000 — $150,000 | 90 долларов плюс 4,75% превышения над 3000 долларов |

| $100,000 — $125,000 | 4 697,50 долларов США плюс 5,00% превышения над 100 000 долларов США | $150,000 — $175,000 | 7 072,50 долларов плюс 5,00% превышения над 150 000 долларов |

| $125,000 — $150,000 | 5 947,50 долларов плюс 5,25% превышения над 125 000 долларов | $175,000 — $225,000 | 8 322,50 долларов плюс 5,25% превышения над 175 000 долларов |

| $150,000 — $250,000 | 7 260,00 долларов США плюс 5,50% превышения над 150 000 долларов США | $225,000 — $300,000 | 10 947,50 долларов плюс 5,50% превышения над 225 000 долларов |

| Более $250,000 | 12 760,00 долларов США плюс 5,75% превышения 250 000 долларов США | Более $300,000 | 15 072,50 долларов плюс 5,75% превышения над 300 000 долларов |

23 округа штата Мэриленд и город Балтимор взимают местный подоходный налог, который мы взимаем с налоговой декларации штата для удобства местных органов власти.

Местный подоходный налог рассчитывается как процент от вашего налогооблагаемого дохода. Местные чиновники устанавливают ставки, которые варьируются от 2,25% до 3,20% на текущий налоговый год.

Вы должны указать сумму местного подоходного налога в строке 28 формы 502.

Ваш местный подоходный налог зависит от того, где вы живете , а не от того, где вы работаете или где находится ваш налоговый агент. Обязательно используйте правильную ставку для местной юрисдикции, в которой вы живете.

| Налоговый год | ||

|---|---|---|

| Местная налоговая зона | 2022 | 2023 |

| Округ Аллегани | .0305 | .0303 |

| Округ Энн Арундел | .0281 | .0281* |

| Балтимор Сити | . 0320 0320 | .0320 |

| Округ Балтимор | .0320 | .0320 |

| Округ Калверт | .0300 | .0300 |

| округ Кэролайн | .0320 | .0320 |

| Округ Кэрролл | .0303 | .0303 |

| округ Сесил | .0300 | .0280 |

| округ Чарльз | .0303 | .0303 |

| Округ Дорчестер | .0320 | .0320 |

| Фредерик Каунти | .0296 | .0296** |

| Округ Гаррет | . 0265 0265 | .0265 |

| округ Харфорд | .0306 | .0306 |

| Округ Ховард | .0320 | .0320 |

| округ Кент | .0320 | .0320 |

| Округ Монтгомери | .0320 | .0320 |

| Округ Принс-Джордж | .0320 | .0320 |

| Округ Королевы Анны | .0320 | .0320 |

| Округ Сент-Мэри | .0310 | .0300 |

| Округ Сомерсет | .0320 | . 0320 0320 |

| Округ Талбот | .0240 | .0240 |

| округ Вашингтон | .0300 | .0295 |

| Округ Уикомико | .0320 | .0320 |

| Округ Вустер | .0225 | .0225 |

| Нерезиденты | .0225 | .0225 |

* Anne Arundel Co. Ставки местных налогов на 2023 налоговый год следующие:

(1) 0,0270 налогооблагаемого дохода физического лица в штате Мэриленд в размере от 1 до 50 000 долларов США; и

(2) 0,0281 налогооблагаемого дохода физического лица в штате Мэриленд, превышающего 50 000 долларов США.

&аст;&аст; Frederick Co. Ставки местных налогов на 2023 налоговый год следующие:

(1) 0,0275 для налогоплательщиков с налогооблагаемым доходом в штате Мэриленд в размере 100 000 долларов США или менее и зарегистрированным статусом зарегистрированного в браке члена семьи, главы семьи и соответствующей категории вдовы (вдовы) с ребенком на иждивении;

(2) 0,0275 для налогоплательщиков с налогооблагаемым доходом в штате Мэриленд в размере 50 000 долларов США или менее, а также со статусом подачи холостых, состоящих в браке, подающих раздельную регистрацию и находящихся на иждивении; и

(3) 0,0296 для всех остальных налогоплательщиков.

В соответствии с Аннотированным кодексом штата Мэриленд, статьей § 10-106(b) Общих налоговых правил, округ должен предоставить уведомление об изменении ставки подоходного налога округа контролеру не позднее 1 июля до даты вступления в силу изменения ставки. .

Чтобы уведомить об изменении ставки окружного подоходного налога, вы должны предоставить заверенную копию постановления или законопроекта, принятого Советом графства, в установленный законом срок или до него.

Вы должны отправить уведомление по адресу:

Достопочтенный Питер ФраншоКонтролер Мэриленда

ПО Ящик 466

Аннаполис, Мэриленд 21404-0466

Вы также должны отправить копию Эндрю Шауфеле и Роберту Р. Ширеру по телефону:

Эндрю Шауфеле, заместитель контролераКонтролер Мэриленда

ПО Ящик 466

Аннаполис, Мэриленд 21404-0466

Роберт Р. Ширер, директор

Отдел управления доходами

Контролер Мэриленда

P.O. Box 1829

Аннаполис, Мэриленд 21404-1829

Ресурсы для местных органов власти в отношении требований к местному подоходному налогу

- Архив распределения местного подоходного налога — распределение местного подоходного налога по округам и городам. Также в распределение поступлений от местного подоходного налога включены сравнения распределения просроченных платежей и фидуциарного распределения по округам (за вычетом муниципалитетов) и по муниципалитетам.