Налоговый вычет за лечение: актуальные вопросы

Российские налогоплательщики имеют право получить налоговый вычет, если потратили деньги на имущество, инвестиции, благотворительность, образование, фитнес. А еще кешбэк от государства распространяется и на заботу о собственном здоровье или здоровье членов семьи. Как получить налоговый вычет за лечение, какие документы понадобятся, можно ли оформить такой вычет за ребенка? Ответы на самые распространенные вопросы в нашей статье.

Вопрос №1. За какие медицинские услуги можно получить налоговый вычет?

- Оплата медицинских услуг. К ним относятся обследования, сдача медицинских анализов, приемы врачей, лечение и протезирование зубов, санаторно-курортное лечение, платные роды, лечение бесплодия методом ЭКО, злокачественных новообразований и др.

Перечень услуг указан в Постановлении Правительства РФ от 08.04.2020 №458

- Оплата лекарств для себя и членов семьи.

- Заключение договора ДМС и оплата страховых взносов по нему.

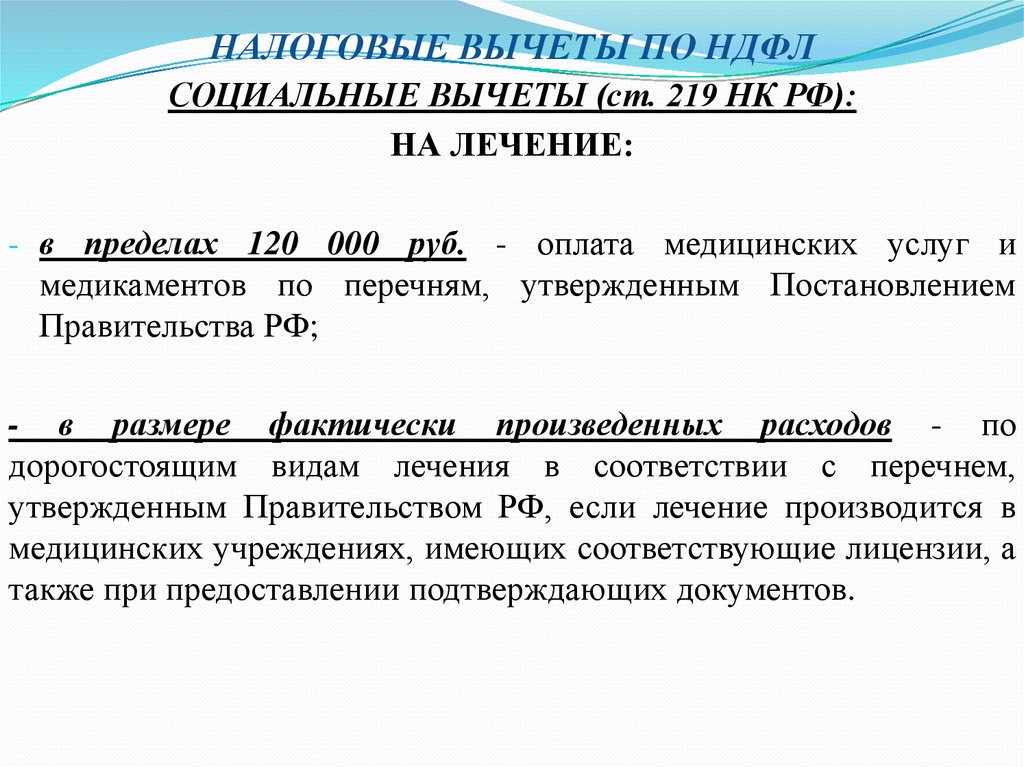

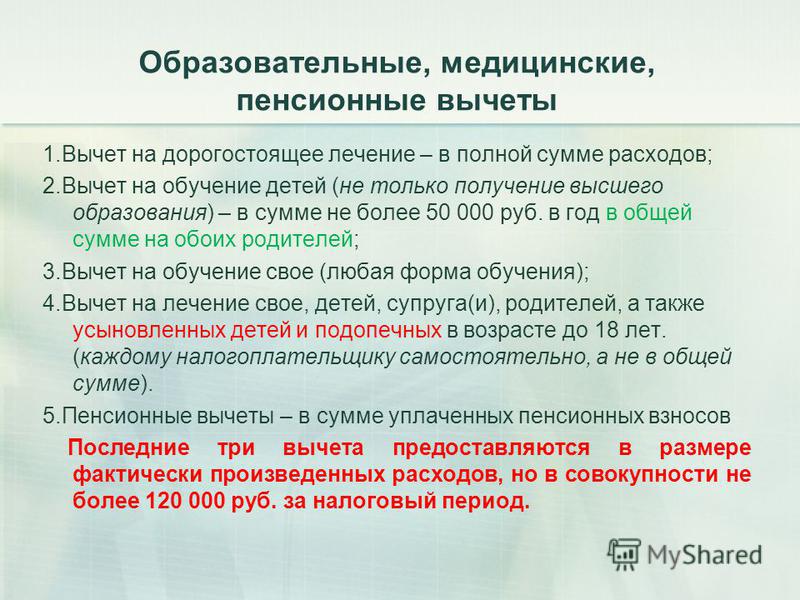

Вопрос №2. Сколько можно вернуть?

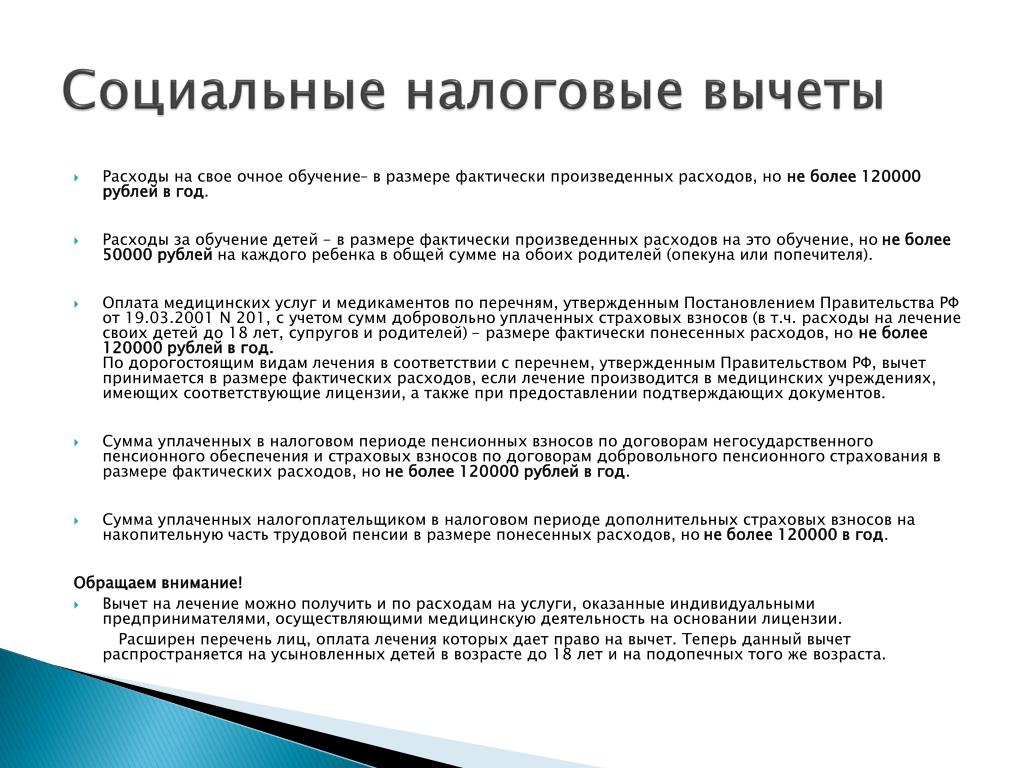

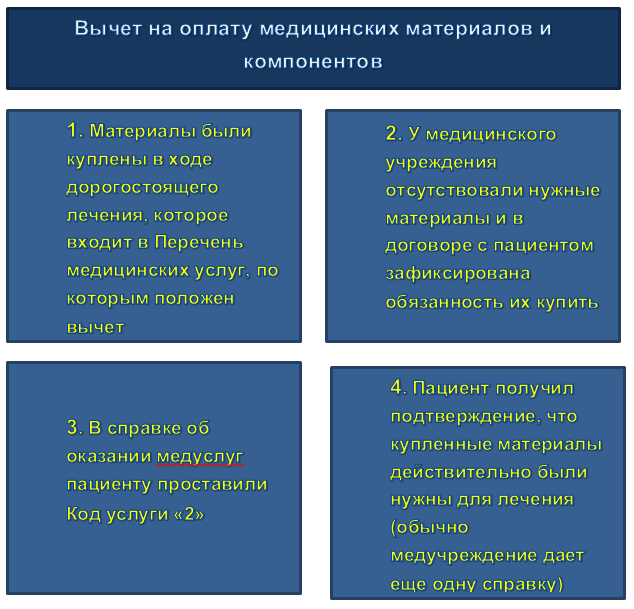

Выделяют дорогостоящие и недорогостоящие виды лечения.

13% от ₽ 120000, то есть ₽15600, – максимальная сумма вычета при расходах на недорогостоящее лечение (код услуги в справке из медучреждения «01»).

Если лечение дорогостоящее (код услуги «02»), то ограничение в ₽15600 не распространяется. Вы можете вернуть все 13% от его полной стоимости.

Однако в обоих случаях сумма вычета не может превышать размер НДФЛ, удержанный со всего дохода гражданина за год.

Пример налогового вычета на лечение:

Николай прошел курс лечения в платной клинике стоимостью 60 000₽. Оно было недорогостоящим (код в справке «01»). В 2021 году мужчина зарабатывал ₽50 000 в месяц и оплатил ₽78 000 НДФЛ за год. Размер вычета на лечение составит: ₽ 60 000 X 13% = ₽7 800

Вопрос №3. Кто может получить социальный налоговый вычет за лечение?

Социальный налоговый вычет за лечение можно получить, если выполнено несколько условий:

- вы заплатили НДФЛ в размере 13% с дохода,

- являетесь резидентом РФ, то есть проживаете в стране не менее 183 дней в год,

- оплатили лечение за счет собственных средств,

- учреждение, в котором вы проходили лечение, или страхования компания имеют лицензию,

- медицинские услуги, за которые вы хотите получить налоговый вычет, заявлены в утвержденном перечне.

Вопрос №4. Лечение проходил ребенок. Могу ли я получить налоговый вычет за него?

Важно: договор на оказание медицинских услуг может быть оформлен или на того, кто лечился, или на того, кто получает вычет. Но платежный документ должен быть оформлен только на того, кто получает вычет.

Вопрос №5. Может ли пенсионер получить вычет за медицинские услуги? Имеет ли право сын или дочь родителя-пенсионера получить за него налоговый вычет?

Если пенсионер не работает и не получает дополнительный доход от другой деятельности (например, не сдает квартиру), то он не платит НДФЛ в размере 13%. Следовательно, вычет он получить не сможет. Пенсию не облагают налогом на доходы физических лиц. Если пенсионер работает или имеет доход, с которого платит НДФЛ в размере 13%, он может претендовать на получение вычета.

Дети родителя-пенсионера (если тот не работает и не имеет дополнительного дохода, с которых платит НДФЛ в размере 13%) могут получить за него налоговый вычет по расходам на лечение. Также оформить льготу вправе и работающий супруг пенсионера.

Также оформить льготу вправе и работающий супруг пенсионера.

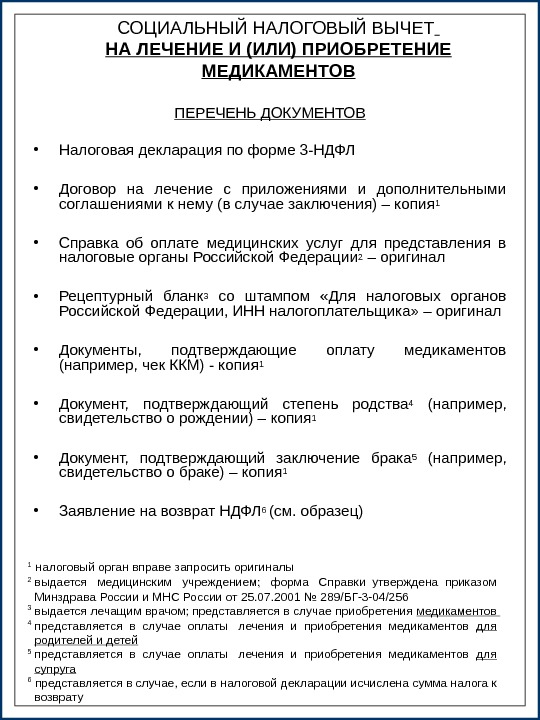

Вопрос №6. Какие документы нужны для получения вычета за лечение?

- На медицинские услуги – копия договора на их оказание, оригинал справки об их оплате, копия лицензии медорганизации. Если в договоре указаны реквизиты лицензии, то она не требуется.

- На лекарства – оригинал рецептурного бланка со штампом, копия документов, которые подтверждают оплату препаратов.

- На медстрахование – копия договора ДМС, платежных документов, которые подтверждают оплату страховых взносов.

Обратите внимание! Чеки об оплате медицинских услуг для получения налогового вычета за лечение не нужны. Функцию этих документов выполняет справка, которую выдает медицинское учреждение. Если вы оплачиваете лечение членам семьи, предоставьте копию документов, подтверждающих ваше родство.

Вопрос №7. Где найти справку для получения налогового вычета за лечение?

При подаче документов в ФНС для получения налогового вычета за лечение понадобится справка. Она выдается медицинским учреждением, которое оказывало услуги. Данная справка выдается только в том случае, если за услуги уже расплатились.

Она выдается медицинским учреждением, которое оказывало услуги. Данная справка выдается только в том случае, если за услуги уже расплатились.

Вопрос №8. Можно ли получить вычет за лекарства, купленные в аптеке?

Да, если их вам назначил врач. Назначение подтверждается бланком рецепта.Один бланк – для аптеки, второй – для вычета. На бланке для вычета ставят штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Бланк для вычета заверяют подписью врача, его личной печатью и печатью медицинской организации.

Обратите внимание! Даже если препарат продается без рецепта и врач написал его название на фирменном бланке клиники, эти расходы не получится принять к вычету. Нужен правильно заполненный рецепт по установленной форме.

Вопрос №9. Как получить налоговый вычет по расходам за ДМС? Можно ли это сделать, если оформлял ДМС на себя и ребенка?

Стоимость полиса ДМС – это расходы, по которым можно получить налоговый вычет. Условия для получения вычета общие (см. вопрос №2). Вернуть можно максимум 13% от ₽ 120000, то есть ₽15600.

вопрос №2). Вернуть можно максимум 13% от ₽ 120000, то есть ₽15600.

Получить налоговый вычет по расходам на ДМС за члена семьи можно. К стандартным документам (договор со страховой компанией или страховой полис, лицензия страховой компании или ее реквизиты в договоре, документы на оплату взносов) приложите свидетельство о рождении или браке, если полис на членов семьи.

Важно: договор должен быть составлен на того человека, который платит за полис и заявляет вычет.

Вопрос №10. Сколько раз можно получить налоговый вычет? Можно ли перенести часть налогового вычета на следующий год?

Налоговый вычет можно получать неограниченное количество раз в течение жизни, но не чаще одного раза в год. При этом вы можете вернуть часть денег, потраченных на лечение за три предыдущих года, если ранее не обращались за этим вычетом.

Если сумма налогового вычета превышает размер НДФЛ, удержанный со всего дохода гражданина за год, то вернуть 13% от стоимости медицинских услуг не получится. При этом остаток налогового вычета за лечение перенести на следующий год невозможно.

При этом остаток налогового вычета за лечение перенести на следующий год невозможно.

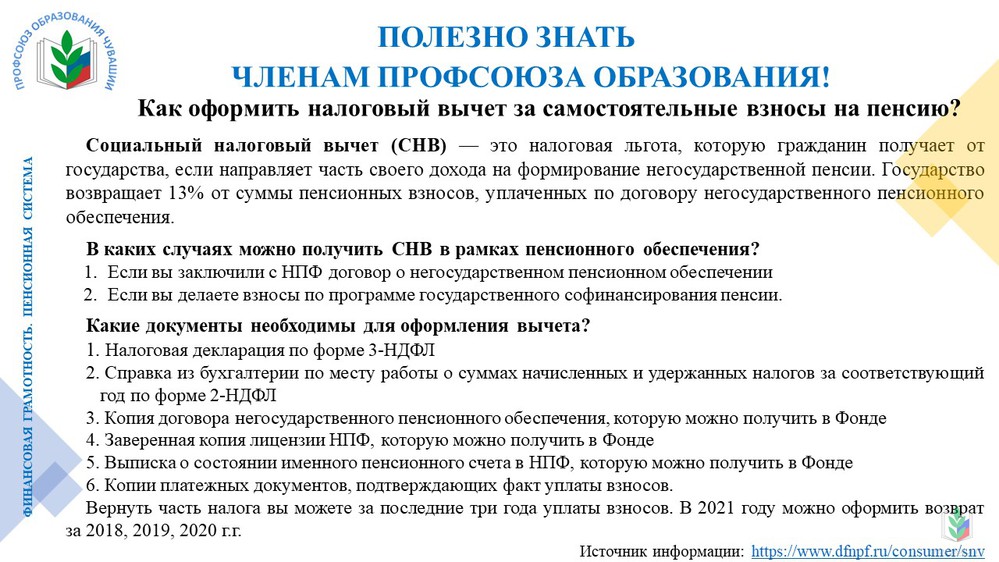

Вопрос №11. Суммируется ли вычет на лечение с другими налоговыми вычетами?

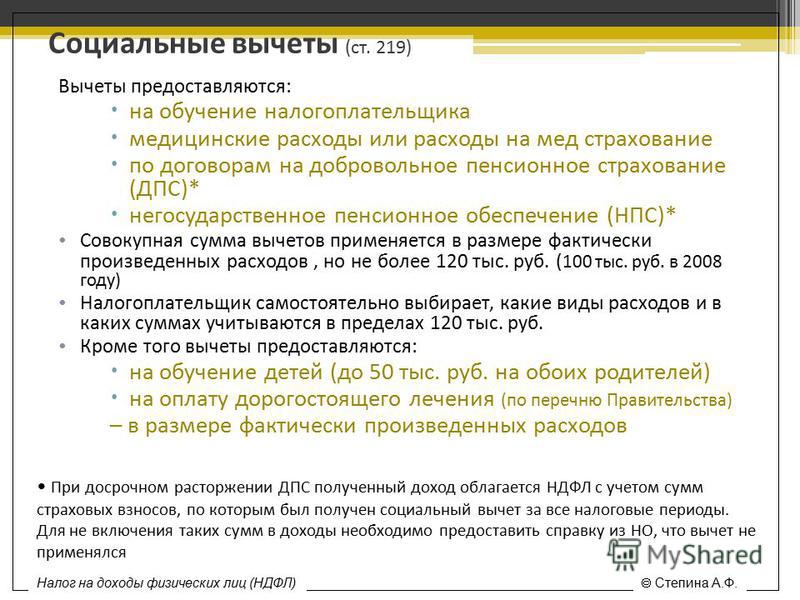

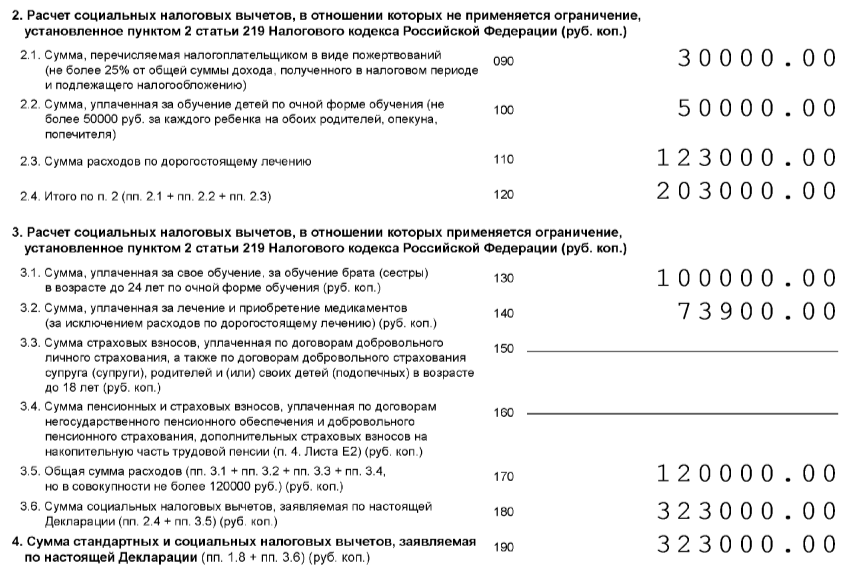

Если лечение недорогостоящее, то полученный налоговый вычет за медуслуги суммируется с другими социальными вычетами (кроме вычета по расходам на благотворительность и образование детей). Если лечение дорогостоящее, то вычет не суммируется с остальными социальными налоговыми вычетами.

При этом одновременно оформить можно любые категории налоговых вычетов. Но помните, что сумма возврата не может превышать размер НДФЛ, удержанный со всего вашего дохода за год.

Вопрос №12. Как получить налоговый вычет на медицинские услуги?

Есть два варианта:

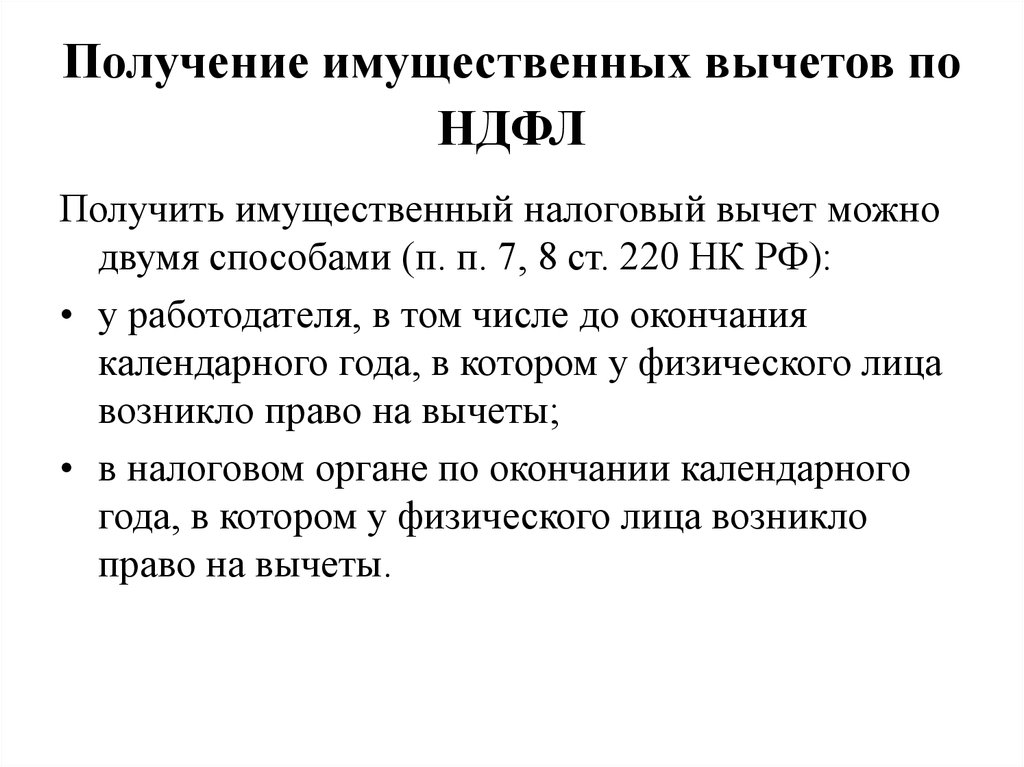

- Через работодателя: взять в налоговой уведомление о подтверждении права на вычет, передать документ работодателю, написать заявление на предоставление вычета на лечение.

- Через налоговую: лично в ФНС (по месту жительства) или онлайн в «Личном кабинете налогоплательщика» на сайте налоговой.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Как получить налоговый вычет за протезирование зубов — ROOTT

Виды расходов Кто имеет право на вычет? Подтверждающие документы Как оформить в клинике? Как получить вычет? Сроки получения Для пенсионеров

Люди думают о здоровье и лечат зубы в стоматологии. Одна световая пломба стоит немало, а если лечение продолжительное или сложное, то тратится много денег. Поэтому хочется найти способ сэкономить. В этом помогают скидки и акции, которые устраивают стоматологические клиники. Но не все пациенты знают о том, что вернуть часть расходов можно в качестве налогового вычета.

Если вы работаете и платите государству налог 13%, то часть потраченных в клинике денег возвращают. По такому же принципу, как расходы на покупку квартиры и обучение.

По такому же принципу, как расходы на покупку квартиры и обучение.

Подобная компенсация называется налоговым вычетом на лечение, входит в группу социальных и регулируется подпунктом 3 пункта 1 статьи 219 российского налогового кодекса.

Как получают налоговый вычет за протезирование зубов и другие стоматологические услуги?

Расходы на лечение: виды и размер

Получить деньги можно не за все лечение, а только за перечисленное в медицинском перечне, который принят государством. Документ делит услуги на два вида: стоматологические и дорогостоящие. От этого зависит размер денежного возврата.

Стоматологическими услугами будут, например, пломбирование, удаление, обычное протезирование зубов. Дорогостоящими – имплантация с протезированием.

1. Простое лечение состоит из расходов по факту. Размер не может превышать 120 000 р. в год. Умножьте 120 000 р. на 13%, получится 15 600 р. Это максимум, который возвращают.

Это максимум, который возвращают.

Важно то, что в 120 000 р. входят другие социальные вычеты, кроме затрат на обучение детей и дорогостоящее лечение. Например, в текущем году вы не только вылечили зубы на 15 000 р., но и потратились на учебу за 25 000 р. Прибавьте 15 000 к 25 000, общая сумма составит 40 000 р., а значит вернется 5 200 р.: умножьте 40 000 на 13%.

2. Дорогостоящее лечение учитывает расходы в полном объеме без ограничений. Например, пациент потратил 300 000 р. и со всей суммы заявит вычет.

Если предстоят значительные траты, то спросите у врача к какому виду относится лечение. Обычное, которое превышает 120 000 р. перенесите на следующий год. Отчет предельной суммы начнется заново. При дорогостоящем откладывать прием не стоит.

Кто имеет право на вычет

Для получения компенсации за протезирование зубов и иные услуги необходимо:

- иметь статус налогового резидента, то есть проживать в России не менее 183 календарных дней непрерывно за год;

- самостоятельно оплатить стоматологические услуги за себя или родственников: супруга, супруги, родителей, своих или усыновленных детей до 18 лет;

- лечиться в частных клиниках или платных кабинетах в государственной поликлинике, которые работают по российской лицензии;

- официально работать и уплачивать НДФЛ 13% или подоходный налог.

Подтверждающие документы

Для возврата налога за протезирование зубов и остального лечения нужно подготовить документы:

- Справка об оплате лечения. Запросите справку в клинике, где лечили зубы. Выдается на специальном бланке. Проверьте реквизиты справки при получении, чтобы не возвращаться за исправлениями.

- Договор на платные стоматологические услуги, если он заключался. В договоре прописывают заказчика и пациента. Они совпадают, когда пациент за себя вносит деньги. Указываются отдельно, если заказчик оплачивает услуги для членов семьи – пациентов.

- Лицензия стоматологии, если ее номер и дата не напечатаны в договоре или справке.

- Документы об оплате: кассовый чек, квитанция, банковская выписка о безналичном перечислении денег. Важно оформить платежки на вычет за протезирование и лечение зубов на того, кто планирует возмещать расходы. Это правило не действует для супругов.

- Свидетельства о заключении брака, рождении детей, опеки или попечительства.

- Паспорт и справка 2-НДФЛ. Справку берут на работе за тот год, в котором оплачены услуги. При заполнении декларации в личном кабинете эти документы не нужны, данные о физическом лице отражаются автоматически.

Документы для возврата НДФЛ при протезировании и лечении зубов на бумаге направляют в оригинале или копии. Справка об оплате услуг требуется в оригинале. Если справка для двоих супругов, то один из них прикладывает копию. Документы, которые отправляют в электронной форме, сканируют или фотографируют.

Как в клинике помогают собрать документы

Стоматологии помогают с оформлением бумаг для налогового органа.

Вот шаги, которые нужно пройти для получения документов:

- По телефону или лично обратитесь к администратору стоматологии, уточните, как получить налоговый вычет за протезирование зубов, закажите справку.

- Скажите фамилию, имя, отчество налогоплательщика, ИНН. Назовите кому оказаны услуги, поставлен зубной протез: себе, супругу, супруге, сыну, дочери, отцу или матери, укажите фамилию.

- Оригиналы чеков и квитанций представьте в клинику. Работники проверят даты и оплаченные суммы, напишут в справке. Во многих клиниках электронно зафиксированы оказанные услуги, поэтому достаточно продиктовать дату и сумму чеков по телефону.

- В назначенное время заберите одну или несколько справок. Если отсутствует договор на руках, то к справке сотрудники прилагают копию договора на медицинские услуги и лицензии. Корешок от справки клиника оставит себе и будет хранить 3 года.

Стоматологии дружелюбно настроены на просьбы пациентов о подготовке справки на вычет. Клиники знают требования налоговых к возмещению за протезирование и лечение и в короткие сроки делают пакет документов.

Получение вычета

Для получения компенсации возможно обратиться в ИФНС или к работодателю. Ниже вы узнаете подробности каждого способа.

Ниже вы узнаете подробности каждого способа.

Способ № 1: через налоговую инспекцию

Что необходимо сделать для получения вычета за протезирование зубов и другие манипуляции:

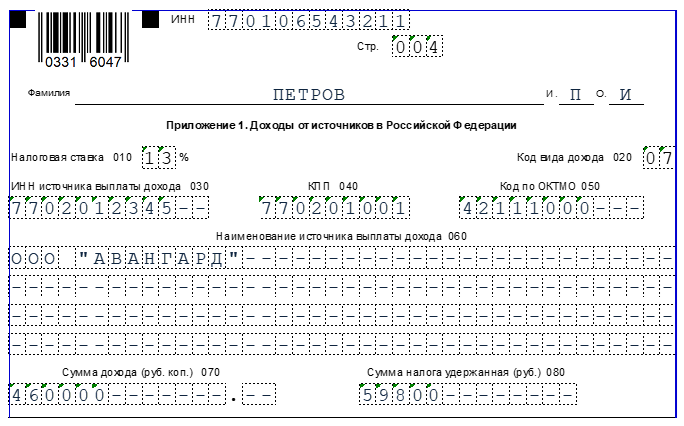

1. Заполнить декларацию ручкой на бумаге или электронно на компьютере. Форма называется 3-НДФЛ, каждый год в нее вносятся изменения.

Бумажный бланк бесплатно возьмите в ИФНС или распечатайте с сайта Федеральной налоговой службы.

Для электронного заполнения на компьютер скачайте программу «Декларация», занесите данные, распечатайте. Документ формируется автоматически после указания основных сведений. Программа проверяет корректность заполнения, что исключает ошибки.

В режиме онлайн заполните и отправьте декларацию через личный кабинет налогоплательщика. Доступ к сервису открывают в налоговом органе. Через него не только создают отчетность, но и отслеживают статус проверки декларации, информацию об имуществе и платежах.

Если не можете сами написать декларацию на возврат за протезирование зубов и другие услуги лечения, то бухгалтеры или юристы помогут в этом за определенную плату.

2. Заполнить заявление на возврат налога по специальной форме. Указать возвращаемую сумму и номер счета в банке для перечисления денег. Это заявление можно направить отдельно от декларации.

3. Приложить документы. Выше рассмотрен состав комплекта.

4. Направить декларацию с приложением документов в инспекцию по почте, через МФЦ либо электронно через личный кабинет, портал госуслуг. Вы сами можете прийти в инспекцию или отправить другое лицо, для этого потребуется доверенность от нотариуса. Адрес налоговой определите по месту жительства.

Способ № 2: через работодателя

Вначале подтвердите право на возврат денег за протезирование зубов в налоговой, а затем сообщите об этом на работу.

Действовать следует в таком порядке:

- Собрать документы. Выше рассмотрен состав комплекта.

- Направить заявление с приложением документов в инспекцию по месту, где вы живете. Делать декларацию не нужно.

- Получить от налоговой уведомление, которое и будет подтверждением социального вычета.

- Принести уведомление на работу. Бухгалтерия попросит написать заявление о предоставлении вычета и перестанет удерживать налоги из заработной платы в том размере, который подтвердил налоговый орган.

Сроки: как вернуть деньги за протезирование зубов

Даты возврата денежной компенсации зависят от того, где получаете вычет: в налоговой или на работе.

1. Декларация подается после того, как закончится год, в котором оплачены услуги. Например, если вы заплатили за лечение кариеса 15.06.2021, то декларацию сдают в 2022 году.

Строгий срок не позже 30 апреля необходимо соблюдать, если вы не вправе, а обязаны подать декларацию и заплатить налог. Например, с дополнительного дохода от продажи квартиры или машины. При нарушении срока инспекция оштрафует и привлечет к ответственности.

Например, с дополнительного дохода от продажи квартиры или машины. При нарушении срока инспекция оштрафует и привлечет к ответственности.

Срок подачи увеличивается в пределах трех последующих лет, если в декларации заявить только расходы. Например, у вас три чека: 15.06.2021, 07.11.2020 и 28.02.2019. Три декларации за 2021, 2020 и 2019 год можно подать в любой день 2022 года.

Если часть расходов не заявить в текущем году, то воспользоваться остатком в другое время не получится. Например, общая сумма чека 2021 года составила 50 000 р., а доход на работе 30 000 р., превышение в 20 000 р. уже не вернуть.

Инспектора ИФНС проверяют декларацию на правильность заполнения и обоснованность расходов 3 месяца. В течение дополнительного 1 месяца после принятия положительного решения о компенсации налог возвращается.

2. При получении вычета на работе не нужно ждать конца года, в котором оплачены стоматологические услуги. Проверка заявления занимает 30 дней. Бухгалтерия на работе предоставляет вычет с месяца обращения работника с уведомлением от налоговой.

Проверка заявления занимает 30 дней. Бухгалтерия на работе предоставляет вычет с месяца обращения работника с уведомлением от налоговой.

Пенсионеры: за протезирование можно получить налоговый вычет

С пенсий и социальных выплат не удерживается налог 13%. Следовательно, пенсионер, который получает только такие выплаты, не может заявить вычет.

С продажи имущества, сдачи имущества внаем, пенсионер вправе возвратить ранее уплаченный налог. Это дополнительный доход, с которого, как с заработной платы, удерживается НДФЛ.

Получить компенсацию за протезирование зубов пенсионерам смогут родственники. Расходы можно оформлять на члена семьи, который уплачивал налог на доходы.

Индивидуальный подоходный налог — Департамент доходов

Текущие формы индивидуального подоходного налога

Поиск в пределах

Записей не найдено.

Нужно ли мне подавать налоговую декларацию? Предполагаемые платежи по подоходному налогу с физических лицСоветы по подаче документовНайти формуБесплатная электронная подача заявокПредотвращение кражи личных данныхСообщить о налоговом мошенничествеЗапросить копию налоговой декларацииРасписание P КалькуляторГде мой возврат?

| | Личные кредиты Индивидуальные налоговые льготы указываются в Приложении ITC и подаются вместе с формой 740 или 740-NP. Налоговый вычет в размере 40 долларов США разрешен для каждого лица, указанного в декларации, в возрасте 65 лет и старше. Кроме того, предоставляется налоговая льгота в размере 40 долларов США, если лицо признано слепым. Лица в возрасте 65 лет и старше, слепые по закону, имеют право на получение обоих налоговых льгот на общую сумму 80 долларов США на человека. Члены Национальной гвардии Кентукки могут претендовать на налоговый кредит в размере 20 долларов США; члены военного резерва не имеют права. КРС 141.020 |

| | Невозмещаемый налоговый кредит на размер семьи Налоговый кредит на размер семьи основан на модифицированном валовом доходе и размере семьи. Если общий модифицированный валовой доход за 2020 год составляет 34 846 долл. США или меньше, вы можете претендовать на налоговую льготу в штате Кентукки на размер семьи. КРС 141.066 |

| | Налоговая скидка на разрыв в доходах Эта скидка доступна только для налогоплательщиков, которые имеют право на получение налоговой скидки на размер семьи и имеют размер семьи не более трех человек. Этот кредит был создан для тех налогоплательщиков, чья налоговая ставка увеличилась после того, как HB 487 ввел фиксированную налоговую ставку в размере 5%. Этот кредит будет доступен в налоговых годах 2019 и 2020. KRS 141.066 |

| | Налоговый кредит на обучение Доступен кредит в размере 25 процентов от суммы федерального американского кредита возможностей и кредита на обучение на протяжении всей жизни. Кредит распространяется только на обучение в бакалавриате, поэтапно прекращается для более высоких доходов, применяется к большинству возможностей получения высшего образования в Кентукки и может быть перенесен на срок до пяти (5) лет. КРС 141.069 |

| | Кредит на уход за детьми и иждивенцамиНалогоплательщики штата Кентукки, претендующие на получение кредита на уход за детьми и иждивенцами, будут запрашивать этот кредит в форме 740 или 740-NP. Кредит запрашивается в строке 24 формы 740 или формы 740-NP путем ввода суммы федерального кредита из федеральной формы 2441 и умножения на 20 процентов. КРС 141.067 |

Чтобы узнать больше о зачетах, указанных в декларации по федеральному подоходному налогу, включая зачет по налогу на заработанный доход (EITC), посетите веб-сайт

www.irs.gov.

Нужны налоговые льготы для бизнеса?

ФОРМА 1099-G

Если вы получили возврат подоходного налога штата Кентукки в прошлом году, в соответствии с федеральным законом мы обязаны отправить форму 109. 9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

При указании отчислений в федеральной декларации вам разрешается вычитать подоходный налог штата или налог с продаж, уплаченный вами в течение года. Этот вычет уменьшает ваш федеральный налогооблагаемый доход. Если какая-либо часть подоходного налога штата, которую вы вычли из своей федеральной декларации, впоследствии будет возвращена вам, эта сумма должна быть указана как налогооблагаемый доход за год, в котором выплачено возмещение.

Форма 1099-G отражает все возмещения по штату Кентукки, которые были зачислены вам за прошлый год, включая возмещения по исправленным декларациям и декларациям за предыдущий год. В форму будет включено любое или все ваше возмещение, которое было применено к следующему:

- расчетный налоговый счет

- налог на использование

- долг по алиментам

- просроченное налоговое обязательство или другой счет

Даже если ваше возмещение было использовано для компенсации счета или пожертвования, федеральный закон утверждает, что вы получили возмещение, и вы должны указать его как доход.

Вам не нужно прикладывать форму 1099-G к своим федеральным или государственным налоговым декларациям. Просто сохраните его для своих записей. Если вы пользуетесь услугами профессионального специалиста по подготовке налоговых деклараций, передайте ему форму вместе с формами W-2 и другой налоговой информацией. Если ваш адрес в форме неверен или у вас есть другие вопросы, обратитесь в Департамент доходов штата Кентукки. , или другие покупки за пределами штата, совершенные в течение года. Нажмите здесь, чтобы узнать, обязаны ли вы указывать налог на использование штата Кентукки в своей декларации по индивидуальному подоходному налогу.

См. также строку 27 формы 740 и дополнительную таблицу налога на использование и лист расчета налога на использование в инструкциях 740. Инструкции по формам 740 и 740 за текущий год можно найти на странице форм.

Что нового в налоговом году

Вот некоторые из наиболее важных изменений и льгот, затрагивающих примерно 3,5 миллиона налогоплательщиков, работающих над своими налоговыми декларациями по штату Мэриленд за 2021 год.

Примечание: Формы см. на страницах индивидуальных налоговых форм за 2021 год.

Брошюры с инструкциями по подоходному налогу с физических лиц за 2021 год

| Брошюра | Титул | Описание |

|---|---|---|

| Резидент | Налоговые формы штата Мэриленд и местные налоговые формы и инструкции | Инструкции по подаче налогов штата и местных подоходных налогов для жителей Мэриленда, проживающих полный или неполный год. |

| Нерезидент | Налоговые формы Мэриленда для нерезидентов | Инструкция по подаче декларации по НДФЛ для физических лиц-нерезидентов. |

| Доверенное лицо | Инструкции штата Мэриленд для доверенных лиц | Инструкция по подаче деклараций по подоходному налогу. |

| Требования штата Мэриленд к удержанию налога при продаже или передаче недвижимого имущества и связанного с ним личного имущества нерезидентами | Требования штата Мэриленд к удержанию налога при продаже или передаче недвижимого имущества и связанного с ним личного имущества нерезидентами | Инструкции для нерезидентов, которые должны подавать формы MW506NRS, MW506AE, MW506R и MW508NRS для определения и сбора подоходного налога, подлежащего удержанию при продаже имущества, расположенного в Мэриленде и принадлежащего нерезидентам. |

Открытие 9 сезона подачи налоговых деклараций 2022 г.0003

IRS начала принимать все декларации по налогу на прибыль 07.01.22.

Мэриленд начал принимать все декларации по налогу на прибыль 07.01.22.

IRS начала принимать все налоговые декларации физических лиц 24 января 22 года.

Мэриленд начал принимать все налоговые декларации физических лиц 24 января 22 года.

Заявление о налоговом кредите на прибыль от бизнеса

Для налоговых периодов, начинающихся после 31 декабря 2012 г., вы должны подать свою налоговую декларацию в электронном виде, чтобы потребовать налоговый кредит на бизнес, если вы не подадите отказ от требования электронной подачи. Чтобы запросить отказ от подачи формы 500CR в электронном виде, вы должны подать заполненную форму 500CRW об отказе от подачи формы 500CR в электронном виде, которая должна быть приложена к форме 500CR при подаче декларации.

Начиная с 2015 налогового года, некоторые налогоплательщики-физические лица могут подать заявку на получение налогового кредита на инвестиции в сообщества и/или налогового кредита Endow Maryland в форме Мэриленда 502CR и, таким образом, избежать требования электронной подачи документов. Прочтите инструкции к форме 502CR, чтобы узнать, имеете ли вы право участвовать в этих выборах.

Крайний срок подачи

Ваша декларация по подоходному налогу должна быть подана 15 июля 2022 года.

Даты подачи налоговой декларации по налогу на прибыль варьируются. См. Продление и сроки подачи заявок для корпораций

Местные офисы обслуживания налогоплательщиков

Офисы обслуживания налогоплательщиков будут открыты с 8:30 до 16:30 с понедельника по пятницу только по предварительной записи. Чтобы записаться на прием в одном из наших филиалов, воспользуйтесь расписанием встреч по адресу https://www.marylandtaxes.gov/locations.php. Наши филиалы помогут налогоплательщикам бесплатно заполнить и подать в электронном виде формы подоходного налога штата Мэриленд. Пожалуйста, принесите любые заявления W-2 или другие заявления об удержании, такие как 1099s, который у вас есть, вместе с заполненной федеральной налоговой декларацией о доходах.

Налогоплательщики могут получить помощь по телефону.

Новые налоговые ставки

- Изменения местных налоговых ставок.

В 2021 налоговом году повышения местных налоговых ставок нет, однако два округа (Сент-Мэри и Вашингтон) снизили свои местные ставки на 2022 календарный год. Нажмите здесь, чтобы получить полную информацию. список текущих налоговых ставок города и местных округов.

В 2021 налоговом году повышения местных налоговых ставок нет, однако два округа (Сент-Мэри и Вашингтон) снизили свои местные ставки на 2022 календарный год. Нажмите здесь, чтобы получить полную информацию. список текущих налоговых ставок города и местных округов.

Освобождения и вычеты

Никаких изменений, затрагивающих личные льготы по налоговым декларациям Мэриленда, не было.

Личная сумма освобождения — Сумма освобождения в размере 3 200 долларов США начинает постепенно отменяться, если ваш федеральный скорректированный валовой доход превышает 100 000 долларов США (150 000 долларов США для совместных налогоплательщиков). Освобождение в размере 3200 долларов полностью отменяется, когда доход превышает 150 000 долларов (200 000 долларов для совместных налогоплательщиков). См. Инструкцию 10 в буклете по налогам для резидентов, чтобы узнать о сниженных суммах, или просмотрите страницу «Определите свои льготы по налогу на доходы физических лиц». Дополнительное освобождение в размере 1000 долларов остается прежним для возраста и слепоты.

Дополнительное освобождение в размере 1000 долларов остается прежним для возраста и слепоты.

Зависимая форма 502B — потребуется приложить к форме 502, форме 505 и форме 515, чтобы определить, на какие льготы вы имеете право претендовать.

Стандартный вычет. Стандартный вычет за 2021 налоговый год составляет максимальную сумму в размере 2350 долларов США для плательщиков единого налога и до 4700 долларов США для главы семьи, пережившего супруга и налогоплательщиков, подающих совместную декларацию.

Ограничение постатейного вычета — штат Мэриленд следует новому федеральному налоговому законодательству, чтобы приостановить действие порога ограничения постатейного вычета (Pease Limitation). Это означает, что налогоплательщики с высокими доходами не обязаны уменьшать свои постатейные вычеты, используя таблицу постатейных вычетов, использовавшуюся в предыдущие годы.

Должен ли я использовать стандартный вычет или детализировать? — Федеральная налоговая реформа 2017 года значительно повысила федеральный стандартный вычет. Согласно действующему законодательству Мэриленда, если вы принимаете стандартные вычеты на федеральном уровне, вы не можете перечислять на уровне штата Мэриленд. Вы можете воспользоваться федеральным стандартным вычетом, хотя это может уменьшить ваши обязательства по федеральному налогу, но может привести к увеличению ваших обязательств по подоходному налогу в штате Мэриленд. Счетная палата рекомендует вам заполнить свои налоговые декларации по обоим методам вычета и сравнить результаты стандартного вычета с разбивкой ваших вычетов, чтобы увидеть, какой метод вызывает наименьшие общие налоговые обязательства.

Согласно действующему законодательству Мэриленда, если вы принимаете стандартные вычеты на федеральном уровне, вы не можете перечислять на уровне штата Мэриленд. Вы можете воспользоваться федеральным стандартным вычетом, хотя это может уменьшить ваши обязательства по федеральному налогу, но может привести к увеличению ваших обязательств по подоходному налогу в штате Мэриленд. Счетная палата рекомендует вам заполнить свои налоговые декларации по обоим методам вычета и сравнить результаты стандартного вычета с разбивкой ваших вычетов, чтобы увидеть, какой метод вызывает наименьшие общие налоговые обязательства.

Ограничение на вычет государственных и местных налогов — Реформа федерального налогообложения ограничила сумму, которую вы можете вычесть в качестве государственных и местных налогов. Вы не можете требовать более 10 000 долларов США (5 000 долларов США для регистрации брака отдельно) в качестве уплаченных вами государственных и местных налогов. Новое федеральное ограничение влияет на вашу декларацию в штате Мэриленд, поскольку вы должны добавить сумму подоходного налога штата, которую вы указали в качестве федеральных постатейных вычетов. Доплата ограничена суммой в 10 000 долларов США (5 000 долларов США при подаче заявления о браке отдельно) и указывается в строке 17b формы 502 штата Мэриленд. Мэриленд примет любую разумную интерпретацию ограничения, указанного в строке 17b. Разумное толкование закона включает следующий пример: вы, единоличный податель, заплатили 8000 долларов США в виде налога на недвижимость и 4000 долларов США в виде подоходного налога штата Мэриленд, Мэриленд примет добавление подоходного налога штата в размере 2000 долларов США по строке 17b. В этом примере налоги на недвижимость составляют 8 000 долларов США из вашего лимита в 10 000 долларов США, и только 2 000 долларов США необходимо добавить обратно в качестве подоходного налога штата.

Доплата ограничена суммой в 10 000 долларов США (5 000 долларов США при подаче заявления о браке отдельно) и указывается в строке 17b формы 502 штата Мэриленд. Мэриленд примет любую разумную интерпретацию ограничения, указанного в строке 17b. Разумное толкование закона включает следующий пример: вы, единоличный податель, заплатили 8000 долларов США в виде налога на недвижимость и 4000 долларов США в виде подоходного налога штата Мэриленд, Мэриленд примет добавление подоходного налога штата в размере 2000 долларов США по строке 17b. В этом примере налоги на недвижимость составляют 8 000 долларов США из вашего лимита в 10 000 долларов США, и только 2 000 долларов США необходимо добавить обратно в качестве подоходного налога штата.

Налоговые формы, инструкции и буклеты

Налоговые буклеты для резидентов содержат как налоговые формы, так и инструкции для каждой основной формы. Налоговые формы на веб-сайте доступны отдельно от инструкций для резидентов и нерезидентов.

Все наши налоговые формы были переформатированы, чтобы обеспечить более удобочитаемость при подаче бумажных форм. Этот формат увеличил количество страниц некоторых налоговых деклараций. Убедитесь, что вы приложили все страницы вашего возврата, чтобы обеспечить правильную обработку вашего возврата.

Этот формат увеличил количество страниц некоторых налоговых деклараций. Убедитесь, что вы приложили все страницы вашего возврата, чтобы обеспечить правильную обработку вашего возврата.

- Налоговые формы и инструкции в Интернете. Налоговые формы и инструкции для налогоплательщиков-физических лиц и предприятий доступны здесь в Интернете по адресу Налоговые формы и инструкции штата Мэриленд (для юридических и физических лиц).

- Налоговые буклеты в библиотеках. Мы предоставили ограниченное количество налоговых буклетов ряду библиотек по всему штату, которые запросили их.

- Налоговые буклеты в отделах обслуживания налогоплательщиков контролера — Налоговые буклеты доступны во всех наших местных офисах обслуживания налогоплательщиков.

- Запрос налоговой книжки — Налогоплательщики могут запросить налоговую книжку резидента или нерезидента, позвонив по телефону (410) 260-7951 или по электронной почте по адресу taxforms@marylandtaxes.

gov.

gov.

Вычеты

Повышение исключения из пенсии — Максимальное исключение из пенсии в штате Мэриленд, которое доступно для соответствующих налогоплательщиков в возрасте 65 лет и старше; полностью и навсегда нетрудоспособны; или иметь супруга, который полностью и постоянно нетрудоспособен, увеличен до 34 300 долларов США в 2021 налоговом году.

Исключение пенсии для квалифицированного отставного сотрудника исправительного учреждения, сотрудника правоохранительных органов или сотрудников пожарных, спасательных или аварийных служб — в соответствии с законопроектом 296 Палаты представителей (Законы от 2018 г.), исключение пенсии для отставного сотрудника правоохранительных органов или пожарных, спасательных или аварийных служб Персонал расширил право на участие в пенсионном доходе сотрудников исправительных учреждений. Вычет до 15 000 долларов для проживающих на пенсии сотрудников правоохранительных органов, пожарных, спасателей и аварийно-спасательных служб в возрасте не менее 55 лет, которые (1) были наняты штатом, политическим подразделением штата или федеральным правительством, и (2 ) получают пенсионный доход, связанный с их вышеуказанной работой. Физическое лицо не может требовать одновременно этого вычета и стандартного исключения пенсии.

Физическое лицо не может требовать одновременно этого вычета и стандартного исключения пенсии.

Обновления модификаций вычетов для 2021 налогового года:

В 2021 налоговом году появилось четыре новых вычета. Однако в некоторые из них были внесены изменения.

- Кодовая буква ww. Сберегательный счет первого покупателя жилья . Квалифицированное лицо может вычитать до 5000 долларов США в год из суммы, внесенной на указанный сберегательный счет для тех, кто впервые покупает жилье, плюс доходы, включая проценты и другие доходы от основной суммы долга, на таком счете. Сберегательный счет покупателя жилья, впервые приобретающего жилье, должен быть открыт исключительно с целью оплаты или возмещения приемлемых расходов на покупку дома в штате. Вычет может быть заявлен на период, не превышающий 10 лет, а общий доход не может превышать 50 000 долларов США в течение этого 10-летнего периода.

- Кодовая буква хх.

Сумма пожертвований определенных одноразовых подгузников, определенных средств гигиены и определенных денежных подарков, сделанных налогоплательщиком в течение налогового года определенным квалифицированным благотворительным организациям, зарегистрированным в Контролере. Чтобы претендовать на это вычитание, вы должны ввести сумму пожертвования и название каждой квалифицированной благотворительной организации, которой было сделано пожертвование. Контролер может проверить пожертвование с квалифицированной благотворительной организацией.

Сумма пожертвований определенных одноразовых подгузников, определенных средств гигиены и определенных денежных подарков, сделанных налогоплательщиком в течение налогового года определенным квалифицированным благотворительным организациям, зарегистрированным в Контролере. Чтобы претендовать на это вычитание, вы должны ввести сумму пожертвования и название каждой квалифицированной благотворительной организации, которой было сделано пожертвование. Контролер может проверить пожертвование с квалифицированной благотворительной организацией. - Кодовая буква гг. Сумма пособия по безработице, указанная в 1099-G, поле 1, которая была включена в ваш FAGI для квалифицированных налогоплательщиков. Вы можете найти инструкции по проверке того, имеете ли вы право на это вычитание, на странице 12 брошюры о подоходном налоге для жителей штата Мэриленд за 2021 год.

- Кодовое письмо zz Сумма выплаты субсидии на борьбу с коронавирусом, ссуды на помощь и любой части ссуды, которая была прощена.

Вы можете найти список подходящих программ грантов и кредитов штата Мэриленд здесь.

Вы можете найти список подходящих программ грантов и кредитов штата Мэриленд здесь.

Также было несколько модификаций.

- Кодовая буква va. Увеличение существующей максимальной суммы до 6 500 долларов США для существующей программы сокращения численности персонала добровольных пожарных, спасательных и неотложных медицинских служб достопочтенного Луи Л. Гольдштейна.

- Ставка за использование автомобиля в благотворительных целях по форме 502V снижена до 56 центов.

- Кодовое письмо oo., теперь включает Полицию национального столичного парка Мэриленда или Полицию Санитарной комиссии пригородов Вашингтона.

Изменение индивидуального налогоплательщика

- Снижение процентной ставки : Проценты уплачиваются по ставке 9,5% годовых или 0,7916% в месяц за любой месяц или часть месяца, когда налог уплачивается после первоначальной даты уплаты налога декларацию за 2021 г.

, но до 1 января 2023 г. Для получения помощи в расчете процентов по налогу, уплаченному 1 января 2023 г. или после этой даты, щелкните здесь или посетите веб-сайт Контролера. Внесите проценты, причитающиеся к уплате, в соответствующую строку налоговой декларации.

, но до 1 января 2023 г. Для получения помощи в расчете процентов по налогу, уплаченному 1 января 2023 г. или после этой даты, щелкните здесь или посетите веб-сайт Контролера. Внесите проценты, причитающиеся к уплате, в соответствующую строку налоговой декларации. - Обновленная форма 502CR , часть CC, строка 9: если вы являетесь бенефициаром траста или соответствующего подраздела Если траст принял решение об уплате налога, взимаемого с распределяемых или пропорциональных долей участников, вы можете иметь право на зачет вашей доли этого налога. Введите сумму в этой строке и приложите График K-1 штата Мэриленд (504) для траста.

- Если вы являетесь членом PTE (транзитной организации), которая приняла решение платить налог, взимаемый с распределяемых или пропорциональных долей участников, вы можете иметь право на зачет вашей доли этого уплаченного налога. Введите сумму в эту строку и приложите Приложение K-1 штата Мэриленд (форма 510), выданное вам.

- Многие налоговые органы штата, в том числе Мэриленд, запрашивают дополнительную информацию в целях борьбы с налоговым мошенничеством с использованием кражи личных данных и защиты вас и вашего возмещения налогов. Если у вас и вашего супруга есть водительские права или удостоверение личности государственного образца, предоставьте запрашиваемую информацию из них. Возврат не будет отклонен, если вы не предоставите водительские права или удостоверение личности государственного образца. Если вы предоставите эту информацию, это может помочь идентифицировать вас как налогоплательщика .

Изменения налогоплательщика бизнеса

Распределение единого фактора продаж: Для распределения доходов штату для целей корпоративного подоходного налога формула распределения единого фактора продаж была обновлена для 2021 налогового года.

Новые модификации вычитания: есть одно новое вычитание на 2021 год. Нажмите здесь для получения дополнительной информации

Изменения в налоговых льготах для бизнеса

- Налоговые льготы: имеется одна новая возмещаемая налоговая льгота. Нажмите здесь для получения дополнительной информации

- Законопроект Сената 0160, Закон от 2021 г. . Этот законопроект продлевает срок действия Программы налоговых льгот для инвестиций в кибербезопасность на два года, до 30 июня 2025 г., и расширяет применимость программы к технологическим компаниям, а не только к компаниям, занимающимся кибербезопасностью. . Программа и ее резервный фонд соответственно переименовываются. Кредит будет называться «Налоговый кредит на стимулирование инвестиций в инновации».

- Законопроект Палаты представителей 0495 / Законопроект Сената 0578, Закон 2021 г.

— этот законопроект изменяет положение об автоматическом разделении на один год. Начиная с 2021 налогового года, автоматическое разделение также применяется к любому налоговому году, предшествующему календарному году, в котором вводится поправка, когда Контролер определяет, что федеральное изменение окажет влияние как минимум на 5 миллионов долларов в финансовом году, предшествующем календарному году, в котором поправка вступает в силу.

— этот законопроект изменяет положение об автоматическом разделении на один год. Начиная с 2021 налогового года, автоматическое разделение также применяется к любому налоговому году, предшествующему календарному году, в котором вводится поправка, когда Контролер определяет, что федеральное изменение окажет влияние как минимум на 5 миллионов долларов в финансовом году, предшествующем календарному году, в котором поправка вступает в силу. - Законопроект Сената 19, Законы 2021 г. — Этот законопроект изменяет некоторые квалификационные требования и снижает процентную величину налоговой льготы на инвестиции в биотехнологии.

- Законопроект Сената № 186, Законы 2021 г. — Этот законопроект устанавливает расширенную налоговую скидку на создание рабочих мест для найма квалифицированного ветерана и расширяет право на участие в программе для малых предприятий, которые нанимают квалифицированного ветерана. Законопроект также отменяет налоговую льготу по найму наших ветеранов.

- Законопроект Сената 196, Законы 2021 г. — Этот законопроект изменяет существующую Программу налоговых кредитов на исследования и разработки, исключая базовый кредит, ограничивая максимальную сумму налогового кредита и определяя чистые балансовые активы для целей определения права малого бизнеса.

- Законопроект Палаты представителей 711 / Законопроект Сената 622, Законы 2021 г. — Этот законопроект допускает вычитание до 1000 долларов США за определенные соответствующие подгузники, средства гигиены или денежные пожертвования банкам подгузников или другим квалифицированным благотворительным организациям со стороны налогоплательщиков в данный календарный год.

- Законопроект Сената 885, Законы 2021 г., Законы 2021 г. — Этот законопроект создает возмещаемый налоговый кредит в размере 20% затрат на восстановление и новое строительство для соответствующего проекта каталитической ревитализации.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

Подготовьте сканы необходимых документов и загрузите их в ЛК для формирования 3-НДФЛ за нужный период. Справку 2-НДФЛ готовит и передает в налоговую работодатель. Если вы не нашли этот документ в личном кабинете налогоплательщика, запросите его в бухгалтерии организации, отсканируйте и добавьте к документам на налоговый вычет.

В 2021 налоговом году повышения местных налоговых ставок нет, однако два округа (Сент-Мэри и Вашингтон) снизили свои местные ставки на 2022 календарный год. Нажмите здесь, чтобы получить полную информацию. список текущих налоговых ставок города и местных округов.

В 2021 налоговом году повышения местных налоговых ставок нет, однако два округа (Сент-Мэри и Вашингтон) снизили свои местные ставки на 2022 календарный год. Нажмите здесь, чтобы получить полную информацию. список текущих налоговых ставок города и местных округов. gov.

gov. Сумма пожертвований определенных одноразовых подгузников, определенных средств гигиены и определенных денежных подарков, сделанных налогоплательщиком в течение налогового года определенным квалифицированным благотворительным организациям, зарегистрированным в Контролере. Чтобы претендовать на это вычитание, вы должны ввести сумму пожертвования и название каждой квалифицированной благотворительной организации, которой было сделано пожертвование. Контролер может проверить пожертвование с квалифицированной благотворительной организацией.

Сумма пожертвований определенных одноразовых подгузников, определенных средств гигиены и определенных денежных подарков, сделанных налогоплательщиком в течение налогового года определенным квалифицированным благотворительным организациям, зарегистрированным в Контролере. Чтобы претендовать на это вычитание, вы должны ввести сумму пожертвования и название каждой квалифицированной благотворительной организации, которой было сделано пожертвование. Контролер может проверить пожертвование с квалифицированной благотворительной организацией. Вы можете найти список подходящих программ грантов и кредитов штата Мэриленд здесь.

Вы можете найти список подходящих программ грантов и кредитов штата Мэриленд здесь. , но до 1 января 2023 г. Для получения помощи в расчете процентов по налогу, уплаченному 1 января 2023 г. или после этой даты, щелкните здесь или посетите веб-сайт Контролера. Внесите проценты, причитающиеся к уплате, в соответствующую строку налоговой декларации.

, но до 1 января 2023 г. Для получения помощи в расчете процентов по налогу, уплаченному 1 января 2023 г. или после этой даты, щелкните здесь или посетите веб-сайт Контролера. Внесите проценты, причитающиеся к уплате, в соответствующую строку налоговой декларации.

— этот законопроект изменяет положение об автоматическом разделении на один год. Начиная с 2021 налогового года, автоматическое разделение также применяется к любому налоговому году, предшествующему календарному году, в котором вводится поправка, когда Контролер определяет, что федеральное изменение окажет влияние как минимум на 5 миллионов долларов в финансовом году, предшествующем календарному году, в котором поправка вступает в силу.

— этот законопроект изменяет положение об автоматическом разделении на один год. Начиная с 2021 налогового года, автоматическое разделение также применяется к любому налоговому году, предшествующему календарному году, в котором вводится поправка, когда Контролер определяет, что федеральное изменение окажет влияние как минимум на 5 миллионов долларов в финансовом году, предшествующем календарному году, в котором поправка вступает в силу.