Ст. 230 НК РФ. Обеспечение соблюдения положений настоящей главы

1. Налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему Российской Федерации, реквизиты соответствующего платежного документа.

2. Налоговые агенты представляют в налоговый орган по месту учета по формам, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов:

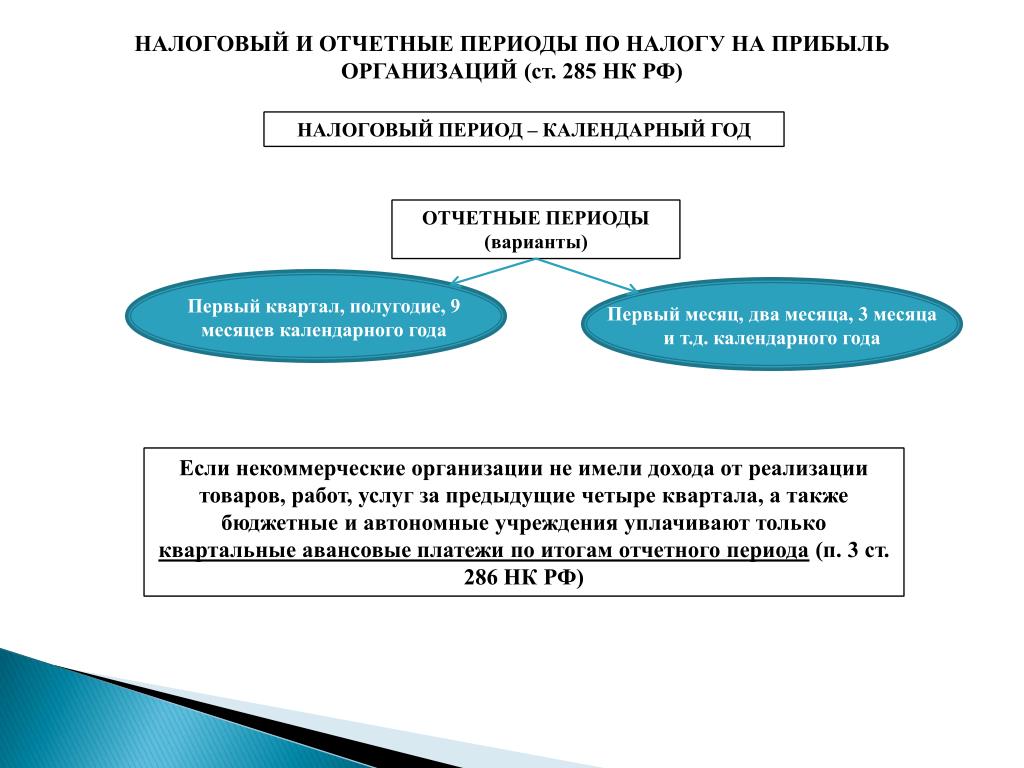

расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 марта года, следующего за истекшим налоговым периодом;

документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период по каждому физическому лицу (за исключением случаев, при которых могут быть переданы сведения, составляющие государственную тайну), — не позднее 1 марта года, следующего за истекшим налоговым периодом.

Налоговые агенты — российские организации, имеющие обособленные подразделения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении работников этих обособленных подразделений в налоговый орган по месту учета этих обособленных подразделений, а также в отношении физических лиц, получивших доходы по договорам гражданско-правового характера, в налоговый орган по месту учета обособленных подразделений, заключивших такие договоры, если иное не предусмотрено настоящим пунктом.

Налоговые агенты — индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляется налоговым агентом в электронной форме по телекоммуникационным каналам связи.

Налоговые агенты — российские организации, имеющие несколько обособленных подразделений, в случае, если место нахождения организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения имеют место нахождения на территории одного муниципального образования, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении работников этих обособленных подразделений в налоговый орган соответственно по месту учета одного из этих обособленных подразделений, выбранному налоговым агентом самостоятельно, либо по месту нахождения соответствующей организации.

Документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, за 2021 год и последующие налоговые периоды, представляется в составе расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

3. Налоговые агенты выдают физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

4. Утратил силу с 1 января 2020 года. — Федеральный закон от 29.09.2019 N 325-ФЗ.

5. В случае неисполнения реорганизованной (реорганизуемой) организацией (независимо от формы реорганизации) до момента завершения реорганизации обязанностей, предусмотренных настоящей статьей, сведения, предусмотренные пунктом 2 настоящей статьи, подлежат представлению правопреемником (правопреемниками) в налоговый орган по месту своего учета.

При наличии нескольких правопреемников обязанность каждого из правопреемников при исполнении обязанностей, предусмотренных настоящей статьей, определяется на основании передаточного акта или разделительного баланса.

См. все связанные документы >>>

все связанные документы >>>

Статья 230 НК РФ определяет порядок ведения учета доходов налоговыми агентами.

Федеральным законом от 27.07.2010 N 229-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с урегулированием задолженности по уплате налогов, сборов, пеней и штрафов и некоторых иных вопросов налогового администрирования» (далее — Закон N 229-ФЗ) пункты 1 и 2 статьи 230 НК РФ изложены в новой редакции.

Данные изменения вступили в силу с 1 января 2011 г.

В письме от 31.12.2010 N 03-04-06/6-328 контролирующий орган разъяснил, что после 1 января 2011 г. налоговые агенты ведут учет доходов, полученных от них физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета.

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему Российской Федерации, реквизиты соответствующего платежного документа.

При этом датами получения доходов, отраженных в регистрах налогового учета, будут являться даты фактического получения налогоплательщиком дохода, определяемые в соответствии со статьей 223 НК РФ.

Важно!

Обращаем внимание, что в случае, если налоговым органом в ходе проведения проверок налоговых агентов выявляются факты отсутствия учета объекта налогообложения по налогу на доходы физических лиц в разрезе каждого физического лица, организация подлежит привлечению к ответственности, предусмотренной статьей 120 НК РФ, за грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения.

Судебная практика.

В Постановлении Шестого арбитражного апелляционного суда от 16.04.2014 N 06АП-588/2014 обращается внимание, что формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа.

В письме от 17.12.2010 N 03-04-08/8-281 официальный орган пояснил, что согласно пункту 2 статьи 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

При этом положения пункта 2 статьи 230 НК РФ распространяются на правоотношения, возникшие с 1 января 2011 г.

Учитывая изложенное, представление налоговыми агентами сведений о доходах физических лиц за 2010 г. осуществляется в соответствии с пунктом 2 статьи 230 НК РФ в редакции, действующей до вступления в силу Закона N 229-ФЗ.

Пункт 4 комментируемой статьи введен Федеральным законом от 02.11.2013 N 306-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Данная норма НК РФ устанавливает, что лица, признаваемые налоговыми агентами в соответствии со статьей 226.1 НК РФ, представляют в налоговый орган по месту своего учета сведения о доходах, в отношении которых ими был исчислен и удержан налог, о лицах, являющихся получателями этих доходов (при наличии соответствующей информации), и о суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов по форме, в порядке и сроки, которые установлены статьей 289 НК РФ для представления налоговых расчетов налоговыми агентами по налогу на прибыль организаций.

Официальная позиция.

В письме ФНС России от 20.06.2014 N ГД-4-3/11868@ рассмотрен вопрос о порядке представления налоговыми агентами сведений о доходах физических лиц в соответствии с пунктом 4 статьи 230 НК РФ. По данному вопросу контролирующий орган указал, что сведения о доходах физических лиц в соответствии с пунктом 4 статьи 230 НК РФ подлежат представлению налоговыми агентами в налоговый орган по месту своего учета только по итогам налогового периода не позднее 28 марта следующего года.

Официальная позиция.

В письме ФНС России от 19.02.2014 N БС-4-11/2821 дается анализ и обобщение нововведений, действующих с 1 января 2014 года.

Так, ФНС России указала, что в соответствии с подпунктом «б» пункта 9 статьи 2 Федерального закона от 02.11.2013 N 306-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» в главу 23 «Налог на доходы физических лиц» НК РФ внесен ряд принципиальных изменений в отношении представления лицами, признаваемыми налоговыми агентами в соответствии со статьей 226. 1 НК РФ, сведений о доходах физических лиц в налоговый орган по месту своего учета.

1 НК РФ, сведений о доходах физических лиц в налоговый орган по месту своего учета.

В частности, согласно пункту 2 статьи 230 Кодекса (в ред. Федерального закона N 306-ФЗ) общий порядок представления в налоговые органы сведений о доходах физических лиц в виде справок о доходах физического лица (форма 2-НДФЛ) на таких налоговых агентов не распространяется.

Вместе с тем, учитывая, что согласно статье 8 Федерального закона N 306-ФЗ данные изменения вступают в силу с 1 января 2014 г., представление в 2014 г. налоговыми агентами сведений о доходах физических лиц за 2013 г., по которым налоговая база определяется налоговыми агентами в соответствии с положениями НК РФ, действовавшими до вступления в силу Федерального закона N 306-ФЗ, должно осуществляться по форме и в порядке, действовавшим в 2013 г., то есть по форме 2-НДФЛ.

Налоговые агенты. Нарушения налоговых агентов

Виталий Семенихин,Руководитель Эксперт-бюро «Семенихин»

Налоговые агенты занимают особое место в налоговых обязательствах, выполняя контрольную и аккумулирующую функции, а также являясь соединяющим звеном между налогоплательщиком и государством в определенных законом случаях.

За неисполнение (ненадлежащее исполнение) своих обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации. О нарушениях, допускаемых налоговыми агентами, и предусмотренной за них ответственности читайте в представленном материале.

За неисполнение (ненадлежащее исполнение) своих обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации. О нарушениях, допускаемых налоговыми агентами, и предусмотренной за них ответственности читайте в представленном материале.Налоговыми агентами в соответствии с п. 1 ст. 24 НК РФ признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Прежде чем вести речь о допускаемых налоговыми агентами нарушениях, следует сказать об обязанностях, возложенных на них российским законодательством.

Обязанности налогового агента

Обязанности налоговых агентов, определенные п. 3 ст. 24 НК РФ, таковы.1. Правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему РФ на соответствующие счета Федерального казначейства. Заметим, что правильно и своевременно исчислить сумму налога налоговый агент обязан при выплате налогоплательщику дохода в любой форме.

Заметим, что правильно и своевременно исчислить сумму налога налоговый агент обязан при выплате налогоплательщику дохода в любой форме.

А вот обязанность удержать и перечислить сумму налога в бюджет возникает у налогового агента лишь в том случае, если доход выплачивается налогоплательщику в денежной форме. Если имеет место иная форма выплаты дохода, то понятно, что налоговый агент не имеет возможности удержать сумму налога.

2. Письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах.

Как сказано в Письме ФНС от 22.08.2014 № СА-4-7/16692, невозможность удержать налог возникает, например, в случае выплаты дохода в натуральной форме или возникновения дохода в виде материальной выгоды.

В такой ситуации налоговый агент обязан письменно уведомить налоговиков по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика.

Причем на такие действия закон отводит налоговому агенту всего лишь месяц со дня, когда ему стало известно о том, что сумма налога не может быть удержана.

О том, что налоговый агент обязан исчислить подлежащую уплате налогоплательщиком сумму налога и сообщить в налоговый орган о невозможности удержать налог и о сумме задолженности налогоплательщика в том случае, когда денежных выплат в данном налоговом периоде налогоплательщику не производилось и удержание суммы налога оказалось невозможным, отмечает и п. 1 Постановления Пленума ВАС РФ от 30.07.2013 № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации» (далее — Постановление Пленума ВАС РФ № 57).

Налоговые агенты по налогу на доходы физических лиц (далее — НДФЛ), принимая во внимание приоритет действия специальных норм над общими, должны руководствоваться в общем случае п. 5 ст. 226 НК РФ, в котором сказано, что при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Также надо иметь в виду, что если до окончания налогового периода налоговым агентом выплачиваются налогоплательщику какие-либо денежные средства, то он обязан произвести из них удержание налога с учетом ранее не удержанных сумм.

После окончания налогового периода, в котором налоговым агентом выплачивается доход, например, физическому лицу, и письменного сообщения налоговым агентом налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ обязанность по уплате возлагается на физическое лицо, а обязанность налогового агента по удержанию соответствующих сумм налога прекращается.

Официальная форма уведомления налоговиков о невозможности удержания налога у налогоплательщика сегодня утверждена лишь для налоговых агентов по НДФЛ.

Начиная с представления сведений о доходах физических лиц и суммах налога на доходы физических лиц за налоговый период 2018 года применяется Приказ ФНС России от 02.10.2018 № ММВ-7-11/566@ «Об утверждении формы сведений о доходах физических лиц и суммах налога на доходы физических лиц, порядка заполнения и формата ее представления в электронной форме, а также порядка представления в налоговые органы сведений о доходах физических лиц и суммах налога на доходы физических лиц и сообщения о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц».

Пунктом 2 названного документа установлено, что сообщение о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога на доходы физических лиц в соответствии с п. 5 ст. 226 НК РФ представляется по Форме сведений о доходах физических лиц и суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица» (форма 2-НДФЛ) согласно приложению № 1 к Приказу ММВ-7-11/566@.

3. Вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему РФ налогов.

Учет должен быть организован таким образом, чтобы обеспечить получение информации по каждому налогоплательщику (Постановление ФАС Восточно-Сибирского округа от 02.09.2003 по делу № А33-20070/02-С3-Ф02-2713/03-С1).

4. Представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля над правильностью исчисления, удержания и перечисления налогов (постановления ФАС Волго-Вятского округа от 02. 05.2012 по делу № А28-5002/2011, от 28.11.2011 по делу № А29-2853/2011; Постановление ФАС Центрального округа от 28.08.2006 по делу № А35-9977/05-С18).

05.2012 по делу № А28-5002/2011, от 28.11.2011 по делу № А29-2853/2011; Постановление ФАС Центрального округа от 28.08.2006 по делу № А35-9977/05-С18).

Например, если организация является налоговым агентом по налогу на прибыль организаций, она согласно

п. 4 ст. 310 НК РФ по итогам отчетного (налогового) периода в сроки, установленные для представления налоговых расчетов ст. 289 НК РФ, представляет информацию о суммах, выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный (налоговый) период в налоговый орган по месту своего нахождения.

Форма налогового расчета о суммах, выплаченных иностранным организациям доходов и удержанных налогов, Порядок ее заполнения, а также формат представления налогового расчета в электронной форме утверждены Приказом ФНС России от 02.03.2016 № ММВ-7-3/115@.

5. В течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

6. Исполнять другие обязанности, предусмотренные НК РФ. Например, налоговые агенты по НДФЛ обязаны сообщать налогоплательщикам о фактах излишнего удержания налога и суммах излишне удержанного НДФЛ (п. 1 ст. 231 НК РФ). Причем на такие действия закон отводит налоговому агенту по НДФЛ всего десять дней со дня обнаружения такого факта.

Например, налоговые агенты по НДФЛ обязаны сообщать налогоплательщикам о фактах излишнего удержания налога и суммах излишне удержанного НДФЛ (п. 1 ст. 231 НК РФ). Причем на такие действия закон отводит налоговому агенту по НДФЛ всего десять дней со дня обнаружения такого факта.

Ответственность налогового агента

За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством РФ (п. 5 ст. 24 НК РФ).Виды налоговых правонарушений и ответственность за их совершение предусмотрены главами 16 и 18 части первой НК РФ.

При этом в главе 16 определены непосредственно виды налоговых правонарушений и ответственность за их совершение, а в главе 18 — виды нарушений банком обязанностей, предусмотренных законодательством о налогах и сборах, и ответственность за их совершение.

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие), в частности, налогового агента, за которое НК РФ установлена ответственность (ст. 106 НК РФ).

106 НК РФ).

Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения, и виновности лица в его совершении, возлагается на налоговые органы.

Неустранимые сомнения в виновности лица, привлекаемого к ответственности, толкуются в пользу этого лица (п. 6 ст. 108 НК РФ).

Кроме того, при рассмотрении дела о взыскании санкции за налоговое правонарушение необходимо учитывать обстоятельства, смягчающие или отягчающие ответственность, предусмотренные положениями ст. 112 НК РФ.

Пунктом 1 ст. 111 НК РФ предусмотрен перечень обстоятельств, исключающих вину лица в совершении налогового правонарушения, однако данный перечень не является исчерпывающим.

Согласно пп. 4 п. 1 указанной статьи судом или налоговым органом, рассматривающим дело, могут быть приняты иные обстоятельства, не указанные в перечне обстоятельств, исключающих вину, на что указано в Письме ФНС от 09. 08.2016 № ГД-4-11/14515 «О налоговой ответственности налоговых агентов».

08.2016 № ГД-4-11/14515 «О налоговой ответственности налоговых агентов».

В этой связи вопрос о привлечении к налоговой ответственности должен рассматриваться с учетом установленных фактических обстоятельств, в том числе обстоятельств, смягчающих ответственность, исключающих привлечение лица к ответственности и исключающих вину лица в совершении налогового правонарушения, предусмотренных положениями главы 15 НК РФ в установленном НК РФ порядке.

Одна из основных обязанностей налогового агента — правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему РФ на соответствующие счета Федерального казначейства.

Например, налоговый агент по НДФЛ в соответствии с п. 4 ст. 226 НК РФ обязан удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Перечислить сумму исчисленного и удержанного налога налоговый агент обязан не позднее дня, следующего за днем выплаты налогоплательщику дохода.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговый агент обязан перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты (п. 6 ст. 226 НК РФ).

За неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок суммы НДФЛ, подлежащего удержанию и перечислению налоговым агентом, в ст. 123 НК РФ установлена ответственность в виде взыскания штрафа в размере 20% от суммы, подлежащей удержанию и (или) перечислению.

При этом НК РФ не предусмотрено освобождение налогового агента от ответственности в зависимости от срока неправомерного неисполнения им установленной обязанности по удержанию и перечислению суммы налога в бюджетную систему РФ, на что указано в письмах Минфина России от 04.04.2017 № 03-02-08/19755, от 13.10.2016 № 03-02-08/59771.

В п. 21 Постановления Пленума ВАС РФ № 57 указано, что правонарушение, предусмотренное ст. 123 НК РФ, может быть вменено налоговому агенту только в том случае, когда он имел возможность удержать и перечислить соответствующую сумму, имея в виду, что удержание осуществляется из выплачиваемых налогоплательщику денежных средств.

Статья 123 НК РФ дополнена новым п. 2, согласно которому налоговый агент освобождается от ответственности, предусмотренной названной статьей, при одновременном выполнении следующих условий:

• налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок;

• в налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему РФ;

• налоговым агентом самостоятельно перечислены в бюджетную систему РФ сумма налога, не перечисленная в установленный срок, и соответствующие пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

Соответствующие изменения в ст. 123 НК РФ внесены подпунктом «б» п. 4 ст. 1 Федерального закона от 27.12.2018 № 546-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» и действуют с 28.01.2019. Основанием для привлечения лица к ответственности за нарушение законодательства о налогах и сборах является установление факта совершения данного нарушения решением налогового органа, вступившим в силу (п. 3 ст. 108 НК РФ).

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей НК РФ (п. 3 ст. 114 НК РФ), о чем напомнили специалисты Минфина России в Письме от 16.02.2015 № 03-02-07/1/6889.

За просрочку исполнения обязанности по уплате налога начисляются пени.

Напомним, что пеней признается установленная данной статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки (п. 1 ст. 75 НК РФ).

1 ст. 75 НК РФ).

С 01.01.2019 пеня начисляется, если иное не предусмотрено ст. 75 НК РФ и главами 25 и 26.1 НК РФ, за каждый календарный день просрочки исполнения обязанности по уплате налога, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога по день исполнения обязанности по его уплате включительно.

Сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки (п. 3 ст. 75 НК РФ).

Не начисляются пени на сумму недоимки, которую налогоплательщик (участник консолидированной группы налогоплательщиков, к которому были приняты меры по принудительному взысканию налога) не мог погасить в силу того, что по решению налогового органа был наложен арест на имущество налогоплательщика или по решению суда были приняты обеспечительные меры в виде приостановления операций по счетам налогоплательщика (участника консолидированной группы налогоплательщиков, к которому были приняты меры по принудительному взысканию налога) в банке, наложения ареста на денежные средства или на имущество налогоплательщика (участника консолидированной группы налогоплательщиков).

В этом случае пени не начисляются за весь период действия указанных обстоятельств. Подача заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисления пеней на сумму налога, подлежащую уплате.

В Письме Минфина России от 29.04.2013 № 03-02-08/30 со ссылкой на Постановление Конституционного Суда РФ от 17.12.1996 № 20-П отмечено, что неуплата налога в срок должна быть компенсирована погашением задолженности по налоговому обязательству полным возмещением ущерба, понесенного государством в результате несвоевременного внесения налога.

Поэтому к сумме собственно не внесенного в срок налога (недоимки) законодатель вправе добавить дополнительный платеж — пеню как компенсацию потерь государственной казны в результате недополучения налоговых сумм в срок в случае задержки уплаты налога.

Пеня за каждый календарный день просрочки исполнения обязанности по уплате налога определяется в процентах от неуплаченной суммы налога (п. 4 ст. 75 НК РФ). Процентная ставка пени принимается равной для организаций:

4 ст. 75 НК РФ). Процентная ставка пени принимается равной для организаций:

• за просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно) — в размере 1/300 действующей в это время ставки рефинансирования ЦБ РФ;

• за просрочку исполнения обязанности по уплате налога сроком свыше 30 календарных дней — в размере 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки рефинансирования ЦБ РФ, действующей в период начиная с 31-го календарного дня такой просрочки.

Напомним, что такой порядок начисления пени введен Федеральным законом от 30.11.2016 № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» и применяется в отношении недоимки, образовавшейся с 01.10.2017.

Пени уплачиваются одновременно с уплатой сумм налога или после уплаты таких сумм в полном объеме (п. 5 ст. 75 НК РФ).

5 ст. 75 НК РФ).

Пени могут быть взысканы принудительно за счет денежных средств (драгоценных металлов) налогоплательщика на счетах в банке, а также за счет иного имущества налогоплательщика в порядке, предусмотренном ст. ст. 46 — 48 НК РФ (п. 6 ст. 75 НК РФ).

Заметим, что в указанном случае пени могут взыскиваться, если налоговым органом были своевременно приняты меры к принудительному взысканию суммы соответствующего налога, о чем сказано в п. 57 Постановления Пленума ВАС РФ № 57.

В этом случае начисление пеней осуществляется по день фактического погашения недоимки.

Вышеуказанные правила на основании п. 7 ст. 75 НК РФ распространяются в том числе на налоговых агентов.

В случае уплаты налоговым агентом по НДФЛ причитающихся сумм налогов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки, пени начисляются налоговому агенту в целом по организации с учетом даты получения дохода каждого физического лица и сроков удержания НДФЛ по каждому физическому лицу, на что указано в Письме ФНС от 29. 12.2012 № АС-4-2/22690.

12.2012 № АС-4-2/22690.

Еще одной обязанностью налогового агента является, как мы говорили, ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему РФ налогов по каждому налогоплательщику.

Например, по НДФЛ формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать сведения, позволяющие идентифицировать налогоплательщика, вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, суммы дохода и даты их выплаты, статус налогоплательщика, даты удержания и перечисления налога в бюджетную систему РФ, реквизиты соответствующего платежного документа (п. 1 ст. 230 НК РФ).

1 ст. 230 НК РФ).

Отсутствие регистров налогового учета является основанием для привлечения налогового агента к ответственности, предусмотренной ст. 120 НК РФ.

Возмещение излишне уплаченного НДФЛ

Когда возникает переплата по НДФЛПрямой запрет на оплату НДФЛ за счет агента указан в п. 9 ст. 226 НК РФ: «Уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим кодексом при неправомерном неудержании (неполном удержании) налога налоговым агентом». Переплата по НДФЛ может образоваться в случае, когда налоговый агент излишне удержал и перечислил в бюджет налог с сумм дохода, выплаченного физлицу.

Ситуации, при которых может быть излишне удержан налог, следующие:

• Работник получил отпуск авансом и увольняется. При увольнении работодатель может удержать часть излишне выплаченных отпускных из доходов, причитающихся к выплате сотруднику, но не более 20%. Остальную часть сотрудник может вернуть добровольно (вот тут и появится излишне удержанный налог).

Остальную часть сотрудник может вернуть добровольно (вот тут и появится излишне удержанный налог).

• Если при расчете пособия по больничному листу допущена ошибка и работнику выплачена сумма пособия в завышенном размере, то ФСС не примет такие суммы к зачету. Придется пересчитать пособие и НДФЛ. Опять же излишне выплаченное придется или удерживать из доходов (но только в случае счетной ошибки), или просить работника добровольно средства вернуть.

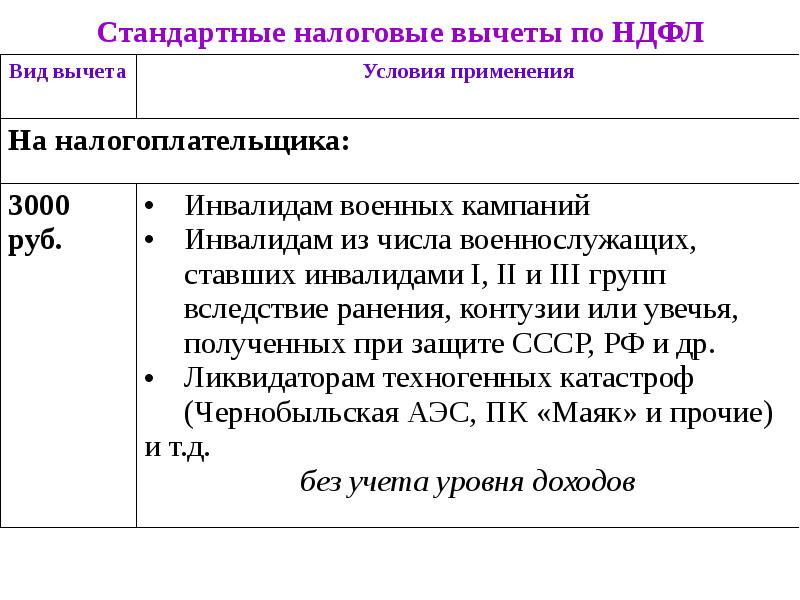

• Когда работнику положены стандартные налоговые вычеты, но он несвоевременно предоставил подтверждающие документы. Приходится пересчитывать налоговую базу по НДФЛ с начала года, и возможно возникновение излишне удержанной суммы налога.

• Если работник получает имущественный вычет не с начала года. Надо будет пересчитать доходы работника с начала года и вернуть излишне удержанный налог.

• Если в организации есть сотрудник-иностранец, работающий по патенту, то возвратить удержанный ранее НДФЛ придется, когда уведомление о праве на уменьшение НДФЛ с его доходов на суммы фиксированных авансовых платежей поступило от налогового органа после того, как работодатель начал выплачивать работнику доход.

• Когда НДФЛ ошибочно рассчитан по более высокой ставке или налог удержан из необлагаемого дохода.

Как выявить переплатуСумму НДФЛ, излишне удержанную с дохода, может обнаружить налоговый агент, который выплачивает налогоплательщику доход и сразу производит удержание налога.

Также указать на переплату может налоговый орган. Тогда с момента обнаружения факта переплаты (согласно п. 3 ст. 78, п. 4 ст. 79, п. 1 ст. 231 НК РФ) налогоплательщик должен быть извещен в течение 10 рабочих дней.

Налоговый орган извещает о переплате одним из следующих способов:

- письменным извещением, вручаемым лично под роспись;

- почтовым отправлением с уведомлением;

- указанием суммы переплаты в личном кабинете налогоплательщика.

НДФЛ перечисляется в бюджет из доходов физлица. Организация, выступающая в роли налогового агента, не имеет права уплачивать налог за счет своих средств. Правила возврата переплаты НДФЛ детально разъяснил Арбитражный суд Московского округа в постановлении от 20.08.2020 № Ф05-11952/2020 по делу № А40-263501/2019. Порядок возврата НДФЛ зависит от причины переплаты:

Правила возврата переплаты НДФЛ детально разъяснил Арбитражный суд Московского округа в постановлении от 20.08.2020 № Ф05-11952/2020 по делу № А40-263501/2019. Порядок возврата НДФЛ зависит от причины переплаты:

- Налоговый агент ошибочно перечисляет по реквизитам НДФЛ собственные средства, которые не были удержаны при выплате доходов физлицам.

- Налоговый агент допустил ошибку именно при удержании НДФЛ из доходов работника – неправомерно изъял у него больше, чем следовало, либо выплатил «лишний» доход, с которого удержал НДФЛ.

Соответственно, будет различаться и порядок возврата налога.

В первом случае действуют общие правила ст. 78 НК РФ, а переплата налогом на доходы физлиц вообще не признается. Для возврата или зачета денег организации следует подать заявление в ИФНС по месту учета. Но поскольку деньги были перечислены по реквизитам НДФЛ, придется дополнительно подтвердить, что они таковыми не являются. Для этого к заявлению необходимо приложить выписку из регистра налогового учета за соответствующий налоговый период. Также к заявлению прилагается платежка, на основании которой была внесена лишняя сумма.

Также к заявлению прилагается платежка, на основании которой была внесена лишняя сумма.

Во втором случае круг обстоятельств, которые нужно подтвердить документально, меняется. Как отметил суд, в этой ситуации возврат НДФЛ налоговому агенту возможен только после того, как будут представлены документы, подтверждающие урегулирование задолженности с физлицом. А если соответствующие суммы уже попали в справки 2-НДФЛ, то потребуется также представить корректирующую отчетность.

По общему правилу налоговый агент, излишне удержавший из дохода физлица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2020 № 57). Правда, в отдельных случаях за возвратом излишне удержанного НДФЛ необходимо обращаться в налоговый орган (п. 1.1 ст. 231, ст. 231.1 НК РФ).

Для возврата излишне взысканного НДФЛ с работника предусмотрен особый порядок, установленный ст. 231 НК РФ. На это обратил внимание Минфин в Письме от 21. 07.2020 № 03-04-06/63250. При этом о каждом факте переплаты организация должна сообщить сотруднику в течение 10 дней.

07.2020 № 03-04-06/63250. При этом о каждом факте переплаты организация должна сообщить сотруднику в течение 10 дней.

Работнику следует подать письменное заявление о возврате суммы излишне удержанного НДФЛ в произвольной форме. В нем нужно указать банковский счет для перечисления денежных средств, поскольку возврат переплаты производится работодателем только в безналичной форме (п. 1 ст. 231 НК РФ).

Для возвращения переплаты по НДФЛ установлен свой срок – ее необходимо вернуть в течение трех месяцев со дня получения заявления (Письмо Минфина РФ от 06 июля 2020 года № 03-04-10/39533). В случае нарушения срока возврата налога его нужно будет вернуть с процентами, которые начисляются за каждый календарный день просрочки исходя из ключевой ставки ЦБ, действующей в эти дни (абзацы третий, пятый п. 1 ст. 231 НК РФ).

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. Это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет из доходов:

• того же работника, у которого излишне удержали налог;

• других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

То есть вместо перечисления НДФЛ в бюджет нужно перечислить сумму излишне удержанного налога конкретному работнику. При этом неважно, с чьих доходов удерживается налог: с зарплаты того лица, которому он возвращается, или с зарплаты других работников организации.

Может случиться так, что сумма возврата НДФЛ работнику составит больше трехмесячной суммы исчисленного и удержанного НДФЛ по всей организации. То есть в ближайшие три месяца просто может не хватить суммы налога, которая подлежит уплате в бюджет, для возврата налога работнику. В таком случае налоговый агент должен обратиться в налоговый орган по месту учета с заявлением о возврате переплаты. Форма заявления утверждена Приказом ФНС от 14.02.2020 № ММВ-7-8/182@. Обратиться в налоговый орган нужно в течение 10 рабочих дней со дня получения заявления от работника (абзацы шестой, восьмой п. 1 ст. 231 НК РФ). Помимо заявления, необходимо представить (абзац восьмой п. 1 ст. 231 НК РФ) выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период и документы, подтверждающие переплату.

После получения от организации заявления инспекция может предложить провести совместную сверку расчетов по налогам (пеням, штрафам) (п. 3 ст. 78 НК РФ). Лучше не спорить и сделать это, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки (п. 3–6 ст. 78 НК РФ). Налоговый орган принимает решение о зачете или об отказе в зачете сумм налога в течение 10 рабочих дней с момента обращения налогового агента (п. 6 ст. 6.1, абзац второй п. 4 ст. 78 НК РФ). О своем решении инспекция должна сообщить налоговому агенту в течение пяти рабочих дней после принятия решения (п. 6 ст. 6.1, п. 9 ст. 78 НК РФ). В течение месяца налоговый орган должен перечислить деньги на расчетный счет организации (п. 6 ст. 78, п. 1 ст. 231 НК РФ). Также работодатель вправе перечислить деньги работнику в счет возврата НДФЛ за счет собственных средств, не дожидаясь возврата НДФЛ из бюджета (абзац девятый п. 1 ст. 231 НК РФ), а затем уже обратиться в налоговую инспекцию.

Если работник, у которого выявлена излишне удержанная сумма налога, уже не работает в организации, то все равно ему нужно вернуть налог (письма Минфина РФ от 29. 12.2020 № 03-04-05/6-1460, от 24.12.2020 № 03-04-05/6-1430). По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (раздел I Порядка заполнения справки 2-НДФЛ, письма ФНС от 14.11.2020 № БС-4-11/21536@, от 26.10.2020 № БС-4-11/20366@).

12.2020 № 03-04-05/6-1460, от 24.12.2020 № 03-04-05/6-1430). По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (раздел I Порядка заполнения справки 2-НДФЛ, письма ФНС от 14.11.2020 № БС-4-11/21536@, от 26.10.2020 № БС-4-11/20366@).

Налогоплательщик имеет право на своевременный зачет излишне уплаченных сумм налогов, пеней, штрафов (подп. 5 п. 1 ст. 21 НК РФ), а налоговый орган обязан осуществить их возврат (подп. 7 п. 1 ст. 32 НК РФ). Ошибочно перечисленную сумму налога в общем случае можно зачесть в счет уплаты других налогов. С 1 октября 2020 года для этого не требуется, чтобы вид зачитываемых налогов совпадал.

Однако если налоговый агент ошибочно перечислил излишние суммы налога из собственных средств, то зачесть излишне уплаченную сумму НДФЛ в счет будущих платежей по НДФЛ нельзя. Налоговый агент может подать заявление о возврате денег. Обратите внимание: чтобы вернуть переплату, необходимо не иметь недоимки также по любым налогам (пеням, штрафам). Если у вас есть задолженность по другим федеральным налогам, пеням или штрафам, инспекция должна осуществить зачет самостоятельно.

Обратите внимание: чтобы вернуть переплату, необходимо не иметь недоимки также по любым налогам (пеням, штрафам). Если у вас есть задолженность по другим федеральным налогам, пеням или штрафам, инспекция должна осуществить зачет самостоятельно.

Срок подачи заявления о зачете в налоговый орган – три года со дня уплаты налога в излишнем размере (п. 7 ст. 78 НК РФ). Вместе с заявлением нужно представить документы, которые подтвердят наличие переплаты (письма УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@).

Для возврата переплаты по НДФЛ также нужно в налоговую инспекцию предоставить заявление о возврате переплаты в срок не позднее чем три года со дня перечисления излишне уплаченного налога (п. 7 ст. 78 НК РФ). Вместе с заявлением также представляются документы, подтверждающие излишне уплаченную сумму налога: справки по форме 2-НДФЛ, реестр сведений о доходах физлиц, платежные документы, подтверждающие факт излишне перечисленного налога (абзац восьмой п. 1 ст. 231 НК РФ).

1 ст. 231 НК РФ).

То есть налоговому агенту необходимо предоставить такие документы, из которых будет понятно, что данная переплата не является суммами налога, удержанными из доходов налогоплательщиков-физлиц, а является именно денежными средствами организации, ошибочно перечисленными в бюджет.

В Письме УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@ обращено внимание, что налоговые органы дополнительно могут потребовать данные счета 68.1, на котором отражаются расчеты по НДФЛ в бухучете, за соответствующий период.

Встречаются случаи, когда налоговые органы отказывают в возврате НДФЛ, указывая на то, что переплата может быть определена только по результатам проведенной выездной налоговой проверки. Однако суды отклоняют доводы налоговых органов о подтверждении суммы переплаты только результатами выездной налоговой проверки, если организация представит доказательства излишнего перечисления денежных средств в бюджет (постановления ФАС МО от 30.04.2014 № Ф05-3657/2014 по делу № А40-91167/13, от 06. 03.2014 № Ф05-1184/2014 по делу № А40-80139/13-99-247, АС Поволжского округа от 02.12.2014 № Ф06-17741/2013 по делу № А06-166/2014).

03.2014 № Ф05-1184/2014 по делу № А40-80139/13-99-247, АС Поволжского округа от 02.12.2014 № Ф06-17741/2013 по делу № А06-166/2014).

Вместе с заявлением, как говорят налоговые органы, нужно представить выписку из регистра налогового учета и соответствующие платежные документы, которые подтвердят наличие переплаты (письма УФНС РФ по г. Москве от 27.10.2020 № 19-19/164537@, ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Подтверждение правильности такого требования налоговых органов – Постановление Арбитражного суда Московского округа от 24 ноября 2020 года № Ф05-19418/2020 по делу № А40-335248/2019.

Для возврата излишне перечисленного НДФЛ организация – налоговый агент должна представить документы, безусловно подтверждающие факт перечисления этого налога в бюджет за конкретное физлицо, а также подтвердить, что в реальности сумма налога в отношении этого физлица должна быть меньше. В силу положений ст. 230 НК РФ эти факты подтверждаются именно регистрами налогового учета по НДФЛ.

В связи с этим, как отметил Арбитражный суд Московского округа, ИФНС вправе отказать в возврате налога, если организация в подтверждение переплаты представит только платежное поручение на перечисление общей суммы НДФЛ без конкретизации, по какому именно физлицу перечислен налог. По мнению судей, подобный документ не является доказательством излишней уплаты НДФЛ, так как он подтверждает только уплаченную сумму, но не дает информации ни о сумме, которая была удержана при фактической выплате доходов, ни о сумме, которая действительно подлежала перечислению по соответствующим физлицам. При этом наличие переплаты выявляется как раз путем сравнения сумм налога, которые должны быть уплачены за определенный период, с относящимися к этому же периоду платежными документами по этому налогу.

Если работник вернул излишне полученный доходИсчисление сумм НДФЛ с доходов, полученных работником, производится нарастающим итогом с начала календарного года с зачетом удержанной в предыдущие месяцы суммы налога (п. 3 ст. 226 НК РФ). В случае выплаты заработной платы в большем размере, отпускных уплата налога производится не за счет налогового агента, а за счет дохода, выплаченного работнику.

3 ст. 226 НК РФ). В случае выплаты заработной платы в большем размере, отпускных уплата налога производится не за счет налогового агента, а за счет дохода, выплаченного работнику.

Никаких дополнительных налоговых обязательств у бывшего работника и организации как налогового агента в связи со списанием невозвращенного долга по зарплате и отпускным (например, при увольнении) не возникает. В письмах Минфина РФ от 26.07.2018 № 03-15-06/52554, от 26.12.2017 № 03-04-06/86736 и УФНС РФ по г. Москве от 28.06.2018 № 20-15/138129 отмечено, что дата фактического получения доходов в виде оплаты отпуска – это день выплаты. В этот день удерживается НДФЛ с отпускных (п. 6 ст. 226 НК РФ). Поскольку сумма налога, исчисленная с отпускных, удержана на дату выплаты, не требуется повторного начисления и удержания НДФЛ при прощении налоговым агентом работнику задолженности за неотработанные дни отпуска.

В случае возврата работником суммы излишне выплаченных отпускных сумма к возврату также рассчитывается за вычетом НДФЛ. То есть работнику выплатили доход без НДФЛ, он эту же сумму и возвращает. Налог с дохода фактически становится уплаченным за счет налогового агента и не является уплатой НДФЛ (п. 9 ст. 226 НК РФ, Письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Компания должна провести корректировку отпускных или зарплаты в периоде их начисления и представить за этот период уточненный расчет. А переплата налога может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

То есть работнику выплатили доход без НДФЛ, он эту же сумму и возвращает. Налог с дохода фактически становится уплаченным за счет налогового агента и не является уплатой НДФЛ (п. 9 ст. 226 НК РФ, Письмо ФНС РФ от 06.02.2017 № ГД-4-8/2085@). Компания должна провести корректировку отпускных или зарплаты в периоде их начисления и представить за этот период уточненный расчет. А переплата налога может быть возвращена налоговому агенту в рамках ст. 78 НК РФ, определяющей порядок зачета или возврата сумм излишне уплаченного налога, на основании п. 14 ст. 78 НК РФ. В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджет.

Следует обратить внимание на ситуацию, когда работник увольняется в январе, а долг за отпуск у него больше, чем начислено выплат в текущем периоде. Тогда при возмещении работодателю долга возникает проблема с отражением операции в отчетности по НДФЛ, поскольку в текущем периоде база скорректирована быть не может. Отрицательных значений при заполнении показателей строк отчетности не предусмотрено. Поэтому следует скорректировать базу за период начисления отпускных в прошлом году. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период в расчете не отражается (письма ФНС РФ от 24.08.2017 № БС-4-11/16793@, от 11.10.2017 № ГД-4-11/20479). Как правило, до конца января отчетность по НДФЛ за предыдущий год еще не сдана. Поэтому необходимо уточнить сумму начислений по увольняемому работнику с учетом возврата им переплаты за отпуск, предоставленный авансом.

Отрицательных значений при заполнении показателей строк отчетности не предусмотрено. Поэтому следует скорректировать базу за период начисления отпускных в прошлом году. В текущем отчетном периоде сумма произведенного перерасчета за предшествующий период в расчете не отражается (письма ФНС РФ от 24.08.2017 № БС-4-11/16793@, от 11.10.2017 № ГД-4-11/20479). Как правило, до конца января отчетность по НДФЛ за предыдущий год еще не сдана. Поэтому необходимо уточнить сумму начислений по увольняемому работнику с учетом возврата им переплаты за отпуск, предоставленный авансом.

Сумма, излишне уплаченная в бюджет и впоследствии возвращенная организации, не приводит к увеличению экономических выгод организации. Следовательно, не образуется дохода применительно к п. 2 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина РФ от 06.05.1999 № 32н.

В бухучете уплата НДФЛ (в части излишне уплаченных денежных средств) отражается записью Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета». Возврат налоговым органом излишне уплаченной суммы на расчетный счет организации отражаются обратной записью: Дебет 51 Кредит 68.

Возврат налоговым органом излишне уплаченной суммы на расчетный счет организации отражаются обратной записью: Дебет 51 Кредит 68.

Сумма налога, излишне удержанная у физлица, является ошибкой. При ее выявлении оформляется первичный документ – бухгалтерская справка. Если сумма подлежит возврату работнику, то ошибка отражается записью «красное сторно»: Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам».

Перечисление налога на расчетный счет физлица отражается записью: Дебет 70 «Расчеты с персоналом по оплате труда» и Кредит 51 «Расчетные счета».

Налог на прибыль организацийСумма излишне уплаченного налога, возвращенная из бюджета, не учитывается для целей исчисления налога на прибыль в качестве дохода, поскольку в данном случае не возникает экономической выгоды применительно к п. 1 ст. 41 НК РФ.

Аналогичный подход применяется и в отношении организаций, применяющих УСН (с объектом налогообложения «Доходы, уменьшенные на величину расходов»), и организаций, являющихся налогоплательщиками ЕСХН (Письмо Минфина РФ от 22. 06.2009 № 03-11-11/117, направлено Письмом ФНС РФ от 07.07.2009 № ШС-17-3/130@).

06.2009 № 03-11-11/117, направлено Письмом ФНС РФ от 07.07.2009 № ШС-17-3/130@).

Налоговый год Определение

Что такое налоговый год?

Налоговый год — это 12-месячный календарный год, за который подается налоговая декларация. В США налоговый год для физических лиц длится с 1 января по 31 декабря и включает налоги, причитающиеся с прибыли в течение этого периода.

Налоги, удержанные или причитающиеся с доходов в течение календарного 2020 года, например, будут включены в налоговую декларацию, которая будет отправлена в Налоговую службу (IRS) большинством налогоплательщиков в 2021 году.

Крайний срок подачи налоговой декларации для физических лиц в 2020 году был продлен с 15 апреля 2021 года до 17 мая 2021 года.Платеж мог быть отложен на тот же день. Крайний срок уплаты государственного налога не мог быть отложен.

В качестве заметного исключения, если вы стали жертвой катастрофической метели в Техасе в феврале 2021 года, крайний срок подачи налоговой декларации за 2020 год был перенесен на 15 июня 2021 года. Если вы не живете в Техасе, но пострадали от урагана. , вы все еще можете иметь право на участие.

Если вы не живете в Техасе, но пострадали от урагана. , вы все еще можете иметь право на участие.

Ключевые выводы

- Налоговым годом называется 12-месячный период, охватываемый налоговой декларацией.

- Физические лица облагаются календарным налоговым годом, начинающимся с января.1 и до 31 декабря. Налоговые декларации

- в США обычно подаются 15 апреля следующего года, охватывающего период календарного года.

- Налоги на предприятия можно подавать за календарный или финансовый год.

Общие сведения о налоговом году

Налоговый год — это годовой отчетный период для уплаты или удержания налогов, ведения записей и отчетности о доходах и расходах.

Наемные работники платят налоги в течение календарного налогового года.В начале следующего года, обычно 15 апреля, они сообщают о выплаченной заработной плате в Налоговую службу (IRS) и либо выплачивают недостающую сумму причитающихся налогов, либо запрашивают возврат переплаченных налогов.

Самостоятельно занятые люди и владельцы малого бизнеса обычно подают квартальные отчеты, чтобы сообщить о своих доходах и заплатить приблизительную сумму налогов, которую они должны за этот квартал. Они также подают годовые документы для корректировки счетов и либо оплачивают разницу, либо запрашивают возмещение.

Компании могут использовать календарный год или финансовый год (FY) в качестве даты начала и окончания своего налогового года для отчетности о доходах.

Под налоговым годом, который следует за календарным годом, понимаются 12 последовательных месяцев, начинающихся 1 января и заканчивающихся 31 декабря. Финансовый год — это любой период из 12 последовательных месяцев, который заканчивается в любой день любого месяца, кроме последнего дня декабря. . Если налоговый год компании короче 12 месяцев, он просто называется коротким налоговым годом.

Хотя IRS позволяет большинству предприятий использовать календарный год или финансовый год фирмы, есть исключения. Налогоплательщики, которые подают документы с использованием календарного налогового года, а затем начинают индивидуальное предпринимательство, становятся партнером в партнерстве или становятся акционерами корпорации S, должны продолжать подавать документы с использованием календарного года, если они не получат разрешение IRS на его изменение.

Налогоплательщики, которые подают документы с использованием календарного налогового года, а затем начинают индивидуальное предпринимательство, становятся партнером в партнерстве или становятся акционерами корпорации S, должны продолжать подавать документы с использованием календарного года, если они не получат разрешение IRS на его изменение.

Типы налоговых лет

Помимо календарных и налоговых лет существуют также государственные налоговые годы и, как упоминалось выше, короткие налоговые годы.

Государственная налоговая год

Каждый штат регулирует налогообложение независимо от федеральной системы, но большинство из них вводят подоходный налог и используют 15 апреля в качестве требуемой даты подачи.Вирджиния является исключением: крайний срок подачи заявок — 1 мая.

В некоторых штатах нет подоходного налога. Нью-Гэмпшир, не имеющий подоходного налога или налога с продаж, компенсирует это сравнительно высокими налогами на недвижимость. Налоговый год на недвижимость в Нью-Гэмпшире длится с 1 апреля по 31 марта для всех владельцев недвижимости.

Короткие налоговые годы

Короткий налоговый год — это финансовый или календарный налоговый год продолжительностью менее 12 месяцев. Короткие налоговые годы возникают либо при открытии бизнеса, либо при изменении отчетного периода предприятия.Короткие налоговые годы обычно бывают только для предприятий. Как правило, индивидуальные налогоплательщики должны подавать декларацию за календарный год и не имеют возможности выбрать финансовый год.

Короткий налоговый год также может иметь место, когда предприятие решает изменить свой налоговый год, изменение, которое требует одобрения IRS после того, как предприятие подает форму 1128. В этом случае короткий налоговый период начинается в первый день после закрытия старый налоговый год и заканчивается за день до первого дня нового налогового года.

Предположим, предприятие, которое ежегодно отчитывается о доходах с июня по июнь, решает изменить финансовый год на начало октября. В результате этот бизнес должен отчитываться за короткий налоговый год с июня по октябрь.

История налогового года

Физические лица обычно используют 31 декабря налоговый год с годовой декларацией, подлежащей уплате 15 апреля следующего года, но это не всегда так. Когда в 1913 году была принята 16-я поправка, предоставляющая налоговые полномочия федеральному правительству, Конгресс определил 1 марта как день подачи налоговой декларации.Эта дата постепенно переносилась на то место, где она находится сегодня, 15 апреля.

Когда в 1954 году крайний срок был изменен, IRS заявило, что это помогло распределить рабочую нагрузку из-за того, что сразу прибыло так много возвратов. Как бы то ни было, переход к апрелю совпал с увеличением числа подходящих налогоплательщиков. Когда была принята 16-я поправка, ожидалось, что небольшое количество очень богатых людей будет платить федеральный налог. С тех пор пул налогоплательщиков значительно вырос.

Определение налогового сезона

Что такое налоговый сезон?

Налоговый сезон — это период времени, обычно с 1 января по 15 апреля каждого года, когда индивидуальные налогоплательщики традиционно готовят финансовые отчеты и отчеты за предыдущий год и представляют свои налоговые декларации. В США физические лица обычно должны подавать годовую налоговую декларацию до 15 апреля года, следующего за отчетным доходом. Налоговые декларации, представленные после окончания налогового сезона, подлежат пени и пени за просрочку платежа.

Ключевые выводы

- Налоговый сезон — это период времени, в течение которого физические и юридические лица подготавливают и подают свои налоговые декларации.

- В США налоговый сезон обычно длится с 1 января по 15 апреля.

- Во время налогового сезона работодатели, финансовые хранители и другие организации, которые приносят доход физическим лицам, должны предоставлять документацию и отчеты для целей подготовки налоговой отчетности, чтобы гарантировать своевременную подачу налогов.

Как рассчитать налог, который вы должны

Общие сведения о налоговом сезоне

Налоговый сезон — это период, в течение которого все налоги на прибыль должны быть поданы до установленного срока.Крайний срок каждый год обычно составляет 15 апреля. Однако, если эта дата выпадает на выходные или праздничные дни, она переносится на следующий рабочий день. Например, 15 апреля 2018 года выпало на воскресенье, а понедельник 16 апреля был праздничным днем - Днем освобождения. Таким образом, налогоплательщики должны были до вторника, 17 апреля 2018 г., подать налоговую декларацию за 2017 г. и уплатить причитающиеся налоги. Налоговые декларации, представленные после этой даты, подлежат штрафу за просрочку платежа.

В течение налогового сезона предприятия должны предоставлять своим служащим, подрядчикам и другим лицам, например получателям роялти, налоговые документы с указанием данных, необходимых для заполнения налоговых деклараций физических лиц.Люди, которым требуется подать налоговую декларацию, должны сделать это до 15 апреля или запросить продление.

Налоговый сезон — напряженный период для многих составителей налоговой отчетности и специалистов по бухгалтерскому учету. Период в три с половиной месяца в начале года — это время, когда собираются необходимые документы, включая отчеты о заработной плате и прибылях (например, 1099 или W-2) для составления налоговых деклараций.

В то время как некоторые люди рассчитывают свои собственные налоговые декларации, многие полагаются на опыт составителей налоговых деклараций и специалистов по бухгалтерскому учету, чтобы гарантировать правильность оформления документов и улучшить финансовые результаты налоговой декларации.Лицо, которое зарабатывает 72000 долларов или меньше, может бесплатно подавать налоговую декларацию через программу Free File Service (IRS). Физические лица должны подавать федеральные, штатные и, в некоторых случаях, местные налоговые декларации.

IRS рекомендует всем налогоплательщикам хранить копии своих налоговых деклараций за предыдущий год не менее трех лет. В случае аудита IRS налогоплательщик должен будет представить свои документы за последние три года. В крайних случаях, например при подозрении в мошенничестве, они должны будут предъявить документы за семь лет.

Согласно IRS, налогоплательщик с валовым доходом (всем доходом из всех источников) более 12 000 долларов США должен будет заплатить федеральный налог. Независимые подрядчики, или то, что IRS называет «компенсацией, не связанной с сотрудниками», должны подавать декларацию и платить налоги на самозанятость с любых чистых доходов от самозанятости в размере 400 долларов и более.

Крайний срок для работодателей для подачи и отправки W-2 сотрудникам — 31 января. Компании, которые нанимают независимых подрядчиков, должны отправить этим лицам, не являющимся сотрудниками, форму 1099-NEC начиная с 2020 налогового года.Эта форма заменила форму 1099-MISC, которая по-прежнему действует для платежей, таких как аренда, призы, здравоохранение и другие.

Особые соображения

Хотя крайний срок подачи налоговой декларации всегда 15 апреля, бывают случаи, когда IRS может его продлить. Так было с федеральным налоговым 2020 годом. Агентство продлило дату подачи документов для физических лиц до 17 мая 2021 года из-за пандемии коронавируса.

Дополнительное продление было предоставлено жителям Техаса, Оклахомы и Луизианы из-за зимних штормов, обрушившихся на эти штаты в феврале 2021 года.Крайний срок подачи налоговых деклараций за 2020 год для физических и юридических лиц был перенесен на 15 июня 2021 года.

Почему ранняя подача может иметь смысл

Несмотря на то, что многие налогоплательщики подают свои налоговые декларации примерно до 15 апреля каждого года, нет необходимости откладывать это до последней минуты. Действительно, ранняя подача налоговой декларации может иметь смысл по разным причинам.

IRS начнет обработку налоговых деклараций за 2020 налоговый год 12 февраля 2021 года. Даже если вы не подадите заявку раньше, есть причины начать подготовку как можно скорее.

Раннее начало процесса подачи документов дает вам время, необходимое для сбора доказательств, необходимых для получения всех ваших удержаний. Вы избежите головной боли посреди ночи, стресса из-за цифр и квитанций. У вашего бухгалтера будет более гибкий график, и он, вероятно, сможет сразу же приступить к работе с вашими счетами. Кроме того, если вы подадите заранее, вы закроете контакт с потенциальными похитителями личных данных.

налоговых лет | Налоговая служба

Вы должны рассчитать свой налогооблагаемый доход на основе налогового года.«Налоговый год» — это годовой отчетный период для ведения учета и отчетности о доходах и расходах. Годовой отчетный период не включает короткий налоговый год. Вы можете использовать следующие налоговые годы:

- Календарный год — 12 последовательных месяцев, начиная с 1 января и заканчивая 31 декабря.

- Финансовый год — 12 месяцев подряд, заканчивающихся в последний день любого месяца, кроме декабря. 52-53-недельный налоговый год — это финансовый налоговый год, который варьируется от 52 до 53 недель, но не обязательно должен заканчиваться в последний день месяца.

Если у вас нет обязательного налогового года, вы выбираете налоговый год, подавая первую налоговую декларацию за этот налоговый год. Обязательный налоговый год — это налоговый год, предусмотренный Налоговым кодексом и Положениями о подоходном налоге. Вы не выбрали налоговый год, если вы просто выполнили одно из следующих действий.

- Подал заявление о продлении срока подачи налоговой декларации.

- Подал заявку на присвоение идентификационного номера работодателя.

- Расчетные суммы уплаченных налогов за этот налоговый год.

Если вы подаете свою первую налоговую декларацию, используя календарный налоговый год, а затем начинаете бизнес в качестве индивидуального предпринимателя, становитесь партнером в партнерстве или становитесь акционером корпорации S, вы должны продолжать использовать календарный год, если вы не получить разрешение IRS на его изменение или выполнить одно из исключений, перечисленных в инструкциях к форме 1128, Заявление на принятие, изменение или сохранение налогового года PDF (PDF).

Как правило, любой может выбрать календарный год.Однако, если применимо любое из следующего, вы должны выбрать календарный год.

- Вы не ведете бухгалтерских книг или записей;

- У вас нет годового отчетного периода;

- Ваш текущий налоговый год не может считаться финансовым годом; или

- Вы должны использовать календарный год в соответствии с положениями Налогового кодекса или Положений о подоходном налоге.

Краткий налоговый год

Короткий налоговый год — это налоговый год продолжительностью менее 12 месяцев. Налоговая декларация за короткий период может потребоваться, если вы (как налогоплательщик):

- Отсутствуют в течение всего налогового года, или

- Измените отчетный период.

Налог в краткосрочной налоговой декларации рассчитывается по-разному для каждой ситуации.

Отсутствует в течение всего года

Даже если вы (облагаемое налогом лицо) не существовали в течение всего года, требуется налоговая декларация за то время, когда вы существовали. Требования к подаче декларации и расчету налога обычно такие же, как и требования к декларации за полный налоговый год (12 месяцев), заканчивающийся в последний день короткого налогового года.

Для получения дополнительной информации см. Публикацию 538, Отчетные периоды и методы PDF (PDF).

Изменение налогового года

После того, как вы утвердили свой налоговый год, вам, возможно, придется получить одобрение IRS, чтобы изменить его. Чтобы получить одобрение, вы должны подать форму 1128 PDF (PDF). См. Инструкции к форме 1128 для исключений. Если вы имеете право на автоматический запрос на одобрение, плата с пользователя не требуется. Если вы не подходите для автоматического утверждения, необходимо запросить решение и внести плату с пользователя. См. Инструкции к форме 1128 для получения информации о сборах с пользователей, если вы запрашиваете решение.

Термин «налоговый год» объяснил и как лучше всего подготовиться

Термин «налоговый год» относится к календарному году для большинства индивидуальных налогоплательщиков — 12 месяцев с 1 января по 31 декабря, когда вы получали доход, удерживали налоги из вашей заработной платы как наемного работника, уплачивали в виде ежеквартальных расчетных налогов, если вы: повторно работали на себя или понесли расходы, не облагаемые налогом. Это год, предшествующий году, который является стандартным сроком подачи налоговой декларации 15 апреля.

Сортируйте важные документы по налоговым годам, собирая квитанции, отчеты о доходах и другие документы, необходимые для подготовки налоговой декларации.В конце концов, это упростит подачу документов. Использование правильного программного обеспечения может упростить процесс, и есть множество бесплатных и платных вариантов на выбор.

Календарный год по сравнению с

финансовым годомIRS на самом деле дает вам два варианта выбора, когда дело доходит до вашего налогового года — вы не обязательно должны использовать календарный год. Вместо этого вы можете использовать финансовый год, но есть некоторые важные отличия:

- Большинство индивидуальных налогоплательщиков выбирают вариант календарного года, и они должны это сделать, если они не ведут надлежащие бухгалтерские книги и записи для поддержки использования финансового года.

- Финансовый год может закончиться в последний день любого месяца, кроме декабря — в противном случае это был бы календарный год. Он может варьироваться от 52 до 53 недель, и обычно он используется на предприятиях.

Индивидуальные предприниматели, акционеры S-корпораций и партнеры не могут просто начать использовать финансовый год, если они уже подали хотя бы одну налоговую декларацию за предыдущие годы, основанную на календарном году. Они должны получить специальное разрешение от IRS, чтобы внести изменения.Взаимодействие с другими людьми

Как налоговое программное обеспечение может помочь

Постоянно развивающееся налоговое законодательство может вносить изменения в льготы и вычеты из года в год, а иногда и существенные. Среднему налогоплательщику может быть трудно угнаться за этим. Налоговое программное обеспечение постоянно обновляется, чтобы соответствовать определенным правилам IRS в зависимости от года, в который вы подаете.

При покупке программного обеспечения обращайте особое внимание на полное название и описание, чтобы убедиться, что это правильный налоговый год.

Выбор лучшего налогового программного обеспечения

Вы можете купить налоговое программное обеспечение, которое вы устанавливаете на свой компьютер, или онлайн-программы, к которым вы можете получить доступ через интернет-браузер.В любом случае разные поставщики предлагают несколько версий для удовлетворения широкого круга индивидуальных налоговых потребностей, и как онлайн, так и компьютерное налоговое программное обеспечение имеет некоторые преимущества и недостатки.

«Базовая» версия одной компании не обязательно предлагает те же функции, что и «базовый» продукт другой компании. «Премиум» версии могут иметь одни и те же базовые функции, но у некоторых есть дополнительные преимущества, которых вы не найдете в другом программном пакете.

Хотя это редкость, некоторые программы поставляются в единой версии со всеми функциями, необходимыми практически для любой налоговой ситуации.Но большинство из них доступны в нескольких версиях.

Налоговое программное обеспечение обычно предлагается бесплатно только новым клиентам или тем, у кого есть очень простые налоговые декларации. Возможно, вам придется заплатить за продукт в этом году, если вы использовали бесплатную версию в прошлом году или выбрали другое бесплатное налоговое программное обеспечение для использования в этом году, чтобы избежать расходов. Вам, вероятно, также придется заплатить, если ваша налоговая ситуация стала более сложной.

Заключительные подсказки

Вероятно, есть бесплатное программное обеспечение для налогообложения, которое поможет вам подготовить налоговую декларацию в любом налоговом году.Все программное обеспечение поставляется с гарантиями точности, и это может быть хорошей проблемой при изменении налогового законодательства. Большинство из них имеют гарантию возврата налогов, чтобы гарантировать максимально возможный возврат.

Большинство также подадут вам налоговую декларацию штата, но это может потребоваться за дополнительную плату.

Поищите бесплатное налоговое программное обеспечение, которое некоторые компании предоставляют для военнослужащих, если вы или кто-то из членов вашей семьи является военнослужащим США. И не упускайте из виду Free File Alliance, партнерство между IRS и несколькими поставщиками программного обеспечения, которое обеспечивает бесплатную подготовку и подачу деклараций для тех, кто имеет доход 72000 долларов или меньше по состоянию на 2020 налоговый год.

Налогоплательщикам финансового года лучше всего обратиться к услугам налогового специалиста. Не все программное обеспечение рассчитано на финансовый год, особенно бесплатные или базовые версии.

ключевых дат налогового года в США в 2021 году

Вот наиболее важные даты и крайние сроки налогового года в США и их значение!

ОБНОВЛЕНО: 01.06.2021

1 января 2021 г.

Начало 2021 налогового года.

Налоговый год в США в большинстве случаев совпадает с календарным годом. Разница:

Календарный год — 12 месяцев подряд, начиная с 1 января и заканчивая 31 декабря.

Финансовый год — 12 месяцев подряд, заканчивающихся в последний день любого месяца, кроме декабря. 52-53-недельный налоговый год — это финансовый налоговый год, который варьируется от 52 до 53 недель, но не обязательно должен заканчиваться в последний день месяца

.

10 января 2021

Для сотрудников, которые работают за чаевые.Если в декабре вы получили чаевых на сумму 20 долларов и более, вы должны сообщить об этом своему работодателю, используя форму 4070.

Вы должны сообщать о своих чаевых 10 числа каждого месяца в течение года

15 января 2021

Если ваш работодатель автоматически удерживает налог, вам, вероятно, не стоит беспокоиться об этом крайнем сроке.

Однако, если вы не уплатили подоходный налог за 2019 год путем удержания (или не уплатили таким образом достаточно налога), вы должны использовать форму 1040ES.

Например, если вы работаете на себя или являетесь арендодателем, вам необходимо внести последний взнос за 2020 год. Вам не нужно производить этот платеж, если вы заполнили форму декларации за 2020 год 1040 или 1040-SR и заплатили любой налог, подлежащий уплате до 31 января 2021 г.

31 января 2021 г.

Если вы не уплатили последний взнос расчетного налога до 15 января, вы можете (но не обязаны) подать налоговую декларацию (форма 1040 или форма 1040-SR) за 2020 год до 31 января.Подача декларации и уплата любого налога до 31 января предотвращает штраф за просрочку платежа последнего взноса

.Все предприятия. Предоставляйте годовые информационные отчеты получателям определенных платежей, которые вы сделали в течение 2020 года. Вы можете использовать соответствующую версию формы 1099 или другую информационную декларацию. Форма 1099 может быть оформлена в электронном виде с согласия получателя 1 февраля 2021 г.

Раздел 6071 (c) требует, чтобы вы подали форму 1099-NEC не позднее 1 февраля 2021 г., используя бумажные или электронные процедуры.

10 февраля 2021

Если вы работали за чаевые. Если вы получили чаевые на сумму 20 долларов и более в январе, вам следует сообщить о них своему работодателю в форме IRS 4070 (Отчет сотрудника о чаевых работодателю).

18 февраля 2021

Срок для физических лиц.

Если вы подали заявление об освобождении от удержания подоходного налога в прошлом году по Форме W4, Свидетельство о пособии, удерживаемом сотрудником, вы должны подать новую Форму W4 к этой дате, чтобы продлить освобождение еще на один год.

28 февраля 2021

Крайний срок для предприятий для подачи любых других форм 1099 (1099-MISC, 1099-B, 1099-DIV, 1099-INT и т. Д.) И 1096, если они подаются на бумаге. Эти документы относятся к бизнес-операциям, не подпадающим под действие W2 (все, что выходит за рамки чаевых и заработной платы). При подаче в электронном виде крайний срок — 31 марта.

2 марта 2021

Это крайний срок для фермеров и рыбаков для подачи налоговой декларации за 2020 год (форма 1040) и уплаты всех причитающихся налогов.Однако вы должны подать заявление до 15 апреля, если вы заплатили расчетный налог за 2020 год до 17 января 2021 года.

10 марта 2021

сотрудников, которые работают за чаевые. Если вы получили чаевые на сумму 20 долларов и более в течение февраля, вам следует сообщить о них своему работодателю. Используйте форму IRS 4070 (Отчет сотрудника о советах работодателю).

15 марта 2021

Формы 1042-S, поданные в бумажном или электронном виде, должны быть поданы в IRS до 15 марта 2021 г. Вы также должны предоставить форму 1042-S получателю дохода до 15 марта 2021 г.

16 марта 2021

Срок подачи корпоративных налоговых деклараций. Корпорации, которые используют календарный год в качестве налогового года (т. Е. Их крайние сроки не совпадают с 2019 и 2020), имеют право на продление на 6 месяцев, но должны подать заявку до этой даты. Корпоративные налоговые услуги.

31 марта 2021 г.

Крайний срок для электронной подачи форм 1097, 1098, 1099 (не включая 1099-NEC), 3921, 3922 и W-2GS. Эта дата применяется только в том случае, если вы подаете эти формы в электронном виде.

10 апреля 2021

Сотрудники, которые работают за чаевые: Если вы получили чаевые на сумму 20 долларов и более в течение марта, вам следует сообщить о них своему работодателю, используя форму IRS 4070.

15 апреля 2021

Последний день для подачи исходной или измененной налоговой декларации за 2017 год и запроса скидки, если у вас нет продления, то это 15 октября 2021 года.

15 апреля 2021

Подайте налоговую декларацию о доходах за 2020 год (форма 1040-SR) и уплатите причитающиеся налоги.