ЛИКВИДНЫЕ АКТИВЫ — это… Что такое ЛИКВИДНЫЕ АКТИВЫ?

- ЛИКВИДНЫЕ АКТИВЫ

- ЛИКВИДНЫЕ АКТИВЫ

(liquid assets) Активы, которые сами являются деньгами (money) или могут быть превращены в деньги с минимальными задержкой и риском убытков. Такие краткосрочные легкореализуемые ценные бумаги, как казначейские векселя, являются ликвидными активами. Долгосрочные ценные бумаги, стоимость которых может меняться в связи с изменениями процентных ставок, не являются ликвидными; не являются ими и акции или товары, цены на которые подвержены изменениям, даже если они быстро и легко реализуются. Такое недвижимое имущество, как неакционерные компании или дома, является вдвойне неликвидным: их нельзя надежным образом быстро продать, а цены, по которым они будут проданы, очень неопределенны.

Экономика. Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир». Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000.

- ЛИКВИДНЫЕ АКТИВЫ

средства

1) средства, которые можно легко реализовать, превратить в деньги. К ликвидным активам относятся; сами деньги, золото, краткосрочные государственные ценные бумаги, средства на текущих счетах (до востребования) в банках, акции, облигации, продаваемые векселя, имущественные ценности, которые можно быстро продать, векселя, по которым наступил срок оплаты;

2) средства, которые могут быть использованы для погашения долговых обязательств.

Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.. Современный экономический словарь. — 2-е изд., испр. М.: ИНФРА-М. 479 с.. 1999.

Экономический словарь.

2000.

- ЛИКВИДНОСТЬ ФИРМ

- ЛИКВИДЫ

Смотреть что такое «ЛИКВИДНЫЕ АКТИВЫ» в других словарях:

Ликвидные Активы — (liquid assets, liquid capital; quick assets; realizable assets) Активы в виде наличности или в другой форме, которую можно легко обратить в наличность (например, депозиты на текущем счету в банке, задолженности по торговым операциям, легко… … Словарь бизнес-терминов

Ликвидные активы — (liquid assets, liquid capital; quick assets; realizable assets) Активы, которые держатся в виде наличности или в другой форме, которую можно легко обратить в наличность (например, депозиты на текущем счету в банке, задолженности по торговым… … Финансовый словарь

ликвидные активы — Краткосрочные активы за вычетом запасов и предоплаченных расходов; примерами могут служить денежные средства, их эквиваленты, дебиторская задолженность и легко реализуемые ценные бумаги.

ЛИКВИДНЫЕ АКТИВЫ — 1) активы, которые быстро можно обратить в денежные средства. Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Юридическая энциклопедия

Ликвидные активы — активы, легко обращаемые в денежные средства, которые можно потратить … Словарь терминов антикризисного управления

Ликвидные активы — (Сurrent assets, Liquid аssеts; quick аssеts) — группа активов предприятия, которая, при необходимости своевременного обеспечения платежей по текущим финансовым обязательствам, достаточно быстро может быть конвертирована в денежную форму… … Экономико-математический словарь

ЛИКВИДНЫЕ АКТИВЫ — 1) активы, которые быстро можно обратить в денежные средства.

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и права

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и праваЛИКВИДНЫЕ АКТИВЫ — (liquid a et ; liquid capital; realizable a et ) денежные средства и другие активы, которые могут быть использованы для погашения долговых обязательств. Л.а. фирм выступают наличные денежные средства, средства на счетах в банках, легкореализуемые … Внешнеэкономический толковый словарь

ЛИКВИДНЫЕ АКТИВЫ — (англ. liquid assets) – часть оборотных активов организации, имеющая высокую скорость вовлечения в денежный оборот. Любая статья в составе оборотных активов орг ции имеет ту или иную степень ликвидности. Наиболее Л.а. – денежные средства и… … Финансово-кредитный энциклопедический словарь

ликвидные активы — Наличность или активы, легко конвертируемые в наличную валюту.

Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь

Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь

Книги

- Финансовые рынки и институты. Учебник и практикум для СПО, М. Н. Михайленко. Изложены понятие финансовой системы, ее назначение. Дана характеристика функций финансовой системы. Подробно рассмотрены основные элементы финансовой системы — финансовые институты, а также… Подробнее Купить за 1489 грн (только Украина)

- Финансовые рынки и институты. Учебник для прикладного бакалавриата, Михайленко М.Н.. Изложены понятие финансовой системы, ее назначение. Дана характеристика функций финансовой системы. Подробно рассмотрены основные элементы финансовой системы — финансовые институты, а также… Подробнее Купить за 1489 грн (только Украина)

- Рынок ценных бумаг. Учебник и практикум для академического бакалавриата, Михайленко М.

Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб

Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб

это… Анализ ликвидности :: BusinessMan.ru

При рассмотрении финансовой устойчивости, платёжеспособности, а также инвестиционной привлекательности предприятия обязательно рассчитывают и анализируют его ликвидность. Это делается для того, чтобы лучше понять возможность выполнения краткосрочных и долгосрочных обязательств.

Понятие и сущность ликвидности

Перед тем как начинать разбирать виды, а также проводить какой-либо анализ, стоит разобраться в самом понятии и сущности показателя.

Ликвидность — это так называемая способность предприятия в определённый срок рассчитаться по всем своим обязательствам. Это означает, что, определив этот показатель, можно делать выводы о возможности расчётов с кредиторами, арендаторами и поставщиками за те ресурсы, которые имеются в наличии на текущий момент.

Также зачастую под данным понятием понимают именно ликвидность баланса. В этом нет ошибки, так как анализ показателя заключается именно в исследовании балансовых групп, но об этом немного позже.

Для того чтобы лучше разобраться в вопросе: «Ликвидность — это что?», разберёмся на следующем примере.

Конкретный пример

Есть работающее предприятие по изготовлению пластиковых бутылок. Представим, что у него есть кредит, а также неоплаченный счёт поставщика пластика. Кроме того, предприятие арендует офис и производственные мощности.

В данном случае, выполнив анализ ликвидности, можно будет сказать, как быстро сможет предприятие рассчитаться с поставщиками, арендаторами, кредиторами и за счёт каких своих активов, если все они вдруг потребуют немедленной оплаты.

Именно это и характеризует данный показатель.

Другими словами, ликвидность — это показатель, который указывает на возможную скорость реализации активов предприятия разных групп для скорейшего погашения всех своих взятых обязательств.

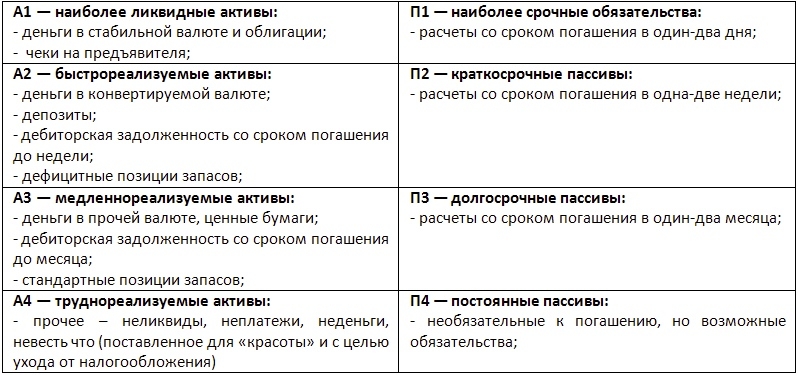

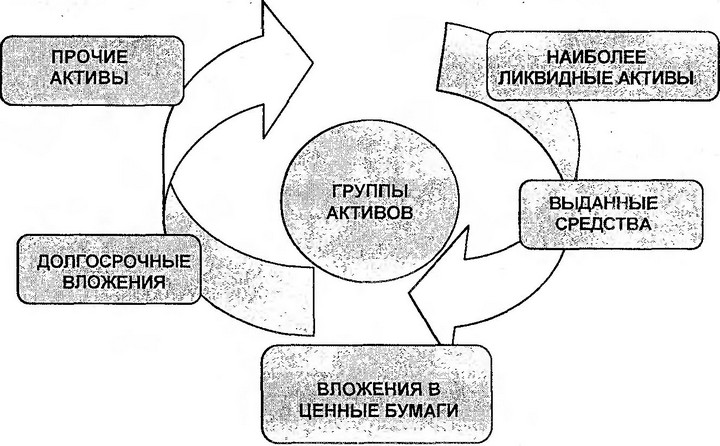

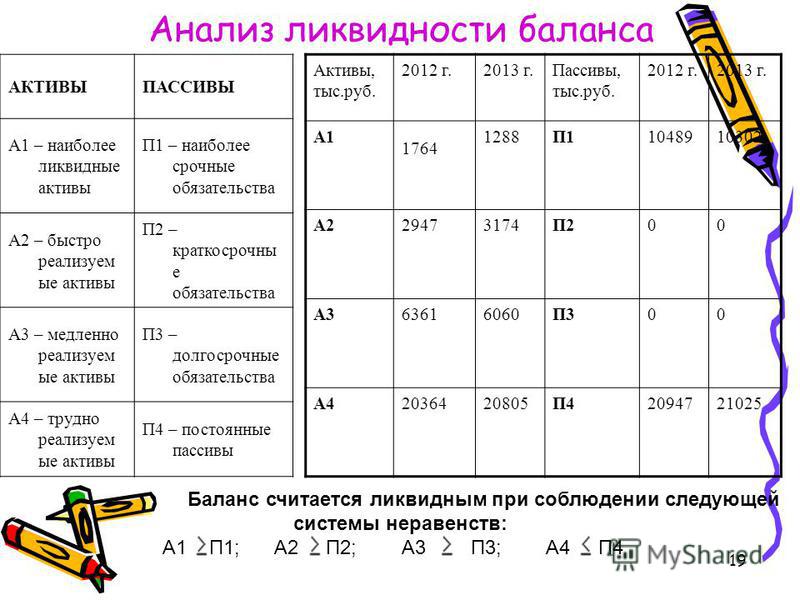

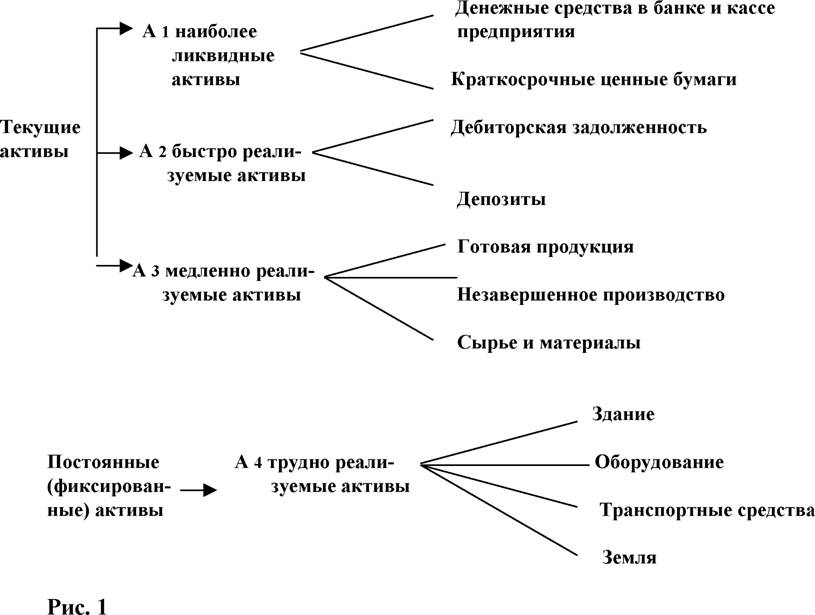

Группы активов

На характеристику ликвидности влияют активы, которые различаются сроками своей реализации и возможности быстрой продажи.

Можно выделить следующие группы по активам баланса предприятия:

- Абсолютно ликвидные.

- Быстро реализуемые.

- Медленно реализуемые.

- Труднореализуемые.

Также можно выделить по пассивам баланса следующие группы обязательств:

- Наиболее срочные.

- Обладающие средней срочностью.

- Долгосрочные.

- Постоянные.

Рассмотрим каждую группу подробней.

Абсолютно ликвидные активы

В данную группу входят такие активы предприятия, которые можно моментально извлечь. К примеру, это денежные средства в кассе, краткосрочная дебиторская задолженность и другие финансовые вложения с коротким сроком.

Таким активам свойственна абсолютная ликвидность. Это означает, что их можно использовать для погашения срочных и текущих обязательств без потери их стоимости.

Быстро реализуемые активы

К ним относят дебиторскую задолженность, срок оплаты которой равен или меньше 1 года, а также оборотные активы, имеющие короткий срок преобразования в денежные средства.

Под ними понимают те средства предприятия, которые моментально превратить в деньги нельзя — для этого нужно время. Но тем не менее, по сравнению со следующими двумя группами, срок их реализации намного короче.

Медленно реализуемые активы

В данную группу входит долгосрочная дебиторская задолженность (более одного года), запасы предприятия на складах, налог на добавленную стоимость и другие активы предприятия, реализация которых требует достаточно большое количество времени.

Такие активы принято считать низколиквидными.

Труднореализуемые активы

Данная группа собрала в себе активы, срок реализации которых очень долгий. К ним относятся все необоротные активы предприятия: основные средства, долгосрочные финансовые инвестиции и т. д.

К ним относятся все необоротные активы предприятия: основные средства, долгосрочные финансовые инвестиции и т. д.

Обычно подобные активы участвуют не в одном производственном обороте, а в нескольких. Потеря таких ресурсов грозит предприятию остановкой производства или банкротством.

Далее перейдём к рассмотрению группировки запасов по степени ликвидности.

Наиболее срочные обязательства

К данной группе относятся такие пассивы, которые погасить нужно в срок до трёх месяцев. Эта кредиторская задолженность, которая может выступать в качестве задолженности за товары или услуги.

Могут быть также неоплаченные коммунальные счета, аренда имущества или оборудования, но главное то, что срок обязательного погашения не должен превышать трёх месяцев.

Обязательства, обладающие средней срочностью

Такими обязательствами могут быть краткосрочные займы или кредиты. Срок погашения может быть от трёх до шести месяцев.

К данной группе может также относиться и другая кредиторская задолженность со сроками выполнения обязательств до 6 месяцев.

Долгосрочные обязательства

Сюда относится четвёртый раздел баланса. То есть все долгосрочные обязательства, кредиты и прочие виды задолженность юридического лица перед другими субъектами хозяйственной деятельности.

Наличие такой задолженности является нормальным условием функционирования любого предприятия и не означает присутствия негативной платёжеспособности.

Постоянные обязательства

Можно сказать, что это задолженность компании перед её акционерами. Это собственный капитал организации. Сюда входят основные средства. Отдавать их придётся только при закрытии предприятия.

После того как мы ознакомились с вышеперечисленными группами, рассмотрим способ их анализа и то, как рассчитать коэффициент тек. ликвидности, а также другие показатели.

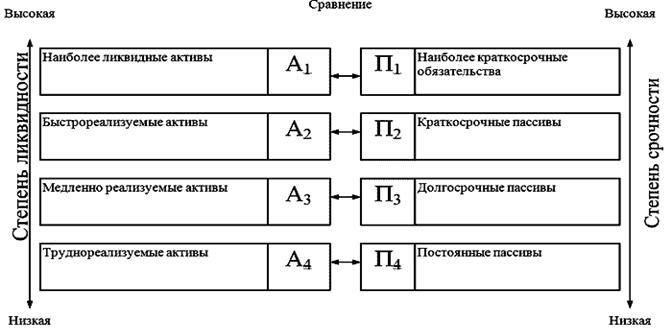

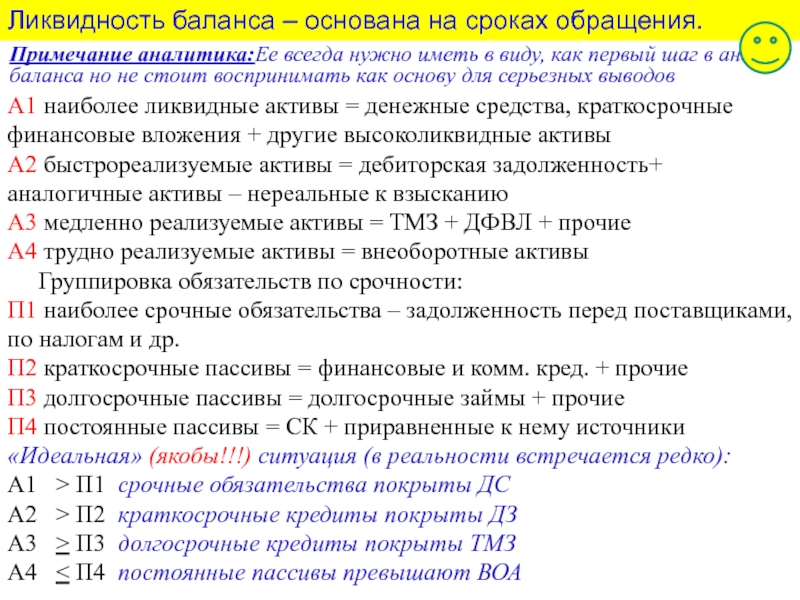

Анализ ликвидности

Если вы разобрались с группами активов и пассивов, то можно переходить к принципам анализа составляющих исследуемого показателя.

Ликвидность баланса считается идеальной, если соблюдаются следующие условия:

- Размер абсолютно ликвидных активов больше наиболее срочных обязательств.

- Сумма быстро реализуемых активов превышает уровень обязательств, обладающих средней срочностью.

- Количество медленно реализуемых активов больше долгосрочных обязательств.

- Труднореализуемые активы меньше постоянных обязательств предприятия.

Если соблюдаются не все условия, а только частично, то это может быть первым сигналом к тому, что ликвидность баланса находится не на должном уровне.

Однако следует понимать, что для некоторых отраслей такое отклонение является нормальным. Это, к примеру, сектора экономики, которые подразумевают наличие в эксплуатации у предприятия большого количества имущества, не принадлежащего ему. В таком случае долгосрочные пассивы всегда будут несоизмеримо больше любых активов компании.

Коэффициенты ликвидности

Для понимания уровня платежеспособности, на котором находится предприятие, можно использовать специальные коэффициенты.

Первым рассмотрим коэффициент тек. ликвидности.

Его также называют коэффициентом общей ликвидности. Для расчёта необходимо использовать следующую формулу: Ктек.л. = оборотные активы / долгосрочные обязательства.

Для расчёта необходимо использовать следующую формулу: Ктек.л. = оборотные активы / долгосрочные обязательства.

Коэффициент, рассчитанный таким способом, отображает способность компании выполнять свои текущие обязательства исключительно за счёт оборотных активов. Текущая ликвидность считается хорошей, если показатель находится на уровне от 1,5 до 2,5. Если показатель меньше, то можно говорить об опасном финансовом положении, а если более 2,5, то это свидетельствует о нерациональном использовании денежных средств.

Коэффициент моментальной ликвидности рассчитывается следующим образом: Км.л. = (оборотные активы — запасы) / долгосрочные обязательства.

Данным образом просчитывают возможность быстрого расчёта с краткосрочными долгами за счёт высоко ликвидных средств, за исключением запасов. Нормальным считается значение коэффициента от 0,6 до 1,0.

Коэффициент абсолютной ликвидности можно вычислить так: Кабс.л. = (денежные средства + краткосрочные инвестиции) / текущие обязательства.

Абсолютная ликвидность предприятия будет на нормальном уровне, если коэффициент будет иметь значение выше 0,2. Чем ниже значение – тем меньшей платёжеспособностью обладает компания.

Заключение

Выполняя анализ ликвидности по формулам и рекомендациям, указанным выше, можно сделать полные и достоверные выводы о текущем положении предприятия на рынке, а также понять и найти пути решения проблем с платежеспособностью.

Но не стоит забывать о необходимости расчёта показателей финансовой устойчивости, платежеспособности и других, которые влияют на общую картину, показывающие финансовую защиту и инвестиционную привлекательность компании.

А1 — П1

Определение

А1 — П1 — это первое неравенство платёжеспособности (все неравенства платёжеспособности).

Характеризует оперативную (срочную, мгновенную) платёжеспособность предприятия. Отвечает на вопрос, достаточно ли активов с мгновенной ликвидностью А1 для погашения самых срочных пассивов П1.

Иными словами, достаточно ли денежных средств и краткосрочных финансовых вложений для погашения задолженности кредиторам.

Формула расчёта (по отчётности)

А1 — П1 или строка 1240 плюс строка 1250 минус строка 1520 бухгалтерского баланса

Норматив

Больше либо равно нулю

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Если А1 больше П1, то есть А1 — П1 больше нуля, значит, предприятие может с помощью активов с мгновенной ликвидностью полностью осуществить платежи по пассивам с наибольшей срочностью

Если показатель ниже нормы

Если А1 меньше П1, то есть А1 — П1 меньше нуля, значит, предприятие не может с помощью активов с мгновенной ликвидностью полностью осуществить платежи по пассивам с наибольшей срочностью

Если показатель увеличивается

Обычно позитивный фактор

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Ликвидность (Liquidity) — Инвестопедия: инвестиционная энциклопедия

Ликвидность характеризует степень, с которой актив или ценная бумага могут быть куплены или проданы на рынке без изменения своей стоимости.

Рыночная ликвидность характеризует степень, с который рынок (такой как фондовый рынок или городской рынок недвижимости), позволяет активам покупаться и продаваться по устойчивым ценам. Денежные средства являются наиболее ликвидным активом, в то время как недвижимость, искусство и предметы коллекционирования являются относительно неликвидными.

Ликвидность баланса характеризует степень, с которой физическое лицо или компания могут выполнять свои финансовые обязательства с ликвидными активами доступными для них. Существует несколько показателей, которые выражают ликвидность баланса.

Подробнее о ликвидности

Наличные считаются стандартом ликвидности, поскольку они могут быть быстро и легко преобразованы в другие активы. Если человек хочет холодильник за $ 1000, наличные деньги являются наиболее удобным активом, который может использоваться для его получения. Если этот человек не имеет денег, но имеет редкую коллекцию книг, которая оценена в $ 1000, то он вряд ли найдет кого-то, кто готов отдать холодильник в обмен на эту коллекцию. Вместо этого, необходимо продать коллекцию и использовать вырученные деньги для покупки холодильника. Но быстро продать книги будет сложно, и чтобы не искать долго покупателя, владелец книг должен сделать скидку. Вот поэтому редкие книги являются неликвидными активами.

Вместо этого, необходимо продать коллекцию и использовать вырученные деньги для покупки холодильника. Но быстро продать книги будет сложно, и чтобы не искать долго покупателя, владелец книг должен сделать скидку. Вот поэтому редкие книги являются неликвидными активами.

Рыночная ликвидность

В примере, приведенном выше, не существует рынка по обмену холодильников на редкие книги, потому что он будет абсолютно неликвиден. А вот фондовый рынок характеризуется более высокой ликвидностью. В нормальной ситуации, если биржа имеет высокий объем торговли, цена, которую покупатель предлагает за одну акцию (цена bid) будет близка к цене, по которой продавец готов принять сделку (цена ask). В этом случает, инвесторам не придется отказываться от нереализованной прибыли, чтобы быстрее продать ценные бумаги. Когда спрэд между ценой покупки и ценой продажи растет, рынок становится все более неликвидным. Рынки недвижимости по своей природе менее ликвидны, чем фондовые рынки.

Ликвидность баланса

Для физического лица или компании, ликвидность баланса является показателем способности погашать долги по мере их появления, т. е., иметь доступ к своим деньгам, когда появится необходимость. В приведенном выше примере, активы в виде редкой книжной коллекции относительно неликвидны, и, скорее всего, их стоимость в $ 1000 трудно реализуема. С практической точки зрения, оценка ликвидности баланса означает сравнение ликвидных активов с краткосрочными обязательствами. Существует целый ряд коэффициентов, измеряющих ликвидность баланса, которые различаются тем, как строго они определяют «ликвидные активы».

е., иметь доступ к своим деньгам, когда появится необходимость. В приведенном выше примере, активы в виде редкой книжной коллекции относительно неликвидны, и, скорее всего, их стоимость в $ 1000 трудно реализуема. С практической точки зрения, оценка ликвидности баланса означает сравнение ликвидных активов с краткосрочными обязательствами. Существует целый ряд коэффициентов, измеряющих ликвидность баланса, которые различаются тем, как строго они определяют «ликвидные активы».

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности является самым простым и наименее строгим показателем. К оборотным активам относятся те активы, которые обоснованно могут быть преобразованы в денежные средства в течение одного года.

Коэффициент текущей ликвидности = оборотные активы / краткосрочные обязательстваКоэффициент срочной ликвидности или коэффициент «лакмусовой бумажки»

Коэффициент срочной ликвидности или коэффициент «лакмусовой бумажки» более строгий, нежели коэффициент текущей ликвидности. Он исключает материально-производственные запасы и прочие оборотные активы, которые не так ликвидны как денежные средства и их эквиваленты, дебиторская задолженность и краткосрочные финансовые вложения.

Он исключает материально-производственные запасы и прочие оборотные активы, которые не так ликвидны как денежные средства и их эквиваленты, дебиторская задолженность и краткосрочные финансовые вложения.

Коэффициент срочной ликвидности = (денежные средства и их эквиваленты + краткосрочные финансовые вложения + дебиторская задолженность) / текущие обязательстваКоэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности является наиболее строгим из всех коэффициентов ликвидности. Он исключает дебиторскую задолженность, материально-производственные запасы и прочие оборотные активы. Коэффициент абсолютной ликвидности точнее оценивает способность физического или юридического лица оставаться платежеспособным в случае возникновения чрезвычайной ситуации. Даже высокорентабельные компании могут столкнуться с проблемами, если они не имеют ликвидности, чтобы реагировать на непредвиденные события.

Коэффициент абсолютной ликвидности = (денежные средства и их эквиваленты + краткосрочные финансовые вложения) / текущие обязательстваЧем важна ликвидность

Ликвидность — это фактор спроса и предложения ценной бумаги. Большинство людей считают размер спрэда между ценой покупки и ценой продажи показателем ликвидности ценной бумаги — чем больше спред, тем ниже ликвидность ценной бумаги. Например, давайте предположим, что вы следите за акциями компании XYZ. Если bid будет равен $ 50, а ask $ 51,50, то спрэд между ценой покупки и ценой продажи будет равен $ 1.50. Значение спреда может колебаться в разные стороны, в зависимости от текущего значения. Увеличение значения спреда обозначает увеличение риска ликвидности, и наоборот.

Большинство людей считают размер спрэда между ценой покупки и ценой продажи показателем ликвидности ценной бумаги — чем больше спред, тем ниже ликвидность ценной бумаги. Например, давайте предположим, что вы следите за акциями компании XYZ. Если bid будет равен $ 50, а ask $ 51,50, то спрэд между ценой покупки и ценой продажи будет равен $ 1.50. Значение спреда может колебаться в разные стороны, в зависимости от текущего значения. Увеличение значения спреда обозначает увеличение риска ликвидности, и наоборот.

Какие активы считаются ликвидными активами?

Ликвидные активы — это вещи, которые можно быстро конвертировать в наличные без потери стоимости. Они бывают разных форм, таких как наличные деньги, акции и другие рыночные ценные бумаги, фонды денежного рынка и многое другое. Ликвидные активы отличаются от своих неликвидных или фиксированных аналогов. Эти вложения требуют гораздо больше времени для конвертации в наличные, как правило, из-за отсутствия покупателей.

Вам нужна помощь в составлении и поддержании инвестиционного и финансового плана на будущее? Поговорите с местным финансовым консультантом сегодня .

Какие виды активов являются ликвидными?

Подумайте, какие активы у вас есть в пределах легкой досягаемости, за которые при необходимости можно заплатить за относительно короткий промежуток времени. Некоторыми примерами этих ликвидных активов являются наличные деньги, текущие счета, сберегательные счета и некоторые инвестиционные фонды.

Знание общей стоимости ваших ликвидных активов может быть особенно полезным, если вы изо всех сил пытаетесь заплатить за что-то в крайнем случае. Это делает их особенно ценным дополнением к вашему чрезвычайному фонду.

Денежные средства и их эквиваленты

Денежные средства — ваш самый ликвидный актив, потому что вам не нужно предпринимать дальнейших шагов для его конвертации — это уже наличные деньги. Вы можете использовать его для немедленной оплаты товара или услуги, а также для погашения любых непогашенных долгов.

Денежные средства обычно хранятся на текущих счетах, сберегательных счетах или счетах денежного рынка. Вы можете быстро снять с них деньги, чтобы оплатить долги или другие обязательства. Другие фонды, такие как доверительный фонд, возврат налогов, урегулирование в суде и некоторые депозитные сертификаты (CD), включены в обозначение счетов, подобных наличным деньгам.Несмотря на то, что они не являются наличными, их относительно легко конвертировать в наличные, чтобы вы могли провести транзакцию как можно быстрее. В случае компакт-диска обратите внимание, что это зависит от правил учетной записи; во многих случаях существует наказание за снятие денег до истечения срока.

Налогооблагаемые инвестиционные счета

Если у вас есть несколько различных инвестиционных счетов, вы можете ликвидировать их и конвертировать в наличные немного медленнее, чем некоторые из счетов, упомянутых выше, но все же в разумные сроки.Инвестиционные счета могут превратиться в наличные в течение пары недель или месяцев и, следовательно, являются устойчиво ликвидными активами. Инвестиционные счета могут содержать различные ценные бумаги, в том числе:

- Акции

- Облигации

- Фонды денежного рынка

- Паевые инвестиционные фонды и другие виды инвестиций на фондовом рынке

Хотя инвестиционные счета являются ликвидными, вам не следует полагаться на них так же, как вы полагаетесь на свои денежные счета. Это связано с тем, что инвестиции в ценные бумаги сопряжены с риском потерь, а это означает, что вы можете потерять часть своих денег, если рынок пойдет вниз.Вы можете ликвидировать свои вложения, но вы можете не получить столько денег, сколько вложили.

Как правило, по-настоящему ликвидными считаются только налогооблагаемые инвестиционные счета. В этом отличие от пенсионных счетов с льготным налогообложением, которые различаются по ликвидности, но, как правило, ограничивают ваши возможности по ликвидации активов. Планы IRA не могут считаться ликвидными, если вы не достигли пенсионного возраста, потому что вы все равно будете обязаны уплатить штрафы IRS за досрочное снятие средств. Но вы можете потребовать снятия средств в затруднительных обстоятельствах, если ваша ситуация требует отказа от 10% штрафа за досрочное снятие средств.

Как увеличить ликвидные активы

Создание ликвидных активов по существу означает, что вы составляете план финансового страхования. На случай чрезвычайной ситуации у вас будут деньги, чтобы прикрыть себя и / или своих близких в случае серьезных или неожиданных происшествий.

Взгляните на свои активы и расположите их в порядке ликвидности. Если у вас нет денег на покрытие чрезвычайной ситуации, начните с этого: чрезвычайного фонда. Добавьте к этому как можно больше.Комфортная сумма покроет ваши основные потребности и расходы в течение трех-шести месяцев, если вы потеряете работу. И эта сумма, конечно, не для всех одинакова. Он варьируется в зависимости от таких факторов, как ваши конкретные ежемесячные расходы, семейные и жилищные условия.

Чрезвычайный фонд может быть самым простым способом начать наращивание ликвидных активов, но есть и другие способы. Вы можете попробовать роботизированный советник или использовать различные инструменты, от приложений для мобильного банкинга до инвестиционных приложений, для использования которых требуется не более пары долларов.Вы также можете использовать калькулятор бюджета для краткосрочного планирования и калькулятор инвестиций, чтобы получить представление о том, как ваши активы могут расти с течением времени.

Ликвидные активы по сравнению с основными активами

Основные средства, которые иногда называют неликвидными активами, представляют собой инвестиции или другие активы, которые нельзя быстро ликвидировать. Например, ваш дом, который, вероятно, стоит значительных денег, будет трудно продать в короткие сроки. В результате, когда кто-то хочет продать основной актив в течение короткого периода времени, он может быть вынужден согласиться на меньшую сумму из-за отсутствия большого рынка.

Вот несколько примеров основных средств:

- Ваш дом и другая недвижимость

- Антиквариат

- Ювелирные изделия

- Мебель

- Ваш автомобиль

Одна вещь, которую вы заметите, заключается в том, что большинство вышеперечисленных активов имеют стабильные цены и стабильные рынки. Однако возможность продать свое золотое ожерелье, машину или другой основной актив часто затруднена, потому что найти покупателя может быть непросто.

С другой стороны, ликвидные активы продаются практически в любой момент. Например, если у вас есть деньги, связанные с акциями и облигациями, вы можете просто продать эти инвестиции и получить доступ к своим деньгам в довольно короткие сроки.

Что такое ликвидные активы? (с иллюстрациями)

Ликвидные активы — это наличные деньги или любые материальные или нематериальные предметы, которые можно быстро и легко конвертировать в наличные, обычно в течение 20 дней, без значительной потери своей стоимости.Эти активы являются одними из самых основных типов финансовых ресурсов, используемых потребителями, предприятиями и инвесторами. Денежные средства и текущие счета — две наиболее очевидные формы ликвидных активов.

Денежные средства и банковские счета являются распространенными формами ликвидных активов.Валюта

Законное платежное средство для покупок и погашения непогашенных долгов, валюта остается наиболее распространенным видом ликвидных активов, постоянно используемых розничными потребителями.Деньги, депонированные на сберегательный или текущий счет, считаются ликвидным активом, потому что есть возможность немедленно получить доступ к средствам для погашения долгов. Дебетовая карта предлагает потребителям еще больший доступ к немедленным ликвидным активам.

Дебетовые карты предлагают потребителям более широкий доступ к их ликвидным активам.Инвестиции

Некоторые инвестиции с процентным доходом могут быть быстро ликвидированы, что позволяет квалифицировать их как ликвидные активы. Доли фондов денежного рынка, облигации, паевые инвестиционные фонды и денежная стоимость полиса страхования жизни являются примерами инвестиций, которые при необходимости могут быстро обеспечить денежные средства.Депозитные сертификаты и акции также могут подпадать под это определение. Хотя фактическая рыночная ликвидность каждого актива может быть разной, главное в том, что всегда есть люди, желающие купить эти предметы, поэтому их можно относительно легко продать. В случае некоторых активов, находящихся в совместном владении, только часть актива может считаться ликвидной.

Прочие активы

Окончательный расчет, присужденный судом за убытки в судебном процессе, также может считаться ликвидным активом в зависимости от условий платежа, установленных судом.Возврат налогов и остатки средств в целевых фондах часто включаются в рабочее определение ликвидных активов.

Минус ликвидные и неликвидные активы

Ипотека иногда считается ликвидным активом, но она намного менее ликвидна, чем многие другие типы.Недвижимость также с большей вероятностью будет продана по цене ниже ее стоимости, если ее придется быстро ликвидировать; если рынок нестабилен, также может быть трудно определить истинную стоимость недвижимости. Поскольку ключевой частью ликвидности является то, что актив продается по фактической стоимости или очень близкой к ней, это означает, что недвижимость часто считается «неликвидной» или ее нелегко продать.

Любой предмет, стоимость которого не установлена, не считается ликвидным активом, даже если этот предмет может быть продан по высокой цене.Когда рынок для предмета небольшой или неопределенный, продажа может существенно повлиять на его стоимость. Даже акции, которые обычно считаются ликвидными активами, могут оказаться неликвидными, если на продажу выставлен большой пакет, что может снизить их рыночную стоимость.

Деловые активы

Для предприятий ликвидные активы могут включать денежные средства, рыночные ценные бумаги и дебиторскую задолженность.Эквиваленты денежных средств, которые при необходимости могут быть быстро конвертированы в денежные средства, также считаются ликвидными. Бизнес должен быть достаточно ликвидным, чтобы покрывать расходы, но не иметь в наличии столько денежных средств, чтобы не использовать возможности краткосрочного инвестирования.

Компании часто делят свои активы на чистые ликвидные, быстрые и оборотные активы.Чистые ликвидные активы — это то, что осталось бы, если бы все долги предприятий были выплачены. Быстрые активы — это те, которые могут быть немедленно конвертированы в наличные, а текущие — это те, которые могут быть конвертированы в течение года.

Семейный дом или другая недвижимость можно считать ликвидным активом, хотя есть гораздо более ликвидные варианты.liquid asset — перевод на французский — примеры английский

Эти примеры могут содержать грубые слова на основании вашего поиска.

Эти примеры могут содержать разговорные слова, основанные на вашем поиске.

Сделка с обеспеченным финансированием, при которой обеспечение квалифицируется как ликвидный актив

Гарантия финансирования операций для обеспечения безопасности при сохранении устойчивости к действию actif LiquideЕсли обеспечение, которое должно быть получено, не соответствует критериям ликвидного актива , отток должен быть отражен в полном объеме.

Si la sreté à Recevoir ne peut être considéréecom un actif Liquide , la sortie de trésorerie est intégralement déclarée.Все поступления от нового финансирования первоначально инвестируются в портфель ликвидных активов МБРР до тех пор, пока они не потребуются для операций МБРР.

Les Nouvelles ressources sont d’abord placées dans le portefeuille d ‘ actifs liquides de la BIRD, jusqu’à ce qu’elles soient Requires aux fins des opérations de cette dernière.Если вам не нужна эта форма ликвидного актива в вашем портфеле, можно рассмотреть ряд других альтернатив GIC.

Si vous n’avez pas besoin de cette forme d ‘actif Liquide dans votre portefeuille, или существует в определенном наборе альтернатив CPG.Если обеспечение имеет уровень 1, 2A или 2B, но не может квалифицироваться как ликвидный актив в соответствии с Разделом II Постановления, делегированного комиссией (ЕС) 2015/61, оно должно быть отражено как неликвидное.

Lorsque la sûreté est de niveau 1, 2A или 2B, mais ne peut être considéréecom un actif Liquide au sens du titre II du règlement délégué (UE) 2015/61 de la Commission, elle doit être déclaréecom non liquide.ликвидный актив обеспечение, подлежащее обмену на неликвидные активы

Sûretés constituées d ‘ actifs liquides échangeables contre des actifs non liquidesвнутри IPS или кооперативной сети, если депозитное учреждение рассматривается как ликвидный актив

Dans le cadre d’un système de Protection Institutionnel ou d’un réseau coopératif et traitéscom des actifs liquides par l’établissement déposantОбеспечение квалифицируется как ликвидный актив (статья 32 (3) (b))

Sûreté élitable en tant qu ‘ actif Liquide [статья 32, абзац 3, пункт b]Кредитные организации должны указать в столбце 040 стоимость ликвидных активов в соответствии с определением, изложенным в статье 9 Делегированного постановления Комиссии (ЕС) 2015/61.

Таблицы декларирования кредитных историй в колонне 040 в валерке actif Liquide соответствуют определению в соответствии со статьей 9 действующего законодательства (UE) 2015/61 Комиссии.Если актив не является «ликвидным активом », поступление, которое должно быть получено, должно быть отражено в полном объеме.

Si l’actif n’est pas un « actif Liquide «, l’entrée de trésorerie à Recevoir est déclarée dans son intégralité.Поэтому они, как правило, лучше подходят в качестве альтернативы ликвидному активу — «тихой гавани» и, следовательно, могут облегчить «нормальный» швейцарский франк в качестве безопасной гавани.

Elles sont donc généralement mieux Adapted Com actifs liquides alternatifs — un «Убежище sûr» и «peut par conséquent soulager la CHF« normale »com valeur убежище.Группа отмечает, что в движении денежных средств участвовало не менее пяти различных стран и что указанные лица представляют 40% -ную собственность компании Lonestar с очевидными крупными и ликвидными активами в размере единиц.

Le Groupe отмечает, что движение фондов, связанных с моинами, платит и другими, представляет собой 40% акций Lonestar, представляющих actifs liquides très важных.для каждой колонки 140, 150 и 160 — общий приток от обеспеченного кредитования и операций, проводимых рынком капитала (независимо от того, квалифицируется ли обеспечение как ликвидный актив или нет).

pour chacune des colnes 140, 150 и 160, общее количество входов в систему, проверенную на готовые гарантии и операции, соответствующие условиям марша (que la sreté soit éllected ou non en tant qu ‘ actif liquide ).Это полностью ликвидный актив .

Ликвидный актив считается легкодоступным для кредитной организации, если нет никаких юридических или практических препятствий для способности кредитной организации своевременно монетизировать такой актив.

Un actif Liquide — это доступ к репутации, доступной в таблице с юридическим или юридическим лицом, препятствующей практической работе с денежными средствами.Если ликвидный актив перестает быть приемлемым в запасе ликвидных активов, организация может, тем не менее, продолжать считать его ликвидным активом в течение дополнительного периода в 30 календарных дней.

Lorsqu’un actif Liquide cesse d’être élitable dans le stock d’actifs liquides, un établissement peut néanmoins continue à le considérer com un actif liquide pendant trente jours civils Supplémentaires.Таким образом, наличные средства представляют собой высоколиквидный актив .

Выполнение предыдущих рекомендаций — ликвидный актив эффективность управления 12.

Suite donnée aux recmandations antérieures — performance de la trésorerie 12.Это второй по величине ликвидный актив после денежных средств и представляет собой значительные вложения оборотного капитала.

Ils se classent au deuxième rang des actifs les plus liquides , après la trésorerie, et représentent un investissement important du fonds de roulement.Объяснение ликвидности| Binance Academy

TL; DR

Ликвидность — это показатель того, насколько легко вы можете конвертировать актив в наличные или другой актив. У вас в рюкзаке может быть самая редкая и самая ценная старая книга, но если вы один на удаленном острове, вам будет сложно найти покупателя.

С другой стороны, если вы хотите купить BTC на 100 долларов США по паре BTC / USDT на Binance, вы сможете сделать это практически мгновенно без какого-либо влияния на цену.Вот почему ликвидность важна, когда речь идет о финансовых активах.

Введение

Какой хороший способ измерить состояние рынка? Вы можете посмотреть объем торгов, волатильность или другие технические индикаторы. Однако есть решающий фактор — ликвидность. Если рынок неликвиден, может быть довольно сложно совершать сделки, не оказывая значительного влияния на цену. Давайте углубимся в то, что такое ликвидность и почему это важно.

Что такое ликвидность?

Ликвидность — это мера легкости, с которой актив может быть преобразован в другой актив, не влияя на его цену.Проще говоря, ликвидность описывает, насколько быстро и легко актив можно купить или продать.

В этом смысле хорошая ликвидность означает, что актив можно быстро и легко купить или продать без особого влияния на его цену. И наоборот, плохая или низкая ликвидность означает, что актив нельзя купить или продать быстро. Или, если возможно, сделка существенно повлияет на ее цену.

Денежные средства (или их эквиваленты) можно считать наиболее ликвидным активом, поскольку их можно легко конвертировать в другие активы.Аналогичным активом в мире криптовалют является стейблкоин.

Хотя стейблкоины и цифровые валюты еще не являются частью стандарта для повседневных платежей, их широкое распространение — лишь вопрос времени. В любом случае, большая часть объема криптовалютного рынка уже сделана в стейблкоинах, что делает их очень ликвидными.

С другой стороны, недвижимость, экзотические автомобили или редкие предметы могут считаться относительно неликвидными, поскольку их покупка или продажа — не всегда легкая задача.У вас может быть редкий артефакт, но найти желающего покупателя по справедливой рыночной цене может быть сложно.

Также предположим, что вы хотите купить машину за свой артефакт. Практически невозможно найти человека, продающего именно ту машину, которая вам нужна, кто захочет обменять ее на ваш артефакт. Вот тут-то и пригодятся наличные.

Материальные активы обычно менее ликвидны, чем цифровые активы, потому что они … ну, материальные. Это сопряжено с дополнительными расходами, и транзакция может занять довольно много времени.

Однако в контексте цифрового обмена и криптовалют покупка или продажа активов — это игра, в которой перемещаются биты в компьютерах. Это действительно дает некоторые преимущества для ликвидности, поскольку клиринг транзакции относительно прост.

С учетом сказанного, лучше всего рассматривать ликвидность как спектр. С одной стороны, у нас есть деньги и стейблкоины. С другой стороны, у нас очень неликвидные активы, например, редкие предметы. Лучше всего думать об активах как об определенной части этого спектра ликвидности.

В традиционном понимании существует два типа ликвидности — учетная ликвидность и рыночная ликвидность.

Что такое учетная ликвидность?

Бухгалтерская ликвидность — это термин, который чаще всего используется в контексте предприятий и их балансов. Это относится к легкости, с которой компания может выплатить свои краткосрочные долги и текущие обязательства своими оборотными активами и денежным потоком. Таким образом, ликвидность бухгалтерского учета напрямую связана с финансовым здоровьем компании.

Что такое рыночная ликвидность?

Рыночная ликвидность — это степень, в которой рынок позволяет покупать и продавать активы по справедливым ценам.Это цены, наиболее близкие к истинной стоимости активов. В этом случае внутренняя стоимость означает, что самая низкая цена, по которой продавец готов продать (аск), близка к наивысшей цене, по которой покупатель готов купить (бид). Разница между этими двумя значениями называется спредом спроса и предложения.

Спрэд спроса и предложения

График глубины BNB / USDC со спредом спроса и предложения 0,2%

Спред спроса и предложения — это разница между самым низким и самым высоким спросом.Как вы понимаете, для ликвидных рынков желателен низкий спред между ценой покупки и продажи. Это означает, что рынок имеет хорошую ликвидность, поскольку трейдеры постоянно приводят в равновесие несоответствия в цене. Напротив, большой спред между спросом и предложением обычно означает, что рынок неликвиден, и существует большая разница между тем, где покупатели хотят покупать, и где продавцы хотят продавать.

Спред бид-аск также может быть полезен для так называемых арбитражных трейдеров. Они стремятся снова и снова использовать небольшие различия в спреде спроса и предложения.Хотя арбитражные трейдеры получают прибыль, их деятельность также приносит пользу рынку. Как придешь? Поскольку они уменьшают спред между ценой покупки и продажи, другие трейдеры также получат лучшее исполнение сделки.

Арбитражные трейдеры также следят за тем, чтобы не было большой разницы в ценах между одними и теми же рыночными парами на разных биржах. Вы когда-нибудь замечали, что цена BTC примерно одинакова на крупнейших и наиболее ликвидных биржах? Это во многом благодаря арбитражным трейдерам, которые находят небольшие различия между ценами на разных биржах и получают от них прибыль.

Почему важна ликвидность?

Итак, поскольку криптовалюты являются цифровыми активами, они должны быть достаточно ликвидными, верно? Не совсем так. Некоторые криптоактивы имеют гораздо лучшую ликвидность, чем другие. Это просто побочный продукт увеличения объема торгов и эффективности рынка.

На одних рынках объем торгов в день составляет всего несколько тысяч долларов, а на других — миллиарды. Ликвидность не является проблемой для таких криптовалют, как Биткойн или Эфириум, но многие другие монеты сталкиваются со значительной нехваткой ликвидности на своих рынках.

Это особенно важно, когда речь идет о торговле альткойнами. Если вы создадите позицию в неликвидной монете, вы, возможно, не сможете выйти по желаемой цене — оставив вам сумку. Вот почему обычно лучше торговать активами с более высокой ликвидностью.

Что произойдет, если вы попытаетесь выполнить большой ордер на неликвидном рынке? Проскальзывание. Это разница между вашей предполагаемой ценой и местом исполнения вашей сделки. Высокое проскальзывание означает, что ваша сделка совершается по совсем другой цене, чем вы планировали.Обычно это происходит из-за того, что в книге заказов недостаточно заказов рядом с тем местом, где вы намеревались их выполнить. Вы можете обойти это, используя только лимитные заказы, но тогда ваши заказы могут не исполниться.

Ликвидность также может сильно меняться в зависимости от рыночных условий. Финансовый кризис может оказать значительное влияние на ликвидность, поскольку участники рынка спешат к выходу, чтобы покрыть свои финансовые обязательства или краткосрочные обязательства.

➟ Хотите начать работу с криптовалютой? Покупайте биткойны на Binance!

Заключительные мысли

Ликвидность — важный фактор при рассмотрении финансовых рынков.Как правило, желательно торговать на рынках с высокой ликвидностью, поскольку вы сможете относительно легко входить и выходить из позиций.

У вас все еще есть вопросы о ликвидности и торговле? Посетите нашу платформу вопросов и ответов Ask Academy, где сообщество Binance ответит на ваши вопросы.

Операторы — язык шаблонов Liquid

Liquid включает множество логических операторов и операторов сравнения.

Базовые операторы

== | равно |

! = | не равно |

> | больше |

< | менее |

> = | больше или равно |

<= | меньше или равно |

или | логических или |

и | логических и |

Например:

{% если product.title == "Потрясающая обувь"%}

Эти туфли классные!

{% endif%}

В теге можно использовать несколько операторов:

{% if product.type == "Рубашка" или product.type == "Обувь"%}

Это рубашка или пара обуви.

{% endif%}

содержит

содержит проверок на наличие подстроки внутри строки.

{%, если product.title содержит "Pack"%}

В названии этого продукта есть слово Pack.

{% endif%}

содержит может также проверить наличие строки в массиве строк.

{% if product.tags содержит "Hello"%}

Этот продукт был отмечен знаком "Hello".

{% endif%}

содержит может искать только строки. Вы не можете использовать его для проверки объекта в массиве объектов.

Порядок операций

В тегах с более чем одним оператором и , или операторы проверяются в порядке справа налево . Вы не можете изменить порядок операций, используя круглые скобки - круглые скобки являются недопустимыми символами в Liquid и не позволят вашим тегам работать.

{% если истина или ложь и ложь%}

Это истинно, поскольку сначала проверяется условие `and`.

{% endif%}

{% если истина и ложь и ложь или истина%}

Это оценивается как ложь, поскольку теги проверяются следующим образом:

истина и (ложь и (ложь или истина))

правда и (ложь и правда)

правда и ложь

ложный

{% endif%}

Что такое ликвидность? - Определение | Значение

Определение: Ликвидность означает наличие денежных средств или их эквивалентов для удовлетворения краткосрочных операционных потребностей.Другими словами, ликвидность - это количество ликвидных активов, которые доступны для оплаты расходов и долгов по мере наступления срока их погашения. Очевидно, что самый ликвидный актив - это наличные деньги.

Что означает ликвидность?

Кредиторы и инвесторы часто используют коэффициенты ликвидности для оценки эффективности бизнеса. Поскольку кредиторы в первую очередь озабочены способностью компании выплатить свои долги, они хотят видеть достаточно денежных средств и их эквивалентов для покрытия текущей части долга.

Пример

Инвесторы, с другой стороны, обычно больше озабочены общим состоянием бизнеса и тем, как он может повысить производительность в будущем. Компаниям, которые испытывают трудности с ликвидностью, обычно трудно расти и повышать эффективность из-за отсутствия краткосрочного финансирования. Низкая ликвидность также является для инвесторов признаком того, что компания не может эффективно генерировать доходы от своих активов для выполнения своих текущих обязательств.

Кредиторы и инвесторы обычно предпочитают более высокий уровень ликвидности, но чрезвычайно высокий уровень ликвидности может означать, что компания неправильно инвестирует свои ресурсы.Например, если наличные деньги составляют 90 процентов активов компании, инвесторы могут предположить, почему эти ресурсы не используются для увеличения объемов операций и инвестирования в новый капитал. Кредиторов, очевидно, не волнует столько денег, потому что они просто хотят убедиться, что денег достаточно для выплаты ссуд.

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и права

Л.а. равны текущим активам за вычетом товарно материальных запасов и отражаются в третьем разделе активной части баланса. К Л.а. относятся: денежные средства, золото, краткосрочные… … Энциклопедический словарь экономики и права Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь

Некоторые примеры: акции фондов денежного рынка, векселя Казначейства США (U.S. Treasury), банковские депозиты. Инвестор, вкладывающий средства в неликвидные (illiquid) инвестиции,… … Финансово-инвестиционный толковый словарь Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб

Н.. В учебнике рассмотрены понятия рынка ценных бумаг, даны характеристики основным видам ценных бумаг и важнейшим группам участников данного рынка: эмитентам, инвесторам и посредникам, указана… Подробнее Купить за 1122 руб