Инвестирование в 2022 году: куда вложить деньги и на чем заработать?

Хорошо, когда в кошельке появляются свободные деньги, позволяющие задумываться о выгодности разнообразных путей инвестирования. Но если для инвесторов с большим стажем и огромными капиталами разрабатываются специальные бизнес-планы, рассчитываются показатели окупаемости и т.д., то вот для обычного среднестатистического гражданина Украины вопрос о выгодных капиталовложениях довольно сложный. Потому что необходимо не просто иметь доход, что тоже не просто в современных реалиях экономики, но также и минимизировать риски потери своих вложений.

В этой статье вашему вниманию приводим советы по инвестированию собственных средств, а также рекомендации, куда можно вложить деньги с получением максимальной отдачи, какая инвестиция принесет максимальную отдачу на вложенный капитал.

Правила инвестированияПрежде чем куда-то инвестировать деньги, нужно знать главные правила инвестирования. Соблюдая их, вы сможете осуществлять капиталовложения успешно и со знанием дела. Конечно, нельзя начинающему инвестору сразу выполнить все рекомендации, но постараться можно, тем более что это вполне реализуемо.

Соблюдая их, вы сможете осуществлять капиталовложения успешно и со знанием дела. Конечно, нельзя начинающему инвестору сразу выполнить все рекомендации, но постараться можно, тем более что это вполне реализуемо.

- Свободные деньги. Как бы банально не звучало, но вкладывать необходимо только тогда, когда деньги есть. Если их нет, то брать в кредит, занимать у друзей или выводить из оборота другого успешного бизнеса категорически нельзя. Многие могут удивиться, ведь практика кредитования бизнеса не так мала, но это не в нашем случае. Если речь идет об Украине, где экономика так нестабильна, а риски так велики, то брать в долг для развития своего дела не нужно. Можно прогореть и с бизнесом, и еще банку остаться должным в разы больше, чем брали изначально.

- Регулярный доход. Задумываться о том, куда вложить деньги в Украине, можно только в том случае, если есть стабильная работа или другой источник дохода. Это одна из самых главных основ. Не имея постоянного дохода, вкладывать свои деньги в бизнес или другую инвестицию нельзя.

- План инвестирования. Как советуют опытные эксперты, то никогда не следует ограничиваться единым направлением. Разнообразный портфель капиталовложений позволит гарантировано получить прибыль, ведь не могут сразу три-четыре направления быть проигрышными. Но, вне зависимости от сферы и масштабов финансирования, всегда составляйте план инвестирования. Необходимо иметь четкий алгоритм своих действий, чтобы понимать, когда ситуация идет не так, как вам бы хотелось. Это поможет принимать оперативные решения для исправления возникших проблем.

Не тратьте полученную прибыль. Деньги имеют свойство обесцениваться, именно поэтому заработанные средства не нужно тратить в собственных целях. Лучше всего на первоначальных этапах полученную прибыль направлять на формирование нового портфеля. Это позволит в будущем расширить свои возможности и потенциал.

Контроль своих денег и сбережений. Не стоит бездумно вкладывать деньги, а потом забывать о них на годы. Вы, как инвестор, всегда должны интересоваться денежными потоками в своем деле. Это позволит принимать правильные управленческие решения и влиять на результат. Если процесс инвестирования пустить на самотек, то можно и вовсе потерять все свои сбережения. Фактов мошенничества сейчас очень много.

Вы, как инвестор, всегда должны интересоваться денежными потоками в своем деле. Это позволит принимать правильные управленческие решения и влиять на результат. Если процесс инвестирования пустить на самотек, то можно и вовсе потерять все свои сбережения. Фактов мошенничества сейчас очень много.

Если вы сможете руководствоваться данными правилами, или хотя бы брать их во внимание при осуществлении своей инвестиционной деятельности, то ваши шансы на успех повысятся в несколько раз.

Принципы инвестирования или «правильная инвестиция»

Придерживаясь рассматриваемых далее принципов, вы сможете улучшить свой результат и уменьшить возможные риски. Главное – это работать по определенному алгоритму, а не руководствоваться только одними эмоциями.

- Долгосрочность перспективы инвестирования. Инвестирование всегда должно быть направлено на перспективу, а значит иметь долгосрочный характер. Запомните правило: вложить деньги сегодня и уже завтра получить прибыль невозможно.

Для примера возьмём за основу стоимость любых акций: сегодня она растет, завтра падает, а через 5 лет увеличится в 5 раз. Эффективность любых капиталовложений измеряется годами, но не днями и месяцами.

Для примера возьмём за основу стоимость любых акций: сегодня она растет, завтра падает, а через 5 лет увеличится в 5 раз. Эффективность любых капиталовложений измеряется годами, но не днями и месяцами. - Тщательное изучение инструмента финансирования. Перед тем, как куда-то вложить деньги, в обязательном порядке проведите анализ данного направления. Не лишним будет пообщаться с теми, кто уже работал в данном сегменте и достиг определенных результатов.

- Собственное мнение. Как бы не были хороши и компетентны эксперты со стороны, всегда имейте и собственный вектор развития. Если вы понимаете, что данное направление интересно, и чувствуете, что сможете работать в данной сфере, то тогда не поддавайтесь всеобщим веяниям моды. Выработайте свой вектор развития, и, может, уже через несколько лет вы станете первооткрывателем.

- Умейте остановиться. Но, несмотря на предыдущий совет, всегда рационально используйте свои ресурсы. Не разрешайте адреналину руководить вашими решениями.

Всегда нужно уметь сказать стоп. Одно дело, если вы только вложили средства, другое дело, если уже продолжительное время инвестиции в бизнес не приносят дохода. В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно.

Всегда нужно уметь сказать стоп. Одно дело, если вы только вложили средства, другое дело, если уже продолжительное время инвестиции в бизнес не приносят дохода. В таком случае нужно сказать стоп, хотя бы взять паузу, переключиться на то, что реально сможет принести деньги. Не умея переключаться на другое направление деятельности, никогда нельзя достичь успеха. Другое дело, что и прыгать с одного направления на другое тоже не нужно. - Не торопитесь. Нельзя принимать решение, доверяя только эмоциям. Всегда нужно дать время «остыть» самому себе. Это позволит не поддаться собственному и чужому мнению. Кроме того, так можно обдуманно взвесить все «за» и «против», принять рациональное и правильное решение. Как советуют психологи, прежде, чем что-то купить в магазине, необходимо уйти и переждать время. Если желание осталось и после, то тогда можно смело покупать. Если нет, то тогда можно и не спешить.

Выбирайте победителей. Если рассматривать вложение средств именно в приобретение акций, то лучше всего всегда вкладывать в те компании, которые занимают лидерские позиции на рынке или хотя бы имеют перспективы развития. Вкладывать в акции заведомо неуспешных компаний не стоит.

Вкладывать в акции заведомо неуспешных компаний не стоит. - Думай о завтрашнем дне. Никогда не руководствуйтесь при принятии решений сегодняшним днем. Например, получили сегодня прибыль, и давай ее выводить. Это не мышление инвестора. Успешный бизнесмен всегда думает о перспективе, о том, во что вложить деньги завтра, получив их сегодня.

Перед тем, как рассказать, куда можно инвестировать деньги в Украине, раскроем вам еще несколько советов опытных экспертов, которые смогут помочь достичь желаемого результата и максимально обезопасить от рисков потери своих сбережений.

- Старайтесь максимально минимизировать риск для части своих вложений. Эксперты советуют, что приблизительно 30% от своих сбережений всегда необходимо направлять на то, что на 100% принесет прибыль. Это может быть депозитный счет, приобретение недвижимости, может вложения в драгоценные металлы и т.д.

- Создавайте постоянный пассивный доход.

Доход не всегда может быть активный, то есть его не всегда можно пощупать и ощутить. Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать.

Доход не всегда может быть активный, то есть его не всегда можно пощупать и ощутить. Позвольте себе при наличии средств вложить их в ценные бумаги. На акциях и облигациях можно неплохо заработать. - Разделяйте способы инвестирования (диверсификация). Как уже было сказано ранее, всегда диверсифицируйте свой портфель. Понятное дело, что все направления не станут выигрышными, но и проигрышными тоже.

- Высокодоходное инвестирование. Есть некоторые направления инвестирования, которые сразу обещают высокий доход. Необходимо такие инвестиции включить в свой портфель, но в некой пропорции от всего объема инвестиций. В противном случае можно, как выиграть, так и все проиграть.

- Проверяйте информацию. Никогда не вкладывайте деньги в то, о чем вы вообще не знаете ничего. Прежде, чем вложить, необходимо все проверить, проанализировать, а только потом принимать решение.

- Основные виды инвестиций и их классификация

Теперь переходим к самому главному — куда выгодно вложить деньги? Вопрос не так сложен, главное разбираться в том разнообразии финансовых инструментов предлагаемых на рынке. И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

И если понятие акций и облигаций знакомо большинству, то вот сама классификация таких финансовых инструментов известна не всем.

- Спекулятивные. То есть те, на которых можно заработать с помощью их перепродажи.

- Финансовые. Ярким примером являются ценные бумаги, то есть это своего рода вложения в финансовые инструменты.

- Венчурные. То есть связано с перспективами развития в будущем определенных направлений деятельности человека, например, ноу-хау, новые технологии и т.д..

- Реальные. Связаны с внесением средств в реальные объекты, например, в недвижимость.

Если говорить о сроке вложения, то здесь инвестиции можно условно разделить на три вида:

- Краткосрочные – до 1 года;

- Среднесрочные – до 5 лет;

- Долгосрочные – более 5 лет.

Классификация по форме собственности рассматривается с точки зрения причастности инвестора к той или иной категории субъектов. Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

Например, деньги может вкладывать обычное физическое лицо, а может иностранная компания. Поэтому выделяют три категории таких инвестиций:

- Частные, то есть со стороны физических лиц;

- Зарубежные – со стороны нерезидентов;

- Государственные – со стороны государственных компаний.

По уровню риска инвестиции делятся также на три группы:

- Консервативные инвестиции. Наименьший риск.

- Инвестиции с умеренным риском.

- Агрессивные инвестиции. Наибольший риск.

На первых шагах лучше избегать агрессивных вложений, хотя можно диверсифицировать портфель и таким видом, но только в небольшом количестве.

По цели инвестированияВ зависимости от того, что подразумевается под инвестированием средств со стороны самого инвестора, капиталовложения могут быть разделены на 4 класса:

- Прямые. Вкладываются в единое направление прямым финансированием.

- Портфельные.

Создается разнообразный портфель, наполненный разным видом инвестиций.

Создается разнообразный портфель, наполненный разным видом инвестиций. - Интеллектуальные. Разнообразные стартапы, ноу-хау и т.д. Это венчурные инвестиции.

- Нефинансовые. Когда инвестиции не связанны вообще никак с финансами, например, вложение в собственное образование.

Если мы говорим о среднестатистическом гражданине Украины, который на данный момент имеет некую сумму средств и хочет их вложить в определенный портфель, то такие намерения могут иметь, как негативные, так и позитивные последствия для самого гражданина.

Плюсы частных инвестицийЕсли мы говорим о главных плюсах частного инвестирования, то их несколько:

- Это возможность научиться чему-то новому и расширить свой кругозор;

- Получить диверсифицированный доход, позволяющий ощущать себя всегда и при любом экономическом состоянии успешным;

- Достичь желаемых целей и результатов за счет получаемой от инвестирования прибыли;

- Возможность постоянно возобновлять вкладываемые ресурсы.

Но при этом инвестирование не лишено и минусов, которые может ощутить каждый человек. Среди таких минусов следует выделить:

- Наличие рисков. Любая деятельность с вложениями сопряжена с определенными рисками, поэтому нельзя сказать на 100%, что что-то будет успешным, а что-то нет;

- Процесс требует хорошей стрессоустойчивости. Если вы очень эмоциональный человек, то не всегда эта деятельность сможет принести удовольствие;

- Необходимо постоянно читать, анализировать, узнавать что-то новое. Если не расширять свой кругозор знаний, то можно «отстать» от современных тенденций рынка и просто потерять свой доход;

- Для старта необходим капитал, который не всегда есть.

Представляем список способов, которые актуальны именно для Украины и помогут каждому заработать деньги даже при минимальных капиталовложениях:

- Банковский вклад.

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.;

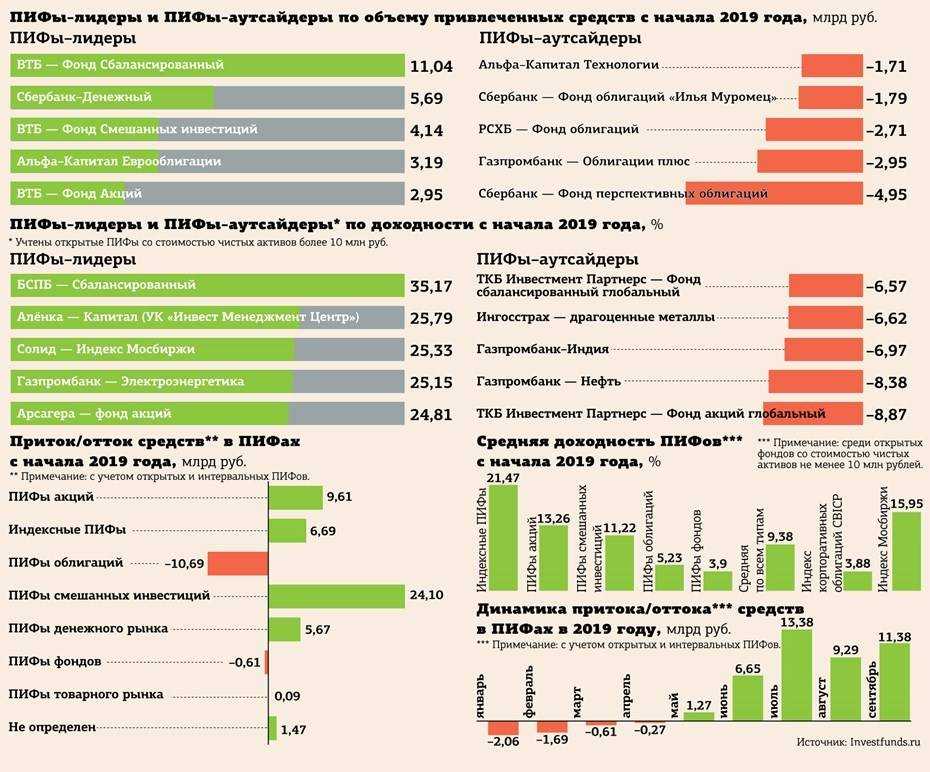

Это тот способ, который позволяет каждому вложить небольшие деньги в инвестирование. Другое дело, что уровень инфляции и размер процентных ставок почти одинаков, поэтому выгода не всегда привлекательна. Вкладывать необходимо не в те банки, где высокая ставка, а те, кто работают на рынке не первый год: Укрсоцбанк, Ощадбанк, Укрэксимбанк и т.д.; - Вложение в ПИФы. Считается, что в такие счета можно вкладывать не более 10% от собственных средств. Выбрав этот метод инвестиций в инвестиционные фоны, вашими средствами будет распоряжаться брокер. Нужно честно сказать, что это дело рискованное и возможность получения прибыли составляет 50 на 50;

- Приобретение недвижимости. Всегда беспроигрышный вариант инвестирования, особенно сейчас, когда в Украине наблюдается пик падений цен на недвижимость. Сейчас купил, потом продал или сдал в аренду;

- Драгоценные металлы. Способ, который никогда не позволит проиграть, поскольку золото всегда в цене. Для большей стабильности вы можете вкладывать средства в несколько металлов одновременно.

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток;

Например, в золото, палладий и серебро. Даже если по какому-то из них вы будете в «минусе», остальные компенсируют ваш убыток; - Инвестиции в бизнес. Способ только для тех, кто любит рисковать. Необходимо понимать, что не каждое дело может оказаться рентабельным, но то, что финансово привлекательно необходимо попробовать, это факт. Можно для начала открывать не собственное дело, а просто вложить частично в бизнес другого человека;

- Инвестирование в ценные бумаги. Самый распространённый способ инвестирования, используемый, как мелкими, так и крупными компаниями. В данном направлении самое главное – найти лицензированного надежного брокера, который поможет на начальных этапах покупать и продавать ценные бумаги;

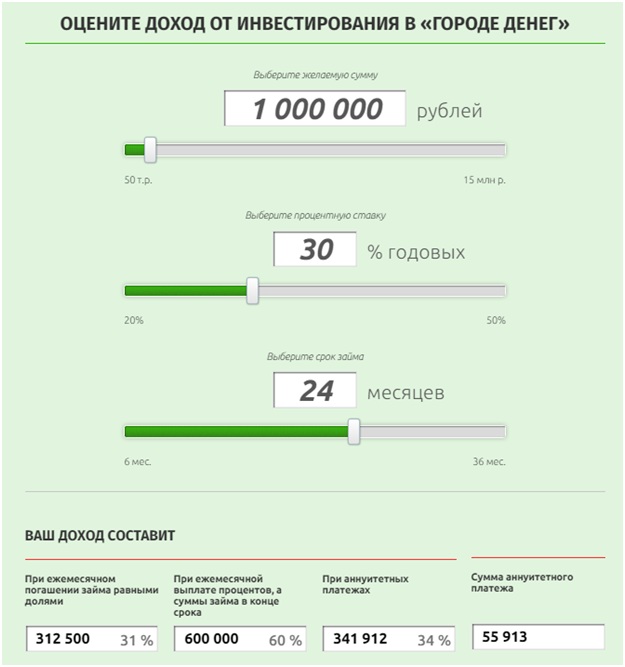

- Частное кредитование (P2P-кредитование). Набирающий популярности метод, когда вы со своим капиталом формируете фонд частного кредитования. Люди пользуются вашими средствами, а вы получаете проценты за обслуживание. Риск – можно нарваться на недобросовестного заемщика;

Покупка валюты. Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается.

Для Украины самое то, поскольку валюта постоянно растет, а гривна обесценивается. - Вложение в искусство. Способ инвестирования доступный не для всех, поскольку объекты искусства стоят дорого и не всегда их можно перепродать за реальную стоимость. Для ценителей искусства – это одно из самых перспективных направлений.

- Интернет-проекты. Очень рискованный способ, поскольку гарантий от таких проектов очень мало. Можно вложившись в очень перспективный стартап получить хорошую прибыль, а можно попасть и на мошенников;

- Бинарные опционы. Один из самых быстрых способов получения прибыли, но и один из самых рискованных. Главное – это умение правильно делать прогноз на то, как уже завтра измениться стоимость определенного актива;

- Инвестиции в себя. Это значит, что необходимо вкладывать в себя и свое развитие. Это европейский подход, когда люди вкладывают не в материальные ценности, а в саморазвитие. Это не для всех актуальный способ, но для тех, кто любит учиться и развиваться, самое то.

Для всех нас знакомо, что при наличии достаточно крупной суммы средств ее необходимо обязательно вкладывать в недвижимость. Это вполне понятно, поскольку потерять такой объект почти нереально. Но при этом не всем известно, что помимо плюсов, есть и недостатки таких вложений.

Преимущества и недостатки

Главным преимуществом вложения в недвижимость является беспроигрышность такого бизнеса. Квартира всегда будет ликвидна, от ее сдачи в аренду всегда можно получить доход и т.д. В принципе о плюсах знают все, большинство людей интересуют недостатки такой деятельности.

- Необходим большой капитал для старта;

- Нужны дополнительные средства для содержания квартиры;

- На некоторые объекты недвижимости спрос может падать в соответствие со спросом.

И здесь назревает вопрос, в какую же недвижимость вкладывать? Отметим сразу, что для обычного гражданина вкладывать в коммерческую недвижимость не рационально. Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Исключение — если она нужна для бизнеса. Все остальные виды необходимо выбирать из собственных предпочтений, например, с возможностью в дальнейшем использовать данный объект и в собственных целях.

Если Вы собираетесь инвестировать в доходную недвижимость, то у нас Вы найдете самый широкий объектов коммерческой недвижимости.

Виды недвижимости, которая может стать объектом инвестирования:- Жилая недвижимость

- Коммерческая недвижимость

- Земельные участки

- Загородная

- Строящаяся

Особого секрета нет в том, что инвестиция в недвижимость, всегда рентабельна и очень часто не подвержена рискам. Но, почему-то для большинства из нас прибыль от объекта такой собственности заключается только в сдаче в аренду. Но это не совсем так. Есть еще и другой способ получения прибыли.

Способы получения дохода от недвижимости:За счет аренды. Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Метод распространён не только в Украине, но и во всех странах мира. Человек приобретает недвижимость и потом сдает ее в аренду. Очень успешным метод может стать в пик кризиса, когда квартиру или дом можно купить дешево, а потом сдать очень дорого.

Благодаря дальнейшей перепродаже. Не часто используемый вариант, а зря. Можно купить дешево, сделать ремонт, выждать время и потом продать на 50-100% дороже. Так работают многие риэлтерские компании или простые перекупщики на рынке недвижимости.

Инвестиции в строительство недвижимости: куда вкладывать, размер прибыли и риски

Некоторые украинцы могут рассматривать такой вариант вложения средств как инвестирование в строящуюся недвижимость. Скажем сразу, здесь есть, как свои преимущества, так и свои недостатки.

Лучше всего вкладывать деньги в те объекты, которые уже строятся. Выбирать строительство, находящееся на стадии котлована, нельзя, потому что это очень рискованно. Работать необходимо только проверенными застройщиками, работающими в данном регионе не первый год. Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Лучше всего вкладывать в жилую недвижимость, она будет пользоваться спросом всегда.

Заработать можно неплохо — до 50% от начальных инвестиций. Главное – наличие спроса на приобретенный объект (например, жилую недвижимость эконом класса). Разница на фазах строительства и реализации составляет около 40%.

Главный риск в том, что объект может быть не достроен и деньги просто будут зря потрачены. Можно допустить и риск неликвидности, но это маловероятно.

Частые ошибки при инвестированииПонятное дело, что никто не застрахован от ошибок. Это вполне понятно. Но необходимо соблюдать все то, что советуют эксперты и практики. Таким образом, можно избежать многих рисков. Кроме того, зная заранее список наиболее часто допускаемых со стороны инвестора ошибок, можно постараться их избежать.

Распространенные ошибки инвестора:- Желание при получении первой прибыли сразу же ее потратить;

- Вложение средств в один вид инвестиций, не формируя при этом разнообразный портфель капиталовложений;

- При первых же потерях, желание все вывести из оборота и «покончить» с этой деятельностью;

- Бездумные вложения, не подтвержденные расчетами и аналитикой.

В статье рассмотрены варианты, куда можно вложить деньги с приемлемой рентабельностью. Рекомендации и советы были получены у экспертов в сфере торговли и маркетинга, следуя ним, вы можете обезопасить себя от многих опасностей. Безусловно, инвестирование – это риск, но деньги не должны просто так лежать, они должны приносить прибыль. Подобрать же оптимальный объект инвестирования Вы сможете среди наших инвестиционных предложений.

Инвестирование 2023. Инвестирование в интернете. Инвестирование в бизнес. Инвестирование в недвижимость. Инвестирование в Украине. Инвестиции и инвестирование. Инвестирование в недвижимость. Долгосрочное инвестирование. Инвестирование в акции. Основы инвестирования. Правила инвестирования. Стратегии инвестирования. Лучшее инвестирование. Денежное инвестирование. Инструменты инвестирования. Процесс инвестирования. Инвестирование в строительство. Инвестирование в производство. Финансовые инструменты инвестирования. Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование. Лучшая инвестиция 2023. В какие отрасли инвестировать? Вложение денег 2023. Во что инвестировать в 2023 году: варианты инвестирования.

Примеры инвестирования. Портфели инвестирования. Выгодное инвестирование. Лучшая инвестиция 2023. В какие отрасли инвестировать? Вложение денег 2023. Во что инвестировать в 2023 году: варианты инвестирования.

Источник: InVenture / Лучшая инвестиция или куда вложить деньги и на чем заработать?

Куда лучше вложить деньги в 2023 году: 4 лучшие инвестиции

| Если вы задумываетесь о своем финансовом будущем в долгосрочной перспективе, то инвестирование может сыграть ключевую роль в вашем плане. В этом руководстве мы расскажем о лучших инвестиционных трендах этого года, о том, как начать в них инвестировать на выгодных условиях, а также получить доступ к бесплатным передовым инструментам для анализа! |

Содержание

- Куда вложить деньги: 4 лучшие инвестиции 2023 года

- Во что вложить деньги в 2023 году: Исследование и анализ

- Куда инвестировать деньги: как начать инвестирование?

- Популярные вопросы об инвестировании средств

- Почему стоит инвестировать с Admirals?

Куда вложить деньги: 4 лучшие инвестиции 2023 года

Ниже приведен краткий список инструментов, которые могут оказаться одними из лучших вариантов для инвестирования в 2023 году. Далее мы подробно разберем каждый вариант, основывающийся на наших исследованиях и анализе.

Далее мы подробно разберем каждый вариант, основывающийся на наших исследованиях и анализе.

- Фондовый индекс Nasdaq 100

- Фондовый индекс FTSE 100

- Фьючерсы или ETF на сырую нефть

- Золото (физическое, акции, ETF)

При поиске лучших инвестиций, всегда важно проводить собственное исследование, а также иметь и придерживаться строгих правил управления рисками, поскольку любая форма инвестирования может принести как прибыль, так и проигрыш.

Один из лучших способов развить необходимые навыки и проверить свои инвестиционные идеи и теории – это воспользоваться демо-счетом. На данном типе счета вы можете инвестировать в виртуальной среде, пока не будете готовы к работе на реальном счете. Он также позволяет вам протестировать все функции и услуги, предоставляемые вашим брокером.

Торгуйте без риска на демо-счете

Оттачивайте навыки торговли, используя виртуальные средства

ОТКРЫТЬ ДЕМО-СЧЕТ

Во что вложить деньги в 2023 году: Исследование и анализ

Если вы думаете о том, куда инвестировать средства в 2023 году, приведенный ниже список даст вам некоторое представление о инвестиционных трендах и темах в текущем году. Этот список не является исчерпывающим, есть много других рынков и вариантов, которые, возможно, окажутся лучше.

Этот список не является исчерпывающим, есть много других рынков и вариантов, которые, возможно, окажутся лучше.

Также стоит помнить, что любая инвестиционная тема или тренд может измениться с течением временем, поэтому не забывайте об управлении рисками. В конечном счете, лучшие возможности для инвестиций будут зависеть от приемлемого для вас уровня риска и целей вашего инвестиционного портфеля.

1. Индекс Nasdaq 100

| Фондовый индекс Nasdaq 100 представляет собой корзину, состоящую из акций 100 крупнейших компаний, котирующихся на фондовой бирже NASDAQ. Большинство компаний, котирующихся на этой бирже, являются технологическими компаниями. В индекс входят такие компании, как Amazon, eBay, Facebook, Microsoft, Tesla и т.д. Это один из вариантов торговли на фондовом рынке США. |

С момента падения до уровня минимумов во время пандемии коронавируса индекс вырос более чем на 150%. Во многом это произошло благодаря переходу на удаленную работу, от чего больше всех выиграли акции технологических компаний. Хотя трейдеры и инвесторы могут проводить исследования и инвестировать в акции отдельных компаний технологического сектора, индекс Nasdaq 100 предоставляет вам доступ к целому сектору.

Хотя трейдеры и инвесторы могут проводить исследования и инвестировать в акции отдельных компаний технологического сектора, индекс Nasdaq 100 предоставляет вам доступ к целому сектору.

Однако в 2022 году инвесторы настороженно отнеслись к агрессивным темпам повышения процентных ставок Федеральной резервной системой и влиянию, которое это оказало на стоимость кредитов и корпоративный рост. Как следствие, в 2022 году на мировых фондовых рынках стали господствовать медвежьи настроения.

Источник: Admirals MetaTrader 5, NQ100, Weekly – Диапазон данных: с 9 февраля 2014 г. по 21 декабря 2022 г., по состоянию на 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.Приведенный выше график демонстрирует изменение цены индекса Nasdaq 100 за каждую неделю в период с февраля 2014 года по декабрь 2022 года. На нем отчетливо виден медвежий рынок, наблюдавшийся в 2022 году. Инвесторы будут внимательно следить и искать намеки на возможность отскока цен вверх от этой области.

Однако, если цена опустится, то немного ниже находится важный уровень поддержки, как видно на месячном графике ниже, и сформировавшаяся восходящая линия тренда.

Источник: Admirals MetaTrader 5, NQ100, Monthly – Диапазон данных: с 1 июня 2005 г. по 21 декабря 2022 г., по состоянию на 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.Многие аналитики прогнозируют сначала снижение цен, а затем значительный рост. Нормализация инфляции и высоких процентных ставок в 2023 году будет иметь ключевое значение для общего настроения фондового рынка. Однако, поскольку в 2022 году цены на активы значительно снизились, шансы на неожиданную прибыль от инвестиций к концу 2023 года теперь намного выше, что является важным фактором для долгосрочных инвесторов.

Еще один способ заработать на потенциальном росте технологического сектора — использовать инвестиционные стратегии роста в отдельные акции. Подробности в нашей статье о лучших акциях 2023 года.

Подробности в нашей статье о лучших акциях 2023 года.

💡 К слову, если вы хотите продолжить обучение на финансовых рынках, изучить основы трейдинга, технического и фундаментального анализа, а также узнать много другой полезной информации, пройдите наш обучающий курс Zero to Hero, доступный совершенно бесплатно!

Бесплатные вебинары по трейдингу

Присоединяйтесь к онлайн-вебинарам под руководством наших экспертов по трейдингу

ЗАРЕГИСТРИРОВАТЬСЯ БЕСПЛАТНО

2. Индекс FTSE 100

Индекс фондового рынка FTSE 100 – это индекс, состоящий из акций 100 крупнейших компаний по рыночной капитализации, котирующийся на Лондонской фондовой бирже. Хотя на экономику Великобритании повлиял Brexit, смена нескольких премьер-министров за короткий период времени и плохо организованный мини-бюджет в 2022 году, к концу декабря 2022 года он стал третьим после бразильских и индийских фондовых рынков индексом с лучшими результатами. |

Интересным фактором является устойчивость индекса FTSE 100 в этот период. Поскольку Великобританию обходили стороной в течение многих лет, она может представлять больше возможностей для стоимостного инвестирования. Ключевым фактором роста индекса UK 100 является британский фунт. Поскольку около 80% прибыли 100 компаний, включенных в индекс, поступает из-за границы, снижение фунта может помочь повысить общую прибыльность. Поэтому денежные потоки станут важным фактором.

Источник: Admirals MetaTrader 5, FTSE100, Monthly – Диапазон данных: с 1 июня 2005 г. по 21 декабря 2022 г., выполнено 21 декабря 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.На месячном графике индекса FTSE 100 выше четко видно снижение цены с 2017 по 2020 год – последствия Brexit и пандемии коронавируса. От уровней минимумов пандемии в 2020 году до конца 2022 года индекс заметно вырос, но в последние несколько месяцев 2022 года оставался очень нестабильным.

Интересно, что FTSE 100 сейчас торгуется очень близко к уровню своего рекордного максимума. Такое положение предоставляет уникальные возможности для стоимостных инвесторов, которые задаются вопросом, куда лучше всего вложить деньги в 2023 году.

- Больше подробностей ищите в статье «FTSE 100: компании в составе и торговые стратегии Futsee 100».

3. Фьючерсы или ETF на сырую нефть

| Цена на сырую нефть за последние несколько лет переживала разные времена, то поднимаясь, то падая. После пандемии мировой спрос иссяк, а предложение увеличилось из-за ценовой войны между Саудовской Аравией и Россией. В 2022 году российско-украинская война и энергетический кризис в Европе привели к огромным колебаниям цен на нефть. |

Аналитики прогнозируют еще один удачный год для энергетических рынков в 2023 году. Сокращение поставок нефти из России и ОПЕК+ — лишь один из факторов, которые могут привести к ужесточению цен на нефть в 2023 году. Аналитики ING считают, что среднее значение цены за баррель нефти составит около 104 доллара США в год.

Аналитики ING считают, что среднее значение цены за баррель нефти составит около 104 доллара США в год.

В 2023 году также должен увеличиться спрос на нефть, поскольку в конце 2022 года Китай отказался от своей политики нулевой терпимости к Covid. Открытие экономики может привести к увеличению спроса в период, когда предложение станет более ограниченным. Сочетание этих факторов, скорее всего, способствовать росту цен на нефть, в зависимости от любых других географических событий.

Источник: Admirals MetaTrader 5, CRUDOIL, Monthly – Диапазон данных: с 1 января 2007 г. по 3 апреля 2022 г., по состоянию на 3 апреля 2022 г. в 13:30 по GMT. Обратите внимание: прошлые результаты не являются надежным индикатором будущих результатов.На месячном графике WTI выше видно, что цена пробила линию нисходящего тренда, начало которой находится на уровне максимумов 2008 года. С точки зрения технического анализа, этот прорыв представляет собой начало бычьего рынка. Хотя рынок продолжал ралли, он был ограничен историческим уровнем сопротивления на уровне около 113 долларов США.

В течение 2022 года цена пыталась удержаться выше этого уровня, но все же опустилась ниже. Тем не менее откат к историческому уровню поддержки в районе 77,00 долларов США представляет собой интерес для инвесторов: если покупатели начнут открывать позиции, трейдеры будут ждать бычье движение цены.

Существует множество способов спекулирования на цене нефти. Поскольку товар продается на биржах, таких как Нью-Йоркская товарная биржа, вы можете торговать фьючерсными контрактами на нефть. Вы также можете инвестировать в биржевые фонды (ETF), такие как United States Oil Fund ETF, который отслеживает базовую цену на рынке нефтяных фьючерсов.

На торговой платформе MetaTrader 5 от Admirals вы получите доступ к обоим рынкам и сможете торговать на них с помощью CFD (контракты на разницу). Этот продукт позволяет спекулировать на изменении цены базового актива, не владея при этом базовым активом. Это значит, что вы можете торговать и длинными, и короткими позициями, потенциально получая прибыль как от роста, так и падения цен.

Лучшая платформа для работы с несколькими активами в мире

СКАЧАТЬ MT5 БЕСПЛАТНО

4. Золото (физическое, фьючерсы, акции, ETF)

| Текущий год может оказаться крайне интересным для золота. В 2022 году цена на золото не смогла обновить исторический максимума и упала до минимумов, невиданных с 2020 года. Однако цене золота удалось удержаться на уровне 1675 долларов США, уверенно завершив 2022 год. |

По данным Всемирного совета по золоту, существует множество факторов, которые могут повлиять на цену золота в этом году. Самыми важными являются решения центральных банков по процентной ставке, возможность рецессии и дальнейшее геополитическое развитие.

Источник: Всемирный совет оп золоту, 21 декабря 2022 г.С Admirals вы можете инвестировать в золото множеством способов:

- CFD на золото позволяет вам спекулировать на движении цен на золото, без владения базовым активом.

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом.

С CFD вы также можете торговать с использованием кредитного плеча, что позволяет торговать большими объемами позиций с небольшим депозитом. - Акции. Admirals предлагает более 4000 акций со всего мира, включая акции ведущих золотодобывающих компаний, таких как Barrick Gold и Newmont Mining.

- ETF на золото позволяют вам инвестировать в фонд, который отслеживает базовую цену на рынке золота за счет инвестирования в компании, работающие с золотом, или в реальный физический металл. На платформе Admirals доступны тысячи ETF.

- Фьючерсы на золото. Золотом также можно торговать с помощью фьючерсов на бирже, как, например, Чикагская товарная биржа.

Источник: TradingView

Zero to Hero

Научитесь торговать за 20 дней – от настройки платформы до совершения первой сделки

ЗАРЕГИСТРИРОВАТЬСЯ

Куда инвестировать деньги: как начать инвестирование?

После того, как вы открыли реальный или демо-счет Invest. MT5 или Trade.MT5, вы можете начать инвестировать или торговать в торговой платформе MetaTrader 5 на компьютере, в веб-браузере или на мобильном телефоне. Давайте рассмотрим пошаговый процесс инвестирования в веб-версии платформы.

MT5 или Trade.MT5, вы можете начать инвестировать или торговать в торговой платформе MetaTrader 5 на компьютере, в веб-браузере или на мобильном телефоне. Давайте рассмотрим пошаговый процесс инвестирования в веб-версии платформы.

- Войдите в свой Кабинет Трейдера на веб-сайте Admirals.

- Нажмите на «MT5 WebTarder» рядом с именем вашего аккаунта, чтобы открыть веб-платформу MetaTrader 5.

- Щелкните правой кнопкой мыши в окне «Обзор рынка» и выберите «Символы». Здесь вы увидите все доступные инструменты. Выберите желаемых инструмент и нажмите «Показать», чтобы добавить его в список «Обзор рынка».

Источник: MetaTrader 5 Web - Вы можете открыть график цен в реальном времени, перетащив символ из списка «Обзор рынка» на поле для графиков. Вы также можете изменять таймфреймы и добавлять технические индикаторы, которые помогут в анализе.

- Чтобы открыть торговый ордер, щелкните правой кнопкой мыши на графике и выберите Трейдинг и Новый ордер.

Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

Вы можете установить объем сделки, уровни стоп-лосса и тейк-профита.

А вы знали, что благодаря Premium Analytics от Admirals, вы можете получить доступ к индикатору Technical Insight Lookup совершенно бесплатно?

Индикатор предоставляет доступ к полезным данным и идеям по торговле инструментами на тысячах различных рынков!

Например, на изображении выше при поиске NQ100 индикатор определил 18 идей, основанных на техническом анализе.

Источник: Admirals Premium Analytics, 21 декабря 2022 г.Индикатор предоставляет графики и описание происходящих событий с точки зрения технического анализа. Индикатор может стать отличным дополнением к вашему набору инструментов, а также отличным образовательным инструментом.

Получите бесплатный доступ к индикатору, нажав на баннер ниже!

Инвестируйте в самые популярные инструменты в мире

Доступ к тысячам акций и ETF

НАЧАТЬ ИНВЕСТИРОВАТЬ

Популярные вопросы об инвестировании средств

Куда вложить деньги в 2023?

Одними из лучших вариантов для вложения денег в 2023 году являются:

- Фондовый индекс Nasdaq 100

- Фондовый индекс FTSE 100

- Фьючерсы или ETF на сырую нефть

- Золото (физическое, акции, ETF)

Куда лучше всего вложить небольшую сумму денег?

Самые популряные категории инвестиций включают акции, облигации, сырьевые товары, паевые инвестиционные фонды и биржевые фонды. В Admirals вы можете начать инвестировать в данные инвестиции с небольшой суммы денег.

В Admirals вы можете начать инвестировать в данные инвестиции с небольшой суммы денег.

Один из лучших способов начать торговлю – это открыть бесплатный торговый демо-счет.

Вы можете протестировать все услуги и функции, предоставляемые Admirals, совершенно бесплатно!

Нажмите на баннер ниже, чтобы открыть свой торговый демо-счет сегодня! ▼ ▼ ▼

Торгуйте без риска на демо-счете

Оттачивайте навыки торговли, используя виртуальные средства

ОТКРЫТЬ ДЕМО-СЧЕТ

Продолжайте свое обучение

- Что такое микроинвестиции и подходят ли они мне?

- Как купить акции футбольных клубов?

- Медь на Форекс. Руководство по инвестициям в медь

О нас: Admirals

Admirals – глобальный, удостоенный множества наград, регулируемый брокер Forex и CFD, предлагающий торговлю более чем 8000 финансовыми инструментами на самых популярных торговых платформах в мире: MetaTrader 4 и MetaTrader 5. Начните торговать сегодня!

Начните торговать сегодня!

Этот материал не содержит и не должен трактоваться как содержащий рекомендации и советы по инвестированию, предложение или просьба о любых сделках с финансовыми инструментами. Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым экспертам, чтобы Вы поняли все риски.

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на веб-сайте Admirals. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admirals не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admirals установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится независимым аналитиком (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admirals не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admirals прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.

Как инвестировать в 2020-х

Несмотря на такую большую неопределенность в США, акции растут. Но с макроэкономической точки зрения процентные ставки низки, и это представляет реальную проблему для инвесторов, надеющихся получить доход от менее рискованных облигаций и сберегательных счетов. Это проблема, которая, вероятно, будет сохраняться в течение многих лет. Имеют ли эти вещи значение для молодых инвесторов? Должны ли они изменить свою стратегию?

Имеют ли эти вещи значение для молодых инвесторов? Должны ли они изменить свою стратегию?

Сумасшедшее время для инвестора.

COVID-19 и напряженная мировая политика придали новый смысл наименее любимому слову инвесторов: неопределенность.

В то время как мы все сосредоточили свое внимание на пандемии и выборах, есть и другие серьезные угрозы для экономики.

Например, текущий экономический цикл стал более зрелым, когда пришла пандемия. При этом процентные ставки находятся на рекордно низком уровне.

Пандемия может оказаться лишь верхушкой айсберга, с которой столкнется инвестор в ближайшее десятилетие.

Какие факторы будут иметь значение для вас как инвестора в течение следующих 10 лет? Как может выглядеть доходность акций и облигаций до 2030 года? И что, если что, следует делать по-другому?

Инвестируйте за $0 – управляйте, увеличивайте свои деньги и инвестируйте в дробные акции с M1

Что впереди:

Краткосрочные рыночные силы Я использую слово «инвестирование», Я говорю об активах, которыми вы будете владеть многие годы, если не десятилетия. У меня есть небольшой брокерский счет, на котором я торгую несколькими акциями для развлечения. Но основная часть моего богатства вложена в тактический портфель, состоящий из индексных фондов. Вот как я рекомендую вам инвестировать, тоже.

У меня есть небольшой брокерский счет, на котором я торгую несколькими акциями для развлечения. Но основная часть моего богатства вложена в тактический портфель, состоящий из индексных фондов. Вот как я рекомендую вам инвестировать, тоже.Если вы следите за финансовыми новостями, то каждый день слышите, что «фондовый рынок вырос из-за этого» или «из-за этого упал».

Множество других факторов постоянно двигают фондовые рынки: данные по безработице, данные по инфляции, денежно-кредитная политика (растущие или падающие процентные ставки), доходы корпораций и так далее.

В 2020 году это были некоторые из уникальных факторов, вызвавших волатильность рынка.

COVID-19 Конечно, пандемия коронавируса нанесла ущерб мировой экономике и — по крайней мере, первоначально — фондовому рынку. Но, к удивлению многих людей, фондовый рынок оправился от потерь 2020 года в течение нескольких месяцев, несмотря на экономический ущерб от COVID-19.продолжает расти.

Мы можем наблюдать, как многие люди спекулируют, но мы просто не можем знать наверняка, какие самые большие силы ответственны за быстрое восстановление рынка.

Но одна важная часть головоломки заключается в следующем: фондовый рынок смотрит вперед.

Цена акций компании отражает не столько ее сегодняшнюю стоимость, по мнению рынка, сколько ее стоимость завтра, исходя из наших предположений о состоянии экономики через шесть месяцев.

Вот почему акции резко упали после того, как вступили в силу приказы о самоизоляции, но затем восстановились. Сначала рынок считал, что мы входим в глубокую рецессию. Всего через месяц или два он начал верить, что «может быть, это не так плохо, как мы думали (с экономической точки зрения)».

Президентская политикаВлияние президентской политики на фондовый рынок сложнее, чем то, кто находится у власти или где мы находимся в избирательном цикле.

Дональд Трамп любит ставить себе в заслугу бурный рост фондового рынка во время своего президентства. Правда в том, что рынки работали так же хорошо в течение восьми лет пребывания Обамы у власти.

Правда в том, что рынки работали так же хорошо в течение восьми лет пребывания Обамы у власти.

Как бы ни хотелось политикам верить, что их политика подчиняет волю рынков; долгосрочные результаты больше связаны с рыночными циклами и долгосрочной денежно-кредитной политикой, выходящей за рамки президентских сроков.

Это не значит, что президентский твит не может повлиять на рынок. Они могут и двигали рынки как вверх, так и вниз. В случае Трампа, чем больше он писал в твиттере в определенный день, тем хуже становился S&P 500.

Но в любом случае эффект недолговечен. То же самое касается президентских выборов.

Как и другие краткосрочные факторы, история показывает, что президентские выборы не так важны для фондового рынка, как мы думаем. Мы можем сказать, что рынок имеет тенденцию работать лучше, когда действующая сторона выигрывает, чем когда действующая сторона проигрывает.

Фискальный стимул и денежно-кредитная политика У правительства есть два больших рычага, которые оно может использовать, чтобы попытаться поддержать больную экономику: налогово-бюджетное стимулирование и денежно-кредитная политика.

Бюджетное стимулирование предполагает увеличение государственных расходов или снижение налогов. Иногда правительство прямо стимулирует бизнес и налогоплательщиков, как это было ранее в 2020 году.

Целью стимулирования является увеличение спроса в экономике. Правительство дает людям деньги (или снижает их налоги) в надежде, что они пойдут и потратят эти деньги.

Фондовый рынок любит стимулы, потому что они увеличивают спрос на продукцию, производимую различными публичными компаниями. Вот почему фондовые рынки растут, когда правительство добавляет стимулы (или даже говорит об этом в будущем).

Денежно-кредитная политика контролируется Федеральным резервным банком и относится к повышению или понижению процентных ставок.

В целом рынок предпочитает более низкие процентные ставки. Как и правительственные стимулы, более низкие ставки стимулируют расходы. Тем не менее, это грубое упрощение. Фактическая связь между фондовым рынком и процентными ставками довольно сложна.

Фондовый рынок движется каждый раз, когда ФРС объявляет процентную ставку. Но эти краткосрочные шаги больше связаны с тем, было ли решение ФРС ожидаемым или неожиданным.

В следующем разделе я объясню долгосрочное значение процентных ставок для эффективности инвестиций.

Как насчет Black Lives Matter?Движение Black Lives Matter и соответствующие призывы к расовой справедливости стали еще одним важным событием 2020 года9.0003

Какое влияние они оказали на фондовый рынок? Не так уж и много.

Удивительно, но история показывает, что рынок в основном безразличен к гражданским беспорядкам.

Это еще один пример того, насколько удалена Уолл-стрит от реальности Мейн-стрит.

Имеет ли это значение для долгосрочных инвесторов?На самом деле нет. Сегодняшние заголовки имеют значение, только если вы торгуете. Они имеют значение, если вы изучаете опционный контракт.

Если вы вкладываете деньги, которые не планируете использовать в течение десяти или более лет, НОВОСТИ — это не что иное, как ШУМ.

Конечно, большинство из нас слушают шум по другим причинам. Мы просто не должны позволять этому влиять на наши инвестиции.

Если вы настоящий долгосрочный инвестор, однажды вы оглянетесь на весь 2020 год и всю пандемию и подумаете: «Посмотрите на эту сумасшедшую точку на графике».

Итак, о чем вас должно волновать?

Долгосрочные рыночные силыТо, что действительно важно для фондового рынка и долгосрочных результатов инвесторов, меняется медленно. Это такие вещи, как:

- Тенденции денежно-кредитной политики (рост или падение процентных ставок во времени).

- Изменение политики.

- Инфляция.

- Демография.

- Геополитические изменения.

Вместе эти факторы определяют поведение классов активов (а не отдельных акций) в течение многих лет.

Например, если инфляция высока, ФРС обычно отвечает повышением процентных ставок. Цены на облигации падают, когда процентные ставки растут. Если эта тенденция высокой инфляции и роста процентных ставок будет продолжаться несколько кварталов подряд, облигации как класс активов будут работать хуже. Облигации и акции имеют тенденцию (хотя и не всегда) иметь обратную зависимость. Таким образом, вполне возможно, что акции будут хорошо работать в течение того же периода.

Если эта тенденция высокой инфляции и роста процентных ставок будет продолжаться несколько кварталов подряд, облигации как класс активов будут работать хуже. Облигации и акции имеют тенденцию (хотя и не всегда) иметь обратную зависимость. Таким образом, вполне возможно, что акции будут хорошо работать в течение того же периода.

Для справки: в 2020 году мы не в такой ситуации. Во всяком случае, мы в противоположной ситуации.

И это должно беспокоить вас как инвестора.

Я делаю , а не , предлагаю вам отказаться от плана «купи и держи» и попытаться предсказать рыночные циклы.

Что лично мне делать? Я скорректирую свое распределение активов (незначительно), чтобы учесть то, что я считаю вероятными экономическими условиями в 2020-х годах. Если вам удобно, вы можете сделать то же самое.

Подробнее об этом через минуту. Во-первых, что происходит?

Все перечисленные ниже факторы могут сыграть роль в функционировании рынка в течение следующего десятилетия.

Процентные ставки в США находятся на историческом минимуме. Просто посмотрите на этот график эффективной ставки по федеральным фондам за последние 65 лет.

Низкие процентные ставки одновременно и хороши, и плохи. Они хороши, когда можно получить низкую ставку по ипотеке на 30 лет. Низкие процентные ставки — это плохо, когда вы хотите получать проценты по сберегательному счету или облигации.

С Chime® нет ежемесячной платы 2 , нет минимальных сумм и процентов на все ваши сбережения.

2 Плата за сберегательный счет Chime не взимается. К расчетным счетам Chime могут применяться сборы за снятие наличных и сборы третьих лиц. Чтобы открыть сберегательный счет Chime, у вас должен быть текущий счет Chime.

ФРС заявила, что на некоторое время оставит ставки низкими.

Это может стать большой проблемой для инвесторов.

Большинство инвесторов в своих портфелях имеют хотя бы некоторую долю в облигациях. Если вы молоды, облигации могут составлять только 10 или 20% ваших инвестиций. Однако, если вы находитесь на пенсии, облигации, вероятно, составляют более 50% вашего портфеля.

Стоимость облигаций удваивается.

- Цены на облигации менее изменчивы, чем на акции, и часто остаются стабильными или растут, когда акции отстают.

- Облигации приносят доход (процентный доход) каждый год.

Если вы пенсионер и живете за счет своего инвестиционного дохода, облигации необходимы, потому что они должны обеспечивать в некоторой степени предсказуемый доход с низкой волатильностью. В 1980-х и 90-х годов. доходность облигаций в среднем составляла около 6%. Можно было бы выйти на пенсию со 100% портфелем облигаций и жить только на проценты.

Сегодня не так.

Доходность многих казначейских облигаций (наиболее безопасных облигаций) близка к 0%. Это означает, что в реальном выражении (с поправкой на инфляцию) эти облигации приносят отрицательный процент.

Реальная (с поправкой на инфляцию) процентная ставка может быть отрицательной, даже если номинальная процентная ставка положительна. Если вы держите облигацию и зарабатываете 2% годовых, но инфляция составляет 3%, ваша процентная ставка — и ваша норма прибыли — составляет -1%.

Все это говорит о том, что если вы сегодня владеете этими казначейскими облигациями по почти нулевой процентной ставке, вы платите правительству за удержание их долга.

Если вам нужен дополнительный кредит, прочитайте это объяснение отрицательных процентных ставок.

В противном случае идем дальше. Вскоре мы вернемся к процентным ставкам.

Если вам нужна помощь в управлении вашим пенсионным портфелем, позвольте booom сделать тяжелую работу

Изменения в политике Ранее я упоминал, что влияние президентских выборов на фондовый рынок недолговечно. Но государственная политика может влиять на рынки более устойчивым образом. К сожалению, трудно предсказать, повлияет ли определенная политика на рынки, и если да, то насколько.

К сожалению, трудно предсказать, повлияет ли определенная политика на рынки, и если да, то насколько.

Политика налогово-бюджетного стимулирования, которую мы обсуждали ранее, подобна уколам адреналина; они дают быстрый толчок рынку на какое-то время, но эффект со временем исчезает. Стимулирующие деньги тратятся.

Налоговая политика, с другой стороны, может оказывать сложное влияние на рынок в долгосрочной перспективе. Логично, что налоговая политика влияет на стимулы как для корпораций, так и для инвесторов. Это, в свою очередь, может повлиять на общий темп роста фондового рынка.

Удивительная правда заключается в том, что прошлые повышения налогов оказали меньшее влияние на рынки, чем мы ожидали. Основная причина в том, что повышение налогов часто сопровождается государственными расходами (стимулирование).

Многие люди могут подумать, что очевидно, что мы должны поднять налоги для корпораций с толстыми карманами. Между тем, другие кричат, что повышение корпоративных налогов будет иметь последующие последствия: меньший рост, меньшие дивиденды, более высокие цены для клиентов и увольнения сотрудников.

То же самое касается налога на прирост капитала. Считается, что низкие ставки налога на прирост капитала стимулируют инвестиции, что приводит к экономическому росту. На самом деле, я думаю, мало кого из инвесторов отговорят более высокие налоги на их прибыль. Если они хотят приумножать свои деньги быстрее, чем инфляция, куда еще они собираются вкладывать свои средства.

Все сводится к следующему: никто не знает наверняка. Но я думаю, среди инвесторов широко распространено мнение, что для американцев грядет повышение налогов. Независимо от того, демократы или республиканцы контролируют Вашингтон, округ Колумбия, на столе стоит множество серьезных проблем, для решения которых потребуются расходы: восстановление после пандемии, здравоохранение, изменение климата, разрушающаяся инфраструктура и старение населения, и это лишь некоторые из них.

Создаст ли такое повышение налогов встречный ветер для рынка? Некоторые анализы исторических повышений налогов показывают, что нет. Лично я буду готов в любом случае.

Лично я буду готов в любом случае.

Соединенные Штаты меняются. Наше население растет. Он становится более разнообразным в расовом отношении. И, что особенно важно, он становится старше.

На этой диаграмме показан процент населения США в возрасте 65 лет и старше в период с 1960 по 2019 год. Он вырос с 9% до более чем 16%. По данным Бюро переписи населения, к 2060 году доля американцев в возрасте 65 лет и старше вырастет до 24%9.0003

Тот факт, что мы стареем как страна, означает многое.

Социальное обеспечение и Медикэр станут дороже для государства. Гнездовые яйца должны храниться дольше. И спрос по разным вертикалям изменится (выиграют финансовые консультации и здравоохранение).

ИнфляцияИнфляция всегда является фактором при инвестировании.

Пока я пишу это, уровень инфляции колеблется около 2% — это довольно мало. А инфляция какое-то время была низкой (отсюда и низкие процентные ставки).

С 1990-х годов центральные банки довольно хорошо научились управлять инфляцией. Вот почему мы не видели двузначной инфляции с 1980 года.

Но некоторая инфляция полезна для экономики.

Если инфляция еще упадет, это может стать проблемой. Если инфляция удвоится (а это возможно, несмотря на политику ФРС), это создаст другой набор проблем для инвесторов. Оба сценария возможны.

Риск потерянного десятилетияЧто хуже для инвестора: обвал фондового рынка на 40%, за которым следует медленное двухлетнее восстановление? Или целое десятилетие со средней годовой доходностью всего 2%?

Если предположить, что вы не нуждались в своих деньгах в течение двух лет после краха, десятилетие низкой доходности будет намного хуже.

Как долгосрочные инвесторы, мы рассчитываем на накопление наших денег. Мы понимаем, что у нас не будет прибыли каждый год. Но мы смотрим на историю и ожидаем, что 1) хороших лет будет больше, чем плохих и 2) некоторые хорошие годы будут действительно хорошими и с лихвой компенсируют плохие годы.

Но что, если у нас не будет этих действительно хороших лет? Что, если оценки более или менее останутся прежними?

Некоторые инвесторы обеспокоены тем, что 2020-е годы могут стать потерянным десятилетием. Они могут быть «потеряны», если ваши деньги не будут расти быстрее, чем инфляция, или будут расти очень маленькими темпами.

Почему он может быть потерян?

Некоторые или все факторы, рассмотренные выше, могут создать достаточно значительное сопротивление экономическому росту. Кроме того:

Несмотря на текущую рецессию, фондовый рынок колеблется вблизи своих исторических максимумов и не показывает никаких признаков замедления. Логично ожидать еще одну (более крупную) коррекцию в ближайшие годы.

Невозможно представить сценарий, при котором 1 доллар, вложенный 1 января 2021 года, после краха 2022 года станет 0,65 доллара, а к 2030 году едва вернется к 1 доллару. В конце концов, именно это происходило с инвесторами в период с 2000 по 2010 год.

Если бы вы инвестировали в S&P 500 в январе 2000 г. и продали свою долю в январе 2010 г., вы бы потеряли около 0,5% своих денег. С поправкой на инфляцию ваша прибыль составила бы около -3%. Ой. (И это, кстати, с учетом дивидендов!)

Обычно это хороший пример роли, которую облигации играют в портфеле. Владение некоторым процентом облигаций в течение того же периода, по крайней мере, сохранило бы вашу покупательную способность, если бы вы не воспользовались ею снова.

Но, глядя вперед, помните, где находятся облигации. Они стоят дорого и почти ничего не дают. Если вы купите облигации сейчас, вы получите очень небольшой доход, и ваши облигации потеряют в цене всякий раз, когда процентные ставки начнут расти.

Хватит обреченности и мрака. Что нам делать со всем этим?

Как инвестировать в 2020-е годы Моя инвестиционная стратегия на следующее десятилетие проста: быть более агрессивным и рассчитывать на то, что придется жить с большей волатильностью.

Мы разрабатываем наши инвестиционные портфели, исходя из наших потребностей и нашей приемлемости риска. Если вы молодой инвестор и у вас возникнет соблазн продать свои акции после 20-процентного падения рынка, у вас низкая устойчивость к риску. Вы можете инвестировать в сбалансированный портфель, состоящий не более чем из 50% акций.

Если вы пенсионер, получающий доход, и вас также напугает 20-процентный откат рынка, ваш план может быть еще более консервативным.

Если вы хотите узнать больше об определении вашей терпимости к риску и разработке идеального портфеля, подпишитесь на мой бесплатный курс из 9 уроков: Advanced Money School .

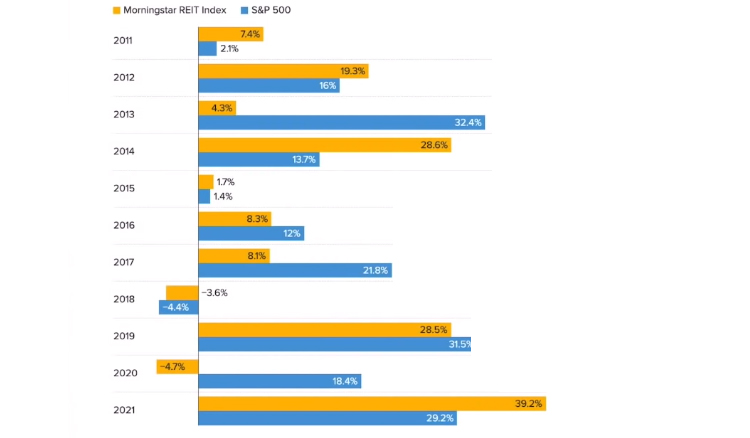

Но, учитывая, что в течение следующего десятилетия все будет работать против акций (и облигаций тоже), я думаю, нам всем нужно привыкнуть к волатильности. Это может означать переход от распределения акций/облигаций 60/40 к распределению акций/облигаций 80/20. Это может означать вложение 10% ваших денег в альтернативу, такую как золото или REIT.

Это не значит, что нужно избегать надежной стратегии пассивного инвестирования. Это не означает, что нужно пытаться выбрать «качественные акции», которые превзойдут остальные. Это просто означает разумное распределение активов, поскольку мы начинаем десятилетие в довольно уникальном экономическом положении.

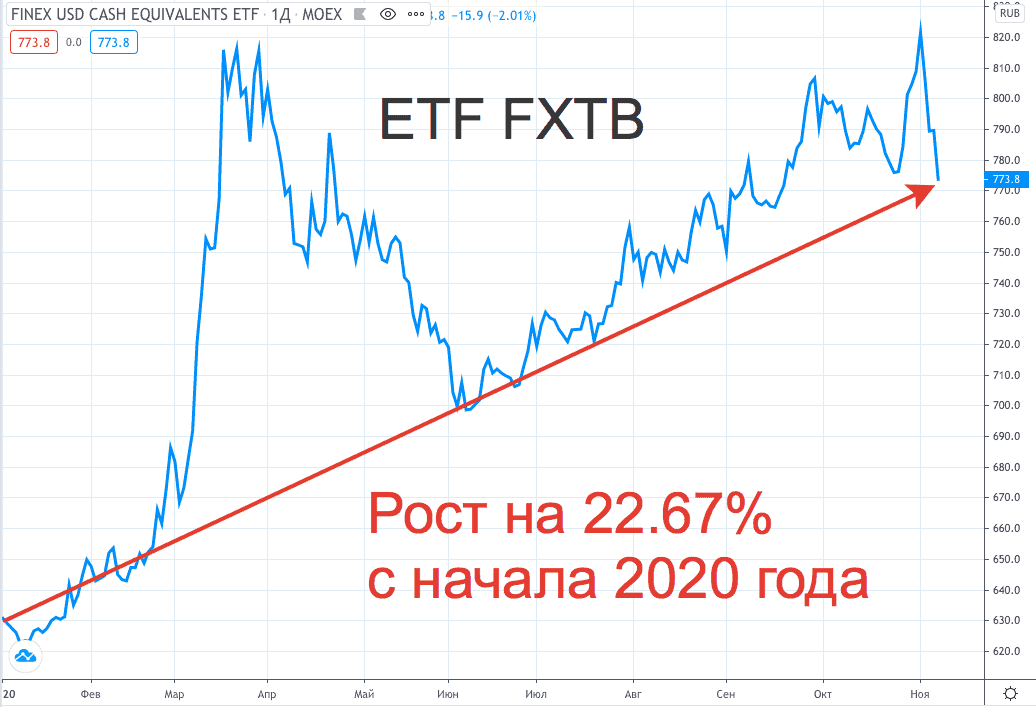

Сокращение риска по облигациямСуть в том, что я беспокоюсь о том, что облигации станут хорошим местом для инвестиций в ближайшее десятилетие. Возможно, есть некоторая ценность в том, чтобы держать некоторые облигации для безопасности, но, честно говоря, я бы предпочел наличные, если вам абсолютно необходимо сохранить основную сумму.

Если вы разделяете мое беспокойство по поводу облигаций, я без колебаний урежу часть из вашего портфеля. Вы всегда можете выкупить, когда ставки немного вырастут (а цены на облигации упадут).

Добавьте международные акции (особенно развивающихся рынков) Акции — это подстановочный знак, но это лучший шанс выиграть десятилетие. Я думаю, что ключом к акциям в 2020-х годах будет глобальная диверсификация.

Я думаю, что ключом к акциям в 2020-х годах будет глобальная диверсификация.

Стоимость акций американских компаний высока. Также разумно предположить, что экономике США будет трудно встать на ноги после COVID-19.ситуация. Возможно, ему придется еще упасть. (Помните, что еще до пандемии экономисты предсказывали, что экономика приближается к концу своего рыночного цикла и ожидает рецессии.)

мир считается «развивающимся»), у них впереди много взлетно-посадочной полосы. Инвестирование в развивающиеся рынки более рискованно, чем в акции американских компаний или даже международных акций развитых стран. Но если у вас большие перспективы, они предлагают потенциал роста, который вы просто не найдете больше нигде.

Даже если вы считаете развивающиеся рынки слишком рискованными, рассмотрите возможность увеличения позиций по иностранным акциям.

Нужен совет по фондовому рынку? Общественность может помочь, связав вас с другими инвесторами

Рассмотреть альтернативные инвестиции Я все еще верю в фондовый рынок. Я буду продолжать инвестировать большую часть своих денег в течение следующего десятилетия и далее. Но если бы когда-нибудь было время подумать о диверсификации в какие-то альтернативные инвестиции, это могло бы быть им.

Я буду продолжать инвестировать большую часть своих денег в течение следующего десятилетия и далее. Но если бы когда-нибудь было время подумать о диверсификации в какие-то альтернативные инвестиции, это могло бы быть им.

Некоторые умные люди, которых я слушаю в инвестиционном мире, говорят о золоте.

В отличие от облигаций или дивидендных акций, золото не обеспечивает денежного потока. Но история показала, что золото может хорошо работать как в инфляционной, так и в дефляционной экономической среде.

Золото известно как инвестиция-убежище. Когда где-то дела обстоят плохо (например, с долларом США), деньги текут в золото. Я считаю этот момент в истории хорошим моментом, чтобы иметь немного денег в надежной гавани.

Я не знаю, что будет с инфляцией в следующее десятилетие. Но с точки зрения ожиданий существует достаточно значительная инфляция, которую мы не можем игнорировать. Золото будет хорошим приобретением.

С E*TRADE – диверсифицируйте свой портфель с помощью золотых контрактов и ETF

Если вы хотите избежать золота, казначейские ценные бумаги с защитой от инфляции (TIPS) являются еще одним вариантом. Это казначейские облигации с поправкой на инфляцию, гарантирующие покупательную способность и перспективу небольшого дохода.

Это казначейские облигации с поправкой на инфляцию, гарантирующие покупательную способность и перспективу небольшого дохода.

Самое время заняться инвестициями в недвижимость если вы можете найти рынок, цены на который не завышены. Это большое если. Там, где я живу, дома продаются так быстро, что я и не мечтаю о покупке, пока все не остынет.

Но если вы найдете подходящий рынок, почему бы не воспользоваться преимуществами низких ипотечных ставок?

Если вы не готовы покупать собственную арендуемую недвижимость, решением может стать краудфандинг. Эти платформы объединяют деньги инвесторов для инвестирования в сделки с коммерческой недвижимостью.

Любое количество ETF инвестиционных трастов недвижимости (REIT) может предоставить аналогичный доступ к коммерческой недвижимости.

Эти инвестиции рискованны. В связи с тем, что отели, торговые центры и офисные здания пустуют в наши дни из-за COVID-19, коммерческая недвижимость переживает тяжелый год. Конечно, это может быть прекрасной возможностью снова подняться на волну.

Конечно, это может быть прекрасной возможностью снова подняться на волну.

Начните инвестировать в недвижимость всего с $500, инвестируя через Fundrise

Биткойн/криптоЯ не крипто-жучок, но я думаю, что Биткойн никуда не денется. Жюри по другим криптовалютам еще не принято. Я все еще считаю их спекулятивными.

Но не могли бы вы вложить немного денег в биткойн в качестве инвестиции? Конечно, некоторые. Как и в случае с любыми инвестициями, просто будьте разумны в отношении того, сколько вы выделяете на это.

Вложил бы я 1% своих активов в Биткойн? Конечно. 5%? Может быть. 10%? Возможно нет.

СводкаВот TL;DR.

Как всегда, вклад в долгую игру.

Заголовки о COVID-19, протестах и политике могут всколыхнуть рынки в краткосрочной перспективе. Но всего через несколько лет они будут незначительными.

Что будет иметь значение для ваших инвестиций в течение следующего десятилетия, так это экономический рост, инфляция, денежно-кредитная политика, государственные расходы, налоговые изменения и демографические сдвиги.

По вышеуказанным причинам 2020-е годы могут стать тяжелым десятилетием для инвесторов — даже так называемым «потерянным десятилетием».

Мы можем надеяться, что нет, но мы также можем быть готовы.

Нет ничего плохого в том, чтобы придерживаться своего вечнозеленого инвестиционного плана и довести его до конца. Но если вы хотите быть тактичным, рассмотрите возможность перехода к более агрессивному распределению активов. Это означает обмен облигациями на акции и увеличение доли иностранных акций и альтернативных инвестиций, таких как золото и недвижимость.

Какой бы путь вы ни выбрали, будьте готовы к еще большей волатильности и не сдавайтесь.

Это отзыв в партнерстве с Fundrise. Мы получаем комиссию от партнерских ссылок на MoneyUnder30. Все мнения наши собственные.

Подробнее:

- Как инвестировать деньги: умный способ увеличить ваши деньги

- Как инвестировать в акции — руководство для начинающих по фондовому рынку

Родственные инструменты

6 лучших долгосрочных инвестиций для достижения ваших финансовых целей

Контент создается командой редакторов CNN Underscored, которые работают независимо от отдела новостей CNN. Когда вы покупаете по ссылкам на нашем сайте, мы можем получать комиссию. Узнать больше

Когда вы покупаете по ссылкам на нашем сайте, мы можем получать комиссию. Узнать больше

Деньги / Личные финансы

iStockCNN Underscored рассматривает финансовые продукты, такие как кредитные карты и банковские счета, на основе их общей стоимости. Мы можем получить комиссию, если вы подадите заявку и получите одобрение на продукт, но наша отчетность всегда независима и объективна.

Независимо от того, пользуетесь ли вы традиционным финансовым консультантом, роботом-консультантом или инвестируете все самостоятельно, существует множество способов инвестировать свои с трудом заработанные деньги. Многочисленные платформы, в том числе брокерские фирмы, такие как Charles Schwab, Fidelity и Vanguard, позволяют вам контролировать свой портфель и совершать сделки в режиме реального времени. Вы даже можете инвестировать, используя любое количество мобильных приложений, что очень важно, если вы обычно делаете все свои инвестиции на ходу.

Но инвестирование в долгосрочный рост сильно отличается от дневной торговли, и выбранные вами инвестиции должны отражать ваш расширенный график. Например, ваш инвестиционный выбор должен отличаться, если вы инвестируете на 20-летний или 30-летний срок, и если вам нужны наличные деньги в следующем году.

Имея это в виду, мы связались с несколькими финансовыми консультантами, чтобы узнать об их любимых долгосрочных инвестициях, которые со временем помогают увеличивать состояние. Независимо от того, усредняете ли вы долларовые затраты или вкладываете единовременные суммы денег, когда можете, вот шесть вариантов инвестиций, которые помогут вам создать долгосрочное богатство.

Анна Рэтбан, директор по инвестициям CBIZ Investment Advisory Services, говорит, что фондовый рынок, как правило, является хорошей ставкой для долгосрочного роста, поскольку исторически он всегда рос с течением времени. Но не все акции созданы равными, говорит она, добавляя, что некоторые из них более ориентированы на рост по стилю, а другие носят более оборонительный характер.

Чтобы помочь максимально диверсифицироваться, Рэтбан предлагает инвестировать в индексные фонды, которые обеспечивают доступ к широкому рынку, такие как S&P 500. «Индексирование также является недорогим вариантом для инвесторов, чувствительных к комиссиям», — говорит она, что важно. поскольку долгосрочные инвесторы не хотят быть съеденными заживо комиссионными.

Тем не менее, Рэтбан добавляет, что инвестирование в фондовые рынки означает, что вы должны быть в состоянии противостоять краткосрочной волатильности, и важно не реагировать на временные потрясения.

Мел Дж. Кейси, старший управляющий портфелем в FBB Capital Partners, отмечает, что инвестирование в пассивные фонды, такие как ETF, является еще одной выигрышной стратегией для создания долгосрочного богатства.

Популярность ETF выросла, поскольку они позволяют инвесторам быстро и эффективно получить необходимый доступ к области рынка. ETF также обеспечивают привлекательную диверсификацию с низкими текущими затратами, что является еще одним важным преимуществом для долгосрочных инвесторов, стремящихся максимизировать прибыль.

ETF также обеспечивают привлекательную диверсификацию с низкими текущими затратами, что является еще одним важным преимуществом для долгосрочных инвесторов, стремящихся максимизировать прибыль.

Лучше всего то, что ETF легко приобрести у любого количества брокерских фирм, независимо от того, инвестируете ли вы на пенсионный счет, такой как традиционный или Roth IRA, или на отдельный брокерский счет.

Даже несмотря на то, что недвижимость неликвидна, она может быть отличной долгосрочной инвестицией.

Недвижимость — еще один вид инвестиций, который со временем может окупиться сторицей. Это особенно верно, если у вас есть желание и время стать арендодателем, и если вы можете найти арендаторов, которые помогут вам расплатиться с вашей недвижимостью в течение 20 или 30 лет. Затем, когда вы полностью владеете своей арендной платой, доход, который она приносит, может стать огромным благом для вашей пенсии.

Затем, когда вы полностью владеете своей арендной платой, доход, который она приносит, может стать огромным благом для вашей пенсии.

Однако не все хотят быть арендодателями, поэтому Рэтбан предлагает инвестировать в инвестиционные фонды недвижимости или REIT. REIT позволяют инвесторам делать ставки на недвижимость без необходимости управлять отдельными объектами.

«REIT могут не обеспечивать тот тип роста, который инвесторы могли бы найти в акциях технологических компаний, но более высокий профиль доходности и благоприятные для налогообложения характеристики делают REIT привлекательными для инвесторов, более ориентированных на доход», — говорит Рэтбан.

cnn.com/_components/paragraph/instances/ckxz2xjl2004t3f6j6526tuv7@published» data-editable=»text» data-component-name=»paragraph»> Кейси из FBB Capital Partners также говорит, что инвестирование в отдельные компании может быть выигрышной стратегией, тем более что вы можете выбирать компании, которые соответствуют вашему стилю или личным ценностям. Однако не у всех есть желание или терпимость к риску инвестировать в отдельные акции на длительный срок, и в этом случае им следует нанять консультанта по инвестициям, который профессионально управляет их активами.Специалист по финансовому планированию Даллин Катлер из EP Wealth Advisors также добавляет, что в любом случае ключом к долгосрочным инвестициям в акции является примирение с волатильностью, которую приносит эта стратегия.

«Если вы инвестируете на долгосрочную перспективу, просто примите эту вероятность и не смотрите на свой счет, когда у нас будет продолжительное падение рынка», — говорит он. «Оставайтесь дисциплинированными и позволяйте этим акциям расти в цене в долгосрочной перспективе».

«Оставайтесь дисциплинированными и позволяйте этим акциям расти в цене в долгосрочной перспективе».

Криптовалюта была особенно неустойчивой в прошлом году, и хотя финансовые эксперты не всегда согласны с тем, должна ли криптовалюта составлять какую-либо часть долгосрочного инвестиционного портфеля, некоторые говорят, что тем, у кого есть здоровая толерантность к риску, следует подумать об этом. Финансовый консультант Дарен Блонски из Sonoma Wealth Advisors является одним из таких советников, хотя он предлагает не делать ставку на эту форму цифрового актива.

«Небольшое выделение биткойнов — хорошая долгосрочная стратегия для увеличения ваших денег с течением времени», — говорит он. В качестве альтернативы вы также можете рассмотреть возможность вложения своих денег в инвестиционный траст, такой как Grayscale Bitcoin Trust (GBTC), который дает возможность получить доступ к биткойнам через традиционный инвестиционный инструмент.

В качестве альтернативы вы также можете рассмотреть возможность вложения своих денег в инвестиционный траст, такой как Grayscale Bitcoin Trust (GBTC), который дает возможность получить доступ к биткойнам через традиционный инвестиционный инструмент.

Криптовалюта очень изменчива, но вы можете рассматривать ее как долгосрочную инвестицию, если готовы терпеть риск.

ИконкаС учетом сказанного, инвесторы, заинтересованные в использовании криптографии для создания долгосрочного богатства, должны тщательно рассмотреть недостатки и преимущества владения открытым и закрытым ключами к своим собственным биткойнам, прежде чем инвестировать. В конце концов, биткойн и другие цифровые активы требуют иного уровня безопасности, чем другие виды инвестиций.

«Потребители должны быть хорошо образованы и не торопиться, чтобы провести необходимые исследования или нанять кого-то знающего и опытного в этой области, чтобы помочь им», — говорит Блонски.

Наконец, никогда не забывайте, что вы также являются активом, который со временем может помочь увеличить благосостояние. Финансовый консультант Кристофер Клепп из Building Towards Wealth говорит, что часто нет лучшей отдачи от инвестиций, чем инвестиции в свой личный и профессиональный рост.

Клепп предлагает такие примеры, как возвращение в школу для получения дополнительного сертификата или степени, открытие бизнеса или расширение существующего бизнеса стратегическим путем. Другие способы инвестировать в себя могут включать онлайн-курсы или присоединение к группе вдохновителей. Даже если вы потратите время на то, чтобы узнать больше о личных финансах и инвестициях, вы также можете получить отличную прибыль.

Какой бы путь вы ни выбрали, инвестиции в себя могут с лихвой окупиться в любой момент вашей карьеры. Клепп говорит, что это особенно верно для людей, которые инвестируют в свой стартап.

«Если вы управляете рисками, связанными с вашим бизнесом, и максимизируете преимущества владения бизнесом, вы можете сделать работу необязательной в более раннем возрасте», — говорит он.

Когда вы ищете лучшие способы инвестирования в долгосрочной перспективе, необходимо помнить о множестве важных соображений. Это включает в себя налоги и сборы, которые могут сделать ваши инвестиции менее эффективными и со временем съедать ваши доходы.

Кейси отмечает, что средства, предназначенные для выхода на пенсию, следует инвестировать в счета с налоговыми льготами, такие как IRA и 401 (k), поскольку они обеспечивают значительные преимущества с точки зрения безналогового начисления сложных процентов в течение длительных периодов.

Кроме того, инвесторы должны внимательно изучить любые сборы, связанные с инвестициями, которые они рассматривают, независимо от того, хотят ли они инвестировать в REIT или паевые инвестиционные фонды. Инвесторы, которые не хотят комиссий, могут также искать варианты, которые не управляются активно, например, индексные фонды и многие ETF.

Наконец, помните, что высокодоходные инвестиции всегда сопряжены с более высоким риском, и что следует принимать во внимание ваш временной горизонт и толерантность к риску. В этом отношении Клепп говорит, что инвесторы должны думать о своих долгосрочных инвестициях как о корабле.

В этом отношении Клепп говорит, что инвесторы должны думать о своих долгосрочных инвестициях как о корабле.

«Корабль построен, чтобы выдерживать штормы», — говорит он. «Если ваше первое желание — покинуть корабль, когда разразится финансовый шторм, а всегда будет новый шторм, то, вероятно, вы выбрали не те инвестиции, которые вам нужны».