Что делать с деньгами в рублях и валюте, куда инвестировать и вкладывать: отвечает финансовый аналитик

Общество

Новости

Эксклюзив

В данный непростой период времени всех волнует, как поступить со своими накоплениями. Стоит ли снимать и продавать доллары и евро, каким банкам довериться. Эксперт по финансам отвечает на важные вопросы.

4 марта 2022 06:400177 239

Сейчас по всей стране выстроились очереди к банкоматам — россияне спешат обналичить свои сбережения. Причем, со снятием долларов и евро уже возникли затруднения: где-то выдают лишь небольшие суммы, где-то ставят в очередь на недели вперед. Как поступить с валютой и рублем, стоит ли инвестировать и во что? «СтарХит» задал все волнующие население вопросы финансовому аналитику, биржевому эксперту и ведущему радиостанции Business FM Владимиру Левченко.

Владимир, что сейчас в принципе делать с деньгами тем, у кого имеются какие-то накопления?

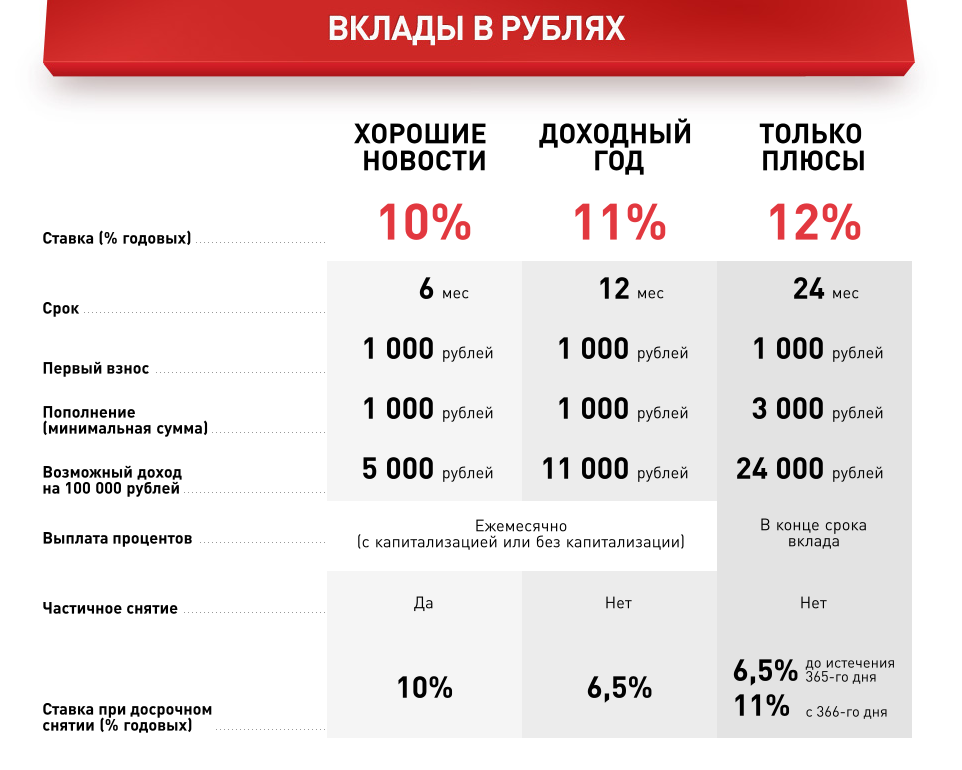

Часть средств в рублях, конечно, надо размещать во вкладах с возросшими процентными ставками. Они, действительно, достаточно привлекательные — 18-23% в зависимости от банка. Можно открыть вклад на три месяца и извлечь хорошую выгоду.

Владимир Левченко

Банки, попавшие под санкции, в безопасности?

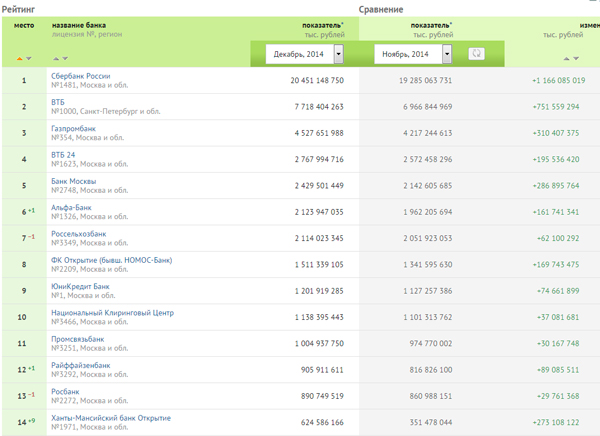

Никто пока точно не знает, что будет с банками. Сразу могу успокоить: государственные банки в любом случае будут поддерживать, банковская система не рухнет. Ситуация, которая произошла в 1998 году, не повторится. Но есть приличные риски, что те, которые еще не попали под санкции, и некоторые частные уйдут, закроются. В стране может не остаться ни одного неподсанкционного банка, исходя из масштаба существующих проблем. Но, уверен, к примеру, с ВТБ точно ничего не случится, в Сбере с рублевыми вкладами — тоже.

А как поступить с валютой?

Здесь вопрос. Сейчас происходит некоторая паника из-за того, что введен налог 30% на покупку валюты. Часть долларов и евро лучше забрать из банков, но снимать все подчистую не стоит. Что будет с валютой в частных банках — непонятно: в какой-то момент не исключаю дефицит. Но глобально не должно возникнуть особых проблем. Лично я потихоньку буду продавать свои доллары, переводить их в рубли и размещать под хорошие проценты. Плюс жду, когда откроют наш фондовый рынок и можно будет аккуратненько приобретать акции российских эмитентов.

Сейчас происходит некоторая паника из-за того, что введен налог 30% на покупку валюты. Часть долларов и евро лучше забрать из банков, но снимать все подчистую не стоит. Что будет с валютой в частных банках — непонятно: в какой-то момент не исключаю дефицит. Но глобально не должно возникнуть особых проблем. Лично я потихоньку буду продавать свои доллары, переводить их в рубли и размещать под хорошие проценты. Плюс жду, когда откроют наш фондовый рынок и можно будет аккуратненько приобретать акции российских эмитентов.

Во многих городах выстроились очереди к банкоматам

Это выгодно?

Самое время инвестировать — российские активы практически бесплатные. Можно брать все крупнейшие компании — акции торговых сетей, энергетику, то, что находится на внутреннем рынке. Их стоимость будет расти.

А стоит ли покупать акции зарубежных компаний в долларах?

Вот этого делать категорически нельзя. У нас, обладателей российских паспортов, уже фактически украли всю собственность за границей. Просто взяли и экспроприировали. Многие акции тоже заблокированы. Их могут так же взять и отнять. Думаю, в будущем их вообще невозможно будет продать и вывести деньги.

Просто взяли и экспроприировали. Многие акции тоже заблокированы. Их могут так же взять и отнять. Думаю, в будущем их вообще невозможно будет продать и вывести деньги.

Фото: АГН «Москва», Getty Images

Автор текста:Ольга Плетенёва

Куда выгодно вложить деньги?

Такой вопрос появляется рано или поздно у каждого кто имеет свободные средства для вложения.

Кредитный кооператив «-Сибирский капитал»- предлагает сделать вклад в собственное будущее.

Речь идет о любом вложении которое в итоге приведет к высоким доходам.

О новинках по сбережениям нам рассказала управляющая КПК «-СИБИРСКИЙ КАПИТАЛ»- Дьяченко Анна Валерьевна.

&ndash- Мы вкладываем наши сбережения во все что представляет ценность в нашей жизни.

Вопрос как вложить заработанные средства эффективно и в то же время надежно актуален всегда. Различных предложений на рынке финансовых услуг сегодня очень много. И поэтому важно не ошибиться делая выбор. Я бы рекомендовала доверять сбережения только надежным компаниям. Сегодня вклады и сбережения остаются одним из немногих надежных способов вложения средств. Дополнительная гарантия возврата 100% сбережений пайщиков обеспечивается за счет имущества кооператива залогового имущества пайщиков правильной организации размещения личных сбережений пайщиков по классической схеме — только в займах а временно свободных денежных средств &ndash- в государственных ценных бумагах. Именно эта «-подушка безопасности»- помогает кооперативу достойно выполнять все обязательства перед пайщиками.

Я бы рекомендовала доверять сбережения только надежным компаниям. Сегодня вклады и сбережения остаются одним из немногих надежных способов вложения средств. Дополнительная гарантия возврата 100% сбережений пайщиков обеспечивается за счет имущества кооператива залогового имущества пайщиков правильной организации размещения личных сбережений пайщиков по классической схеме — только в займах а временно свободных денежных средств &ndash- в государственных ценных бумагах. Именно эта «-подушка безопасности»- помогает кооперативу достойно выполнять все обязательства перед пайщиками.

&ndash- Кредитный кооператив «-Сибирский капитал»- давно работает на рынке сбережений?

В Тюмени кооператив существует более 2 лет. Наши клиенты и партнеры знают что мы всегда исполняли и исполняем все свои обязательства. В нашем кооперативе каждый пайщик сможет подобрать удобный именно ему вид сбережений отвечающий его индивидуальным потребностям. Есть тарифы как на «-короткий»- так и «-длинный»- сроки есть тарифы с плавающей ставкой которая зависит от срока нахождения средств либо от суммы. По всем сбережениям предусмотрена возможность капитализации процентов кстати периодичность выплаты процентов по ряду сбережений также можно выбрать.

По всем сбережениям предусмотрена возможность капитализации процентов кстати периодичность выплаты процентов по ряду сбережений также можно выбрать.

&ndash- Расскажите пожалуйста как оформляются сбережения?

Договор сбережения заключается в письменной форме и его условия не меняются в течение срока действия. К договору оформляется сберегательная книжка в которой отражается движение по вкладу.

&ndash- На какой срок стоит вкладывать сбережения сейчас?

&ndash- Выбор срока сбережений зависит от того на какие цели Вы откладываете средства и когда они могут Вам понадобиться. Сегодня у наших клиентов особенно популярны сбережения на год тариф «-Копилка»-. Так же один из популярных тарифов «-Накопительный бонус»- со ставкой до 21%. Он рассчитан на тех кто располагает временно свободными средствами и планирует еще накопить а также заработать на процентах по вкладу. Такая возможность появляется за счет ежемесячной капитализации процентов когда «-процент»- начисляется на «-процент»-.

Получить консультации специалистов Вы можете в наших офисах и по телефону: (3452) 68-99-67

9 Надежные инвестиции с максимальной отдачей для защиты ваших денег

Инвестирование / Стратегия

Вадим Пастух / Getty Images/iStockphoto

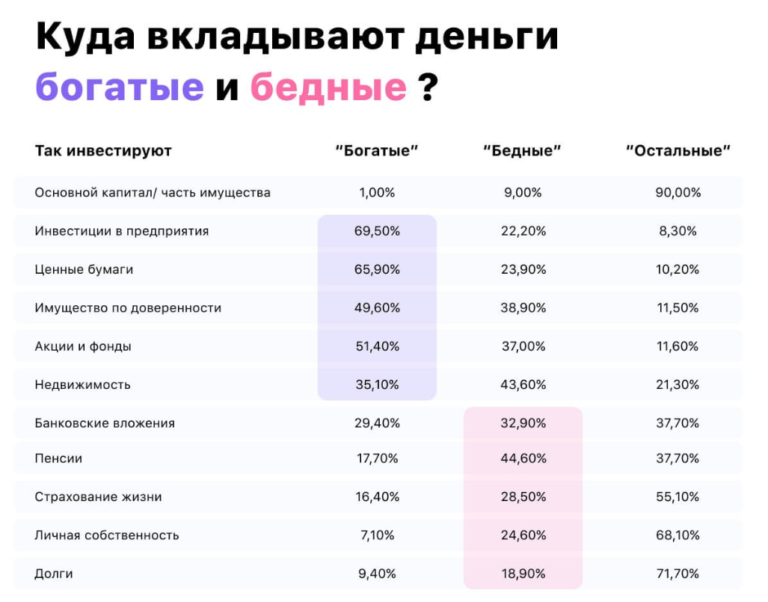

Высокая доходность — это то, к чему стремится каждый инвестор, но это не единственный важный фактор. При рассмотрении инвестиций профессионалы обращают внимание не только на абсолютную потенциальную доходность, но и на так называемую «доходность с поправкой на риск». Суть в том, что не все доходы одинаковы, и умные инвесторы стремятся инвестировать туда, где они получают наибольшую отдачу от риска, который они берут на себя, даже если это означает получение более низкой прибыли.

См.: 3 вещи, которые вы должны сделать, когда ваши сбережения достигнут $50 000

С этой точки зрения вы можете предпочесть инвестиции, приносящие всего 2% в год, чем инвестиции, приносящие 20%.

Для индивидуального инвестора этот баланс тем более важен. Если вы понимаете, что сравнение инвестиций требует рассмотрения как доходности, так и риска с одинаковым весом, вы поймете, как даже крошечная прибыль может иметь большое значение, если инвестиции действительно безрисковые.

9 безопасных инвестиций с высокой доходностью

Вот девять лучших безопасных инвестиций с высокой доходностью:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Счета денежного рынка

- Казначейские облигации

- Казначейские ценные бумаги с защитой от инфляции

- Муниципальные облигации

- Корпоративные облигации

- Индексный фонд S&P 500/ETF

- Дивидендные акции

С их помощью вы вряд ли добьетесь экспоненциального роста, но еще меньше вероятность того, что вы потеряете деньги, на которые вы рассчитываете, чтобы защитить себя и свою семью.

1. Высокодоходные сберегательные счета

Высокодоходный сберегательный счет — это в значительной степени золотой стандарт безопасных инвестиций, предлагающий вам высокую доходность при полном отсутствии риска. Деньги, которые вы спрятали почти в любом банке, застрахованы Федеральной корпорацией страхования депозитов, а это означает, что правительство возместит вам убытки до 250 000 долларов.

Одна из немногих особенностей высокодоходных сберегательных счетов заключается в том, что ставки могут меняться в зависимости от текущих рыночных условий. Когда ставки падают, выплаты могут показаться не такими привлекательными.

Ставки ползут вверх с начала этого года, и самые высокодоходные сберегательные счета платят 4%, а в некоторых случаях даже 5% впервые за многие годы. При средней норме сбережений по стране, колеблющейся на уровне 0,37% по состоянию на 20 марта, высокодоходные сберегательные счета — это очень выгодно.

Хотя, возможно, это не так захватывающе, как потенциальная доходность фондового рынка, высокодоходные сберегательные счета являются очень ликвидными инвестициями, а это означает, что вы можете легко получить доступ к своим деньгам без штрафных санкций, если они вам нужны быстро. Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Практический результат: Страхование FDIC означает, что ваши деньги в 100% безопасности. Его легко получить в крайнем случае, а ставки намного выше средней национальной ставки сберегательного счета.

Подходит для: Припрятывание вашего резервного фонда; инвесторы ищут варианты без риска

2. Депозитные сертификаты

Депозитные сертификаты практически идентичны сберегательным счетам. Большинство из них застрахованы FDIC, поэтому риск отсутствует. Однако они все еще жидкие.

С компакт-диском вы соглашаетесь с временным горизонтом, когда инвестируете — обычно от одного месяца до 10 лет. Хотя некоторые компакт-диски позволяют вам снять деньги досрочно без каких-либо последствий, вы, как правило, должны заплатить штраф, если вы получите доступ к своим деньгам до истечения срока действия компакт-диска. С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С другой стороны, это должно означать, что вы получите более высокую норму прибыли в обмен на потерю легкого доступа. По сути, банкам будет легче реинвестировать ваши сбережения, если вы пообещали оставить их в покое на определенное время. В свою очередь, вы должны получать более высокую ставку.

Прежде чем приобрести компакт-диск, учтите следующее:

- Могут ли вам понадобиться эти деньги до даты созревания компакт-диска. Если ответ да, вам нужно искать в другом месте.

- Действительно ли вы получаете более высокую процентную ставку, чем та, которую можно получить на высокодоходных сберегательных счетах. Ваше единственное преимущество с компакт-диском по сравнению со сберегательным счетом заключается в получении большей прибыли, поэтому, если вы можете найти сберегательный счет, который платит лучше, чем компакт-диски в вашем банке, в этом просто нет смысла.

Тем не менее, доходность компакт-диска, застрахованного FDIC, может показаться скромной, но она довольно высока в контексте почти полного отсутствия риска потери денег для вас.

Вывод: Депозиты должны обеспечивать более высокую доходность, чем большинство сберегательных счетов, но это приводит к потере гибкости, поскольку вы, как правило, должны платить штраф за досрочное снятие денег.

Подходит для: Деньги, которые, можете быть уверены, вам не понадобятся в течение установленного периода времени; инвесторы со стабильной финансовой ситуацией, стремящиеся избежать любого риска в своих инвестициях

3. Счета денежного рынка

Счета денежного рынка работают по тому же принципу, что и компакт-диски или сберегательные счета. Обычно они предлагают более выгодные ставки, чем сберегательные счета, но они также обладают большей ликвидностью, чем компакт-диски, и могут даже позволить вам выписывать чеки или использовать дебетовую карту со счетом, что обеспечивает большую гибкость при использовании вместе со сберегательным счетом.

Если вы используете учетную запись, например, только для того, чтобы вносить депозиты и выписывать ежемесячный чек за аренду, MMA может быть идеальным. Тем не менее, это имеет непосредственное отношение к доходности, поэтому присмотритесь и сравните свои варианты не только с другими счетами денежного рынка, но и с компакт-дисками и высокодоходными сберегательными счетами.

Кроме того, обратите внимание, что основное предостережение относительно счета денежного рынка заключается в том, что многие банки вводят ограничение в шесть транзакций в месяц. Превысите это, и вы будете оштрафованы; продолжайте превышать его, и банку придется преобразовать ваш счет в текущий счет или, возможно, даже закрыть ваш счет.

Практический результат:

Счета денежного рынка очень похожи на сберегательные счета, но предлагают возможность выписывать ограниченное количество чеков каждый месяц.Подходит для: Деньги, которые вам могут понадобиться нечасто; инвесторы, которым нужна немного большая гибкость, чем предлагает их сберегательный счет

Полезно знать

Страховой лимит FDIC в размере 250 000 долларов США применяется на банк, на человека, а не на каждый счет.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег.

4. Казначейские облигации

Несмотря на то, что доходность высокодоходного сберегательного счета в 4% больше, чем вы, вероятно, получите на обычном сберегательном счете в вашем банке, вам, вероятно, потребуются по крайней мере некоторые инвестиции, которые несут немного больший риск, если вы хотите для создания сильного портфолио. Следующим уровнем после банковских продуктов с точки зрения более высокого риска и более высокой доходности являются облигации, которые по сути представляют собой структурированные кредиты, предоставленные крупной организации.

Казначейские облигации, также известные как казначейские облигации, обеспечены полной верой и доверием правительства США. С вашей стороны, казначейские обязательства во многих отношениях будут действовать точно так же, как CD. Вот как это работает:

Вот как это работает:

- Вы инвестируете с установленной процентной ставкой и сроком погашения от одного месяца до 30 лет с момента покупки облигации.

- Вы будете получать регулярные «купонные» платежи по процентам, пока вы держите облигацию, а затем ваша основная сумма возвращается по истечении срока погашения облигации.

В то время как ваши купонные выплаты полностью предсказуемы и безопасны, номинальная стоимость ваших облигаций будет расти и падать с течением времени в зависимости от преобладающих процентных ставок, динамики фондового рынка и множества других факторов. Конечно, это может сработать в вашу пользу, но только потому, что вы взяли на себя дополнительный риск. Поэтому, если вы не уверены, что сможете удерживать облигацию до погашения, это определенно более рискованная инвестиция.

Имейте в виду

В отличие от компакт-диска, вы не можете снять свои деньги раньше срока погашения, даже за штраф. Это не означает, что вы застряли — вы можете легко выйти и продать облигацию на вторичном рынке.

Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному.

Итог: Долг, выпущенный Казначейством, обеспечен полным доверием и доверием правительства США, что делает его таким же свободным от риска, как и банковские счета, застрахованные FDIC.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, готовые отказаться от некоторой гибкости в поисках немного более высокой прибыли

5. Казначейские ценные бумаги с защитой от инфляции

Многие люди обращаются к казначейским ценным бумагам, защищенным от инфляции, или TIPS, в ответ на инфляцию. Ваши процентные платежи будут значительно ниже, чем то, что вы заработали бы на обычном казначействе той же длины. Однако вы принимаете эту более низкую ставку, потому что ваша основная сумма будет увеличиваться или уменьшаться в цене в соответствии с инфляцией, измеряемой индексом потребительских цен. При инфляции в 6% в феврале 2023 года инвесторы TIPS неплохо сидят, в то время как люди, купившие облигации по фиксированной ставке 2%, в основном теряют 4% в год.

При инфляции в 6% в феврале 2023 года инвесторы TIPS неплохо сидят, в то время как люди, купившие облигации по фиксированной ставке 2%, в основном теряют 4% в год.

Как и любые другие казначейские облигации, вы подвергаете себя всевозможным дополнительным рискам, если вам нужно продать TIPS до их погашения, поэтому вам следует убедиться, что вам не потребуется доступ к этим деньгам до погашения.

Практический результат: TIPS предлагают более низкую доходность, но основная сумма будет увеличиваться или уменьшаться в цене в зависимости от преобладающих темпов инфляции, пока вы держите облигацию.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, которые ищут казначейские облигации, но заинтересованы в устранении риска, связанного с инфляцией, из своего портфеля

6. Муниципальные облигации

Муниципальные облигации, выпускаемые правительствами штатов и местными органами власти, являются хорошим вариантом для немного более высокой доходности при лишь немного большем риске. Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Но большинство людей, вероятно, знают, что банкротство крупного города происходит довольно редко, хотя, если вы хотите быть в дополнительной безопасности, вы можете держаться подальше от любых городов или штатов с большими необеспеченными пенсионными обязательствами.

А поскольку федеральное правительство заинтересовано в поддержании низкой стоимости заимствований для правительств штатов и местных органов власти, оно освободило проценты от налогов на муниципальном уровне на федеральном уровне. В некоторых случаях муниципалитеты также освобождаются от государственных и местных налогов. Таким образом, они не только обычно безопасны, но и имеют дополнительный бонус в виде уменьшения вашего налогового счета по сравнению со многими другими вариантами.

Практический результат: Эти долговые обязательства, выпущенные правительствами штатов и местными органами власти, немного более рискованны, чем казначейские обязательства, но имеют преимущество в том, что они не облагаются налогом на федеральном уровне.

Подходит для: Принятие чуть большего риска в погоне за чуть более высокой прибылью; инвестировать, сохраняя при этом как можно более низкие налоги; инвесторы ищут относительно безопасные облигации

7. Корпоративные облигации

Как и правительства различных размеров, корпорации также выпускают долговые обязательства путем продажи облигаций. Как и у муни, это может означать, что вы все еще находитесь на безопасной территории, но это также не верная ставка. Множество корпораций, которые балансируют на грани платежеспособности, предлагают высокую доходность при высоком риске — обычно называемом «мусорными облигациями» — и это не лучший выбор, если вы ищете что-то действительно безопасное.

Хотя корпоративные облигации по своей природе более рискованны, чем казначейские облигации, и часто более рискованны, чем муниципальные, если вы придерживаетесь крупных публичных компаний с голубыми фишками и держите облигации до погашения, они все еще находятся в области очень безопасной.

К счастью, вам не приходится гадать, насколько финансово устойчива компания. Публичные компании регулярно публикуют финансовые отчеты с подробным описанием активов, обязательств и доходов, чтобы вы могли получить четкое представление об их положении.

И если вы, как и большинство людей, не очень хорошо разбираетесь в балансовом отчете или отчете о прибылях и убытках, вы можете положиться на рейтинговые агентства, такие как Moody’s или S&P Global Ratings. В большинстве случаев облигации с рейтингом AAA представляют минимальные риски, если вы держите их до погашения.

Практический результат: Эти долги, выпущенные корпорациями, немного более рискованны, чем муниципальные, но обычно предлагают чуть больше процентного дохода.

Подходит для: Измеренное увеличение риска вашего портфеля для повышения доходности; инвесторы, желающие диверсифицировать свои вложения в облигации

8. Индексный фонд S&P 500/ETF

Фондовые рынки могут быть невероятно нестабильными, и в любой день вы можете получить или потерять большую часть своих инвестиций. А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

Если у вас есть деньги, которыми вы можете позволить себе рисковать на фондовом рынке, взаимный фонд индекса S&P 500 или биржевой фонд может стать менее рискованным способом намочить ноги. Эти фонды отслеживают индекс S&P 500, который включает в себя 500 крупнейших государственных корпораций США по рыночной капитализации. Компании представляют различные секторы рынка, поэтому S&P 500 широко рассматривается как барометр фондового рынка США и экономики США в целом.

Диверсификация вашего портфеля

Использование индексных фондов или ETF может обеспечить диверсификацию вашего портфеля. Любая компания может потерпеть крах, но если вы владеете акциями фонда, владеющего акциями разных компаний, вы значительно увеличиваете этот риск. Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Одна рота может утонуть из-за катастрофы, но несколько сотен одновременно? Это маловероятно.

Долгосрочное владение акциями

Еще одна стратегия, позволяющая снизить большую часть риска, связанного с инвестициями в акции, заключается в том, чтобы владеть акциями в течение очень и очень долгого времени. Хотя фондовые рынки невероятно хаотичны в течение любой недели, месяца или даже года — о чем свидетельствует падение S&P 500 примерно на 20% в период с января по декабрь 2022 года — они на самом деле становятся удивительно предсказуемыми, если рассматривать их с точки зрения десятилетий.

За свою историю S&P 500 приносил около 10% прибыли в год. И хотя были годы, когда акции падали на 30% или даже 40%, в последующие годы рынки всегда восстанавливались.

Полезно знать

Если бы вы владели ETF S&P 500 во время финансового кризиса 2008 года, ваши инвестиции потеряли бы почти половину своей стоимости всего за несколько месяцев, но в течение следующих восьми лет ваши инвестиции составляли бы в среднем 18% в год.

Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Почему стоит выбрать индекс S&P 500?

S&P 500 — один из самых популярных вариантов для инвестиций в индексы. Индекс включает в себя почти все акции «голубых фишек» и имеет долгую историю доходности примерно 10% в год — невероятная доходность для того, как мало риска связано с длительным периодом времени. Вы также можете рассмотреть Russell 1000, который состоит из 1000 самых ценных американских компаний, что дает вам двойную диверсификацию.

Итог: Акции более рискованны, чем облигации, но, покупая крупные фонды, представляющие сотни акций, и удерживая их в течение очень длительного периода времени, вы можете снизить большую часть этого риска и получить более высокую доходность по сравнению с облигациями.

Подходит для: Долгосрочные инвестиции, которые не окупятся годами или даже десятилетиями; более молодые инвесторы, у которых достаточно времени, чтобы быть терпеливыми к колебаниям рынка; инвесторы, заинтересованные в увеличении своих денег более быстрыми темпами, чем могут обеспечить облигации и банковские продукты

9. Дивидендные акции

Дивидендные акции представляют собой особенно сильные варианты по нескольким причинам. Дивиденд — это регулярная денежная выплата акционерам — действительно самый прямой способ, с помощью которого акции могут вернуть своим инвесторам успех в бизнесе. Это также обычно означает некоторые важные вещи для профиля риска этой акции.

Вот некоторые факторы, которые следует учитывать при оценке риска акции:

- Эти дивиденды гораздо более стабильны и выплачиваются независимо от того, растут акции или падают. Даже если ваши акции неэффективны с точки зрения их стоимости, вы все равно получаете что-то взамен, что упрощает удержание акций и пережидание спада.

- Дивиденды действуют как защита от падения цен на акции. Дивиденды устанавливаются в виде выплаты на акцию, но инвесторы обычно сосредотачиваются на «дивидендной доходности», которая представляет собой процент от цены акций компании, который будет возвращен в виде дивидендов в данном году. Когда цены на акции падают, вы платите меньше за те же дивиденды.

- Чем выше эта доходность, тем труднее будет отказаться от нее инвесторам, ищущим выгодные дивиденды. Это не будет иметь большого значения для компании, которая явно движется к банкротству — плохая инвестиция, независимо от дивидендной доходности, — но это поможет поддержать цену акций компании, которая только что переживает трудные времена.

Компании могут и будут сокращать свои дивиденды в трудные времена. Это случается редко, так как это обычно приводит к падению акций — постоянство — это то, что людям нравится в дивидендах, поэтому они, как правило, очень плохо реагируют, когда дивиденды кажутся менее надежными — но выплаты дивидендов менее безопасны, чем, например, купонные выплаты по облигациям. , который фиксируется.

, который фиксируется.

Тем не менее, если вы ищете компании, которые не только предлагают высокую доходность, но и имеют большой опыт последовательного увеличения своих дивидендов на регулярной основе — иногда их называют «дивидендными аристократами», — вы можете снизить большую часть этого риска. .

Практический результат: Владение акциями отдельной компании гораздо более рискованно, чем другие варианты, но дивидендные акции обеспечат стабильный доход независимо от того, растут рынки или падают.

Подходит для: Долгосрочные инвестиции, приносящие пассивный доход; инвесторы, желающие инвестировать, чтобы создать регулярный поток дохода; более молодые инвесторы реинвестируют дивиденды, чтобы максимизировать рост

Сравнение безопасных и высокодоходных инвестиций

Идеальный портфель — это портфель с минимальным риском и максимальной доходностью. Всегда есть компромисс, необходимый для нахождения правильного баланса. Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Аналогичным образом, несмотря на то, что доходность, обеспечиваемая фондом S&P 500, намного выше в долгосрочной перспективе, важно рассматривать ее в контексте риска, который вы должны принять, — в первую очередь, риска двузначных процентных потерь по сравнению с краткосрочные — чего у застрахованных банковских продуктов просто нет.

Часто задаваемые вопросы

Вот некоторые из вопросов, которые люди задают, решая, куда вложить свои деньги.

- Какая самая надежная инвестиция с наибольшей отдачей?

- К сожалению, самые надежные инвестиции не приносят максимальной прибыли. Тем не менее, сберегательный счет — это самое безопасное место для хранения ваших денег, а высокодоходный счет может обеспечить достойную прибыль.

- Какие инвестиции приносят наибольшую отдачу?

- Акции обеспечивают самую высокую среднегодовую доходность: 13,8% в среднем по сравнению с 1,6% по облигациям, 0,8% по золоту, 8,8% по недвижимости и 0,38% по компакт-дискам, по данным Fidelity.

- Акции обеспечивают самую высокую среднегодовую доходность: 13,8% в среднем по сравнению с 1,6% по облигациям, 0,8% по золоту, 8,8% по недвижимости и 0,38% по компакт-дискам, по данным Fidelity.

- Каковы три самых безопасных типа инвестиций?

- Три самые безопасные инвестиции — это сберегательные счета, депозитные сертификаты и казначейские облигации.

Дарья Улиг, Синтия Мисом и Джон Цизар внесли свой вклад в подготовку этой статьи.

Данные были собраны 7 апреля 2023 года.

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе над созданием точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

- Федеральный резерв. 2023. «Операции на открытом рынке».

- FDIC.

2023.

«Национальные ставки и предельные ставки».

2023.

«Национальные ставки и предельные ставки». - Бюро трудовой статистики. 2023. «Сводка индекса потребительских цен».

- Советник Форбс. 2023. «История процентных ставок по сберегательным счетам».

7 мест, куда можно положить наличные

Инфляция не просто делает все, что вы покупаете, дороже. Это также отнимет у вас огромный кусок ваших сбережений.

В то время как стоимость жизни растет со скоростью 8,5% в год — это самый большой ежемесячный прирост почти за 40 лет — уровень большинства сбережений по-прежнему намного ниже 1%. Это означает, что ваши деньги быстро теряют ценность. Итак, пришло время разработать новую стратегию того, где вы храните свои деньги.

Федеральная резервная система более быстро повышает процентные ставки, чтобы замедлить инфляцию, в последний раз с повышением на 0,75 процентных пункта. Банки начали повышать свои собственные депозитные ставки, но часто это происходит медленно, и повышение, как правило, невелико. Ставка сберегательного счета в последнее время составляла в среднем около 0,13 процента.

Ничто из этого не означает, что вы должны снимать деньги со сберегательных счетов. Независимо от того, какую ставку вы получаете, важно иметь наличные под рукой на случай непредвиденных обстоятельств.

«Вы должны использовать свои сберегательные счета не для максимизации прибыли, а для покрытия расходов в чрезвычайной ситуации и для того, чтобы помочь вам пережить спад на фондовом рынке без паники», — говорит Маниша Такор, сертифицированный специалист по финансовому планированию и финансовый педагог в MoneyZen в Портленде. , Ore.

Тем не менее, имеет смысл получить наибольшую отдачу от затраченных средств, особенно если в ближайшие месяцы ставки будут еще выше, как предсказывают многие синоптики.

Крупные национальные онлайн-банки, такие как Ally и Synchrony, в настоящее время выплачивают процентные ставки 2,00 процента или более по новым сберегательным онлайн-счетам, в то время как American Express National Bank и другие предлагают 2,50 процента или более по годовым депозитным сертификатам, по данным Deposit Accounts, веб-сайта, который отслеживает депозитарные банковские продукты.

Некоторые более мелкие игроки также конкурентоспособны. Bask Bank, интернет-подразделение Texas Capital Bank, предлагает сберегательный счет с годовой процентной доходностью 2,20 (ставка плюс эффект сложных процентов), без минимального остатка или ежемесячной платы за обслуживание. (Первоначальные депозиты должны быть внесены в течение 60 дней, иначе счет может быть закрыт; за исходящие электронные переводы взимается комиссия в размере 35 долларов США.)

Что касается компакт-дисков, Rising Bank, онлайн-подразделение Midwest BankCentre в Миссури, платит 3,10% годовых. доходность по 12-месячному компакт-диску с минимальным депозитом в 1000 долларов. (Существуют штрафы за досрочное снятие.)

(Существуют штрафы за досрочное снятие.)

Если вы думаете о своих сбережениях в более долгосрочной перспективе, вот четыре стратегии, которые следует учитывать. Имейте в виду, что ничто не мешает вам использовать более одного из них, в зависимости от ваших целей.

Онлайн-сберегательные счета являются одними из самых безопасных инструментов сбережений, с федеральной страховкой, покрывающей до 250 000 долларов США на вкладах на каждого держателя, будь то через банк или кредитный союз. (Совместный счет с двумя владельцами застрахован на сумму до 500 000 долларов США.)

Вы можете найти ставки, предлагаемые для этих высокооплачиваемых счетов, на таких веб-сайтах, как Депозитные счета и Банкрейт. (Для обоих веб-сайтов прокрутите вниз список лучших, которые являются платными местами размещения.) Проверьте минимальный депозит, сборы и функции, такие как доступ к банкомату и выписка чека. И обратите внимание на ограничения, такие как количество бесплатных ежемесячных снятий средств.

Вы также можете просмотреть историю ставок счета на депозитных счетах (нажмите на поле сведений). Если учетная запись существует уже несколько лет, меньше вероятность того, что текущая ставка APY — это тизерная ставка, которая позже упадет, — говорит Кен Тумин, основатель и редактор Deposit Accounts.

Счета денежного рынка предлагают доход, аналогичный сберегательным счетам, но с некоторыми дополнительными преимуществами и ограничениями. Предлагаемые банками и кредитными союзами, они застрахованы как сберегательные счета на сумму до 250 000 долларов США на каждого держателя. Учреждения могут предоставлять более высокие ставки по этим счетам, вкладывая свои деньги в безопасный краткосрочный долг Казначейства.

Если вы можете хранить значительную сумму на счете денежного рынка, вы можете извлечь выгоду из большей стабильности курса, чем на онлайн-сберегательном счете, говорит Тумин. Это связано с тем, что некоторые счета денежного рынка предлагают более высокие уровни ставок для балансов выше определенной суммы, например 25 000 долларов США, и с меньшей вероятностью изменят ставки на этих более высоких уровнях позже.

Убедитесь, что счет денежного рынка имеет необходимые вам функции. Как и в случае со сберегательными счетами в Интернете, некоторые банки могут ограничивать снятие средств или проверять написание. Например, сберегательный счет Vio Bank Cornerstone Money Market не предлагает выписку чеков или банкомат/дебетовую карту.

В Депозитных Счетах ознакомьтесь с отзывами клиентов об опыте открытия, ведения и закрытия счетов. Также обратите внимание на финансовое состояние банка, которое Депозитные счета оценивают с использованием различных общепринятых финансовых критериев. Хотя ваши сбережения застрахованы, а процент банков с низким рейтингом ничтожно мал, избегание учреждений с рейтингом D или F может избавить вас от неприятностей, если вам нужно получить свои деньги в случае дефолта.

Фонды денежного рынка — хороший вариант в качестве дополнительного сберегательного счета или для хранения части денег на случай чрезвычайной ситуации. Их предлагают взаимные фонды и инвестиционные компании.

Фонды инвестируют в долг: сверхнадежные краткосрочные казначейские векселя плюс краткосрочные муниципальные и корпоративные долговые обязательства (также известные как «коммерческие бумаги»). Хотя их удобно использовать, если у вас также есть брокерский счет, в отличие от сберегательных счетов и счетов денежного рынка, они не застрахованы.

Тем не менее, есть потенциальная выгода: фонды денежного рынка обычно быстро реагируют на изменения процентных ставок, как и сберегательные счета.

Компромисс заключается в том, что хотя эти средства относительно безопасны, вы берете на себя дополнительный риск, инвестируя в высокодоходные сберегательные счета, говорит Эрик Бронненкант, глава налогового отдела Betterment, онлайн-инвестиционной компании в Нью-Йорке. Город.

Для большей безопасности вы можете рассмотреть фонд, который фокусируется на проблемах, поддерживаемых правительством США, а не на тех, которые инвестируют в корпоративный долг, говорит Аллан Рот, исполнительный директор Wealth Logic, фирмы финансового планирования в Колорадо-Спрингс, штат Колорадо.

Например, фонд Vanguard Treasury Money Market, доходность которого в последнее время составляет 2,13%, в основном содержит казначейские векселя. Этот показатель, вероятно, возрастет, говорит Рот. В качестве бонуса доход от казначейских ценных бумаг освобождается от государственного и местного подоходного налога.

Фонды денежного рынка обычно имеют минимальные инвестиции в размере 500 долларов США или более, но у некоторых их нет. (Большинство фондов Vanguard имеют минимум 3000 долларов.) Как правило, нет ограничений на сумму, которую можно внести или снять после первоначального депозита, или на частоту совершения транзакций. Вы можете выписывать чеки, организовывать прямой депозит и, в некоторых случаях, использовать банкоматы.

Проверьте коэффициент чистых расходов, который должен быть значительно ниже 0,25 процента. (Многие фонды временно отказались от расходов [PDF] во время пандемии, но комиссии снова выросли.)

Fidelity Money Market, например, взимает 0,18%, или 1,80 доллара за 1000 долларов инвестиций. Сравните расходы между денежными средствами, используя бесплатный анализатор средств , спонсируемый FINRA, органом самоуправления инвестиционной отрасли.

Сравните расходы между денежными средствами, используя бесплатный анализатор средств , спонсируемый FINRA, органом самоуправления инвестиционной отрасли.

Текущие счета с высокой доходностью предлагают относительно высокие проценты — в настоящее время до 5,00% годовых — и застрахованы государством на сумму до 250 000 долларов. Но местные банки и кредитные союзы, которые их предлагают, заставляют владельцев счетов прыгать через обручи. В то время как начальные депозиты и минимальные остатки либо отсутствуют, либо очень малы, вы, как правило, должны совершать от шести до 12 транзакций по дебетовой карте в месяц, организовывать как минимум один прямой депозит в месяц и подписываться на электронные отчеты. Могут быть и другие правила.

С этими счетами вы получите максимальную ставку на высокодоходную проверку до определенного баланса; выше этого предела интерес резко падает. Многие такие счета, также называемые «проверкой вознаграждений», ограничивают свои высокие ставки балансом в 10 000 долларов или меньше.

Free Rewards Checking Потребительского кредитного союза штата Иллинойс, например, имеет текущую годовую процентную ставку 5,00% на первые 10 000 долларов сбережений и от 0,20% до 0,1% после этого. Вы также должны вступить в кредитный союз (за единовременную плату в размере 5 долларов США) и согласиться на получение полностью электронных документов. И каждый месяц вы должны совершать не менее 12 транзакций по дебетовой карте на общую сумму 100 долларов США или более; иметь 500 долларов США или более в виде прямых депозитов, мобильных чековых депозитов или кредитов ACH; и потратить 1000 долларов США или более с картой Visa CCU.

Тумин говорит, что некоторые читатели его веб-сайта сообщают, что у них около дюжины таких учетных записей одновременно, причем каждая учетная запись содержит чуть меньше максимума, чтобы получить максимальную ставку.

Казначейские векселя с годовой дюрацией недавно предлагались со ставкой 3,6%. Они несут скрытую страховку: их долг обеспечен полной верой и доверием правительства США.

Минимальная покупка $100. Вы покупаете их со скидкой и получаете полную цену, когда они созревают. Например, 52-недельные купюры на сумму 200 долларов будут стоить около 19 долларов.3.

Вы можете купить эти векселя через брокера, который может взимать комиссию. Вы также можете бесплатно купить Treasurys у федерального правительства на сайте TreasuryDirect.gov. Проверьте последние ставки аукциона здесь; чтобы определить проценты, которые вы получите, возьмите «Цена за 100 долларов» в последнем столбце и вычтите ее из 100 долларов.

Как отмечалось ранее, проценты по казначейским ценным бумагам освобождаются от государственных и местных налогов. Если вы живете в штате, где есть и то, и другое, казначейские облигации — привлекательный вариант за ваши деньги.

Возможный недостаток? Поскольку вы покупаете казначейские облигации со скидкой, их продажа до истечения срока может означать, что вы не получите ожидаемой доходности.

Депозитные сертификаты, , которые позволяют вам заблокировать свои наличные по определенной ставке на срок от нескольких месяцев до нескольких лет, также застрахованы на федеральном уровне. Но сейчас они выглядят гораздо менее привлекательными.

Но сейчас они выглядят гораздо менее привлекательными.

«Риск заключается в том, что вы заблокируете свои деньги по низким ставкам, — говорит Бронненкант. Годовые онлайн-диски недавно предлагали среднюю ставку 2,67 процента.

Если вам нужно сделать досрочное снятие средств, вы, как правило, потеряете проценты за несколько месяцев. Но есть некоторые исключения, говорит Тумин. Несколько банков предлагают компакт-диски без штрафов за досрочное снятие средств.

Тем не менее, учитывая другие доступные варианты, вам может быть лучше иметь более гибкий сберегательный счет.

I Облигации , возможно, не являются удобным источником наличных денег, но они являются отличным вариантом для тех, кто может позволить себе запереть свои деньги как минимум на год. По этим государственным сберегательным облигациям выплачиваются процентные ставки с поправкой на инфляцию, в последнее время – годовая 90,62 процента, или гарантированные 4,81 процента в течение следующих шести месяцев.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег. Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному.

Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному. Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

2023.

«Национальные ставки и предельные ставки».

2023.

«Национальные ставки и предельные ставки».