Куда вложить 100 тыс. ₽ в 2023 году: пять перспективных вариантов

Вклады и счета

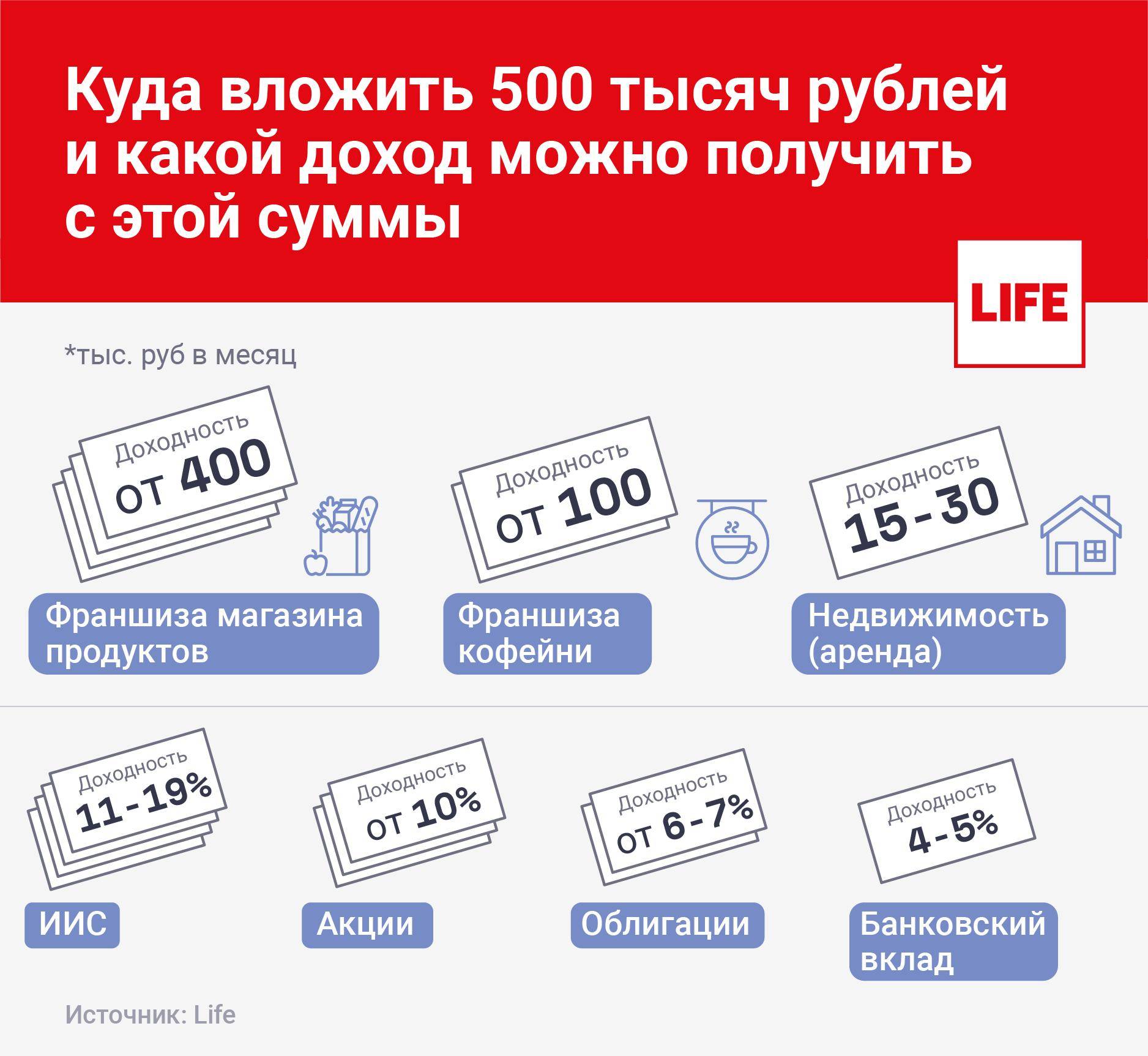

Кому подойдет. Депозиты, дебетовые карты с процентом на остаток и накопительные счета используют для накопления на краткосрочные цели или для формирования подушки безопасности. Вариант не подойдет тем, кто хочет получить доход выше инфляции.

Расчет дохода на примере вклада «Просто поймать момент» от Ак Барс Банка. За три года вкладчик дополнительно получит 28 027 ₽

Клиенты Ак Барс Банка могут выбрать вклад или счет с доходностью до 9,5%, возможностью пополнения и неограниченной пролонгацией. Держателям дебетовых карт банк также предлагает выгодные условия — можно выбрать карту с бесплатным обслуживанием кэшбэком и процентами на остаток.

Плюсы

- Вклад на сумму до 14 млн ₽ застрахован государством.

- Вкладчик может заранее рассчитать доходность и узнать, сколько денег получит в конце срока хранения.

- Деньги можно снять досрочно. В зависимости от условий вкладчик может потерять проценты, но гарантировано получит первоначальную сумму вклада.

- Счет легко открыть и закрыть, в том числе онлайн.

Минусы

- Доход не покрывает инфляции. Например в ноябре 2022 годовая инфляция составила 1198% а средняя ставка по вкладам от года — 725%.

- По накопительным счетам ставка может меняться на усмотрение банка.

- При досрочном закрытии вклада владелец счета почти всегда теряет начисленные проценты.

Драгоценные металлы

Кому подойдет. Вложения в драгметаллы подходят для долгосрочных инвестиций. Стоимость золота, серебра, платины и палладия будет расти из-за ограниченности ресурсов и роста спроса на эти металлы. Но инвестор должен быть готов, что рост может начаться через десять и более лет.

Как инвестировать в серебро и платину

Плюсы

- В долгосрочном периоде цены на драгметаллы растут.

- Физический металл можно подарить или оставить в наследство.

- Драгметаллы используют как защитные активы в период кризиса.

Минусы

- Инвестор не может заранее рассчитать доходность вложений.

- Вложения в драгметаллы не застрахованы.

- Разница между ценой покупки и продажи физического металла может достигать нескольких процентов.

- Нужно продумать вариант хранения слитков и монет и следить за их состоянием.

Рассмотрим все способы вложения денег в драгметаллы.

Слитки

Инвестор может купить слитки драгметаллов в банке или через брокера на Мосбирже. Во втором случае он будет владеть физическим металлом. При этом не надо думать, как его хранить — на счете отображается количество и стоимость купленного актива.

Пример

В Ак Барс Банке на 15.12.2022 стоимость слитка золота массой 1 г составляла 4 480 ₽, 100 г серебра — 6 500 ₽, 5 г платины — 15 000 ₽ и 5 г палладия — 25 000 ₽. На 100 тыс. ₽ можно было купить 22 г золота или разделить капитал между несколькими видами драгоценного металла.

На 100 тыс. ₽ можно было купить 22 г золота или разделить капитал между несколькими видами драгоценного металла.

Купить слитки драгметаллов на Мосбирже можно через брокера «Ак Барс Финанс». Золото можно найти в торговом терминала под тикером GLDRUB_TOM, серебро — SLVRUB_TOM. Инвестор может купить от 1 г золота и от 100 г серебра. Каждый купленный грамм обеспечен реальным драгметаллом, который находится в хранилище Национального клирингового центра.

Котировка на золото и серебро зависит от общемировых цен, которые определяются в Лондонской ассоциации рынка драгоценных металлов (LBMA Gold Price AM). Большую роль в установлении конкретной цены на металл играют спрос и предложение на бирже. Изменение стоимости отражается на брокерском счете инвестора. Разница между ценой покупки и продажи слитков на бирже значительно меньше, чем при сделках в банке.

Комиссия на покупку драгоценных металлов по тарифному плану «Алга» составляет 0,15% от суммы сделки. Даже с учетом комиссии покупка драгметаллов через брокера выгоднее, чем в банке.

Даже с учетом комиссии покупка драгметаллов через брокера выгоднее, чем в банке.

Сравнение покупки золота в Ак Барс Банке и на Мосбирже через брокера «Ак Барс Финанс» на 15.12.2022

Монеты

Банк России выпускает специальные инвестиционные монеты с драгоценными металлами в составе. Их можно купить в банке или специальных компаниях.

Пример

Цена популярной монеты «Георгий Победоносец» с содержанием 7,78 г золота на момент написания статьи составляла около 40 000 ₽, а с содержанием 31,1 г серебра — 2 400 ₽. На 100 тыс. ₽ можно купить, например, одну золотую и 25 серебряных монет.

Есть и другие способы инвестировать в драгоценные металлы: купить акции золотодобывающих компаний вложиться в ПИФы и ETF, торговать фьючерсами на драгметаллы. Эти варианты мы подробно описали в одной из наших статей.

Металлический счет

Инвестор открывает счет на покупку драгоценного металла, но при этом не будет обладать физическим слитком. На его счете отражается только количество и стоимость золота, серебра, платины или палладия. Доходность вложений обеспечивается за счет роста цены на драгметаллы.

На его счете отражается только количество и стоимость золота, серебра, платины или палладия. Доходность вложений обеспечивается за счет роста цены на драгметаллы.

Облигации

Кому подойдет. Облигации подойдут для накопления на краткосрочные и долгосрочные цели. В первом случае лучше покупать облигации федерального займа (ОФЗ) и надежные корпоративные облигации. Во втором — можно включить в портфель и более рискованные корпоративные бумаги.

Какие ОФЗ интересны для покупки в кризис

В приложении Ак Барс Банка есть калькулятор облигаций, которым может воспользоваться инвестор.

Инвестор указывает условия инвестирования. Калькулятор подбирает облигации с подходящими параметрами

Рассмотрим пример покупки облигаций на 100 тыс. ₽. В портфель вошли десять бумаг. Принципы отбора:

- диверсификация, т.е. бумаги подбирались из разных секторов экономики;

- высокий рейтинг надежности на основе оценок российских рейтинговых агентств;

- доходность к погашению выше доходности по депозитам;

- отсутствие дефолтов в истории эмитента.

Более подробно о критериях выбора облигаций в портфель вы можете прочитать в нашей статье.

Пример покупки облигаций не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер

Плюсы

- Доходность облигаций выше, чем у вкладов и банковских карт. Инвестор получает доход за счет роста стоимости облигации и купонных выплат.

- При продаже облигации раньше срока погашения инвестор не теряет полученный ранее доход.

- Инвестор может заранее рассчитать доходность, но не для всех видов облигаций.

- Инвестор может зафиксировать текущую доходность и не зависеть от волатильности рынка.

- Ликвидные облигации можно быстро купить и продать на бирже.

Минусы

- Существует риск дефолта компании-эмитента. Чтобы избежать такого сценария, надо тщательно выбирать бумаги для покупки.

- Чтобы выбрать в портфель надежные бумаги, инвестор должен изучить все параметры инструмента. Для этого нужны дополнительные знания.

- Вложения в облигации не застрахованы.

Дивидендные акции

Кому подойдет. Акции подойдут для долгосрочных вложений. Инвестор получает доход за счет изменения цены бумаги и дивидендов. Самостоятельный выбор акций требует времени, знаний в области экономики и финансов. Геополитическая ситуация и зарубежные санкции еще больше осложняют этот процесс.

Как заработать на акциях

Рассмотрим пример покупки акций на 100 тыс. ₽. В портфель вошли девять бумаг из разных секторов экономики с высоким индексом стабильности дивидендов. Компании вносят существенный вклад в развитие экономики страны.

Пример покупки акций не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер

Плюсы

- На акциях можно заработать больше, чем на других инструментах.

Но и риск потери денег выше.

Но и риск потери денег выше. - Можно получить пассивный доход за счет дивидендов.

- Акции можно подарить или оставить в наследство.

Как унаследовать активы с брокерских счетов

Минусы

- Инвестор не может заранее рассчитать доходность вложений. На котировки сильно влияют внешние и внутренние факторы.

- Компания-эмитент может отказаться от выплаты дивидендов.

- Вложения в акции не застрахованы.

- Чтобы выбрать в портфель надежные бумаги, инвестор должен провести фундаментальный и технический анализы.

Инвестиционные фонды

Кому подойдет. Вложения в инвестиционные фонды — ПИФы и БПИФы — подойдут инвесторам, которые хотят максимально диверсифицировать свой портфель, но не хотят или не могут самостоятельно подбирать акции и облигации. На бирже и в управляющих компаниях можно подобрать фонды на акции, облигации, денежный рынок и товарные активы.

Что такое инвестиционные фонды и как на них заработать

В качестве примера составим портфель из фондов на акции, облигации и золото стоимостью 100 тыс. ₽.

Пример покупки акций инвестиционных фондов не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер

Плюсы

- С помощью ПИФов и БПИФов можно одновременно вложить деньги в разные классы активов, валюты, отрасли и страны.

- Инвестору не нужно самому анализировать и выбирать ценные бумаги в свой портфель. За него это делает управляющая компания ПИФа или БПИФа

- Многие БПИФы следуют за конкретным индексом, поэтому не зависят от компетентности управляющей компании.

Минусы

- Инвестор не может заранее рассчитать доходность вложений в ПИФы и БПИФы.

- На российской фондовой бирже пока есть небольшой выбор БПИФов.

Количество ПИФов значительно превосходит количество БПИФов на бирже.

Количество ПИФов значительно превосходит количество БПИФов на бирже. - Высокие комиссии за управление. Для ПИФов они выше, чем для БПИФов.

- Эффективность работы ПИФов зависит от компетентности управляющей компании.

- Всегда существует риск закрытия ПИФов и БПИФов. Опыт 2022 года показал, что инвестор может не получить вложенные в них деньги.

Выбор варианта вложения 100 тыс. ₽ зависит от многих факторов, например, срока хранения, ожидаемой доходности, отношения к риску. Не существует универсального инструмента, который подойдет каждому человеку. Вложение денег в разные активы позволит снизить риск и сохранить капитал.

Важно! Для того, чтобы выгодно вложить 100 тыс. ₽, нужен надежный банк, например, «Ак Барс Банк», или брокер, например, «Ак Барс Финанс».

Мы часто публикуем материалы для инвесторов. Возможно, вам будет интересно узнать:

Информация не является индивидуальной инвестиционной рекомендацией и носит ознакомительный характер. Помните, что ответственность за принятые инвестиционные решения несете только вы.

Помните, что ответственность за принятые инвестиционные решения несете только вы.

куда вложить деньги с прибылью сейчас

Финансовые инструменты, которые годами считались безопасными, в кризисные времена теряют такое свойство. На что стоит обратить внимание инвесторам сегодня, прежде чем решить, куда инвестировать свои средства и что делать со старыми инвестициями, рассказали участники конференции «Жить на проценты».

Поиск самых доходных инструментов

«В первую очередь, на что мы обращаем внимание, выбирая, куда инвестировать или что делать со старыми инвестициями, — это ситуация с безопасностью, макроэкономическая ситуация и ситуация с нашей инфраструктурой, в частности, энергетической», — рассказал генеральный директор (CEO) украинской инвестиционной компании «Dragon Capital» Томаш Фиала.

Эксперт отметил, что те инструменты, которые были привлекательны несколько лет назад, сейчас таковыми не являются. Это, в частности, касается недвижимости и других активов из банковского сектора. Их можно было купить с большими дисконтами в 2016−17 гг. — после первого нападения России. Сейчас банковский сектор в хорошем состоянии, дешевых предложений здесь не ожидается.

Их можно было купить с большими дисконтами в 2016−17 гг. — после первого нападения России. Сейчас банковский сектор в хорошем состоянии, дешевых предложений здесь не ожидается.

Другим источником дешевых активов в 2015 году были зарубежные инвесторы, которые бежали из страны и распродавали ОВГЗ.

Сейчас, по мнению Томаша Фиалы, среди инструментов, которые действительно заслуживают внимания инвесторов, остались еврооблигации.

«Они торгуются гораздо дешевле, чем в 2014−15 гг. Сейчас вы можете купить суверенные облигации где-то за 20% от номинала», — подчеркнул эксперт.

Управляющий активами группы ICU Григорий Овчаренко детализировал, что если до войны наши облигации торговались по цене, близкой к номиналу, — $1000, то стоимость нашего государственного долга составляет 20−25% к номиналу, то есть фактически дисконт 75−80%.

«То есть, если инвестировать $100 тыс. и понимать, что в следующем году мы победим, то можно посчитать, сколько будет составлять доходность, когда стоимость вернется к номинальной», — отметил он.

Читайте также: ОВГЗ с доходностью 20% и выше: кто продает и безопасно ли их покупать

Евро или доллар: чему отдать предпочтение

Генеральный директор (CEO) украинской инвестиционной компании «Dragon Capital» Томаш Фиала поделился курсовыми ожиданиями. По его словам, в следующем году прогнозируется средний курс 38 грн за доллар, а на конец 2023 года — 43 грн.

«Мы считаем, что НБУ нет смысла девальвировать гривну в первом полугодии, резервы высокие — $28 млрд на конец ноября. Мы ожидали, что в этом году получим $32 млрд зарубежной помощи, в следующем — $42 млрд на финансирование дефицита бюджета. Этого достаточно, чтобы покрывать наш торговый дефицит — $1,5 — $1,7 млрд. И пока есть запрет на вывод капитала из страны, этого более чем достаточно», — подчеркнул эксперт.

К тому же, по мнению Томаша Фиалы, спред между рыночным и официальным курсом в пределах 10% достаточно комфортный. Другое дело, если бы он составлял 15%, тогда был бы смысл девальвировать гривну. А что касается перехода к свободному курсообразованию, то этого шага от НБУ эксперты «Dragon Capital» ожидают после окончания войны.

А что касается перехода к свободному курсообразованию, то этого шага от НБУ эксперты «Dragon Capital» ожидают после окончания войны.

На вопрос, в какой валюте лучше хранить средства, Томаш Фиала отметил, что здесь ориентируется на то, в какой валюте планирует тратить деньги на текущие или инвестиционные цели. Тем не менее, эксперт признался, что долгосрочное предпочтение отдает доллару.

Читайте также: Как правильно защитить долларовые сбережения

Депозиты: безопасны, как никогда

По мнению банковского эксперта Центра социально-экономических исследований CASE Украина Евгения Дубогрыза, сейчас абсолютно безопасно иметь дело с банками. Он подчеркнул, что в Украине во время действия военного положения и три месяца после его окончания вся сумма вклада в банке полностью гарантируется Фондом гарантирования вкладов физических лиц.

Что касается рисков, то эксперт выделил только два:

- потеря времени, если банк обанкротится, — поскольку потребуется некоторое время, чтобы деньги забрать.

- возможны потери из-за разницы в курсе, если депозит в валюте. Потому что вкладчику выплатят деньги по официальному курсу, который может отличаться от рыночного.

Евгений Дубогрыз добавил, что безопаснее всего вкладывать средства в государственные банки, но там ставки ниже.

Он также посоветовал размещать деньги на короткие депозиты до 3 месяцев. Потому что, в условиях, когда ставки растут, лучше иметь возможность вкладывать средства в более выгодные инструменты.

В целом, возможность того, что банки будут повышать ставки по депозитам, пока, по мнению эксперта, под вопросом. Он объяснил, что пока учетная ставка составляет 25%, а ставка по депозитным сертификатам — 23%, а Нацбанк обещает, что такая ситуация будет минимум до конца второго квартала 2024 года, ни один банк не будет предлагать ставки по депозитам выше 20%, так как иначе банк не заработает.

«У банков возможности инвестировать сейчас очень ограничены. В банках много денег, но девать их некуда, кроме как в „депсерты“ (депозитные сертификаты, — ред. ) и вкладывать в ОВГЗ», — добавил эксперт.

) и вкладывать в ОВГЗ», — добавил эксперт.

Читайте также: 0,02%: почему американцы открывают депозиты с мизерной ставкой

Избавиться от балласта и искать новые гавани

По мнению фултайм-инвестора, основателя сообщества частных инвесторов УкрИнвестКлуба Дмитрия Карпиловского, безопасной гавани для инвестора на сегодняшний день не существует; пристроить свои деньги так, чтобы спать спокойно, скорее всего, не получится. Но бояться рисковать и держать деньги в кеше — тоже плохая идея. Ведь только по итогам этого года инфляция пересечет границу в 30%, а это значит, что именно на столько снизятся ваши сбережения.

«Страх — это очень дорого. Необдуманные инвестиции — еще дороже. Единственное, что у вас остается, чтобы средства приумножить или потерять не так много, — это инвестиции — вдумчивые, аккуратные, взвешенные», — отметил Дмитрий Карпиловский.

Эксперт поделился своим опытом пересмотра своего инвестиционного портфеля. Он отметил, что отказался от загородной недвижимости, поскольку этот сегмент, который в ковидные времена был высокодоходным, сейчас малоликвидный. Также отказался от классического инвестирования в недвижимость — опять же из-за нехватки ликвидности на этом рынке.

Также отказался от классического инвестирования в недвижимость — опять же из-за нехватки ликвидности на этом рынке.

При этом, основатель сообщества частных инвесторов УкрИнвестКлуб сосредоточил внимание на других финансовых инструментах.

«Как агрессивный инвестор, я решил, что если в Украине больше консервативных инвестиций нет, то играем в игру „высокий риск — высокое вознаграждение“. Это индустрии, которые растут ускоренными темпами из-за ситуации с войной. Но они, вероятнее всего, и будут падать ускоренными темпами, когда война завершится. Классика этого жанра — это логистическая недвижимость, судовые перевозки, агротрейдинг. Эти индустрии высокорисковые, но на моменте приносят высокую доходность», — подчеркнул Дмитрий Карпиловский.

По мнению эксперта, сегодня единственный шанс для инвестора заработать, а не потерять, — это начать углубляться в тему, искать инвестиционные идеи, где можно получить большую компенсацию за риск, и быть осторожнее в своих действиях.

«Хотите адекватных результатов от своих инвестиций в следующем году, думайте не о том, что делать с деньгами, а о том, что делать со знаниями, как закрыть пробелы в экономических вопросах, в вопросах бизнеса, в инвестиционной грамотности. Потому что те активы, о которых, как вам казалось, вы все знаете, сейчас полностью изменили свою сущность», — подытожил Карпиловский.

Потому что те активы, о которых, как вам казалось, вы все знаете, сейчас полностью изменили свою сущность», — подытожил Карпиловский.

Читайте также: Ралли Санта-Клауса на бирже: удастся ли на нем заработать в этом году

Недвижимость, как поле для больших возможностей

Основатель, СЕО Sensar Development Марк Марченко считает, что война стала тестом на честность застройщиков.

«Раньше у девелоперов нехватки средств на строительство объектов не было. На старте можно было легко продать до 60−70% объекта. Но почему-то после начала войны большинство застройщиков остановилось, 2/3 девелоперов оказались на грани банкротства. Вопрос простой: где деньги инвесторов, которые были вложены в данные проекты?», — отметил Марк Марченко.

Эксперт соглашается, что ситуация на рынке действительно сложная и есть объективные трудности. Но, как правило, там, где большое падение, есть поле для больших возможностей.

«Сегодня, в частности, это курс. Застройщик, который реально строит, а не для картинки, не успевает подогнать цену под сегодняшний курс. То есть, с точки зрения входа в квадратный метр, сейчас удачные обстоятельства, чтобы найти хорошее предложение для себя. Потому что любой застройщик будет готов продать с хорошим дисконтом и возможно даже на среднем курсе», — отметил Марченко.

То есть, с точки зрения входа в квадратный метр, сейчас удачные обстоятельства, чтобы найти хорошее предложение для себя. Потому что любой застройщик будет готов продать с хорошим дисконтом и возможно даже на среднем курсе», — отметил Марченко.

Эксперт посоветовал при выборе объекта для инвестирования отдавать предпочтение тому застройщику, который адаптируется к новым реалиям и в экономическом, и законодательном плане.

Читайте также: Дисконты в 70%: почем реально купить квартиру в столице

Немного золота для уверенности

«Тем, кто хочет уберечь и приумножить свои средства, однозначно нужна диверсификация. Учитывая это, стоит подумать о золоте», — уверен финансовый аналитик Алексей Козырев.

По словам эксперта, в первую очередь, нужно понимать, что инвестиции в золото долгосрочные. Особенно металл хорошо себя показывает в кризисные времена. Классическая ситуация, когда золото стоило $1600 за тройскую унцию, но во время ковид-пандемии в марте-апреле 2020 года резко прыгнуло до $2100−2150.

Но и риск потери денег выше.

Но и риск потери денег выше. Количество ПИФов значительно превосходит количество БПИФов на бирже.

Количество ПИФов значительно превосходит количество БПИФов на бирже.