Можно ли перейти с УСН на патент в середине года и наоборот — Эльба

С УСН на патент

Если спустя время вы поняли, что выгоднее работать на патенте, то перейти на этот режим в середине года вы не сможете — только с начала следующего.

Например, полгода вы делали маникюр, платили с дохода налог УСН, а потом решили перевести этот бизнес на патент. Сделать это вы сможете только с начала следующего года. Всё дело в пункте 6 статьи 346.13 НК.

Другое дело, если вы решили начать новый бизнес параллельно с деятельностью на УСН — применять по нему патент можно сразу, даже в середине года. В этом случае вы не отказываетесь от УСН, а начинаете совмещать её с патентом. Поэтому пункт 6 статьи 346.13 вам не преграда.

Как было раньше

Раньше Минфин и налоговая считали, что предпринимателям можно переходить с упрощенки на патент в середине года — пункт 8 статьи 346.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Не бойтесь обращаться в налоговую за уточнениями

Так уж случается, что не все налоговые придерживаются одной позиции, поэтому, если для вас важно перейти на патент в середине года, общайтесь лично с вашей инспекцией. Вдруг она разрешит — такое тоже может быть. Официальный запрос можно сделать на сайте налоговой.

Теория и практика

На практике были случаи, когда предприниматели переходили на патент по одному и тому же виду деятельности в середине года и ничего плохого не случалось. Предприниматели просто не знали, что так нельзя, а налоговая не интересовалась.

Узнать, что вы перевели деятельность именно с УСН можно только по первичным документам. А доходы в КУДиР по УСН могут быть и от другого бизнеса. Но если у вас только один ОКВЭД, то рисковать не стоит.

Поэтому, рисковать или нет — решать вам. Если налоговая всё же захочет вас наказать, доначислит налог УСН по всем доходам, которые вы учитывали в патенте. Плюс пени за просрочку. Стоимость патента при этом вы уже не сможете вернуть.

Как перейти на патент

Подайте в налоговую заявление. Срок — не позднее чем за 10 рабочих дней до того, как планируете применять патент.

Чтобы перейти на патент с начала года, отнесите заявление за 10 рабочих дней до конца года. Обычно это середина декабря, но в 2020 году сделали исключение. Региональные законы не успели принять, поэтому налоговая разрешила присылать заявления вплоть до 31 декабря — Письмо от 09.12.2020 № СД-4-3/20310@,

Статья: Как заполнить заявление на получение Патента

От упрощёнки при этом отказываться не советуем, пусть это будет подстраховкой на случай, если какие-то доходы не попадут под патент. Иначе придётся отчитываться по сложной основной системе налогообложения (ОСНО).

Иначе придётся отчитываться по сложной основной системе налогообложения (ОСНО).

С патента на УСН

Никак не перейти. Если патент закончится в середине года, доходы от предпринимательской деятельности учитываете в рамках ОСНО. И только с 1 января следующего года вы сможете перейти на УСН.

Фаррахов объяснил, что даст бизнесу переход на патентную систему налогообложения

Фото: Михаил Нилов / ПГ

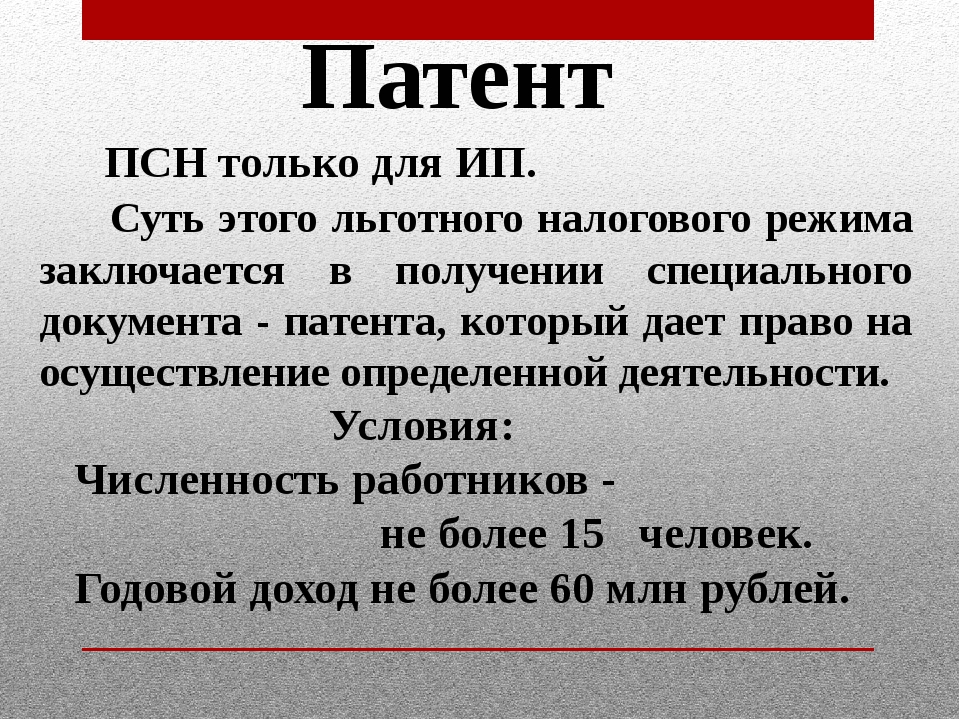

Остаётся меньше двух-трёх недель до прекращения специального налогового режима «Единый налог на вменённый доход» (ЕНВД). Затем предприниматели, в отношении которых применялся этот режим, смогут перейти на патентную систему налогообложения (ПСН), рассказал зампред Комиссии Госдумы по вопросам поддержки малого и среднего предпринимательств Айрат Фаррахов на заседании комиссии 4 декабря.

Депутат напомнил, что несколько дней назад Президент России Владимир Путин подписал федеральный закон, который призван максимально адаптировать и смягчить патентную систему налогообложения и переход на неё для тех индивидуальных предпринимателей, которые пока применяют ЕНВД, а также охватить «патентом» как можно больше других бизнесменов.

Фаррахов пояснил, что закон распространяет применение ПСН решением субъекта в отношении любых видов предпринимательской деятельности, предусмотренных ОКВЭД, за исключением тех, на которые кодексом установлен запрет. Также закон предоставит налогоплательщикам право уменьшать сумму налога по ПСН на уплаченные страховые взносы по аналогии с ЕНВД.

«Для розницы и общепита, применяющих патентную систему налогообложения, предусмотрено увеличение в три раза площади торговых залов и залов обслуживания посетителей общественного питания — с 50 до 150 кв. м, — добавил депутат. — При этом субъектам РФ предоставляются права на снижение размера таких ограничений».

Парламентарий отметил, что на 2021 год вводится налоговый период, равный одному месяцу или сроку патента. Он напомнил, что сейчас налоговый период для ПСН — год или срок, на который выдан патент (менее года).

«Если субъекты РФ не успеют принять решения о переходе на патентную систему налогообложения, то до 1 января 2021 года, устанавливается переходный период 3 месяца», — добавил Фаррахов.

Единый налог на вменённый доход не зависит от полученной выручки. Он рассчитывается исходя из предполагаемого — вменённого дохода по ставке от 7 до 15 процентов в зависимости от субъекта Федерации.

ЕНВД должны отменить с 1 января 2021 года. Он действует с 2012 года для определённых сфер бизнеса — например для общепита и бытовых услуг — и заменяет ряд других налогов и сборов, а также упрощает контакты с фискальными службами.

Ранее сообщалось, уполномоченный при Президенте РФ по защите прав предпринимателей Борис Титов предложил унифицировать снижение ставки по упрощённой системе налогообложения (УСН) для бизнеса, который переходит с ЕНВД).

Также читайте о том, какие законы вступают в силу в августе.

Можно ли перейти с УСН на патент в 2021 году

После отмены ЕНВД с января 2021 года у индивидуальных предпринимателей вырос интерес к патентной системе налогообложения. Тем более, что на ПСН наконец-то разрешили учитывать перечисленные страховые взносы для уменьшения стоимости патента.

К сожалению, вместе с этой льготой некоторые регионы резко увеличили размер потенциально возможного годового дохода, с которого рассчитывают налог. В результате патент для ИП в Ставропольском крае по некоторым видам деятельности стал стоить в 10 раз дороже, чем в прошлом году.

Правда, если говорить конкретно об этом российском регионе, то позже бизнесу удалось добиться принятия нового закона (от 08.02.2021 № 10-кз), который уменьшил налог на ПСН, но только для розницы на площади менее 50 кв. метров.

И все-таки, патентная система предоставляет немало возможностей для легальной налоговой оптимизации. Поэтому давайте разберемся, как перейти на ПСН, если для вас это выгодно.

Бесплатная консультация по налогам

Совмещение налоговых режимов

ПСН – это особый налоговый режим, которым применяется только к некоторым видам деятельности предпринимателя.

Этим, в том числе, ПСН отличается от УСН и ОСНО. Ведь упрощенная и общая системы налогообложения применяются ко всему бизнесу ИП, независимо от того, сколько в нем разных направлений. Все полученные доходы учитываются в одной налоговой базе.

Все полученные доходы учитываются в одной налоговой базе.Когда ИП проходит регистрацию, то он указывает в форме Р21001 коды ОКВЭД, соответствующие тем видам деятельности, которыми планирует заниматься. Обычно кодов несколько, редко кто ограничивается одним или двумя.

Если предприниматель сразу планирует работать на ПСН, то оформляет патент на какой-то вид деятельности. Остальные направления будут числиться на других налоговых режимах. По ним надо будет отчитываться, даже если деятельность по ним не ведется. Просто эти декларации будут нулевыми.

Таким образом, ИП на ПСН совмещает эту систему с общей или упрощенной (если он подал уведомление о переходе на УСН).

Как перейти на ПСН с УСН

Итак, мы разобрались, что если предприниматель оформил патент на какой-то вид деятельности из заявленных у него в ЕГРИП, то по остальным направлениям он должен отчитываться в рамках УСН или ОСНО.

А теперь рассмотрим другой вариант – после регистрации ИП в течение 30 дней подал уведомление о переходе на упрощенную систему. То есть он числится только плательщиком УСН, работает в рамках этого режима и платит по нему налоги.

То есть он числится только плательщиком УСН, работает в рамках этого режима и платит по нему налоги.

Предположим, расчет налоговой нагрузки показал, что ему выгоднее работать на патенте. Как перейти на ПСН, если ИП уже является плательщиком упрощенки?

В зависимости от того, какие виды деятельности планируется перевести на ПСН, и в какое время года происходит переход, ответы будут разные.

Ситуация первая – ИП уже работает на УСН и хочет получить патент на новый вид деятельности. Запрета на это нет, надо только подать заявление о выдаче патента (см. письма Минфина от 07.03.2013 N 03-11-12/26 и от 24.01.2013 N 03-11-12/11). Срок указан в статье 346.45 НК РФ – за 10 дней до начала срока действия патента.

Строго говоря, переход с УСН в данном случае не происходит, ведь предприниматель продолжает вести деятельность в рамках упрощенки. Просто к этой деятельности добавляется еще одно направление, на которое оформляется патент. После этого надо вести раздельный учет по двум системам налогообложения: УСН и ПСН.

Ситуация вторая – предприниматель работает на упрощенке, осуществляя несколько разных видов деятельности. Может ли он перейти в середине года с УСН на патент? Может, но только по отдельному виду деятельности, а по остальным он остается плательщиком упрощенного режима (письмо Минфина от 29.12.2020 N 03-11-03/4/116148).

Ситуация третья – ИП в 2021 году является плательщиком УСН, но осуществляет только один вид деятельности. Можно ли перейти на патент по тому же направлению, то есть по сути отказаться от упрощенного режима?

Это зависит от того, когда именно предприниматель хочет перейти на ПСН. Переход с УСН на патент в середине года по одному и тому же виду деятельности (если это единственное направление бизнеса) не допускается.

Почему? Дело в том, что предприниматель не может полностью уйти в середине года с УСН. А это по факту произойдет, если ИП хочет перевести на патент единственный вид деятельности. В таком случае надо дождаться окончания текущего года и подать уведомление об отказе от упрощенки. Переход в начале года с УСН на патент по единственному виду деятельности разрешен.

Переход в начале года с УСН на патент по единственному виду деятельности разрешен.

Интересно, что по этому вопросу Минфин выражал разные точки зрения. Сначала (в письме от 16.05.2013 № 03-11-09/17358) на вопрос, можно ли перейти с УСН на патент по единственному виду деятельности в середине года, ведомство отвечало положительно. Предполагалось, что предприниматель формально остается плательщиком УСН, просто не будет вести на этом режиме никакой деятельности.

Но позже Минфин пришел к выводу, что в таком случае происходит фактический отказ от упрощенного режима, а это не допускается статьей 346.13 НК РФ. Поэтому более поздние письма министерства (например, от 20.08.2019 № 03-11-11/63550), а также письмо ФНС № СД-4-3/18795@ от 20.09.2017 запрещают переход с УСН на патент по единственному направлению в середине года.

Бесплатная консультация по налогам

Выводы

Итак, мы разобрались в вопросе, когда можно перейти с УСН на патент в 2021 году. Еще раз кратко подведем итоги.

- Если ИП ведет бизнес на упрощенке и планирует добавить к нему новый вид деятельности, то может получить на него патент в любое время года.

- Предприниматель, который осуществляет в рамках УСН несколько видов деятельности, и хочет перевести на ПСН некоторые из них, тоже вправе это сделать в любое время.

- Если предприниматель работает на УСН по единственному виду деятельности, то получить на него патент он может только с нового года. Для этого ему надо подать уведомление об отказе от упрощенного режима.

Пожалуйста, оцените информацию, если она была вам полезна:

Остались вопросы?

На этом сайте вы можете бесплатно задать свой вопрос нашему специалисту в разделе вопросов и ответов.Минфин нашел способ сгладить переход предпринимателей с ЕНВД на патент :: Бизнес :: РБК

Министерство добавило новые виды деятельности, для которых можно применять патентную систему налогообложения, а также разрешило предпринимателям выплачивать страховые взносы, чтобы уменьшить сумму налога, как в случаях с ЕНВД

Фото: АГН «Москва»

Правительство одобрило законопроект Минфина по расширению применения патентной системы налогообложения (ПСН) для индивидуальных предпринимателей. Об этом говорится в сообщении пресс-службы ведомства, поступившем в РБК.

Об этом говорится в сообщении пресс-службы ведомства, поступившем в РБК.

Минфин добавил новые виды деятельности, для которых можно применять ПСН. Речь идет о предоставлении мест на стоянках, размещении наружной рекламы и рекламы на транспорте, а также о других видах деятельности.

Кроме того, законопроект позволяет уменьшить размер налогов по ПСН на сумму страховых платежей и пособий, как это действует в случае с единым налогом на вмененный доход (ЕНВД). Предприниматели, у которых работают наемные сотрудники, смогут уменьшить стоимость патента только наполовину. Для тех, кто обходится без наемных работников, подобных ограничений нет. Они могут совсем не платить налоги, если это допускает размер выплаченных страховых взносов.

В Минфине указывают, что новые меры позволят обеспечить «максимально комфортный» переход предпринимателей с ЕНВД на патентную систему. «Самое важное для нас — создать условия, чтобы этот переход не привел к увеличению налоговой нагрузки для ИП», — отметил замминистра финансов Алексей Сазанов.

С ЕНВД можно перейти на патент | Infopro54

— Для плательщиков ЕНВД, срок действия которого истекает в 2021 году, патентная система налогообложения будет более комфортной, чем упрощенная система налогообложения (УСН), где уровень налоговых платежей выше. Из-за чего после обсуждения в минфине рабочая группа предложила расширить перечень патентных видов деятельности — с 4 до 34, — сообщил на заседании правительства области министр финансов Виталий Голубенко.

В новый перечень включены 18 видов деятельности, которые предприниматели осуществляют, выплачивая ЕНВД, а также 14 видов деятельности из сферы бытовых услуг.

— Расширение перечня необходимо, чтобы у предпринимателей было больше возможностей вести легальную деятельность. Речь идет о сегментах мелких бытовых услуг, клининге, то есть не о глобальном бизнесе, — подчеркивает Голубенко. — Мы понимаем, что малый и средний бизнес, работающий в этом сегменте, выполняет не столько задачу по наполнению местных бюджетов, сколько по созданию рабочих мест и обеспечению самозанятости, оказанию населению разного вида услуг.

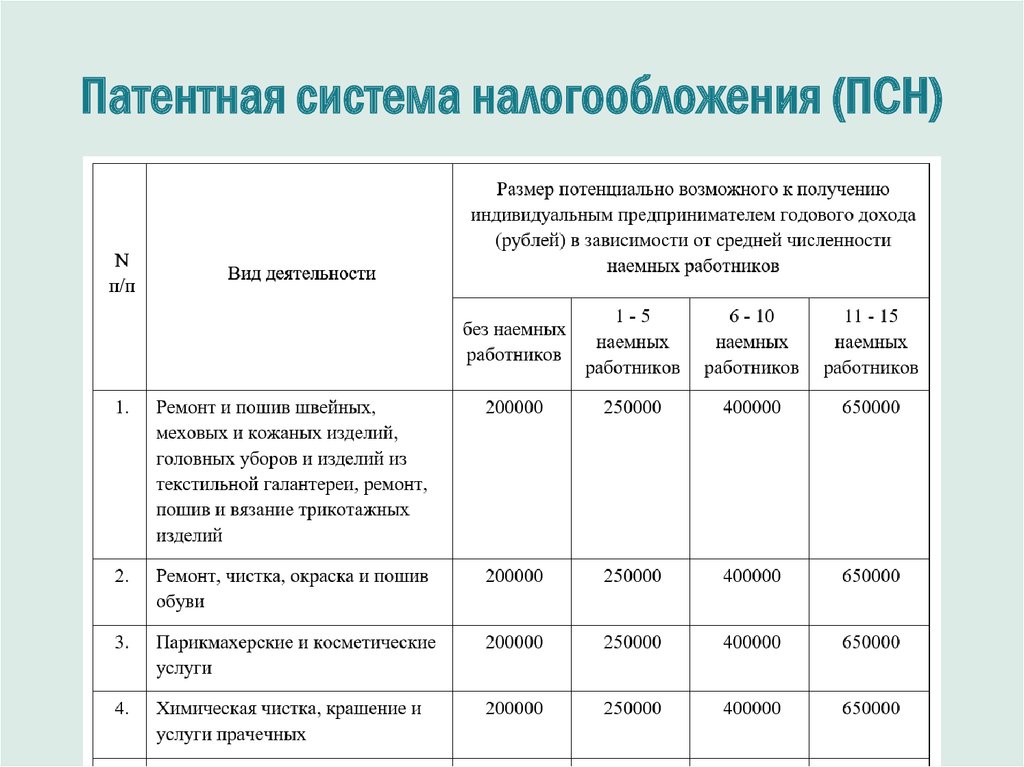

Кроме того, законопроектом корректируется размер потенциально возможного годового дохода, с которого отсчитывается стоимость патента (6%). Чиновник уточнил, что этот перерасчет сделан после консультаций с налоговыми органами, фиксирующими, сколько реально зарабатывают предприниматели в конкретных сферах деятельности.

— Исходя из анализа ситуации, предлагаем откорректировать в меньшую сторону величину потенциального дохода при сдаче в аренду нежилых помещений и земельных участков.

При площади имущества до 1 тысячи кв.м предприниматель может пользоваться патентной системой налогообложения при сдаче его в аренду. Если площадь больше 1000 кв.м, то он должен работать на другом налоговом режиме — это другой масштаб бизнеса, — заявил министр финансов.

Для поддержки предпринимателей, ведущих деятельность без привлечения работников, а также для отдельных видов деятельности в сфере сельского хозяйства законопроектом предлагается скорректировать в меньшую сторону размер потенциально возможного годового дохода (ПВГД). Этот параметр будет корректироваться ежегодно на основе коэффициента-дефлятора, устанавливаемого Минэкономразвития РФ.

В законопроекте прописывается продление срока действия ставки 0% (УСН и патенту) для впервые зарегистрировавшихся ИП. В действующей редакции льгота работала до 31 декабря 2020 года. В июле на федеральном уровне было принято решение о продлении налоговых каникул до 31 декабря 2023 года. По оценке Виталия Голубенко, сохранение льготы будет способствовать росту самозанятости населения региона. Для сравнения: в 2015 году (год введения льготы) ставку 0% получили 410 индивидуальных предпринимателей, в 2017-м — 845, в 2018-м — 1187, в 2019-м —1606.

Для сравнения: в 2015 году (год введения льготы) ставку 0% получили 410 индивидуальных предпринимателей, в 2017-м — 845, в 2018-м — 1187, в 2019-м —1606.

Дополнительный перечень видов предпринимательской деятельности, относящихся к бытовым услугам и не указанных в пункте 2 статьи 346.43 Налогового кодекса Российской Федерации, в отношении которых применяется патентная система налогообложения (поправки в 142-ОЗ):

1) плиссировка и подобные работы на текстильных материалах;

2) пошив нательного белья по индивидуальному заказу населения;

3) производство деревянной тары;

4) изготовление изделий из дерева, пробки, соломки и материалов для плетения, корзиночных и плетеных изделий по индивидуальному заказу населения;

5) предоставление услуг по ковке, прессованию, объемной и листовой штамповке и профилированию листового металла;

6) обработка металлов и нанесение покрытий на металлы;

7) обработка металлических изделий механическая;

8) изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения;

9) изготовление кухонной мебели по индивидуальному заказу населения;

10) изготовление прочей мебели и отдельных мебельных деталей, не включенных в другие группировки по индивидуальному заказу населения;

11) изготовление ювелирных изделий и аналогичных изделий по индивидуальному заказу населения;

12) изготовление бижутерии и подобных товаров по индивидуальному заказу населения;

13) производство прочих готовых изделий, не включенных в другие группировки;

14) ремонт и техническое обслуживание судов и лодок;

15) ремонт прочего оборудования;

16) разработка строительных проектов;

17) производство прочих строительно-монтажных работ;

18) виды издательской деятельности прочие;

19) аренда и лизинг легковых автомобилей и легких автотранспортных средств;

20) аренда и лизинг грузовых транспортных средств;

21) аренда и лизинг сельскохозяйственных машин и оборудования;

22) аренда и лизинг офисных машин и оборудования, включая вычислительную технику;

23) дезинфекция, дезинсекция, дератизация зданий, промышленного оборудования;

24) подметание улиц и уборка снега;

25) деятельность по чистке и уборке прочая, не включенная в другие группировки;

26) деятельность по фотокопированию и подготовке документов и прочая специализированная вспомогательная деятельность по обеспечению деятельности офиса;

27) деятельность зрелищно-развлекательная прочая, не включенная в другие группировки;

28) ремонт домашнего и садового оборудования;

29) ремонт прочих предметов личного потребления и бытовых товаров;

30) предоставление прочих персональных услуг, не включенных в другие группировки;

31) услуги в области физкультурно-оздоровительной деятельности;

32) услуги по ремонту слуховых аппаратов;

33) ремонт бытовых осветительных приборов;

34) ремонт и настройка музыкальных инструментов (кроме органов и исторических музыкальных инструментов).

Фото редакции

С 1 января 2021 года система налогообложения Единый налог на вменный доход прекращает свое действие, и еще остается время выбрать иную систему налогообложения

Напомним, что с 1 января 2021 года на территории Российской Федерации отменяется специальный налоговый режим — система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

Налогоплательщики ЕНВД вправе перейти на иные режимы налогообложения. Так, юридические лица могут перейти на общую систему налогообложения или упрощенную систему налогообложения (УСН).

Индивидуальные предприниматели могут выбрать патентную систему налогообложения (ПСН). Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями, вправе применять единый сельскохозяйственный налог (ЕСХН). Более подробное описание каждого налогового режима в памятке «Выбери налоговый режим».

Для того, чтобы разобраться в особенностях применения каждого специального режима, можно воспользоваться электронным сервисом, разработанным Федеральной налоговой службой в помощь налогоплательщикам: Налоговый калькулятор — Выбор подходящего режима налогообложения.

Для перехода на иные специальные налоговые режимы с 1 января 2021 года необходимо подать следующие документы:

— при переходе на УСН — уведомление по форме № 26.2 в срок не позднее 31 декабря 2020 года;

— при переходе на ПСН — заявление на получение патента по форме № 26.5-1 в срок не позднее, чем за 10 дней до начала применения ПСН;

— при переходе на ЕСХН — уведомление по форме № 26.1-1 в срок не позднее 31 декабря 2020 года.

Уведомление (заявление) о применении выбранного режима налогообложения можно подать через Личный кабинет индивидуального предпринимателя, Личный кабинет юридического лица, почтовым отправлением с описью вложения или лично в Инспекцию Федеральной налоговой службы.

Обращаем внимание, что налогоплательщики, не сделавшие в установленные сроки выбор в пользу того или иного налогового режима, автоматически будут переведены с 1 января 2021 года на общую систему налогообложения.

Консультации по вопросам систем налогообложения можно также получить в кемеровском Центре поддержки предпринимательства г. Кемерово по горячей линии 8 (3842) 78-06-06.

Выбери налоговый режим

.pdf 1141 кб

В региональный закон о патентной системе налогообложения вносятся изменения

В Новосибирской области расширили список видов деятельности, которым будет доступна патентная система налогообложения. Минфин Новосибирской области подготовил проект закона, которым предусматривается увеличение количества видов бытовых услуг, оказание которых позволит индивидуальным предпринимателям перейти на патентную систему налогообложения.

Рабочая группа предложила расширить перечень патентных видов деятельности — с 4 до 34. В новый перечень включены 18 видов деятельности, которые предприниматели осуществляют, выплачивая ЕНВД, а также 14 видов деятельности из сферы бытовых услуг.

Дополнительный перечень видов предпринимательской деятельности, относящихся к бытовым услугам и не указанных в пункте 2 статьи 346.43 Налогового кодекса Российской Федерации, в отношении которых применяется патентная система налогообложения (поправки в 142-ОЗ):

1) плиссировка и подобные работы на текстильных материалах;

2) пошив нательного белья по индивидуальному заказу населения;

3) производство деревянной тары;

4) изготовление изделий из дерева, пробки, соломки и материалов для плетения, корзиночных и плетеных изделий по индивидуальному заказу населения;

5) предоставление услуг по ковке, прессованию, объемной и листовой штамповке и профилированию листового металла;

6) обработка металлов и нанесение покрытий на металлы;

7) обработка металлических изделий механическая;

8) изготовление готовых металлических изделий хозяйственного назначения по индивидуальному заказу населения;

9) изготовление кухонной мебели по индивидуальному заказу населения;

10) изготовление прочей мебели и отдельных мебельных деталей, не включенных в другие группировки по индивидуальному заказу населения;

11) изготовление ювелирных изделий и аналогичных изделий по индивидуальному заказу населения;

12) изготовление бижутерии и подобных товаров по индивидуальному заказу населения;

13) производство прочих готовых изделий, не включенных в другие группировки;

14) ремонт и техническое обслуживание судов и лодок;

15) ремонт прочего оборудования;

16) разработка строительных проектов;

17) производство прочих строительно-монтажных работ;

18) виды издательской деятельности прочие;

19) аренда и лизинг легковых автомобилей и легких автотранспортных средств;

20) аренда и лизинг грузовых транспортных средств;

21) аренда и лизинг сельскохозяйственных машин и оборудования;

22) аренда и лизинг офисных машин и оборудования, включая вычислительную технику;

23) дезинфекция, дезинсекция, дератизация зданий, промышленного оборудования;

24) подметание улиц и уборка снега;

25) деятельность по чистке и уборке прочая, не включенная в другие группировки;

26) деятельность по фотокопированию и подготовке документов и прочая специализированная вспомогательная деятельность по обеспечению деятельности офиса;

27) деятельность зрелищно-развлекательная прочая, не включенная в другие группировки;

28) ремонт домашнего и садового оборудования;

29) ремонт прочих предметов личного потребления и бытовых товаров;

30) предоставление прочих персональных услуг, не включенных в другие группировки;

31) услуги в области физкультурно-оздоровительной деятельности;

32) услуги по ремонту слуховых аппаратов;

33) ремонт бытовых осветительных приборов;

34) ремонт и настройка музыкальных инструментов (кроме органов и исторических музыкальных инструментов).

Изменения обусловлены отменой с первого января 2021 года режима единого налога на вмененный доход (ЕНВД). Предприниматели, использующие ЕНВД будут вынуждены использовать альтернативные варианты налогообложения или перейти на общий режим. Одним из альтернативных режимов является патентная система.

Кроме того, проектом закона предлагается продлить до 2023 года действие налоговой ставки 0% для лиц, впервые зарегистрированных в качестве индивидуальных предпринимателей и применяющих патентную или упрощенную системы налогообложения. В действующей редакции льгота работала до 31 декабря 2020 года. Сохранение льготы должно способствовать росту самозанятости населения региона. Для сравнения: в 2015 году (год введения льготы) ставку 0% получили 410 индивидуальных предпринимателей, в 2017-м — 845, в 2018-м — 1187, в 2019-м —1606

С проектом акта и текстом заключения можно ознакомиться здесь.

Источник:

http://econom.nso.ru/news/3192

https://infopro54.ru/news/s-envd-mozhno-perejti-na-patent/

Учет иностранной прибыли в соответствии с Законом о сокращении налогов и занятости | Tax Foundation

Ключевые выводы

- Предыдущая «всемирная» или основанная на резиденции система корпоративного налогообложения была несовершенной, поскольку она поощряла корпорации «инвертировать», отговаривала корпорации от репатриации иностранных прибылей и создавала невыгодное конкурентное положение для американских корпораций, работающих в зарубежных странах.

- Законодатели решили эти проблемы, введя в действие реформы международной налоговой системы в рамках Закона о сокращении налогов и занятости (TCJA).

- TCJA провел реформы, направленные на территориальную налоговую систему путем освобождения иностранных прибылей от внутреннего налогообложения. В то же время он ввел в действие положения о борьбе с эрозией базы, нацеленные на получение высокоприбыльной иностранной прибыли, нематериального дохода и дохода, изъятого из Соединенных Штатов.

- Четыре основных компонента новой международной налоговой системы — это освобождение от налога на участие, GILTI, FDII и BEAT.

- Хотя законодатели обычно называют новую систему «территориальной» налоговой системой, ее более уместно назвать гибридной системой.

- Общая структура системы США не уникальна для Организации экономического сотрудничества и развития (ОЭСР), поскольку большинство стран, перешедших на территориальные налоговые системы, также ввели положения о борьбе с размыванием базы. Однако эти положения США структурированы иначе, чем положения других стран.

Введение

До принятия Закона о сокращении налогов и занятости от 2017 года (TCJA) [1] в Соединенных Штатах действовала «всемирная» система корпоративного налогообложения по месту жительства, которая облагала налогом глобальную прибыль США.Компании из Южной (с зачетом налогов, уплаченных иностранным правительствам), но отложили уплату налога в США до тех пор, пока прибыль не будет репатриирована. Предыдущая система создавала два основных искажения. Во-первых, это удерживало компании от репатриации иностранных прибылей. Во-вторых, он побудил компании переместить свои юридические штаб-квартиры из Соединенных Штатов посредством так называемой «инверсии».

Законодатели решили эти вопросы, введя в действие реформы международной налоговой системы в рамках TCJA.TCJA значительно изменил способ налогообложения иностранных прибылей транснациональных корпораций, базирующихся в США. Он перешел от того, что считалось «всемирной» налоговой системой, к «территориальной» налоговой системе. В то же время он принял положения о предотвращении эрозии основания. Эти положения нацелены на получение высокодоходной иностранной прибыли, нематериального дохода и дохода, исключенного из Соединенных Штатов.

Хотя законодатели обычно называют новую систему «территориальной» налоговой системой, ее более уместно назвать гибридной системой.Новая система использует особенности территориальной (источник), мировой (место жительства) и системы корпоративного налогообложения на основе места назначения. В международном контексте система США в этом отношении не уникальна. Большинство стран Организации экономического сотрудничества и развития (ОЭСР), которые перешли к территориальной налоговой системе, также ввели положения о борьбе с размыванием базы, которые уводят их от того, что можно было бы считать «чистой» территориальной налоговой системой.

Почему законодатели хотели реформировать международную налоговую систему?

До принятия TCJA в США существовала система корпоративного налогообложения по месту жительства или «всемирная».В соответствии с этой системой транснациональные корпорации США облагались подоходным налогом США на свою мировую прибыль. Прибыль в США облагалась тогдашней ставкой налога в размере 35% за вычетом любых иностранных подоходных налогов, уже уплаченных с этой прибыли [2].

Корпорациимогут отсрочить налогообложение в США иностранной прибыли при условии, что эта прибыль реинвестируется в текущую зарубежную деятельность. Однако в соответствии с подразделом F США пассивный доход (проценты, дивиденды, рента и роялти) облагался налогом на текущей основе, что означает, что отсрочка для него не предусмотрена.Это было сделано для того, чтобы компании не могли размещать высокомобильные финансовые активы за границей, чтобы на неопределенный срок избежать налоговых обязательств США по доходу.

Предыдущая система, основанная на проживании, создавала два основных искажения. Во-первых, это препятствовало компаниям репатриировать иностранную прибыль [3]. Это связано с тем, что корпорации США столкнулись с дополнительным налогом США на иностранную прибыль только тогда, когда они репатриировали эту прибыль в Соединенные Штаты. До принятия TCJA было подсчитано, что компании отложили налоги как минимум примерно на 2 доллара.6 триллионов иностранных прибылей хранятся за границей. [4]

Во-вторых, предыдущая система поощряла компании переносить свои юридические штаб-квартиры за пределы США. Компании потенциально могут столкнуться с дополнительным внутренним налогом на иностранную прибыль только в том случае, если они являются резидентами США. Таким образом, компании могут избежать всемирной системы, переместив свои штаб-квартиры в другую страну. В этом случае компании по-прежнему будут должны платить налог США на прибыль, полученную в Соединенных Штатах, но не будут должны США.налог на прибыль, полученную за рубежом. Мировая система США была одной из основных движущих сил корпоративных инверсий за последние несколько десятилетий [5].

Прежняя мировая налоговая система Соединенных Штатов была в некотором роде уникальной среди развитых стран. До принятия TCJA Соединенные Штаты были одной из шести стран, в которых существовала всемирная система корпоративного налогообложения. Из 35 стран-участниц OCED 29 имели «освобождение от участия» или территориальные налоговые системы. [6] Эти системы значительно различаются по деталям, но, как правило, в рамках этих систем транснациональные корпорации со штаб-квартирой в этих странах не платят дополнительный налог на иностранную прибыль в стране штаб-квартиры, когда их иностранные дочерние компании выплачивают им прибыль в виде дивидендов.

С точки зрения транснациональных корпораций США, тот факт, что в большинстве стран существует территориальная налоговая система, а в Соединенных Штатах — всемирная система, мог создать невыгодное конкурентное положение (если только фирма не использовала прибыль, хранящуюся за границей, и не могла позволить себе покинуть страну). доход в отсроченном состоянии). Американская транснациональная корпорация, работающая в Германии, столкнется с немецким корпоративным налогом в размере 30 процентов плюс дополнительный 5-процентный налог США на немецкую прибыль, репатриированную в Соединенные Штаты.Напротив, конкурирующая французская фирма, работающая в Германии, столкнется только с немецкой налоговой ставкой в размере 30 процентов на свой доход в Германии.

TCJA ввел новую налоговую систему для транснациональных корпораций США

Признавая существенные недостатки предыдущей системы налогообложения иностранной прибыли транснациональных корпораций США, законодатели провели реформы в рамках TCJA. Эти реформы существенно изменили способ налогообложения иностранных прибылей транснациональных корпораций, базирующихся в США.

TCJA ввел четыре новых основных положения.

Первое положение — это так называемое «освобождение от участия», которое освобождает иностранную прибыль, возвращаемую Соединенным Штатам, от внутреннего налогообложения. Это то, что приблизило систему США от «мировой» налоговой системы к «территориальной» налоговой системе.

Второе и третье положения, «Глобальный нематериальный низкий налоговый доход» (GILTI) и «Полученный из-за рубежа нематериальный доход» (FDII), представляют собой две новые категории доходов, которые облагаются налогом по более низкой ставке, чем установленная законом ставка корпоративного налога в размере 21 процент.Вместе они создают всемирный минимальный налог на нематериальный доход.

Наконец, TCJA ввел новый минимальный налог, «Налог на размывание базы и противодействие злоупотреблениям» (BEAT), направленный на предотвращение изъятия транснациональными корпорациями доходов из налоговой базы США за счет сверхплатежей иностранным аффилированным корпорациям.

Освобождение от участия

TCJA перешел к «территориальной» налоговой системе, отменив дополнительный налог США на иностранную прибыль посредством так называемого «освобождения от участия».«Согласно освобождению от участия в США, иностранная прибыль, выплачиваемая материнским корпорациям США в виде дивидендов, полностью вычитается из налогооблагаемого дохода [7]. В результате эти иностранные прибыли не подлежат дополнительному налогообложению в США, как это было в соответствии с предыдущим законодательством.

Чтобы корпорации имели право на освобождение от участия в их иностранной прибыли, они должны удовлетворять трем общим требованиям. Во-первых, американская корпорация должна владеть 10 процентами голосов или стоимости акций контролируемой иностранной корпорации (CFC).Во-вторых, материнская корпорация США должна соответствовать требованию периода владения в 366 дней. Наконец, корпорация США не может вычесть дивиденды из налогооблагаемого дохода США, если этот дивиденд получил налоговую льготу в другой стране. В частности, это сделано для предотвращения «гибридных дивидендов», которые вычитаются в другой стране при выплате в США и при получении в Соединенных Штатах, что приводит к фактическому отсутствию налога на этот поток доходов [8]. Освобождение от участия исключает обычную иностранную прибыль, выплачиваемую материнским корпорациям в виде дивидендов, но не исключает прирост капитала.Американские компании, которые продают или иным образом распоряжаются акциями CFC, не получают исключения из дохода от доходов от этих акций.

Глобальный нематериальный низкий налоговый доход (GILTI)

«Глобальный нематериальный низкий налоговый доход» (GILTI) — это новая категория иностранных доходов, которые ежегодно добавляются к корпоративному налогооблагаемому доходу [9]. По сути, это налог на прибыль, которая превышает 10% прибыли на инвестированные иностранные активы компании. GILTI облагается минимальным международным налогом в размере 10.5 и 13,125 процента в год. [10] Предполагается, что GILTI снизит стимулы для вывода корпоративных прибылей из Соединенных Штатов за счет использования интеллектуальной собственности (ИС).

Каждый год транснациональные корпорации США должны рассчитывать свои GILTI. GILTI равен так называемой «чистой проверенной прибыли» за вычетом 10 процентов «инвестиций в квалифицированные бизнес-активы» (QBAI). Чистая проверенная прибыль — это фактически вся иностранная прибыль, полученная CFC материнской фирмы в США, которая еще не облагалась налогом в Соединенных Штатах.[11] QBAI равен стоимости всех амортизируемых активов (машин, зданий, фабрик), которыми владеют CFC этой материнской компании в США.

Предположим, транснациональная корпорация США контролирует несколько CFC, которые в совокупности имеют чистую проверенную прибыль в размере 1000 долларов США. CFC владеют 9000 долларов в QBAI. Доход, равный 10 процентам от QBAI, или 900 долларов, освобожден от GILTI. В результате GILTI этой американской корпорации равен 100 долларам.

Чистый протестированный доход | $ 1 000 |

QBAI | $ 9 000 |

GILTI: | |

Чистый протестированный доход | $ 1 000 |

Минус | |

Освобождение от QBAI (10% от QBAI) | $ 900 |

равно | |

GILTI | $ 100 |

Фактически, GILTI приравнивается к иностранной прибыли, превышающей «нормальную» доходность квалифицированных инвестиций.[12] Идея заключается в том, что на конкурентном рынке инвестиции принесут то, что считается «обычным» доходом, или доходом, достаточным для удовлетворения инвесторов. В случае GILTI предполагается, что эта доходность составляет 10 процентов. Предполагается, что любая прибыль, превышающая эту обычную 10-процентную доходность, связана с доходностью IP или перемещением прибыли. Например, кофейня во Франции обычно может возвращать инвесторам 10% годовых. Однако именно эта кофейня принадлежит U.S. Corporation использует интеллектуальную собственность, например силу бренда, что дает ее кофейне небольшое преимущество на рынке. В результате этот магазин приносит инвесторам 15% прибыли. Предполагается, что дополнительная 5-процентная прибыль сверх обычной 10-процентной прибыли связана либо с IP, либо с перемещением прибыли из другой юрисдикции и зафиксирована в GILTI.

Закон позволяет корпорациям США вычитать 50 процентов GILTI. [13] Остальная часть облагается налогом по установленной корпоративной ставке 21 процент.В результате, эффективная налоговая ставка GILTI составляет 10,5%. [14] Корпорациям США также предоставляется иностранный налоговый кредит для компенсации иностранных налогов, уже уплаченных на GILTI. Однако иностранный налоговый кредит ограничен 80 процентами иностранных налогов. Это означает, что на каждый доллар уплаченных иностранных налогов корпорация США получила только 80-центовый кредит. Кроме того, избыточные иностранные налоговые льготы не могут быть перенесены вперед или назад.

Цель ограничения иностранного налогового кредита до 80 процентов иностранных налогов на прибыль вместо предоставления полного иностранного налогового кредита состоит в том, чтобы заставить U.S. компании более чувствительны к их иностранному налоговому бремени. В условиях полного иностранного налогового кредита корпорации США безразличны к ставке своего иностранного подоходного налога, если их ставка подоходного налога за рубежом ниже ставки в США. Напротив, в условиях ограниченного иностранного налогового кредита американские фирмы сталкиваются с более высоким общим налоговым бременем, когда их иностранные налоговые обязательства выше, а не ниже, даже если иностранная ставка все еще ниже ставки в США.

80-процентный иностранный налоговый кредит приводит к скользящей шкале эффективных налоговых ставок, которые меняются в зависимости от иностранной ставки налога на прибыль.Мировая ставка GILTI составляет 10,5 процента, когда иностранные ставки налога на прибыль равны нулю, и увеличивается на 0,8 процента на каждый процентный пункт увеличения эффективной иностранной налоговой ставки. Эффективная ставка налога на GILTI составляет максимум 13,125 процента, когда ставка налога на прибыль за рубежом достигает 13,125 процента.

Вернитесь к предыдущему примеру корпорации США, у которой было 100 долларов GILTI. Этой компании будет разрешено вычесть половину своей GILTI из налогооблагаемой прибыли. Это оставит 50 долларов налогооблагаемых GILTI.Применение установленной законом налоговой ставки 21% приведет к первоначальному налоговому обязательству в размере 10,50 долларов США. Предположим, что наша типовая корпорация заплатила 5 долларов иностранного налога со своих 100 долларов в GILTI. Таким образом, корпорация получит налоговый кредит в размере 4 долларов США против своего первоначального налогового обязательства GILTI в размере 10,50 долларов США. В целом американская компания заплатит налог в размере 11,50 долларов США за свой GILTI (5 долларов США в иностранную юрисдикцию и 6,50 долларов США в США). Общая эффективная налоговая ставка по GILTI составит 11,5 процента.

GILTI | $ 100 |

Обязательства по иностранным налогам на GILTI | $ 5 |

Иностранный налоговый кредит | $ 4 |

| |

Первоначальный налог в США на GILTI | $ 10,50 |

Минус | |

Иностранный налоговый кредит | $ 4 |

равно | |

Final U.S. Налог на GILTI | $ 6.50 |

Итого налог на GILTI | $ 11,50 |

Общая эффективная налоговая ставка по GILTI | 11,5% |

Минимальный налог GILTI использует так называемый подход «одной CFC». Таким образом, транснациональные корпорации США суммируют всю чистую протестированную прибыль и QBAI по всем CFC по всему миру и несут налог на свой совокупный доход.Это контрастирует с минимальным налогом для каждой страны, по которому американская корпорация будет рассчитывать доход GILTI для CFC в каждой стране. Подход с одним CFC более благоприятен для транснациональных корпораций США, поскольку он позволяет им одновременно усреднять свои GILTI с высокими и низкими налогами и избегать налогообложения CFC в некоторых юрисдикциях с низкими налогами. Минимум для каждой страны предотвратил бы это, но управлять им гораздо сложнее.

Хотя 80-процентное ограничение иностранного налогового кредита подразумевает, что не должно быть остаточных U.S. налог, когда ставка иностранного подоходного налога выше 13,125 процента, бывают случаи, когда американские фирмы могут столкнуться с дополнительным налогом в США даже при более высокой эффективной налоговой ставке за рубежом. Это связано с тем, что иностранный налоговый кредит для GILTI подлежит тем же ограничениям, что и иностранный налоговый кредит согласно предыдущему закону. [15] Таким образом, определенные расходы, которые транснациональные корпорации США несут в США, могут ограничивать размер иностранного налогового кредита в той мере, в какой они распределяются за границей. [16] Таким образом, корпорациям может быть отказано в части иностранного налогового кредита, и они могут столкнуться с налоговыми обязательствами по GILTI, даже если их ставка иностранного налога превышает 13.125 процентов.

Полученный за рубежом нематериальный доход (FDII)

Вторая новая категория доходов — это «Нематериальный доход, полученный из-за рубежа» (FDII). Как и GILTI, FDII — это доход, связанный с использованием интеллектуальной собственности. Однако FDII — это доход от использования интеллектуальной собственности в Соединенных Штатах для создания экспортных товаров. FDII предоставляется специальная более низкая налоговая ставка в размере 13,125 процента. Предполагается, что FDII будет стимулировать компании приносить и сохранять интеллектуальную собственность и связанную с ней прибыль в Соединенных Штатах.

Определение FDII очень похоже на определение GILTI. ПИИ равны прибыли, полученной из-за рубежа, превышающей «нормальную» доходность квалифицированных инвестиций. В частности, FDII равен иностранному доходу за вычетом 10 процентов «квалифицированных инвестиций в бизнес-активы» (QBAI). Полученный из-за границы доход — это доля дохода корпорации в США, связанная с экспортом товаров или услуг. QBAI для целей FDII равен стоимости материальных активов, используемых для получения дохода, полученного из-за рубежа.Например, компания может владеть заводом в США и экспортировать изделия в Германию. Полученный из-за границы доход этой компании будет представлять собой доход от продажи этих товаров за границу, а завод будет считаться QBAI для целей FDII.

Компаниям разрешено вычитать 37,5% своих прямых иностранных инвестиций из налогооблагаемой прибыли. Таким образом, эффективная ставка на каждый доллар ПИИ составляет 13,125 процента [17].

Предположим, что компания получила 10 000 долларов общего дохода в Соединенных Штатах, а 10 процентов были получены от экспорта товаров за границу (1 000 долларов США).Эта компания имеет 9000 долларов в QBAI, связанном с ее экспортной деятельностью. Это означает, что FDII компании составляет 100 долларов: 1 000 долларов иностранного дохода минус 10 процентов QBAI (900 долларов). Затем этой компании будет разрешено вычесть 37,5% своих прямых иностранных инвестиций ($ 37,50) из налогооблагаемой прибыли. В результате налогооблагаемый FDII составляет 62,50 долларов США, а налоговое обязательство — 13,125 долларов США, а эффективная налоговая ставка по FDII составляет 13,125 процента.

Всего U.S. Доход | $ 10 000 |

Доля экспорта в доходах | 10% |

QBAI | $ 9 000 |

FDII | |

Полученный иностранный доход | $ 1 000 |

Минус | |

Освобождение от QBAI (10% от QBAI) | $ 900 |

равно | |

FDII | $ 100 |

Налогооблагаемый FDII (FDII минус 37.5% вычет) | $ 62,5 |

Ответственность FDII | $ 13,125 |

Общий вычет, который корпорация может использовать как для GILTI, так и для FDII, ограничивается корпоративным налогооблагаемым доходом. [18] Другими словами, комбинированный вычет для GILTI и FDII не может снизить налогооблагаемую прибыль ниже нуля. Если комбинированный вычет приведет к уменьшению налогооблагаемого дохода ниже нуля, вычет для FDII и GILTI будет уменьшен пропорционально тому моменту, когда налогооблагаемый доход корпорации будет равен нулю.[19]

GILTI и FDII: всемирный налог на нематериальный доход

В совокупности GILTI и FDII можно рассматривать как всемирный налог на предполагаемый нематериальный доход [20]. Они призваны обеспечить поддержку нового освобождения от участия и уменьшить стимулы для компаний перемещать местонахождение интеллектуальной собственности, чтобы вывести корпоративные прибыли за пределы Соединенных Штатов.

При налогообложении GILTI и FDII многонациональные компании, базирующиеся в США, сталкиваются с примерно одинаковой налоговой ставкой на нематериальные активы, используемые для обслуживания зарубежных рынков, независимо от того, где эти нематериальные активы находятся.Если интеллектуальная собственность находится на иностранном рынке и используется для продажи продукции иностранным покупателям, она облагается минимальной налоговой ставкой от 10,5 до 13,125 процента через GILTI. Если эта же интеллектуальная собственность находится в Соединенных Штатах и используется для продажи продуктов тем же иностранным покупателям, она облагается налогом в размере 13,125% через FDII.

Идея режима, включающего FDII и GILTI, заключается в том, что они являются пряником и кнутом, побуждающим компании размещать прибыль и интеллектуальную собственность в Соединенных Штатах.[21]

В этом отношении FDII и GILTI очень похожи на международную реформу «Вариант C», предложенную бывшим председателем комитета Палаты представителей США по методам и средствам Дэйвом Кэмпом (справа) [22]. Используя то же определение нематериальных активов (свыше 10 процентов квалифицированных инвестиций), Вариант C устанавливает минимальный налог в размере 15 процентов на нематериальный доход, находящийся на зарубежных рынках. В то же время он предоставил специальную 15-процентную ставку для нематериальных активов, расположенных в Соединенных Штатах и используемых для продажи товаров на внешние рынки.

Базовый налог на подрыв и предотвращение злоупотреблений (BEAT)

Последним компонентом новой международной налоговой системы является новый налог, называемый «налогом на размывание базы и борьбу со злоупотреблениями» или BEAT. [23] BEAT — это, по сути, минимальный налог в размере 10 процентов (5 процентов в 2018 году), который предназначен для того, чтобы иностранные и местные корпорации, работающие в Соединенных Штатах, не могли уклоняться от внутренних налоговых обязательств путем перевода прибыли за пределы Соединенных Штатов. Объем BEAT ограничен крупными транснациональными корпорациями с валовой выручкой 500 миллионов долларов и более.BEAT также не применяется, за исключением случаев, когда выплаты «размывания базы», выплаты, которые корпорации, базирующиеся в США, производят родственным иностранным корпорациям, превышают 3 процента (2 процента для определенных финансовых фирм) от общих вычетов, производимых корпорацией.

BEAT работает как минимальный налог. Корпорации платят BEAT в той мере, в какой они превышают их обычные обязательства по корпоративному подоходному налогу. Таким образом, BEAT равен 10 процентам (5 процентов в 2018 году) «модифицированного налогооблагаемого дохода» за вычетом регулярных обязательств по корпоративному подоходному налогу (не ниже нуля).Модифицированный налогооблагаемый доход рассчитывается путем вычета обычного налогооблагаемого дохода и прибавления к ним выплат «размывания базы», произведенных связанным иностранным корпорациям (фактически, запрещая вычет этих затрат). Эти платежи, добавленные к налогооблагаемому доходу для построения модифицированного налогооблагаемого дохода, включают платежи за услуги, проценты, арендную плату и роялти, а также вычеты на износ и амортизацию. Однако платежи по стоимости проданных товаров, вычеты по GILTI и FDII и вычет из полученных дивидендов (освобождение от участия) не добавляются.

Предположим, что у корпорации в США валовая выручка 500 миллионов долларов, расходы 480 миллионов долларов и налогооблагаемый доход 20 миллионов долларов. Согласно обычному корпоративному подоходному налогу налоговые обязательства этой корпорации составят 4,2 миллиона долларов (21 процент от 20 миллионов долларов). Платежи этой корпорации в CFC, базирующуюся в другой стране, составили 50 миллионов долларов, что значительно превысило порог в 3 процента от общей суммы отчислений. Модифицированный налогооблагаемый доход компании в отношении BEAT составляет 70 миллионов долларов, что равняется ее налогооблагаемой прибыли (20 миллионов долларов) плюс платежи, которые она осуществила иностранной CFC (50 миллионов долларов).Таким образом, его общие налоговые обязательства составляют 7 миллионов долларов (4,2 миллиона долларов в виде обычного корпоративного налога плюс 2,8 миллиона долларов, превышение BEAT над обычными корпоративными обязательствами).

Всего валовых поступлений в США | $ 500 |

Общие расходы США | $ 480 |

Налогооблагаемый доход | $ 20 |

Обязательства по корпоративному подоходному налогу @ 21% | $ 4.2 |

BEAT Ответственность | |

Налогооблагаемый доход | $ 20 |

плюс | |

Базовые платежи за эрозию | $ 50 |

равно | |

Модифицированный налогооблагаемый доход | $ 70 |

BEAT Ответственность @ 10% | $ 7 |

Запланированные изменения новых международных положений

TCJA включает запланированные изменения в течение следующего десятилетия, которые повлияют на GILTI, FDII и BEAT.Все три запланированных изменения должны повысить налоговую нагрузку на транснациональные корпорации США.

GILTI: В 2026 году отчисления на GILTI планируется снизить с 50 процентов до 37,5 процентов. В результате общая эффективная ставка налога на GILTI вырастет с 13,125 процента до 16,406 процента, включая эффект 80-процентного иностранного налогового кредита. [24]

FDII: В 2026 году вычет из FDII планируется снизить с 37,5 процента до 21.875 процентов. В результате эффективная ставка налога на FDII вырастет до 16,406% [25].

BEAT: В 2026 году показатель BEAT увеличится с 10 до 12,5 процента. [26]

Налоговая система США не является чисто «территориальной» налоговой системой

Нынешняя налоговая система США часто описывается как территориальная налоговая система. Однако это не чисто территориальный или исходный корпоративный подоходный налог. Новую систему можно более точно описать как гибридную систему, которая заимствует элементы из различных принципов международного налогообложения.

Существует три различных принципа международного налогообложения: по источнику (территориальному), по месту жительства (по всему миру) и по месту назначения. Каждый принцип пытается определить, когда и как корпоративная прибыль подлежит налогообложению внутри страны.

Источники («территориальные»)

Согласно системе налогообложения корпораций, основанной на источниках или «территориальной», прибыль корпораций облагается налогом в зависимости от места производства товаров и услуг. Таким образом, налогообложение не зависит от местонахождения компании; имеет значение только то, где производятся товары.Согласно этой системе, только прибыль, полученная в Соединенных Штатах, будет облагаться налогом, в то время как иностранная прибыль будет полностью освобождена.

По месту жительства («по всему миру»)

Согласно системе корпоративного налогообложения по месту жительства, прибыль корпораций облагается налогом в зависимости от места жительства корпорации или местонахождения ее штаб-квартиры. В соответствии с этой системой, которую США использовали более полно до принятия TCJA, корпорация со штаб-квартирой в Соединенных Штатах будет облагаться корпоративным налогом США на ее мировую прибыль.Однако, чтобы предотвратить двойное налогообложение в рамках системы по месту жительства, США предоставят иностранный налоговый кредит для любых иностранных налогов, уже уплаченных с этого дохода (до налоговой ставки США).

По назначению

Согласно системе налогообложения по месту назначения прибыль компаний облагается налогом в зависимости от места продажи товаров и услуг. В рамках этой системы не имеет значения, где находится штаб-квартира компании, и не имеет значения, где производятся товары. Вместо этого компании облагаются налогом в зависимости от местонахождения их клиента.

Реформы TCJA в международной налоговой системе заимствовали аспекты из всех трех принципов налогообложения.

Освобождение от налога на участие, то есть 100-процентный вычет иностранной прибыли, возвращенной материнским компаниям США, является ключевым компонентом территориальной или налоговой системы, основанной на источниках, которая исключает внутренний налог на иностранную прибыль.

GILTI больше соответствует принципу проживания. Таким образом, налогообложение в рамках GILTI зависит от того, где находится штаб-квартира компании.Многонациональные корпорации со штаб-квартирой в США облагаются налогом на свои GILTI, заработанные за границей, в то время как компании со штаб-квартирой в другом месте — нет. Тем не менее, стоит отметить, что GILTI гораздо более узкий по своему охвату, чем чисто всемирная система или система по месту жительства. Полная всемирная система будет включать всю прибыль, полученную корпорацией за год, в котором она была получена. GILTI, напротив, ограничивает налогообложение «сверхнормальной» доходностью или доходностью, превышающей 10 процентов квалифицированных инвестиций.Этот аспект GILTI больше похож на то, как налогообложение по месту назначения влияет на иностранные инвестиции. [27]

FDII и BEAT чем-то напоминают налоговую систему по месту назначения. Ключевым компонентом корпоративного налога по месту назначения является корректировка границы. Регулировка границы облагает импорт налогами и предоставляет освобождение для экспорта. BEAT, который запрещает определенные вычеты для платежей иностранным аффилированным компаниям, фактически добавляет определенный импорт в налоговую базу так же, как это делалось бы с налогом по месту назначения.FDII, который обеспечивает пониженную ставку налога на доход, связанный с экспортом, соответствует духу полного освобождения экспортных продаж, которое обеспечивает корректировка границы.

Система США похожа на систему, используемую в других странах, в некоторых отношениях и отличается в других

Хотя новая система налогообложения иностранной прибыли в США представляет собой скорее гибридную систему, чем чисто территориальную налоговую систему, она не уникальна в этом отношении среди других промышленно развитых стран. Большинство стран ОЭСР используют гибридные системы, которые устраняют внутренний налог на иностранные доходы за счет освобождения от участия, но также защищают внутреннюю налоговую базу с помощью правил, основанных на корпоративном резидентстве.

С введением исключения для участия США стали больше соответствовать большинству стран ОЭСР. В 2017 году 29 из 35 стран ОЭСР освободили иностранные доходы от внутреннего налогообложения [28]. Однако освобождение от налога на участие в США больше похоже на канадскую или японскую системы освобождения, которые также не освобождают от прироста капитала, тогда как большинство европейских стран освобождают как дивиденды, так и прирост капитала.

Соединенные Штаты также не единственные, кто принимает положения о борьбе с эрозией базы наряду с освобождением от участия.Большинство стран ОЭСР с льготами для участия (20 из 29 стран с льготами) также используют так называемые правила CFC. [29] Как и в случае с GILTI, правила CFC основаны на резидентстве, что означает, что они применяются только к транснациональным корпорациям с головным офисом внутри страны и направлены на предотвращение уклонения компаний от внутренних налоговых обязательств посредством определенных деловых соглашений.

ПравилаCFC сложны, но они пытаются достичь той же цели, что и GILTI: налогообложение того, что считается легко перемещаемым доходом, при освобождении от налога дохода, относимого к реальным инвестициям.Однако следует отметить важные различия. Во-первых, GILTI использует гораздо более шаблонный подход (10 процентов квалифицируемых инвестиций) для определения того, какой доход не облагается налогом, чем традиционные правила CFC, которые используют что-то вроде подхода фактов и обстоятельств. Во-вторых, когда применяется GILTI, он облагает прибыль налогом по сниженной ставке, тогда как правила CFC обычно применяют полную внутреннюю ставку.

Налогообложение FDII очень похоже на политику, применяемую во многих странах: патентный ящик. Патентная коробка — это налоговый режим, который предусматривает специальную пониженную ставку налога на доход, относящийся к интеллектуальной собственности.За последнее десятилетие популярность патентных боксов выросла, и по состоянию на прошлый год 11 стран ОЭСР имели патентные боксы [30]. Однако основное различие между FDII и традиционным патентным ящиком состоит в том, что FDII применяется только к доходам, связанным с экспортом, тогда как патентные боксы применяются ко всем доходам, относящимся к интеллектуальной собственности.

Заключение

До принятия Закона о сокращении налогов и занятости США были одной из немногих стран ОЭСР с всемирной системой корпоративного налогообложения.Эта система была несовершенной. Новый международный налоговый режим США лучше. Это не идеально. Разработка любой территориальной налоговой системы требует принятия ряда важных компромиссов, и новая система ни в коем случае не является чисто «территориальной» налоговой системой. Тем не менее, переходя к территориальной налоговой системе, законодатели внесли важные улучшения в то, как Соединенные Штаты облагают налогом американские транснациональные корпорации.

[1] Официальное название закона — «Закон о согласовании в соответствии с разделами II и V соответствующего постановления о бюджете на 2018 финансовый год.”

[2] Кайл Померло и Кари Янсен, «Разработка территориальной налоговой системы: обзор систем ОЭСР», Налоговый фонд, 1 августа 2017 г. https://taxfoundation.org/territorial-tax-system-oecd-review/

[3] Джон Р. Грэм, Мишель Хэнлон и Терри Дж. Шевлин, «Барьеры для мобильности: эффект блокировки налогообложения в США всемирной корпоративной прибыли», National Tax Journal 63: 4 (1 сентября 2010 г.): 1111-1144.

[4] Письмо председателю Объединенного налогового комитета Кевину Брэди и Ричарду Нилу, 31 августа 2016 г.https://waysandmeans.house.gov/wp-content/uploads/2016/09/20160831-Barthold-Letter-to-BradyNeal.pdf

[5] Более 50 компаний переместили свои штаб-квартиры за границу с 1981 года. См. Закари Мидер, «Tax Inversion», Bloomberg, 2 марта 2017 г. https://www.bloomberg.com/quicktake/tax-inversion

[6] Померло и Янсен, «Разработка территориальной налоговой системы: обзор систем ОЭСР».

[7] 26 Кодекс США § 245A — Вычет из иностранного источника — часть дивидендов, полученных национальными корпорациями от указанных иностранных корпораций с 10-процентной собственностью.

[8] Это похоже на требование о «квалифицированных дивидендах» для акционеров США; для того, чтобы корпоративный дивиденд был «квалифицирован» для получения пониженной ставки налога, он должен сначала облагаться налогом на корпоративном уровне.

[9] 26 Кодекс США § 951A — Глобальный нематериальный доход с низким налогообложением, включенный в валовой доход акционеров Соединенных Штатов.

[10] Однако, как обсуждается ниже, транснациональные корпорации США могут столкнуться с ставками по GILTI выше 13,125%.

[11] Например, некоторый доход мог уже облагаться налогом в соответствии с Подчастью F.

[12] Под сверхнормальным доходом, или доходом, превышающим «нормальный» доход, здесь понимается доходность инвестиций, превышающая 10 процентов. Вероятно, это слишком узкое определение сверхнормальной доходности.

[13] 26 Кодекс США § 250 — Нематериальный доход, полученный из-за рубежа, и глобальный нематериальный доход с низким налогообложением.

[14] 21% * 50% = 10,5%.

[15] Иностранный налоговый кредит ограничен суммой налоговых обязательств США, умноженной на иностранный налогооблагаемый доход, разделенный на общий мировой налогооблагаемый доход.Таким образом, если расходы распределяются за границу, это уменьшает налогооблагаемую прибыль из-за границы и, таким образом, уменьшает налоговый кредит за рубежом.

[16] Мартин А. Салливан, «Экономический анализ: больше преимуществ, чем вы думали», Tax Notes , 13 февраля 2018 г. https://www.taxnotes.com/tax-reform/economic-analysis-more- gilti-вы-думали

[17] 21% * (1 — 37,5%).

[18] 26 Кодекс США § 250 — Нематериальный доход, полученный из-за рубежа, и глобальный нематериальный доход с низким налогообложением.

[19] Например, предположим, что налогооблагаемый доход корпорации составляет 100 долларов до вычета для GILTI и FDII.Также предположим, что его вычет для GILTI составляет 60 долларов и 50 долларов для FDII. Это первоначально уменьшило бы налогооблагаемую прибыль корпорации до — 10 долларов. TCJA сначала сократит FDII на 10 долларов * 50/110 долларов, или на 4,50 доллара. Затем оставшаяся сумма (5,50 долларов США) будет вычтена из GILTI.

[20] Нематериальный доход определяется как превышение 10 процентов квалифицированных инвестиций.

[21] С учетом некоторых взаимодействий между GILTI и FDII и ограничения иностранного налогового кредита, все еще может иметь место тот случай, когда интеллектуальная собственность может облагаться разными ставками в зависимости от ее местоположения.

[22] Померло и Янсен, «Разработка территориальной налоговой системы: обзор систем ОЭСР».

[23] 26 Кодекс США § 59A — Налог на размывание базы платежей налогоплательщиков со значительными валовыми поступлениями.

[24] 26 Кодекс США § 250 — Нематериальный доход, полученный из-за рубежа, и глобальный нематериальный доход с низким налогообложением.

[25] Там же.

[26] 26 Кодекс США § 59A — Налог на размывание базы платежей налогоплательщиков со значительными валовыми поступлениями.

[27] Уильям Б.Баркер, «Корпоративный налог, основанный на здравом смысле: аргумент в пользу налога на потоки денежных средств на основе места назначения для корпораций», Католический университет Law Review 61: 4 (2012). https://scholarship.law.edu/cgi/viewcontent.cgi?article=1033&context=lawreview

[28] Померло и Янсен, «Разработка территориальной налоговой системы: обзор систем ОЭСР».

[29] Там же.

[30] Кайл Померло, Скотт Ходж и Джаред Вальчак, Международный индекс налоговой конкурентоспособности, 2017 г. , Tax Foundation, октябрь 2017 г.https://files.taxfoundation.org/20171030112339/TaxFoundation-ITCI-2017.pdf

Можно ли арестовать робота? Имеете патент? Платить подоходный налог?

Стивен Черри Когда лошади были заменены двигателями для работы и транспортировки, нам не нужно было переосмысливать наши правовые рамки. Итак, когда стационарная заводская машина заменяется отдельно стоящим роботом с искусственным интеллектом или когда водитель грузовика заменяется программным обеспечением для автономного вождения, действительно ли нам нужно вносить какие-либо фундаментальные изменения в закон?

Похоже, мой сегодняшний гость так считает.Или, возможно, точнее, он думает, что удивительно, что мы этого не делаем; он говорит, что нам нужно меньше менять законы, чем мы думаем. В каждом случае, говорит он, нам просто нужно относиться к роботу примерно так же, как мы относимся к человеку.

Год назад он проводил презентации, в которых утверждал, что ИИ могут быть патентообладателями. С тех пор его взгляды еще больше продвинулись в этом направлении. И вот прошлой осенью он опубликовал короткий, но мощный трактат, Разумный робот: искусственный интеллект и закон , опубликовано Cambridge University Press.В нем он утверждает, что закон чаще всего не должен проводить различие между ИИ и человеческим поведением.

Райан Эбботт — профессор права и медицинских наук в Университете Суррея и адъюнкт-профессор медицины в Медицинской школе Дэвида Геффена в Калифорнийском университете в Лос-Анджелесе. Он лицензированный врач, и поверенный, и иглотерапевт в Соединенных Штатах, а также поверенный в Англии и Уэльсе. Его доктор медицины из Медицинской школы Калифорнийского университета в Сан-Диего; его J.Д. окончил Йельский юридический факультет, а его степень M.T.O.M. — магистра традиционной восточной медицины — получена в Императорском колледже. И что со всем этим — и его книгой — я очень счастлив иметь сегодня в качестве моего гостя.

Райан, мне нужно явиться в дорожный суд и У меня болит поясница, так что добро пожаловать на подкаст.

Райан Эбботт Спасибо, что пригласили меня. И не волнуйтесь, вы можете исправить обе эти вещи здесь.

Стивен Черри Очень хорошо.Райан, твоя отправная точка была еще в 2014 году, когда ты осознал, насколько фармакологические компании полагаются на ИИ в процессе открытия лекарств.

Райан Эбботт В 2014 году я делал несколько вещей. Я преподавал патентное право и, в частности, право на то, что значит быть изобретателем. Я работал на биотехнологические компании и помогал защищать их исследования в области фармацевтических исследований и разработок, а также патентовал исследования такого рода.

И если вы не знаете об этом, то если вы фармацевтическая компания, вы можете передать на аутсорсинг все элементы открытия лекарств, от поиска новых соединений до проведения клинических испытаний для проведения доклинических испытаний.И хотя компания, в которой я работал, в конечном итоге не использовала некоторых из этих поставщиков, был ряд компаний, которые в основном заявляли, что если вы скажете им терапевтическую цель, которая вас интересует, они заставят компьютеры пройти через большую библиотеку антител. что у них есть, и выбрать антитело, которое будет лучшим антителом для выбора этой мишени и предоставить вам определенный объем данных о том, как это антитело функционирует.

Мне это было интересно, потому что это заставило меня подумать, что когда у нас есть человек, который это делает, он изобретатель.И затем мы переходим, когда мы получаем патент на это антитело для лечения этого антигена, мишени, этот патент является основой практически всех портфелей патентов на биологические лекарства. Итак, что произойдет, если вместо того, чтобы заставить человека делать такие вещи, у вас есть машина, которая делает такие вещи? Интересно, думал ли кто-нибудь об этом раньше?

Оказывается, люди думают об этом, по крайней мере, с 60-х годов, но более или менее говорят, что для чего вам нужен патент? Потому что машина не будет мотивирована получением патента.Так что вы можете просто оставить эту вещь в открытом доступе. И я подумал, что это не совсем так, потому что, конечно, машина не заботится о патенте, но биотехнологические компании, которые инвестируют миллионы или миллиарды долларов и находят новые лекарства, заботятся о патентах. И если машина может лучше справиться с поиском нового лекарства, почему бы нам не защитить такого рода инновации? Так что это был мой выход на поле боя.

Стивен Черри Итак, отправной точкой для вас были патенты.И если я правильно понимаю, именно здесь вы начали думать о паритете между людьми и роботами или ИИ в более общем плане. Я так понимаю, дело не столько в том, что вы думаете, что ИИ являются изобретателями — и я даже раньше говорил «держатели патентов», и это не совсем правильно — вы скорее думаете, что мы добьемся лучших результатов для общества, если будем относиться к ним таким образом, что все другие легальные пути приводят к меньшему количеству инноваций и изобретений. И для этого у нас есть патентная система. Так как же это работает?

Райан Эбботт Справа.Думаю, это правильно. Чуть меньше паритета между ИИ и человеком и немного больше паритета между ИИ. и человеческое поведение. И это кажется тонким различием, но оно также очень сильное. Например, ИИ не будет владеть патентом не только потому, что ИИ. не имеет юридического лица, как компания, и не может владеть патентом. Но даже если вы собираетесь изменить закон, ИИ не будет заботиться о получении патента, он не сможет использовать патент. ИИ не похож на человека; это не заслуживает моральных прав.

Но функционально ИИ может вести себя неотличимо от человека. И закон, очень по-разному относясь к двум разным субъектам, по-разному трактуя два разных типа поведения, в конечном итоге приводит к некоторым извращенным результатам. Так, например, представьте, что у Pfizer есть ИИ. это могло бы заменить команду исследователей-людей. И поэтому, когда появился Covid-19, Pfizer показал свой AI-вирус; ИИ. Я нашел для него новое антитело, сформулировал его как новый препарат, который моделировал некоторые клинические испытания, рассказал Pfizer, как его производить, и, по сути, Pfizer автоматизировал весь процесс исследований и разработок.

Если Pfizer может делать это с машиной лучше, чем с человеком, мне кажется, что мы хотим поощрять их к этому. И все же, если Pfizer не может получить патенты на любой из этих видов деятельности, это действительно основной способ, которым фармацевтическая промышленность защищает свои исследования и монетизирует их. И, возможно, это отрасль, в которой интеллектуальная собственность является наиболее важной, хотя с Covid существует множество проблем, связанных с этим. Но в целом вы видите, как закон по-разному трактует поведение.И когда он это делает, он поощряет или отпугивает людей в одном направлении, не обязательно имея для этого веские причины. И в других областях права закон аналогичным образом подталкивает нас к людям или ИИ. поведение — опять же, необязательно, но иногда с извращенными результатами.

Стивен Черри Мы скоро разберемся с этими непредвиденными последствиями. Но тем временем, придерживаясь этого патентного вопроса, чуть менее двух лет назад вы подали заявку на два международных патента на «изобретения, созданные искусственным интеллектом.«Чтобы что-то могло быть запатентовано, оно должно быть новым, неочевидным и полезным. Что вы запатентовали в этом случае?

Райан Эбботт Два изобретения появились благодаря искусственному интеллекту. Один предназначался для проблескового маячка, который мог преимущественно привлекать внимание человека. Так, например, в чрезвычайной ситуации, если вы хотите привлечь внимание человека или искусственного интеллекта, скажем, к авиакатастрофе, у вас может быть световой сигнал, мигающий именно таким образом. А другой — контейнер для напитков, основанный на фрактальной геометрии.Выглядит как раковина улитки, которая может быть более полезной для транспортировки, хранения или захвата человеком или машиной.

Это были два изобретения, которые принадлежали Великобритании и Европейскому патентному ведомству, и которые в противном случае могли быть запатентованы. Но в нашем случае у нас не было традиционного изобретателя-человека. У нас был кто-то, кто создал ИИ, у нас был кто-то, кто использовал ИИ, и у нас был кто-то, кто владел ИИ. Но традиционно в патентном праве — ну, это зависит от вашей юрисдикции — но в США или Великобритании, чтобы быть изобретателем, вы должны в основном продумать изобретение целиком, как это предполагается на практике.Так, например, если бы я изобретал новое лекарство для лечения Covid-19, я должен был бы быть тем человеком, который выйдет и найдет антитело для его лечения, а не руководителем фармацевтического отдела, который сказал бы, что было бы здорово, если бы у нас вакцина Covid-19 или кто-то, кто выполняет какие-то инструкции по чьей-то команде.

В нашем случае кто-то обучил и запрограммировал ИИ, но не для решения этих конкретных проблем. Вы просто научили его выполнять генеративное обучение без учителя. Он произвел эти результаты, нацелил их и определил, что они имеют ценность.А для команды патентных поверенных это было то, на что мы могли подавать патенты. Так что в тех случаях нам не хватало того, кто традиционно был изобретателем.

Компания Siemens недавно сообщила в 2019 году о аналогичном тематическом исследовании первого разговора ВОИС об ИИ и IP, где у них был ИИ, который создал новый промышленный компонент для автомобиля. Вся их команда инженеров, которая участвовала в проекте, думала, что это здорово, это похоже на то, что мы хотим. И когда «Сименс» захотел подать на него патент, инженеры сказали, что мы не изобретатели в этом вопросе.Мы понятия не имели, что будет с машиной, и она была явно ценной. Так что это было бы неуместно. В США, по крайней мере, заявление о том, что вы изобретатель патента, если это не так, влечет за собой уголовное наказание.

Стивен Черри ВОИС — Всемирная организация интеллектуальной собственности. Когда вы регистрируете эти образцы, вы как бы забиваете патентные ведомства этими патентами, не так ли? Вы не сказали им, что изобретателя-человека не было.

Райан Эбботт Ну, изначально в Великобритании и в Европейском патентном ведомстве вам разрешено не раскрывать изобретателя в течение 18 месяцев.И мы хотели сделать это, чтобы увидеть, являются ли эти изобретения по существу патентоспособными. Один из интересных вопросов заключается в том, что включение изобретателя в список обычно является вопросом формальности, а не существенным требованием для получения патента. Фактически, прямо сейчас Европейское патентное ведомство обсуждает, существует ли какое-либо существенное требование для внесения в список изобретателя-человека вообще или любого изобретателя, или же это действительно просто что-то, что делается снова на формальной основе. Есть веские причины для включения в список изобретателей-людей.Я изобретатель нескольких патентов, и это защищает мои неимущественные права. Я хочу, чтобы меня признали за проделанную мной работу, но в большинстве юрисдикций это право не имеет каких-либо прямых финансовых последствий, хотя оно может сигнализировать о чьей-то продуктивности для будущих работодателей, или иногда люди заключают контракты, которые они получают. определенные выгоды от этого. Исторически сложилось так, что были некоторые разговоры о том, можно ли сделать компанию изобретателем, и закон довольно жестко выступил против этого.Но если бы вы указали, скажем, IBM как изобретателя их многочисленных патентов, это могло бы исключить их ученых из чести быть признанными. Однако это сильно отличается от нашего случая, когда у вас просто нет человека, которого можно было бы признать в традиционном смысле, и где ИИ. Функционально сделал изобретение. Поэтому, когда мы раскрыли, что в Великобритании и Европе не было традиционных изобретателей-людей, они отклонили их на формальной основе. И мы подали заявки примерно в десятке других юрисдикций по всему миру.Некоторые из них уже отклонили заявки, но все они находятся на рассмотрении.

Стивен Черри Это что-то вроде тестового примера. Где это стоит? Вы уверены в победе на любом из этих кортов?

Райан Эбботт Я уверен, что мы получим патент в некоторых юрисдикциях, да. И потенциально на другой основе. Как вы сказали, одной из причин для создания этого кейса был тестовый пример. Когда я начал говорить об этом в двадцать четырнадцать и снова, я был далеко не первым, кто заговорил об этом.Люди могли подумать, что это было немного интересно. И в течение пяти лет после переговоров ко мне обращались бы компании и говорили, что мы должны с этим делать? И в меньшей степени, потому что у них было действительно, действительно автономное я. R&D, но эти команды становятся все больше, команды становятся более многопрофильными, есть сотрудничество между технологическими компаниями и традиционными научно-исследовательскими компаниями, такие вещи, как Microsoft и Novartis, которые вместе работают над границами того, что делает кого-то изобретателем или менее ясным.Кроме того, есть желание убедиться, что компании не теряют защиту, привлекая искусственный интеллект. в процесс.

Стивен Черри Итак, вы пришли к выводу, что патенты являются примером более широкого принципа, который, по вашему мнению, в большинстве случаев должен регулировать наши правовые режимы в отношении роботов и ИИ. И вы применяете его достаточно широко, и мы перейдем к некоторым конкретным областям права. Но сначала расскажите нам о принципе юридического нейтралитета.