Виды банковских счетов — для юридических и физических лиц

Счета в банке бывают различных видов и служат различным целям.

Банковский счет – необходимое средство банковской организации для учета денежных средств в безналичной форме и осуществления операций над ними (зачисление, списание, перераспределение, начисление процентов). Держателями банковских счетов могут быть юридические и физические лица.

Для открытия счета необходимо заключить с банком либо с кредитной организацией, имеющей лицензию на право совершения такого рода сделок, договор установленного образца с указанием взаимной ответственности сторон. Количество банковских счетов не ограничивается законом, но может регулироваться в рамках одной кредитной организации правилами компании.

В зависимости от целевого назначения выделяют различные виды банковских счетов.

Расчетный счет.

Счет, открытый юридическим лицом или же индивидуальным предпринимателем, для совершения расчетов в безналичном порядке по осуществляемым сделкам, сохранения денежных средств и проведения платежей по распоряжению владельца счета или главного бухгалтера организации или иных видов банковских операций, по требованию клиента.

Организация или частное лицо имеет возможность открывать несколько расчетных счетов разного целевого назначения. Так возникают субрасчетные и временные расчетные счета. Первая разновидность используется для филиалов компании, расположенных в других регионах, согласно уставу предприятия. Открывается субрасчетный банковский счет по месту регистрации филиала. Временный расчетный счет удобен при первоначальной регистрации ООО (общества с ограниченной ответственностью) для накопления вступительных взносов учредителей, операции вывода с такого счета, как правило, невозможны, до перевода его в обычный расчетный счет компании.

Ссудный счет.

Счет, предназначенный для совершения операций по погашению кредитной задолженности. Выписка с такого счета отражает размер непогашенной кредитной задолженности с учетом процентов, сумму основного долга, размер комиссий, штрафов и учет уже совершенных платежей.

Для кредитования торговых организаций используют спецссудный счет, откуда списываются кредитные средства на покупку товаров и на который поступает выручка от их реализации. Такой вид счета может быть открыт только в банке, где организация имеет основной расчетный счет.

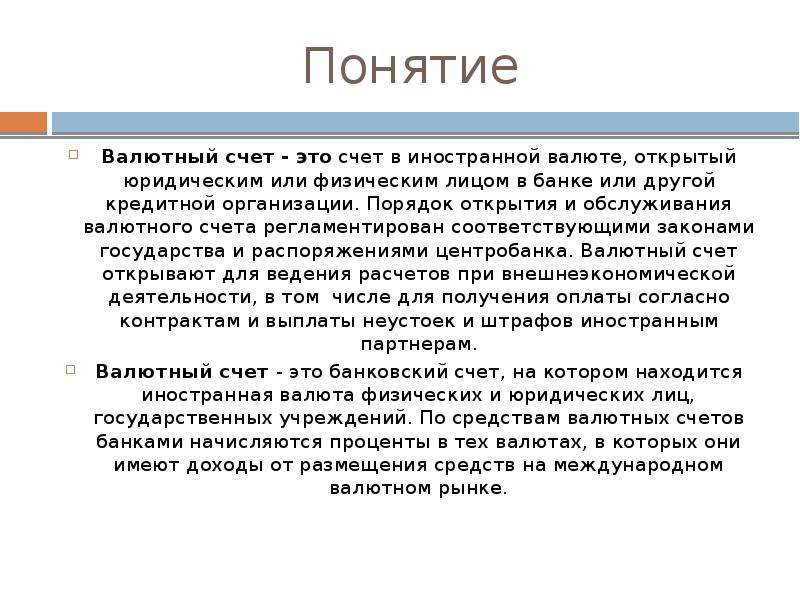

Валютный счет.

Счет, предназначенный для совершения операций в иностранной валюте, может быть открыт частным лицом или организацией. В пределах одного валютного счета могут осуществляться операции только в одной указанной валюте. Может использоваться в качестве расчетного, ссудного, текущего и других видов счетов.

Текущий счет.

Вид банковского счета, для получения государственного или благотворительного финансирования и следующего целевого использования денежных средств некоммерческими или государственными организациями. В одной банковской структуре организация может иметь один вид счета либо текущий, либо расчетный. Для физических лиц – это банковский счет открытый владельцем под личные нужды, не затрагивающие предпринимательскую деятельность.

Депозитный счет.

Предназначен для временного хранения денежного капитала клиента по договору об открытии банковского вклада (договору депозита). По истечении срока действия договора денежные средства должны быть возвращены клиенту в полном объеме с причитающимися процентами, утвержденными тарифами банка. Депозитный счет может быть открыт как физическим, так и юридическим лицом.

Лицевой счет.

Вид дополнительного банковского счета, обычно прикрепленный к расчетному счету организации, для учета денежных средств, выделенных на капитальные вложения или иные цели.

Карточный счет.

Банковский счет, при открытии которого клиенту выпускается именная пластиковая карта. Он отражает все операции с денежными средствами клиента с использованием банковской карты. Подразделяется на личный и корпоративный.

Специальный счет.

Предназначен для накопления денежных средств граждан. Учитывая возможные риски, может быть открыт организации или индивидуальному предпринимателю после предоставления справок из налоговой инспекции и иных бюджетных фондов об отсутствии задолженности за последние шесть месяцев. Такой счет для специальных нужд открывается лишь в том банке, где организация или индивидуальный предприниматель имеет действующий расчетный счет.

Такой счет для специальных нужд открывается лишь в том банке, где организация или индивидуальный предприниматель имеет действующий расчетный счет.

В других материалах сайта можно узнать более подробную информацию о том, для каких целей нужны банковские счета. Все виды банковских счетов строго регламентированы законом и являются договорными отношениями гражданско-правового значения, поэтому в любое время могут быть прекращены по требованию любой из сторон.

Виды расчетных счетов в банке: какие бывают, характеристика

В зависимости от вида фирмы, особенностей её функционирования и целей бизнеса открывается конкретный вид расчётного счёта. С помощью него можно расплачиваться с деловыми партнёрами, выдавать заработную плату сотрудникам или направлять платежи в бюджет.

По каким критериям разделяются расчётные счета, и какие из них пригодятся любой фирме — рассмотрим в нашей статье.

Что такое расчетный счет

Чтобы управление денежными потоками компании было более удобным и эффективным, юридическим лицам и ИП принято открывать расчётный счёт.

Расчетный счет — это некая банковская ячейка, на которой хранятся денежные средства юридических лиц и индивидуальных предпринимателей. Этими деньгами вправе распоряжаться только их владелец, а в некоторых случаях — государственные структуры по решению судебных органов. Со счёта можно снять наличные, внести их или осуществить безналичный перевод.

Расчётный счёт значительно упрощает оборот денежных средств между организациями, причём не только в рамках одной страны, но и на международном уровне. Открыв банковский счёт, компании не придётся иметь дело с крупной суммой наличных денег, так как она будет поступать переводом.

При этом вести контроль за любой операцией по счёту можно круглосуточно. Это возможно благодаря электронным сервисам большинства банков, предоставляющих доступ в личный кабинет интернет-банкинга.

Чтобы открыть и активировать счёт, необходимо предоставить в банк пакет документов. Он может отличаться в зависимости от типа юридического лица, вида его деятельности и внутреннего регламента банка.

В некоторых случаях кредитная организация может и отказать в открытии счёта. Такое решение принимает внутренняя служба безопасности, которая по тем или иным причинам закрывает доступ клиента к ведению расчётного счёта.

Юридические лица обязаны открывать банковский счёт при регистрации, а вот ИП от такой обязанности освобождены. Последние заводят расчётный счёт только в случаях, оговоренных законодательно или на основе договорённости с контрагентами.

Какие существуют виды расчетных счетов в банке для юридических и физических лиц

Все виды банковских счетов, предназначенные для юридических лиц и ИП, делятся по видам в зависимости от цели их открытия.

Внимание! Для вас мы собрали тарифы банков на открытие расчетного счета, в которых можно открыть все виды счетов, перечисленных ниже.

Важно понимать, что фирма открывает расчётный счёт не только для осуществления платежей. Предприниматели, так же как и физические лица, могут накапливать средства с помощью банковских процентов, размещать деньги на брокерских счетах или выдавать их для займов другим компаниям.

Так как закон не ограничивает представителей бизнеса в количестве счетов, то таковых может быть сколько угодно.

В российской практике среди расчётных счетов чаще всего встречаются следующие:

Основной

Это обычный расчётный счёт, с которого и переводятся средства деловым партнёрам, государственным структурам. Операции по нему отражают специфику бизнеса и показывают статьи расходов и доходов организации.

Депозитный

С этого счёта не могут производиться какие-либо операции. Главная цель его открытия — сохранность средств. Предприниматель может поместить свободные деньги в кредитную организацию под небольшой процент, предварительно подписав банковский договор. При этом, чаще всего, депозитный счёт открывается в том банке, где регистрировался основной расчётный счёт для осуществления платежей.

При этом, чаще всего, депозитный счёт открывается в том банке, где регистрировался основной расчётный счёт для осуществления платежей.

Карточный

Это расчётный счёт, к которому привязана карта. Пластик даёт возможность снимать деньги со счёта не только физическим лицам, но и юридическим. Любой предприниматель вправе прикрепить к своему счёту банковскую карту и вносить либо снимать средства через банкомат без посещения отделения банка.

Это удобно, так как устройства самообслуживания работают в круглосуточном режиме, что даёт бизнесмену решить денежный вопрос в любое время суток.

Бюджетный

Такой счёт открывается предприятию при выделении средств из федерального или муниципального бюджета. Например, вам одобрили заявку на грант или перечислили какие-то субсидии. По такому счёту ведётся строгий контроль в целях целевого расходования средств.

Лицевой

Такие счета чаще всего используются компаниями, предоставляющими услуги населению. Наверняка при оплате коммунальных услуг вы замечали, что в квитанции указан лицевой счёт плательщика, за которым закреплён адрес жилья. Этот счёт необходим для идентификации платежа (чтобы было понятно, от кого поступил перевод за оказанные услуги).

Этот счёт необходим для идентификации платежа (чтобы было понятно, от кого поступил перевод за оказанные услуги).

Аккредитивный

Является так называемой банковской гарантией. Счёт открывается покупателем, который желает приобрести товары у определённого поставщика. Чтобы продавец выполнил своё обязательство и передал объект сделки покупателю, открывается аккредитив.

Средства на счёт поставщика поступают в том случае, если выполнены условия договора. Если же таковые не соблюдены, то деньги вернутся покупателю. Такая сделка делает соглашение более надёжным и обычно применяется между незнакомыми контрагентами в целях безопасности.

Счёт капитальных вложений

Весьма часто крупные компании могут себе позволить накапливать большие суммы на покупку производственных комплексов, строительство объектов недвижимости и т. д. Чтобы средства на эти цели не путались с остальным капиталом компании, их хранят на отдельном счёте. Это помогает быстрее достичь запланированных мероприятий, а учёт по такому счёту вести гораздо удобнее.

Инвестиционный

Данный счёт напоминает депозитный, но имеет важную особенность: он предназначен не столько для сохранности денег, сколько для их приумножения. Средства вкладываются в фондовый, валютный рынки, фонды недвижимости, ПИФы, стартапы и другие рискованные проекты.

Открытие подобных счетов грозит потерей капитала для фирмы, а потому следует крайне внимательно составлять прогнозы и выделять для этих целей именно свободные средства, которые легко можно изъять из оборота компании без негативных последствий.

Какие бывают расчетные счета: классификация

Помимо выше приведённых типов счетов встречаются и те, которые целиком зависят от назначения счёта.

Тип расчетно счета — это не только отражение видов операций по счёту, но и принадлежность к определённому виду бизнеса.

В зависимости от того, кто владеет расчётным счётом, выделяют:

- счёт для ИП;

- счёт для юридического лица.

В целом, эти разновидности мало отличаются. Однако, спектр операций по счетам юридических лиц гораздо шире, чем для ИП. Поэтому и пакеты услуг в банке больше ориентированы на организации, нежели на индивидуальных предпринимателей. При этом для открытия счёта на ИП понадобится значительно меньше документов, чем для фирмы.

По валюте, в которой открывается счёт, разделяют:

1

Рублёвые счета. Предназначены для платежей внутри России. Согласно нашему законодательству, любая оплата внутри страны должна осуществляться исключительно в национальной валюте. Поэтому все счета по умолчанию открываются в рублях. Правда, депозитные счета можно оформить и в иностранной валюте, но её перечень сильно ограничен, а проценты весьма низкие.

2

Валютные счета. Если вы собираетесь заключать сделки международного характера, то вам стоит задуматься об открытии валютного счёта. Это касается тех фирм, которые ориентированы на экспорт или импорт, ведь расчёты с иностранными деловыми партнёрами производятся в валюте.

Крупные банки предлагают большой перечень валюты, в которой можно открыть расчётный счёт. Однако, любые комиссии при обслуживании счёта списываются в рублях.

Начисление процентов на остаток по счёту классифицирует все расчётные счета по двум видам:

1

С начислением процентов. Такой счёт является наиболее выгодным, так как при наличии к концу месяца определённой суммы на счету, по ней происходит начисление процентной ставки.

Не все банки предлагают подобные программы, к тому же, для её применения в отношении счёта предпринимателя должны быть выполнены определённые условия. Последние обычно привязаны к конкретной сумме, ниже которой на счету средств не может быть (иначе проценты начислены не будут).

ТОП-3 банка, где есть % на остаток по счету:

- Тинькофф Банк — до 3% годовых ежемесячно.

- Модульбанк — до 6% годовых ежемесячно.

- ДелоБанк — до 5% годовых ежемесячно.

2

Без начисления процентов. Стандартный расчётный счёт, который не подразумевает накопительной функции. Бизнесмен свободно распоряжается своим счётом, а при желании приумножить собственный капитал, он открывает депозитный счёт.

Для примера — Расчетный счет в Сбербанке является обычным.

В зависимости от страны регистрации налогоплательщика, все расчётные счета можно разбить на две группы:

1

Открываемые юридическому лицу, являющемуся резидентом. Резидент вправе открыть и международный счёт в банке другой страны. Однако, для этого потребуется согласование с банком. По умолчанию, все фирмы, которые зарегистрированы российскими гражданами в РФ, относятся к резидентам.

2

Открываемые нерезиденту. Иностранный налогоплательщик вправе зарегистрировать расчётный счёт в России и платить налоги в её казну. Оформление счёта нерезидентам является более длительной процедурой, так как требует предоставления дополнительных документов.

Отдельные виды счетов, которые могут понадобиться юридическому лицу

Если юридическое лицо сотрудничает с иностранными контрагентами, то оно вправе открыть параллельно два счёта — текущий и транзитный. Их особенности мы привели в таблице.

| Особенности | Текущий счёт | Транзитный счёт |

| В какой валюте происходит зачисление средств | В рублях (зачисляется на рублёвый счёт) | В иностранной валюте (зачисляется на валютный счёт) |

| Какая выручка поступает на счёт | Полученная на территории РФ | Полученная в результате импортного контракта |

| Другие особенности | Сначала вся выручка в валюте поступает на транзитный счёт, а потом уже её часть конвертируется и поступает на расчётный счёт в рублях | Его необходимость обусловлена валютным контролем, проводимым со стороны банка |

Разнообразие банковских счетов даёт свободу и большие возможности бизнесу. Выбрав тот или иной вид расчётного счёта, можно упростить себе деятельность или облегчить учёт денежных потоков.

Выбрав тот или иной вид расчётного счёта, можно упростить себе деятельность или облегчить учёт денежных потоков.

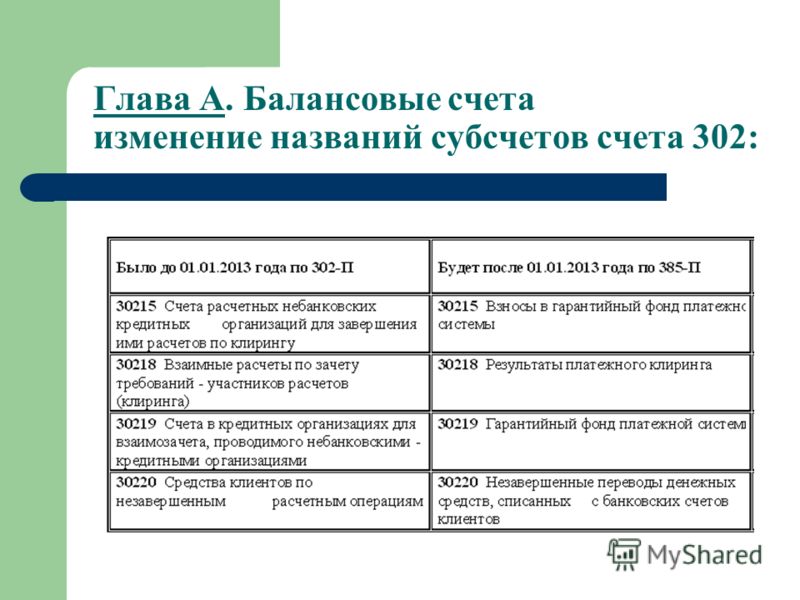

Казначейские счета

График закрытия банковских счетов Справочник казначейских счетовСправочник казначейских счетов размещается в виде набора открытых данных.

Перед использованием ознакомьтесь с описанием алгоритма получения и порядка работы со справочником.

Справочник публикуется на ежедневной основе в соответствии с пунктом 3.3 Правил организации и функционирования системы казначейских платежей, утвержденных приказом Федерального казначейства от 13.05.2020 № 20н.

Таблица соответствия счетовТаблица соответствия действующих банковских счетов территориальных органов Федерального казначейства банковским счетам, входящим в состав единого казначейского счета, и казначейским счетам

1 февраля 2021, 14:19 (1 марта 2021, 11:31)

О казначейских счетах В соответствии с положениями статьи 242. 14 Бюджетного кодекса Российской Федерации (в редакции Федерального закона от 27 декабря 2019 года № 479-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей») денежные средства бюджетов, денежные средства, поступающие во временное распоряжение получателей бюджетных средств, денежные средства бюджетных и автономных учреждений, денежные средства юридических лиц, не являющихся участниками бюджетного процесса, бюджетными и автономными учреждениями, лицевые счета которым открыты в Казначействе России (финансовом органе субъекта Российской Федерации, муниципального образования), с 1 января 2021 года учитываются на казначейских счетах.

14 Бюджетного кодекса Российской Федерации (в редакции Федерального закона от 27 декабря 2019 года № 479-ФЗ «О внесении изменений в Бюджетный кодекс Российской Федерации в части казначейского обслуживания и системы казначейских платежей») денежные средства бюджетов, денежные средства, поступающие во временное распоряжение получателей бюджетных средств, денежные средства бюджетных и автономных учреждений, денежные средства юридических лиц, не являющихся участниками бюджетного процесса, бюджетными и автономными учреждениями, лицевые счета которым открыты в Казначействе России (финансовом органе субъекта Российской Федерации, муниципального образования), с 1 января 2021 года учитываются на казначейских счетах. Для совершения переводов денежных средств в целях обеспечения осуществления и отражения операций на казначейских счетах, за исключением казначейских счетов для осуществления и отражения операций с денежными средствами Фонда национального благосостояния, территориальным органам Казначейства России в подразделениях Банка России в первый день функционирования платежной системы Банка России 2021 года открываются банковские счета на балансовом счете № 40102 «Единый казначейский счет» в валюте Российской Федерации, входящие в состав единого казначейского счета. При этом отдельным территориальным органам Казначейства России будут открыты несколько банковских счетов, входящих в состав единого казначейского счета.

При этом отдельным территориальным органам Казначейства России будут открыты несколько банковских счетов, входящих в состав единого казначейского счета.

Открытые в настоящее время территориальным органам Казначейства России банковские счета в валюте Российской Федерации (далее – ранее открытые банковские счета) будут закрыты в первом полугодии 2021 года, при этом предусматривается период одновременного функционирования ранее открытых банковских счетов и банковских счетов, входящих в состав единого казначейского счета. В указанный период допускается зачисление денежных средств на ранее открытые банковские счета, устанавливается запрет списания с них денежных средств, а также предусматривается ежедневный перевод остатка денежных средств с ранее открытых банковских счетов на банковские счета, входящие в состав единого казначейского счета.

Казначейские счета открываются в Федеральном казначействе в соответствии с Порядком открытия казначейских счетов, утвержденным приказом Казначейства России от 1 апреля 2020 года № 15н.

Какие бывают счета в банке: типы и виды

Практически ни один человек не может обойтись сейчас без использования банковского счета. Его можно применять как получения заработной платы, так и для осуществления всевозможных платежей и переводов. Что касается пластиковых карт, то они уже прочно вошли в нашу жизнь и стали незаменимыми помощниками в различных ситуациях. Для того чтобы правильно пользоваться современными возможностями финансовых организаций, необходимо вначале разобраться, какие бывают счета в банке.

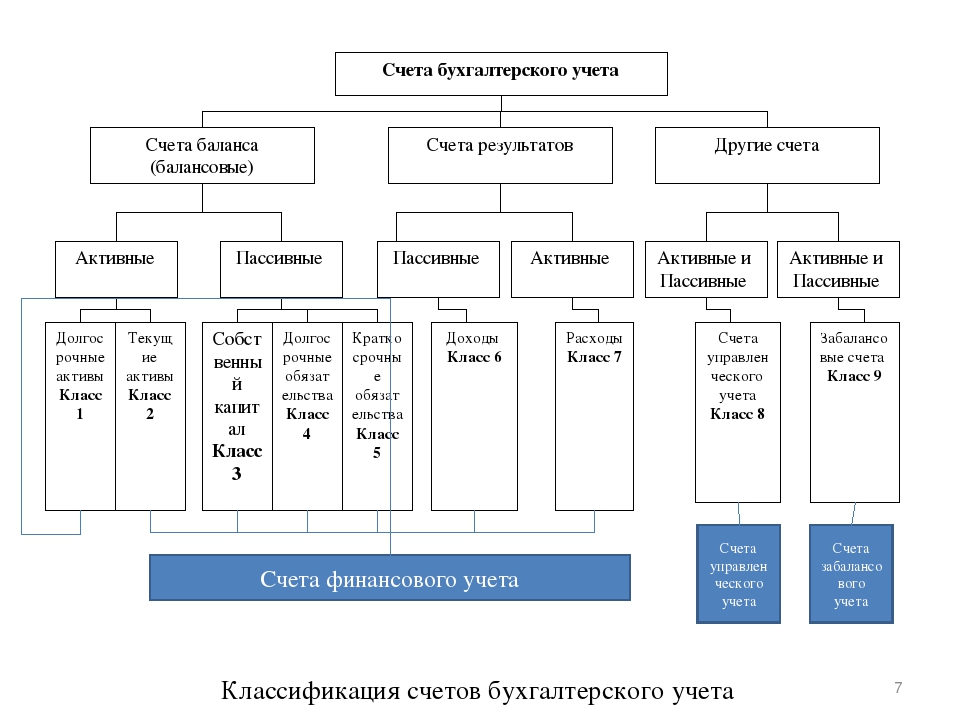

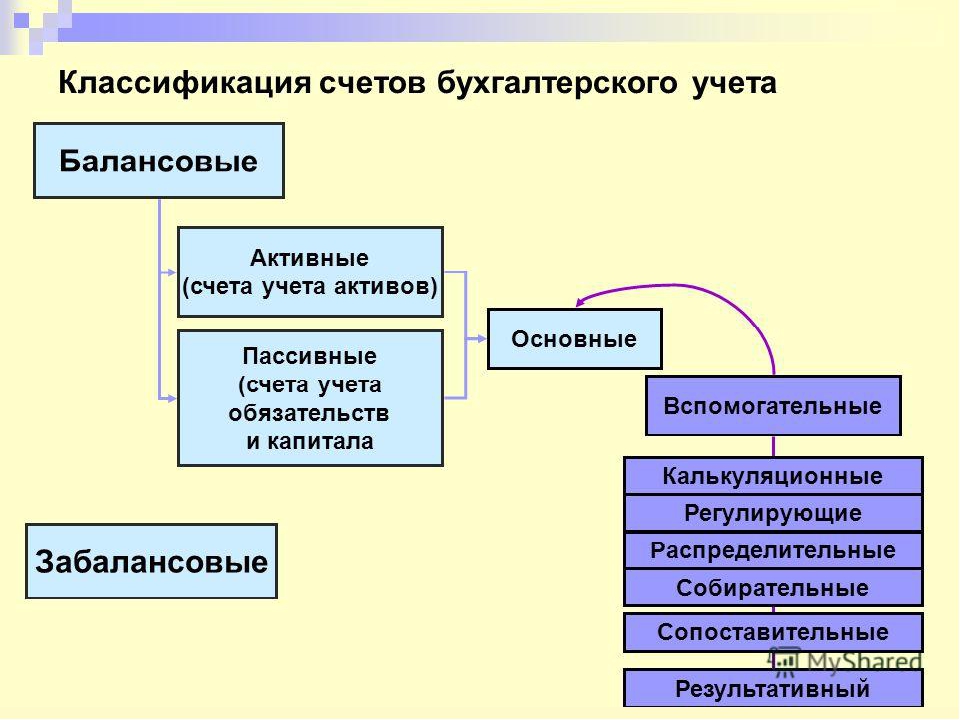

Классификация счетов

Известные на сегодняшний день виды счетов отличаются разнообразием в зависимости от их целевого назначения и мобильности средств на них. Тем не менее во всех кредитных учреждениях имеется следующая наиболее общая классификация счетов.

Текущий счет

Этот тип учетной записи предназначен для осуществления повседневных нужд при помощи собственных денежных средств. На такой счет – его еще называют рабочим — происходит перечисление заработной платы, с него проводятся различные переводы или оплата счетов. На хранящиеся денежные средства в данном случае не начисляются никакие проценты, поскольку основной целью ведения подобного счета является возможность получить доступ к своим финансам в любое удобное время.

На хранящиеся денежные средства в данном случае не начисляются никакие проценты, поскольку основной целью ведения подобного счета является возможность получить доступ к своим финансам в любое удобное время.

Депозитный вклад

Депозит необходим для того, чтобы приумножить свои сбережения. С этой целью клиенту предлагают открыть депозитный счет: клиентом вносятся средства, на сумму которых будут добавляться определенные проценты. У всех банков различный уровень процента, на который влияют такие параметры, как количество вложений и длительность размещения.

Такие типы банковских счетов, как текущий и депозитный, отличаются не только наличием или отсутствием начислений, но и возможностью снимать средства. Во втором случае клиент не имеет права востребовать свои деньги до окончания договора с банком. Но в случае возникновения острой необходимости сделать это все-таки можно, правда, придется заплатить штраф, сумма которого устанавливается каждым банком индивидуально.

Карточный счет

Предназначен для осуществления всевозможных банковских транзакций, касающихся пластиковых карт. В том случае, если вы решили воспользоваться данным типом счета, вам необходимо обратить особое внимание на следующие моменты:

В том случае, если вы решили воспользоваться данным типом счета, вам необходимо обратить особое внимание на следующие моменты:

- годовое обслуживание карты;

- начисление комиссии за использование наличных средств;

- возможность применять открытый счет за рубежом;

- наличие дополнительных услуг, идущих совместно с картой.

Все пластиковые карты, в свою очередь, разделяются на кредитные и дебетовые. При помощи первых вы можете воспользоваться заемными средствами банка и совершать всевозможные операции или снимать наличные. Дебетовая карта служит для хранения и проведения транзакций с собственными средствами.

В последние годы распространенной банковской практикой стало оформление на дебетовые карты зарплатных начислений и социальных выплат. Нередко обладателю такой карты, динамику движения средств по которой банк сочтет удовлетворительной, самим финансовым учреждением предлагается открытие кредитной карты для потребительских нужд.

Таким образом, вопрос, какие бывают банковские счета, довольно прост.

Если вы только планируете начать пользоваться такой услугой кредитных организаций, то вам необходимо предварительно проконсультироваться со специалистом, который подберет вам необходимый банковский продукт в зависимости от ваших потребностей и пожеланий.

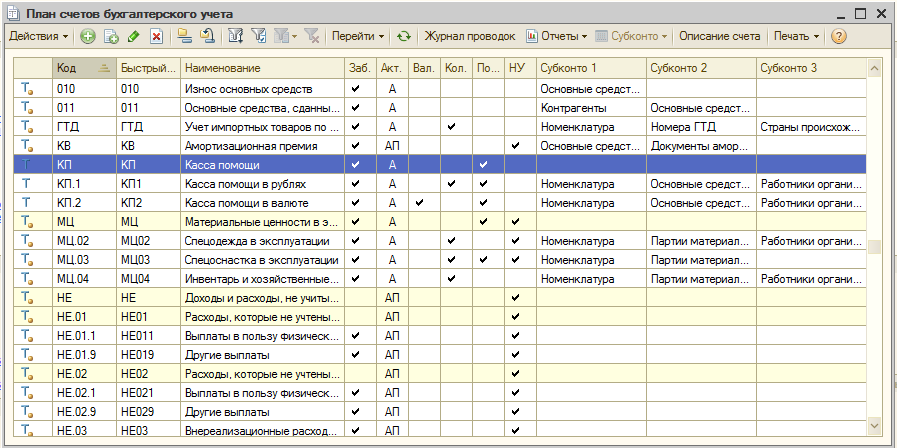

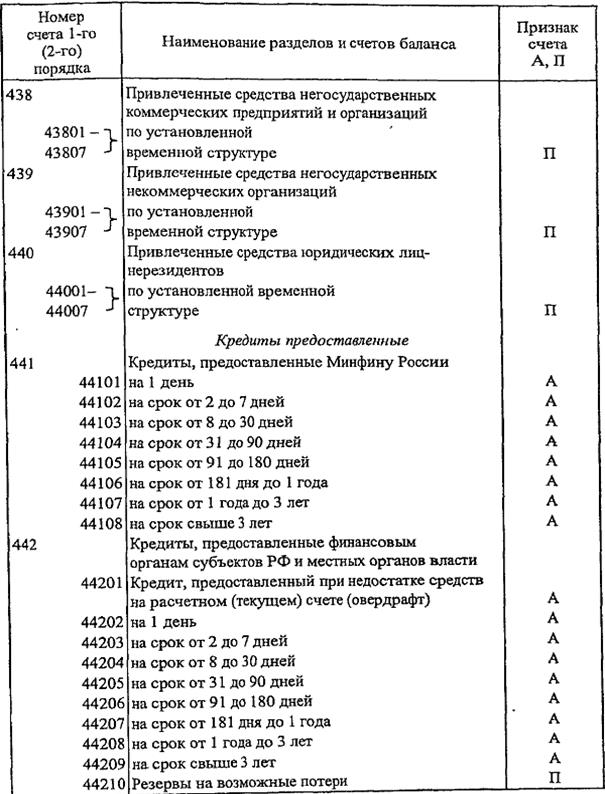

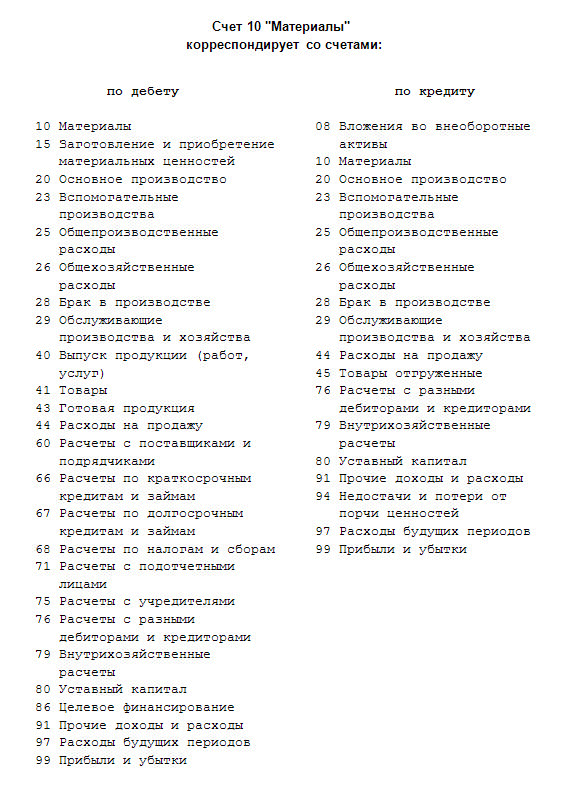

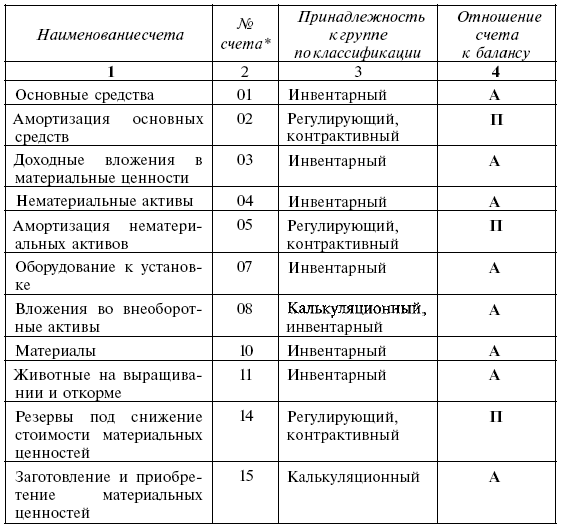

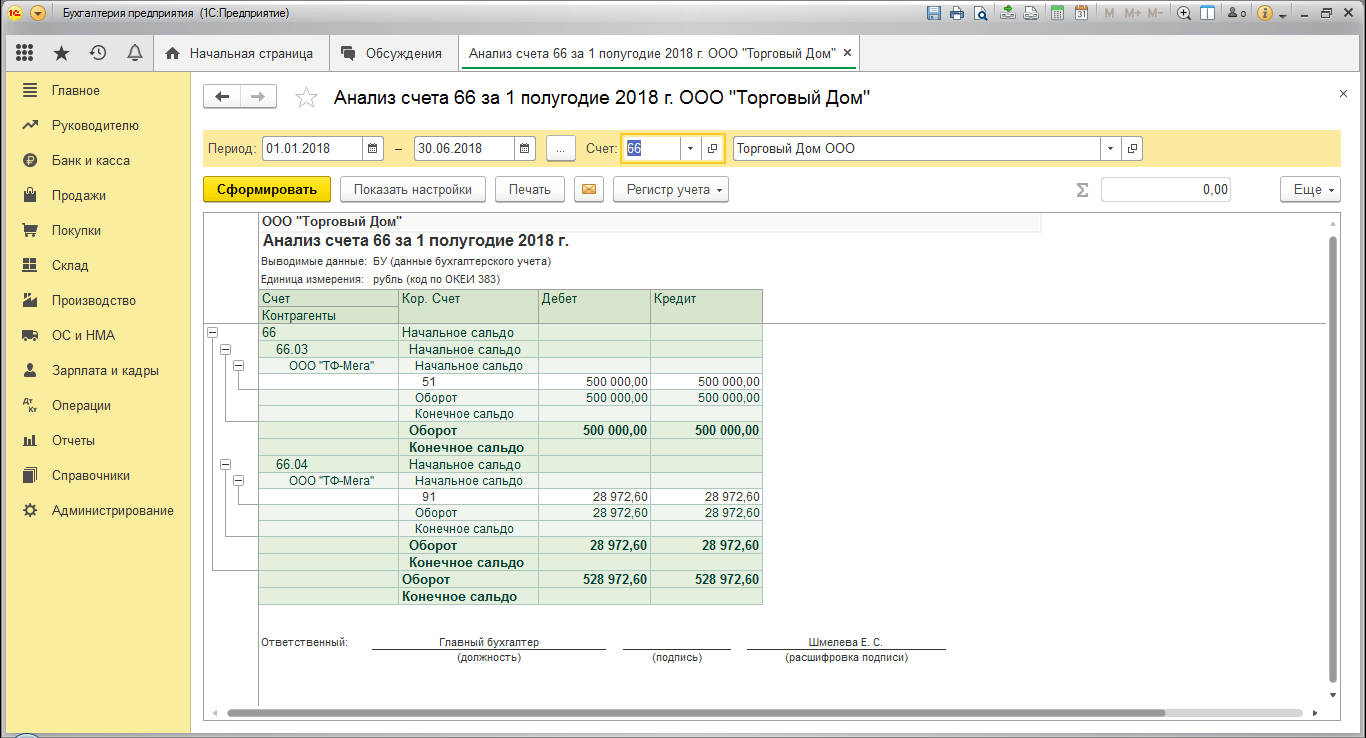

План счетов

Планы счетов — это прикладные объекты конфигурации. Каждый из них позволяет описать совокупность синтетических счетов, предназначенных для группировки информации о хозяйственной деятельности предприятия. Путем настройки плана счетов организуется, собственно, требуемая система учета.

Структура

Планы счетов поддерживают многоуровневую иерархию «счет — субсчета». Каждый план счетов может включать необходимое количество счетов первого уровня. К каждому счету может быть открыто нужное количество субсчетов. В свою очередь, каждый субсчет может иметь свои субсчета — и т. д. Количество уровней вложенности субсчетов в системе 1С:Предприятие 8 неограничено:

д. Количество уровней вложенности субсчетов в системе 1С:Предприятие 8 неограничено:

Создание и редактирование счетов может выполняться как разработчиком (предопределенные счета), так и пользователем, в процессе работы с прикладным решением. Однако пользователь не может удалять счета, созданные разработчиком.

По любому счету или субсчету возможно ведение аналитического учета. При создании и редактировании плана счетов требуемому счету или субсчету можно поставить в соответствие необходимое количество субконто — объектов аналитического учета:

Для того чтобы иметь возможность указания субконто для счетов, план счетов связывается с планом видов характеристик, в котором описаны виды субконто, применяемые для этого плана счетов:

Для каждого счета можно задать несколько признаков учета, например количественный и валютный. Кроме этого можно задать несколько признаков учета субконто (например, суммовой, количественный, валютный). Признаки учета субконто позволяют установить признак использования того или иного вида субконто при формировании предопределенных счетов.

Признаки учета субконто позволяют установить признак использования того или иного вида субконто при формировании предопределенных счетов.

Также с каждым счетом и субсчетом может быть связан ряд дополнительной информации, которая хранится в реквизитах. Например, это может быть признак, запрещающий использовать счет в проводках:

Формы плана счетов

Для того чтобы пользователь мог просматривать и изменять данные, содержащиеся в плане счетов, система поддерживает несколько форм представления плана счетов. Система может автоматически генерировать все нужные формы; наряду с этим разработчик имеет возможность создать собственные формы, которые система будет использовать вместо форм по умолчанию:

Форма списка

Для просмотра данных, содержащихся в плане счетов, используется форма списка. Она позволяет выполнять навигацию по плану, просматривать счета в иерархии и в виде простого списка, добавлять, помечать на удаление и удалять счета. Форма списка позволяет выполнять сортировку и отбор отображаемой информации по нескольким критериям:

Форма списка позволяет выполнять сортировку и отбор отображаемой информации по нескольким критериям:

Форма счета

Для просмотра и изменения отдельных счетов используется форма счета. Как правило, она представляет данные в удобном для восприятия и редактирования виде:

Форма выбора

Кроме этих двух форм для плана счетов поддерживается форма выбора конкретного счета из списка. Она, обычно, содержит минимальный набор информации, необходимой для выбора того или иного счета и может использоваться, например, для выбора счета при создании бухгалтерской операции.

новости к утру 26 августа От Investing.com

© Reuters.Investing.com — Salesforce.com Inc (NYSE:) повысила прогноз по прибыли и доходам на 2022 год, Forbes впервые составил рейтинг лидеров по социальным инвестициям — эти и другие важные новости к утру четверга, 26 августа, в нашем ежедневном обзоре.

Компания по разработке корпоративного программного обеспечения Salesforce продемонстрировала рост выручки на 23% после покупки мессенджера Slack, а рост доходов от него составил 39%, сообщает CNBC.

Американские корпорации дали обязательства инвестировать миллиарды долларов в укрепление кибербезопасности после ряда атак, в том числе на SolarWinds и Colonial Pipeline. Об этом они сообщили на встрече с президентом Джо Байденом в Белом доме, передает CNBC.

Налоговики не наделены правом блокировать личные счета граждан во внесудебном порядке — такое решение вынес Верховный суд. При наличии долгов по налогам у индивидуального предпринимателя (ИП) фискальная служба не может в бесспорном порядке взыскать деньги с его счета, открытого в качестве физлица, информирует «Коммерсантъ» со ссылкой на решения по двум спорам ВТБ (MCX:) с налоговиками.

ЦБ во втором квартале принудительно отозвал или аннулировал лицензии у 20 финансовых организаций. Это в 2,5 раза больше, чем в первом квартале этого года. В целом за шесть месяцев по разным причинам рынок покинули 28 игроков, пишет РБК со ссылкой на обзор агентства «Эксперт РА».

В целом за шесть месяцев по разным причинам рынок покинули 28 игроков, пишет РБК со ссылкой на обзор агентства «Эксперт РА».

Журнал Forbes впервые опубликовал рейтинг российских инвесторов России по объему импакт-инвестирования (социально-преобразующих инвестиций). Его лидером стал гендиректор производителя электромобилей Arrival, бывший заместитель министра связи России Денис Свердлов. С 2010 года он потратил на благотворительность, социальные и экологические проекты $5,65 млрд.

Текст подготовила Яна Шебалина

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Что должно быть в счёте на оплату, чего быть не должно и что дико бесит

Мы уже разбирали “Одностраничный устав ООО с двумя директорами электронно и открытие счёта в банке дистанционно” и “Хороший договор — короткий договор”, теперь поговорим про счёт.

Счёт на оплату очень простой основной документ, но он же и доставляет много боли и лишних трудозатрат, если составлен криво или по нему криво платят.

Попробуем выкинуть всё лишнее и сделать понятно и красиво. Здесь в основном речь пойдёт о России, но и заграничные счета бывают запутанными. Немного скажу и про Европейский Союз.

Счета, которые взрывают мозг

Не заставляйте клиента думать и суетиться!

Счёт в формате картинки или сканированный в pdf. Убейтесь, сволочи, об стену, кто так делает. Всегда требуем прислать в формате, где можно легко копипастить реквизиты.

В счёте два банковских счёта. АААА… на какой платить?!

Нет назначения платежа. Бухгалтер начинает думать и пишет дичь, из которой потом невозможно понять за что платили.

НДС указан мелким шрифтом не на самом видном месте. Ой… опять оплатили сумму без НДС.

Не сказано, что НДС не облагается. Ой… а в платёжку автоматом подставилось: “включая НДС”.

Полно лишней информации.

Нет телефона и email кому задавать вопросы.

Реквизиты не совпадают с теми, что подставляются по ИНН и БИК.

Факты о счёте

Счёт — необязательный документ. Платить можно без счёта, по договору, по акту, на основании счёта-фактуры, УПД, товарной накладной и т.

п.

п.Счёт — это просто приглашение к платежу. Сам по себе он не порождает обязательств оплаты.

Никто не обязан выставлять счёт, если только это не прописано в договоре.

Счёт не является первичным учётным документом согласно ст. 9 402-ФЗ, т.к. не отражает факта хозяйственной деятельности в общем случае. Следовательно, нет требований закона что там должно быть.

Счёт может быть совмещён с договором или актом. А может быть всё в одном: договор-счёт-акт.

Счета не нужны для постпоплаты. Постоплату правильнее производить по акту выполненных работ или счёту-фактуре, или УПД, тем самым, сразу понятно, что это постоплата.

В отличии от счёта-фактуры, УПД, акта, у счёта нет утверждённого правительством XML-формата. Но есть XML-форматы у отдельных программ, например, у 1С. Но реально никто ими не пользуется, во всяком случае, среди наших контрагентов.

Оплата счёта может означать акцепт договора, согласие со стоимостью, принятие услуг, если это написано в счёте или следует из назначения платежа.

В ЕС, например, в Словении, счёт соответствует нашему счёт-фактуре, а нашему счёту соответствует предварительный счёт. Однако, нередко бывает присылают на предоплату именно счёт-фактуру.

Минимальный набор что должно быть в счёте

Для оплаты по безналу плательщику нужно:

ИНН получателя.

Расчётный счёт получателя в банке и БИК этого банка.

Назначение платежа.

Сумма с указанием без НДС или с НДС и суммой НДС.

Этих данных достаточно для заполнения платёжного поручения. Жаль, минимализм не все любят. А то было бы прикольно выставлять такие счета в одну строку:

7730588444 40702810201500019616 044525999 За услуги дата-центра 1000р. без НДС.

Такой формат счёта можно обернуть в XML-тэги и делать де-юре или де-факто стандартом обмена для ЭДО.

Если оплата картой, то счёт может содержать только URL страницы оплаты. Хорошо, если ещё и QR-код рядом будет.

Если оплата наличными, то можете, хоть на салфетке написать сумму.

В Словении для перевода внутри страны достаточно IBAN, по нему подставляются все реквизиты в банке автоматически. Конечно, сумма и назначение перевода ещё потребуются. Есть ещё пара опциональных параметров.

При переводе денег в Revolut или из него нужно указать наименование получателя, IBAN и BIC (SWIFT) и адрес. ИНН не указывается. Платежи доходят и с ошибкой в наименовании. То есть ключевыми являются только IBAN и BIC (SWIFT), а остальные просто как описание.

Назначение платежа

Назначение платежа часто в счёте нет вообще. Бывает предмет счёта или наименование товаров, услуг или просто какие-то слова. И плательщик при оплате начинает думать и изобретать велосипед, пишет всякую чушь в назначении платежа. А ему следует копировать назначение платежа как есть. При необходимости добавлять свои коды, тэги, пояснения. В назначение платежа получатель может сразу указать что он хочет, чтобы там был: номер счёта или номер договора, чтобы его программа могла автоматически распознать платёж, зачислить на лицевой счёт клиента или договора, автоматически запустить отгрузку или выполнить какие-то действия.

Ещё назначение платежа может содержать слова: “за выполненные работы, оказанные услуги, полученный товар”, тем самым фиксируется факт отгрузки.

Самая большая боль — непонятное назначение платежа. Просматривая банковские выписки за квартал или за год, приходится натыкаться на какие-то левые платежи с непонятным назначением. И нужно время, чтобы установить, за что же платили. К тому же, платежи с непонятным назначением добавят вам вопросов со стороны банка. А могут и к блокировке счёта привести.

В счёте не помешает указать

Счётом пользуется бухгалтер плательщика, когда отправляет деньги, сотрудники плательщика, которые получают товар или услугу. У бухгалтера потом возникают вопросы, и он начинает создавать нагрузку на своих сотрудников, а они — на сотрудников получателя денег. Поэтому следует сократить трудозатраты. Стоит указать в счёте:

Номер и дату счёта. Они нужны, чтобы ссылаться и искать счёт в базе.

Фактический адрес, если к вам приезжают.

Наименование плательщика без его реквизитов.

Логотип для красоты и солидности.

Адрес ЛК получателя, где доступны все копии документов в электронном виде, включая акт сверки, который так любят запрашивать, отвлекая нашего бухгалтера от работы.

Телефон и email, чтобы они всегда были под рукой.

Почтовый адрес, куда не перешедшие на ЭДО динозавры должны отправлять свою макулатуру, губя природу.

QR-код для загрузки реквизитов в мобильное приложение банка, чтобы не копипастить реквизиты. Пока такая фишка есть только в мобильных приложениях банков физлиц, но, надеюсь, когда-нибудь появится и у юрлиц.

Прочую реально полезную информацию.

Делать ли детальную расшифровку суммы в счёте по позициям?

Если счёт одновременно и договор, то да. Счёт является одновременно сметой или детализацией заказа. Закон этого не обязывает, но это общепринято, что нужно объяснить из чего получилась сумма.

Если есть договор со сметой или каким-то иным документом, где уже есть детализация, то смысла дублировать информацию нет.

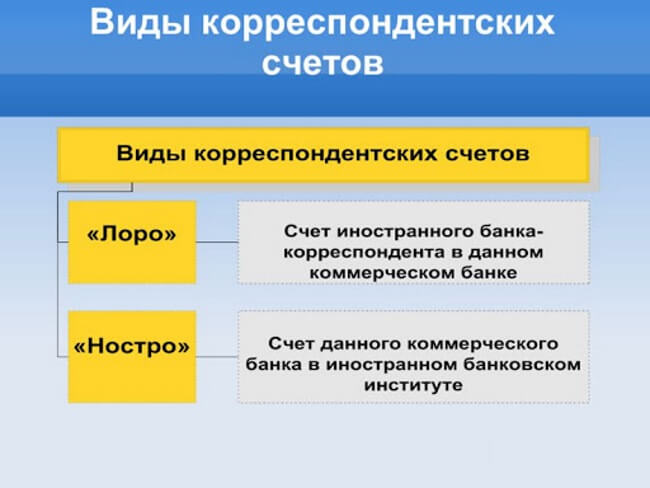

Чего в счёте быть точно не должно

Поскольку бухгалтеры, юристы и прочие бюрократы любят из простого делать сложное и плодить сущности без необходимости, то захламляют счёт ненужной информацией:

Реквизиты плательщика помимо его наименования.

Реквизиты получателя из ЕГРЮЛ помимо ИНН. КПП указывать нужно только, если есть филиалы с разными КПП.

Корреспондентский счёт банка получателя и наименование банка, так как по БИК это автоматически подставляется.

Подписи руководителя предприятия и главбуха — куда ж без них, они же ещё бывает и настоящие подписи и печати шлёпают на бумажный счёт, не создавая при этом никакой добавочной стоимости. Если уж так хочется печать и подпись иметь для красоты, то руководителя организации там достаточно, но лучше и его убрать. Сканированные подпись и печать ничего не дают.

Если уж так нужна подпись, то нужно подписывать файл счёта усиленной квалифицированной ЭЦП.

Если уж так нужна подпись, то нужно подписывать файл счёта усиленной квалифицированной ЭЦП.

Итог, пример нашего счёта

Дата-центр ITSOFT — размещение и аренда серверов и стоек в двух дата-центрах в Москве. За последние годы UPTIME 100%. Размещение GPU-ферм и ASIC-майнеров, аренда GPU-серверов, лицензии связи, SSL-сертификаты, администрирование серверов и поддержка сайтов.

Определение бухгалтерского учета

Что такое бухгалтерский учет?

Бухгалтерский учет — это процесс записи финансовых операций, относящихся к бизнесу. Процесс бухгалтерского учета включает обобщение, анализ и отчетность по этим операциям надзорным органам, регулирующим органам и органам по сбору налогов. Финансовая отчетность, используемая в бухгалтерском учете, представляет собой краткое изложение финансовых операций за отчетный период, в котором резюмируются операции, финансовое положение и денежные потоки компании.

Как работает бухгалтерский учет

Бухгалтерский учет — одна из ключевых функций практически любого бизнеса. Этим может заниматься бухгалтер или бухгалтер небольшой фирмы или крупные финансовые отделы с десятками сотрудников в более крупных компаниях. Отчеты, генерируемые различными потоками бухгалтерского учета, такими как учет затрат и управленческий учет, неоценимы, помогая руководству принимать обоснованные бизнес-решения.

Этим может заниматься бухгалтер или бухгалтер небольшой фирмы или крупные финансовые отделы с десятками сотрудников в более крупных компаниях. Отчеты, генерируемые различными потоками бухгалтерского учета, такими как учет затрат и управленческий учет, неоценимы, помогая руководству принимать обоснованные бизнес-решения.

Ключевые выводы

- Независимо от размера компании, бухгалтерский учет является необходимой функцией для принятия решений, планирования затрат и измерения экономических показателей.

- Бухгалтер может справиться с основными бухгалтерскими потребностями, но сертифицированный бухгалтер (CPA) должен использоваться для более крупных или более сложных бухгалтерских задач.

- Два важных типа бухгалтерского учета для предприятий — это управленческий учет и учет затрат. Управленческий учет помогает управленческим командам принимать бизнес-решения, а учет затрат помогает владельцам бизнеса решить, сколько должен стоить продукт.

- Профессиональные бухгалтеры следуют набору стандартов, известных как Общепринятые принципы бухгалтерского учета (GAAP) при подготовке финансовой отчетности.

Финансовые отчеты, которые резюмируют операции, финансовое положение и денежные потоки крупной компании за определенный период, являются краткими и консолидированными отчетами, основанными на тысячах отдельных финансовых операций. В результате все обозначения в области бухгалтерского учета являются кульминацией многих лет обучения и тщательных проверок в сочетании с минимальным количеством лет практического опыта в области бухгалтерского учета.

В то время как основные бухгалтерские функции могут выполняться бухгалтером, расширенный бухгалтерский учет обычно осуществляется квалифицированными бухгалтерами, имеющими такие звания, как сертифицированный общественный бухгалтер (CPA) или сертифицированный управленческий бухгалтер (CMA) в Соединенных Штатах.В Канаде три прежних статуса — дипломированный бухгалтер (CA), сертифицированный главный бухгалтер (CGA) и сертифицированный управленческий бухгалтер (CMA) — были объединены под обозначением Chartered Professional Accountant (CPA).

Альянс за ответственное профессиональное лицензирование (ARPL) был сформирован в августе 2019 года в ответ на серию предложений штата о дерегулировании, которые сделали требования к CPA более мягкими. ARPL — это коалиция различных передовых профессиональных групп, включая инженеров, бухгалтеров и архитекторов.

Виды бухгалтерского учета

Финансовый учет

Финансовый учет относится к процессам, используемым для составления промежуточной и годовой финансовой отчетности. Результаты всех финансовых операций, которые происходят в течение отчетного периода, суммируются в балансе, отчете о прибылях и убытках и отчете о движении денежных средств. Финансовая отчетность большинства компаний ежегодно проверяется внешней аудиторской фирмой. Для некоторых компаний, например для публичных компаний, аудит является юридическим требованием.Тем не менее, кредиторы также обычно требуют ежегодных результатов внешнего аудита в рамках своих долговых обязательств. Поэтому большинство компаний по тем или иным причинам будут проводить ежегодные аудиторские проверки.

Поэтому большинство компаний по тем или иным причинам будут проводить ежегодные аудиторские проверки.

Управленческий учет

Управленческий учет использует во многом те же данные, что и финансовый, но он систематизирует и использует информацию по-разному. А именно, в управленческом учете бухгалтер составляет ежемесячные или ежеквартальные отчеты, которые руководство компании может использовать для принятия решений о том, как работает бизнес.Управленческий учет также охватывает многие другие аспекты бухгалтерского учета, включая составление бюджета, прогнозирование и различные инструменты финансового анализа. По сути, любая информация, которая может быть полезна руководству, подпадает под этот зонтик.

Учет затрат

Так же, как управленческий учет помогает предприятиям принимать решения об управлении, учет затрат помогает предприятиям принимать решения о затратах. По сути, учет затрат учитывает все затраты, связанные с производством продукта.Аналитики, менеджеры, владельцы бизнеса и бухгалтеры используют эту информацию, чтобы определить, сколько должна стоить их продукция. В хозрасчете деньги рассматриваются как экономический фактор производства, тогда как в финансовом учете деньги считаются показателем экономических показателей компании.

В хозрасчете деньги рассматриваются как экономический фактор производства, тогда как в финансовом учете деньги считаются показателем экономических показателей компании.

Требования к бухгалтерскому учету

В большинстве случаев бухгалтеры используют общепринятые принципы бухгалтерского учета (GAAP) при подготовке финансовой отчетности в США. GAAP — это набор стандартов и принципов, предназначенных для повышения сопоставимости и согласованности финансовой отчетности в разных отраслях.Его стандарты основаны на бухгалтерском учете с двойной записью, методе, при котором каждая бухгалтерская операция вводится как дебетовая и кредитная на двух отдельных счетах главной книги, которые включаются в баланс и отчет о прибылях и убытках.

Пример бухгалтерского учета

Чтобы проиллюстрировать ведение бухгалтерского учета по двойной записи, представьте, что компания отправляет счет одному из своих клиентов. Бухгалтер, использующий метод двойной записи, записывает дебет дебиторской задолженности, которая переводится в баланс, и кредит в счет выручки от продаж, который перетекает в отчет о прибылях и убытках.

Когда клиент оплачивает счет, бухгалтер кредитует дебиторскую задолженность и дебетует наличные. Бухгалтерский учет с двойной записью также называется сальдированием книг, поскольку все бухгалтерские проводки уравновешиваются друг с другом. Если записи не сбалансированы, бухгалтер знает, что где-то в главной книге должна быть ошибка.

История бухгалтерского учета

История бухгалтерского учета существует почти столько же, сколько и сами деньги. История бухгалтерского учета восходит к древним цивилизациям Месопотамии, Египта и Вавилона.Например, во времена Римской империи правительство вело подробные отчеты о своих финансах, однако современный бухгалтерский учет как профессия существует только с начала 19 века.

Лука Пачоли считается «отцом бухгалтерского учета и бухгалтерского учета» из-за его вклада в развитие бухгалтерского учета как профессии. Итальянский математик и друг Леонардо да Винчи, Пачоли опубликовал книгу о системе двойной записи в бухгалтерском учете в 1494 году.

К 1880 году современная бухгалтерская профессия была полностью сформирована и признана Институтом дипломированных бухгалтеров Англии и Уэльса.Этот институт создал многие из систем, по которым бухгалтеры практикуют сегодня. Формирование института произошло во многом благодаря промышленной революции. Торговцы не только должны были отслеживать свои записи, но и старались избежать банкротства.

Часто задаваемые вопросы

Что такое бухгалтерский учет?

Бухгалтерский учет — это профессия, основная обязанность которой — помогать предприятиям вести точный и своевременный учет своих финансов. Бухгалтеры несут ответственность за ведение учета ежедневных операций компании и компиляцию этих операций в финансовые отчеты, такие как баланс, отчет о прибылях и убытках и отчет о движении денежных средств.Бухгалтеры также предоставляют другие услуги, такие как выполнение периодических аудитов или подготовка специальных управленческих отчетов.

Какие навыки необходимы для ведения бухгалтерского учета?

Бухгалтеры происходят из самых разных областей. Однако в целом внимание к деталям является ключевым компонентом бухгалтерского учета, поскольку бухгалтеры должны уметь диагностировать и исправлять малозаметные ошибки или неточности в отчетности компании. Способность мыслить логически также важна, чтобы помочь в решении проблем.Математические навыки полезны, но они менее важны, чем у предыдущих поколений, из-за широкой доступности компьютеров и калькуляторов.

Однако в целом внимание к деталям является ключевым компонентом бухгалтерского учета, поскольку бухгалтеры должны уметь диагностировать и исправлять малозаметные ошибки или неточности в отчетности компании. Способность мыслить логически также важна, чтобы помочь в решении проблем.Математические навыки полезны, но они менее важны, чем у предыдущих поколений, из-за широкой доступности компьютеров и калькуляторов.

Почему бухгалтерский учет важен для инвесторов?

Работа бухгалтеров лежит в основе современных финансовых рынков. Без учета инвесторы не могли бы полагаться на своевременную и точную финансовую информацию, а руководству компаний не хватало бы прозрачности, необходимой для управления рисками или планирования проектов. Регулирующие органы также полагаются на бухгалтеров для выполнения важнейших функций, таких как предоставление аудиторских заключений по ежегодным 10-тысячным заявкам компаний.Короче говоря, хотя бухгалтерский учет иногда игнорируется, он абсолютно необходим для бесперебойного функционирования современных финансов.

Что это такое + Примеры

Отчет о движении денежных средств или отчет о движении денежных средств — это финансовый отчет, в котором резюмируется сумма денежных средств и их эквивалентов, поступающих и выходящих из компании.

Отчет о движении денежных средств (CFS) показывает, насколько хорошо компания управляет своей денежной позицией, то есть насколько хорошо компания генерирует денежные средства для погашения своих долговых обязательств и финансирования операционных расходов.Отчет о движении денежных средств дополняет баланс и отчет о прибылях и убытках и является обязательной частью финансовой отчетности компании с 1987 года.

В этой статье мы покажем вам, как устроена CFS и как вы можете использовать ее при анализе компании.

Ключевые выводы

- Отчет о движении денежных средств — это финансовый отчет, в котором резюмируется сумма денежных средств и их эквивалентов, поступающих и уходящих из компании.

- Отчет о движении денежных средств показывает, насколько хорошо компания управляет своей денежной позицией, то есть насколько хорошо компания генерирует денежные средства для погашения своих долговых обязательств и финансирования операционных расходов.

- Отчет о движении денежных средств дополняет баланс и отчет о прибылях и убытках и является обязательной частью финансовой отчетности компании с 1987 года.

- Основными компонентами отчета о движении денежных средств являются денежные средства от операционной деятельности, денежные средства от инвестиционной деятельности и денежные средства от финансовой деятельности.

- Существует два метода расчета денежного потока: прямой и косвенный.

Как использовать отчет о движении денежных средств

CFS позволяет инвесторам понять, как работает компания, откуда поступают ее деньги и как они расходуются.CFS важен, поскольку помогает инвесторам определить, находится ли компания на прочной финансовой основе.

Кредиторы, с другой стороны, могут использовать CFS, чтобы определить, сколько денежных средств доступно (называемых ликвидностью) для компании, чтобы покрыть свои операционные расходы и выплатить свои долги.

Структура отчета о движении денежных средств

Основными компонентами отчета о движении денежных средств являются:

- Денежные средства от операционной деятельности

- Денежные средства от инвестиционной деятельности

- Денежные средства от финансовой деятельности

- Информация о безналичной деятельности иногда включается при подготовке в соответствии с общепринятыми принципами бухгалтерского учета (GAAP).

Важно отметить, что CFS отличается от отчета о прибылях и убытках и баланса, поскольку он не включает сумму будущих входящих и исходящих денежных средств, которые были записаны в кредит . Таким образом, денежные средства — это не то же самое, что чистая прибыль, которая в отчете о прибылях и убытках и балансе включает продажи за наличные и продажи в кредит.

Денежные средства от операционной деятельности

Операционная деятельность в CFS включает любые источники и использование денежных средств от коммерческой деятельности.Другими словами, он отражает, сколько денег генерируется от продуктов или услуг компании.

Как правило, изменения, внесенные в денежные средства, дебиторскую задолженность, амортизацию, товарно-материальные запасы и кредиторскую задолженность, отражаются в денежных средствах от операционной деятельности.

Эта операционная деятельность может включать:

- Поступления от реализации товаров и услуг

- Выплата процентов

- Платежи по налогу на прибыль

- Расчеты с поставщиками товаров и услуг, используемых в производстве

- Заработная плата сотрудников

- Арендные платежи

- Операционные расходы прочие

В случае торгового портфеля или инвестиционной компании также включаются поступления от продажи ссуд, долговых или долевых инструментов. При подготовке отчета о движении денежных средств косвенным методом также включаются износ, амортизация, отложенный налог, прибыли или убытки, связанные с внеоборотным активом, а также дивиденды или выручка, полученные от определенной инвестиционной деятельности. Однако покупка или продажа долгосрочных активов не включается в операционную деятельность.

При подготовке отчета о движении денежных средств косвенным методом также включаются износ, амортизация, отложенный налог, прибыли или убытки, связанные с внеоборотным активом, а также дивиденды или выручка, полученные от определенной инвестиционной деятельности. Однако покупка или продажа долгосрочных активов не включается в операционную деятельность.

Что такое отчет о движении денежных средств?

Как рассчитывается денежный поток

Денежный поток рассчитывается путем внесения определенных корректировок в чистую прибыль путем добавления или вычитания разницы в доходах, расходах и кредитных операциях (появляющихся в балансе и отчете о прибылях и убытках), возникающих в результате операций, происходящих от одного периода к другому.Эти корректировки производятся потому, что неденежные статьи пересчитываются в чистую прибыль (отчет о прибылях и убытках) и общие активы и обязательства (баланс). Таким образом, поскольку не все транзакции включают в себя фактические денежные единицы, многие позиции необходимо повторно оценивать при расчете денежного потока от операций.

В результате существует два метода расчета денежного потока: прямой метод и косвенный метод.

Метод прямого денежного потока

Прямой метод суммирует все различные типы денежных выплат и поступлений, включая денежные средства, выплаченные поставщикам, денежные поступления от клиентов и денежные выплаты, выплачиваемые в качестве заработной платы.Эти цифры рассчитываются с использованием начального и конечного сальдо различных счетов предприятий и анализа чистого уменьшения или увеличения счетов.

Метод косвенных денежных потоков

При косвенном методе денежный поток от операционной деятельности рассчитывается путем вычитания чистой прибыли из отчета о прибылях и убытках компании. Поскольку отчет о прибылях и убытках компании составляется по методу начисления, выручка признается только тогда, когда она получена, а не когда она получена.

Чистая прибыль не является точным представлением чистого денежного потока от операционной деятельности, поэтому возникает необходимость скорректировать прибыль до уплаты процентов и налогов (EBIT) для статей, которые влияют на чистую прибыль, даже если фактические денежные средства еще не были получены или выплачены против них. Косвенный метод также вносит корректировки, чтобы добавить неоперационную деятельность, которая не влияет на операционный денежный поток компании.

Например, амортизация на самом деле не является расходом денежных средств; это сумма, которая вычитается из общей стоимости ранее учтенного актива.Поэтому он добавляется обратно в чистую прибыль для расчета денежного потока.

Единственный раз, когда доход от актива учитывается в расчетах CFS, — это когда актив продается.

Дебиторская задолженность и движение денежных средств

Изменения дебиторской задолженности (AR) в балансе от одного отчетного периода к другому также должны отражаться в движении денежных средств. Если дебиторская задолженность уменьшается, это означает, что в компанию поступило больше денежных средств от клиентов, оплачивающих свои кредитные счета — сумма, на которую уменьшилась AR, затем добавляется к чистой прибыли.Если дебиторская задолженность увеличивается от одного отчетного периода к другому, сумма увеличения должна вычитаться из чистой прибыли, потому что, хотя суммы, представленные в AR, являются выручкой, они не являются денежными средствами.

Стоимость запасов и движение денежных средств

С другой стороны, увеличение запасов сигнализирует о том, что компания потратила больше денег на закупку большего количества сырья. Если товарно-материальные запасы были оплачены наличными, увеличение стоимости товарно-материальных запасов вычитается из чистой прибыли.Уменьшение запасов будет добавлено к чистой прибыли. Если товарно-материальные запасы приобретались в кредит, в балансе происходило бы увеличение кредиторской задолженности, и сумма увеличения от одного года к другому добавлялась бы к чистой прибыли.

Та же логика верна для налогов к уплате, заработной платы и предоплаты по страхованию. Если что-то было выплачено, то разницу в сумме задолженности из года в год необходимо вычесть из чистой прибыли. Если есть задолженность, то любые разницы необходимо добавить к чистой прибыли.

Денежные средства от инвестиционной деятельности

Инвестиционная деятельность включает любые источники и использование денежных средств от инвестиций компании. Покупка или продажа актива, ссуды, предоставленные поставщикам или полученные от клиентов, или любые платежи, связанные с слиянием или поглощением, включаются в эту категорию. Короче говоря, изменения в оборудовании, активах или инвестициях относятся к денежным средствам от инвестирования.

Обычно денежные изменения в результате инвестирования представляют собой статью «обналичивание», поскольку денежные средства используются для покупки нового оборудования, зданий или краткосрочных активов, таких как рыночные ценные бумаги.Однако, когда компания продает актив, транзакция считается «наличными» для расчета денежных средств от инвестирования.

Денежные средства от финансовой деятельности

Денежные средства от финансовой деятельности включают источники денежных средств от инвесторов или банков, а также использование денежных средств, выплаченных акционерам. Выплата дивидендов, выплаты по выкупу акций и погашение основной суммы долга (ссуд) включены в эту категорию.

Изменения денежных средств от финансирования — это «наличные деньги», когда капитал мобилизуется, и «обналичивание», когда выплачиваются дивиденды.Таким образом, если компания выпускает облигацию для общественности, она получает финансирование в денежной форме; однако, когда держателям облигаций выплачиваются проценты, компания сокращает свои денежные средства.

Пример отчета о движении денежных средств

Ниже приведен пример отчета о движении денежных средств:

Изображение Сабрины Цзян © Investopedia 2020Из этого CFS мы видим, что денежный поток за 2017 финансовый год составил 1 522 000 долларов США. Основная часть положительного денежного потока приходится на денежные средства, полученные от операционной деятельности, что является хорошим знаком для инвесторов.Это означает, что основная деятельность способствует развитию бизнеса и что денег достаточно для покупки нового инвентаря.

Покупка нового оборудования показывает, что у компании есть деньги, чтобы инвестировать в запасы для роста. Наконец, наличные деньги, доступные компании, должны облегчить умы инвесторов относительно векселей к оплате, так как наличных денег достаточно для покрытия будущих расходов по кредиту.

Отчет об отрицательном движении денежных средств

Конечно, не все отчеты о движении денежных средств выглядят настолько здоровыми или демонстрируют положительный денежный поток, но отрицательный денежный поток не должен автоматически поднимать красный флаг без дальнейшего анализа.Иногда отрицательный денежный поток является результатом решения компании расширить свой бизнес в определенный момент времени, что было бы хорошо на будущее. Вот почему анализ изменений денежного потока от одного периода к другому дает инвестору лучшее представление о том, как работает компания, и о том, находится ли компания на грани банкротства или успеха.

Бухгалтерский баланс и отчет о прибылях и убытках

Как мы уже обсуждали, отчет о движении денежных средств выводится из отчета о прибылях и убытках и баланса.Чистая прибыль из отчета о прибылях и убытках — это цифра, из которой выводится информация о CFS.

Что касается баланса, чистый денежный поток в CFS от одного года к другому должен равняться увеличению или уменьшению денежных средств между двумя последовательными балансами, которые относятся к периоду, охватываемому отчетом о движении денежных средств. Например, если вы рассчитываете денежный поток за 2019 год, следует использовать балансы за 2018 и 2019 годы.

Итог

Отчет о движении денежных средств является ценным показателем силы, прибыльности и долгосрочных перспектив компании.CFS может помочь определить, достаточно ли у компании ликвидности или денежных средств для оплаты своих расходов. Компания может использовать отчет о движении денежных средств для прогнозирования будущих денежных потоков, что помогает при составлении бюджета.

Для инвесторов отчет о движении денежных средств отражает финансовое состояние компании, поскольку, как правило, чем больше денежных средств доступно для бизнес-операций, тем лучше. Однако это не жесткое правило. Иногда отрицательный денежный поток является результатом стратегии роста компании в форме расширения ее деятельности.

Изучая отчет о движении денежных средств, инвестор может получить четкое представление о том, сколько денежных средств генерирует компания, и получить твердое представление о финансовом благополучии компании.

Финансовый учет

Что такое финансовый учет?

Финансовый учет — это особая отрасль бухгалтерского учета, включающая процесс записи, обобщения и составления отчетов о бесчисленных транзакциях, связанных с бизнес-операциями за определенный период времени.Эти операции резюмируются при подготовке финансовой отчетности, включая баланс, отчет о прибылях и убытках и отчет о движении денежных средств, в которых фиксируются операционные показатели компании за определенный период.

Возможности работы финансового бухгалтера можно найти как в государственном, так и в частном секторе. Обязанности финансового бухгалтера могут отличаться от обязанностей главного бухгалтера, который работает на себя, а не непосредственно на компанию или организацию.

Как работает финансовый учет

В финансовом учете используется ряд установленных принципов бухгалтерского учета. Выбор принципов бухгалтерского учета для использования в ходе финансового учета зависит от нормативных требований и требований к отчетности, с которыми сталкивается бизнес. Для публичных компаний США компании обязаны вести финансовый учет в соответствии с общепринятыми принципами бухгалтерского учета (GAAP). Эти принципы бухгалтерского учета установлены для предоставления согласованной информации инвесторам, кредиторам, регулирующим органам и налоговым органам.

Ключевые выводы

- Финансовый учет основан на методе начисления или кассовом методе учета.

- Некоммерческие организации, корпорации и малые предприятия используют финансовых бухгалтеров.

- Финансовая отчетность создается посредством использования финансовой отчетности в пяти различных областях.

Финансовая отчетность, используемая в финансовом учете, представляет пять основных классификаций финансовых данных: выручка, расходы, активы, обязательства и капитал.Доходы и расходы учитываются и отражаются в отчете о прибылях и убытках. Они могут включать все, от НИОКР до расчета заработной платы.

В результате бухгалтерского учета чистая прибыль определяется в нижней части отчета о прибылях и убытках. Счета активов, пассивов и капитала отражаются в балансе. В балансе используется финансовый учет для отражения прав собственности на будущие экономические выгоды компании.

Метод начисления и кассовый метод

Финансовый учет может вестись с использованием метода начисления, кассового метода или их комбинации.Учет по методу начисления влечет за собой регистрацию операций после их совершения и признания выручки.

Кассовый учет предполагает учет операций только при обмене наличными. Выручка регистрируется только при получении платежа, а расходы — только после оплаты обязательства.

Финансовый учет против. Управленческий учет

Ключевое различие между финансовым и управленческим учетом состоит в том, что финансовый учет направлен на предоставление информации сторонам за пределами организации, тогда как информация управленческого учета направлена на то, чтобы помочь менеджерам внутри организации принимать решения.

Подготовка финансовой отчетности с использованием принципов бухгалтерского учета наиболее актуальна для регулирующих организаций и финансовых учреждений. Поскольку существует множество правил бухгалтерского учета, которые плохо переносятся в управление бизнес-операциями, внутреннее руководство использует различные правила и процедуры бухгалтерского учета для внутреннего бизнес-анализа.

Особые соображения

Наиболее распространенным назначением бухгалтерского учета, демонстрирующим способность вести финансовый учет в Соединенных Штатах, является лицензия сертифицированного государственного бухгалтера (CPA).За пределами США обладатели лицензии дипломированного бухгалтера (CA) также демонстрируют свои способности. Назначение сертифицированного управленческого бухгалтера (CMA) более наглядно демонстрирует способность выполнять внутренние управленческие функции, чем финансовый учет.

Определение управленческого учета

Что такое управленческий учет?

Управленческий учет — это практика выявления, измерения, анализа, интерпретации и передачи финансовой информации менеджерам для достижения целей организации.Он отличается от финансового учета, поскольку предполагаемая цель управленческого учета — помочь пользователям внутри компании принимать обоснованные бизнес-решения.

Как работает управленческий учет

Управленческий учет включает в себя множество аспектов бухгалтерского учета, направленных на повышение качества информации, предоставляемой руководству о показателях бизнес-операций. Управленческие бухгалтеры используют информацию, касающуюся затрат и доходов от продаж товаров и услуг, произведенных компанией.Учет затрат — это обширная подгруппа управленческого учета, в которой особое внимание уделяется учету общих производственных затрат компании путем оценки переменных затрат на каждом этапе производства, а также постоянных затрат. Это позволяет предприятиям выявлять и сокращать ненужные расходы и максимизировать прибыль.

Узнайте больше об общих концепциях и методах управленческого учета.

Управленческий учет и финансовый учет

Ключевое различие между управленческим и финансовым учетом связано с предполагаемыми пользователями информации.Информация управленческого учета нацелена на то, чтобы помочь менеджерам внутри организации принимать обоснованные бизнес-решения, в то время как финансовый учет направлен на предоставление финансовой информации сторонам за пределами организации.

Финансовый учет должен соответствовать определенным стандартам, например общепринятым принципам бухгалтерского учета (GAAP). Все публичные компании обязаны составлять свою финансовую отчетность в соответствии с GAAP как необходимое условие для поддержания своего статуса публичной торговли.Большинство других компаний в США соблюдают стандарты GAAP, чтобы выполнять долговые обязательства, которые часто требуются финансовыми учреждениями, предлагающими кредитные линии.

Поскольку управленческий учет не предназначен для внешних пользователей, его можно изменить в соответствии с потребностями предполагаемых пользователей. Это может значительно варьироваться в зависимости от компании или даже от отдела внутри компании. Например, менеджеры производственного отдела могут захотеть, чтобы их финансовая информация отображалась в процентах от единиц, произведенных за период.Менеджеру отдела кадров может быть интересен график заработной платы сотрудников за определенный период времени. Управленческий учет может удовлетворить потребности обоих отделов, предлагая информацию в любом формате, наиболее подходящем для этой конкретной потребности.

Ключевые выводы

- Управленческий учет включает представление финансовой информации для внутренних целей, которая будет использоваться руководством при принятии ключевых бизнес-решений.

- Методы, используемые управленческими бухгалтерами, не продиктованы стандартами бухгалтерского учета, в отличие от финансового учета.

- Представление данных управленческого учета может быть изменено в соответствии с конкретными потребностями конечного пользователя.

- Управленческий учет охватывает многие аспекты бухгалтерского учета, включая калькуляцию себестоимости продукции, составление бюджета, прогнозирование и различный финансовый анализ.

Виды управленческого учета

Калькуляция и оценка продукта

Калькуляция затрат на продукт связана с определением общих затрат, связанных с производством товара или услуги.Затраты могут быть разбиты на подкатегории, такие как переменные, фиксированные, прямые или косвенные затраты. Учет затрат используется для измерения и определения этих затрат в дополнение к назначению накладных расходов на каждый тип продукта, созданного компанией.

Управленческие бухгалтеры рассчитывают и распределяют накладные расходы, чтобы оценить полные расходы, связанные с производством товара. Накладные расходы могут распределяться на основе количества произведенных товаров или других факторов деятельности, связанных с производством, таких как квадратные метры объекта.В сочетании с накладными расходами бухгалтеры-управленцы используют прямые затраты для правильной оценки стоимости проданных товаров и запасов, которые могут находиться на разных стадиях производства.

Маржинальные затраты (иногда называемые анализом затрат-объема-прибыли) — это влияние на стоимость продукта за счет добавления одной дополнительной единицы в производство. Это полезно для краткосрочных экономических решений. Маржа вклада конкретного продукта — это его влияние на общую прибыль компании. Анализ маржи переходит в анализ безубыточности, который включает в себя расчет маржи вклада в структуру продаж для определения объема единицы, при котором валовые продажи бизнеса равны общим расходам.Анализ точки безубыточности полезен для определения цен на продукты и услуги.

Анализ денежных потоков

Управленческие бухгалтеры проводят анализ денежных потоков, чтобы определить влияние бизнес-решений на денежные средства. Большинство компаний регистрируют свою финансовую информацию по методу начисления. Хотя учет по методу начисления дает более точное представление об истинном финансовом положении компании, он также затрудняет оценку реальных денежных последствий отдельной финансовой операции.Управляющий бухгалтер может реализовать стратегии управления оборотным капиталом, чтобы оптимизировать денежный поток и гарантировать, что у компании достаточно ликвидных активов для покрытия краткосрочных обязательств.

Когда управленческий бухгалтер выполняет анализ денежных потоков, он учитывает приток или отток денежных средств, возникший в результате конкретного бизнес-решения. Например, если руководитель отдела рассматривает возможность приобретения служебного автомобиля, у него может быть выбор либо сразу купить автомобиль, либо получить ссуду.Управляющий бухгалтер может запускать различные сценарии с помощью менеджера отдела, изображающие денежные затраты, необходимые для прямой покупки, по сравнению с денежными затратами с течением времени с ссудой под различные процентные ставки.

Анализ оборачиваемости запасов

Оборачиваемость запасов — это подсчет того, сколько раз компания продавала и заменяла запасы за определенный период времени. Расчет оборачиваемости запасов может помочь предприятиям принимать более обоснованные решения в отношении ценообразования, производства, маркетинга и закупки новых запасов.Управляющий бухгалтер может определить балансовую стоимость запасов, которая представляет собой сумму расходов, которые компания несет для хранения непроданных товаров. Если компания имеет чрезмерный объем товарно-материальных запасов, можно было бы повысить эффективность, чтобы снизить затраты на хранение и высвободить денежный поток для других бизнес-целей.

Анализ ограничений

Управленческий учет также включает анализ ограничений производственной линии или процесса продаж. Управленческие бухгалтеры помогают определить, где возникают узкие места, и рассчитать влияние этих ограничений на выручку, прибыль и денежный поток.Затем менеджеры могут использовать эту информацию для внесения изменений и повышения эффективности производственного или сбытового процесса.

Показатели финансового рычага

Под финансовым рычагом понимается использование компанией заемного капитала для приобретения активов и увеличения рентабельности инвестиций. С помощью анализа баланса управленческие бухгалтеры могут предоставить руководству инструменты, необходимые для изучения структуры долга и капитала компании, чтобы максимально оптимально использовать заемные средства.Показатели эффективности, такие как рентабельность собственного капитала, отношение долга к собственному капиталу и рентабельность инвестированного капитала, помогают руководству определить ключевую информацию о заемном капитале, прежде чем передавать эту статистику внешним источникам. Для руководства важно регулярно проверять коэффициенты и статистику, чтобы иметь возможность надлежащим образом отвечать на вопросы своего совета директоров, инвесторов и кредиторов.

Управление дебиторской задолженностью

Надлежащее управление дебиторской задолженностью (AR) может иметь положительное влияние на чистую прибыль компании.Отчет о старении дебиторской задолженности классифицирует счета-фактуры AR по продолжительности их непогашения. Например, в отчете о старении AR может быть указана вся непогашенная дебиторская задолженность менее 30 дней, от 30 до 60 дней, от 60 до 90 дней и 90+ дней. Анализируя непогашенную дебиторскую задолженность, управленческие бухгалтеры могут указать руководителям соответствующих отделов, если определенные клиенты подвергаются кредитному риску. Если клиент регулярно платит с опозданием, руководство может пересмотреть решение о ведении бизнеса с этим клиентом в кредит.

Составление бюджета, анализ тенденций и прогнозирование

Бюджеты широко используются как количественное выражение плана работы компании. Управленческие бухгалтеры используют отчеты об исполнении, чтобы отмечать отклонения фактических результатов от бюджетов. Положительные или отрицательные отклонения от бюджета, также называемые отклонениями между бюджетом и фактическими данными, анализируются с целью внесения соответствующих изменений в будущем.

Управленческие бухгалтеры анализируют и передают информацию, связанную с решениями о капитальных затратах.Это включает использование стандартных показателей капитального бюджета, таких как чистая приведенная стоимость и внутренняя норма прибыли, чтобы помочь лицам, принимающим решения, начинать капиталоемкие проекты или покупать. Управленческий учет включает изучение предложений, принятие решения о том, нужны ли товары или услуги, и поиск подходящего способа финансирования покупки. В нем также указаны сроки окупаемости, чтобы руководство могло предвидеть будущие экономические выгоды.

Управленческий учет также включает в себя анализ тренда определенных расходов и изучение необычных отклонений или отклонений.Важно регулярно просматривать эту информацию, поскольку расходы, которые значительно отличаются от ожидаемых, обычно подвергаются сомнению во время внешнего финансового аудита. Эта область бухгалтерского учета также использует информацию за предыдущий период для расчета и прогнозирования будущей финансовой информации. Это может включать использование исторических цен, объемов продаж, географического местоположения, тенденций клиентов или финансовой информации.

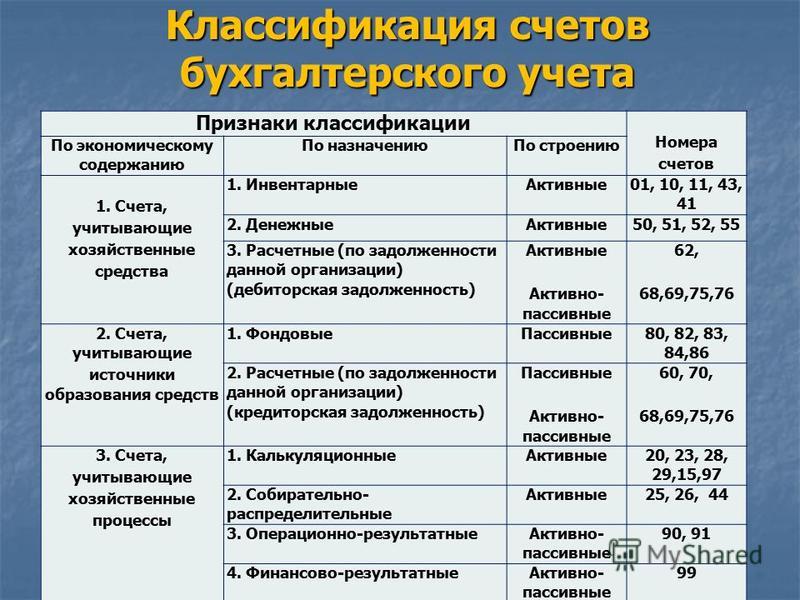

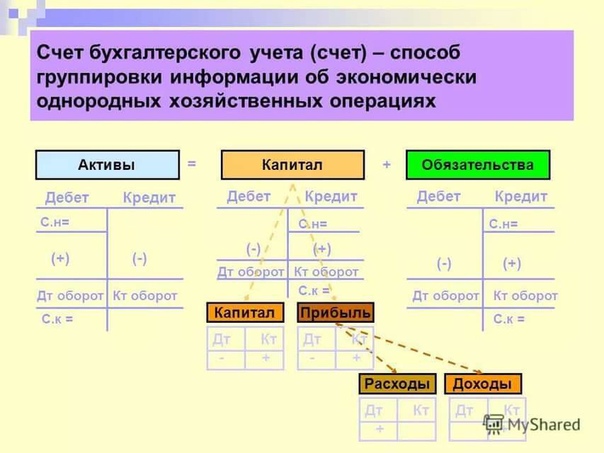

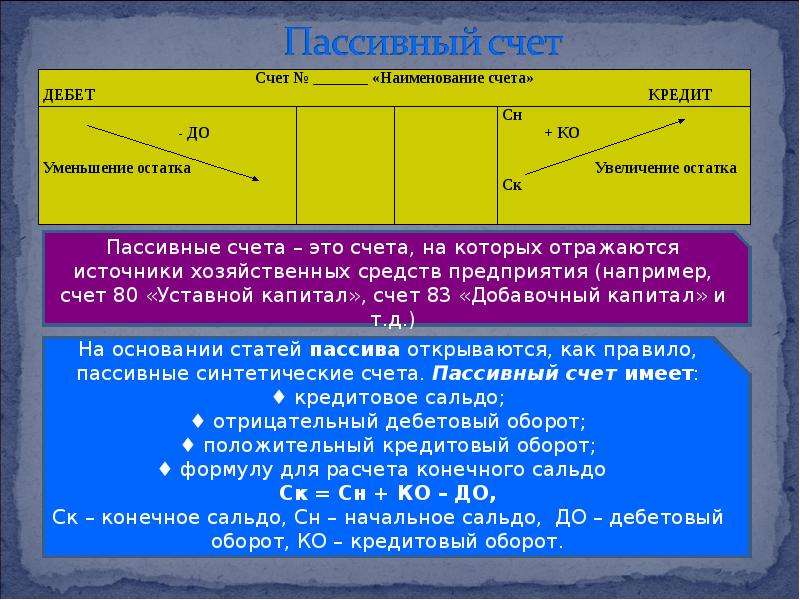

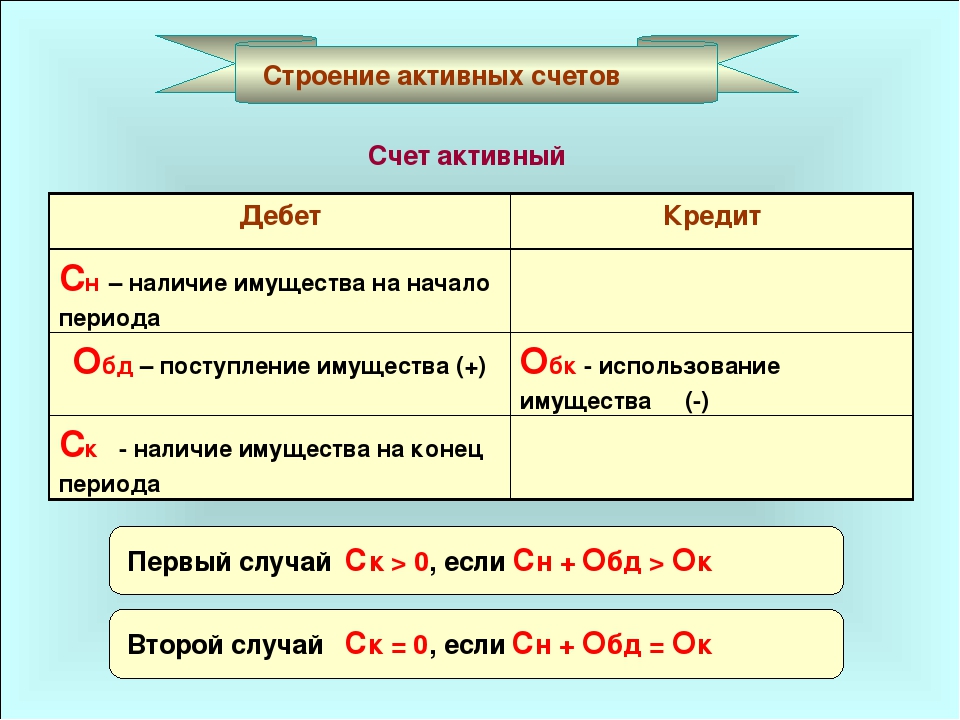

Виды счетов в бухгалтерском учете

Вы слышали о дебетах и кредитах.Вы знаете, что они увеличивают и уменьшают определенные счета. Но как много вы знаете об учетных записях, на которые они влияют? В бухгалтерском учете существует пять типов счетов.

Если вы не знаете, что это такое, значит, вы приступили к ускоренному курсу.

Прочтите, чтобы узнать о различных типах учетных записей с примерами, погрузиться в дополнительные учетные записи и многое другое.

Виды счетов в бухгалтерском учете

Когда вы покупаете или продаете товары и услуги, вы должны обновлять свои бухгалтерские книги, записывая транзакцию в соответствующий счет.Это показывает вам все деньги, которые приходят и уходят из вашего бизнеса. И вы можете видеть, сколько денег у вас есть на каждой учетной записи. Сортировка и отслеживание транзакций с использованием счетов для создания финансовой отчетности и принятия бизнес-решений.

Как правило, компании составляют список своих счетов, создавая план счетов (COA). План счетов позволяет вам организовать типы ваших счетов, пронумеровать каждую учетную запись и легко найти информацию о транзакции.

Итак, какие учетные записи вам нужно отслеживать? Существует пять основных типов бухгалтерских счетов…

5 Типы счетов

Несмотря на то, что компании имеют много счетов в своих бухгалтерских книгах, каждый счет попадает в одну из следующих пяти категорий:

- Активы

- Расходы

- Обязательства

- Собственный капитал

- Выручка (или доход)

Ознакомьтесь и узнайте, как дебеты и кредиты влияют на эти счета.Затем вы можете точно распределить по категориям все подпадающие под них субаккаунты.

Итак, как дебеты и кредиты влияют на счета активов, расходов, обязательств, капитала и доходов? Уменьшает или увеличивает дебет этих счетов в ваших книгах? Как насчет кредитов?

Активы и расходы увеличиваются при дебетовании счетов и уменьшаются при их кредитовании. Обязательства, собственный капитал и доход увеличиваются при кредитовании счетов и уменьшаются при их дебетовании.

Вот краткая справочная таблица, которую вы можете использовать для начала:

Подробный обзор типов счетов и их субсчетов

К этому моменту вы, возможно, задаетесь вопросом обо всех других учетных записях, которые вы видели и о которых слышали. Где текущий счет? Счет Petty Cash? Счет кредиторской задолженности?

Вместо того, чтобы перечислять каждую транзакцию по пяти вышеупомянутым счетам, предприятия могут еще больше разбивать счета, используя субсчета.

Субсчета (например, Текущий счет) показывают вам, где именно поступают и уходят средства. И вы можете лучше отслеживать, сколько денег у вас есть на каждой отдельной учетной записи.

Допустим, вы продаете в кредит. Это увеличивает задолженность перед вашим бизнесом, а не деньги, которые у вас есть в наличии.Вместо того, чтобы дебетовать общий счет активов, дебетуйте свой счет дебиторской задолженности, чтобы показать, сколько ваша компания ожидает получить.

Вот несколько субсчетов, которые вы можете использовать в счетах активов, расходов, обязательств, капитала и доходов.

Счета активов

Активы — это физические или нефизические типы собственности, которые повышают ценность вашего бизнеса. Например, ваш компьютер, служебный автомобиль и товарные знаки считаются активами.

Некоторые примеры субсчетов активов включают:

Хотя ваш счет дебиторской задолженности — это деньги, которых у вас физически нет, он считается активами, потому что это деньги, которые вам причитаются.

Опять же, дебет увеличивает активы, а кредит уменьшает их. Дебитируйте соответствующий счет субактивов, когда вы добавляете на него деньги. И пополняйте счет субактивов, когда снимаете с него деньги.

Пример