что такое компании роста и стоимости, акции первого, второго и третьего эшелона, рыночная капитализация и голубые фишки

Почему растет или падает цена акции?

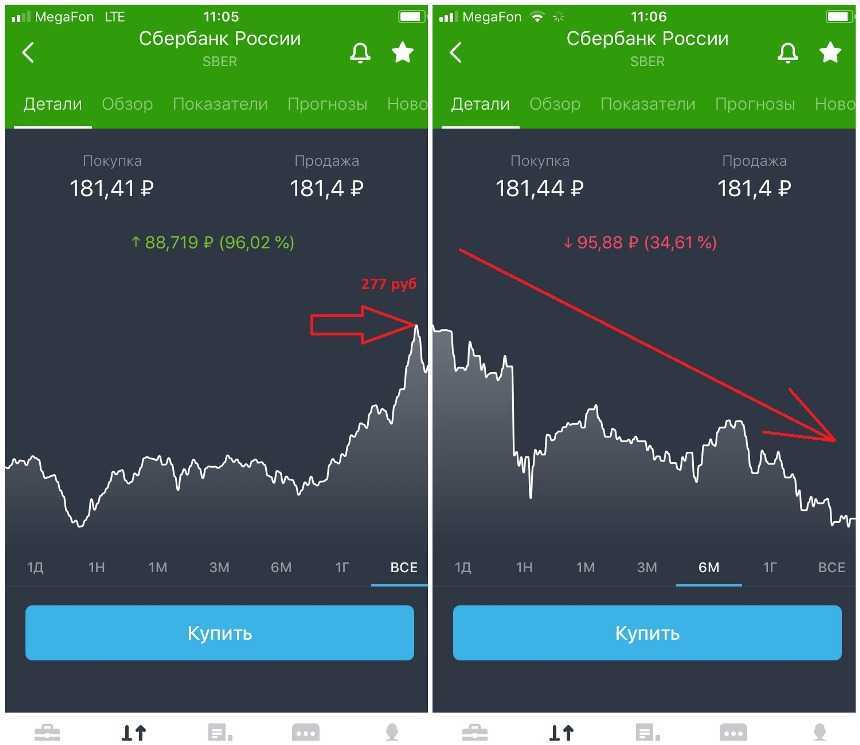

Цена акции отражает то, как инвесторы оценивают текущее и будущее состояние дел в компании: сколько стоят ее активы, насколько эффективно ее руководство, есть ли у компании потенциал увеличивать прибыль в дальнейшем.

Цена акции может расти, когда компания получает прибыль на протяжении нескольких лет: инвесторы ждут высоких дивидендов и с большой охотой покупают ее акции.

Но даже когда компания решает не платить дивиденды и вкладывает все средства в дальнейшее развитие своего бизнеса, это все равно может стать поводом для роста ее котировок. Так происходит потому, что инвесторы надеются на увеличение доли компании на рынке, а это означает потенциально больший объем прибыли в будущем. Что такое котировка

Что такое котировка

И наоборот: цена акции снижается, если компания работает неэффективно, ничего не зарабатывает и копит долги. В этой ситуации инвесторы понимают, что ждать прибыли от такой компании бессмысленно, и начинают избавляться от ее акций.

Однако всегда важно помнить, что развитие экономики предсказать очень трудно и предыдущий рост компании не гарантирует ее рост в будущем. А сегодняшнее снижение цены на акции не означает, что они будут дешеветь и завтра.

Что такое дивидендный гэп?

Дивидендный гэп — это снижение цены акции после фиксации списка акционеров, которым компания выплатит дивиденды.

Снижение цены в этот момент происходит по двум причинам:

Инвесторы, купившие акции компании до фиксации списка акционеров, получат ближайшую дивидендную выплату.

А те, кто купит эти же акции на следующий день после фиксации списка, этих дивидендов не получат. То есть после фиксации списка ценность акций для инвесторов временно снижается — примерно на величину выплачиваемых дивидендов.

А те, кто купит эти же акции на следующий день после фиксации списка, этих дивидендов не получат. То есть после фиксации списка ценность акций для инвесторов временно снижается — примерно на величину выплачиваемых дивидендов.При выплате дивидендов компания отправляет часть свободных денег со своего баланса на счета акционеров. Из‑за этого у самой компании становится меньше денег, поэтому и цена ее акции снижается.

Обычно размер дивидендного гэпа примерно равен сумме дивидендов на одну акцию. При этом если бизнес компании продолжает развиваться, то через некоторое время после дивидендного гэпа акции компании вновь могут вырасти в цене.

Историю дивидендных выплат можно найти в разделе «Дивиденды» на экране нужной вам акции. Если компания объявила о выплате дивидендов, то в этом же разделе можно будет увидеть дату, до которой нужно купить акцию, чтобы получить дивиденды.

В этом примере инвесторы, купившие акции Роснефти до 10 января 2023 года включительно, получат 20,23 ₽ дивидендов на одну акцию.

Чтобы понимать, когда именно произойдет дивидендный гэп, нужно знать разницу между несколькими важными датами.

Дата закрытия реестра — это день, когда фиксируется список текущих акционеров компании. Если на эту дату вы есть в списке акционеров, вы получите ближайшую дивидендную выплату.

Дата отсечки — это последний день, чтобы купить акции компании и оказаться в списке ее акционеров. Этот день наступает раньше дня закрытия реестра, потому что торги акциями на бирже проходят в режиме «Т+2». Это значит, что окончательные расчеты и включение вас в реестр акционеров произойдет только на второй рабочий день после совершения сделки.

Например, реестр акционеров Роснефти закрывался 12 января 2023 года, но дата отсечки была за два рабочих дня до этого — 10 января.

Дата дивидендного гэпа — следующий торговый день после даты отсечки. Инвесторы, купившие акцию в день дивидендного гэпа, уже не смогут получить ближайшие дивиденды.

Дата выплаты дивидендов — обычно начисление денег инвесторам происходит в течение 1–2 месяцев после даты закрытия реестра.

Что такое рыночная капитализация компании? Как на ней заработать?

Капитализация — это совокупная стоимость всех акций компании.

Если одна акция стала стоить 3 ₽, то капитализация вырастет до 300 ₽.

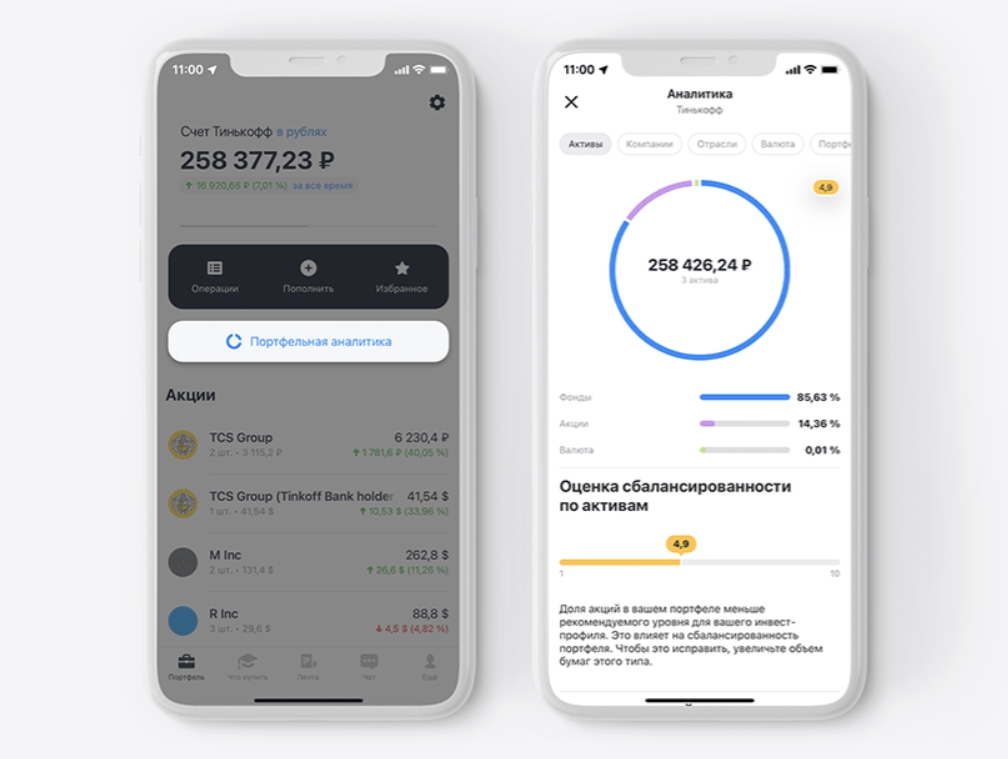

Чтобы заработать на росте капитализации, нужно дождаться удачного момента и продать акции. Пока акции не проданы — по сути, у вас нет дохода. Такую ситуацию еще называют нереализованной, или «бумажной», прибылью, потому что она есть только «на бумаге», точнее — на экране вашего смартфона.

Пока акции не проданы — по сути, у вас нет дохода. Такую ситуацию еще называют нереализованной, или «бумажной», прибылью, потому что она есть только «на бумаге», точнее — на экране вашего смартфона.

Например, вы купили акции по 50 ₽ за штуку, и через месяц их цена поднялась до 100 ₽. Кажется, что вы удвоили свои вложения, но это не совсем так. Пока вы не продадите акции по 100 ₽, у вас не будет этого дохода — но всегда есть вероятность, что на следующий день акции вновь станут стоить 50 ₽ или даже упадут до 25 ₽.

Обычно капитализация быстро растет у молодых компаний, которые только начинают захватывать свою долю рынка. Если вложиться в них еще на стадии малой капитализации, можно получить доходность, многократно превышающую доходность по акциям и облигациям больших компаний с устоявшейся долей на рынке. Но и риски тоже очень велики: ведь никто точно не знает, получится ли у молодой компании стать новым гигантом в своей индустрии. Что такое венчурные инвестиции

Что такое разводненная прибыль на акцию?

Это доля от чистой прибыли компании, которая приходится на одну ее обыкновенную акцию, с учетом возможного изменения общего количества акций в обращении. Такие изменения могут произойти, например, в случае дополнительной эмиссии или обратного выкупа акций.

Такие изменения могут произойти, например, в случае дополнительной эмиссии или обратного выкупа акций.

Показатель разводненной прибыли, или diluted EPS, необходим, чтобы понять, насколько цена акции соотносится с тем доходом, который инвестор может потенциально от этой акции получить. И как этот доход может уменьшиться, если акций компании станет больше.

Для этого при расчете diluted EPS учитывают потенциальное количество новых обыкновенных акций, которые могут появиться из‑за конвертации других инструментов: привилегированных акций, облигаций или опционов.

Например, по итогам года компания получила прибыль в размере 100 000 ₽ и готова распределить ее в виде дивидендов между 200 обыкновенными акциями. Тогда на одну акцию будет приходиться: 100 000 ₽ / 200 акций = 500 ₽.

Но, помимо этого, компания в виде бонусов выплачивает менеджменту опционы, которые можно обменять еще на 300 обыкновенных акций. И если менеджмент решит реализовать свои опционы, суммарно у компании станет уже 500 акций.

В этом случае показатель разводненной прибыли будет таким: 100 000 ₽ / 500 акций = 200 ₽ за акцию. То есть дивидендный доход для каждого отдельного инвестора будет меньше.

Наличие опционов или привилегированных акций, которые можно конвертировать в обычные акции, должно быть отражено в отчетах компании — их обязаны публиковать каждый квартал. Чаще всего там же указывается и сам показатель разводненной прибыли на одну акцию. В Тинькофф-журнале есть бесплатный курс о том, как правильно читать отчетность компании, чтобы изучить ее бизнес и найти идеи для инвестиций. Читать курс

Также размер разводненной прибыли на акцию можно посмотреть в карточке конкретной бумаги в приложении Тинькофф Инвестиций, на вкладке «Показатели» Что такое акции компаний роста и компаний стоимости?

Акции роста — это ценные бумаги компаний, бизнес-модель которых позволяет им расширять свою долю на рынке гораздо быстрее, чем в среднем по отрасли. Соответственно, и цена на акции этих компаний растет очень высокими темпами.

Соответственно, и цена на акции этих компаний растет очень высокими темпами.

Акции стоимости — это бумаги крупных компаний с уже устоявшимся и хорошо предсказуемым бизнесом. Так как большому бизнесу сложнее и дальше увеличиваться в размерах, цена на акции этих компаний растет гораздо более скромными темпами.

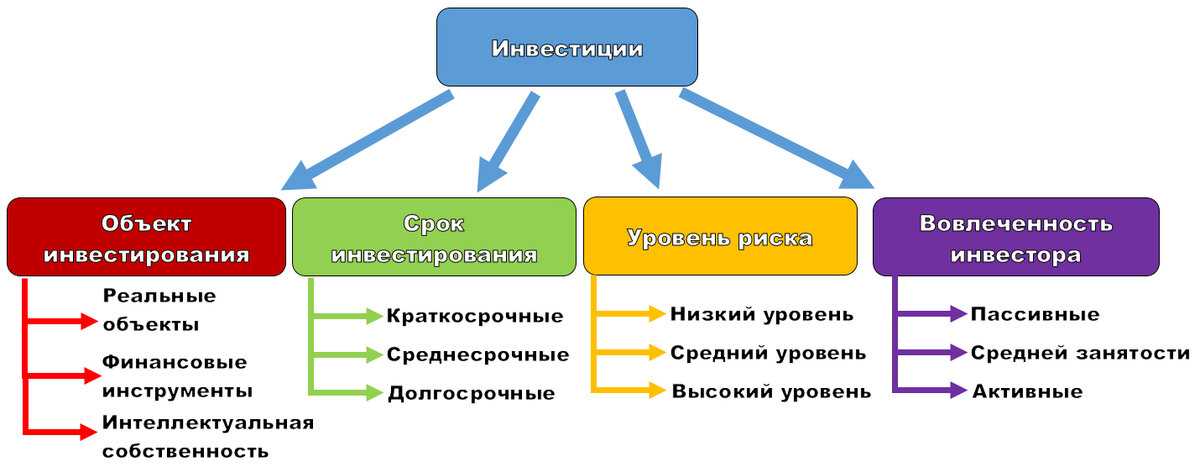

Среди участников фондового рынка популярны две инвестиционные стратегии.

Покупка акций роста — тут инвесторы делают ставку на то, что цена на такие акции продолжит расти опережающими темпами, и в подходящий момент они смогут выгодно их продать.

Минусы этого подхода в том, что, как правило, такие компании не платят дивиденды, направляя весь свободный денежный поток на развитие и экспансию бизнеса в своей или смежной отрасли. То есть фактически инвестор может получить доход, только продав акции.

Например, Amazon — это классическая компания роста. Она занимается электронной коммерцией и показывает рост выручки и капитализации даже в кризисное время за счет постоянного расширения своего влияния на рынке. С 2016 года стоимость акций компании выросла на 379%, в то время как американский рынок ценных бумаг вырос на 105%.

С 2016 года стоимость акций компании выросла на 379%, в то время как американский рынок ценных бумаг вырос на 105%.

Покупка акций стоимости — тут инвесторы ставят на устоявшуюся бизнес-модель компании, которая позволяет ей получать высокий доход и распределять его между акционерами. То есть инвесторы получают постоянный денежный поток в виде дивидендных выплат.

Минусы этого подхода в том, что рост цен на акции таких компаний редко превышает общеотраслевые темпы.

Например, к компаниям стоимости можно отнести телекоммуникационных гигантов вроде МТС в России или AT&T в США. Эти компании платят хорошие дивиденды, но цена на их акции растет на уровне всего рынка, потому что они уже заняли свою нишу и значительного прироста клиентской базы — а значит, и выручки — в ближайшее время не предвидится.

Что такое акции первого, второго и третьего эшелона?

Эшелон — это условное понятие, которое показывает популярность конкретных акций среди инвесторов. Чаще всего выделяют три таких эшелона.

Чаще всего выделяют три таких эшелона.

Первый эшелон — это компании с самыми громкими именами, стабильным бизнесом и высокой рыночной капитализацией. Их акции всегда пользуются большим спросом, поэтому их можно легко купить или продать на бирже, а резкие скачки цен на акции первого эшелона происходят редко. Часто такие акции еще называют голубыми фишками. Что такое рыночная капитализация

Второй эшелон — это уже не такие крупные и известные компании, поэтому их акции гораздо менее популярны среди инвесторов. Даже в основную торговую сессию на бирже может не получиться быстро продать такие акции по выгодной цене, потому что желающих купить их не так много. Из‑за этого цены на акции второго эшелона могут меняться на 10% и больше за одну торговую сессию.

Третий эшелон — это малоизвестные компании средней и малой капитализации, которые считаются самыми рискованными для инвестиций. Желающих купить их всегда очень мало: бывает, что по акциям третьего эшелона за несколько дней не заключают ни одной сделки. Поэтому цена на них может меняться очень резко — на 20% и больше всего за одну сессию.

Поэтому цена на них может меняться очень резко — на 20% и больше всего за одну сессию.

Чтобы отличить акции третьего эшелона от голубых фишек, помимо названия, стоит посмотреть на объемы торгов. В приложении Тинькофф Инвестиций это можно сделать в карточке конкретной бумаги на вкладке «Стакан». Что такое биржевой стакан

В биржевом стакане можно увидеть, сколько лотов конкретной ценной бумаги готовы купить и продать на бирже в текущий момент, а также какие цены предлагают продавцы и покупателиЧто такое голубые фишки?

Так называют акции самых известных на рынке компаний с многолетней историей, устоявшейся репутацией и стабильными финансовыми показателями. Например, 15 самых популярных акций российского рынка представлены в отдельном индексе, рассчитываемом Московской биржей.

Голубые фишки обладают характеристиками, которые выделяют их на фоне других бумаг на фондовом рынке.

Высокая ликвидность — на голубые фишки приходится основной объем торгов на рынке ценных бумаг, поэтому такие активы легко купить или продать в большом объеме в любой момент работы биржи. Когда можно торговать на бирже

Хорошие показатели бизнеса — такие компании имеют стабильный рост дохода, надежность и высокую капитализацию на протяжении как минимум нескольких лет. Это может указывать на то, что интерес к компании вызван не только спекулятивным настроением на рынке, но и реально работающим бизнесом.

Лидерство в своей отрасли — обычно компании, акции которых причисляют к голубым фишкам, являются лидерами в своей экономической отрасли или входят в первую пятерку лидеров.

Кто такие дивидендные аристократы?

Это компании, которые каждый год стабильно платят дивиденды и делают это в течение многих лет. Например, многие американские компании, которые чаще всего и включают в список дивидендных аристократов, платят стабильные дивиденды своим акционерам и даже увеличивают их размер год от года на протяжении более 25 лет.

Например, многие американские компании, которые чаще всего и включают в список дивидендных аристократов, платят стабильные дивиденды своим акционерам и даже увеличивают их размер год от года на протяжении более 25 лет.

Чтобы войти в список дивидендных аристократов, компании должны выполнить еще несколько условий, в том числе иметь капитализацию не меньше 3 млрд $ и среднедневной объем торгов их акциями от 5 млрд $, а также входить в индекс S& P 500 — это список самых крупных компаний в США. В Тинькофф-журнале есть подробная статья о том, как и зачем инвестировать в дивидендных аристократов.

Еще о том, что влияет на стоимость акций и что нужно учитывать, чтобы заработать на росте их цены, рассказали в 6-минутном видео:

Содержание и тайм-коды видео

00:00 — По какой логике выбирают акции

00:33 — Откуда берется акция и что это такое

01:57 — Как формируется цена акции

03:01 — Почему акции дорожают

03:56 — Почему акции дешевеют

04:38 — Российский рынок акций, биржи и брокер

05:46 — Советы начинающим инвесторам

Получилось найти ответ?

Как заработать на российских акциях: 7 условий роста и 14 бумаг

Портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин анализирует ситуацию на российском фондовом рынке, рассуждает о перспективах и делится советами для инвесторов

Фото: Shutterstock

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

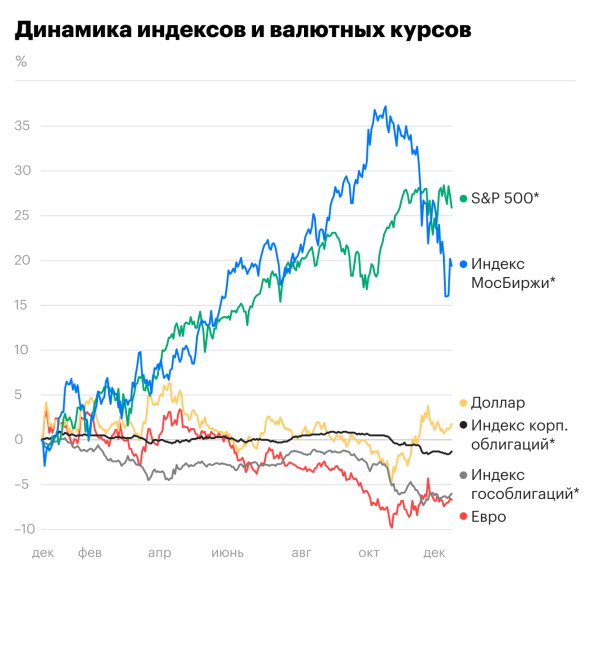

Ситуация на российском фондовом рынке

С апреля по август индекс Мосбиржи почти не показывал выраженной динамики, дрейфуя в диапазоне 5%. На торгах 6 сентября индикатор российского фондового рынка достиг отметки 2492,15 пункта впервые с 18 мая. Однако даже с учетом роста в последние недели индекс Мосбиржи только возвращается к уровням начала этого года.

www.adv.rbc.ru

Первая и основная причина довольно сдержанной динамики российского рынка — изменившийся кредит доверия к российским акциям как к инструменту приумножения капитала. На отношение инвесторов повлияло несколько факторов. Прежде всего свою роль сыграла июньская отмена выплаты дивидендов «Газпрома» на общем собрании акционеров. Также дополнительные опасения несут вопросы налогового режима для компаний и отраслей, риски заморозки активов и сокращение объемов публикуемой отчетности. Не обходится, конечно, без влияния санкционной составляющей, которая существенно меняет экономику многих бизнесов и, как следствие, их перспективы и оценку.

Восстановление доверия к фондовому рынку потребует определенного времени и усилий. Однако мы полагаем, что эмитенты и регулятор будут стараться ускорить этот процесс: позитивными шагами могут стать расширение коммуникаций с инвестиционным сообществом, актуализация корпоративных стратегий (например, реструктуризация ГК «Мать и дитя»), повышение определенности в регуляторном поле.

Так, Госдума в сентябре предложила российским компаниям раскрывать свою отчетность рейтинговым агентствам, чтобы инвесторы могли получать информацию о них хотя бы в таком виде, а Минфин намерен разработать руководство о том, какую информацию компаниям необходимо раскрывать с учетом санкций, и допустил возобновление раскрытия к весне 2023 года. Все это будет способствовать росту аппетита к инвестициям в российские акции.

В этой связи стоит упомянуть о том же «Газпроме». В конце августа совет директоров компании рекомендовал собранию акционеров выплатить по ₽51,03 на каждую акцию в качестве промежуточных дивидендов за первое полугодие 2022 года, что практически равноценно отмененным дивидендам за 2021 год (₽53 на акцию). Безусловно, возврат к выплатам существенно улучшает инвестиционный потенциал и «Газпрома», и рынка в целом за счет повышения доверия к дивидендным политикам и планам компаний. Возобновление выплат может стать зеленым светом для подобных выплат другими компаниями, которые имеют финансовые возможности, например ЛУКОЙЛом. Также очевидно, что дополнительные платежи «Газпрома» в бюджет в виде дивидендов снижают возможную необходимость повышения налогов в других секторах или компаниях, что тоже позитивно для рынка.

В конце августа совет директоров компании рекомендовал собранию акционеров выплатить по ₽51,03 на каждую акцию в качестве промежуточных дивидендов за первое полугодие 2022 года, что практически равноценно отмененным дивидендам за 2021 год (₽53 на акцию). Безусловно, возврат к выплатам существенно улучшает инвестиционный потенциал и «Газпрома», и рынка в целом за счет повышения доверия к дивидендным политикам и планам компаний. Возобновление выплат может стать зеленым светом для подобных выплат другими компаниями, которые имеют финансовые возможности, например ЛУКОЙЛом. Также очевидно, что дополнительные платежи «Газпрома» в бюджет в виде дивидендов снижают возможную необходимость повышения налогов в других секторах или компаниях, что тоже позитивно для рынка.

Кроме того, 12 сентября Мосбиржа предоставила доступ к рынку акций клиентам-нерезидентам из дружественных стран, а также нерезидентам, находящимся под контролем российских юридических или физических лиц. Негативный эффект этого события на рынок оказался по факту очень сдержанным, поскольку мы считаем, что продажи не будут одномоментными и их компенсирует приток новых денег благодаря дивидендным выплатам — по нашим расчетам, один только «Газпром» может выплатить в адрес локальных инвесторов около ₽200 млрд. Кроме того, нерезиденты могут быть ограничены в возможности продать бумаги из стратегического списка — АЛРОСА, «Газпром», ВТБ, «Роснефть» и ряд других компаний (список может быть расширен).

Кроме того, нерезиденты могут быть ограничены в возможности продать бумаги из стратегического списка — АЛРОСА, «Газпром», ВТБ, «Роснефть» и ряд других компаний (список может быть расширен).

Вторая причина, определяющая динамику российского рынка, скорее техническая и связана с пока еще ограниченным притоком новых денег, необходимых для устойчивого роста. В прошлые годы приток в значительной степени обеспечивался нерезидентами, в текущих же условиях главную роль играет локальный капитал. С этой стороны мы видим как минимум три потенциальных источника дополнительного спроса на акции:

- депозиты;

- дивиденды;

- программы обратного выкупа акций (байбэки).

Снижение привлекательности депозитов и продолжающаяся дедолларизация дают основание предполагать, что часть средств вкладчиков (по данным Банка России на июль 2022 года, всего ₽33 трлн) будет со временем вложена в акции. Текущая инфляция превышает ставку ЦБ почти на 6 процентных пунктов, а когда реальные ставки находятся глубоко в отрицательной зоне, инвестиции в бизнес, в том числе через покупку акций, являются одним из способов защиты капитала от обесценивания.

Фото: Shutterstock

В то же время, как уже говорилось выше, на российском рынке начался сезон выплаты дивидендов за первое полугодие. До конца года мы рассчитываем на положительные решения таких крупных игроков, как «Роснефть», «Газпром нефть» и ЛУКОЙЛ. По нашим оценкам, только нефтегазовый сектор может направить акционерам порядка ₽1–1,5 трлн в зависимости от того, решит ли ЛУКОЙЛ выплатить также остаточные дивиденды

за прошлый год. Эти деньги в большей степени будут реинвестированы в акции, что окажет поддержку котировкам — объем ожидаемых дивидендных выплат превышает месячный оборот торгов. Безусловно, фактически число будет меньше, так как большая часть дивидендных выплат может быть обособлена на счетах нерезидентов и оказаться недоступной для инвестиций в рынок, поэтому часть не будет реинвестирована. И наконец, поддержать рынок могут сами эмитенты с помощью упомянутых байбэков: у российских компаний действуют программы обратного выкупа примерно на ₽300 млрд, крупнейшие — у «Роснефти», ЛУКОЙЛа и НОВАТЭКа.

Другими словами, несмотря на трудности и риски, с которыми столкнулся рынок, проблемы со спросом со стороны инвесторов уже решаются. Тем более что для роста индексов сложились катализаторы и помимо двузначных ожидаемых дивидендных доходностей, потенциальных байбэков и объективной фундаментальной недооценки многих акций, а именно:

- Ослабление рубля (вследствие снижения ставки ЦБ, восстановления импорта и введения бюджетного правила) будет способствовать увеличению доходов компаний-экспортеров, представляющих значительную часть российского фондового рынка;

- Высокие цены на энергоресурсы в осенне-зимний период и вероятное снижение дисконта стоимости нефти Urals к Brent также будут способствовать достижению высоких финансовых результатов компаниями энергетического сектора;

- В преддверии предвыборного периода 2023–2024 годов мы ожидаем новых экономических стимулов для населения, индексаций зарплат, проведения дополнительных выплат, что вкупе со снижением стоимости кредитования и продлением программ льготной ипотеки будет стимулировать внутреннее потребление.

Как действовать инвестору на российском рынке

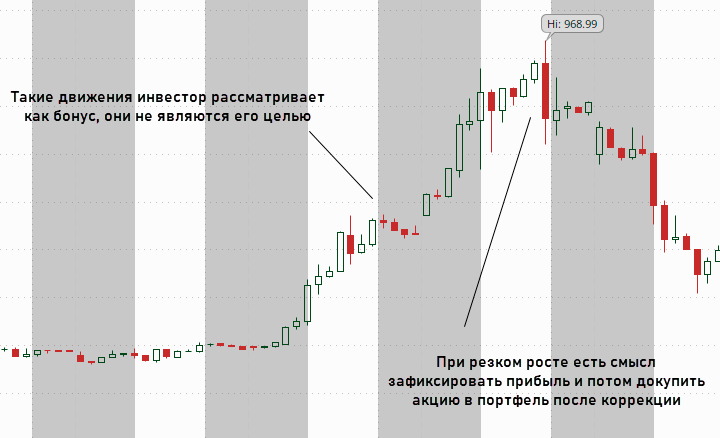

При формировании портфеля мы традиционно рекомендуем ориентироваться на длинный временной горизонт (от года минимум) и по возможности распределять покупки по времени, используя коррекции рынка для увеличения позиций. Что касается секторов экономики, в этом случае мы отдаем предпочтение нефтегазовой отрасли и компаниям, ориентированным на потребительский спрос.

«Роснефть» установила ориентир ставки купона бондов в юанях не выше 3,15%

Роснефть , Нефть , Россия , Облигации , юань

Нефтегазовый сектор — бенефициар высоких цен на энергоресурсы, которые, скорее всего, сохранятся в наступающем осенне-зимнем периоде как минимум. Большинство представителей сектора уже выплачивают или, как говорилось ранее, с большой вероятностью будут выплачивать в этом году дивиденды, многие компании также имеют актуальные программы выкупа акций. Среди фаворитов — «Роснефть», ЛУКОЙЛ, «Татнефть», «Газпром нефть», «Газпром» и НОВАТЭК.

Большинство представителей сектора уже выплачивают или, как говорилось ранее, с большой вероятностью будут выплачивать в этом году дивиденды, многие компании также имеют актуальные программы выкупа акций. Среди фаворитов — «Роснефть», ЛУКОЙЛ, «Татнефть», «Газпром нефть», «Газпром» и НОВАТЭК.

Компании потребительского сектора выиграют от упомянутых стимулов для конечного покупателя: роста зарплат, пособий, дополнительных мер соцподдержки, ожидаемых в следующем предвыборном году. Также благоприятным для отрасли будет снижение стоимости и расширение программ потребительского кредитования. Здесь фаворитами, на наш взгляд, являются «Магнит», X5 Retail, Сбербанк, МТС, «Самолет» и ПИК. Долгосрочно могут быть интересны истории роста «Яндекса» и Ozon, также имеющих экспозицию на рост потребительских расходов и дальнейший потенциал снижения ставки ЦБ.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Как заработать на акциях — Forbes Advisor

Обновлено: 19 октября 2022 г. , 3:48

, 3:48

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Спросите любого финансового эксперта, и вы услышите, что акции — это один из ключей к созданию долгосрочного богатства. Но сложная вещь с акциями заключается в том, что, хотя с годами их стоимость может расти в геометрической прогрессии, их ежедневное движение невозможно предсказать с абсолютной точностью.

Напрашивается вопрос: как заработать на акциях?

На самом деле, это несложно, если вы придерживаетесь некоторых проверенных методов и проявляете терпение.

1. Купи и держи

Среди долгосрочных инвесторов есть поговорка: «Время на рынке лучше, чем время на рынке».

Что это значит? Короче говоря, один из распространенных способов заработать деньги на акциях — это принять стратегию «купи и держи», когда вы держите акции или другие ценные бумаги в течение длительного времени вместо того, чтобы часто покупать и продавать (т. н. трейдинг).

н. трейдинг).

Это важно, потому что инвесторы, которые постоянно торгуют на рынке и вне рынка ежедневно, еженедельно или ежемесячно, как правило, упускают возможности для получения высокой годовой прибыли. Не верите?

Подумайте об этом: по данным Putnam Investments, фондовый рынок ежегодно возвращал 9,9% тем, кто оставался полностью вложенным в течение 15 лет до 2017 года. Но если вы вошли в рынок и вышли из него, вы поставили под угрозу свои шансы увидеть эти доходы.

- Для инвесторов, которые пропустили только 10 лучших дней за этот период, их годовой доход составил всего 5%.

- Годовой доход составил всего 2% для тех, кто пропустил 20 лучших дней.

- Пропуск 30 лучших дней фактически привел к средней потере -0,4% в год.

Очевидно, что отсутствие на рынке в лучшие дни означает гораздо более низкую доходность. Хотя может показаться, что простое решение — просто всегда быть уверенным, что вы инвестировали в эти дни, невозможно предсказать, когда они будут, и дни высоких результатов иногда следуют за днями больших спадов.

Подробнее: Лучшие акции для покупки и удержания

Это означает, что вы должны инвестировать в долгосрочной перспективе, чтобы убедиться, что вы захватите фондовый рынок в лучшем виде. Принятие стратегии «купи и держи» может помочь вам достичь этой цели. (И, более того, это поможет вам прийти к налоговому периоду, поскольку дает вам право на более низкие налоги на прирост капитала.)

2. Выбирайте фонды, а не отдельные акции

Опытные инвесторы знают, что проверенная временем практика инвестирования, называемая диверсификацией, является ключом к снижению риск и потенциальное увеличение прибыли с течением времени. Думайте об этом как об инвестиционном эквиваленте того, чтобы не класть все яйца в одну корзину.

Хотя большинство инвесторов тяготеют к двум типам инвестиций — отдельным акциям или фондам акций, таким как взаимные фонды или биржевые фонды (ETF), — эксперты обычно рекомендуют последний вариант для максимальной диверсификации.

Хотя вы можете купить множество отдельных акций, чтобы имитировать диверсификацию, которую вы автоматически обнаруживаете в фондах, это может потребовать времени, достаточного количества инвестиционной смекалки и значительных денежных обязательств, чтобы сделать это успешно. Например, отдельная акция одной акции может стоить сотни долларов.

Фонды, с другой стороны, позволяют вам покупать сотни (или тысячи) отдельных инвестиций за одну акцию. В то время как все хотят вложить все свои деньги в следующий Apple (AAPL) или Tesla (TSLA), простой факт заключается в том, что большинство инвесторов, включая профессионалов, не имеют надежного опыта предсказания того, какие компании принесут сверхдоходы. .

Вот почему эксперты рекомендуют большинству людей инвестировать в фонды, которые пассивно отслеживают основные индексы, такие как S&P 500 или Nasdaq. Это позволит вам максимально легко (и дешево) извлечь выгоду из примерно 10% среднегодовой доходности фондового рынка.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

3. Реинвестируйте свои дивиденды

Многие предприятия выплачивают своим акционерам дивиденды — периодические платежи, основанные на их доходах.

Хотя небольшие суммы, которые вы получаете в виде дивидендов, могут показаться незначительными, особенно когда вы только начинаете инвестировать, они ответственны за большую часть исторического роста фондового рынка. С 19 сентябряС 21 по сентябрь 2021 года среднегодовая доходность S&P 500 составила 6,7%. Однако когда дивиденды были реинвестированы, этот процент подскочил почти до 11%! Это потому, что каждый дивиденд, который вы реинвестируете, покупает вам больше акций, что помогает увеличить вашу прибыль еще быстрее.

Благодаря расширенному начислению сложных процентов многие финансовые консультанты рекомендуют долгосрочным инвесторам реинвестировать свои дивиденды, а не тратить их, когда они получают платежи. Большинство брокерских компаний предоставляют вам возможность автоматически реинвестировать дивиденды, подписавшись на программу реинвестирования дивидендов или DRIP.

4. Выберите правильный инвестиционный счет

Хотя конкретные инвестиции, которые вы выбираете, несомненно, важны для вашего долгосрочного инвестиционного успеха, учетная запись, которую вы выбираете для их хранения, также имеет решающее значение.

Это потому, что некоторые инвестиционные счета дают вам определенные налоговые льготы, такие как налоговые вычеты сейчас (традиционные пенсионные счета) или освобождение от налогов позже (Roth). Что бы вы ни выбрали, оба варианта также позволяют вам не платить налоги с любой прибыли или дохода, который вы получаете, пока деньги хранятся на счете. Это может увеличить ваши пенсионные фонды, поскольку вы можете отсрочить налоги на эти положительные доходы на десятилетия.

Однако за эти преимущества приходится платить. Как правило, вы не можете снять средства с пенсионных счетов, таких как 401 (k) или индивидуальных пенсионных счетов (IRA), до достижения возраста 59 ½ лет без уплаты штрафа в размере 10%, а также любых налогов, которые вы должны.

Конечно, есть определенные обстоятельства, такие как обременительные медицинские расходы или экономические последствия пандемии Covid-19, которые позволяют вам получить эти деньги досрочно без штрафных санкций. Но общее практическое правило заключается в том, что после того, как вы положили свои деньги на пенсионный счет с налоговыми льготами, вы не должны прикасаться к нему, пока не достигнете пенсионного возраста.

Между тем, старые простые налогооблагаемые инвестиционные счета не предлагают таких же налоговых льгот, но позволяют вам снимать деньги в любое время и для любых целей. Это позволяет вам воспользоваться некоторыми стратегиями, такими как сбор налоговых убытков, которые включают в себя превращение ваших убыточных акций в выигрышные, продавая их с убытком и получая налоговые льготы на часть вашей прибыли. Вы также можете вносить неограниченную сумму денег на налогооблагаемые счета в течение года; 401 (k) и IRA имеют годовые ограничения.

Вы также можете вносить неограниченную сумму денег на налогооблагаемые счета в течение года; 401 (k) и IRA имеют годовые ограничения.

Все это говорит о том, что вам нужно инвестировать в «правильный» счет, чтобы оптимизировать свои доходы. Налогооблагаемые счета могут быть хорошим местом для хранения ваших инвестиций, которые, как правило, теряют меньше прибыли из-за налогов или денег, которые вам понадобятся в ближайшие несколько лет или десятилетие. И наоборот, инвестиции, которые могут потерять большую часть своих доходов из-за налогов, или те, которые вы планируете удерживать в течение очень долгого времени, могут лучше подходить для счетов с налоговыми льготами.

Большинство брокерских контор (но не все) предлагают оба типа инвестиционных счетов, поэтому убедитесь, что выбранная вами компания имеет нужный тип счета. Если у вас нет или вы только начинаете свой инвестиционный путь, ознакомьтесь со списком лучших брокерских компаний Forbes Advisor, чтобы найти правильный выбор для вас.

Практический результат

Если вы хотите зарабатывать деньги на акциях, вам не нужно тратить свои дни на размышления о том, какие акции отдельных компаний могут вырасти или упасть в краткосрочной перспективе. На самом деле, даже самые успешные инвесторы, такие как Уоррен Баффет, рекомендуют людям инвестировать в недорогие индексные фонды и держать их годами или десятилетиями, пока им не понадобятся деньги.

Проверенный временем ключ к успешному инвестированию, к сожалению, немного скучен. Просто наберитесь терпения, чтобы диверсифицированные инвестиции, такие как индексные фонды, окупились в долгосрочной перспективе, вместо того, чтобы гоняться за последними горячими акциями.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Робин Конти — независимый финансовый обозреватель из Лос-Анджелеса, Калифорния. Она писала о пенсионных планах на рабочем месте, инвестициях и личных финансах в течение последних 20 с лишним лет. Когда она не лихорадочно работает, чтобы уложиться в срок, Робин любит проводить время со своими детьми, пить кофе, читать и ходить в походы.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Как заработать на акциях (разумный способ)

Вы для нас на первом месте.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Секрет заработка на акциях? Оставаться инвестированным в долгосрочной перспективе, в хорошие и плохие времена. Вот как это сделать.

By

Ариэль О’Ши

Ариэль О’Ши

Ведущий ответственный редактор | Пенсионное планирование, управление инвестициями, инвестиционные счета

Ариэль О’Ши возглавляет команду по инвестициям и налогам в NerdWallet. Она занимается личными финансами и инвестициями более 15 лет и до того, как стать ответственным редактором, была старшим писателем и представителем NerdWallet. Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в данной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Обновлено

Под редакцией Chris Hutchison

Chris Hutchison

Ведущий редактор по назначению

Крис Хатчисон помогал в создании контента NerdWallet, занимающегося банковскими операциями, инвестициями и инвестициями. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Отзыв от Ракель Теннант

Ракель Теннант

Старший младший специалист по финансовому планированию | финансовое планирование, управление активами, высокий собственный капитал, малообеспеченные сообщества, пенсионное планирование

Ракель Теннант, CFP, старший младший специалист по финансовому планированию в 2050 Wealth Partners, виртуальной, всесторонней, платной фирме по финансовому планированию и управлению активами, которая специализируется на помогая создателям богатства в первом поколении, преуспевающим профессионалам, защитникам богатства поколения сэндвичей и тем, кто переходит от наемного работника к предпринимателю. Теннант начала свою карьеру в сфере платных фирм RIA, обслуживая клиентов со сверхвысоким уровнем дохода, и теперь горда тем, что направляет свою страсть к помощи более молодым, разнообразным и недостаточно обслуживаемым клиентам, которые часто чувствуют, что традиционные фирмы пренебрегают ими. Выпускница Университета Тоусона, Теннант является одной из первых 12 выпускников специальности «Финансовое планирование», зарегистрированной Советом директоров CFP Таусона, и первой в своем классе, сдавшей экзамен CFP. Она с гордостью сотрудничает со своей альма-матер в качестве писателя и приглашенного докладчика для студентов, преподавателей и сотрудников, повышая осведомленность как в области финансового планирования, так и в отрасли финансового планирования RIA. Она была представлена в эпизоде подкаста 2050 TrailBlazer «Сила партнерства», видео CFP Board « Оставайся на своем пути» и в выпуске новостей Колледжа бизнеса и экономики Тоусона «В поисках правильного соответствия». Теннант также является профессиональным наставником CFP Board.

Теннант начала свою карьеру в сфере платных фирм RIA, обслуживая клиентов со сверхвысоким уровнем дохода, и теперь горда тем, что направляет свою страсть к помощи более молодым, разнообразным и недостаточно обслуживаемым клиентам, которые часто чувствуют, что традиционные фирмы пренебрегают ими. Выпускница Университета Тоусона, Теннант является одной из первых 12 выпускников специальности «Финансовое планирование», зарегистрированной Советом директоров CFP Таусона, и первой в своем классе, сдавшей экзамен CFP. Она с гордостью сотрудничает со своей альма-матер в качестве писателя и приглашенного докладчика для студентов, преподавателей и сотрудников, повышая осведомленность как в области финансового планирования, так и в отрасли финансового планирования RIA. Она была представлена в эпизоде подкаста 2050 TrailBlazer «Сила партнерства», видео CFP Board « Оставайся на своем пути» и в выпуске новостей Колледжа бизнеса и экономики Тоусона «В поисках правильного соответствия». Теннант также является профессиональным наставником CFP Board.

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Чтобы делать деньги на акциях, продолжайте инвестировать

Ключ к зарабатыванию денег на акциях — оставаться на фондовом рынке. Продолжительность вашего «времени на рынке» — лучший показатель вашей общей эффективности.

Средняя доходность фондового рынка — крутые 10% годовых — лучше, чем вы можете найти на банковском счете или в облигациях. Но многим инвесторам не удается заработать эти 10% просто потому, что они недостаточно долго инвестируют. Они часто приходят и уходят с фондового рынка в самый неподходящий момент, упуская годовой доход.

Большинство финансовых консультантов скажут вам, что вы должны инвестировать только те деньги, которые вам не понадобятся в течение как минимум пяти лет. Таким образом, у вас есть время пережить взлеты и падения рынка и при этом зарабатывать деньги.

🤓Ботанический совет

Для долгосрочных инвесторов рыночный спад может просто означать, что акции и другие инвестиции продаются. Если вы еще не инвестируете, вы можете воспользоваться одним из наших вариантов лучших инвестиционных счетов.

Если вы еще не инвестируете, вы можете воспользоваться одним из наших вариантов лучших инвестиционных счетов.

Чем больше времени вы инвестируете в рынок, тем больше возможностей для роста ваших инвестиций. Самые прибыльные акции имеют тенденцию увеличивать свою прибыль с течением времени, и инвесторы вознаграждают эту большую прибыль более высокой ценой акций. Эта более высокая цена означает доход для инвесторов, владеющих акциями.

» Обо всем по порядку. Вам понадобится брокерский счет, прежде чем вы сможете начать инвестировать. Вот как его открыть — это займет всего около 15 минут.

Больше времени на рынке также позволяет собирать дивиденды, если компания их выплачивает. Если вы торгуете на рынке и вне его на ежедневной, еженедельной или ежемесячной основе, вы можете попрощаться с этими дивидендами, потому что вы, вероятно, не будете владеть акциями в критические моменты календаря, чтобы получать выплаты.

Реклама

Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet

Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 4,7 /5 |

Сборы $0 за сделку для онлайн-акций США и ETF | Сборы 0,005 долл. за акцию; as low as $0.0005 with volume discounts | Fees $0 per trade |

Account minimum $0 | Account minimum $0 | Account minimum $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму 50 долларов США или более. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия. | Акция Эксклюзивно! Резидент США открывает новый индивидуальный или совместный счет в IBKR Pro и получает скидку 0,25% на маржинальные кредиты. Применяются уровни. | Акция До 600 долл. США при инвестировании в новый самоуправляемый счет Merrill Edge®. |

Индексные фонды или отдельные акции?

Если эти 10 % годового дохода кажутся вам хорошими, то место для инвестиций — в индексный фонд. Индексные фонды включают в себя десятки или даже сотни акций, отражающих такой индекс, как S&P 500, поэтому для успеха вам нужно немного знать об отдельных компаниях. Основной движущей силой успеха, опять же, является дисциплина оставаться вложенными.

Индексные фонды включают в себя десятки или даже сотни акций, отражающих такой индекс, как S&P 500, поэтому для успеха вам нужно немного знать об отдельных компаниях. Основной движущей силой успеха, опять же, является дисциплина оставаться вложенными.

Да, потенциально вы можете получить гораздо более высокую доходность от отдельных акций, чем от индексного фонда, но вам придется приложить немало усилий для исследования компаний, чтобы заработать ее.

Лучшие инвестиционные продукты 2023 года

Приобретите нашу награду Best-Of, чтобы узнать о лучших инвестиционных платформах года, пенсионных счетах и многом другом.

Три отговорки, которые мешают вам зарабатывать деньги, вкладывая деньги

Фондовый рынок — единственный рынок, где товары продаются со скидкой, и все боятся их покупать. Это может звучать глупо, но именно это и происходит, когда рынок падает даже на несколько процентов, как это часто бывает. Инвесторы пугаются и в панике продают. Тем не менее, когда цены растут, инвесторы бросаются с головой. Это идеальный рецепт «покупать дорого и продавать дешево».

Тем не менее, когда цены растут, инвесторы бросаются с головой. Это идеальный рецепт «покупать дорого и продавать дешево».

Чтобы избежать обеих этих крайностей, инвесторы должны понимать типичную ложь, которую они говорят сами себе. Вот три из самых больших:

1. «Я подожду, пока фондовый рынок не станет безопасным для инвестиций».

Это оправдание используется инвесторами после падения акций, когда они слишком боятся покупать на рынке. Возможно, акции снижались несколько дней подряд или, возможно, они находились в долгосрочном снижении. Но когда инвесторы говорят, что ждут, когда это станет безопасным, они имеют в виду, что ждут роста цен. Таким образом, ожидание (ощущения) безопасности — это всего лишь способ в конечном итоге заплатить более высокие цены, и действительно, инвесторы часто платят просто за восприятие безопасности.

Что движет этим поведением: Страх является направляющей эмоцией, но психологи называют это более конкретное поведение «неприятием потерь». То есть инвесторы скорее предпочтут избежать краткосрочных потерь любой ценой, чем достигнуть долгосрочной выгоды. Поэтому, когда вы чувствуете боль от потери денег, вы, вероятно, сделаете все, чтобы остановить эту боль. Таким образом, вы продаете акции или не покупаете их, даже когда цены низкие.

То есть инвесторы скорее предпочтут избежать краткосрочных потерь любой ценой, чем достигнуть долгосрочной выгоды. Поэтому, когда вы чувствуете боль от потери денег, вы, вероятно, сделаете все, чтобы остановить эту боль. Таким образом, вы продаете акции или не покупаете их, даже когда цены низкие.

2. «Я выкуплю на следующей неделе, когда цена упадет».

Это оправдание используется потенциальными покупателями, ожидающими падения акций. Но инвесторы никогда не знают, в каком направлении будут двигаться акции в любой конкретный день, особенно в краткосрочной перспективе. Акция или рынок могут так же легко расти, как и падать на следующей неделе. Умные инвесторы покупают акции, когда они дешевы, и держат их в течение долгого времени.

Что движет этим поведением: Это может быть страх или жадность. Напуганный инвестор может опасаться, что акции упадут до следующей недели, и ждать, в то время как жадный инвестор ожидает падения, но хочет попытаться получить гораздо лучшую цену, чем сегодняшняя.

3. «Мне надоели эти акции, поэтому я продаю».

Это оправдание используют инвесторы, которым нужны азарт от их вложений, как игра в казино. Но разумное инвестирование на самом деле скучно. Лучшие инвесторы годами сидят на своих акциях, позволяя им накапливать прибыль. Обычно инвестирование — это не быстрая игра. Вся прибыль приходит, пока вы ждете, а не когда вы торгуете на рынке и вне его.

Что движет этим поведением: стремление инвестора к азарту. Это желание может подпитываться ошибочным представлением о том, что успешные инвесторы торгуют каждый день, чтобы получить большую прибыль. Хотя некоторые трейдеры успешно это делают, даже они безжалостно и рационально ориентированы на результат. Для них это не волнение, а зарабатывание денег, поэтому они избегают принятия эмоциональных решений.

Об авторе: Ариэль О’Ши является авторитетом NerdWallet в области пенсионного обеспечения и инвестирования, с выступлениями на шоу «Today», «NBC Nightly News» и других национальных СМИ.

А те, кто купит эти же акции на следующий день после фиксации списка, этих дивидендов не получат. То есть после фиксации списка ценность акций для инвесторов временно снижается — примерно на величину выплачиваемых дивидендов.

А те, кто купит эти же акции на следующий день после фиксации списка, этих дивидендов не получат. То есть после фиксации списка ценность акций для инвесторов временно снижается — примерно на величину выплачиваемых дивидендов.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. США

США