Кредит в Германии — Условия Выдачи, Способы Получения

Потребительский кредит в Германии. Как взять займ в немецком банке по интернету. Проверка кредитоспособности жителей Германии.

Что нужно немецкому банку для выдачи кредита

По данным SCHUFA, 15% жителей Германии оформляют кредит — Finansierung. Как и везде, немцы берут заём на автомобили, бытовую технику, мебель, гаджеты и другие дорогие вещи. Статья о процедуре получения, условиях оформления потребительского кредита. Где выгоднее брать заём: в банке или в интернете.

Немецкие банки выдают кредит резидентам страны, поэтому заёмщик предоставляет подтверждение прописки в Германии и разрешение на пребывание. При оформлении займа просят справку о регистрации или другой документ с указанием адреса — например, счёт за телефон или интернет.

Второе условие — расчётный счёт заявителя в немецком банке. С него банк-кредитор снимает ежемесячные платежи в зачёт погашения долга и процентов.

Чтобы получить одобрение банка, заёмщик показывает подтверждение постоянного дохода — подойдёт зарплатный листок с работы или выписка со счёта с обоснованием источника дохода. Частные предприниматели берут справку из налоговой. Недостаточный для оплаты займа доход ведёт к отказу.

Иностранцы предоставляют вид на жительство в Германии, длительность которого покрывает сроки погашения займа.

Например, иностранцу выдали ВНЖ на 3 года, а предполагаемый срок кредита — 5 лет. В таком случае дело рассматривают индивидуально: одни банки откажут, другие предложат особые условия, чтобы минимизировать риски.

Задача заёмщика — показать финансовое благополучие: стабильную работу, высокую зарплату, другие источники дохода. Если с доходом все в порядке, но вид на жительство кончается раньше срока займа — деньги получить сложно, но реально.

Прежде чем принять решение о выдаче кредита, банк запрашивает информацию о потенциальном клиенте из базы данных SCHUFA. Система хранит персональную информацию о заёмщиках и их финансовых обязательствах: долгах, сроках погашения и внесения процентов, заключенных договорах на мобильную связь, стационарный телефон и интернет.

Получить заём с плохой историей в SCHUFA в Германии сложно. Если база данных содержит негативную информацию о человеке, в выдаче кредита откажут или предложат высокий процент годовых. Со временем эти данные исчезают, поэтому некоторые немцы ждут несколько лет, чтобы взять в долг. Если деньги нужны срочно, заёмщики обращаются к частным кредиторам или за границу. Например, швейцарские банки выдают займы без проверки истории, но под высокий процент и с обязательными платными дополнительными услугами.

Условия получения займа в Германии

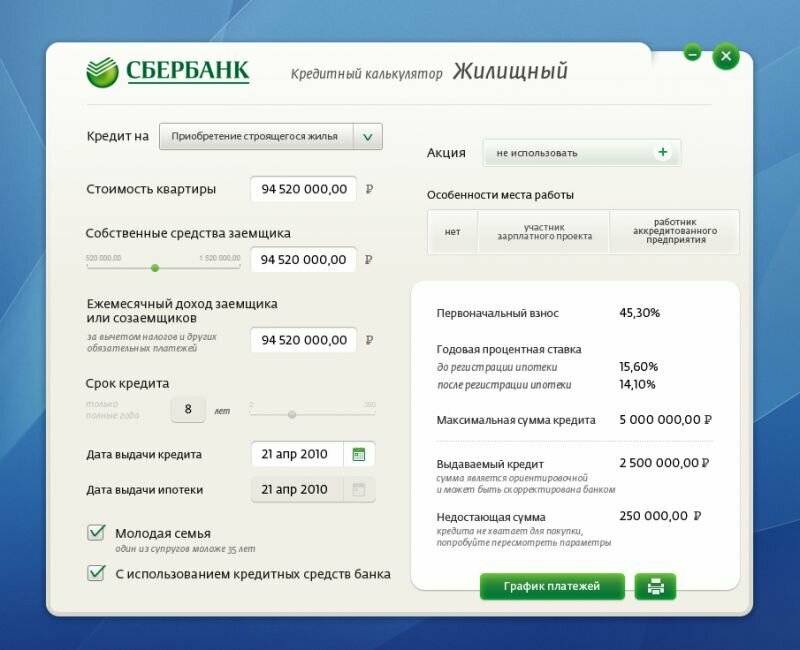

Банк рассматривает структуру доходов и расходов просителя, рассчитывает сумму, которую клиент готов платить каждый месяц и делает предложение.

К доходам относится зарплата (нетто), пенсия, доходы от сдачи жилья. Пособие на ребенка — Kindergeld — в расчёт не берут.

В расходы включается аренда, страховые взносы, питание, транспорт, телефон, интернет, отдых, развлечения, одежда, выплаты по другим кредитам. Годовые издержки, например, страховка на автомобиль — делятся на 12 месяцев и результат добавляется к расходам на месяц.

Сумма, которая остается после оплаты всех расходов — это максимальный месячный платеж заёмщика. Банк берет две суммы: месячный взнос и сумму займа и рассчитывает сроки погашения и годовой процент — индивидуально для заявителя. Чем короче срок выплаты, тем выше ежемесячный платеж и наоборот.

Например, клиент берет 10000 евро на два года, тогда он платит 475 евро в месяц. Если срок возврата средств увеличить до четырех лет, то ежемесячная плата — 230 евро. Процент кредита зависит от его срока — на короткие займы ставка выше. Но если заёмщик «растягивает» погашение долга, то сумма совокупных выплат в банк выше, чем за короткий кредит — так банки зарабатывают. Поэтому клиентам выгоднее быстрее отдавать долг.

Другой пример: житель Германии просит у банка 15 000 евро и хочет знать, за какой срок он отдаст эту сумму. Допустим, после анализа доходов и расходов, у клиента остаются «свободные» 500 евро в месяц. Исходя из этой суммы, банк предложит взять взаймы на 3 года и платить 429 евро в месяц под 1,9% годовых.

Если взять другого клиента, который берет эту же сумму, но готов платить 300 евро в месяц — для него увеличат длительность кредита на несколько лет и снизят процент. Но в совокупности второй клиент заплатит банку больше.

Срок погашения кредита должен быть разумным: нет смысла платить 10 лет за автомобиль, но выплачивать ипотеку на собственное жильё 10-20 лет — нормально.

Получение кредита в банке

Клиент назначает встречу в банке, приходит на собеседование и после разговора с банковским сотрудником получает предложение от банка в виде контракта на кредит.

Если клиент согласен, он подписывает контракт и передаёт в банк. Банк запрашивает подтверждающие бумаги. Если банк всё устроит, то деньги поступят на счёт клиента. Срок рассмотрения дела — от нескольких дней до нескольких недель, зависит от банка.

Относитесь настороженно к консультанту и предложениям. Работник заинтересован в прибыли хозяина. Задача клерка — убедить взять долг на максимально выгодных условиях. Для банка. Не ограничивайтесь единственным предложением.

Для банка. Не ограничивайтесь единственным предложением.

Проценты по кредиту в Германии

Процент также зависит от цели — банк хочет знать, зачем человеку деньги, чтобы оценить риски. Если конкретной цели нет, и деньги нужны для свободного пользования — банк установит повышенный процент. Если клиент берёт кредит на покупку автомобиля или на отпуск — ставка будет ниже.

Иногда в немецких магазинах проходят акции «0%-Finansierung», во время которых получают выгодные условия по кредиту. Немцы считают нормальным влезать в долги из-за покупки жилья, ремонт или открытия собственного дела. Потребительские займы на гаджеты, машины или бытовую технику бюргеры не приветствуют.

Популярные цели кредита у немцев

- обустройство жилья — мебель, кухня

- автомобиль, мотоцикл

- рождение ребёнка

- обустройство домашнего рабочего места для предпринимателей

- отпуск

- образование и профессиональное развитие

- свадьба

Процент зависит от банка и от ситуации клиента. На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

На 2017 год, минимальный — 1,69% годовых на сумму 10 000 евро.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 1,69% | 840,92 |

| 24 месяца | 1,69% | 423,98 |

| 36 | 1,69% | 285,02 |

| 48 | 1,69% | 215,54 |

| 60 | 1,69% | 173,87 |

| 72 | 1,69% | 146,09 |

| 84 | 1,69% | 126,26 |

| 96 | 1,98% | 112,64 |

| 108 | 2,49% | 103,32 |

| 120 | 2,49% | 94,10 |

Если сумма долга больше 100 000 евро, минимальный процент на 2017 год — 2,59% годовых.

| Срок в месяцах | Процент годовых минимально возможный | Месячный взнос |

|---|---|---|

| 12 месяцев | 2,59% | 8 449,33 |

| 24 месяца | 2,59% | 4 278,67 |

| 36 | 2,59% | 2 888,76 |

| 48 | 2,59% | 2 194,03 |

| 60 | 2,59% | 1 777,37 |

| 72 | 2,59% | 1 499,75 |

| 84 | 2,59% | 1 301,58 |

| 96 | 3,99% | 1 215,16 |

| 108 | 3,99% | 1 100,28 |

| 120 | 3,99% | 1 008,60 |

Кредит в интернете

Процедура получения денег проще, чем в банке, если у клиента нет особых обстоятельств вроде поручительства третьих лиц.

Сайт показывает минимальный процент для благополучного интернет-пользователя. Реальный процент банк предложит только после проверки информации о клиенте.

Агрегатор кредитных предложений запрашивает максимум информации, чтобы передать нужную в конкретный банк:

- Контактные данные, адрес в Германии.

- Дату и место рождения.

- Предыдущее место проживания в Германии.

- Гражданство.

- Срок пребывания в Германии и срок вида на жительство — если срок пребывания ограничен, кредит получить сложнее.

- Кто берёт долг — один человек или супруги. Если на двоих, запрашивают данные второго заёмщика.

- Количество людей в семье, сколько детей.

- Информация о доходах заявителя.

- Информация о жилье — аренда или собственное жильё. Если аренда — просят указать стоимость.

- Данные о работе — название компании, адрес, бранч, должность заявителя и размер зарплаты. Запрашивают текущий статус, чтобы исключить положение на испытательном сроке или увольнение.

- Расходы — машины, другие долги, частные страховки.

- Данные о банковском счёте — для перевода суммы кредита и снятия ежемесячных платежей.

После ввода информации банк запросит емейл, на который вышлет письмо с индивидуальным предложением в виде контракта на оформление займа. Заявитель приходит на почту, показывает паспорт почтовому работнику и подписывает при нём контракт. Некоторые банки проводят идентификацию клиента по видеосвязи.

Банк запрашивает от клиента подтверждающие бумаги: распечатки по доходам и расходам, зарплатные листочки, справки из налоговой. Затем проверяет документы и информацию по SCHUFA и запрашивает другие бумаги, если нужно. Если всё в порядке, банк перечисляет деньги на счёт клиента.

В стандартных ситуациях процедура получения кредита через интернет проще, быстрее и выгоднее, чем в филиале банка. Заявители сразу видят предложения от разных банков и выбирают подходящее, тратят 30-60 минут на заполнение анкеты и получают контракт в течение дня.

Интернет-провайдеры кредитов проводят рекламные акции в немецких магазинах. Займы определённого размера и на конкретный срок выдают под 0% годовых или с минусовым процентом. Изучайте детали контракта: иногда в таких предложениях содержится обязательная страховка купленного товара на несколько лет, что увеличивает стоимость покупки.

Микрокредиты в Германии

Для небольших сумм — от 200 до 600 евро — жители Германии пользуются сервисом микрокредитов. Здесь оформляют заём сроком от 7 до 90 дней.

Некоторые компании выдают кредиты на 30, 60 или 180 дней — зависит от кредитора. Для «постоянных» проверенных клиентов выдают займы до 3000 евро.

Преимущество мини-кредитов — возможность получения денег в течение 24 часов. Недостаток займа — высокий процент по сравнению с обычным кредитом — 7-14% годовых.

Если деньги нужны срочно, например, на следующий день после запроса — клиент платит дополнительную комиссию.

Цель микрокредита — быстро заплатить по внезапным счетам. Частные предприниматели пользуются возможностью «дотянуть до получки» для оплаты счетов, когда клиенты ещё не оплатили работу.

Немцы берут микрокредиты через интернет

Просрочка по кредитным платежам

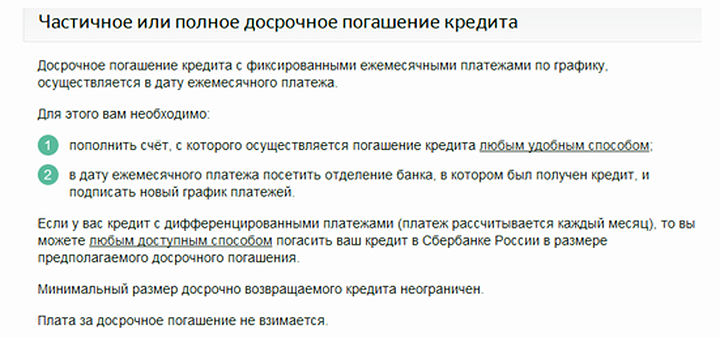

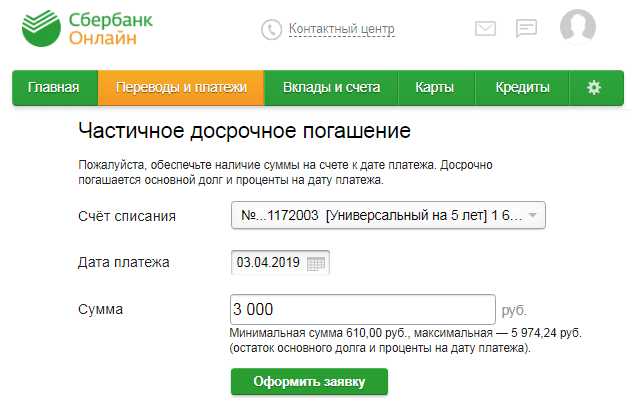

Условия по просрочкам прописывают в контракте. Если у клиента возникают опасения — он предупреждает банк заранее и берёт паузу на выплату в тело кредита, но вносит ежемесячные проценты. Несколько пропущенных выплат в год допускаются, если клиент предупреждает банк, но проценты тикают постоянно.

Непредвиденная просрочка без информирования банка — катастрофа. Информация попадает в базу SCHUFA на 2-3 года, а банк высылает запрос на погашение просрочки со штрафом. Если клиент игнорирует выплаты, банк разрывает контракт с увеличенным штрафом и передаёт дело в суд.

Контактируйте с банком и объясняйте причины просрочки. Запрашивайте сокращение месячных платежей, паузы в выплатах или перекредитование. Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

Если банк не идет на уступки — проще занять деньги в других источниках, так как из-за просрочки по кредиту невозможно заключить контракты на простые услуги, например, на интернет.

12-10-2017, Полина Радченко

Как Получить Кредит в Сбербанке (Если Не Работаешь)?

В России тысячи людей работают без официального трудоустройства, получая заработную плату «в конверте». При этом у людей может быть высокий доход, но справку с работы о доходах они предоставить не могут. Но в Сбербанке нет кредитования для нетрудоустроенных граждан, банковским учреждением не предусмотрены такие программы. Но не стоит думать, что это невозможно. Для получения кредита без «белой зарплаты» нужно разобраться во всех тонкостях. Так можно ли получить кредит в Сбербанке, если не работаешь официально?

Как лица без официальной работы могут получать кредиты в Сбербанке?

Размер займа рассчитывается на основе месячного заработка. Клиент в обязательном порядке должен документально подтвердить доход. Официально заработную плату подтверждает справка по форме 2-НДФЛ. Эту бумагу можно взять в налоговой инспекции или по месту работы.

Официально заработную плату подтверждает справка по форме 2-НДФЛ. Эту бумагу можно взять в налоговой инспекции или по месту работы.

Разберемся, могут ли получить кредит заемщики, которые не имеют возможности подтвердить платежеспособность официальным документом. То, что нет официальной работы, не важно, если действовать по инструкции. Нужно четко знать все термины и действовать в зависимости от ситуации.

На какой кредит можно рассчитывать если не работаешь?

Сбербанк разработал разнообразные кредиты и займы, в том числе для лиц без официального дохода. У каждого кредитного продукта свои требования. Перед подачей заявки нужно трезво оценивать свои шансы как заемщика.

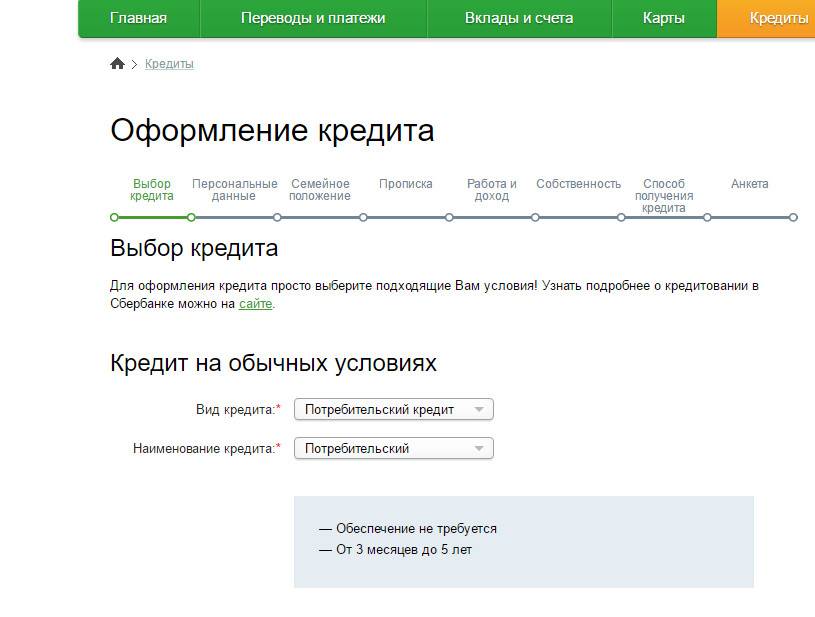

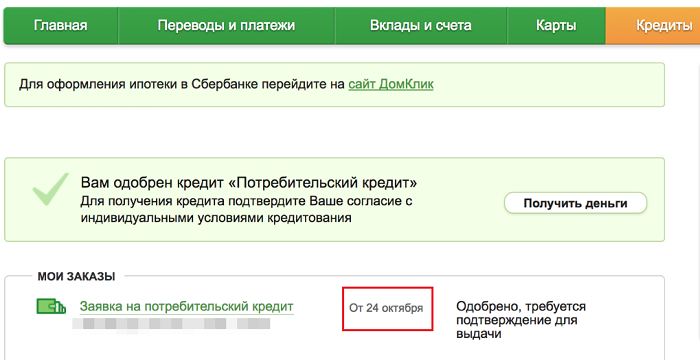

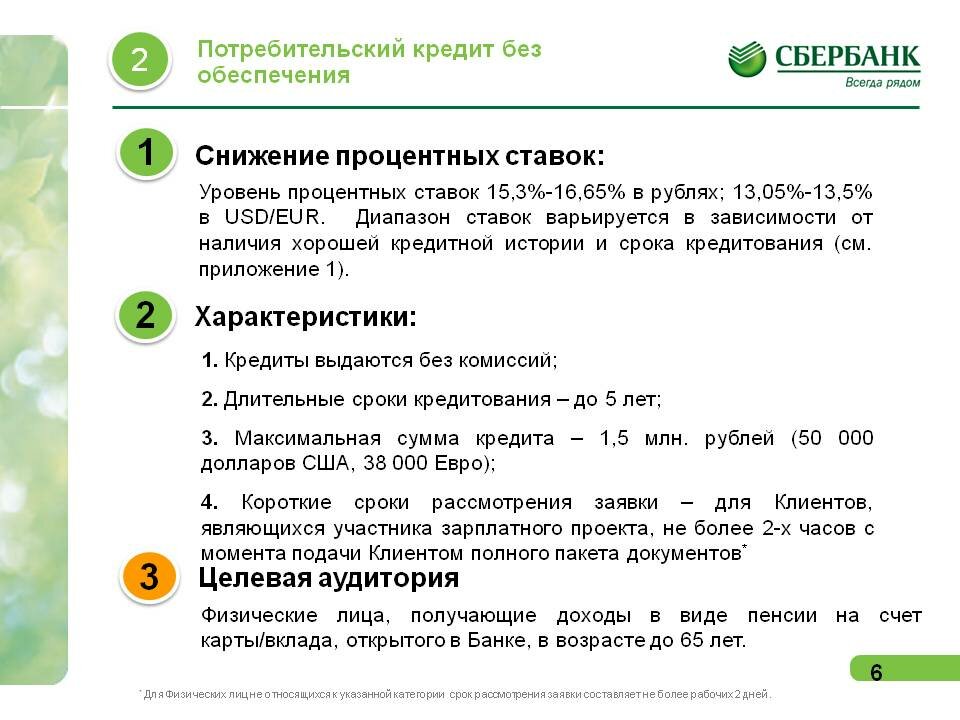

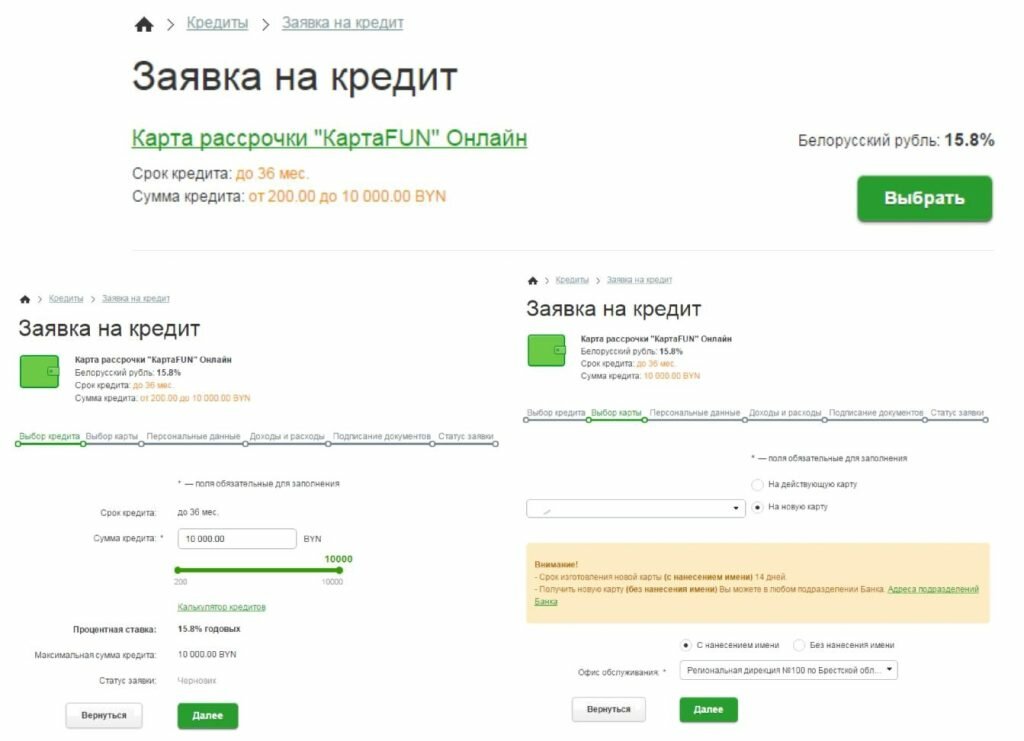

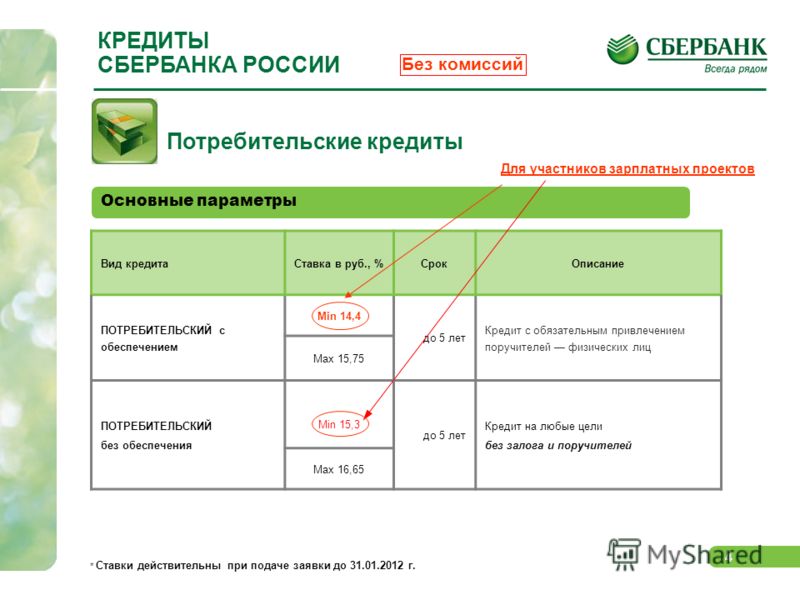

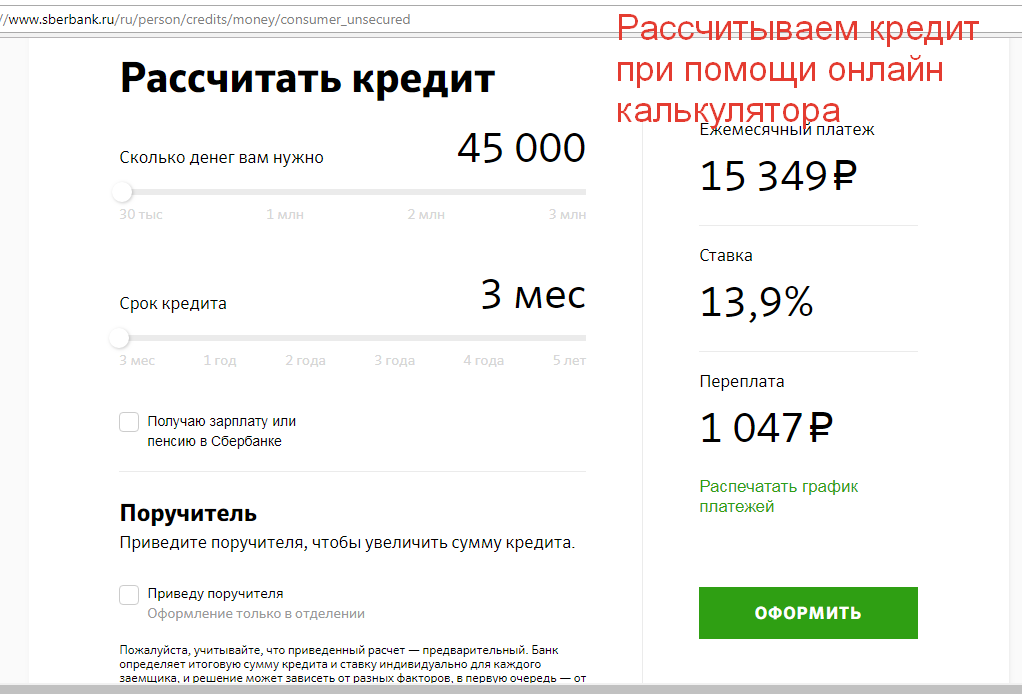

Потребительский

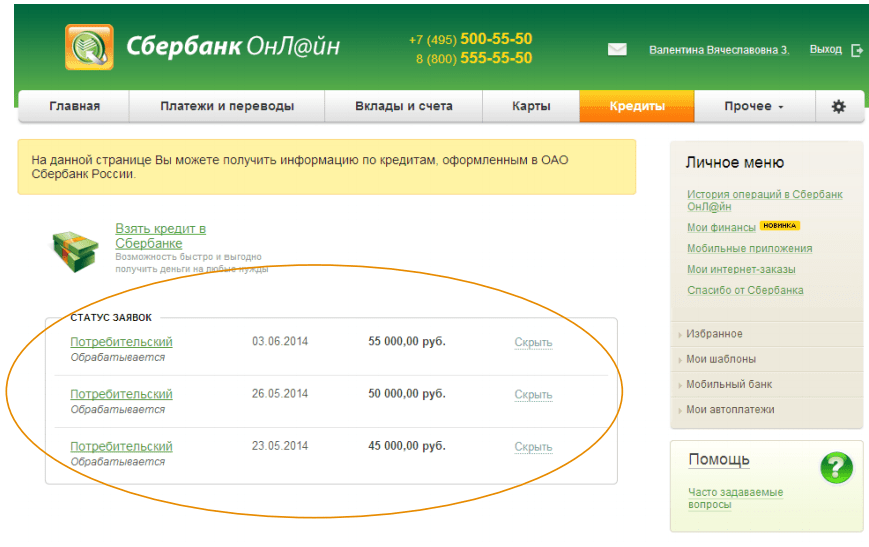

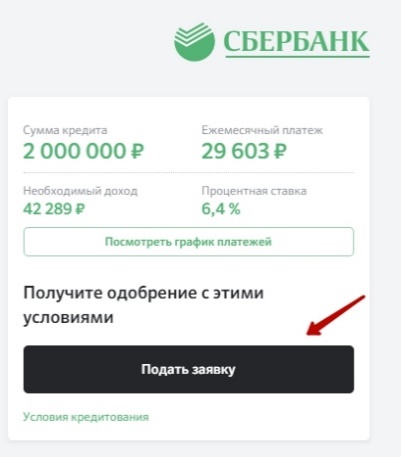

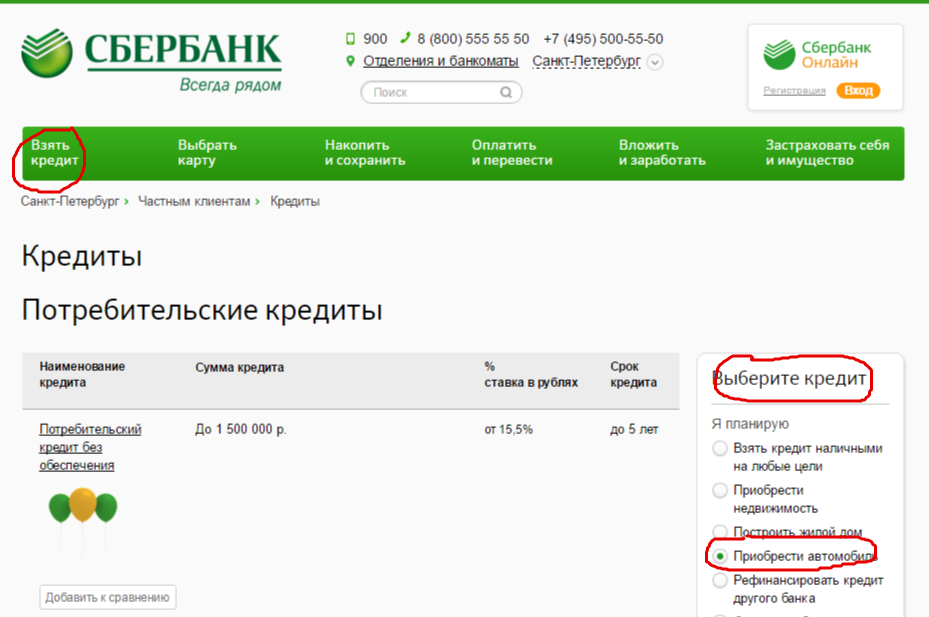

Потребительский кредит – это предоставление денег для личных нужд заемщика. Для банка не важно, на что будут израсходованы заемные средства. Подача заявки возможна через Интернет на официальном сайте или через личный кабинет. После одобрения заявки банком подписывается кредитный договор.

Плюсы данного продукта – простота подачи заявления и быстрый срок рассмотрения. Минус – высокая ставка 12,5-12,9 процентов. Нужны бумаги, подтверждающие доход. Банк подробно изучает кредитную историю потенциального заемщика.

Дебетовая карта Tinkoff Black Оформить карту от Тинькофф Банка (до 6% на остаток) с безопасной доставкой карты

Кредит под залог имущества

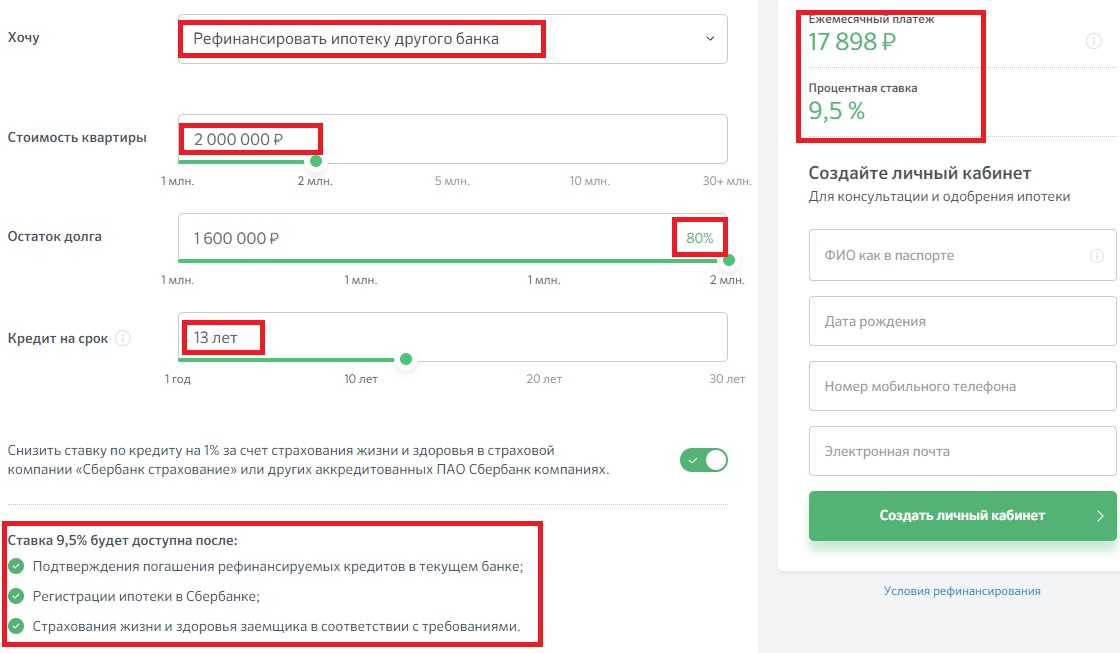

Если оформляется ипотечный кредит, клиент рассчитывает вернуть долг за 30 лет. Но для оформления подобного кредита нужно официальное трудоустройство у последнего работодателя на срок не менее 6 месяцев. Для банка недвижимость в залоге гарантирует возврат, но не исключает просрочки по ежемесячным выплатам.

Поэтому у нетрудоустроенного человека крайне низкие шансы получить кредит, даже если у него есть неофициальный доход. Но если официальная работа у клиента есть, залог повышает шансы одобрения.

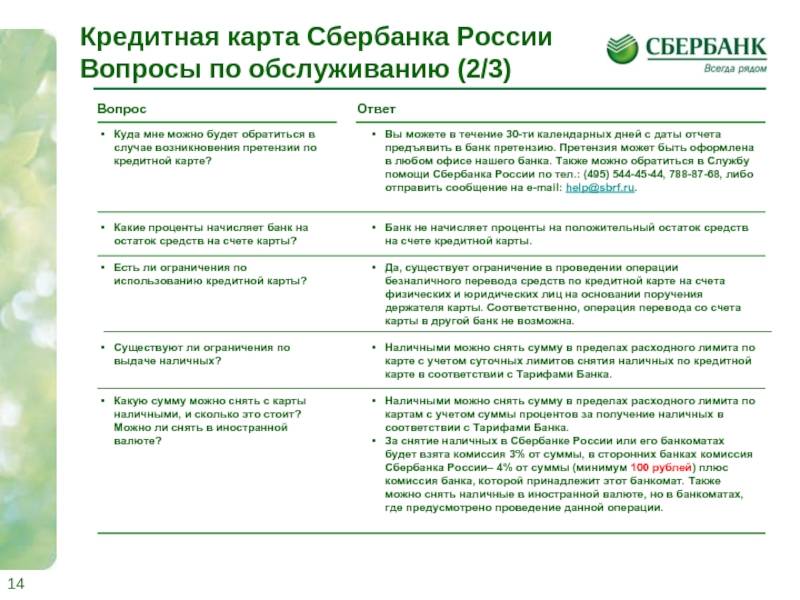

Кредитная карта

Кредитные карты доступны для всех категорий заемщиков. Существует множество разных карт от Сбербанка. Для каждой имеет свои бонусы, кэшбэк и т. д. Заявку можно подать через интернет или обратиться в офис. На официальном сайте банка есть форма заявки.

Существует множество разных карт от Сбербанка. Для каждой имеет свои бонусы, кэшбэк и т. д. Заявку можно подать через интернет или обратиться в офис. На официальном сайте банка есть форма заявки.

Заполняются личные данные. Поле «Заработок» заполняют, но если нет официальной зарплаты, оставляют пустым.

Стоит понимать что банк не выдаст крупную сумму. На основной странице написано, что для кредита достаточно паспорта, но у банка есть право запросить сведения об имуществе заемщика. Плюсом кредитки является быстрота оформления. Действуют льготные программы, разрешено снятие наличных. Во время льготного периода не начисляются проценты.

Но за снятие наличных с кредитки платя комиссию. Если заемщик не успел в течение льготного периода погасить долг, то возвращать деньги придётся с переплатой, которая составляет более 20%.

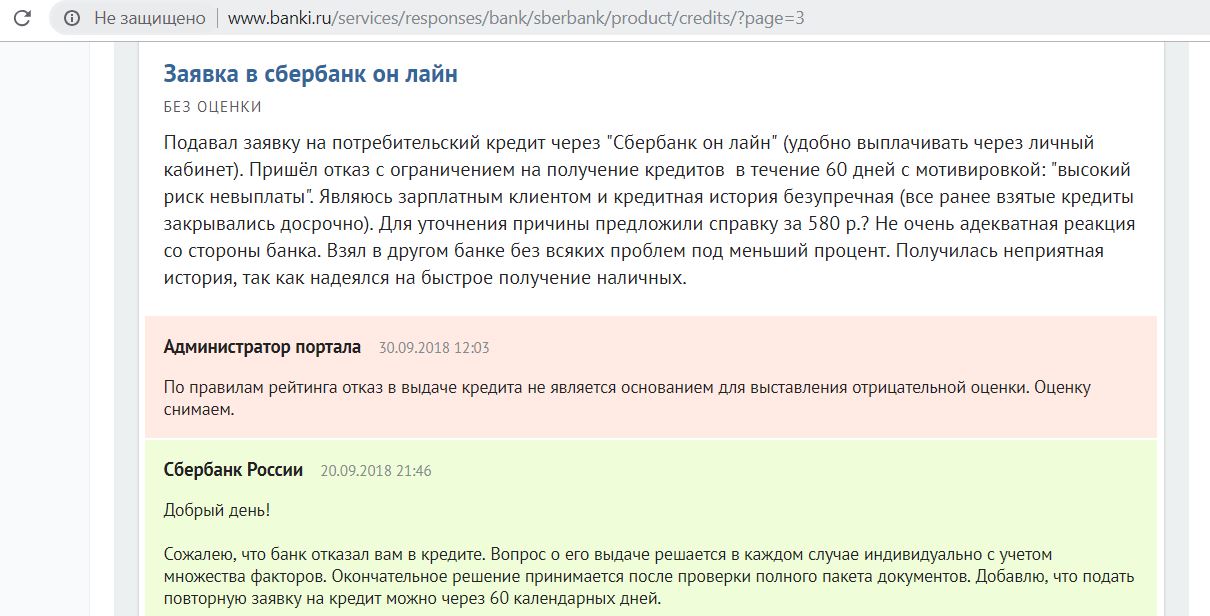

Что делать, если Сбербанк отказывает в кредите?

Если Сбербанк не дает кредит, можно обратиться в другое финансовое учреждение. Возможно, другой банк одобрит займ, и это положительная сторона такого решения. Но есть и минус. В другом банке могут оказаться менее выгодные условия кредитования. Ведь в Сбербанке одни из наиболее выгодных программ.

Возможно, другой банк одобрит займ, и это положительная сторона такого решения. Но есть и минус. В другом банке могут оказаться менее выгодные условия кредитования. Ведь в Сбербанке одни из наиболее выгодных программ.

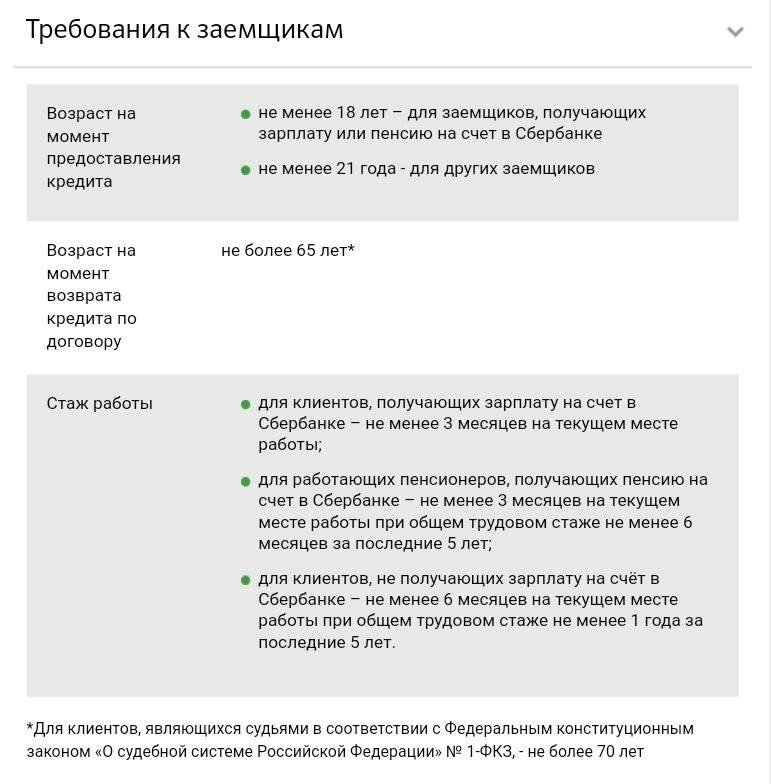

Если банк отказывает по причине того, что клиент еще не достиг необходимого возраста, надо подождать, когда ему исполнится 21 год. Если заявитель подходит к верхней границе возрастной планки, нужно сократить срок кредита. Клиент обязан вернуть займ до достижения 70 лет. Если по возрасту это невозможно, заемщика ждет отказ.

Еще один вариант решения проблемы с отказом Сбербанка в кредите, пойти в МФО. Кредитная история не является определяющим фактором. Малые суммы выдаются только по документам, удостоверяющим личность, для сумм побольше нужен залог. Ломбард тоже выручит, если срочно нужны деньги. Требования минимальны – только паспорт и залог. Залоговым имуществом могут стать ювелирные изделия, дорогостоящая техника, ПТС от автомобиля.

Минус в том, что клиент сильно переплачивает. Но если необходима малая сумма на несколько дней, микрофинансовая организация – помощник в таком случае. Бумаги заполняются и подписываются быстро, деньги выдаются сразу. Длительность займа – от 1 дня.

Но если необходима малая сумма на несколько дней, микрофинансовая организация – помощник в таком случае. Бумаги заполняются и подписываются быстро, деньги выдаются сразу. Длительность займа – от 1 дня.

Если у заявителя плохая кредитная история, Сбербанк ему откажет. Просрочки, отказ от выплат, судебные дела по задолженностям – весома причина, чтобы не дать кредит.

Как быть если Сбер не дает кредит?

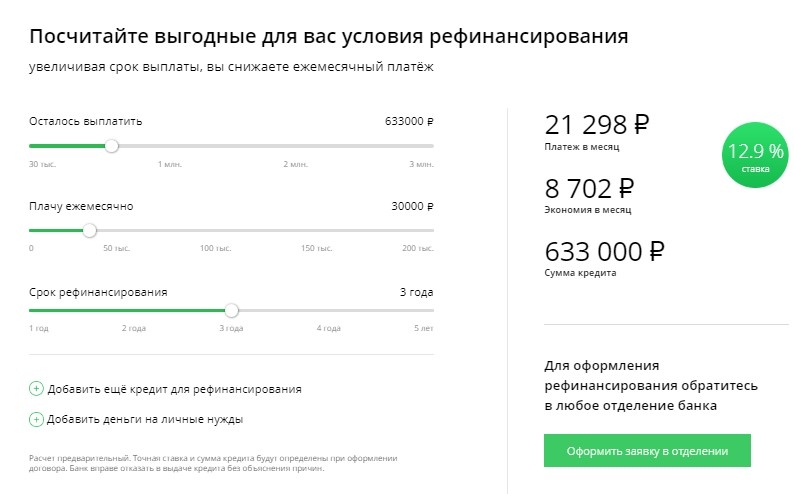

Но кредитную историю можно исправить. Информация в БКИ обновляется в течение периода около 5 лет. Для внесения поправок в кредитную историю, нужно брать небольшие займы и вовремя их гасить. Досрочное погашение кредитов, скорее минус, чем плюс. Рефинансирование не доказывает платежеспособность. А погашение одного кредита другим показывает хитрость и изворотливость клиента.

Поэтому если заемщик безработный, последует отказ. Также плохо, когда кредитная история отсутствует (нулевая). Такую кредитную историю надо улучшить. С этой целью можно завести кредитную карту с минимальным лимитом, часто пользоваться, платить без просрочек. Потом надо подать заявку на кредитование. В случае отказа заявку через месяц можно повторить.

Потом надо подать заявку на кредитование. В случае отказа заявку через месяц можно повторить.

За это время следует подготовить документы. Необходимо документально подтвердить доход. При сдаче недвижимости в аренду – подписать с квартиросъемщиком договор, при удаленной работе – открыть банковский счет, при получении процентов от вклада – перевести депозиты в Сбербанк. Есть много способов. Но каждый случай в сбербанке рассматривают индивидуально.

Лучше не подавать заявку через интернет, а прийти в офис. При отказе онлайн, банк не объясняет настоящую причину. Пообщавшись с сотрудником, можно услышать полезную информацию, действенный совет. Недостаточно только исправить кредитную историю. Нужно заранее заплатить все долги по действующим займам, алиментам, коммунальным платежам. Если дела по задолженностям дошли до судебного разбирательства и возбуждено судебное производство, Сбербанк не выдаст кредит.

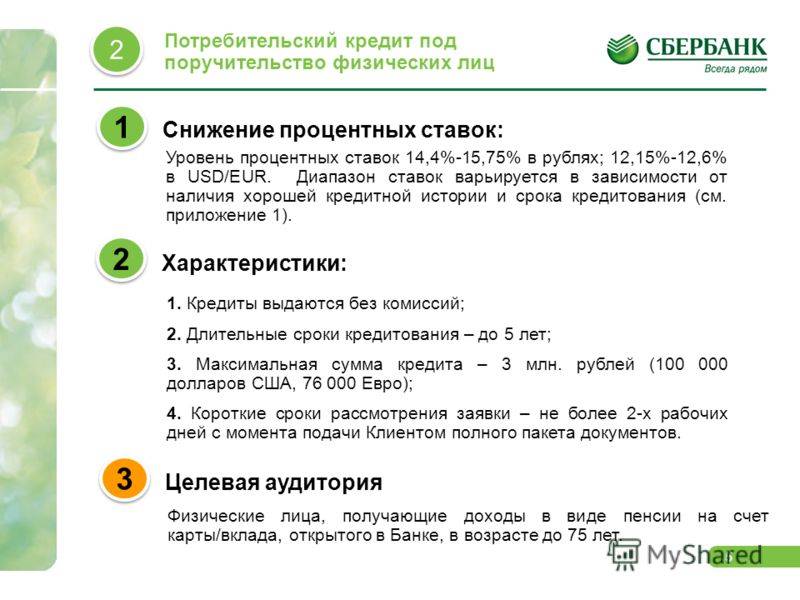

Пройдет не один год, прежде чем данные о суде в отношении гражданина будут удалены из всех банков данных. Родственники, знакомые, друзья выступают поручителями. Нужно взять с них письменное согласие на поручительство. Это положительно повлияет на предварительное одобрение займа. Но если в Сбербанк отказал в кредите, и приходится заново подавать заявку, лучше найти официальную работу.

Родственники, знакомые, друзья выступают поручителями. Нужно взять с них письменное согласие на поручительство. Это положительно повлияет на предварительное одобрение займа. Но если в Сбербанк отказал в кредите, и приходится заново подавать заявку, лучше найти официальную работу.

ИП в глазах банка равен работающему гражданину, т. к. получает документально подтвержденный доход. Оформление в качестве индивидуального предпринимателя подойдет для фрилансеров. Необходимо вести бухгалтерию и сдавать налоговую отчетность, но кредиты для бизнеса в Сбербанке выдают на льготных условиях. В особенности, если ИП берет кредит на развитие бизнеса.

Ипотека – отдельный вид кредита, в котором обеспечением является приобретаемая квартира. Но наличие заработной платы обязательно. Для увеличения шанса одобрения, надо предложить сумму первоначального взноса, которая больше минимума по договору.

Видео: Как взять кредит в Сбербанке без официального трудоустройства

youtube.com/embed/vtwI_YwnZIk» allowfullscreen=»allowfullscreen»>4 варианта для рассмотрения плюс альтернативы

Персональные кредиты

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 26 января 2022 г.

Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Кредиты на нужды физических лиц — это тип личного кредита, который во многих случаях имеет более выгодные условия: они включают более быстрое финансирование, более низкие процентные ставки и отсрочку платежей. Они особенно полезны для заемщиков в трудные времена, такие как COVID-19.пандемия. Некоторые финансовые учреждения зашли так далеко, что предлагают ссуды для преодоления трудностей, связанных с коронавирусом, которые призваны помочь семьям не отставать от основных и критически важных статей расходов — арендных платежей, счетов за коммунальные услуги, остатков по кредитным картам и тому подобного.

Если вы испытываете финансовые трудности — будь то из-за пандемии, безработицы или другого непредвиденного события — получение кредита на нужду или обычного личного кредита может быть затруднено. Тем не менее, у вас может быть несколько вариантов, а также альтернативы, которые помогут вам в случае необходимости.

Основы кредита на нужду

До пандемии COVID-19 не существовало такого понятия, как личный кредит, специально предназначенный для людей, испытывающих трудности. Кроме того, получить кредит, будучи безработным, всегда было сложно, так как большинство кредиторов хотят видеть подтверждение дохода, чтобы убедиться, что вы можете погасить долг.

Однако в последние месяцы и годы некоторые финансовые учреждения начали рекламировать ссуды для преодоления трудностей, связанных с коронавирусом, с более дружественными, чем обычно, условиями, такими как более быстрое финансирование и отсрочка платежей. Например, в январе 2022 года Федеральный кредитный союз Focus рекламировал трехлетние ссуды на сумму до 5000 долларов США со ставкой 2,75% и 90-дневный льготный период.

Эти ссуды, выдаваемые чаще всего местными банками и кредитными союзами, обычно характеризуются:

- Небольшие суммы в долларах

- Низкие процентные ставки

- Короткие сроки погашения

- Отложенные платежи

Хотя национальные онлайн-кредиторы не рекламируют ссуды на нужды, связанные с коронавирусом, возможно, стоит спросить ваш существующий банк или кредитный союз о том, предлагает ли он ссуды на нужду. Если нет, вы всегда можете занять для ваших трудностей в форме типичного личного кредита. Просто не ожидайте некоторых из тех же функций, таких как относительно низкие APR или вводные отсрочки.

Если нет, вы всегда можете занять для ваших трудностей в форме типичного личного кредита. Просто не ожидайте некоторых из тех же функций, таких как относительно низкие APR или вводные отсрочки.

| Для чего обычно используются ссуды на нужды (и личные ссуды) |

|

4 ссуды на нужду

Несмотря на то, что это не обязательно ссуда на нужду по названию, можно использовать следующие четыре типа личных ссуд на небольшие суммы, чтобы преодолеть трудности, которые ухудшают ваше финансовое положение.

- Кредиты с плохой кредитной историей

- Обеспеченные потребительские кредиты

- Совместные (или совместно подписанные) потребительские кредиты

- Индивидуальные ссуды кредитного союза

1.

Кредиты с плохой кредитной историей

Кредиты с плохой кредитной историейНеобеспеченные персональные кредиты не требуют обеспечения, и кредиторы определяют ваше право на получение и процентную ставку на основе вашего финансового профиля, включая ваш кредитный рейтинг. Тем не менее, некоторые кредиторы личных кредитов расширяют свои предложения для заемщиков с субстандартным кредитом.

Одно предостережение: личные кредиты могут быть дорогостоящим вариантом заимствования, если у вас плохой кредит. Годовые процентные ставки сильно зависят от вашей кредитной истории, поэтому заявители с плохой кредитной историей могут претендовать на получение личных кредитов только с высокими годовыми процентными ставками. Поскольку APR являются годовой мерой стоимости кредита, высокий APR делает кредит дорогим.

| Потребительские кредиты на покрытие плохой кредитной истории | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Авант | 9,95%–35,99% | от 12 до 60 месяцев | 2 000–35 000 долл. США США |

| Кредитный пункт | 7,99%–35,99% | от 24 до 72 месяцев | 2 000–36 500 долл. США |

| Выскочка | 6,70%–35,99% | 36 или 60 месяцев | 1 000–50 000 долл. США |

2. Обеспеченные потребительские ссуды

Потребительские ссуды, как правило, не имеют обеспечения, но обеспеченные ссуды могут быть вариантом для заемщиков, которые иначе не могли бы претендовать на получение ссуды. Потребительские кредиты могут быть обеспечены активом — возможно, автомобилем или деньгами на сберегательном счете или компакт-диске. Может быть проще получить обеспеченный личный кредит, но имейте в виду, что кредитор может конфисковать ваш залог, если вы не погасите его.

Заемщики, испытывающие финансовые трудности и нуждающиеся в кредите, могут не иметь денег на своем сберегательном счете для использования в качестве залога. Вот несколько кредитных платформ, которые позволяют вам использовать свой автомобиль в качестве залога для личного кредита:

| Обеспеченные личные кредиты | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Авангард | 9,95%–35,99% | от 12 до 60 месяцев | 2 000–35 000 долл. США США |

| OneMain Financial | 18,00%–35,99% | от 24 до 60 месяцев | 1 500–20 000 долл. США |

| Модернизация | 8,49%–35,97% | от 24 до 84 месяцев | До 50 000 долларов США |

3. Совместные (или совместно подписанные) личные кредиты

Заемщики с субстандартным кредитом, у которых есть супруг или член семьи с высокой кредитной историей, могут рассмотреть возможность открытия совместного личного кредита . Возможно, вам будет легче получить право на личный кредит и право на личный кредит по более низкой годовой процентной ставке, если вы заручитесь помощью созаемщика.

Когда вы берете совместный личный кредит, обе стороны, подписавшие кредитный договор, несут ответственность за долг. Вам нужно найти кого-то, кто может доверить вам выплаты по кредиту, поскольку оба заемщика столкнутся с последствиями невыполнения обязательств по совместному кредиту.

Если у вас есть кредитоспособный человек, готовый помочь вам получить кредит, но не погасить его напрямую и немедленно, рассмотрите возможность личного кредита с поручителем. Просто имейте в виду, что ваш поручитель в конечном итоге будет нести юридическую ответственность за погашение в случае, если вы не сделаете свои платежи.

| Потребительские кредиты, которые принимают созаемщиков | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| ЛендингКлуб | 8,05%–36,00% | от 36 до 60 месяцев | 1 000–40 000 долл. США |

| Проспер | 6,99%–35,99% | от 24 до 60 месяцев | 2 000–50 000 долл. США |

| Софи Банк | 8,99%–23,43% | от 24 до 84 месяцев | 5 000–100 000 долл. США США |

4. Личные ссуды кредитного союза

В отличие от традиционных банков и онлайн-кредиторов, кредитные союзы являются некоммерческими финансовыми учреждениями, принадлежащими их членам. Кредитные союзы могут быть более склонны предоставлять свои личные кредитные предложения давним членам, даже если у них есть субстандартный кредит.

Обратитесь в местный кредитный союз, чтобы узнать, предлагают ли они потребительские кредиты, или имеете ли вы право на членство в любом из кредитных союзов, перечисленных в таблице ниже.

| Кредитные союзы, предлагающие потребительские кредиты | |||

| Кредитная платформа | Апрель | Длина кредита | Сумма кредита |

| Альянс кредитный союз | 10,49%–12,49% | от 12 до 60 месяцев | 1000–100 000 долларов США |

| Федеральный кредитный союз ВМФ | 7,49%–18,00% | До 60 месяцев | 250–50 000 долларов США |

| Кредитный союз PenFed | 7,74%–17,99% | До 60 месяцев | 600–50 000 долл. США США |

Также рассмотрите альтернативные ссуды до зарплаты: Федеральные кредитные союзы могут предлагать альтернативные ссуды до зарплаты (PAL): Эти небольшие долларовые ссуды на сумму до 2000 долларов США с максимальной годовой процентной ставкой 28% со сроком погашения от одного до 12 месяцев. . Эти кредиты регулируются Национальной администрацией кредитных союзов (NCUA), поэтому узнайте в местном отделении кредитного союза, предлагаются ли они.

Как подать заявку на получение кредита на нужду

В зависимости от кредитора, подача заявки на получение кредита на нужду, скорее всего, будет включать в себя тот же процесс, что и поиск традиционных личных кредитов.

| 1. Проверьте свой кредитный рейтинг | Ваш кредитный рейтинг и отчет являются первыми показателями вашей способности погасить свой долг. Тем не менее, кредиторы, предоставляющие ссуды в трудных условиях, могут захотеть учесть вашу банковскую историю, если на ваш кредит или доход повлияли ваши текущие трудности. |

| 2. Пройдите предварительную квалификацию у нескольких кредиторов | Предварительный квалификационный отбор не всегда возможен для кредитов с трудными условиями, но самые авторитетные кредитные компании предлагают его. Таким образом, вы можете подтвердить свое право на участие и получать котировки ставок, не влияя на ваш кредит. |

| 3. Сравните свои кредитные предложения | Надеюсь, у вас будет хотя бы несколько котировок для сравнения, прежде чем выбрать кредитора. Несмотря на то, что APR являются ключевыми, не ограничивайтесь ставками и сборами, чтобы убедиться, что все аспекты кредита на покрытие трудностей соответствуют вашим потребностям. |

| 4. Официально подайте заявку в предпочитаемый вами кредитор | После того, как вы выберете конкретного кредитора, вам будет предложено подтвердить свою информацию и отправить жесткий кредитный запрос, который может временно повлиять на ваш кредитный рейтинг. Надеюсь, вы сохраните одобрение, которое вам предложили во время предварительной квалификации. Надеюсь, вы сохраните одобрение, которое вам предложили во время предварительной квалификации. |

| 5. Подпишите закрывающие документы | Теперь вы всего в нескольких подписях от получения средств и начала погашения. Убедитесь, что у вас есть план, чтобы не отставать от ваших ежемесячных взносов, чтобы кредит помог вам преодолеть трудности, не нанося вреда вашей кредитной истории. |

| Для получения дополнительной информации см.: Как подать заявку на получение личного кредита в 5 шагов | |

Альтернативы взятию ссуды на нужду

Взять ссуду наличными не всегда возможно, если вам нужны деньги, чтобы пережить финансовые трудности. Вот несколько других способов найти финансовую помощь, когда она вам понадобится:

- Программы помощи банкам

- 401(k) снятие средств в трудных условиях

- Приложения для выдачи зарплаты

- Заем под залог жилья или кредитная линия

Подайте заявку на участие в программе помощи нуждающимся через свой банк или кредитный союз

Многие финансовые учреждения предлагают такие программы, как отсрочка погашения кредита и освобождение от комиссий для клиентов, испытывающих финансовые трудности. Если вы имеете право на участие в программе экстренной помощи, вы можете претендовать на помощь, когда речь идет об оплате ипотечного кредита, личного кредита, автокредита или даже кредитной карты.

Если вы имеете право на участие в программе экстренной помощи, вы можете претендовать на помощь, когда речь идет об оплате ипотечного кредита, личного кредита, автокредита или даже кредитной карты.

Программы помощи в трудных условиях варьируются от места к месту, поэтому свяжитесь с вашим финансовым учреждением, если у вас возникнут проблемы с выплатой кредита или с балансом вашей кредитной карты. Воздержание от кредитной карты может быть хорошим краткосрочным решением.

Коронавирусные трудности: Для получения дополнительной информации о кредитах или программах, предлагаемых банками и кредиторами в условиях пандемии коронавируса, посетите сайт www.lendingtree.com/coronavirus.

Рассмотрите возможность снятия средств по программе 401(k) для работы в трудных условиях

Возможно, вы сможете получить доступ к средствам, заблокированным в вашем пенсионном фонде, если вы имеете право на получение выплаты по программе 401(k) для выплаты в связи с трудностями . Квалификационные обстоятельства включают:

Квалификационные обстоятельства включают:

- Медицинские расходы

- Похоронные расходы

- Расходы на образование, такие как плата за обучение или проживание и питание

- Расходы, связанные с покупкой или ремонтом дома (за исключением платежей по ипотеке)

- Расходы, связанные с предотвращением выселения или обращения взыскания

Сумма, которую вы снимаете, обычно ограничивается тем, что необходимо для покрытия расходов. Вам не нужно погашать снятие средств, но вы потеряете деньги из своего пенсионного фонда. Кроме того, вам, возможно, придется платить подоходный налог, а также штраф в размере 10% за досрочное снятие средств, если вы моложе 59 лет.½.

Загрузите приложение для авансирования зарплаты

Такие приложения, как Earnin, предоставляют вам доступ к деньгам из предстоящей зарплаты в зависимости от уже отработанных часов. Итак, если вы работаете и вам просто нужна небольшая сумма денег, чтобы продержаться до следующей зарплаты, вы можете рассмотреть возможность использования приложения .

Большинство приложений для предоплаты предлагают свои услуги бесплатно и без проверки кредитоспособности, хотя некоторые взимают ежемесячную плату или запрашивают добровольные чаевые. Также могут быть ограничения в зависимости от того, где вы работаете и работаете.

Приложения для авансового платежа должны использоваться в крайнем случае, а не в обычном режиме. В конце концов, если вам постоянно нужно занимать деньги до того, как вам заплатят, это может означать, что ваш бюджет нуждается в исправлении.

Кредит под залог дома или кредитная линия

Если вы являетесь домовладельцем, вы потенциально можете профинансировать свой выход из трудной ситуации, используя капитал, который вы вложили в свою собственность. Ссуда под залог недвижимости или кредитная линия дадут приток денежных средств за счет необходимости добавлять сумму обратно во «вторую ипотеку».

Минусы заимствования таким образом — затраты на закрытие и тот факт, что вы можете потерять свой дом, если не сможете вносить платежи в будущем.

Часто задаваемые вопросы: Ссуды на нужды

- Как я могу использовать ссуду на нужды?

- Могу ли я получить кредит на нужду, если я безработный?

- Насколько велики кредиты на нужды?

- Что делать, если я не могу претендовать на получение кредита на нужду?

- Влияют ли кредиты на тяжелые условия на мой кредит?

Как я могу использовать кредит на нужду?

Как и личный кредит, кредит на нужду можно использовать так, как вы считаете нужным. Например, один заемщик может использовать средства, вырученные от ссуды, для выплаты арендной платы своему арендодателю, в то время как другой может наверстать упущенное по счетам по кредитной карте. Ответственное использование кредита на нужду, конечно же, гарантирует, что вы преодолеете любые проблемы с вашим финансовым положением и окажетесь в лучшем положении, чтобы погасить свой новый долг.

Могу ли я получить ссуду на нужду, если я безработный?

Несмотря на то, что безработный может получить безработный кредит, это, безусловно, сложнее. Кредиторы рассматривают такие факторы, как ваш кредитный отчет и отношение долга к доходу, как свидетельство того, можете ли вы (или не можете) позволить себе погашение кредита. Без стабильного дохода может быть трудно получить одобрение кредитора. С учетом сказанного, некоторые более мелкие финансовые учреждения, предлагающие ссуды в связи с коронавирусом, могут полагаться на другие факторы, такие как ваша банковская история, если вы недавно потеряли часть или весь свой доход. Также может помочь подача заявки с кредитоспособным созаявителем или поручителем.

Кредиторы рассматривают такие факторы, как ваш кредитный отчет и отношение долга к доходу, как свидетельство того, можете ли вы (или не можете) позволить себе погашение кредита. Без стабильного дохода может быть трудно получить одобрение кредитора. С учетом сказанного, некоторые более мелкие финансовые учреждения, предлагающие ссуды в связи с коронавирусом, могут полагаться на другие факторы, такие как ваша банковская история, если вы недавно потеряли часть или весь свой доход. Также может помочь подача заявки с кредитоспособным созаявителем или поручителем.

Насколько велики кредиты на нужды?

Суммы ссуды в трудных условиях варьируются от сотен долларов до 5000 долларов. Это относительно небольшой кредит, который может помочь вам справиться с трудностями, встать на ноги и погасить свой долг в срок.

Что делать, если я не могу претендовать на получение кредита на нужду?

Если вы не можете претендовать на получение ссуды в трудную минуту самостоятельно, вы можете заручиться помощью созаемщика или поручителя, который является кредитоспособным. В противном случае вы можете полагаться на альтернативы, такие как кредиты 401 (k) или кредиты под залог дома. В качестве еще более краткосрочного решения вы можете поговорить со своим банком или кредитным союзом о его программах помощи в трудных условиях или загрузить надежное приложение, которое позволит вам увеличить вашу следующую зарплату.

В противном случае вы можете полагаться на альтернативы, такие как кредиты 401 (k) или кредиты под залог дома. В качестве еще более краткосрочного решения вы можете поговорить со своим банком или кредитным союзом о его программах помощи в трудных условиях или загрузить надежное приложение, которое позволит вам увеличить вашу следующую зарплату.

Влияют ли ссуды на невыплату долга на мою кредитоспособность?

Как и в случае с другими вариантами финансирования, ссуды на нужду могут положительно или отрицательно повлиять на ваш кредитный отчет. Вносите платежи вовремя, и ваш кредитный рейтинг улучшится. Пропустите платежи по кредиту, и вас могут ожидать еще одни трудности. Прежде чем брать кредит, поговорите со своими потенциальными кредиторами о том, как они будут сообщать информацию о вашем кредите в основные кредитные бюро.

Поделиться статьей

Получите персональные кредитные предложения от 5 кредиторов за считанные минуты

Рекомендуемое чтение

Лучшие личные кредиты с поручителем

Обновлено 31 марта 2023 г.

Добавление поручителя к вашему кредиту может помочь вам получить одобрение и даже может дать вам право на более высокую ставку. Вот список кредиторов, которые принимают поручителей.

ЧИТАТЬ ДАЛЕЕ

Что такое плата за создание?

Обновлено 21 марта 2023 г.

Помимо выплаты процентов, вы можете получить комиссию за отправку. Вот сколько они стоят, как их избежать и многое другое.

ЧИТАТЬ ДАЛЕЕ

Отказ в ссуде? 10 причин, почему и как получить одобрение

Каждый день тысячам людей отказывают в подаче заявления на жилищный кредит. В то время как закон требует, чтобы кредиторы предоставили заемщику бесплатный кредитный отчет и оценку, а также предоставили список основных причин своего решения или уведомление о том, как получить основные причины, у многих людей все еще есть вопросы. Мы здесь, чтобы помочь вам понять некоторые распространенные причины, по которым отказывают в выдаче кредита, и что вы можете сделать, чтобы улучшить ситуацию, чтобы ваше заявление было улучшено.

Мы здесь, чтобы помочь вам понять некоторые распространенные причины, по которым отказывают в выдаче кредита, и что вы можете сделать, чтобы улучшить ситуацию, чтобы ваше заявление было улучшено.

Почему отказывают в выдаче кредита?

1. Кредитный рейтинг недостаточно высок

Кредитор в первую очередь обращает внимание на кредитный рейтинг заемщика. Мы много писали о кредитном скоринге и о том, как он работает, в том числе о нашем бесплатном онлайн-курсе «Понимание вашего кредитного отчета и результатов». На кредитный рейтинг будут влиять длина вашей кредитной истории, использование кредита, история платежей и многое другое.

Что вы можете сделать: Когда дело доходит до вашего кредитного рейтинга, исправление основных данных является вашим главным приоритетом. Убедитесь, что ваш кредитный отчет точен и актуален. Во многих отчетах есть ошибки, которые могут снизить вашу оценку и помешать вам получить кредит. Вы также можете погасить счета, удалить просроченные долги и привести просроченные счета в актуальное состояние, чтобы убедиться, что ваш кредитный рейтинг точен и здоров.

2. Недавняя кредитная история или банкротство

Информация в вашем кредитном отчете не просто превращается в оценку — ваши кредиторы просматривают весь отчет и ищут все, что делает вас рискованным заемщиком. Если у вас было недавнее банкротство, вы недавно подали заявку на получение большого количества новых кредитов или у вас есть неоплаченные сборы или судебные решения, вам может быть отказано, даже если ваш кредитный рейтинг технически достаточно хорош для получения кредита.

Что вы можете сделать: Недавнее банкротство может сорвать заявку на кредит, но есть кредиторы, которые все еще будут работать с вами. Вы должны убедиться, что ваш кредитный отчет обновлен должным образом; если старые долги, которые были погашены в результате подачи заявления о банкротстве, все еще перечислены, они могут несправедливо повредить вашему счету. Вы можете добавить заявление из 100 слов, объясняющее обстоятельства вашего банкротства. Эти заявления могут иметь большое значение для того, чтобы помочь кредитору понять вашу ситуацию и принять правильное решение о кредитовании.

3. Отношение долга к доходу высокое

Основной причиной, по которой кредиторы отказывают заемщикам, является отношение долга к доходу (DTI) заемщика. Проще говоря, отношение долга к доходу сравнивает долговые обязательства человека с его/ее валовым доходом на ежемесячной основе. Таким образом, если вы зарабатываете 5000 долларов в месяц, а общая сумма платежей по долгу составляет 2000 долларов, ваш DTI составляет 40%. Это также известно как ваш «конечный коэффициент», если он включает в себя все ваши долги, такие как ипотека, кредитные карты, автомобили, студенческие кредиты и многое другое. Ваш «начальный коэффициент» учитывает только ваш платеж по ипотеке по сравнению с вашим доходом.

Эти отношения выражаются как переднее/заднее. Таким образом, если ваш ежемесячный валовой доход составляет 5 000 долларов США, ваш платеж по ипотеке составляет 1 200 долларов США, а общая сумма платежей по долгам составляет 2 000 долларов США, ваше соотношение составляет 24/40.

Обратите внимание, что ипотечный платеж включен в оба расчета. Бэкэнд отличается тем, что включает в себя и другие долговые обязательства. Такие вещи, как пособие на ребенка и алименты, считаются своего рода долгом и включаются в конечный коэффициент.

Что вы можете сделать:Улучшение отношения вашего долга к доходу может включать погашение долга, увеличение дохода или принятие каких-либо мер для корректировки платежа по ипотеке. Есть много стратегий, которые вы можете использовать, чтобы улучшить эти цифры и увеличить свои шансы на получение одобрения.

4. Стаж работы непостоянен

Одним из факторов, к которому серьезно относятся кредиторы, является ваша гарантия занятости. Они хотят быть уверены, что вы сможете вносить платежи по ипотеке в течение многих лет. Если вы недавно сменили работу или находитесь в процессе смены работы, это может быть тревожным сигналом для кредитного специалиста.

Даже если вы меняете должность у одного и того же работодателя, кредиторы могут стать пугливыми. Если ваша новая позиция не кажется достаточно похожей на вашу предыдущую, вы можете выглядеть как более рискованное предложение; если ваша новая работа не сработает, вы можете быть без работы или понижены в должности до должности, на которой вы не сможете позволить себе кредит.

Если ваша новая позиция не кажется достаточно похожей на вашу предыдущую, вы можете выглядеть как более рискованное предложение; если ваша новая работа не сработает, вы можете быть без работы или понижены в должности до должности, на которой вы не сможете позволить себе кредит.

Убедитесь, что вы точно и полностью документируете все свои источники дохода. Не позволяйте вашему ипотечному страховщику или кредитному специалисту обнаруживать неприятные сюрпризы; неспособность должным образом документально подтвердить свой доход является основной причиной отказа в выдаче кредита.

5. Подходящего дохода недостаточно

Хотя ваш кредитный рейтинг вообще не влияет на ваш доход, кредиторы будут внимательно следить за этим. Помимо того, что ваш трудовой стаж, который мы установили, должен быть как можно более стабильным, ваш доход должен быть регулярным и достаточным, чтобы позволить вам оплачивать платежи по кредиту.

Не все доходы будут учитываться; при расчете отношения долга к доходу (DTI) учитывается только «соответствующий доход». Если вы получаете денежный доход, о котором не сообщается, или определенные бонусы и комиссионные, они могут не помочь вам с одобрением кредита. Самозанятым людям придется очень много работать, чтобы их доход учитывался при подаче заявления.

Если вы получаете денежный доход, о котором не сообщается, или определенные бонусы и комиссионные, они могут не помочь вам с одобрением кредита. Самозанятым людям придется очень много работать, чтобы их доход учитывался при подаче заявления.

Любое изменение в вашем доходе после того, как вы получите предварительное одобрение, остановит процесс выдачи кредита. Любые крупные недавние депозиты или банковские переводы вызовут вопросы у вашего страховщика. Они захотят задокументировать, когда и откуда поступили деньги, и это замедлит процесс.

Не делайте случайных переводов или депозитов; как только процесс кредита начнется, поддерживайте статус-кво! Единственные депозиты, которые должен видеть ваш кредитор, — это ваши регулярные, предсказуемые зарплаты (предпочтительно перечисляемые напрямую на ваши банковские счета). На этом этапе процесса заимствования следует избегать необычных операций. Если вы не можете должным образом документировать свой доход, вам, скорее всего, откажут.

Убедитесь, что вы точно и полностью документируете все свои источники дохода. Не позволяйте вашему ипотечному страховщику или кредитному специалисту обнаруживать неприятные сюрпризы; неспособность должным образом документально подтвердить свой доход является основной причиной отказа в выдаче кредита.

6. Долги не разглашаются

Как и при смене работы или внесении вкладов, важно не брать новые долги после начала кредитного процесса. Андеррайтер вернется и проверит ваш кредитный отчет до окончательного утверждения, даже если вы были предварительно одобрены. Вы же не хотите оставлять для них неприятные сюрпризы в своем кредитном отчете. Выйти и получить автокредит, пока вы пытаетесь получить одобрение на ипотеку, определенно может быть отклонено ваше заявление.

Некоторые частные долги, которых нет в вашей кредитной истории, все же могут появиться в поиске по общедоступным записям, поэтому убедитесь, что вы раскрываете их заранее, чтобы избежать проблем позже в процессе кредита. Такие вещи, как алименты, могут не показаться долгом сами по себе, но они должны быть включены в ваше заявление, поскольку это финансовые обязательства, которые вы должны выполнить, и они будут учтены в вашем DTI.

Такие вещи, как алименты, могут не показаться долгом сами по себе, но они должны быть включены в ваше заявление, поскольку это финансовые обязательства, которые вы должны выполнить, и они будут учтены в вашем DTI.

Не упускайте из своего заявления ни одного из своих долговых обязательств, даже долгов, которые могут не отображаться в вашем кредитном отчете. Кредиторы дотошны, и они узнают обо всех ваших долгах, так что вы можете сразу признать все свои обязательства.

7. Риск для кредитора слишком высок

Обеспеченные кредиты требуют обеспечения для утверждения. Если вы получите обеспеченный кредит под залог вашего автомобиля, кредитор заберет ваш автомобиль, если вы не заплатите. При ипотечном кредите само имущество может быть конфисковано, если вы не можете заплатить, но кредиторы берут на себя риск больших потерь, если им придется продать дом с аукциона. Если вы вносите большой первоначальный взнос, вы делаете это менее рискованным для кредитора, поскольку они могут вернуть свои деньги, даже если продадут ваш дом с аукциона по цене ниже рыночной.

Кредиторы также хотят убедиться, что у вас остались денежные резервы после внесения первоначального взноса. Налоги, расходы на переезд, ремонт дома… эти вещи могут сократить ваши сбережения, и кредиторы это знают. Они хотят быть уверены, что у вас достаточно наличных денег, чтобы пройти первые несколько месяцев владения жильем, и у вас не возникнет проблем с оплатой сразу.

Что вы можете сделать:Накопите, чтобы сделать самый большой первоначальный взнос, который вы можете, и отложите наличные деньги, чтобы убедиться, что вы действительно можете позволить себе владение домом.

8. В вашей заявке есть ошибки

Если в вашей заявке есть какие-либо ошибки или ошибки, кредитор увидит их, и ваша заявка на кредит может быть отклонена на месте. Кредиторам нужно рассмотреть множество заявок, и та, которая неполная или изобилует ошибками, не будет стоить их времени.

Если что-либо в вашем заявлении преувеличено, например ваш доход, это создаст проблемы. Вам необходимо документировать каждый источник дохода, который вы указываете в своем заявлении, а также все долговые обязательства, которые у вас есть. Все, что вы упустите или преувеличите, вернется к вам в процессе андеррайтинга.

Вам необходимо документировать каждый источник дохода, который вы указываете в своем заявлении, а также все долговые обязательства, которые у вас есть. Все, что вы упустите или преувеличите, вернется к вам в процессе андеррайтинга.

Полностью заполните заявку; не упускайте из виду информацию о предыдущих банкротствах, потерях права выкупа или коротких продажах. Отчет и убытки, которые у вас есть — кредиторы будут тщательно проверять ваши налоговые декларации, поэтому убедитесь, что вы документируете то, что они увидят в вашей заявке на кредит.

9. Неподходящее время для жизненных событий

Недавнее банкротство, развод, судебная тяжба или проблемы со здоровьем могут помешать вам получить ипотечный кредит. Иногда приходится ждать, пока обстоятельства сложатся.

При вторичной ипотеке у кредиторов будет период ожидания, если дом недавно был на рынке. Не подавайте заявку на вторую ипотеку или рефинансирование, если вы недавно выставили свой дом на продажу.

Иногда кредит срывается не по вашей вине. Если продавец недвижимости, которую вы пытаетесь купить, не может получить четкое право собственности или у него есть проблемы с получением ипотечного страхового покрытия на недвижимость, вам может быть отказано, даже если ваша заявка идеальна.

Наконец, плохой или неопытный ипотечный специалист может привести к отказу в кредите. Независимо от того, пропустили ли они законные ранние предупреждающие знаки в вашем заявлении, которые можно было бы исправить, или они допускают ошибки новичка, вы, возможно, только что столкнулись с неудачей, когда подали заявку на кредит.

Что вы можете сделать: Проведите предварительную работу, чтобы убедиться, что вы выбрали правильное время. Заранее просмотрите свой кредитный отчет и убедитесь, что нет никаких сюрпризов, когда вы идете подавать заявку на кредит. Заранее соберите все необходимые документы, включая W2 и налоговые декларации, платежные квитанции, банковские выписки и т. д. Будьте готовы задокументировать все свои источники дохода и все свои финансовые обязательства.

д. Будьте готовы задокументировать все свои источники дохода и все свои финансовые обязательства.

10. Субъективный отказ кредитора

Даже после того, как все остальное сделано и заявка выглядит хорошо, специалист по ипотечному кредитованию может просмотреть вашу заявку и понизить ее до отказа на основании субъективных факторов. Если вы работаете не по найму, работаете недолго, имеете короткую кредитную историю или просто не имеете достаточного количества денежных средств в банке, ваш андеррайтер может отклонить заявку на получение кредита, которая была первоначально одобрена.

Это называется «многоуровневый риск». Несмотря на то, что приложение одобрено компьютером, человек может просмотреть несколько негативов и решить, что это слишком рискованно. Даже если у вас есть первоначальный взнос, вам может быть отказано, если эти средства были подарком, а не деньгами, которые вы заработали. Кредиторы также могут быть недовольны, если увидят, что ваш новый платеж по ипотеке будет значительно выше, чем арендная плата, которую вы привыкли платить.

В вашем распоряжении бесплатные консультации по кредитам и долгам, консультации перед покупкой жилья и другие услуги. Уже 48 лет мы помогаем сообществу встать на путь финансовой свободы.

Независимо от того, было ли отклонено ваше заявление на получение кредита или вы только начинаете процесс подачи заявления на получение кредита, позвоните нам сегодня по телефону 800-294-3896, чтобы получить бесплатную конфиденциальную помощь. Мы поможем вам определить наилучший план для получения кредита, который вам нужен.

Стратегии преодоления отказа в кредите

Перед подачей заявки на кредит:

- Соберите все необходимые документы. Отсутствующие документы приводят к отклонению кредитов.

- Накопите сбережения, чтобы позволить себе первоначальный взнос и создайте резерв наличности.

- Погасите долги, чтобы улучшить свою кредитную историю и DTI.

- Проверьте свой кредит и убедитесь, что все верно и актуально.

Обратитесь к любым отрицательным элементам.

Обратитесь к любым отрицательным элементам. - Полностью и правильно рассчитайте свой доход.

- Ознакомьтесь с нашим «Путеводителем по домовладению».

Если вам уже отказали в выдаче кредита:

- Если вы этого еще не сделали, проверьте свой кредитный отчет. Убедитесь, что ваша положительная кредитная история включена вместе с отрицательной. Исправьте ошибочную или устаревшую информацию.

- Поговорите с вашим кредитором; в соответствии с Законом о равных кредитных возможностях кредитор должен предоставить письменное объяснение того, почему вам было отказано. Квалифицированный консультант может просмотреть этот документ вместе с вами и помочь вам понять все, что в нем написано.

- Работайте над удалением любых отрицательных кредитных записей в ваших отчетах; вы можете договориться об этом удалении в обмен, например, на погашение счета по сбору платежей.

- Работайте над восстановлением хорошей кредитной истории, либо обновив просроченные счета, либо создав новую кредитную историю, которой вы сможете успешно управлять.

- Если вам было отказано из-за отсутствия достаточных ресурсов или дохода, рассмотрите программы для заемщиков с низким и средним доходом или кредиты с более низким первоначальным взносом, такие как кредиты FHA или VA, если вы соответствуете требованиям. Наши консультационные услуги для домовладельцев могут помочь вам определить, какие программы лучше всего подходят для вашей ситуации.

- Пересмотрите условия кредита — если кредит был слишком близок к 100% стоимости недвижимости, вам будет отказано. Вы должны стремиться занять 80% или меньше стоимости дома, чтобы не платить PMI (частное ипотечное страхование). Если вам просто необходимо занять больше, держите кредит ниже 95% от стоимости дома. Либо увеличив первоначальный взнос, либо снизив цену продажи до 95% от стоимости, вы сможете получить еще одну сдачу. Подумайте о том, чтобы получить новую оценку, если вы считаете, что недвижимость была оценена неправильно.

- После того, как вы получите консультацию или помощь, чтобы исправить все, что, возможно, мешало вам в первый раз, подайте заявку на новый кредит и представьте себя в лучшем свете.

Обратитесь к любым отрицательным элементам.

Обратитесь к любым отрицательным элементам.