Как узнать номер расчётного счета банковской карты Сбербанка

Счет банковской карты представляет собой счет, на котором находятся денежные средства держателя. Он формируется согласно банковской номенклатуры счетов, состоит из 20 цифр, и несет в себе определенную информацию, позволяющую идентифицировать владельца и проводить денежные операции. Это не номер банковской карты, расположенный непосредственно на пластике.

Номер счета не требуется при ежедневных покупках в магазинах, для оплаты товаров и услуг через интернет. Он необходим при переводах на карту денежных средств по реквизитам от третьего лица, при платежах юридическим лицам, когда осуществляются переводы средств за границу, по номеру счета делаются перечисления государственных пособий и т. д.

Запоминать или записывать счет не нужно, необходимо знать, где получить информацию просто и быстро.

Содержание статьи

Способы узнать номер счета

Есть несколько вариантов узнать реквизиты собственной карты: в договоре, через банкоматы, в личном кабинете, через звонок на горячую линию и т.

В договоре о предоставлении в пользование банковской карты

При получении карты, банк заключает с клиентом договор о предоставлении в пользование банковской карты. Он подписывается обеими сторонами и один экземпляр передается вместе с пластиком владельцу. В конце договора, в разделе «Адреса и реквизиты сторон» указываются все реквизиты банковской карты, в т. ч. номер ее счета.

Если оформлена кредитная карта, номер ее счета будет указан в кредитном договоре или в договоре оферте, при оформлении займа онлайн.

На конверте с пин-кодом

Когда клиент получает карту, она передается ему вместе со специальным запечатанным конвертом, который содержит информацию о пин-коде. Конверт рекомендуется сохранить и убрать от посторонних лиц. Он открывает доступ к денежным средствам, имеющимся на карте. Кроме пин-кода, на конверте имеются реквизиты пластика, фамилия, имя, отчество владельца и его номер счета.

Найти информацию в квитанции

Если владелец карты осуществляет с ее помощью оплату товаров и услуг, в качестве подтверждения совершения операции ему предоставляется чек об оплате. Данный документ содержит информацию о номере счета, с которого произведена транзакция. Надо внимательно просмотреть квитанцию и найти 20-значный номер.

Через интернет банкинг

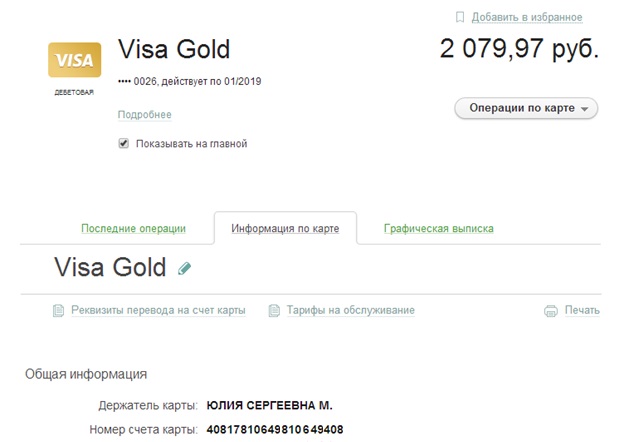

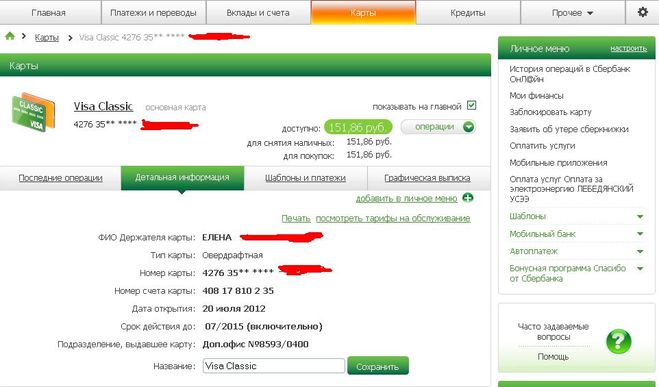

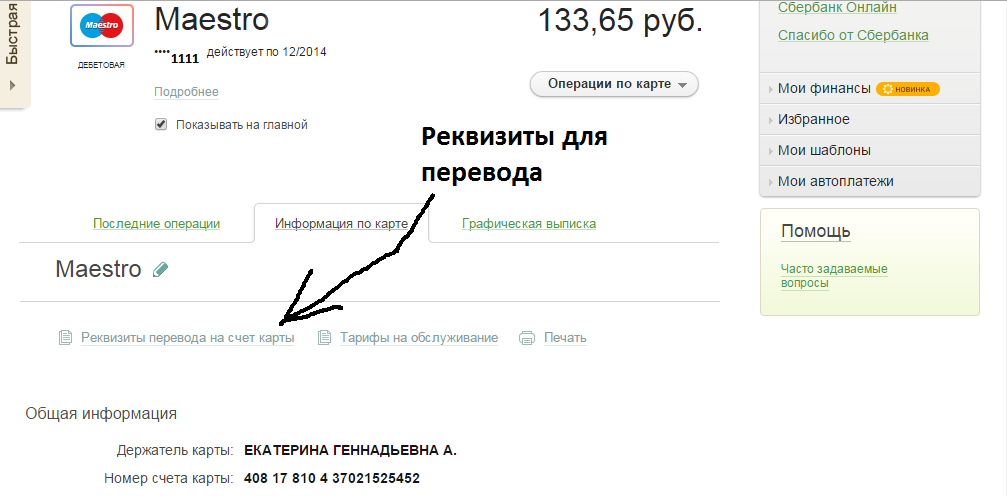

Наиболее простым и доступным на сегодняшний день, является способ узнать счет через интернет банк. Этим вариантом можно воспользоваться, находясь дома и на работе, получить сведения можно через банкомат. Главное быть зарегистрированным в системе. Информация будет доступна с компьютера или мобильного устройства держателя карты.

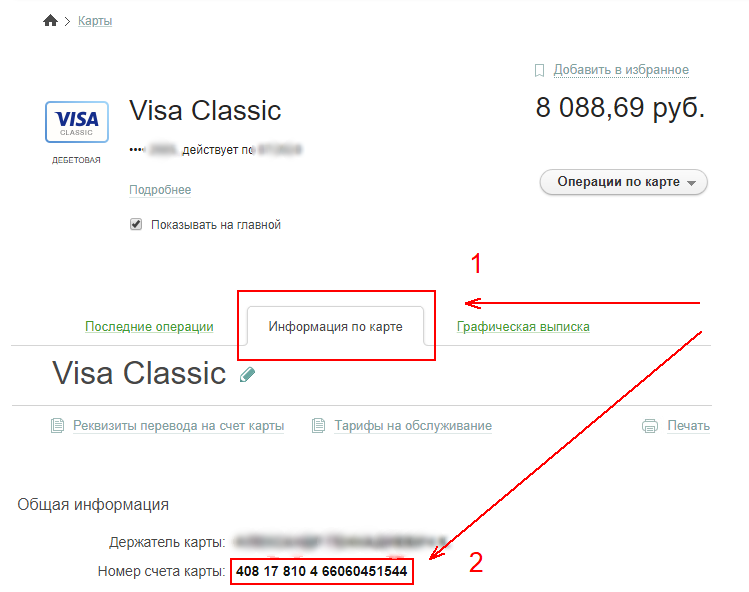

Для получения сведений, пользователь совершает следующие действия:

- Заходит на официальный сайт банка, который выпустил карту.

- Нажимает «Вход в Личный кабинет».

- Вводит свой логин и пароль.

- После входа, ему будет доступна вся информация о карточном продукте, в т.

ч. номер счета. Он находится на главной странице личного кабинета, состоит из 20 цифр, поэтому его невозможно перепутать с другими данными.

ч. номер счета. Он находится на главной странице личного кабинета, состоит из 20 цифр, поэтому его невозможно перепутать с другими данными.

Дополнительно, при наличии у пользователя мобильного банка, получить данные можно с его помощью. Для этого достаточно войти в систему с мобильного телефона.

Через банкомат

Найти данные можно при помощи банкомата, только для этого потребуется до него дойти. Далее потребуется совершить любое действие с карточкой: снять наличные, перевести деньги на другой счет, оплатить услуги и т. д. При проведении операции на экране появиться номер счета, с которого проводится транзакция. Только его необходимо записать в момент, когда банкомат осуществляет транзакцию, т. к. потом на экране появиться информация «Операция завершена».

Более удобный способ получить информацию через банкомат имеют зарегистрированные пользователи. Им необходимо вставить карту в банкомат, ввести пин-код, войти в личный кабинет и просмотреть информацию о своем счете, которая будет отражена на главной странице.

Звонок на горячую линию

Узнать информацию можно, позвонив на горячую линию банка.

8 800 555 55 50 – автоматизированный, круглосуточный, бесплатный номер поддержки. Он многоканальный, поэтому дозвониться на него не составит труда.

Для получения данных клиент в обязательном порядке должен пройти идентификацию: назвать свои ФИО, номер карты и секретное слово. Его придумывает сам клиент, при оформлении заявления на пластиковую карту. Далее пользователь может задавать предметные вопросы, содержащие конфиденциальную информацию. Реквизиты счета относятся как раз к закрытым сведениям по карте.

Визит в отделение банка

Несмотря на наличие множества вариантов узнать свой номер счета, многие владельцы пластиковых карт обращаются непосредственно в отделение кредитной организации. В основном, это пенсионеры, которые больше доверяют информации, полученной от специалистов, чем автоматизированным данным. Также таким образом получать данные необходимо, когда требуется официальное подтверждение наличия счета в банке.

Для того, чтобы получить номер счета потребуется паспорт и сама карта. Менеджер компании найдет пользователя в базе данных по паспортным данным и предоставит ему нужную информацию. Если требуется, данные будут распечатаны и заверены исполнителем операции и печатью банка.

Способов узнать реквизиты карты несколько, всегда можно выбрать наиболее приемлемый и удобный вариант. Чтобы информация не попала в третьи руки, лучше не пытаться ее каким-то образом сохранить: записать номер и хранить в бумажнике, в записной книжке и т. д. При наличии нескольких счетов данные можно перепутать и совершить операцию по другим реквизитам.

При необходимости лучше воспользоваться изложенными способами и посмотреть номер счета той карты, которая требуется на данный момент.

Номер счета карты — что это, как узнать номер счета банковской карты

Мы все чаще пользуемся банковскими картами для платежей в интернете и переводов. Такие операции требуют заметно больше самостоятельных действий, чем простое снятие наличных и расчеты картой. Нужно знать не только ПИН-код, но также номер карты, месяц и год окончания ее работы, коды CVV/CVC. Мы сообщаем номер карты, чтобы на нее можно было сделать перевод, и сами узнаем номера чужих карт для переводов на них.

Нужно знать не только ПИН-код, но также номер карты, месяц и год окончания ее работы, коды CVV/CVC. Мы сообщаем номер карты, чтобы на нее можно было сделать перевод, и сами узнаем номера чужих карт для переводов на них.

Последние новости:

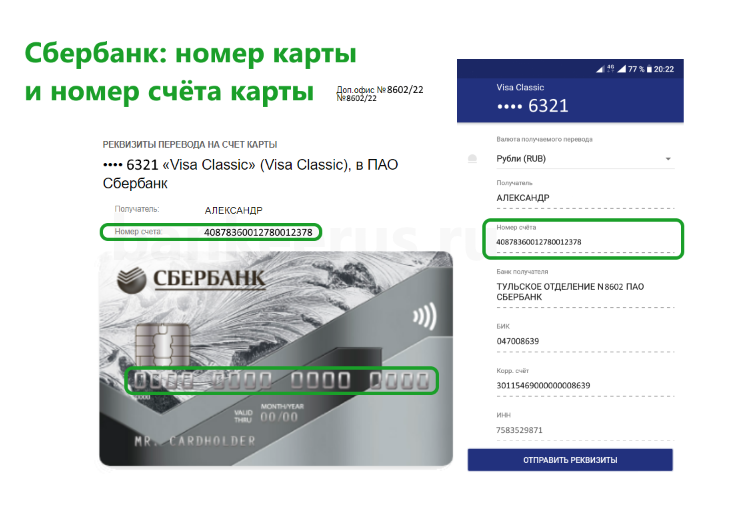

Но! Номер банковской карты и номер счета карты – не одно и то же!

Что такое номер счета карты?

Номер счета банковской карты – это данные счета в банке, к которому привязана карта, это лицевой счет. К такому счету могут быть выпущены и дополнительные карты с номерами отличными от основной.

Если пластиковая или виртуальная карта прекращает работу по сроку или теряется, то взамен выпускается новая карта с другим номером. А номер лицевого счета сохраняется.

Номер карты бывает известен многим, а номер лицевого счета карты составляет банковскую тайну.

Для чего нужен номер счета банковской карты?

Для того чтобы на счет могли переводить денежные средства. Примеры этого:

- зачисление заработной платы и других подобных платежей;

- переводы средств на карту из тех мест, где не производят операции с картами: в кассах других банков, в почтовых отделениях.

Зачисление денег вначале происходит на лицевой счет, а затем уже эти средства становятся доступны для снятия с карты.

Как узнать номер счета банковской карты?

Номер лицевого счета банковской карты можно прочесть в договоре на обслуживание карты.

Номер счета карты можно узнать в банке ее выпустившем. Для этого придется предъявить сотрудникам банка паспорт или иное удостоверение личности.

Номер лицевого счета можно увидеть в личном кабинете Интернет-банка или Мобильного банка, если такая услуга подключена.

В отношении номера лицевого счета банковской карты можно дать три полезных совета:

- Не сообщать посторонним номер лицевого счета своей карты.

- Не терять, не выбрасывать, никому не передавать банковские документы на карту.

- При подозрении на то, что кто-то получил доступ к счету, нужно немедленно известить об этом банк-эмитент карты

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Как узнать номер счёта банковской карты? Свой номер счета карты

Когда клиент получает в первый раз свою банковскую карту, он по ошибке думает, что все эти цифры, которые выгравированы на пластике, и есть номер банковского счета, куда будут поспать заработанные вами деньги.

Когда клиент оформляет дебетовую или кредитную карту, сотрудник банка так же открывает отдельный банковский счет, к которому привязывается ваша банковская карта. Аналогично выглядит и ситуация с кредитным пластиком. Именно на отдельный привязанный счет и будут поступать ваши пенсии, зарплаты и другие переводы.

Для раскрытия темы и ответа на злободневный вопрос как узнать банковский номер своей карты, как его расшифровать мы расскажем в этой статье.

Приятного чтения.

Что такое номер счета карты

Начнем с банального, и ответим на вопрос, что такое номер банковской карты. Как говорится в Википедии, это двадцатизначный текущий банковский счет, который открывается на имя заявителя при получении банковской карты. К данному счету и привязывается ваш пластик, что бы вы могли без проблем использовать карточку в банкоматах и при оплате покупок. Банковские карты — это отличная замена устаревшим сберегательным книжкам.

Банковский счет может быть текущим, расчетным, карточным, до востребования и т. д. Номер счета — это такой уникальный идентификатор, который позволяет банку точно определять получателя транзакции или платежа. Обычно используется 20-ти значный номер.

д. Номер счета — это такой уникальный идентификатор, который позволяет банку точно определять получателя транзакции или платежа. Обычно используется 20-ти значный номер.

Сама же банковская карта позволяет клиенту банка без посещения финансовой организации производить операции со своим счетом в устройствах самообслуживания клиентов, банкоматах, производить оплату услуг через терминалы.

Как расшифровывается номер расчетного счета банковской карты

Теперь давайте рассмотрим вопрос, из чего состоит номер расчетного счета.

Если обратиться к законодательству, а именно Положению банка России от 16 июля 2012 года «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ», можно резюмировать, что расчетный счет — это число из двадцати знаков, которое состоит из следующих блоков:

[info_border pre_border_color=»red» width=»100%» text_align=»left» hex_border_color=»» hex_text_color=»»]AAA BB CCC D EEEE FFFFFFF,[/info_border]

Теперь, для лучшего понимания, дадим расшифровку каждому блоку цифр:

- AAA — так маркируется балансовый счет первого порядка номенклатуры баланса банка.

Данные номера, согласно новому Плану, состоят из трех цифр в диапазоне от 102 до 705.

Данные номера, согласно новому Плану, состоят из трех цифр в диапазоне от 102 до 705. - BB — это так же часть синтетического счета, который предусмотрен новым Порядком ведения банковских счетов. Он обозначает содержание проводимых операций, путем прибавки двух цифр к номеру счета первого порядка.

- CCC — это код валюты, к которой открыт ваш счет. К примеру Российский рубль маркируется цифрой 810, а долларовый — 840. Коды для всех остальных вы можете найти актуальном Общероссийском классификаторе валют в редакции от 2012 года.

- D — контрольный ключ, который генерируется специальным алгоритмом банковской программы и служит для проверки правильности номера счета.

- EEEE — данный блок цифр обозначает кодовое обозначение подразделения банка, где открыт счет. Согласно стандарту он является четырехзначным.

- FFFFFFF — индивидуальный номер лицевого счета для внутрибанковского использования.

Каждому клиенту присваивается уникальная комбинация.

Каждому клиенту присваивается уникальная комбинация.

На картинке представлены различные примеры счетов и вариантов цифровых обозначений с ОКВ для валютных и рублевых.

Отдельно хочется отметить: цифровая комбинация счетов физических лиц обычно начинается с цифр 40817, обозначающие, что данный счет не предназначен для предпринимательской деятельности и используется исключительно для учета средств физических лиц. Так же подобными цифрами обозначаются те счета, к которым привязывается банковская карта владельца.

[toggle title=»Так же будет интересно:»]

Где взять вопросы на игру Клевер;

Отзывы клиентов Airclub;

[/toggle]

Для лиц, не являющихся гражданами РФ, но открывающим в местных банках счет и получающих банковский пластик, первые цифры маркировки выглядят иначе: 40820.

Для собирающих пожертвования, получающие денежные переводы с пометкой «прочее» открываются счета с маркировкой 42301. Так же для нерезидентов РФ, но получающих финансирование в виде спонсорских пожертвований, цифры счета будут такие: 42301.

Внимание: клиент банка может открыть себе счет в любом отделении, выбрать валюту, вид которой указывается в специальном договоре, согласно требованиям, предъявляемым Центральным банком РФ.

Хочу узнать номер банковского счета, как это сделать?

Если возникает ситуация, когда необходимо в бухгалтерию для работодателя или же по другой причине знать номер счета своей карты, следует воспользоваться именно одним из способов, указанных в нашей инструкции. Повторим еще раз — те цифры, которые изображены на вашей пластиковой банковской карте не имеют ничего общего с номером привязанного счета.

Номер карты — всего лишь номер банковской карты. Если вы будете перевыпускать ее по истечению срока действия, то указанный номер всегда будет разный, в отличие от номера банковского счета, который является постоянным.

Актуальные действующие способы, с помощью которых можно узнать точный номер своего банковского счета, который привязан к карте:

Заслуживающий отдельного освещения способ — посмотреть реквизиты при помощи банкомата. Обычно, если вы снимаете деньги, то вам выводится информация о привязанном счете. Вам остается только его зафиксировать и продолжить операцию. Однако помните, что на все у вас дается ограниченное время, по истечению которого банкомат задержит вашу карту. В подобном случае все равно придется обращаться на горячую линию и писать кучу заявлений.

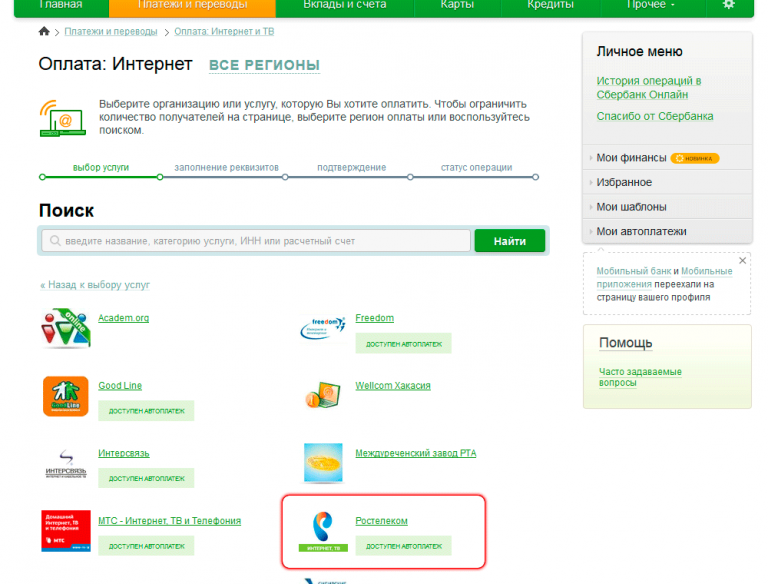

- Самый, на наш взгляд, оптимальный способ — воспользоваться системой Сбербанк онлайн, мобильный банк или любым другим способом, который позволяет использовать интернет банкинг. Номер вашего счета можно посмотреть в Сбербанке онлайн

Обычно на главной странице входа в личный кабинет онлайн банка вам доступна через режимы вся интересующая информация.

Где нужно предоставлять номер счета карточки?

Сфера применения номера счета достаточно широка.

Вам необходимо указывать его при оплате покупок или услуг, получении различных переводов, зарплаты и т.д.

Так же он нужен если вам будут переводить какую-то сумму из-за границы, однако в подобном случае может потребоваться дополнительная информация, например код СВИФТ вашего банковского отделения.

Надеемся, что указанная инструкция оказалась полезной, и вы поделитесь статьей с друзьями в социальных сетях.

Мне нравитсяНе нравитсяКак узнать номер счета карты «Сбербанка»: способы уточнения информации

Клиенты «Сбербанка» не задумываются о том, что у карточки и у счета разные номера. Эта информация не важна для них до тех пор, пока не потребуется предъявить реквизиты кредитки. В этом случае и возникает вопрос, как узнать номер счета карты «Сбербанка».

Для чего могут потребоваться реквизиты

Номер счета – данные, к которым привязана кредиткаБанковские реквизиты карты могут частично указываться на самом пластике. Однако более подробную информацию придется уточнить дополнительно. Основными данными банковской карточки являются:

Однако более подробную информацию придется уточнить дополнительно. Основными данными банковской карточки являются:

- Фамилия и имя владельца. Эта информация может находиться на кредитке, если она именная.

- Номер кредитки. Он состоит из шестнадцати цифр, выдавленных на передней стороне пластика.

- Сроки окончания обслуживания. Дату завершения обслуживания можно найти сзади на карте.

- CVV2 или CVC2 – коды безопасности, находящиеся на обратной стороне.

- Номер расчетного счета. Информации о нем на карте нет, поэтому ее придется искать самостоятельно.

Чаще всего вышеперечисленные реквизиты нужны, чтобы в будущем передать их работодателю. Указанная информация понадобится ему для перечисления заработной платы. Также многие предприниматели, которые часто производят безналичные расчеты, обмениваются реквизитами со своими партнерами по бизнесу. Это позволяет организовать полноценную работу небольшого предприятия или крупной компании.

Важно! Чаще всего одного номера кредитки бывает недостаточно, поэтому нужно получить всю доступную информацию о банковском счете.

Для чего открывают лицевой счет

Денежные переводы – одна из причин открытия лицевого счетаЧаще всего открывают лицевой счет обычные граждане. Делается это во время заключения договоров о внесении финансовых средств на личный вклад. Номер состоит из двадцати цифр, которые образуют уникальный код. С его помощью банковские учреждения могут проводить аналитический учет и следить за выполнением денежных расчетных операций.

Под лицевым счетом понимают следующее:

- специальную учетную запись в банке, с помощью которой ведется учет финансовых средств;

- часть номера расчетного счета, использующаяся для дальнейшей идентификации клиента;

- аккаунт определенного клиента в интернет-банкинге или во время открытия вклада для проведения расчетных операций.

Лицевой счет клиентами банка может использоваться для следующих целей:

- хранение денежных накоплений на вкладе;

- получение заработной платы или денежных вознаграждений от физических лиц;

- оформление или погашение кредита;

- перевод финансовых средств.

Дополнительная информация! У лицевого счета есть определенные ограничения. Им нельзя пользоваться людям, которые собираются заниматься предпринимательской деятельностью. Он подойдет только для осуществления обязательных платежей и оплаты налогов.

Отличия номеров карты и счета

Номер банковской карты – специальный идентификатор, с помощью которого сообщается о том, что во время платежа была использована определенная кредитка. Состоит из шестнадцати цифр, которые образуют абсолютно уникальный номер. Он находится на лицевой стороне карточки. По напечатанным числам можно проверить, к какой именно платежной системе принадлежит кредитка. Например, если номер начинается с цифры 4, значит это Виза. Цифра 5 используется платежной системой МастерКард, а 6 – Маэстро.

Номер карточки – уникальный идентификатор кредиткиИспользуется номер банковской карты в следующих случаях:

- во время оплаты товаров в интернете, когда приходится вводить реквизиты кредитки;

- при переводе финансовых средств на другую банковскую карточку.

На номере счета хранятся финансовые средства клиентов, которые можно снять при помощи привязанной к нему карты. В отличие от кредиток, такие номера используются для:

- оформления внутрибанковских или межбанковских денежных переводов;

- оплаты платежей, предназначенных для юридических лиц.

Дополнительная информация! Номер банковского счета состоит из двадцати цифр. Он не отображается на поверхности карт.

Способы получения информации

Многих интересует, как узнать номер счета банковской карты. Существует несколько способов, с помощью которых можно это сделать.

При помощи «Сбербанк онлайн» или официального сайта

«Сбербанк онлайн» – полезный сервис для управления банковскими картамиНекоторые люди пытаются определять реквизиты при помощи официального сайта. С его помощью получить интересующую информацию можно двумя способами:

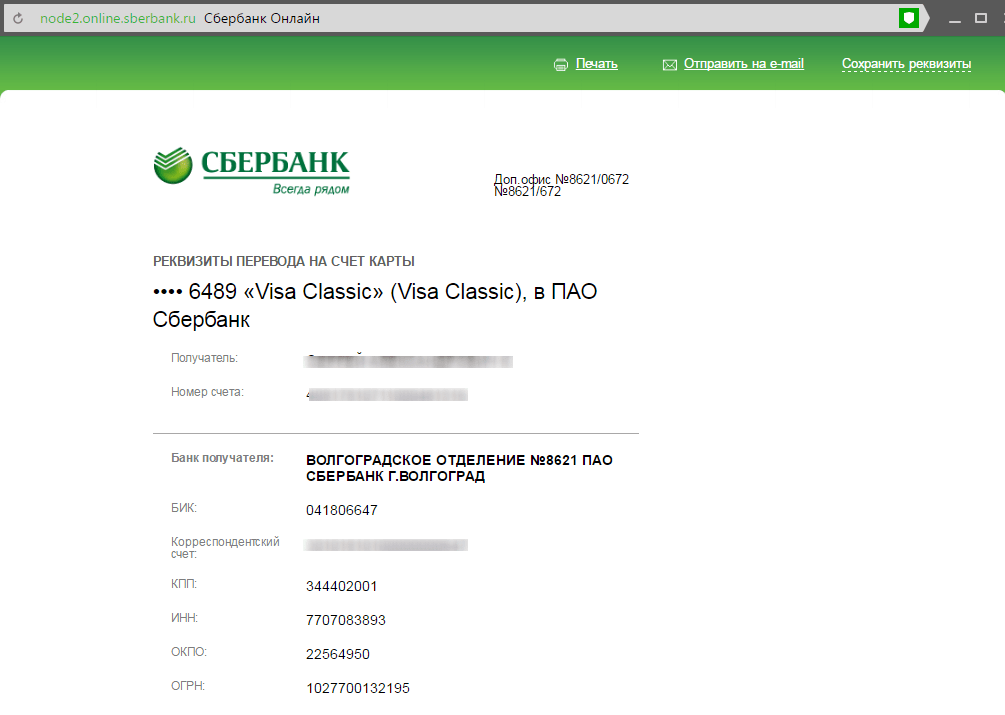

- Клиенту понадобится заранее узнать номер расчетного счета.

Он поможет найти реквизиты банковского отделения, где обслуживается кредитка. Необходимо перейти на официальный сайт «Сбербанка», выбрать регион проживания и перейти во вкладку «О банке». Здесь есть раздел «Реквизиты», содержащий всю нужную информацию.

Он поможет найти реквизиты банковского отделения, где обслуживается кредитка. Необходимо перейти на официальный сайт «Сбербанка», выбрать регион проживания и перейти во вкладку «О банке». Здесь есть раздел «Реквизиты», содержащий всю нужную информацию. - Нужно зайти на официальный сайт в раздел «Реквизиты» и выбрать «Проверка». На экране появится текстовое поле, в которое надо ввести 20-значный номер.

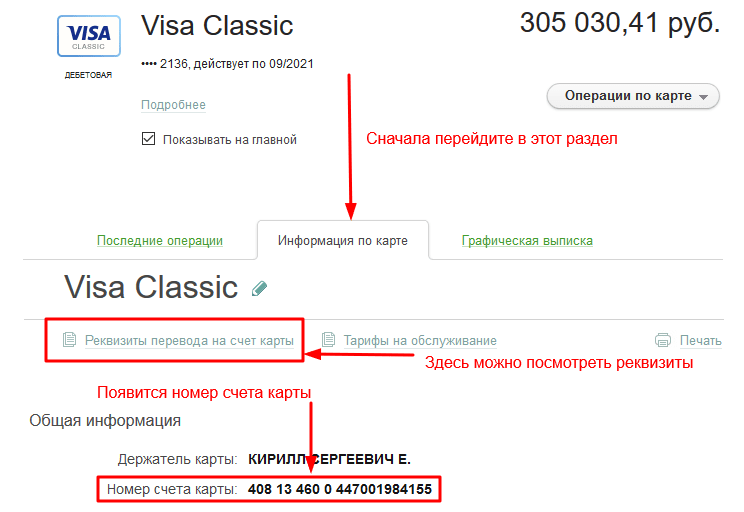

Находить интересующую информацию о карточном счете можно при помощи сервиса и мобильного приложения «Сбербанк онлайн». Для этого необходимо сделать следующее:

- Перейти в «Личный кабинет».

- Открыть раздел «Карты».

- Перейти во вкладку «Подробная информация».

- Нажать на «Реквизиты».

Если клиент зашел в «Личный кабинет» при помощи персонального компьютера, он сможет распечатать полученную информацию. Для этого необходимо нажать на кнопку «Печать». Также получатель может отправить данные на адрес своей электронной почты или на мобильный телефон СМС-сообщением. Чтобы сделать это, придется кликнуть на кнопку «Отправить реквизиты».

Чтобы сделать это, придется кликнуть на кнопку «Отправить реквизиты».

Важно! При отправке данных на E-mail нужно быть очень осторожным и внимательным, чтобы случайно не ввести неверный электронный адрес.

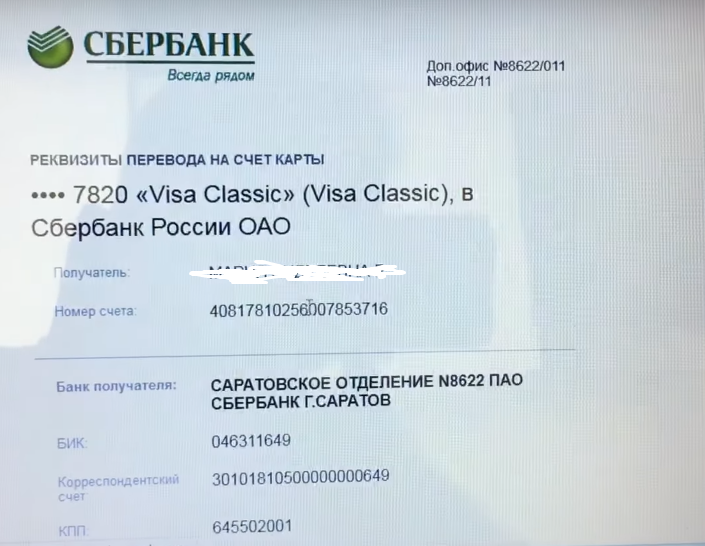

В банковском отделении

Расчетный номер можно узнать в любом отделении «Сбербанка»У «Сбербанка» по всей стране больше четырнадцати тысяч банковских отделений, в которые может прийти каждый клиент при возникновении тех или иных проблем. Поэтому люди, желающие получить информацию о номере счета, могут сделать это в одном из отделений. Для этого понадобятся следующие документы:

- Паспорт. Этот документ необходим для подтверждения личности. Без него сотрудники банка откажутся принимать заявку на получение реквизитов.

- Карта. Ее нужно обязательно взять с собой, чтобы можно было убедиться в том, что она привязана к расчетному номеру.

Попав в любое отделение банка, надо подойти к одному из операторов и попросить его распечатать два комплекта документов:

- для внутренних финансовых переводов в рублях;

- для проведения международных финансовых операций со специальным СВИФТ-кодом.

Вышеперечисленные документы содержат полную информацию о реквизитах карты и банковского счета.

Дополнительная информация! Полученные реквизиты можно показывать даже мошенникам, так как с их помощью снять средства невозможно.

При помощи горячей линии

Оператор горячей линии поможет получить всю нужную информациюБывают случаи, когда люди теряют копии документов и из-за этого не могут получить интересующую информацию. В таком случае можно обратиться за помощью на горячую линию «Сбербанка». Все звонки, осуществляемые с территории России, абсолютно бесплатные.

Дозвонившись до оператора, необходимо предоставить ему следующую информацию:

- Личные данные. В ходе разговора сотрудник банка может попросить назвать свое имя, фамилию и год рождения.

- Номер карты. Чтобы получить информацию о банковском счете, придется продиктовать номер кредитки. Оператор должен разобраться в том, кому именно она принадлежит.

- Кодовое слово. Его используют для идентификации клиента, который обращается за помощью к представителям банка по телефону. Кодовое слово вписывается в заявление, составляемое при оформлении кредитки. Сотрудники банка предоставляют заявителю вопрос, ответ на который и будет использоваться в качестве ключевого слова.

Если предоставленные данные будут верными, оператор горячей линии сообщит номер и другие реквизиты, которые могут понадобиться клиенту в дальнейшем.

По номеру 900 через мобильный банк

Людям, у которых нет возможности воспользоваться приложением и дистанционной системой «Сбербанк онлайн», не стоит отчаиваться. Есть и другие способы получения банковских реквизитов. Например, можно обратиться в мобильный банк по номеру 900 – звонок бесплатный.

Чтобы воспользоваться услугами мобильного банка, нужно сделать следующее:

- Набрать номер и подождать, пока ответит автоответчик.

- Нажать на мобильной клавиатуре цифру «2», чтобы перейти в нужный раздел.

- Послушать слова автоответчика и соединиться с оператором.

- Сообщить оператору цель звонка.

- При необходимости назвать кодовое слово и другую личную информацию, которая может понадобиться оператору.

- После предоставления всех данных оператор продиктует номер счета. Все остальные реквизиты придут на номер телефона в СМС-сообщении.

Через банкомат

Проще всего получить интересующую информацию о счете при помощи банкомата. Клиенту достаточно взять и внимательно осмотреть квитанцию, если она сохранилась. На ней должен быть напечатан 20-значный номер.

Если квитанции нет, можно установить кредитку в банкомат и просмотреть остаток. Результат будет содержать данные о наименовании банка, а также о банковском счете. Вся информация выводится на экран устройства, однако при необходимости ее можно распечатать.

Существует еще один способ, позволяющий при помощи банкомата узнать подробности о банковском счете. Для этого нужно перейти в главное меню устройства и выбрать раздел «Сервис и информация». После этого на экране появятся данные, которые необходимо сфотографировать или распечатать.

Для этого нужно перейти в главное меню устройства и выбрать раздел «Сервис и информация». После этого на экране появятся данные, которые необходимо сфотографировать или распечатать.

При помощи договора

Найти информацию о номере счета можно в договореЕсли вышеперечисленные способы не помогли узнать расчетный номер, можно воспользоваться документами, которые прилагаются к банковской карточке.

Когда клиенты обращаются в «Сбербанк» для оформления карты, они заключают с представителями банка договор, в котором указывается информация об обслуживании счета. Оригинал документа остается в банковском отделении. Копию должен забрать клиент. В подписанном договоре содержатся данные о счете клиента. Поэтому, чтобы узнать нужную информацию, необходимо внимательно прочесть и изучить заключенный договор.

Дополнительная информация! Бывают случаи, когда люди теряют копию документа. Чтобы восстановить его, придется отправиться в отделение банка с паспортом.

Оператор должен предоставить новую копию договора.

Правила конфиденциальности и безопасности

Клиентам банков нужно быть очень осторожными с полученной информацией. Люди, которые знают чужой номер кредитки, имя ее владельца, код CVV2 и срок действия могут без проблем украсть финансовые средства. Чаще всего это осуществляется через безналичные расчеты во время покупки товаров в интернете.

Реквизиты банковской карты нельзя сообщать посторонним лицамЧтобы не стать жертвой мошенников, необходимо постоянно держать пластик при себе и не давать пользоваться им малознакомым людям. Если кредитка была потеряна, нужно немедленно обратиться в отделение банка для блокировки и перевыпуска карты.

Многих интересует, могут ли посторонние лица узнать номер счета. На самом деле это конфиденциальная информация, которая предоставляется только владелецу карты. Однако существует немало схем, с помощью которых мошенникам удается получить данные. Например, клиентам банков часто присылают на телефон или электронный адрес сообщения, которые могут выглядеть весьма странно. В них просят указать реквизиты пластика для получения денежного вознаграждения. Многие из таких сообщений содержат ссылки, переходить по которым строго запрещено.

В них просят указать реквизиты пластика для получения денежного вознаграждения. Многие из таких сообщений содержат ссылки, переходить по которым строго запрещено.

Важно! Любые сообщения, поступающие с неизвестного номера, в которых просят отправить банковские реквизиты, нужно игнорировать.

Если клиент банка хочет узнать все реквизиты своей кредитки, ему надо заранее разобраться и понять, где посмотреть лицевой счет карты «Сбербанка» и к кому можно обратиться за помощью.

Как узнать расчетный счет сбербанка: 6 простых способов

Очень часто при необходимости указать расчетный счет клиенты банка ссылаются на номер карты, который выбит крупными цифрами на ее лицевой стороне. Однако это большая ошибка, так как отраженная на пластике комбинация – это всего лишь идентификационный номер платежного средства. В нашей статье мы расскажем, как узнать расчетный счет банка Сбербанк несколькими способами, а также приведем примеры ситуаций, где может понадобится эта информация.

Однако это большая ошибка, так как отраженная на пластике комбинация – это всего лишь идентификационный номер платежного средства. В нашей статье мы расскажем, как узнать расчетный счет банка Сбербанк несколькими способами, а также приведем примеры ситуаций, где может понадобится эта информация.

Что такое расчетный счет Сбербанк?

Расчетный счет — это номер счета пользователя, на котором хранятся его деньги. Это не депозит и не вклад, в связи с чем при хранении средств на нем вы не получаете никакого дохода. Данный тип счета предназначен для удобного управления вашими денежными средствами. Он используется организациями для проведения сделок, на него же выплачивается зарплата. У человека или компании может быть несколько расчетных счетов, но в большинстве случаев этого не требуется, так как и одного хватает для полноценного взаимодействия с контрагентами.

Источник: yandexТакой счет не рассчитан на получение дохода, в связи с чем он чаще используется индивидуальными предпринимателями, а также юридическими лицами. Владелец счета может снять с него деньги при первой же необходимости и осуществлять любые операции без ограничений.

Владелец счета может снять с него деньги при первой же необходимости и осуществлять любые операции без ограничений.

Расчетный счет есть у каждой кредитной организации. Например, клиенту выдаются деньги в качестве кредита, они же размещаются на балансе кредитных карт. Другие цели, в которых банк может задействовать расчетный счет:

- принятие, а также обработка платежей;

- осуществление операций с прочими кредитными компаниями;

- выдача зарплаты сотрудникам;

- выплата дивидендов;

- хранение вкладов физических лиц;

- осуществление сделок с юридическими лицами.

Интересно, что и у Сбербанка есть свой расчетный счет – 30301810000006000001. Данный реквизит требуется при проведении многих межбанковских операций.

Не путайте расчетный счет с корреспондентским. Это два разных понятия, у каждого из которых есть своя цель.

Источник: yandexКак узнать свой расчетный счет Сбербанк?

Есть практически десяток методов, воспользовавшись которыми можно узнать свой расчетный счет. Остановимся на самых удобных для обычного пользователя.

Остановимся на самых удобных для обычного пользователя.

В документах, которые вам выдал банк вместе с картой

Когда вы впервые обращаетесь в отделение банка для оформления карты, вам дают пакет документов к ней. В этот момент клиент подписывает договор, копия которого остается у него. После получения бумаг на руки можно без труда узнать номер расчетного счета, достаточно внимательно ознакомиться с документом.

Звонок на горячую линию Сбербанка

Если вы потеряли копии документов, то для восстановления данных можно воспользоваться Контакт Центром. Для этого позвоните по номеру 8 (800) 555 55 50. Звонок будет бесплатным, при этом неважно услугами какого мобильного оператора вы пользуетесь. Вам потребуется сообщить номер карты, немного персональной информации и кодовое слово, указанное при оформлении.

Посетив ближайшее отделение Сбербанк

Можно обратиться за помощью напрямую к сотрудникам банка, посетив его офис. С собой нужно иметь карту и паспорт.

Возможно ли узнать номер расчетного счета в банкомате?

Узнать номер можно воспользовавшись ближайшим банкоматом. Все операции со счетом подробно отображаются на дисплее. На одном из этапов будет виден и номер счета. Сфотографируйте его или перепишите цифры.

Источник: yandexС помощью онлайн сервиса

Система Сбербанк онлайн поможет вам узнать нужные сведения. Чтобы получить доступ к личной информации, потребуется выполнить несложную последовательность действий:

- авторизуйтесь в личном кабинете;

- посетите раздел Карты;

- перейдите в раздел Подробная информация;

- нажмите на “Реквизиты перевода на баланс карты”;

- далее отобразятся все ваши данные, в том числе и номер расчетного счета.

Информация в документах, полученных после оплаты

Если вы используете карту Сбербанка для оплаты коммунальных услуг, интернета и прочих платежей, то вы получаете квитанцию. В ней будет указан ваш расчетный счет, за которым закреплена карта.

Другие методы

При оформлении карты вы получаете конверт с ПИН-кодом. Он остается у вас, и если посмотреть на него внимательнее, то вы сможете найти нужную информацию. В отдельной графе непосредственно под вашим именем указан 20-значный номер счета.

Источник: yandexДругой способ узнать номер расчетного счета становится доступным в том случае, если к вашему телефону подключена опция “Мобильный банк”. Для этого на экране телефона нужно выбрать карту Сбербанка, после чего указать кодовое слово и перейти в раздел “О карте”.

В каких случаях допускается передача сведений о счете?

Расчетный счет используется при любых финансовых операциях, происходящих с использованием карты Сбербанка. Но чаще всего с необходимостью предоставить номер счета карты сталкиваются наемные сотрудники. Для осуществления бухгалтерского перевода не хватит одного номера карты. Вам дополнительно потребуется предоставить номер личного счета и в той ситуации, когда вы ждете перевод от пользователя другого банка.

Рекомендации, призванные обеспечить безопасность вашего счета

Для того чтобы ваши финансы были в безопасности, рекомендуем воспользоваться следующими рекомендациями:

- Банковская карта должна храниться отдельно от вашего смартфона.

- Карту нельзя передавать сторонним лицам.

- ПИН-код должен быть известен только вам. Даже если вас попросят его назвать сотрудники Сбербанка, откажите в этой просьбе.

- Никогда не записывайте ПИН-код на карте.

- Не пользуйтесь помощью посторонних при взаимодействии с банкоматом. Если у вас не получается самостоятельно разобраться с его функционалом или возникли какие-либо трудности, то позвоните на горячую линию или воспользуйтесь помощью сотрудников банка.

Теперь вы знаете все способы, как узнать расчетный счет банка Сбербанк, что на самом деле сделать не так и сложно.

В видеоролике наглядно показано, как узнать номер своего расчетного счета. Он вам обязательно поможет:

Возможно вам также будет интересно узнать, как через банкомат подключить мобильный банк Сбербанка.

Как узнать номер счета Альфа Банк: по номеру карты, телефону

Для проведения банковских операций надо знать реквизиты. Действующим клиентам рекомендуется при себе иметь в момент обращения в Альфа-банк номер счёта, чтобы пополнить его или произвести иные транзакции, если в наличии не окажется пластиковой карты. Существует много вариантов, как узнать необходимую информацию для совершения платежа.

Что такое счет кредитной карты?

В день обращения граждан в филиал банка с целью оформления банковского платёжного инструмента, сотрудник финансовой организации открывает расчётный счёт, на котором в дальнейшем будут храниться денежные средства. Карточка в таком случае является портативным кошельком, а манипуляции с деньгами происходят в рамках счёта. Найти его в документах легко, потому что состоит он из 20 цифр. Это не спонтанный набор чисел, а преднамеренная последовательная шифровка:

- страны;

- банковского учреждения;

- вида счёта;

- валюты;

- иных сведений о клиенте.

Пластиковая кредитная карта подлежит систематическому перевыпуску с сохранением номера или замене с присвоением нового цифрового кода, а расчётный счёт останется прежним. К нему также можно привязать несколько платёжных инструментов.

Виды реквизитов в Альфа-Банке

Часть информации расположена на самом пластике: номер, срок действия, ФИ владельца, секретный код CVV. Этих данных достаточно, чтобы выполнять транзакции в пределах одной финансовой организации. Чтобы перевести деньги на карту Альфа-Банка со счёта, открытого в ином учреждении, потребуется больше информации:

- ИНН.

- БИК.

- Корреспондентский счёт.

- ОКПО.

- КПП.

Дополнительные сведения также содержатся в документах или личном кабинете.

Как узнать номер лицевого счёта карты?

Клиентам Альфа-Банка по умолчанию открывается доступ к личному кабинету – это простой, доступный способ дистанционно получить актуальную информацию.

Посмотреть в Интернет-банке через сервис Альфа-Клик

При оформлении банковского продукта сотрудник вместе с основными документами выдаёт клиенту данные для регистрации на официальном сайте Альфа-банка.

Также авторизоваться можно и по номеру карты.

На главной странице содержится информация о всех существующих банковских продуктах. Чтобы физическому лицу получить интересующие сведения, достаточно кликнуть на необходимую строку. Здесь же отразится:

- остаток;

- номер карты;

- дата действия;

- общая задолженность;

- обязательный платёж;

- и другие данные.

Номер расчётного счёта и банковские сведения расположены в разделе «Реквизиты счёта».

Посмотреть в договоре

Если под рукой находится конверт и документы, выданные в день оформления кредитной карты, то все необходимые реквизиты можно найти именно здесь. В первую очередь посмотреть следует 20-тизначный расчётный номер.

Через сервис Альфа-Консультант

Круглосуточная служба поддержки клиентов предоставляет интересующую информацию всем обратившимся на бесплатный номер горячей линии 8-800-200-0000. Ответивший специалист обязательно идентифицирует владельца карты по кодовому слову или паспортным данным. В зависимости от цели, для которой требуются реквизиты, сотрудник предложит выбрать один из способов:

В зависимости от цели, для которой требуются реквизиты, сотрудник предложит выбрать один из способов:

- записать информацию по телефону;

- подсказать, как авторизоваться в системе Альфа-клик;

- либо посоветует обратиться в отделение.

Последний вариант актуален для предоставления информации о расчётном счёте в официальные учреждения.

Другие доступные способы

Ситуации бывают разные: клиент забыл кодовое слово, не имеет выход в Интернет, тогда для получения реквизитов используются любые иные варианты из доступных способов:

- Лично посетить ближайшее отделение Альфа-Банка с паспортом.

- Изучить ранее использованную квитанцию об оплате услуг или совершении иных транзакций, к примеру снятие наличных.

- Обратиться к работодателю, если владельцем карты является зарплатный клиент.

Для осуществления транзакций на счета юридических лиц необходимо дополнительно уточнить следующие сведения:

- о госрегистрации Альфа-Банка и постановки на налоговый учёт;

- номер и дату предоставленной в ЦБ России государственной лицензии;

- ФИО руководителя и главного бухгалтера банка;

- юридический и фактический адрес отделения с указанием почтового индекса.

При переводах с карты на карту внутри одной финансовой организации не требуется указывать дополнительные реквизиты, достаточно ввести номер пластика.

Заключение

Физические лица, держатели кредитных продуктов без проблем получат реквизиты, используя любой дистанционный метод. Для информационно неграмотных владельцев на все интересующие вопросы ответят на горячей линии, если позвонить по бесплатному номеру. Сотрудники в кратчайшие сроки решат проблему или предоставят сведения для перечисления средств.

Галифакс Великобритания | Запросы по банковскому счету

Переход на учетную запись за пределами Великобритании?

Переход на учетную запись за пределами Великобритании?

Вы не можете использовать службу смены текущего счета в Великобритании для перевода ваших обычных кредитов и дебетов на банковский счет в другой стране ЕС, но мы можем предоставить вам информацию, которая поможет вам перенести их самостоятельно.

Получение информации о регулярных платежах

Вы можете получить информацию обо всех регулярных платежах на свой счет (например,грамм. зарплата, дивиденды и т. д.) и регулярные выплаты с вашего счета (прямой дебет, постоянные платежи и т. д.) в филиале или по телефону. Кроме того, вы можете выполнить следующие простые шаги в Интернете:

Платежи с вашего счета

- Войдите в интернет-банк и выберите соответствующий счет

- Выберите «Дополнительные действия»

- Выберите прямые дебеты и постоянные поручения

Отображаются все ваши регулярные платежи, включая имя человека, которому вы платите (получателя), сумму, частоту и дату последней выплаты.

Платежи на ваш счет

Для любых платежей на ваш счет или другой информации, которая может вам понадобиться, вы можете нажать «Искать в выписке» и выполнить поиск любых конкретных транзакций или типов транзакций (NB: поиски могут длиться несколько лет, но ограничены блоками по 90 дней).

После того, как вы получили всю необходимую информацию, вы можете распечатать страницы. Чтобы перенаправить платежи, сделанные с вашей учетной записи у нас, на вашу новую учетную запись, вам нужно будет связаться с лицом или компанией, которые производят платеж, и предоставить им данные вашей новой учетной записи.Чтобы производить платежи с вашего нового аккаунта, вам нужно будет настроить новую платежную инструкцию в вашем новом банке.

Перенос баланса на новый счет

Это можно сделать в филиале при условии предоставления подходящего ID; нет ограничений на сумму транзакции.

В качестве альтернативы транзакции на сумму до 5000 фунтов стерлингов могут быть выполнены, позвонив в телефонный банк по номеру 0345 720 3040 или онлайн (для лимитов до 100000 фунтов стерлингов для отдельных транзакций).

Если вы хотите перевести свой баланс через интернет-банкинг / онлайн-банк:

- Войдите в Интернет-банк, выберите соответствующий счет, затем Платежи и переводы

- Выбор международных переводов

- Заполните обязательные поля, указав реквизиты своего нового банка.

Тарифы и сроки переводов

Закрытие счета:

После того, как вы перенаправите любые регулярные платежи и переведете свой баланс, вы можете закрыть свою учетную запись в филиале или мы будем рады помочь вам по телефону, вы можете позвонить нам по телефону 0345 720 3040 , и мы предоставим вам форму .

Преимущества наших дебетовых карт

Дома и за рубежом

Ваша дебетовая карта Clydesdale Bank позволяет оплачивать широкий спектр товаров и услуг в миллионах пунктов по всему миру. † .Используйте свою карту везде, где есть отметка о принятии Mastercard ® .

Вам не нужно сообщать нам, когда вы путешествуете за границу, мы будем контролировать вашу учетную запись так же, как если бы вы использовали свою карту в Великобритании.

† При использовании дебетовой карты за границей могут применяться ограничения на расходы на покупки и комиссии за транзакции.

Подробнее о выезде за границу

Сенсорный и платный

Если ваша дебетовая карта Mastercard является бесконтактной, вы можете оплачивать товары стоимостью до 45 фунтов стерлингов, не вводя PIN-код.Когда будете готовы заплатить, просто прикоснитесь картой к бесконтактному считывателю карт. Вы услышите звуковой сигнал и увидите зеленый свет на считывателе. Вы заплатили.

Узнать больше о бесконтактных картах

Прием наличных денег и чеков

Вы можете вносить наличные и чеки на сумму до 2000 фунтов стерлингов в день в любом банкомате отделения, используя свою бесконтактную дебетовую карту Mastercard. Лимит одной транзакции составляет 1000 фунтов стерлингов, 25 чеков или 50 банкнот.

Если вы превысите эти лимиты, депозитный банкомат сообщит вам, что вы превысили дневной лимит транзакции или депозита.

Вы можете поговорить с любым сотрудником, который покажет вам, как пользоваться этой услугой.

Надежно

Делать покупки с помощью дебетовой карты легко, а в Интернете — еще проще. Но когда вы собираетесь совершить покупку, вы хотите знать, что это безопасно. Вот почему мы предоставляем услугу «Проверка личности», безопасный сервис онлайн-покупок.Денежный элемент покупки с кэшбэком засчитывается в лимитах банкомата.

Кредитные карты — Кредитная карта Ирландия — Visa Card — Master Card

Использование карты за границей: Нажмите здесь, чтобы просмотреть курсы обмена для валют ЕС / ЕЭЗ, отличных от евро, по кредитным картам. Чтобы просмотреть ставки для всех остальных валют, посетите веб-сайт Visa.

Годовой банковский сбор не взимается: Государственный гербовый сбор в размере 30 евро взимается ежегодно за счет кредитной карты.Могут потребоваться другие сборы.

Специальная начальная годовая процентная ставка: на покупки (на «be», Platinum или Student) в течение 12 месяцев с даты открытия счета вашей кредитной карты.

Начальная ставка перевода остатка: при переводе остатка действует в течение 12 месяцев с даты открытия карты. (Только «be» и платина)

Кандидаты на получение студенческой карты Visa Card AIB должны быть студентом третьего уровня, обучающимся на дневном отделении, и иметь или открыть учетную запись AIB Student Plus.Они также должны иметь банковский счет не менее 3 месяцев и должны быть не моложе 18 лет.

Беспроцентный кредит до 56 дней: , если вы ежемесячно и своевременно выплачиваете остаток, вы избежите выплаты процентов.

Безопасные покупки в Интернете: обеспечит вам душевное спокойствие при совершении покупок в Интернете с помощью Verified by Visa

Экстренная касса: Если вы потеряете карту дома или за границей, мы аннулируем ее.Если вы находитесь за границей, в большинстве стран мы можем предоставить вам средство экстренной выплаты наличных в течение 48 часов. (В зависимости от доступного кредита могут взиматься комиссии и сборы.)

Наши сотрудники службы поддержки клиентов доступны по телефону (01) 6685500 (или +353 1 6685500 из-за границы).

Распределите выплаты: вы решаете, сколько вы хотите выплатить, от минимальной суммы (3% или 6,35 евро, в зависимости от того, что больше) до полного непогашенного остатка.

Нужна помощь в выборе подходящей кредитной карты? Вы можете…

Просто позвоните по телефону 1890 724 724 или +353 1 771 2424 (за пределами Ирландии) (линии открыты с понедельника по пятницу с 9:00 до 17:00) или загляните в любое отделение AIB. Мы будем рады ответить на ваши вопросы и подберем для вас подходящую кредитную карту.

Ежемесячная плата за обслуживание | Easy Checking стоит 6,95 долларов США или 0 долларов США при соблюдении условий при выполнении следующих условий | Чек на золото стоит 14 долларов.95 или 0 долларов при выполнении условий при выполнении следующих условий | Платиновая проверка стоит 24,95 долларов США или 0 долларов США при соблюдении условий при выполнении следующих условий | Ежемесячная плата за обслуживание студентов составляет 0 долларов. | 4 доллара США от Safe Debit.Плата за обслуживание в размере 95 месяцев не может быть отменена. |

|---|---|---|---|---|---|

Как отказаться от ежемесячной платы за обслуживание | Простая проверка не требует ежемесячной платы за обслуживание одним из следующих вариантов:

| Gold Checking не требует ежемесячной платы за обслуживание с открытым U.Персональный кредит S. Bank, линия или кредитная карта. 5 | Platinum Checking не имеет ежемесячной платы за обслуживание с одним из следующего:

| Студенческая проверка не имеет ежемесячной платы за обслуживание | Ежемесячная плата за обслуживание Safe Debit не может быть отменена |

| Отсутствие комиссии за транзакции через банкомат для лиц, не являющихся членами U.Операции в банкоматах S. Bank 2 | Простая проверка не включает комиссию за транзакции через банкомат за пределами США. Банковские операции в банкоматах | Проверка на золото не включает комиссию за транзакции через банкомат для неамериканских пользователей. Операции через банкомат, 2 за период выписки | Платиновая проверка не включает комиссии за транзакции через банкомат для лиц, не являющихся членами U.Операции в банкоматах S. Bank, без лимита | Проверка студентов не включает комиссии за транзакции через банкомат для неамериканских пользователей. Банковские банкоматы, 4 за период выписки | Безопасный дебет не включает комиссию за транзакции через банкомат за пределами США. Банковские операции в банкоматах |

| Без комиссии в банкоматах сети MoneyPass ® 2 | Простая проверка не требует дополнительных сборов в более чем 28000 банкоматов MoneyPass. | Проверка на золото не требует дополнительных сборов в более чем 28000 банкоматов MoneyPass. | Платиновая проверка не включает дополнительных комиссий в более чем 28000 банкоматов MoneyPass. | Проверка студентов в более чем 28 000 банкоматов MoneyPass не требует дополнительных сборов. | Безопасный дебет не требует дополнительных сборов в более чем 28 000 банкоматов MoneyPass |

Простая проверка не включает проценты по доходам | Проверка золота не включает проценты от прибыли | Платиновая проверка включает проценты по доходам просмотров |

Текущий счет студента | Банковские счета

Выбор подходящей учетной записи

Чтобы подать заявку на получение студенческого счета в Банке Шотландии, вам должно быть 17 лет или больше, и вы должны учиться на очном курсе, который длится как минимум два года, или пройти годичный курс, ведущий к очной степени.

Если вы планируете учиться в Великобритании, вы можете иметь право на открытие нашего классического счета или другого текущего счета в Банке Шотландии.

Информация для иностранных студентов, подающих заявление на классическую учетную запись

- Бесплатные ежедневные банковские операции — Оставайтесь в кредит, и вам не придется ежемесячно платить за обслуживание счета. Банкинг по-своему с интернет-банком, телефонным банком, мобильным банком, в отделениях, а также получайте бесплатные мобильные оповещения.

- Дебетовая карта — Вы можете использовать свою дебетовую карту Visa для покупок в Интернете и в более чем 500 000 мест в Великобритании и в 27 миллионах точек по всему миру.

- Снятие наличных — Вы можете снимать до 500 фунтов стерлингов в день в банкомате Банка Шотландии или других банкоматах.

- Без оформленного овердрафта — Иностранные студенты, прожившие в Великобритании менее 3 лет, не имеют права на оформленный овердрафт.

Способы подачи заявки

Подача заявки на открытие счета через Интернет может быть удобным способом открытия счета, но имейте в виду, что для заполнения заявки вам потребуется предоставить подтверждение личности и адрес в отделении Банка Шотландии.

Classic Детали счета

Какие документы я могу принести?

После подачи заявки на открытие текущего счета онлайн вам необходимо будет предоставить подтверждение вашей личности и адреса в ближайшем отделении в течение 14 дней, чтобы мы могли продолжить рассмотрение вашего заявления. Все документы должны быть самыми последними. Мы не принимаем документы с истекшим сроком действия или распечатанные из Интернета.

Нам нужен один из следующих документов.

В этом документе должно быть указано ваше полное имя.Вы можете выбрать из следующего:

- действующие водительские права Великобритании, Европейского союза или Европейской экономической зоны с фотографией

- Действующий паспорт Великобритании / ЕС / ЕЭЗ

- Удостоверение личности ЕС / ЕЭЗ

- все остальные действующие подписанные паспорта с действующей британской визой

- Письмо с уведомлением о пособиях или пенсиях, подтверждающее право на получение пособия

- действующие водительские права Великобритании без фотографии

- синий пропуск водителя для инвалидов.

PLUS

Нам нужен один из следующих документов.

В этом документе должны быть указаны ваше полное имя и текущий адрес. Вы можете выбрать из следующего:

- Выписка из банка, кредитной карты или строительного общества с указанием транзакций

- действующие водительские права Великобритании (если они не использовались для подтверждения вашей личности)

- счет за коммунальные услуги

- Счет местного самоуправления за текущий год

- Письмо с уведомлением о пенсионном пособии, подтверждающее право на получение пособия (если оно не использовалось для подтверждения вашей личности)

- оригинал письма на бланке, выданного учебным заведением с подтверждением места на курсе (необходимо подтвердить полное имя, адрес в Великобритании и за границей, дату начала и окончания курса).

Мы оставляем за собой право запросить дополнительные документы. Если у вас нет перечисленных выше документов, мы можем принять другие, поэтому, если у вас есть какие-либо вопросы об этой или какой-либо из наших услуг, обратитесь к одному из сотрудников.

Часто задаваемые вопросы об интернет-банке | Центр справки и поддержки

Как мне изменить свой пароль?

После того, как вы ввели свое имя пользователя, вы можете изменить свой пароль, щелкнув ссылку «Забыли пароль» на странице пароля и следуя инструкциям на экране.

Что такое вход с помощью цифрового ключа безопасности / устройства безопасности?

Login with Digital Secure Key / Security Device позволяет вам получить доступ к полному набору услуг онлайн-банкинга, таким как Wealth Dashboard и Worldwide Transfers. Для входа в систему вам потребуется ввести свой пароль и одноразовый пароль (OTP), который создается с помощью вашего цифрового ключа безопасности / устройства безопасности.

К каким функциям я могу получить доступ, если выберу «Вход с паролем»?

При входе в систему с паролями вы сможете:

- Просмотр сводки и истории учетной записи

- Доступ к вашим международным счетам HSBC через Global View

- Выполнять переводы PayNow и FAST

- Уменьшите лимиты онлайн-банкинга

- Обзор инвестиционного рынка

К каким типам функций я могу получить доступ, если выбираю вход с помощью цифрового ключа безопасности / устройства безопасности?

Помимо функций, которые вы можете получить при входе с паролями, вы также сможете:

- Открыть новый ежедневный глобальный счет HSBC

- Разместите новый срочный вклад и / или обновите инструкцию по сроку погашения срочного вклада

- Зарегистрироваться в PayNow

- Оплатите счета (для добавленных получателей)

- Сохранить новых получателей и перевод (-ов)

- Сделать будущий платеж

- Доступ и выполнение сохраненных переводов, глобальных переводов, переводов по всему миру, отслеживания валютных заказов и панели управления богатством

- Увеличьте лимиты онлайн-банкинга

- Запрос на временное увеличение лимита кредитной карты

- Просмотр и / или изменение ваших личных данных

- Чтение и отправка защищенных писем

- Измените пароль (а)

- Сбросьте контрольные вопросы и ответы

- Запрос на замену ПИН-кода

- Настроить или изменить SMS-оповещения о транзакциях в вашем аккаунте

- Просмотр и загрузка электронных отчетов

- Получите бонусные баллы по кредитной карте

- Проверьте свои страховые полисы

Я забыл свое имя пользователя, как мне его восстановить?

Если вы забыли свое имя пользователя в интернет-банке, обратитесь в наш центр обслуживания клиентов, чтобы его восстановить.

Я ввел правильный пароль, но мне предлагается сообщение «неправильный пароль». Вы можете это объяснить?

Если вы введете неправильный пароль более трех раз, вам будет предложено ввести дату рождения и пароль в качестве дополнительных мер безопасности.

Если вы неправильно введете дату рождения 3 раза, ваш пароль будет временно заблокирован, и вы не сможете войти в систему в течение определенного периода времени.

В течение этого периода вы также не сможете войти в систему с помощью цифрового ключа безопасности / устройства безопасности.

Когда временная приостановка истекла, и вы можете попытаться войти в систему снова. Обратите внимание, что вам все равно нужно будет правильно ввести дату рождения и существующий пароль полностью.

Сколько времени пройдет, прежде чем я смогу использовать свой новый пароль?

Ваш новый пароль можно использовать, как только вы предоставите ссылочный номер нашему сотруднику службы поддержки клиентов, и они подтвердят, что пароль был успешно сброшен.

Как я могу войти в систему HSBC Online Banking?

Вам будет предложено два варианта входа в свой онлайн-банк HSBC.

Войти с паролем: Вам нужно будет ввести свое имя пользователя и пароль полностью.

Вход в систему с помощью цифрового ключа безопасности / устройства безопасности: Вам нужно будет ввести свое имя пользователя и действующий код безопасности, сгенерированный на вашем цифровом ключе безопасности / устройстве безопасности.

Обратите внимание, что для работы некоторых функций может потребоваться цифровой ключ безопасности / устройство безопасности. Поэтому вам необходимо активировать цифровой ключ безопасности / защитное устройство, чтобы вы могли в полной мере пользоваться всеми функциями онлайн-банка.

Я забыл свой пароль, но у меня есть цифровой ключ безопасности / устройство защиты. Могу ли я войти в свою учетную запись?

Если у вас есть цифровой ключ безопасности / устройство безопасности, но нет пароля, вы сможете войти в систему HSBC Online Banking, введя свое имя пользователя и действительный код безопасности, сгенерированный с помощью цифрового ключа безопасности / устройства безопасности.

На странице входа я вижу сообщение «Браузер не обновлен»? Означает ли это, что входить в онлайн-банк с помощью этого браузера небезопасно?

Сервис онлайн-банкинга HSBC совместим с большинством интернет-браузеров. Для наилучшего взаимодействия мы рекомендуем вам использовать последнюю версию вашего браузера.Официальная поддержка предоставляется для 3 последних версий большинства интернет-браузеров (например, Chrome версии 79, 78 и 77; Firefox — 72, 71 и 70; и Internet Explorer — 11, 10 и 9). Использовать устаревший браузер по-прежнему безопасно, но некоторые функции и визуальные элементы, такие как значки, символы и шрифты, могут работать некорректно.

Говорят, что мой доступ временно заблокирован.Что это значит и что мне нужно делать?

Это означает, что вы превысили количество попыток входа в HSBC Online Banking с правильным паролем. По соображениям безопасности вы не сможете войти в свой профиль онлайн-банкинга, даже если попытаетесь войти в систему с помощью цифрового ключа безопасности / устройства безопасности. Подождите пару минут и попробуйте еще раз.

Почему меня просят ввести дату рождения после временной блокировки?

Для обеспечения безопасности вашего профиля в онлайн-банке и предотвращения несанкционированного доступа вам будет предложено ввести дату своего рождения, чтобы подтвердить свою личность.Вам будет предложено ввести дату рождения только в том случае, если вы трижды пытались войти в систему HSBC Online Banking с неправильным паролем.

Я путешествую в другую страну / регион и не могу войти в систему HSBC Online Banking.

В целях вашей безопасности, если вы путешествуете в страны / регионы, на которые распространяются санкции, вы не сможете получить доступ к онлайн-банку HSBC.

ч. номер счета. Он находится на главной странице личного кабинета, состоит из 20 цифр, поэтому его невозможно перепутать с другими данными.

ч. номер счета. Он находится на главной странице личного кабинета, состоит из 20 цифр, поэтому его невозможно перепутать с другими данными.

Данные номера, согласно новому Плану, состоят из трех цифр в диапазоне от 102 до 705.

Данные номера, согласно новому Плану, состоят из трех цифр в диапазоне от 102 до 705. Каждому клиенту присваивается уникальная комбинация.

Каждому клиенту присваивается уникальная комбинация.

Он поможет найти реквизиты банковского отделения, где обслуживается кредитка. Необходимо перейти на официальный сайт «Сбербанка», выбрать регион проживания и перейти во вкладку «О банке». Здесь есть раздел «Реквизиты», содержащий всю нужную информацию.

Он поможет найти реквизиты банковского отделения, где обслуживается кредитка. Необходимо перейти на официальный сайт «Сбербанка», выбрать регион проживания и перейти во вкладку «О банке». Здесь есть раздел «Реквизиты», содержащий всю нужную информацию.

Оператор должен предоставить новую копию договора.

Оператор должен предоставить новую копию договора.

Также авторизоваться можно и по номеру карты.

Также авторизоваться можно и по номеру карты.