Проверка кредитной истории онлайн — Checklic

- Можно ли узнать кредитную историю другого физлица

- Способы получения кредитной истории другого человека

- Как запросить кредитную историю на сайте Чеклик

Кредитная история человека – это конфиденциальная информация, которая содержит в себе сведения обо всех финансовых обязательствах гражданина, в том числе, погашенных. Физическое лицо может получить эти данные в любой момент как посредством онлайн сервисов, так и при личном обращении в Бюро кредитных историй. Ниже рассмотрим способы, как проверить кредитную историю другого человека.

Можно ли узнать кредитную историю другого физлица

Законодатель в статье 6 ФЗ от 30.12.2004 № 218-ФЗ «О кредитных историях» уточняет, что человек (за исключением ИП) может получить кредитный отчет только в том случае, если он является субъектом соответствующих кредитных историй, по которым выводится отчет.

Кроме того, статье 7 этого же закона, на Бюро кредитных историй, его должностных лиц, и иных участников финансовых отношений возложена ответственность за незаконное предоставление информации третьим лицам. Наказание установлено в соответствии с действующим законодательством.

Наказание установлено в соответствии с действующим законодательством.

Таким образом, законодатель прямо запрещает распространять персональные данные, передавать третьим лицам кредитную историю без согласия гражданина.

Но сторонние организации, люди или ИП все же могут получить доступ к данным БКИ, если у них будет на это соответствующее разрешение.

Для чего нужна кредитная история третьим лицам?

- Финансовым организациям, которые не имеют доступ к БКИ – чтобы проверить платежеспособность клиента;

- Работодателю – для того, чтобы убедиться в благонадежности будущего сотрудника, тем более если он займет руководящую должность;

- Контрагенту – для «успокоения» при совершении крупной сделки, где плательщиков выступает гражданин и т.д.

Гражданин может узнать, кто интересовался его кредитной историей. Эти сведения аккумулируются в закрытой части финансового отчета. И если от него не было получено на это согласие ,то он вправе обратиться с жалобой в правоохранительные органы.

Способы получения кредитной истории другого человека

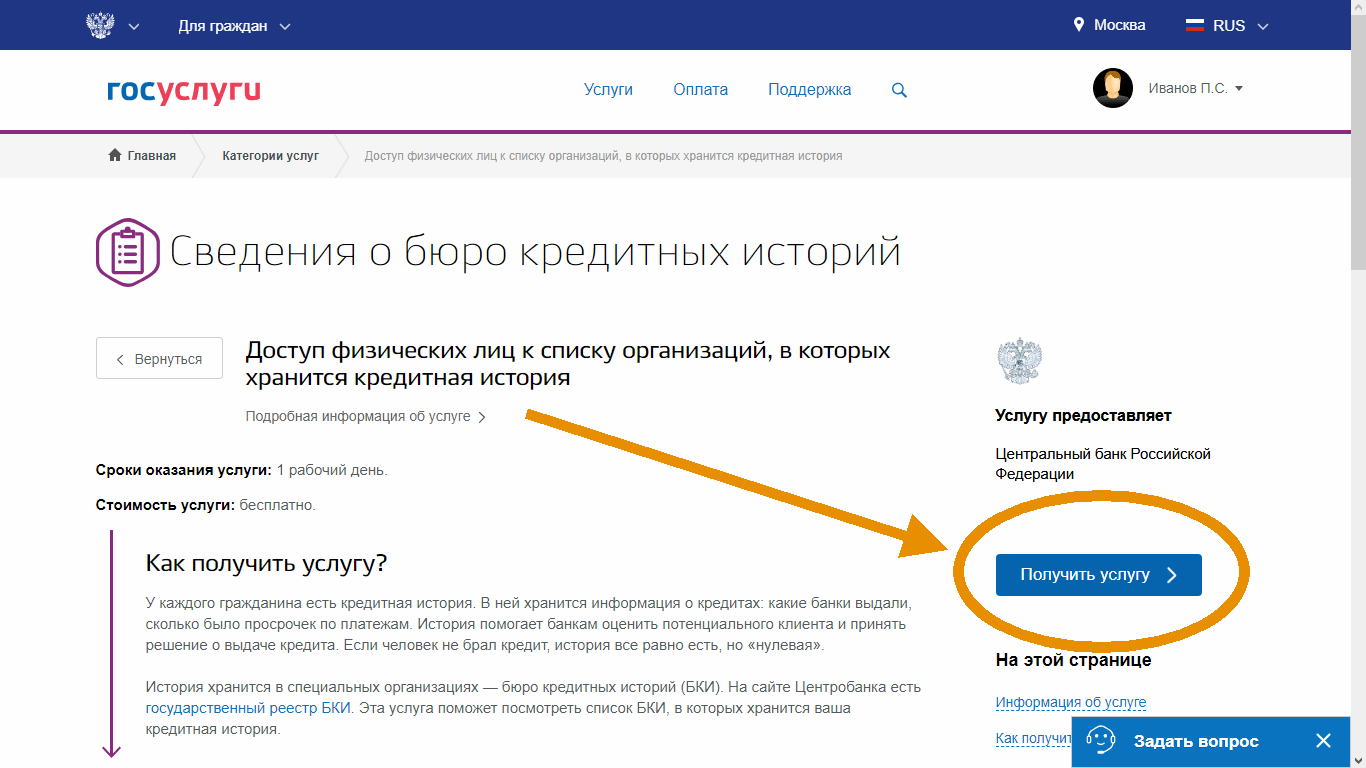

У каждого физического лица, которое оформляло займ в банке или иной финансовой организации, имеется своя история. Все банки передают информацию в общую базу данных, ведением которой занимается Бюро кредитных историй. Чтобы получить оттуда сведения, нужно сделать соответствующий запрос. Если его оформляет участник истории, то у сотрудников Бюро вопросов, как правило, не возникает. Когда речь идет о третьих лицах, например, о банках, то они должны заручиться письменным согласием гражданина.

Только после проверки этого согласия БКИ выдает кредитную историю по запросу.

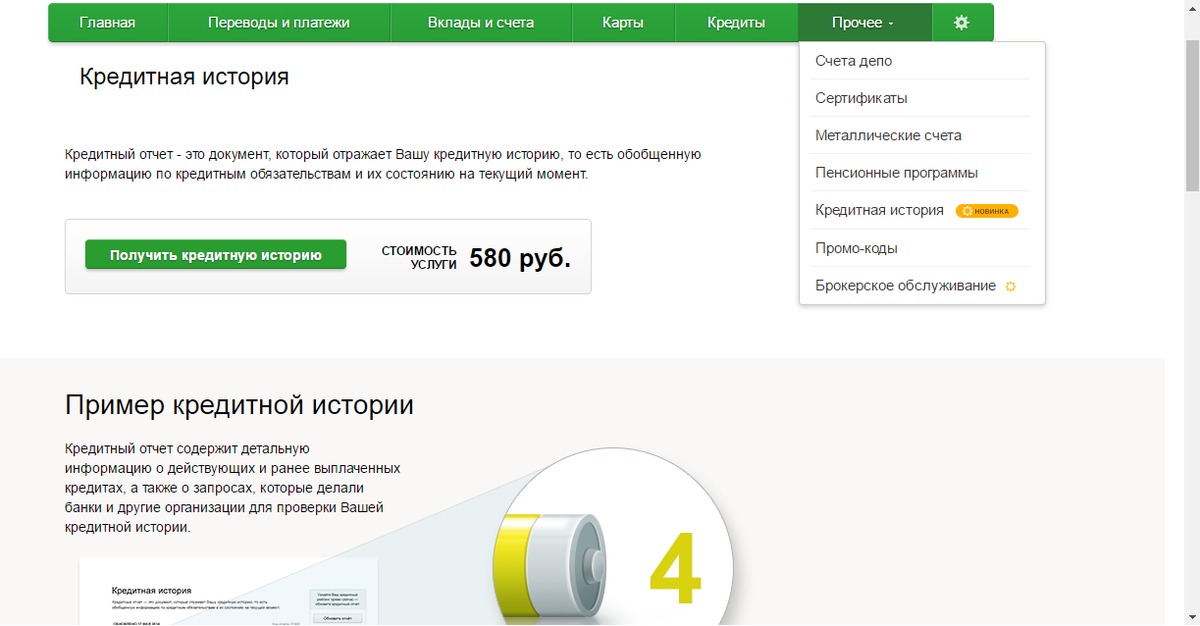

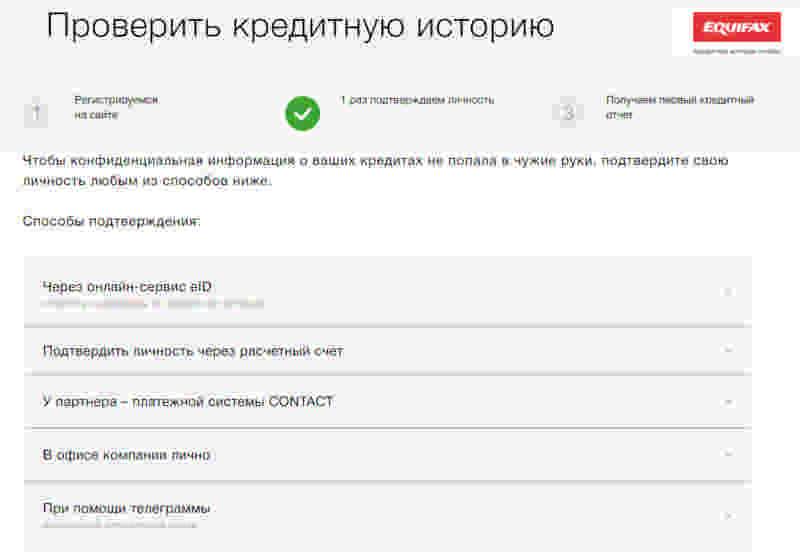

Как проверить кредитную историю физического лица?

- Запросить эту информацию у самого владельца данных. Иными словами, физическое лицо самостоятельно узнает свою кредитную историю и передает полученные данные по запросу.

- Получить согласия от носителя персональных данных или оформить доверенность и запросить сведения из Бюро кредитных историй.

- С помощью онлайн сервисов, которые по биографическим данным человека выдают запрашиваемую информацию.

Помимо кредитной истории каждому человеку присваивается кредитный рейтинг или кредитное здоровье. Но эти цифры, несмотря на то, что включены в отчет от БКИ, понятны только профессиональным участникам финансового рынка. Поэтому гражданину может потребоваться расшифровка от банка, и он может, запросив историю, обратиться к специалистам для того, чтобы узнать состояние дел.

Как запросить кредитную историю на сайте Чеклик

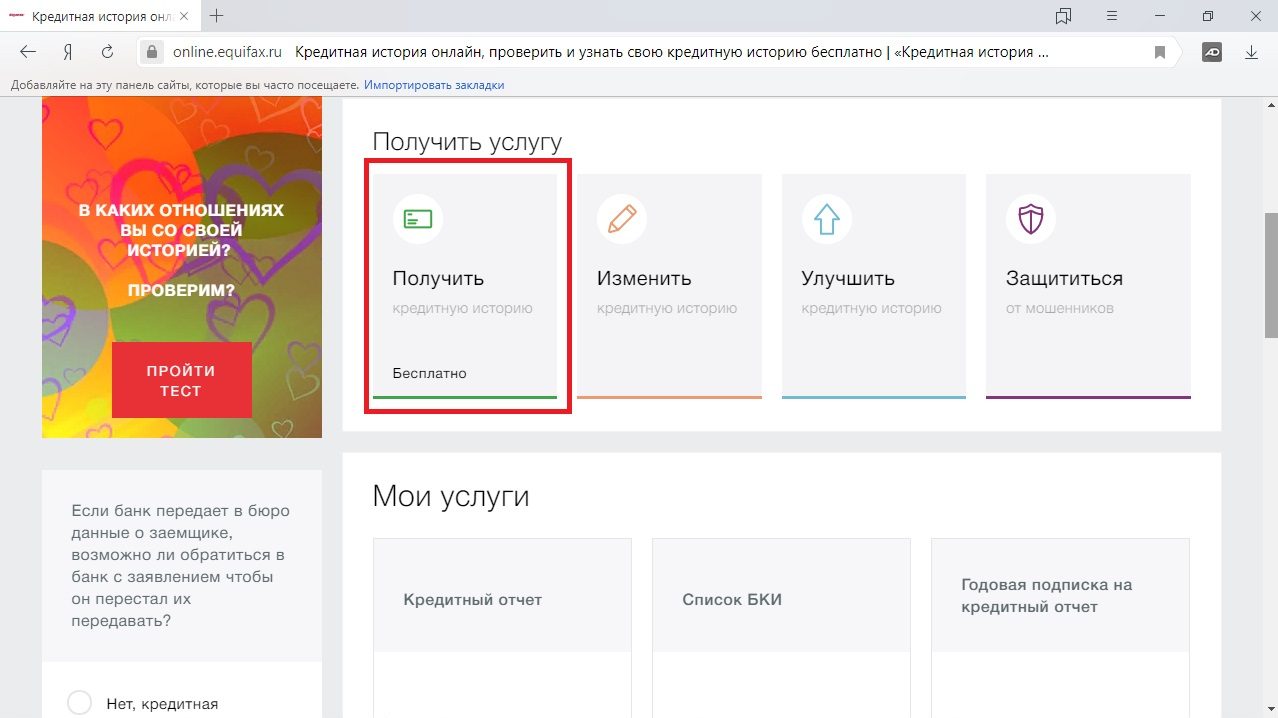

Как правило, все кредитные истории хранятся в нескольких БКИ, и данные из них можно получить либо по отдельности, либо нужно знать, в какое именно бюро обращаться. На сайте Чеклик вы можете узнать всю информацию в одном месте.

Преимущества нашего сервиса:

- Актуальность предоставляемой информации.

- Все сведения запрашиваются только из официальных баз данных.

- Возможность получить всю информацию о человеке в одном месте в форме отчета, содержащего ответы на все интересующие вопросы.

- При наличии необъективной информации или других сложностей, пользователям будут возвращены денежные средства.

- Возможность выбрать удобный тариф, в зависимости от объема запрашиваемых сведений

Итак, как узнать кредитную историю человека онлайн с помощью сервиса Чеклик?

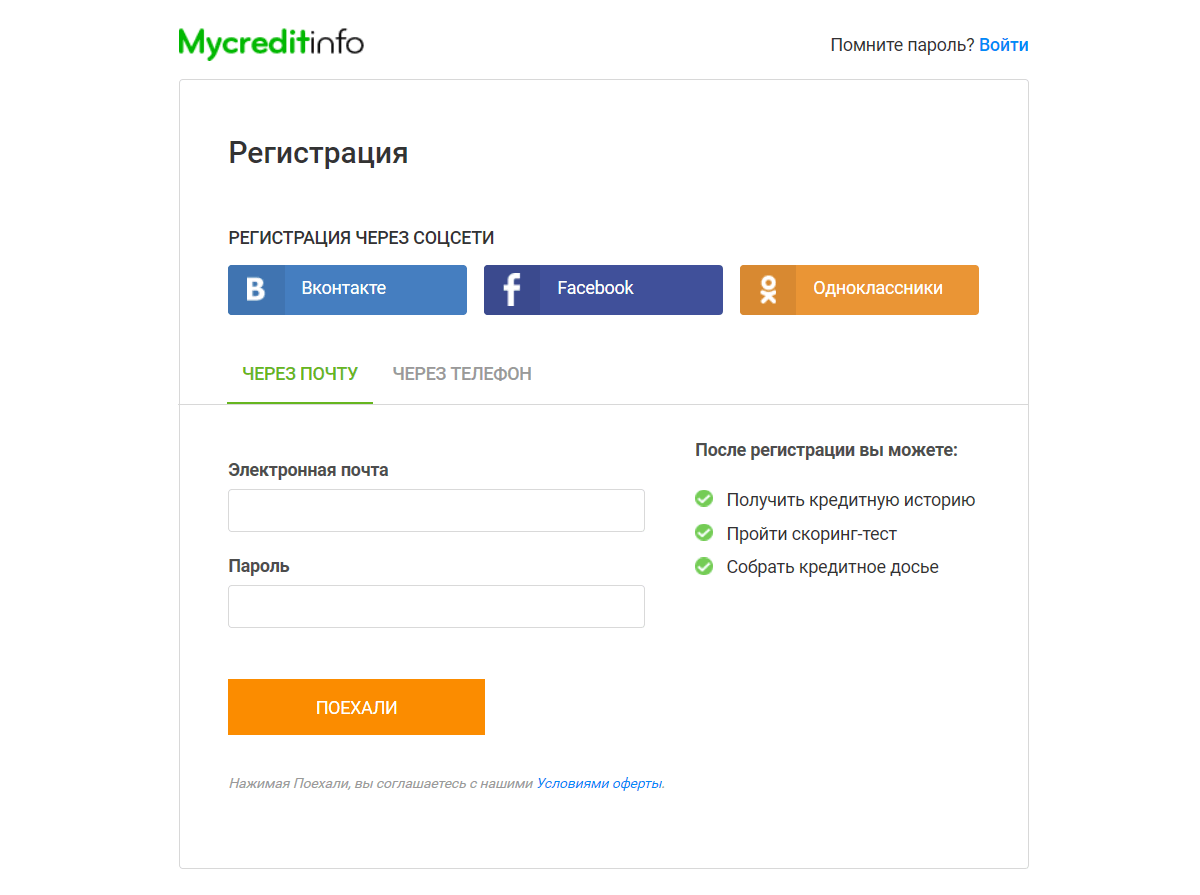

- Зарегистрироваться в личном кабинете;

- Выбрать нужный тариф, оплатить его;

- Ввести данные человека – ФИО, дату рождения, регион поиска, при наличии – паспортные данные или реквизиты водительского удостоверения;

- Дождаться отчета на электронную почту.

Сервис Чеклик позволяет вам сэкономить время, денежные средства и в течение 5-15 минут получить все сведения о гражданине в форме отчета, в котором вся информация представлена по разделам. Пользователи могут выбрать мобильное приложение, которое обладает функционалом, аналогичным сайту.

Вам также может быть интересно

проверить

Как быстро узнать о кредитах умершего

/Журнал/Кредиты

Дельные советы

Не все люди рассказывают родственникам о взятых кредитах. После смерти человека его долги могут стать неприятным сюрпризом для близких. Как быстро и легально узнать о задолженности умершего, расскажем далее.

После смерти человека его долги могут стать неприятным сюрпризом для близких. Как быстро и легально узнать о задолженности умершего, расскажем далее.

Зачем узнавать о кредитах умершего

Многие ошибочно полагают, что со смертью должника его кредиты аннулируют. А родственники, которые не были созаёмщиками или поручителями, ничего не должны платить банку. Это не так.

Родственник, вступающий в наследство, обязан принять его вместе с долгами.

Через полгода после смерти заёмщика кредитная организация вправе обратиться в суд и потребовать от наследников возврата долга. Именно поэтому лучше не дожидаться навязчивых звонков кредитора, а как можно быстрее узнать о долгах покойного, чтобы успеть договориться с банком и принять решение о целесообразности вступления в наследство. Ведь если окажется, что кредитов много, а имущества мало, смысла в этом нет. В этом случае от наследства лучше отказаться. Необходимо успеть в полугодовой срок с момента кончины.

Необходимо успеть в полугодовой срок с момента кончины.

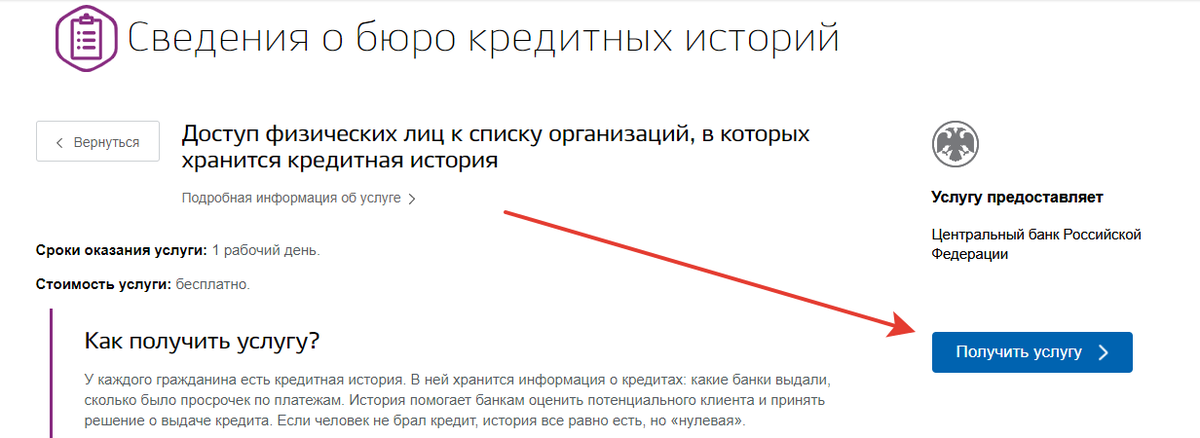

Помогут ли в бюро кредитных историй?

Вся информация о долгах хранится в бюро кредитных историй. В нашей стране зарегистрировано 13 официальных БКИ. Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Узнать о долгах умершего из БКИ может только нотариус, открывший наследственное дело (ч. 5 ст. 13, п. 6 ч. 1 ст. 6 Закона о кредитных историях).

Обратитесь к нотариусу

Самый простой вариант (и не затратный по времени) для родственников умершего – обратиться к нотариусу с заявлением об открытии наследственного дела. Нотариус обязан проверить, какое имущество записано на покойного, а также какие у него остались долги. Он сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трёх рабочих дней со дня получения запроса. Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

В этот период можно не сидеть сложа руки, а проверить данные самостоятельно. Самый очевидный способ – поискать кредитные договоры в бумагах умершего.

Какого нотариуса выбрать

Обратитесь к нотариусу по последнему месту жительства наследодателя при жизни. Контакты и адреса смотрите на сайте региональной нотариальной палаты. Как правило, то, к какому нотариусу обращаться, зависит от фамилии умершего (ищите нотариуса на сайте нотариальной палаты в каталоге по первой букве фамилии покойного).

Родителям наследодателя понадобится свидетельство о рождении сына или дочери, детям – собственное свидетельство о рождении, супругу или супруге – свидетельство о браке.

Открыть наследственное дело может первый по очереди наследник. По закону к первой очереди относятся родители, дети и супруг или супруга, далее идут бабушки и дедушки, внуки и внучки, братья и сёстры.

Что делать с информацией о кредитах умершего

Итак, вы узнали, что у родственника не закрыт кредит. Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Узнать о страховке можно в самом банке, но есть ещё один вариант. Попросите нотариуса посмотреть, видны ли в кредитной истории запросы страховых компаний. Если да, обзвоните указанные СК и уточните, оформлял ли умерший полис.

Если заёмщик не оформил полис при жизни, выплата кредита ляжет на наследников. Если возможности платить по займу нет, а наследство не представляет ценности, лучше отказаться в пользу другого родственника или договориться с близкими о разделе имущества и, соответственно, долга.

Помните, что получить имущество и одновременно отказаться от долгов нельзя. Закон разрешает лишь отказаться и от имущества, и от выплаты кредитов покойного.

Закон разрешает лишь отказаться и от имущества, и от выплаты кредитов покойного.

Кроме того, банк, учитывая ситуацию, может пойти на отсрочку выплаты. Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Реклама от партнера

- Зачем узнавать о кредитах умершего

- Помогут ли в бюро кредитных историй?

- Обратитесь к нотариусу

- Какого нотариуса выбрать

- Что делать с информацией о кредитах умершего

Читайте также

Можете ли вы проверить свой кредитный рейтинг без номера социального страхования?

До 31 декабря 2023 года Experian, TransUnion и Equifax будут предлагать всем потребителям в США еженедельные бесплатные кредитные отчеты через AnnualCreditReport. com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

com, чтобы помочь вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

В этой статье:

- Можно ли получить кредит без номера социального страхования?

- Могу ли я запросить кредитный отчет с индивидуальным идентификационным номером налогоплательщика (ITIN)?

- Что такое номер конфиденциальности кредита (CPN)?

- Как я могу получить или заменить карту социального обеспечения?

- Заказ вашего кредитного отчета и кредитного рейтинга

Номер социального страхования (SSN) полезен при составлении вашей кредитной истории, поскольку это единственный уникальный идентификатор, присвоенный каждому потребителю в США. Experian запросит его, когда вы заказываете свой собственный кредитный отчет, чтобы гарантировать, что мы предоставим вам полный и точный отчет. Однако если у вас нет SSN, Experian будет полагаться на другие элементы идентификации для составления вашей кредитной истории.

В дополнение к вашему номеру социального страхования Experian запрашивает другую идентифицирующую информацию, включая ваше имя, адреса за последние два года и дату вашего рождения. Это используется для доступа к информации о кредитной истории, предоставленной нам вашими кредиторами, чтобы мы могли предоставить ваш кредитный отчет.

Несмотря на то, что можно получить кредитный отчет и кредитный рейтинг, даже если у вас нет SSN, предоставление полной идентификационной информации является ключом к обеспечению точности и полноты получаемого вами отчета.

Можно ли открыть кредит без номера социального страхования?

Кредиторы обычно требуют номер социального страхования, когда вы подаете заявку на кредитный счет. Однако, если вы открыли счет без SSN, и кредитор сообщает о своих счетах Experian, учетная запись все равно должна отображаться в вашем кредитном отчете, помогая вам установить кредит. Это связано с тем, что Experian не сопоставляет информацию с кредитной историей человека, используя только SSN: Experian сопоставляет информацию, используя всю идентификационную информацию, предоставленную кредитором.

Если вы только начинаете оформлять кредит на свое имя или если вы не пользовались кредитом в течение достаточно долгого времени, возможно, у вас может не быть кредитного рейтинга, даже если у вас есть кредитный отчет. Кредиторы могут использовать множество различных моделей кредитного скоринга. В то время как некоторые могут быть в состоянии рассчитать оценку всего лишь с одной учетной записью, отображаемой в вашем отчете, другие могут потребовать, чтобы несколько учетных записей были представлены в отчете за определенный период времени, чтобы создать кредитный рейтинг. Кредитные баллы часто требуют сообщения о деятельности от трех до шести месяцев, прежде чем учетная запись будет включена в расчеты баллов.

Даже если в прошлом у вас была подтвержденная кредитная история, некоторые модели оценки кредитоспособности могут быть не в состоянии сгенерировать оценку, если за последние несколько месяцев не было активности ни на одной из ваших учетных записей.

Могу ли я запросить кредитный отчет с индивидуальным идентификационным номером налогоплательщика (ITIN)?

Индивидуальный идентификационный номер налогоплательщика (ITIN) выдается физическому лицу для целей налогообложения. Эти номера, если они будут использоваться, будут признаны недействительным номером социального страхования в вашем кредитном отчете.

Эти номера, если они будут использоваться, будут признаны недействительным номером социального страхования в вашем кредитном отчете.

Если у вас нет SSN, вы можете отправить запрос на бесплатный кредитный отчет в письменной форме. Пожалуйста, приложите одну копию удостоверения личности государственного образца, такого как водительское удостоверение, удостоверение личности штата или аналогичный документ, на котором указан ваш текущий адрес, а также одну копию текущего счета за коммунальные услуги, выписку из банка, выписку из страхового полиса или аналогичный документ.

Также укажите следующую идентификационную информацию:

- Ваше полное имя, включая отчество (и поколение — Jr., II, III)

- Номер социального страхования

- Дата рождения

- Полные адреса за последние два года

Отправьте запрос по адресу:

Experian

P.O. Box 9701

Allen, TX 75013

Что такое номер конфиденциальности кредита (CPN)?

Номер конфиденциальности кредита (CPN) — это термин, придуманный фирмами по восстановлению кредита и другими компаниями в попытке убедить потребителей в том, что они могут приобрести «замену номера социального страхования» для использования с целью получения нового кредита. Это также может называться номером кредитного профиля или номером защиты кредита.

Это также может называться номером кредитного профиля или номером защиты кредита.

В отличие от номеров социального страхования и индивидуальных идентификационных номеров налогоплательщика, номер CPN не выдается Администрацией социального обеспечения или Налоговым управлением США. Использование этих вымышленных, а иногда и украденных номеров для подачи заявки на кредит вместо вашего SSN может рассматриваться как форма кражи личных данных и мошенничества.

Как я могу получить или заменить карту социального обеспечения?

Если вы потеряли свою карту социального обеспечения или нуждаетесь в новой из-за смены имени, вам необходимо обратиться в Администрацию социального обеспечения, чтобы запросить замену. Вы можете сделать это через Интернет (в большинстве штатов), по почте или обратившись в местное отделение SSA. Будьте готовы предоставить подтверждение гражданства (американское свидетельство о рождении или паспорт) и/или удостоверение личности, например, водительские права или удостоверение личности государственного образца.

Если вы взрослый человек и запрашиваете номер или карточку социального обеспечения в первый раз, процесс может несколько отличаться. Подробнее о том, как это сделать, можно прочитать на сайте Администрации социального обеспечения.

Заказ вашего кредитного отчета и кредитного рейтинга

Вы можете заказать бесплатный кредитный отчет Experian и бесплатный кредитный рейтинг в Experian онлайн в любое время. Вы также можете запросить свой кредитный отчет, позвонив по телефону 888-EXPERIAN (888-397-3742).

Если у вас нет номера социального страхования, вас могут попросить отправить запрос в письменной форме вместе с документом, удостоверяющим вашу личность, например, копию водительских прав и счет за коммунальные услуги или выписку из банка. Отправьте запрос по адресу:

Experian

P.O. Box 9701

Allen, TX 75013

Когда вы заказываете свой кредитный отчет в Experian по телефону или по почте, кредитный рейтинг будет включен.

Вы также можете запросить бесплатную копию своего кредитного отчета в каждой из трех кредитных компаний на сайте AnnualCreditReport. com, но вам нужно будет ввести номер социального страхования. По крайней мере до 20 апреля 2022 года Experian, TransUnion и Equifax еженедельно предлагают бесплатные отчеты всем потребителям в США через этот веб-сайт.

com, но вам нужно будет ввести номер социального страхования. По крайней мере до 20 апреля 2022 года Experian, TransUnion и Equifax еженедельно предлагают бесплатные отчеты всем потребителям в США через этот веб-сайт.

Кто может получить доступ к вашему кредитному отчету или счету?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вас могут проверить не только потенциальные кредиторы. Страховщики и работодатели также могут получить доступ к вашему отчету или оценке.

By Эрин Эль Исса Эрин Эль ИссаСтарший писатель | Анализ данных, личные финансы, кредитные карты

Эрин Эль Исса пишет основанные на данных исследования о личных финансах, кредитных картах, путешествиях, инвестировании, банковском деле и студенческих кредитах. Она любит цифры и стремится демистифицировать наборы данных, чтобы помочь потребителям улучшить свою финансовую жизнь. Прежде чем стать ботаником в 2014 году, она работала налоговым бухгалтером и внештатным писателем по личным финансам. Работу Эрин цитировали The New York Times, CNBC, шоу «Сегодня», Forbes и другие издания. В свободное время Эрин жадно читает и тщетно пытается не отставать от своих двоих детей. Она живет в Ипсиланти, штат Мичиган.

Обновлено

Под редакцией Кэти Хинсон Кэти ХинсонВедущий редактор | Личные финансы, кредитный скоринг, управление долгом и деньгами

Кэти Хинсон возглавляет группу основных личных финансов в NerdWallet. Ранее она провела 18 лет в The Oregonian в Портленде, занимая должности начальника копировального отдела и руководителя группы дизайна и редактирования. Предыдущий опыт включает в себя редактирование новостей и копий для нескольких газет Южной Калифорнии, включая Los Angeles Times. Она получила степень бакалавра журналистики и массовых коммуникаций в Университете Айовы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Поскольку в Интернете доступно множество личных данных, вы можете подозревать, что ваша кредитная история доступна любому, у кого есть небольшие способности к поиску в Google. Хотя вы не единственный человек, который может видеть ваши кредитные рейтинги и отчеты, вы можете чувствовать себя в безопасности, зная, что эта финансовая информация предоставляется только тем, кто в ней нуждается на законных основаниях.

Тем не менее, ваш кредит может быть проверен во многих ситуациях — когда вы подаете заявку на кредит или кредитную карту, работу, коммунальные услуги, студенческие кредиты и многое другое. Мониторинг собственного кредита помогает вам следить за неприятностями и создавать свой профиль.

Получайте уведомления об изменениях результатов

Просматривайте свои бесплатные оценки в любое время, получайте уведомления об их изменениях и дорабатывайте их с помощью персонализированной информации.

Кто может получить доступ к вашему кредитному отчету или кредитной оценке

Ваши кредитные баллы и кредитные отчеты могут быть получены несколькими организациями. Как правило, предполагается, что если у организации есть законная деловая потребность, она может получить доступ к вашему кредиту. Вот некоторые из компаний и частных лиц, которые могут получить ваши отчеты или оценку:

Как правило, предполагается, что если у организации есть законная деловая потребность, она может получить доступ к вашему кредиту. Вот некоторые из компаний и частных лиц, которые могут получить ваши отчеты или оценку:

Банки

Если вы открываете счет, банк может отозвать ваш кредит, чтобы проверить вашу кредитоспособность, даже если у вас нет кредитной карты, привязанной к счету. Это связано с тем, что чем менее вы кредитоспособны, тем больше вероятность того, что вы перерасходуете средства и бросите счета. Ваш кредит также может быть отозван, если вы выберете защиту от овердрафта, потому что это считается кредитной линией.

Кредиторы

Текущие или потенциальные кредиторы, такие как эмитенты кредитных карт, автокредиторы и ипотечные кредиторы, также могут получить ваш кредитный рейтинг и составить отчет для определения кредитоспособности. Кредитная история является основным фактором при определении (а) того, давать ли вам кредит или кредитную карту, и (б) условий этого кредита или кредитной карты. Чем лучше ваша кредитная история, тем больше шансов, что вам одобрят кредит с выгодной процентной ставкой.

Чем лучше ваша кредитная история, тем больше шансов, что вам одобрят кредит с выгодной процентной ставкой.

Поставщики студенческих ссуд

В некоторых случаях ваша кредитная история может быть рассмотрена для получения студенческих ссуд:

Когда родители подают заявку на получение ссуды PLUS, будет определена их кредитоспособность.

Если у вас просрочен федеральный заем, вы не сможете получить еще один федеральный заем, пока не будет составлен план платежей по первоначальному заему.

Когда вы подаете заявку на получение частных кредитов, не выдаваемых федеральным правительством, ваш кредит может быть отозван.

Коммунальные предприятия

Когда вы настраиваете коммунальные услуги или услуги мобильной связи, коммунальные предприятия могут запрашивать ваши кредитные отчеты. И хотя во многих штатах действуют законы, запрещающие коммунальным компаниям отказывать вам в обслуживании из-за плохой кредитной истории, от вас могут потребовать внести залог.

Страховые компании

Ваш кредит может быть использован для определения страховых тарифов, потому что, по статистике, люди с плохой кредитной историей чаще подают претензии. Страховая компания получит ваши страховые баллы на основе кредита, если только использование таких баллов не запрещено в вашем штате.

Арендодатели

Потенциальные арендодатели могут изъять ваш кредит, чтобы узнать, своевременно ли вы вносите платежи. Арендодатели часто предполагают, что чем лучше ваша кредитная история, тем больше вероятность того, что вы будете своевременно платить ежемесячную арендную плату. Если ваш кредит меньше желаемого, вы все равно сможете арендовать квартиру с помощью одного из наших советов для арендаторов без кредита.

Работодатели

Это миф, что ваш текущий или потенциальный работодатель может получить доступ к вашему кредитному рейтингу. Однако, в зависимости от штата, в котором вы живете, он может получить кредитный отчет или, по крайней мере, модифицированную версию. Отчет, полученный вашим работодателем, скорее всего, не будет включать номера ваших счетов или дату рождения, но большая часть другой информации, связанной с кредитом, является честной игрой, если она не представляет для вас угрозы безопасности.

Отчет, полученный вашим работодателем, скорее всего, не будет включать номера ваших счетов или дату рождения, но большая часть другой информации, связанной с кредитом, является честной игрой, если она не представляет для вас угрозы безопасности.

Ваши кредитные отчеты не могут быть получены работодателем без вашего письменного согласия. И если вам отказано в приеме на работу на основании содержания отчета, по закону вам должны предоставить этот отчет и «уведомление о неблагоприятных действиях», в котором вы узнаете, что вызвало отказ.

Коллекторские агентства

Коллекторы могут просматривать ваши кредитные отчеты для получения контактной информации или данных об активности вашей учетной записи. Это поможет агентству связаться с вами и оценить, сможете ли вы выплатить причитающуюся вам сумму.

Государственные учреждения

Государственное учреждение, имеющее законную причину отозвать ваш кредит, может сделать это. Возможно, он ищет контактную информацию; определение того, есть ли у вас потенциально невостребованные доходы или активы, когда вы подаете заявление на получение государственной помощи; или определение того, сколько вы можете позволить себе в качестве алиментов и многое другое.

Возможно, он ищет контактную информацию; определение того, есть ли у вас потенциально невостребованные доходы или активы, когда вы подаете заявление на получение государственной помощи; или определение того, сколько вы можете позволить себе в качестве алиментов и многое другое.

Любое лицо, имеющее постановление суда

Существует исключение из правила «требуется законная деловая причина для отзыва вашего кредита». Если организация получает постановление суда о доступе к вашему кредиту, она может это сделать. Однако судебные постановления получить непросто, поэтому маловероятно, что ваш отчет будет передан кому-то, у кого нет веской причины для его просмотра.

Кто не может получить доступ к вашей кредитной истории

Если вы не публикуете фотографии своих кредитных отчетов в социальных сетях, ваша кредитная информация не должна быть общедоступной. Он не будет отображаться в результатах поиска, и ваши близкие не смогут его запросить, независимо от ваших отношений.

Если физическое лицо использует вашу личную информацию для получения вашей кредитной истории, вы можете подать в суд на возмещение фактического ущерба или 1000 долларов США — в зависимости от того, что больше — согласно юридическому веб-сайту Nolo.

Как вы можете получить свои кредитные отчеты и оценки

Если вы хотите узнать свою кредитную историю, у вас есть несколько вариантов. Во-первых, ряд веб-сайтов, посвященных личным финансам, предлагают бесплатный кредитный рейтинг; поищите тот, который также предлагает бесплатную информацию о кредитных операциях, например, NerdWallet. Это дает вам возможность ежемесячно отслеживать информацию, добавляемую в ваш отчет. Кроме того, некоторые компании, выпускающие кредитные карты, предлагают кредитные рейтинги всем, даже неклиентам.

Вы должны регулярно просматривать свои кредитные отчеты, чтобы убедиться в отсутствии ошибок. Существенные ошибки могут повредить вашему кредитному рейтингу, снизив шансы на одобрение кредита и потенциально лишив вас дополнительных денег из-за более высоких процентных ставок.