|

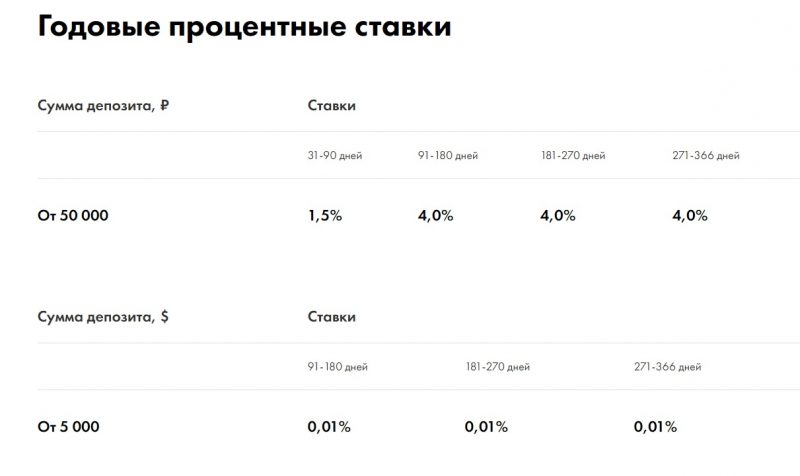

Название |

Возможно открытие через дистанционные каналы обслуживания |

Выплата процентов |

Срок вклада (дней) |

Валюта и минимальный размер первоначального взноса |

Пополнение вклада |

Расходные операции с сохранением процентной ставки |

Максимальная сумма вклада |

Максимальная ставка по вкладу |

|---|---|---|---|---|---|---|---|---|

|

Вклад |

В конце срока |

540 |

RUR 10 000 |

Без ограничений |

RUR до 5,50% |

|||

|

Вклад |

Повышенная ставка! |

По выбору: в конце срока или ежемесячно, на счет или капитализация |

от 31 до 1460 |

RUR 3 000 |

Без ограничений |

RUR до 4,50% |

||

|

Вклад «Надежное будущее» |

В конце срока |

180, 395 |

RUR 50 000 |

Без ограничений |

RUR до 5,30% |

|||

|

Вклад |

Ежемесячно на счет карты с тарифным планом «Амурский тигр – карта к вкладу» |

от 395 до 730 |

RUR 50 000 |

Без ограничений |

RUR до 4,00% |

|||

|

Вклад |

Повышенная ставка! |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 3 000 |

RUR 10 000 000 |

RUR до 3,90% USD до 0,40% |

||

|

Вклад |

Ежемесячная капитализация |

от 730 до 1795 |

RUR 3000 |

RUR 10 000 000 |

RUR до 3,80% |

|||

|

Вклад |

Ежемесячно: на счет или капитализация |

от 91 до 1095 |

RUR 10 000 |

RUR 10 000 000 |

RUR до 3,55% |

|||

|

Вклад |

В конце срока или ежемесячно на счет |

от 91 до 1460 |

RUR 500 |

Без ограничений |

RUR до 4,50% |

|||

|

Вклад |

Ежемесячно: на счет или капитализация |

от 395 до 730 |

RUR 500 |

RUR 2 000 000 |

RUR до 4,10% |

|||

|

Вклад |

Ежемесячная капитализация |

395, 730, 1095 |

RUR 500 |

RUR 10 000 000 |

RUR до 4,00% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 4,20% |

|||

|

«Накопительный счёт |

Ежемесячная капитализация |

Бессрочно |

RUR 0 |

Без ограничений |

RUR 3,80% |

|||

|

Вклад |

Ежеквартально, капитализация |

Без ограничений |

RUR 10 |

Без ограничений |

RUR 0,01% |

Онлайн калькулятор: Проценты и налоги

Вот положили вы деньги в банк, получили свои проценты. Проценты — это ваш доход, а с дохода каждый честный человек должен платить налоги государству. Углубимся в вопрос. Тут у нас пойдет несколько ссылок на законы, для особо интересующихся, а дальше — выжимка для тех, кому лень читать законы.

Проценты — это ваш доход, а с дохода каждый честный человек должен платить налоги государству. Углубимся в вопрос. Тут у нас пойдет несколько ссылок на законы, для особо интересующихся, а дальше — выжимка для тех, кому лень читать законы.

Для начала надо изучить пункт 2 статьи 224 «Налоговые ставки» части второй НК РФ http://www.zakonrf.info/nk/224/.

Он наc пошлет к статье 214.2 «Особенности определения налоговой базы при получении доходов в виде процентов, получаемых по вкладам в банках»

Теперь в чем суть: Налоговая ставка на доходы в виде процентов составляет 35%. Но налог надо платить только с доходов, превышающих норму. Нормой считаются доходы по процентной ставке, равной ставке рефинансирования, устанавливаемой ЦБ РФ (на момент написания этих строк — 10. 5%). То есть, если процентная ставка по вкладу не превышает 10.5%, то никаких налогов платить не надо. На самом деле, вкладчику вообще никаких налогов платить не надо, потому что уплатой налогов по таким доходам должен заниматься налоговый агент, выплачивающий вам этот доход, а именно банк. И банки, похоже, это учитывают, так как в подавляющем большинстве банков процентные ставки по вкладам ниже ставки рефинансирования, и головной боли с налогообложением депозитных доходов у них нет.

5%). То есть, если процентная ставка по вкладу не превышает 10.5%, то никаких налогов платить не надо. На самом деле, вкладчику вообще никаких налогов платить не надо, потому что уплатой налогов по таким доходам должен заниматься налоговый агент, выплачивающий вам этот доход, а именно банк. И банки, похоже, это учитывают, так как в подавляющем большинстве банков процентные ставки по вкладам ниже ставки рефинансирования, и головной боли с налогообложением депозитных доходов у них нет.

Проценты и налоги

Период начисления процентовРаз в годДва раза в годПоквартальноЕжемесячноТочность вычисленияЗнаков после запятой: 2

Доход (проценты)

Доход, облагаемый налогом

Доход после уплаты налога

Сумма после уплаты налогов

content_copy Ссылка save Сохранить extension Виджет

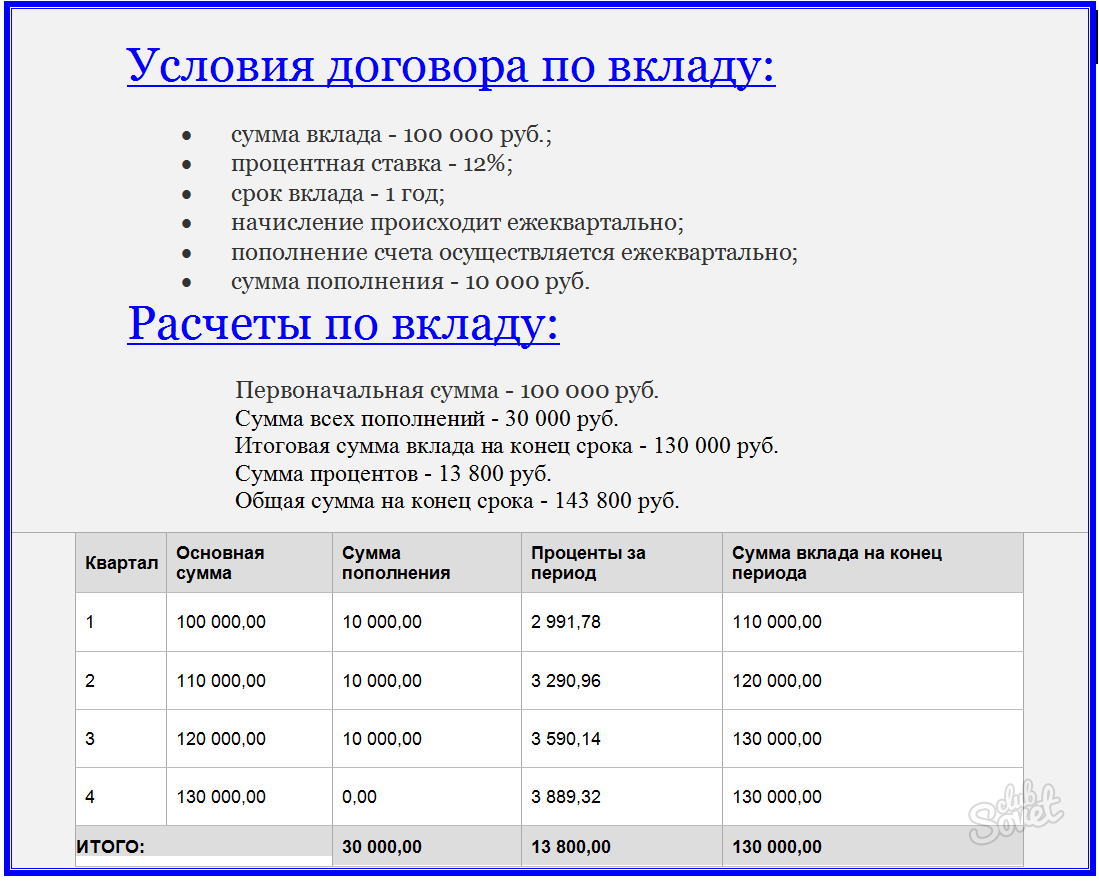

Как считать проценты по вкладам

Проценты – это вознаграждение, выплачиваемое банком вкладчику за размещение денежных средств. Согласно требованию ЦБ РФ, кредитные организации обязаны начислять проценты по вкладам ежедневно. Формально так и происходит, но фактически проценты выплачиваются клиенту согласно условиям договора. Если день выплаты оказывается выходным, клиент получает свой доход в следующий за ним первый рабочий день.

Согласно требованию ЦБ РФ, кредитные организации обязаны начислять проценты по вкладам ежедневно. Формально так и происходит, но фактически проценты выплачиваются клиенту согласно условиям договора. Если день выплаты оказывается выходным, клиент получает свой доход в следующий за ним первый рабочий день.

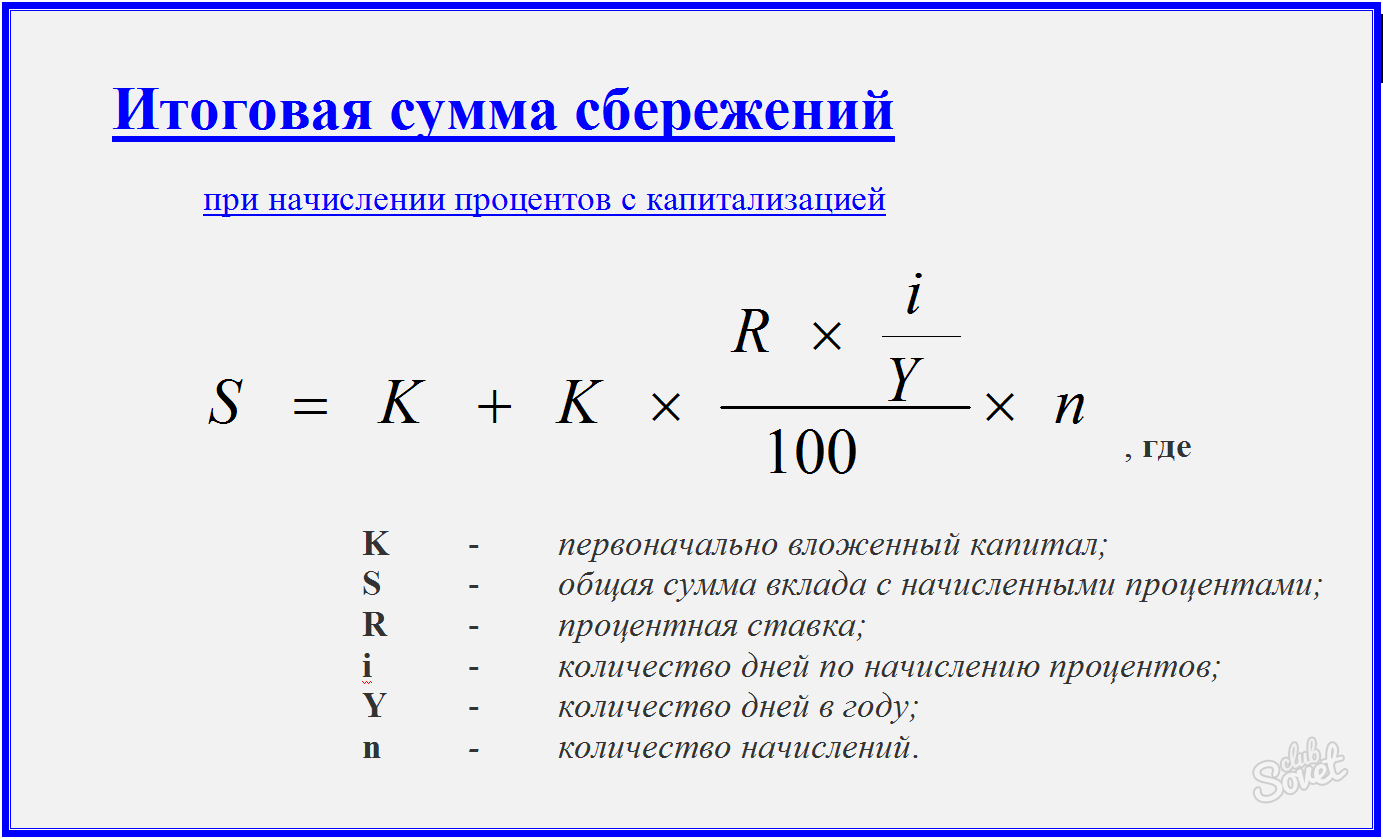

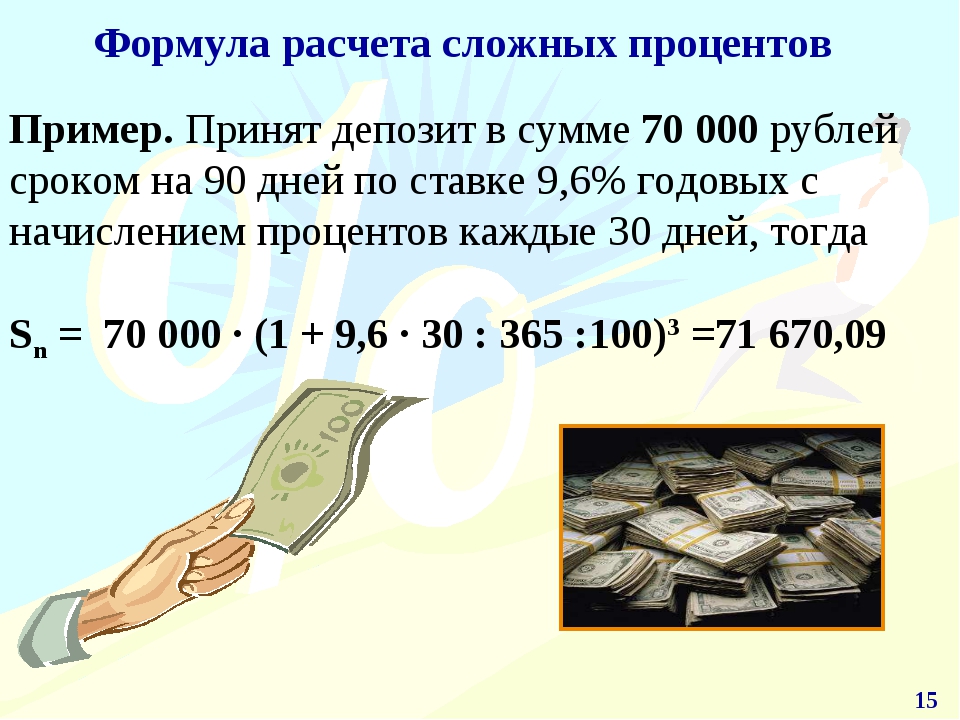

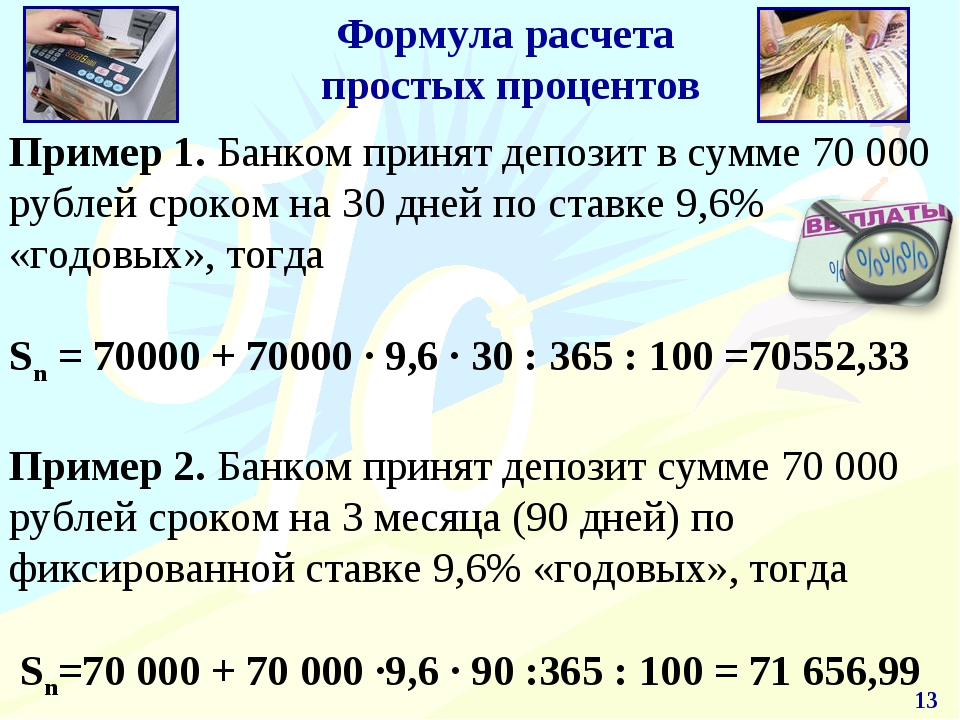

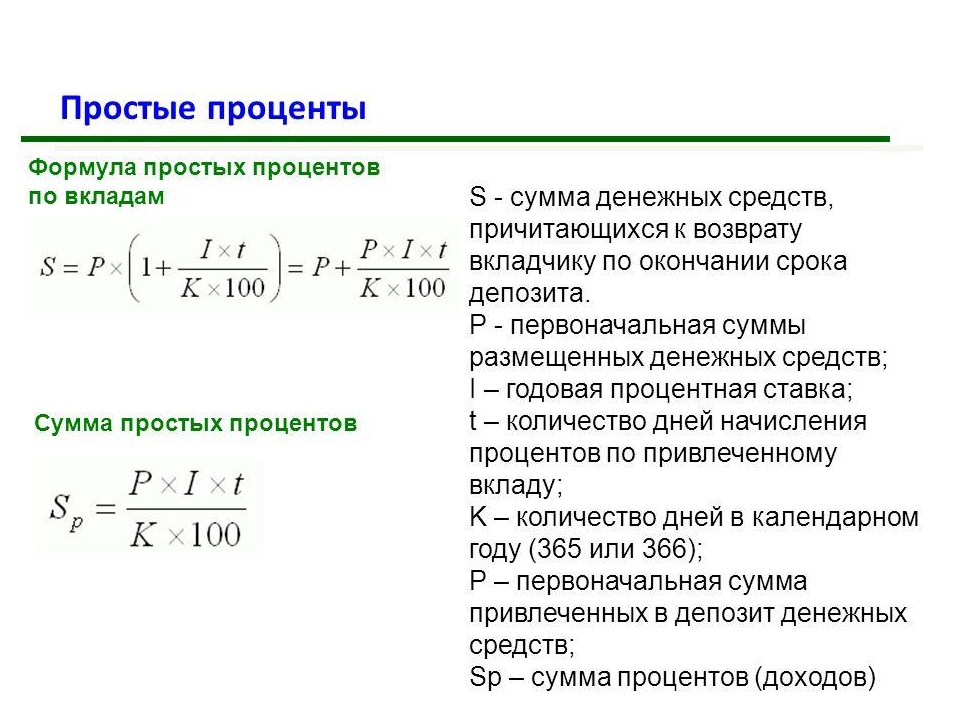

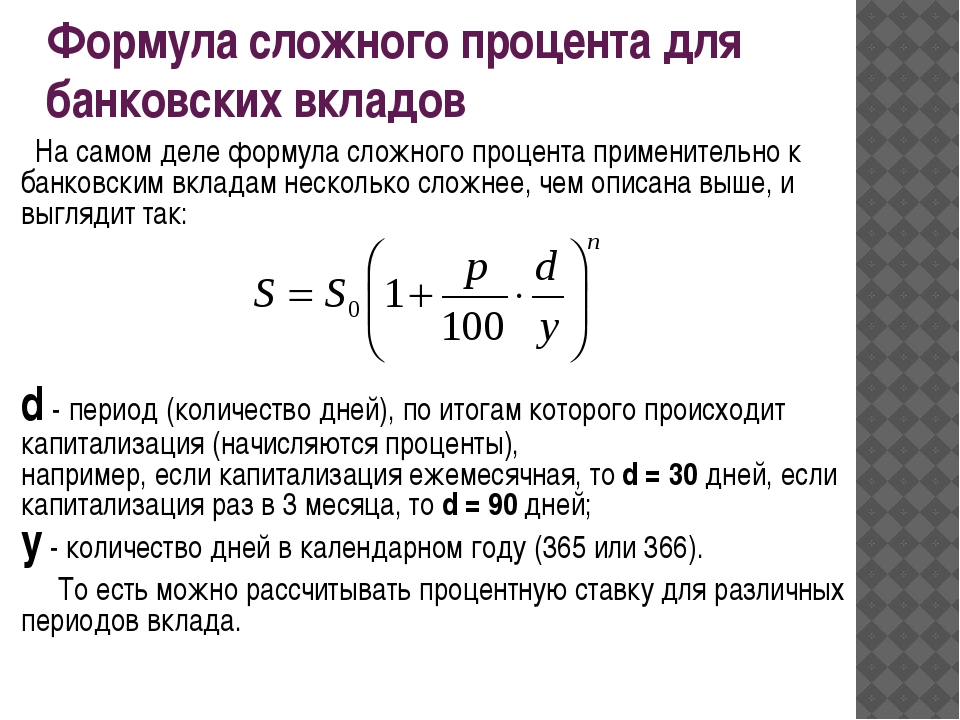

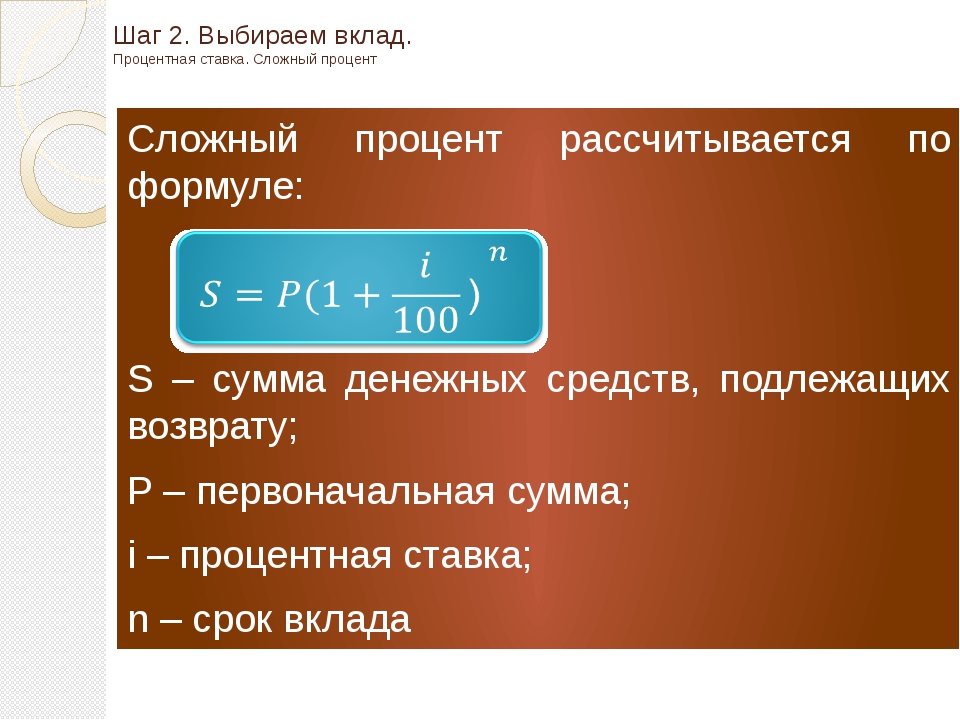

Чтобы разобраться, как рассчитать проценты по вкладу, необходимо помнить, что банки используют два способа начисления процентов по депозиту: сложный (при вкладе с капитализацией процентов) и простой (без капитализации).

При простом способе проценты не прибавляются к телу депозита, а начисляются на другой счет клиента. Согласно договору вклада, доход выплачивается вкладчику, как правило, ежемесячно, ежеквартально, раз в полгода, раз в год или в конце срока действия депозита. Посчитать проценты по такому вкладу достаточно просто.

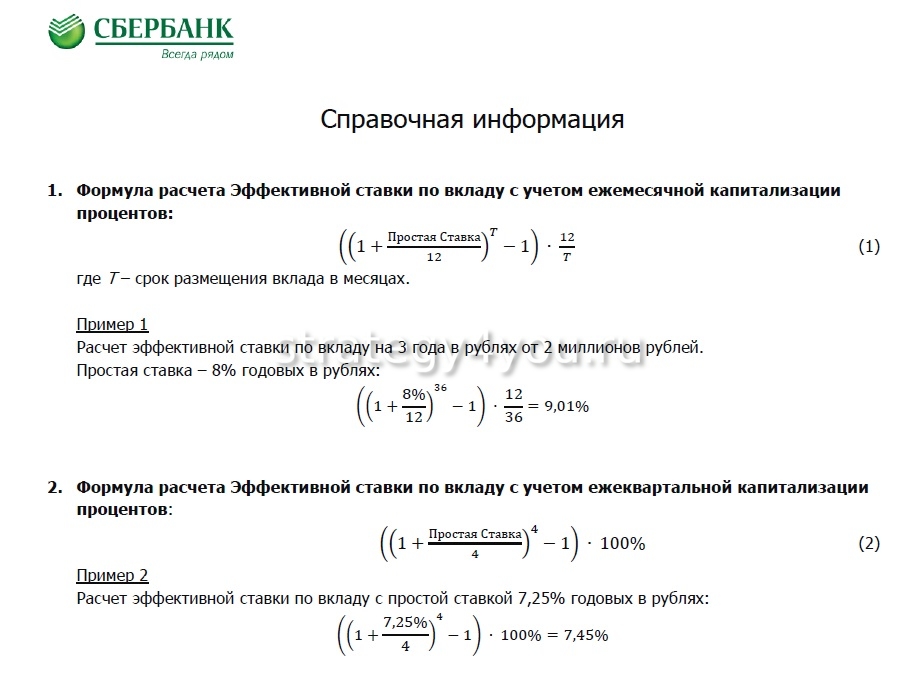

При сложном способе (вклад с капитализацией) начисленный доход присоединяется к основной сумме в сроки, указанные в договоре (как правило, ежемесячно или ежеквартально). Поскольку тело вклада увеличивается, растут и начисляемые на него проценты, в результате чего возрастает общая доходность по депозиту.

Поскольку тело вклада увеличивается, растут и начисляемые на него проценты, в результате чего возрастает общая доходность по депозиту.

Таким образом, при одинаковой номинальной процентной ставке, сумме и сроке действия вклад с капитализацией приносит большую доходность. Это необходимо знать перед тем, как считать проценты по вкладам.

Согласно статье 214.2 Налогового кодекса, доходы частных вкладчиков (резидентов) облагаются налогом в размере 35%, если ставка по рублевому депозиту превышает размер ставки рефинансирования ЦБ плюс 5%. Для налогообложения важен размер только номинальной ставки по вкладу. Как правило, налогообложение производится в момент выплаты процентов – в данном случае банки выступают как налоговые агенты.

Как начисляются проценты по вкладам

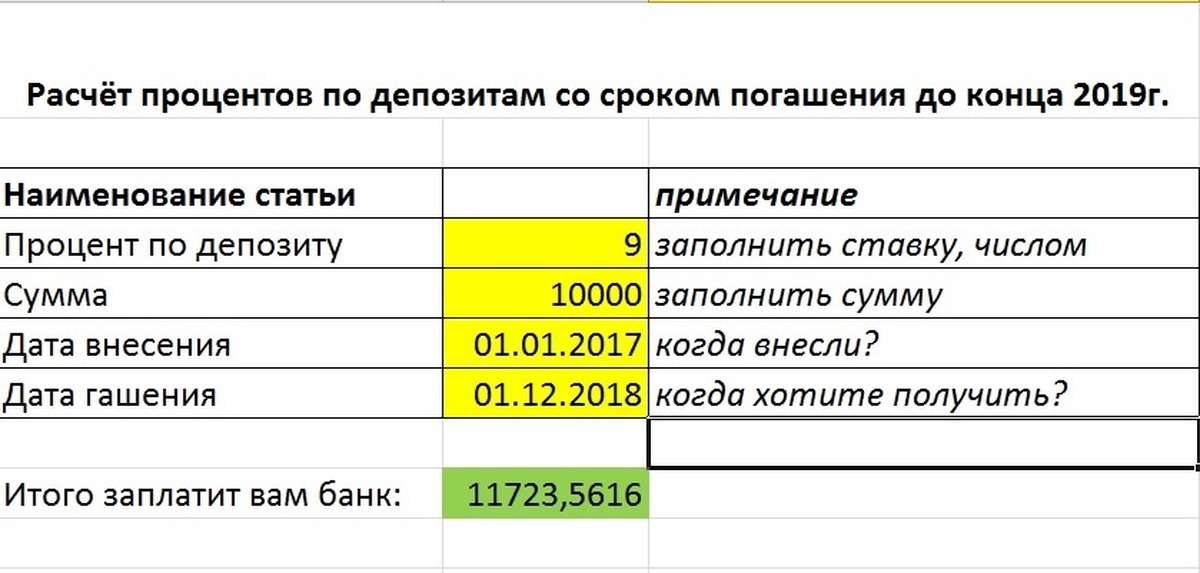

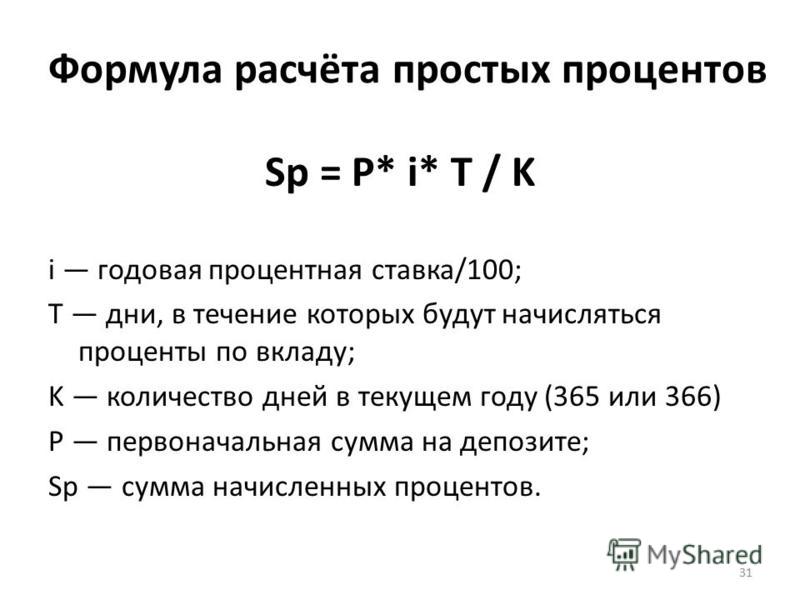

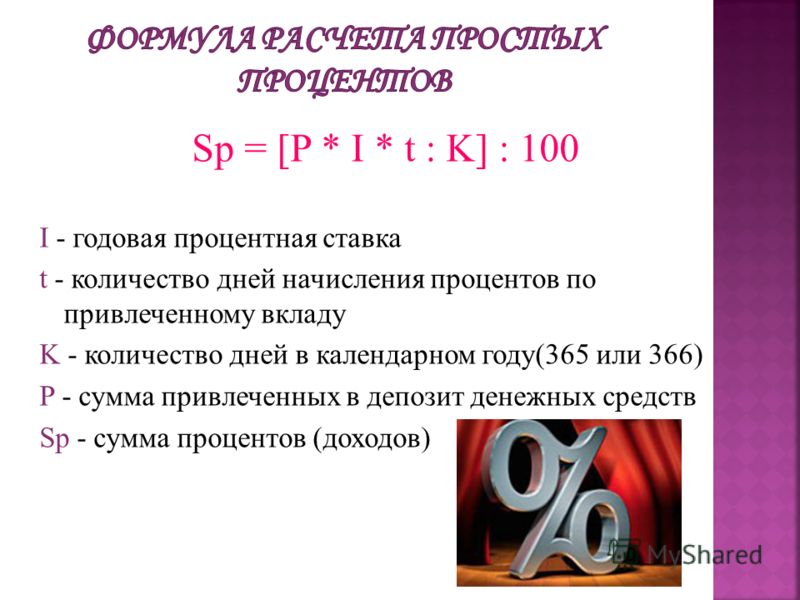

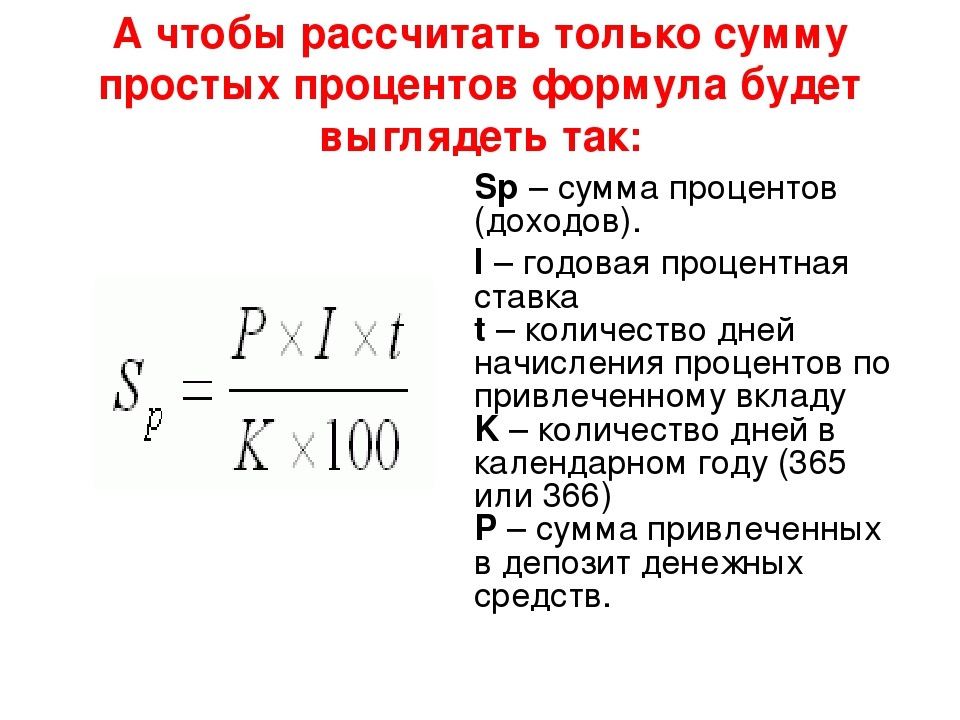

Расчет процентов по вкладу по формуле простых процентов

Расчет делается по формуле простых процентов, если проценты начисляются один раз в конце срока вклада:

S = K + (K*P*d/D)/100,

Sp = (K*P*d/D)/100,

где:

S — сумма вклада с процентами,

Sp — сумма процентов (доход),

K — первоначальная сумма вклада (капитал),

P — годовая процентная ставка,

d — количество дней начисления процентов по привлеченному вкладу,

D — количество дней в календарном году (365 или 366). 4-1) = 11,3%.

4-1) = 11,3%.

P = 11,

d = 90,

N = 4.

Источник на формулы расчета

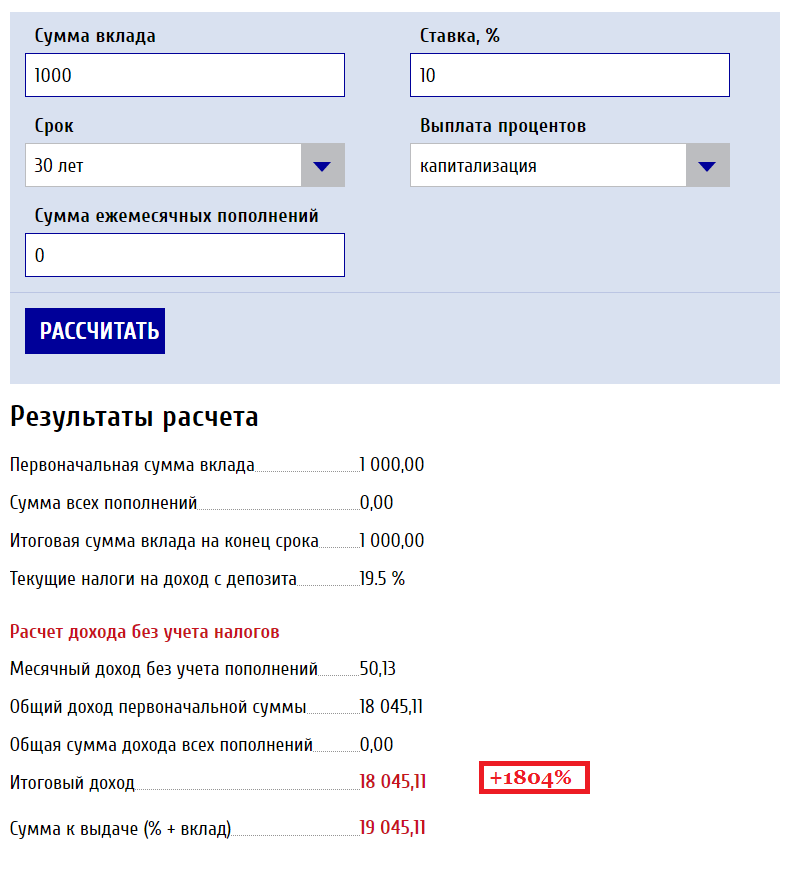

Калькулятор сложных процентов — рассчитать проценты по вкладам

Что такое сложные проценты?

Понятие сложные проценты относится к депозиту и имеет место тогда, когда проценты начисляются на основную сумму депозита плюс проценты за предыдущие периоды. То есть, проценты начисляются не только на основную сумму, но и на набежавшие ранее проценты, отсюда и название.

Сложный процентный депозит намного выгоднее в долгосрочной перспективе. Даже если со временем вы не увеличиваете сумму вклада, сложные проценты будут работать на вас, увеличивая процентную ставку.

Рассчитать сложные проценты по вашему вкладу довольно просто при стабильной процентной ставке, но, если вы хотите избежать необходимости рассчитывать ее вручную, не стесняйтесь использовать сложный процентный калькулятор Financer.com, чтобы ожидать возможного возврата ваших инвестиций.

Как растет сложный процент?

Сложный процент пересчитывается для каждого процентного периода по основной сумме и начисленным процентам. Расчёт можно произвести таким образом:

- Предположим, вы вносите 1000 тенге под 10%. Это означает, что к концу первого года сумма депозита составит 1 100 тенге

- Во второй год рассчитывается 10% от суммы вклада, или 1100 тенге, что означает, что вы уже заработали 110 тенге

- В третий год 10% от доступной суммы будет пересчитано до 121 тенге в год

- Таким образом, вы заработали в общей сложности 331 тенге за три года, а это значит, что вы заработали гораздо больше со сложными процентами, чем с простыми процентами за тот же период

Чем дольше вы вносите деньги и чем стабильнее ваша процентная ставка, тем более выгодными будут ваши инвестиции. Тем не менее, было бы также целесообразно рассмотреть потенциальные дополнительные расходы, поскольку некоторые банки также требуют контрактные сборы или ежемесячные комиссионные за управление вашим вкладом, что может привести к получению несколько меньшей суммы.

Расчет сложного процента

Сложный процент можно легко рассчитать по следующей формуле:

K (t) = k (0) x (1 + p) t

- K (t) – окончательная сумма в конце периода депозита

- k (0) – сумма, которую вы изначально внесли

- р – процентная ставка. Например, 5% -ая доля должна быть отмечена как 0,05

- t – время хранения.

Пример:

Вы вносите 20 000 тенге на 5 лет под 3%. На эту сумму проценты следующие:

K (5) = 20 000 x (1 + 0,03) 5 = 23 185,48 тенге

Эта формула работает достаточно хорошо, если процентная ставка не меняется со временем, а за это время депозит не снимается. Условия депозитных вкладов в разных банках также должны быть приняты во внимание, так как некоторые из них также потребуют ежемесячную плату или комиссии, в таком случае эта формула работать не будет.

Что еще нужно знать о депозитах?

Понятно, что сложный процентный на депозиты – один из самых выгодных вариантов, и, если ваш банк предлагает вам такую возможность, ею определённо стоит воспользоваться. Однако есть и другие факторы, которые следует учитывать, например, тип депозита.

Однако есть и другие факторы, которые следует учитывать, например, тип депозита.

Риски

Различные депозиты имеют разные условия и разные уровни риска – некоторые сберегательные счета с более высоким риском приносят более высокую доходность, но также имеют больший риск потери денег.

С другой стороны, существуют стабильные долгосрочные депозиты, которые гарантируют устойчивый рост и, в принципе, близки к нулевому риску. Прежде чем выбрать сберегательный счет, обязательно ознакомьтесь с нашей статьёй о депозитах, где мы сравниваем депозиты и даём вам несколько советов о том, как выбрать наиболее подходящий депозит.

CD Calculator — Бесплатный калькулятор для Сертификата вкладов

Рассчитайте свой заработок и не только

Используйте калькулятор Bankrate CD, чтобы узнать, сколько процентов заработано по депозитному сертификату (CD). Просто введите несколько фрагментов информации, и этот калькулятор CD рассчитает годовую процентную доходность (APY) и конечный баланс.

Определения

НАЧАЛЬНЫЙ ДЕПОЗИТ

Начальный баланс для вашего компакт-диска.

МЕСЯЦЕВ

Общее количество месяцев до погашения этого CD.

ПРОЦЕНТНАЯ СТАВКА

Опубликованная процентная ставка для этого компакт-диска. Обязательно укажите фактическую процентную ставку, а не годовую процентная доходность (APY). Важно помнить, что эти сценарии являются гипотетическими и что будущие процентные ставки нельзя предсказать с уверенностью.

СОЕДИНЕНИЕ

Проценты, полученные с накопленных процентов вашего компакт-диска. Этот калькулятор позволяет выбрать частоту что процентный доход вашего компакт-диска добавлен к вашему счету.Чем чаще это происходит, тем раньше ваш накопленный процентный доход принесет дополнительные проценты. Вы можете уточнить у своего финансовое учреждение, чтобы узнать, как часто начисляются проценты по вашему конкретному компакт-диску.

ГОДОВАЯ ПРОЦЕНТНАЯ ДОХОДНОСТЬ (ПРОЦЕНТНАЯ ДОХОДНОСТЬ)

Это эффективная годовая процентная ставка по данному CD. APY компакт-диска зависит от частоты

начисление сложных процентов и процентная ставка. Поскольку APY измеряет ваш фактический годовой доход, вы можете использовать

это для сравнения компакт-дисков с разными процентными ставками и частотами начисления сложных процентов.

APY компакт-диска зависит от частоты

начисление сложных процентов и процентная ставка. Поскольку APY измеряет ваш фактический годовой доход, вы можете использовать

это для сравнения компакт-дисков с разными процентными ставками и частотами начисления сложных процентов.

КАК РАССЧИТАТЬ УРОЖАЙНОСТЬ?

Годовая процентная доходность (APY) рассчитывается по следующей формуле: APY = (1 + r / n) n n — 1. В этой формуле «r» — это заявленная годовая процентная ставка, а «n» — это количество периодов начисления сложных процентов каждый год.

СКОЛЬКО ИНТЕРЕСОВ ВЫ МОЖЕТЕ ЗАРАБОТАТЬ НА CD?

Сумма процентов, которую вы можете заработать на компакт-диске, зависит от размера APY, продолжительности срока действия компакт-диска и частоты начисления сложных процентов. Чем чаще начисляются сложные проценты, тем больше со временем вырастут ваши деньги.Как правило, компакт-диски составляют ежедневно или ежемесячно.

ПЛАТИТ ли компакт-диски ЕЖЕДНЕВНО, ЕЖЕМЕСЯЧНО ИЛИ ЕЖЕГОДНО?

Ответ зависит от учетной записи, но большинство компакт-дисков начисляют проценты ежемесячно. Некоторые могут позволить вам переводить проценты на другой счет, например сберегательный счет или счет денежного рынка. Как часто проценты по кредитам по компакт-дискам являются одним из факторов; другой фактор — как часто соединения CD. Как правило, компакт-диски составляют ежедневно или ежемесячно. Чем чаще будут компаунды CD, тем быстрее будет расти ваша экономия.

Некоторые могут позволить вам переводить проценты на другой счет, например сберегательный счет или счет денежного рынка. Как часто проценты по кредитам по компакт-дискам являются одним из факторов; другой фактор — как часто соединения CD. Как правило, компакт-диски составляют ежедневно или ежемесячно. Чем чаще будут компаунды CD, тем быстрее будет расти ваша экономия.

ОПРЕДЕЛИТЬ МИНИМАЛЬНЫЙ ДЕПОЗИТ ДЛЯ CD

Ответ зависит от учетной записи, но большинство компакт-дисков начисляют проценты ежемесячно. Некоторые могут позволить вам переводить проценты на другой счет, например сберегательный счет или счет денежного рынка. Как часто проценты по кредитам по компакт-дискам являются одним из факторов; другой фактор — как часто соединения CD. Как правило, компакт-диски составляют ежедневно или ежемесячно. Чем чаще будут компаунды CD, тем быстрее будет расти ваша экономия.

КАК КОМПАКТ-ДИСКИ ОТЛИЧАЮТСЯ ОТ СОБСТВЕННЫХ СЧЕТОВ И ДЕНЕЖНЫХ СЧЕТОВ?

компакт-дисков заблокированы на определенный период. Этот срок может составлять от одного месяца до 10 лет (хотя пять лет, как правило, являются самым долгим сроком). Сберегательные счета и счета денежного рынка являются ликвидными счетами, что означает, что к ним обычно можно получить доступ в любое время. Их также можно использовать для ограниченных транзакций. Например, некоторые сберегательные счета и счета денежного рынка позволяют получить доступ к своим деньгам через банкомат с помощью карты банкомата. Некоторые сберегательные счета и счета денежного рынка также позволяют отправлять деньги банковским переводом.Как правило, эти транзакционные функции недопустимы для компакт-дисков. Как правило, доступ к компакт-диску возможен только в течение 10-дневного льготного периода (количество дней зависит от банка), который начинается в дату погашения компакт-диска. При раннем доступе к компакт-диску, вероятно, будет начислена комиссия за досрочное снятие. Варианты снятия CD обычно ограничиваются либо снятием наличных, либо переводом на текущий счет, сберегательный счет или счет денежного рынка.

Этот срок может составлять от одного месяца до 10 лет (хотя пять лет, как правило, являются самым долгим сроком). Сберегательные счета и счета денежного рынка являются ликвидными счетами, что означает, что к ним обычно можно получить доступ в любое время. Их также можно использовать для ограниченных транзакций. Например, некоторые сберегательные счета и счета денежного рынка позволяют получить доступ к своим деньгам через банкомат с помощью карты банкомата. Некоторые сберегательные счета и счета денежного рынка также позволяют отправлять деньги банковским переводом.Как правило, эти транзакционные функции недопустимы для компакт-дисков. Как правило, доступ к компакт-диску возможен только в течение 10-дневного льготного периода (количество дней зависит от банка), который начинается в дату погашения компакт-диска. При раннем доступе к компакт-диску, вероятно, будет начислена комиссия за досрочное снятие. Варианты снятия CD обычно ограничиваются либо снятием наличных, либо переводом на текущий счет, сберегательный счет или счет денежного рынка.

Тарифы на чековые и сберегательные счета с высокой доходностью

Калькулятор сбереженийс регулярными депозитами / снятием средств

Как рассчитать прирост сбережений

Наш простой калькулятор сбережений поможет вам спрогнозировать рост и будущую ценность ваших денег с течением времени.В нем используется формула сложных процентов, дающая возможность ежедневно, еженедельно, ежемесячно, ежеквартально, раз в полгода и ежегодное начисление процентов Если вы хотите узнать сложный интервал для вашего сберегательного счета или инвестиции, вы сможете узнать, поговорив со своим финансовое учреждение. Стандартный интервал для накопления накоплений в большинстве банков — это либо ежемесячный, либо годовой накопления. Наш калькулятор экономии также позволяет введите отрицательные процентные ставки .

В дополнение к этому калькулятору сбережений у нас есть

еще один полезный калькулятор сложных процентов, должен

вы хотите его использовать. Если вы хотите сэкономить для достижения цели и хотите знать, сколько времени это может занять, дайте

калькулятор цели сбережений попробуйте.

Если вы хотите сэкономить для достижения цели и хотите знать, сколько времени это может занять, дайте

калькулятор цели сбережений попробуйте.

Какая эффективная годовая ставка?

Эффективная годовая ставка — это ставка, которая фактически выплачивается после всех начислений. Когда происходит начисление процентов, эффективная годовая ставка становится выше. чем общая процентная ставка . Чем чаще начисляются проценты в течение года, тем выше будет эффективная годовая ставка.Вы можете узнать больше о эффективные годовые процентные ставки в нашей статье здесь.

Как лучше всего сэкономить?

Если у вас есть конкретная цель сбережений — на новой машине, идеальном отпуске, доме вашей мечты или на пенсии, может быть непросто решить, куда вложить деньги , чтобы максимизировать сбережения .

С таким множеством вариантов для ваших сбережений — от простого сберегательного счета до инвестирования в фондовый рынок, безналоговые ISA (Великобритания) и IRA (США) и

даже одноранговое кредитование — сравнение преимуществ и недостатков каждого из них, а также связанных с этим рисков становится очень важным.

В такой ситуации всегда рекомендуется оценивать себя как личность — вы не склонны к риску или предпочитаете стратегию с более высоким риском и высоким вознаграждением? Следует рассмотреть идею диверсификации — разделения ваших денег между различными вариантами для распределения вашего риска.

Однако лучший совет — поговорить с квалифицированным независимым финансовым консультантом. Они оценят ваши варианты в зависимости от того, кто вы и что вы хочу добиться.Поступая таким образом, вы будете более уверены в том, что ваши сбережения хорошо вложены и что у вас есть варианты сбережений, адаптированные для вашего требования и стратегия риска / вознаграждения.

Рекламное объявлениеКак долго нужно копить?

Если вам интересно, сколько времени вам понадобится, чтобы сэкономить на достижении конкретной цели, ознакомьтесь с нашими калькулятор и статья: сколько времени у меня уйдет на сохранение ?.

Финансовая независимость, досрочно выйти на пенсию (FIRE)

FIRE (финансовая независимость, ранний выход на пенсию) — это движение за образ жизни, которое стремится принять стратегии бережливости, экстремальных сбережений и инвестиций для достижения финансовой независимости и досрочного выхода на пенсию. Изначально обсуждалось в книге Вики Робин и Джо Домингеса «Ваши деньги или ваша жизнь» 1992 года.

концепция становится все более популярной среди миллениалов. Вы можете узнать больше о концепции FIRE здесь.

Изначально обсуждалось в книге Вики Робин и Джо Домингеса «Ваши деньги или ваша жизнь» 1992 года.

концепция становится все более популярной среди миллениалов. Вы можете узнать больше о концепции FIRE здесь.

Если вас интересует идея досрочно выйти на пенсию, наш калькулятор сбережений поможет вам составить прогноз о том, как достичь поставленных целей.

Расчет сложного процентного дохода по сберегательным вкладам каждый месяц

Может быть трудно вкладывать деньги в сбережения каждый месяц, но это может помочь вам узнать, какой будет будущая стоимость ваших вкладов.Этот калькулятор поможет вам определить будущую стоимость вашего сберегательного счета.

Сначала введите свои первоначальные вложения и ежемесячный депозит, который вы планируете сделать. Затем укажите годовую процентную ставку и количество месяцев, которые вы хотели бы учитывать. Нажмите РАССЧИТАТЬ, и вы получите два числа: будущую стоимость вашего счета и ваш общий процентный доход. Вы также можете установить ставку подоходного налога и уровень инфляции, чтобы увидеть, как эти факторы повлияют на вашу общую сэкономленную сумму и покупательную способность ваших денег.После расчета доходов вы можете нажать кнопку СОЗДАТЬ ПЕЧАТНЫЙ ОТЧЕТ в нижней части калькулятора, чтобы создать отчет. Финансовые учреждения, которые в настоящее время предлагают вкладчикам высокодоходные сбережения, перечислены под калькулятором.

Вы также можете установить ставку подоходного налога и уровень инфляции, чтобы увидеть, как эти факторы повлияют на вашу общую сэкономленную сумму и покупательную способность ваших денег.После расчета доходов вы можете нажать кнопку СОЗДАТЬ ПЕЧАТНЫЙ ОТЧЕТ в нижней части калькулятора, чтобы создать отчет. Финансовые учреждения, которые в настоящее время предлагают вкладчикам высокодоходные сбережения, перечислены под калькулятором.

Сложные проценты: будущая стоимость ежемесячных сбережений

Когда вы начнете планировать свое финансовое будущее, вам в какой-то момент нужно будет решить проблему сложных процентов. Вопреки распространенному мнению, компаундирование предназначено не только для гуру Уолл-стрит.Это выгодно всем, кто хочет инвестировать в свое будущее. Сложные проценты могут помочь вам составить удобный пенсионный план и со временем увеличить доходность ваших инвестиций.

Что такое сложный процент?

По сути, сложное начисление означает, что ваши проценты приносят проценты. n, где:

n, где:

- FV представляет будущую стоимость инвестиции

- PV представляет собой приведенную стоимость инвестиций

- i представляет собой процентную ставку, полученную за каждый период

- n представляет собой количество периодов

Вышеуказанный калькулятор начисляет проценты ежемесячно после каждого депозита.Депозиты вносятся в начале каждого месяца. Если вы хотите делать депозиты в конце каждого месяца, вычтите первый депозит из первоначальной суммы сбережений. Например, если вы накопили 1000 долларов и хотите внести 100 долларов в конце месяца, вы должны установить свой первоначальный депозит на уровне 900 долларов.

Большинство банков США ежедневно добавляют сложные проценты на счет и добавляют их на счет в конце месяца на основе среднего дневного баланса за каждый месяц.

Выгода от начисления процентов

Преимущество сложных процентов простое: это отличный способ со временем заработать больше денег. Конечно, как и в случае с любыми другими инвестициями, требуется время, чтобы увидеть полный эффект от компаундирования, поскольку он наиболее эффективен в течение длительных периодов времени. В нашем примере, приведенном выше, вам потребуется около 14 лет, чтобы удвоить свой основной депозит. Чтобы ускорить процесс, вы можете увеличивать проценты ежедневно, а не ежеквартально или ежегодно. Мы предоставляем калькулятор, который позволяет параллельно сравнивать частоты сложения.

Конечно, как и в случае с любыми другими инвестициями, требуется время, чтобы увидеть полный эффект от компаундирования, поскольку он наиболее эффективен в течение длительных периодов времени. В нашем примере, приведенном выше, вам потребуется около 14 лет, чтобы удвоить свой основной депозит. Чтобы ускорить процесс, вы можете увеличивать проценты ежедневно, а не ежеквартально или ежегодно. Мы предоставляем калькулятор, который позволяет параллельно сравнивать частоты сложения.

В следующей таблице показано, как инвестировали 10 000 долларов в год по ставке 2.3% годовых приносят проценты в течение года с разной частотой начисления сложных процентов.

| Частота добавления | апреля | APY | Проценты |

|---|---|---|---|

| Годовой | 2,3% | 2,30000% | 230,00 долл. США |

| Ежеквартально | 2,3% | 2,31991% | $ 231,99 |

| Дважды в месяц | 2. 3% 3% | 2,32215% | $ 232.22 |

| Ежемесячно | 2,3% | 2,324 40% | $ 232,44 |

| Раз в полгода | 2,3% | 2,32553% | $ 232,55 |

| 2 раза в неделю | 2,3% | 2,32561% | $ 232,56 |

| Еженедельно | 2,3% | 2,326 13% | 232 доллара.61 |

| Ежедневно | 2,3% | 2,32658% | $ 232,66 |

| Непрерывный | 2,3% | 2,326 65% | $ 232.67 |

Более частое начисление сложных процентов приводит к более высокому процентному доходу, а более высокая годовая процентная доходность способствует дальнейшему росту, когда процентные ставки могут увеличиваться в течение многих лет.

Чем раньше, тем лучше

Даже если начать откладывать никогда не поздно, лучше начать начислять проценты как можно раньше, чтобы у вашего депозита было больше времени для роста. Если вам 33 года и вы начинаете накапливать 100 долларов в месяц под 1,5 процента годовых, то к 70 годам вы заработаете почти 60 000 долларов. Сравните это с началом в возрасте 66 лет, когда вы заработали всего 5000 долларов к 70 годам. 70 лет.

Если вам 33 года и вы начинаете накапливать 100 долларов в месяц под 1,5 процента годовых, то к 70 годам вы заработаете почти 60 000 долларов. Сравните это с началом в возрасте 66 лет, когда вы заработали всего 5000 долларов к 70 годам. 70 лет.

Работает в обе стороны

Возможно, вы слышали термин «сложные проценты», используемый в отношении ссуды или долга, которые вы должны. К сожалению, начисление сложных процентов может работать в обоих направлениях, и вы всегда должны стремиться заработать, а не платить. Если предположить, что ваша компания, выпускающая кредитную карту, взимает 20% процентов с любого невыплаченного остатка, ваш баланс в 1000 долларов может легко превратиться в долг в 1200 долларов к концу года.Если вы быстро погасите долги, сложные процентные ставки не сильно повредят. Однако, если вы склонны делать минимальные платежи, вы будете выплачивать основную сумму гораздо медленнее, в результате чего больше денег будет потрачено на проценты.

Хотя сложный процент не сделает вас богатым в одночасье, это отличный способ постепенно увеличивать свое богатство с течением времени. Однако имейте в виду, что эта концепция также работает в пользу ваших должников.

Однако имейте в виду, что эта концепция также работает в пользу ваших должников.

Изменить настройки конфиденциальности

Калькулятор сбережений

Быстрый расчет сложных процентов 💵

О единовременных и / или регулярных депозитах на сберегательный счет с высокой доходностью

Как использовать этот инструмент

Основы

Воспользуйтесь этим калькулятором, чтобы быстро подсчитать, сколько денег вы накопите за установленный инвестиционный период.Сначала введите свою начальную сумму, которую вы отложили, затем введите процентную ставку и продолжительность инвестирования.

Затем введите, сколько денег вы собираетесь периодически вносить или снимать. Если это расчет для единовременного депозита без повторяющихся транзакций, введите «Никогда» в раскрывающемся списке «добавить деньги».

После того, как вы введете эту информацию, калькулятор сообщит вам, сколько денег вы накопите до уплаты подоходного налога, сколько подоходного налога вы должны и сколько стоит оставшаяся сумма денег в реальном выражении после учета инфляции.

Расчеты обновляются автоматически при изменении любого ввода. Если у вас есть конкретная цель экономии, которую вы хотите достичь к определенной дате, воспользуйтесь нашими калькуляторами цели экономии.

Если вы хотите распечатать график роста ваших сбережений с течением времени, нажмите кнопку «Создать таблицу роста», чтобы создать распечатанный график вашей истории платежей, накопленных процентов и баланса.

Механика вычислений

Как начисляются проценты

Наш калькулятор начисляет проценты каждый раз, когда добавляются деньги.Если на счете есть единовременный начальный депозит и нет периодического депозита, по умолчанию проценты начисляются ежемесячно. Большинство банковских сберегательных счетов используют средний дневной баланс для сложных процентов ежедневно, а затем ежемесячно добавляют сумму к балансу счета, что математически очень похоже на ежемесячное начисление сложных процентов.

Если вы хотите изменить частоту начисления сложных процентов для одноразового депозита, установите для переменной «Депозит каждый цикл» значение 0 долларов и выберите «частоту транзакций» с любой частотой, с которой вы хотите начислять сложные проценты.

При внесении взносов

В приведенном выше калькуляторе, когда делаются регулярные взносы на счет, деньги добавляются или вычитаются в начале каждого месяца, недели или другого выбранного периода. Если вы хотите, чтобы деньги заканчивались в конце каждого месяца, вы должны вычесть сумму обычного взноса из первоначальных сбережений, чтобы рассчитать проценты в конце месяца.

Как учитываются подоходные налоги

Этот калькулятор рассчитывает налоги на основе ставки, введенной при уплате налога в конце инвестиционного периода.При таком подходе налоговые платежи будут работать со сбережениями, хранящимися на пенсионном счете с отложенным налогом.

Обычные проценты по обычному банковскому сберегательному счету обычно выплачиваются ежегодно, при этом банки отправляют держателям счетов 1099-INT, если они зарабатывают выше некоторого базового уровня около 10 долларов. Если ваш счет не облагается налогом, введите ноль в качестве предельной ставки налога в приведенном выше калькуляторе.

Если ваш счет не облагается налогом, введите ноль в качестве предельной ставки налога в приведенном выше калькуляторе.

Как учитывается инфляция

После вычета налогов из процентных доходов и расчета окончательных сбережений инфляция учитывается путем умножения окончательной суммы на (100% — уровень инфляции) лет

Как рассчитать сложный процент

Самый простой способ сделать это — использовать калькулятор выше.Сложным способом было бы вычислить доходность вручную.

Единый депозит

Приведенный выше калькулятор сделает это автоматически, но если вы хотите рассчитать сложные проценты вручную, формула будет

.FV = PV * (1 + r / n) nt

Определения формул:

- FV = будущая стоимость

- PV = текущая стоимость (начальный депозит)

- r = годовая процентная ставка в виде десятичной дроби, а не процента (также называемая годовой процентной ставкой)

- n = количество начислений процентов в год

- t = время в годах

Чтобы найти проценты, полученные со счета, все, что вам нужно сделать, это вычесть первоначальную сумму депозита из конечного результата.

Серия вкладов А

Конец месяца

Для регулярных ежемесячных вкладов, когда вклады вносятся в конце каждого месяца, вы должны использовать следующий расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n))

Все определения в этой формуле такие же, как определения в первой формуле, за исключением того, что PMT — это ежемесячный депозит.

Если вы хотите выяснить, сколько процентов было заработано, вы просто вычтите сумму платежа, умноженную на количество выполненных платежных циклов, из конечной суммы.

Если вы вкладываете 200 долларов в месяц в течение 2 лет, вы должны вычесть 2400 долларов депозитов из общей суммы, чтобы получить заработанные проценты.

Начало месяца

Если депозиты происходят в начале каждого месяца, вы должны использовать ту же точную формулу, но затем добавить к ней еще один ежемесячный расчет.

FV = PMT * (((1 + r / n) nt — 1) / (r / n)) * (1 + r / n)

Серия вкладов с начальным депозитом

Если вы сделали серию вкладов и был первоначальный единовременный депозит, вы бы рассматривали серию и первоначальный депозит как два отдельных объекта, а затем складывали бы каждую сумму вместе, чтобы получить окончательную сумму сбережений.

Налоги и инфляция

Это будет первый шаг к вычислению вашей доходности, затем вам нужно будет вычесть подоходный налог из доходности, а затем учесть инфляцию.

Умножьте полученные проценты на ставку подоходного налога (в десятичной форме), и получится общая сумма уплаченных налогов. Вычтите эту сумму из суммы будущих сбережений, чтобы получить сбережения после уплаты налогов.

Чтобы учесть инфляцию, воспользуйтесь следующей формулой

PV = FV * (1 — i) n

Текущая стоимость будущей денежной суммы равна будущей стоимости, умноженной на (1 — годовой уровень инфляции в виде десятичной дроби), возведенной в степень n th , где n — количество лет в будущем.

Как узнать текущую процентную ставку

сайтов отслеживания, на которых указаны предлагаемые сегодня ставки экономии

Ряд популярных веб-сайтов, таких как Credit Karma, Nerd Wallet и BankRate, отслеживают текущие ставки, предлагаемые для различных средств сбережения, таких как высокодоходные сберегательные счета, компакт-диски. и даже продукты по страхованию жизни. Как правило, в полисах страхования жизни предусмотрены комиссии за досрочное снятие средств и множество скрытых комиссий, благодаря которым их доходность ниже, чем в других вариантах.

и даже продукты по страхованию жизни. Как правило, в полисах страхования жизни предусмотрены комиссии за досрочное снятие средств и множество скрытых комиссий, благодаря которым их доходность ниже, чем в других вариантах.

Некоторые сайты трекеров кажутся нейтральными, но им платят комиссию за листинг избранных игроков на рынке, поэтому может быть полезно просмотреть полный набор списков с каждого сайта сравнения, чтобы убедиться, что вы видите самый высокий рейтинг, а не те, кто был готов платить больше за разоблачение.Также стоит потратить время на сравнение ваших вариантов на нескольких сайтах на случай, если один из них смог получить эксклюзивное рекламное предложение.

Казначейские облигации: ориентир

гражданина США могут инвестировать в казначейские облигации через TreasuryDirect. Они также публикуют результаты последних аукционов по векселям, векселям и облигациям различной продолжительности.

Большинство корпоративных облигаций обычно торгуются с более высокой доходностью, чем государственные облигации, поскольку у правительства есть гарантия номинальной возможности погашать свои долги, выраженные в их собственной валюте, с использованием валюты, которую они печатают.

Заработанные номинальные проценты могут не поспевать за инфляцией, особенно после вычета подоходного налога из прибыли, что является одной из причин, по которой людей, не склонных к неблагоприятному риску и не нуждающихся в деньгах в краткосрочной перспективе, поощряют инвестировать в акции.

«Долгосрочные облигации — ужасное вложение при текущих ставках … Казначейские облигации никогда не были привлекательными, кроме начала 1980-х годов, когда они на короткое время предложили 14% -ную доходность». — Уоррен Баффет, 2018

Продолжительность кредитного риска

Как правило, чем дольше человек желает заблокировать свой капитал, тем выше ставка, которую ему будут платить по вкладам.Например, в большинстве случаев ставка по 5-летнему CD обычно выше, чем ставка по 1-летнему CD, которая будет выше, чем ставка, доступная для обычного сберегательного или текущего счета.

Федеральная резервная система контролирует краткосрочные процентные ставки, чтобы помочь выполнить свой двойной мандат: стабильные цены и низкий уровень безработицы. Эти ставки, в свою очередь, помогают стимулировать предпочтения кредиторов в экономике. Уровень и форма кривой со временем меняются.

Эти ставки, в свою очередь, помогают стимулировать предпочтения кредиторов в экономике. Уровень и форма кривой со временем меняются.

Когда экономика растет плавно, риск дюрации кредитных продуктов отражается в восходящей кривой доходности казначейских ценных бумаг.Когда инвесторы теряют уверенность в будущем экономическом ландшафте, кривая доходности может сгладиться или даже перевернуться. Обычно, когда кривая доходности обращается к 2-летним облигациям с доходностью более 10-летних, в последующие 12–18 месяцев происходит спад.

Если процентные ставки резко подскакивают, в то время как инвестор вкладывает средства в долгосрочный долговой инструмент, то рыночные убытки по таким инвестициям могут быть значительными. Если у человека осталось 28 лет, по 30-летнему залогу в размере 10 000 долларов выплачивается 3.Процентные ставки с 5% и процентные ставки подскакивают до 6%, тогда вмененная потеря процентного дохода по этой облигации составляет 2,5% (изменение процентной ставки), умноженное на размер облигации ($ 10 000), умноженное на оставшиеся годы (28).

Лицо, удерживающее облигацию до погашения, по-прежнему получит свою основную сумму в размере 10 000 долларов и оставшиеся 9 800 долларов в виде процентов в течение оставшегося срока. Но если они будут вынуждены продать его сегодня, они будут конкурировать с другими свежими / новыми облигациями, которые предлагают процентную ставку 6%.30-летняя облигация с доходностью 6% принесет выплату 16 800 долларов за те же 28 лет, а также еще 1 200 долларов в последующие 2 года.

Изменение процентных ставок оказывает большое влияние на условно исчисленную стоимость существующих облигаций, при этом цены и доходность имеют обратную корреляцию. Чтобы человек приобрел существующую облигацию с низкой доходностью купона вместо новой высокодоходной облигации, ему требуется скидка. Для обеспечения одинаковой доходности к погашению используется следующая формула.

YTM = (C + (F — P) / n) / (F + P) * 0.5

- YTM: приблизительная доходность к погашению

- C: купон / годовая процентная ставка

- F: номинальная стоимость облигации

- P: цена облигации

- n: лет до погашения

Если доходность новой облигации составляет 6%, то цена старой 3,5% -ной облигации должна упасть с 10 000 долларов США до 6 629,32 доллара США, чтобы обеспечить такую же доходность к погашению.

Снижение кредитного риска

Инвесторы, вкладывающие средства в фонды открытых облигаций, могут получить снижение стоимости своих инвестиций, если другие соинвесторы в том же фонде ликвидируют свои активы во время рыночной нестабильности.Когда инвестор фонда открытых облигаций покидает свою позицию по проблемным ценам, он фиксирует убытки для других инвесторов, поскольку фонд должен продать некоторые пакеты облигаций по проблемным ценам, чтобы профинансировать вывод.

Закрытые фонды не имеют такого же риска соинвестора, как открытые фонды, поскольку цена фонда может измениться при выходе, но основные активы не изменяются, а это означает, что можно переждать продолжительность и не съесть убыток, вызванный другие инвесторы продаются в панике.

Для снижения кредитных рисков некоторые инвесторы вкладывают часть своих средств в цепочку облигаций, где у них есть регулярно запланированный набор облигаций со сроком погашения каждый год или каждые несколько лет.

Что делать, если рыночные условия изменятся?

Пример изменения

Если вы ожидаете резкого изменения рыночных условий, вы можете разбить свои расчеты на 2 этапа. Например, «король облигаций» Джеффри Гундлах заявил в декабре 2017 года, что ожидает, что доходность 10-летних казначейских облигаций США к 2020 году достигнет 6%.

Значительно более высокие ставки по облигациям, вероятно, вынудят банки выплачивать инвесторам более высокие процентные ставки для привлечения капитала на высокодоходные сберегательные счета или инвестиции в CD.

Два варианта: оценить среднее значение или выполнить несколько вычислений

Вы можете либо оценить среднюю процентную ставку, которую вы будете получать в течение срока инвестирования, либо разбить свой расчет на 2 этапа.

Расчет с разбивкой

выполнить расчет с текущими настройками за 2 года,

использовать результат первого расчета в качестве первоначальной экономии во втором расчете и выполнить второй расчет с более высокой процентной ставкой в последующие годы

Вот пример подхода к разбивке с использованием следующих критериев:

- первоначальная экономия = 10 000 долл.

США

США - ежемесячный депозит = 500 $

- общий срок инвестирования = 7 лет

- начальная процентная ставка на первые 2 года = 1.7%

- процентная ставка на последующие годы = 4,5%

- ставка налога на прибыль = 25%

- уровень инфляции = 2%

Результаты расчетов за первые 2 года следующие:

- Общая сумма депозита: $ 22 000

- Полученные проценты: 560,42 долл. США

- Подоходный налог: 140,11 долларов США

- Экономия после налогов: $ 22 420,32

- Покупательная способность: 21 532,47 долл. США

Расчет на следующие 5 лет начинается с 22 420 долларов.32 в качестве первоначального депозита затем корректируется срок до оставшихся 5 лет под ставку 4,5%.

- Процентные доходы (за 5-летний период): 9 344,02 доллара США

- Налог на прибыль (в течение 5-летнего периода): 2336,00 долларов США

- Окончательная экономия после налогообложения: 59 428,33 долларов США

Среднее значение

Второй вариант — это совместное усреднение ставок для создания смешанной средней ставки.

- (1,7% * 2 года + 4,5% * 5 лет) / 7 лет =

- 3,4 + 22,5 / 7 =

- 25.9/7 = 2,8556%

Какой подход лучше?

У каждой из этих стратегий есть свои сильные и слабые стороны.

Сильная сторона второго варианта заключается в оценке покупательной способности установленного окончательного числа с учетом совокупного воздействия инфляции на протяжении всего инвестиционного периода.

Сильная сторона первого варианта в том, что он выполняется намного быстрее.

Неопределенность рынков

При любом подходе вы получите лишь приблизительное представление о производительности, так как рыночные условия довольно непредсказуемы.Однако в большинстве случаев этого достаточно, потому что никто не может постоянно предсказывать рынки.

- В 2007 году почти никто не предсказал кризис 2008 года. Председатель ФРС Бернэйк заявил, что субстандартные кредиты сдерживаются.

- В 2008 году почти никто не думал, что «чрезвычайная» денежно-кредитная политика продлится десятилетие.

- В 2015 году почти никто (кроме Скотта Адамса — автора Дилберта) не предсказал избрание Дональда Трампа, что положило начало значительным изменениям в федеральном подоходном налоге.

Иррациональное пастушеское поведение

Даже некоторые из величайших инвесторов всех времен хвалят, как иррациональность рыночного поведения обеспечивает им большую прибыль.

Buffett in 1978:

«Фондовый рынок маниакально-депрессивный, что идеально. Когда рынок движется вверх, организации бросаются туда в большом количестве, потому что опасаются того, что скажут их клиенты, если они пропустят важный шаг. Страх перед потеря счетов — движущая сила институтов.pic.twitter.com/CLxmOkKmeo

— La nuit sera calme (@NuitSeraCalme) 10 мая 2018 г.

Концентрированные ставки

Джеймс Клир писал: «Ваши шансы на успех увеличиваются, когда вы вынуждены направлять всю свою энергию и внимание на меньшее количество задач». Уоррен Баффет выступает за то, чтобы делать меньше инвестиций с более высокой степенью уверенности, а не слишком распыляться.

Уоррен Баффет выступает за то, чтобы делать меньше инвестиций с более высокой степенью уверенности, а не слишком распыляться.

Когда Уоррен читает лекции в бизнес-школах, он говорит: «Я мог бы улучшить ваше финансовое благополучие, дав вам билет, в котором всего 20 слотов, чтобы у вас было 20 ударов, представляющих все инвестиции, которые вы должны сделать за всю жизнь.И как только вы пробьете карту, вы вообще не сможете делать больше инвестиций ».

Он говорит: «Согласно этим правилам, вы действительно тщательно обдумываете то, что вы сделали, и вам приходилось загружать то, о чем вы действительно думали. Так что у тебя получится намного лучше ».

Инвестиции в накопление знаний

Отличный способ иметь устойчивое конкурентное преимущество на рынке — это приобретать необычные знания, которые не меняются.

«Когда вы узнаете что-то, что не меняется, вы можете сойти с беговой дорожки и начать накапливать свои знания.Хотя это умножение может сначала замедлить вас, оно дает экспоненциальную прибыль.И что можно сделать лучше, чем обучение с глубокой беглостью, вневременными принципами, такими как мышление второго порядка, то, что применимо к самым разным ситуациям и, вероятно, останется неизменным? »

Этому совету вторил основатель Amazon.com Джефф Безос:

«Мне очень часто задают вопрос:« Что изменится в следующие 10 лет? » И это очень интересный вопрос, очень распространенный.Мне почти никогда не задают вопрос: «Что не изменится в ближайшие 10 лет?» И я заявляю вам, что этот второй вопрос на самом деле является более важным из двух, потому что вы можете построить бизнес-стратегию вокруг вещей, которые стабильны во времени. … [В] нашем розничном бизнесе мы знаем, что покупатели хотят низких цен, и я знаю, что это произойдет через 10 лет. Им нужна быстрая доставка; им нужен широкий выбор. Невозможно представить себе будущее через 10 лет, когда клиент подходит и говорит: «Джефф, я люблю Amazon; Я просто хочу, чтобы цены были немного выше »[или]« Я люблю Amazon; Я просто хочу, чтобы вы доставили немного медленнее.‘ Невозможно. И поэтому усилия, которые мы вкладываем в эти вещи, раскручивая их, мы знаем, что энергия, которую мы вкладываем в это сегодня, по-прежнему будет приносить дивиденды нашим клиентам через 10 лет. Когда у вас есть что-то, что, как вы знаете, правда, даже в долгосрочной перспективе, вы можете позволить себе вложить в это много энергии ».

Сколько денег нужно откладывать каждый месяц?

Хорошее эмпирическое правило — стараться ежемесячно откладывать 20% чистой прибыли (после уплаты налогов). В рамках правила 50/30/20 говорится, что вы должны тратить максимум 50% своего чека на предметы первой необходимости, до 30% на дискреционные расходы и экономить не менее 20% своей зарплаты.

В некоторых случаях вышеуказанное может быть невозможно, однако чем быстрее вы сохраните, тем больше гибкости и свободы вы дадите себе в жизни.

То, как вы инвестируете и во что вы вкладываете, так же важно, как и то, сколько вы экономите. Регулярная торговля открытием и закрытием позиций может повлечь за собой высокие налоговые расходы. Многие аккаунты 401 (k) и IRA идут с высокими комиссиями за управление, которые намного превышают стоимость услуг по управлению инвестициями. Низкозатратные индексные фонды могут дать человеку доходность, близкую к рыночной, без особых затрат на комиссию за управление.

Многие аккаунты 401 (k) и IRA идут с высокими комиссиями за управление, которые намного превышают стоимость услуг по управлению инвестициями. Низкозатратные индексные фонды могут дать человеку доходность, близкую к рыночной, без особых затрат на комиссию за управление.

Представьте, что вы вложили 100 000 долларов. Если бы ваш аккаунт приносил 6% в год в течение следующих 25 лет и не имел никаких затрат или комиссий, вы бы получили около 430 000 долларов.Если, с другой стороны, вы платите 2% в год затрат, через 25 лет у вас будет только около 260 000 долларов.

Правильно: 2%, которые вы платите каждый год, уничтожат почти 40% окончательной стоимости вашего счета. 2% уже не кажутся такими уж маленькими, не так ли?

Руководства по пониманию рынков капитала

- Бертон Г.Malkiel’s A Random Walk Down Wall Street — отличная книга, предлагающая мудрые советы о том, как можно добиться успеха на нестабильных рынках.

- Bogleheads — форум сообщества, пропагандирующий недорогие стратегии пассивного инвестирования, впервые разработанные основателем Vanguard Джоном С.

Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль:

Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль: - The Reformed Broker — блог финансового консультанта Джошуа М. Брауна.

- The Big Picture — блог Барри Ритольца, посвященный экономике и эффективным инвестиционным стратегиям.

- Market Ticker — блог Карла Деннингера о политике и рынках капитала.

- Ховард Линдзон — личный блог импульсивного трейдера и венчурного инвестора.

- TastyTrade — сеть финансовых новостей, созданная опционным трейдером Томом Сосноффом.

Калькулятор FD: расчет процентных ставок по фиксированным депозитам и суммы погашения онлайн

Данные, созданные в настоящем документе, полностью и исключительно основаны на информации / деталях, предоставленных вами в ответ на вопросы, указанные ICICI Bank Limited («ICICI Bank»).Эти вопросы и расчеты по ним, приводящие к получению конкретных данных, разработаны на основе определенных инструментов и калькуляторов, которые предоставляются ICICI Bank, и основаны на заранее определенных предположениях / предположениях. ICICI Bank, предоставляя и разрабатывая эти инструменты, полагался и принимал, без независимой проверки, точность и полноту всей информации, доступной ему из государственных / частных источников и поставщиков или которая иным образом была проверена ICICI Bank.

ICICI Bank, предоставляя и разрабатывая эти инструменты, полагался и принимал, без независимой проверки, точность и полноту всей информации, доступной ему из государственных / частных источников и поставщиков или которая иным образом была проверена ICICI Bank. Такая информация и полученные данные предоставляются только для удобства пользователя и в информационных целях. ICICI Bank не гарантирует точность, полноту или правильную последовательность любых деталей, представленных в нем, и поэтому пользователь не должен полагаться ни для каких целей на информацию, содержащуюся / данные, сгенерированные здесь, или на их полноту / точность. Пользователь использует любую указанную информацию исключительно на свой страх и риск. Пользователь должен проявлять должную осторожность и осторожность (включая, при необходимости, получение рекомендаций от налоговых / юридических / бухгалтерских / финансовых / других специалистов) до принятия любого решения, действия или бездействия на основе содержащейся информации / данных. здесь.ICICI Bank не берет на себя никаких обязательств или обязательств по обновлению каких-либо данных. Никакие претензии (по контракту, правонарушениям (включая халатность) или иным образом) не могут возникать в связи с услугами к ICICI Bank. Ни ICICI Bank, ни его агенты, ни лицензиары, ни компании группы не несут ответственности перед пользователем / любой третьей стороной за любые прямые, косвенные, случайные, специальные или косвенные убытки или убытки (включая, помимо прочего, упущенную выгоду, возможности для бизнеса или потеря деловой репутации) каким бы то ни было образом, будь то договор, правонарушение, введение в заблуждение или иным образом возникшие в результате использования этих инструментов / информации, содержащейся / данных, созданных здесь.

здесь.ICICI Bank не берет на себя никаких обязательств или обязательств по обновлению каких-либо данных. Никакие претензии (по контракту, правонарушениям (включая халатность) или иным образом) не могут возникать в связи с услугами к ICICI Bank. Ни ICICI Bank, ни его агенты, ни лицензиары, ни компании группы не несут ответственности перед пользователем / любой третьей стороной за любые прямые, косвенные, случайные, специальные или косвенные убытки или убытки (включая, помимо прочего, упущенную выгоду, возможности для бизнеса или потеря деловой репутации) каким бы то ни было образом, будь то договор, правонарушение, введение в заблуждение или иным образом возникшие в результате использования этих инструментов / информации, содержащейся / данных, созданных здесь.

Ничто из содержащегося здесь не является предложением, приглашением, рекламой, продвижением или спонсором любого продукта или услуг ICICI Bank / третьей стороны и не предназначено для создания каких-либо прав или обязательств. Использование этой информации регулируется положениями и условиями, регулирующими такие продукты, услуги и предложения, как указано выше и время от времени указываются ICICI Bank / третьей стороной и применимыми законами. Информация, содержащаяся / данные, созданные в этом документе, могут подпадать под изменение, обновление, пересмотр, проверка и поправка без предварительного уведомления, и такая информация / данные могут существенно измениться.Пользователь не может распространять, изменять, передавать, повторно использовать, сообщать или использовать содержимое, доступное для общественных или коммерческих целей, включая текст, без письменного разрешения ICICI Bank. Информация и / или интеллектуальная собственность, содержащиеся в данном документе, являются строго конфиденциальными, предназначены исключительно для выбранного получателя и не могут быть изменены каким-либо образом, а также переданы, скопированы или распространены частично или полностью любому другому лицу или средствам массовой информации или воспроизведены.

Использование этой информации регулируется положениями и условиями, регулирующими такие продукты, услуги и предложения, как указано выше и время от времени указываются ICICI Bank / третьей стороной и применимыми законами. Информация, содержащаяся / данные, созданные в этом документе, могут подпадать под изменение, обновление, пересмотр, проверка и поправка без предварительного уведомления, и такая информация / данные могут существенно измениться.Пользователь не может распространять, изменять, передавать, повторно использовать, сообщать или использовать содержимое, доступное для общественных или коммерческих целей, включая текст, без письменного разрешения ICICI Bank. Информация и / или интеллектуальная собственность, содержащиеся в данном документе, являются строго конфиденциальными, предназначены исключительно для выбранного получателя и не могут быть изменены каким-либо образом, а также переданы, скопированы или распространены частично или полностью любому другому лицу или средствам массовой информации или воспроизведены. в любой форме без предварительного письменного согласия ICICI Bank или соответствующего владельца интеллектуальной собственности, в зависимости от обстоятельств.Логотипы ICICI Bank и I-man являются товарными знаками и собственностью ICICI Bank Limited.

в любой форме без предварительного письменного согласия ICICI Bank или соответствующего владельца интеллектуальной собственности, в зависимости от обстоятельств.Логотипы ICICI Bank и I-man являются товарными знаками и собственностью ICICI Bank Limited.

Рассчитайте, как могут расти ваши сбережения: Калькулятор процентов по депозиту вычисляет начальный депозит, процентную ставку, срок погашения или окончательную сумму — с учетом или без учета сложных процентов. 1 — Выберите элемент, который вы хотите найти.

Калькулятор процентов по депозиту позволяет вычислить первоначальный депозит, процентная ставка, срок погашения или окончательная сумма, включая проценты на основе введенной вами информации. Подробная таблица показывает размер депозита в начале года. года, проценты, общие проценты и окончательная сумма, включая проценты в конце года. Калькулятор процентов по депозиту позволяет рассчитывать как с учетом, так и без сложные проценты. В случае сложных процентов проценты добавляются к капитала, в противном случае выплачиваются проценты и ваш депозит в начале каждого года всегда одно и то же. |

Как рассчитывается фиксированный депозит — теория расчета процентов FD

Как рассчитываются проценты по фиксированному вкладу?

Срочный депозит (ФД) — надежный инвестиционный инструмент для сохранения и приумножения сбережений. н * т

н * т

Где,

- A — сумма погашения

- P — основная сумма

- r — процентная ставка

- т — количество лет

- n — частота начисленных процентов

Для тех, кто хочет избежать сложностей ручных вычислений, всегда есть возможность использовать онлайн-калькулятор FD, который оценивает ваши доходы в течение нескольких минут.

Как использовать калькулятор FD для расчета процентов?Использовать калькулятор FD очень просто, и все, что вам нужно сделать, это ввести фиксированную сумму депозита и срок для расчета суммы к получению при наступлении срока погашения.Это поможет вам рассчитать как совокупные, так и некумулятивные выплаты.

Он прост в использовании, и все, что вам нужно сделать, это указать информацию о:

- Тип клиента

- Вид срочного депозита

- Фиксированная сумма депозита

- Срок срочного депозита

Таким образом, будет отражена сумма процентов вместе с общей суммой. Это поможет вам сэкономить на ручной работе и быстро определить окупаемость инвестиций.

Это поможет вам сэкономить на ручной работе и быстро определить окупаемость инвестиций.

Чтобы получить максимальную отдачу от вашего депозита, важно знать факторы, влияющие на ваш процент и сумму FD, которые перечислены ниже:

- Сумма депозита или основной суммы: Чем больше сумма депозита, тем выше процент.

- Срок депозита: Более длительный срок означает более высокие проценты.

- Процентная ставка: Чем выше процентная ставка, тем выше процентная ставка.

- Тип депозита (Накопительный или Некумулятивный): Накопительные FD дают более высокие проценты.

- Периодичность начисления процентов: Ваши проценты могут начисляться ежемесячно, ежеквартально, раз в полгода или год с фиксированными депозитами Bajaj Finance. Однако частое начисление сложных процентов может уменьшить вашу процентную сумму.

США

США

И что можно сделать лучше, чем обучение с глубокой беглостью, вневременными принципами, такими как мышление второго порядка, то, что применимо к самым разным ситуациям и, вероятно, останется неизменным? »

И что можно сделать лучше, чем обучение с глубокой беглостью, вневременными принципами, такими как мышление второго порядка, то, что применимо к самым разным ситуациям и, вероятно, останется неизменным? » ‘ Невозможно. И поэтому усилия, которые мы вкладываем в эти вещи, раскручивая их, мы знаем, что энергия, которую мы вкладываем в это сегодня, по-прежнему будет приносить дивиденды нашим клиентам через 10 лет. Когда у вас есть что-то, что, как вы знаете, правда, даже в долгосрочной перспективе, вы можете позволить себе вложить в это много энергии ».

‘ Невозможно. И поэтому усилия, которые мы вкладываем в эти вещи, раскручивая их, мы знаем, что энергия, которую мы вкладываем в это сегодня, по-прежнему будет приносить дивиденды нашим клиентам через 10 лет. Когда у вас есть что-то, что, как вы знаете, правда, даже в долгосрочной перспективе, вы можете позволить себе вложить в это много энергии ». Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль:

Боглом. Небольшие ежегодные сборы могут иметь огромное влияние на совокупную прибыль: Проценты

Проценты  66

66