ВС рассказал, как получить налоговый вычет при покупке квартиры долями

Фото: pixabay.com

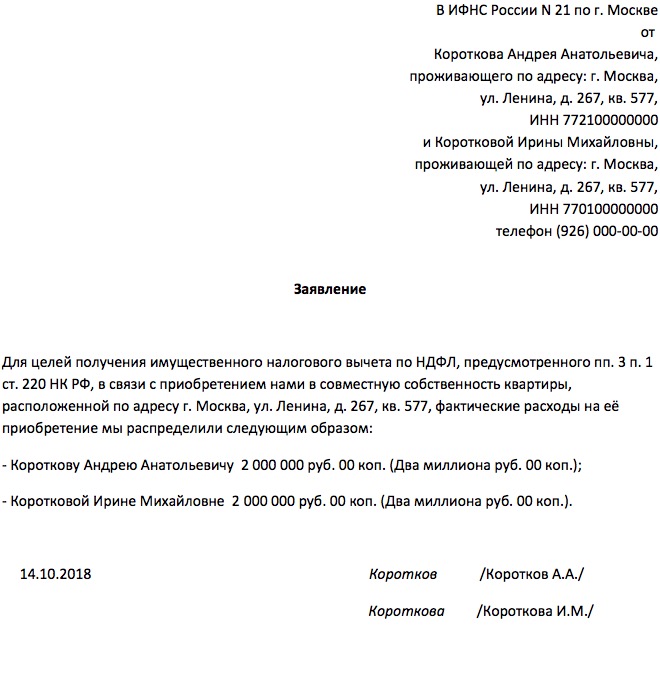

Можно ли претендовать на налоговый вычет, если две комнаты в квартире куплены в одно время, а право собственности на всю квартиру зарегистрировано только спустя восемь лет? Налоговая ответила, что нет, поскольку раньше за покупку комнат нельзя было получить налоговый вычет. Такую же точку зрения заняли и суды, но Верховный суд посчитал ее ошибочной.Ирина Бондарь* в 2006 году купила у двух разных собственников две комнаты в двухкомнатной коммунальной квартире и зарегистрировала право собственности на них. А в 2014 году Бондарь зарегистрировала право собственности на всю квартиру как единый объект. Когда в 2015 году она обратилась в ФНС с целью получить имущественный налоговый вычет в связи с расходами на приобретение этой квартиры, налоговая провела камеральную проверку и отказала в выплате. Причиной отказа явилось то, что фактические расходы на приобретение двух отдельных комнат в квартире Бондарь понесла в 2006 году. Жалоба Бондарь в налоговую результатов не принесла. Тогда налогоплательщица обратилась в суд с административным иском об отмене решения ФНС.

Жалоба Бондарь в налоговую результатов не принесла. Тогда налогоплательщица обратилась в суд с административным иском об отмене решения ФНС.

Центральный районный суд г. Новокузнецка Кемеровской области и Кемеровский областной суд отказали Бондарь в иске. Они пришли к выводу, что на момент возникновения права собственности в 2006 году налоговое законодательство не относило комнаты к объектам, в связи с приобретением которых предоставляются имущественные налоговые вычеты. Регистрация права собственности на квартиру в 2014 году также не является основанием для предоставления налогового вычета, поскольку Бондарь в этот год не приобретала квартиру как единый объект недвижимости. Судья Кемеровского областного суда отказал Бондарь в передаче кассационной жалобы.

Тогда истица обратилась в ВС. Тот согласился с нижестоящими судами, что налоговый вычет на комнату действительно стало можно получить только с 1 января 2007 года. Однако ВС обратил внимание на следующее: с момента регистрации комнат в 2006 году Бондарь стала единственной собственницей всех помещений спорной квартиры, следовательно, уже тогда имела право на получение налогового вычета на квартиру.

ИСТЕЦ: Ирина Бондарь*

ОТВЕТЧИК: ФНС по Центральному району г. Новокузнецка Кемеровской области

СУД: Верховный суд РФ

ДЕТАЛИ ДЕЛА: Истец хочет получить имущественный налоговый вычет в связи с расходами на приобретение квартиры

РЕШЕНИЕ: Требования истца удовлетворены.

«Определение очень качественное. ВС этим актом задал правильный вектор для всей судебной системы, сформулировав три важных гуманных принципа. Первый: задача судебной власти – устранение неясностей, выявляемых в процессе применения налоговых норм путём их толкования. Второй: толковать все неустранимые сомнения, противоречия и неясности налогового законодательства нужно в пользу налогоплательщика. Третий: при толковании судам следует не замыкаться в пределах налогового законодательства, а применять понятия и определения из других отраслей права. Если такой подход возобладает во всей судебной системе, то никакая судебная реформа не понадобится», – заявил руководитель аналитического отдела Бюро ПП «Фрейтак и Сыновья» Максим Петров.

* имя и фамилия изменены редакцией

- Верховный суд РФ

Могу ли я получить налоговую льготу при покупке дома?

Ипотека

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 29 ноября 2022 г.

Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Знаете ли вы, что вы можете получить налоговые льготы на покупку дома, а также на многие текущие расходы, связанные с владением недвижимостью? Вы могли бы сэкономить тысячи долларов во время налогообложения, но сначала вы должны знать, какие из ваших расходов соответствуют требованиям, и хотите ли вы детализировать свои вычеты или использовать стандартный вычет.

Что такое налоговые льготы: объяснение вычетов и зачетов

Когда дело доходит до налоговых льгот при покупке дома, ваш бухгалтер может объяснить, что налоговые льготы от домовладения могут предоставляться в одном из двух форматов: либо налоговый вычет, либо налоговый кредит.

Налоговые вычеты

Вычеты — это расходы, которые, по согласованию IRS, вы можете вычесть из своего налогооблагаемого дохода, чтобы при оплате налогового счета вы платили меньше. Правительство хочет продвигать домовладение среди американцев, и предложение налоговых вычетов на некоторые расходы, связанные с владением домом, является одним из способов достижения этой цели.

Чтобы воспользоваться налоговыми вычетами, вам необходимо изучить и определить, какие вычеты применимы к вам, прежде чем подавать налоговую декларацию. Доступные налоговые вычеты могут меняться каждый год, как и ваше финансовое положение, однако некоторые расходы на домовладение просто не подлежат вычету.

Налоговые кредиты

Налоговые кредиты — это не то же самое, что вычеты. В то время как налоговые вычеты уменьшают сумму налогов, которую вы будете платить косвенно, уменьшая ваш налогооблагаемый доход, налоговые кредиты уменьшают ваш счет напрямую — это суммы в долларах, вычитаемые из самого вашего налогового счета.

Что такое стандартный вычет?

Важно внимательно изучить стандартные вычеты, разрешенные IRS, потому что, если вы решите их использовать, это означает, что вы не сможете детализировать свои вычеты. Вместо того, чтобы вычитать разрешенные расходы из вашего налогооблагаемого дохода, вы соглашаетесь на «фиксированный» или стандартный вычет, который не связан с какими-либо конкретными видами расходов.

Стандартные суммы вычетов 2022-2023

| Не замужем | 12 950 долларов США | 13 850 долларов США |

| Женатые подают раздельно 0049 | ||

| Глава домохозяйства | 19 400 долларов США | 20 800 долларов США |

| Совместная подача документов в браке | 25 900 долларов США | $27 700 |

Если вычеты, на которые вы имеете право как домовладелец, превышают стандартную сумму вычета, связанную с вашим статусом подачи налоговой декларации, то для вас может быть более целесообразно детализировать свои вычеты — в противном случае стандартный вычет может работать в вашу пользу. Обратитесь к своему налоговому специалисту за конкретными рекомендациями.

Обратитесь к своему налоговому специалисту за конкретными рекомендациями.

Налоговые вычеты при покупке, строительстве или улучшении дома

Вычет процентов по ипотеке

Вычет процентов по ипотеке — одна из основных налоговых льгот для домовладельцев — позволяет вам вычесть проценты, которые вы платите по ипотеке, используемой для покупки, строительства или улучшить свой основной дом или второй дом.

Вы можете вычесть проценты, выплаченные по ипотечному кредиту в размере до 750 000 долларов США, если вы являетесь налогоплательщиком-физическим лицом или супружеской парой, подающими совместную налоговую декларацию. Для супружеских пар, подающих документы отдельно, лимит составляет 375 000 долларов США. Если вы купили свой дом до 16 декабря 2017 года, предел вычета процентов по ипотеке составляет 1 миллион долларов США для одиноких заявителей и супружеских пар, подающих совместную и 500 000 долларов США для супружеских пар, подающих раздельную заявку.

Проценты по кредитам под залог жилья и HELOC

Те же пределы вычета применяются к процентам, выплачиваемым по кредитам под залог жилья и кредитным линиям под залог жилья (HELOC). Если вы являетесь плательщиком единого налога и общая сумма вашего первого ипотечного кредита и HELOC составляет менее 750 000 долларов США, например, вам разрешено вычесть полную сумму процентов, выплаченных по обоим кредитам, но только в том случае, если они оба были использованы для строительства. , купить или улучшить свой основной или второй дом.

Если вы являетесь плательщиком единого налога и общая сумма вашего первого ипотечного кредита и HELOC составляет менее 750 000 долларов США, например, вам разрешено вычесть полную сумму процентов, выплаченных по обоим кредитам, но только в том случае, если они оба были использованы для строительства. , купить или улучшить свой основной или второй дом.

Вычет премии по ипотечному страхованию

Если вы оплачиваете страхование ипотечного кредита в рамках ежемесячного платежа по ипотечному кредиту, вы можете иметь право на вычет этих расходов из вашего налогооблагаемого дохода. Страхование ипотечного кредита защищает вашего кредитора, если вы не можете платить по ипотечному кредиту и вступаете в дефолт по ипотечному кредиту.

Если вы получили ипотечный кредит VA и заплатили сбор за финансирование VA или заплатили гарантийный сбор USDA как часть ипотечного кредита USDA в налоговом году, за который вы подаете заявку, вы можете включить его в качестве вычета. IRS считает эти сборы формами ипотечного страхования и позволяет вам вычитать их, даже если вы не заплатили комиссию заранее, а вместо этого включили ее в сумму кредита.

Ограничения дохода при вычете ипотечного страхования

Домовладельцы со скорректированным валовым доходом (AGI) до 100 000 долларов США (или до 50 000 долларов США, если они состоят в браке и подают документы отдельно) могут вычесть свои взносы по ипотечному страхованию. Однако, если ваш AGI превышает 109 000 долларов США (54 500 долларов США, если вы состоите в браке и подаете заявление отдельно), вы не можете вычесть страховые взносы по ипотечному кредиту.

Кредит на проценты по ипотечному кредиту

Сертификат налогового кредита по ипотечному кредиту (MCC) — это налоговый кредит, выдаваемый правительством непосредственно домовладельцу, который позволяет ему уменьшить свой налоговый счет на определенный процент процентов по ипотечному кредиту. Вы можете иметь право на получение ипотечного кредита, если вы впервые покупаете жилье, военнослужащий или покупаете дом в районе, на который нацелено Министерство жилищного строительства и городских дел США (HUD). Целевые области могли быть определены как нуждающиеся в развитии или возрождении.

Целевые области могли быть определены как нуждающиеся в развитии или возрождении.

Вычет баллов по ипотеке

Еще одним налоговым преимуществом покупки дома является возможность вычесть баллы по ипотеке, которые вы уплатили авансом при заключении договора о покупке дома. Один ипотечный балл, иногда называемый дисконтным баллом, равен 1% от суммы кредита.

Вообще говоря, вы будете вычитать баллы в течение срока действия кредита, а не в том году, когда вы их выплатили. Однако из этого правила есть исключение, если вы проходите ряд тестов, как указано IRS. Тесты включают в себя:

→ Ипотека предназначена для вашего основного места жительства.

→ Оплата баллов, стоимость которых не превышает сумму, которую обычно взимают на месте.

→ Оплата баллов, которые не были выплачены вместо других расходов на закрытие, таких как оценка или плата за право собственности.

IRS описывает полный список тестов, которые вам необходимо пройти, чтобы полностью вычесть ипотечные баллы в том году, когда вы их заплатили. Если вы соответствуете всем критериям, у вас есть выбор: вычесть всю сумму, которую баллы представляют в год, когда вы заплатили, или распределить их на весь срок кредита.

Если вы соответствуете всем критериям, у вас есть выбор: вычесть всю сумму, которую баллы представляют в год, когда вы заплатили, или распределить их на весь срок кредита.

Вычет налога на имущество SALT

Предусмотрен вычет государственных и местных налогов (SALT), который включает налог на имущество. Общая сумма вычитаемого налога ограничена 10 000 долларов США для налогоплательщиков-одиночек и супружеских пар, подающих налоги совместно. Предел вычета составляет 5000 долларов США для супружеских пар, подающих отдельные заявления.

Также важно знать, что в некоторых случаях, если налогоплательщик получает возмещение из-за вычетов ОСВ, часть или все эти деньги могут подлежать налогообложению в следующем налоговом году.

Снятие средств с IRA без налоговых штрафов

Использование пенсионных фондов для покупки дома не только возможно, это вариант, который поддерживает IRS, позволяя сделать это, избегая при этом каких-либо налоговых штрафов. В большинстве сценариев вам придется заплатить как минимум два налоговых штрафа, если вы сняли средства с индивидуального пенсионного счета (IRA) до того, как вам исполнится 59½ лет: подоходный налог, а также дополнительный штраф в размере 10%. Но если вы используете деньги для покупки дома, вам не придется платить 10% штрафа за досрочное снятие средств.

Но если вы используете деньги для покупки дома, вам не придется платить 10% штрафа за досрочное снятие средств.

Налоговые льготы на экологическую модернизацию дома

Жилищный энергосберегающий кредит

Для домовладельцев существует экологически чистая налоговая льгота, известная как Жилищный энергосберегающий кредит на недвижимость. Стимул распространяется на энергосберегающие улучшения, сделанные в доме, которые могут включать солнечные батареи и ветряные турбины, среди других энергоэффективных обновлений. В зависимости от конкретного оборудования, улучшения, сделанные во втором доме, могут соответствовать требованиям.

Кредит на энергию для жилых домов составляет от 22% до 30% от стоимости улучшения, в зависимости от того, в каком году была произведена модернизация энергии, и истекает 31 декабря 2023 года.

Имущественный кредит на заправку автомобиля на альтернативном топливе

Если вы устанавливаете заправочную инфраструктуру для автомобиля на альтернативном топливе у себя дома, вы можете возместить 1000 долларов США или 30% стоимости установки (в зависимости от того, что меньше), заявив, что автомобиль на альтернативном топливе Заправка Имущественный кредит.

Налоговые вычеты за специальное использование вашего дома

Вычет из домашнего офиса

Если вы работаете из дома или ведете надомный бизнес, вы можете претендовать на вычет из домашнего офиса, который применяется как к домовладельцам, так и к арендаторам. Чтобы соответствовать критериям, часть вашего дома (например, спальня, ставшая офисом) должна использоваться исключительно и регулярно для деловых целей. Вы также должны показать, что ваш дом является основным местом, используемым для ведения вашего бизнеса.

Есть два способа получить вычет:

- Обычный метод, который включает в себя определение процента вашего дома, используемого для коммерческой деятельности, и расчет фактических расходов на основе записей.

- Упрощенный вариант, который позволяет вам вычитать 5 долларов США за квадратный фут — до 300 квадратных футов — для коммерческого использования вашего дома.

Удаленные работники не имеют права на вычет.

Вычет расходов на аренду

Если вы сдаете в аренду весь дом или его часть, вы можете вычесть некоторые расходы, связанные с тем, что вы являетесь арендодателем, в том числе:

- Коммунальные услуги

- Ремонт

- Страхование

- Налог на имущество

- Путевые расходы

Какие расходы подлежат вычету, зависит от того, сдаете ли вы дом, который не используете в личных целях, или дом, который вы используете лично. Правила также различаются в зависимости от того, используете ли вы неполный рабочий день (например, в загородном доме) или полный рабочий день, как в ситуации с соседом по комнате.

Правила также различаются в зависимости от того, используете ли вы неполный рабочий день (например, в загородном доме) или полный рабочий день, как в ситуации с соседом по комнате.

Вычет расходов на аренду также уникален тем, что вы можете использовать его, даже если вы не указываете его в Приложении A. Вместо этого вы будете использовать Приложение E (Форма 1040), чтобы указать доход от аренды и рассчитать свой вычет.

Налоговые льготы при продаже дома

Не облагаемая налогом прибыль от продажи дома

Одна из налоговых льгот владения домом вступает в силу только после продажи дома — необлагаемая налогом прибыль.

Если вы продаете свой дом с прибылью, в большинстве случаев прирост капитала от продажи дома не облагается налогом в размере до 250 000 долларов США, если вы одиноки, и до 500 000 долларов США, если вы состоите в браке, подающем совместную декларацию. Вы должны проживать в доме и использовать его в качестве основного места жительства в течение как минимум двух из пяти лет до даты продажи, чтобы иметь право на эту налоговую льготу.

Вычет в случае потери права выкупа или продажи без покрытия (погашение долга)

Если вы продаете свой дом в ходе продажи без покрытия или проходите процедуру обращения взыскания, дом продается, а вырученные средства используются для выплаты кредитору. Однако, если сумма, которую вы должны, не полностью покрывается этими доходами, оставшийся долг называется «дефицитом», и ваш кредитор все равно может ожидать, что вы погасите этот долг. С другой стороны, если кредитор прощает дефицит, он считается частью вашего налогооблагаемого дохода.

Тем не менее, вы можете вычесть непогашенную ипотечную задолженность из ваших налогов. Закон о консолидированных ассигнованиях от 2020 года, действующий до 2025 года, позволяет исключить аннулированную ипотечную задолженность из налогооблагаемого дохода.

Как запросить налоговые вычеты

→ Шаг 1. Дождитесь налоговых форм

Когда придет 1098, проверьте сумму процентов, указанную как выплаченную. В поле 1 будет указано, сколько процентов вы заплатили, не включая баллы, а в поле 6 — сколько вы заплатили в баллах.

Когда придет 1098, проверьте сумму процентов, указанную как выплаченную. В поле 1 будет указано, сколько процентов вы заплатили, не включая баллы, а в поле 6 — сколько вы заплатили в баллах.→ Шаг 2. Определите, нужно ли указывать

Сложите общую сумму приемлемых расходов по всем применимым к вам вычетам. Затем сравните это число со стандартной суммой вычета, на которую вы имеете право. Если ваша общая сумма вычета по статьям не превышает стандартную сумму вычета для вашего статуса подачи налоговой декларации, то нет смысла детализировать ваши вычеты.

→ Шаг 3. Заявление о вычетах

Если вы решили детализировать, ваш последний шаг — сесть с Приложением А (форма 1040) и потребовать все запланированные вычеты.

Поделиться статьей

Текущие ставки по ипотечным кредитам

Годовых от

- 30 лет.

Зафиксированный

5,75%

Зафиксированный

5,75% - 15 лет. Зафиксированный 5,33%

- 5/1 рука 7,10%

Расчет платежа

Раскрытие информации о рекламе Применяются положения и условия. NMLS#1136

5 Крупные вычеты по налогу на аренду имущества

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Проценты по ипотеке, налоги на недвижимость и амортизация — это только начало.

По

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено 000Z»> 29 марта 2023 г.

Под редакцией Криса Хатчисона

Крис Хатчисон работал в банковской сфере, инвестициях и налогах. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Владение недвижимостью, сдаваемой в аренду, может принести дополнительный доход, но также может привести к значительным налоговым вычетам. Вот пять важных вопросов, которые, по мнению налоговых специалистов, должны быть на вашем радаре, если вы думаете о покупке недвижимости для сдачи в аренду.

1. Проценты по ипотечному кредиту

«Проценты по ипотечному кредиту не облагаются налогом на сдаваемое в аренду имущество, поскольку это коммерческие расходы», — говорит Томас Кастелли, сертифицированный бухгалтер из Роли, Северная Каролина.

Где-то в январе или начале февраля вы должны были получить Форму 1098 от вашего ипотечного кредитора с указанием процентов, которые вы заплатили за год. Когда вы подаете налоговую декларацию, в большинстве случаев вы берете вычет по Приложению E IRS, которое предназначено для владельцев жилой недвижимости, сдаваемой внаем.

Налоговая служба

. О Приложении E (Форма 1040), Дополнительный доход и убытки.

По состоянию на 31 января 2023 г.

Просмотреть все источники

2. Амортизация

Многие люди думают о своих домах как об инвестициях, которые со временем становятся все более ценными, но думают об аренде недвижимости как о бизнес-активе, похож на стол или вилочный погрузчик.

Многие деловые активы обесцениваются, т. е. с каждым годом их стоимость становится все меньше и меньше, пока не истечет срок их полезного использования. Для сдаваемой в аренду недвижимости это обычно (но не всегда) 27,5 лет.

Налоговая служба

. Публикация 527 (2022 г.), Аренда жилой недвижимости.

По состоянию на 31 января 2023 г.

Просмотреть все источники

Если вы арендуете жилье, вы, вероятно, сможете ежегодно вычитать эту амортизацию из налоговой декларации. Однако математика не совсем проста. Существуют разные способы расчета амортизации сдаваемого в аренду имущества, поэтому рекомендуется обратиться за помощью к квалифицированному налоговому специалисту, если вы являетесь арендодателем. Существуют также специальные правила для кооперативов и кондоминиумов. Обычно вы можете начать амортизировать сдаваемое в аренду имущество, когда оно готово и доступно для аренды.

3. Налоги на имущество

Налог на имущество — это налог на недвижимость (а иногда и на другое имущество, которым вы владеете). Сумма налога в значительной степени зависит от того, где находится недвижимость и сколько она стоит.

Обычно вы можете вычесть налоги на имущество, сдаваемое в аренду, — просто нужно помнить об этом, — говорит Кастелли. Он отмечает, что арендаторы часто пренебрегают вычетом. Хотя существует ограничение на вычет налога на имущество (10 000 долларов США или 5 000 долларов США, если супружеская пара подает документы отдельно, для налога на имущество и либо государственного и местного подоходного налога, либо налога с продаж вместе взятых), этот предел не распространяется на коммерческую деятельность.

Налоговая служба

. Публикация 527 (2022 г.), Аренда жилой недвижимости.

Проверено 31 января 2023 г.

Просмотреть все источники

4. Ремонт

Вообще говоря, стоимость таких вещей, как починка сломанных мусоросборников, замена лампочек или латание дыр в стене, обычно облагается налогом. франшиза в том году, когда вы понесете расходы.

Иногда стоимость не подлежит вычету. Вместо этого он капитализируется и может стать частью вашей базы (как правило, это то, что вы заплатили за дом).

Например, если вы покупаете квартиру за 300 000 долларов и тратите 25 000 долларов на добавление четвертой спальни, вы не сможете вычесть 25 000 долларов в этом году. Это потому, что в глазах IRS теперь вы заплатили за дом 325 000 долларов вместо 300 000 долларов. Это может означать большее списание амортизации.

Люди постоянно неправильно классифицируют расходы на ремонт в налоговых декларациях, говорит Кастелли. Он предупреждает, что часто они ошибочно вычитают капитальные улучшения, что может быть тревожным сигналом для IRS.

«Если они увидят, что в ваших налоговых декларациях действительно много ремонтов и технического обслуживания, но у вас есть небольшая собственность, возможно, некоторые из них действительно должны быть капитализированы», — говорит он.

Вот несколько крупных примеров того, что, по словам IRS, обычно должно быть капитализировано. Вы можете увидеть больше в публикации IRS 527.

IRS

. Публикация IRS 527.

По состоянию на 29 марта 2023 г.

Просмотреть все источники

5. Прочие расходы

Эти расходы также могут подлежать вычету:

Транспортные расходы, связанные со сбором арендной платы, управлением вашей арендой или ее обслуживанием.

Реклама аренды.

Страхование вашей аренды.

Коммунальные услуги.

Как правило, вы не можете вычесть следующие вещи:

Поездки между вашим домом и арендуемой недвижимостью (Налоговое управление США считает, что поездки на работу и обратно, если ваш дом не является вашим основным местом работы).

Неполученная арендная плата (но это зависит от метода учета, который вы используете для дохода от аренды).

Упущенный доход из-за того, что ваша аренда была вакантной.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30. |

Об авторе: Тина Орем — редактор NerdWallet.

Зафиксированный

5,75%

Зафиксированный

5,75%