С чего начать? — Казахстанская фондовая биржа (KASE)

С чего начать? — Казахстанская фондовая биржа (KASE)Торговая информация

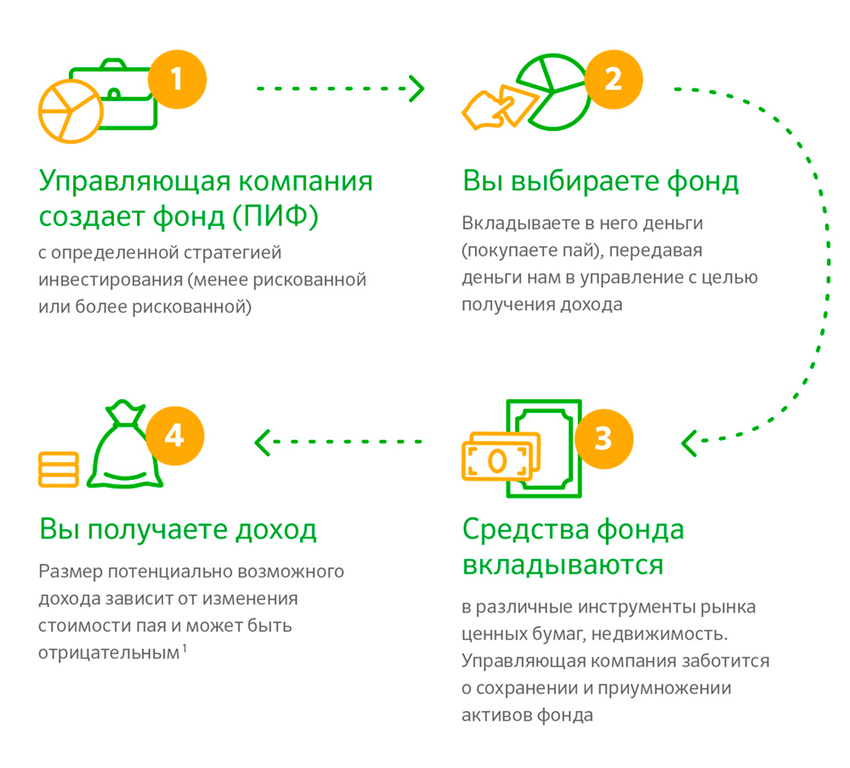

Институциональным инвесторам Иностранным инвесторамОсновная цель управления личным благосостоянием каждого человека – сберечь и приумножить. Фондовый рынок располагает инструментами для успешного управления личными финансами.

Узнайте подробнее, как эффективно использовать возможности фондового рынка для достижения финансового благополучия

ЧТО НУЖНО ПРЕДУСМОТРЕТЬ

Перед тем как приступить к торговле на фондовом рынке, следует определить для себя три существенных фактора:

- какую сумму денег Вы готовы инвестировать в инструменты фондового рынка;

- на какой срок Вы хотите инвестировать Ваши деньги в финансовые инструменты;

- что для Вас важнее: сберечь и приумножить или рискнуть и быстро заработать.

Полезные ссылки

Список членов KASE Рэнкинг активности членов KASE Дипломанты номинаций среди членов KASE

КАК СТАТЬ ИНВЕСТОРОМ

>Выбор брокера

- Брокер – это Ваш помощник в процессе инвестирования. До принятия решения о сотрудничестве с определенным брокером полезно ознакомиться с его позицией в рэнкинге активности и наградами KASE;

- Брокер может предложить Вам обучение инвестированию, консультации и аналитические материалы о фондовом рынке;

- Вы можете встретиться с несколькими брокерами и выбрать н аиболее подходящего. В зависимости от целей инвестирования, Вы можете заключить договор на обслуживание с несколькими брокерами;

- Услуги брокера являются платными

Выбор стратегии

Обсудите с брокером Ваши планы на будущее, предпочтения и финансовые возможности. Итогом обсуждения должна стать четко выработанная стратегия, которой Вы будете придерживаться, и в соответствии с которой Вы будете действовать. Для того, чтобы быть успешным на фондовом рынке, также как и в других сферах жизни, важно иметь четкую стратегию действий!

Итогом обсуждения должна стать четко выработанная стратегия, которой Вы будете придерживаться, и в соответствии с которой Вы будете действовать. Для того, чтобы быть успешным на фондовом рынке, также как и в других сферах жизни, важно иметь четкую стратегию действий!Условия обслуживания

Уточните у брокера условия вашего совместного сотрудничества (тарифы за услуги брокера, документы, условия обмена информацией). Вам нужно точно понимать, какие документы Вы должны предоставить брокеру и какие документы предоставляет Вам брокер

Заключение договора на обслуживание

В случае если Вы определились с выбором брокера, обратитесь к нему для подписания договора на брокерское обслуживание (вам потребуются документы, удостоверяющие личность). Обычно брокер предлагает два варианта сотрудничества: обычное брокерское обслуживание и доверительное управление активами.

- Брокерское обслуживание – все решения о выборе финансового инструмента, а также покупке и продаже финансовых инструментов, принимаете Вы самостоятельно.

Главная задача брокера при такой форме сотрудничества – в точности исполнить Ваши приказы.

Главная задача брокера при такой форме сотрудничества – в точности исполнить Ваши приказы. - Доверительное управление активами – все решения о выборе финансового инструмента, а также покупке и продаже финансовых инструментов, принимает брокер самостоятельно, но в пределах определенной Вами стратегии по условиям договора

Установка программного обеспечения

Главным инструментом работы на фондовом рынке является торговый терминал. После заключения договора на обслуживание, брокер предложит Вам установить и настроить торговый терминал на ваш компьютер

Перечислить сумму первоначальных инвестиций

Вам нужно перечислить желаемую часть денежных средств для зачисления на ваш торговый счет

Покупка ценных бумаг

Имея установленный торговый терминал, доступ к интернету и денежные средства на торговом счету вы можете купить ценные бумаги и распоряжаться ими в соответствии с вашей инвестиционной стратегией

Недостаточно данных для построения графика.

Подробности смотрите в таблице.

Способы подачи поручений | Трейдинг на российских биржах

Купить или продать акции удобнее всего через интернет. Для этого на компьютер устанавливается торговая программа, например, QUIK. КИТ Финанс Брокер выдает вам доступ к торговой системе, сертифицированные ключи электронной подписи для обеспечения высокого уровня защиты информации. После этого вам нужен только интернет и средства на инвестиционном счете, чтобы самостоятельно совершать торговые сделки.

Торговая система QUIK может использоваться с любого компьютера, ноутбука, планшета или смартфона, подключенного к интернет.

Интернет-трейдинг — современная технология, позволяющая упростить и ускорить процесс приема заявок от инвесторов на операции с ценными бумагами. Она позволяет вам управлять вашими инвестициями, покупать и продавать ценные бумаги посредством возможностей глобальной информационной сети Интернет.

В общем случае под термином «Интернет- трейдинг» понимается возможность получения удаленного доступа к торгам через интернет посредством специально созданного для этих целей программного обеспечения.

На сегодняшний день в рейтинге российских интернет-систем QUIK признана одной из лучших. Отличительная черта системы — универсальность. Система позволяет торговать всеми финансовыми инструментами на любых торговых площадках.

При подключении к системе с простым и удобным интерфейсом вы получите единый брокерский счет, сможете в режиме онлайн проводить операции и следить за изменениями ваших активов (включая ввод и вывод средств с него). Вы будете контролировать скорость и точность исполнения сделок, видеть текущее состояние заявки, оперативно получать отчетность по всем операциям.

Система интернет-трейдинга для биржевых операций QUIK представляет вам полный комплекс услуг и за счет модификаций и дополнительных приложений может меняться с учетом ваших потребностей.

Посмотреть описание торговых терминалов

Узнать больше

Демо-доступ к торговому терминалу

Получите тестовый доступ к терминалу QUIK, выставляйте заявки, стоп-заявки, совершайте сделки на игровом счете.

Для начинающих трейдеров и инвесторов

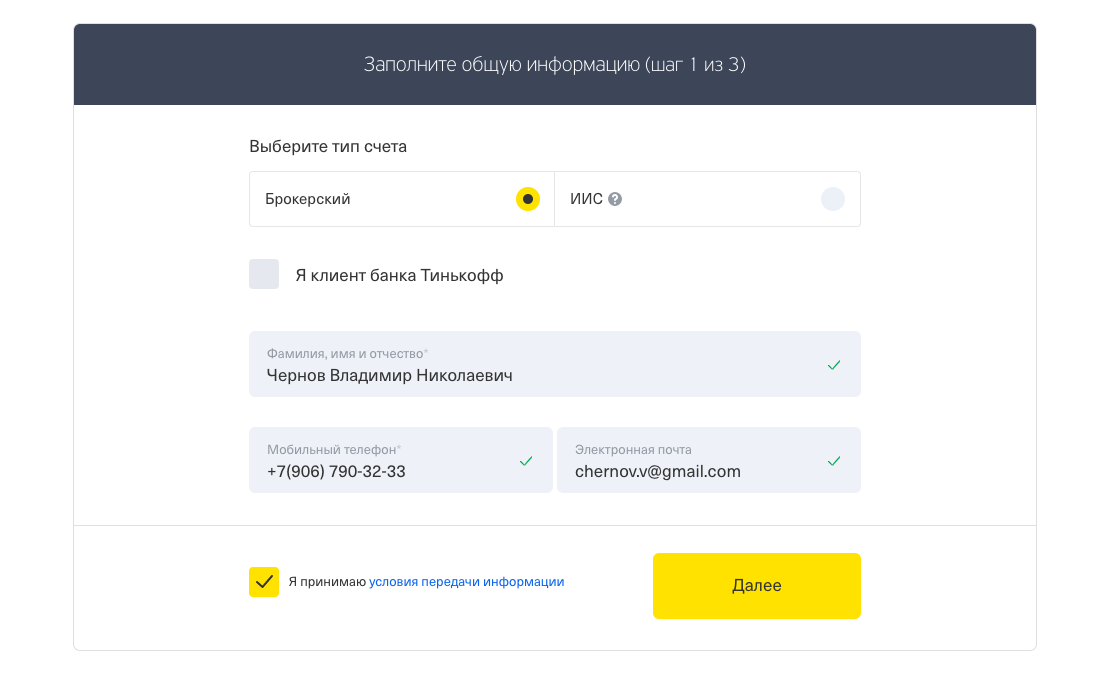

Заполните форму для получения тестового доступа

Заказать

Если вам неудобно или нет возможности подать поручение на покупку или продажу акций через интернет, то подайте поручение по телефону. Для этого вам потребуются пароли голосовых поручений, которые выдает брокер после заключения договора на брокерское обслуживание.

Для подачи поручения брокерам КИТ Финанс Брокер позвоните по телефону +7 (812) 326-13-51.

Тарифы на подачу поручений

По телефону вы можете подать только поручение на совершение сделки — покупку или продажу акций, валюты, срочных контрактов, драгоценных металлов. Стоп-заявки по телефону не принимаются.

Стоп-заявки по телефону не принимаются.

Узнать больше

Как обменять акции онлайн

от: Мэтт Кранц и

Обновлено: 06-30-2021

Из книги: онлайн-инвестиции для Dummies

онлайн-инвестиции для Dummies

Exploore Book Boy Boy Boy Boy Boy Boy Boy. На Amazon

Торговля акциями в Интернете отличается от покупок в местном крупном розничном магазине, где устанавливаются цены. Поскольку стоимость инвестиций оценивается в режиме реального времени посредством активных торгов между покупателями и продавцами, существуют методы покупки и продажи. При работе с инвестициями у вас есть пять основных способов купить или продать их в Интернете:Рыночные ордера : Это наиболее распространенный тип ордеров. Вы говорите своему брокеру продать ваши акции по лучшей цене или купить акции по текущей цене.

Поскольку эти ордера выполняются почти мгновенно и просты, они обычно имеют самые низкие комиссии.

Поскольку эти ордера выполняются почти мгновенно и просты, они обычно имеют самые низкие комиссии.Лимитные ордера : С помощью лимитного ордера вы сообщаете своему онлайн-брокеру цену, которую вы готовы принять, если вы продаете акции, и цену, которую вы готовы заплатить, если покупаете. Ордер будет выполнен только в том случае, если ваша цена будет достигнута.

Представьте, что вы владеете 100 акциями компании ABC, которые торгуются по 50 долларов за акцию. Акции были на разрыве, но, по оценкам, они упадут до 30 долларов. Вы можете продать акции напрямую с помощью рыночного ордера, но вы не хотите упустить какую-либо прибыль, если ошибетесь. Лимитный ордер позволит вам поручить вашему брокеру продать акции, если они упадут до 45 долларов за акцию.

Лимитные ордера исполняются только по установленной вами цене. Если акции упадут ниже установленной вами цены, брокер может продать только часть акций или ничего по установленной вами цене.

Стоп-рынок ордера: Подобно лимитным ордерам, стоп-ордера позволяют вам установить цену, по которой вы хотите купить или продать акции.

Когда акция достигает указанной вами цены, ордер преобразуется в рыночный ордер и исполняется немедленно.

Представьте, что у вас есть 100 акций компании ABC, которые торгуются по 50 долларов за акцию. Но на этот раз вы вводите рыночный стоп-ордер на 45 долларов. И снова вы просыпаетесь и обнаруживаете, что акции мгновенно упали до 25 долларов. Однако на этот раз все ваши акции были бы проданы. Но ваш онлайн-брокер продаст акции по любой цене, которая была на момент конвертации вашего ордера в рыночный ордер, что в данном случае могло бы составить 25 долларов.

Стоп-лимитные ордера: Стоп-лимитные ордера настраиваются. Во-первых, вы можете установить цену активации . При достижении этой цены ордер превращается в лимитный ордер с установленной вами лимитной ценой.

Хорошо, компания ABC торгуется по 50 долларов за акцию, когда вы вводите стоп-лимитный ордер с ценой активации 45 долларов и предельной ценой 35 долларов. Это будет работать следующим образом: снова вы просыпаетесь и обнаруживаете, что акции мгновенно упали до 25 долларов.

Когда цена акции упала до 35 долларов, брокер попытался бы выполнить ордер по этой цене, если это возможно. Но, в отличие от стоп-ордера, вы не сбросите акции, когда они упадут до 25 долларов.

Трейлинг-стоп: Обычные лимитные ордера либо исполняются, либо срок их действия истекает. Скользящие стоп-ордера решают эту проблему, позволяя вам сказать своему брокеру продать акции, если они упадут на определенное количество пунктов или процент.

Если вы покупаете и продаете отдельные акции, хорошей идеей может быть трейлинг-стоп. Еще до того, как вы купите акцию, вы должны иметь представление о том, как далеко вы позволите ей упасть, прежде чем сократить свои убытки. Некоторые специалисты по инвестициям советуют никогда не допускать падения акций более чем на 10 процентов ниже цены, которую вы заплатили. Если вам это кажется хорошей идеей, вам может подойти трейлинг-стоп.

Некоторые брокеры взимают дополнительную плату за лимитные ордера, поэтому перед началом торговли проверьте комиссионные сборы. А некоторые брокеры, такие как Buyandhold.com, не предлагают лимитные ордера.

Когда вы вводите ордер на акцию, у вас есть несколько других рычагов, которые вы можете использовать, в том числеОбозначение лотов: Многие люди покупают одни и те же акции много раз. Каждый раз, когда вы покупаете, этот пакет акций называется лотом . Когда вы продаете, ваш брокер предположит, что вы хотели бы продать лот, который вы удерживали в течение самого длительного времени, для целей учета. Если по налоговым причинам вы хотите продать определенный лот, который не является самым старым, вы можете сообщить своему брокеру, какой лот вы хотите продать.

Установка временных рамок: Вы можете ввести ордер на акцию, которая активна только в тот день, когда вы размещаете сделку. Если он не заполнен, срок действия ордера истекает.

Вы также можете вводить заказы и оставлять их активными до тех пор, пока вы их не отмените.

Вы также можете вводить заказы и оставлять их активными до тех пор, пока вы их не отмените.Правила размещения: Когда вы устанавливаете ограничение «все или ничего» на свою сделку, ваш брокер должен полностью исполнить ордер или не исполнять его вообще.

Эта статья из книги:

- Интернет-инвестирование для чайников ,

Об авторе книги:

Мэтт Кранц — всемирно известный финансовый журналист, специализирующийся на вопросах инвестирования. Он редактор отдела личных финансов и управления в Investor’s Business Daily. Он также работал в финансовой сфере и освещал рынки и инвестировал в USA TODAY. Его статьи на финансовые темы также публиковались в журналах Money , Kiplinger’s и Мужское здоровье . Кранц является автором книги «Фундаментальный анализ для чайников» и соавтором книги «Инвестиционно-банковское дело для чайников».

Эту статью можно найти в категории:

- Акции,

Что это такое, примеры, плюсы и минусы

По

Тим Смит

Полная биография

Тим Смит имеет более чем 20-летний опыт работы в сфере финансовых услуг как в качестве писателя, так и трейдера.

Узнайте о нашем редакционная политика

Обновлено 04 декабря 2021 г.

Рассмотрено

Чип Степлтон

Рассмотрено Чип Стэплтон

Полная биография

Чип Стэплтон является обладателем лицензий Series 7 и Series 66, сдал экзамен CFA уровня 1 и в настоящее время имеет лицензию на жизнь, несчастный случай и здоровье в Индиане. Он имеет 8-летний опыт работы в области финансов, от финансового планирования и управления активами до корпоративных финансов и планирования и анализа.

Узнайте о нашем Совет по финансовому обзору

Факт проверен

Катрина Мюнхеньелло

Факт проверен Катрина Мюнхеньелло

Полная биография

Катрина Авила Мунихелло — опытный редактор, писатель, проверяющий факты и корректор с более чем четырнадцатилетним опытом работы с печатными и онлайн-изданиями. В 2011 году она стала редактором World Tea News, еженедельного информационного бюллетеня о торговле чаем в США. В 2013 году она была нанята в качестве старшего редактора для оказания помощи в преобразовании журнала Tea Magazine из небольшого ежеквартального издания в ежемесячный журнал, распространяемый по всей стране. Катрина также работала редактором в Cloth, Paper, Scissors и корректором в Applewood Books. С 2015 года работает фактчекером в журналах America’s Test Kitchen’s Cook’s Illustrated и Cook’s Country. Она публиковала статьи в The Boston Globe, Yankee Magazine и других изданиях. В 2011 году она опубликовала свою первую книгу « Чтец чая: жизнь по чашке за раз (Таттл). Прежде чем работать редактором, она получила степень магистра общественного здравоохранения в области здравоохранения и работала в некоммерческой администрации.

В 2011 году она опубликовала свою первую книгу « Чтец чая: жизнь по чашке за раз (Таттл). Прежде чем работать редактором, она получила степень магистра общественного здравоохранения в области здравоохранения и работала в некоммерческой администрации.

Узнайте о нашем редакционная политика

Что такое ценные акции?

Стоимостные акции относятся к акциям компании, которые торгуются по более низкой цене по сравнению с ее основными показателями, такими как дивиденды, прибыль или продажи, что делает их привлекательными для стоимостных инвесторов.

Акции стоимости обычно можно противопоставить акциям роста.

Ключевые выводы

- Стоимостные акции торгуются на уровнях, которые воспринимаются ниже фундаментальных показателей.

- Общие характеристики стоимостных акций включают высокую дивидендную доходность, низкий коэффициент P/B и низкий коэффициент P/E.

- Стоимостные акции обычно имеют выгодную цену, поскольку инвесторы считают компанию неблагоприятной на рынке.

Стоимостные акции

Понимание стоимостных акций

Стоимостные акции — это ценные бумаги, торгуемые по более низкой цене, чем то, на что в противном случае могли бы указывать результаты деятельности компании. Инвесторы в стоимостные акции пытаются извлечь выгоду из неэффективности рынка, поскольку цена базового капитала может не соответствовать результатам компании.

Общие характеристики стоимостных акций включают высокую дивидендную доходность, низкое отношение цены к балансовой стоимости (коэффициент P/B) и низкое отношение цены к прибыли (коэффициент P/E). Инвесторы могут найти ценные акции, используя инвестиционную стратегию «Собаки Доу», покупая 10 акций Доу-Джонса с самой высокой дивидендной доходностью в начале каждого года и корректируя портфель каждый последующий год.

В отличие от стоимостных акций, акции роста — это акции компаний с сильным предполагаемым потенциалом роста. Сбалансированный, диверсифицированный портфель будет содержать как акции стоимости, так и акции роста. Инвестиционные менеджеры называют их смешанным фондом.

Инвестиционные менеджеры называют их смешанным фондом.

Как определить стоимость акций

Ценные акции будут иметь выгодную цену, поскольку инвесторы считают компанию неблагоприятной на рынке. Как правило, стоимостные акции имеют цену ниже, чем цены акций компаний той же отрасли. Стоимостные акции также могут находиться в секторе, который торгуется с дисконтом к более широкому рынку.

Негативная огласка, связанная с неудовлетворительными отчетами о доходах или юридическими проблемами, является показателем стоимости акций, поскольку рынок негативно оценивает долгосрочные перспективы компании. Ценные акции, скорее всего, будут получены от зрелой компании со стабильной выплатой дивидендов, которая временно переживает неблагоприятные события. Однако компании, которые недавно выпустили акции, имеют большой потенциал, поскольку многие инвесторы могут не знать об этой компании.

Риск и доходность акций

При всех своих потенциальных преимуществах стоимостные акции считаются более рискованными, чем акции роста, из-за скептического отношения к ним рынка. Чтобы стоимостные акции стали прибыльными, рынок должен изменить свое восприятие компании, которая считается более рискованной, чем развивающаяся компания. По этой причине стоимостные акции, как правило, с большей вероятностью будут иметь более высокую долгосрочную доходность, чем акции роста, из-за лежащего в их основе риска.

Чтобы стоимостные акции стали прибыльными, рынок должен изменить свое восприятие компании, которая считается более рискованной, чем развивающаяся компания. По этой причине стоимостные акции, как правило, с большей вероятностью будут иметь более высокую долгосрочную доходность, чем акции роста, из-за лежащего в их основе риска.

Стоимостным акциям может потребоваться некоторое время, чтобы выйти из своей недооцененной позиции. Риск инвестирования в стоимостные акции заключается в том, что это появление может никогда не материализоваться.

Пример стоимостных акций

По состоянию на июнь 2019 года крупные банки финансового центра представляют стоимостные акции. Bank of America Corporation (BAC), JPMorgan Chase & Co. (JPM), Wells Fargo & Company (WFC) и Citigroup Inc. (C) торгуются со значительным дисконтом к рынку на основе прибыли. Например, Citigroup имеет коэффициент P/E 9,67 по сравнению с 19,12 для средней компании S&P 500.

Инвесторы могут получить доступ к портфелю стоимостных акций, используя биржевые фонды (ETF).

Главная задача брокера при такой форме сотрудничества – в точности исполнить Ваши приказы.

Главная задача брокера при такой форме сотрудничества – в точности исполнить Ваши приказы. Поскольку эти ордера выполняются почти мгновенно и просты, они обычно имеют самые низкие комиссии.

Поскольку эти ордера выполняются почти мгновенно и просты, они обычно имеют самые низкие комиссии.

Вы также можете вводить заказы и оставлять их активными до тех пор, пока вы их не отмените.

Вы также можете вводить заказы и оставлять их активными до тех пор, пока вы их не отмените.