Что будет с бизнесом после банкротства?

Что происходит после банкротства с компанией, ИП и владельцами несостоятельного бизнеса?

Что будет с бизнесом после банкротства?

Многие предприниматели имеют мнение, что банкротство компании ведет к абсолютному краху бизнеса, распродаже имущества на торгах и отсутствию любых возможностей для восстановления деятельности. Безусловно, если признание несостоятельности было инициировано партнерами или кредиторами, а руководители не предпринимали усилий по воздействию на процесс, то вероятность негативного завершения дела после банкротства весьма высока.

Но последствия после банкротства могут быть и другими, если процедура была подготовлена, разработана и произведена опытными специалистами. В таких случаях бизнес после банкротства вполне возможно восстановить, активы и имущество — сохранить (хотя бы частично), добиться списания долгов и снова вывести предприятие на достаточный уровень рентабельности.

Этапы признания юрлица неплатежеспособным по долгам

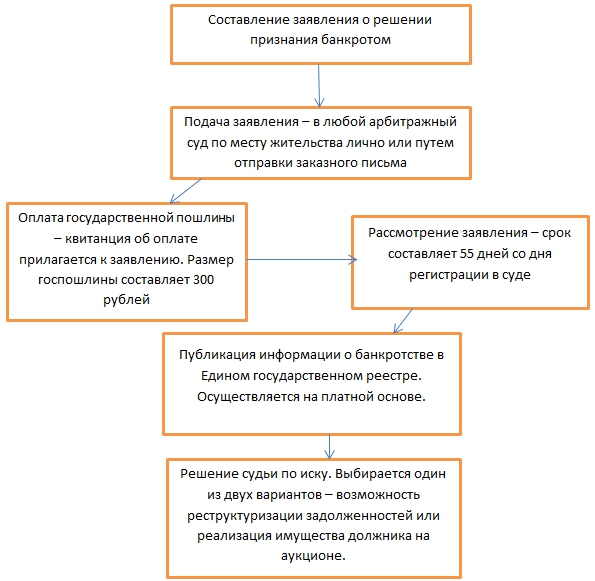

Общая схема включает следующие этапы:

- Началом процесса по признанию несостоятельности является передача в суд заявления о банкротстве должника.

- Проверка судом представленных сведений и фактов, вынесение определения о принятии заявления о банкротстве и назначении даты рассмотрения заявления;

- Введение наблюдения, включающее информационные и ограничительные меры:

- публикация сведений о положении предприятия в открытых СМИ;

- анализ финансовой ситуации, объема долгов и кредитов организации;

- формирование перечня кредиторов;

- сбор первого собрания кредиторов;

- назначение арбитражного управляющего.

Более подробно процедура наблюдения изложена в этой статье: http://svbankrotstvo.ru/dolzhnikam/protsedura-bankrotstva-nabludenie/.

- Действия по финансовому оздоровлению, при формировании которых судебными органами утверждается план и ограничивается срок исполнения;

- Внешнее управление, регламентирующее отстранение руководителей компании и назначение внешнего финансового управляющего;

- Если предпринятые меры не позволили погасить долги, вводится конечная стадия — конкурсное производство, включающее:

- формирование конкурсной массы;

- экспертная оценка имущества организации, инвентаризация;

- торги по реализации имущества;

- расчет по долгам и кредитам после банкротства.

Более подробно все этапы признания неплатежеспособными компании или ИП описаны в статье http://svbankrotstvo.ru/dolzhnikam/bankrotstvo-uridicheskih-lits/.

Результат признания фирмы с долгами неплатежеспособным агентом и дальнейшая судьба бизнеса после банкротства напрямую зависят от подхода к организации процедуры. Предприниматели зачастую совершают предсказуемые ошибки (http://svbankrotstvo.

Избежать потери бизнеса, продажи имущества и долгов после банкротства возможно, главное условие — доверить разработку защитной стратегии надежным профессионалам с достаточным практическим опытом.

Как сохранить имущество и бизнес после банкротства?

Законом предусмотрено несколько вариантов развития событий — от полного списания кредитов, освобождения от долгов после банкротства и полноценного восстановления деятельности до ликвидации всего бизнеса. Однако, наиболее выгодным сценарием развития для компании или ИП является партнерство с компетентными юристами, специализирующимися на антикризисных стратегиях, восстановлении бизнеса и других мероприятиях, позволяющих предпринимателю наладить жизнь после банкротства.

К примеру, у владельца бизнеса есть некоторые шансы сохранить имущество после банкротства — некую часть активов или весь объем. Для исполнения задачи требуется продуманная стратегия, базирующаяся на анализе актуальной ситуации и конкретных сведений о бизнесе.

Для исполнения задачи требуется продуманная стратегия, базирующаяся на анализе актуальной ситуации и конкретных сведений о бизнесе.

В определенных случаях хороший эффект и положительное влияние могут оказать следующие факторы:

- преимущество при назначении арбитражного управляющего возможно получить, опередив кредиторов и первым подав заявление о признании несостоятельным юрлица или ИП;

- при введении внешнего управления возможно повлиять на процесс с помощью лояльного собрания кредиторов;

- торги можно организовать так, что имущество будет реализовано гораздо дешевле — это обеспечивает возможность его выкупа;

- определенные юридические действия позволяют вообще не выявлять имеющееся у предприятия имущество.

Это лишь некоторые примеры тех действий, которые позволяют грамотным специалистам значительно изменить итог и последствия для бизнеса после банкротства. Информация по указанному вопросу в полном объеме может быть представлена квалифицированными юристами «СВ Банкротство» после внимательного изучения финансовой документации, тщательного анализа фактов и сложившейся ситуации.

Информация по указанному вопросу в полном объеме может быть представлена квалифицированными юристами «СВ Банкротство» после внимательного изучения финансовой документации, тщательного анализа фактов и сложившейся ситуации.

Успешная жизнь после банкротства

Провести процесс с соблюдением собственных интересов, сохранить часть (или полностью) имущества после банкротства и заново наладить деятельность в бизнесе возможно, но для разрешения подобных задач потребуется грамотная, продуманная стратегия защиты.

Не менее важными условиями являются лояльное большинство в собрании кредиторов и конкурсный (арбитражный) управляющий, действующий с учетом интересов предприятия-должника.

Можно заключить, что процедура может пройти с минимальными расходами или вообще без потерь, но для положительного результата после банкротства требуется участие компетентных юристов.

Профессионалы, контролирующие последствия после банкротства

Компания «СВ Банкротство» — это команда профессионалов, которая всегда готова встать на защиту интересов бизнеса и предприятия при банкротстве. Сотрудники фирмы специализируются на делах о несостоятельности и обладают значительной базой для создания успешных, выигрышных стратегий в делах по банкротству ИП или юрлиц.

Сотрудники фирмы специализируются на делах о несостоятельности и обладают значительной базой для создания успешных, выигрышных стратегий в делах по банкротству ИП или юрлиц.

Многочисленные дела с положительным результатом, богатый опыт и восстановление бизнеса доверителей после банкротства позволяет специалистам компании с уверенностью гарантировать клиенту лучший вариант из всех доступных в сложившемся положении.

Руководителем «СВ Банкротство» является Сергей Владимирович Стороженко — арбитражный управляющий, готовый работать над проблемой доверителя до достижения оптимального результата.

При обращении в компанию «СВ Банкротство» клиент получает комплекс услуг, направленных на контроль за процессом и достижение максимально выгодной для собственника бизнеса цели:

- производится анализ всех фактов и информации по текущему положению, объему долгов, кредитов, требований кредиторов и т.

д.;

д.; - разрабатывается стратегия дальнейших мероприятий, основанная на заданной цели — либо ликвидация предприятия, либо антикризисный план по восстановлению бизнеса, либо меры по сохранению максимального объема имущества (активов) после банкротства;

- представительство интересов клиента в досудебных процессах, переговорах с бизнес-партнерами и кредиторами, в арбитраже;

- контроль за всеми стадиями процедуры банкротства;

- работа над выполнением поставленной задачи для оптимального выхода из положения после банкротства.

Также профессионалы всегда готовы подробно проконсультировать доверителя, предоставить сведения об актуальном законодательстве, принять участие в процессуальных действиях или контролировать соблюдение прав клиента на этапах финансового оздоровления бизнеса и в рамках конкурсного производства.

Своевременное обращение в «СВ Банкротство» — это отличная возможность достичь оптимального результата после банкротства предприятия.

Процедура банкротства предприятия: этапы и их характеристики

Дата материала: 22 октября 2019

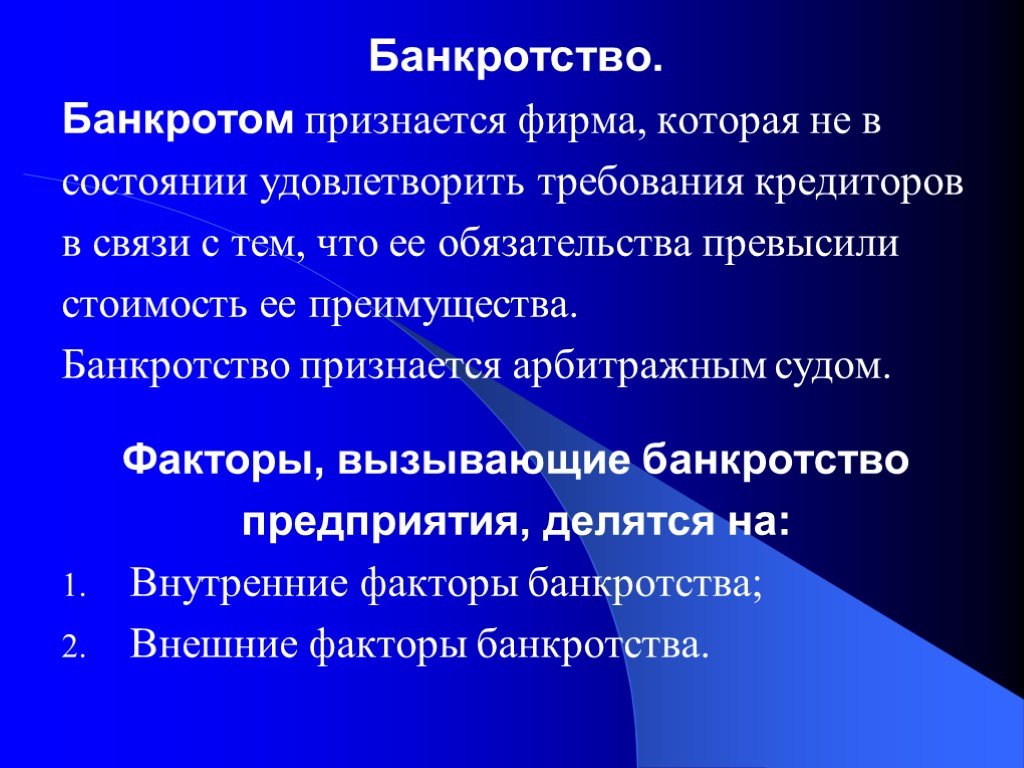

К финансовому кризису предприятия могут привести различные обстоятельства, начиная с неумелого руководства фирмой и заканчивая резко обострившейся конкуренцией. Иногда компании доводятся до упаднического состояния специально, например, чтобы попытаться через банкротство списать неподъемные долги. Причин множество, однако процедура банкротства предприятия для всех одинакова.

- После того, как арбитражный суд примет заявление о банкротстве от должника или его кредиторов, вводится процедура наблюдения. На этом этапе главной целью является анализ финансового положения предприятия, поиск его активов, составление реестра требований кредиторов, а также проведение их первого собрания. Продолжительность процедуры – до 7 месяцев. Предприятие продолжает функционировать в обычном режиме, однако полномочия его руководства существенно урезаются.

- Если предприятие можно спасти, вводится финансовое оздоровление, которое может продолжаться до 2 лет. На данном этапе составляется график погашения долгов согласно установленной законом очередности. Если компания сумеет справиться с образовавшейся задолженностью, процедура банкротства прекращается, предприятие работает дальше.

- Если кредиторы сомневаются в компетентности руководства предприятия, они вправе инициировать процедуру внешнего управления, которая может продолжаться до 1,5 лет (продлевать ее разрешается еще на 6 месяцев). В течение этого периода всеми делами фирмы заведует внешний управляющий.

- Когда все способы восстановления платежеспособности должника не увенчались успехом, суд назначает конкурсное производство, продолжительность которого составляет до 1 года (в некоторых случаях может продлеваться еще на 6 месяцев). Главная задача рассматриваемого этапа заключается в реализации имущества предприятия и погашении долгов перед кредиторами и арбитражным управляющим.

Отметим, что на любом этапе процедуры банкротства предприятия возможно заключение мирового соглашения между должником и кредиторами. Строится оно на взаимных уступках, поэтому если стороны к ним не готовы, то и говорить о составлении подобного документа нет смысла. Если должник не будет выполнять условия соглашения, то, согласно ст.167 127-ФЗ, кредиторы вправе обратиться в арбитраж для получения исполнительного листа и взыскать оставшуюся задолженность.

При банкротстве ликвидируемого или отсутствующего должника процедура банкротства упрощенная. Арбитражный суд приступает сразу к конкурсному производству, пропуская наблюдение, финансовое оздоровление, внешнее управление. Процесс может продолжаться до 6 месяцев.

Последствия проведения процедуры банкротства

Для каждого этапа банкротства характерны свои последствия. Так, например, согласно

ст. 64 127-ФЗ, после введения процедуры наблюдения органы управления компанией лишаются права на реорганизацию и ликвидацию должника, на выплату дивидендов, распределяемых между его участниками, на создание филиалов, представительств и т.д. Приостанавливается взыскание по исполнительным документам, а штрафные неустойки за нарушение предприятием своих обязательств не начисляются.

64 127-ФЗ, после введения процедуры наблюдения органы управления компанией лишаются права на реорганизацию и ликвидацию должника, на выплату дивидендов, распределяемых между его участниками, на создание филиалов, представительств и т.д. Приостанавливается взыскание по исполнительным документам, а штрафные неустойки за нарушение предприятием своих обязательств не начисляются.

Как видим, не всегда рассматриваемая процедура заканчивается непосредственно банкротством должника. Предприятие может вернуться в «привычное русло» и продолжить свою деятельность. Арбитражный суд в этом случае снимет с него все ограничения и запреты.

Что же ждет предприятие в случае признания его банкротом?

- Компания прекращает свое существование и исключается из ЕГРЮЛ.

- Долги фирмы перед кредиторами погашаются за счет имеющихся у нее активов. Если денег или имущества не хватает, чтобы погасить все обязательства, то задолженность списывается.

- Персонал предприятия увольняется с выплатой всех полагающихся ему сумм.

Если гендиректор входит в круг наемных сотрудников, то и ему полагаются выплаты в связи с ликвидацией компании.

Если гендиректор входит в круг наемных сотрудников, то и ему полагаются выплаты в связи с ликвидацией компании. - В некоторых случаях руководство предприятия (и другие контролирующие его лица) могут быть привлечены к субсидиарной ответственности по долгам компании. Это значит, что указанным лицам придется за счет личных средств погашать образовавшуюся задолженность. Кроме того, руководство может быть привлечено к уголовной или административной ответственности

Учредители и руководители фирмы-банкрота имеют право в дальнейшем открывать другие компании или регистрировать ИП. Никакого запрета на осуществление предпринимательской деятельности не установлено.

Стоит отметить, что в настоящее время эффективность процедуры для кредиторов невысока, поэтому перед сотрудничеством с тем или иным предприятием рекомендуется проверить контрагента на банкротство. Самый простой способ сделать это – открыть официальные сайты Федресурса и арбитражного суда. Если вы желаете получить глубокий анализ по финансовому состоянию предприятия, обращайтесь к опытным юристам.

Если вы желаете получить глубокий анализ по финансовому состоянию предприятия, обращайтесь к опытным юристам.

Варианты банкротства для владельцев малого бизнеса

Не уверены, какой тип банкротства лучше всего подходит для вашего малого бизнеса? Узнайте плюсы и минусы главы 7 и главы 13 банкротства.

Большинство владельцев малого бизнеса хотят знать, поможет ли им банкротство продолжить свой бизнес , , и во многих случаях ответ положительный. Подача заявления о банкротстве может помочь малому бизнесу выжить и даже процветать. Но выберете ли вы банкротство по главам 7, 13 или 11, чтобы помочь вам продолжить свой бизнес, будет зависеть от следующего:0005

- чем занимается компания

- бизнес-структура

- долги и активы компании, а

- ли доход бизнеса может финансировать план погашения.

Читайте дальше, чтобы узнать о факторах, которые необходимо учитывать при определении того, может ли банкротство предприятия по главе 7, банкротство по главе 13 или главе 11, подглава V помочь вам сохранить ваш бизнес или свернуть его организованным образом.

Что происходит, когда компания объявляет о банкротстве?

Это зависит. Предприятия могут подавать только главу 7 или 11, но иногда владелец бизнеса, а не сам бизнес, может эффективно использовать главу 13. Прежде чем углубляться в детали, рекомендуется ознакомиться с этими основами.

- Предприятия, находящиеся в главе 7 о банкротстве. Глава 7 является «ликвидация» банкротства. Назначенный по делу доверительный управляющий продает имущество и распределяет выручку между кредиторами. Почти все предприятия, подающие заявление о банкротстве по главе 7, закрываются при подаче заявления или закрываются во время процесса. Глава 7 — самый быстрый и экономически эффективный вид банкротства.

- Предприятия, находящиеся в главе 11 о банкротстве. Глава 11 является «реорганизация» банкротства. Вы и ваши кредиторы создаете план оплаты счетов таким образом, чтобы компания оставалась в рабочем состоянии.

Глава 11 длинная и дорогая. Глава 11, подраздел V — это более дешевая и эффективная версия, доступная для малого бизнеса.

Глава 11 длинная и дорогая. Глава 11, подраздел V — это более дешевая и эффективная версия, доступная для малого бизнеса. - Владельцы в главе 13 банкротства. Глава 13 также является «реорганизационным» банкротством, но, кроме индивидуальных предпринимателей, предприятия не могут подавать заявление по главе 13, поскольку она предназначена для физических лиц. Глава 13 может помочь владельцу сократить личный долг, например остаток по кредитной карте, что может помочь бизнесу оставаться открытым.

Но предприятия не так часто подают заявление о банкротстве, как считалось, особенно в соответствии с главой 7. Вместо этого юристы по банкротству часто помогают владельцам бизнеса использовать заявление о банкротстве более стратегически. Это связано с ограничениями банкротства, плюсами и минусами каждой главы.

Чтобы проиллюстрировать это, мы выделили важные моменты в приведенной ниже таблице «Если компания объявляет о банкротстве». Подумайте о том, чтобы ссылаться на диаграмму, читая о ваших вариантах банкротства.

Таблица «Когда компания объявляет о банкротстве»

В этой таблице представлены основные моменты, которые следует учитывать при принятии решения о том, следует ли вам или вашей компании подавать заявление о банкротстве, но она не решает всех вопросов. Лучший способ защитить свои активы — обратиться к юристу по банкротству.

Глава 7 | Глава 13 | Глава 11 | |

Заявление о банкротстве индивидуального предпринимателя |

|

|

|

Партнерские файлы для банкротства |

|

|

|

Заявления о банкротстве ООО или корпорации |

|

|

|

Владелец бизнеса подает заявление о банкротстве |

|

|

|

Наиболее выгодная глава для вас или вашего бизнеса будет зависеть прежде всего от того, хотите ли вы закрыть компанию или оставить ее открытой. Если вы не уверены, начните с чтения «Продолжение вашего бизнеса: факторы, которые следует учитывать» ниже.

Если вы не уверены, начните с чтения «Продолжение вашего бизнеса: факторы, которые следует учитывать» ниже.

В противном случае, если ваш бизнес закрылся или закроется, продолжайте читать. Перейдите к разделам Главы 13 и 11, если вы хотите сохранить бизнес открытым.

Если вы являетесь индивидуальным предпринимателем компании, ориентированной на предоставление услуг, обязательно прочитайте «Индивидуальные предприниматели получают наибольшую выгоду от банкротства в соответствии с главой 7».

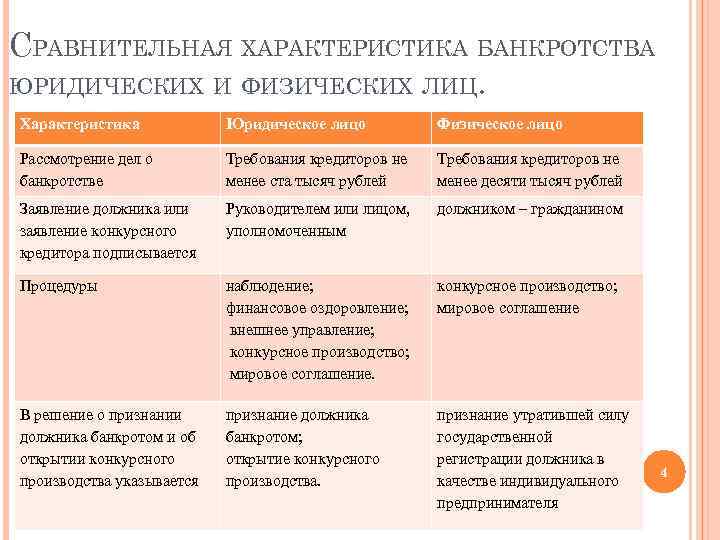

Могут ли физические и юридические лица подать заявление о банкротстве по главе 7?Да, как физические, так и юридические лица могут подать заявление о банкротстве в соответствии с главой 7. Владельцы малого бизнеса могут включить компанию в главу 7 или лично подать иск в соответствии с главой 7.

Что происходит, когда бизнес-файлы для главы 7?

В большинстве случаев подача заявления о банкротстве по главе 7 приведет к закрытию бизнеса. Почему? Потому что невозможно защитить собственность, принадлежащую отдельному юридическому лицу, такому как корпорация или компания с ограниченной ответственностью (ООО). Доверительный управляющий продает бизнес-активы, расплачивается с кредиторами и закрывает бизнес.

Почему? Потому что невозможно защитить собственность, принадлежащую отдельному юридическому лицу, такому как корпорация или компания с ограниченной ответственностью (ООО). Доверительный управляющий продает бизнес-активы, расплачивается с кредиторами и закрывает бизнес.

Кроме того, когда компания подает Главу 7, долг компании не списывается и не «погашается». Поскольку он остается нетронутым, банкротство компании никак не уменьшает личную ответственность владельца за корпоративный долг.

Исключение из этого правила? Когда индивидуальный предприниматель, ориентированный на оказание услуг, подает заявку на главу 7 (подробнее ниже).

Как бизнес может извлечь выгоду из подачи заявления о банкротстве в соответствии с главой 7

Если ваш бизнес является корпорацией или компанией с ограниченной ответственностью (LLC), банкротство в соответствии с главой 7 предоставляет способ закрыть и ликвидировать компанию прозрачным образом. Когда эти компании подают заявление в соответствии с главой 7, на управляющего по банкротству ложится ответственность продать активы бизнеса и расплатиться с кредиторами.

Почему малые предприятия редко подают заявление о банкротстве в соответствии с главой 7

Если вы не являетесь индивидуальным предпринимателем, подающим заявление о банкротстве, ваш бизнес не получит списания долгов в соответствии с главой 7. Итак, если вы каким-то образом несете ответственность за корпоративный долг , например, вы подписали личную гарантию, вы все еще будете на крючке, если вы не подадите заявление о банкротстве в соответствии с Главой 7.

Еще несколько вещей, которые следует учитывать:

- Предприятие не может использовать исключения для защиты активов в случае банкротства предприятия. Доверительный управляющий продает все активы бизнеса, чтобы заплатить кредиторам, и бизнес закрывается.

- Большинство владельцев могут свернуть бизнес без посторонней помощи, избегая дополнительных расходов на адвоката по банкротству и регистрационных сборов.

- В большинстве случаев владелец бизнеса может получить более выгодную цену за активы бизнеса и оплатить более значительную долю долга предприятия, оставляя владельцу меньшую задолженность по личной гарантии.

- Банкротство по главе 7 ставит под угрозу личные активы партнеров.

- Банкротство бизнеса открывает двери для судебных разбирательств, связанных с мошенничеством или спором о партнерстве, или для кредиторов, чтобы подать возражения или потребовать, чтобы должностные лица не соблюдали корпоративные формальности, а участники или акционеры должны погасить долг предприятия личными активами. Чтобы узнать больше, см. статью «Преодоление корпоративной завесы: когда ООО и корпорации могут быть в опасности».

По этим и другим причинам важно серьезно подумать о том, перевешивают ли риски преимущества закрытия бизнеса через банкротство, основным преимуществом которого является прозрачная ликвидация бизнес-активов.

Дополнительные сведения см. в главе 7 для владельцев малого бизнеса: обзор.

Индивидуальные предприниматели и владельцы бизнеса получают наибольшую выгоду от банкротства по главе 7

Индивидуальные предприниматели, ориентированные на оказание услуг, которые хотели бы сохранить бизнес открытым, и владельцы бизнеса, чья компания закрылась, получают наибольшую выгоду от банкротства по главе 7.

Как владельцы бизнеса получают выгоду от личной подачи документов Глава 7

Многие владельцы бизнеса предпочитают подать заявление о личном банкротстве после закрытия бизнеса. Часто это более эффективно, потому что достигает фундаментальных целей большинства владельцев бизнеса, заключающихся в том, чтобы снять с них ответственность за выплату личных гарантий и других деловых долгов.

Для получения дополнительной информации см. Несете ли вы личную ответственность за корпоративные долги?

Как индивидуальные предприниматели, ориентированные на предоставление услуг, могут извлечь выгоду из главы 7Подача заявления о банкротстве по главе 7 редко приносит пользу владельцу бизнеса, за исключением индивидуальных предпринимателей, предоставляющих определенные услуги. Вот преимущества, которые Глава 7 предлагает индивидуальным предпринимателям, ориентированным на оказание услуг.

- Поскольку индивидуальный предприниматель несет ответственность как за личные, так и за деловые долги, вы можете погасить оба типа в одном деле по главе 7.

- Если ваши деловые долги превышают ваши личные обязательства, вам не нужно будет соответствовать требованиям к доходу проверки нуждаемости в соответствии с главой 7 (это правило применяется ко всем лицам, подающим заявку на участие в главе 7).

- Предприятия, ориентированные на оказание услуг, такие как бухгалтеры, внештатные писатели или тренеры по фитнесу, часто выживают в главе 7, потому что управляющий по банкротству не может продать вашу способность оказывать услуги.

- Индивидуальные предприниматели, ориентированные на оказание услуг, также не нуждаются в большом количестве оборудования или продуктов, которые могут быть потеряны в случае банкротства.

- Индивидуальные предприниматели могут использовать освобождение от банкротства для защиты относительно небольших активов, связанных с бизнесом, ориентированным на оказание услуг.

В результате Глава 7 является привлекательным вариантом для индивидуальных предпринимателей с небольшими деловыми активами или без них. Это уничтожит деловые долги и позволит владельцу продолжать предоставлять услуги и поддерживать бизнес в рабочем состоянии.

Это уничтожит деловые долги и позволит владельцу продолжать предоставлять услуги и поддерживать бизнес в рабочем состоянии.

Чтобы узнать больше о банкротстве согласно главе 7, о том, как работают льготы и что происходит с вашими долгами и имуществом, см. главу 7 о банкротстве.

Когда индивидуальному предпринимателю следует избегать Глава 7

Если вы являетесь индивидуальным предпринимателем, которому необходимо оборудование или собственность для ведения своего бизнеса, и вы хотите сохранить свой бизнес, банкротство в соответствии с Главой 7 может быть плохим вариантом.

Почти все штаты защищают некоторую коммерческую собственность с исключениями, но сумма сильно различается. Поскольку доверительный управляющий согласно Главе 7 будет продавать имущество, на которое не распространяется освобождение, если вы не сможете сохранить необходимое оборудование и продукты, согласно Главе 7 вы можете быть разорены.

Могу ли я сохранить свой бизнес, если я подам заявление о банкротстве по главе 13?

Да, подача заявки в соответствии с главой 13 может помочь вам сохранить свой бизнес, но вам нужно будет подавать документы лично, поскольку только физические лица и индивидуальные предприниматели имеют право на регистрацию в соответствии с главой 13. Товарищества, корпорации и ООО не могут подавать документы.

Товарищества, корпорации и ООО не могут подавать документы.

Что могут ожидать люди, владеющие бизнесом, в главе 13 «Банкротство»

Глава 13 занимает гораздо больше времени, чем глава 7, потому что вы будете вносить ежемесячный платеж в течение трех-пяти лет. Но в плане платежей главы 13 есть и положительная сторона. Большинство людей платят больше за обязательства, которые они ценят, и меньше за баланс кредитной карты, медицинские счета и личные кредиты.

Например, заявители по Главе 13 могут:

- получить дом, автомобиль или залоговый кредитный счет и сохранить имущество

- погасить счета с течением времени, такие как налоговая задолженность и обязательства по внутренней поддержке, и

- уменьшить некоторые обеспеченные ссуды до стоимости имущества, используя «разбор залогового удержания» или «накрутку».

Тем не менее, из-за этих льгот планы выплат по Главе 13 могут быть дорогими, и не у всех есть достаточный доход, чтобы заплатить необходимую сумму. Вы должны полностью оплатить некоторые долги в главе 13.

Вы должны полностью оплатить некоторые долги в главе 13.

И сумма, которую вы платите своим необеспеченным кредиторам — тем, у кого есть счета, отличные от вашей ипотеки, оплаты автомобиля и другого обеспеченного долга, — должна равняться или превышать стоимость «неосвобожденных активов» или имущества, которое вы не можете защитить с помощью освобождения от банкротства через ваш план погашения.

Но эта глава не работает одинаково для индивидуальных предпринимателей и других владельцев бизнеса. Ниже вы найдете краткий обзор основных отличий.

Глава 13 Различия, на которые должны рассчитывать индивидуальные предприниматели и другие владельцы бизнеса

В соответствии с Главой 13 банкротства индивидуальные предприниматели перечисляют и защищают связанные с бизнесом активы иначе, чем другие владельцы бизнеса, и могут включать деловые долги в состав дела по Главе 13. Вот механика.

Коммерческая недвижимость

- Индивидуальные владельцы будут указывать стоимость всей коммерческой и личной собственности, а не стоимость компании.

Индивидуальные предприниматели могут защитить собственность, связанную с бизнесом, используя «торговые инструменты» и «подстановочные знаки». В этом случае вы будете платить кредиторам 2500 долларов в месяц в течение пяти лет плюс другие необходимые суммы.

Индивидуальные предприниматели могут защитить собственность, связанную с бизнесом, используя «торговые инструменты» и «подстановочные знаки». В этом случае вы будете платить кредиторам 2500 долларов в месяц в течение пяти лет плюс другие необходимые суммы. - Другие владельцы бизнеса перечислят всю собственность, которой они владеют, включая стоимость бизнеса. Освобождение от банкротства не часто защищает право собственности компании, но может быть доступно исключение с подстановочным знаком. Например, предположим, что ваш бизнес-интерес стоит 150 000 долларов, но вы не можете его освободить. Вы будете платить кредиторам 2500 долларов в месяц в течение пяти лет плюс другие необходимые суммы.

Деловые долги

- Индивидуальные предприниматели будут включать деловые и личные долги и могут стирать соответствующие деловые и личные долги.

- Другие владельцы бизнеса будут включать личные долги в Главу 13, включая личные гарантии, но предприятия будут нести ответственность за погашение обязательств.

В обоих случаях ценное имущество создает проблему, если на имущество не распространяется освобождение, что может привести к увеличению ежемесячного платежа до недоступной суммы.

Узнайте, как рассчитать платеж по главе 13, и подробнее о банкротстве малого бизнеса по главе 13. Если у вас есть какие-либо вопросы, адвокат по банкротству с опытом работы в бизнесе может помочь вам определить наилучшую общую стратегию.

Все предприятия в соответствии с главой 11 о банкротстве

Товарищества, корпорации и ООО должны подать заявление о банкротстве в соответствии с главой 11 вместо банкротства в соответствии с главой 13, чтобы реорганизовать долги и остаться в бизнесе. Индивидуальный предприниматель также может подать заявление о банкротстве по главе 11.

Банкротство по главе 11 аналогично банкротству по главе 13 в том, что компания сохраняет свои активы и платит кредиторам через план погашения. Тем не менее, прямое банкротство по главе 11 обычно намного сложнее по сравнению с банкротством по главе 13, потому что бизнес должен подавать текущие операционные отчеты, а кредиторы должны одобрять план. Это также непомерно дорого для большинства малых предприятий.

Это также непомерно дорого для большинства малых предприятий.

К счастью, малые предприятия теперь могут использовать Главу 11, Подглаву V, относительно новую реорганизацию банкротства, которая проще и дешевле, поскольку больше похожа на Главу 13. Чтобы узнать больше о банкротстве малого бизнеса, см. раздел Банкротство малого бизнеса.

Узнайте больше о банкротстве в главе 7 и главе 11.

Продолжение вашего бизнеса: факторы, которые необходимо учитыватьПрежде чем продолжить или закрыть свой бизнес, вам необходимо учесть несколько моментов. Вот несколько важных соображений.

- Приносит ли бизнес деньги? Вы начали свой бизнес, чтобы получать прибыль. Если ваш бизнес постоянно теряет деньги, закрытие магазина может быть правильным вариантом. Однако предположим, что вы владеете прибыльной компанией, сталкивающейся с временными экономическими трудностями. В этом случае может иметь смысл оставаться в рабочем состоянии и переждать бурю.

Тем не менее, важно реалистично относиться к тому, чтобы оставаться открытым. Предприниматели, как правило, настроены оптимистично и часто вкладывают деньги в предприятие задолго до того, как пришло время махнуть рукой.

Тем не менее, важно реалистично относиться к тому, чтобы оставаться открытым. Предприниматели, как правило, настроены оптимистично и часто вкладывают деньги в предприятие задолго до того, как пришло время махнуть рукой. - Активы предприятия стоят больше, чем его обязательства? Вполне очевидно, что если в вашем бизнесе больше активов, чем пассивов, и он по-прежнему приносит прибыль, возможно, его стоит сохранить. Реорганизация долга в случае банкротства (или устранение его, если вы являетесь индивидуальным предпринимателем) может потребоваться для поддержания бизнеса на плаву. Если решения, предлагаемые банкротством, неосуществимы, рассмотрите возможность закрытия бизнеса путем ликвидации имущества и погашения долга предприятия вне банкротства (если только вы не хотите, чтобы управляющий по банкротству в соответствии с главой 7 сделал это за вас прозрачным образом, но не забудьте рассмотреть потенциальные падения, обсуждаемые ниже). В большинстве случаев вы сэкономите деньги и создадите больше средств для кредиторов.

С другой стороны, если бизнес сильно перевернулся, вы, вероятно, уже знаете, что, возможно, пришло время сократить убытки.

С другой стороны, если бизнес сильно перевернулся, вы, вероятно, уже знаете, что, возможно, пришло время сократить убытки. - Несете ли вы личную ответственность по корпоративным долгам? Если вы лично попали на крючок из-за долгов своей компании, может быть выгоднее поддерживать ее работу, пока ведутся переговоры с кредиторами. Закрытие бизнеса может не оставить кредиторам другого выбора, кроме как заняться вашими личными активами, если у компании недостаточно активов для покрытия своих обязательств. Другой распространенный подход заключается в том, чтобы владелец бизнеса подал заявление о банкротстве в соответствии с Главой 7 и аннулировал личную гарантию.

Это не единственное, что нужно учитывать. Вы найдете дополнительные факторы, обсуждаемые ниже. Чтобы узнать о других вариантах, когда ваш бизнес испытывает трудности, см. раздел «Проблемы с денежными потоками бизнеса и банкротство».

Когда кредиторы принуждают ваш бизнес к банкротству

В большинстве случаев банкротство осуществляется добровольно. Но это не всегда так. В некоторых ситуациях кредиторы принудительно принуждают должника к банкротству.

Но это не всегда так. В некоторых ситуациях кредиторы принудительно принуждают должника к банкротству.

Непроизвольные случаи весьма необычны. Кредиторы используют этот процесс в первую очередь для того, чтобы заставить компанию объявить о банкротстве. Он редко используется против физического лица в деле о банкротстве потребителя, потому что выполнить предварительные условия, необходимые для подачи заявления о принудительном банкротстве, непросто.

В большинстве случаев требуется, чтобы несколько кредиторов собрались вместе и согласились подать иск против должника. В случае успеха суд назначает конкурсного управляющего, который возьмет на себя все аспекты бизнеса, продаст активы и распределит выручку между кредиторами.

Хотя это кажется полезным, многие кредиторы предпочитают инициировать свои собственные действия по взысканию задолженности. Поступая таким образом, они сохраняют возможность захвата большей доли бизнес-активов. Оказавшись в состоянии банкротства, кредитор должен разделить выручку с другими кредиторами, взяв меньшую часть или, в некоторых случаях, вообще ничего не получив.

Однако важно понимать, что кредитор может быть не в состоянии удержать средства, собранные незадолго до банкротства, особенно если это считается преференциальным требованием, отдающим предпочтение одному кредитору по банкротству перед другим. Но, многие кредиторы готовы рискнуть и вернуть средства в случае необходимости.

Принудительный процесс начинается так же, как и добровольный – в суд подаются официальные формы банкротства. Если вы хотите узнать больше, прочтите «Принудительное банкротство».

Нужна дополнительная помощь в банкротстве?

Знаете ли вы, что Ноло облегчает выполнение закона уже более пятидесяти лет? Это правда, и мы хотим убедиться, что вы найдете то, что вам нужно. Ниже вы найдете больше статей, объясняющих, как работает банкротство. И не забывайте, что наша домашняя страница о банкротстве — лучшее место для начала, если у вас есть другие вопросы!

Мы искренне поощряем исследования и обучение, но онлайн-статьи не могут осветить все вопросы банкротства или факты вашего дела. Лучший способ защитить свои активы в случае банкротства — нанять местного юриста по банкротству.

Лучший способ защитить свои активы в случае банкротства — нанять местного юриста по банкротству.

Как подать заявление и что нужно знать

Главная страница > Банкротство > Банкротство малого бизнеса

Несмотря на то, что большая часть пути вперед остается неясной, многие малые предприятия стали жертвами пандемии коронавируса 2020 года, и многие малые предприятия могут исчезнуть по мере того, как пандемия набирает обороты. уже третий год.

The Harvard Economic Tracker сообщил, что более трети из 32,5 миллионов малых предприятий в Соединенных Штатах закрылись — временно или навсегда — несмотря на то, что Вашингтон выделил сотни миллиардов (с оговорками) ссуд, которые можно простить.

Поскольку действительно малые предприятия — те, в которых работает менее 100 человек, — составляют 98,2% всех предприятий США (управление малым бизнесом), легко и страшно увидеть, какое негативное воздействие это оказывает на экономику США.

Некоторые малые предприятия — и не только новички — просто исчезнут, закрыв свои двери, чтобы никогда больше не открыться. Другие, застигнутые врасплох, когда их штаты закрываются, выберут банкротство.

Другие, застигнутые врасплох, когда их штаты закрываются, выберут банкротство.

Какой вид банкротства зависит от ответов на эти вопросы:

- Какова структура вашего бизнеса?

- Кто несет ответственность по долгу?

- Хотите остаться в бизнесе?

- У вас есть жизнеспособный план, как остаться в бизнесе?

Как и большинство проблем в бизнесе и финансах, одно решение не подходит всем. К счастью, используя этот термин преднамеренно, законодатели и регулирующие органы создали достаточное разнообразие вариантов, чтобы вы могли найти подходящий вариант прямо на полке кода банкротства.

Что еще лучше — тут надо искать утешение — есть надежда на закон о банкротстве, вступивший в силу в феврале. Закон о реструктуризации малого бизнеса может быть просто спасательным кругом, в котором некоторые нуждаются, чтобы выжить.

Подача заявления о банкротстве в качестве индивидуального предпринимателя

Ввиду отсутствия официальной юридической структуры (учреждения или ООО) закон о банкротстве рассматривает единоличное предприятие и его владельца (или владельцев, в случае супружеских пар, ведущих бизнес) как единое целое. такой же. Кредиторы, имеющие деловые долги, могут подать в суд на индивидуальных предпринимателей лично, подвергая риску их имущество.

такой же. Кредиторы, имеющие деловые долги, могут подать в суд на индивидуальных предпринимателей лично, подвергая риску их имущество.

Выбор правильного пути банкротства имеет решающее значение.

Глава 7 Банкротство индивидуального предпринимателя

Банкротство по главе 7 — известное также как «ликвидация» или «прямое» банкротство — означает конец бизнеса. Этот процесс включает в себя передачу неосвобожденного имущества для продажи доверенным лицом, назначенным для вашего дела, с распределением выручки между кредиторами.

Освобождения, зависящие от штата, предназначены для того, чтобы вы могли придерживаться основных потребностей, чтобы помочь вам начать новую жизнь после банкротства. Среди них некоторые дома, автомобили, мебель, одежда и инструменты торговли.

Однако, как правило, исключения для бизнес-активов невелики. Если вы выберете главу 7, вы, скорее всего, потеряете ее. Это уродливая часть.

Вот преимущества Главы 7:

- Если большая часть вашего долга связана с вашим бизнесом, вы имеете право подать Главу 7 без прохождения теста на банкротство.

- Вы не в долгах. Типичные деловые долги — то, что вы должны поставщикам, арендодателям, продавцам и компаниям, выпускающим кредитные карты, — будут списаны.

- Время от подачи заявления до выписки довольно короткое, от четырех до шести месяцев.

Глава 13 Банкротство для индивидуального предпринимателя

Глава 13 действует для индивидуального предпринимателя практически так же, как и для физических лиц: платит кредиторам) сроком от трех до пяти лет.

В конце согласованного периода плана, если у вас есть текущие долги, остаток будет списан — стерт — и вы сможете продолжать работать без надзора со стороны суда.

Ключевое соображение для любого индивидуального предпринимателя, рассматривающего Главу 13: Вы сохраняете свои активы, как личные, так и связанные с бизнесом.

Владельцы малого бизнеса должны соответствовать требованиям. У них не может быть более 419 275 долларов США в виде необеспеченного долга и 1 257 850 долларов США в виде обеспеченных долгов (то есть кредитов, обеспеченных активами).

Подача заявления о банкротстве в качестве товарищества

Партнерство — это официальное соглашение между двумя или более сторонами для управления и ведения бизнеса. Но технически товарищество не существует как отдельное юридическое лицо; он просто описывает ассоциацию партнеров.

В хорошие времена партнеры делятся прибылью. В случае банкротства они вполне могут разделить обязательство по погашению долгов. Все зависит от структуры партнерства.

Товарищество, подавшее заявление о банкротстве по главе 7, независимо от того, как оно организовано, ждет тяжелая дорога, что приведет к потере инвестиций, судебным искам вне суда по делам о банкротстве и, вероятно, к краху самого товарищества.

Думаете попробовать реорганизацию по главе 13? Удачи вам в том, чтобы заставить кредиторов принять длинный, затянутый план частичного погашения, если какая-то комбинация партнеров имеет достаточно личных активов, чтобы погасить все долги партнерства. Предупредительный кредитор может попытаться перевести дело в главу 7, чтобы взыскать все, что ему причитается, а не какую-то уменьшенную часть.

Именно по этой причине большинство соглашений о партнерстве содержат пункт о ядовитых пилюлях: в тот момент, когда один партнер подает заявление о банкротстве, бизнес умирает, что не позволяет попечителям или кредиторам предъявлять иски другим партнерам для взыскания долгов.

Предположим, что в конкретном товариществе отсутствует положение о мгновенном роспуске. Выяснение того, достаточно ли активов в товариществе для погашения непогашенного долга или будет дефицит, может занять много времени. Между тем, суд может ограничить возможность генеральных партнеров передавать личные активы или потребовать от них внесения залога или предоставления каких-либо других гарантий, что они подходят для покрытия дефицита.

Полное товарищество (GP)

Полное товарищество — это товарищество в своей простейшей форме. Когда терапевт подает заявление в соответствии с главой 7 — ликвидация — банкротство, партнеры лично несут ответственность за все долги товарищества.

Товарищества с ограниченной ответственностью (LP)

Товарищество с ограниченной ответственностью имеет как полных партнеров, так и партнеров с ограниченной ответственностью. Опять же, генеральные партнеры несут личную ответственность перед кредиторами. Партнеры с ограниченной ответственностью несут ответственность только по долгу, если таковой имеется, который они лично гарантировали.

Опять же, генеральные партнеры несут личную ответственность перед кредиторами. Партнеры с ограниченной ответственностью несут ответственность только по долгу, если таковой имеется, который они лично гарантировали.

Товарищества с ограниченной ответственностью (LLP)

Если вы являетесь частью товарищества с ограниченной ответственностью — не все штаты предусматривают их в своих уставах — ваша ответственность по долгу товарищества может быть ограничена, как следует из названия. Здесь партнеры с ограниченной ответственностью также несут личную ответственность за любые долги.

Подача заявления о банкротстве в качестве компании с ограниченной ответственностью (LLC)

Деятельность в качестве компании с ограниченной ответственностью создает разделение между хозяйствующим субъектом и теми, кто участвует в его деятельности. LLC, которая подает заявление о банкротстве в соответствии с Главой 7, приведет к ликвидации активов бизнеса для погашения его долгов.

Как правило, владельцы ООО не несут личной ответственности за деловые долги, если только, как в случае с партнерами с ограниченной ответственностью, владельцы лично не гарантировали какой-либо из этих долгов.

д.;

д.;

Если гендиректор входит в круг наемных сотрудников, то и ему полагаются выплаты в связи с ликвидацией компании.

Если гендиректор входит в круг наемных сотрудников, то и ему полагаются выплаты в связи с ликвидацией компании. Глава 11 длинная и дорогая. Глава 11, подраздел V — это более дешевая и эффективная версия, доступная для малого бизнеса.

Глава 11 длинная и дорогая. Глава 11, подраздел V — это более дешевая и эффективная версия, доступная для малого бизнеса. 0012

0012

Индивидуальные предприниматели могут защитить собственность, связанную с бизнесом, используя «торговые инструменты» и «подстановочные знаки». В этом случае вы будете платить кредиторам 2500 долларов в месяц в течение пяти лет плюс другие необходимые суммы.

Индивидуальные предприниматели могут защитить собственность, связанную с бизнесом, используя «торговые инструменты» и «подстановочные знаки». В этом случае вы будете платить кредиторам 2500 долларов в месяц в течение пяти лет плюс другие необходимые суммы. Тем не менее, важно реалистично относиться к тому, чтобы оставаться открытым. Предприниматели, как правило, настроены оптимистично и часто вкладывают деньги в предприятие задолго до того, как пришло время махнуть рукой.

Тем не менее, важно реалистично относиться к тому, чтобы оставаться открытым. Предприниматели, как правило, настроены оптимистично и часто вкладывают деньги в предприятие задолго до того, как пришло время махнуть рукой. С другой стороны, если бизнес сильно перевернулся, вы, вероятно, уже знаете, что, возможно, пришло время сократить убытки.

С другой стороны, если бизнес сильно перевернулся, вы, вероятно, уже знаете, что, возможно, пришло время сократить убытки.