Что такое ипотека и каких видов она бывает

https://ria.ru/20130716/948967707.html

Что такое ипотека и каких видов она бывает

Что такое ипотека и каких видов она бывает — РИА Новости, 01.03.2020

Что такое ипотека и каких видов она бывает

Пятнадцать лет назад, 16 июля 1998 года, Государственная Дума РФ приняла федеральный закон «Об ипотеке (залоге недвижимости)».

2013-07-16T09:30

2013-07-16T09:30

2020-03-01T11:44

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/75409/43/754094368_0:248:3728:2345_1920x0_80_0_0_e6928d3393c635c1434811bb29b1a6e9.jpg

европа

весь мир

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2013

РИА Новости

1

5

4.7

96

internet-group@rian.

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/75409/43/754094368_136:0:3592:2592_1920x0_80_0_0_cad1263eb3b5db3b85e2a4de788399de.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

справки, россия

Справки, Европа, Весь мир, Россия

Ипотека (hypothecate, hypotheca) — термин, который впервые появился в Греции в VI веке до н.э. и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями. В древнем римском праве hypotheca была разновидностью залога, ею именовался залог имущества, при котором заложенная вещь оставалась во владении и пользовании должника. Позднее под ипотекой понимали исключительно залог недвижимого имущества.

27 июля 2012, 14:40

Ипотека без рисков: что может случиться, и как этого избежатьИпотека — слово, которое для многих россиян звучит угрожающе. Несмотря на то, что ипотечное кредитование постепенно становится более доступным, а количество программ постоянно растет, многие по-прежнему считают такое приобретение жилья игрой в русскую рулетку.

В теории российского права само понятие «ипотека» появилось в 1860-1870‑х годах и было заимствовано из европейского права. Ипотека была синонимом залога, так как под последним понимался непосредственно залог недвижимого имущества (тогда как залог движимого имущества именовался закладом).

Ипотека была синонимом залога, так как под последним понимался непосредственно залог недвижимого имущества (тогда как залог движимого имущества именовался закладом).

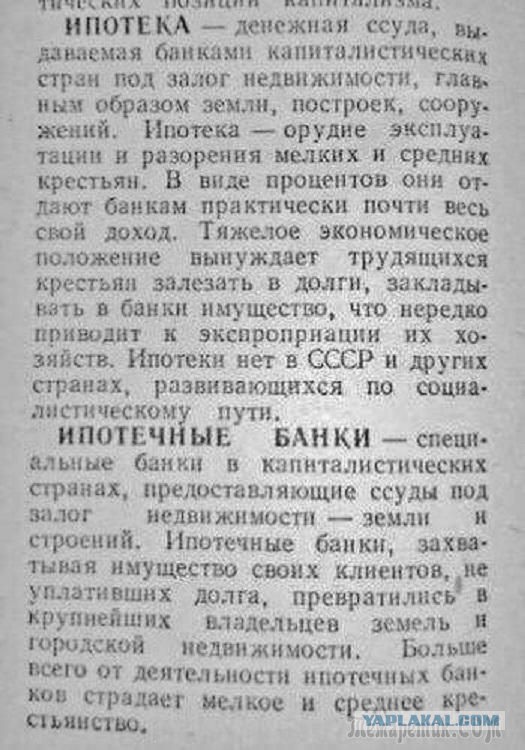

В советский период российской истории в законе об ипотеке не было нужды. В Гражданском кодексе РСФСР 1922 года в примечании к статье 21 было указано, что «с отменой частной собственности на землю деление имуществ на движимые и недвижимые упразднено».

Закон «Об ипотеке (залоге недвижимости)», подписанный президентом РФ 16 июля 1998 года, является первым в истории России специальным законом, регулирующим систему отношений, возникающих в связи с залогом недвижимости. Также ипотеку в России регулируют Гражданский кодекс РФ, Жилищный кодекс РФ, федеральный закон от 21 июля 1997 года «О государственной регистрации прав на недвижимое имущество и сделок с ним», федеральный закон от 30 декабря 2004 года «О кредитных историях» и подпрограмма «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2011‑2015 годы.

16 июля 2013, 10:53

Кто есть кто в системе ипотечного кредитования16 июля 1998 года президентом РФ впервые был подписан закон, регулирующий систему ипотечных отношений. Что представляет собой современная ипотека и кто сегодня участвует в системе кредитования, узнайте из инфографики.

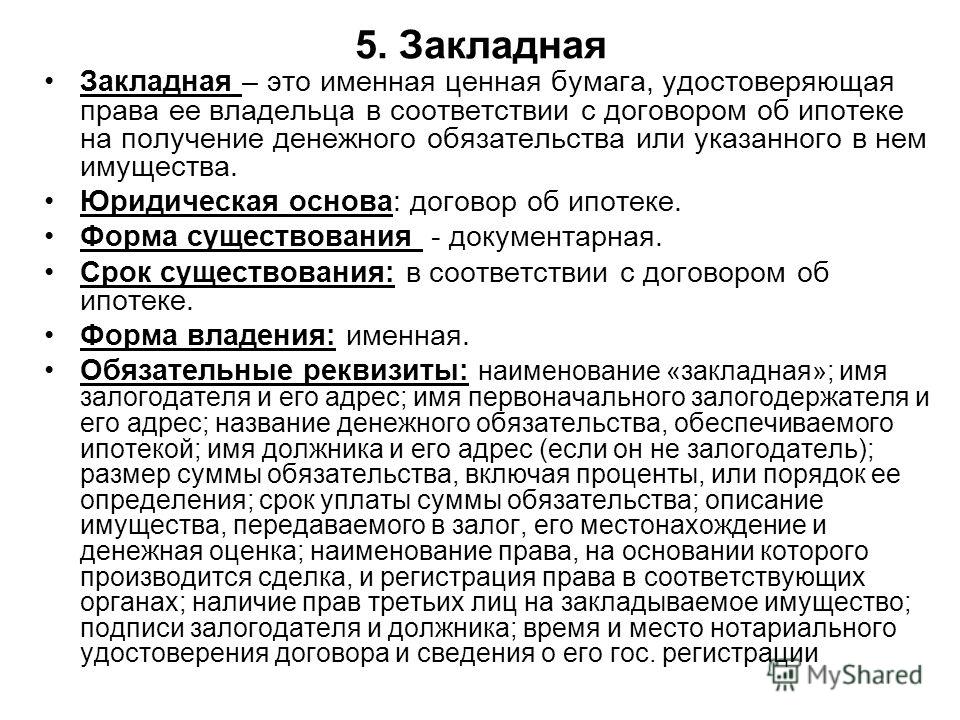

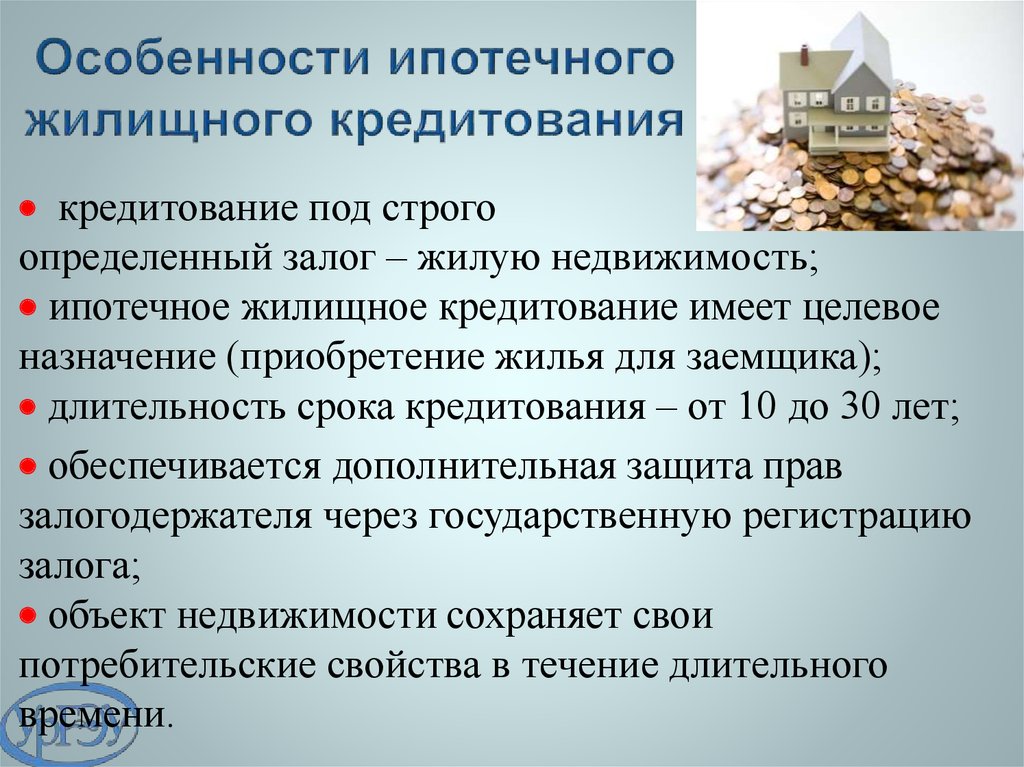

В настоящее время с юридической точки зрения ипотека имущества представляет собой договор залога (статья 334 Гражданского кодекса РФ). По договору об ипотеке одна сторона — залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя (статья 1 ФЗ «Об ипотеке»). В жилищной сфере ипотека — это система долгосрочных кредитов, которые выдаются банками для приобретения квартиры на первичном или вторичном рынке.

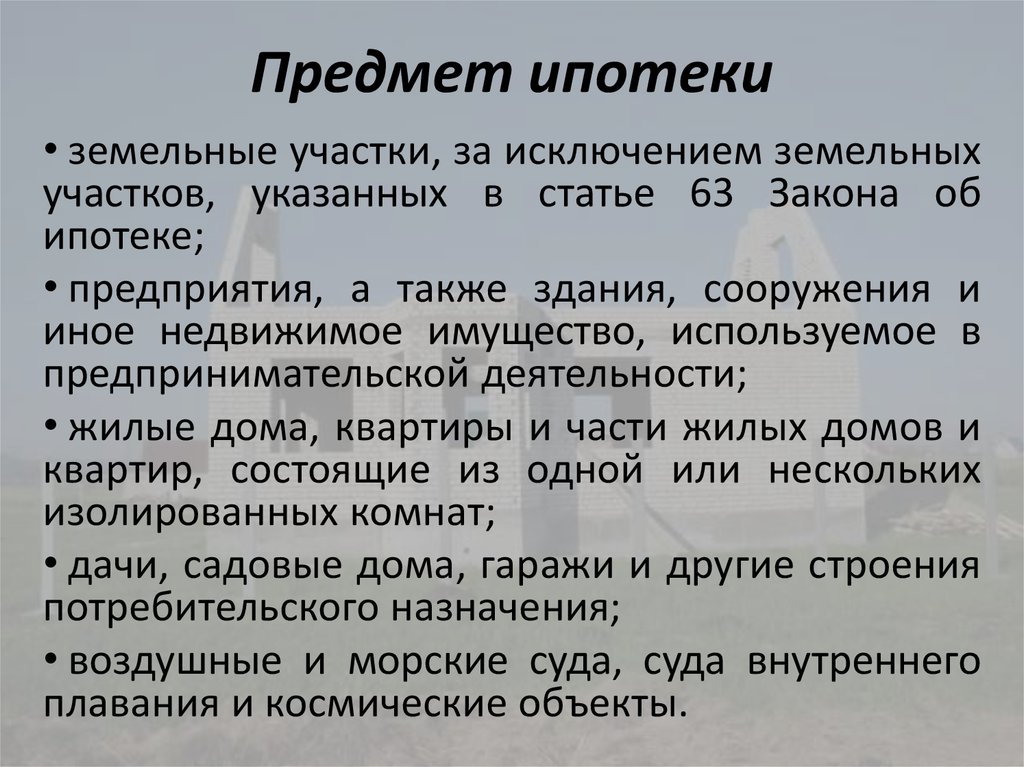

Схематично ипотечное кредитование выглядит следующим образом: банк заключает с клиентом кредитный (основной) договор и договор об ипотеке (дополнительный). По основному договору банк выдает кредит, по дополнительному — берет в залог недвижимое имущество, рыночная стоимость которого обычно превышает размер кредита. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании (статья 1 ФЗ «Об ипотеке»). В залог может оформляться любая недвижимость, в том числе и та, на строительство которой выдается кредит, или уже имеющаяся в собственности квартира. При наступлении неплатежеспособности должника банк вправе реализовать заложенное имущество и возместить собственные затраты либо оформить заложенное имущество себе в собственность.

19 марта 2012, 14:35

Портрет типичного ипотечного заемщикаИнфографика РИА Новости представляет портрет типичного заемщика на основании данных Агентства по ипотечному жилищному кредитованию.

Ипотека в зависимости от ее основания подразделяется на следующие виды: ипотека в силу договора; ипотека в силу закона; ипотека в силу судебного акта. Законом РФ «Об ипотеке» установлено, по существу, два вида ипотеки: ипотека в силу закона и ипотека в силу договора.

16 июля 2013, 10:59

Эксперт: ипотека уже не в новинку, но риски никто не отменялЗа пятнадцать лет, которые прошли с принятия федерального закона об ипотеке, этот финансовый инструмент перестал быть экзотикой. Генеральный директор ОАО «Санкт-Петербургский центр доступного жилья» Владислав Назаров рассказал о том, как ипотека вошла в российскую действительность и какие риски до сих пор сохраняются.

Ипотека в силу закона возникает на основании нормы закона, согласно которой при наступлении того или иного обстоятельства в отношении определенного имущества возникает ипотека.

Ипотека в силу судебного акта возникает на основании судебного акта и устанавливается в отношении имущества должника по требованию его кредитора. Такой вид ипотеки закреплен, в частности, в законодательстве Франции.

Ипотека в силу договора имеет общий характер, поскольку может возникнуть по желанию сторон в любое время. Ипотека в силу закона и ипотека в силу судебного акта, напротив, обладают исключительным характером и возникают только в тех случаях и при наступлении тех обстоятельств, которые предусмотрены действующим законодательством.

Несмотря на разные основания возникновения, все перечисленные виды ипотеки по своему значению совершенно одинаковы и преследуют одну и ту же цель — обеспечить требования кредитора.

20 декабря 2012, 16:04

Как выбрать ставку ипотечного кредитаЧеловеку, решившемуся взять ипотеку, предстоит выбрать не только банк, но и определиться с видом процентной ставки по ипотеке. Самый простой и распространенный вид ставки — это фиксированный годовой процент по кредиту. Но есть и альтернативные виды ипотечных ставок.

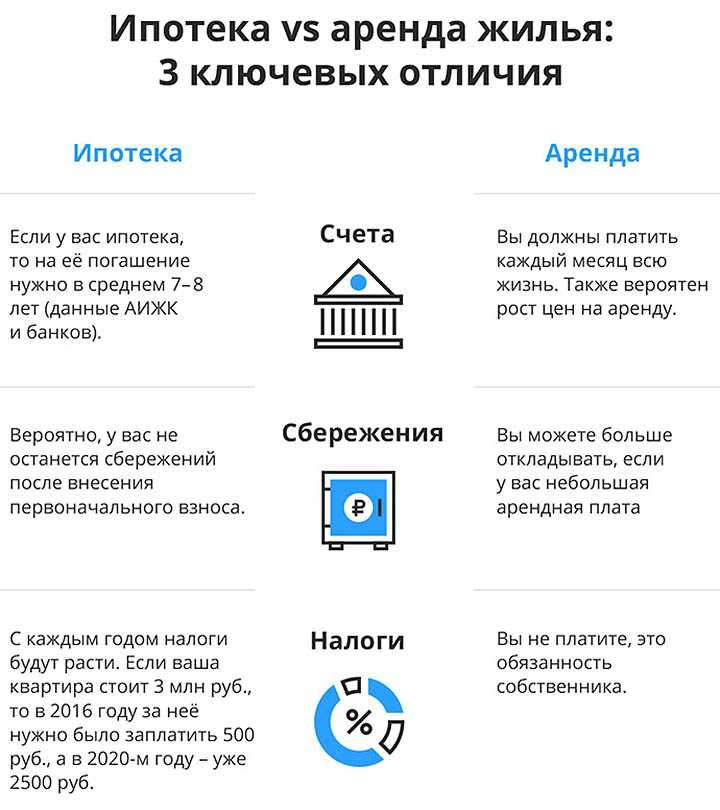

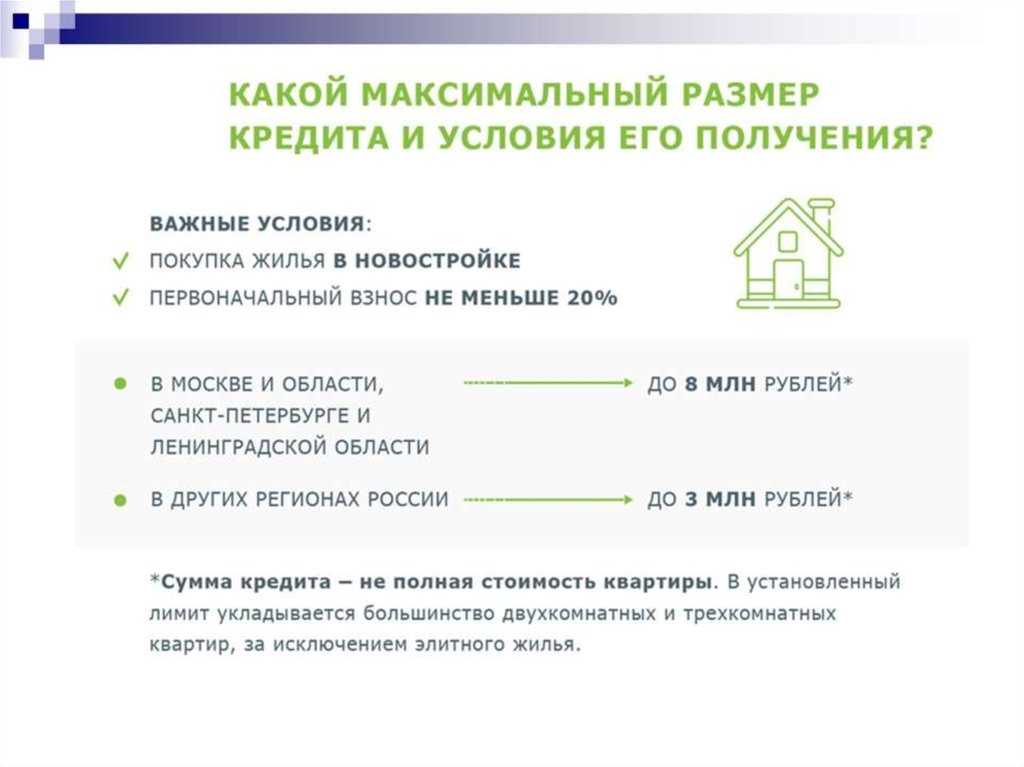

Ипотека дает возможность купить квартиру или другие виды жилья, внеся лишь первоначальный взнос, и в этом ее основное преимущество. Обычно первоначальный взнос составляет от 10% до 30% от стоимости квартиры, хотя на рынке представлены и варианты с нулевым первоначальным взносом. Остальную сумму банк выдает в качестве кредита сроком на 10‑20 лет. Сумма выплат по кредиту рассчитывается по сложному проценту, а итоговая сумма может превышать стоимость квартиры в полтора и более раз, что является безусловным минусом ипотеки. Кроме того, к выплате процентов по кредиту добавляются дополнительные траты: страхование квартиры, жизни и потери трудоспособности, а это еще 0,5%-2% от общей суммы.

16 июля 2013, 11:00

15 анекдотов к 15-летию принятия закона об ипотекеРовно 15 лет назад, 16 июля 1998 года, Государственная Дума приняла федеральный закон «Об ипотеке (залоге недвижимости)». РИА Новости предлагает подборку лучших анекдотов и курьезных ситуаций, связанных с ипотекой.

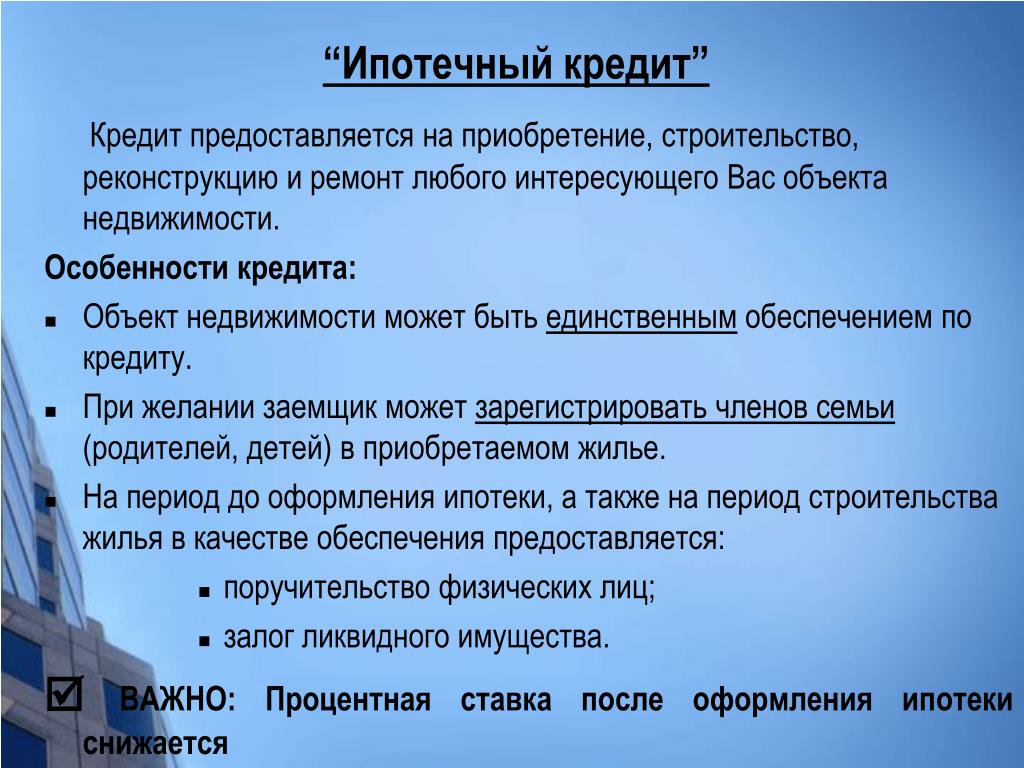

Существует огромное количество видов кредита: банковские и небанковские; постоянный ипотечный кредит, кредит с переменными выплатами, кредит с единовременным погашением согласно особым условиям; кредит с фиксированной процентной ставкой, кредит с переменной процентной ставкой; с правом досрочного погашения, без права досрочного погашения, с правом досрочного погашения при условии уплаты штрафа и так далее. Кроме того, ипотечные кредиты могут быть обычными и комбинированными (выдаваемыми несколькими кредиторами), а также субсидируемыми и выдаваемыми на общих условиях. Каждый гражданин может подобрать ипотечный кредит под свои нужды.

Ипотека в РФ, несмотря на заметный рост рынка жилищного кредитования, овеяна массой мифов, из‑за которых многие граждане даже не рассматривают кредит как возможное решение своего жилищного вопроса. Чаще всего россияне боятся кабальности ипотеки, потери всего имущества, требований вернуть кредитные средства в один момент, а также утверждают, что заем на экономичную недвижимость получить невозможно, и обвиняют банкиров в сговоре.

Ипотека в России: от агрессивного роста до зрелого рынка за 15 лет

Эксперты, опрошенные РИА Новости, рассказали, как повзрослел российский ипотечный рынок за это время, какую роль играет ипотека сегодня в строительном секторе и в судьбе граждан, а также о том, какие задачи стоят перед крупнейшими российскими ипотечными институтами. Читайте подробнее в материале РИА Новости Недвижимость >>

Рейтинг российских регионов по уровню доступности жилья с помощью ипотеки. Подробнее >>

Материал подготовлен на основе информации РИА Новости и открытых источников

Что такое ипотека? Программы ипотечного кредитования от АКБ «Трансстройбанк» (АО)

К сожалению, ваш браузер не поддерживает JavaScript. Пожалуйста, обновите ваш

браузер или включите поддержку JavaScript для корректного отображения страницы.

Москва

Офисы и банкоматы

Пожалуйста, обновите ваш

браузер или включите поддержку JavaScript для корректного отображения страницы.

Москва

Офисы и банкоматыИнтернет-банк

- Корпоративным клиентам

- Банковское обслуживание

- Расчетно-кассовое обслуживание

- Корпоративные карты

- Таможенная карта МИР

- Зарплатный проект

- Эквайринг

- Инкассация

- Конверсионные сделки

- Внешнеэкономическая деятельность

- Депозитарное обслуживание

- Обезличенные металлические счета

- Кредиты и гарантии

- Кредиты для бизнеса

- Банковские гарантии

- Размещение средств

- Депозиты

- Векселя

- Прием платежей по QR-коду

- Аренда сейфов

- Подарочные монеты

- Банковское обслуживание

- Частным клиентам

- Ипотека

- Кредиты

- Вклады

- Инвестиции

- Банковские карты

- Платежи и переводы

- Обмен валют

- Аренда сейфов

- Другие услуги

- Кэшбэк

- Налоговый помощник

- Mir Pay для карт МИР

- Подарочные и инвестиционные монеты

- Биометрические данные

- Финансовая грамотность

- Архив тарифов и документов

- Арбитражным управляющим

- Финансовым организациям

- Банковское обслуживание

- Конверсионные сделки

- Счета ЛОРО

- Операции с ценными бумагами

- Банкнотные сделки

- Межбанковские кредиты

- Специальные предложения

- Банковское обслуживание

- О банке

- История

- Реквизиты

- Руководство банка

- Раскрытие информации для регулятивных целей

- Финансовая отчетность

- Карьера

- Новости

- Офисы и банкоматы

Первоначальный взнос Определение

Что такое первоначальный взнос?

Первоначальный взнос — это сумма денег, которую покупатель платит на ранних этапах покупки дорогого товара или услуги. Первоначальный взнос представляет собой часть общей стоимости покупки, и покупатель часто берет кредит для финансирования остатка.

Первоначальный взнос представляет собой часть общей стоимости покупки, и покупатель часто берет кредит для финансирования остатка.

Ключевые выводы:

- Первоначальный взнос — это деньги, выплачиваемые авансом при финансовой операции, например при покупке дома или автомобиля.

- Покупатели часто берут кредиты для финансирования оставшейся части покупной цены.

- Чем выше первоначальный взнос, тем меньше покупателю потребуется занять для завершения сделки, тем ниже его ежемесячные платежи и тем меньше проценты в долгосрочной перспективе.

- В зависимости от заемщика и типа покупки кредиторы могут потребовать первоначальный взнос от 0% до 50%.

Первоначальный взнос

Как работает авансовый платеж

Типичным примером первоначального взноса является первоначальный взнос за дом. Покупатель дома может заплатить от 5% до 25% от общей стоимости дома авансом, взяв ипотечный кредит в банке или другом финансовом учреждении для покрытия остатка. Авансовые платежи при покупке автомобиля работают аналогично.

Авансовые платежи при покупке автомобиля работают аналогично.

В некоторых случаях первоначальный взнос не возвращается, если сделка не состоялась по вине покупателя.

Первоначальный взнос также может называться депозитом, особенно в Англии, где нередки ипотечные кредиты от 0% до 5% для покупателей жилья.

Примеры авансовых платежей

Покупка жилья

В Соединенных Штатах первоначальный взнос в размере 20% является традиционным стандартом. Тем не менее, ипотечные кредиты с первоначальным взносом 10% или 15% также доступны, и есть способы купить дом всего с 3,5% первоначального взноса, например, с помощью кредита Федерального жилищного управления (FHA).

Одна из ситуаций, в которой часто требуется больший первоначальный взнос, — это кооперативные квартиры или кооперативы, которые распространены в некоторых городах. Многие кредиторы будут настаивать на 25% первоначальном взносе, а для некоторых элитных кооперативов может потребоваться даже 50% первоначальный взнос, хотя это не является нормой.

Конечно, вы также можете положить больше, чем минимум, если хотите.

Первоначальный взнос в размере 20% или более может обеспечить более низкую процентную ставку по автокредиту.

Автозакупки

При покупке автомобиля первоначальный взнос в размере 20% или более может облегчить покупателю одобрение кредита и получение более выгодной процентной ставки и других условий. Автомобильные дилеры также могут предлагать рекламные условия со скидкой 0% для покупателей, отвечающих требованиям. Хотя это означает, что первоначальный взнос не требуется, это также может означать, что кредитор будет взимать более высокую процентную ставку по кредиту.

Преимущества крупного первоначального взноса

Внесение такого большого первоначального взноса, какой вы можете себе позволить, уменьшит сумму процентов, которые вы будете платить в течение срока действия кредита, снизит ваши ежемесячные платежи и, в некоторых случаях, сделает страховку ненужной. Вот подробности:

Проценты

Чем больше ваш первоначальный взнос, тем меньше вам придется занимать и тем меньше вы будете платить процентов. Например, если вы берете кредит в размере 100 000 долларов США с процентной ставкой 5%, вы заплатите 5 000 долларов США в виде процентов только в первый год. Однако, если вы вложите дополнительно 20 000 долларов и одолжите только 80 000 долларов, ваши проценты за первый год составят всего 4 000 долларов, то есть вы сэкономите 1 000 долларов.

Например, если вы берете кредит в размере 100 000 долларов США с процентной ставкой 5%, вы заплатите 5 000 долларов США в виде процентов только в первый год. Однако, если вы вложите дополнительно 20 000 долларов и одолжите только 80 000 долларов, ваши проценты за первый год составят всего 4 000 долларов, то есть вы сэкономите 1 000 долларов.

Разница еще более драматична в долгосрочной перспективе. Например, кредит в размере 100 000 долларов США под 5% годовых будет стоить вам 9 долларов США.3 256 процентов в течение 30-летнего периода. Займите всего 80 000 долларов, и ваши общие процентные ставки составят 74 605 долларов — почти на 20 000 долларов меньше.

Кроме того, кредитор может предложить вам более низкую процентную ставку по кредиту, если вы можете внести больше денег, потому что вы представляете меньший риск.

Ежемесячные платежи

Точно так же больший первоначальный взнос уменьшит ваши ежемесячные расходы. Используя тот же пример, что и выше, ссуда в размере 100 000 долларов США потребует ежемесячных платежей в размере 537 долларов США, а ссуда в размере 80 000 долларов США уменьшит эту сумму до 429 долларов США. .

.

Ипотечное страхование

В случае покупки дома больший первоначальный взнос может помочь вам избежать необходимости платить за частную ипотечную страховку (PMI), которая возмещает вашему кредитору, если вы не платите по кредиту. Если вы можете внести 20% или более, ваш кредитор, как правило, не потребует PMI. (Если вы не можете позволить себе первоначальный взнос в размере 20% и вынуждены покупать PMI, имейте в виду, что вы можете попросить своего кредитора отменить это требование, как только ваш капитал в доме достигнет 20%.)

Сколько мне нужно для первоначального взноса?

Ваш кредитор или продавец, если вы не финансируете покупку, могут установить минимальный первоначальный взнос. Как правило, это процент от покупной цены. Хотя в некоторых случаях сумма может быть предметом переговоров, вероятно, именно столько вам нужно будет наскрести, чтобы продолжить транзакцию.

Однако помимо этого, внесение большего количества денег может снизить ваши ежемесячные платежи и общие расходы, как описано выше. Таким образом, если вам нужно удерживать свой ежемесячный бюджет ниже определенного предела, вам, возможно, придется сделать больший первоначальный взнос по этой причине.

Таким образом, если вам нужно удерживать свой ежемесячный бюджет ниже определенного предела, вам, возможно, придется сделать больший первоначальный взнос по этой причине.

Альтернативы крупному первоначальному взносу

Если большой первоначальный взнос вам не по карману, есть альтернативы. Как упоминалось ранее, широко доступны кредиты с более низким, чем обычно, первоначальным взносом, хотя со временем они могут стать более дорогостоящими.

Одна из тактик экономии денег, если вы не можете придумать большой первоначальный взнос за дом, состоит в том, чтобы брать взаймы столько, сколько вам нужно, но планируйте дополнительные платежи в счет основной суммы ипотеки с течением времени. Это уменьшит сумму вашего долга, а также позволит вам быстрее погасить ипотечный кредит, если это ваша цель. Вы можете сделать это, например, если ваш доход растет с годами. Это часто называют ускоренными платежами или ускоренной амортизацией.

Еще один способ сэкономить деньги — рефинансировать ипотечный кредит, когда у вас есть для этого финансовое положение, и внести более крупный первоначальный взнос по новому кредиту.

Определение, факторы и их улучшение

Что такое кредитный рейтинг?

Кредитный рейтинг — это число от 300 до 850, которое оценивает кредитоспособность потребителя. Чем выше балл, тем лучше заемщик выглядит для потенциальных кредиторов.

Кредитный рейтинг основан на кредитной истории: количестве открытых счетов, общем уровне долга, истории погашения и других факторах. Кредиторы используют кредитные рейтинги для оценки вероятности того, что человек своевременно погасит кредит.

В Соединенных Штатах есть несколько различных кредитных бюро, но только три из них имеют большое национальное значение: Equifax, Experian и TransUnion. Это трио доминирует на рынке сбора, анализа и распространения информации о потребителях на кредитных рынках.

Модель кредитного рейтинга была создана Fair Isaac Corp., теперь известной как FICO, и используется финансовыми учреждениями. Хотя существуют и другие системы оценки кредитоспособности, система FICO Score на сегодняшний день используется наиболее часто. Есть несколько способов улучшить индивидуальный балл, включая своевременное погашение кредитов и поддержание низкого уровня долга.

Есть несколько способов улучшить индивидуальный балл, включая своевременное погашение кредитов и поддержание низкого уровня долга.

Ключевые выводы

- Кредитный рейтинг — это число от 300 до 850, которое отражает кредитоспособность потребителя.

- Есть три основных кредитных бюро: Equifax, Experian и TransUnion.

- Кредитный рейтинг играет ключевую роль в принятии кредитором решения о предоставлении кредита.

- Система подсчета очков FICO используется многими финансовыми учреждениями.

- Факторы, учитываемые при оценке кредитоспособности, включают историю погашения, типы кредитов, продолжительность кредитной истории и общий долг человека.

- Одним из показателей, используемых при расчете кредитного рейтинга, является использование кредита — процент доступного кредита, который используется в настоящее время.

- Не всегда рекомендуется закрывать неиспользуемый кредитный счет, так как это может привести к снижению кредитного рейтинга человека.

Почему важен ваш кредитный рейтинг

Ваш кредитный рейтинг определяет, будет ли вам одобрен кредит и какую процентную ставку вы будете платить. Потенциальные работодатели также проверяют его, чтобы убедиться, что вы надежный человек. Поставщики услуг и коммунальные предприятия могут проверить его, чтобы решить, нужно ли вам вносить залог.

Как работают кредитные рейтинги

Кредитный рейтинг может существенно повлиять на вашу финансовую жизнь. Это играет ключевую роль в решении кредитора предложить вам кредит. Например, люди с кредитным рейтингом ниже 640 обычно считаются субстандартными заемщиками. Кредитные учреждения часто взимают проценты по субстандартным ипотечным кредитам по ставке выше, чем по обычной ипотеке, чтобы компенсировать себе больший риск. Они также могут потребовать более короткий срок погашения или поручителя для заемщиков с низким кредитным рейтингом.

И наоборот, кредитный рейтинг 700 или выше обычно считается хорошим и может привести к тому, что заемщик получит более низкую процентную ставку, что приведет к тому, что он будет платить меньше денег в виде процентов в течение срока действия кредита. Результаты выше 800 считаются отличными. Хотя каждый кредитор определяет свои собственные диапазоны кредитных баллов, часто используется средний диапазон FICO Score.

Результаты выше 800 считаются отличными. Хотя каждый кредитор определяет свои собственные диапазоны кредитных баллов, часто используется средний диапазон FICO Score.

- Отлично: 800–850

- Очень хорошо: 740–799

- Хорошо: 670–739

- Удовлетворительно: 580–669

- Бедные: 300–579

Кредитный рейтинг человека также может определять размер первоначального депозита, необходимого для приобретения смартфона, кабельного телевидения или коммунальных услуг или для аренды квартиры. И кредиторы часто пересматривают оценки заемщиков, особенно при принятии решения об изменении процентной ставки или кредитного лимита по кредитной карте.

Что такое кредитный рейтинг?

Факторы кредитного рейтинга: как рассчитывается ваш балл

Три основных агентства кредитной информации в США (Equifax, Experian и TransUnion) сообщают, обновляют и хранят кредитные истории потребителей. Хотя в информации, собираемой тремя кредитными бюро, могут быть различия, при расчете кредитного рейтинга оцениваются пять основных факторов:

- История платежей

- Общая сумма задолженности

- Продолжительность кредитной истории

- Виды кредита

- Новый кредит

Эллен Линднер / Investopedia

История платежей составляет 35% кредитного рейтинга и показывает, вовремя ли человек оплачивает свои обязательства. Общая сумма задолженности составляет 30% и учитывает процент кредита, доступного лицу, которое используется, что известно как использование кредита. Длина кредитной истории составляет 15%, при этом более длинные кредитные истории считаются менее рискованными, так как имеется больше данных для определения платежной истории.

Общая сумма задолженности составляет 30% и учитывает процент кредита, доступного лицу, которое используется, что известно как использование кредита. Длина кредитной истории составляет 15%, при этом более длинные кредитные истории считаются менее рискованными, так как имеется больше данных для определения платежной истории.

Тип используемого кредита составляет 10% от кредитного рейтинга и показывает, есть ли у человека сочетание кредита в рассрочку, такого как автокредит или ипотечный кредит, и возобновляемого кредита, такого как кредитные карты. Новый кредит также составляет 10% и зависит от того, сколько новых учетных записей у человека; сколько новых учетных записей они недавно подали, что привело к запросам кредита; и когда был открыт последний счет.

Advisor Insight

Кэтрин Хауэр, CFP, зарегистрированный агент

Wilson David Investment Advisors, Aiken , S.C.

Если у вас много кредитных карт и вы хотите закрыть некоторые из них, которые вы не используете, закрытие кредитных карт действительно может снизить ваш счет.

Вместо того, чтобы закрывать счета, соберите карты, которыми вы не пользуетесь. Храните их в надежном месте в отдельных промаркированных конвертах. Зайдите в Интернет, чтобы получить доступ и проверить каждую из ваших карт. Для каждого убедитесь, что нет баланса и что ваш адрес, адрес электронной почты и другая контактная информация верны. Также убедитесь, что ни на одном из них не настроена автооплата. В разделе, где вы можете получать оповещения, убедитесь, что у вас есть адрес электронной почты или телефон. Обязательно регулярно проверяйте, не происходит ли с ними мошеннических действий, поскольку вы не собираетесь их использовать. Поставьте себе напоминание проверять их все каждые полгода или каждый год, чтобы убедиться, что с них не было списано средств и не произошло ничего необычного.

VantageScore

VantageScore — это продукт потребительского кредитного рейтинга, разработанный кредитными бюро Equifax, Experian и TransUnion в 2006 году в качестве альтернативы рейтингу FICO, созданному тогдашней Fair Isaac Corp. в 1989 году.

в 1989 году.

VantageScore был разработан теми же тремя рейтинговыми агентствами, которые FICO использует для разработки своих оценок. Equifax, Experian и TransUnion утверждают, что VantageScore использует методы машинного обучения для создания более точной картины потребительского кредита.

FICO Scores остается самым популярным кредитным рейтингом, которым пользуются около 90% всех кредиторов. Тем не менее, использование VantageScore растет, ежегодно увеличиваясь примерно на 20% с июня 2015 года, согласно исследованиям, проведенным консалтинговой фирмой Oliver Wyman. Самое последнее доступное исследование за период с 1 июля 2018 г. по 30 июня 2019 г. показало, что более 2500 пользователей использовали примерно 12,3 миллиарда VantageScores. Эмитенты кредитных карт были самыми активными пользователями VantageScore, за ними следуют банки.

Между FICO и VantageScore есть несколько различий. FICO создает единую оценку для каждого из трех кредитных бюро, используя только информацию из этого бюро. В результате это фактически три балла, а не один, и они могут незначительно отличаться, так как у каждого бюро будет разная информация о потребителе. VantageScore — это единая оценка трех бюро, объединяющая информацию от всех трех кредитных бюро и используемая каждым из них.

В результате это фактически три балла, а не один, и они могут незначительно отличаться, так как у каждого бюро будет разная информация о потребителе. VantageScore — это единая оценка трех бюро, объединяющая информацию от всех трех кредитных бюро и используемая каждым из них.

Как улучшить свой кредитный рейтинг

Когда информация в кредитном отчете заемщика обновляется, его кредитный рейтинг меняется и может повышаться или понижаться в зависимости от новой информации. Вот несколько способов, которыми потребитель может улучшить свой кредитный рейтинг:

- Своевременная оплата счетов: требуется шесть месяцев своевременных платежей, чтобы увидеть заметную разницу в вашем балле.

- Увеличьте свою кредитную линию: Если у вас есть счета кредитных карт, позвоните и узнайте об увеличении кредитной линии. Если ваша учетная запись находится в хорошем состоянии, вам должно быть предоставлено увеличение вашего кредитного лимита. Однако важно не тратить эту сумму, чтобы поддерживать более низкий коэффициент использования кредита.

- Не закрывайте счет кредитной карты: если вы не используете определенную кредитную карту, лучше прекратить ее использование, а не закрывать счет. В зависимости от возраста и кредитного лимита карты, если вы закроете счет, это может повредить вашему кредитному рейтингу. Скажем, например, что у вас есть долг в 1000 долларов и кредитный лимит в 5000 долларов, поровну разделенный между двумя картами. В соответствии с учетной записью коэффициент использования вашего кредита составляет 20 %, и это хорошо. Однако закрытие одной из карт приведет к тому, что коэффициент использования вашего кредита составит 40%, что негативно повлияет на ваш счет.

- Работайте с одной из лучших компаний по восстановлению кредита: если у вас нет времени, чтобы улучшить свой кредитный рейтинг, компании по восстановлению кредита будут вести переговоры с вашими кредиторами и тремя кредитными агентствами от вашего имени в обмен на ежемесячную плату. Кроме того, учитывая количество возможностей, которые предоставляет отличный кредитный рейтинг, может быть целесообразно использовать одну из наилучших служб кредитного мониторинга , чтобы обеспечить безопасность вашей информации.

Что такое кредитный рейтинг?

Кредитный рейтинг — это число от 300 до 850, которое отражает кредитоспособность потребителя. Факторы, учитываемые при оценке кредитоспособности, включают историю погашения, типы кредитов, продолжительность кредитной истории и общий долг человека.

Какой должна быть хорошая кредитная история?

Диапазоны варьируются в зависимости от модели оценки кредитоспособности, но обычно удовлетворительными считаются кредитные оценки от 580 до 669; от 670 до 739 считаются хорошими; от 740 до 799 считаются очень хорошими; а 800 и выше считаются отличными.

Кто подсчитывает кредитные баллы?

В Соединенных Штатах есть несколько различных кредитных бюро, но только три из них имеют большое национальное значение: Equifax, Experian и TransUnion. Это трио доминирует на рынке сбора, анализа и распространения информации о потребителях на кредитных рынках.

Практический результат

Ваш кредитный рейтинг — это число, которое может стоить или сэкономить вам много денег в вашей жизни.