Что такое ипотека и каких видов она бывает

https://ria.ru/20130716/948967707.html

Что такое ипотека и каких видов она бывает

Что такое ипотека и каких видов она бывает — РИА Новости, 01.03.2020

Что такое ипотека и каких видов она бывает

Пятнадцать лет назад, 16 июля 1998 года, Государственная Дума РФ приняла федеральный закон «Об ипотеке (залоге недвижимости)».

2013-07-16T09:30

2013-07-16T09:30

2020-03-01T11:44

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/75409/43/754094368_0:248:3728:2345_1920x0_80_0_0_e6928d3393c635c1434811bb29b1a6e9.jpg

европа

весь мир

россия

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2013

РИА Новости

1

5

4.7

96

internet-group@rian.

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/75409/43/754094368_136:0:3592:2592_1920x0_80_0_0_cad1263eb3b5db3b85e2a4de788399de.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

справки, россия

Справки, Европа, Весь мир, Россия

Ипотека (hypothecate, hypotheca) — термин, который впервые появился в Греции в VI веке до н.э. и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями. В древнем римском праве hypotheca была разновидностью залога, ею именовался залог имущества, при котором заложенная вещь оставалась во владении и пользовании должника. Позднее под ипотекой понимали исключительно залог недвижимого имущества.

Ипотека без рисков: что может случиться, и как этого избежать

27 июля 2012, 14:40

В теории российского права само понятие «ипотека» появилось в 1860-1870‑х годах и было заимствовано из европейского права. Ипотека была синонимом залога, так как под последним понимался непосредственно залог недвижимого имущества (тогда как залог движимого имущества именовался закладом).

В Гражданском кодексе РСФСР 1922 года в примечании к статье 21 было указано, что «с отменой частной собственности на землю деление имуществ на движимые и недвижимые упразднено».

В Гражданском кодексе РСФСР 1922 года в примечании к статье 21 было указано, что «с отменой частной собственности на землю деление имуществ на движимые и недвижимые упразднено».Закон «Об ипотеке (залоге недвижимости)», подписанный президентом РФ 16 июля 1998 года, является первым в истории России специальным законом, регулирующим систему отношений, возникающих в связи с залогом недвижимости. Также ипотеку в России регулируют Гражданский кодекс РФ, Жилищный кодекс РФ, федеральный закон от 21 июля 1997 года «О государственной регистрации прав на недвижимое имущество и сделок с ним», федеральный закон от 30 декабря 2004 года «О кредитных историях» и подпрограмма «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище» на 2011‑2015 годы.

Кто есть кто в системе ипотечного кредитования

16 июля 2013, 10:53

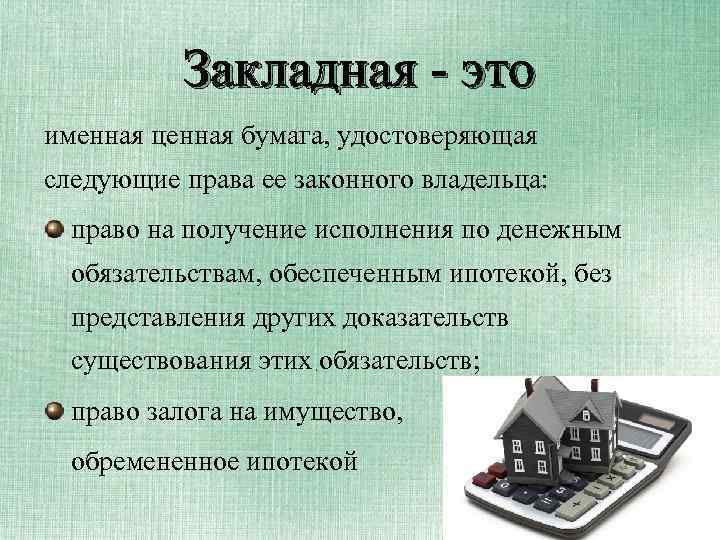

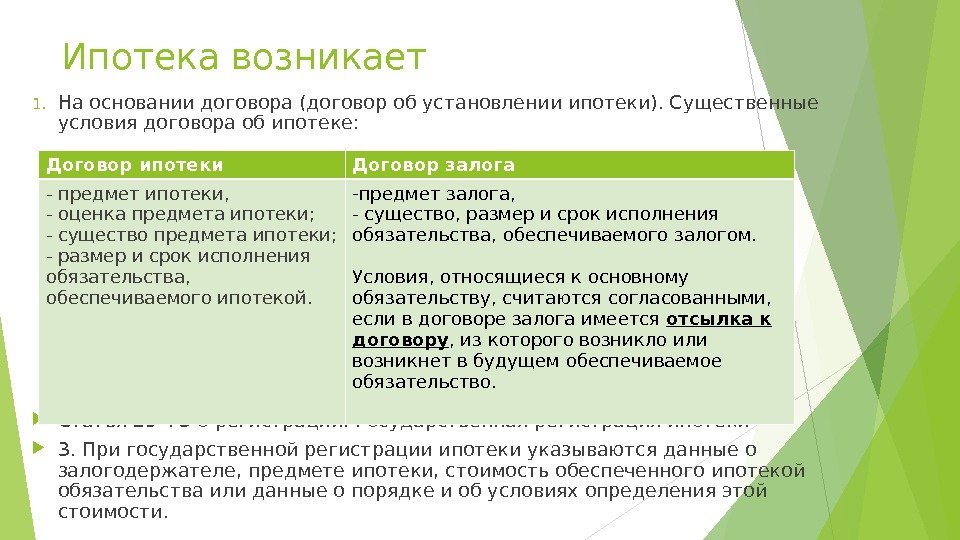

В настоящее время с юридической точки зрения ипотека имущества представляет собой договор залога (статья 334 Гражданского кодекса РФ). По договору об ипотеке одна сторона — залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя (статья 1 ФЗ «Об ипотеке»). В жилищной сфере ипотека — это система долгосрочных кредитов, которые выдаются банками для приобретения квартиры на первичном или вторичном рынке.

По договору об ипотеке одна сторона — залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны — залогодателя преимущественно перед другими кредиторами залогодателя (статья 1 ФЗ «Об ипотеке»). В жилищной сфере ипотека — это система долгосрочных кредитов, которые выдаются банками для приобретения квартиры на первичном или вторичном рынке.

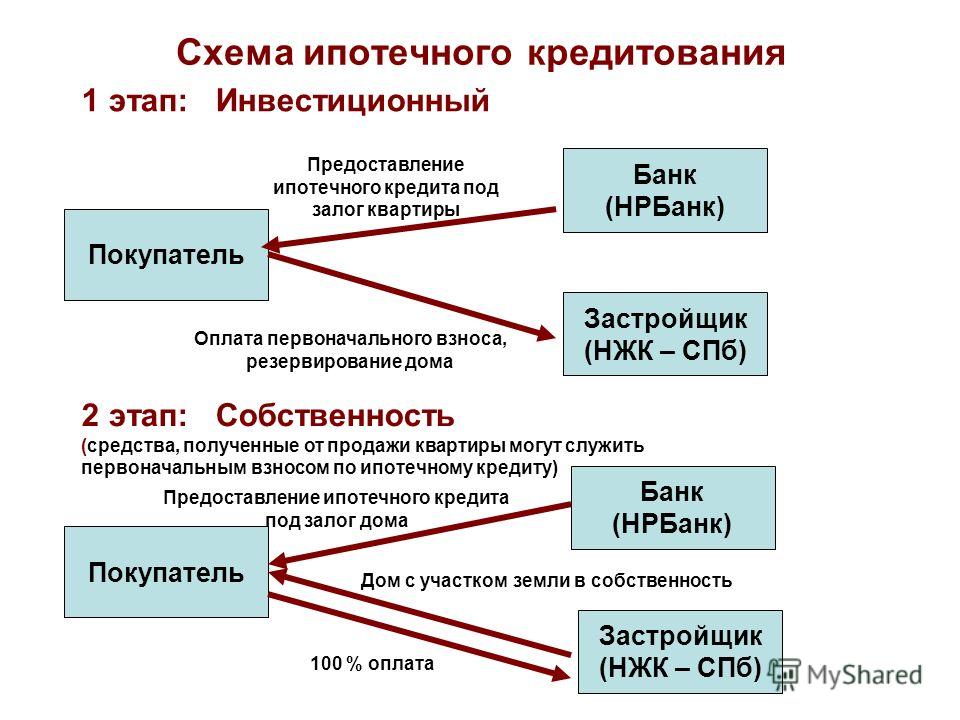

Схематично ипотечное кредитование выглядит следующим образом: банк заключает с клиентом кредитный (основной) договор и договор об ипотеке (дополнительный). По основному договору банк выдает кредит, по дополнительному — берет в залог недвижимое имущество, рыночная стоимость которого обычно превышает размер кредита. Имущество, на которое установлена ипотека, остается у залогодателя в его владении и пользовании (статья 1 ФЗ «Об ипотеке»). В залог может оформляться любая недвижимость, в том числе и та, на строительство которой выдается кредит, или уже имеющаяся в собственности квартира. При наступлении неплатежеспособности должника банк вправе реализовать заложенное имущество и возместить собственные затраты либо оформить заложенное имущество себе в собственность.

При наступлении неплатежеспособности должника банк вправе реализовать заложенное имущество и возместить собственные затраты либо оформить заложенное имущество себе в собственность.

19 марта 2012, 14:35

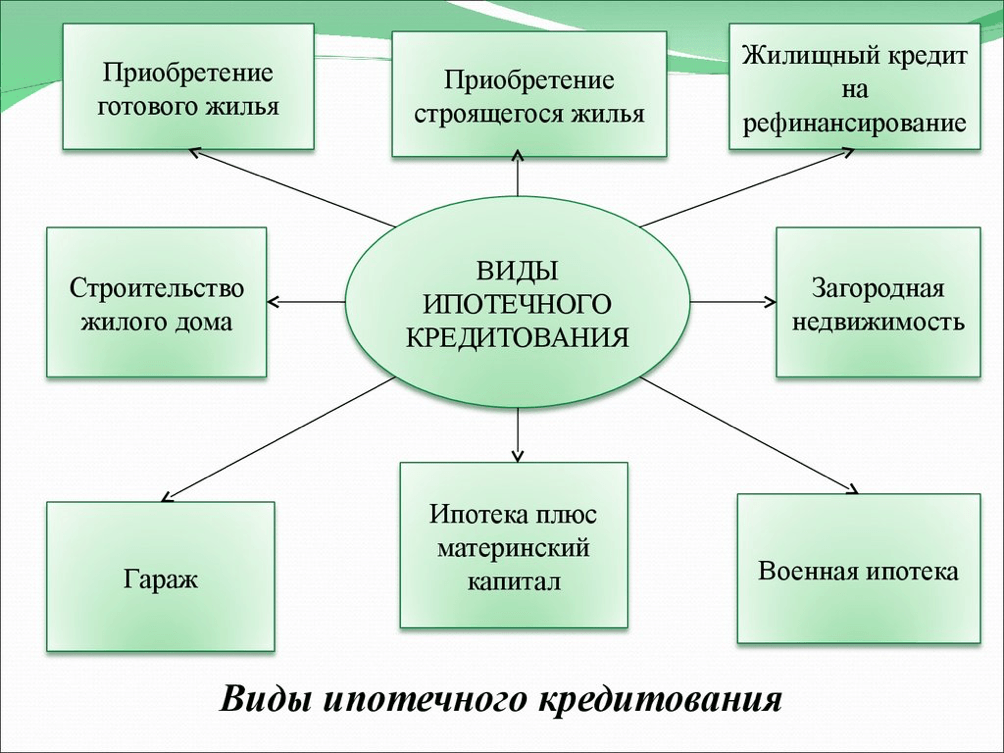

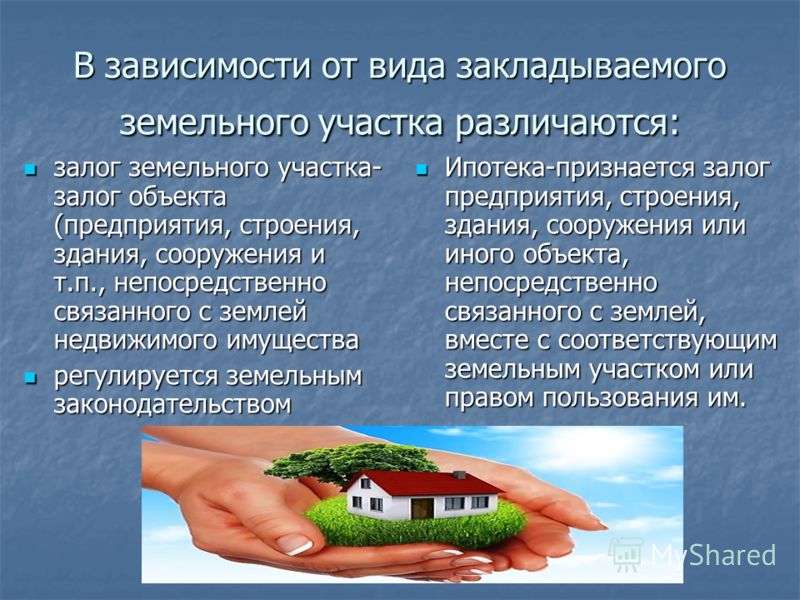

Ипотека в зависимости от ее основания подразделяется на следующие виды: ипотека в силу договора; ипотека в силу закона; ипотека в силу судебного акта. Законом РФ «Об ипотеке» установлено, по существу, два вида ипотеки: ипотека в силу закона и ипотека в силу договора.

Ипотека в силу договора возникает на основании соглашения, заключенного между сторонами договора. По такому договору кредитор (залогодержатель) имеет преимущественное право удовлетворения своих денежных требований к должнику (залогодателю).

Эксперт: ипотека уже не в новинку, но риски никто не отменял

16 июля 2013, 10:59

Ипотека в силу закона возникает на основании нормы закона, согласно которой при наступлении того или иного обстоятельства в отношении определенного имущества возникает ипотека.

Ипотека в силу судебного акта возникает на основании судебного акта и устанавливается в отношении имущества должника по требованию его кредитора. Такой вид ипотеки закреплен, в частности, в законодательстве Франции.

Ипотека в силу договора имеет общий характер, поскольку может возникнуть по желанию сторон в любое время. Ипотека в силу закона и ипотека в силу судебного акта, напротив, обладают исключительным характером и возникают только в тех случаях и при наступлении тех обстоятельств, которые предусмотрены действующим законодательством.

Несмотря на разные основания возникновения, все перечисленные виды ипотеки по своему значению совершенно одинаковы и преследуют одну и ту же цель — обеспечить требования кредитора.

Как выбрать ставку ипотечного кредита

20 декабря 2012, 16:04

Ипотека дает возможность купить квартиру или другие виды жилья, внеся лишь первоначальный взнос, и в этом ее основное преимущество. Обычно первоначальный взнос составляет от 10% до 30% от стоимости квартиры, хотя на рынке представлены и варианты с нулевым первоначальным взносом. Остальную сумму банк выдает в качестве кредита сроком на 10‑20 лет. Сумма выплат по кредиту рассчитывается по сложному проценту, а итоговая сумма может превышать стоимость квартиры в полтора и более раз, что является безусловным минусом ипотеки. Кроме того, к выплате процентов по кредиту добавляются дополнительные траты: страхование квартиры, жизни и потери трудоспособности, а это еще 0,5%-2% от общей суммы.

15 анекдотов к 15-летию принятия закона об ипотеке

16 июля 2013, 11:00

Существует огромное количество видов кредита: банковские и небанковские; постоянный ипотечный кредит, кредит с переменными выплатами, кредит с единовременным погашением согласно особым условиям; кредит с фиксированной процентной ставкой, кредит с переменной процентной ставкой; с правом досрочного погашения, без права досрочного погашения, с правом досрочного погашения при условии уплаты штрафа и так далее.

Ипотека в РФ, несмотря на заметный рост рынка жилищного кредитования, овеяна массой мифов, из‑за которых многие граждане даже не рассматривают кредит как возможное решение своего жилищного вопроса. Чаще всего россияне боятся кабальности ипотеки, потери всего имущества, требований вернуть кредитные средства в один момент, а также утверждают, что заем на экономичную недвижимость получить невозможно, и обвиняют банкиров в сговоре.

Ипотека в России: от агрессивного роста до зрелого рынка за 15 лет

Эксперты, опрошенные РИА Новости, рассказали, как повзрослел российский ипотечный рынок за это время, какую роль играет ипотека сегодня в строительном секторе и в судьбе граждан, а также о том, какие задачи стоят перед крупнейшими российскими ипотечными институтами.

Рейтинг российских регионов по уровню доступности жилья с помощью ипотеки. Подробнее >>

Материал подготовлен на основе информации РИА Новости и открытых источников

Ипотека: от древности к современности :: Городская недвижимость :: РБК Недвижимость

В последнее время едва ли не самым популярным словом применительно к рынку жилья стало слово «ипотека». Что такое ипотека? Это долгосрочная ссуда под залог недвижимого имущества на покупку жилья. Термин «ипотека» появился в Древней Греции 2500 лет назад и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями.

В последнее время едва ли не самым популярным словом применительно к рынку жилья стало слово «ипотека». Что такое ипотека? Это долгосрочная ссуда под залог недвижимого имущества на покупку жилья.

Термин «ипотека» появился в Древней Греции 2500 лет назад и был связан с обеспечением ответственности должника перед кредитором определенными земельными владениями. Для этого оформлялись обязательства, а на границе принадлежащей заемщику земельной территории ставился столб с надписью о том, что указанная собственность служит обеспечением претензии кредитора в наименованной сумме. На таком столбе, получившем название «ипотека» (от греч. hypotheka — подставка, подпорка), отмечались все долги собственника земли. Позже для этой цели стали использовать особые книги, называвшиеся ипотечными. Уже в Древней Греции обеспечивалась гласность, позволявшая каждому заинтересованному лицу беспрепятственно удостовериться в состоянии данной земельной собственности.

Для этого оформлялись обязательства, а на границе принадлежащей заемщику земельной территории ставился столб с надписью о том, что указанная собственность служит обеспечением претензии кредитора в наименованной сумме. На таком столбе, получившем название «ипотека» (от греч. hypotheka — подставка, подпорка), отмечались все долги собственника земли. Позже для этой цели стали использовать особые книги, называвшиеся ипотечными. Уже в Древней Греции обеспечивалась гласность, позволявшая каждому заинтересованному лицу беспрепятственно удостовериться в состоянии данной земельной собственности.

Институт ипотеки в течение относительно небольшого времени прошел путь эволюции от фидуции (от лат. fiducia — сделка на доверии, доверительная сделка) до более прогрессивной стадии — пигнуса (от лат. pignus — неформальный залог) и далее — до ипотеки.

При фидуции объект залога переходил в собственность кредитора, причем последний имел право либо возвратить недвижимость должнику после исполнения договора, либо продать ее, отказавшись от денежного требования. Договор пигнуса предусматривал передачу недвижимости уже не в собственность, а во владение ею как гарантию кредитного обязательства. Кредитор не имел права оставлять предмет залога у себя и мог продать имущество только в случае невыполнения взятых должником обязательств, возвращая разницу между продажной ценой и остатком долга заемщику.

Договор пигнуса предусматривал передачу недвижимости уже не в собственность, а во владение ею как гарантию кредитного обязательства. Кредитор не имел права оставлять предмет залога у себя и мог продать имущество только в случае невыполнения взятых должником обязательств, возвращая разницу между продажной ценой и остатком долга заемщику.

Становление классического института ипотеки было связано со сменой политико — экономических условий того времени: ослабление рабовладельческого хозяйствования и массовая передача земель арендаторам. Первоначально новая форма залога распространялась на орудия труда, которые арендаторы земель в силу объективных причин не могли передать собственникам земель (латифундистам). Позднее в ипотеку начала передаваться и недвижимость.

При ипотеке имущество оставалось во владении должника, а кредитор получал право истребовать закладываемую вещь с последующей ее продажей с торгов и компенсацией из вырученной суммы остатка долга заемщика. Примерно в таком виде институт залога существует до настоящего времени.

Роль государства в соблюдении прав участников ипотечных сделок всегда была велика. Достаточно сложные по структуре сделки требовали контроля и регулирования, отлаженной регистрационной системы. Например, в связи с ослаблением этих государственных функций на закате эпохи Древнего мира, институт ипотеки практически перестал существовать, возродившись лишь в средневековом европейском законодательстве.

В России развитие ипотечного кредитования считается важнейшим условием решения жилищной проблемы. Но возникающие при этом проблемы — одна из российских традиций. Почти двести лет назад, чтобы получить ипотечный кредит, гоголевскому Чичикову понадобились «мёртвые души». К сожалению, в наши времена для решения жилищной проблемы нужно идти на не меньшие ухищрения. Не умерших крестьян, понятное дело, искать, а состоятельных поручителей, готовых в случае чего пожертвовать ради нас всем, плюс справку о доходах, которых может и не быть. Вроде бы условий немного, но получить этот самый ипотечный кредит оказывается непросто.

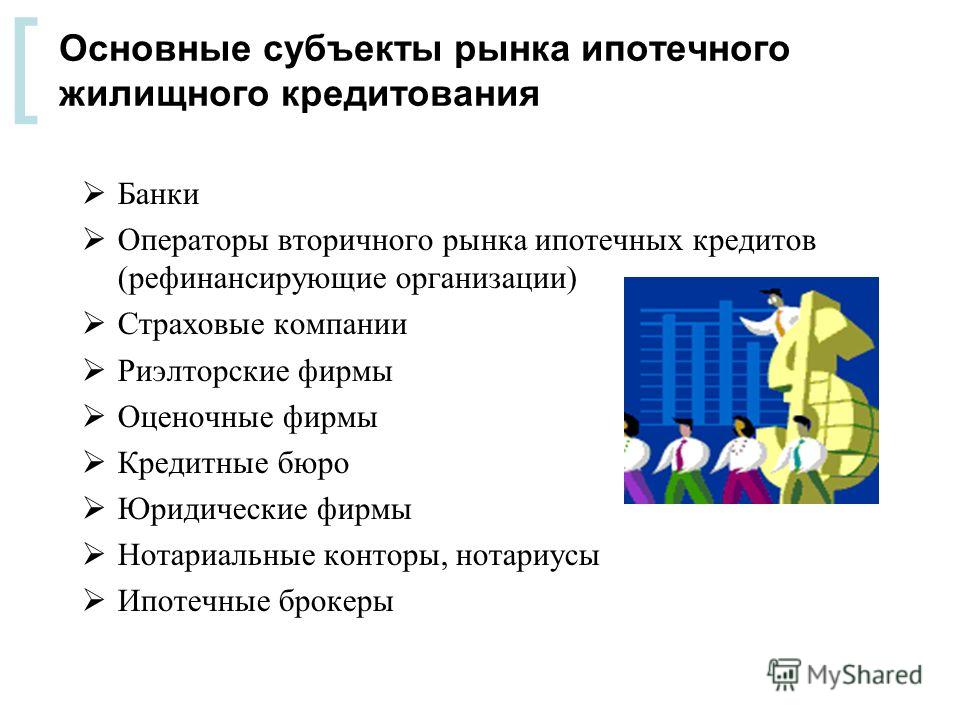

В настоящее время участниками ипотечной системы являются: банки (осуществляют проверку платежеспособности заемщика), страховые компании (обязуются страховать риски, возникающие в процессе ипотечного кредитования), оценочные компании (оценивают рыночную стоимость квартиры). Но банки пока являются не движущей силой ипотеки, а скорее тормозящей. Банки — коммерческие организации, которые зарабатывают деньги. Чтобы выдать ипотечный кредит, они проводят большую работу: проверяют залог, тратят время и деньги, получают закладную. После банк эту закладную продаёт, то есть рефинансирует свои кредитные вложения. Таким образом, банк имеет большие издержки и очень небольшие доходы в ипотеке, потому и становится наименее заинтересованной стороной. Получается, что у российских банков, которые сейчас начинают заниматься ипотекой, нет серьёзных стимулов это делать. Так, на деле рынка ипотечных ценных бумаг в России так и не существует, поскольку при нынешних рисках по ним и стоимости их эмиссии они просто никому не интересны.

Но хотят этого банки или нет, ипотека объявлена направлением государственной политики. Вкладываемые в эту сферу усилия привели к тому, что сейчас отечественный рынок ипотечного кредитования находится на подъёме. Одно из свидетельств этому – рост числа выдаваемых ипотечных кредитов. Если пятилетие назад количество заключенных договоров ипотеки можно было буквально пересчитать по пальцам, то теперь во многих наиболее «продвинутых» в этой сфере областях их число исчисляется тысячами. В 2000 году ипотечное кредитование занимало 0,1% всех продаж в банках, а на сегодняшний день этот показатель доходит до 5-6%. Объем ипотечных кредитов, выданных российскими банками в 2003 г. составил около 500 млн. долларов. В 2004 г. произошло, как минимум, двукратное увеличение этих объемов.

По оценке экспертов, к началу 2005 г. около 160 банков России выдают кредиты на покупку квартир. Однако ипотека пока еще не является массовой: около 63,3% от объема всех ипотечных кредитов приходится на долю Москвы. Здесь наиболее значимыми игроками на рынке являются Сбербанк (около 50% рынка), а также DeltaCredit, Райффайзенбанк, Внешторгбанк и Городской ипотечный банк. Сила игрока на ипотечном рынке оценивается выданными объемами, качеством обслуживания клиентов и профессионализмом команд.

Здесь наиболее значимыми игроками на рынке являются Сбербанк (около 50% рынка), а также DeltaCredit, Райффайзенбанк, Внешторгбанк и Городской ипотечный банк. Сила игрока на ипотечном рынке оценивается выданными объемами, качеством обслуживания клиентов и профессионализмом команд.

Однако услугами ипотечного кредитования к настоящему моменту воспользовалось чуть более 3% населения страны, тогда как в наиболее развитых странах эта величина достигает 70-85%. Традиционная схема ипотечного кредитования, действующая во многих цивилизованных странах, приживается у нас с большим трудом. Все дело в том, что ни один российский банк под низкий процент не выдает кредит на долгие годы. Ипотечными кредитами пользуются в основном те, кто уверен, что у них не будет проблем с погашением задолженности (либо есть действительно стабильная и высокооплачиваемая работа, либо солидные накопления).

Сейчас только 20% людей в стране могут взять кредит на нынешних условиях банков. Налицо парадокс: ипотечный кредит доступен в большей мере тем, кому он не нужен, кто сам может накопить на квартиру без помощи банка. Кстати, чтобы развивать ипотеку, ещё нужно и легализовать доходы. Ведь даже если человек имеет реальный доход, сумма которого формально достаточна для получения кредита, возникает проблема подтверждения этого дохода в форме, приемлемой для банка. Эта проблема широко известна как проблема «серых» доходов.

Кстати, чтобы развивать ипотеку, ещё нужно и легализовать доходы. Ведь даже если человек имеет реальный доход, сумма которого формально достаточна для получения кредита, возникает проблема подтверждения этого дохода в форме, приемлемой для банка. Эта проблема широко известна как проблема «серых» доходов.

Форпостом ипотечного кредитования из-за самого мощного банковского сектора и больших объемов жилищного строительства традиционно считается Москва. Однако в последнее время процесс ипотечного кредитования существенно активизировался и в других регионах. Например, в Санкт-Петербурге, Самаре, Белгороде ипотека работает если не массово, то намного эффективнее, чем в целом по России.

Любопытную ипотечную модель применяют в Краснодаре. Механизм таков: выпускаются облигации от имени строителей по рыночным условиям в 16-18% годовых, краевая администрация часть этих процентов берёт на себя. Получается, что 6% платит заёмщик, 6% — краевая администрация, 6% — строители. Интересна и модель Москвы и Московской области. Согласно постановлению московского правительства, в Программе ипотечного жилищного кредитования должно быть предусмотрено внедрение новых форм и методов приобретения жилья за доступную плату с использованием субсидий, ипотечных кредитов и различных накопительных систем. В Московской области разработана программа расширения ипотеки на базе муниципалитетов. Широкую известность получила так называемая Подольская жилищная инициатива, по существу представляющая собой кассы взаимопомощи (люди собираются в группы, складывают деньги и постепенно покупают квартиры для всех членов кооператива).

Согласно постановлению московского правительства, в Программе ипотечного жилищного кредитования должно быть предусмотрено внедрение новых форм и методов приобретения жилья за доступную плату с использованием субсидий, ипотечных кредитов и различных накопительных систем. В Московской области разработана программа расширения ипотеки на базе муниципалитетов. Широкую известность получила так называемая Подольская жилищная инициатива, по существу представляющая собой кассы взаимопомощи (люди собираются в группы, складывают деньги и постепенно покупают квартиры для всех членов кооператива).

Самарская область, являясь пионером развития ипотечного движения в России, занимает лидирующие позиции в этой области кредитования, привлечения средств населения и внешних инвестиций. За прошедшие пять лет в Самарский областной фонд жилья и ипотеки обратилось около 9300 человек, при этом 92% из них признано потенциальными заемщиками, а более 2000 из них уже получили кредиты и займы на обзаведение жильем, его реконструкцию или постройку подсобных помещений. При этом 62% кредитов было выдано на приобретение жилья на вторичном рынке, 21% — на участие в долевом строительстве, а 22% — на реконструктивные работы (последнее более относится к сельским районам, в частности, их газификации). Что касается состава клиентов самарских областных ипотечных программ, то две третьи из них являются горожанами, а остальные — жителями села. Примечательно, что люди до 30 лет заключают примерно 30% всего объема договоров. Именно для них реализуется областная программа «Молодым семьям — доступное жилье», предусматривающая списание части долга при рождении ребенка (специалисты считают, что каждая ипотечная квартира приводит к рождению дополнительного ребёнка).

При этом 62% кредитов было выдано на приобретение жилья на вторичном рынке, 21% — на участие в долевом строительстве, а 22% — на реконструктивные работы (последнее более относится к сельским районам, в частности, их газификации). Что касается состава клиентов самарских областных ипотечных программ, то две третьи из них являются горожанами, а остальные — жителями села. Примечательно, что люди до 30 лет заключают примерно 30% всего объема договоров. Именно для них реализуется областная программа «Молодым семьям — доступное жилье», предусматривающая списание части долга при рождении ребенка (специалисты считают, что каждая ипотечная квартира приводит к рождению дополнительного ребёнка).

Но говорить о том, что где-то с получением ипотечных кредитов нет никаких проблем, не приходится. Так, в Самаре на программу «Молодым семьям — доступное жилье» финансовые средства 2005 года еще не выделены, но на них уже существует очередь, и новые заявления не принимаются.

Прошло уже четыре года с тех пор, как был принят закон «Об ипотеке», но о доступных и недорогих кредитах на недвижимость по-прежнему приходится лишь мечтать. По мнению специалистов, ипотека станет массовой, когда она будет составляь 5-10% от ВВП, а не сотые доли процента, как сейчас. Однако делать какие-то прогнозы относительно сроков принятия законодательных поправок или относительно реального увеличения количества ипотечных кредитов – дело неблагодарное. Тем более, что представители крупных банков сомневаются в том, что только законодательных поправок будет достаточно для развития массовой ипотеки. По их мнению, главная проблема в развитии массовой ипотеки — недостаточная платежеспособность россиян, при нынешнем уровне которой ипотека не сможет стать массовой.

По мнению специалистов, ипотека станет массовой, когда она будет составляь 5-10% от ВВП, а не сотые доли процента, как сейчас. Однако делать какие-то прогнозы относительно сроков принятия законодательных поправок или относительно реального увеличения количества ипотечных кредитов – дело неблагодарное. Тем более, что представители крупных банков сомневаются в том, что только законодательных поправок будет достаточно для развития массовой ипотеки. По их мнению, главная проблема в развитии массовой ипотеки — недостаточная платежеспособность россиян, при нынешнем уровне которой ипотека не сможет стать массовой.

Считать, что значительный потенциал для развития рынка жилья через ипотеку существует вследствие достижения покупательной способности населения докризисного уровня 1998 года, значит обманывать самих себя. О значительном удешевлении ипотечных кредитов можно будет говорить не ранее 2007-2008 годов. При этом само по себе снижение кредитных ставок не решит проблему доступного жилья в нашей стране. Тем не менее, по прогнозам президента Ассоциации региональных банков России Александра Мурычева, к 2010 году половина сделок по покупке жилья будет осуществляться за счет ипотечных кредитов. к 2010 г. При этом российское правительство планирует, что к этому времени будет вводиться до 80 млн кв м жилья ежегодно.

Тем не менее, по прогнозам президента Ассоциации региональных банков России Александра Мурычева, к 2010 году половина сделок по покупке жилья будет осуществляться за счет ипотечных кредитов. к 2010 г. При этом российское правительство планирует, что к этому времени будет вводиться до 80 млн кв м жилья ежегодно.

Экономические, политические и социальные условия в нашей стране для создания и действия ипотечного механизма уже сложились, а вот условий для действительно массового ипотечного кредитования пока еще нет. Ожидается, что перелом должен наступить в 2005 году. Хотя ипотека — многопрофильный институт и создать его в считанные годы проблематично. Да и не является ипотека единственно возможным путем к созданию рынка доступного жилья.

Елена Леонова

Что такое ипотека? Типы, как они работают и примеры

Что такое ипотека?

Ипотека — это тип кредита, используемый для покупки или содержания дома, земли или других видов недвижимости. Заемщик соглашается платить кредитору с течением времени, как правило, в виде серии регулярных платежей, которые делятся на основную сумму и проценты. Затем имущество служит залогом для обеспечения кредита.

Затем имущество служит залогом для обеспечения кредита.

Заемщик должен подать заявку на ипотеку через своего предпочтительного кредитора и убедиться, что он соответствует нескольким требованиям, включая минимальный кредитный рейтинг и первоначальный взнос. Заявки на ипотеку проходят строгий процесс андеррайтинга, прежде чем они достигнут фазы закрытия. Типы ипотечных кредитов варьируются в зависимости от потребностей заемщика, например, обычные кредиты и кредиты с фиксированной процентной ставкой.

Key Takeaways

- Ипотечные кредиты — это кредиты, которые используются для покупки домов и других видов недвижимости.

- Собственность сама по себе служит залогом по кредиту.

- Ипотечные кредиты бывают различных типов, в том числе с фиксированной процентной ставкой и с регулируемой процентной ставкой.

- Стоимость ипотечного кредита будет зависеть от типа кредита, срока (например, 30 лет) и процентной ставки, которую взимает кредитор.

- Ипотечные ставки могут широко варьироваться в зависимости от типа продукта и квалификации заявителя.

Что такое ипотека?

Как работает ипотека

Частные лица и предприятия используют ипотечные кредиты для покупки недвижимости без предварительной оплаты всей покупной цены. Заемщик погашает кредит плюс проценты в течение определенного количества лет, пока он не станет владельцем собственности бесплатно и чисто. Большинство традиционных ипотечных кредитов являются полностью амортизируемыми. Это означает, что сумма регулярного платежа останется прежней, но при каждом платеже в течение срока действия кредита будут выплачиваться разные пропорции основного долга и процентов. Типичные сроки ипотеки составляют 30 или 15 лет.

Ипотечные кредиты также известны как залоговые права на имущество или претензии на имущество. Если заемщик перестает платить по ипотеке, кредитор может обратить взыскание на имущество.

Например, покупатель жилья закладывает свой дом своему кредитору, который затем имеет право на собственность. Это обеспечивает заинтересованность кредитора в собственности в случае невыполнения покупателем своих финансовых обязательств. В случае обращения взыскания кредитор может выселить жителей, продать имущество и использовать деньги от продажи для погашения ипотечного долга.

Это обеспечивает заинтересованность кредитора в собственности в случае невыполнения покупателем своих финансовых обязательств. В случае обращения взыскания кредитор может выселить жителей, продать имущество и использовать деньги от продажи для погашения ипотечного долга.

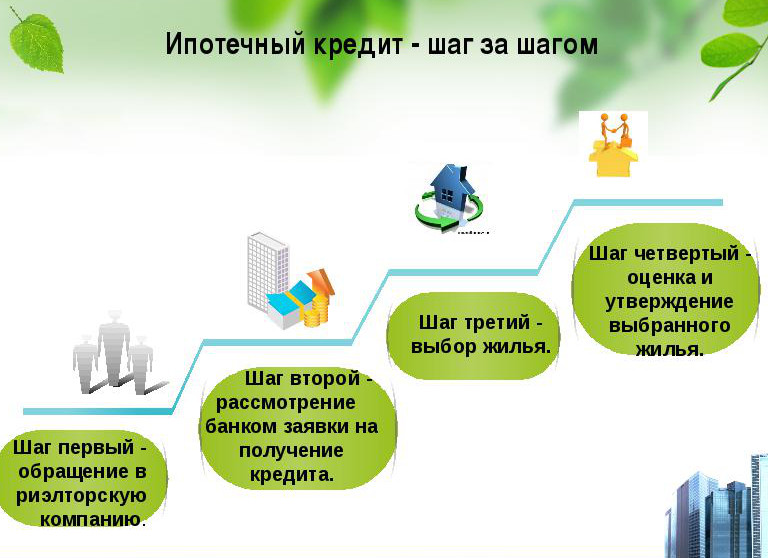

Ипотечный процесс

Потенциальные заемщики начинают процесс, обращаясь к одному или нескольким ипотечным кредиторам. Кредитор попросит предоставить доказательства того, что заемщик способен погасить кредит. Это может включать банковские и инвестиционные отчеты, последние налоговые декларации и подтверждение текущей занятости. Кредитор, как правило, также проводит проверку кредитоспособности.

Если заявка будет одобрена, кредитор предложит заемщику кредит до определенной суммы и по определенной процентной ставке. Покупатели жилья могут подать заявку на получение ипотечного кредита после того, как они выбрали недвижимость для покупки или пока они все еще ищут ее, процесс, известный как предварительное одобрение. Предварительное одобрение ипотеки может дать покупателям преимущество на жестком рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы подкрепить свое предложение.

Предварительное одобрение ипотеки может дать покупателям преимущество на жестком рынке жилья, потому что продавцы будут знать, что у них есть деньги, чтобы подкрепить свое предложение.

Как только покупатель и продавец договорятся об условиях своей сделки, они или их представители встретятся на так называемом закрытии. Это когда заемщик вносит свой первоначальный взнос кредитору. Продавец передаст право собственности на недвижимость покупателю и получит оговоренную сумму денег, а покупатель подпишет все оставшиеся ипотечные документы. Кредитор может взимать комиссию за выдачу кредита (иногда в виде баллов) при закрытии сделки.

Опции

Есть сотни вариантов, где можно получить ипотеку. Вы можете получить ипотечный кредит через кредитный союз, банк, ипотечного кредитора, онлайн-кредитора или ипотечного брокера. Независимо от того, какой вариант вы выберете, сравните цены разных типов, чтобы убедиться, что вы получаете лучшее предложение.

Виды ипотечных кредитов

Ипотечные кредиты бывают разных форм. Наиболее распространены ипотечные кредиты на 30 и 15 лет с фиксированной процентной ставкой. Некоторые сроки ипотеки составляют всего пять лет, в то время как другие могут длиться 40 лет или дольше. Растягивание платежей на несколько лет может уменьшить ежемесячный платеж, но также увеличивает общую сумму процентов, которые заемщик выплачивает в течение срока действия кредита.

Наиболее распространены ипотечные кредиты на 30 и 15 лет с фиксированной процентной ставкой. Некоторые сроки ипотеки составляют всего пять лет, в то время как другие могут длиться 40 лет или дольше. Растягивание платежей на несколько лет может уменьшить ежемесячный платеж, но также увеличивает общую сумму процентов, которые заемщик выплачивает в течение срока действия кредита.

В пределах разной продолжительности существуют многочисленные типы ипотечных кредитов, в том числе кредиты Федерального жилищного управления (FHA), кредиты Министерства сельского хозяйства США (USDA) и кредиты Министерства по делам ветеранов США (VA), доступные для определенных групп населения, которые могут не иметь дохода. , кредитные рейтинги или авансовые платежи, необходимые для получения обычных ипотечных кредитов.

Ниже приведены лишь несколько примеров некоторых из наиболее популярных видов ипотечных кредитов, доступных для заемщиков.

Ипотечные кредиты с фиксированной процентной ставкой

Стандартный вид ипотеки – фиксированная ставка. При ипотеке с фиксированной процентной ставкой процентная ставка остается неизменной в течение всего срока кредита, как и ежемесячные платежи заемщика по ипотеке. Ипотека с фиксированной процентной ставкой также называется традиционной ипотекой.

При ипотеке с фиксированной процентной ставкой процентная ставка остается неизменной в течение всего срока кредита, как и ежемесячные платежи заемщика по ипотеке. Ипотека с фиксированной процентной ставкой также называется традиционной ипотекой.

Предупреждение

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей (CFPB) или в Министерство жилищного строительства и городского развития США (HUD).

Ипотека с регулируемой процентной ставкой (ARM)

При ипотеке с регулируемой процентной ставкой (ARM) процентная ставка фиксируется на начальный срок, после чего она может периодически меняться в зависимости от преобладающих процентных ставок. Первоначальная процентная ставка часто ниже рыночной, что может сделать ипотеку более доступной в краткосрочной перспективе, но, возможно, менее доступной в долгосрочной, если ставка существенно возрастет.

ARM обычно имеют ограничения или ограничения на то, насколько процентная ставка может повышаться каждый раз, когда она корректируется, и в целом в течение срока действия кредита.

Ипотека с плавающей процентной ставкой 5/1 — это ARM, который поддерживает фиксированную процентную ставку в течение первых пяти лет, а затем корректирует ее каждый год после этого.

Процентные ссуды

Другие, менее распространенные типы ипотечных кредитов, такие как ипотечные кредиты только под проценты и ARM с возможностью оплаты, могут включать сложные графики погашения и лучше всего используются опытными заемщиками. Эти типы кредитов могут иметь большой платеж в виде шара в конце.

Многие домовладельцы столкнулись с финансовыми проблемами из-за таких ипотечных кредитов во время пузыря на рынке жилья в начале 2000-х годов.

Обратная ипотека

Как следует из названия, обратная ипотека — это совсем другой финансовый продукт. Они предназначены для домовладельцев в возрасте 62 лет и старше, которые хотят конвертировать часть капитала в свои дома в наличные деньги.

Эти домовладельцы могут брать кредит под стоимость своего дома и получать деньги в виде единовременной суммы, фиксированного ежемесячного платежа или кредитной линии. Весь остаток кредита подлежит оплате, когда заемщик умирает, уезжает навсегда или продает дом.

Баллы

В рамках каждого типа ипотеки заемщики имеют возможность покупать дисконтные баллы, чтобы снизить процентную ставку. Баллы — это, по сути, плата, которую заемщик платит авансом, чтобы иметь более низкую процентную ставку в течение срока действия кредита. Сравнивая ставки по ипотечным кредитам, убедитесь, что вы сравниваете ставки с одинаковым количеством дисконтных баллов для истинного сравнения яблок с яблоками.

Средняя ставка по ипотеке (на 2022 г.)

Сколько вам придется платить за ипотеку, зависит от типа ипотеки (например, фиксированная или регулируемая), ее срока (например, 20 или 30 лет), любых выплаченных дисконтных баллов и процентных ставок на данный момент. Процентные ставки могут варьироваться от недели к неделе и от кредитора к кредитору, поэтому стоит присмотреться к ценам.

Ставки по ипотечным кредитам были на почти рекордно низком уровне в 2020 году, при этом ставки опустились до среднего уровня 2,66% по 30-летней ипотеке с фиксированной ставкой за неделю с 24 декабря 2020 года. Ставки продолжали оставаться стабильно низкими в течение 2021 года и начали неуклонно расти с 3 декабря 2021 г. (см. диаграмму ниже). По данным Federal Home Loan Mortgage Corp., средние процентные ставки по состоянию на июль 2022 года выглядели следующим образом:

- 30-летняя ипотека с фиксированной ставкой : 5,30%

- 15-летняя ипотека с фиксированной ставкой : 4,45%

- 5/1 ипотека с плавающей процентной ставкой: 4,19%

Как сравнить ипотечные кредиты

Банки, ссудо-сберегательные ассоциации и кредитные союзы когда-то были практически единственными источниками ипотечных кредитов. Сегодня растущая доля ипотечного рынка включает небанковских кредиторов, таких как Better, кредитДепот, Rocket Mortgage и SoFi.

Если вы покупаете ипотечный кредит, онлайн-калькулятор ипотечного кредита может помочь вам сравнить предполагаемые ежемесячные платежи в зависимости от типа ипотечного кредита, процентной ставки и размера первоначального взноса, который вы планируете внести. Это также может помочь вам определить, насколько дорогой объект недвижимости вы можете себе позволить.

В дополнение к основной сумме и процентам, которые вы будете платить по ипотеке, кредитор или ипотечная служба может открыть счет условного депонирования для уплаты местных налогов на недвижимость, страховых взносов домовладельцев и некоторых других расходов. Эти расходы добавятся к вашему ежемесячному платежу по ипотеке.

Кроме того, обратите внимание, что если вы делаете первоначальный взнос менее 20% при получении ипотеки, ваш кредитор может потребовать, чтобы вы приобрели частную ипотечную страховку (PMI), что становится еще одной дополнительной ежемесячной платой.

Если у вас есть ипотечный кредит, вы по-прежнему владеете своим домом (а не банком). Ваш банк мог ссудить вам деньги на покупку дома, но вместо того, чтобы владеть недвижимостью, они налагают на нее залог (дом используется в качестве залога, но только в случае невозврата кредита). Однако если вы не выполните свои обязательства и лишите права выкупа ипотечного кредита, банк может стать новым владельцем вашего дома.

Ваш банк мог ссудить вам деньги на покупку дома, но вместо того, чтобы владеть недвижимостью, они налагают на нее залог (дом используется в качестве залога, но только в случае невозврата кредита). Однако если вы не выполните свои обязательства и лишите права выкупа ипотечного кредита, банк может стать новым владельцем вашего дома.

Зачем людям нужна ипотека?

Цена дома часто намного превышает сумму денег, которую сберегает большинство домохозяйств. В результате ипотечные кредиты позволяют отдельным лицам и семьям приобретать дом, внося лишь относительно небольшой первоначальный взнос, например 20% от покупной цены, и получая кредит на остаток. Затем кредит обеспечивается стоимостью имущества в случае дефолта заемщика.

Кто-нибудь может получить ипотечный кредит?

Ипотечные кредиторы должны одобрить потенциальных заемщиков посредством подачи заявки и процесса андеррайтинга. Жилищные кредиты предоставляются только тем, у кого есть достаточные активы и доход по отношению к их долгам, чтобы практически нести стоимость дома с течением времени. Кредитный рейтинг человека также оценивается при принятии решения о продлении ипотеки. Процентная ставка по ипотеке также варьируется: более рискованные заемщики получают более высокие процентные ставки.

Кредитный рейтинг человека также оценивается при принятии решения о продлении ипотеки. Процентная ставка по ипотеке также варьируется: более рискованные заемщики получают более высокие процентные ставки.

Ипотечные кредиты предлагаются различными источниками. Банки и кредитные союзы часто предоставляют ипотечные кредиты. Существуют также специализированные ипотечные компании, которые занимаются только жилищными кредитами. Вы также можете нанять независимого ипотечного брокера, который поможет вам найти лучшую ставку среди различных кредиторов.

Что означает фиксированное и переменное значение для ипотечного кредита?

Многие ипотечные кредиты имеют фиксированную процентную ставку. Это означает, что ставка не изменится в течение всего срока ипотеки — обычно 15 или 30 лет — даже если процентные ставки вырастут или упадут в будущем. Ипотека с переменной или регулируемой ставкой (ARM) имеет процентную ставку, которая колеблется в течение срока кредита в зависимости от того, что делают процентные ставки.

Сколько ипотечных кредитов я могу иметь на свой дом?

Кредиторы обычно выдают первую или первичную ипотеку до того, как разрешат вторую ипотеку. Эта дополнительная ипотека широко известна как кредит под залог собственного капитала. Большинство кредиторов не предоставляют последующую ипотеку, обеспеченную тем же имуществом. Технически нет ограничений на количество младших кредитов, которые вы можете иметь на свой дом, если у вас есть собственный капитал, соотношение долга к доходу и кредитный рейтинг, чтобы получить их одобрение.

Почему это называется ипотекой?

Слово «ипотека» происходит от древнеанглийского и французского языков и означает «залог смерти». Он получил такое название, так как этот тип кредита «умирает», когда он либо полностью погашен, либо в случае дефолта заемщика.

Практический результат

Ипотека является неотъемлемой частью процесса покупки жилья для большинства заемщиков, которые не сидят на сотнях тысяч долларов наличными, чтобы сразу купить недвижимость. Различные типы ипотечных кредитов доступны для любых ваших обстоятельств может быть. Различные программы, поддерживаемые государством, позволяют большему количеству людей претендовать на получение ипотечного кредита и воплотить в жизнь свою мечту о собственном жилье.

Различные типы ипотечных кредитов доступны для любых ваших обстоятельств может быть. Различные программы, поддерживаемые государством, позволяют большему количеству людей претендовать на получение ипотечного кредита и воплотить в жизнь свою мечту о собственном жилье.

Определение, процесс и как избежать

Что такое обращение взыскания?

Выкупа — это юридический процесс, посредством которого кредитор пытается вернуть сумму, причитающуюся по просроченной ссуде, вступив в собственность заложенного имущества и продав его. Как правило, дефолт возникает, когда заемщик пропускает определенное количество ежемесячных платежей, но это также может произойти, когда заемщик не выполняет другие условия в ипотечном документе.

Key Takeaways

- Отчуждение права выкупа — это юридический процесс, который позволяет кредиторам возместить сумму, причитающуюся по просроченной ссуде, вступая во владение и продавая заложенное имущество.

- Процесс обращения взыскания зависит от штата, но, как правило, кредиторы стараются работать с заемщиками, чтобы они уложились в платежи и избегали лишения права выкупа.

- Самое последнее среднее количество дней по стране для процесса обращения взыскания составляет 857; однако сроки сильно различаются в зависимости от штата.

Смотрите сейчас: Как работает взыскание?

Понимание обращения взыскания

Процесс обращения взыскания берет свое юридическое основание из ипотеки или договора о доверительном управлении, который дает кредитору право использовать имущество в качестве залога в случае, если заемщик не соблюдает условия ипотечного документа. Хотя процесс зависит от штата, процесс обращения взыскания обычно начинается, когда заемщик не выполняет свои обязательства или пропускает хотя бы один платеж по ипотеке. Затем кредитор отправляет уведомление о пропущенном платеже, в котором указывается, что платеж за этот месяц не был получен.

Если заемщик пропускает два платежа, кредитор отправляет письмо с требованием. Это более серьезно, чем уведомление о пропущенном платеже, но кредитор все же может принять меры, чтобы заемщик наверстал пропущенные платежи.

Кредитор отправляет уведомление о невыполнении обязательств через 90 дней пропущенных платежей. Ссуда передается в отдел обращения взыскания кредитора, и у заемщика обычно есть еще 30 дней, чтобы урегулировать платежи и восстановить ссуду (это называется периодом восстановления). В конце периода восстановления кредитор начнет обращать взыскание, если домовладелец не компенсировал пропущенные платежи.

Обращение взыскания появляется в кредитном отчете заемщика в течение месяца или двух и остается там в течение семи лет с даты первого пропущенного платежа. После этого обращение взыскания удаляется из кредитного отчета заемщика.

Процесс обращения взыскания зависит от штата

В каждом штате есть законы, регулирующие обращение взыскания, в том числе уведомления, которые кредитор должен публиковать в открытом доступе, варианты домовладельца для обеспечения актуальности кредита и избежания обращения взыскания, а также сроки и процесс продажи имущества.

Лишение права выкупа — фактический акт конфискации имущества кредитором — обычно является последним шагом после длительного процесса, предшествующего обращению взыскания. Перед обращением взыскания кредитор может предложить несколько альтернатив, позволяющих избежать обращения взыскания, многие из которых могут опосредовать негативные последствия обращения взыскания как для покупателя, так и для продавца.

В 22 штатах, включая Флориду, Иллинойс и Нью-Йорк, обращение взыскания в судебном порядке является нормой. Именно здесь кредитор должен пройти через суд, чтобы получить разрешение на обращение взыскания, доказав, что заемщик является правонарушителем. Если обращение взыскания одобрено, местный шериф продает имущество с аукциона тому, кто предложит самую высокую цену, чтобы попытаться возместить то, что банк должен, или банк становится владельцем и продает имущество традиционным путем, чтобы возместить свои убытки.

Остальные 28 штатов, включая Аризону, Калифорнию, Джорджию и Техас, в основном используют внесудебное обращение взыскания, также называемое правом продажи. Этот тип обращения взыскания, как правило, происходит быстрее, чем обращение взыскания в судебном порядке, и он не проходит через суд, если только домовладелец не подает в суд на кредитора.

Этот тип обращения взыскания, как правило, происходит быстрее, чем обращение взыскания в судебном порядке, и он не проходит через суд, если только домовладелец не подает в суд на кредитора.

Сколько времени занимает обращение взыскания?

Согласно отчету о рынке взыскания в США, подготовленному ATTOM Data Solutions, поставщиком данных о собственности, собственность, изъятая во втором квартале 2021 года, в среднем находилась в процессе обращения взыскания 922 дня. Это немного ниже среднего показателя предыдущего квартала (9).30 дней и на 34,5% больше, чем 685 дней, во втором квартале 2020 года.

Среднее количество дней варьируется в зависимости от штата из-за различных законов и сроков обращения взыскания. Штатами с самым большим средним количеством дней для собственности, лишенной права выкупа во втором квартале 2021 года, были:

- Гавайи (3068 дней)

- Нью-Йорк (1822 дня)

- Индиана (1617 дней)

Государства с самым коротким средним временем обращения взыскания за тот же период были:

- Вайоминг (173 дня)

- Арканзас (253 дня)

- Теннесси (270 дней)

На приведенном ниже графике показано среднеквартальное количество дней до обращения взыскания с первого квартала 2007 года.

Можете ли вы избежать потери права выкупа?

Даже если заемщик пропустил платеж или два, все еще могут быть способы избежать потери права выкупа. Некоторые альтернативы включают:

- Восстановление —В течение периода восстановления заемщик может погасить свою задолженность (включая пропущенные платежи, проценты и любые штрафы) до определенной даты, чтобы вернуться к ипотечному кредиту.

- Короткое рефинансирование — При краткосрочном рефинансировании сумма нового кредита меньше непогашенного остатка, и кредитор может простить разницу, чтобы помочь заемщику избежать потери права выкупа.

- Особая отсрочка — Если у заемщика возникли временные финансовые затруднения, такие как медицинские счета или снижение дохода, кредитор может согласиться сократить или приостановить платежи на определенный период времени.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги.