Порядок получения имущественного вычета на работе / КонсультантПлюс

С 1 января 2005 года имущественный налоговый вычет в связи с новым строительством либо приобретением на территории Российской Федерации жилого дома, квартиры или доли (долей) в них может быть предоставлен налогоплательщику до окончания налогового периода при его обращении к работодателю (налоговому агенту) при условии подтверждения права налогоплательщика на имущественный налоговый вычет налоговым органом.

Приказом

ФНС России от 07.12.2004 N САЭ-3-04/147@, зарегистрированным в Минюсте России 30.12.2004, рег. N 6239, вступившим в силу с 1 января 2005 года, утверждена форма

уведомления о подтверждении налоговым органом права налогоплательщика на имущественный налоговый вычет, установленный подпунктом 2 пункта 1 статьи 220

Кодекса (далее — Уведомление).

Налогоплательщик имеет право на получение имущественного налогового вычета в течение налогового периода только у одного налогового агента (работодателя), которому он представляет соответствующее письменное заявление, а также выданное налоговым органом Уведомление.

Для подтверждения права на имущественный налоговый вычет налогоплательщиком представляются в налоговый орган следующие документы:

— письменное заявление, в котором указываются паспортные данные, адрес постоянного места жительства, ИНН (при наличии), данные о работодателе (наименование, ИНН, КПП организации либо фамилия, имя, отчество и ИНН индивидуального предпринимателя), а также размер данного вычета по суммам, направленным на новое строительство (приобретение) жилого дома, квартиры или доли (долей) в них и отдельно размер вычета по суммам, направленным на погашение процентов по целевым (займам) кредитам;

— при строительстве или приобретении жилого дома (в том числе не оконченного строительством) или доли (долей) в нем — документы, подтверждающие право собственности на жилой дом или долю (доли) в нем;

— при приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме — договор о приобретении квартиры, доли (долей) в ней или прав на квартиру в строящемся доме, акт о передаче квартиры (доли (долей) в ней) налогоплательщику или документы, подтверждающие право собственности на квартиру или долю (доли) в ней;

— платежные документы, оформленные в установленном порядке и подтверждающие факт уплаты денежных средств налогоплательщиком по произведенным расходам (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца, товарные и кассовые чеки и другие документы).

Налоговый орган в течение месяца рассмотрит заявление налогоплательщика, проверит представленные им документы и в случае подтверждения права налогоплательщика на вычет выдаст налогоплательщику Уведомление, которое предоставляется в бухгалтерию по месту работы.

Независимо от того, в каком месяце налогового периода налогоплательщик получил уведомление из налогового органа, бухгалтерия должна предоставить ему вычет за весь календарный год, в котором возникло право на вычет.

В случае неполного использования вычета можно вновь обратиться в следующем году в налоговый орган за получением нового уведомления.

Если у налогоплательщика несколько источников дохода и в течение года он не полностью использовал имущественный налоговый вычет у указанного в уведомлении налогового агента, в следующем году он вправе подать декларацию в налоговую инспекцию, чтобы вернуть 13-процентный налог, перечисленный в бюджет другими налоговыми агентами.

Если налогоплательщик начал получать имущественный вычет по месту работы, а затем сменил ее, он не сможет передать свое уведомление новому работодателю.

Если, например, налогоплательщик приобрел в 2004 году квартиру, он вправе в 2005 году представить в налоговый орган по месту жительства декларацию по налогу на доходы физических за 2004 год, а также получить имущественный налоговый вычет в части, оставшейся после предоставления такого вычета за 2004 год налоговым органом, у своего работодателя по доходам 2005 года на основании Уведомления, выдаваемого в установленном порядке налоговым органом.

Управление налогообложения

доходов физических лиц,

исчисления уплаты

государственной пошлины

Открыть полный текст документа

Получение имущественного вычета у работодателя в 2021 году

Как получить имущественный вычет у

работодателя

Как получить имущественный вычет у работодателя

Чтобы не ждать следующего года и оформить имущественный вычет в

год покупки квартиры, обратитесь к своему работодателю.

Для этого запросите в налоговой инспекции специальное Уведомление для работодателя. Этот документ подтверждает ваше право на имущественный налоговый вычет.

Основание – п. 3 ст. 220 НК РФ. Форма уведомления утверждена приказом ФНС России от 25.12.2009 г. № ММ-7-3/714@.

Получив такое Уведомление, работодатель перестанет перечислять в бюджет 13% от вашей зарплаты.

Обратите внимание: работодатель не будет проверять документы, подтверждающие ваше право на имущественный вычет. Он обязан предоставить имущественный налоговый вычет работнику только на основании налогового уведомления.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Что необходимо для получения налогового уведомления?

Чтобы получить налоговое уведомление, вы должны обратиться в налоговую инспекцию и предоставить следующие документы:

- Заявление, в котором указаны паспортные данные, адрес, ИНН (при

его наличии), размер имущественного налогового вычета по

расходам на приобретение или строительство жилья.

- Документы, подтверждающие право на имущественный налоговый вычет: свидетельство о праве собственности в случае приобретения дома, квартиры, долей в них; Акт приема-передачи в случае приобретения квартиры в новостройке. Предоставьте копии.

- Документы на уплату процентов, если жилье приобреталось в кредит. Копии.

- Платежные документы. Предоставьте копии.

- Справку с места работы, в которой указаны реквизиты работодателя: ИНН, КПП, название компании (или данные ИП), адрес, телефон.

Быстрая регистрация и помощь налогового эксперта!

В налоговую нужно сдать копии документов и принести подлинники для проверки. Инспектор на месте сверит данные и заберет копии. Составьте реестр документов в двух экземплярах, один, с пометкой налогового инспектора, возьмите себе.

Документы можно сдавать без реестра, если список документов указать в заявлении. Если сдается копия, а не подлинник, то в приложении так и указывается.

После сдачи документов налоговый инспектор начнет проверку. Если

будут выявлены ошибки или возникнут вопросы, то нужно будет

уточнить несоответствия или представить копии дополнительных

документов. Срок проверки документов – 30 календарных дней со

дня подачи письменного заявления на получение имущественного

налогового вычета.

Если

будут выявлены ошибки или возникнут вопросы, то нужно будет

уточнить несоответствия или представить копии дополнительных

документов. Срок проверки документов – 30 календарных дней со

дня подачи письменного заявления на получение имущественного

налогового вычета.

Когда ИФНС выдаст налоговое Уведомление, его нужно передать работодателю. Для работодателя Уведомление будет служить основанием для предоставления налогового вычета.

Если вы еще не приобрели жилье, рекомендуем сайт-методичку нашего партнера КВАРТИРА-БЕЗ-АГЕНТА.ру

Важные разъяснения ФНС о налогообложении доходов физлиц

Перед подготовкой декларации по НДФЛ узнайте, придется ли уплатить налог, если работодатель компенсировал стоимость вашей поездки; как рассчитывается минимальный срок владения недвижимостью для освобождения от НДФЛ и предоставляется налоговый вычет

В 2020 г. срок сдачи налоговой отчетности физических лиц (декларации по НДФЛ) перенесен с 30 апреля на три месяца вперед. Так что у нас еще есть время, чтобы собрать необходимые документы. И не забудьте учесть при подготовке деклараций последние разъяснения ФНС, изложенные в Письме от 2 апреля 2020 г. № БВ-4-7/5648@. В статье мы рассмотрим самые важные из них.

Так что у нас еще есть время, чтобы собрать необходимые документы. И не забудьте учесть при подготовке деклараций последние разъяснения ФНС, изложенные в Письме от 2 апреля 2020 г. № БВ-4-7/5648@. В статье мы рассмотрим самые важные из них.

Если работодатель оплатил вам поездку в транспорте, которой вы воспользовались в своих личных целях, то стоимость такой поездки признается вашим доходом

Данный вывод следует из действующего налогового и трудового законодательства: если вам компенсировали стоимость поездки, необходимой по работе, то такая компенсация не является вашим доходом. А вот если поездка оплачена работодателем, но вы отправились не исполнять свои трудовые обязанности, а к маме на дачу или отдали билет мужу, то стоимость такой поездки – ваш доход, который подлежит налогообложению по стандартной налоговой ставке 13%.

Понятно, что доказать данный факт налоговикам будет сложно: нужно проверять каждого сотрудника организации и целевое использование оплаченных работодателем билетов на соответствующие виды транспорта. Да и мало кто готов сознаться в таком «неправильном» использовании билетов, выданных организацией-работодателем. Однако знать о позиции ФНС, подтвержденной судебным актом Верховного Суда РФ, необходимо.

Да и мало кто готов сознаться в таком «неправильном» использовании билетов, выданных организацией-работодателем. Однако знать о позиции ФНС, подтвержденной судебным актом Верховного Суда РФ, необходимо.

(Как будет оплачиваться проезд, если работник хочет совместить служебную командировку и выходные дни или отпуск, – читайте в статье «Сколько заплатят за работу в выходные и праздничные дни?».)

Упущенная выгода тоже доход

Упущенная выгода – это сумма неполученных доходов, которые вы обязательно получили бы, если б ваше право не было нарушено. Предположим, вы сдаете в аренду квартиру. Срок договора аренды истек, вы поругались с арендатором, но он с квартиры съезжать не спешит. Те деньги, которые вы могли бы получить, если бы продолжали сдавать квартиру, – ваша упущенная выгода. И если вам удастся взыскать ее с нерадивого арендатора в суде, то эта сумма будет признана вашим доходом, и поэтому она подлежит налогообложению НДФЛ.

Компенсационные выплаты медицинским работникам не подлежат налогообложению НДФЛ

Этот вопрос являлся спорным. Поскольку одни компенсации предоставлялись за счет федерального бюджета, а другие – за счет бюджетов местных, возникала неопределенность в налогообложении получаемых медиками выплат. Кроме того, возникал вопрос о том, должны ли облагаться НДФЛ компенсации, выплачиваемые медицинским работникам со средним образованием. Однако Верховный Суд разъяснил, что все эти выплаты имеют одну и ту же правовую природу и не должны облагаться НДФЛ.

Минимальный срок владения недвижимым имуществом для целей освобождения от уплаты НДФЛ

Налоговое законодательство устанавливает минимальный срок владения недвижимым имуществом для освобождения от уплаты НДФЛ при его продаже. Для большинства случаев он составляет 5 лет. Для некоторых ситуаций установлен срок 3 года: получение недвижимости в дар или по наследству от членов семьи или близких родственников, получение недвижимости в результате приватизации или передачи имущества по договору пожизненного содержания с иждивением, отсутствие у налогоплательщика в собственности иных жилых помещений.

При продаже недвижимости до истечения этого минимального срока продавец обязан отчитаться о полученных в результате продажи доходах и уплатить соответствующую сумму НДФЛ в бюджет. В письме ФНС вопросам определения и проверки срока владения недвижимостью посвящен целый раздел.

Так, в письме разъясняется, что при проверке обоснованности освобождения от налогообложения доходов, полученных в связи с продажей недвижимости, налоговый орган должен использовать законодательство, действовавшее на момент регистрации права собственности на объект недвижимости. Это связано как с изменчивостью российского законодательства, так и с необходимостью обеспечить права налогоплательщиков в той ситуации, когда правила приобретения права собственности были иными.

Также важным является разъяснение о порядке расчета минимального срока владения в случае приобретения нескольких комнат в коммунальной квартире. Предположим, вы последовательно приобрели три комнаты в квартире, объединили их в один объект недвижимости и зарегистрировали это изменение в ЕГРН. С какого момента отсчитывать минимальный срок владения недвижимостью? По мнению Верховного Суда, этот срок следует считать с момента приобретения в собственность последней комнаты, а не с момента регистрации объединения этих комнат в «больший» объект недвижимости. И эта позиция логична, ведь при таком объединении комнат нового объекта недвижимости не создается, а право собственности на ранее приобретенные комнаты не прекращается. ФНС, ссылаясь на позицию Верховного Суда, рекомендует нижестоящим налоговым органам руководствоваться именно этим подходом.

С какого момента отсчитывать минимальный срок владения недвижимостью? По мнению Верховного Суда, этот срок следует считать с момента приобретения в собственность последней комнаты, а не с момента регистрации объединения этих комнат в «больший» объект недвижимости. И эта позиция логична, ведь при таком объединении комнат нового объекта недвижимости не создается, а право собственности на ранее приобретенные комнаты не прекращается. ФНС, ссылаясь на позицию Верховного Суда, рекомендует нижестоящим налоговым органам руководствоваться именно этим подходом.

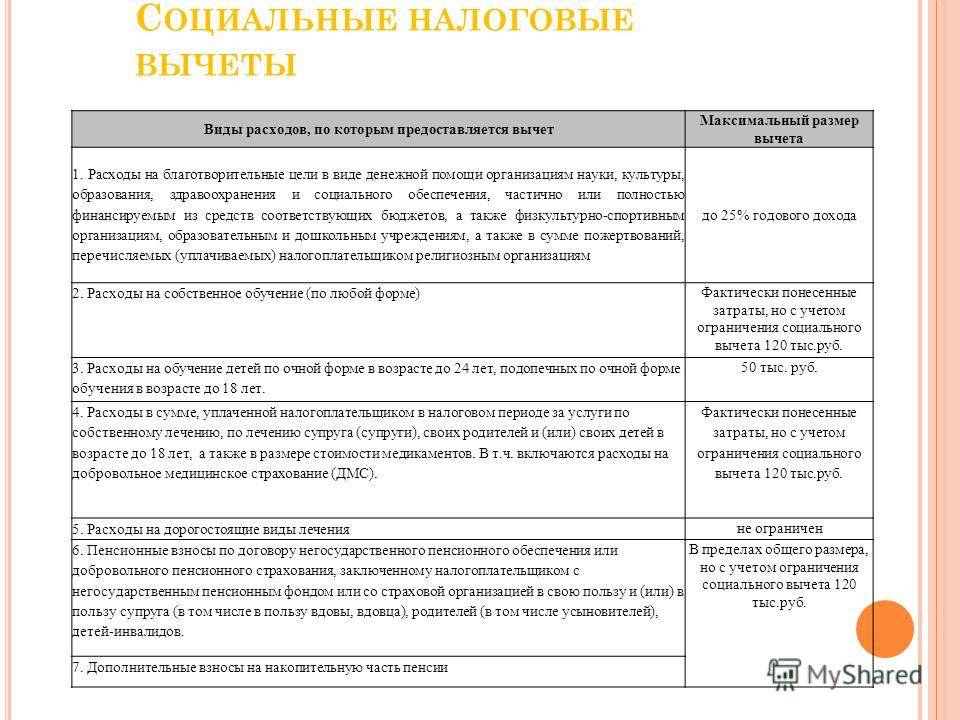

Налоговые вычеты

Вопросы подтверждения налоговых вычетов налогоплательщиков в числе самых животрепещущих, поэтому мы рассмотрим все разъяснения из письма ФНС по этому поводу.

1. Налоговый орган не может отказать в предоставлении имущественного налогового вычета на приобретение квартиры, посчитав сделку экономически необоснованной.

Критерий экономической обоснованности понесенных налогоплательщиком расходов установлен, в частности, для целей налогообложения прибыли организаций. В данном случае он неприменим. Также неприменима оценка экономической обоснованности сделки по продаже недвижимости между физическими лицами, если они являются взаимозависимыми (родственники, подчиненные и т.д.). Это связано с реальностью сделки и необходимостью стимулировать улучшение жилищных условий граждан.

В данном случае он неприменим. Также неприменима оценка экономической обоснованности сделки по продаже недвижимости между физическими лицами, если они являются взаимозависимыми (родственники, подчиненные и т.д.). Это связано с реальностью сделки и необходимостью стимулировать улучшение жилищных условий граждан.

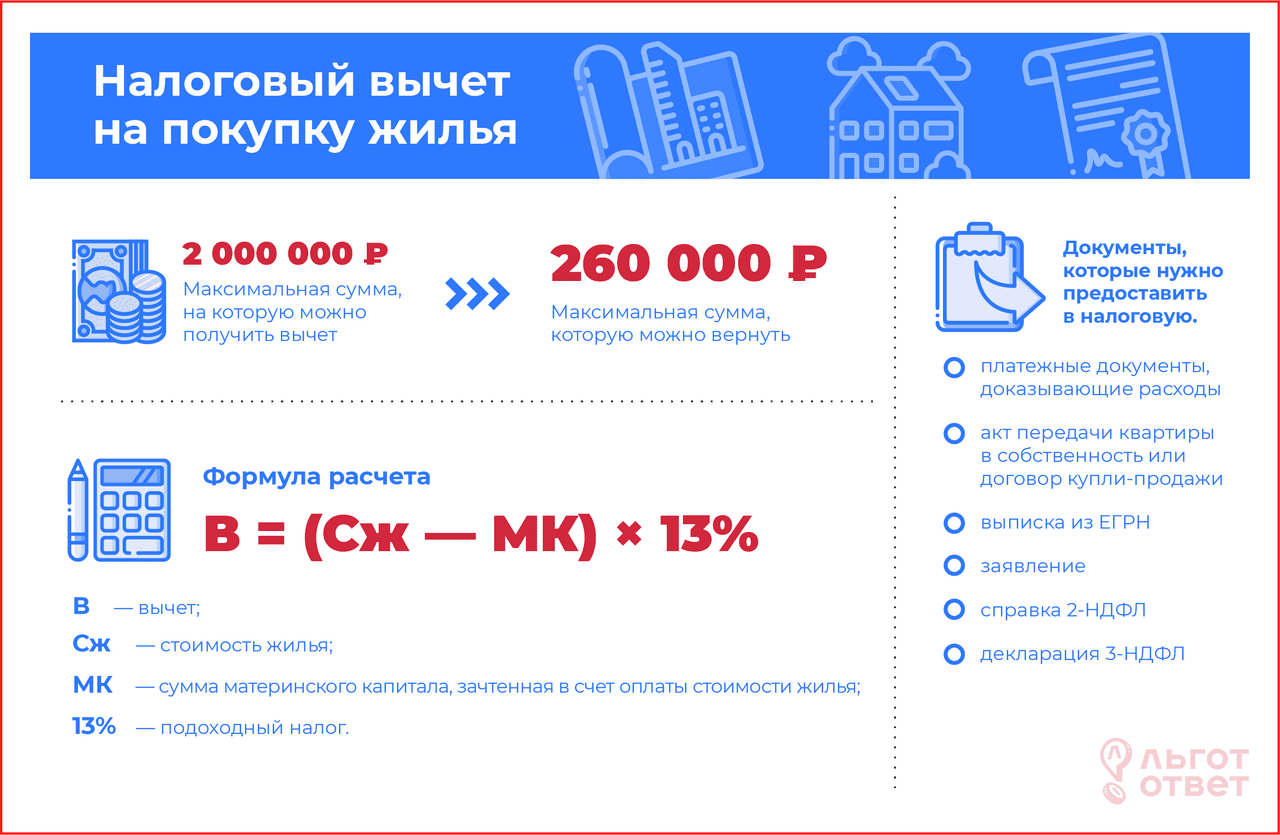

2. Средства, полученные в качестве субсидии, не учитываются при предоставлении налогового вычета на приобретение недвижимости.

Если часть денег на приобретение недвижимости получена от государства, данная сумма не учитывается при предоставлении имущественных налоговых вычетов. Это логично и соответствует требованиям Налогового кодекса: чтобы получить налоговый вычет, налогоплательщик должен сначала уплатить в бюджет налог с полученных доходов. А суммы, получаемые в качестве субсидий, доходами не являются и НДФЛ не облагаются.

3. Отказ в предоставлении налогового вычета не может быть обусловлен формальным подходом со стороны налогового органа.

В рамках данного разъяснения ФНС ссылается на дело, рассмотренное в Верховном Суде. Налогоплательщик претендовал на вычет по расходам на строительство объекта недвижимости. Однако ему было отказано в предоставлении налогового вычета, поскольку налоговый орган посчитал представленный им договор строительного подряда недействительным, а документы, подтверждающие понесенные расходы, недостоверными. Суд оценил такой подход как формальный и восстановил справедливость, отменив решение налогового органа.

Во избежание повторения таких ситуаций ФНС напоминает нижестоящим налоговым органам, что формальный подход при оценке документов налогоплательщиков и отказ в предоставлении налоговых вычетов по формальным основаниям недопустимы.

4. Денежные средства, которые должен был получить умерший в результате реализации своего права на налоговый вычет, подлежат включению в состав наследства и выплате наследнику.

То есть если умерший имел право на получение налогового вычета (например, в связи с приобретением недвижимости), но не успел его реализовать, то это право передается его наследнику. При этом важно, чтобы в налоговую инспекцию были представлены все необходимые документы (справки 2-НДФЛ, документы, подтверждающие приобретение недвижимости и переход права собственности на нее, документы об оплате, а также документы, подтверждающие право на наследство). Данное разъяснение также основано на позиции Верховного Суда.

При этом важно, чтобы в налоговую инспекцию были представлены все необходимые документы (справки 2-НДФЛ, документы, подтверждающие приобретение недвижимости и переход права собственности на нее, документы об оплате, а также документы, подтверждающие право на наследство). Данное разъяснение также основано на позиции Верховного Суда.

5. Для получения имущественного налогового вычета членом жилищно-строительного кооператива должны быть соблюдены два условия: передача кооперативом помещения члену ЖСК и внесение членом кооператива паевого взноса в полном объеме.

Это разъяснение основано на практике Верховного Суда и является важным, поскольку Налоговый кодекс не дает исчерпывающего ответа на вопрос, как поступать в данном случае. Если вы приобрели квартиру в связи со вступлением в ЖСК, для получения вычета вам необходимо представить в налоговый орган документы, подтверждающие переход права собственности на помещение к вам, а также документы, подтверждающие внесение взноса в ЖСК в полном объеме.

Все упомянутые разъяснения ФНС являются значимыми, поскольку позволяют понять, чем будет руководствоваться налоговый орган при решении вопросов, связанных с вашей налоговой декларацией, и как реагировать на запросы и требования о предоставлении документов. Помните, что срок камеральной налоговой проверки по таким декларациям составляет три месяца с момента предоставления и что разумно пользоваться личным кабинетом налогоплательщика на сайте nalog.ru для оперативной коммуникации с налоговым органом.

(О том, когда мы начнем уплачивать налог на доходы по банковским вкладам по новым правилам, каким будет его размер и придется ли это делать держателям нескольких небольших вкладов, читайте в статье «Доступно – о налоге на доходы по миллионным вкладам».)

россияне смогут получать налоговый вычет в упрощённой форме — РТ на русском

ФНС планирует упростить для россиян процедуру получения налогового вычета. Граждане смогут в режиме онлайн подавать заявку на частичный возврат денег, потраченных при оплате покупок банковскими картами. По словам экспертов, инициатива позволит сэкономить время получателям услуги, а также сделает процесс более прозрачным и удобным. При этом, как полагают аналитики, значительно возрастёт и число россиян, желающих оформить вычет. В результате повысится финансовая грамотность населения, уверены специалисты.

Граждане смогут в режиме онлайн подавать заявку на частичный возврат денег, потраченных при оплате покупок банковскими картами. По словам экспертов, инициатива позволит сэкономить время получателям услуги, а также сделает процесс более прозрачным и удобным. При этом, как полагают аналитики, значительно возрастёт и число россиян, желающих оформить вычет. В результате повысится финансовая грамотность населения, уверены специалисты.

Федеральная налоговая служба (ФНС) намерена объединить сервис «Личный кабинет налогоплательщика» с данными онлайн-касс. В результате россияне смогут в режиме онлайн подавать заявку на налоговый вычет по покупкам, оплаченным банковскими картами.

«Планируется объединить личный кабинет с данными онлайн-касс, что позволит пользователям видеть информацию о своих покупках в налоговых кабинетах и заявлять о вычетах буквально нажатием одной кнопки», — цитирует пресс-служба ФНС главу ведомства Даниила Егорова.

По его словам, технология по упрощённому получению инвестиционных и имущественных вычетов будет готова к запуску уже с марта 2021 года. Нововведение должно будет сократить сроки возврата денег до полутора месяцев.

Нововведение должно будет сократить сроки возврата денег до полутора месяцев.

Напомним, что вычет позволяет уменьшить налоговый платёж или вернуть уже уплаченный в течение года налог на доход физического лица (НДФЛ), например, в связи с покупкой квартиры, расходами на лечение или обучение. Претендовать на получение вычета могут налоговые резиденты страны с доходами, облагаемыми по ставке 13%.

Также по теме

Финансовое обновление: какие налоговые законы вступают в силу с январяC 1 января 2021 года в России вступает в силу закон о снижении ставки страховых взносов и налога на прибыль для IT-компаний….

На сегодняшний день для оформления вычета необходимо подавать налоговую декларацию по форме 3-НДФЛ с подтверждающими документами. Между тем в конце января Госдума одобрила в первом чтении проект закона об упрощении процедуры.

В случае окончательного принятия поправок в Налоговый кодекс после подачи заявки гражданином через личный кабинет налоговики смогут сами проверять данные в автоматизированной информационной системе. При этом заполнять декларацию и прикладывать документы россиянам больше не придётся.

Более того, по словам Даниила Егорова, уже сейчас в мобильном приложении «Налоги ФЛ» появились так называемые короткие сценарии, которые позволяют заполнить форму 3-НДФЛ и направить заявление на получение налогового вычета «буквально в три клика». Как подчеркнул глава ФНС, 2020 год показал, что тренд на развитие онлайн-услуг оказался более чем востребован.

Упрощение процедуры получения налогового вычета позволит существенного сэкономить время и сделает процесс удобнее для большинства граждан. Такую точку зрения в разговоре с RT выразил аналитик ГК «ФИНАМ» Алексей Коренев.

«В настоящий момент для подачи всех необходимых документов нужно лично присутствовать в налоговой или МФЦ и потратить на процедуру как минимум один рабочий день. При этом есть риск того, что с первого раза человек не соберёт весь пакет документов и ему придётся идти в учреждение ещё раз. Это ведёт к дополнительным издержкам, так как получателю в этом случае необходимо отпрашиваться на работе, брать отгул или день за свой счёт», — отметил эксперт.

По его словам, возможность дистанционно подать заявление будет особенно востребованной сейчас, когда многие россияне по-прежнему работают удалённо. При этом число граждан, которые будут оформлять налоговые вычеты, может значительно вырасти, считает первый вице-президент общероссийской общественной организации малого и среднего предпринимательства «Опора России» Павел Сигал.

«Кроме того, возрастёт и финансовая грамотность населения. Сейчас не все налогоплательщики знают, как правильно оформить вычет, либо не готовы оформлять пакет документов для него. Цифровые сервисы упростят процедуру сбора данных. Всё это — закономерное продолжение процесса цифровой трансформации в стране», — добавил Сигал в интервью RT.

Как предположил в беседе с RT руководитель аналитического департамента AMarkets Артём Деев, в результате объединения сервиса «Личный кабинет налогоплательщика» с данными онлайн-касс пользователи будут в автоматическом режиме получать информацию о положенном вычете. Таким образом, процедура станет более понятной и прозрачной, уверен специалист.

«Уровень цифровизации начисления налогов, вычетов, получения деклараций в России значительно обгоняет работу налоговой в США и странах Европы. Появление новой автоматической функции по налоговым вычетам — это ещё один шаг в том, чтобы взаимодействие государства и граждан было открытым и комфортным», — отметил Деев.

В то же время, как полагает Алексей Коренев, очная форма подачи заявления также сохранится. Таким образом, пенсионеры или граждане, которые по определённым причинам не могут оформить вычет онлайн, по-прежнему будут иметь возможность воспользоваться услугой в налоговой или МФЦ, заключил эксперт.

Имущественный вычет у работодателя. Как вернуть13 процентов за квартиру на работе? — justice pro…

Из статьи Вы узнаете об оформлении имущественного вычета у работодателя: когда и как получить налоговый вычет при покупке квартиры на работе, какие документы понадобятся (уведомление и заявление работодателю на имущественный вычет (образец предложен в статье)), можно ли получить вычет у нескольких налоговых агентов, какие плюсы и минусы возврата 13 % за квартиру по месту работы по сравнению со способом возврата налога через налоговую инспекцию.

Можно ли получить имущественный вычет через работодателя?

Да, согласно статье 220 Налогового кодекса РФ Вы имеете право получить у работодателя имущественные налоговые вычеты:

На работе Вы также можете оформить социальные налоговые вычеты на лечение, покупку лекарств, обучение, страхование жизни.

Налоговый вычет при покупке квартиры: через работодателя или через налоговую инспекцию

Вы можете выбрать способ, как вернуть 13 % при покупке квартиры:

- через ИФНС

- или через работодателя.

Далее расскажем, чем отличается получение имущественного налогового вычета у работодателя от возврата налога за квартиру через налоговую инспекцию (о преимуществах и недостатках каждого способа читайте в конце статьи).

- Налоговый вычет за квартиру через налоговую инспекцию

По окончании налогового периода (календарного года), по доходам которого планируется получить вычет за покупку квартиры (вернуть налог за этот год), в налоговую инспекцию по месту Вашей прописки подаются необходимые документы. Начинается камеральная проверка, срок которой не должен превышать три месяца. После подтверждения права на вычет расчетная сумма в течение определенного времени перечисляется на расчетный счет, указанный в заявлении на возврат суммы излишне уплаченного налога. Так как фактически срока давности имущественного вычета не существует, за получением вычета Вы можете обратиться и через много лет после покупки квартиры, но вернуть налог Вы можете только за последних три года (о том, когда можно получить вычет по процентам ипотеки, можно прочитать здесь).

Пример 1

Налогоплательщик купил квартиру в конце 2020 года, уже в январе 2021 года он подает документы в ИФНС и через 4 месяца вернет налог за 2020 год.

Пример 2

Женщина, находящаяся в декрете, приобрела квартиру в 2019 году. Так как доходов, облагаемых по ставке 13 % в 2019 году у нее нет, она дожидается выхода из декрета в 2021 году и в начале 2021 года подает документы в налоговую инспекцию.

- Получение имущественного налогового вычета у работодателя

Не дожидаясь окончания года, по доходам которого планируется получить вычет, Вы обращаетесь с необходимыми документами к налоговому агенту (работодателю). В бухгалтерии по месту работы перестанут удерживать с Вашего дохода 13 % (налог на доходы физических лиц).

Пример 3

В начале 2021 года налогоплательщик приобрел квартиру. Чтобы быстрее начать получать 13 %, он решил оформить имущественный вычет через работодателя. При подаче в бухгалтерию необходимых документов (уведомление о подтверждении права на вычет и заявление на имущественный вычет у работодателя) из заработной платы перестают удерживать НДФЛ.

Таким образом, при получении вычета через ИФНС, Вы возвращаете ранее удержанный налог. А при получении налогового вычета при покупке квартиры у работодателя с Вашей зарплаты перестают удерживать НДФЛ.

Как получить налоговый вычет при покупке квартиры через работодателя?

Если Вы решили получить имущественный вычет на работе, то в налоговую инспекцию обращаться все равно придется (сотрудники налоговой на основании поданных документов должны подтвердить Ваше право на вычет). Порядок предоставления имущественного вычета работодателем следующий:

- Вы подаете документы в ИФНС, в том числе заявление о подтверждении права на получение налогового вычета за покупку квартиры/погашение процентов ипотеки. Право на получение имущественного налогового вычета у работодателя должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи заявления налогоплательщика и других документов.

- После окончания проверки документов и подтверждения права на вычет налоговая инспекция выдаст уведомление «О подтверждении права налогоплательщика на имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта 1 статьи 220 Налогового кодекса Российской Федерации.

- Это уведомление и заявление на имущественный вычет у работодателя (образец представлен ниже) необходимо подать в бухгалтерию по месту работы.

С 1 января 2022 года заявителю больше не придется посещать налоговый орган в целях получения уведомления о подтверждении права на получение имущественного вычета.

Налоговый орган по итогам рассмотрения заявления налогоплательщика самостоятельно направит соответствующее уведомление работодателю, указанному в заявлении, для предоставления налогового вычета.

Имущественный вычет через работодателя: документы

Для возмещения НДФЛ у работодателя при покупке квартиры Вам необходимо сначала обратиться в налоговую инспекцию по месту прописке, а потом к работодателю, подав соответствующие документы. Отметим, что при получении имущественного вычета по месту работы, отпадает необходимость предоставлять в ИФНС декларацию 3-НДФЛ.

В ИФНС необходимо подать:

- заявление о подтверждении права на получение имущественного налогового вычета,

- остальные документы для получения уведомления на имущественный вычет у работодателя.

Перечень документов, подаваемых вместе с заявлением в ИФНС, различается в зависимости от того, какой имущественный вычет Вы планируете получить у работодателя (вычет по расходам на приобретение недвижимости и/или вычет по расходам на уплату процентов ипотеки), какую недвижимость Вы приобретали (квартиру, земельный участок с домом и т.д.), приобретали ли Вы квартиру на вторичном рынке или в новостройке.

Так, при получении налогового вычета через работодателя при покупке квартиры на вторичном рынке, кроме заявления в ИФНС подаются следующие документы:

- договор приобретения квартиры (либо комнаты) с приложениями и дополнительными соглашениями к нему (в случае заключения) (например, договор купли-продажи) – копия,

- документы, подтверждающие оплату (например, платежные поручения, банковские выписки о перечислении денежных средств со счета покупателя на счет продавца)- копия,

- документы, подтверждающие право собственности на квартиру (либо комнату) — копия

- заявление о распределении расходов на покупку квартиры/вычета между супругами (при желании мужа и жены распределить расходы/вычет при покупке квартиры супругами во время брака, в том числе в собственность ребенка).

Список документов на имущественный вычет, подаваемых работодателю:

- заявление работодателю на имущественный налоговый вычет (образец предложен в конце статьи),

- уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты, предусмотренные подпунктами 3 и 4 пункта статьи 220 Налогового кодекса Российской Федерации

С 1 января 2022 года налоговая инспекция по итогам рассмотрения заявления налогоплательщика самостоятельно направит соответствующее уведомление работодателю, указанному в заявлении, для предоставления налогового вычета.

С какого момента предоставляется имущественный вычет у работодателя?

При возмещении 13 процентов за квартиру на работе из Вашей заработной платы перестают удерживать НДФЛ. Но если Вы обратились к работодателю за получением имущественного вычета не в начале года, а в середине или в конце года, сможете ли Вы вернуть через бухгалтерию на работе уже удержанный с начала года налог?

Ранее Минфин по данному вопросу высказывался отрицательно (Письмо Минфина РФ от 21 марта 2016 г. N 03-04-06/15541). После окончания года, налогоплательщику предлагалось обращаться в ИФНС (путем подачи декларации 3-НДФЛ) за возвратом налога, удержанного работодателем с начала года до момента получения заявления (Письмо Минфина РФ от 04.03.2015 N 03-04-05/11260).

Но в настоящий момент Минфин РФ занял следующую позицию по данному вопросу (Письмо Минфина РФ от 20 января 2017 г. N 03-04-06/2416, Письмо Минфина РФ от 5 сентября 2017 г. N 03-04-05/56959). При обращении физического лица к работодателю с заявлением о предоставлении имущественного налогового вычета не в первом, а в одном из последующих месяцев календарного года налог исчисляется за весь истекший с начала года период с применением имущественного налогового вычета. Разница между суммой налога, исчисленной и удержанной до предоставления имущественного вычета, и суммой налога, определенной по установленным пунктом 3 статьи 226 Налогового кодекса РФ правилам в том месяце, в котором от работника поступило заявление о предоставлении вычета, образует сумму налога, перечисленную в бюджет излишне. На основании пункта 1 статьи 231 Кодекса излишне удержанная налоговым агентом из дохода налогоплательщика сумма налога подлежит возврату налоговым агентом на основании письменного заявления работника.

Таким образом, если Вы обратились к работодателю за получением имущественного вычета не в начале года, а в середине или в конце года, Вы сможете вернуть на работе удержанный с начала года НДФЛ.

Получение имущественного налогового вычета у работодателя позволит Вам быстрее начать возвращать 13 %

Если за год получить имущественный налоговый вычет у работодателя в полном размере не удалось

Если за год Вы не получили в полном размере налоговый вычет при покупке квартиры, то его остаток переносится на последующие годы — до тех пор, пока Вы не вернете 13 % полностью (пенсионеры имеют возможность перенести вычет на предыдущие годы).

В целях получения в ИФНС нового подтверждения на получение остатка неиспользованного имущественного налогового вычета у работодателя достаточно представить в налоговый орган вместе с заявлением справку о доходах по форме 2-НДФЛ, которую налоговый агент может выдать в конце декабря текущего года (Письмо Минфина России от 22.04.2015 N 03-04-05/23108).

Можно ли получить налоговый вычет при покупке квартиры у налогового агента по гражданско-правовому договору?

Поскольку организация не является работодателем по отношению к физическому лицу, заключившему с ней гражданско-правовой договор на выполнение работ (оказание услуг), то такая организация не вправе предоставить физическому лицу имущественный налоговый вычет (Письмо Минфина РФ от 7 марта 2017 г. N БС-4-11/4076@).

Налоговый вычет у нескольких работодателей при покупке квартиры

В настоящее время все налогоплательщики имеют право на получение имущественных налоговых вычетов у одного или нескольких налоговых агентов по своему выбору, независимо от даты возникновения права на получение данного вычета (Письмо ФНС России от 09.04.2014 № ПА-4-11/6649@ (вместе с Письмом Минфина России от 26 марта 2014 года № 03-04-07/13348)).

В целях подтверждения налоговым органом сумм имущественных налоговых вычетов для их получения у нескольких работодателей налогоплательщикам следует в соответствующих заявлениях, представляемых в налоговый орган, указать конкретные суммы вычетов, которые они планируют получать у каждого из работодателей. В случае подтверждения права налогоплательщика на получение имущественных вычетов у нескольких работодателей налоговым органом будет выдано соответствующее количество уведомлений (Письмо Минфина РФ от 28 июля 2014 г. N БС-3-11/2497@).

Преимущества и недостатки получения имущественного вычета через работодателя

Рассмотрим плюсы и минусы получения вычета у налогового агента при покупке квартиры.

Преимущества:

- Вы можете получить имущественный вычет через бухгалтерию уже в текущем году, не дожидаясь окончания года,

- не нужно заполнять и подавать декларацию 3-НДФЛ.

Недостатки:

- в бухгалтерии работодателя могут возникнуть сложности с оформлением вычета таким способом.

- уведомление для работодателя нужно получать в налоговой инспекции ежегодно (если за год Вы не получили вычет в полном размере).

Одновременное получение социального и имущественного вычета у налогового агента

Если Вы хотите получить на работе социальный налоговый вычет (например, за лечение) и имущественный налоговый вычет, то следует учитывать, что социальный налоговый вычет предоставляется налогоплательщику по доходам того года, в котором налогоплательщиком фактически были произведены расходы (социальный вычет на другие периоды не переносится). И в случае если налоговый агент в течение года не предоставит налогоплательщику социальный вычет в связи с использованием имущественного вычета, то впоследствии право на его получение утрачивается.

При этом законом не установлен порядок определения последовательности предоставления налоговым агентом налоговых вычетов по НДФЛ при обращении к нему физического лица по разным основаниям. Таким образом, по мнению ФНС России, при наличии в течение налогового периода у налогового агента от налогоплательщика нескольких заявлений о предоставлении различных видов налоговых вычетов налоговый агент вправе предоставить такие налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика, при этом соблюдая особенности и ограничения в размере, установленные статьями 218, 219 и 220 Кодекса (Письмо ФНС от 28.06.2017 № БС-4-11/12466@, Письмо Минфина России от 11.10.2018 N 03-04-05/73034).

Таким образом, если Вы желаете получить через работодателя и социальный вычет и вычет за покупку квартиры, то Вам следует сообщить работодателю, что в первую очередь Вы хотели бы получить вычет по расходам на медицинские услуги (так как в отличие от имущественных налоговых вычетов перенос не использованных в течение года социальных налоговых вычетов на последующие налоговые периоды статьей 219 Налогового кодекса РФ не предусмотрен).

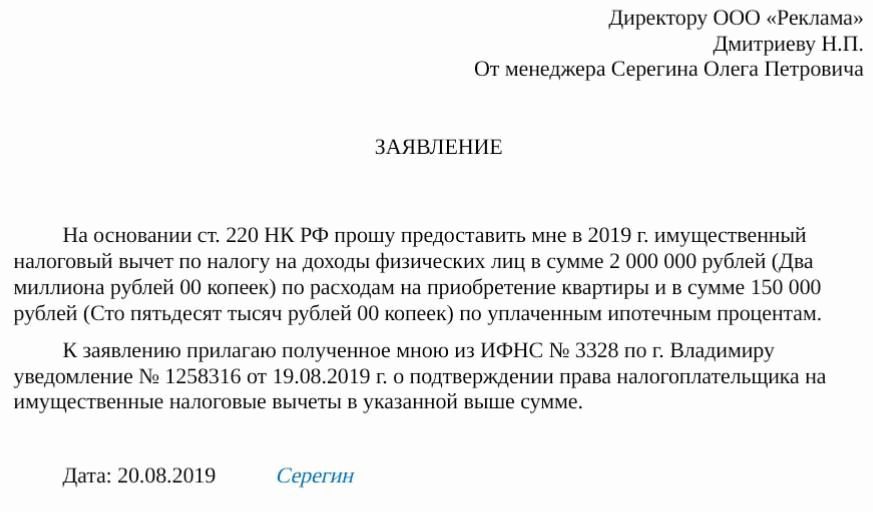

Заявление на имущественный вычет у работодателя (образец)

После получения в ИФНС уведомления на имущественный вычет у работодателя в бухгалтерию по месту работы необходимо подать заявление о предоставлении вычета. Оно может быть составлено в произвольном виде (возможно, в бухгалтерии подскажут, что нужно писать). Ниже предложен образец заявления работодателю на предоставление имущественного вычета.

Генеральному директору ______ [наименование организации]

_______________________________ [ФИО ген. Директора]

От _____________________________ [должность]

__________ [отдел, подразделение, департамент]

____________________________________ [ФИО]

Заявление

На основании ст. 220 Налогового кодекса РФ прошу предоставить мне в ____ году имущественный налоговый вычет по НДФЛ в размере _____ [сумма вычета согласно уведомления] в соответствии с уведомлением из ИФНС ____ [номер инспекции] по г. _____ [наименование города] от ______ [дата уведомления] № ______ [номер уведомления].

Уведомление из налоговой инспекции от ______ [дата уведомления] № ______[номер уведомления] прилагаю.

________ Дата

_________ФИО

[Подпись]

Оформив имущественный вычет у работодателя, Вы можете вернуть 13 % за квартиру уже в текущем году. Данный способ возмещения налога позволит Вам быстрее начать получать деньги. Для получения на работе налогового вычета при покупке квартиры необходимо подтвердить право на вычет в ИФНС. После этого уведомление о подтверждении права налогоплательщика на имущественные налоговые вычеты и заявление работодателю на имущественный вычет необходимо предоставить в бухгалтерию по месту работы.

Опубликовал:

Раленко Антон Андреевич

Москва 2019

на Ваш сайт.

Имущественный вычет у работодателя: новая позиция

Минфин изменил свое мнение о том, какая сумма НДФЛ является излишне удержанной, если работник обратился к работодателю с заявлением о предоставлении имущественного вычета (по расходам на приобретение жилья и на погашение процентов по займам/кредитам на его покупку) не с начала года. Теперь работнику можно вернуть всю сумму удержанного с начала года НДФЛ

15.11.2017Автор: Е.А. Шаронова, экономист

Как было раньше

Если работник хочет получать вычет в связи с приобретением жилья не в ИФНС по окончании года, а у работодателя в течение года, то для этого он:

- предоставляет уведомление из ИФНС о подтверждении права на такой вычет;

- подает заявление о предоставлении вычета.

Так вот, ранее и Минфин, и ФНС были единодушны: если работник принес эти документы в феврале и позднее, то работодатель должен предоставлять вычет с месяца получения документов. А уже удержанный работодателем в текущем году НДФЛ не является излишне удержанным. Ведь тогда оснований не удерживать налог не было. Поэтому вернуть его работнику нельзя. За возвратом этого налога работник должен был сам по окончании года обращаться в ИФНС по своему месту жительства, подав декларацию 3-НДФЛ вместе с необходимыми документами.

Разумеется, это было неудобно и работникам, и работодателям. И последние на свой страх и риск возвращали работникам весь НДФЛ, удержанный с начала года. А это, в свою очередь, при проверках приводило к конфликтам с налоговиками и доначислению НДФЛ.

Что сказал ВС

В результате многочисленных споров в октябре 2015 г. Верховный суд выпустил обзор по НДФЛ, в котором не согласился с позицией контролирующих органов. ВС указал, что по нормам НК налоговый агент исчисляет НДФЛ нарастающим итогом с начала года. Выдаваемое инспекцией уведомление подтверждает право работника на вычет также за целый год, а вовсе не за отдельные месяцы. Именно поэтому после получения от работника заявления и уведомления работодатель вправе пересчитать НДФЛ с учетом имущественного вычета с начала года и вернуть работнику разницу (которая как раз и является излишне удержанным налогом).

Смена позиции ФНС и Минфином

Сначала налоговая служба направила этот Обзор ВС в инспекции на местах для использования в работе. А потом в декабре 2015 г. отозвала одно из своих ранних разъяснений, содержавшее запрет на возврат работодателем НДФЛ, удержанного с начала года до месяца подачи заявления.

А вот Минфин не спешил соглашаться с позицией ВС. Ему потребовался почти год для признания того, что работодатель все-таки вправе:

предоставить имущественный вычет работнику с начала года, а не с месяца получения заявления и уведомления;

пересчитать НДФЛ с начала года;

признать образовавшуюся из-за перерасчета разницу НДФЛ излишне удержанной суммой и возвратить ее работнику на основании его письменного заявления.

***

Наконец-то и у ФНС, и у Минфина одинаковый взгляд на предоставление имущественного вычета работодателем. И радует, что контролирующие органы решили прислушаться к мнению ВС и прекратить бесперспективные судебные разбирательства. Так что теперь работодатели могут безбоязненно, не опасаясь споров с налоговиками, возвращать работникам НДФЛ, излишне удержанный с начала года. И работникам не придется дополнительно ходить в ИФНС за получением части излишне удержанного налога.

Главная Книга

Может ли супруг получить имущественный вычет за неработающую супругу, если он ранее уже получал вычет при покупке жилья

В Письме от 14.08.2017 N 03-04-05/52007 Минфин России высказался по вопросу получения вычета по НДФЛ в отношении жилья, построенного супругами, если один из супругов ранее воспользовался вычетом.

Из обращения следует, что в 2010 году налогоплательщик приобрел 1/2 доли квартиры за счет собственных средств, в связи с чем воспользовался своим правом на получение имущественного налогового вычета на ее покупку. В 2016 году налогоплательщик построил жилой дом совместно с супругой.

Как объяснил Минфин, супругу получить второй раз имущественный вычет нельзя. Согласно подп. 2 п. 1 ст. 220 НК РФ (в редакции, действующей до 1 января 2014 года) плательщик использовал свое право на получение имущественного вычета. А предоставление повторного вычета не допускается (п. 11 ст. 220 НК РФ).

Супруги для целей налогообложения являются самостоятельными налогоплательщиками. Поскольку НК РФ не предусмотрено получение имущественного налогового вычета одним из супругов путем уменьшения налоговой базы по НДФЛ другого супруга, оснований для получения данного вычета супругом за супругу в рассматриваемой ситуации нет. При этом супруга сможет получить вычет при появлении доходов, облагаемых НДФЛ по ставке 13%. Это право супруги на получение имущественного налогового вычета не теряется и не ограничивается тремя годами.

Вычитаются ли налоги на недвижимость? [Руководство]

Это помогает организоваться до того, как вы начнете работать с налогами — независимо от того, делаете ли вы их сами или получаете помощь. Начните с поиска ваших налоговых отчетов по налогам на недвижимость, которые вы заплатили, а также квитанций на любые автомобили, дома на колесах или лодки, которые вы купили в течение года. Затем соберите свои W-2 и 1099, чтобы определить, сколько вы заплатили в качестве государственного и местного подоходного налога.

Если вы планируете потребовать вычет по налогу с продаж вместо налога на прибыль, соберите квитанции, чтобы рассчитать фактические расходы.В противном случае используйте дополнительные таблицы налоговых поступлений в конце Приложения А или калькулятор налоговых вычетов Налогового управления США (IRS), чтобы оценить, сколько вы заплатили.

Внимательно изучите свои записи, чтобы убедиться, что вы не пытаетесь вычесть то, что IRS не разрешает (например, часть вывоза мусора в счет налога на имущество).

После того, как вы упорядочите свои налоговые отчеты и квитанции, подумайте о любых других вычетах, которые вы можете сделать, включая вычеты по ипотечным кредитам, медицинские и стоматологические расходы, благотворительные взносы, а также убытки от несчастных случаев и краж.

Заполните График A (и другие необходимые формы, в зависимости от взятых вами удержаний), чтобы рассчитать ваши общие удержания. Если ваши общие детализированные вычеты превышают стандартный вычет, введите эту сумму в форму 1040. В противном случае лучше использовать стандартный вычет.

Если вы работаете с налоговым бухгалтером, они должны запустить оба сценария, чтобы убедиться, что вы получите наилучший возможный налоговый режим. Это может стоить тех денег, которые вы платите.

Могу ли я вычесть налог на недвижимость за неполный год?

Если вы купили или продали дом в этом году — и владели им только часть года — вы бы пропорционально распределили налоги и отчисления на недвижимость.

Например, скажем, вы продали свой дом 31 марта: вы заплатите четверть налогов (это, вероятно, будет обработано за заключительным столом) и вычтете четверть налогов на недвижимость с дома. Таким образом, если бы налоговый счет за год составлял 1000 долларов, вы бы заплатили 250 долларов в виде налогов и могли бы вычесть ту же сумму.

Но что, если бы вы съехали, скажем, 12 июня, а не ровно через четверть года? Это та же идея, что и в приведенном выше примере. Определите процент владения недвижимостью в течение года, а затем умножьте его на годовой налоговый счет.

Вы можете использовать приложение или онлайн-калькулятор, чтобы вычислить, сколько дней в году длится свидание. Например, 12 июня приходится на 163-й день. Разделите это число на 365 (количество дней в году), чтобы найти процент года, в котором вы владели домом. В этом случае это будет 44,6575%. Если налоговый счет составляет 1000 долларов, пропорциональные налоги на недвижимость за год составят 446,58 долларов.

Вычитаются ли налоги на передачу недвижимости?

Нет, это не так. Если вы покупаете или продаете недвижимость, вы будете платить налог на передачу собственности (также известный как налог на деяние, налог на регистрацию ипотеки или гербовый сбор).Налог взимается как процент от продажной цены или оценочной стоимости недвижимости.

Как правило, налог устанавливается на каждые 500 долларов стоимости собственности. Например, налог на передачу может составлять 5 долларов на каждые 500 долларов. Для дома за 200 000 долларов это дает 2 000 долларов.

В зависимости от того, где вы живете, вы можете столкнуться с уплатой налогов на уровне города, округа или штата. А если вы унаследовали или были переданы в дар иным образом, вы также можете задолжать федеральный налог на передачу собственности.

В процессе переговоров покупатель и продавец решают, кто платит налог на передачу права собственности.На некоторых рынках недвижимости может быть традицией, что та или иная сторона покрывает налог. На некоторых рынках и покупатель, и продавец платят свои собственные налоги на трансферт.

Налоги на трансферт могут увеличиваться, особенно если вы должны платить их не только государству. И вы не получите налоговой льготы за их уплату. Независимо от того, являетесь ли вы покупателем или продавцом, трансфертные налоги не вычитаются.

Тем не менее, IRS позволяет вам включать их в основу стоимости собственности, если вы заплатили им как покупателю.А если вы продавец и заплатили им, вы можете включить их в расходы по продаже, что поможет снизить прирост капитала.

Конечно, другие расходы также могут помочь снизить прирост капитала, в том числе:

- плата за рекламу и оценку,

- комиссию брокера,

- сбор за подготовку документов,

- расходы на условное депонирование и закрытие,

- ремонт дома,

- баллы, уплаченные продавцом,

- комиссия за расчет,

- комиссия за поиск заголовка.

В случае сомнений обращайтесь.

Закон о сокращении налогов и занятости почти вдвое увеличил стандартный вычет для каждого статуса подачи. Это будет лучший вариант для большинства налогоплательщиков.

Однако разбивка по статьям может иметь смысл, если у вас есть правильная комбинация вычетов, включая вычеты по налогу на имущество. Вот краткое изложение наиболее распространенных вычетов с указанием их пределов:

Публикация 587 (2020), Использование вашего дома в коммерческих целях

Рабочий лист для расчета вычета для коммерческого использования вашего дома должен использоваться налогоплательщиками. F (Форма 1040) или партнерами с определенными невозмещенными обычными и необходимыми расходами, если для расчета вычета используются фактические расходы.Следующие инструкции объясняют, как заполнять каждую часть рабочего листа.

. Если вы подаете Таблицу C (Форма 1040) и используете фактические расходы для расчета вычета, используйте форму 8829 вместо этого рабочего листа. .

Часть 1 — Часть вашего дома, используемая для бизнеса

Строки 1–3.

Если вы рассчитываете процент на основе площади, используйте строки с 1 по 3, чтобы определить процент использования в бизнесе. Введите процентное значение в строке 3.

Вы можете использовать любой другой разумный метод, который точно отражает процент использования вашего бизнеса.Если вы управляете детским садом и соответствуете исключению из теста на исключительное использование для части или всей территории, которую вы используете для бизнеса, вы должны рассчитать процент использования для бизнеса для этой зоны, как описано в разделе Детское учреждение ранее. Если вы используете другой метод расчета процента вашего бизнеса, пропустите строки 1 и 2 и введите процент в строке 3.

Часть 2 — Расчет допустимого вычета

Строка 4.

Если вы подаете Приложение F (Форма 1040), укажите свой общий валовой доход, связанный с использованием вашего дома в коммерческих целях.Обычно это сумма, указанная в строке 9 Приложения F (Форма 1040).

Строки 5–7.

Используйте строки 5, 6 и 7 для коммерческого использования домашних расходов, которые были бы вычтены как личные расходы, если бы вы не использовали свой дом для бизнеса. Эти расходы включают определенные потери от несчастных случаев, проценты по ипотеке, взносы по ипотечному страхованию и налоги на недвижимость.

Налогоплательщики, требующие стандартного вычета.

Если вы подаете заявку на стандартный вычет, вы не будете включать проценты по ипотеке, взносы по ипотечному страхованию или налоги на недвижимость в строках 6 и 7; вместо этого вы потребуете полное коммерческое использование домашней части этих расходов, используя строки 14 и 15.Если вы не увеличиваете свой стандартный вычет на чистый квалифицированный ущерб от стихийных бедствий, вы не включаете потери в результате несчастных случаев в строку 5; вместо этого вы будете требовать все коммерческое использование домашней части ваших потерь от несчастных случаев в строке 27. Если вы подаете Приложение A, чтобы увеличить свой стандартный вычет на чистый квалифицированный ущерб от стихийных бедствий, см. Потери, указанные в строке 5 , далее .

. Вы можете предпочесть перечислить свои вычеты в Приложении A, чтобы требовать суммы в строках 5, 6 и 7, даже если ваши общие личные вычеты меньше стандартного вычета..

Аварийные потери, указанные в строке 5.

Укажите сумму, которую следует включить в столбец (b) строки 5, следующим образом.

Шаг 1. Заполните вариант рабочего листа Раздела A Формы 4684, рассматривая все ваши потери (и доходы) от несчастных случаев как личные расходы. Если вы перечисляете свои вычеты, при заполнении строки 17 этой версии рабочего листа формы 4684 введите 10% вашего скорректированного валового дохода без учета валового дохода и вычетов, связанных с использованием дома в коммерческих целях.Не подавайте эту версию формы 4684 на листе; вместо этого сохраните его для своих записей. Вы должны заполнить отдельную форму 4684 и приложить ее к декларации, указав только личную часть ваших потерь (и доходов) от несчастных случаев для Раздела A.

Шаг 2. Включите в столбец (b) строки 5 суммы убытков из строк 15 и 18 этой версии рабочего листа формы 4684, которые относятся к дому, в котором вы вели бизнес, и являются результатом объявленного на федеральном уровне стихийное бедствие.Если вы требуете увеличенный стандартный вычет вместо того, чтобы перечислять свои вычеты, используйте только чистый квалифицированный ущерб от стихийных бедствий в строке 15 версии рабочего листа формы 4684 для этого шага 2.

См. Инструкции к строке 33, ниже, для коммерческого использования убытков от несчастных случаев на дому, которые вы должны включить в раздел B отдельной формы 4684, которую вы прилагаете к своей декларации.

Несчастные случаи, указанные в Приложении А.

Используйте только личную часть своих потерь (и доходов) от несчастных случаев при заполнении Раздела A отдельной Формы 4684, которую вы прилагаете к своей декларации.Отдельная форма 4684, которую вы прилагаете к своей декларации, используется для подсчета потерь от несчастных случаев, которые вы можете включить в строку 15 Приложения A, и чистых квалифицированных убытков от стихийных бедствий, которые вы можете включить в строку 16 Приложения A.

Чрезмерные потери от несчастных случаев.

См. Инструкции к строке 27 ниже, чтобы вычесть часть ваших потерь от несчастных случаев для коммерческого использования вашего дома, не разрешенного из-за ограничений на вычет потерь от несчастных случаев в качестве личных расходов, включая любые убытки, которые не являются результатом федерального объявил катастрофу.

Проценты по ипотеке указаны в строке 6.

Если вы требуете стандартный вычет, не указывайте сумму в строке 6. Если вы детализируете свои вычеты, рассчитайте сумму, которую нужно включить в столбец (b) строки 6, следующим образом.

Шаг 1. Рассматривайте все уплаченные вами проценты по ипотеке как личные расходы и рассчитайте сумму, которая будет вычитаться из налогооблагаемой базы, как детализированный вычет в Приложении A. См. Pub. 936, чтобы получить дополнительную информацию о расчетах вычета процентов по ипотечному жилищному фонду и возможных ограничениях.

Шаг 2. Включите в столбец (b) строки 6 сумму вычитаемых процентов по ипотеке, рассчитанную на Шаге 1 и относящуюся к дому, в котором вы вели бизнес. Поскольку пределы вычета процентов по ипотеке в качестве личных расходов рассчитываются с использованием всех кредитов, обеспеченных вашим домом (домами), не заявляйте, что проценты по ипотеке в столбце (а) являются прямыми расходами, даже если вы используете отдельную структуру в своем доме в связь с вашей торговлей или бизнесом.

Проценты по ипотеке, указанные в Приложении А.

Когда вы рассчитываете детализированный вычет по ипотечным процентам в Приложении A, включите следующие суммы вычитаемых процентов по ипотеке, которые вы рассчитали на Шаге 1, в той степени, в которой они не вычтены в другой форме, такой как Таблица E, как расходы на аренду.

Сумма вычитаемых процентов по ипотеке, рассчитанная вами на шаге 1, не относящаяся к дому, в котором вы вели бизнес.

Личная часть вычитаемых процентов по ипотеке, которую вы включили в столбец (b) строки 6.Например, если процент вашего бизнеса в строке 3 составляет 30%, 70% суммы, указанной в столбце (b) строки 6, подлежит вычету в виде детализированного вычета в Приложении A.

Превышение процентов по ипотеке.

См. Инструкции к строке 14 ниже, чтобы вычесть часть ваших процентов по ипотеке из ссуд, использованных для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, что не разрешено в строке 6 из-за ограничений на вычет дома. проценты по ипотеке как личные расходы.

Премии по ипотечному страхованию указаны в строке 6.

Если вы подаете заявку на стандартный вычет, не указывайте страховые взносы по ипотеке в строке 6. Если вы перечисляете свои вычеты, рассчитайте сумму, которую нужно включить в столбец (b) строки 6, следующим образом.

Шаг 1. Учитывайте все взносы по ипотечному страхованию, уплаченные вами по договору ипотечного страхования, выданному после 31 декабря 2006 г., в связи с задолженностью по приобретению дома, которая была обеспечена вашим первым или вторым домом, как личные расходы и оформляйте отдельную ипотеку. Рабочий лист вычета страховых взносов в Инструкциях к Приложению А рабочего листа, чтобы рассчитать вычет для коммерческого использования вашего дома.При заполнении строки 2 этого рабочего листа для Рабочего листа для расчета вычета для коммерческого использования вашего дома введите ваш скорректированный валовой доход без учета валового дохода и вычетов, относящихся к коммерческому использованию дома. Не используйте этот рабочий лист для расчета суммы, которую нужно ввести в строку 8d Таблицы A.

Шаг 2. Включите в столбец (b) строки 6 сумму вычитаемых взносов по ипотечному страхованию, рассчитанную на шаге 1 и относящуюся к дому, в котором вы вели бизнес.

Премии по ипотечному страхованию, указанные в Приложении A.

Когда вы рассчитываете свой детализированный вычет для премий по ипотечному страхованию в Приложении A, используйте только личную часть ваших взносов по ипотечному страхованию при заполнении Таблицы вычета взносов по ипотечному страхованию для строки 8d Приложения A. Личная часть ваших взносов по ипотечному страхованию для Графика A включите следующие суммы, если они не вычтены из другой формы, такой как Приложение E, в качестве расходов на аренду.

Взносы по ипотечному страхованию, не относящиеся к дому, в котором вы вели бизнес.

Личная часть взносов по ипотечному страхованию, относящаяся к дому, в котором вы вели бизнес. Например, если процент вашего бизнеса в строке 7 составляет 30%, 70% взносов по ипотечному страхованию, относящихся к дому, в котором вы вели бизнес, включены в строку 1 Таблицы вычета взносов по ипотечному страхованию, которую вы заполняете для Приложения A.

Превышение взносов по ипотечному страхованию.

См. Инструкции к строке 14 ниже, чтобы вычесть часть взносов по ипотечному страхованию из ссуд, использованных для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, что не разрешено в строке 6 из-за ограничения на вычет Взносы по ипотечному страхованию как личные расходы.

Налоги на недвижимость, указанные в строке 7.

Если вы требуете стандартный вычет, не указывайте сумму в строке 7.Если вы перечисляете вычеты по статьям, рассчитайте сумму, которую нужно включить в строку 7, следующим образом.

Шаг 1. Если общая сумма ваших государственных и местных доходов (или, если они выбраны в вашем Приложении А, общих налогов с продаж), налогов на недвижимость и налогов на личную собственность не превышает 10 000 долларов США (5 000 долларов США при отдельной регистрации в браке) , введите все налоги на недвижимость, относящиеся к дому, в котором вы вели бизнес, в столбец (b) строки 7.

Шаг 2. Если вы не соответствуете условиям шага 1, используйте следующий рабочий лист, чтобы вычислить сумму, которую нужно включить в столбец (a) строки 7.

Строка 7 Рабочий лист

| 1. | Введите ваш штатный и местный подоходный налог (или, если вы выберете в Приложении A, ваш штатный и местный общие налоги с продаж), которые относятся к личным расходам | 1. | _____ |

| 2. | Введите все государственные и местные налоги на недвижимость, уплаченные вами за дом, в котором вы вели бизнес. | 2. | _____ |

| 3. | Укажите любые другие уплаченные вами государственные и местные налоги на недвижимость, которые являются личными расходами и не включены в строку 2 | 3. | _____ |

| 4. | Введите ваш государственный и местный налоги на личное имущество, которые относятся к личным расходам | 4. | _____ |

| 5. | Сложить строки с 1 по 4 | 5. | _____ |

| 6. | Умножьте строку 2 на процент в строке 3 рабочего листа, чтобы рассчитать вычет для коммерческого использования вашего дома | 6. | _____ |

| 7. | Вычтите строку 6 из строки 5 | 7. | _____ |

| 8. | Вычтите строку 7 из 10 000 долларов (5 000 долларов при раздельном подаче документов в браке). Если ноль или меньше, введите -0- | .8. | _____ |

| 9. | Налоги на недвижимость, указанные в строке 7. Введите меньшее значение из строки 6 или строки 8 здесь и в столбец (a) строки 7 рабочего листа, чтобы рассчитать вычет для коммерческого использования вашего дома | 9. | |

| 10. | Избыточные налоги на недвижимость указаны в строке 15. Вычтите строку 9 из строки 6 | 10. | _____ |

Налоги на недвижимость, указанные в Приложении А.

Когда вы рассчитываете детализированный вычет по государственным и местным налогам в Приложении A, включайте только личную часть ваших налогов на недвижимость в строке 5b Приложения A.

Превышение налога на недвижимость.

См. Инструкции к строке 15 ниже, чтобы вычесть часть ваших налогов на недвижимость для дома, в котором вы вели бизнес, которая не разрешена в строке 7 из-за ограничения на вычет государственных и местных налогов в качестве личных расходов.

Строки 9 и 10.

Умножьте свои общие косвенные расходы (строка 8, столбец (b)) на бизнес-процент из строки 3. Введите результат в строку 9. Добавьте эту сумму к общим прямым расходам (строка 8, столбец (a)) и введите всего по строке 10.

Строки 11–13.

Введите любые другие коммерческие расходы, не связанные с использованием дома в коммерческих целях, в строке 11. Фермеры, как правило, должны вводить свои общие расходы на ферму до вычета расходов на офис на дому.Не включайте вычитаемую часть налога на самозанятость. Сложите суммы в строках 10 и 11 и введите сумму в строку 12. Вычтите строку 12 из строки 4 и введите результат в строке 13. Это ваш предел вычета. Вы используете его, чтобы определить, можете ли вы вычесть какие-либо другие расходы на использование дома в коммерческих целях в этом году. Если вы не можете, вы перенесете их на следующий год, в котором вы будете использовать фактические расходы для расчета вычета.

Если строка 13 равна нулю или меньше, введите -0-.Вычтите свои расходы на вычитаемые проценты по ипотеке, налоги на недвижимость, убытки от несчастных случаев и любые деловые расходы, не связанные с использованием вашего дома, в соответствующих строках графика (ов) Формы 1040 или Формы 1040-SR, как объяснялось ранее в разделе . Куда вычесть .

Строки 14–23.

В строках с 14 по 20 укажите ваши не подлежащие вычету расходы на использование вашего дома в коммерческих целях. К ним относятся коммунальные услуги, страхование, ремонт и техническое обслуживание.Если вы арендуете, укажите сумму, уплаченную в строке 17. В столбце (а) введите расходы, которые приносят пользу только деловой части вашего дома (прямые расходы). В столбце (b) введите расходы, которые приносят пользу всему дому (косвенные расходы). Умножьте строку 21, столбец (b) на процент коммерческого использования (строка 3) и введите эту сумму в строку 22.

Если вы вычли фактические расходы на использование дома в коммерческих целях в своей налоговой декларации за 2019 год, укажите в строке 23 сумму из строки 41 своего рабочего листа за 2019 год.Если вы использовали упрощенный метод в 2019 году, введите в строке 23 сумму из строки 6a вашей таблицы упрощенного метода за 2019 год.

Строка 14 — Избыточные проценты по ипотеке и премии по ипотечному страхованию.

Если вы требуете стандартный вычет, укажите все проценты по ипотеке и взносы по ипотечному страхованию, уплаченные за ссуды, использованные для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, в столбце (b) строки 14. Не включайте ипотечные проценты или взносы по ипотечному страхованию по ссуде, которая не принесла выгоды вашему дому (например, ссуда под залог собственного капитала, используемая для оплаты счетов по кредитной карте, покупки автомобиля или оплаты обучения).

Если вы перечисляете вычеты в Таблице A и сумма, указанная на этапе 1 в разделе Проценты по ипотеке, указанные в строке 6 или этапе 1 в разделе Премии по ипотечному страхованию, указанные в строке 6 , ранее были меньше полной суммы процентов или страховые взносы, которые вы уплатили из-за ограничений на вычет процентов по жилищной ипотеке или взносов по ипотечному страхованию в качестве личных расходов, включают излишек, относящийся к ссудам, использованным для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, в столбце (b ) строки 14.

Пример 1.

Если вы заплатили 15000 долларов США процентов по ипотеке по ссудам, используемым для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, но вы сможете вычесть только 12000 долларов по Приложению A из-за ограничений, которые применяются к вычету процентов по жилищной ипотеке в качестве личные расходы, включите 3000 долларов (15000 — 12000 = 3000 долларов) в столбец (b) строки 14.

Пример 2.

Если вы заплатили взносы по ипотечному страхованию в размере 3000 долларов США по ссудам, используемым для покупки, строительства или существенного улучшения дома, в котором вы вели бизнес, но лист вычета взносов по ипотечному страхованию, который вы заполнили для рабочего листа, чтобы определить лимиты удержания для коммерческого использования вашего дома сумма премий по ипотечному страхованию, которую вы можете включить в столбец (b) строки 6 до 1000 долларов США, включите 2000 долларов США (3000 долларов США — 1000 долларов США) в столбец (b) строки 14.

Строка 15 — Превышение налога на недвижимость.

Если вы требуете стандартный вычет, укажите все налоги на недвижимость, уплаченные за дом, в котором вы вели бизнес, в столбец (b) строки 15.

Если вы перечисляете вычеты в Таблице А и использовали Рабочий лист Строки 7 для расчета суммы, которую нужно включить в столбец (а) строки 7, то включите сумму из строки 10 Рабочего листа 7 в столбец (а) 15; в противном случае не вводите сумму в строке 15.

Строки 26–31.

В строках с 26 по 31 укажите свой лимит вычетов на сверхнормативные потери от несчастных случаев и амортизацию.

Если вы вычли фактические расходы на использование дома в коммерческих целях в своей налоговой декларации за 2019 год, введите в строку 29 сумму из строки 42 своего рабочего листа за 2019 год. Если вы использовали упрощенный метод в 2019 году, введите в строку 29 сумму из строки 6b вашей таблицы упрощенного метода за 2019 год.

Строка 27 — Чрезмерные потери в результате несчастных случаев.

Умножьте потери от несчастных случаев, относящиеся к дому, в котором вы вели бизнес, которые превышают сумму, указанную в строке 5 (если таковая имеется), на деловой процент этих потерь и введите результат.

Строки 32–34.

В строке 32 просуммируйте все допустимые вычеты по использованию дома в коммерческих целях.

В строке 33 введите общую сумму потерь от несчастных случаев, показанную в строках 10 и 31. Введите сумму из строки 33 в строку 27 формы 4684, раздел B.Прикрепите к своей налоговой декларации заявление, показывающее, как вы рассчитали вычитаемый убыток (вы можете использовать рабочий лист в качестве приложения), и введите «См. Прилагаемый отчет» над строкой 27 формы 4684. См. Инструкции к форме 4684 для получения дополнительной информации о заполнении этого форма.

Строка 34 — это общая сумма (кроме потерь от несчастных случаев), допустимая для вычета при использовании вашего дома в коммерческих целях. Если вы подаете Приложение F (Форма 1040), введите эту сумму в строку 32 «Прочие расходы» Приложения F (Форма 1040) и введите «Использование дома в коммерческих целях» в строке рядом с записью.Не добавляйте конкретные расходы в итоговые суммы других строк Части II Приложения F (Форма 1040).

Если вы являетесь партнером, см. Где вычитать ранее для получения информации о том, как потребовать вычет.

вычетов по налогу на арендную собственность | Что вы должны знать

Быть домовладельцем может значительно увеличить ваши сбережения, но это также требует много работы. Помимо финансов и ответственности за собственное жилое пространство, вы должны найти арендаторов, обеспечить страховку и заплатить ипотеку и налоги на недвижимость.Аренда дома также может усложнить вашу налоговую ситуацию. К счастью, дядя Сэм позволяет вычесть некоторые расходы, связанные с арендой собственности. IRS требует, чтобы вычитаемые расходы были обычными и общепринятыми в арендном бизнесе, а также были необходимы для управления и содержания собственности. Мы рассмотрим некоторые налоговые вычеты, которыми должны воспользоваться арендодатели, от процентов по ипотеке и страхования до коммунальных услуг и ремонта. Подумайте также о работе с финансовым консультантом, который поможет управлять налоговыми и финансовыми последствиями ваших владений недвижимостью.

Проценты по займуБольшинство домовладельцев используют ипотеку для покупки собственного дома, и то же самое касается арендуемой недвижимости. Арендодатели с ипотекой обнаружат, что проценты по ссуде являются их крупнейшими расходами, вычитаемыми из налогооблагаемой базы. Чтобы уточнить, вы не можете вычесть часть ипотечного платежа, которая идет на основную сумму кредита. Вместо этого вычет применяется только к платежам по процентам. Эти компоненты будут указаны отдельно в вашем ежемесячном отчете, поэтому на них легко ссылаться.Просто умножьте ежемесячную сумму на 12, чтобы получить общий годовой процент.

Помимо процентов по ипотеке, вы можете вычесть комиссию за оформление и баллы, использованные для покупки или рефинансирования вашей арендуемой собственности, проценты по необеспеченным кредитам, использованным для улучшений, и проценты по кредитной карте для покупок, связанных с вашей арендуемой недвижимостью. Приходите время уплаты налогов, вы, должно быть, уже потратили деньги на эти покупки, чтобы соответствовать требованиям. Поскольку может быть сложно определить, что считается и как регистрировать эти посторонние проценты, подумайте о том, чтобы проконсультироваться с бухгалтером или финансовым консультантом.

Налог на имуществоПрактически все органы власти штата и местного самоуправления собирают налог на собственность. В зависимости от местоположения вашей арендуемой собственности они могут варьироваться от нескольких сотен долларов до сотен тысяч. Вы можете узнать точную ставку налога в вашем регионе, проверив сводку условного депонирования или обратившись к своему налоговому специалисту. Если в вашем штате есть требования к лицензированию аренды, вы также можете вычесть любые сопутствующие арендодательские сборы или лицензионные сборы за аренду на время отпуска.

Если вы управляете краткосрочной арендой, в вашем штате, городе, округе или поселке может взиматься плата, известная как налог на проживание.Подобно налогу с продаж, вы также можете вычесть налог на проживание. Кстати, если вы платите налог с продаж на товары, связанные с бизнесом, налоги на заработную плату и социальное обеспечение для сотрудников или сборы за инспекцию, не забудьте вычесть их.

Страховые взносыКредиторы могут оговорить, что домовладельцы получат страховой полис до обеспечения своей ипотеки. К счастью, любая форма страхования считается обычными и необходимыми расходами на аренду недвижимости и, следовательно, подлежит вычету.Вычет распространяется на базовое страхование домовладельцев, а также на страхование особых рисков и ответственности.

Если у вас есть сотрудники, вы также можете вычесть расходы на их медицинское страхование и компенсацию работникам. Хотя страховые взносы, как правило, немного выше при аренде, это повышение может помочь компенсировать это. Арендодатели также могут вычесть убытки, в том числе вызванные ураганами, землетрясениями, наводнениями и кражами.

АмортизацияСо временем износ и устаревание снижает стоимость вашего арендуемого имущества и его содержимого.Этот процесс, известный как амортизация, не облагается налогом. Вы можете потребовать амортизацию, как только ваш дом или квартира будет сдана в аренду, даже если у вас еще нет арендаторов. Вычет может быть произведен на ожидаемый срок службы имущества, но его необходимо распределить на несколько лет. Здесь важно отметить, что стоимость строения может обесцениться, но не стоимость земли.

Вы также можете заявить о стоимости оборудования, которое помогает вам вести свой бизнес по аренде, например, вашего компьютера или автомобиля, а также улучшений, которые вы вносите в собственность, которые повышают ценность, адаптируют ее использование или продлевают срок ее службы.Это может включать установку новой крыши, добавление мебели или обновление бытовой техники. Чтобы считаться расходом, вычитаемым из налогооблагаемой базы, необходимо ожидать, что он продлится более года, будет иметь ценность для вашего арендного бизнеса и со временем потеряет свою ценность. Публикация IRS 946 «Как амортизировать собственность» может помочь вам сориентироваться в этом иногда запутанном процессе.

Техническое обслуживание и ремонтНесмотря на то, что улучшение жилищных условий подлежит вычету посредством амортизации, налоговый кодекс позволяет отдельно вычитать определенные затраты на ремонт и техническое обслуживание.Большая разница в том, что эти усилия сохраняют вашу собственность в пригодном для аренды состоянии, но не добавляют значительной стоимости. Подумайте о покраске, настройке сантехники, очистке фильтров HVAC, опрыскивании от вредителей и озеленении.

Если вы наняли кого-то другого для выполнения работы, вы можете вычесть затраты на рабочую силу. То же самое касается менеджеров по недвижимости или менеджеров на месте, если вы решите нанять их. Если вы выберете подход «сделай сам», вы можете вычесть любую арендную плату за инструменты и оборудование. Сборы ассоциации домовладельцев и кондоминиумов также подлежат вычету по тому же принципу.

Коммунальные услугиКаждый домовладелец по-своему управляет коммунальными услугами. Если вы решите оплачивать такие вещи, как газ, электричество, вода, отопление и кондиционер для своего арендатора, они не будут облагаться налогом. Если вы платите за интернет, кабельное или спутниковое телевидение, вы также можете вычесть их как расходы на коммунальные услуги. Даже если ваш арендатор согласится возместить вам расходы на коммунальные услуги позже, вы можете продолжать подавать вычет арендуемой собственности и требовать возмещения в качестве дохода.

Юридические и профессиональные вознагражденияАрендодатели могут удерживать определенные профессиональные сборы в отношении арендуемой собственности. Если вы используете CPA или компьютерное программное обеспечение для подготовки налоговой декларации, не забудьте вычесть стоимость.

Нанять юриста для надзора за оформлением арендных документов в любое время года? Вычтите непомерную почасовую оплату. Воспользуйтесь услугами агента по недвижимости, чтобы найти своих арендаторов? Вычтите комиссию. Рекламировать недвижимость в газете, по радио или в Интернете? Вычтите эти рекламные доллары.

Даже услуги консультанта могут быть списаны, если вы встречаетесь для обсуждения аренды недвижимости. Если вам придется кого-то выселить, этот вычет поможет покрыть судебные издержки и судебные издержки.

Все они считаются операционными расходами и должны вычитаться как таковые. Однако вы не можете вычесть судебные издержки, использованные для защиты права собственности на вашу собственность или восстановления и улучшения собственности.

Путешествия и транспортЕсли вы — арендодатель, который путешествует по нескольким объектам или ваша аренда находится далеко от вашего места жительства, ваши транспортные расходы вычитаются.Это включает в себя оплату показа вашей арендуемой собственности, сбор арендного дохода и сохранение вашей арендуемой собственности в течение года. Однако из этой политики не подпадают любые разумные поездки на работу на регулярной основе.

Путешествие можно вычесть двумя способами: по фактическим расходам или по стандартной ставке миль. На 2020 год стандартная ставка пробега для использования в бизнесе составляла 57,5 центов за милю.

Офисные помещенияНезависимо от того, ведете ли вы бизнес в коммерческой недвижимости или в дополнительной спальне, вы можете вычесть сопутствующие расходы.Квадратные метры или стоимость аренды, вероятно, будут самыми большими расходами, но вы можете включить стоимость принтера, чернил, телефонной линии, компьютерного программного обеспечения и всего остального, что вы используете для выполнения работы.

Храните документацию о покупках, которые вы делаете, и записывайте время, которое вы тратите на управление арендуемой недвижимостью. Поскольку это один из наиболее часто встречающихся вычетов, убедитесь, что вы честно говорите о разбивке между использованием в бизнесе и в личных целях.

Как получить вычет по налогу на арендуемую недвижимостьКак правило, вы должны подавать налоговые вычеты по арендной собственности в том же году, когда вы оплачиваете расходы, используя форму Приложения E.Процесс станет более управляемым, если вы будете вести подробный учет всех доходов и расходов, связанных с недвижимостью, по мере их возникновения. Кроме того, если вы когда-либо проходили аудит, вам нужно будет предоставить доказательства для каждого удержания, о котором вы заявляете.