Сущность лизинга, формы и виды лизинга: финансовый, операционный, международный.

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

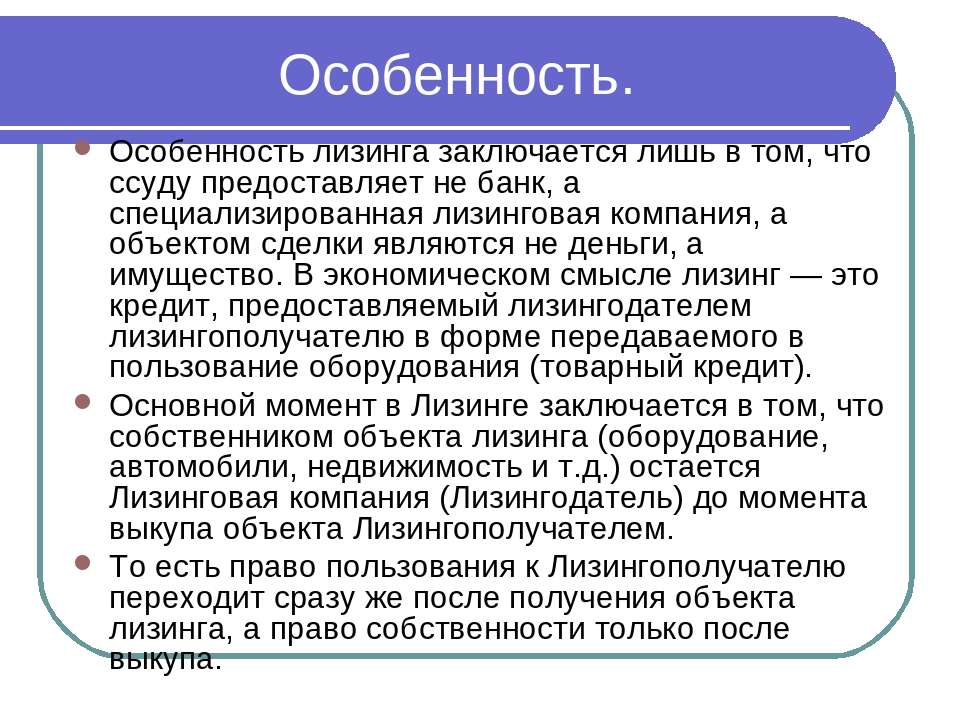

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

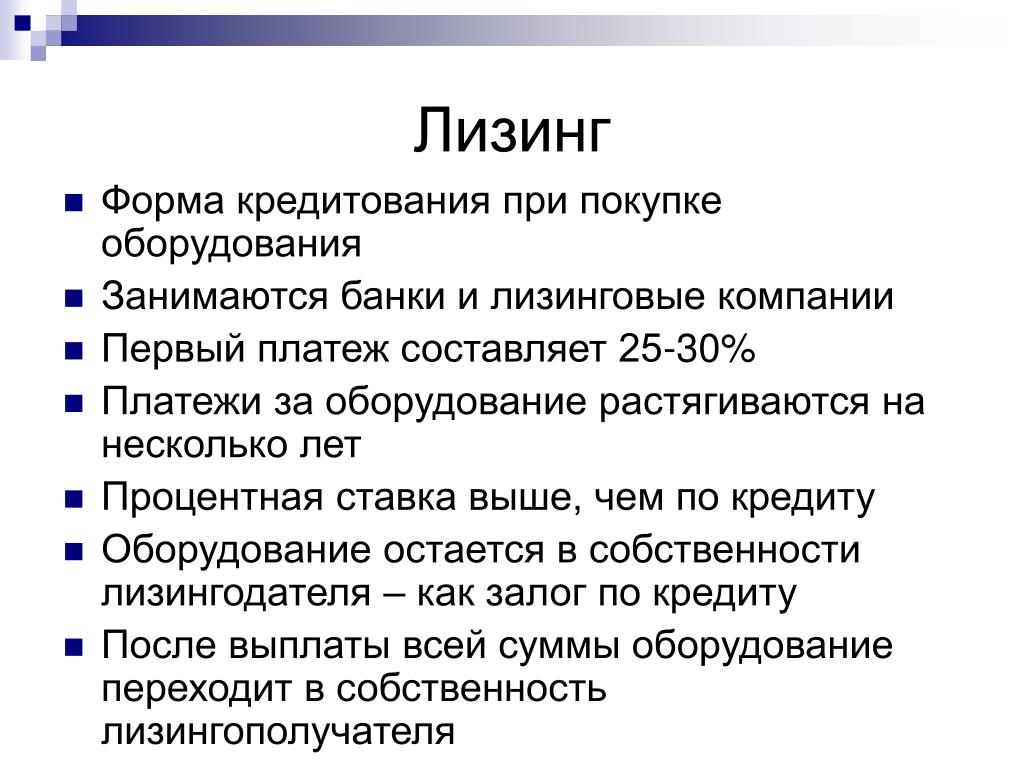

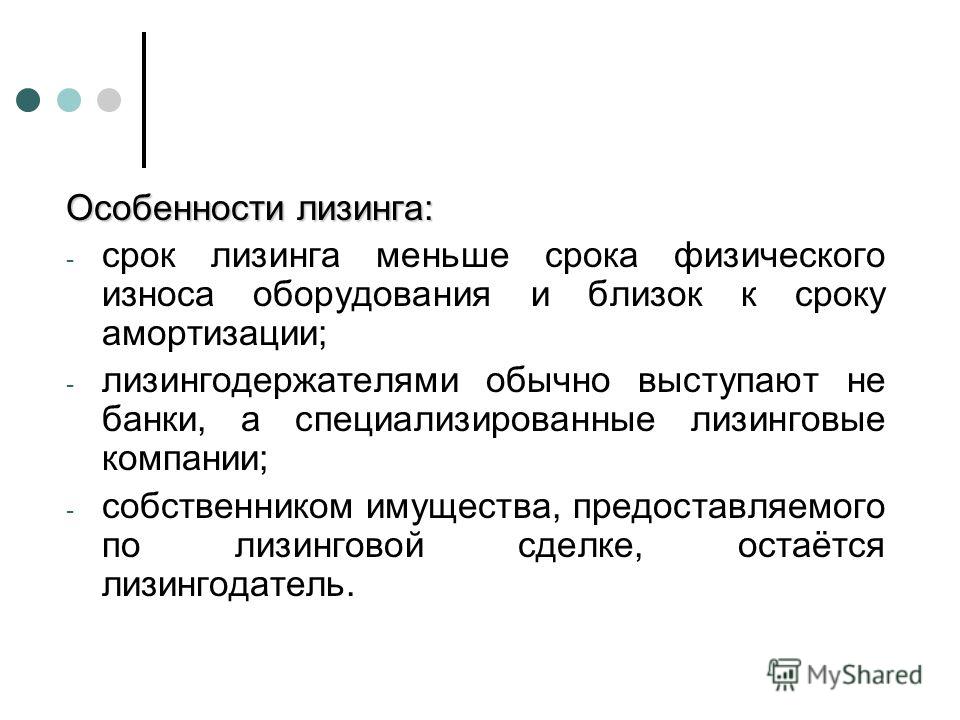

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

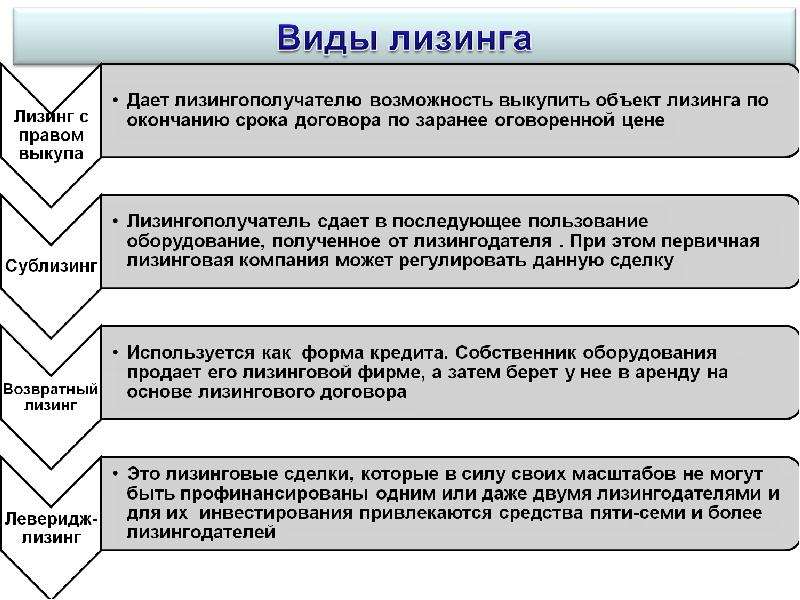

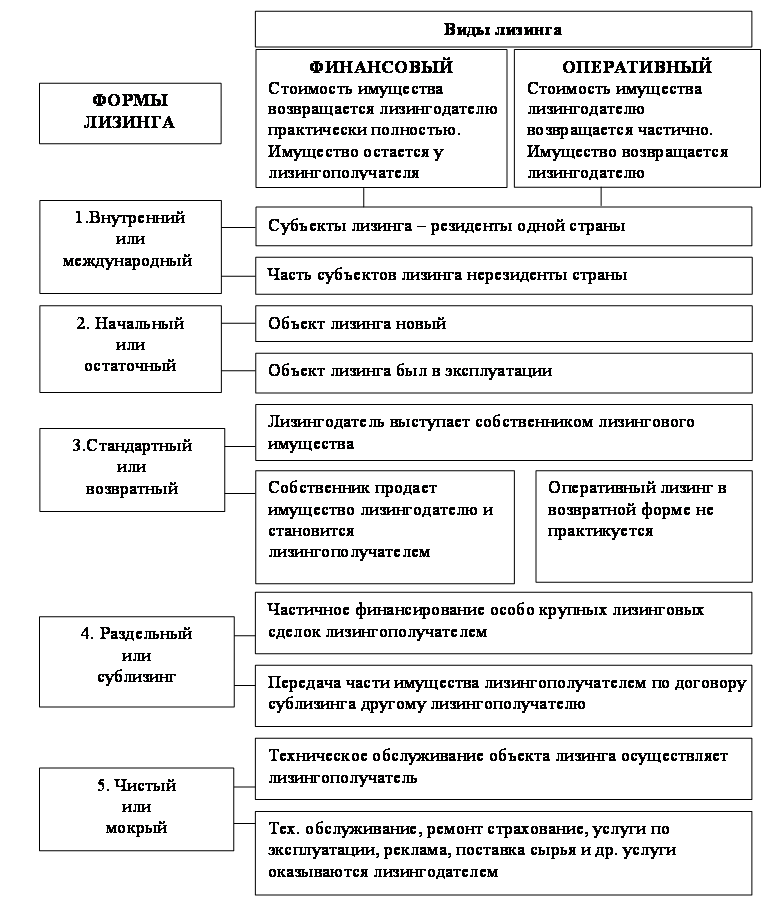

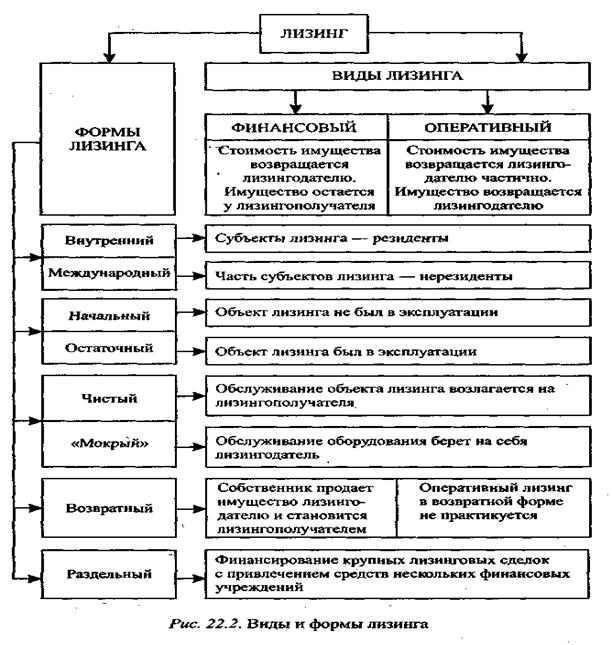

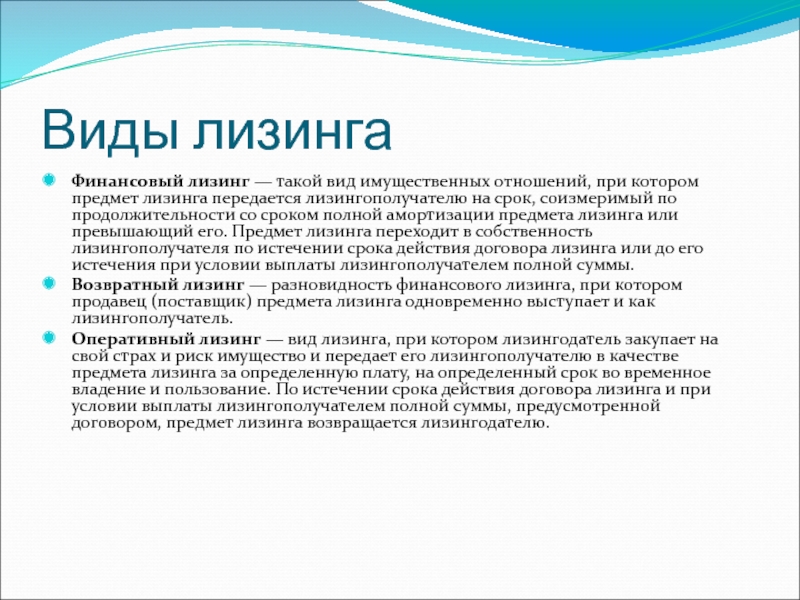

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

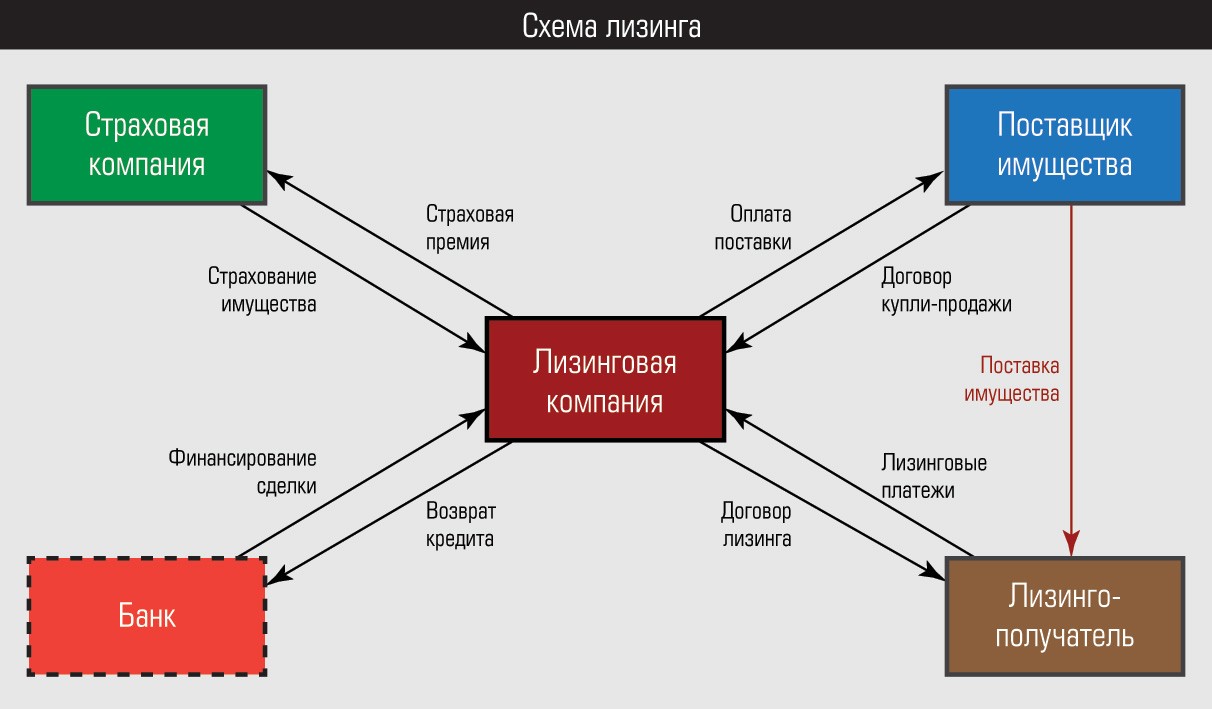

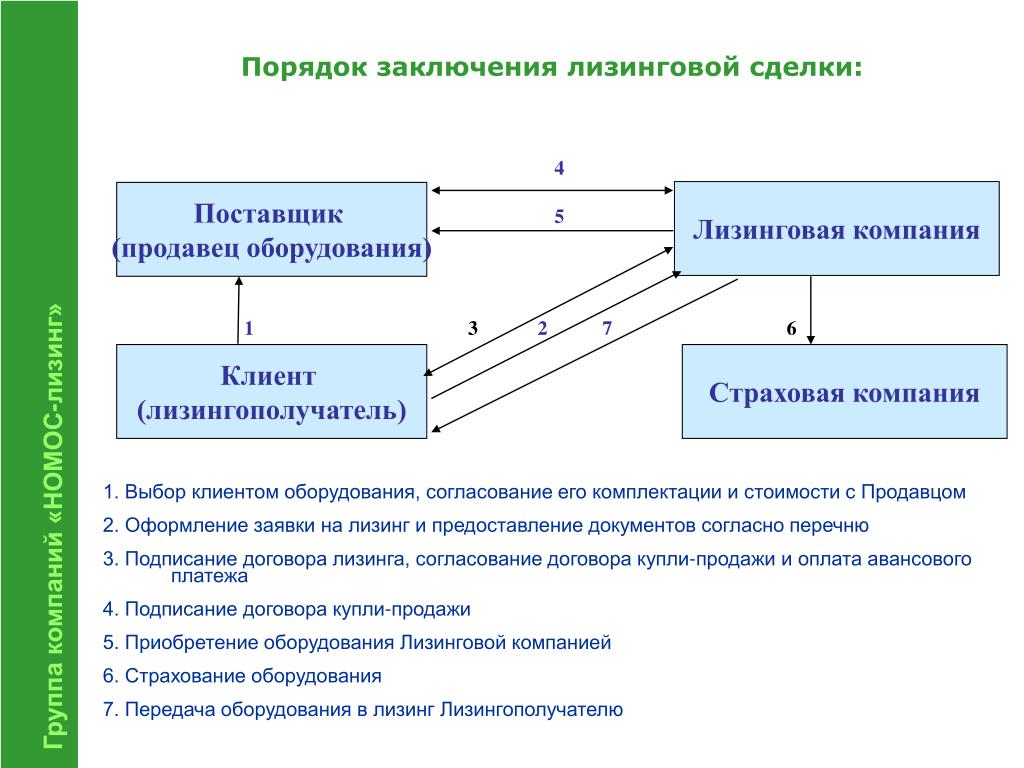

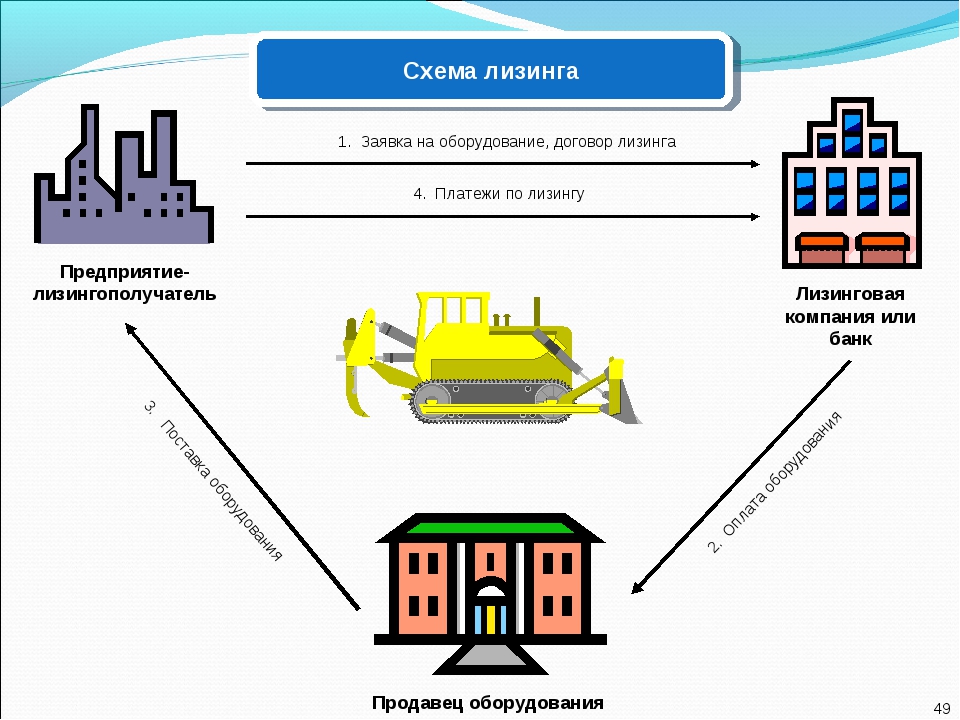

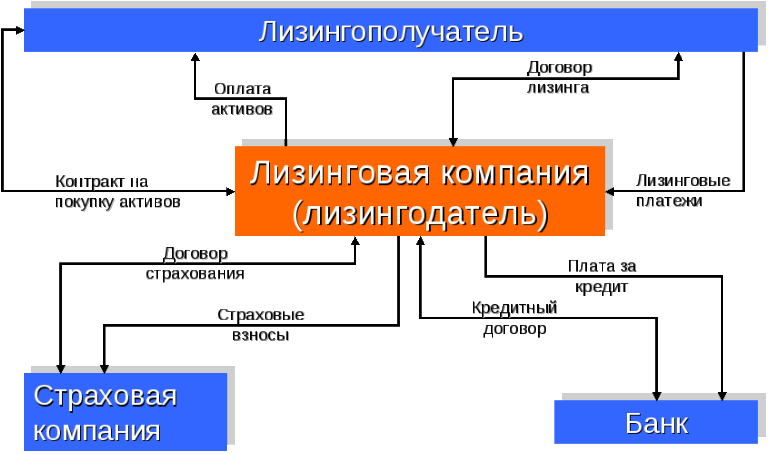

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

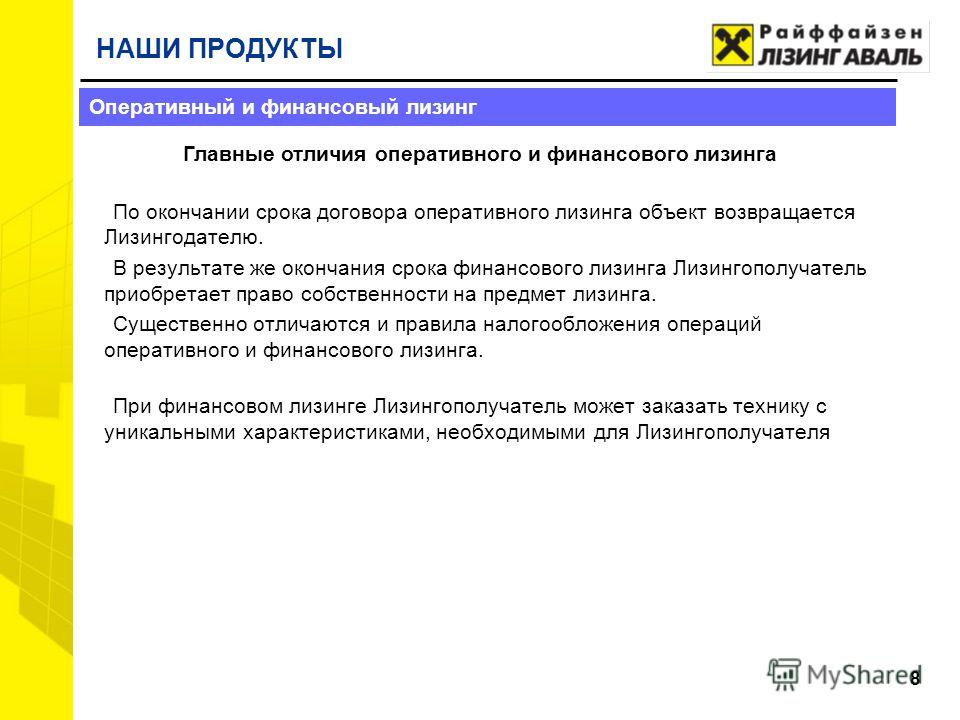

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

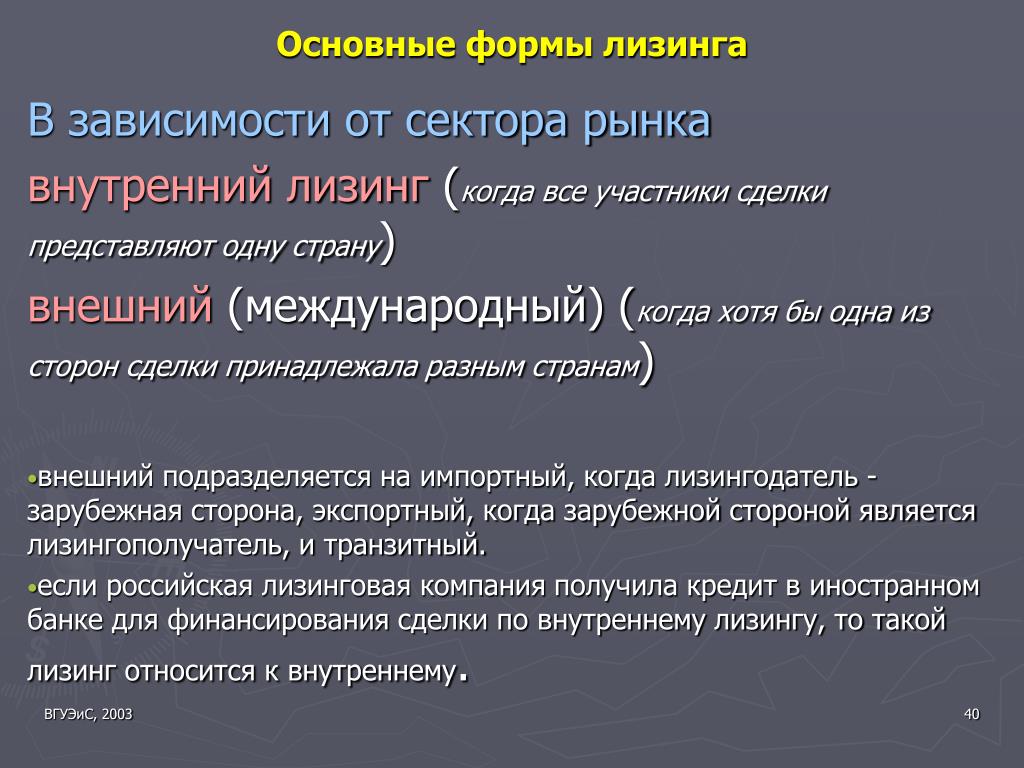

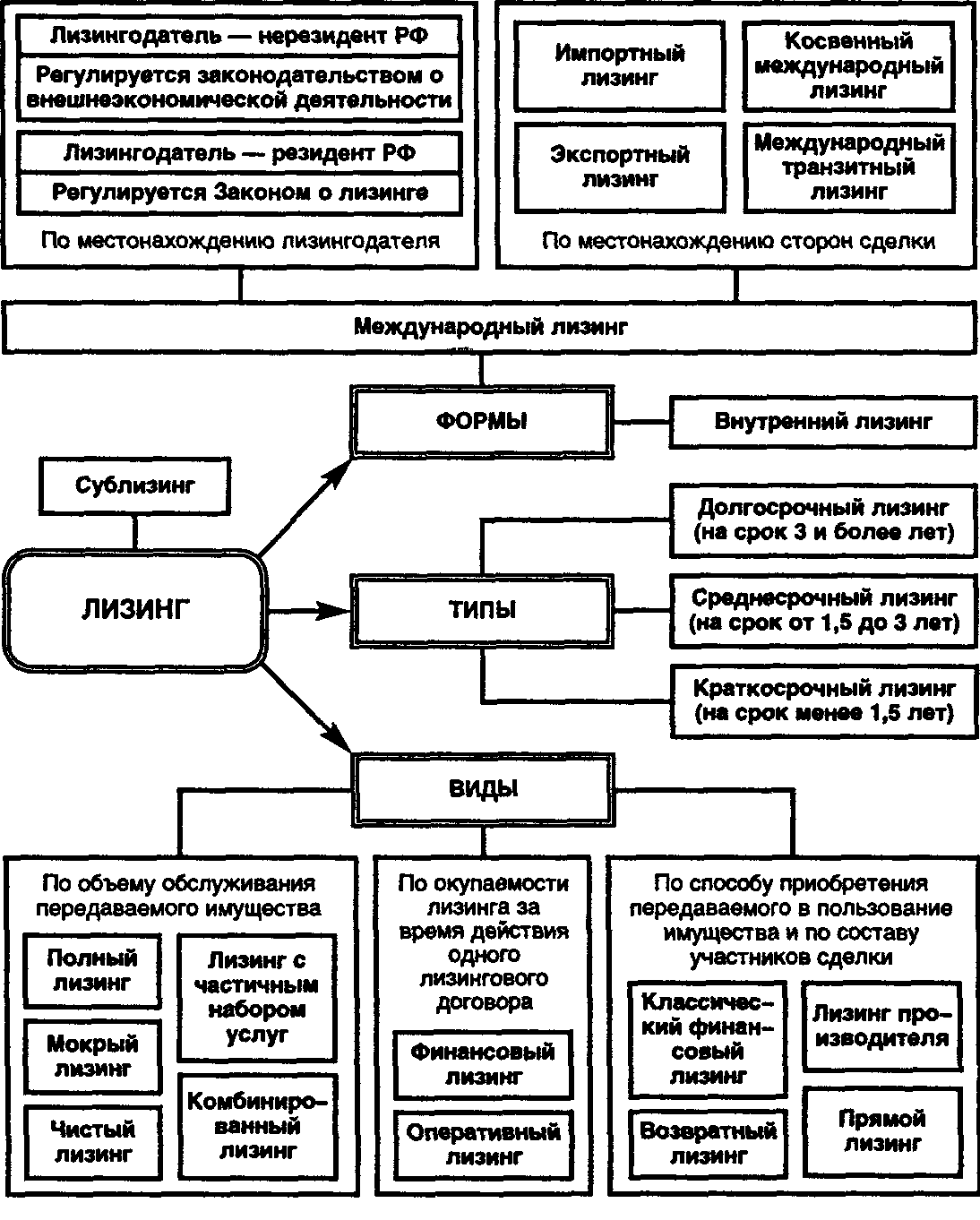

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

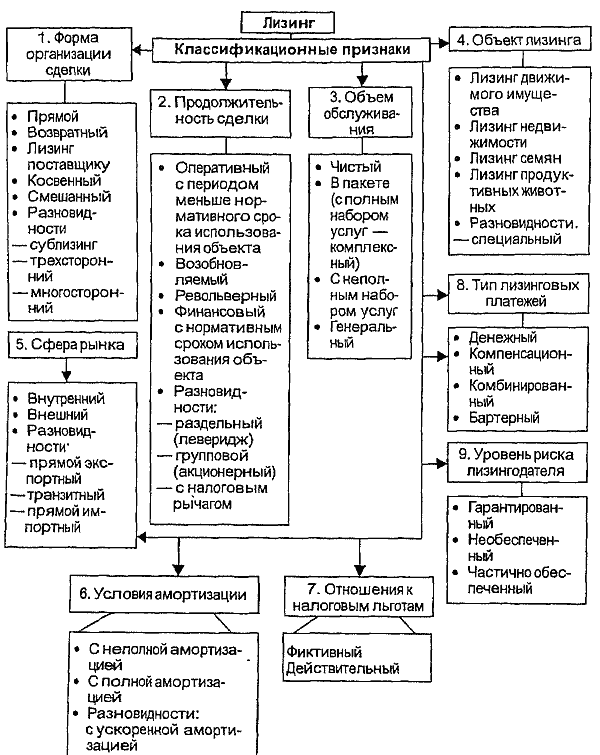

Формы и виды лизинга

Сущность лизинга

Определение 1

Лизинг представляет собой особую форму кредитования, к которой обычно прибегают фирмы при покупке дорогостоящих основных средств (например, машин, оборудования и т. д.) или физические лица при покупке товаров долгосрочного использования.

Иногда лизинг представляет собой долгосрочную аренду имущества с правом его полного выкупа по истечении некоторого периода времени.

По своей сути, лизинг представляет собой аренду чего-либо (машин, оборудования, недвижимости, автомобиля и т. д.), однако не напрямую, а посредством лизинговой фирмы. К примеру, бизнесмен может обратиться в подобную фирму с просьбой приобрести необходимое для себя оборудование. В свою очередь, лизинговая фирма покупает необходимое для предпринимателя оборудование за свои средства, а затем сдает его предпринимателю в долгосрочную аренду. В будущем предприниматель, при необходимости, может выкупить это оборудование.

д.), однако не напрямую, а посредством лизинговой фирмы. К примеру, бизнесмен может обратиться в подобную фирму с просьбой приобрести необходимое для себя оборудование. В свою очередь, лизинговая фирма покупает необходимое для предпринимателя оборудование за свои средства, а затем сдает его предпринимателю в долгосрочную аренду. В будущем предприниматель, при необходимости, может выкупить это оборудование.

В качестве предмета лизинга могут выступать инвестиционные товары и целые предприятия, оборудование, здания и сооружения, транспортные автомобили и т. д.

Экономические агенты могут прибегать к лизингу, например, в случае если у них нет возможности получить банковский кредит; также лизинг может быть приемлемым вариантом для предпринимателя, испытывающего трудности с привлечением долгосрочных инвестиций и т. д.

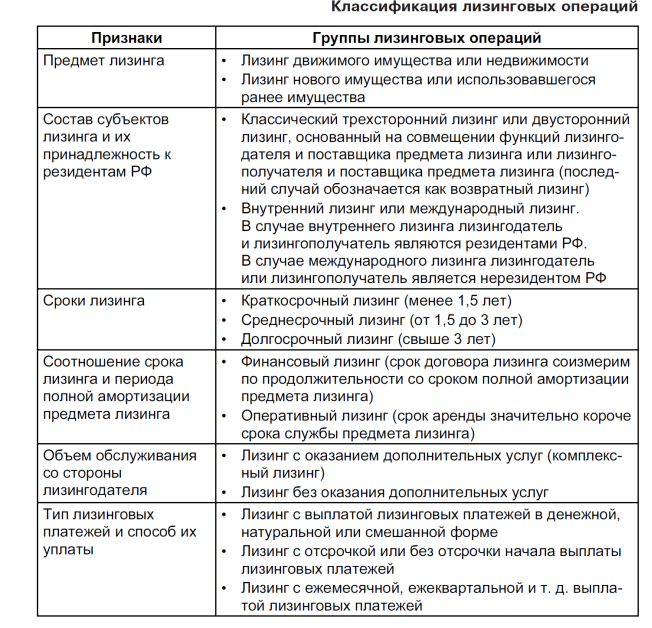

Виды лизинга

Что касается видов лизинга, то основными из них являются операционный, финансовый, а также возвратный.

- Финансовый лизинг (его еще часто называют финансовой арендой).

Обычно срок договора финансовой аренды сопоставим с периодом полезного использования объекта лизинга. В большинстве случаев, по завершении договора финансового лизинга остаточная стоимость объекта невелика. Это создает условия для перехода объекта лизинга в собственность лизингополучателя, без какой-либо дополнительной оплаты. Финансовый лизинг – один из высокоэффективных и наиболее популярных способов привлечения целевого финансирования для приобретения дорогостоящего оборудования, недвижимости, транспортных средств и т. д.

Обычно срок договора финансовой аренды сопоставим с периодом полезного использования объекта лизинга. В большинстве случаев, по завершении договора финансового лизинга остаточная стоимость объекта невелика. Это создает условия для перехода объекта лизинга в собственность лизингополучателя, без какой-либо дополнительной оплаты. Финансовый лизинг – один из высокоэффективных и наиболее популярных способов привлечения целевого финансирования для приобретения дорогостоящего оборудования, недвижимости, транспортных средств и т. д. - Оперативный лизинг представляет собой, по сути, аренду оборудования, недвижимости, транспортных средств и другого имущества. В большинстве случаев срок договора оперативного лизинга значительно меньше периода полезного использования объекта лизинга. По завершению периода договора объект лизинга чаще всего возвращается лизингодателю или же, что реже – передается в аренду повторно, или, в порядке исключения, выкупается арендатором по остаточной стоимости.

Ставка процента по оперативному лизингу обычно несколько выше, нежели по финансовому.

Ставка процента по оперативному лизингу обычно несколько выше, нежели по финансовому. - Возвратный лизинг – это, по сути, разновидность финансового лизинга. При возвратном лизинге поставщик объекта лизинга обычно является также лизингополучателем. Это, фактически, своеобразная форма получения кредита под залог основных средств, в большинстве случаев применяемая для получения дополнительной экономической выгоды благодаря различиям в налогообложении.

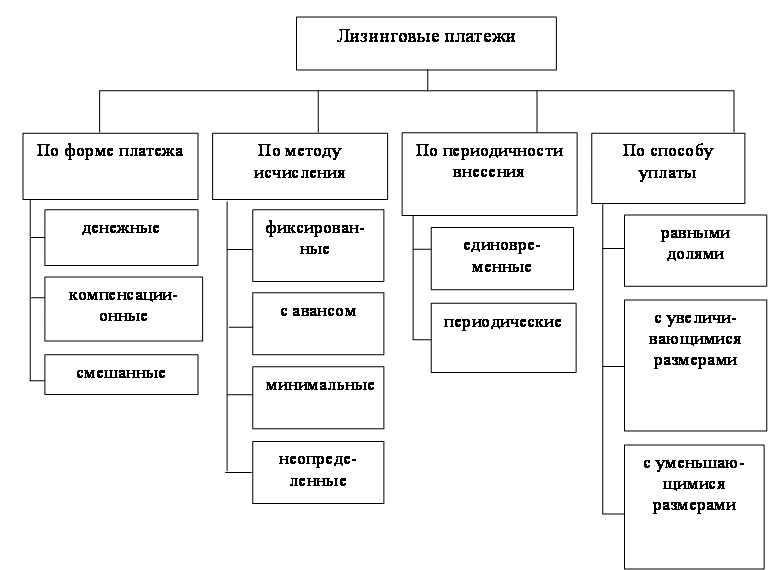

Виды графиков платежей по лизингу

Среди наиболее популярных графиков осуществления лизинговых платежей можно выделить:

- регрессивный (платеж производится ежемесячно и постепенно уменьшается на протяжении срока лизинга)

- аннуитетный (неизменная сумма платежа на протяжении всего срока лизинга)

- сезонный (график платежей строится в зависимости от некоторых переменных, связанных с сезонными колебаниями экономической конъюнктуры).

На практике встречаются и менее популярные виды лизинга, среди которых можно выделить раздельный (кредитный), а также прямой лизинг и т. д.

д.

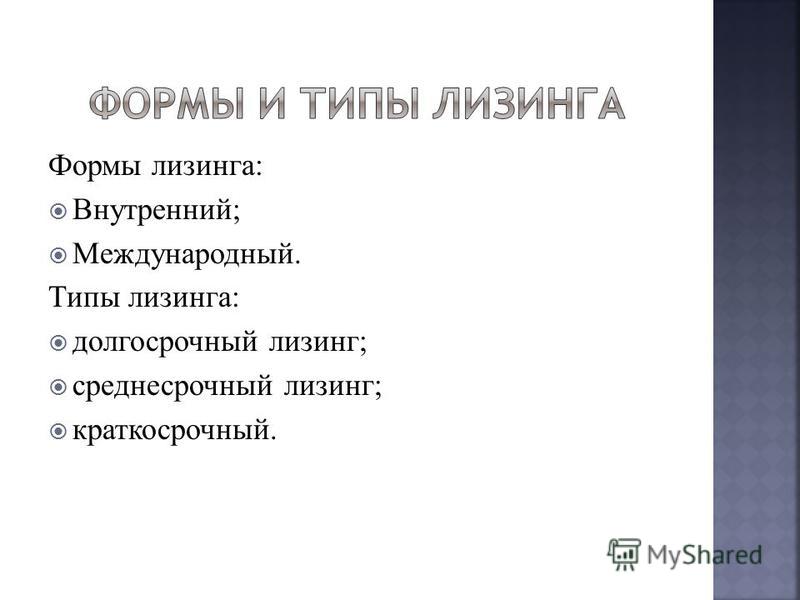

Формы лизинга

В настоящее время рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. В соответствии с Законом о лизинге основными формами лизинга являются:

При осуществлении внутреннего лизинга лизингодатель и лизингополучатель являются резидентами Российской Федерации.

При осуществлении международного лизинга лизингодатель или лизингополучатель является нерезидентом Российской Федерации.

Также можно выделить финансовый, возвратный, оперативный лизинг.

Финансовый лизинг

При таком виде лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать его лизингополучателю в качестве предмета лизинга за определенную плату на определенный срок и на определенных условиях во временное владение и в пользование.

Срок, на который предмет лизинга передается лизингополучателю, соизмерим по продолжительности со сроком полной амортизации предмета лизинга или превышает его.

Предмет лизинга переходит в собственность лизингополучателя по истечении срока действия договора лизинга или до его истечения при условии выплаты лизингополучателем полной суммы, предусмотренной договором лизинга, если иное не предусмотрено договором лизинга.

Итак, финансовый лизинг характеризует следующее:

лизингодатель закупает имущество для последующей передачи его в лизинг по указанию лизингополучателя;

кроме лизингодателя и лизингополучателя в сделке участвует третья сторона — продавец объекта сделки;

продолжительный период лизингового договора, соизмеримый со сроком амортизации или превышающий его;

невозможность завершения договора и перехода права собственности до выплаты лизингополучателем полной суммы.

Возвратный лизинг

Представляет собой разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель. По договору о возвратном лизинге организация, владеющая имуществом, продает право собственности на это имущество другой фирме и одновременно оформляет договор о его аренде на определенный срок с выполнением некоторых условий.

Фирмой, предоставляющей капитал, может быть страховая компания, банк, специализированная лизинговая компания и т. д. Таким образом, у организации появляются дополнительные финансовые средства. Причем данный вид аренды предусматривает, как правило, переход права собственности на объект соглашения к организации после совершения последнего платежа. В данной ситуации сохранен один из критериев, позволяющий относить данный вид сделок к группе финансового лизинга.

По экономическому смыслу данная операция сходна с кредитованием лизингополучателя, когда объект лизинга выступает в качестве гарантии, залога. Тем не менее, есть и существенное отличие, а именно: объект лизинга формально является собственностью лизингодателя, что способствует повышению гарантии выполнения своих обязательств лизингополучателем.

Тем не менее, есть и существенное отличие, а именно: объект лизинга формально является собственностью лизингодателя, что способствует повышению гарантии выполнения своих обязательств лизингополучателем.

Смысл таких отношений состоит в том, что предприятие, нуждающееся в оборотных средствах и не имеющее возможности их получить иначе, как продав часть своего имущества (производственных основных средств), реализует его лизинговой компании, одновременно заключая с ней договор лизинга на это же имущество и соответственно продолжая им пользоваться.

Оперативный лизинг

При этом лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату на определенный срок и на определенных условиях во временное владение и в пользование. Срок, на который имущество передается в лизинг, устанавливается договором.

Как правило, оперативный лизинг характеризуется более коротким сроком договора, что не дает возможность получить лизингодателю полную стоимость сдаваемого оборудования. По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю. Причем необходимо обратить внимание на то, что лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга. При этом повторная сдача такого оборудования возможна только по договору аренды, так как арендодатель уже не приобретает специально имущества, необходимого лизингополучателю, а сдает имеющееся в наличии. При оперативном лизинге предмет лизинга может быть передан в аренду неоднократно в течение полного срока его амортизации. При оперативном лизинге расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в лизинг объектов, не покрываются лизинговыми платежами в течение одного лизингового договора. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантии окупаемости затрат. К оперативному лизингу относится и револьверный лизинг, при котором арендатору последовательно требуется различное оборудование, которое он и получает по истечении оговоренного срока.

По истечении срока действия договора лизинга и при условии выплаты лизингополучателем полной суммы, предусмотренной договором, предмет лизинга возвращается лизингодателю. Причем необходимо обратить внимание на то, что лизингополучатель не имеет права требовать перехода права собственности на предмет лизинга. При этом повторная сдача такого оборудования возможна только по договору аренды, так как арендодатель уже не приобретает специально имущества, необходимого лизингополучателю, а сдает имеющееся в наличии. При оперативном лизинге предмет лизинга может быть передан в аренду неоднократно в течение полного срока его амортизации. При оперативном лизинге расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в лизинг объектов, не покрываются лизинговыми платежами в течение одного лизингового договора. Ставка лизинговых платежей обычно выше, чем при финансовом лизинге, из-за отсутствия гарантии окупаемости затрат. К оперативному лизингу относится и револьверный лизинг, при котором арендатору последовательно требуется различное оборудование, которое он и получает по истечении оговоренного срока.

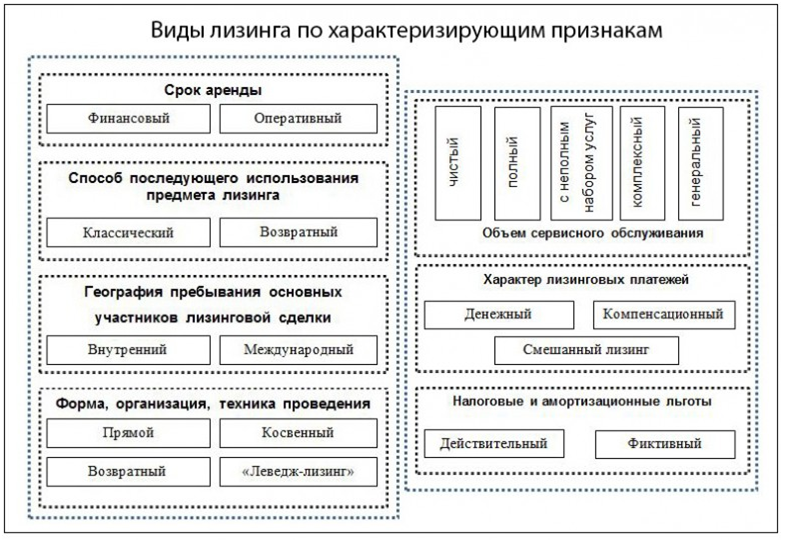

По объему обслуживания передаваемого в лизинг имущества выделяют:

чистый лизинг – обслуживание оборудования возлагается на лизингополучателя;

полный лизинг (лизинг с полным набором услуг) – обслуживание оборудования возлагается на лизингодателя;

частичный лизинг (лизинг с частичным набором услуг) – различные функции по обслуживанию оборудования распределяются на договорной основе между лизингодателем и лизингополучателем.

По типу финансирования лизинговой операции различают:

срочный лизинг – имеет место одноразовая аренда имущества;

возобновляемый (револьверный) лизинг – имеет место продление договора лизинга на следующий период после истечения первого срока контракта (при осуществлении возобновляемого лизинга объекты лизинга через определенное время в зависимости от износа по желанию лизингополучателя могут быть заменены на более совершенные образцы).

Классическому лизингу свойственен трехсторонний характер взаимоотношений. Однако в зависимости от экономических условий число участников сделки может увеличиваться или сокращаться. Кроме продавца, лизингодателя и лизингополучателя в ряде случаев в сделке участвуют брокерские лизинговые фирмы, которые непосредственно не занимаются предоставлением имущества, играют роль посредников между продавцом, лизингодателем и лизингополучателем, а также консалтинговые компании, трастовые корпорации и банки.

Классическому лизингу свойственен трехсторонний характер взаимоотношений. Однако в зависимости от экономических условий число участников сделки может увеличиваться или сокращаться. Кроме продавца, лизингодателя и лизингополучателя в ряде случаев в сделке участвуют брокерские лизинговые фирмы, которые непосредственно не занимаются предоставлением имущества, играют роль посредников между продавцом, лизингодателем и лизингополучателем, а также консалтинговые компании, трастовые корпорации и банки.

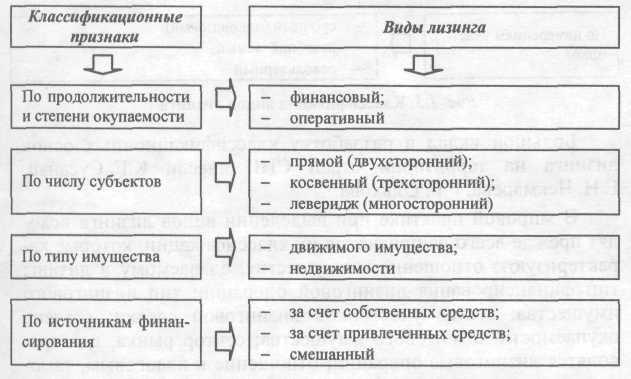

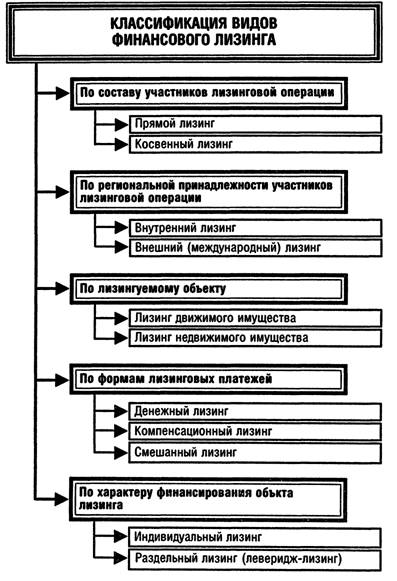

В зависимости от состава участников (субъектов) сделки выделяют следующие виды лизинга:

прямой лизинг – собственник имущества (продавец) самостоятельно сдает объект в лизинг (двусторонняя сделка).

косвенный лизинг – передача имущества в лизинг происходит через посредника (в данном случае может иметь место сделка с большим числом участников).

В зависимости от типа имущества различают:

лизинг движимого имущества (машинно-технический лизинг)

лизинг недвижимого имущества.

По степени окупаемости имущества лизинг подразделяют на:

лизинг с полной окупаемостью, когда в течение срока действия одного лизингового договора происходит полная выплата лизингодателю стоимости имущества

лизинг с неполной окупаемостью, когда в течение срока действия одного лизингового договора окупается только часть стоимости имущества.

Договор лизинга может включать в себя условия оказания дополнительных услуг и проведения дополнительных работ.

Дополнительные услуги (работы) — услуги (работы) любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга лизингополучателем и непосредственно связанные с реализацией договора лизинга. Перечень, объем и стоимость дополнительных услуг (работ) определяются соглашением сторон.

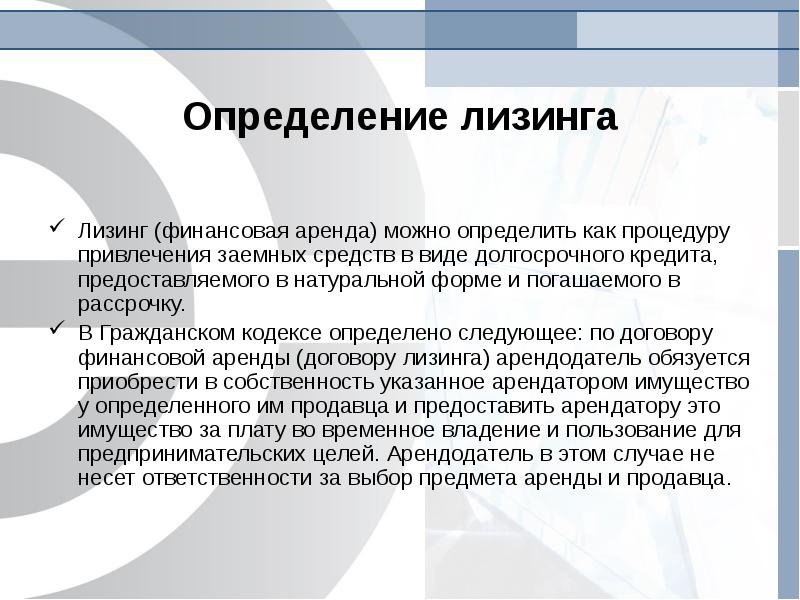

Понятие и характеристика финансовой аренды (лизинга)

Понятие финансовой аренды

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей

арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК

РФ) определяет финансовую аренду следующим образом:

34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей

арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК

РФ) определяет финансовую аренду следующим образом:

По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Правда, следует признать, что любое определение финансовой аренды является ограниченным

и не может учесть всех форм и проявлений этого кредитного-инвестиционного инструмента.

Согласно определению Европейской федерации национальных ассоциаций по лизингу

оборудования (Leaseurope): «Аренда — это соглашение между собственником имущества

(арендодателем) и арендатором, согласно которому первый передает право пользования активом

арендатору на оговоренный срок в обмен на периодические выплаты» (также широко

известно определение лизинга, установленное Конвенцией УНИДРУА, см. стр. 18).

стр. 18).

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской Федерации и Федеральный закон «О финансовой аренде (лизинге)» от 29 октября 1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

Лизингодатель остается собственником оборудования, в то время как лизингополучатель приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении определенного срока лизингополучатель может приобрести право собственности по договоренности с лизингодателем.

Согласно международной практике, лизинг представляет собой подвид арендных отношений,

который характеризуется тем, что: а) лизингополучатель не приобретает права собственности

на объект лизинга; б) риски и выгоды от пользования объектом лизинга лежат на лизингополучателе;

в) оплата производится в рассрочку и (обычно) покрывает полную стоимость

объекта лизинга и требуемую норму доходности лизингодателя1.

|

1В целом, участники сделки имеют значительную свободу в определении договорных условий, которые регулируют их взаимоотношения. Сделка регулируется Гражданским кодексом и некоторыми другими правовыми актами и может быть реализована либо с помощью заключения дополнительных соглашений, либо непосредственно при составлении договора лизинга. |

Чаще всего при финансовой аренде лизингодатель приобретает для передачи в лизинг выбранный лизингополучателем объект лизинга у выбранного лизингополучателем продавца. Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой сделки страховой компании 2.

|

2При лизинге автомобилей может дополнительно страховаться гражданская

ответственность лизингополучателя при эксплуатации Предмета лизинга. |

Основные черты финансовой аренды

Финансовая аренда (лизинг) — характеризующаяся длительным сроком контракта и амортизацией всей или большей части стоимости арендуемого имущества. Фактически финансовая аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

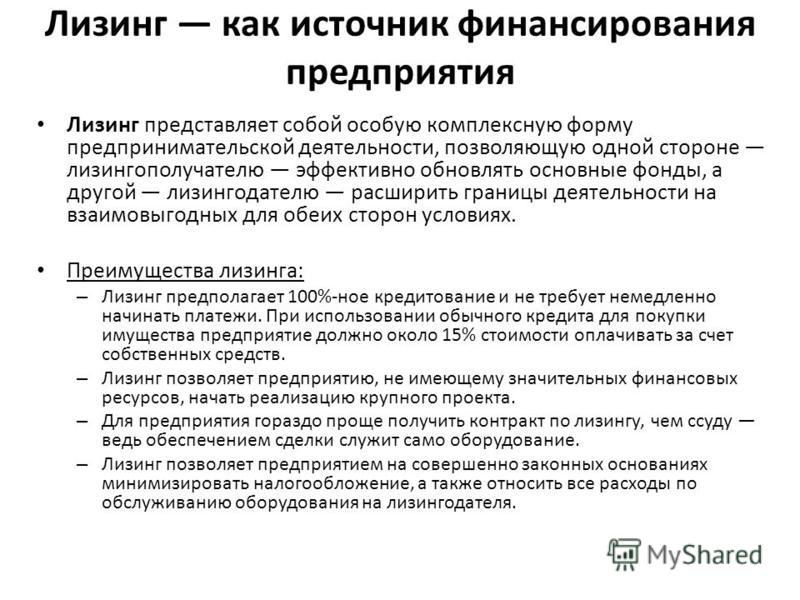

Преимущества лизинга

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств:

|

Международная практика |

Российская специфика |

|

Относительно более дешевый вид финансирования капитальных затрат | |

|

За счет эффекта масштаба и/или положения на рынке лизинговая компания может получить финансирование по более низким ставкам либо предложить более выгодные финансовые условия. |

Часто российские лизинговые компании создаются ФПГ, либо банками для целей модернизации компаний группы или оптимизации налогообложения. В результате их кредитный рейтинг может уступать рейтингам потенциальных лизингополучателей. |

|

Экономический эффект от использования налоговых льгот. |

Снижение базы по налогу на прибыль и налога на имущество. |

|

Относительная гибкость как инструмента средне- и долгосрочного финансирования: | |

|

Лизинг предполагает 100%-е финансирование инвестиционного проекта и не требует немедленного начала платежей. Арендные платежи обычно начинаются после поставки имущества арендатору. |

Многие лизинговые компании требуют от своих клиентов одну или несколько из следующих форм обеспечения: аванс (обычно 15%-30% от закупочной стоимости лизингового имущества), депозит или другое доп. |

|

Не требуется дополнительного залога или прочих ограничений на деятельность лизингополучателя (ограничение на дальнейшие заимствования). |

Многие лизинговые компании требуют гарантии (поручительства) третьих лиц, залог активов или дополнительное страхование. |

|

Возможность снижения валютных рисков за счет фиксации ставок по лизингу. |

|

|

Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования. |

|

Недостатки лизинга

|

Международная практика |

Российская специфика |

|

Относительная негибкость условий лизинга | |

|

Обычно фиксированные ставки лизинга (проявляется при снижении рыночных ставок). |

В практике иногда используются плавающие ставки и гибкие графики лизинговых платежей — в соответствии с особенностями денежного потока лизингополучателя. |

|

Ограничения, которые лизингодатель может наложить на использование имущества. |

Иногда лизингодатель накладывает дополнительные ограничивающие условия (срок лизинга, нормы использования). |

|

При устаревании объекта лизинга до окончания действия лизингового договора, лизингополучатель продолжает платить арендные платежи до конца контракта. |

|

|

Налоговые последствия | |

|

Налоговые льготы при лизинге могут быть меньше, чем аналогичные льготы при осуществлении капитальных затрат за счет собственных средств. |

Возможная задержка с возвратом НДС лизингодателем. |

|

Уплата лизингодателем налога на пользователей автодорог по ставке 1% (отменяется с 1 января 2003г. |

|

Классификация договоров аренды

В мировой практике существует два основных вида аренды: оперативная и финансовая3 - «operating lease» и «financial lease». Терминологически в англо-саксонском праве финансовая аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда, как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования. Напротив, «operating lease» или аренда, как правило, используется для приобретения права пользования средством в течение определенного периода времени без приобретения самого средства; следовательно, при аренде арендатор избегает большей части рисков, связанных с оборудованием.

|

3 При этом, международное понятие «оперативная аренда» идентично российскому термину «аренда», а международному понятию «финансовая

аренда» соответствуют российские термины: «финансовая аренда» и «лизинг». |

Виды лизинговых соглашений можно дифференцировать следующим образом:

|

Классификационные признаки |

Формы лизинга |

|

Объект |

1) Движимое имущество |

|

2) Недвижимое имущество | |

|

Срок |

1) Долгосрочные |

|

2) Среднесрочные | |

|

3) Краткосрочные | |

|

Условия начисления амортизации |

1) С полной (ускоренной) амортизацией |

|

2) С неполной амортизацией | |

|

Сфера рынка |

1) Внутренний |

|

2) Международный | |

|

3) Транзитный | |

|

Организация |

1) Прямой |

|

2) Косвенный | |

|

3) Возвратный | |

|

4) Левередж | |

|

Объем обслуживания |

1) Чистый |

|

2) Полный | |

|

3) Комплексный | |

|

4) Генеральный | |

|

Тип лизинговых платежей |

1) Денежный |

|

2) Компенсационный | |

|

3) Смешанный |

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества. При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

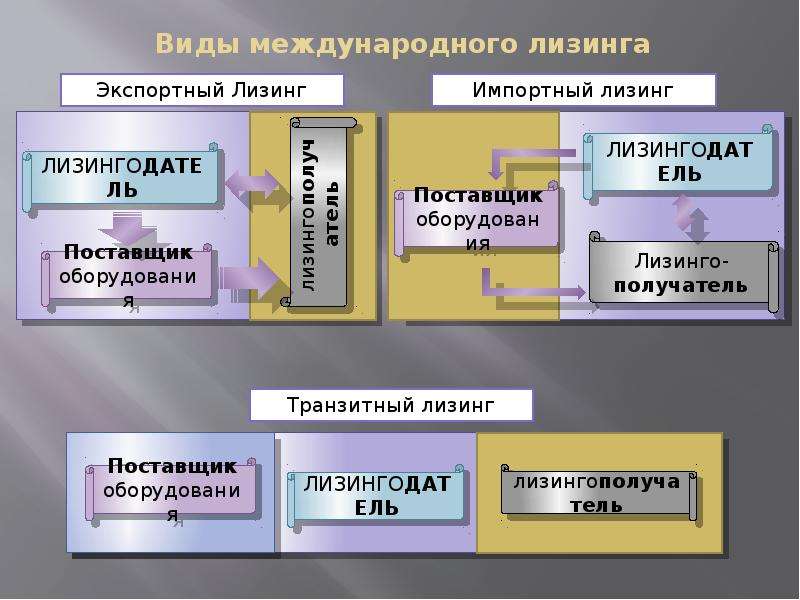

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный4. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах. В данном случае не имеет значения местонахождение продавца имущества. Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

|

4 В российском законодательстве (в статье 7 Закона «О финансовой аренде (лизинге)» № 164-ФЗ от 29. |

По организации выделяется прямой лизинг, когда изготовитель или владелец имущества выступает в качестве лица, сдающего его в аренду, и косвенный, при котором сдача в аренду ведется через третье лицо.

Возвратный лизинг (lease-back) заключается в продаже промышленным предприятием части

его собственного имущества лизинговой компании с одновременным подписанием договора

об его аренде. В такой операции только два участника: арендатор имущества (бывший владелец)

и лизинговая компания (новый владелец). Такая сделка дает возможность предприятию

получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию,

и использовать их для новых капитальных вложений. Рентабельность данной операции

будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, она может привлекать другие лизинговые компании для участия в проекте. В этом случае основной лизингодатель оплачивает лишь часть стоимости имущества, а на остальную сумму привлекает другие компании. При этом собственником имущества становится основной лизингодатель.

По объему обслуживания можно выделить договор чистого лизинга, полного комплексного

и генерального. При чистом лизинге дополнительные расходы по обслуживанию арендуемого

имущества берет на себя лизингополучатель, а при полном лизинге лизингодатель может

брать на себя техническое обслуживание, ремонт, страхование, подготовку персонала и другие

расходы, связанные с использованием объекта сделки. Основное преимущество полного лизинга

состоит в предоставлении широкого спектра услуг, оказываемых лизингодателем (возможно

даже с привлечением производителя).

Комплексный лизинг предполагает, что кроме оплаты передаваемого имущества лизингодатель осуществляет дополнительные инвестиции, связанные с объектом лизинга и необходимые для организации процесса производства (закупка сырья, комплектующих, расходных материалов). В зарубежной практике применяется генеральный лизинг, в договоре которого предусматривается право дополнять заявку на имущество для передачи в лизинг без заключения новых договоров.

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта.

Интересы сторон лизинговой сделки

Лизинг является важным источником средне- и долгосрочного финансирования предприятий

во многих странах, независимо от их размеров или уровня развития. В странах с развитой

экономикой лизинг является решением проблемы приобретения основных средств, которое

экономически эффективно для всех участников лизинговой сделки. Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Согласно исследованию Международной финансовой корпорации, можно выделить несколько основных причин обращения к услугам лизинговых компаний в Российской Федерации. К ним относятся:

- большая гибкость лизинга

- менее жесткие требования по дополнительному обеспечению и гарантиям

- более продолжительные сроки финансирования

- меньшее количество бюрократических барьеров

- налоговые преимущества

- большая поддержка со стороны поставщиков

Наиболее значимой причиной, однако, является недоступность банковских кредитов для

многих лизингополучателей. Это подчеркивает одно важное качество лизинга: во многих случаях

лизинг является альтернативным источником финансирования, не конкурируя напрямую

с банковским кредитованием.

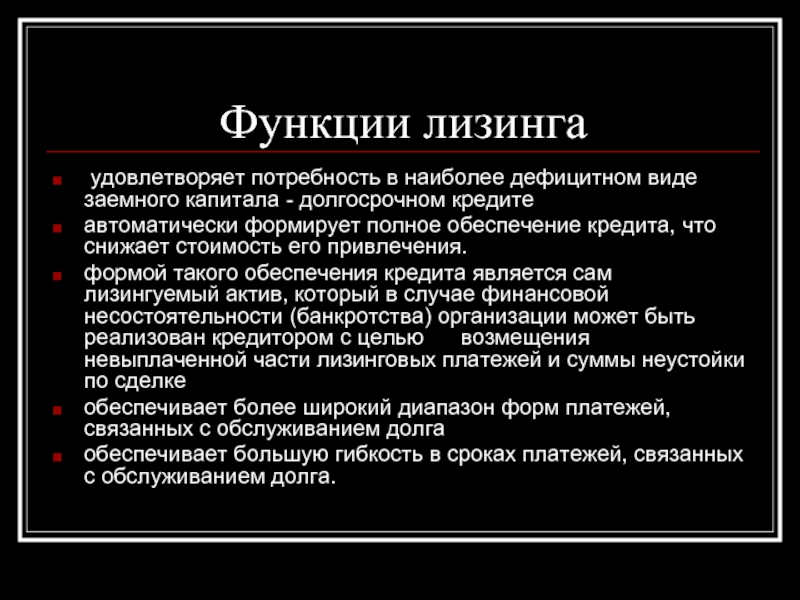

Экономические выгоды лизинга как схемы осуществления реальных инвестиций

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в определенное противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования. Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами.

Целесообразность лизинговой сделки для ее участников можно рассматривать в двух направлениях:

с точки зрения организационно-правовых интересов или экономических интересов.

При этом экономические интересы участников лизинга могут рассматриваться как текущие

(статические) (например, в разрезе одного лизингового платежа), так и в динамическом аспекте,

т. е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

С организационной точки зрения формирование лизинговых отношений означает возникновение

промежуточного звена между кредитором и потребителем инвестиций. Поэтому преимущества

и недостатки включения лизинговой сделки в цепочку «кредит — лизинг — приобретение

основных фондов» должны и могут рассматриваться:

а) с точки зрения интересов кредитора;

б) с точки зрения интересов получателя основных фондов — предмета лизинговой сделки.

Условно назовем агентов экономических интересов в случае организации инвестиционных вложений посредством лизинговой сделки следующим образом: «производитель», «лизинговая компания» и «лизингополучатель».

Производитель

Промышленные предприятия не всегда могут сразу оплачивать приобретение дорогостоящей

техники, а производители не в состоянии осуществлять поставки в кредит, поскольку сами

нуждаются в дополнительных оборотных средствах для организации производства.

Поставщикам оборудования (как российским, так и зарубежным) использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Для поставщиков оборудования лизинг является средством продажи оборудования. Поскольку многие предприятия испытывают нехватку денежных средств и не имеют доступа к банковским кредитам, лизинг остается единственным способом получения оборудования конечным пользователем.

В силу своих особенностей, лизинг становится альтернативой традиционным банковским

кредитам, и при определенных обстоятельствах обладает привлекательностью для некоторых

категорий клиентов. В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

Лизинговая компания

Экономический интерес лизинговой компании состоит в получении дохода, превышающего средний уровень дохода от инвестиционной деятельности (за счет комиссии, премии за риск). При этом риск самой компании снижается за счет:

В западной практике дополнительным плюсом для лизинговой компании может быть возможность приобретения продукции или ценных бумаг лизингополучателя. Кроме этого, существуют положительные налоговые последствия лизинговой формы финансирования инвестиций.

Лизингополучатель

Финансовыми источниками осуществления инвестиционных вложений для производственного

предприятия являются собственные средства (нераспределенная прибыль и акционерный

капитал) или заемные средства (преимущественно в виде кредитных средств). При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

Согласно западной практике, для лизингополучателей лизинг может быть предпочтительнее банковского кредита, поскольку от них требуется продемонстрировать не длительную кредитную историю, а способность генерировать соответствующие денежные средства, достаточные для покрытия лизинговых платежей.

Для лизингополучателя финансовая аренда (лизинг) позволяет обновлять основные фонды,

формировать техническую базу производства для новых видов продукции, расплачиваясь за

арендованное имущество по мере получения дохода от производимой с помощью этого имущества

продукции. В развитых странах лизинг по сравнению с кредитом является более доступной

формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по

кредитной сделке, т. к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

С точки зрения лизингополучателя появление в кредитной цепочке промежуточного агента в лице лизинговой компании (которая является собственником предмета лизинга), означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования целевого использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием.

Привлекательность лизинга для лизингополучателя основывается также на возможности

применять ускоренную амортизации имущества. Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Значение лизинга для экономического развития

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого

бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Развитая лизинговая отрасль расширит возможности финансирования реального сектора экономики, будет способствовать росту внутреннего производства, реализации основных средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной

прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Виды и формы лизинга — Инфраструктура товарного рынка Библиотека русских учебников

Законом Украины «О лизинге» установлены следующие виды лизинга:

1. Финансовый лизинг — это договор лизинга, в результате заключения которого лизингополучатель по своему заказу получает в платное пользование от лизингодателя объект лизинга на срок, не меньше срока, в течение которого a амортизируется 60% стоимости объекта лизинга, определенной в день заключения договор.

Сумма возмещения стоимости объекта лизинга в составе лизинговых платежей за период действия договора финансового лизинга должна включать не менее 60% стоимости объекта лизинга, определенной в день заключения договора. По истечении срока договора финансового лизинга объект лизинга переходит в собственность лизингополучателя или покупается им по остаточной стоимостию.

По истечении срока договора финансового лизинга объект лизинга переходит в собственность лизингополучателя или покупается им по остаточной стоимостию.

2 оперативные лизинг — это договор лизинга, в результате заключения которого лизингополучатель по своему заказу получает в

платное пользование от лизингодателя объект лизинга на срок, меньше срока, в течение которого амортизируется 90% стоимости объекта лизинга, определенной в день заключения договора

По истечении срока оперативного лизинга он может быть продлен или объект лизинга подлежит возвращению лизингодателю и может быть повторно предоставлен в пользование другому лизингополучателю по дого оворить лизинг.

Финансовый лизинг — наиболее распространенный вид лизинга предусматривает сдачу объектов в аренду на длительный срок и полное или почти полное возмещение их стоимости за период использования. После окончания т срока действия договора пользователь может приобрести имущество в собственность, возобновить договор на льготных условиях или прекратить отношения. Финансовый лизинг не предусматривает сервисного обслуживания имущества лизингодателю ем, не допускается досрочного прекращения договорру.

Финансовый лизинг не предусматривает сервисного обслуживания имущества лизингодателю ем, не допускается досрочного прекращения договорру.

Финансовый лизинг имеет ряд существенных особенностей, отличающих его от других видов (табл. 121)

На практике применяются три основных варианта отношений при покупке-продаже объекта лизинга:

1) лизингополучатель самостоятельно выбирает продавца и предмета лизинга, а лизингодатель только оплачивает сделку купли-продажи и передает право пользование лизингополучателю;

2) продавца выбирает лизингодатель, тогда он несет ответственность перед лизингополучателем за выполнение обязательств по договору купли-продажи объекта лизинга;

3) лизингодатель назначает лизингополучателя своим агентом по заказу товара у поставщика

Оперативный лизинг характеризуется тем, что расходы лизингодателя, связанные с приобретением имущества, сдаваемого в лизинг, не окупаются полностью в течение первоначального срока лизинга

Оперативный лизинг используется обычно в тех случаях, когда лизингополучатель готов скорее выплачивать более высокие лизинговые платежи, чем нести риск, связанный с владением

Таблица 121. Качественные характеристики финансового лизинга

Качественные характеристики финансового лизинга

| Содержание относин | Условия исполнениия |

| 1Вибир объекта лизинга и его продавца. | По общему правилу осуществляет лизингоотримувач |

| 2 Приобретение лизингового чайная для лизингополучательа | Покупает лизингодатель сообщению продавца по передаче имущества в лизинг определенной лиці |

| 3 Назначение лизингового имущества | только для предпринимательских целейй |

| 4 Сумма лизинговых платежей за период договору | Представляет полную (или близкую к ней) стоимость лизингового оборудования в ценах на момент заключения операцииї |

| 5 сервисных обслуживание и страхование объекта лизингу | Входит в обязанности лизингополучательа |

| 6 Риск случайной гибели, утраты, порчи лизингового объекта | переходит к лизингополучателю в момент передачи ему объекта лизингу |

| 7 Ускоренная амортизация лизингового имущества | Может применяться с уведомлением налоговых органев |

| 8 Ответственность за выполнение продавцом условий договора купли-продажи объекта лизингу | Арендодатель не несет ответственности, кроме случаев, когда продавца он выбирает сам |

| 9 Продолжительность лизингового договору | Близкая к нормативному сроку службы и окупаемости объекта лизингу |

| 10 Расходы старения объекта операцииї | несет лизингодательь |

| 11 Право выкупа лизингового имущества лизингополучателемм | Может быть предусмотрено в конце или до истечения срока договору |

| 12 предметов лизингу | Конечно дорогие объекты с длительным сроком физического износау |

| 13 Учет объекта лизингу | Засчитывается на баланс лизингополучателя с отметкой, что этот объект взят в финансовый лизинг |

имуществом. Этот вид лизинга применяется в тех случаях, когда предполагаемый срок использования арендуемого оборудования, меньше срока физического его износа, а также при использовании оборудования, щ что требует специального технического обслуживания. Оперативный лизинг применяется, прежде всего, относительно оборудование с высокими темпами морального старения (ОТ, приборы и аппаратура для научных дос следований, копировальные машины, легковые автомобили и другие транспортные средства). Характерные особенности оперативного лизинга приведены в табл 12 12.2.

Этот вид лизинга применяется в тех случаях, когда предполагаемый срок использования арендуемого оборудования, меньше срока физического его износа, а также при использовании оборудования, щ что требует специального технического обслуживания. Оперативный лизинг применяется, прежде всего, относительно оборудование с высокими темпами морального старения (ОТ, приборы и аппаратура для научных дос следований, копировальные машины, легковые автомобили и другие транспортные средства). Характерные особенности оперативного лизинга приведены в табл 12 12.2.

Таблица 122

Особенности оперативного лизинга

| Содержание относин | Условия исполнениия | ||

| 1 Срок операцииї | Значительно короче период физического износа объекта лизингу | ||

| 2 сервисных обслуживаниемя | Берет на себя лизингодательь | ||

| 3 Ставки лизинговых платежейв | Конечно високі | ||

| 4 Оперативная лизинг применяется преимущественно в случаях, когда: | • лизингоотрнмувач не желает нести риски владения имуществом; • лизингоотрнмувач не уверен в своей длительной платежеспособности; • не хватает средств на покупку; • надо убедиться в правильности выбора объекта | ||

| 5 рисков лизингодателяя | • о возмещении стоимости имущества; • порчи или гибели объекта лизингу | ||

| 6 Лизингоотрнмувач имеет правао | Досрочно прекратить лизинг и вернуть имущество владелецу | ||

| 7 Возмещение первоначальной стоимости объекта лизингу | Лизинговые платежи не компенсируют за один срок аренди | ||

| 8 объектов лизингу | • Чаще всего с высокими темпами морального старения; • требует специального технического обслуживания; • по истечении срока операции повторно сдается в аренду желающим • состоит на учете у лизингодателя (с указанием, что это имущество передано в лизинг) и зачисляется на забалансовый счет лизингополучателя (с указанием, что это имущество получено в лизинг). | ||

| 9 Отношения при возврате объекта лизингу | В договоре указывается остаточная стоимость объекта на разные даты Лизингоотрнмувач возмещает возможную разницу между остаточной и ликвидационной стоимостью объекта. | ||

| 10 Гарантии пользованияя | Обеспечить установленную остаточную стоимость объекта до окончания контракту | ||

зависимости от совокупных факторов различают следующие формы лизинговых операций, приведены в табл 123

Таблица 123

Формы лизинга

| Совокупные факторы осуществления лизинговых операциий | Виды лизингу | Примечаниеа | |||

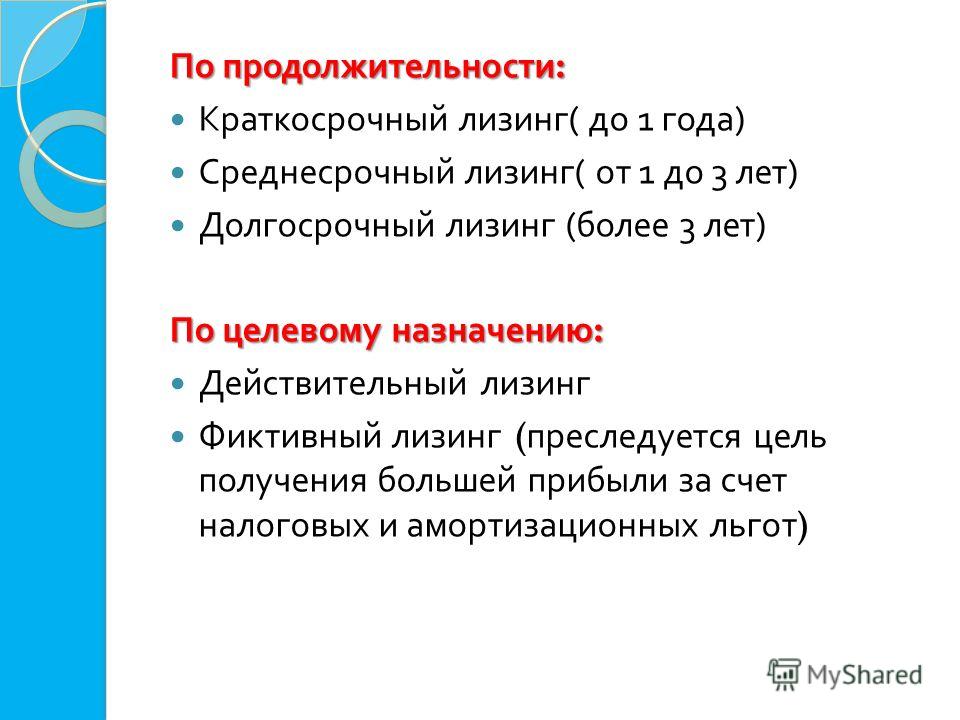

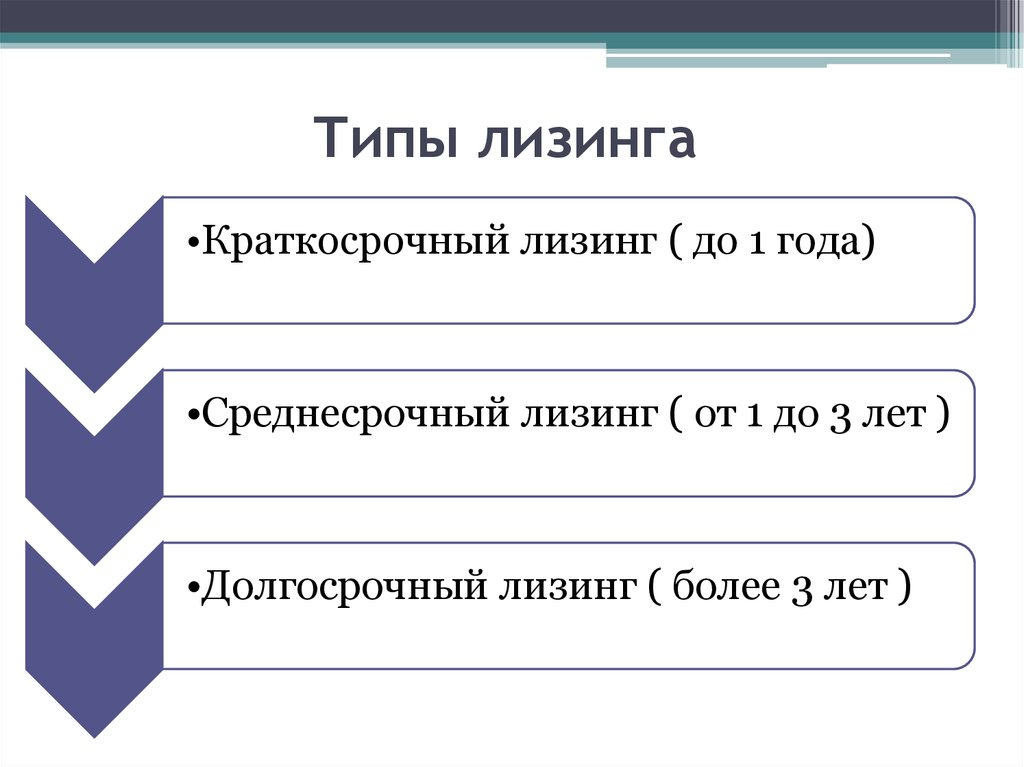

| 1 Продолжительностьь | 11 Краткосрочный 12 Среднесрочный 13 Долгосрочныйй | 11 В 1 года 12 От 1 до 3 лет 13 Свыше 3 роки | |||

| 2Ступинь окупаемостиі | 21 финансовое 22 Оперативнойй | 21 Называется также капитальным 22 Реализуется часто через пункты прокату | |||

| 3 Масштаб ринку | 31 Национальный 32 международных, в частности экспортные и импортныей | 32 Регулируется Конвенции Международного института по унификации частного права (ЮНИДРУА) с международного финансового лизинга имущества, принятой 1988 г. в Оттавеі в Оттавеі | |||

| 4 Объем Обслуживаниея | 141 Чистая 42 3 частичным набором услуг 43 3 полным набором послег | 41 Все обслуживание объекта лизинга берет на себя лизингополучатель 42 На лизингодателя по кладаються лишь отдельные функции по обслуживанию предмета аренды 43 Еще называют»полным лизингом»1 | |||

| 5Склад учасникив | 51Прямий (двусторонний) 52 Поворотный 53 Косвенный, в частности: а) трехсторонний; б) многостороннией | 51 Собственник имущества самостоятельно сдает его в аренду 52 Имущество сдается в лизинг тому же лицу, у которого он был куплен 53 а) участвует еще и поставщик Б) кроме поставщика, участвуют и посреднические фирмыи | |||

| 6Способы финансированиия | 1 По счет собственных средств 2 За счет привлеченных средств 3 раздельныей | 3 частично финансируется лизингодателемм | |||

| 7Характер платежей: 71Форма платежу | 71 а) денежные б) компенсационные в) смешанныеі | 71 б) поставки продукции, изготовленной на взятом в лизинг оборудовании в заранее согласованных сроках и объемах в) сочетаются денежные и компенсационные формы платежу | |||

| 72 метод начисленияя | 72 а) фиксированный б) с авансомм | ||||

| 73 периодичность внесенияя | 73 А) одноразовые б) периодичі | ||||

| 74Спосиб внесениия | 74 а) равными долями б) частицами, меняются, в частности: • увеличиваются • уменьшаютсяя | ||||

| 8Цильове назначения | 81 Настоящий 82Фиктивний (спекулятивный) | 82 Преследуется цель получения большей прибыли за счет налоговых и и амортизационных полейг | |||

| 9Намиры учасникив | 91 Срочный 92 возобновляемойй | 91 Одноразовый (на один срок) лизинг 92 Продолжается по истечении первого срока контракту | |||

В международной практике различают три основных вида ли-

1. Долгосрочный (финансовый) — с предоставлением оборудования на срок 3-5 лет и более (по некоторым видам до 15-20 лет), получил название»лизинг»

Долгосрочный (финансовый) — с предоставлением оборудования на срок 3-5 лет и более (по некоторым видам до 15-20 лет), получил название»лизинг»

2. Среднесрочный — срок от 1 до 5 лет, получил название»хайринг»

3. Краткосрочный — от нескольких часов, дней, месяцев до одного года, получил название»рейтинг»

Формы среднесрочного и краткосрочного лизинга нашли выражение в оперативном лизинге

. Прямой лизинг имеет место в том случае, если производитель оборудования самостоятельно сдает его в аренду без посредничества лизинговой компании. Для осуществления таких лизинговых операций предприятия-производители оборудования с создают в своей структуре специальное подразделение маркетинговой службы. Работа без посредников упрощает операции и снижает затраты на ее проведение, позволяет товаропроизводителю получать все экон омические преимущества лизинга своей продукцииії.

. Косвенный лизинг — это передача имущества в лизинг через посредников. Посредник, он же лизингодатель, сначала финансирует покупку продукции производителя и поставляет ее лизингополучателю, а затем периодически получает лизинговые платежи от него. В косвенном лизинга участвует как минимум три человека — поставщик, лизинговая компания и лизингополучатель. Он может быть и многосторонним. При таком лизинга в договоре может быть пе непредусмотренная, что в случае временной неплатежеспособности или банкротства посредника лизинговые платежи должны поступать к основному лизингодателя. Подобные формы договора на лизинг носят название»сублизингзинг».

Посредник, он же лизингодатель, сначала финансирует покупку продукции производителя и поставляет ее лизингополучателю, а затем периодически получает лизинговые платежи от него. В косвенном лизинга участвует как минимум три человека — поставщик, лизинговая компания и лизингополучатель. Он может быть и многосторонним. При таком лизинга в договоре может быть пе непредусмотренная, что в случае временной неплатежеспособности или банкротства посредника лизинговые платежи должны поступать к основному лизингодателя. Подобные формы договора на лизинг носят название»сублизингзинг».

. Возвратный лизинг — является разновидностью двусторонней операции. Предприятие (будущий лизингополучатель) имеет оборудование, но ему не хватает средств для производственной деятельности. Тогда предприятие находит лизинговую компанию й и продает ей свое оборудование, а последняя, ??в свою очередь, сдает в лизинг оборудования этому же предприятию. Не исключена возможность последующего выкупа имущества и восстановления права собственности на него. При фор мы возвратного лизинга в аренду могут сдаваться и цели предприятия, а поставщик и лизингополучатель являются одной и той же особообою.

При фор мы возвратного лизинга в аренду могут сдаваться и цели предприятия, а поставщик и лизингополучатель являются одной и той же особообою.

. Лизинг поставщику отличается от возвратного лизинга тем, что поставщик оборудования хотя и выступает в роли продавца и лизингополучателя одновременно, но не является пользователем имущества, которое он обязательно отдает в сублизы инг третьему лицу. По такой схеме производители оборудования самостоятельно занимаются финансовым лизингом, не прибегая к услугам профессиональных посредниковв.

. Компенсационный лизинг — предполагает, что в счет лизинговых платежей лизингополучатель поставляет лизингодателю продукцию, которая произведена на арендованном оборудовании, в определенных размерах

При чистом лизинга — все обслуживание имущества берет не себя лизингополучатель. Эта форма является наиболее распространенной

. Лизинг с обслуживанием ~ предполагает обязательное техническое обслуживание оборудования, его ремонт, страхование и другие операции со стороны лизингодателя, входящего в арендную плату

. Раздельный лизинг или лизинг с дополнительным привлечением средств. Это наиболее сложная разновидность лизинга — когда лизингодатель берет ссуду у одного или нескольких кредиторов, пользуясь при этом всеми налоговыми льготами которые рассчитываются из полной стоимости имущества. Заемщик — лизингодатель не является ответственным перед кредиторами за возврат ссуды, она погашается из сумм лизинговых платежей. Поэтому лизингодатель оформл яе в пользу кредитора залог на имущество по погашению займа и уступает ему правами на получение лизинговых платежей в счет погашения займа. Таким образом, основной риск по сделке несут кре диторы, а обеспечением возврата ссуды служат только лизинговые платежи и имущество, сдаваемое в лизинг. Лизингодатель, кроме обычного дохода, получает вознаграждение за организацию финансированиявання.

Раздельный лизинг или лизинг с дополнительным привлечением средств. Это наиболее сложная разновидность лизинга — когда лизингодатель берет ссуду у одного или нескольких кредиторов, пользуясь при этом всеми налоговыми льготами которые рассчитываются из полной стоимости имущества. Заемщик — лизингодатель не является ответственным перед кредиторами за возврат ссуды, она погашается из сумм лизинговых платежей. Поэтому лизингодатель оформл яе в пользу кредитора залог на имущество по погашению займа и уступает ему правами на получение лизинговых платежей в счет погашения займа. Таким образом, основной риск по сделке несут кре диторы, а обеспечением возврата ссуды служат только лизинговые платежи и имущество, сдаваемое в лизинг. Лизингодатель, кроме обычного дохода, получает вознаграждение за организацию финансированиявання.

. Групповой (акционерный) лизинг означает, что как лизингодатель выступает группа участников (акционеров). Они учреждают специальную корпорацию и назначают доверенное лицо, осуществляющее дальнейшем все необходимые операции по лизинговым отн носин. Применяется эта форма лизинга при крупных операциях (самолеты, суда, космические объектыи).

Применяется эта форма лизинга при крупных операциях (самолеты, суда, космические объектыи).

. Генеральный лизинг предполагает, что лизингополучатель в рамках общего соглашения может оформить »лизинговую» линию, по которой он в случае необходимости получить дополнительное оборудование без заключения каждый раз нового контракта

. Револьверный лизинг или лизинг с последовательной заменой имущества используется в тех случаях, когда лизингополучателю по технологии последовательно требуются различные виды оборудования. При этой форме лизинга лизингополучатель приобретают ае права по истечении определенного срока обменять арендуемого оборудования, на другой его выд.

Международный лизинг — имеет несколько модификаций:

1) прямой экспортный лизинг — зарубежным партнером является лизингополучатель;

2) прямой импортный лизинг — поставщик находится за рубежом;

3) транзитный (непрямой) лизинг — лизингодатель одной страны берет кредит или приобретает необходимого оборудования в другой стране и поставляет лизингополучателю, находящемуся в третьей стране

Лизинг имеет положительные и отрицательные моменты для сторон, участвующих в нем

Преимущества лизинга для лизингополучателя заключаются в следующем:

и) риск утраты или повреждения арендуемого оборудования, лежит на его владельце (лизингодателя), если иное не установлено договором;

2) лизинг позволяет осуществить производство без накопления капитала для приобретения оборудования в собственность;

3) обслуживание и ремонт могут осуществляться владельцем

4) лизинг облегчает замену и модернизацию оборудования, дает возможность лизингополучателю использовать современное оборудование;

5) платежи могут проводиться не единовременно, а частями и в согласованные сроки;

6) лизинг лучший для лизингополучателя и с точки зрения налогообложения;

7) лизинговая плата начинает выплачиваться после того, как оборудование установлено на предприятии и достигло соответствующей производительности. При этом предприятие начинает получать прибыль, часть которого в можно использовать для производства платежей за аренду.

При этом предприятие начинает получать прибыль, часть которого в можно использовать для производства платежей за аренду.

Преимущества лизинга для лизингодателя:

1) лизинг — это дополнительный инструмент финансирования, что особенно важно для активизации и разнообразия деятельности, исследования новых сфер прибыльного вложения капиталов банков и их дочерних органе изаций

2) риск снижается по сравнению с банковским ссудам, услуг;

3) благодаря тесным контактам с производителями появляются новые возможности для расширения делового сотрудничества;

4) оформление лизинговых операций — это проще и оперативная процедура по сравнению с банковским кредитованием

Лизинг имеет определенные преимущества и для поставщика:

1) предприятие получает дополнительные каналы сбыта своей продукции;

2) расширяется круг потребителей за счет тех предприятий, которые либо не требуют постоянного владения техникой, или не могут приобрести ее в собственность, или хотят опробовать технику на деле;

3) лизинг способствует установлению канала обратной связи-в ходе кратковременного использования оказываются конструкционные недостатки, и вся информация такого рода передается предприятиям-производителям для вж жительства меры по их устранению

4) при лизинге поставщик форсирует темпы обновления продукции — ускоряется смена моделей, что позволяет завоевать рынки;

5) появляется возможность на время избавиться неиспользуемого оборудования;

6) удобство расчета — продавцу не приходится прибегать к коммерческому кредиту, и он может получить всю сумму непосредственно после совершения сделки. Лизинговая фирма обеспечивает 100% финансирования;

Лизинговая фирма обеспечивает 100% финансирования;

7) снятие риска возможного неплатежа;

8) лизинг служит средством эффективной рекламы. Потенциальные покупатели могут убедиться в возможностях предлагаемых машин и оборудования не по рекламным проспектам, а на деле — в процессе эксплуатации;

9) поставщик увеличивает объемы продаж за счет повышения спроса на вспомогательное оборудование — расширение лизинга может вызвать увеличение спроса, а следовательно, и продажи вспомогательного оборудования, прибор дев, используемых при эксплуатации машин и оборудования, реализуемого по каналам лизинг.

Наряду с положительными моментами, существуют и отрицательные стороны лизинга:

1. Лизинг предполагает временное пользование имуществом и не создает право собственности

2. Лизинг с коротким сроком пользования может оказаться экономически неоправданным для лизингополучателя

3. После окончания срока лизинга остаточная стоимость оборудования возвращается владельцу

4. Лизинг может оказаться дороже, чем получение заемных средств на покупку оборудования

Лизинг может оказаться дороже, чем получение заемных средств на покупку оборудования

5. Научно-технический прогресс делает оборудование, машины, технику устаревшими, а арендные платежи не прекращаются до конца лизингового контракта

2. Предмет Договора

|

5. Передача оборудования Лизингополучателю

6. Условия владения и пользования Предметом лизинга. Содержание, ремонт и использование Предмета лизинга

7. Страхование имущества

8. Передача Предмета лизинга в собственность Лизингополучателя

|

Сущность лизинга, виды и формы лизинга-ЕскаКапитал.

Основные формы лизинга

Существует четыре основных вида лизинга: международный, возвратный, оперативный или финансовый лизинг. Чтобы разобраться в них и понять, какой из них вам больше подходит, можно проконсультироваться со специалистами. Они разъяснят все нюансы и посоветуют оптимальный вариант. Но главные отличия очевидны:

- Финансовый лизинг — самый популярный в нашей стране.

Лизинговая компания приобретает технику у продавца и сдает в аренду клиенту на определенный срок (обычно — 3-5 лет). Когда срок заканчивается, арендуемое имущество становится собственностью клиента.

Лизинговая компания приобретает технику у продавца и сдает в аренду клиенту на определенный срок (обычно — 3-5 лет). Когда срок заканчивается, арендуемое имущество становится собственностью клиента. - Оперативный лизинг. Когда срок договора истекает, арендованное имущество не становится собственностью клиента, а возвращается лизинговой компании.

- Возвратный лизинг — лизингодатель покупает у клиента имущество и затем сдает ему же в аренду. Это предоставляет клиенту льготы финансового лизинга и оборотные средства для развития компании.

- Международный лизинг — сотрудничество с иностранными лизинговыми компаниями.

Классификация форм лизинга

Есть множество классификаций по разным показателям или характеристикам, вот самые популярные из них:

- В зависимости от распределения расходов бывает чистый лизинг (все затраты на обслуживание берет на себя клиент), полный (расходы принимает лизингодатель) и частичный.

- В зависимости от длительности сотрудничества бывает срочный лизинг (разовая аренда) и возобновляемый (договор продлевается после завершения первого срока). Генеральный лизинг позволяет взять в лизинг дополнительное оборудование или технику, не заключая новых договоров.

- По количеству участников лизинг бывает прямой (когда поставщик сам сдает технику в лизинг), косвенный (участие в лизинговой операции посредника — лизинговой компании), раздельный или акционерный лизинг (участвуют несколько поставщиков, лизинговых компаний и банков, обязательно страхование имущества).

Основные

отличия лизинга от кредита Главным отличием является то, что в кредит чаще всего выдают денежные средства, которые заемщик тратит на определенные цели (потребительский кредит, автокредит и т.д.). Лизинговые операции предполагают передачу в аренду клиенту определенное движимое или недвижимое имущество (автомобили, спецтехнику, производственное оборудование и др. ).

).

Взять в лизинг технику проще, чем взять кредит — к лизингополучателям предъявляются менее жесткие требования: пакет документов упрощен, кредитная история зачастую не имеет значения, залог не требуется или он значительно ниже, чем для кредита и т. д.

Заявки на лизинг рассматриваются быстрее, чем кредитные. Сроки на выплату лизинга предоставляются большие, нежели на выплату кредита (2-3 года по сравнению с 5-10 годами).

Еще одно значимое отличие лизинга от кредита — более гибкие графики платежей. При их составлении лизинговые компании могут учитывать нюансы работы компании или частного предпринимателя (например, сезонную прибыль). К тому же существуют разные виды сделок (международный, возвратный, оперативный и финансовый лизинг), позволяющие клиенту выбрать наиболее удобный для него вариант.

различных видов аренды | New Branch Real Estate Advisors

Хотя условия аренды могут сильно отличаться от одной собственности к другой, существует несколько типов аренды, которые обычно встречаются в коммерческой недвижимости. Поскольку каждый договор аренды может быть разным, наиболее важным для арендатора и арендодателя является понимание того, какие расходы покрываются в договоре аренды, а какие исключаются.

Поскольку каждый договор аренды может быть разным, наиболее важным для арендатора и арендодателя является понимание того, какие расходы покрываются в договоре аренды, а какие исключаются.

Прежде чем переходить к типам арендных структур, стоит рассмотреть различные расходы, которые арендатор или домовладелец может понести при аренде.К ним относятся, помимо прочего, налоги на имущество, страхование имущества, внешнее обслуживание (внешнее освещение, ландшафтный дизайн, парковка и т. Д.), Внутреннее обслуживание (отопление, вентиляция и кондиционирование воздуха, также называемое HVAC), чистка ковров, сантехника, электричество и т. д.), уборка, коммунальные услуги (электричество, газ, вода, канализация, телефон, Интернет и т. д.), листовое стекло, крыша и техническое обслуживание конструкций. Знать, на какой стороне бухгалтерской книги идут расходы — арендодателя или арендатора — означает знать, как спрогнозировать стоимость аренды недвижимости.

Структура аренды часто зависит от предпочтений арендодателя и от того, что принято на рынке. В некоторых договорах аренды все расходы перекладываются на счет арендатора, в то время как в других договорах аренды все расходы перекладываются на сторону арендодателя; а в середине есть много типов аренды. Вот несколько распространенных структур аренды.

В некоторых договорах аренды все расходы перекладываются на счет арендатора, в то время как в других договорах аренды все расходы перекладываются на сторону арендодателя; а в середине есть много типов аренды. Вот несколько распространенных структур аренды.

Абсолютная чистая аренда обычно перекладывает все расходы на Арендатора, включая налоги, страхование, техническое обслуживание, обслуживание и ремонт крыш, конструкций и парковок.Такая аренда обычно заключается в здании с одним арендатором, которое арендодатель строит в соответствии со спецификациями арендатора, а затем передает арендатору в долгосрочную аренду. Арендатором часто является крупная корпорация, которая четко знает, на что идет, и готова взять на себя все расходы. Поскольку арендатор принимает на себя все операционные риски, арендодатель готов принять более низкую арендную ставку.

Тройная аренда Тройная чистая аренда обычно не включает три категории расходов: налоги на недвижимость, страхование и техническое обслуживание. Эти расходы часто называют операционными расходами или сквозными расходами, поскольку домовладелец передает их арендатору в виде дополнительной арендной платы сверх базовой арендной ставки. Эта надбавка иногда называется TICAM (налоги, страхование и обслуживание территории общего пользования). Тройная чистая аренда, часто определяемая как «аренда NNN», может заключаться в здании с одним или несколькими арендаторами. Если арендатор один, то арендатор обычно берет на себя благоустройство территории и внешний вид, тем самым контролируя внешний вид собственности.Если арендатор работает с несколькими арендаторами, домовладелец обычно контролирует внешнее содержание, так что ни один арендатор не может испортить внешний вид для других. Кроме того, арендаторы многоквартирных домов оплачивают пропорциональную долю операционных расходов. Арендаторам обычно предоставляется право проверять операционные расходы арендодателя в рамках этой структуры аренды.

Эти расходы часто называют операционными расходами или сквозными расходами, поскольку домовладелец передает их арендатору в виде дополнительной арендной платы сверх базовой арендной ставки. Эта надбавка иногда называется TICAM (налоги, страхование и обслуживание территории общего пользования). Тройная чистая аренда, часто определяемая как «аренда NNN», может заключаться в здании с одним или несколькими арендаторами. Если арендатор один, то арендатор обычно берет на себя благоустройство территории и внешний вид, тем самым контролируя внешний вид собственности.Если арендатор работает с несколькими арендаторами, домовладелец обычно контролирует внешнее содержание, так что ни один арендатор не может испортить внешний вид для других. Кроме того, арендаторы многоквартирных домов оплачивают пропорциональную долю операционных расходов. Арендаторам обычно предоставляется право проверять операционные расходы арендодателя в рамках этой структуры аренды.

При тройной аренде арендаторы обычно оплачивают свои собственные расходы на уборку, внутреннее обслуживание (например, обслуживание HVAC) и свои собственные коммунальные услуги. Если коммунальные услуги не учитываются отдельно, то арендатор оплачивает пропорциональную долю расходов. Арендодатели обычно платят за поддержание крыши и элементов конструкции в хорошем состоянии.

Если коммунальные услуги не учитываются отдельно, то арендатор оплачивает пропорциональную долю расходов. Арендодатели обычно платят за поддержание крыши и элементов конструкции в хорошем состоянии.

При тройной чистой аренде арендатор несет риск уплаты налогов на недвижимость, страхования и операционных расходов, что позволяет арендодателю ограничить риск роста операционных расходов.

Модифицированная аренда брутто Модифицированная валовая аренда обычно обязывает арендодателя платить налоги на недвижимость, страхование и обслуживание общих территорий, в то время как арендатор берет на себя ответственность за свои собственные коммунальные услуги, внутреннее обслуживание и уборку.Арендодатель обычно несет ответственность за крышу и конструктивные элементы, как и в случае тройной чистой аренды. Поскольку арендодатель берет на себя больше расходов, чем тройная чистая аренда, ставка аренды выше, чем она была бы при чистой структуре аренды.

Преимущество такой структуры аренды для арендатора заключается в том, что арендодатель принимает на себя все риски роста операционных расходов и управляет многими элементами эксплуатации собственности, включая внешнее обслуживание. Арендатор платит относительно предсказуемую арендную ставку и не обязан заниматься недвижимостью.Одним из потенциальных недостатков для арендатора является то, что арендодатель может взимать с арендатора премию, чтобы взять на себя эти расходы и риски, хотя это не всегда так.

Аренда с полным комплексом услуг Как следует из названия, аренда с полным спектром услуг покрывает все или большую часть операционных расходов по аренде. Некоторые из немногих исключений — расходы на телефонную связь и передачу данных. В противном случае домовладелец платит налоги, страховку, обслуживание общих территорий, внутреннее обслуживание, уборку, коммунальные услуги и так далее.В результате арендная плата относительно высока. Эти типы аренды обычно заключаются в больших многоквартирных офисных зданиях, где слишком сложно или обременительно разделить коммунальные услуги между арендаторами. Преимущество для арендатора: один предсказуемый арендный платеж без каких-либо операционных рисков. Потенциальный недостаток состоит в том, что домовладелец может взимать премию, чтобы взять на себя эти расходы и риски. Многие арендодатели ценят такую структуру аренды, поскольку она дает им полный контроль над внешним видом и содержанием собственности.

Эти типы аренды обычно заключаются в больших многоквартирных офисных зданиях, где слишком сложно или обременительно разделить коммунальные услуги между арендаторами. Преимущество для арендатора: один предсказуемый арендный платеж без каких-либо операционных рисков. Потенциальный недостаток состоит в том, что домовладелец может взимать премию, чтобы взять на себя эти расходы и риски. Многие арендодатели ценят такую структуру аренды, поскольку она дает им полный контроль над внешним видом и содержанием собственности.

В заключение и арендодатели, и арендаторы должны найти время, чтобы понять заключаемые ими договоры аренды. Точно так же и арендодатели, и арендаторы должны осознавать ценность, прибегая к услугам профессионала в области коммерческой недвижимости для представления их интересов в сделке. Свяжитесь с членом команды New Branch Real Estate Advisors, чтобы обсудить, как мы можем проконсультировать по вопросам аренды коммерческой недвижимости.

Топ-5 форм финансовой аренды | Источники финансирования

Эта статья проливает свет на пять основных форм финансовой аренды. Существуют следующие формы: 1. Продажа с обратной арендой 2. Прямая аренда 3. Аренда с использованием заемных средств 4. Прямая аренда и модифицированная аренда 5. Первичная и вторичная аренда.

Существуют следующие формы: 1. Продажа с обратной арендой 2. Прямая аренда 3. Аренда с использованием заемных средств 4. Прямая аренда и модифицированная аренда 5. Первичная и вторичная аренда.

Соглашение о продаже с обратной арендой включает продажу актива, уже принадлежащего фирме (поставщику), и сдачу в аренду того же актива обратно поставщику от покупатель. Эта форма договора аренды позволяет фирме получать денежные средства от продажи актива, а также сохранять возможность экономического использования актива за счет периодических арендных платежей.

Фирмы, испытывающие нехватку оборотных средств, обычно предпочитают договор о продаже с обратной арендой. Арендодатели, занимающиеся продажей и обратной арендой, включают страховые компании, лизинговые компании, пенсионные фонды, частные финансовые компании и финансовые учреждения.

В отличие от продажи с обратной арендой, при прямой аренде фирма приобретает право на использование актива, которым она еще не владеет.Прямая аренда может быть организована либо напрямую от производителя-поставщика, либо через лизинговую компанию.

В первом случае производитель / поставщик сам выступает в качестве арендодателя, а во втором случае лизинговая фирма организует покупку актива для лизинговой компании (арендодателя) у производителя или поставщика, а также заключает договор с арендодатель по аренде актива.

Финансовая аренда: Форма № 3. Аренда с использованием заемных средств: Аренда с использованием заемных средств — это договор, по которому арендодатель заимствует средства для покупки актива у третьей стороны, называемой кредитором, которая обычно является банком или финансовая компания.Ссуда обычно обеспечивается ипотекой актива и арендной платой, полученной от арендатора.