что это, зачем нужна, советы

27.01.2023

Группа ВТБ

Время прочтения: 5 минут

Чтобы жить обеспеченно, недостаточно много зарабатывать. Нужно научиться тратить деньги. В России немногие люди задумываются об этом, но основы финансовой грамотности доступны и полезны всем. С помощью этих правил можно, например, быстрее купить собственное жилье, получить другие материальные блага и не накопить при этом долгов.

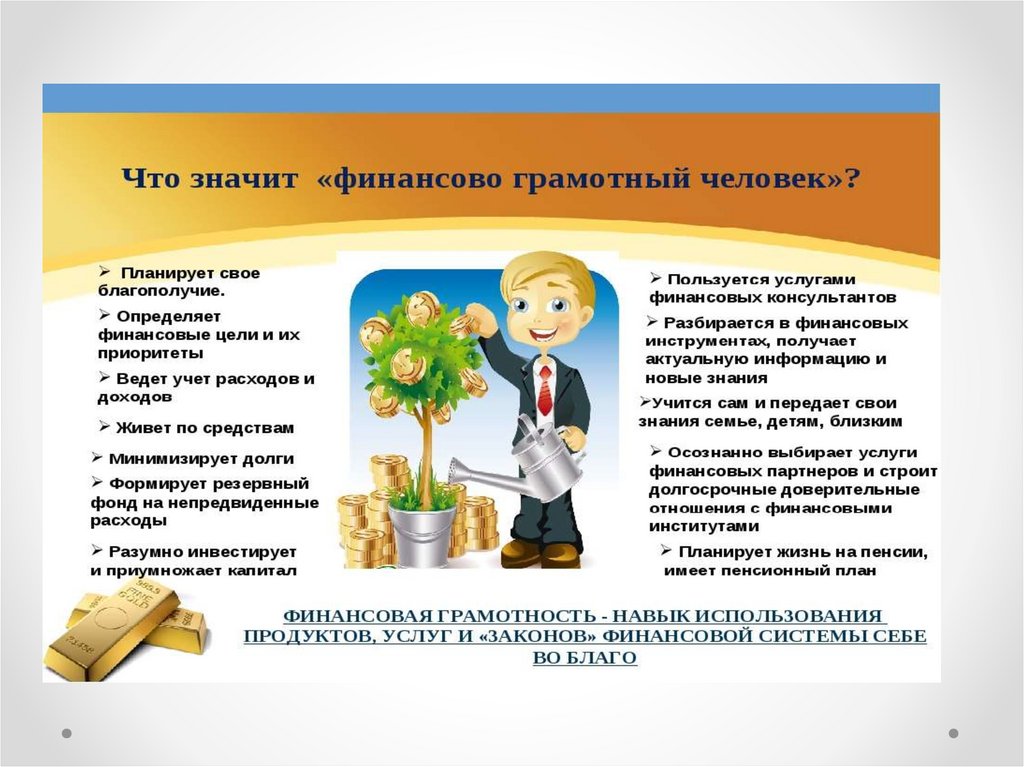

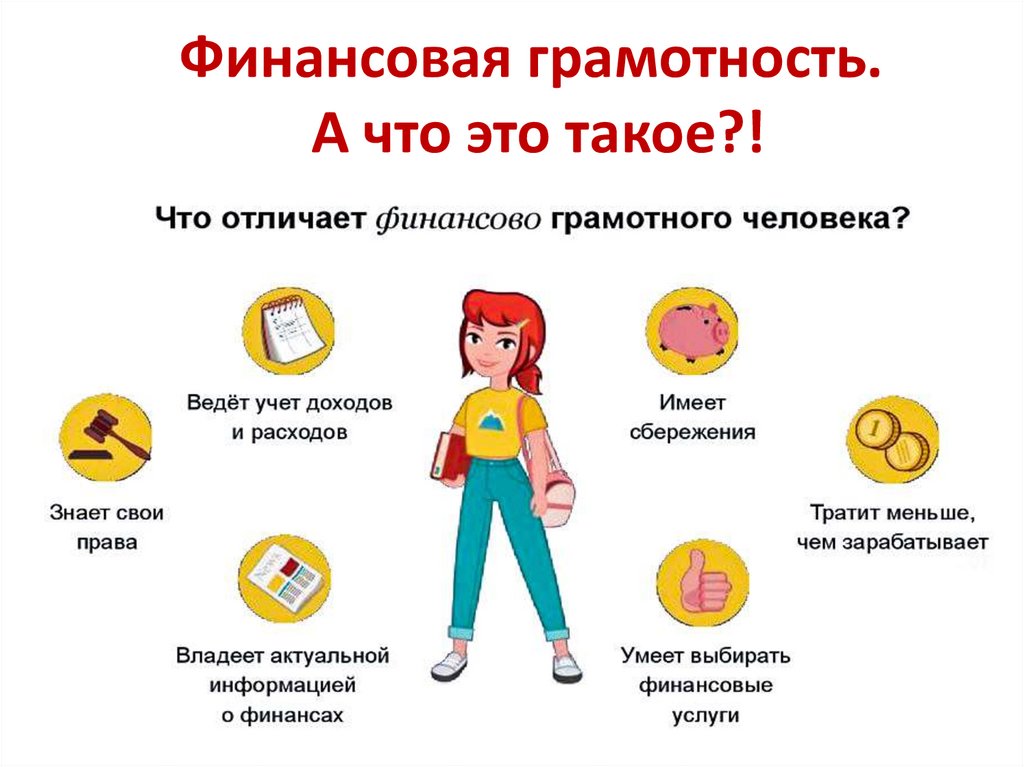

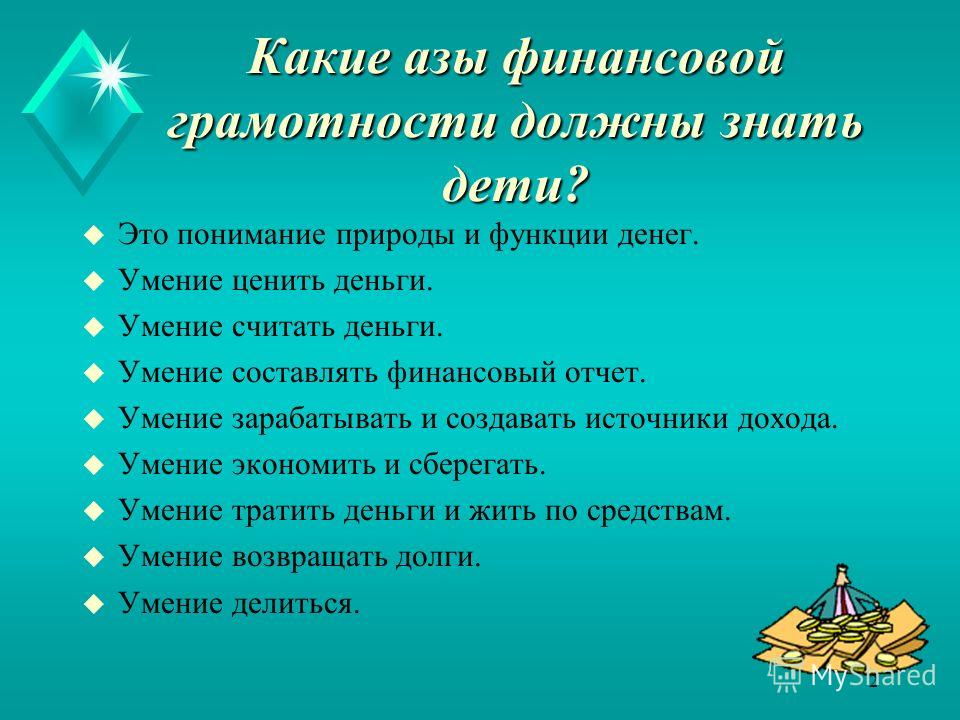

Финансовая грамотность — что это значит

Финансовая грамотность — это знания и навыки, которые помогают человеку осознанно управлять своими деньгами:

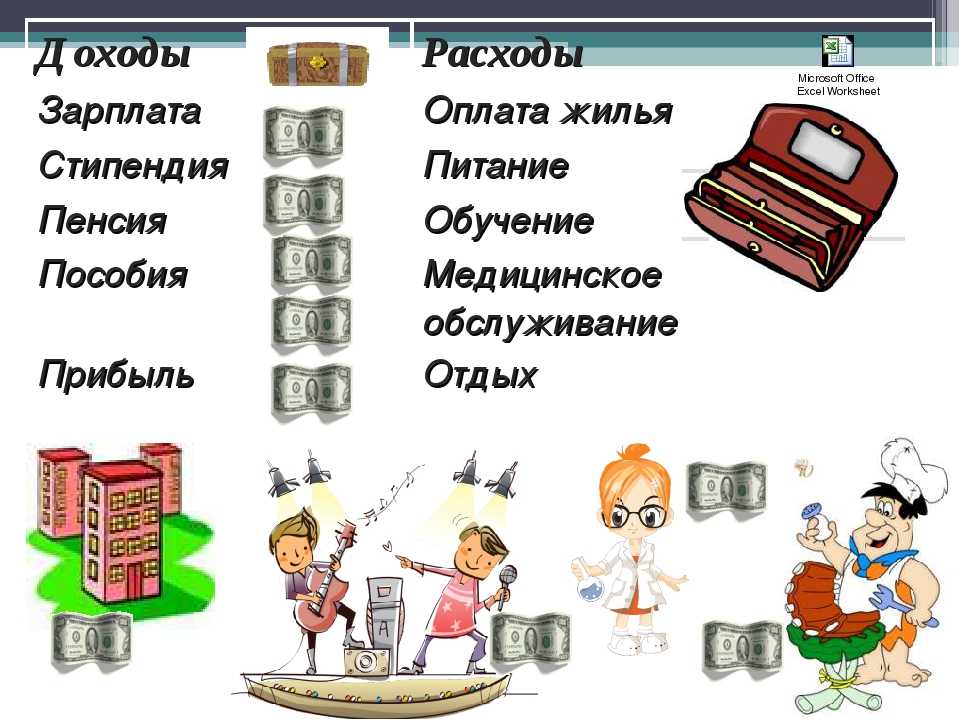

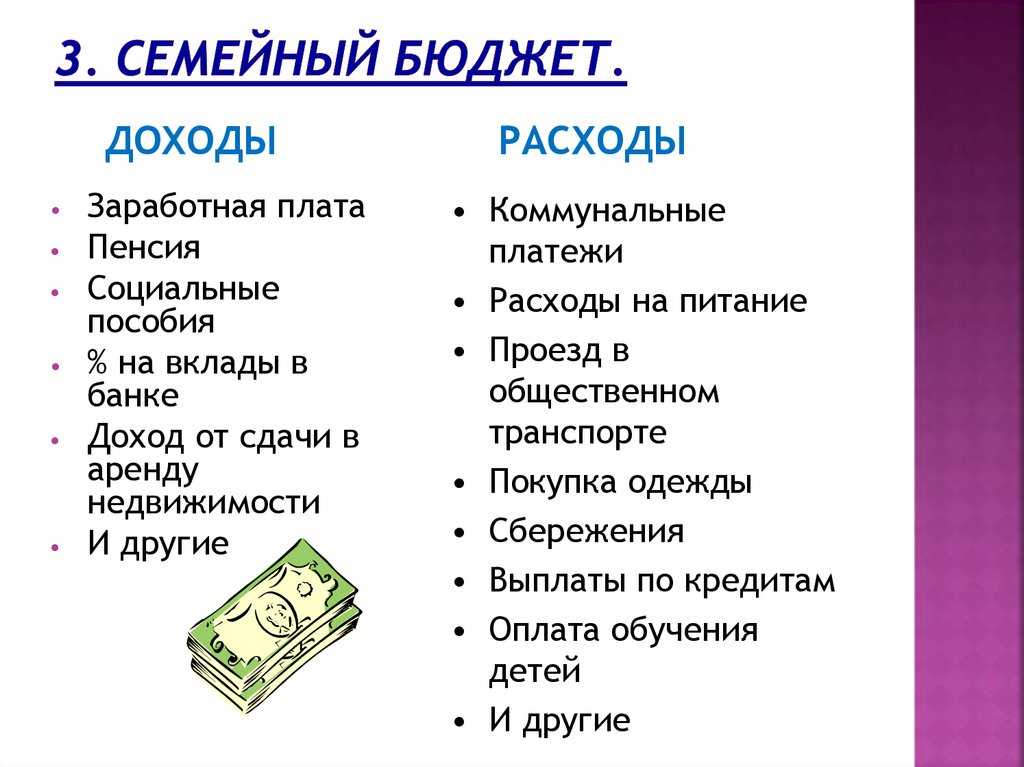

учитывать доходы и расходы,

соблюдать между ними баланс, то есть зарабатывать больше, чем тратить,

уметь откладывать на определенные цели и экстренные ситуации,

получать прибыль от вложения свободных средств,

искать полезную экономическую информацию и применять ее в своих интересах,

отличать финансовые услуги, рекомендации профессионалов от мошенничества.

Всему этому можно научиться.

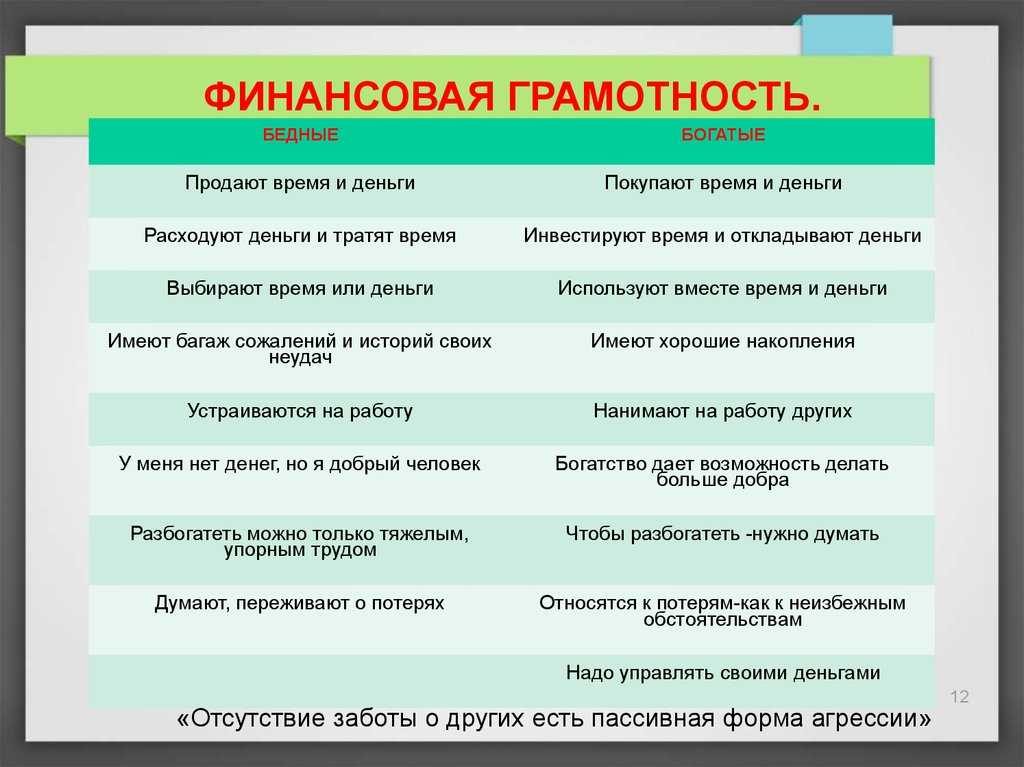

Чем раньше человек поймет, как разумно распоряжаться деньгами, тем более высокого уровня благополучия сможет достичь. Зарплата здесь не главное. Есть много людей с высокими доходами, которым постоянно не хватает средств на жизнь. Они умеют зарабатывать, но не умеют тратить. И есть примеры, когда человек со скромными доходами добивался высот благодаря своей расчетливости.

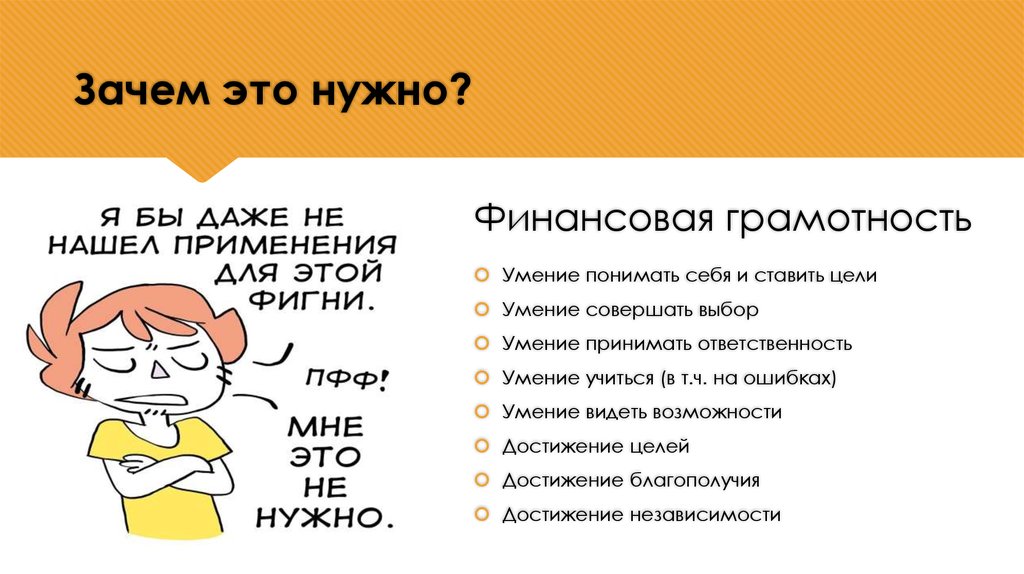

Для чего нужна финансовая грамотность

Умение распоряжаться деньгами является основой жизненной стабильности и материального благополучия:

Благодаря финансовой грамотности вы сможете больше зарабатывать. Это означает возможность со временем иметь все, что хочется, а также развиваться, становиться более независимым.

Вы чувствуете себя комфортно сегодня, у вас формируется уверенность в будущем. Ведь деньги тратятся только на необходимое и полезное. А знания и гибкое мышление помогают правильно вести себя при изменившихся обстоятельствах.

Вы становитесь более дисциплинированным. Это качество делает проще все сферы жизни, не только денежную.

У окружающих появляется еще один повод уважать вас, что повышает самооценку. Люди видят пример успеха, достигнутого честным путем, знаниями и самодисциплиной, а это вдохновляет.

В конечном счете финансовая грамотность помогает человеку стать счастливее. У него есть цели, удовлетворенность собой, желание помогать другим и меньше страхов перед проблемами.

Как оценить свою финансовую грамотность

Понять, насколько эффективно вы распоряжаетесь деньгами, можно по нескольким критериям:

Количество источников дохода. У продвинутого в области финансов человека их больше одного, но это не значит, что он работает без отдыха. Есть пассивный доход: сдача в аренду недвижимости, дивиденды с ценных бумаг, банковские вклады и накопительные счета.

Регулярный учет заработанного и потраченного с помощью интернет-банка или мобильного приложения ВТБ Онлайн, где в личном кабинете сохраняется история операций по счетам и картам.

Это помогает вести бюджет, избегать долгов и нехватки денег.

Это помогает вести бюджет, избегать долгов и нехватки денег.Планирование крупных расходов. Если рассчитать свои возможности, можно быстрее получить желаемое.

Определение финансовых целей. Эта часть планирования бюджета позволяет сконцентрировать ресурсы на важном и не растрачивать их на второстепенные нужды.

Умение экономить, пользоваться скидками. Удобный раздел «Акции и скидки» есть в интернет-банке и мобильном приложении ВТБ Онлайн. Речь также о разумных ограничениях в тратах, без которых можно обойтись или отодвинуть их на более позднее время.

Умение инвестировать. Человек, который применяет правила финансовой грамотности, не рискует напрасно, а вкладывается в проекты с предсказуемым результатом.

Умение копить деньги на непредвиденный случай. В идеале подушка безопасности должна оставлять сумму, на которую можно жить 3-6 месяцев.

Если вы придерживаетесь хотя бы 3-4 пунктов из списка, можно считать, что вы понимаете суть финансовой грамотности и вскоре начнете применять все ее принципы.

Зачем прокачивать свою финансовую грамотность

Изучать, совершенствовать управление личными финансами нужно, чтобы:

иметь деньги на базовые потребности,

делать меньше ненужных трат,

не обрастать лишним имуществом,

копить деньги на более обеспеченный быт и приятные эмоции,

не ссориться из-за нехватки средств с близкими,

быть готовым к любым изменениям в будущем.

Прокачивание этих навыков помогает сделать жизнь более спокойной, получать от нее удовольствие.

Как ставить финансовые цели и достигать их

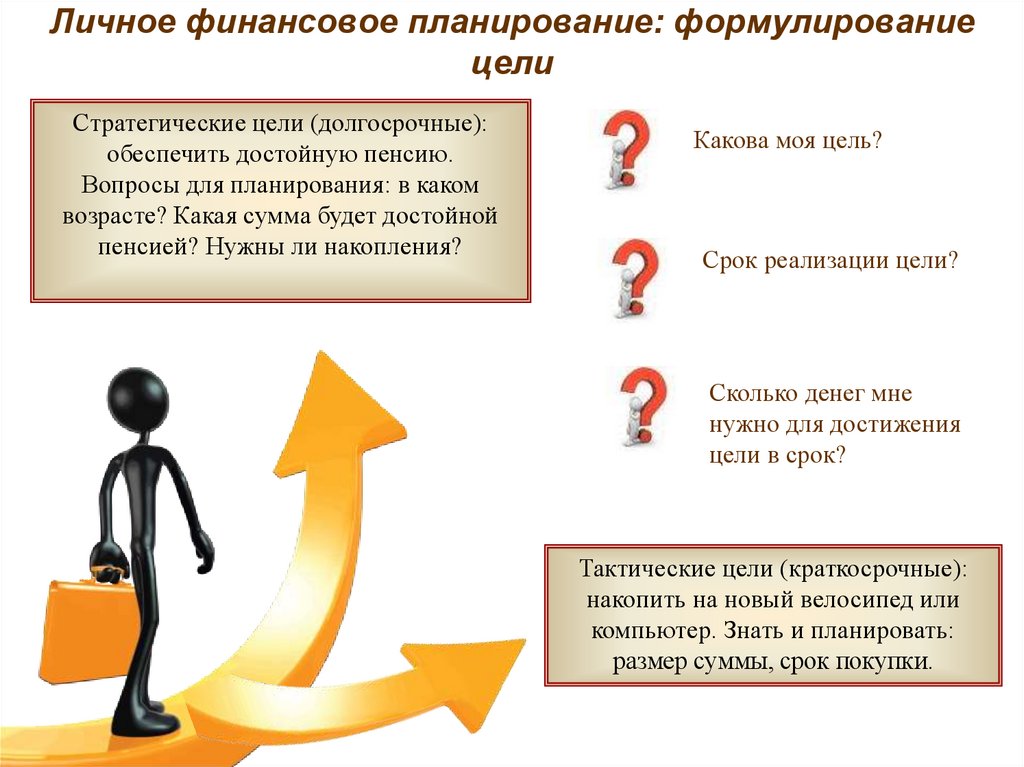

Стать дисциплинированным в области финансов легче, если у вас есть цель, которая требует вложений. Целей может быть несколько:

купить квартиру или автомобиль,

создать базу для пассивного дохода,

съездить на отдых,

оплатить образование своему ребенку,

сделать эстетическую операцию,

поменять старый ноутбук на новую модель.

Получить всё сразу не получится, то есть важно различать первостепенные и второстепенные цели. Приоритеты зависят от возраста человека и обстоятельств его жизни. Студенту-первокурснику явно рано думать о собственном жилье, а вот новый компьютер поможет учебе, сделает его жизнь успешнее и легче. Для молодого человека, который строит карьеру, самым важным могут оказаться курсы повышения квалификации или автомобиль для поездок на вторую работу. Родителям сына-старшеклассника необходимо накопить на его обучение в университете.

Цели, которых достигают с помощью денег, делят на три группы:

Основные. Они делают жизнь человека значительно лучше и предотвращают серьезные проблемы. Например, деньги на экстренный случай, для инвестирования и получения пассивного дохода в пенсионном возрасте, а также на погашение взятого кредита.

Важные. Тоже имеют большое значение, но на их достижение нужно меньше денег и времени. Сюда можно причислить недвижимость, оплату образования, вклад для подрастающего ребенка.

Прочие. В эту группу входит то, что требует меньше затрат и нужно не в первую очередь. Это заграничный отпуск, новый телефон, ювелирные украшения и т. п.

Все цели требуют разных вложений, но есть общий способ их достигнуть.

Методика SMART

Суть методики SMART в том, чтобы выяснить, правильно ли выбрали цель и реально ли ее достичь. Как это работает:

Specific — конкретность. Решите, что именно вам нужно. Например, купить квартиру.

Measurable — измеримость. Посчитайте, во сколько это обойдется. Во многих регионах квартиру можно купить за 4 млн ₽.

Achievable — достижимость. Можете ли вы оплатить недвижимость сейчас. Да, если, например, есть 800 000 ₽ на первый взнос, хорошо оплачиваемая работа и возможность взять ипотеку.

Relevant — важность. Насколько это необходимо сейчас. Обязательно, так как семье стало тесно в съемной квартире, а арендовать большую жилплощадь в нужном микрорайоне нет возможности.

Time Bound — ограничение по срокам. Сколько времени потребуется на выбор недвижимости, оформление кредита и покупку. Не больше полугода, так как региональная ипотечная программа предварительно заканчивается через 7 месяцев, а без нее придется занимать большую сумму.

Если каждый пункт подтверждается, можно делать более подробные расчеты и действовать.

Советы по финансовой грамотности

Повышать финансовую грамотность не поздно при любом уровне доходов. Для этого не нужно получать экономическое образование или проходить бухгалтерские курсы. Предлагаем изучить рекомендации профессионалов, которые помогут повысить ваш уровень жизни.

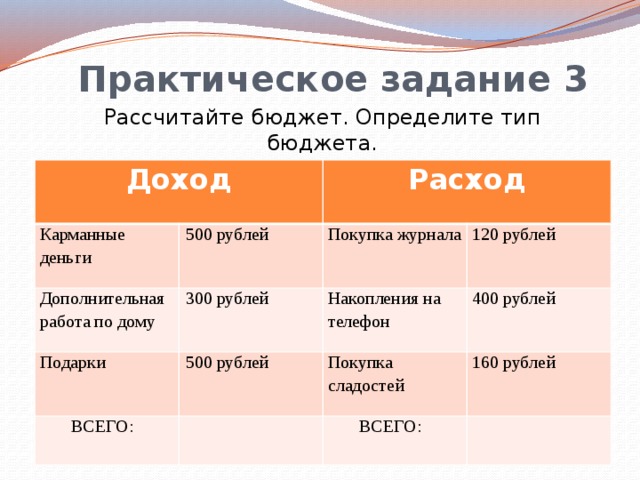

Оцените личный бюджет

Начните с анализа доходов и трат. Он состоит из нескольких шагов:

Рассмотрите все имеющиеся способы заработка, чтобы знать, сколько денег и откуда вы получаете, можно ли найти новые источники доходов.

Посчитайте обязательные платежи: коммуналка, покупка продуктов, взносы по кредиту, мобильная связь и интернет, проезд, постоянно принимаемые лекарства.

Проанализируйте другие траты, может быть, от части из них можно отказаться или сократить.

Если пользуетесь кредитными картами, оцените, насколько рационально вы это делаете.

Рассмотрите, эффективны ли ваши инвестиции, вдруг от них можно получать больше прибыли.

Если проводить обязательные платежи через интернет-банк или мобильное приложение ВТБ Онлайн, а также пользоваться банковской картой в магазинах, аптеках, для оплаты транспорта, будет проще контролировать траты. Информация обо всех операциях с категориями трат сохраняется в личном кабинете. Вы сможете изучить ее в конце месяца, чтобы сделать выводы о лишних расходах.

Определите финансовые цели

Если вы знаете, на что потратите деньги, легче упорядочить расходы. Появляется мотивация, которая помогает вести учет и менять привычки. О том, как выявить реальные цели, мы рассказали выше.

Сформируйте новый бюджет

Скорректируйте свой бюджет так, чтобы появилось больше ресурсов на приоритетные цели.

Рассчитайте сумму дохода в месяц, включив сюда все реальные источники. Отслеживать доходы проще, если деньги вам перечисляют на счет или карту.

Составьте расходную часть, убрав все необязательные траты. Для контроля расходов в личном кабинете ВТБ Онлайн можно настроить ограничения на операции в приложении.

- Заложите в бюджете статью на непредвиденные траты.

Четко следуйте составленному плану доходов и расходов.

Бюджет в этом виде достаточно гибкий. Если появятся неожиданные нужды, их можно будет оплатить, не влезая в долги. Если расходы не возникнут, свободные средства можно отложить в копилку.

Принципы финансовой грамотности предполагают переосмысление покупок. Наверняка среди них есть ненужные — десятая кукла для ребенка, еще одна блузка, похожая на те, которые уже есть, и т. п.

Копите деньги разумно

Один из принципов финансовой грамотности состоит в том, что деньги могут работать и приносить прибыль. Поэтому:

Поэтому:

Откладывайте, а не тратьте. Если у вас появилась сумма сверх запланированной, перечислите ее на накопительный счет. Пока деньги находятся в банке, на них начисляют проценты. А при острой необходимости их можно снять.

Не давайте шансов инфляции. Если вы накопили подушку безопасности, можно начать зарабатывать на сбережениях. Проверенные и беспроигрышные способы — банковский вклад на длительный срок или с пополнением и снятием. В первом случае нет соблазна потратить деньги на пустяки. Во втором можно регулярно увеличивать сумму, на которую начисляются проценты.

Инвестируйте. Доступный способ для обычного человека вложить средства — купить недвижимость, которую потом сдают в аренду или продают по более высокой стоимости. Для покупки можно взять ипотеку на новостройку. Этот тип жилья со временем дорожает.

Не увлекайтесь экономией чересчур. Соблюдение принципов финансовой грамотности не означает отказ от всех удовольствий.

Позволяйте себе походы в рестораны и кафе, поездки в такси. Платите за них с помощью дебетовой карты и регулярно получайте кешбэк.

Позволяйте себе походы в рестораны и кафе, поездки в такси. Платите за них с помощью дебетовой карты и регулярно получайте кешбэк.

Если вы убедились, что новый бюджет выполняется, удобнее сразу откладывать 1015% дохода. Это помогает избежать соблазна потратить лишние деньги.

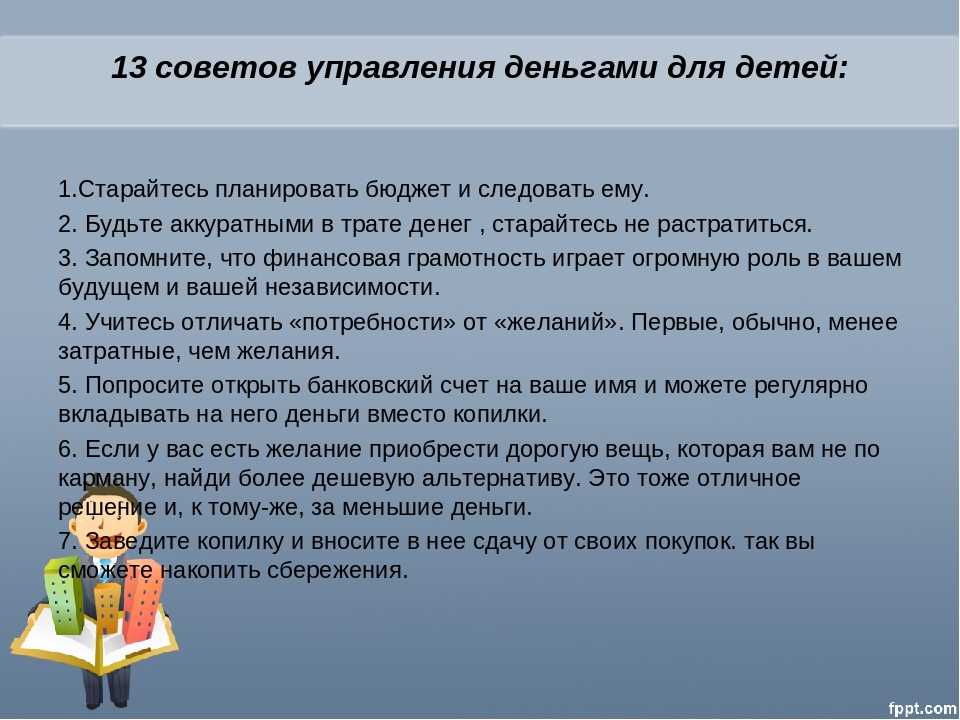

Учиться финансовой грамотности лучше всей семьей. Ребенок, который ходит в школу, сможет более рационально тратить карманные деньги. Взрослые, помимо прочего, — совместно анализировать семейный бюджет и обсуждать крупные траты.

Поделиться:

Закажите дебетовую карту сейчас

1

Заполните простую онлайн-заявку

Это займет пару минут

2

Выберите способ получения

2

Выберите способ получения

3

Оплачивайте покупки дебетовой картой и получайте кешбэк

Подключите программу лояльности «Мультибонус»

3

Оплачивайте покупки дебетовой картой и получайте кешбэк

Другие полезные статьи

Финансовая грамотность20. 01.2023

01.2023

Как вести личный бюджет

Читать далее

Финансовая грамотность20.01.2023

Как накопить деньги

Читать далее

Финансовая грамотность27.01.2023

Финансовая подушка безопасности

Читать далее

Начните копить с банком ВТБ — закажите доставку дебетовой карты

Заказать карту

Финансовая грамотность. Кому и зачем она нужна? — Финансы на vc.ru

В конце статьи подарок.

770 просмотров

Что такое финансовая грамотность?

Финансовая грамотность включает в себя навыки управления личными финансами, разработки бюджета и эффективного инвестирования. Это концепция, которая состоит из нескольких компетенций. Важно обучать финансовой грамотности в школах для детей и подростков, потому что это поможет им стать более успешными в будущем. Чем раньше начнется обучение, тем лучше для ребенка.

Умение управлять своими финансами помогает достичь различных целей, таких как получение образования, смена карьеры, путешествия и ранняя пенсия. Деньги играют важную роль во многих аспектах жизни. Знание финансовой грамотности позволяет контролировать свой бюджет, управлять долгами и расходами, находить возможности для увеличения доходов и расширения бизнеса.

Определение финансовой грамотности.

Проще говоря, финансовая грамотность заключается в умении разбираться в экономических вопросах и применять эти знания на практике. Она включает в себя самодостаточность, готовность учиться, постоянное совершенствование и расширение инструментария знаний, а также отсутствие страха вкладывать деньги и брать кредиты.

Важно понимать, что финансовая грамотность имеет множество аспектов, каждый из которых ведет к успешному управлению своими финансами и получению пассивного дохода.

Основные темы финансовой грамотности включают сбережения, недвижимость, составление бюджета, налоги и пенсии, страхование, оплата обучения и счетов, покупка автомобиля и другие крупные приобретения. Более сложные темы, которые должен знать каждый взрослый человек, включают в себя инвестирование, пассивный доход и работу с вкладами, а также кредиты и другие долговые обязательства.

Более сложные темы, которые должен знать каждый взрослый человек, включают в себя инвестирование, пассивный доход и работу с вкладами, а также кредиты и другие долговые обязательства.

В некоторые программы финансовой грамотности также входят управление финансами в рамках своего бизнеса и защита от мошенников, которые могут попытаться похитить ваши деньги.

Преимущества финансовой грамотности.

- Для того чтобы понимать, как работает система денег и как на ней можно зарабатывать, не достаточно просто читать статьи. Важно обладать обширными знаниями, которые в том числе основываются на практическом опыте.

- Понимание того, как работают деньги и как на них заработать — это только начало. Чтение статей и книг по финансам не достаточно, чтобы стать финансово грамотным. Вам нужно иметь обширные знания, которые можно получить только через практику. Финансово грамотный человек умеет принимать взвешенные решения, и не прислушивается к мнению других, за исключением самых успешных инвесторов.

Такой человек ориентируется на свой опыт и знания, и принимает решения, основываясь на взрослой позиции. В отличие от неграмотного человека, который не умеет управлять своими деньгами и тратит их на вещи, которые не нужны, финансово грамотный человек имеет полный контроль над своими финансами. Финансовую грамотность нужно изучать с юных лет, но не все учебные заведения готовы предоставить подобную подготовку.

Такой человек ориентируется на свой опыт и знания, и принимает решения, основываясь на взрослой позиции. В отличие от неграмотного человека, который не умеет управлять своими деньгами и тратит их на вещи, которые не нужны, финансово грамотный человек имеет полный контроль над своими финансами. Финансовую грамотность нужно изучать с юных лет, но не все учебные заведения готовы предоставить подобную подготовку. - Постоянное поддержание финансовой устойчивости логично и необходимо. Управление своими деньгами помогает в достижении этой цели. По последним исследованиям, 78% населения Америки живут на зарплату, долг студентов на образование в университете в среднем составляет 30 тысяч долларов, а задолженность по кредитным картам в США достигает триллиона долларов. Те, кто берет один кредит за другим, не владеют основами финансовой грамотности. Это означает, что они вряд ли смогут достичь богатства.

- Умение работать с инвестициями – это продвинутый уровень финансовой грамотности, который необходим, чтобы построить свою финансовую империю и научить свои деньги работать на вас, зарабатывая еще больше денег.

Это важный момент, который вы обязательно должны понимать, если хотите достичь финансовой стабильности и независимости. Для того, чтобы достичь этого уровня, нужно учиться и развивать свои навыки финансового мышления, изучая принципы инвестирования. На этом уровне вы сможете не только позволить себе приобрести недвижимость, автомобиль и другие крупные покупки, но и зарабатывать еще больше денег, используя свои инвестиции. Кроме того, инвестирование поможет вам обеспечить себя финансовой подушкой на пенсию, чтобы сохранить качество своей жизни и не зависеть от государства. Таким образом, работа с инвестициями является ключевым моментом для достижения финансовой независимости и благополучия.

Это важный момент, который вы обязательно должны понимать, если хотите достичь финансовой стабильности и независимости. Для того, чтобы достичь этого уровня, нужно учиться и развивать свои навыки финансового мышления, изучая принципы инвестирования. На этом уровне вы сможете не только позволить себе приобрести недвижимость, автомобиль и другие крупные покупки, но и зарабатывать еще больше денег, используя свои инвестиции. Кроме того, инвестирование поможет вам обеспечить себя финансовой подушкой на пенсию, чтобы сохранить качество своей жизни и не зависеть от государства. Таким образом, работа с инвестициями является ключевым моментом для достижения финансовой независимости и благополучия. - Умение распознавать недобросовестные финансовые предложения является важной составляющей финансовой грамотности. Если вы обладаете таким навыком, то легко сможете определить, когда финансовый консультант пытается вас обмануть. Более того, вы сможете избежать ошибок, связанных с инвестированием в пирамиды и другие мошеннические схемы.

Конечно, даже имея высокий уровень финансовой грамотности, вы можете допустить ошибки в управлении своими деньгами — ведь мы все люди. Однако, благодаря финансовой грамотности, вы сможете жить более уверенно и спокойно, зная, что вы можете защитить себя от недобросовестных схем.

Конечно, даже имея высокий уровень финансовой грамотности, вы можете допустить ошибки в управлении своими деньгами — ведь мы все люди. Однако, благодаря финансовой грамотности, вы сможете жить более уверенно и спокойно, зная, что вы можете защитить себя от недобросовестных схем.

Важность финансовой грамотности.

Финансовая грамотность является крайне важным навыком как для взрослых, так и для подростков. Если вы не обладаете базовыми знаниями в этой области, то легко можете стать жертвой мошенников, которые подстерегают на каждом шагу. Неверные финансовые решения могут исправляться годами, а на это может не быть достаточно времени.

Поэтому кампания по финансовой грамотности является важной и необходимой для того, чтобы люди могли избежать финансовых ошибок и ловушек, а также принимать обоснованные и выгодные решения в области финансов.

- Это позволяет тем, кто занимается изучением финансов, иметь больше возможностей. Когда люди обладают большим объемом знаний о экономике, они более разумно расходуют свои деньги.

Особенно это важно в процессе обучения финансовой грамотности детей и студентов.

Особенно это важно в процессе обучения финансовой грамотности детей и студентов. - Изучение финансовой грамотности обучает ответственности. Молодые люди, не обладающие базовыми знаниями о финансах, чаще проявляют небрежное отношение к деньгам по сравнению с теми, кто получил обучение финансовой грамотности, даже если это было только в форме игр. Обученные «будущие взрослые» знают, как правильно инвестировать, оплачивать счета и откладывать деньги. Они уделяют должное внимание своей кредитной истории и вовремя оплачивают коммунальные услуги, не допуская ситуации, в которой у них не будет достаточно средств для оплаты квартиры.

- Это может служить профилактической мерой против неблагоприятных финансовых привычек. Обладая финансовой грамотностью, человек не рискует вкладываться в пирамиды и не становится игроком в азартные игры на деньги. Он не поддается влиянию других людей, которые могут уговорить его потратить деньги на что-то ненужное.

И ответственность за это лежит на грамотной финансовой подготовке.

И ответственность за это лежит на грамотной финансовой подготовке. - Это помогает создать финансовую подушку безопасности, которая может быть жизненно необходима в непредвиденных ситуациях. Некоторые люди не откладывают деньги на будущее, что может привести к финансовым трудностям, если возникнут проблемы с работой или здоровьем. Но если у вас есть финансовая грамотность, вы сможете создать достаточно капитала, чтобы продержаться от трех до шести месяцев на уровне расходов, который был до возникновения трудностей. Более того, финансово грамотный человек будет способен эффективно управлять своими финансами в любой ситуации, не испытывая страха перед потерей работы или другими экономическими вызовами. Это особенно важно для женщин, которые часто зарабатывают меньше, чем мужчины, и имеют ограниченные возможности для повышения своего дохода. Финансовая грамотность помогает женщинам преодолевать финансовые трудности и создавать безопасность для себя и своих семей.

Примеры финансовой грамотности.

Что приходит вам на ум, когда вы слышите фразу «умение управлять деньгами»? Возможно, несколько источников дохода? Хорошая работа? Умение инвестировать и зарабатывать миллионы? На самом деле, это понятие намного сложнее, чем просто умение зарабатывать деньги.

Пример 1. Управление личным бюджетом

Представим, что вы создаете план своих финансов на каждый месяц: определяете доступные средства, их источники, затраты на покупки и сбережения. Вы можете делать это в блокноте, тетради или с помощью таблицы в Excel. Затем вы применяете этот план и контролируете, насколько следуете ему. Таким образом, вы обеспечиваете тщательное управление своими финансами. С каждым месяцем вы находите новые возможности для экономии, определяете, где нужно потратить больше, а также разрабатываете стратегию для накопления денег.

Пример 2. Разоблачение фальшивых схем заработка

Вам предлагают уникальную возможность быстрого заработка, используя новую финансовую систему.

Но вы знаете, что подобные предложения могут оказаться обманом, поэтому внимательно исследуете данную схему. Вы изучаете отзывы, убеждаетесь, что схема не является незаконной и риски минимальны. Если вы уверены в легитимности схемы, то решаете вкладывать свои деньги. Однако, вы не станете участвовать в деятельности, связанной с теневой экономикой.

Но вы знаете, что подобные предложения могут оказаться обманом, поэтому внимательно исследуете данную схему. Вы изучаете отзывы, убеждаетесь, что схема не является незаконной и риски минимальны. Если вы уверены в легитимности схемы, то решаете вкладывать свои деньги. Однако, вы не станете участвовать в деятельности, связанной с теневой экономикой.Пример 3. Инвестиции

Вы занимаетесь инвестированием на фондовом рынке, покупаете и продаете акции, облигации и изучаете вторичные инвестиционные инструменты, такие как деривативы. Вы не преследуете громадную прибыль и стараетесь держать свой портфель в равновесии. Вы не рассказываете каждому про свои инвестиционные стратегии, но и не скрываете их. Через некоторое время у вас может возникнуть желание делиться своим опытом и знаниями с другими, рассказывая, как вы смогли накопить достаточно денег для покупки квартиры, автомобиля и для жизни мечты, инвестируя на фондовом рынке. Вы также придумали, как обеспечить наследование денег своим детям, возможно, создав семейный траст или занявшись этим вопросом.

- Пример 4. Вы не следуете за толпой.

Вместо этого, вы не торопитесь инвестировать в модные инструменты, например, NFT, когда их цены на пике. Вы предпочитаете выжидать, исследовать, обдумывать и проконсультироваться с финансовыми экспертами. Вы осторожно относитесь к онлайн-проектам, которые кажутся подозрительными, даже если все вокруг уже в них вкладываются. Вы не боитесь отказаться от ловких предложений и посмотреть на поведение других инвесторов на рынке. Вы не поддаетесь панике и спокойно смотрите на все кризисы, что может не всем нравится. Эта тактика помогает вам всегда оставаться в плюсе на долгосрочной основе.

Навыки финансовой грамотности.

Как стать финансово грамотным? Для этого нужно овладеть определенными навыками, которые можно разделить на четыре категории: управление деньгами и финансовыми операциями, планирование своих финансов, управление рисками и понимание финансовых рынков.

В дальнейшем мы рассмотрим каждую категорию скиллов более подробно.

- Перечень умений, относящихся к категории «Деньги и транзакции», включает умение определять различные банкноты и монеты, проверять платежи и выписки из банка, а также знание различных способов оплаты товаров.

- В эту категорию входят навыки планирования бюджета, управления доходами, постановки финансовых целей и достижения их, понимание налоговой системы, способов сбережения и экономии, а также знания о вложениях.

- В данной категории собраны навыки, связанные с управлением рисками: умение идентифицировать и оценивать финансовые риски, разработка стратегий для их уменьшения или обхода в случае возникновения, знание страховых продуктов и инвестиций, которые помогают сохранить средства, понимание принципов работы рынков и разнообразия инвестиционных портфелей. Также здесь важны понимание доходности и убыточности, кредиты и процентные ставки.

Понимание финансовых рынков

Это абстрактная категория, в которую входят такие навыки, как понимание прав и обязанностей клиентов финансовых услуг и умение их применять на практике.

Также важно уметь составлять и читать финансовые договоры, следить за изменениями в экономической политике, ставках центральных банков, показателях инфляции и размере социальных пособий. Человек, обладающий знаниями о финансовых рынках, может определить, какие вложения стоят внимания, а какие нет, оценить правильность экономических прогнозов и избежать невыгодных кредитов, которые рекламируются в СМИ. Он также понимает различия между деривативами на разных рынках.

Также важно уметь составлять и читать финансовые договоры, следить за изменениями в экономической политике, ставках центральных банков, показателях инфляции и размере социальных пособий. Человек, обладающий знаниями о финансовых рынках, может определить, какие вложения стоят внимания, а какие нет, оценить правильность экономических прогнозов и избежать невыгодных кредитов, которые рекламируются в СМИ. Он также понимает различия между деривативами на разных рынках.

Как стать финансово грамотным.

Как достичь финансовой образованности? Все довольно просто — нужно освоить финансовую грамотность. А как именно этого добиться — расскажем сейчас.

- Освойте навыки составления и контроля своего бюджета — это первый шаг к финансовой грамотности, который необходим каждому человеку. Начните планировать свои расходы и доходы, внимательно следите за тратами, используя приложение своего банка или бесплатные шаблоны бюджетов, доступные в интернете.

Кроме того, важно определить свои краткосрочные (на год) и долгосрочные (более года) финансовые цели.

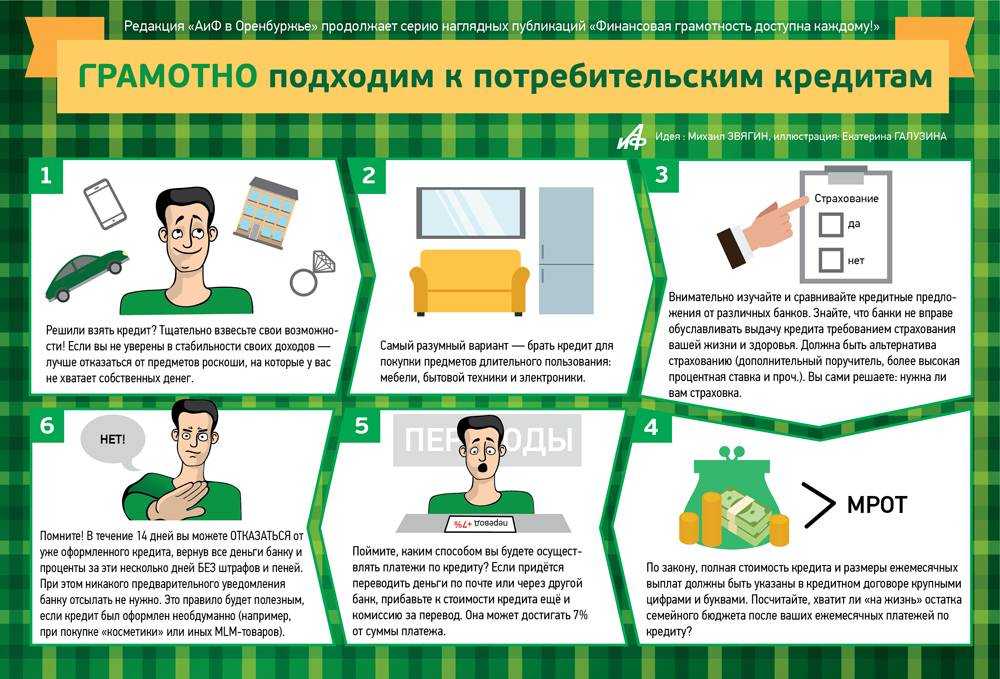

Кроме того, важно определить свои краткосрочные (на год) и долгосрочные (более года) финансовые цели. - Для того, чтобы научиться управлять своими финансами, нужно разобраться в кредитах и узнать свой кредитный рейтинг. Кредитный рейтинг может повлиять на возможность получения кредита и на условия его предоставления. Чтобы узнать свой кредитный рейтинг, необходимо запросить данные через банки или специальный государственный сервис, что чаще всего бесплатно. Кроме того, необходимо изучить отчет, который покажет состояние финансов для кредитных организаций и проверяющих органов. Высокий кредитный рейтинг свидетельствует о надежности заемщика, который всегда возвращает деньги, а низкий рейтинг, наоборот, может создать проблемы при получении кредита.

- Не забывайте откладывать деньги на случай непредвиденных ситуаций. Наличие накоплений в несколько сот раз повышает уверенность в завтрашнем дне. Финансовая подушка безопасности должна быть у каждого.

Учитесь предугадывать возможные риски: потерю работы, экономический кризис, пандемии и прочие неприятности. Накапливайте постепенно, откладывая от зарплаты сколько угодно, хоть 5-10 процентов. Сокращайте расходы, если понимаете, что покупаете ненужные вещи. Ищите альтернативы, покупайте б/у вещи, если возможно. Это в порядке вещей.

Учитесь предугадывать возможные риски: потерю работы, экономический кризис, пандемии и прочие неприятности. Накапливайте постепенно, откладывая от зарплаты сколько угодно, хоть 5-10 процентов. Сокращайте расходы, если понимаете, что покупаете ненужные вещи. Ищите альтернативы, покупайте б/у вещи, если возможно. Это в порядке вещей.

Я запустил реалити-шоу «покупаю ВИЛЛУ НА БАЛИ ЗА 200$ в месяц».

Расписал стратегию с суммами от 80 до 2000$ в месяц.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.

Что это такое и почему это так важно

Что такое финансовая грамотность?

Инвестопедия / Пейдж Маклафлин

Финансовая грамотность — это способность понимать и эффективно использовать различные финансовые навыки, включая управление личными финансами, составление бюджета и инвестирование. Когда вы финансово грамотны, у вас есть основа отношений с деньгами, и это путь обучения на протяжении всей жизни. Чем раньше вы начнете, тем лучше для вас будет, потому что образование является ключом к успеху, когда дело касается денег.

Чем раньше вы начнете, тем лучше для вас будет, потому что образование является ключом к успеху, когда дело касается денег.

Ключевые выводы

- Термин «финансовая грамотность» относится к целому ряду важных финансовых навыков и концепций.

- Финансово грамотные люди, как правило, менее уязвимы для финансового мошенничества.

- Прочная основа финансовой грамотности может помочь в достижении различных жизненных целей, таких как сбережения на образование или выход на пенсию, ответственное использование долга и ведение бизнеса.

- Ключевые аспекты финансовой грамотности включают умение составлять бюджет, планировать выход на пенсию, управлять долгом и отслеживать личные расходы.

- Финансовую грамотность можно получить, читая книги, слушая подкасты, подписываясь на финансовый контент или общаясь со специалистом по финансам.

Нажмите «Играть», чтобы узнать, как улучшить свои навыки финансовой грамотности

Понимание финансовой грамотности

Примерно с 2000 по 2022 год финансовые продукты и услуги получили все большее распространение в обществе. В то время как предыдущие поколения жителей США могли приобретать товары в основном за наличные, сегодня популярны различные кредитные продукты, такие как кредитные и дебетовые карты и электронные переводы. Опрос, проведенный Федеральным резервным банком Сан-Франциско в 2021 году, показал, что 28% всех платежей осуществлялись с помощью кредитной карты, и только 20% — наличными.

В то время как предыдущие поколения жителей США могли приобретать товары в основном за наличные, сегодня популярны различные кредитные продукты, такие как кредитные и дебетовые карты и электронные переводы. Опрос, проведенный Федеральным резервным банком Сан-Франциско в 2021 году, показал, что 28% всех платежей осуществлялись с помощью кредитной карты, и только 20% — наличными.

Учитывая важность финансов в современном обществе, отсутствие финансовой грамотности может нанести серьезный ущерб долгосрочному финансовому успеху человека. Тем не менее, исследования показывают, что финансовая неграмотность очень распространена: Управление по регулированию финансовой индустрии (FINRA) приписывает ее 66% американцев.

Финансовая неграмотность может привести к ряду ловушек, таких как более высокая вероятность накопления неприемлемого долгового бремени либо из-за неверных решений о расходах, либо из-за отсутствия долгосрочной подготовки. Это, в свою очередь, может привести к плохой кредитной истории, банкротству, лишению права выкупа жилья и другим негативным последствиям.

К счастью, сейчас существует больше ресурсов, чем когда-либо, для тех, кто хочет узнать больше о мире финансов. Одним из таких примеров является спонсируемая правительством США Комиссия по финансовой грамотности и образованию, которая предлагает ряд бесплатных учебных ресурсов.

Финансовая грамотность может помочь защитить людей от того, чтобы стать жертвами финансового мошенничества, вида преступления, которое становится все более распространенным.

Сфера финансовой грамотности

Хотя многие навыки могут подпадать под понятие финансовой грамотности, популярные примеры включают составление домашнего бюджета, обучение тому, как управлять долгами и погашать их, а также оценку компромиссов между различными кредитными и инвестиционными продуктами. Эти навыки часто требуют, по крайней мере, практического знания ключевых финансовых концепций, таких как сложные проценты и временная стоимость денег.

Другие продукты, такие как ипотечные кредиты, студенческие кредиты, медицинское страхование и самостоятельные инвестиционные счета, также стали более важными. Это сделало еще более важным, чтобы люди понимали, как использовать их ответственно.

Это сделало еще более важным, чтобы люди понимали, как использовать их ответственно.

Финансовая грамотность может охватывать краткосрочную финансовую стратегию, а также долгосрочную финансовую стратегию, и выбор стратегии будет зависеть от нескольких факторов, таких как ваш возраст, временной горизонт и устойчивость к риску. Финансовая грамотность включает в себя знание того, как инвестиционные решения, принятые сегодня, повлияют на ваши налоговые обязательства в будущем.

Это также включает в себя знание того, какие инвестиционные инструменты лучше всего использовать при сбережениях, будь то для финансовой цели, такой как покупка дома или для выхода на пенсию. Это не добавление новшеств в финансах, таких как электронные кошельки, цифровые деньги, покупка сейчас/оплата позже, кредитование P2P и другие новые финансовые продукты, которые могут быть удобными и экономически эффективными, но требуют обучения потенциальных потребителей, чтобы оценить их. адекватно в свою пользу.

Почему важна финансовая грамотность

От повседневных расходов до долгосрочного прогнозирования бюджета — финансовая грамотность имеет решающее значение для управления этими факторами. Важно планировать и откладывать достаточно, чтобы обеспечить адекватный доход на пенсии, избегая при этом высокого уровня долга, который может привести к банкротству, дефолту и потере права выкупа.

Примечание

Если вы молоды, может показаться, что до пенсии еще далеко. Хотя это путь в будущее, это также одна из лучших целей, на которую стоит начать копить, потому что чем раньше вы начнете, тем больше вы накопите в будущем. Одним из инструментов инвестирования, с которого стоит начать, является пенсионный счет, спонсируемый работодателем, например, 401(k).

В своем отчете об экономическом благополучии домохозяйств США в 2020 году Совет управляющих Федеральной резервной системы США обнаружил, что многие американцы не готовы к выходу на пенсию. Более четверти указали, что у них нет пенсионных сбережений, и менее четырех из десяти тех, кто еще не вышел на пенсию, считают, что их пенсионные сбережения находятся на правильном пути. Среди тех, у кого есть собственные пенсионные сбережения, более 60% признались, что чувствуют себя неуверенно при принятии пенсионных решений.

Среди тех, у кого есть собственные пенсионные сбережения, более 60% признались, что чувствуют себя неуверенно при принятии пенсионных решений.

Согласно исследованию Института TIAA, низкая финансовая грамотность сделала миллениалов — самую большую долю американской рабочей силы — неподготовленными к серьезному финансовому кризису. Даже среди тех, кто сообщает, что хорошо разбирается в личных финансах, только 19 % правильно ответили на вопросы об основных финансовых понятиях. Сорок три процента сообщают об использовании дорогих альтернативных финансовых услуг, таких как ссуды до зарплаты и ломбарды. Более чем у половины нет экстренного фонда, чтобы покрыть трехмесячные расходы, а 37 % находятся в нестабильном финансовом положении (определяется как неспособность или маловероятность возможности собрать 2 000 долларов в течение месяца в случае возникновения чрезвычайной ситуации).

Миллениалы также несут большие суммы студенческих кредитов и ипотечных долгов — на самом деле, 44% из них говорят, что у них слишком много долгов.

Хотя это может показаться отдельными проблемами, они оказывают более широкое влияние на все население, чем считалось ранее. Все, что нужно, — это взглянуть на финансовый кризис 2008 года, чтобы увидеть финансовые последствия для всей экономики, возникшие из-за непонимания ипотечных продуктов (создание уязвимости для грабительского кредитования). Финансовая грамотность — это проблема, имеющая широкие последствия для экономического здоровья.

Преимущества финансовой грамотности

В целом преимущество финансовой грамотности заключается в том, чтобы дать людям возможность принимать более разумные решения. В частности, финансовая грамотность важна по ряду причин.

- Финансовая грамотность может предотвратить разрушительные ошибки : Кредиты с плавающей процентной ставкой могут иметь разные процентные ставки каждый месяц, в то время как традиционные взносы на индивидуальный пенсионный счет (IRA) не могут быть сняты до выхода на пенсию.

Казалось бы, невинные финансовые решения могут иметь долгосрочные последствия, которые стоят людям денег или влияют на жизненные планы. Финансовая грамотность помогает людям избежать ошибок в своих личных финансах.

Казалось бы, невинные финансовые решения могут иметь долгосрочные последствия, которые стоят людям денег или влияют на жизненные планы. Финансовая грамотность помогает людям избежать ошибок в своих личных финансах. - Финансовая грамотность готовит людей к чрезвычайным ситуациям : Темы финансовой грамотности, такие как сбережения или готовность к чрезвычайным ситуациям, подготавливают людей к неопределенности. Хотя потеря работы или крупные непредвиденные расходы всегда сказываются на финансовом положении, человек может смягчить удар, заранее реализуя свою финансовую грамотность и будучи готовым к чрезвычайным ситуациям.

- Финансовая грамотность может помочь людям достичь своих целей : Лучше понимая, как планировать бюджет и экономить деньги, люди могут создавать планы, которые устанавливают ожидания, требуют от них ответственности за свои финансы и устанавливают курс для достижения кажущихся недостижимыми целей.

Хотя сегодня кто-то не может позволить себе мечту, он всегда может составить план, чтобы увеличить свои шансы на ее осуществление.

Хотя сегодня кто-то не может позволить себе мечту, он всегда может составить план, чтобы увеличить свои шансы на ее осуществление. - Финансовая грамотность повышает уверенность : Представьте, что вы принимаете судьбоносное решение, не имея всей информации, необходимой для принятия наилучшего решения. Вооружившись соответствующими знаниями о финансах, люди могут с большей уверенностью подходить к основным жизненным решениям, понимая, что они с меньшей вероятностью будут удивлены или негативно затронуты непредвиденными результатами.

Стратегии повышения уровня финансовой грамотности

Развитие финансовой грамотности для улучшения ваших личных финансов включает в себя изучение и отработку различных навыков, связанных с составлением бюджета, управлением и погашением долгов, а также пониманием кредитных и инвестиционных продуктов. Хорошая новость заключается в том, что независимо от того, где вы находитесь в жизни и в финансовом плане, никогда не поздно начать практиковать хорошие финансовые привычки.

Вот несколько практических стратегий для рассмотрения.

- Создайте бюджет : отслеживайте, сколько денег вы получаете каждый месяц, по сравнению с тем, сколько вы тратите, в листе Excel, на бумаге или в приложении для составления бюджета. Ваш бюджет должен включать доходы (зарплаты, инвестиции, алименты), фиксированные расходы (арендная плата/ипотечные платежи, коммунальные услуги, платежи по кредиту), дискреционные расходы (второстепенные расходы, такие как питание вне дома, покупки и поездки) и сбережения.

- Сначала заплати себе : Чтобы создать сбережения, эта стратегия обратного бюджетирования включает в себя выбор цели сбережений, например, оплату высшего образования, решение, сколько вы хотите откладывать на это каждый месяц, и откладывание этой суммы в сторону, прежде чем вы разделите остальные свои расходы.

- Своевременная оплата счетов : Будьте в курсе ежемесячных счетов, следите за своевременным поступлением платежей.

Рассмотрите возможность автоматического списания средств с расчетного счета или приложений для оплаты счетов и подпишитесь на напоминания об оплате (по электронной почте, телефону или в текстовом сообщении).

Рассмотрите возможность автоматического списания средств с расчетного счета или приложений для оплаты счетов и подпишитесь на напоминания об оплате (по электронной почте, телефону или в текстовом сообщении). - Получите свой кредитный отчет : Раз в год потребители могут запросить бесплатный кредитный отчет в трех основных кредитных бюро — Equifax, Experian и TransUnion — через созданный на федеральном уровне веб-сайт AnnualCreditReport.com. Просмотрите эти отчеты и оспорьте любые ошибки, сообщив о неточностях в бюро кредитных историй. Поскольку вы можете получить три из них, рассмотрите возможность распределения запросов в течение года, чтобы регулярно контролировать себя.

В опросе, проведенном Федеральной резервной системой в 2021 году, 22% взрослых в Соединенных Штатах сообщили, что у них не все в порядке с финансами и они не живут комфортно в финансовом плане.

- Проверьте свой кредитный рейтинг : Наличие хорошего кредитного рейтинга поможет вам получить лучшие процентные ставки по кредитам и кредитным картам, среди других преимуществ.

Отслеживайте свой счет с помощью бесплатной службы кредитного мониторинга (или, если вы можете себе это позволить и хотите добавить дополнительный уровень защиты своей информации, воспользуйтесь одной из лучших служб кредитного мониторинга). Кроме того, помните о финансовых решениях, которые могут повысить или понизить ваш балл, таких как запросы на получение кредита и коэффициенты использования кредита.

Отслеживайте свой счет с помощью бесплатной службы кредитного мониторинга (или, если вы можете себе это позволить и хотите добавить дополнительный уровень защиты своей информации, воспользуйтесь одной из лучших служб кредитного мониторинга). Кроме того, помните о финансовых решениях, которые могут повысить или понизить ваш балл, таких как запросы на получение кредита и коэффициенты использования кредита. - Управляйте долгом : Используйте свой бюджет, чтобы оставаться на вершине долга, сокращая расходы и увеличивая выплаты. Разработайте план сокращения долга, например, сначала погасите кредит с самой высокой процентной ставкой. Если ваш долг чрезмерный, свяжитесь с кредиторами, чтобы пересмотреть условия погашения, консолидировать кредиты или найти программу консультирования по долгам.

- Инвестируйте в свое будущее : Если ваш работодатель предлагает пенсионный сберегательный счет 401(k), обязательно зарегистрируйтесь и внесите максимальный вклад, чтобы получить соответствие работодателя.

Рассмотрите возможность открытия индивидуального пенсионного счета (IRA) и создания диверсифицированного инвестиционного портфеля из акций, инструментов с фиксированным доходом и товаров. При необходимости обратитесь за финансовым советом к профессиональным консультантам, которые помогут вам определить, сколько денег вам понадобится для комфортного выхода на пенсию и разработать стратегии для достижения вашей цели.

Рассмотрите возможность открытия индивидуального пенсионного счета (IRA) и создания диверсифицированного инвестиционного портфеля из акций, инструментов с фиксированным доходом и товаров. При необходимости обратитесь за финансовым советом к профессиональным консультантам, которые помогут вам определить, сколько денег вам понадобится для комфортного выхода на пенсию и разработать стратегии для достижения вашей цели.

Пример финансовой грамотности

Эмма — учительница средней школы, которая пытается информировать своих учеников о финансовой грамотности через свою учебную программу. Она обучает их основам различных финансовых тем, таких как составление личного бюджета, управление долгом, образование и пенсионные сбережения, страхование, инвестирование и даже налоговое планирование. Ученики Эммы могут и будут использовать эти концепции позже в жизни для таких вещей, как аренда квартиры, получение первой работы или даже просто оплата развлекательных мероприятий, таких как поход в кино.

Понимание таких концепций, как процентные ставки, альтернативные издержки, управление долгом, сложные проценты и составление бюджета, например, может помочь ее ученикам управлять студенческими кредитами, на которые они могут полагаться для финансирования своего обучения в колледже, и уберечь их от накопления опасных уровней долга и подвергая опасности свою кредитную историю. Точно так же она ожидает, что некоторые темы, такие как подоходный налог и планирование выхода на пенсию, в конечном итоге окажутся полезными для всех учащихся, независимо от того, чем они будут заниматься после школы.

Почему важна финансовая грамотность?

Финансовая грамотность с раннего возраста дает человеку инструменты и ресурсы, необходимые для финансовой безопасности в дальнейшей жизни. Отсутствие финансовой грамотности может привести к ряду ловушек, таких как накопление неприемлемого долгового бремени либо из-за неверных решений о расходах, либо из-за отсутствия долгосрочной подготовки. Это, в свою очередь, может привести к плохой кредитной истории, банкротству, лишению права выкупа жилья или другим негативным последствиям.

Это, в свою очередь, может привести к плохой кредитной истории, банкротству, лишению права выкупа жилья или другим негативным последствиям.

Как стать финансово грамотным?

Чтобы стать финансово грамотным, необходимо изучить и отработать различные навыки, связанные с составлением бюджета, управлением и погашением долгов, а также пониманием кредитных и инвестиционных продуктов. Основные шаги по улучшению ваших личных финансов включают в себя создание бюджета, отслеживание расходов, своевременность платежей, осмотрительность в отношении экономии денег, периодическую проверку вашего кредитного отчета и инвестирование в свое будущее.

Какие популярные правила личного бюджета?

Двумя широко используемыми методами личного бюджета являются правила 50/20/30 и 70/20/10, и их простота делает их популярными. Первый влечет за собой разделение вашего дохода после уплаты налогов на три части: потребности (50%), сбережения (20%) и желания (30%). Правило 70/20/10 также следует аналогичному плану, рекомендуя, чтобы ваш доход после уплаты налогов был разделен на сегменты, которые охватывают расходы (70%), сбережения или сокращение долга (20%), а также инвестиции и благотворительность. пожертвования (10%).

пожертвования (10%).

Каковы принципы финансовой грамотности?

Существует пять общих принципов финансовой грамотности. Хотя другие модели могут перечислять различные ключевые компоненты, всеобъемлющей целью финансовой грамотности является обучение людей о том, как Заработать , . их деньги.

Каковы некоторые примеры финансовой грамотности?

По мере поступления в колледж старшеклассник может столкнуться с задачей решить, в какую школу пойти и как финансировать свое образование. Это может включать в себя то, сколько денег они должны экономить на своей работе после школы, как будут работать условия их кредита и какие альтернативные издержки существуют на протяжении всего процесса принятия решений.

В этом примере учащийся будет принимать более ответственные с финансовой точки зрения решения, если он будет более финансово грамотным. Финансовая грамотность в этом примере распространяется на сбережения, трудоустройство, составление бюджета, кредиты и финансовое планирование. Используя финансовую грамотность и принимая разумные решения, студент может настроить себя на долгосрочный успех.

Используя финансовую грамотность и принимая разумные решения, студент может настроить себя на долгосрочный успех.

Итог

Финансовая грамотность — это знание того, как принимать разумные решения с деньгами. Это включает в себя подготовку бюджета, знание того, сколько нужно сэкономить, выбор выгодных условий кредита, понимание воздействия на кредит и различение различных транспортных средств, используемых для выхода на пенсию. Эти навыки помогают людям принимать более разумные решения и действовать более ответственно со своими личными финансами.

Полное руководство по финансовой грамотности

Мы знаем, что чем раньше вы изучите основы работы денег, тем увереннее и успешнее вы будете распоряжаться своими финансами в дальнейшей жизни. Никогда не поздно начать учиться, но стоит начать с форы. Первые шаги в мир денег начинаются с образования.

Банковское дело, составление бюджета, сбережения, кредит, долг и инвестирование — вот столпы, поддерживающие большинство финансовых решений, которые мы будем принимать в своей жизни. В Investopedia у нас есть более 30 000 статей, терминов, часто задаваемых вопросов (FAQ) и видеороликов, посвященных этим темам. Мы потратили более 20 лет на создание и улучшение наших ресурсов, чтобы помочь вам принимать разумные финансовые и инвестиционные решения.

В Investopedia у нас есть более 30 000 статей, терминов, часто задаваемых вопросов (FAQ) и видеороликов, посвященных этим темам. Мы потратили более 20 лет на создание и улучшение наших ресурсов, чтобы помочь вам принимать разумные финансовые и инвестиционные решения.

Это руководство — отличное место для начала, и сегодня отличный день для этого. Начнем с финансовой грамотности — что это такое и как она может улучшить вашу жизнь.

Ключевые выводы

- Финансовая грамотность — это способность понимать и использовать различные финансовые навыки.

- Люди с более высоким уровнем финансовой грамотности с большей вероятностью потратят меньше доходов, создадут резервный фонд и откроют пенсионный счет, чем люди с более низким уровнем.

- Некоторые из основ финансовой грамотности и ее практического применения в повседневной жизни включают банковское дело, составление бюджета, работу с долгами и кредитами, а также инвестирование.

Нажмите «Играть», чтобы узнать, как улучшить свои навыки финансовой грамотности

Что такое финансовая грамотность?

Финансовая грамотность — это способность понимать и использовать различные финансовые навыки, включая управление личными финансами, составление бюджета и инвестирование. Это также означает понимание определенных финансовых принципов и концепций, таких как временная стоимость денег, сложные проценты, управление долгом и финансовое планирование.

Это также означает понимание определенных финансовых принципов и концепций, таких как временная стоимость денег, сложные проценты, управление долгом и финансовое планирование.

Достижение финансовой грамотности может помочь людям избежать принятия неверных финансовых решений. Это может помочь им стать самодостаточными и достичь финансовой стабильности. Ключевые шаги к достижению финансовой грамотности включают в себя обучение тому, как составлять бюджет, отслеживать расходы, выплачивать долги и планировать выход на пенсию.

Самообразование по этим темам также включает в себя изучение того, как работают деньги, постановку и достижение финансовых целей, осознание неэтичных/дискриминационных финансовых практик и решение финансовых проблем, с которыми сталкивается жизнь.

Важность финансовой грамотности

В своем Национальном исследовании финансовых возможностей Управление по регулированию финансовой индустрии (FINRA) обнаружило, что американцы с более высоким уровнем финансовой грамотности с большей вероятностью сводят концы с концами, тратят меньше своего дохода, создают трехмесячный чрезвычайный фонд и открывают пенсионные фонды. счета, чем люди с более низкой финансовой грамотностью.

счета, чем люди с более низкой финансовой грамотностью.

Принятие обоснованных финансовых решений важнее, чем когда-либо. Возьмем пенсионное планирование. Многие работники когда-то полагались на пенсионные планы для финансирования своей пенсионной жизни, при этом финансовое бремя и принятие решений в отношении пенсионных фондов ложились на компании или правительства, которые их спонсировали.

Сегодня немногие работники получают пенсии; вместо этого некоторым предлагается возможность участия в плане 401 (k). Это включает в себя решения, которые сами сотрудники должны принимать об уровне взносов и выборе инвестиций. Тем, у кого нет вариантов работодателя, необходимо активно искать и открывать индивидуальные пенсионные счета (IRA) и другие пенсионные счета с налоговыми льготами.

Добавьте к этому увеличивающуюся продолжительность жизни людей (что приводит к более длительному выходу на пенсию), пособия по социальному обеспечению, которые едва обеспечивают базовое выживание, сложные варианты медицинского и другого страхования, более сложные сберегательные и инвестиционные инструменты на выбор — и множество вариантов от банков, кредитных союзов. , брокерские фирмы, компании кредитных карт и многое другое.

, брокерские фирмы, компании кредитных карт и многое другое.

Понятно, что финансовая грамотность необходима для принятия продуманных и обоснованных решений, избегания ненужных долгов, помощи членам семьи в принятии этих сложных решений и получения адекватного дохода на пенсии.

Основы личных финансов

Личные финансы — это то, где финансовая грамотность превращается в индивидуальное принятие финансовых решений. Как вы управляете своими деньгами? Какие сберегательные и инвестиционные инструменты вы используете? Личные финансы — это создание и достижение ваших финансовых целей, хотите ли вы владеть домом, помогать другим членам своей семьи, копить на обучение своих детей в колледже, поддерживать дела, которые вам небезразличны, планировать выход на пенсию или что-то еще.

Среди других тем, он охватывает банковское дело, составление бюджета, управление долгами и кредитами, а также инвестирование. Давайте взглянем на эти основы, чтобы вы начали.

Введение в банковские счета

Банковский счет обычно является первым финансовым счетом, который вы открываете. Банковские счета могут хранить и накапливать деньги, которые вам понадобятся для крупных покупок и жизненных событий. Вот некоторые сведения о банковских счетах и о том, почему они являются первым шагом в создании стабильного финансового будущего.

Банковские счета могут хранить и накапливать деньги, которые вам понадобятся для крупных покупок и жизненных событий. Вот некоторые сведения о банковских счетах и о том, почему они являются первым шагом в создании стабильного финансового будущего.

Зачем мне банковский счет?

Хотя у большинства американцев есть банковские счета, 6% домохозяйств в США до сих пор их не имеют. Почему так важно открыть счет в банке? Потому что это безопаснее, чем держать наличные. Активы, хранящиеся в банке, труднее украсть, а в США они обычно застрахованы Федеральной корпорацией страхования депозитов (FDIC). Это означает, что у вас всегда должен быть доступ к вашим наличным деньгам, даже если каждый клиент решил снять свои деньги одновременно.

Многие финансовые операции требуют наличия банковского счета для:

- Использовать дебетовую или кредитную карту

- Использовать платежные приложения, такие как Venmo или PayPal

- Выписать чек

- Использовать банкомат

- Купить или арендовать дом

- Получать зарплату от работодателя

- Получать проценты на свои деньги

Онлайн против традиционных банков

Когда вы думаете о банке, вы, вероятно, представляете себе здание. Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Некоторые банки работают только онлайн и не имеют физических зданий. Эти банки обычно предлагают те же услуги, что и обычные банки, за исключением возможности посетить их лично.

Какой тип банка я могу использовать?

Розничные банки: Это наиболее распространенный тип банков, в которых люди имеют счета. Розничные банки — это коммерческие компании, которые предлагают текущие и сберегательные счета, кредиты, кредитные карты и страхование. Розничные банки могут иметь физические, личные здания, которые вы можете посетить, или они могут быть только онлайн. Большинство предлагает оба варианта. Банковские онлайн-технологии, как правило, продвинуты, и у них часто больше офисов и банкоматов по всей стране, чем у кредитных союзов.

Кредитные союзы: Кредитные союзы предоставляют сберегательные и текущие счета, выдают ссуды и предлагают другие финансовые продукты, как это делают банки. Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Какие типы банковских счетов я могу открыть?

Есть три основных типа банковских счетов, которые средний человек может захотеть открыть:

1. Сберегательный счет: Сберегательный счет – это процентный депозитный счет, открытый в банке или другом финансовом учреждении. По сберегательным счетам обычно выплачивается низкая процентная ставка, но их безопасность и надежность делают их разумным вариантом для сбережения наличных денег на краткосрочные нужды.

Обычно у них есть некоторые юридические ограничения на то, как часто вы можете снимать деньги. Тем не менее, они, как правило, очень гибкие, поэтому они идеально подходят для создания резервного фонда, экономии на краткосрочные цели, такие как покупка автомобиля или поездка в отпуск, или просто хранение лишних денег, которые вам не нужны, на вашем текущем счете. .

.

2. Текущий счет: Текущий счет также является депозитным счетом в банке или другом финансовом учреждении, который позволяет вам вносить и снимать средства. Текущие счета очень ликвидны, а это означает, что они позволяют снимать средства в большом количестве в месяц (в отличие от менее ликвидных сберегательных или инвестиционных счетов), хотя проценты по ним практически отсутствуют.

Деньги могут быть депонированы в банках и банкоматах, путем прямого депозита или с помощью другого типа электронного перевода. Владельцы счетов могут снимать средства через банки и банкоматы, выписывая чеки или используя дебетовые карты, привязанные к их счетам.

Вы можете найти расчетный счет без комиссий. Другие взимают ежемесячные и другие сборы (например, за овердрафт или использование внесетевого банкомата), основанные, например, на том, сколько вы держите на счете или есть ли прямой депозитный чек или платеж по ипотеке с автоматическим снятием средств. счет.

Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета.

3. Высокодоходный сберегательный счет: Высокодоходный сберегательный счет обычно приносит гораздо более высокую процентную ставку, чем стандартный сберегательный счет. Компромисс для получения большего процента на ваши деньги заключается в том, что высокодоходные счета, как правило, требуют больших начальных депозитов, больших минимальных остатков и более высоких комиссий.

Возможно, вы сможете открыть высокодоходный сберегательный счет в своем текущем банке, но онлайн-банки, как правило, имеют самые высокие процентные ставки.

Что такое чрезвычайный фонд?

Чрезвычайный фонд не является особым типом банковского счета, но может быть любым источником наличных денег, которые вы сэкономили, чтобы помочь вам справиться с финансовыми трудностями, такими как потеря работы, медицинские счета или ремонт автомобиля. Вот как они работают:

Вот как они работают:

- Большинство людей используют отдельный сберегательный счет для своих непредвиденных сбережений.

- Сумма на счету должна в конечном итоге быть достаточной для покрытия расходов как минимум за три-шесть месяцев.

- Деньги из резервного фонда должны быть запрещены для оплаты регулярных расходов.

Знакомство с кредитными картами

Вы знаете их как пластиковые карты, которые (почти) все носят в своих кошельках. Кредитные карты — это счета, которые позволяют вам занимать деньги у эмитента кредитной карты и возвращать их с течением времени. За каждый месяц, когда вы не вернете деньги в полном объеме, вам будут начисляться проценты на оставшуюся сумму. Обратите внимание, что некоторые кредитные карты, называемые платежными картами, требуют, чтобы вы полностью оплачивали свой баланс каждый месяц. Однако они менее распространены.

В чем разница между кредитными и дебетовыми картами?

Вот разница:

Дебетовые карты снимают деньги прямо с вашего расчетного счета. Вы не можете занимать деньги с помощью дебетовых карт, а это означает, что вы не можете потратить больше наличных, чем у вас есть в банке. И дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

Вы не можете занимать деньги с помощью дебетовых карт, а это означает, что вы не можете потратить больше наличных, чем у вас есть в банке. И дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

Кредитные карты позволяют занимать деньги и не снимать наличные с вашего банковского счета. Это может быть полезно для крупных, неожиданных покупок. Но наличие баланса каждый месяц — не погашение полностью денег, которые вы заняли, — означает, что вы будете должны проценты эмитенту кредитной карты. Фактически, по состоянию на четвертый квартал 2022 года американцы задолжали 9 долларов.86 миллиардов в долге кредитной карточки. Поэтому будьте очень осторожны, тратя больше денег, чем у вас есть, потому что долг может быстро накопиться, и его будет трудно погасить.

С другой стороны, разумное использование кредитной карты и своевременная оплата счетов по кредитной карте поможет вам создать кредитную историю и хороший кредитный рейтинг. Важно создать хороший кредитный рейтинг не только для того, чтобы претендовать на лучшие кредитные карты, но и потому, что вы получите более выгодные процентные ставки по автокредитам, персональным кредитам и ипотечным кредитам.

Что такое годовых?

APR означает годовую процентную ставку. Это сумма процентов, которую вы должны выплатить эмитенту кредитной карты на любой невыплаченный остаток. Вы должны обратить пристальное внимание на этот номер при подаче заявки на кредитную карту. Более высокое число может стоить вам сотен или даже тысяч долларов, если со временем у вас будет большой баланс. Средняя годовая ставка сегодня составляет около 23%, но ваша ставка может быть выше, если у вас плохой кредит. Процентные ставки также имеют тенденцию варьироваться в зависимости от типа кредитной карты.

Какую кредитную карту выбрать?

Кредитные баллы оказывают большое влияние на ваши шансы на одобрение кредитной карты. Понимание того, в какой диапазон попадает ваша оценка, может помочь вам сузить варианты при выборе карт, на которые вы можете подать заявку. Помимо вашего кредитного рейтинга, вам также необходимо решить, какие льготы лучше всего соответствуют вашему образу жизни и привычкам расходов.

Если у вас никогда раньше не было кредитной карты или у вас плохая кредитная история, вам, вероятно, придется подать заявку на получение кредитной карты с обеспечением или субстандартной кредитной карты. Воспользовавшись одним из них и своевременно погасив кредит, вы можете повысить свой кредитный рейтинг и получить право на кредит по более выгодным ставкам.

Если у вас средний или хороший кредитный рейтинг, вы можете выбрать один из множества типов кредитных карт, таких как:

- Премиальные карты для путешествий. Эти кредитные карты предлагают баллы, которые можно обменять на путешествия, включая авиабилеты, отели и аренду автомобилей, за каждый потраченный доллар.

- Кэшбэк карты. Если вы не часто путешествуете или не хотите иметь дело с конвертацией баллов в реальные привилегии, вам лучше всего подойдет карта с кэшбэком. Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке.

- Карты перевода баланса. Если у вас есть остатки на других картах с высокими процентными ставками, перевод вашего остатка на кредитную карту с более низкой процентной ставкой может сэкономить вам деньги, помочь вам погасить остатки и помочь улучшить свой кредитный рейтинг.

- Карты с низкой или нулевой годовой процентной ставкой. Если вы регулярно переносите остаток из месяца в месяц, переход на кредитную карту с низкой годовой процентной ставкой или вообще без нее может сэкономить вам сотни долларов в год на выплате процентов.

Помните о своей защите в соответствии с Законом о равных кредитных возможностях. Изучите кредитные возможности и доступные процентные ставки и убедитесь, что вам предложат лучшие ставки для вашей конкретной кредитной истории и финансового положения.

Как составить бюджет

Составление бюджета — один из самых простых и эффективных способов контролировать свои расходы, сбережения и инвестиции. Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами. Затем поставьте перед собой четкие цели.

Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами. Затем поставьте перед собой четкие цели.

Одним из шаблонов бюджета, который помогает людям достигать своих целей, управлять своими деньгами и откладывать деньги на случай чрезвычайных ситуаций и выхода на пенсию, является бюджетное правило 50/20/30: расходы 50 % на потребности, 20 % на сбережения и 30 % на нужды.

Как составить бюджет?

Составление бюджета начинается с отслеживания того, сколько денег вы получаете и тратите каждый месяц. Вы можете сделать это на листе Excel, на бумаге или в приложении для составления бюджета. Тебе решать. Как бы вы ни решили отслеживать, четко изложите следующее:

- Доход: Перечислите все источники денег, которые вы получаете в течение месяца, с указанием суммы в долларах. Это может включать в себя зарплату, доход от инвестиций, алименты, расчеты и деньги, которые вы зарабатываете на подработках или других проектах, таких как продажа поделок.

- Расходы: Перечислите все покупки, которые вы совершаете в течение месяца, разделив их на две категории: фиксированные расходы и дискреционные расходы. Просмотрите свои банковские выписки, выписки по кредитным картам и выписки по брокерским счетам, чтобы убедиться, что они все записаны. Постоянные расходы — это покупки, которые вы должны делать каждый месяц. Их количества не меняются (или меняются очень мало) и считаются необходимыми. К ним относятся арендная плата / платежи по ипотеке, платежи по кредиту и коммунальные услуги. Дискреционные расходы — это несущественные расходы или различные покупки на такие вещи, как питание в ресторане, покупки, одежда и путешествия. Учитывайте их желания, а не потребности.

- Сбережения : запишите сумму денег, которую вы можете откладывать каждый месяц, будь то наличные деньги, наличные деньги, внесенные на банковский счет, или деньги, которые вы добавляете на инвестиционный счет или пенсионный счет, например IRA или 401( k) (если ваш работодатель предлагает).

Вычтите ваши общие расходы из вашего общего дохода, чтобы получить сумму денег, которую вы оставили в конце месяца. Теперь, когда у вас есть четкая картина прихода денег, расходования денег и сбережений, вы можете определить, какие расходы вы можете сократить, если это необходимо.

Если у вас его еще нет, вложите дополнительные деньги в резервный фонд, пока вы не сэкономите расходы на сумму как минимум от трех до шести месяцев (на случай потери работы или другой чрезвычайной ситуации). Не используйте эти деньги для дискреционных расходов. Ключ в том, чтобы сохранить его в безопасности и увеличить его на время, когда ваш доход уменьшится или прекратится.

Как начать инвестировать

Как только у вас будет достаточно сбережений, чтобы начать инвестировать, вы захотите изучить основы того, куда и как вкладывать свои деньги. Решите, во что инвестировать и сколько инвестировать, понимая риски (и потенциальные выгоды) различных типов инвестиций.

Что такое фондовый рынок?

Фондовый рынок относится к совокупности рынков и бирж, на которых происходит покупка и продажа акций. Термины «фондовый рынок» и «фондовая биржа» могут использоваться взаимозаменяемо. И хотя он называется фондовым рынком, на нем также торгуются другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Термины «фондовый рынок» и «фондовая биржа» могут использоваться взаимозаменяемо. И хотя он называется фондовым рынком, на нем также торгуются другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Как мне инвестировать?

Чтобы купить акции, вам нужно использовать брокера. Это профессиональный человек или цифровая платформа, чья работа заключается в том, чтобы обработать транзакцию для вас. Для новых инвесторов существуют три основные категории брокеров:

- Брокер с полным спектром услуг, который управляет вашими инвестиционными операциями и предоставляет консультации за определенную плату.

- Онлайн/дисконтный брокер, который выполняет ваши транзакции и дает советы в зависимости от того, сколько вы инвестировали.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab. - Робот-советник, который совершает ваши сделки и может выбрать для вас инвестиции без помощи человека. Примеры включают Betterment, Wealthfront и интеллектуальные портфели Schwab.

Во что мне следует инвестировать?

Нет правильного ответа для всех. Какие ценные бумаги вы покупаете и сколько вы покупаете, будет зависеть от суммы денег, которая у вас есть для инвестирования, и от того, какой риск вы готовы взять на себя, чтобы попытаться получить более высокую прибыль. Вот наиболее распространенные ценные бумаги для инвестиций, перечисленные в порядке убывания риска:

Акции: Акции (также известные как «акции» или «собственный капитал») — это тип инвестиций, который означает частичное владение компанией-эмитентом. Это дает акционеру право на долю активов и доходов корпорации.

Владение акциями дает вам право голосовать на собраниях акционеров, получать дивиденды (которые поступают из прибыли компании), если и когда они распределяются, и продавать свои акции кому-либо еще.

Цена акций колеблется в течение дня и может зависеть от многих факторов, в том числе от результатов деятельности компании, внутренней экономики, мировой экономики, дневных новостей и многого другого. Акции могут расти в цене, падать в цене или даже обесцениваться, что делает их более волатильными и потенциально более рискованными, чем многие другие виды инвестиций.

ETF: Биржевой фонд или ETF состоит из набора ценных бумаг, таких как акции. Он часто отслеживает базовый индекс. ETF могут инвестировать в любое количество отраслей промышленности или использовать различные стратегии.

Думайте о ETF как о пироге, содержащем множество различных ценных бумаг. Когда вы покупаете акции ETF, вы покупаете кусок пирога, который содержит кусочки ценных бумаг внутри. Это позволяет вам покупать множество акций одновременно с легкостью и удобством только одной покупки — ETF.

Во многом ETF похожи на взаимные фонды. Например, они оба предлагают мгновенную диверсификацию и профессионально управляются. Тем не менее, ETF котируются на биржах, а акции ETF торгуются в течение дня, как и обычные акции.

Тем не менее, ETF котируются на биржах, а акции ETF торгуются в течение дня, как и обычные акции.

Инвестирование в ETF считается менее рискованным, чем инвестирование в отдельные акции, потому что внутри ETF есть много ценных бумаг. Если некоторые из этих ценных бумаг падают в цене, другие могут оставаться на прежнем уровне или расти в цене.

Паевые инвестиционные фонды: Взаимный фонд — это вид инвестиций, состоящий из портфеля акций, облигаций или других ценных бумаг. Взаимные фонды предоставляют мелким или индивидуальным инвесторам доступ к диверсифицированным, профессионально управляемым портфелям по низкой цене.

Существует много категорий взаимных фондов, представляющих виды ценных бумаг, в которые они инвестируют, их инвестиционные цели и тип прибыли, которую они ищут. Большинство пенсионных планов, спонсируемых работодателями, инвестируют в взаимные фонды.

Инвестирование в акции взаимного фонда отличается от инвестирования в отдельные акции, потому что взаимный фонд владеет множеством различных акций (или других ценных бумаг). В отличие от акций или ETF, которые торгуются по разным ценам в течение дня, покупки и погашения взаимных фондов происходят только в конце каждого торгового дня и по стоимости чистых активов фонда (NAV). Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

В отличие от акций или ETF, которые торгуются по разным ценам в течение дня, покупки и погашения взаимных фондов происходят только в конце каждого торгового дня и по стоимости чистых активов фонда (NAV). Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

Взаимные фонды взимают ежегодные сборы, называемые коэффициентами расходов, а в некоторых случаях и комиссионные.

Облигации: Облигации выпускаются компаниями, муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. Когда инвестор покупает облигацию, он фактически ссужает свои деньги эмитенту облигации с обещанием погашения плюс проценты. Купонная ставка облигации — это процентная ставка, которую заработает инвестор.

Облигация называется инструментом с фиксированным доходом, потому что по облигациям традиционно выплачивается фиксированная процентная ставка инвесторам, хотя по некоторым облигациям выплачивается переменная процентная ставка. Цены на облигации обратно пропорциональны процентным ставкам. Когда ставки растут, цены на облигации падают, и наоборот. Облигации имеют сроки погашения, которые являются моментом времени, когда основная сумма должна быть выплачена инвестору в полном объеме, иначе эмитент рискует дефолт.

Цены на облигации обратно пропорциональны процентным ставкам. Когда ставки растут, цены на облигации падают, и наоборот. Облигации имеют сроки погашения, которые являются моментом времени, когда основная сумма должна быть выплачена инвестору в полном объеме, иначе эмитент рискует дефолт.

Облигации оцениваются по тому, насколько вероятно, что эмитент вернет вам деньги. Облигации с более высоким рейтингом, известные как облигации инвестиционного уровня, считаются более безопасными и стабильными. Такие предложения привязаны к публично торгуемым корпорациям и государственным организациям, которые могут похвастаться позитивными перспективами.

Облигации инвестиционного уровня получают рейтинги от «ААА» до «ВВВ-» от Standard and Poor’s и рейтинги от «Ааа» до «Ваа3» от Moody’s. По облигациям с более высоким рейтингом обычно выплачиваются более низкие процентные ставки, чем по облигациям с более низким рейтингом. Казначейские облигации США являются наиболее распространенными ценными бумагами с рейтингом AAA.

Безопасны ли банки?

Большинство банковских счетов в Соединенных Штатах застрахованы Федеральной корпорацией страхования депозитов (FDIC) до определенных пределов, которые в настоящее время определяются как «не менее 250 000 долларов США на одного вкладчика в каждом банке, застрахованном FDIC, на каждую категорию собственности». Если у вас есть много денег, которые вы можете положить в банк, вы можете убедиться, что все это покрыто, открыв несколько счетов.

Безопасно ли инвестировать в фондовый рынок?

Акции по своей природе сопряжены с риском — некоторые больше, чем другие — и вы можете потерять деньги, если цена их акций упадет. Брокерские счета застрахованы Корпорацией по защите инвесторов в ценные бумаги на сумму до 500 000 долларов США в ценных бумагах и наличными. Однако это применимо только в том случае, если брокерская фирма терпит неудачу и не может расплатиться со своими клиентами. Он не покрывает обычные потери инвесторов.

Какая самая надежная инвестиция?

Казначейские ценные бумаги США, включая облигации, векселя и банкноты, обеспечены правительством США и обычно считаются самыми безопасными инвестициями в мире.

Это помогает вести бюджет, избегать долгов и нехватки денег.

Это помогает вести бюджет, избегать долгов и нехватки денег.

Позволяйте себе походы в рестораны и кафе, поездки в такси. Платите за них с помощью дебетовой карты и регулярно получайте кешбэк.