Что могут сделать банки если не платить кредит?

К нам часто обращаются с вопросом: «Не плачу кредит, какие будут последствия?» Если человек раньше не попадал в такую ситуацию, то его тревожат различные опасения. Давайте рассмотрим, насколько они обоснованы.

Что будет, если не платить?

Не имеет значения, человек не платит простой потребительский кредит, за машину или ипотеку. Если он не вносит очередной платеж, во всех случаях события начинают развиваться по похожему сценарию.

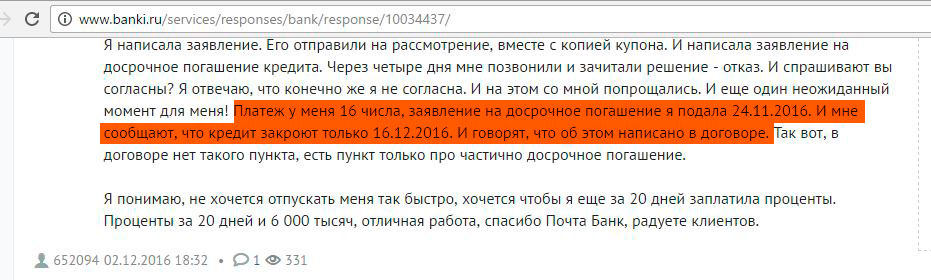

Начинается все со звонков от сотрудников службы безопасности с просьбами погасить как можно скорее. Звонки раздаются ежедневно по нескольку раз. Вежливым тоном менеджеры банка напоминают, к чему может привести неоплата. Они извещают о своем намерении передать долги коллекторам, а затем направить иск в суд.

После начинают приходить письма от банка по почте. В них также содержатся предупреждения о последствиях непогашения.

Коллекторы угрожают не только должнику. Они обзванивают всех родственников и знакомых, контакты которых удается раздобыть. Идут на обман, уверяя, что люди обязаны выплачивать кредит своего друга или родственника. Звонят на работу заемщика, позорят. Пишут в соцсети, распространяя порочащую человека информацию.

Если должник прятался где-то, менял телефонные номера, и предыдущие меры не возымели успех, примерно через полгода банк направляет заявление в суд. После чего к общей сумме долга, процентам и штрафам, добавляются судебные расходы. Начинается исполнительное производство. Если должник не может гасить задолженность после суда, приходят приставы и описывают все имущество, кроме единственного жилья (если оно не заложено) и некоторых вещей личного пользования.

На этом исполнительное производство не заканчивается. На все счета должника также накладывается арест. С его доходов ежемесячно снимается большая доля поступлений в счет погашения задолженности. Если приставы посчитают в определенный момент, что у должника уже нет ни имущества, ни денежных средств для оплаты долга, то они могут на какое-то время остановить производство. Но оно будет возобновлено по первому же требования кредитора. Так будет продолжаться, пока банк не получит все свои деньги назад.

Таким образом, избегать уплаты обязательного взноса по кредиту не самая хорошая идея. Если у банка не получится выбить долг с помощью коллекторов, он заставит должника платить кредит по суду. Но что делать, если гасить задолженность совсем нечем? Есть ли законные способы не платить кредит? Вариантов несколько, рассмотрим их далее.

Способы не платить кредит

Должники, которые долго не платят и избегают встреч и разговоров с сотрудниками банков, коллекторами и приставами, рассчитывают на просрочку исковой давности. О том, что происходит на самом деле, было сказано выше. Случаев, когда банки реально забывали о долгах и списывали их по истечении срока давности, очень мало. Надеяться на подобное стечение обстоятельств не самая выигрышная стратегия.

О том, что происходит на самом деле, было сказано выше. Случаев, когда банки реально забывали о долгах и списывали их по истечении срока давности, очень мало. Надеяться на подобное стечение обстоятельств не самая выигрышная стратегия.

Если действительно нечем платить, можно попытаться договориться с банком. Клиентам, которые ранее исправно вносили платежи и испытывают временные трудности, банк пойдет навстречу. На какое-то время заемщику будут предоставлены кредитные каникулы, в течение которых нужно только выплачивать проценты по кредиту. Это время дается для того, чтобы человек смог вернуть финансовую состоятельность и войти в прежний график платежей. Но этот вариант не избавляет от долгов навсегда.

Следующий способ предполагает наличие страховки, которую банки требуют оформлять при подписании кредитного договора. Если ваша финансовая несостоятельность связана с наступлением одного из маловероятных страховых случаев, то кредит за вас оплатит компания, предоставившая полис.

Самым надежным и абсолютно законным способом не платить кредит является банкротство физических лиц. Для простых граждан такая возможность существует только последние 2 года, поэтому люди еще ничего не знают об этом.

Списание долгов

Многие стараются платить кредит сколько могут, даже если для этого им приходится влезать в новые долги. Порой чтобы оплатить очередной платеж, приходится идти на отчаянные меры. Люди соглашаются на так называемые быстрые деньги от МФО и оказываются на очередном витке проблем с долгами.

Это делать необязательно. Если у человека нет возможности погашать кредит, он может заявить о своем банкротстве и не платить на абсолютно законных основаниях. А в дальнейшем, пройдя процедуру банкротства до конца, получить комфортный график выплаты долга или полное мсписание долгов. Должнику, который не платит кредит, стоит обратиться за помощью к нашим юристам за бесплатной консультацией по тел. 8-800-333-89-13. Не дожидайтесь, пока банки опробуют на вас все свои методы взыскания. Пройдите процедуру банкротства физических лиц.

Не дожидайтесь, пока банки опробуют на вас все свои методы взыскания. Пройдите процедуру банкротства физических лиц.

Хочу списать долги по кредитам

Как не платить кредит за умершего родственника в 2023 году

Оглавление: Порядок действий после смерти заемщика Как поступить поручителю Что нужно сделать наследнику Кто платит кредит после смерти заемщика — что говорится в законе Если есть созаемщики Если есть поручители Если есть наследники Если есть и поручители и наследники Страховая компания Не наследуемые по закону долги Случаи наследования кредита страховой компанией Страховой случай Как поступить наследнику при наличии страховки займа Возможное освобождение от страховых обязательств Сроки исковой давности Кто платит ипотеку в случае смерти заемщика Переходит ли ипотека по наследству Должны ли совершеннолетние дети платить ипотеку в случае принятия наследства? Как распределятся кредитные доли Выделение доли несовершеннолетним Выплаты долга по кредиту под залог Если кредитор просит срочно погасить займ умершего Могут ли банки передать долг коллекторам Как не платить штрафы и начисленные проценты Ответы юриста на часто задаваемые вопросы

Кредиты наследуются вместе с имуществом усопшего.

Все зависит от обстоятельств и от того, будете ли вы вступать в права наследования. Ответственность перед кредиторами может наступить в следующих ситуациях:

- Вы находились в браке и тратили кредиты покойного на общие нужды.

- Вы приняли наследство умершего.

- Вы являетесь созаемщиком или поручителем по кредиту.

Если вы были в браке, то суд может обязать вас выплачивать личный кредиты усопшего даже в случае, когда никакого наследства вы не принимали. Это произойдет, если деньги были потрачены на семейные нужды, и банку удастся это доказать.

Поэтому после гибели заемщика стоит проконсультироваться с юристом и оценить перспективы. В зависимости от ситуации может потребоваться обращение в банк, в страховую компанию, к нотариусу – все будет зависеть от обстоятельств дела. Прежде всего от того, являетесь ли вы супругом, поручителем или наследником.

Как поступить поручителю

Если родственники должника вступят в наследство, то созаемщика могут освободить от выплат по кредиту. Если нет – задолженность придется погашать, причем вместе с начисленными процентами и штрафами. То же самое произойдет, если родственники покойного примут наследство, но выплачивать кредиты не смогут.

В любом случае, стоит обратиться в банк, узнать о ситуации и своих обязательствах.

Что нужно сделать наследнику

Если вы можете претендовать на имущество заемщика после его кончины, важно оценить целесообразность наследования. То есть узнать обо всех задолженностях и сопоставить их со стоимостью имущества. В случае наследования кредита его придется выплачивать. И если размер задолженности сопоставим с ценой имущества, то процедура нецелесообразна.

В случае наследования кредита его придется выплачивать. И если размер задолженности сопоставим с ценой имущества, то процедура нецелесообразна.

Как узнать об имуществе и долгах умершего:

- Обратитесь к нотариусу и попросите открыть наследственное дело.

- Дождитесь, пока тот подаст заявление в Центральный каталог кредитных историй, а затем – во все Бюро кредитных историй, где хранятся данные о долгах покойного заемщика.

- Получите данные об имуществе и долгах, при необходимости запросите в банках дополнительные сведения.

К родственникам покойного переходят не все его долги. Разберитесь в законах и нормативных актах, чтобы избавить себя от необязательных выплат. При необходимости обратитесь к юристу. Помните, что иногда банки требуют от родственников покойного срочной выплаты долгов, к которым они не имеют никакого отношения.

Со страховкой немного сложнее. Если жизнь умершего была застрахована при оформлении кредитов, то в дальнейшем его родственники могут узнать об этом в конкретной страховой компании. Если полис не сохранился и вам неизвестно даже название СК – обратитесь в банк. Специалисты сделают запрос и узнают, оформлялась ли страховка по кредиту. Будьте готовы к тому, что вам придется предоставить свидетельство о смерти заемщика.

Если жизнь умершего была застрахована при оформлении кредитов, то в дальнейшем его родственники могут узнать об этом в конкретной страховой компании. Если полис не сохранился и вам неизвестно даже название СК – обратитесь в банк. Специалисты сделают запрос и узнают, оформлялась ли страховка по кредиту. Будьте готовы к тому, что вам придется предоставить свидетельство о смерти заемщика.

Статья 1154 ГК РФ устанавливает сроки вступления в наследство – у родственников первой линии будет 6 месяцев, чтобы обратиться к нотариусу. Специалист выявит не только имущество, но и кредиты покойного. Разберемся, кто должен их выплачивать.

Если есть созаемщики

Важно смотреть условия договора. Обычно в нем указано, что созаемщик сохраняет обязательства по выплате даже при смене заемщика. То есть в ситуации, когда родственники покойного вступят в наследство и не смогут выплачивать его кредит, созаемщик будет обязан погасить задолженность.

Если есть поручители

То же самое, что и с созаемщиками – важно перечитать договор. Обычно он предусматривает сохранение обязательств поручителя при смене заемщика. Соответственно поручителю придется гасить кредит покойного.

Если есть наследники

Статья 1175 ГК РФ говорит о том, что возможно только полное наследование – если вы принимаете имущество умершего, то к вам автоматически переходят и его кредиты.

Если есть и поручители и наследники

Как мы уже отмечали, после смерти основного заемщика и перехода имущества наследникам, поручитель сохраняет обязанность по выплате кредита, если это предусмотрено договором. Скорее всего, так оно и есть. Поэтому поручитель гасит кредит покойного в соответствии с обязательствами. Однако он вправе требовать возмещения убытков от родственников основного должника, если они вступили в наследство.

Страховая компания

Страховщик погашает кредит покойного, если обстоятельства смерти не противоречат условиям договора. Так во многих соглашениях прописывается, что компания отказывает в выплате, если должник совершил самоубийство, погиб в результате военных действий, в местах лишения свободы, при занятиях экстремальными видами спорта и так далее.

Так во многих соглашениях прописывается, что компания отказывает в выплате, если должник совершил самоубийство, погиб в результате военных действий, в местах лишения свободы, при занятиях экстремальными видами спорта и так далее.

Не наследуемые по закону долги

В соответствии со ст. 1112 ГК РФ обязательства умершего, которые неразрывно связаны с его личностью, после смерти не наследуются. К таковым относятся:

- право на алименты;

- административные штрафы;

- ущерб за причинение вреда здоровью и другие.

Но возможны спорные ситуации. Например, когда у покойного образовалась большая задолженность по алиментам перед бывшей женой. Такие долги по наследству переходят — родственники покойного отвечают за них унаследованным имуществом.

Если по кредиту оформлялась страховка, то он может быть погашен за счет выплаченной по полису премии. Но не всегда. Важно разобраться в деталях договора, и убедиться, что смерть должника является страховым случаем. В противном случае в выплате откажут.

В противном случае в выплате откажут.

Страховой случай

В нашем случае под ним стоит понимать конкретные обстоятельства смерти. Обычно они прямо не прописываются в договоре и устанавливаются методом исключения. Проще говоря, страховой случай – это обстоятельства смерти, которые не исключены договором.

Как поступить наследнику при наличии страховки займа

Верховный суд РФ определил, что обращение в страховую компанию не свидетельствует о фактическом принятии наследства. Если вы не получите премию по полису и не примите наследство, то можете быть освобождены от выплаты кредитов.

С заявлением в страховую компанию стоит обратиться родственникам покойного, которые планируют воспользоваться правом на наследование его имущества, а также поручителям и созаемщикам.

Возможное освобождение от страховых обязательств

От уплаты премии может быть освобожден и страховщик. Например, если обстоятельства гибели не являются страховым случаем. Нередко в выплате премии отказывают и из-за переуступки долга по цессии. В каждой ситуации не стоит безоговорочно верить страховщику. Запросите договор, изучите его, сопоставьте положения с законами. Если вы считаете, что страховщик нарушает ваши права – обращайтесь в суд.

Например, если обстоятельства гибели не являются страховым случаем. Нередко в выплате премии отказывают и из-за переуступки долга по цессии. В каждой ситуации не стоит безоговорочно верить страховщику. Запросите договор, изучите его, сопоставьте положения с законами. Если вы считаете, что страховщик нарушает ваши права – обращайтесь в суд.

Важно учесть и последствия расторжения договора страхования – если заемщик отказался от полиса до своей смерти, то премию не выплатят. Поэтому помимо факта оформления страховки заемщиком важно узнать и о том, действовал ли полис на момент его кончины.

Срок исковой давности составляет 3 года и отсчитывается с момента возникновения первой просрочки. Верховный суд РФ установил, что тот факт, что заемщик погиб, и в связи с этим по его кредиту допускались просрочки, не дает банку право требовать восстановления срока исковой давности и досрочного погашения долга, если прежде условия договора не нарушались.

В зависимости от ситуации ипотечные кредиты могут погашать созаемщики, поручители, страховые компании и наследники. При этом могут перераспределяться кредитные доли. Рассмотрим каждую ситуацию индивидуально.

При этом могут перераспределяться кредитные доли. Рассмотрим каждую ситуацию индивидуально.

Переходит ли ипотека по наследству

Да, в соответствии со статьями 1110, 1112 и 1152 ГК РФ новым заемщиком становится наследник залогодержателя – он обязан выплачивать ипотеку, если принял наследство. Если по ипотечному кредиту была оформлена страховка и наступил страховой случай, то долг будет погашен за счет средств выплаченной премии.

Должны ли совершеннолетние дети платить ипотеку в случае принятия наследства?

Да, как и другие наследники. Избежать выплаты кредита можно только в случае, если наступил страховой случай и долг может быть погашен за счет выплаты премии по полису.

Как распределятся кредитные доли?

В соответствии со ст. 1175 ГК РФ обязательства по кредитам распределяются в равных долях между всеми наследниками покойного. В том числе, по ипотеке.

Нужно ли выделить доли несовершеннолетним в случае гибели одного из родителей?

Да, в соответствии со ст. 1149 ГК РФ несовершеннолетние дети имеют право на обязательную долю в наследстве.

Платить по кредиту придется в любом случае. Банк может забрать ипотечное жилье, даже если в нем прописаны несовершеннолетние дети и недееспособные граждане.

Однако Верховный суд РФ разъяснил, что банк не вправе требовать досрочного погашения ипотечного кредита в случае незначительных нарушений договора заемщиком – например, невыплаты менее чем 5% от общей суммы задолженности или просрочки кредита на срок менее 3 месяцев.

Согласно разъяснениям Верховного суда РФ, срочная выплата кредита после смерти заемщика не может быть обусловлена самим фактом его гибели и переходом обязательств по возврату задолженности к наследникам.

Если требование незаконно – необходимо обратиться в суд. В ситуации, когда вплоть до своей кончины заемщик исполнял условия договора и своевременно вносил платежи, дело разрешится в пользу истца. Если же умерший допускал просрочки, то суд может встать на сторону банка. В этой ситуации важна помощь юриста по кредитным спорам и профессиональная защита во время разбирательств. Важно убедить суд, что банк не имеет права требовать досрочного погашения всей суммы задолженности.

В ситуации, когда вплоть до своей кончины заемщик исполнял условия договора и своевременно вносил платежи, дело разрешится в пользу истца. Если же умерший допускал просрочки, то суд может встать на сторону банка. В этой ситуации важна помощь юриста по кредитным спорам и профессиональная защита во время разбирательств. Важно убедить суд, что банк не имеет права требовать досрочного погашения всей суммы задолженности.

Да, но только если продажа кредита по цессии предусмотрена договором. Если же цессия нарушает его условия, то важно своевременно оспорить действия банка в суде.

Необходимо обратиться в банк со свидетельством о смерти и попросить приостановить начисление процентов и штрафов до принятия имущества наследниками. Если вы считаете, что банк нарушил условия договора и начислил избыточные пени – требуйте их снижения через суд, руководствуясь ст. 333 ГК РФ.

Обратите внимание: наследники обязаны платить проценты по кредитам покойного родственника.

Снизить сумму до тела основного долга не удастся даже через суд.

Юридическая компания «АПК» на протяжении многих лет помогает наследникам отстаивать свои интересы и защищает доверителей от незаконных требований банков. Публикуем ответы на самые распространенные вопросы наших клиентов.

Как не платить кредит за умершего если вступил в наследство?

Законно – никак. Вы обязаны платить по кредиту, ранее оформленному заемщиком, если приняли его наследство. В противном случае придется отвечать полученным имуществом.

Однако вы можете снизить размер пени, оспорить действия банка и отказы в выплате по страховке через суд.

Позволит ли страховка по кредиту в случае смерти заемщика не платить наследникам кредит за умершего?

Да, если наступил страховой случай. Учтите, что в договоре с СК всегда много исключений. Поэтому тот факт, что должник умер, еще не гарантирует оплату кредитов за счет полисов страхования жизни.

После смерти родителей кредит переходит детям или нет? А несовершеннолетним?

Да, если они унаследовали имущество родителей. Обязательства переходят, в том числе, к несовершеннолетним детям.

Какие долги списываются после смерти?

Все долги покойного, которые неразрывно связаны с его личностью. В частности, административные штрафы, компенсации причинения вреда здоровью и так далее.

Как можно остановить начисление процентов по кредиту умершего?

Необходимо обратиться в банк с соответствующим заявлением. Если покойный вовремя платил по счетам при жизни, то кредитор, скорее всего, пойдет навстречу и не будет усложнять процедуру.

- Наследники, если они приняли наследство.

- Страховщики, если наступил страховой случай.

- Созаемщики и поручители, если это предусмотрено условиями договора. Однако в дальнейшем они могут взыскать убытки с лиц, унаследовавших имущество основного заемщика.

- Супруги, если кредиты были потрачены на семейные нужды и банк сможет это доказать.

- Государство, если никто не вступил в наследство и имущество покойного.

Что означает невыплата кредита?

Если вы не выплатите свой личный кредит, вы попадете в мир сборщиков долгов и лишенных зарплаты. Вместо этого попробуйте сначала поговорить со своим кредитором.

Никто (ну ладно, очень немногие) берут потребительский кредит без намерения его возвращать. Это может означать накопление штрафов за просрочку платежа, преследование сборщиками долгов или даже предстать перед судьей и лишить вас зарплаты. Это похоже на то, на что вы хотите подписаться? Нет, мы тоже.

И все же это может случиться. Может быть, вы потеряли работу, вам потребовалась неотложная медицинская помощь или ремонт автомобиля, что в конечном итоге опрокинуло ваш бюджет. Какой бы ни была причина, вы можете оказаться в ситуации, когда вы не просто отстаете на на по платежам по кредиту, вы вообще не в состоянии погасить кредит. (Чтобы узнать больше о личных займах в целом, ознакомьтесь со статьей OppU «Что такое личный заем?»)

(Чтобы узнать больше о личных займах в целом, ознакомьтесь со статьей OppU «Что такое личный заем?»)

Вот что произойдет, если вы не сможете погасить свой личный заем …

Накопление штрафов за просрочку платежа.

Первое, что произойдет, если вы пропустите дату платежа по кредиту, — это штраф за просрочку платежа. Это будут дополнительные деньги, добавленные к тому, что вы уже должны. Размер комиссии будет варьироваться, но эту информацию довольно легко найти в вашем кредитном договоре или на веб-сайте кредитора.

Если вы сможете вернуться к своим платежам по кредиту, эти пени за просрочку просто станут частью того, что вы должны погасить. Скорее всего, они будут добавлены к тому, что вы должны при следующем платеже. Но если вы сможете заплатить эту большую сумму, вы вернетесь на правильный путь. Ну в основном…

Повреждение вашей кредитной истории. Если вы пропустите платеж на несколько дней или даже на неделю, скорее всего, об этом не будет сообщено в бюро кредитных историй. Это хорошо, потому что, как только он будет отправлен в бюро, он будет добавлен в ваш кредитный отчет и негативно повлияет на ваш кредитный рейтинг. Один просроченный платеж может нанести серьезный ущерб вашему счету, а несколько в течение короткого периода действительно нанесут некоторый ущерб.

Это хорошо, потому что, как только он будет отправлен в бюро, он будет добавлен в ваш кредитный отчет и негативно повлияет на ваш кредитный рейтинг. Один просроченный платеж может нанести серьезный ущерб вашему счету, а несколько в течение короткого периода действительно нанесут некоторый ущерб.

По истечении 30 дней будет сообщено о просроченном платеже. Когда он проходит 60 и 90-дневная отметка, урон вашему счету будет только увеличиваться. Всегда стоит наверстать упущенное с просроченными платежами, если это возможно, даже если ущерб уже нанесен. Чем больше платежей вы пропустите, тем ближе вы к…

Неуплата кредита.Просрочка по кредиту означает, что вы не выполнили свою часть кредитного договора. Ваш кредитор знает, что вы не собираетесь платить им, как надеялись, поэтому они переключатся в режим взыскания долгов, либо отправив вас внутренней команде, либо продав ваш долг внешнему коллектору.

Невозможно точно узнать, в какой момент ваш кредит перейдет из категории «задолженность по платежам» в категорию «прямой дефолт». Это связано с тем, что точка дефолта отличается в зависимости от законов вашего штата и условий вашего кредита. Один кредитор может дать вам 90 или более дней, прежде чем объявить дефолт, в то время как другие могут назвать это после 30.

Это связано с тем, что точка дефолта отличается в зависимости от законов вашего штата и условий вашего кредита. Один кредитор может дать вам 90 или более дней, прежде чем объявить дефолт, в то время как другие могут назвать это после 30.

Работа сборщиков долгов состоит в том, чтобы заставить вас вернуть как можно большую часть вашего невыплаченного долга. И хотя есть много добросовестных коллекторов, это факт жизни, что многие другие коллекторы будут пытаться использовать грязные и совершенно незаконные тактики, чтобы заставить вас заплатить. Узнайте больше о своих правах на взыскание долгов в нашей статье «Что могут и чего не могут делать коллекторы».

Вместо того, чтобы игнорировать звонки сборщиков долгов, вы должны сделать наоборот: поговорить с ними и сделать все возможное, чтобы договориться. Большинство коллекционеров готовы согласиться на гарантированно меньшую сумму, а не продолжать давить на вас за все это. Попробуйте согласиться на меньшую сумму. Таким образом, вы можете закрыть счет и двигаться дальше.

Попробуйте согласиться на меньшую сумму. Таким образом, вы можете закрыть счет и двигаться дальше.

Это еще одна веская причина не избегать звонков коллекторов. Если сборщик долгов (или первоначальный кредитор) не может заставить вас заплатить хотя бы часть того, что вы должны, есть очень большая вероятность, что они обратятся за правовой защитой. Правильно, они поведут вас в суд и попросят судью вынести решение в их пользу.

Если этот судья вынесет решение в пользу вашего кредитора, он наложит арест на вашу заработную плату. Принимая во внимание ваши расходы на проживание, гарнир будет выделять часть вашего дохода с каждой зарплаты, которая будет выплачиваться вашему кредитору до тех пор, пока ваш долг не будет погашен. Имейте в виду: сумма, которую вы должны, может также включать судебные издержки, что еще больше затруднит расплату с долгами.

Поговорите со своим кредитором. Ни один кредитор не любит, когда ему звонит клиент и сообщает, что он не сможет выплатить кредит в соответствии с договоренностью, но это не значит, что он не захочет помочь. (Это не значит, что они тоже захотят, но попытка не повредит.) Позвоните им, объясните свою ситуацию и спросите, не могут ли они чем-нибудь вам помочь.

(Это не значит, что они тоже захотят, но попытка не повредит.) Позвоните им, объясните свою ситуацию и спросите, не могут ли они чем-нибудь вам помочь.

Может быть, это так же просто, как изменить дату ежемесячного платежа, чтобы она не пересекалась с кучей других ваших счетов. Это также может означать запрос на более низкую процентную ставку или рефинансирование вашего кредита, чтобы уменьшить сумму, которую вы платите каждый месяц. К какому бы решению вы ни пришли с ними, это, безусловно, предпочтительнее, чем полный дефолт по кредиту и устранение ущерба для вашей кредитной истории.

Что произойдет, если я не выплачу личный кредит?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Неуплата личного кредита может иметь серьезные последствия, включая испорченный кредитный рейтинг.

By

Стив Никастро

Стив Никастро

Стив Никастро — бывший автор NerdWallet и авторитет в личных кредиты и малый бизнес. Его работы публиковались в USA Today, The New York Times и MarketWatch. Он имеет степень бакалавра журналистики Университета Куиннипиак.

Подробнее

Обновлено 000Z»> 28 марта 2023 г.

Под редакцией Ким Лоу

Ким Лоу

Ведущий ответственный редактор | Потребительское кредитование

Ким Лоу — ведущий редактор отдела кредитования NerdWallet. Она освещает потребительские кредиты, в том числе такие темы, как потребительские кредиты, покупка сейчас, оплата позже и приложения для выдачи наличных. Она присоединилась к NerdWallet в 2016 году после 15 лет работы на MSN.com, где она занимала различные должности, включая главного редактора разделов здоровья и продуктов питания. Ким начала свою карьеру в качестве писателя для печатных и веб-изданий, посвященных ипотеке, супермаркетам и ресторанному бизнесу. Ким получила степень бакалавра журналистики в Университете Айовы и степень магистра делового администрирования в Вашингтонском университете. Она работает из своего дома недалеко от Портленда, штат Орегон.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

У вас было полное намерение погасить свой личный кредит, когда вы подписали кредитный договор. Но потом случилась жизнь — может быть, неожиданная потеря работы, травма или развод — и теперь вы пропустили платеж, и вам грозит дефолт.

Неуплата личного кредита означает, что ваш ежемесячный платеж просрочен. В результате ваш кредит может быть отправлен на взыскание, и ваш кредитный рейтинг, вероятно, пострадает.

Пришло время действовать: свяжитесь с кредитором и объясните свою ситуацию. Некоторые кредиторы предлагают краткосрочную отсрочку платежа. Вы можете смягчить серьезный ущерб, если будете действовать упреждающе.

Вот что следует ожидать в случае неплатежа по личному кредиту, а также шаги, которые необходимо предпринять сейчас, если вы столкнетесь с неплатежом.

Когда персональный кредит находится в дефолте?

Как правило, невыплата потребительского кредита означает задержку платежа на 90 дней. Точные сроки зависят от типа кредита, кредитора и условий вашего кредитного договора.

Индивидуальные кредиты являются просроченными, но не невозвратными, если платеж просрочен всего на несколько дней. По истечении льготного периода от 10 до 15 дней с вас может взиматься плата за просрочку платежа. Комиссия может взиматься в виде суммы в долларах (от 15 до 40 долларов) или в виде процента от суммы платежа (около 5%).

Платеж должен быть просрочен не менее чем на 30 дней, чтобы кредитор мог сообщить о нем как о просроченном платеже в бюро кредитных историй. Просроченные платежи могут снизить ваш кредитный рейтинг FICO до 100 баллов, если у вас хороший или отличный кредит (от 690 до 850).

Пропущенные платежи не только наносят ущерб вашей кредитной истории; они также остаются в вашем кредитном отчете на срок до семи лет и могут затруднить получение нового кредита.

Последствия дефолта по кредиту для физических лиц

После того, как ваш кредит не будет погашен, кредитор либо переведет непогашенный остаток кредита во внутренний отдел по взысканию долгов, либо продаст его стороннему коллектору. Вы можете получать телефонные звонки, письма, электронные письма или текстовые сообщения от коллекторской компании в попытке вернуть долг.

Если ваша ссуда не обеспечена, кредитор или сборщик долгов может подать на вас в суд, чтобы добиться погашения путем ареста заработной платы или наложения ареста на имущество, которым вы владеете, например, на свой дом.

Если кредит обеспечен таким активом, как ваш автомобиль, сберегательный или инвестиционный счет, кредитор имеет право наложить арест на актив для возмещения его убытков, как указано в кредитном договоре.

Например, если кредит был обеспечен правом собственности на автомобиль, кредитор может отправить письмо с требованием оплаты. Он может вернуть транспортное средство, если не погашен в течение указанного периода времени.

Наконец, если у вас есть созаявитель по вашему кредиту, будь то поручитель или созаемщик, этот человек готов заплатить в случае невыполнения обязательств.

Что делать, если вы столкнулись с неуплатой кредита

Связаться с кредитором: Будьте активны и позвоните кредитору до наступления срока платежа. Кредитор может предоставить некоторые облегчения — например, временную приостановку или отсрочку платежей по кредиту — если вы объясните свою ситуацию.

Знайте свои права: Знайте свои права в соответствии с Законом о справедливой практике взыскания долгов (FDCPA), если вы столкнулись с дефолтом или если ваш долг уже подлежит взысканию.

Коллекторам запрещено использовать оскорбительные, несправедливые или вводящие в заблуждение методы при попытке взыскания долгов. Если коллектор преследует вас или нарушает закон, вы можете подать жалобу в Бюро финансовой защиты прав потребителей и связаться с генеральным прокурором вашего штата.

Снизить сумму до тела основного долга не удастся даже через суд.

Снизить сумму до тела основного долга не удастся даже через суд.