Функции денег — Студопедия

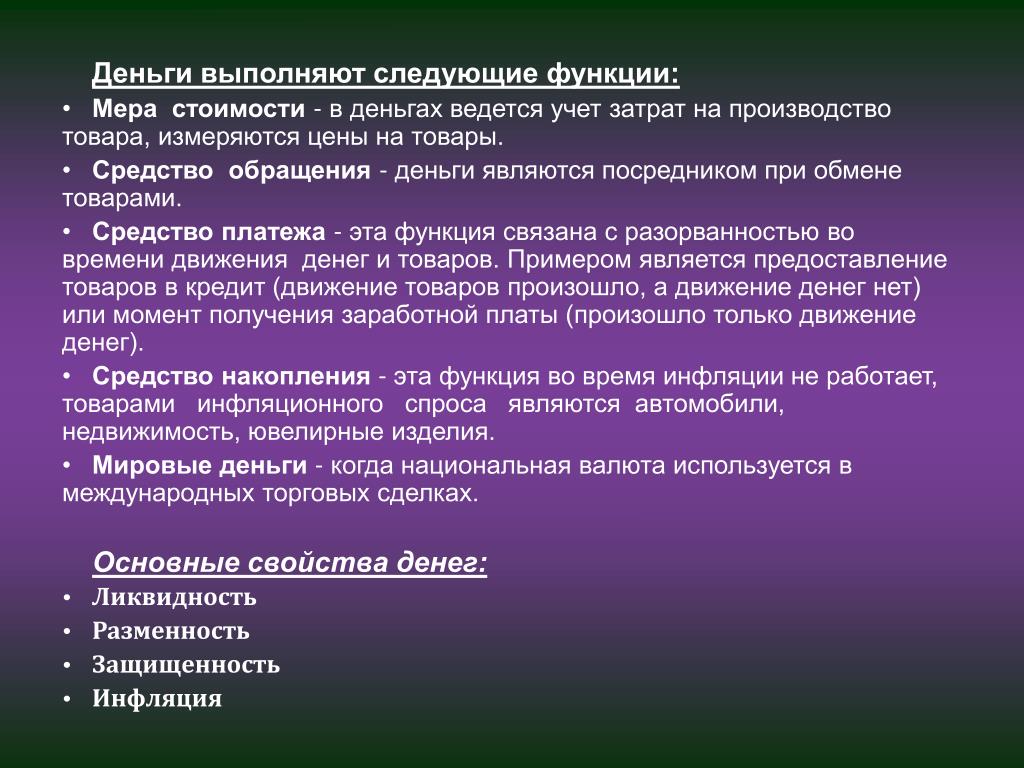

Деньги выполняют пять функций:

— меры стоимости;

— средства обращения, средства платежа;

— средства образования сокровищ, накоплений и сбережений;

— мировых денег.

Функция денег как меры стоимости.

Деньги, выполняя функцию меры стоимости, выступают в качестве внешней вещной меры труда. Иначе говоря, суть данной функции заключается в измерении и выражении труда, заключенного в товаре. Приравнивание товаров к деньгам дает качественно одинаковое выражение их стоимости, в котором и осуществляется их количественное соизмерение посредством функции денег как меры стоимости. Использование денег в этой функции позволяет организовывать учет затрат труда, т.е. определять себестоимость производимой продукции и на данной основе рентабельность и цены. Цена товара выступает формой проявления его стоимости.

Цена товара определяется условиями не только производства, но и обмена данного товара.

На стадии формирования товарных отношений деньги сыграли роль средства, приравнивающего к деньгам другие товары, сделав их соизмеримыми не просто как продукты человеческого труда, а как части одного и того же денежного материала — золота или серебра. В результате товары стали относиться друг к другу в постоянной пропорции, т.е. возник масштаб цен как определенный вес золота или серебра, фиксированный в качестве единицы измерения.

В ходе развития меновых отношений государства для сравнения цен стали устанавливать в законодательном порядке масштаб цен, т. е. количество золота или серебра, принятое в стране за денежную единицу. Когда впервые стали чеканиться монеты, масштаб цен совпадал с весовым количеством того металла, который в то время функционировал в качестве денег, что нашло отражение в названиях некоторых денежных единиц (например, фунт стерлингов представлял собой фунт серебра

е. количество золота или серебра, принятое в стране за денежную единицу. Когда впервые стали чеканиться монеты, масштаб цен совпадал с весовым количеством того металла, который в то время функционировал в качестве денег, что нашло отражение в названиях некоторых денежных единиц (например, фунт стерлингов представлял собой фунт серебра Важная особенность функции денег как меры стоимости заключается в том, что они ее выполняют как мысленно представляемые, или идеальные, деньги.

Для правильного выполнения деньгами функции меры стоимости необходимы определенные условия: устойчивость денег; соблюдение основных экономических пропорций, обеспечивающих оптимальное развитие экономики (пропорций между накоплением и потреблением, между отраслями хозяйства и т.д.).

Деньги как средство обращения.

Деньги в данной функции выступают в качестве посредника в обмене товаров. Товарный обмен первоначально осуществлялся в форме непосредственного обмена товара на товар (Т-Т). Появление денег означало изменение формы обмена: товар сначала продается за деньги, а затем на вырученные деньги товаропроизводитель покупает необходимые ему товары (Т-Д-Т).

Появление денег означало изменение формы обмена: товар сначала продается за деньги, а затем на вырученные деньги товаропроизводитель покупает необходимые ему товары (Т-Д-Т).

В товарном обращении, где деньги играют роль посредника, акты купли-продажи обособляются, становятся самостоятельными, не совпадают во времени и в пространстве. Деньги как средство обращения преодолевают индивидуальные, времепнные и пространственные границы непосредственного обмена (Т-Т).

В отличие товаров, которые, реализовав свою стоимость, уходят из сферы обращения, деньги в качестве средства обращения всегда находятся в ней, непрерывно обслуживая акты обмена товарами. Движение товаров при этом является исходным, движение денег — производным, но вместе с тем необходимым. Причем происходит одновременное перемещение товара и денег, только в обратных друг другу направлениях: товара — от продавца к покупателю, денег — от покупателя к продавцу. И акт передачи товара покупателю совпадает с актом передачи денег продавцу товара, т.

О правильном функционировании денег как средства платежа можно судить по тому, насколько беспрепятственно совершается процесс превращения товаров в деньги и денег в товары.

Для этого необходимы определенные условия:

— устойчивость денег;

— наличие соответствия между объемом денежного предложения и объемом товаров;

— определенное соотношение между структурой спроса и структурой предложения товаров;

— правильная организация торговли, нормальное функционирование самого денежного обращения.

Деньги как средство платежа.

Движение денег не обязательно может совершаться одновременно с движением товара. Деньги представляют собой самостоятельную форму меновой стоимости, поэтому их движение может осуществляться раньше или позже движения товаров либо вообще быть не связанным с этим движением. Платежным средством в товарном обращении деньги становятся в тех случаях, когда товар покупается без его немедленной оплаты в данный момент либо когда платеж между покупателем и продавцом товара осуществляется с помощью посредника.

В первом случае возникает особая форма реализации товара — в кредит. В результате такой сделки один товаропроизводитель становится кредитором, другой — должником. Последний, получив товар, дает письменное долговое обязательство (обычно вексель), удостоверяющее, что он (покупатель) обязуется в определенный срок уплатить денежную сумму. При погашении долгового обязательства деньги и выполняют функцию средства платежа.

Во втором случае, когда платеж между покупателем и продавцом товара осуществляется через посредника, в роли которого обычно выступают кредитные учреждения, это приводит тоже к разрыву во времени и пространстве между движением денег и движением товара, что и является характерной чертой функционирования денег в качестве платежного средства в товарном обращении.

Деньги как средство образования сокровищ, накоплений и сбережений.

Деньги могут покидать сферу обращения и накапливаться как таковые, т.е. деньги в данной функции позволяют сохранять стоимость в ее всеобщей форме, в которой они всегда готовы вступить в сферу обращения либо в качестве покупательного, либо платежного средства. Деньги как средство обращения сокровищ, накоплений и сбережений могут быть особого рода активом, обеспечивающим покупательную способность его владельцу в будущем. В принципе, любой актив может служить до некоторой степени средством накопления.

Деньги как средство обращения сокровищ, накоплений и сбережений могут быть особого рода активом, обеспечивающим покупательную способность его владельцу в будущем. В принципе, любой актив может служить до некоторой степени средством накопления.

Люди могут хранить свое богатство в виде драгоценностей, произведений искусства, недвижимости, акций, облигаций и т.д. Однако деньги больше подходят для этих целей, поскольку им присуще такое свойство, как ликвидность. Ликвидным называется такой актив, который может быть использован как покупательное или платежное средство (или легко превращен в него) и имеет фиксированную номинальную стоимость. Деньги обладают совершенной ликвидностью. Всем же остальным видам активов ликвидность присуща лишь в большей или меньшей степени.

В качестве сокровища могут выступать лишь полноценные металлические деньги, которые имеют собственную стоимость. Сокровище в условиях обращения металлических полноценных денег выполняло роль стихийного регулятора денежного обращения. При нехватке денег в обращении их количество пополнялось за счет уменьшения сокровища, и, наоборот, часть денег, ставшая излишней в сфере обращения, превращалась в сокровище. Сокровище при этом являлось приводным и отводным каналом для увеличения или уменьшения денежной массы в обращении.

Функция мировых денег.

Развитие товарного производства на основе международного разделения труда явилось материальной предпосылкой появления данной функции денег. В мировом обороте деньги функционируют в трех формах: всеобщего покупательного средства; всеобщего платежного средства; материализации общественного богатства. В первой форме мировые деньги используются при прямой покупке товаров за границей и оплате их наличными. В качестве международного платежного средства деньги выступают при расчетах по погашению сальдо платежного баланса.

В качестве материализации общественного богатства деньги выступают при платежах, не связанных с товарным обращением, например, при уплате контрибуций, репараций или предоставлении займов. В современных условиях в связи с ростом международной торговли деньги во все более широком масштабе выступают в качестве международного платежного средства. Наряду с этим в связи с увеличением вывоза капитала расширяется назначение мировых денег как всеобщего воплощения общественного богатства и средства его перемещения из одних стран в другие.

На мировом рынке деньги сбрасывали, по выражению К. Маркса, «национальные мундиры» и выступали в форме слитков благородных металлов. Поэтому деньги в качестве сокровища являлись также резервным фондом мировых денег. Парижским соглашением 1867 г. единственной формой мировых денег признано золото. Однако в связи с ростом международного оборота и ограниченностью золотых запасов на определенном этапе стала наблюдаться нехватка золота.

Недостаток золота определялся и искусственно заниженной официальной ценой золота, установленной Международным валютным фондом (сначала 35 долл. за тройскую унцию — 31,1 г., затем 42,22 долл.). Это послужило одной из причин того, что в качестве платежного, покупательного и резервного средств в международном обороте с 1944 г., по Бреттон-Вудскому соглашению, стали функционировать доллар США и английский фунт стерлингов. Позже в международном обороте стали использоваться и другие валюты ведущих капиталистических стран.

Внедрение в международный оборот национальных валют значительно осложнило функционирование денег в качестве мировых, поскольку они (национальные валюты) подвержены обесценению.

Страны — члены Европейской валютной системы (ЕВС) до 1999 г. использовали для расчетов региональную международную денежную единицу — ЭКЮ. Эмиссия ЭКЮ имела золотое обеспечение за счет объединения 20% официальных золотых резервов стран — участниц ЕВС. Стоимость ЭКЮ, как и СДР, определялась методом «корзины» из валют стран — участниц ЕВС. Наибольшая доля в «корзине» приходится на немецкую марку, французский франк, бельгийский франк. С 1999 г. страны ЕС используют для расчетов единую валюту — евро.

Несмотря на процесс демонетизации, т.е. утраты денежных функций, золото остается в настоящее время одним из главных резервных средств в международном обороте. После отмены в 1976 г. официальной цены золота была произведена капиталистическими странами переоценка их золотых запасов по рыночной цене. В связи с этим роль золота в составе резервов международных платежных средств резко возросла. Ныне на его долю приходится более 20% всех золотовалютных резервов капиталистических стран.

ФУНКЦИИ ДЕНЕГ — это… Что такое ФУНКЦИИ ДЕНЕГ?

- ФУНКЦИИ ДЕНЕГ

- – формы проявления сущности денег в товарно-рыночном хозяйстве. Деньги выполняют следующие функции: меры стоимости, средства обращения, средства образования сокровищ (накопления), средства платежа и мировых денег.

Суть денег как меры стоимости заключается в том, что посредством денег (золота) измеряется стоимость всех товаров. Деньги выполняют функцию средства обращения в процессе обращения товаров, становясь посредником при купле-продаже товаров. В качестве средства обращения кроме действительных денег (золота) выступают также неполноценные бумажные деньги. Функция накопления вытекает из функции средства обращения. Особый характер денег как всеобщего эквивалента, который может быть обменен на любой товар, служит стимулом к накоплению денежных сокровищ. Для выполнения этой функции деньги должны быть полноценными и реальными. Наряду с накоплением денег происходит накопление в виде предметов роскоши из золота и серебра. Функцию средства платежа деньги выполняют при купле-продаже товаров в кредит, т. е. с отсрочкой уплаты денег.

С этой функцией связано появление кредитных средств обращения – векселей, банкнот и чеков. Деньги как средство платежа функционируют и вне сферы товарного обращения – при выплате заработной платы, при оплате финансовых обязательств (по займам, по налогам, за аренду помещения и т. д.). На мировом рынке деньги выступают в форме благородного металла (слитков золота), выполняя функцию мировых денег. Они служат всеобщим средством платежа, всеобщим покупательным средством и всеобщим воплощением общественного богатства.

Экономика от А до Я: Тематический справочник. — М.: Инфра-М. Г. М. Гукасьян. 2007.

- ФРОНТ-ОФИСНАЯ СТРУКТУРА

- ФУНКЦИЯ ПОЛЕЗНОСТИ

Смотреть что такое «ФУНКЦИИ ДЕНЕГ» в других словарях:

Функции денег — (functions of money) В экономике деньги выполняют функции средства обращения (medium of exchange), единицы учета (unit of account), средства накопления стоимости (store of value). В хозяйстве, основанном на натуральном обмене, не действует ни… … Финансовый словарь

ФУНКЦИИ ДЕНЕГ — (functions of money) В экономике деньги выполняют функции средства обращения (medium of exchange), единицы учета (unit of account), средства накопления стоимости (store of value). В хозяйстве, основанном на натуральном обмене, не действует ни… … Словарь бизнес-терминов

функции денег — В экономике деньги выполняют функции средства обращения (medium of exchange), единицы учета (unit of account), средства накопления стоимости (store ofvalue), В хозяйстве, основанном на натуральном обмене, не действует ни одна из указанных функций … Справочник технического переводчика

Сущность и функции денег — деньги – особый товар, служащий всеобщим эквивалентом. Деньги – это не обычный товар. Они играют особую общественную роль. Сущности денег свойственен ряд коренных черт: в потребительной стоимости денег проявляется стоимость всех других товаров, а … Словарь по экономической теории

Функции государственного кредита — – экономические задачи, которые выполняют государственные заимствования. Принято выделять три функции государственного кредита. Распределительная функция государственного кредита Государственные кредиты позволяют перераспределить денежные ресурсы … Банковская энциклопедия

Функции кредита — – проявление сущности кредита, выражение его общественного назначения. Функции кредита относятся к кредитным отношениям в целом, а не к отдельным взаимоотношениям заемщика и кредитора. Принято выделять три функции кредита. Во первых,… … Банковская энциклопедия

Функции кредита — перераспределение денежных средств между предприятиями, отраслями и районами, а также эффективное использование временно свободных средств; замещение действительных денег кредитными деньгами (банкнотами) и кредитными операциями (безналичными… … Финансовый словарь

Функции кредита — перераспределение денежных средств между предприятиями, отраслями и районами, а также эффективное использование временно свободных средств; замещение действительных денег кредитными деньгами (банкнотами) и кредитными операциями (безналичными… … Словарь бизнес-терминов

Функции банка — Сущность коммерческого банка проявляется в его функциях, которые тесно взаимосвязаны между собой. Можно выделить следующие базовые функции кредитной организации: 1. Привлечение и накопление временно свободных денежных средств. Денежные средства,… … Банковская энциклопедия

ТЕОРИИ ДЕНЕГ — – современные концепции денег исходят из теорий, зародившихся еще в XVII–XVIII вв. Прежде всего это относится к металлической, номиналистической и количественной Т. д. Однако прежние Т. д. выступают в новой форме. Если ранее основное внимание… … Экономика от А до Я: Тематический справочник

Когда деньги выполняют функцию средства обращения?

⇐ ПредыдущаяСтр 2 из 4Следующая ⇒+ при оплате товара наличными

при оплате товара путем безналичных расчетов

при выплате процента

Когда деньги выполняют функцию меры стоимости?

+ при определении цены товара

при обмене товара на товар

при обмене товара на золото

Когда деньги выполняют функцию средства платежа?

при оплате товара наличными

+ при уплате налогов

+ при выдаче заработной

+ при покупке ценных бумаг

В какой функции происходит встречное движение денег и товаров?

в функции меры стоимости

в функции средства обращения

в функции средства платежа

В какой функции движение денег отрывается от движения товаров?

в функции меры стоимости

+ в функции средства обращения

в функции средства платежа

23. Кто осуществляет эмиссию денег?

+ центральный банк

государство

коммерческие банки

Деньги, находящиеся в оборотных кассах РКЦ ЦБ РФ,

считаются деньгами, находящимися в обращении

не считаются деньгами, находящимися в обращении

увеличивают массу денег в обращении

сокращают массу денег в обращении, т.к. находятся в «резерве»

Деньги, находящиеся в резервных фондах РКЦ ЦБ РФ,

+ считаются деньгами, находящимися в обращении

не считаются деньгами, находящимися в обращении

+ увеличивают массу денег в обращении

сокращают массу денег в обращении, т.к. находятся в

«резерве»

Что такое безналичные расчеты?

это платежи, осуществляемые только в форме взаимозачетов

+ это расчеты, осуществляемые без использования наличных денег

Кто в РФ определяет правила, сроки и стандарты безналичных расчетов?

Министерство финансов

Правительство

+ Банк России

28. К кредитным деньгам относятся

казначейские билеты

+ депозиты до востребования

векселя

+ банкноты

К квазиденьгам относятся

казначейские билеты

депозиты до востребования

+ депозиты срочные

+ векселя

Чье поручение выполняет банк при расчетах платежными поручениями?

поставщика (получателя средств)

+ покупателя (плательщика)

Кто дает поручение банку открыть аккредитив?

+ плательщик (покупатель

получатель средств (поставщик)

При расчетах по инкассо чье поручение выполняет банк?

+ поставщика (получателя средств)

покупателя (плательщика)

Какие из перечисленных ниже факторов приводят к изменению объема денежной массы в обращении согласно закону денежного обращения?

+ количество товаров в обращении

+ скорость оборачиваемости денег

+ уровень товарных цен

уровень процентных ставок

Что входит в денежный оборот?

+ налично-денежное обращение

+вексельный оборот

+ безналичный денежный оборот

35. Расположите в правильной последовательности этапы осуществления расчетов по инкассо:

2Банк поставщика пересылает полученные документы в банк покупателя

4Денежные средства, полученные от покупателя, переводятся в банк поставщика

1Отгрузив продукцию и оформив все необходимые документы, поставщик представляет их в обслуживающий его банк вместе с инкассовым поручением

3Банк покупателя передает полученные документы покупателю против платежа

5Банк поставщика зачисляет полученные суммы на расчетный счет поставщика

Что такое «денежная система»?

это виды денежных знаков

+это форма организации денежного оборота в стране

Кто обладает исключительным правом на выпуск банкнот?

Правительство

+Центральный банк

Участвуют ли коммерческие банки в эмиссионном процессе?

+ да

нет

Кто организует налично-денежное обращение в стране?

коммерческие банки

+ центральный банк

Кто принимает решение о выпуске в обращение новых монет и банкнот и об изъятии старых?

казначейство

+ Совет директоров Банка

определение простыми словами, смысл понятия, какую функцию выполняют

Что такое деньги простыми словами

Деньги – это абсолютно ликвидное средство обмена. Они служат мерой стоимости услуг и товаров, могут обмениваться на них.

До того, как в обществе появились деньги, все коммерческие отношения строились на понятии долга или бартера. Существовала также и экономика дарения, но ввиду своей простоты, неспособности обеспечить экономические отношения инструментами объективной оценки товаров и услуг, она быстро себя исчерпала.

Первыми денежными средствами выступали различные вещи. У индейцев Южной Америки это были жемчужины, на территории современных европейских стран использовались шкуры животных, слитки драгоценных металлов. В Киевской Руси средством обмена служил скот, соль, меха.

ПримечаниеСчитается, что самыми первыми денежными единицами были меры зерна, отображающие его вес: фунт, лира, мина, сикль.

Постепенно люди стали отдавать предпочтение металлам: бронзе, железу, серебру, меди. Но для того, чтобы произвести расчет, участникам обмена приходилось каждый раз взвешивать слитки и бруски, уточнять их пробу. Облегчить процесс помогло публичное клеймо – так в 7 веке появились чеканные монеты, обладающие небольшим весом и высокой стоимостью.

ПримечаниеБумажные деньги изобрели намного позже. Это случилось в начале 10 века на территории современного Китая. В России их ввела Екатерина II. Ими стали напечатанные в 1769 году ассигнации, поступившие в обращение наряду с серебряным рублем.

Какую функцию выполняют в обществе

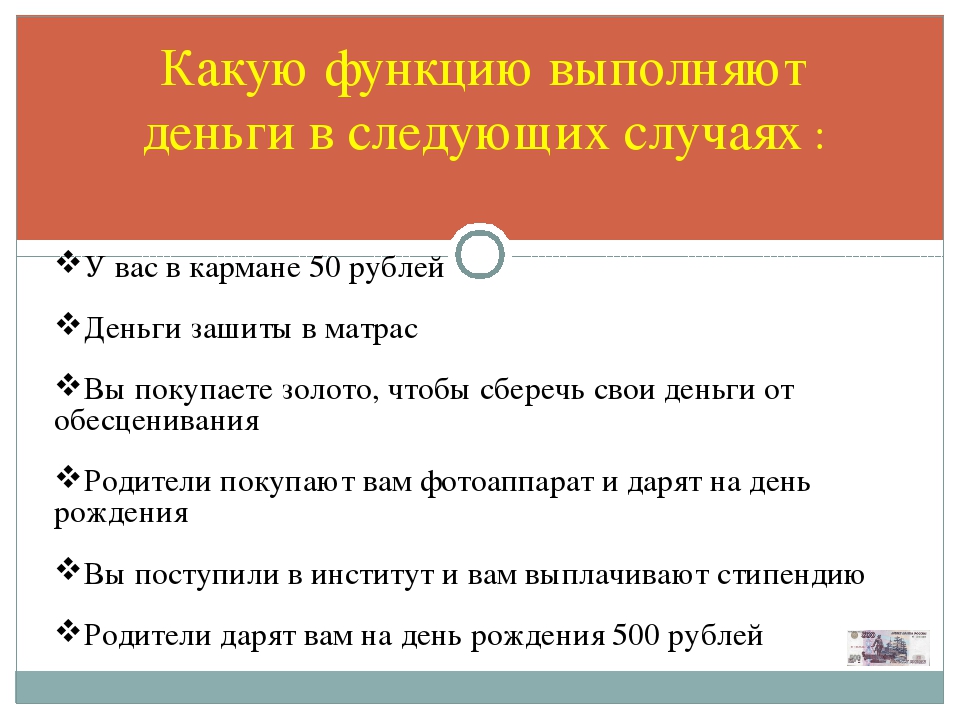

В современной экономике принято выделять 5 функций денег. Они могут выступать в качестве:

- Меры стоимости, когда оценка стоимости услуги или товара производится путем установления цены.

- Средства обращения в процессе обмена.

- Средства платежа, когда сумма выражается в денежных единицах, а не в количестве приобретаемого товара.

- Средства накопления.

- Мировых денег.

Последняя функция была сформирована в процессе развития внешнеторговых связей различных государств, в ходе оформления международных займов. До наступления 20 века ее выполняли благородные металлы. Сейчас их заменили резервные валюты.

ПримечаниеРезервными валютами считаются евро, швейцарский франк, американский доллар, японская йена, английский фунт.

Виды денежных средств

Современной экономике известно 5 основных видов денежных средств. Самым старым видом считаются товарные деньги, а к новейшим относят криптовалюту, электронные деньги.

Товарные

Товарные деньги – это товары, участвующие в процессе бартера.

Сначала это были орудия труда, скот, соль – вещи, которым свойственно было окружать человека и которым он придавал особое значение. Позже товарными деньгами стали металлические монеты, а сегодня это любые реальные товары-эквиваленты, покупательская способность которых тождественна их стоимости.

ПримечаниеК этой же категории относят коллекционные монеты, олимпийские и юбилейные рубли. Их всегда можно обменять на реальные денежные единицы, получить прибыль.

Обеспеченные

К этому виду относятся все категории товарных денег, номинальная стоимость которых отображена на лицевой стороне и полностью совпадает с рыночной. К примеру, монета из золота, на которой указан вес в 2 грамма будет стоить столько же, сколько стоят 2 грамма золота на текущий момент.

Фиатные

Фиатными называют денежные средства, стоимость выпуска которых намного ниже той цены, которая на них обозначена. Они бывают металлическими, бумажными. Примером фиатных средств могут послужить доллар, рубль, фунт, другая валюта любого номинала.

Электронные

По сути, это те же фиатные средства, но выраженные в электронном виде. В отличие от бумажных и металлических, они могут передаваться посредством электронных терминалов, по интернету. К этой категории относятся все виды криптовалюты.

Кредитные

Кредитные средства – это средства, взятые в долг. Их возврат может быть произведен в виде товарных, обеспеченных, фиатных или электронных денег. А оформление долга выполняется посредством заполнения договора, векселя, расписки.

ПримечаниеВ условиях современной рыночной экономики стало актуальным разделение денег на безналичные и наличные. Безналичные отображаются на банковских счетах, передаются путем перевода с одного счета на другой. Наличные имеют физическую форму, обеспечивают конфиденциальность передачи, но не дают возможности расплатиться удаленно.

Кто печатает и контролирует деньги в России

В России процесс выпуска находится под контролем Центрального банка. Металлические монеты и бумажные купюры производят на специальных предприятиях, среди которых типографии, печатные фабрики, монетные дворы. Все они находятся в ведении акционерного общества «ГОЗНАК» и, согласно закону, на 100% принадлежат государству.

ПримечаниеПроизводительность и технологичность оборудования ГОЗНАКА позволяет не только обеспечивать денежными знаками потребности РФ, но и выполнять заказы сторонних государств. Так, сегодня на экспорт производятся монеты и купюры для стран Африки, Азии, Восточной Европы, СНГ.

Задача №175 (вопрос о функциях денег)

Назовите функции денег в следующих случаях:

- учет затрат предприятия на изготовление продукции;

- оплата поставок продукции;

- хранение денег на расчетном счете предприятия;

- выдача заработной платы;

- расчеты по определению экономической эффективности организационно-технических мероприятий;

- внешняя торговля.

В чем сущность денег?

Рекомендуемые задачи по дисциплине

Решение задачи:

Деньги – это особый товар, стихийно выделившийся из товарного мира и выполняющий роль всеобщего эквивалента. Сущность денег как экономической категории проявляется в их функциях, которые выражают внутреннюю основу, содержание денег.

Функция денег как меры стоимости.

Деньги как всеобщий эквивалент измеряют стоимость всех товаров. Однако не деньги делают товары соизмеримыми, а общественно необходимый труд, затраченный на производство товаров, создает условия их уравнивая. Все товары выступают продуктами общественно необходимого труда, поэтому действительные деньги (серебро и золото), обладающие стоимостью, могут стать мерой их стоимости.

Стоимость товара, выраженная в деньгах, называется ценой. Она определяется общественно необходимыми затратами труда на его производство и реализацию. В основе цен и их движения лежит закон стоимости. Цена товара формируется на рынке, и при равенстве спроса и предложения на товары она зависит от стоимости товара и стоимости денег.

Количественная оценка стоимости товара в деньгах, т.е. цена товара, обеспечивает возможность соизмерения не только продуктов общественного труда, но и части одного и того же денежного товара – серебра и золота. Для сравнения цен разных по стоимости товаров необходимо свести их к одному масштабу, т. е. выразить их в одинаковых денежных единицах. Масштаб цен устанавливается государством и означает выбор денежной единицы для соизмерения стоимости товаров посредством цены.

Таким образом, деньги выполняют функцию меры стоимости в следующих случаях: учет затрат предприятия на изготовление продукции; расчеты по определению экономической эффективности организационно-технических мероприятий.

Функция денег как средства обращения.

В отличие от первой функции, где товары идеально оцениваются в деньгах до начала их обращения, деньги при обращении товаров должны присутствовать реально. Товарное обращение включает: продажу товара, т. е. превращение его в деньги, и куплю товара, т. е. превращение денег в товары (Т-Д-Т). В этом процессе деньги играют роль посредника в процессе обмена. Функционирование денег в качестве средства обращения создает условия для товаропроизводителя преодолеть индивидуальные, временные и пространственные границы, которые характерны при прямом обмене товара на товар. Деньги остаются постоянно в обмене и непрерывно его обслуживают. Это значит, что деньги способствуют развитию товарного обмена.

Деньги выполняют функцию средства обращения при оплате поставок продукции (только в том случае, если момент обмена продукции на деньги совпадает; в противном случае деньги выполняют функцию средства платежа).

Функция денег как средства накопления и сбережения.

Деньги, являясь всеобщим эквивалентом, т.е. обеспечивая его владельцу получение любого товара, становятся всеобщим воплощением общественного богатства. Поэтому у людей возникает стремление к их накоплению и сбережению. Для образования сокровищ деньги извлекаются из обращения, т.е. акт продажа – покупка прерывается. Однако простое накопление и сбережение денег владельцу дополнительного дохода не приносят.

В отличие от предыдущих двух функций деньги как средство накопления и сбережения должны обладать способностью сохранять стоимость хотя бы на определенный период и обязательно быть реальными.

При металлическом обращении эта функция выполняла экономическую роль стихийного регулятора денежного оборота: лишние деньги уходили в сокровище, недостаток денег пополнялся за счет сокровища.

По мере развития товарного производства значение функции как средства накопления и сбережения возрастало. Без накопления и сбережений становилось невозможным осуществлять воспроизводство. В отличие от простого товарного производства, когда деньги накапливать в виде «мертвого сокровища», при капитализме предпринимателю невыгодно хранить деньги, их пускают в оборот для получения прибыли. Кроме того, аккумуляция временно свободных средств – необходимое условие кругооборота капитала. Именно создание денежных резервов на предприятиях обеспечивает сглаживание возникающих нарушений у отдельного хозяйствующего субъекта, а резервы в масштабах страны – диспропорций в экономике государства.

Деньги выполняют функцию средства накопления и сбережения при хранении их на расчетном счете предприятия.

Функция денег как средства платежа.

В силу определенных обстоятельств товары не всегда продаются за наличный расчет. Причинами этого являются: неодинаковая продолжительность периодов производства и обращения различных товаров, а также сезонный характер производства и сбыта ряда товаров, что создает дефицит дополнительных средств у хозяйствующего субъекта. В результате возникает необходимость купли-продажи товаров с рассрочкой платежа, т. е. в кредит. Деньги в качестве средства платежа имеют специфическую форму движения:

Т-О,

а через заранее установленный срок:

О-Д,

где О – долговое обязательство.

При таком обмене нет встречного движения товара и денег, погашение долгового обязательства является завершающим звеном в процессе купли-продажи. Разрыв между товаром и деньгами во времени создает опасность неплатежа должника кредитору.

Деньги выполняют функцию средства платежа при выдаче заработной платы.

Функция мировых денег.

Внешнеторговые связи, международные займы, оказание услуг внешнему партнеру вызвали появление мировых денег. Они функционируют как всеобщее платежное средство, всеобщее покупательное средство и всеобщая материализация общественного богатства. Мировые деньги в качестве международного средства выступают при расчетах по международным балансам: если платежи данной страны за определенный период превышают ее денежные поступления от других стран, то деньги представляют собой средство платежа.

Международным покупательным средством мировые деньги служат при нарушении равновесия обмена товарами и услугами между странами, тогда их оплата производится наличными деньгами. Как всеобщее воплощение общественного богатства мировые деньги используются при предоставлении займа или субсидий одной страной другой либо при выплате репараций победившей стране с побежденной. В этом случае происходит перемещение части богатства одного государства в другое посредством денег.

Деньги выполняют функцию мировых денег во внешней торговле.

Итак, все пять функций денег представляют собой проявление единой сущности денег как всеобщего эквивалента товаров и услуг; они находятся в тесной связи и единстве. Логически и исторически каждая последующая функция предполагает развитие предыдущих функций. Из сказанного вытекают три основных свойства денег, раскрывающих их сущность:

- деньги обеспечивают всеобщую непосредственную обмениваемость; на них покупается любой товар;

- деньги выражают меновую стоимость товаров; через них определяется цена товара, а это дает количественное сравнение разных по потребительским стоимостям товаров;

- деньги выступают материализацией всеобщего рабочего времени, заключенного в товаре.

Глава 3: Деньги Цели главы Определите деньги. Опишите работу или экономические функции, которые выполняют деньги. Дайте определение бартеру и объясните, почему он экономичен.

Презентация на тему: «Глава 3: Деньги. Цели главы Определите деньги. Опишите работу или экономические функции, которые выполняют деньги. Дайте определение бартеру и объясните, почему это экономически». — Стенограмма презентации:

1 Глава 3: Деньги Цели главы Определите деньги.Опишите работу или экономические функции, которые выполняют деньги. Дайте определение бартеру и объясните, почему он экономически неэффективен. Объясните, почему одни формы товарных денег лучше других. Объясните, почему представительские, кредитные и бумажные деньги вытесняют товарные деньги. Определите денежную массу и объясните, как и почему она измеряется.

2 Даже обезьяны понимают деньги буквально! http://www.nytimes.com/2005/06/05/magazi ne / 05FREAK.html? pagewanted = все http://www.nytimes.com/2005/06/05/magazi ne / 05FREAK.html? pagewanted = все

3 Это тоже деньги! http://nymag.com/news/features/tide- Degender-Dragons-2013-1 / http://nymag.com/news/features/tide- Degender-Dragons-2013-1 / http: // www. myfoxla.com/story/22650044/cri minals-use-tide-cleaner-in-place-of-cash http://www.myfoxla.com/story/22650044/cri minals-use-tide-soap-in-place наличными

4 Требуется удовлетворение двойного совпадения желаний — Сторона одна должна иметь то, чего две стороны желают, и наоборот Проблемы с ценообразованием — Количество цен на товары равно количеству возможных пар Неэффективность бартера

5 1.О любви, деньгах и эффективности транзакций Эффективность денежных средств Средство обмена Облегчает торговлю Удовлетворяет двойное совпадение желаний Сохраняет покупательную способность с течением времени Единица учета Облегчает определение цены Стандарт отсроченной компенсации Может использоваться для определения долга

6 2. Лучше иметь деньги и потерять их, чем никогда не иметь денег Товарные деньги: формы денег, которые имеют внутреннюю ценность как товар. Например, сигареты предлагают: — легкость аутентификации — единообразие — делимость — долговечность — портативность — Эластичность предложения

7 3.Краткая история Moolah Лучшее средство обмена сочетает в себе: простоту аутентификации, единообразие, делимость, долговечность, мобильность, эластичность предложения денег должно быть мало, но не обязательно

8 3. Краткая история Moolah. Ключевые выводы. Лучшее средство обмена сочетает в себе простоту аутентификации, единообразие, делимость, долговечность, мобильность и эластичность предложения. Золото не обязательно является лучшим видом денег, поскольку его предложение относительно неэластично.Объявление законным платежным средством может способствовать распространению средства обмена, но простое знание того, что вещь с готовностью принимается в обмен, также может работать.

10 Денежная жизнь золота была продлена благодаря изобретению и широкому использованию кредитных денег — включая банкноты и депозиты Кредитные деньги родились, когда ювелиры, ныне протобанкиры, обнаружили, что они могут выпускать банкноты большей стоимости, чем золото, которое у них было на физическом депозите 4 .Товарные и кредитные деньги

11 Типы депозитов: — Депозитный счет до востребования — Выплачивается нулевой процент или относительно низкие проценты, но средства могут быть сняты в любое время через кассира в часы работы банка — Депозитные сертификаты — Выплачиваются относительно высокие проценты, но либо они не могут быть сняты вообще до заранее оговоренной даты или может быть отозван только в том случае, если вкладчик понесет штраф, который сводит на нет большую часть заработанных процентов — Между этими двумя крайностями возникло множество гибридов 4.Товарные и кредитные деньги

12 Автоматический перевод со сберегательного счета (ATS) Счет, который автоматически переводит средства с вашего сберегательного счета, если ваш текущий счет исчерпан. Очистить счета В конце рабочего дня банка компьютерная программа вычеркивает остатки с текущих счетов, инвестирует их на ночь и зачисляет их (и заработанные проценты) на следующее утро, непосредственно перед возобновлением работы банка. Взаимный фонд денежного рынка Паевые инвестиционные фонды, инвестирующие в краткосрочные инструменты или инструменты денежного рынка. Разнообразие гибридов: 4.Товарные и кредитные деньги

Функции денежного рынка | IndianMoney

Что такое денежный рынок?

Денежный рынок — это компонент финансового рынка, на котором торгуются финансовые инструменты с высокой ликвидностью и очень коротким сроком погашения. Денежный рынок — это платформа, которая позволяет кредиторам и заемщикам торговать активами со сроком погашения менее года. Эти краткосрочные инструменты высоколиквидны, легко продаются с минимальными шансами на потерю.

Денежный рынок обеспечивает быстрый и надежный перевод краткосрочных долговых инструментов со сроком погашения не более года. Инструменты денежного рынка используются для финансирования потребностей потребителей, предприятий, сельского хозяйства и банков. Операции на денежном рынке происходят между компаниями и различными финансовыми учреждениями, а не между отдельными лицами. Однако физические лица могут инвестировать небольшие суммы в фонды денежного рынка.

Денежный рынок — это оптовый рынок, на котором торгуются многие финансовые инструменты.Денежный рынок состоит из денежного рынка до востребования, рынка коммерческих векселей, рынка коммерческих бумаг, рынка казначейских векселей, межбанковского рынка и рынка депозитных сертификатов.

Хотите узнать больше об инвестиционном планировании? Мы в IndianMoney.com упростим вам задачу. Просто позвоните нам по номеру 022 6181 6111, чтобы узнать о нашей уникальной бесплатной консультационной службе. IndianMoney.com не занимается продажей финансовых продуктов. Мы предоставляем БЕСПЛАТНЫЕ финансовые консультации / обучение только для того, чтобы убедиться, что вы не ошибетесь при покупке любых финансовых продуктов.

СМОТРИ ТАКЖЕ: Что такое денежный рынок?

Функции денежного рынка

Особенности денежного рынка:

Ниже кратко описаны некоторые важные особенности развитого денежного рынка:

- Имеет организованную банковскую систему.

- Он состоит из нескольких субрынков, которые работают с различными типами кредитных инструментов.

- Развитый денежный рынок состоит из почти денежных активов различных типов, таких как переводные векселя, казначейские векселя и облигации.

- Он также имеет доступ к финансовым источникам внутри страны, а также к иностранным инвестициям.

- Ценные бумаги денежного рынка считаются высоколиквидными и представляют собой ценные бумаги с фиксированным доходом и более коротким сроком погашения.

- Эмитенты инструментов денежного рынка имеют хорошие кредитные рейтинги. Таким образом, очевидно, что инструменты денежного рынка безопасны для инвестиционных целей.

- Одной из основных характеристик инструментов денежного рынка является то, что они выпускаются по цене, дисконтированной относительно номинальной стоимости.

Инструменты денежного рынка:

Переводные / коммерческие векселя:

Переводной вексель — это безусловное письменное поручение одной стороны другой стороне выплатить определенную сумму денег немедленно или в установленный срок. Переводной вексель — это документ, используемый в международной торговле для оплаты товаров и услуг. Он подписывается лицом, обещающим заплатить, и вручается лицу, получающему платеж. Переводной вексель можно сравнить с простым векселем.

Казначейские векселя:

Казначейские векселя — это инструменты краткосрочного заимствования, выпущенные правительством Индии. Это самые старые инструменты денежного рынка, которые все еще используются. По казначейским векселям не начисляются проценты, но они доступны со скидкой к номинальной стоимости на момент выпуска. Казначейские векселя можно классифицировать двумя способами: по сроку погашения и по типу. Это самые безопасные инструменты, поскольку они обеспечены государственной гарантией. Норма прибыли, также известная как безрисковая ставка, является низкой для казначейских векселей, таких как T-364, T-182 и т. Д., По сравнению со всеми другими инструментами.

Коммерческие документы:

Биржевые облигации — это необеспеченный инструмент денежного рынка, выпущенный в форме векселя. Он был введен в Индии в 1990 году с целью позволить корпоративным заемщикам диверсифицировать свои источники краткосрочных заимствований и предоставить инвесторам дополнительный инвестиционный инструмент. Коммерческие ценные бумаги — это ценные бумаги денежного рынка, выпущенные (проданные) крупными корпорациями для получения средств для погашения краткосрочных долговых обязательств (например, для выплаты заработной платы), и обеспечиваются только обещанием банка-эмитента или компании выплатить номинальную стоимость по срок погашения указан в примечании.

Депозитный сертификат:

Депозитный сертификат — это сберегательный инструмент, похожий на срочный депозит. В отличие от срочного депозита, депозитный сертификат не может быть отозван до срока погашения. Эти депозиты имеют фиксированный срок погашения и определенную процентную ставку.

Депозитный сертификат был введен на индийском рынке в 1989 году для увеличения числа опционов на инструменты денежного рынка. Депозитные сертификаты выпускаются плановыми коммерческими банками и некоторыми избранными финансовыми учреждениями в Индии и контролируются RBI.RBI время от времени выпускает руководящие принципы для сертификата депозита.

Банковский акцепт:

Банковский акцепт — это документ, обещающий будущий платеж, гарантированный коммерческим банком. Считается очень безопасным вариантом инвестирования и широко используется во внешней торговле. Банковский акцепт — это срочные тратты, которые принимаются и гарантируются банком и выставляются на депозит в банке. Срок банковского акцепта может составлять от 30 до 180 дней.

Соглашения РЕПО:

Они известны как репо или обратное репо. Это краткосрочные ссуды, которые согласовываются покупателями и продавцами для целей торговли. Однако транзакции проводятся между учреждениями, одобренными Резервным банком Индии.

Функции денежного рынка:

Денежный рынок играет важную роль в распределении ресурсов в экономике, выполняя следующие важные функции.

Предоставляет средства:

Денежный рынок предоставляет краткосрочные средства для заимствования под более низкую процентную ставку. Частные и государственные учреждения могут занимать деньги на денежном рынке для финансирования требований к капиталу и финансирования роста бизнеса через систему финансовых векселей и коммерческих бумаг. Правительство также может занимать средства на денежном рынке, выпуская казначейские векселя.

Таким образом, денежный рынок выпускает инструменты денежного рынка, такие как коммерческие бумаги, казначейские векселя и т. Д., И помогает в развитии торговли, промышленности и коммерции внутри и за пределами Индии.Денежный рынок играет важную роль в финансировании внутренней и международной торговли.

Использование излишков средств:

Денежный рынок предоставляет платформу, на которой банки и другие кредитные учреждения могут ссужать избыточные деньги на короткий период времени и получать прибыль. Это выполняет основные задачи коммерческих банков, то есть получение дохода из резервов, а также поддержание ликвидности для удовлетворения наличных средств, необходимых для ежедневных операций. Учреждения, которые могут ссужать средства на денежном рынке, включают не только коммерческие банки и другие финансовые учреждения, но также включают нефинансовые коммерческие корпорации, центральные, государственные и местные органы власти.

Банковские займы не нужны:

Развитый денежный рынок помогает коммерческим банкам стать самодостаточными. Наличие устоявшегося денежного рынка увеличивает возможности заимствования денег под более низкие процентные ставки и помогает коммерческим банкам и центральному банку.

Однако, если в коммерческих банках и центральных банках наблюдается нехватка наличных средств, они могут потребовать некоторые из своих займов на денежном рынке. Большинство коммерческих банков, таких как SBI, Union Bank, BOI и другие, предпочитают отзывать свои кредиты.

Помогает правительству:

Инструменты денежного рынка помогают правительству собирать деньги для финансирования государственных проектов в области общественного благосостояния и развития инфраструктуры. Правительство может занимать краткосрочные средства, выпуская казначейские векселя под низкие процентные ставки. С другой стороны, если правительство выпустит бумажные деньги или займёт у центрального банка, это приведет к инфляции в экономике.

Помогает в денежно-кредитной политике:

Правильно функционирующий денежный рынок помогает центральному банку успешно проводить денежно-кредитную политику.Хотя центральный банк может функционировать и влиять на банковскую систему в отсутствие денежного рынка, наличие развитого денежного рынка способствует эффективному функционированию и повышению эффективности центральных банков. Денежный рынок помогает центральным банкам следующим образом:

1. Краткосрочные процентные ставки служат индикатором денежно-кредитных и банковских условий в стране и, таким образом, направляют центральный банк к принятию надлежащей банковской политики.

2.Чувствительные и интегрированные денежные рынки помогают центральному банку обеспечить быстрое и широкое влияние на субрынки, тем самым способствуя эффективной реализации политики.

Помогает в финансовой мобильности:

Денежный рынок способствует финансовой мобильности, позволяя легко переводить средства из одного сектора в другой. Финансовая мобильность важна для развития промышленности и торговли в экономике.

способствует ликвидности и безопасности:

Это одна из важнейших функций денежного рынка, так как обеспечивает сохранность и ликвидность средств.Это также способствует сбережению и инвестициям. Эти инвестиционные инструменты имеют более короткий срок погашения, что означает, что их можно легко конвертировать в наличные. Инструменты денежного рынка выпускаются организациями с хорошим кредитным рейтингом, что делает их безопасными вариантами инвестирования. Проверьте бесплатный кредитный рейтинг на IndianMoney.com.

Равновесие между спросом и предложением средств:

Денежный рынок создает баланс между спросом и предложением заемных средств. Денежный рынок помогает распределять сбережения по инвестиционным каналам.Денежный рынок помогает мобилизовать сбережения и более эффективно использовать их, позволяя инвестировать их через денежный рынок. Это помогает сберегателям направлять средства, что приводит к продуктивному использованию денег в экономике.

Экономия наличных денег:

Поскольку денежный рынок имеет дело с активами, близкими к деньгам, а не с собственными деньгами, он помогает экономить использование наличных денег. Он обеспечивает удобный и безопасный способ перевода средств из одного места в другое, тем самым существенно помогая торговле и промышленности в Индии.

СМОТРИ ТАКЖЕ: Функции денежного рынка

Вы также можете посмотреть

Содержимое iframe

Держите свои финансовые знания в курсе последних событий с приложением IndianMoney. Загрузите СЕЙЧАС, чтобы получить простые советы и решения для вашего финансового благополучия.

Есть претензии к какой-либо компании? Портал жалоб IndianMoney.com Iamcheated.com может помочь вам решить эту проблему. Просто посетите IamCheated.com и отправьте жалобу. Если вы хотите опубликовать отзыв о какой-либо компании, вы можете опубликовать его на Indianmoney.com портал рассмотрения и жалоб IamCheated.com.

Будь мудрым, разбогатей.

УПРАВЛЕНИЕ И РАЗВИТИЕ ПЕРСОНАЛЬНЫХ РЕСУРСОВ

УПРАВЛЕНИЕ И РАЗВИТИЕ ЧЕЛОВЕЧЕСКИХ РЕСУРСОВ

Менеджеры выполняют различные функции, но одним из наиболее важных и наименее понятных аспектов их работы является правильное использование людей. Исследования показывают, что производительность труда тесно связана с мотивацией; таким образом, поддержание мотивации сотрудников является важным компонентом хорошего управления в бизнес-контексте, мотивация относится к стимулам, которые направляют поведение сотрудников на достижение целей компании.Чтобы мотивировать работников к достижению целей компании, менеджеры должны остерегаться их потребностей.

Многие менеджеры считают, что работники будут мотивированы для достижения целей организации, удовлетворяя свои основные потребности в материальном выживании. Эти потребности включают хорошую зарплату, безопасные условия труда и гарантии занятости. В то время как отсутствие этих факторов приводит к снижению морального духа и неудовлетворенности, исследования показали, что их присутствие приводит только к сохранению существующего отношения и производительности труда.Заработная плата, условия труда и гарантия занятости, хотя и важны, не являются основной мотивацией для многих работников в высокоиндустриальных обществах, особенно на профессиональном или техническом уровне.

Повышенная мотивация чаще возникает, когда работа удовлетворяет потребности людей в обучении, самореализации и личностном росте. Реагируя на личные потребности — стремление к ответственности, признанию, росту, продвижению по службе и более интересной работе — менеджеры изменили условия на рабочем месте, и, следовательно, многие сотрудники мотивированы работать более эффективно.

В попытке удовлетворить как фундаментальные личные потребности работников , так и , во многих организациях были приняты новаторские подходы к управлению, такие как расширение рабочих мест и расширение рабочих мест. Обогащение вакансий дает работникам больше полномочий в принятии решений, связанных с планированием и выполнением своей работы. Работник может взять на себя ответственность за планирование рабочего процесса, проверку качества выполненной работы или соблюдение сроков. Увеличение числа рабочих мест увеличивает количество выполняемых работниками задач, позволяя им менять должности или возлагая на них ответственность за выполнение нескольких работ.Вместо того, чтобы собирать только один компонент автомобиля, заводских рабочих можно было бы сгруппировать вместе и дать им ответственность за сборку всей топливной системы.

Повышая качество трудовой жизни за счет удовлетворения основных и личных потребностей сотрудников, менеджеры пытаются направить поведение сотрудников на достижение целей компании.

Перевод

MANAJEMEN DAN PENGEMBANGAN SUMBER DAYA MANUSIA

Para manajer menjalankan bermacam-macam tugas, tetapi satu aspek yang paling penting dan paling sedikit aspek yang dimengerti dari tugasmereka ialah pemberdayaan manusia dengan benar.Penelitian menyatakan bahwa kinerja buruh erat hubungannya dengan motivasi; джади менджага агар pegawai termotivasi адалах komponen bagian penting дари manajemen янь багус. Далам hubungan bisnis, motivasi adalah rangsangan yang mengarahkan tingkah laku pekerja terhadap tujuan perusahaan. Untuk motivasi buruh дан Untuk Mencapai tujuan perusahaan manajer harus mengetahui kebutuhanmerka.

Banyak manajer berpendapat buruh akan termotivasi Untuk Mencapai tujuan perusahaan dengan memenuhi kebutuhan pokok materi untuk hidup.Kebutuhan ini termasuk gaji yang bagus, kondisi kerja yang aman, дан keamanan pekerjaan. Калау тидак ада фактор иту акан беракибат моральный боброк дан кетидакпуасан, пенелитский menunjukkan бахва мерека ада хасил ханья далам mempertahankan шикап ян ада дан кинерджа ян ада. Walaupun penting, gaji, kondisi kerja, дан keamanan pekerjaan tidak memberikan motivasi utama untuk banyak pekerja di masyarakat Industri maju, terutama pada tenaga ahli atau tingkat ahli.

Motivasi meningkat янь mungkin terjadi bila memenuhi sendiri untuk belajar, pengakuan jati diri, dan pengembangan diri.Mengacu kepada kebutuhan perseorangan-keinginan pertanggung jawaban, diakui, berkembang, promosi, dan untuk pekerjaan-manajer mengganti kondisi pada tempat дан, maka dari itu, banyak pegawai termotivasi e untuk lebi.

Dalam usaha memenuhi kebutuhan pokok dan kebutuhan pribadi pada buruh, pendekatan manajemen yang inovativ mendekati, seperti itu pengayaan kerja дан perluasan kerja, telah banyak diterapkan di banyak organisasi.