Венчурный фонд: определение термина простыми словами

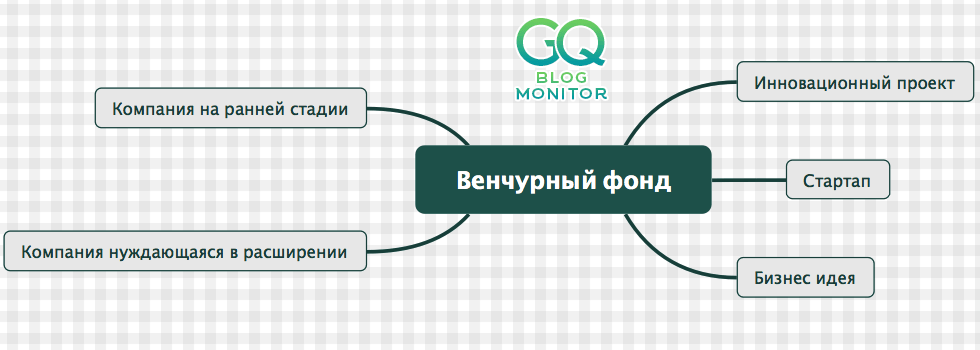

Венчурный фонд (англ. venture — «рискованное предприятие») — это организация, которая занимается вложением активов в проекты и компании на начальном этапе их формирования. Подобные организации занимаются не портфельным, а стратегическим инвестированием в акционерные общества и общества с ограниченной ответственностью.

Большая часть вложений — около 70-80% — в венчурные фонды приносит убыток. Но при этом оставшиеся инвестиции покрывают этот минус с лихвой, принося высокий доход.

Венчурные фонды могут инвестировать активы почти в любые отрасли, кроме банковской, страховой и инвестиционной. Также только этот вид фондов имеет право вкладывать средства в векселя тех предприятий, владельцем чьих акций он является — то есть, по сути, кредитовать их.

Венчурные фонды, подобно хеджевым, обладают самым высоким уровнем риска. Поэтому, в соответствии с законодательством Российской Федерации инвестировать в них имеют право только квалифицированные инвесторы.

Основной смысл работы венчурного фонда заключается в финансировании компании на этапе создания и получении прибыли после достижения проектом самоокупаемости. В результате все стороны сделки получают выгоду:

- Перспективный проект получает необходимый приток средств для развития

- Инвесторы извлекают прибыль

- Экономика страны получает необходимый рост

Алгоритм работы венчурного фонда включает в себя следующие этапы:

- Компания подает заявку на финансирование

- Эксперты фонда анализируют целесообразность инвестирования в данный проект

- Участники фонда и управляющая компания вкладывают деньги в предприятие

- Проводятся необходимые организационные и правовые мероприятия для поддержки проекта

- Деньги выделяются поэтапно для целевого использования на каждую конкретную стадию

- Финансовая организация наблюдает за развитием компании в течение 3-10 лет, оказывая поддержку при необходимости

- Фонд реализует акции или доли предприятия, выходя из проекта

На этапе аналитики отсеивается более 90% заявок. Это происходит по одной из причин:

Это происходит по одной из причин:

- Проект не соответствует политике фонда: не подходит сфера деятельности компании, географическое положение, схема построения бизнеса

- Неправильно составленный бизнес-план

- Неправильное заполнение документов при подаче заявки

Источники

- Википедия: Венчурный фонд

- vc.ru: Как устроен венчурный фонд — с комментариями

Как работают венчурные фонды и зачем в них инвестировать

29 Сен 2021

Apple, Google, YouTube – когда-то эти гиганты были мелкими стартапами и рассчитывали на щедрых инвесторов, которые поверят в их гениальный (как потом оказалось) замысел. Большинство современных акул технологического рынка обязаны своей триллионной капитализацией венчурным инвесторам.

Курс Комерційний аудіопродакшн

Маєш вуха? Ставай саунд-продюсером

Запишіть мене на курс

Новый пентхаус или автомобиль S-класса – теперь этим никого не удивишь. Сегодня статусность измеряется более грамотным вложением капитала. Альтернативой инвестиций в недвижимость, фондовый рынок и собственный бизнес становятся венчурные фонды, которые стоят у истоков новых Uber и Facebook.

Сегодня статусность измеряется более грамотным вложением капитала. Альтернативой инвестиций в недвижимость, фондовый рынок и собственный бизнес становятся венчурные фонды, которые стоят у истоков новых Uber и Facebook.

Венчурные фонды – это инвестиционные организации, которые вкладывают средства в перспективные инновационные компании, обычно технологические стартапы. У них высокий градус риска, но они могут получить заоблачную прибыль, если проект будет успешным.

Степень риска по большей части зависит от стадии инвестирования. Например, на ранней вероятность прогореть самая большая – около 90%, так как у вас практически нет гарантий, что инвестируемая компания достигнет своих целей. А на одной вере в идею миллионов не заработаешь.

На поздней стадии есть возможность увидеть динамику роста проекта и проанализировать, в каком направлении и с какими темпами он будет двигаться дальше. Поэтому здесь вы рискуете лишь на 20% и можете ожидать прибыли в течение 3–7 лет.

Курс Курси QA

Тобі платитимуть за те, що ти все ламатимеш

Хочу роботу мрії

Первые венчурные фонды начали появляться 1970-х годах в США – в эпоху технического прогресса и новаторских разработок в области электроники. За 10 лет в венчурные фонды вложили порядка $200 млн, а с 2020 года объем инвестирования вырос до $100+ млрд.

Как работает венчурный фондВенчурные инвестиции долгосрочны – вкладывают обычно на 7–10 лет. Иногда и на дольше, когда стадия разработки инновационного проекта затягивается. Размер вложений зависит от стадии жизненного цикла компании. На ранней стадии это может быть от $10 тыс. до $1 млн.

На поздних стадиях ставки возрастают до $1–3 млн, так как до этого этапа доживают только те стартапы, которые сумели доказать свою актуальность и состоятельность на рынке. Хотя в последнее время на фоне общего роста капиталовложений в инновации даже на ранней стадии максимальные чеки возросли до $5–10 млн.

Один из примеров – стартап Gorillas с концепцией доставки за 10 минут, который еще на ранней стадии поднимал суммы в $3–5 млн.

Портфель проектов зависит от специфики фонда: это могут быть компании на определенной стадии или из конкретной сферы деятельности. Мы, например, инвестируем в технологические быстро развивающиеся компании из Западной Европы в четырех индустриях – health, wealth, mobility и housing (здоровье, управление капиталом, мобильность, жилье. – Прим. ред.). Заходим на поздней стадии, в серии B+.

Макс Филиппов

Как и в любом бизнесе, больше шансов у стартапов, которые нашли свою нишу и предложили новое решение на рынке. Именно на такие проекты охотятся венчурные фонды.

Многие стартапы привлекают именно венчурное финансирование, так как традиционные кредиторы отказывают им в поддержке, считая малоизвестные проекты (хоть и с хорошей идеей) слишком рискованными.

Но венчурные фонды тоже не берут всех подряд: они будут инвестировать только в компании, которые демонстрируют значительный потенциал роста и способность генерировать высокую рентабельность инвестиций в долгосрочной перспективе.

На ранней стадии, когда еще нет никаких показателей, главное, на что обращают внимание фонды, – это команда, рынок и продукт. На позднем этапе уже подключаются финансы, KPI, бизнес-модель, конкуренция и условия участия в раунде.

Инвесторы в свою очередь вкладывают деньги через венчурные фонды, потому что те гарантируют партнерам комфортный пассивный доход, пока они работают над получением прибыли. Фонды собирают вклады с нескольких инвесторов, а затем распределяют их между потенциально успешными проектами.

Курс Fullstack Web Development.

Хочеш зробити щось добре, зроби це сам.

Зробіть мене надлюдиною

Партнеры по венчурному капиталу берут на себя обязанность вернуть весь капитал инвесторов, прежде чем разделить прибыль. За свою работу фонд взимает комиссию с инвесторов: 1,5–3% в год за управление (management fee) и 10–30% от прибыли (success fee).

Зачем инвестировать в венчурный фонд- Венчурные фонды по большей части ориентируются на институциональных инвесторов (организации, которые объединяют крупные суммы денег и инвестируют в ценные бумаги, недвижимость и другие инвестиционные активы).

Но это не значит, что для простых смертных путь в венчур закрыт. Чтобы инвестировать, не нужны ни миллионы долларов, ни профильное образование, поэтому зайти на это поприще может практически каждый, у кого есть деньги.

Но это не значит, что для простых смертных путь в венчур закрыт. Чтобы инвестировать, не нужны ни миллионы долларов, ни профильное образование, поэтому зайти на это поприще может практически каждый, у кого есть деньги. - Когда вы определитесь с фондом для инвестирования, вам нужно отдать капитал в управление, а потом только смотреть, как он работает. Даже если вы не можете сами спрогнозировать доходность проекта, в фондах она практически всегда больше, чем в других видах инвестирования.

- Фонды все чаще предлагают своим инвесторам проекты, в которые можно вложиться дополнительно. При этом инвесторы могут рассчитывать на рекомендации фонда, ведь у каждого помимо репутации и доступа к сделкам есть своя команда аналитиков, экспертов и проектных менеджеров. Тут есть два варианта. Например, в Glovo мы заводили наших партнеров еще сверху. Помимо того, что мы инвестируем в проект фондом, мы также предлагаем инвесторам доинвестировать, помогая выбить место в раунде.

Второй формат – мы предлагаем нашим партнерам инвестировать в ранние компании, которые не подходят фонду по стратегии, но в общем они интересные, там хорошие инвесторы и команды.

Второй формат – мы предлагаем нашим партнерам инвестировать в ранние компании, которые не подходят фонду по стратегии, но в общем они интересные, там хорошие инвесторы и команды. - Венчурные капиталисты больше следят за информацией, внутренне анализируют, и у них большой опыт. Так что во многих случаях могут выявлять проблемы до того, как они возникнут.

- Инвесторы предоставляют свои вклады на достаточно длительные сроки. Это позволяют успешно пройти первые, наиболее рискованные, стадии развития и выйти на прибыль.

- Инвестируя в венчур, заодно можно найти решения для своего основного бизнеса среди портфельных компаний. Например, технологии, которые улучшат производство и оптимизируют бизнес-процессы.

- Фонды считаются самым безопасным способом венчурных инвестиций. Они диверсифицируют вложения, снижая таким образом риски. За 2–3 года венчурный фонд вкладывает средства инвесторов в 10–15 компаний. Но есть и такие, которые делают по несколько десятков инвестиций в год.

- Венчурные фонды не обязаны раскрывать информацию о своих доходах. Как правило, они публикуют данные в закрытом режиме, только для своих партнеров.

- Венчурные фонды могут помочь стартапу получить маркетинг и продвижение, чтобы утвердиться на рынке.

- Конечно, в некоторых портфельных проектах фонды заинтересованы больше, чем в остальных. Но даже в случае первых неудач они не бросают стартапы.

- Инвестор может получить не только прибыль, но и опыт в управлении человеческими ресурсами, финансовом менеджменте и ведении переговоров.

Курс Java за 6 місяців.

Ти навчатимешся коли тобі зручно, а ми будемо поруч, щоб тобі допомогти.

Запишіть мене

Фонд инвестирует в большой пул проектов, из которых на ранних стадиях могут принести прибыль только 5–10%, а на поздней – 50–80%. Поэтому не стоит жалеть времени на анализ рынка, чтобы найти авторитетную венчурную компанию, которая обладает глубокими отраслевыми знаниями и уже может похвастаться успехами.

Прежде всего обращайте внимание на репутацию фонда: какая команда там работает, как выстроен его бренд, в какие проекты он вкладывает, сколько экзитов (продажа компании. – Прим. ред.) у него было.

Важно поинтересоваться, насколько инновационные технологии использует фонд, как он окупает затраты, насколько гибок в принятии решений, какая у него динамика роста и какое соотношение успешных и неудавшихся проектов.

Не будет лишним познакомиться с управляющими фондом и оценить их компетентность. Насколько они способны находить, выбирать и инвестировать в лучшие сделки на своем рынке.

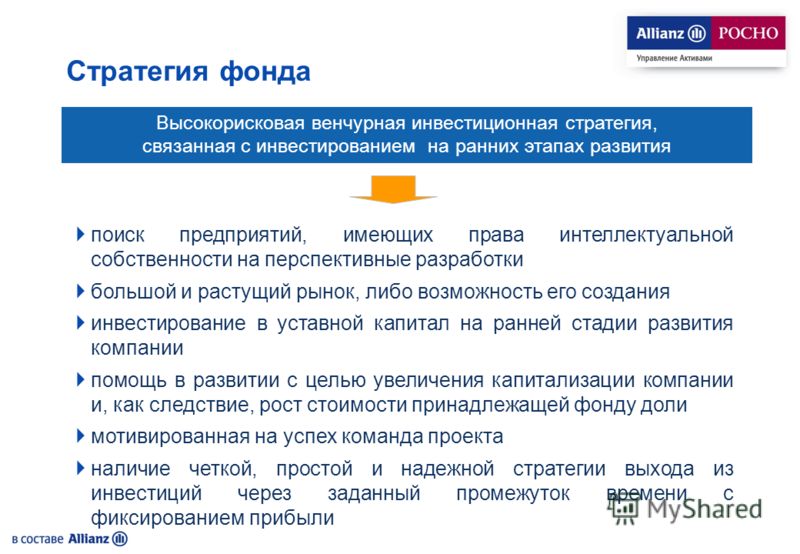

Как с любыми инвестициями, даже с опытными менеджерами успех не гарантирован. Поэтому венчурные фонды, особенно работающие на ранних стадиях, должны иметь грамотную стратегию управления рисками.

Курс Вивчай Adobe Premiere

Ти зможеш змонтувати все: від ролика в TikTok до третьої частини “Аватара”

Тримайся, Кемероне, я йду

Этот материал – не редакционный

Это – личное мнение его автора. Редакция может не разделять это мнение.

Редакция может не разделять это мнение.

Венчурные фондыинвестицииМакс Филипповстартапы

Все публикации автора

Спецпроекты

Топ материалы недели

Вакансии

Разместить вакансию

Еще 3 вакансии

Вакансии компаний

Спецпроекты

Топ статья апреля

Топ материалы недели

Определение для инвесторов и как это работает

Что такое фонды венчурного капитала?

Фонды венчурного капитала — это объединенные инвестиционные фонды, которые управляют деньгами инвесторов, которые ищут частные доли в стартапах и малых и средних предприятиях с сильным потенциалом роста. Эти инвестиции обычно характеризуются как возможности с очень высоким риском и высокой доходностью.

В прошлом венчурные инвестиции (VC) были доступны только профессиональным венчурным капиталистам, но теперь аккредитованные инвесторы имеют больше возможностей для участия в венчурных инвестициях. Тем не менее, венчурные фонды остаются недоступными для обычных инвесторов.

Тем не менее, венчурные фонды остаются недоступными для обычных инвесторов.

Key Takeaways

- Фонды венчурного капитала управляют объединенными инвестициями в возможности быстрого роста в стартапах и других фирмах на ранней стадии.

- Хедж-фонды нацелены на быстрорастущие фирмы, которые также весьма рискованны. В результате они доступны только опытным инвесторам, которые могут справиться с убытками, наряду с неликвидностью и длинными инвестиционными горизонтами

- Фонды венчурного капитала используются в качестве начального капитала или «венчурного капитала» новыми фирмами, стремящимися к ускоренному росту, часто в сфере высоких технологий. или новые отрасли.

- Инвесторы венчурного фонда получат доход, когда портфельная компания выйдет из нее в результате IPO, слияния или поглощения.

Понимание фондов венчурного капитала

Венчурный капитал (венчурный капитал) — это тип акционерного финансирования, который дает предпринимателям или другим небольшим компаниям возможность привлекать финансирование до того, как они начнут свою деятельность или начнут получать доходы или прибыль. Фонды венчурного капитала — это частные инвестиционные инструменты, которые стремятся инвестировать в фирмы с профилями высокого риска / высокой доходности, в зависимости от размера компании, активов и стадии разработки продукта.

Фонды венчурного капитала — это частные инвестиционные инструменты, которые стремятся инвестировать в фирмы с профилями высокого риска / высокой доходности, в зависимости от размера компании, активов и стадии разработки продукта.

Фонды венчурного капитала принципиально отличаются от взаимных фондов и хедж-фондов тем, что они сосредоточены на очень специфическом типе инвестиций на ранней стадии. Все фирмы, получающие венчурные инвестиции, обладают высоким потенциалом роста, являются рискованными и имеют длительный инвестиционный горизонт. Фонды венчурного капитала играют более активную роль в своих инвестициях, предоставляя рекомендации и часто занимая место в совете директоров. Таким образом, венчурные фонды играют активную и практическую роль в управлении и операциях компаний, входящих в их портфель.

Фонды венчурного капитала имеют доходность портфеля, которая, как правило, напоминает подход к инвестированию со штангой. Многие из этих фондов делают небольшие ставки на множество молодых стартапов, полагая, что по крайней мере один из них добьется высоких темпов роста и вознаградит фонд относительно крупными выплатами в конце. Это позволяет фонду снизить риск того, что некоторые инвестиции свернутся.

Это позволяет фонду снизить риск того, что некоторые инвестиции свернутся.

Управление фондом венчурного капитала

Венчурные инвестиции считаются начальным капиталом, капиталом на ранней стадии или финансированием на стадии расширения в зависимости от зрелости бизнеса на момент инвестирования. Однако, независимо от стадии инвестирования, все венчурные фонды работают примерно одинаково.

Как и все объединенные инвестиционные фонды, фонды венчурного капитала должны привлечь деньги от внешних инвесторов, прежде чем делать какие-либо собственные инвестиции. Проспект предоставляется потенциальным инвесторам фонда, которые затем вкладывают деньги в этот фонд. Операторы фонда связываются со всеми потенциальными инвесторами, которые берут на себя обязательства, и окончательно определяются суммы индивидуальных инвестиций.

Оттуда венчурный фонд ищет частные инвестиции, которые могут принести большую положительную прибыль своим инвесторам. Обычно это означает, что менеджер или менеджеры фонда просматривают сотни бизнес-планов в поисках потенциально быстрорастущих компаний. Управляющие фондами принимают инвестиционные решения на основе мандатов проспекта эмиссии и ожиданий инвесторов фонда. После того, как инвестиции сделаны, фонд взимает ежегодную комиссию за управление, обычно около 2% от активов под управлением (AUM), но некоторые фонды могут не взимать комиссию, кроме как в виде процента от полученной прибыли. Плата за управление помогает оплачивать заработную плату и расходы генерального партнера. Иногда плата за крупные фонды может взиматься только с вложенного капитала или снижаться по прошествии определенного количества лет.

Управляющие фондами принимают инвестиционные решения на основе мандатов проспекта эмиссии и ожиданий инвесторов фонда. После того, как инвестиции сделаны, фонд взимает ежегодную комиссию за управление, обычно около 2% от активов под управлением (AUM), но некоторые фонды могут не взимать комиссию, кроме как в виде процента от полученной прибыли. Плата за управление помогает оплачивать заработную плату и расходы генерального партнера. Иногда плата за крупные фонды может взиматься только с вложенного капитала или снижаться по прошествии определенного количества лет.

Доходность фонда венчурного капитала

Инвесторы венчурного фонда получают прибыль, когда портфельная компания выходит в результате IPO или слияния и поглощения. Два и двадцать (или «2 и 20») — это обычная схема вознаграждения, которая является стандартной для венчурного капитала и прямых инвестиций. «Два» означает 2 % от AUM, а «двадцать» — стандартная или поощрительная плата в размере 20 % от прибыли, полученной фондом сверх определенного заранее установленного ориентира. Если после выхода получается прибыль, фонд также удерживает процент от прибыли — обычно около 20% — в дополнение к ежегодной плате за управление.

Если после выхода получается прибыль, фонд также удерживает процент от прибыли — обычно около 20% — в дополнение к ежегодной плате за управление.

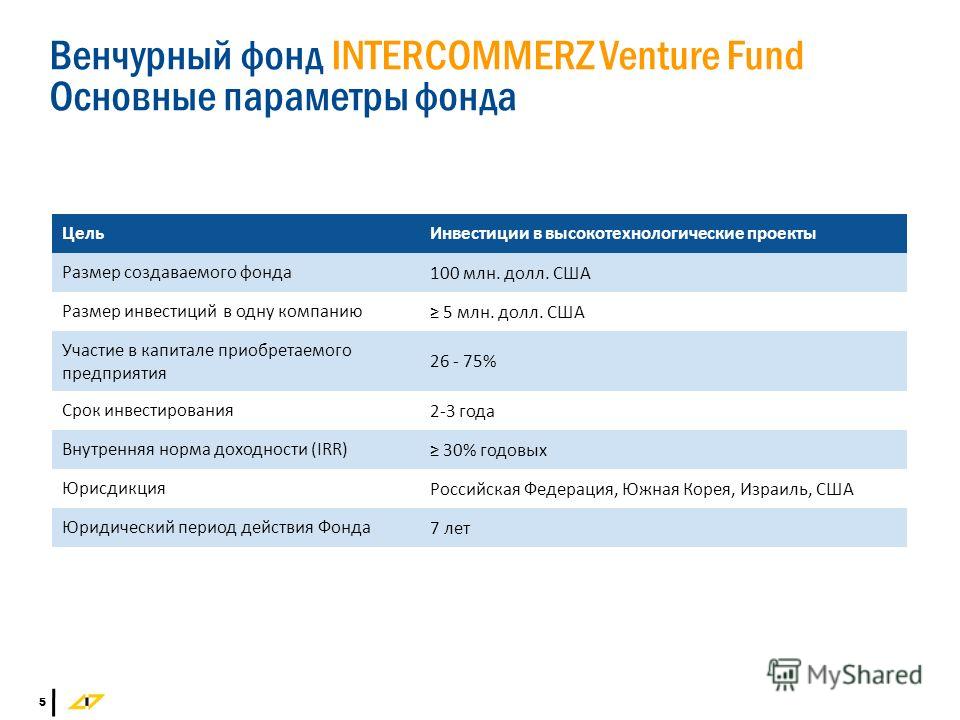

Хотя ожидаемая доходность варьируется в зависимости от отрасли и профиля риска, венчурные фонды обычно стремятся к валовой внутренней норме прибыли около 30%.

Фирмы и фонды венчурного капитала

Венчурные капиталисты и фирмы венчурного капитала финансируют несколько различных видов бизнеса, от дотком-компаний до биотехнологических и пиринговых финансовых компаний. Обычно они открывают фонд, берут деньги от состоятельных людей, компаний, ищущих альтернативные инвестиции, и других венчурных фондов, а затем инвестируют эти деньги в ряд более мелких стартапов, известных как портфельные компании венчурного фонда.

Венчурные фонды привлекают больше денег, чем когда-либо прежде. Согласно финансовым данным и компании-разработчику программного обеспечения PitchBook, к концу 2019 года индустрия венчурного капитала инвестировала в американские стартапы рекордные 136,5 млрд долларов США. сообщил. Две недавние сделки включали раунд инвестиций в Epic Games на сумму 1,3 миллиарда долларов, а также серию F Instacart на сумму 871,0 миллиона долларов. Pitchbook также указал на увеличение размера фондов: средний размер фонда округлился до примерно 82 миллионов долларов, а 11 фондов закрылись. год с обязательствами в размере 1 миллиарда долларов, включая обязательства от Tiger Global, Bessemer Partners и GGV.

сообщил. Две недавние сделки включали раунд инвестиций в Epic Games на сумму 1,3 миллиарда долларов, а также серию F Instacart на сумму 871,0 миллиона долларов. Pitchbook также указал на увеличение размера фондов: средний размер фонда округлился до примерно 82 миллионов долларов, а 11 фондов закрылись. год с обязательствами в размере 1 миллиарда долларов, включая обязательства от Tiger Global, Bessemer Partners и GGV.

Что такое VC и как он работает?

Что такое венчурный капитал (ВК)?

Венчурный капитал (VC) — это форма частного капитала и тип финансирования, которое инвесторы предоставляют начинающим компаниям и малым предприятиям, которые, как считается, имеют долгосрочный потенциал роста. Венчурный капитал обычно поступает от состоятельных инвесторов, инвестиционных банков и любых других финансовых учреждений. Венчурный капитал не всегда должен быть деньгами. На самом деле, это часто приходит как технический или управленческий опыт. Венчурный капитал обычно выделяется небольшим компаниям с исключительным потенциалом роста или тем, которые быстро растут и готовы к дальнейшему расширению.

Ключевые выводы

- Венчурный капитал — это термин, используемый для описания финансирования, которое предоставляется компаниям и предпринимателям.

- Венчурные капиталисты могут обеспечить поддержку посредством капиталовложений, технологических знаний и/или управленческого опыта.

- Венчурные фонды могут предоставляться на разных этапах их развития, хотя часто это предполагает раннее и посевное финансирование.

- Фонды венчурного капитала управляют объединенными инвестициями в возможности быстрого роста в стартапах и других фирмах на ранней стадии и обычно открыты только для аккредитованных инвесторов.

- Венчурный капитал превратился из нишевой деятельности в конце Второй мировой войны в сложную отрасль с множеством игроков, которые играют важную роль в стимулировании инноваций.

Венчурный капитал

Понимание венчурного капитала (ВК)

Как отмечалось выше, венчурный капитал предоставляет финансирование стартапам и небольшим компаниям, которые, по мнению инвесторов, имеют большой потенциал роста. Финансирование обычно осуществляется в форме прямых инвестиций (PE), а также может предоставляться в виде некоторой формы знаний, например технического или управленческого опыта.

Финансирование обычно осуществляется в форме прямых инвестиций (PE), а также может предоставляться в виде некоторой формы знаний, например технического или управленческого опыта.

Сделки с венчурным капиталом обычно включают в себя создание крупных долей собственности компании, которые продаются нескольким инвесторам через независимые товарищества с ограниченной ответственностью. Эти отношения устанавливаются фирмами венчурного капитала и могут состоять из пула нескольких подобных предприятий.

Однако одно важное различие между венчурным капиталом и другими сделками с частными инвестициями заключается в том, что венчурный капитал, как правило, сосредотачивается на новых компаниях, впервые ищущих значительные средства, в то время как PE, как правило, финансирует более крупные, более устоявшиеся компании, которые ищут вливания капитала или возможность для учредителей компании передать часть своих долей собственности.

Потенциал доходности выше среднего часто привлекает венчурных капиталистов, несмотря на риск. Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) венчурный капитал становится все более популярным и важным источником привлечения денег, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса в решениях компании.

Для новых компаний или предприятий с ограниченной историей деятельности (менее двух лет) венчурный капитал становится все более популярным и важным источником привлечения денег, особенно если у них нет доступа к рынкам капитала, банковским кредитам или другим долговым инструментам. Основным недостатком является то, что инвесторы обычно получают долю в компании и, таким образом, имеют право голоса в решениях компании.

История венчурного капитала (ВК)

Венчурный капитал представляет собой разновидность частного капитала. Хотя корни PE можно проследить до 19-го века, венчурный капитал стал развиваться как отрасль только после Второй мировой войны.

Профессора Гарвардской школы бизнеса Жоржа Дорио обычно считают «отцом венчурного капитала». Он основал Американскую корпорацию исследований и разработок в 1946 году и собрал фонд в размере 3,58 миллиона долларов для инвестиций в компании, которые коммерциализировали технологии, разработанные во время Второй мировой войны.

Первая инвестиция корпорации была сделана в компанию, у которой были амбиции использовать рентгеновские технологии для лечения рака. 200 000 долларов, которые вложил Дорио, превратились в 1,8 миллиона долларов, когда компания стала публичной в 1955.

Удар финансового кризиса 2007-2008 гг.

Индустрия венчурного капитала пострадала от финансового кризиса 2007-2008 годов. Венчурные капиталисты и другие институциональные инвесторы, которые были важным источником капитала для многих стартапов и небольших компаний, сжали свои кошельки.

Все изменилось после окончания Великой рецессии с появлением единорога. Единорог — это частный стартап, стоимость которого превышает 1 миллиард долларов. Эти компании начали привлекать разнообразный пул инвесторов, стремящихся получить большую прибыль в условиях низких процентных ставок, включая суверенные фонды благосостояния (SWF) и крупные фирмы PE. Их появление привело к изменениям в экосистеме венчурного капитала.

Расширение на запад

Хотя в основном он финансировался банками, расположенными на северо-востоке, после роста технологической экосистемы венчурный капитал сосредоточился на западном побережье. Fairchild Semiconductor, основанная восемью инженерами («предательская восьмерка») из полупроводниковой лаборатории Уильяма Шокли, обычно считается первой технологической компанией, получившей венчурное финансирование. Его финансировал промышленник с восточного побережья Шерман Фэирчайлд из Fairchild Camera & Instrument Corp.

Fairchild Semiconductor, основанная восемью инженерами («предательская восьмерка») из полупроводниковой лаборатории Уильяма Шокли, обычно считается первой технологической компанией, получившей венчурное финансирование. Его финансировал промышленник с восточного побережья Шерман Фэирчайлд из Fairchild Camera & Instrument Corp.

Артур Рок, инвестиционный банкир в Hayden, Stone & Co. в Нью-Йорке, помог организовать эту сделку и впоследствии основал одну из первых фирм венчурного капитала в Силиконовой долине. Davis & Rock финансировала некоторые из самых влиятельных технологических компаний, включая Intel и Apple. К 1992 г. 48% всех инвестиционных долларов пошли в компании Западного побережья; На долю промышленности северо-восточного побережья приходилось всего 20%.

По данным Pitchbook и Национальной ассоциации венчурного капитала, ситуация не сильно изменилась. В 2022 году на компании Западного побережья приходилось более 37% всех сделок (но около 48% от стоимости сделок), в то время как на Среднеатлантический регион приходилось лишь около 24% всех сделок (и примерно 18% от всей суммы сделок).

160 миллиардов долларов

Сумма, которую американские компании, поддерживаемые венчурным капиталом, привлекли в 2022 году.

Справка из правил

Ряд нормативных нововведений способствовал популяризации венчурного капитала как источника финансирования:

- Первым было изменение в Законе об инвестициях в малый бизнес (SBIC) в 1958 году. Оно стимулировало индустрию венчурного капитала, предоставляя инвесторам налоговые льготы. В 1978 году в Закон о доходах были внесены поправки, снижающие налог на прирост капитала с 49% до 28%.

- Затем, в 1979 году, изменение в Законе о пенсионном обеспечении работников (ERISA) разрешило пенсионным фондам инвестировать до 10% своих активов в малый или новый бизнес. Этот шаг привел к потоку инвестиций из богатых пенсионных фондов.

- Налог на прирост капитала был дополнительно снижен до 20% в 1981 году.

Эти три события стали катализатором роста венчурного капитала, и 1980-е годы превратились в период бума венчурного капитала, уровень финансирования которого в 1987 году достиг 4,9 млрд долларов. интернет-компании.

интернет-компании.

По некоторым оценкам, объем финансирования в этот период достиг 30 миллиардов долларов. Но обещанная прибыль не материализовалась, так как несколько публичных интернет-компаний с высокой оценкой потерпели крах и прожгли свой путь к банкротству.

Преимущества и недостатки венчурного капитала (ВК)

Венчурный капитал обеспечивает финансирование новых предприятий, которые не имеют доступа к фондовым рынкам и не имеют достаточного денежного потока, чтобы брать долги. Это соглашение может быть взаимовыгодным, поскольку предприятия получают капитал, необходимый им для запуска своей деятельности, а инвесторы получают долю в перспективных компаниях.

Есть и другие преимущества венчурных инвестиций. В дополнение к инвестиционному капиталу венчурные капиталисты часто предоставляют услуги наставничества, чтобы помочь новым компаниям утвердиться, и предоставляют сетевые услуги, чтобы помочь им найти таланты и консультантов. Сильная поддержка венчурного капитала может быть использована для дальнейших инвестиций.

С другой стороны, бизнес, который принимает поддержку венчурного капитала, может потерять творческий контроль над своим будущим направлением. Венчурные инвесторы, скорее всего, потребуют большую долю капитала компании, а также могут начать предъявлять требования к руководству компании. Многие венчурные капиталисты стремятся только к быстрой и высокой отдаче и могут оказать давление на компанию, чтобы она быстро вышла.

Плюсы

Предоставляет начинающим компаниям капитал для запуска операций

Компаниям не нужны денежные потоки или активы для обеспечения венчурного финансирования

Наставничество и сетевые услуги при поддержке венчурного капитала помогают новым компаниям находить таланты и расти

Минусы

Требовать большую долю капитала компании

Компании могут потерять творческий контроль, поскольку инвесторы требуют немедленной прибыли

Венчурные капиталисты могут оказывать давление на компании, чтобы они отказались от инвестиций, а не стремились к долгосрочному росту

Виды венчурного капитала

Венчурный капитал можно условно разделить в соответствии со стадией роста компании, получающей инвестиции. Вообще говоря, чем моложе компания, тем выше риск для инвесторов.

Вообще говоря, чем моложе компания, тем выше риск для инвесторов.

Этапы венчурного инвестирования:

- Pre-Seed: Это самая ранняя стадия развития бизнеса, когда основатели пытаются превратить идею в конкретный бизнес-план. Они могут зарегистрироваться в бизнес-акселераторе, чтобы обеспечить раннее финансирование и наставничество.

- Посевное финансирование: Это момент, когда новый бизнес стремится запустить свой первый продукт. Поскольку потоков доходов пока нет, компании потребуются венчурные капиталисты для финансирования всех ее операций.

- Финансирование на ранней стадии: После того, как компания разработала продукт, ей потребуется дополнительный капитал для увеличения производства и продаж, прежде чем она сможет стать самофинансируемой. Затем бизнесу потребуется один или несколько раундов финансирования, обычно обозначаемых последовательно как серия A, серия B и т. д.

Венчурный капитал (ВК) против бизнес-ангелов

Для малых предприятий или для многообещающих предприятий в развивающихся отраслях венчурный капитал обычно предоставляется состоятельными частными лицами (HNWI), также часто известными как инвесторы-ангелы, и фирмами венчурного капитала. Национальная ассоциация венчурного капитала — это организация, состоящая из сотен фирм венчурного капитала, которые предлагают финансирование инновационных предприятий.

Национальная ассоциация венчурного капитала — это организация, состоящая из сотен фирм венчурного капитала, которые предлагают финансирование инновационных предприятий.

Инвесторы-ангелы, как правило, представляют собой разнородную группу людей, которые накопили свое состояние из различных источников. Однако они, как правило, сами предприниматели или недавно вышедшие на пенсию руководители бизнес-империй, которые они построили.

Самодельные инвесторы, предоставляющие венчурный капитал, обычно имеют несколько общих ключевых характеристик. Большинство стремится инвестировать в хорошо управляемые компании, которые имеют полностью разработанный бизнес-план и готовы к значительному росту. Эти инвесторы также, вероятно, предложат финансирование предприятий, работающих в тех же или подобных отраслях или секторах бизнеса, с которыми они знакомы. Если бы они не работали в этой области, они могли бы иметь в ней академическую подготовку. Еще одним распространенным явлением среди бизнес-ангелов является совместное инвестирование, когда один бизнес-ангел финансирует предприятие вместе с доверенным другом или партнером, часто с другим бизнес-ангелом.

Процесс венчурного капитала (VC)

Первым шагом для любого бизнеса, ищущего венчурный капитал, является представление бизнес-плана либо фирме венчурного капитала, либо бизнес-ангелу. В случае заинтересованности в предложении фирма или инвестор должны затем провести комплексную проверку, которая включает, среди прочего, тщательное изучение бизнес-модели, продуктов, управления и истории деятельности компании.

Поскольку венчурный капитал, как правило, инвестирует большие суммы в меньшее количество компаний, это фоновое исследование очень важно. Многие специалисты по венчурному капиталу ранее имели опыт инвестирования, часто в качестве аналитиков по фондовому рынку, в то время как другие имеют степень магистра делового администрирования (MBA). Профессионалы венчурного капитала также склонны концентрироваться на конкретной отрасли. Например, венчурный капиталист, специализирующийся на здравоохранении, может иметь предыдущий опыт работы аналитиком отрасли здравоохранения.

После завершения комплексной проверки фирма или инвестор обязуются вложить капитал в обмен на долю в компании. Эти средства могут предоставляться сразу, но чаще всего капитал предоставляется поэтапно. Затем фирма или инвестор играет активную роль в финансируемой компании, консультируя и отслеживая ее прогресс, прежде чем выделять дополнительные средства.

Инвестор выходит из компании по истечении определенного периода времени, обычно от четырех до шести лет после первоначальных инвестиций, инициируя слияние, поглощение или первичное публичное размещение акций (IPO).

День в венчурном капитале (VC) Life

Как и большинство профессионалов в финансовой индустрии, венчурные капиталисты, как правило, начинают свой день с экземпляра The Wall Street Journal , Financial Times и других уважаемых деловых изданий . Венчурные капиталисты, специализирующиеся в какой-либо отрасли, как правило, также подписываются на торговые журналы и газеты, относящиеся к этой отрасли. Вся эта информация часто переваривается каждый день вместе с завтраком.

Вся эта информация часто переваривается каждый день вместе с завтраком.

Для венчурного профессионала большая часть оставшегося дня заполнена встречами. В этих встречах принимают участие самые разные участники, в том числе другие партнеры и/или члены их венчурной фирмы, руководители существующей портфельной компании, контакты в области специализации и начинающие предприниматели, ищущие венчурный капитал.

- Например, на утреннем собрании может состояться обсуждение потенциальных портфельных инвестиций в масштабах всей фирмы. Команда должной осмотрительности представит плюсы и минусы инвестирования в компанию. На следующий день может быть назначено голосование за круглым столом относительно того, добавлять компанию в портфель или нет.

- Дневная встреча может быть проведена с текущей портфельной компанией. Эти визиты проводятся регулярно, чтобы определить, насколько гладко работает компания и разумно ли используются инвестиции, сделанные венчурной фирмой. Венчурный капиталист несет ответственность за оценочные заметки во время и после встречи и распространение выводов среди остальных сотрудников фирмы.

Потратив большую часть дня на написание этого отчета и обзор других рыночных новостей, можно утренней встречей за ужином с группой подающих надежды предпринимателей, которые ищут финансирование для своего предприятия. Специалист по венчурному капиталу понимает, каким потенциалом обладает новая компания, и определяет, оправданы ли дальнейшие встречи с фирмой венчурного капитала.

После этой встречи за ужином, когда венчурный капиталист, наконец, отправляется домой на ночь, он может взять с собой отчет о должной осмотрительности компании, голосование по которому состоится на следующий день, и еще раз ознакомиться со всеми важными фактами и цифрами до того, как будет проведено голосование. Утреннее заседание.

Финансирование на поздних стадиях стало более популярным, поскольку институциональные инвесторы предпочитают вкладывать средства в менее рискованные предприятия (в отличие от компаний на ранних стадиях, где высок риск неудачи).

Тенденции венчурного капитала (ВК)

Первое венчурное финансирование было попыткой запустить отрасль. С этой целью Жорж Дорио придерживался философии активного участия в развитии стартапа. Он обеспечивал финансирование, консультирование и связи с предпринимателями.

С этой целью Жорж Дорио придерживался философии активного участия в развитии стартапа. Он обеспечивал финансирование, консультирование и связи с предпринимателями.

Поправка к Закону о SBIC в 1958 году привела к увеличению числа начинающих инвесторов в малый бизнес и стартапы. Увеличение уровня финансирования отрасли сопровождалось соответствующим увеличением числа несостоятельных малых предприятий. Со временем участники индустрии венчурного капитала объединились вокруг оригинальной философии Дорио, заключающейся в предоставлении консультаций и поддержки предпринимателям, строящим бизнес.

Рост Кремниевой долины

Из-за близости отрасли к Силиконовой долине подавляющее большинство сделок, финансируемых венчурными капиталистами, приходится на технологическую отрасль — Интернет, здравоохранение, компьютерное оборудование и услуги, мобильные устройства и телекоммуникации. Но другие отрасли также выиграли от венчурного финансирования. Яркими примерами являются Staples и Starbucks (SBUX), которые получили венчурные деньги.

Венчурный капитал больше не является прерогативой элитных фирм. В бой вступили также институциональные инвесторы и авторитетные компании. Например, технологические гиганты Google и Intel имеют отдельные венчурные фонды для инвестиций в новые технологии. В 2019 году, Starbucks также объявила о создании венчурного фонда в размере 100 миллионов долларов для инвестиций в стартапы в области продуктов питания.

С увеличением среднего размера сделок и появлением большего числа институциональных игроков венчурный капитал со временем повзрослел. В настоящее время отрасль включает в себя множество игроков и типов инвесторов, которые инвестируют в разные этапы развития стартапа, в зависимости от их склонности к риску.

Последние тенденции

Согласно данным NVCA и PitchBook, 2022 год был отмечен как взлетами, так и падениями для индустрии венчурного капитала. Стремительный импульс в отрасли сохранялся с 2021 года. Но в основном он был сосредоточен в первых двух кварталах. Активность венчурного капитала в последнем квартале составила 25% от того, что имело место в первом квартале. За год индустрия венчурного капитала привлекла около 160 миллиардов долларов.

Активность венчурного капитала в последнем квартале составила 25% от того, что имело место в первом квартале. За год индустрия венчурного капитала привлекла около 160 миллиардов долларов.

Импульс в этом отчете был в значительной степени обусловлен условиями процентных ставок от нуля до низких, которые последовали во время пандемии COVID-19, а также из-за вторжения России в Украину. Банк Силиконовой долины был среди множества институциональных инвесторов, которые начали финансировать стартапы, особенно в технологическом секторе. Он был очень популярен среди венчурных капиталистов, многие из которых использовали банк для хранения своих денег. Но рост ставок привел к снижению депозитов покровителей, что привело к перемене направлений в отрасли. Банк сообщил, что он потерял около 2 миллиардов долларов в результате продажи инвестиционного портфеля, в результате чего клиенты забрали свои деньги. FDIC взяла на себя управление 12 марта.0053

Почему венчурный капитал важен?

Инновации и предпринимательство являются ядрами капиталистической экономики. Однако новые предприятия часто являются очень рискованными и дорогостоящими предприятиями. В результате часто ищут внешний капитал, чтобы распределить риск неудачи. В обмен на принятие этого риска посредством инвестиций инвесторы в новые компании могут получить акции и права голоса за центы на потенциальный доллар. Таким образом, венчурный капитал позволяет стартапам начать работу, а основателям реализовать свое видение.

Однако новые предприятия часто являются очень рискованными и дорогостоящими предприятиями. В результате часто ищут внешний капитал, чтобы распределить риск неудачи. В обмен на принятие этого риска посредством инвестиций инвесторы в новые компании могут получить акции и права голоса за центы на потенциальный доллар. Таким образом, венчурный капитал позволяет стартапам начать работу, а основателям реализовать свое видение.

Какой процент компании берут венчурные капиталисты?

В зависимости от стадии компании, ее перспектив, объема инвестиций и отношений между инвесторами и учредителями, венчурные капиталисты обычно получают от 25 до 50% акций новой компании.

В чем разница между венчурным капиталом и частным капиталом?

Венчурный капитал является разновидностью частного капитала. Помимо венчурного капитала, частный капитал также включает в себя выкуп с использованием заемных средств, мезонинное финансирование и частное размещение.

Чем венчурный инвестор отличается от бизнес-ангела?

Хотя и те, и другие предоставляют деньги начинающим компаниям, венчурные капиталисты, как правило, являются профессиональными инвесторами, которые инвестируют в широкий портфель новых компаний, предоставляют практическое руководство и используют свои профессиональные связи, чтобы помочь новой фирме.

Но это не значит, что для простых смертных путь в венчур закрыт. Чтобы инвестировать, не нужны ни миллионы долларов, ни профильное образование, поэтому зайти на это поприще может практически каждый, у кого есть деньги.

Но это не значит, что для простых смертных путь в венчур закрыт. Чтобы инвестировать, не нужны ни миллионы долларов, ни профильное образование, поэтому зайти на это поприще может практически каждый, у кого есть деньги. Второй формат – мы предлагаем нашим партнерам инвестировать в ранние компании, которые не подходят фонду по стратегии, но в общем они интересные, там хорошие инвесторы и команды.

Второй формат – мы предлагаем нашим партнерам инвестировать в ранние компании, которые не подходят фонду по стратегии, но в общем они интересные, там хорошие инвесторы и команды.