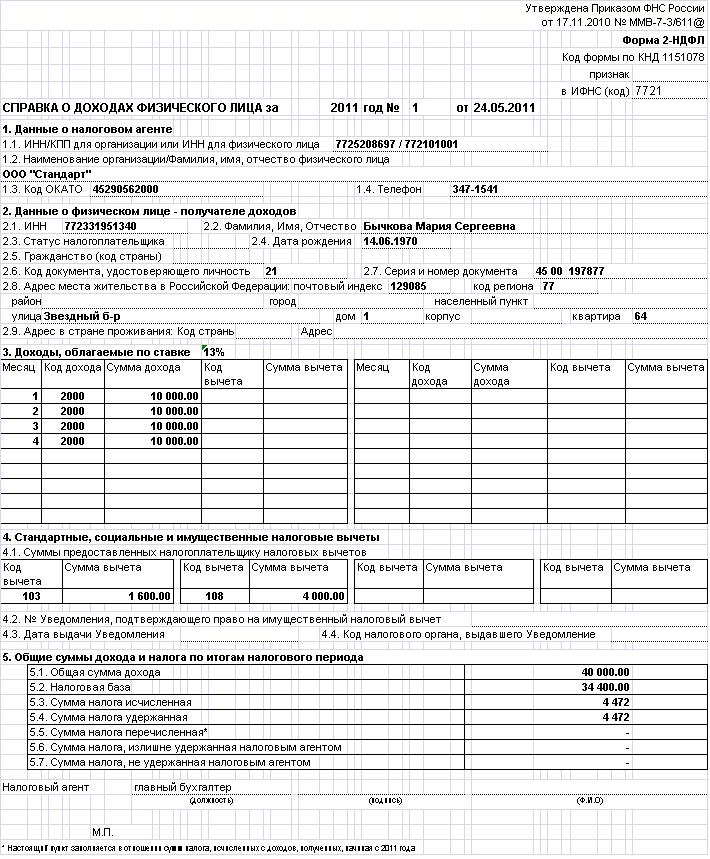

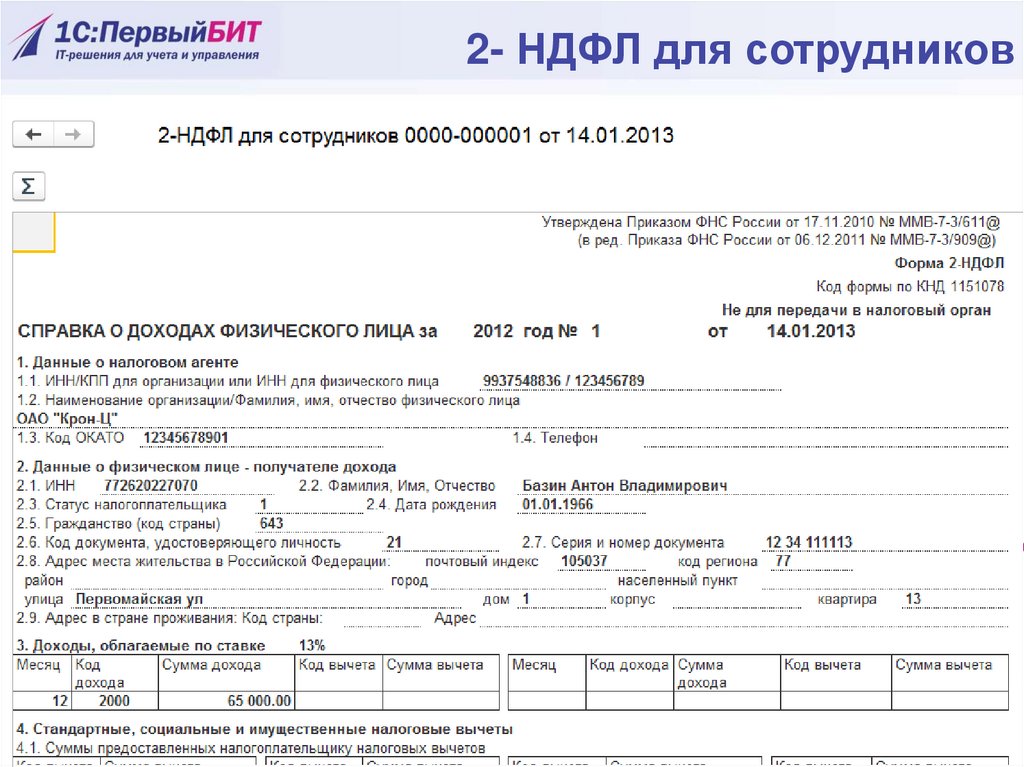

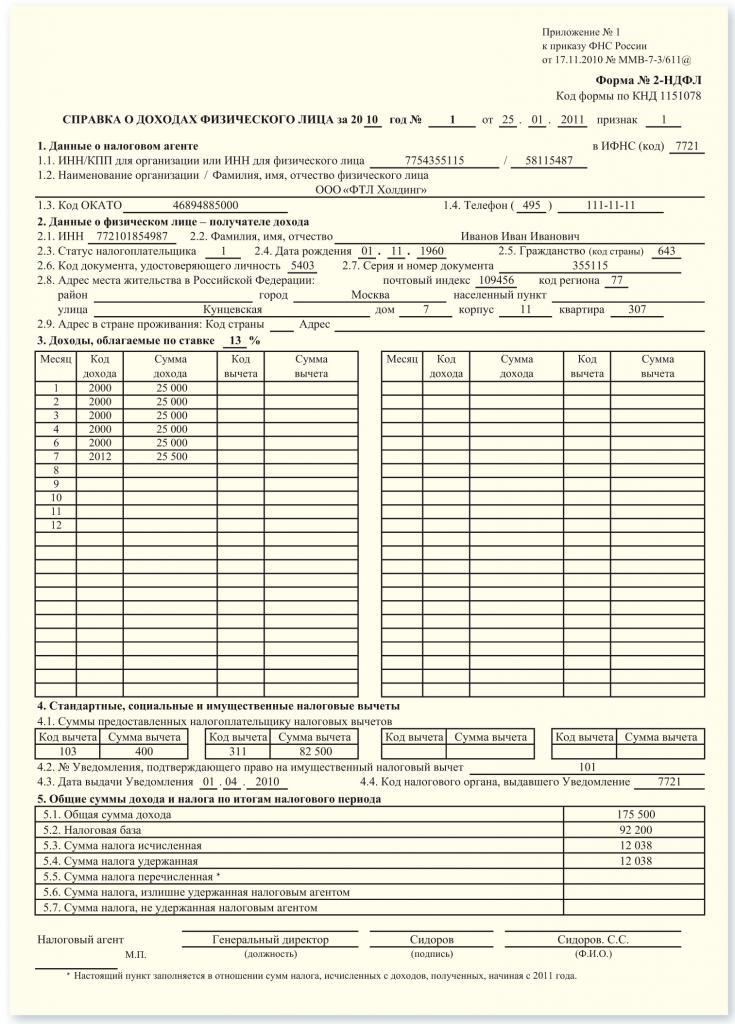

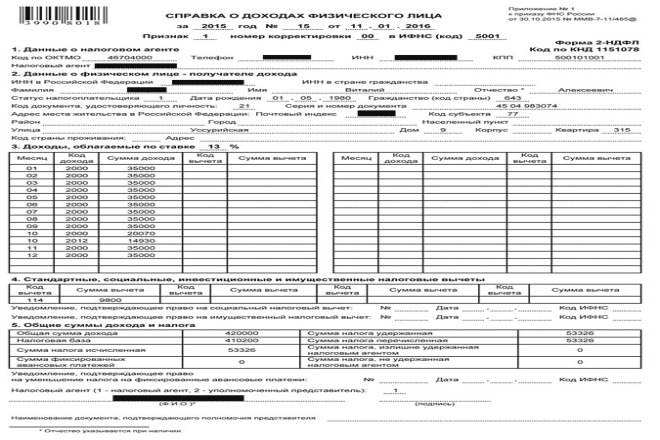

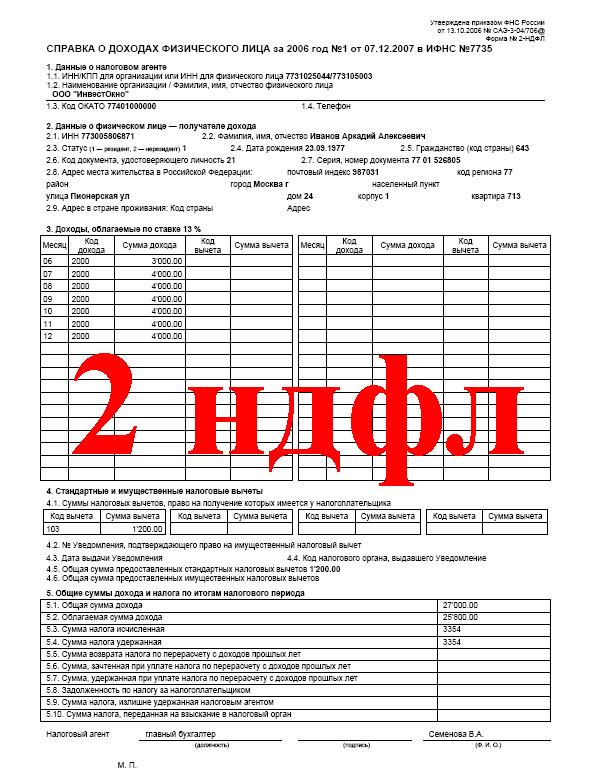

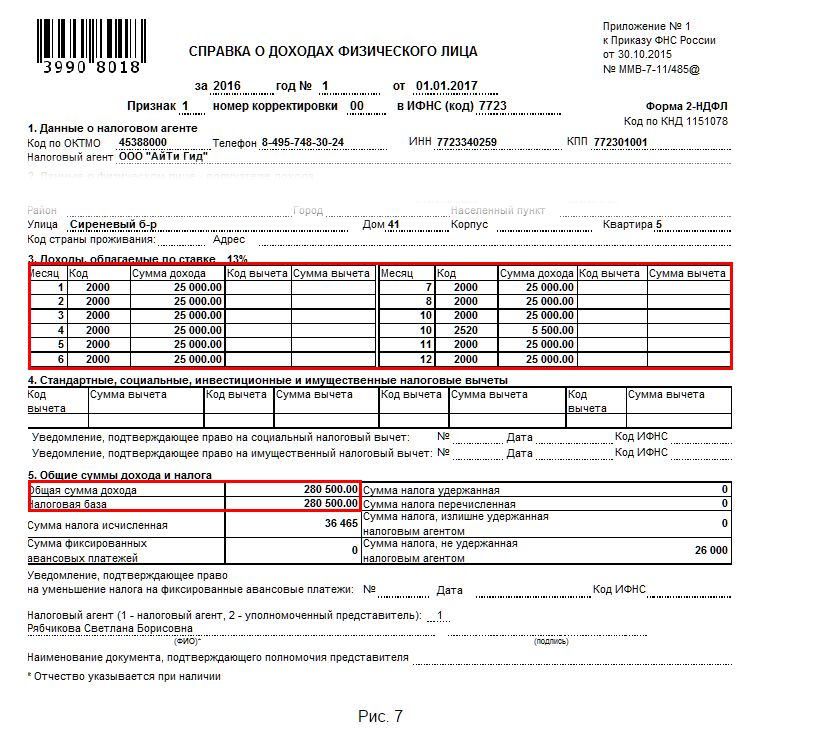

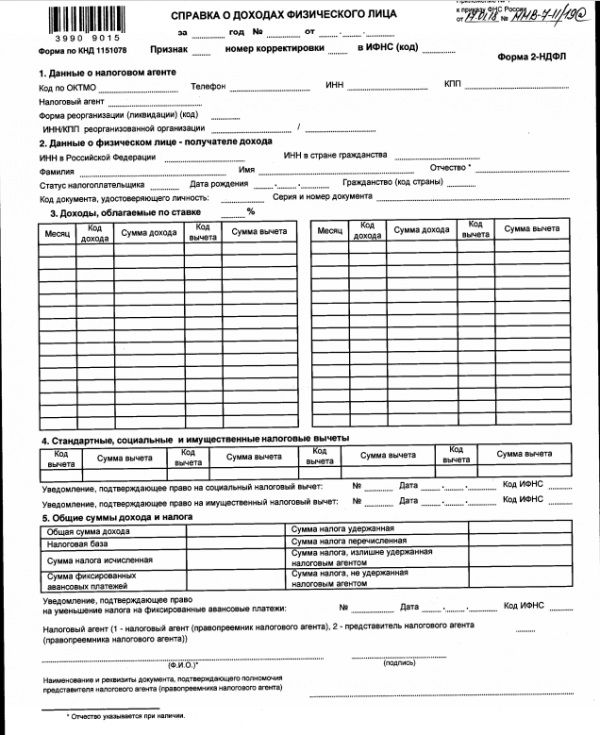

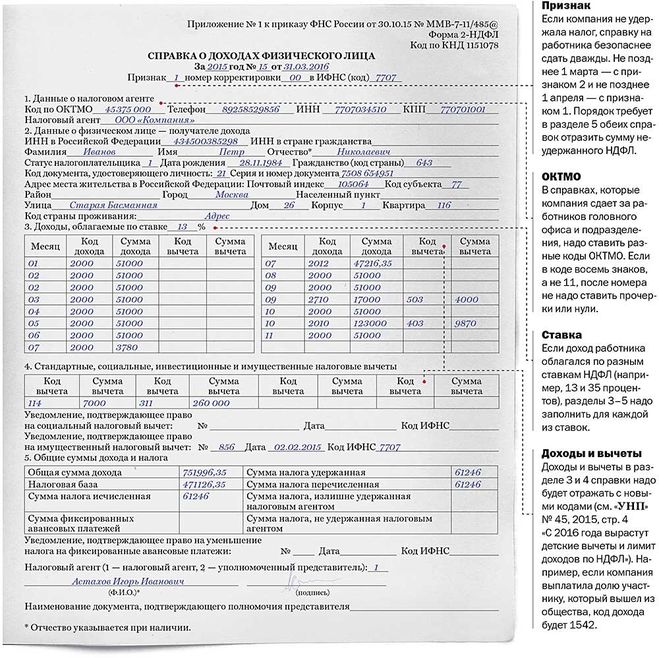

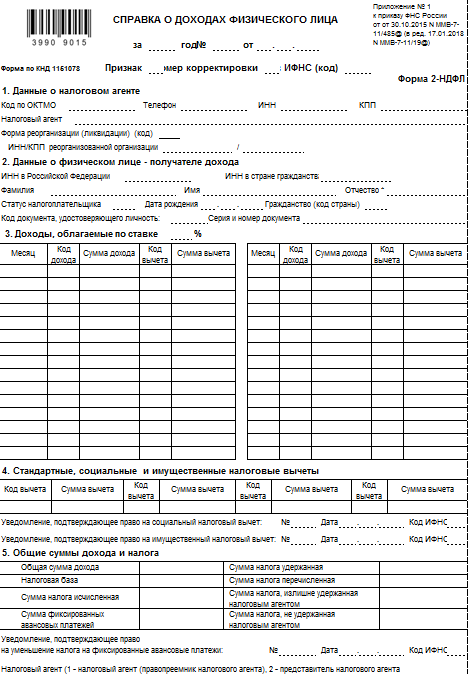

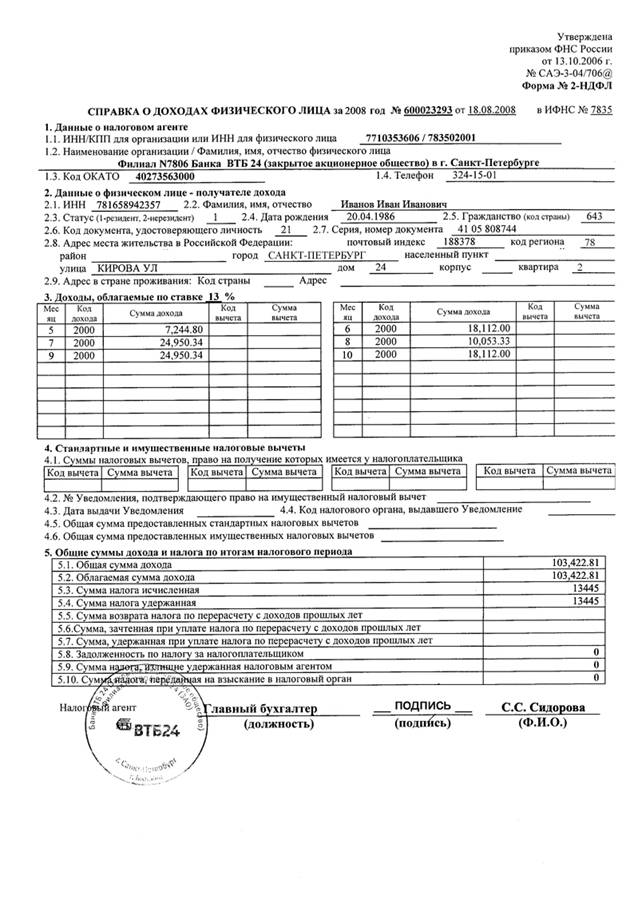

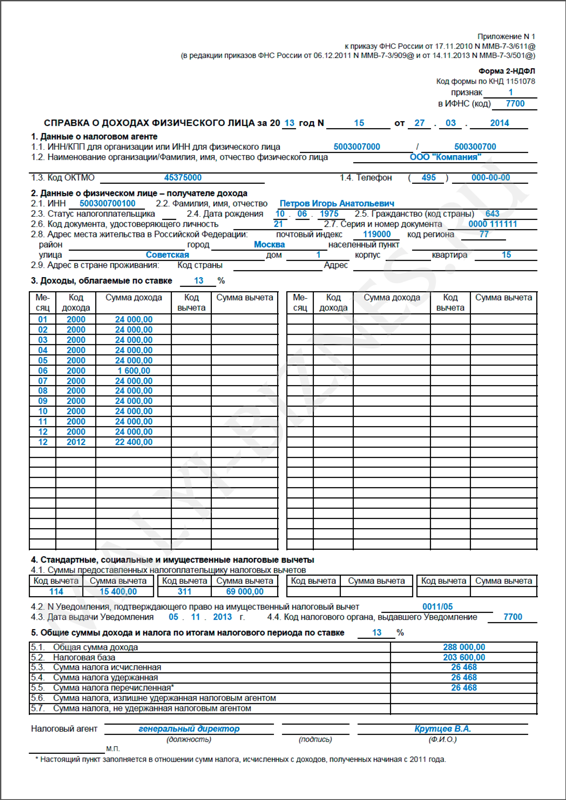

Форма N 2-НДФЛ Справка о доходах физического лица за 200_ год

Не позднее 1 апреля года, следующего за истекшим налоговым периодом, все налоговые агенты должны представить в налоговый орган по месту своего учета сведения за предыдущий год о доходах физических лиц и суммах начисленного и удержанного НДФЛ.

Заполнять справки необходимо по форме N 2-НДФЛ.

Форма 2-НДФЛ утверждена приказом Федеральной налоговой службы от 13 октября 2006 г. N САЭ-3-04/706@ (с изменениями от 20 декабря 2007 г., 30 декабря 2008 г., 22 декабря 2009 г.)

Скачать форму 2-НДФЛ в формате MS-Excel

Приказ Федеральной налоговой службы от 13 октября 2006 г. N САЭ-3-04/706@

«Об утверждении формы сведений о доходах физических лиц»

(с изменениями от 20 декабря 2007 г., 30 декабря 2008 г., 22 декабря 2009 г.)

В соответствии с пунктами 2 и 3 статьи 230 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2001, N 1, ст. 18; 2004, N 27, ст. 2711; 2004, N 31, ст. 3231) приказываю:

3340; 2001, N 1, ст. 18; 2004, N 27, ст. 2711; 2004, N 31, ст. 3231) приказываю:

1. Утвердить прилагаемую форму N 2-НДФЛ «Справка о доходах физического лица за 200_ год», приложения «Рекомендации по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год» и «Справочники».

2. Утвердить прилагаемый «Формат сведений о доходах по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год» в электронном виде (на основе XML)».

3. Рекомендовать налоговым агентам сообщать в налоговые органы по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год», утвержденной настоящим приказом.

4. Считать утратившим силу приказ ФНС России от 25.11.2005 N САЭ-3-04/616@ «Об утверждении формы сведений о доходах физических лиц» («Российская газета», N 4, 13. 01.2006; зарегистрирован в Минюсте России 20.12.2005 N 7293).

01.2006; зарегистрирован в Минюсте России 20.12.2005 N 7293).

Руководитель

Федеральной налоговой службы А.Э. Сердюков

Согласовано

Заместитель Министра финансов

Российской Федерации С.Д. Шаталов

Зарегистрировано в Минюсте РФ 17 ноября 2006 г.

Регистрационный N 8507

Приложение N 1

к форме N 2-НДФЛ,

утв. приказом Федеральной налоговой службы

от 13 октября 2006 г. N САЭ-3-04/706@

Рекомендации

по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год»

I. Общие положения

Сведения о доходах физических лиц заполняются по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год» (далее — Справка). При заполнении Справки используется справочная информация, представленная в приложении N 2 к форме N 2-НДФЛ (далее — Справочники). Справки в электронном виде формируются в соответствии с Форматом сведений о доходах по форме N 2-НДФЛ «Справка о доходах физического лица за 200_ год» в электронном виде (на основе XML).

Справки представляются налоговыми агентами по каждому физическому лицу, получившему доходы от данного налогового агента, отдельно по каждой ставке налога. Например, если налоговый агент выплачивал физическому лицу в течение налогового периода доходы, облагаемые по ставкам 9% и 13%, то по окончании налогового периода он заполняет по данному физическому лицу в налоговый орган две отдельные Справки. Ставка налога при этом указывается в заголовке раздела 3 Справки.

Все суммовые показатели в Справке отражаются в рублях и копейках через десятичную точку, за исключением сумм налога. Суммы налога исчисляются и отражаются в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

В Справке заполняются все показатели, если иное не указано в разделе III настоящих Рекомендаций.

Сведения о доходах физического лица, которому налоговым агентом был произведен перерасчет налога на доходы за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, оформляются в виде новой Справки.

При оформлении новой Справки, взамен ранее представленной, в полях «N ______» и «от_________» следует указать номер ранее представленной Справки и новую дату составления Справки.

II. Заполнение Справки на бумажном носителе

Справка заполняется (печатается) на лазерном, матричном, струйном принтере, на пишущей машинке либо рукописным текстом разборчивым почерком.

В случае если какие-либо разделы (пункты) Справки не заполняются, то и наименования этих разделов (пунктов) могут не печататься. При этом нумерация разделов не изменяется.

III. Заполнение показателей Справки

В заголовке Справки указываются:

в поле «за 200_ год» — год, за который представляется Справка;

в поле «N ______» — порядковый номер Справки в отчетном налоговом периоде, присваиваемый налоговым агентом;

в поле «от_________» — указывается дата (число, номер месяца, год) составления Справки путем последовательной записи данных арабскими цифрами, например: 15.01.2007, где 15 — число, 01 — месяц, 2007 — год.

в поле «в ИФНС N ____» — четырехзначный номер налогового органа, в котором налоговый агент состоит на налоговом учете, например: 5032, где 50 — код региона, 32 — номер налогового органа.

В разделе 1 Справки указываются данные о налоговом агенте.

В пункте 1.1 для налоговых агентов — организаций отражается идентификационный номер налогоплательщика (далее — ИНН) и код причины постановки на налоговый учет (далее — КПП) (указываются через разделитель «/»), а для налоговых агентов — физических лиц указывается ИНН.

В случае если сведения о доходах заполняются организацией на работников ее обособленного подразделения, в данном пункте после ИНН через разделитель «/» указывается КПП по месту нахождения обособленного подразделения организации.

В пункте 1.2 «Наименование организации / Фамилия, имя, отчество физического лица» указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно его написанию в Едином государственном реестре налогоплательщиков. Содержательную часть наименования (его аббревиатуру или название, например: «школа N 241», или «ОКБ «Вымпел»), располагается в начале строки.

Содержательную часть наименования (его аббревиатуру или название, например: «школа N 241», или «ОКБ «Вымпел»), располагается в начале строки.

В отношении налогового агента — физического лица указывается полностью, без сокращений, фамилия, имя, отчество в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

В пункте 1.3 «Код ОКАТО» указывается код административно-территориального образования, на территории которого находится организация или обособленное подразделение организации, где оборудовано стационарное рабочее место того работника, на которого заполняется Справка. Если в течение календарного года физическое лицо, о доходах которого заполняется Справка, получало доходы от работы в нескольких обособленных подразделениях, расположенных на территории разных административно-территориальных образований, то о его доходах заполняется несколько Справок (по количеству административно-территориальных образований, на территории которых находятся обособленные подразделения, в которых физическое лицо получало доходы). Значение кода ОКАТО содержится в «Общероссийском классификаторе объектов административно-территориального деления» ОК 019-95 (ОКАТО). Информацию о коде ОКАТО можно также получить в налоговом органе по месту постановки на налоговый учет.

Значение кода ОКАТО содержится в «Общероссийском классификаторе объектов административно-территориального деления» ОК 019-95 (ОКАТО). Информацию о коде ОКАТО можно также получить в налоговом органе по месту постановки на налоговый учет.

Например, при заполнении Справки о доходах, полученных физическим лицом в головной организации, в пункте 1.1 указывается ИНН организации, КПП по месту нахождения организации, в пункте 1.3 указывается код ОКАТО по месту нахождения организации.

При заполнении Справки о доходах, полученных работником от работы в обособленном подразделении той же организации, в пункте 1.1 указывается ИНН организации, КПП по месту нахождения обособленного подразделения организации, в пункте 1.3 указывается код ОКАТО по месту нахождения обособленного подразделения организации.

Для налогового агента — физического лица указывается код ОКАТО по его месту жительства.

В пункте 1.4 «Телефон» указывается контактный телефон налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся вопросов налогообложения данного налогоплательщика, а также учетных данных этого налогового агента и налогоплательщика. При отсутствии у налогоплательщика контактного телефона данный реквизит не заполняется.

При отсутствии у налогоплательщика контактного телефона данный реквизит не заполняется.

В разделе 2 Справки отражаются данные о физическом лице — получателе дохода.

В пункте 2.1 «ИНН» указывается идентификационный номер налогоплательщика — физического лица, который указан в документе, подтверждающем постановку данного физического лица на налоговый учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется.

В пункте 2.2 «Фамилия, имя, отчество» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющим личность налогоплательщика.

В пункте 2.3 «Статус» указывается статус налогоплательщика. Если налогоплательщик является налоговым резидентом Российской Федерации (далее — резидентом), указывается цифра 1, а если нет, то указывается цифра 2.

В пункте 2.4 «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами, например: 01.05.1945, где 01 — число, 05 — месяц, 1945 — год рождения.

В пункте 2.5 «Гражданство» указывается код страны, гражданином которой является физическое лицо. Код страны выбирается из Общероссийского Классификатора Стран Мира (ОКСМ). Например, код 643 — код России, код 804 — код Украины. При отсутствии у физического лица гражданства указывается код 999.

В пункте 2.6 «Код документа, удостоверяющего личность» указывается код, который выбирается из справочника «Коды документов» (приложение N 2 к форме N 2-НДФЛ).

В пункте 2.7 «Серия, номер документа» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N » не проставляется.

В пункте 2.8 «Адрес места жительства в Российской Федерации» указывается полный адрес постоянного места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

Элементами адреса являются: «Почтовый индекс», «Код региона», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира».

«Код региона» — это код субъекта Российской Федерации, на территории которого физическое лицо имеет место жительства. Код региона выбирается из справочника «Коды регионов» (приложение N 2 к форме N 2-НДФЛ). «Почтовый индекс» — индекс предприятия связи, находящегося по месту жительства налогоплательщика. При отражении элемента адреса «дом» могут использоваться как числовые, так и буквенные значения, а также знак «/» для обозначения углового дома. Например: 4А либо 4/2. Модификации типа «строение» заполняются в поле «корпус».

Приведем следующие примеры заполнения элементов адреса места жительства.

Пример 1. Адрес: г. Москва, Ленинский проспект, дом 4а, корпус 1, квартира 10 — отражается следующим образом. В поле «Почтовый индекс» указывается 110515; в поле «Код региона» указывается 77; в поле «Улица» указывается Ленинский пр-кт; в поле «Дом» указывается 4А; в поле «Корпус» указывается 1; в поле «Квартира» указывается 10.

Пример 2. Адрес: Московская область, Нарофоминский район, г. Апрелевка, ул. Августинская, дом 14, строение 1, квартира 50 — отражается следующим образом. В поле «Почтовый индекс» указывается 143360; в поле «Код региона» указывается 50; в поле «Район» указывается Нарофоминский р-н; в поле «Город» указывается Апрелевка г; в поле «Улица» указывается Августинская ул; в поле «Дом» указывается 14; в поле «Корпус» указывается стр 1; в поле «Квартира» 50.

Пример 3. Адрес: г. Воронеж, п. Боровое, ул. Гагарина, дом 1 отражается следующим образом. В поле «Почтовый индекс» указывается 394050; в поле «Код региона» указывается 36; в поле «Город» указывается Воронеж г; в поле «Населенный пункт» указывается Боровое п; в поле «Улица» указывается Гагарина ул; в поле «Дом» указывается 1.

Пример 4. Адрес: Ивановская область, Ивановский район, д. Андреево, д. 12 отражается следующим образом. В поле «Почтовый индекс» указывается 155110; в поле «Код региона» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт» указывается Андреево д; в поле «Дом» указывается 12.

В поле «Почтовый индекс» указывается 155110; в поле «Код региона» указывается 37; в поле «Район» указывается Ивановский р-н; в поле «Населенный пункт» указывается Андреево д; в поле «Дом» указывается 12.

При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется и в Справке может отсутствовать.

В пункте 2.9 «Адрес в стране проживания» для физических лиц, не являющихся налоговыми резидентами Российской Федерации, а также иностранных граждан указывается адрес места жительства в стране постоянного проживания. При этом указывается код этой страны в поле «Код страны», далее адрес записывается в произвольной форме (допускается при написании использование букв латинского алфавита).

Для физических лиц, не являющихся налоговыми резидентами Российской Федерации, и иностранных граждан допускается отсутствие показателя «Адрес места жительства в Российской Федерации» при условии заполнения пункта 2.9 Справки.

В разделе 3 Справки «Доходы, облагаемые налогом по ставке____%» отражаются сведения о доходах, полученных физическими лицами в денежной и натуральной форме по месяцам налогового периода. В заголовке раздела 3 Справки указывается та ставка налога, в отношении которой заполняется Справка (13%, 30%, 9%, 35%, или ставка, установленная в соответствующем соглашении об избежании двойного налогообложения).

В заголовке раздела 3 Справки указывается та ставка налога, в отношении которой заполняется Справка (13%, 30%, 9%, 35%, или ставка, установленная в соответствующем соглашении об избежании двойного налогообложения).

В заголовке раздела указывается ставка налога, по которой облагаются доходы, отраженные в Справке. Далее последовательно отражаются суммы доходов, полученные физическим лицом в налоговом периоде, отдельно по каждому полученному доходу.

В графе «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, соответствующего дате фактического получения дохода, определяемой в соответствии с положениями статьи 223 Налогового кодекса Российской Федерации (далее — Кодекс).

В графе «Код дохода» указываются коды доходов, которые выбираются из справочника «Коды доходов» (приложение N 2 к форме N 2-НДФЛ). В графе «Сумма дохода» отражается вся сумма дохода (без налоговых вычетов) по указанному коду дохода.

Напротив тех видов доходов, в отношении которых предусмотрены профессиональные налоговые вычеты или которые подлежат налогообложению не в полном размере (пункт 28 статьи 217 Кодекса), в графе «Код вычета» указывается код соответствующего вычета, выбираемый из справочника «Коды вычетов» (приложение N 2 к форме N 2-НДФЛ), а в графе «Сумма вычета» — соответствующая сумма вычета. Код дохода указывается при наличии положительной суммы дохода. Код вычета указывается при наличии положительной суммы вычета.

Код дохода указывается при наличии положительной суммы дохода. Код вычета указывается при наличии положительной суммы вычета.

Стандартные налоговые вычеты, установленные статьей 218 Кодекса, а также имущественный налоговый вычет, установленный подпунктом 2 пункта 1 статьи 220 Кодекса, в данном разделе не отражаются.

В разделе 4 Справки «Стандартные и имущественные налоговые вычеты» отражаются сведения о стандартных налоговых вычетах, установленных статьей 218 Кодекса, и имущественном налоговом вычете, установленном подпунктом 2 пункта 1 статьи 220 Кодекса.

В пункте 4.1 «Сумма налоговых вычетов, право на получение которых имеется у налогоплательщика» отражаются суммы стандартных налоговых вычетов, установленных статьей 218 Кодекса, и имущественного налогового вычета, установленного подпунктом 2 пункта 1 статьи 220 Кодекса, на которые физическое лицо имело право в отчетном налоговом периоде.

В графе «Код вычета» пункта 4.1 указывается код вычета, выбираемый из справочника «Коды вычетов» (приложение N 2 к форме N 2-НДФЛ). В графе «Сумма вычета» отражаются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном пункте зависит от количества видов вычетов, на которые имел право налогоплательщик.

В графе «Сумма вычета» отражаются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном пункте зависит от количества видов вычетов, на которые имел право налогоплательщик.

В пунктах 4.2 и 4.3 указывается номер и дата уведомления, подтверждающего право налогоплательщика на имущественный налоговый вычет, выдаваемого налоговым органом в соответствии с пунктом 3 статьи 220 Кодекса.

В пункте 4.4 указывается код налогового органа, выдавшего уведомление.

В пункте 4.5 указывается общая сумма стандартных налоговых вычетов, фактически предоставленных физическому лицу за налоговый период.

В пункте 4.6 отражается сумма предоставленного имущественного налогового вычета.

Раздел 4 заполняется в том случае, если налогоплательщику предоставлялись стандартные или имущественные налоговые вычеты. При этом пункты 4.2, 4.3, 4.4, 4.6 заполняются в случае, если налогоплательщику предоставлялся имущественный налоговый вычет. Пункт 4.5 заполняется в случае, если налогоплательщику предоставлялся стандартный налоговый вычет.

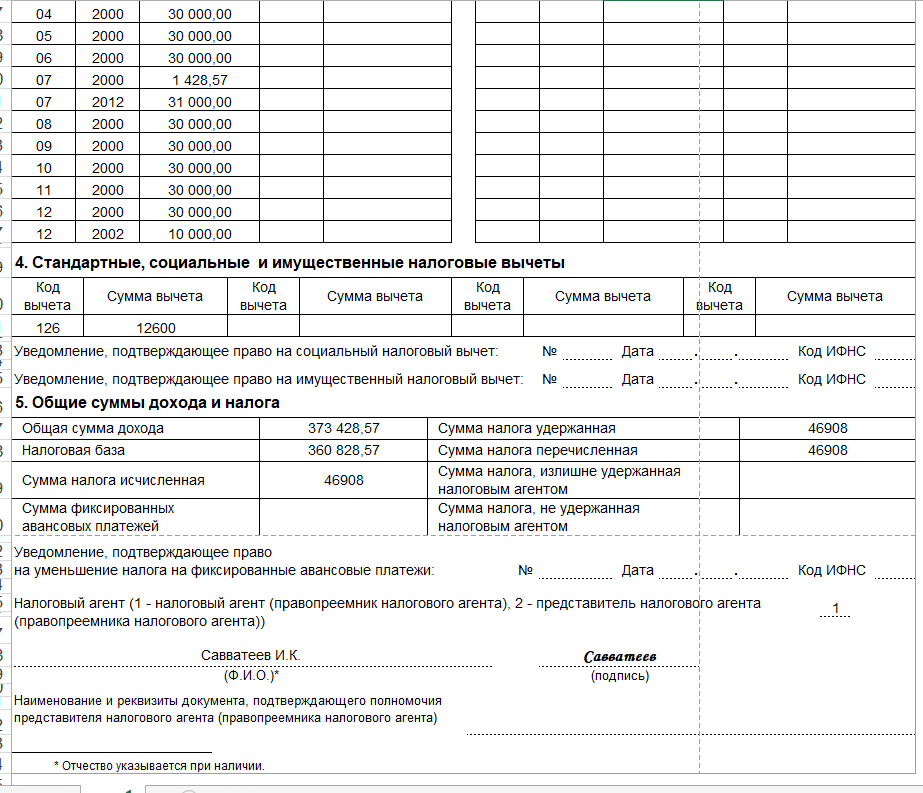

В разделе 5 Справки отражаются общие суммы дохода и налога на доходы по итогам налогового периода.

В пункте 5.1 «Общая сумма дохода» указывается общая сумма дохода по итогам налогового периода, без учета налоговых вычетов. Данный пункт заполняется путем суммирования доходов, отраженных в разделе 3 Справки.

В пункте 5.2 указывается облагаемая сумма дохода.

В пункте 5.3 «Сумма налога исчисленная» указывается общая сумма налога, исчисленного по ставке, указанной в разделе 3 Справки, по итогам налогового периода.

В пункте 5.4 «Сумма налога удержанная» соответственно указывается общая сумма удержанного налога за налоговый период.

Пункт 5.5 «Сумма возврата налогов по перерасчету с доходов прошлых лет» заполняется в случае возврата налогов по перерасчету с доходов прошлых лет. Указывается сумма произведенного возврата налога по пересчету с доходов прошлых лет.

В пунктах 5.6 и 5.7 соответственно указываются суммы зачтенные либо удержанные при уплате налога по перерасчету с доходов прошлых лет.

В случае, если в результате уточнения налоговых обязательств налогоплательщика выявлена задолженность по налогу на доходы физических лиц, то в пункте 5.8 «Задолженность по налогу за налогоплательщиком» указывается сумма данной задолженности.

Сумма налога, излишне удержанная налоговым агентом, указывается в пункте 5.9.

В пункте 5.10 «Сумма налога, переданная на взыскание в налоговый орган» указывается сумма налога, переданная на взыскание в налоговый орган в соответствии с пунктом 5 статьи 226 Кодекса.

Пункты 5.5 — 5.10 заполняются при наличии соответствующих данных.

Заполненная Справка подписывается в поле «Налоговый агент (подпись)». Подпись не должна закрываться печатью. Печать проставляется в отведенном месте («М.П.» в нижнем левом углу Справки). В поле «Налоговый агент (должность)» указывается должность лица, подписавшего Справку. В поле «Налоговый агент (Ф.И.О.)» указывается фамилия и инициалы имени и отчества указанного лица. Налоговый агент — физическое лицо подписывает Справку и указывает свою фамилию и инициалы имени и отчества.

Скачать форму 2-НДФЛ в формате MS-Excel

Смотрите Приложение N 2 к форме N 2-НДФЛ, утв. приказом Федеральной налоговой службы от 13 октября 2006 г. N САЭ-3-04/706@ «Справочники» (с изменениями от 20 декабря 2007 г., 30 декабря 2008 г., 22 декабря 2009 г.) формате .doc

Источник: Система «Гарант»

С комментариями по заполнению данной формы, Вы можете ознакомиться, заказав Бесплатную презентацию СПС «Гарант» на своем рабочем месте.

Сведения о доходах физических лиц по справкам 2

| Атрибут | Значение |

|---|---|

| Название | fns-ndfl2 |

| Тип | Адаптер для вида сведений |

| Наименование | Сведения о доходах физических лиц по справкам 2-НДФЛ |

| Идентификатор | VS00111v003-FNS001 |

| Область применения | Межведомственное взаимодействие |

| Версия | 4. 1.1 1.1 |

| Версия МР | 3.0 |

| Версия СМЭВ | СМЭВ3 |

| СМЭВ3 ns | urn://x-artefacts-fns-ndfl2/root/260-10/4.1.1 |

| СМЭВ3 root | NDFL2Request / NDFL2Response |

!!! warning «Требование подписания ЭП-СП»

Персональная подпись должна содержать OID `1.2.643.3.4.3.3.2`

Переменные окружения

| Название | Описание |

|---|---|

| CA_CERT | сертификат центра сертификации для подключения к rabbitmq |

| CLIENT_CERT | сертификат, используемый для подключения к rabbitmq |

| CLIENT_KEY | ключ, используемый для подключения к rabbitmq |

| MQ_HOST | хост rabbitmq |

| MQ_PORT | порт rabbitmq |

| SMEV_SERVICE | название смэв сервиса, на который будут отправляться запросы |

| USE_PERSONAL_SIGNATURE | флаг необходимости отправки запроса на подпись пользователя. Устанавливать значение true для отправки на подпись Устанавливать значение true для отправки на подпись |

| SIGN_SERVICE | название сервиса, в котором будет производиться подпись, в случае отсутствия отправляется сервису, отправившему запрос |

Переменные для конфигурирования подключения к БД:

DATABASE_HOST, DATABASE_PORT, DATABASE_NAME, DATABASE_USER, DATABASE_PASS.

Принимаемые параметры

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| request_id | Идентификатор запроса, сформированный запрашивающей стороной | + | 1 |

| type | Тип запроса | + | 1 Допустимые значения: 1 – запрос сведений о количестве представленных справок о доходах физических лиц по форме 2-НДФЛ 2 – запрос сведений о доходах ФЛ по справкам 2-НДФЛ |

| year | Отчетный налоговый период | + | 2016 |

| Код услуги | — | 00000000000 | |

| person | Сведения о физическом лице | +1 | Составной элемент Person |

| tax_agent_person | Сведения о налоговом агенте — физическом лице | +1 | Составной элемент TaxAgentPerson |

| tax_agent_legal | Сведения о налоговом агенте — организации | +1 | Составной элемент TaxAgentLegal |

1 — допускается наличие только одного поля person, tax_agent_person или tax_agent_legal

Составной элемент Person

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| birthdate | Дата рождения | + | 1986-05-27 |

| inn | ИНН | — | 012345678910 |

| snils | СНИЛС | — | 00000000001 |

| statement_number | Номер заявления | + | 2 |

| statement_date | Дата заявления | + | 2012-01-01 |

| surname | Фамилия | + | Иванов |

| name | Имя | + | Иван |

| patronymic | Отчество | — | Иванович |

| doc_code | Код вида документа, удостоверяющего личность физического лица по СПДУЛ | + | 21 |

| doc_series_number | Серия и номер документа физического лица | + | 0000 000000 |

Составной элемент TaxAgentPerson

| Параметр | Обязательное | Пример | |

|---|---|---|---|

| inn | ИНН налогового агента — физического лица | + | 012345678910 |

| snils | СНИЛС | — | 00000000001 |

| surname | Фамилия | + | Иванов |

| name | Имя | + | Иван |

| patronymic | Отчество | — | Иванович |

Составной элемент TaxAgentLegal

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| name | Наименование организации | + | ТестОрг |

| inn | ИНН организации | + | 1000000000 |

| kpp | КПП | + | 100000000 |

Параметры ответа

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| request_id | Идентификатор запроса, сформированный ФНС | — | 1 |

| docs_info | Сведения о количестве представленных налоговым агентом справок о доходах физических лиц по форме 2-НДФЛ | —1 | Составной элемент DocsInfo |

| processing_code | Код обработки запроса | —1 | Составной элемент ProcessingCode |

| income | Сведения о доходах физического лица по справкам 2-НДФЛ | —1 | Составной элемент Income |

1 Обязательно должен присутствовать один из элементов

Составной элемент DocsInfo

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| report_year | Отчетный налоговый период | + | 2013 |

| count | Количество справок, представленных налоговым агентом за запрашиваемый налоговый период | + | 1 |

Составной элемент ProcessingCode

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| code | Код обработки запроса | + | 01 |

| description | Описание кода | + | Запрашиваемые сведения не найдены |

Допустимые значения пар code — description:

- 01 – запрашиваемые сведения не найдены

- 52 – ответ не готов (используется при асинхронном запросе)

- 83 – отсутствует запрос с указанным идентификатором запроса и видом запрошенных сведений от данного органа (используется при асинхронном запросе)

- 99 – системная ошибка

Составной элемент Income

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| report_year | Отчетный налоговый период | + | 2013 |

| incomings_by_agent | Сведения о доходах физического лица по справкам 2-НДФЛ по налоговому агенту | + | Множество составных элементов типа IncomingByAgent |

| recipient | Данные о физическом лице — получателе дохода | + | Составной элемент Recipient |

Составной элемент Recipient

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| inn | ИНН физического лица | — | 926976576187 |

| birthdate | Дата рождения | + | 1986-01-01 |

| surname | Фамилия | + | Иванов |

| name | Имя | + | Иван |

| patronymic | Отчество | — | Иванович |

| doc_code | Код вида документа, удостоверяющего личность | + | 21 |

| doc_series_number | Серия и номер документа | + | 00 00 000000 |

Составной элемент IncomingByAgent

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| tax_agent_legal | Сведения о налоговом агенте – организации | —1 | Составной элемент TaxAgentLegal |

| tax_agent_person | Сведения о налоговом агенте — физическом лице | —1 | Составной элемент TaxAgentPerson |

| incomings | Сведения о доходах физического лица | + | Множество составных элементов Incoming |

1 — должен присутствовать только 1 элемент

Составной элемент TaxAgentLegal

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| inn | ИНН организации | + | 1000000000 |

| name | Наименование организации | + | Тестовая организация |

| kpp | КПП | + | 100000000 |

Составной элемент TaxAgentPerson

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| inn | ИНН физического лица | + | 680918138144 |

| snils | Страховой номер индивидуального лицевого счета | + | 02767095678 |

| surname | Фамилия налогового агента — физического лица | + | Петров |

| name | Имя налогового агента — физического лица | + | Петр |

| patronymic | Отчество налогового агента — физического лица | — | Петрович |

Составной элемент Incoming

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| tax_rate | Ставка налога | + | 13 |

| by_month | Сведения о суммах дохода по месяцам и кодам дохода | + | Множество составных элементов MonthIncoming |

| deduction | Стандартные, социальные и имущественные налоговые вычеты | + | Составной элемент SocialDeduction |

| by_tax_period | Общие суммы дохода и налога по итогам налогового периода | + | Составной элемент PeriodIncoming |

Составной элемент MonthIncoming

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| month | Месяц | + | 2 символа. Принимает значение 01 – январь, 02 – февраль, 03 – март, 04 – апрель, 05 – май, 06 – июнь, 07 – июль, 08 – август, 09 – сентябрь, 10 – октябрь, 11 – ноябрь, 12 – декабрь Принимает значение 01 – январь, 02 – февраль, 03 – март, 04 – апрель, 05 – май, 06 – июнь, 07 – июль, 08 – август, 09 – сентябрь, 10 – октябрь, 11 – ноябрь, 12 – декабрь |

| code | Код дохода | + | 2000 |

| sum | Сумма дохода | + | 1000 |

| deductions | Сведения о суммах вычета | — | Множество составных элементов Deduction |

Составной элемент Deduction

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| code | Код вычета | + | 200 |

| sum | Сумма вычета | + | 100 |

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| sums | Суммы предоставленных налогоплательщику налоговых вычетов | + | Множество элементов Deduction |

| notification | Сведения об Уведомлении, подтверждающем право на имущественный налоговый вычет | — | Составной элемент Notification |

Составной элемент Notification

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| number | Номер уведомления, подтверждающего право на имущественный налоговый вычет | + | 42 |

| date | Дата выдачи уведомления | 2013-04-28 | |

| ifns_code | Код налогового органа, выдавшего уведомление | + | 0000 |

Составной элемент PeriodIncoming

| Параметр | Название | Обязательное | Пример |

|---|---|---|---|

| total_income | Общая сумма дохода | + | 10000 |

| tax_base | Налоговая база | + | 1300 |

| calculated_tax_amount | Сумма налога исчисленная | + | 1300 |

| witheld_tax_amount | Сумма налога удержанная | — | 0 |

| listed_tax_amount | Сумма налога перечисленная | — | 0 |

| retained_by_agent_tax_amount | Сумма налога, излишне удержанная налоговым агентом | — | 0 |

| not_retained_by_agent_tax_amount | Сумма налога, не удержанная налоговым агентом | + | 100 |

Примеры

Для проверки настройки сервиса можно отправить в консоли отправки панели администрирования следующий запрос:

{

"year": "2013",

"request_id": "1",

"type": "2",

"service_code": "00000000000",

"person": {

"birthdate": "1986-01-01",

"inn": "123456789012",

"snils": "00000000000",

"statement_number": "1",

"statement_date": "2012-01-01",

"surname": "ИВАНОВ",

"name": "ИВАН",

"patronymic": "ИВАНОВИЧ",

"doc_code": "21",

"doc_series_number": "00 00 000000"

}

}

В случае корректной настройки должен прийти следующий ответ:

{

"request_id": "2",

"income": {

"report_year": 2013,

"recipient": {

"surname": "ИВАНОВ",

"name": "ИВАН",

"patronymic": "ИВАНОВИЧ",

"birthdate": "1986-01-01",

"doc_code": "21",

"doc_series_number": "00 00 000000"

},

"incomings_by_agent": [

{

"tax_agent_legal": {

"name": "ТестОрг",

"inn": "1000000000",

"kpp": "100000000"

},

"incomings": [

{

"tax_rate": "13",

"by_month": [

{

"month": "01",

"code": "2000",

"sum": "1000",

"deductions": [

{

"code": "200",

"sum": "100"

}

]

}

],

"by_tax_period": {

"total_income": "10000",

"tax_base": "1300",

"calculated_tax_amount": "1300",

"not_retained_by_agent_tax_amount": "100"

}

}

]

}

]

}

}

Пример тестового запроса:

{

"year": "2013",

"request_id": "1",

"type": "1",

"service_code": "00000000000",

"tax_agent_legal": {

"name": "ТестОрг",

"inn": "1000000000",

"kpp": "100000000"

}

}

Ответ:

{

"request_id": "1",

"documents_info": {

"report_year": "2013",

"count": "1"

}

}

Пример тестового запроса:

{

"year": "2013",

"request_id": "3",

"type": "2",

"service_code": "00000000000",

"person": {

"birthdate": "1986-01-01",

"snils": "00000000001",

"statement_number": "2",

"statement_date": "2012-01-01",

"surname": "ПЕТРОВ",

"name": "ПЕТР",

"doc_code": "21",

"doc_series_number": "00 00 000001"

}

}

Ответ

{

"request_id": "3",

"processing_code": {

"code": "01",

"description": "Запрашиваемые данные не найдены"

}

}

3.

2 Индивидуальный подоходный налог – основы бизнес-математики

2 Индивидуальный подоходный налог – основы бизнес-математикиВы только что заполнили декларацию о подоходном налоге и видите, что общая сумма, подлежащая уплате за год, превышает 5000 долларов. Вы рады, что вам не нужно платить эту единовременную сумму сразу! Наоборот, почти все уже выплачено: ваш работодатель регулярно отчисляет из каждой зарплаты федеральные и местные налоги.

В Канаде предприятия облагаются налогом иначе, чем физические лица, и существует множество нюансов и сложностей, которые необходимо учитывать. По этим причинам в этом учебнике не рассматриваются налоги на бизнес, которые требуют изучения курса корпоративных налогов.

Для физических лиц налоги относительно просты. В этом разделе книги для расчета суммы этих налогов, которые в конечном итоге вычитаются из вашего валового дохода, используются федеральные и провинциальные/территориальные подоходные налоги за 2020 налоговый год. Вы можете найти налоговые категории за текущий год по адресу https://www. canada.ca/en/financial-consumer-agency/services/financial-toolkit/taxes/taxes-2.html.

canada.ca/en/financial-consumer-agency/services/financial-toolkit/taxes/taxes-2.html.

Подоходный налог с населения — это налог на валовой доход, взимаемый как федеральным, так и провинциальным/территориальным правительством. Вся Канада использует прогрессивная налоговая система , при которой ставка налога увеличивается по мере увеличения суммы дохода; однако повышенные налоговые ставки применяются только к суммам доходов выше минимальных порогов. Таким образом, лица, получающие более высокие доходы, платят более высокие предельные ставки налога, чем лица, получающие более низкие доходы. Формат похож на градуированную структуру комиссии.

Федеральное правительство и правительства провинций/территорий предлагают базовую личную сумму , которая представляет собой сумму дохода, на которую наемному работнику предоставляется освобождение от налога. Другими словами, это необлагаемый налогом доход. Это сделано для того, чтобы помочь людям с низким доходом в Канаде. Налоговые категории ежегодно корректируются на федеральном уровне и в большинстве провинций и территорий, чтобы отразить рост стоимости жизни, измеряемый индексом потребительских цен (ИПЦ). Базовая личная сумма вычитается из валового дохода для создания налогооблагаемая прибыль сумма. Другие вычеты из валового дохода также могут применяться при определении налогооблагаемого дохода в зависимости от различных провинциальных и федеральных налоговых политик, которые меняются с течением времени.

Налоговые категории ежегодно корректируются на федеральном уровне и в большинстве провинций и территорий, чтобы отразить рост стоимости жизни, измеряемый индексом потребительских цен (ИПЦ). Базовая личная сумма вычитается из валового дохода для создания налогооблагаемая прибыль сумма. Другие вычеты из валового дохода также могут применяться при определении налогооблагаемого дохода в зависимости от различных провинциальных и федеральных налоговых политик, которые меняются с течением времени.

Таблица подоходного налога провинции за 2020 год (источник: правительство Канады)

| Британская Колумбия (базовая личная сумма: 10 949 долларов США) | Альберта (базовая личная сумма: 19 369 долларов США) | Саскачеван (базовая личная сумма: 16 065 долларов США) | |||

|---|---|---|---|---|---|

| Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка |

| от 0 до 41 725 долларов | 5,06% | До 131 220 долларов США | 10% | от 0 до 45 225 долларов | 10,5% |

от 41 725,01 до 83 451 долл. США США | 7,7% | от 131 220,01 до 157 464 долларов США | 12% | От 45 225,01 до 129 214 долларов США | 12,5% |

| от $83 451,01 до $95 812 | 10,5% | от 157 464,01 до 209 952 долл. США | 13% | Более 129 214 долларов США | 14,5% |

| от 95 812,01 до 116 344 долл. США | 12,29% | от 209 952,01 до 314 928 долларов США | 14% | ||

| От 116 344,01 до 157 748 долларов США | 14,7% | $314 928,01 и выше | 15% | Манитоба (базовая личная сумма: 10 145 долларов США) | |

| От 157 748,01 до 220 000 долларов США | 16,8% | Налогооблагаемый доход | Налоговая ставка | ||

| Более 220 000 долларов США | 20,5% | от 0 до 33 389 долларов | 10,8% | ||

| От 33 390 до 72 164 долларов США | 12,75% | ||||

| Более $72 164 | 17,4% | ||||

| Онтарио (базовая личная сумма: 10 783 долл. | Квебек (базовая личная сумма: 15 532 доллара США) | Нью-Брансуик (базовая личная сумма: 10 459 долларов США) | |||

| Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка |

| от 0 до 44 740 долларов | 5,05% | от 0 до 44 545 долларов | 15% | от 0 до 43 401 долларов | 9,68% |

| от 44 740,01 до 89 482 долл. США | 9,15% | от 44 545,01 до 89 080 долл. США | 20% | от 43 401,01 до 86 803 долл. США | 14,82% |

| от 89 482,01 до 150 000 долларов США | 11,16% | от 89 080,01 до 108 390 долларов США | 24,5% | от 86 803,01 до 141 122 долл. США | 16,52% |

| От 150 000,01 до 220 000 долларов США | 12,16% | Более $108 390,01 | 25,75% | от 141 122,01 до 160 776 долларов США | 17,84% |

| Более 220 000 долларов США | 13,16% | Более 160 776 долларов США | 20,3% | ||

| Новая Шотландия (базовая личная сумма: 8 481 доллар США) | Остров Принца Эдуарда (базовая личная сумма: 10 000 долларов США) | Ньюфаундленд и Лабрадор (базовая личная сумма: 9 498 долларов США) | |||

| Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка |

| от 0 до 29 590 долларов | 8,79% | от 0 до 31 984 долларов | 9,8% | от 0 до 37 929 долларов | 8,7% |

| от 29 590,01 до 59 180 долларов США | 14,95% | От 31 984,01 до 63 969 долларов США | 13,8% | от 37 929,01 до 75 858 долларов США | 14,5% |

| от 59 180,01 до 93 000 долларов США | 16,67% | Более 63 969 долларов США | 16,7% | от 75 858,01 до 135 432 долларов США | 15,8% |

| от 93 000,01 до 150 000 долларов США | 17,5% | от 135 432,01 до 189 604 долл. США США | 17,3% | ||

| Более 150 000 долларов США | 21% | Более 189 604 долларов США | 18,3 | ||

| Нунавут (базовая личная сумма: 16 304 доллара США) | Северо-Западные территории (базовая личная сумма: 15 093 доллара США) | Юкон (базовая личная сумма: 13 229 долларов США) | |||

| Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка | Налогооблагаемый доход | Налоговая ставка |

| от 0 до 46 277 долларов | 4% | от 0 до 43 957 долларов | 5,9% | от 0 до 48 535 долларов | 6,4% |

| От 46 277,01 до 92 555 долларов США | 7% | от 43 957,01 до 87 916 долларов США | 8,6% | от 48 535,01 до 97 069 долларов США | 9% |

от 92 555,01 до 150 473 долл. США США | 9% | От 87 916,01 до 142 932 долларов США | 12,2% | от 97 069,01 до 150 473 долларов США | 10,9% |

| Более 150 473 долл. США | 11,5% | Более 142 932 долларов США | 14,05% | От 150 473,01 до 500 000 долларов США | 12,8% |

| Более 500 000 долларов США | 15% | ||||

Показатели федерального налога на прибыль за 2020 год (источник: правительство Канады)

| (базовая личная сумма: 13 229 долларов США) Налогооблагаемый доход | 0% Налоговая ставка |

|---|---|

| от 0 до 48 535 долларов | 15% |

| От 48 535,01 до 97 069 долларов США | 20,5% |

от 97 069,01 до 150 473 долл. США США | 26% |

| От 150 473,01 до 214 368 долларов США | 29% |

| Более 214 368 долларов США | 33% |

Чтобы рассчитать подоходный налог для любого физического лица, вы должны суммировать все налоги со всех налогооблагаемых доходов в каждой налоговой категории. Чтобы рассчитать базовый валовой налогооблагаемый доход, вы должны вычесть базовую личную сумму из валового дохода. Обратите внимание, что в разных юрисдикциях действуют дополнительные налоговые льготы, поэтому реальный налогооблагаемый доход может быть меньше основного валового налогооблагаемого дохода.

[латекс]\текст{подоходный налог}=\сумма (\текст{приемлемый доход в налоговой категории})\cdot(\text{ставка налоговой группы})[/латекс]

- Подоходный налог: Сумма всех налоговых долей во всех налоговых категориях представляет собой сумму налогов, которые должны быть вычтены из годового валового дохода и переведены в соответствующие органы государственного управления.

Вы должны выполнить эти расчеты как на федеральном уровне, так и на уровне провинции, чтобы определить общий годовой подоходный налог.

Вы должны выполнить эти расчеты как на федеральном уровне, так и на уровне провинции, чтобы определить общий годовой подоходный налог. - Приемлемый доход в налоговой категории: Все налогооблагаемые доходы попадают в налоговые категории, как указано в двух таблицах выше. Таким образом, вы должны разделить валовой доход на разные налоговые категории. Сумма валового дохода в любой налоговой категории затем облагается налогом по соответствующей налоговой ставке.

- Налоговая ставка: Каждая налоговая группа имеет соответствующую налоговую ставку, как указано в двух таблицах выше. Эта ставка увеличивается по мере увеличения валового дохода. Умножьте валовой доход в любой налоговой категории на эту ставку, чтобы рассчитать часть дохода, причитающуюся в виде налогов.

Например, предположим, что вы живете в Британской Колумбии и ваш валовой доход в 2020 году составил 64 000 долларов США. Вот как вы могли бы рассчитать свои общие федеральные и провинциальные налоги за этот год:

Общий заработок составляет 64 000 долларов. Поскольку базовый налогооблагаемый доход рассчитывается по формуле [latex]\text{валовой доход} – \text{базовая сумма личного дохода}[/latex], ваш валовой налогооблагаемый доход составляет [latex]64000-13229=50771[/latex], а ваш Налогооблагаемая прибыль Британской Колумбии составляет [латекс]64000-10949=53051[/латекс]

Поскольку базовый налогооблагаемый доход рассчитывается по формуле [latex]\text{валовой доход} – \text{базовая сумма личного дохода}[/latex], ваш валовой налогооблагаемый доход составляет [latex]64000-13229=50771[/latex], а ваш Налогооблагаемая прибыль Британской Колумбии составляет [латекс]64000-10949=53051[/латекс]

На федеральном уровне ваш налогооблагаемый доход попадает в первые две скобки. Первые 48 535 долларов облагаются налогом по ставке 15%, таким образом, [латекс] 48 535 \cdot 0,15 = \ 7 280,25 долларов[/латекс]. Остальные 2236 долларов (от 48 535 до 50 771 долларов) облагаются налогом по ставке 20,5%, таким образом, [латекс]2 236 \cdot 0,205 = \$458,38[/латекс]. Таким образом, общий федеральный подоходный налог составляет [латекс]7 280,25+458,38=\$7 738,63[/латекс].

В провинции ваш доход попадает в первые две скобки Британской Колумбии. Первые 41 725 долларов облагаются налогом по ставке 5,06%, поэтому [латекс]41 725\cdot 0,0506 = 2 111,29 долларов[/латекс]. Остальные 11 326 долларов (от 41 725 до 53 051 долларов) облагаются налогом по ставке 7,7%, таким образом, [латекс]11 326 \cdot 0,077 = \872,10$[/латекс]. Следовательно, общий подоходный налог провинции составляет [латекс] 2 111,29 + 872,10 = \ 2 983,39 долл. США [/латекс]

Остальные 11 326 долларов (от 41 725 до 53 051 долларов) облагаются налогом по ставке 7,7%, таким образом, [латекс]11 326 \cdot 0,077 = \872,10$[/латекс]. Следовательно, общий подоходный налог провинции составляет [латекс] 2 111,29 + 872,10 = \ 2 983,39 долл. США [/латекс]

Ваш общий подоходный налог представляет собой сумму провинциальных и федеральных налогов, то есть [латекс] 7 738,63 + 2 983,39.= \$10 722,02[/latex], что является суммой, которая будет вычтена из общего валового дохода.

На что обратить внимание

Вы когда-нибудь слышали, как кто-то говорит: «Я зарабатываю больше и перешел на более высокую налоговую категорию, поэтому теперь я зарабатываю меньше денег, и моя зарплата ниже»? Прогрессивная налоговая система, используемая в Канаде, опровергает это утверждение.

Помните, что налоговые ставки применяются только к части валового дохода в налоговой категории и не имеют обратной силы для более низких уровней дохода. Например, если ваш налогооблагаемый валовой доход увеличился с 80 000 долларов США до 88 000 долларов США, ваша самая высокая налоговая категория теперь составляет 26% вместо 22%. Однако ваш федеральный подоходный налог не рассчитывается по ставке 26% для всего вашего дохода. Скорее, первые 11 038 долларов не облагаются налогом, следующие 32 523 доллара облагаются налогом по ставке 15%, следующие 43 562 доллара облагаются налогом по ставке 22%, а последние 877 долларов облагаются налогом по ставке 26%.

Однако ваш федеральный подоходный налог не рассчитывается по ставке 26% для всего вашего дохода. Скорее, первые 11 038 долларов не облагаются налогом, следующие 32 523 доллара облагаются налогом по ставке 15%, следующие 43 562 доллара облагаются налогом по ставке 22%, а последние 877 долларов облагаются налогом по ставке 26%.

Пути к успеху

Иногда полезно предварительно рассчитать общую сумму подоходного налога в любой налоговой категории, исходя из предположения, что доход физического лица включает всю налоговую группу. Этот метод особенно полезен, когда требуются повторяющиеся расчеты, например, определение федерального подоходного налога для каждого сотрудника во всей компании. Например, вторая федеральная налоговая категория простирается от 11 038,01 до 43 561 долларов США, что составляет 32 523 доллара США от дохода сотрудников. Поскольку эта группа облагается налогом по ставке 15%, тот, кто получает более высокий доход, всегда должен уплатить полную сумму налога в этой категории, которая составляет 32 523 доллара США × 15 % = 4 878,45 доллара США. Следующая налоговая категория охватывает от 43 561,01 до 87 123 долларов, что составляет 43 562 доллара дохода. Тот, кто получает более высокий доход, всегда должен уплатить полную сумму налога в этой категории, которая составляет 43 562 доллара × 22% = 9 долларов.,583,64.

Следующая налоговая категория охватывает от 43 561,01 до 87 123 долларов, что составляет 43 562 доллара дохода. Тот, кто получает более высокий доход, всегда должен уплатить полную сумму налога в этой категории, которая составляет 43 562 доллара × 22% = 9 долларов.,583,64.

Предположим, что налогооблагаемая валовая прибыль составляет 88 000 долларов США. С вашим предварительно рассчитанным подоходным налогом в каждой группе вы знаете, что подоходный налог в первых трех налоговых категориях составляет 0, 4 878,45 и 9 583,64 долларов, или 14 462,09 долларов в сумме. Вам нужно только рассчитать налог на часть дохода в окончательной налоговой категории 877 долларов США × 26% = 228,02 доллара США. Общая сумма составляет 14 462,09 доллара США + 228,02 доллара США = 14 690,11 доллара США.

Проверка концепцииПроверьте свое понимание подоходного налога и того, как он рассчитывается.

MathMatize: подоходный налог в Канаде

Валовой доход канадского наемного работника составляет 97 250 долларов. Рассчитайте федеральный и провинциальный годовой подоходный налог по отдельности, а затем просуммируйте суммы для расчета общего годового подоходного налога, если наемный работник проживает в:

Рассчитайте федеральный и провинциальный годовой подоходный налог по отдельности, а затем просуммируйте суммы для расчета общего годового подоходного налога, если наемный работник проживает в:

a. Онтарио

б. Нью-Брансуик

c. Alberta

Ответ:

Федеральный налог?

Федеральный налогооблагаемый доход = 97 250–13 229 = 84 021 (2-я налоговая категория)

Федеральный налог = 0,15 (48 535) + 0,205 (84 021–48 535) = 14 554,88

а. Онтарио:

Налогооблагаемый доход Онтарио = 97 250–10 783 = 86 467 (2-я налоговая категория)

Налог Онтарио = 0,0505 (44 740) + 0,0915 (86 467–44 740) = 6 077,39

b,Нью-Брансуик:

Налогооблагаемый доход Нью-Брансуика = 97 250–10 459 = 86 791 (2-я налоговая категория)

Налог Нью-Брансуика = 0,0968 (43 401) + 0,1482 (86 791–43 401) = 10 631,62

c. Альберта:

Налогооблагаемый доход Альберты = 97 250–19 369 = 77 881 (2-я налоговая категория)

Налог Альберты = 0,10 (77 881) = 7 788,10

Therefore, the total annual income taxes for each of the provinces are:

Ontario: federal +provincial = 14,554. 88+6,077.39 = 20,632.27

88+6,077.39 = 20,632.27

New Brunswick: federal + provincial = 14,554.88+10,631.61 = 25,186.49

Alberta: federal + provincial = 14 554,88 + 7 788,10 = 22342,98

Используйте таблицы провинциальных и федеральных налогов за 2020 год, представленные ранее в этой главе, при определении подоходного налога в этих упражнениях.

МеханикаВ ответах на вопросы 1–3 определите только федеральные подоходные налоги на следующие валовые доходы.

- 22 375 долл. США

- $158 914

- 102 100 долларов США

В ответах на вопросы 4–6 определите только провинциальные подоходные налоги на следующие валовые доходы.

- $61 000 в Ньюфаундленде и Лабрадоре

- $83 345 в Саскачеване

- $78 775 в Британской Колумбии

В ответах на вопросы 7 и 8 определите общие федеральные и провинциальные/территориальные налоги на следующие валовые доходы.

- 48 910 долларов США в Северо-Западных территориях

- $65 525 на острове Принца Эдуарда

- Надя живет в Манитобе и имеет три подработки.

Ее валовой годовой доход от каждой работы составлял 5 300, 21 450 и 25 390 долларов. Сколько федерального и провинциального подоходного налога должна Надя?

Ее валовой годовой доход от каждой работы составлял 5 300, 21 450 и 25 390 долларов. Сколько федерального и провинциального подоходного налога должна Надя? - Если валовой доход Делани увеличится с 71 000 до 79 000 долларов, на какую сумму в долларах изменится ее выплата после уплаты налогов после вычета федерального и провинциального подоходного налога в провинции Квебек?

- Хелен только что переехала из Саскачевана на новую работу в Альберте с той же ставкой оплаты в размере 51 225 долларов. На какую сумму в долларах изменится ее провинциальный подоходный налог?

- Джейн получила два предложения о работе, которые, по ее мнению, относительно равны. Разница только в зарплате. Первое предложение о работе касается должности в Новой Шотландии с валовым доходом в размере 63 375 долларов. Второе предложение о работе касается должности в Британской Колумбии с валовым доходом в размере 61 990 долларов США. Если Джейн выберет работу с самым высоким доходом после уплаты налогов, какую работу ей следует выбрать? Насколько лучше этот вариант в долларах?

- Предположим, работник получает валовой доход в размере 111 300 долларов.

Рассчитайте федеральный и провинциальный подоходный налог, который необходимо вычесть, если он живет в Саскачеване, Онтарио или Северо-Западных территориях. В какой провинции или территории он получит наибольший доход после вычета подоходного налога? В мере? Какова разница в сумме в долларах между тремя альтернативами?

Рассчитайте федеральный и провинциальный подоходный налог, который необходимо вычесть, если он живет в Саскачеване, Онтарио или Северо-Западных территориях. В какой провинции или территории он получит наибольший доход после вычета подоходного налога? В мере? Какова разница в сумме в долларах между тремя альтернативами? - После вычета как федерального, так и провинциального подоходного налога, кто заработает больше денег: физическое лицо, зарабатывающее 85 000 долларов в Нью-Брансуике, или физическое лицо, зарабатывающее 79 долларов.000 в Нунавуте?

- Равата — менеджер по персоналу в своей фирме, расположенной в Юконе. Продавцы в ее организации получают годовой базовый оклад в размере 30 000 долларов плюс 8% прямых комиссионных от их годовых продаж. Если средний продавец продает 210 000 долларов в год, какова общая годовая сумма федерального и провинциального подоходного налога, причитающаяся с валового дохода продавца?

- Эсмеральда работает на производственной линии и получает сдельную оплату в размере 2,25 доллара США за единицу продукции.

Она способна производить в среднем пять единиц в час и работает восемь часов каждый будний день, пять дней в неделю. Предполагая, что в году 52 недели, какова сумма годового федерального подоходного налога и провинциального подоходного налога, если она проживает на острове Принца Эдуарда?

Она способна производить в среднем пять единиц в час и работает восемь часов каждый будний день, пять дней в неделю. Предполагая, что в году 52 недели, какова сумма годового федерального подоходного налога и провинциального подоходного налога, если она проживает на острове Принца Эдуарда? - Мэри Джейн получает зарплату раз в две недели по ставке 34,68 доллара в час и работает 36,25 часа в неделю. Предполагая, что год состоит из 52 недель, каковы суммы вычета федерального подоходного налога и вычета провинциального подоходного налога, которые должны быть исключены из каждой зарплаты, если Мэри Джейн живет в Манитобе? (Подсказка: подоходный налог будет вычитаться равномерно по всем зарплатам за год.)

- Феликса перевели из головного офиса в Онтарио в Альберту. Принимая перевод, его работодатель согласился увеличить его зарплату с 88 000 долларов на 7 000 долларов. Каково процентное изменение дохода Феликса после уплаты налогов?

- Если наемный работник заплатил 2 277,98 долларов США в виде общего годового подоходного налога провинции Онтарио, определите его годовой валовой доход.

- Выполните сравнение по всем территориям и провинциям доходов, полученных после вычета как федерального, так и провинциального подоходного налога, для канадца, который зарабатывает 56 738 долларов валового дохода. Какая провинция или территория имеет самый высокий доход после вычетов? У кого самый низкий? Какова разница в процентах между ними?

человек

Добро пожаловать в наш дом для частных лиц. Здесь вы найдете ресурсы для подачи деклараций, уплаты налогов, получения кредита и многого другого:

- подоходный налог (для физических лиц, ООО и товариществ)

- налог на недвижимость

- налог на регистрацию ипотечного кредита

- налог на передачу недвижимости

- MCTMT (городской налог на мобильность пригородных перевозок)

Информацию о налоге с продаж, корпоративном налоге и других налогах на бизнес см. на нашем домашнем сайте для предприятий.

Вы можете получить доступ к этой странице на вкладке Физические лица в бирюзовом меню в верхней части нашего сайта. Онлайн-сервисы и Формы и руководство также доступны из того же бирюзового меню.

Онлайн-сервисы и Формы и руководство также доступны из того же бирюзового меню.

Прокрутите вниз, чтобы найти то, что вы ищете.

Подписаться

Подпишитесь на получение Налоговых советов для физических лиц .

Введите адрес электронной почтыПодайте декларацию

Произведите платеж

Проверить возврат

Ответить на письмо

Подайте декларацию о подоходном налоге

Узнайте, кто, как и когда подает декларацию о подоходном налоге.

- Нужно ли подавать декларацию о подоходном налоге?

- Статус подачи

- Информация о совместной подаче

- Стандартные вычеты и постатейные вычеты

- Исключение пенсионного и аннуитетного дохода

- Налоговые таблицы

- Сроки подачи и проценты и штрафы

- Добровольные взносы

- Форма 1099-Г

- Налог Нью-Йорка и Йонкерса

- Часто задаваемые вопросы о требованиях к подаче документов, проживании и удаленной работе

- Предполагаемые налоги

- Подоходный налог для предприятий (ООО или ТОО, товарищества и группы и команды нерезидентов)

Найдите налоговые кредиты

Увеличьте свой возврат с помощью кредитов , на которые вы имеете право! Ознакомьтесь с нашими самыми популярными зачетами ниже или ознакомьтесь с более полным списком в разделе «Зачеты по подоходному налогу».

- Зачет заработанного дохода (штат Нью-Йорк) (город Нью-Йорк)

- Семейный кредит (штат Нью-Йорк) (город Нью-Йорк)

- Кредит на уход за детьми и иждивенцами (штат Нью-Йорк) (город Нью-Йорк)

- кредитов Нью-Йорка

- Зачет заработанного дохода родителей, не являющихся опекунами

- Детский кредит Empire State

- Кредит на обучение в колледже

Узнайте о других налогах

Большинство из нас знакомы с подоходным налогом, но как физическое лицо вам, возможно, придется платить другие налоги.

- Налог на недвижимость

- Городской налог на пригородный транспорт (MCTMT)

- Налог на регистрацию ипотечного кредита

- Сквозной юридический налог (PTET)

- Налог на имущество

- Налог на передачу недвижимости

- Освобождение от удержания налога на имущество

- Налог с продаж и использования в моей налоговой декларации

Ресурсный центр сезона подачи документов

Найдите все необходимое для подачи полной и точной декларации в одном месте, в том числе:

- варианты подачи, например Free File

- руководство по ответу на уведомления и письма отдела

- бесплатная налоговая помощь

- ресурсы для получения информации о налоге на имущество, которую необходимо включить в налоговую декларацию

- проверка статуса вашего возмещения

Посмотреть ресурсный центр

Сквозной корпоративный налог города Нью-Йорка (NYC PTET)

Штат Нью-Йорк недавно ввел в действие NYC PTET. Организации, которые согласились участвовать в программе PTET штата Нью-Йорк в 2022 г., могут иметь право участвовать в факультативной программе PTET города Нью-Йорка в 2022 г.

Организации, которые согласились участвовать в программе PTET штата Нью-Йорк в 2022 г., могут иметь право участвовать в факультативной программе PTET города Нью-Йорка в 2022 г.

Узнать больше или принять участие в программе

Дополнительные платежи штата Нью-Йорк по подоходному налогу и подоходному налогу на детей

Если вы вовремя подали налоговую декларацию штата Нью-Йорк за 2021 год (форма IT-201) и получили кредит Empire State на ребенка, Нью-Йорк Зачет заработанного дохода штата (или зачет заработанного дохода родителей, не являющихся опекунами) или и то и другое, вы можете иметь право на дополнительную выплату.

Узнайте, можете ли вы ожидать чек и на какую сумму:

ПОСМОТРЕТЬ ДОПОЛНИТЕЛЬНЫЕ ПЛАТЕЖИ

- Запросить продление

- Запросите копию федеральной формы W-2 или верните

- Требования к водительским правам для налогоплательщиков

- Ревизии, счета и сборы

- Оспаривание действий Налогового управления

- Компенсационные программы штата Нью-Йорк

- Инструмент поиска налоговых ордеров штата Нью-Йорк

- Онлайн-сервисы

- Образовательная программа по основам налогообложения

- Программа финансового образования

- Делопроизводство физических лиц

Оплатить счет или уведомление

Произвести платеж, используя один из наших удобных онлайн-вариантов: в любом месте и в любое время через свою учетную запись онлайн-сервисов или с помощью нашего приложения Quick Pay — учетная запись не требуется (только для физических лиц).

США)

США) Вы должны выполнить эти расчеты как на федеральном уровне, так и на уровне провинции, чтобы определить общий годовой подоходный налог.

Вы должны выполнить эти расчеты как на федеральном уровне, так и на уровне провинции, чтобы определить общий годовой подоходный налог. Ее валовой годовой доход от каждой работы составлял 5 300, 21 450 и 25 390 долларов. Сколько федерального и провинциального подоходного налога должна Надя?

Ее валовой годовой доход от каждой работы составлял 5 300, 21 450 и 25 390 долларов. Сколько федерального и провинциального подоходного налога должна Надя? Рассчитайте федеральный и провинциальный подоходный налог, который необходимо вычесть, если он живет в Саскачеване, Онтарио или Северо-Западных территориях. В какой провинции или территории он получит наибольший доход после вычета подоходного налога? В мере? Какова разница в сумме в долларах между тремя альтернативами?

Рассчитайте федеральный и провинциальный подоходный налог, который необходимо вычесть, если он живет в Саскачеване, Онтарио или Северо-Западных территориях. В какой провинции или территории он получит наибольший доход после вычета подоходного налога? В мере? Какова разница в сумме в долларах между тремя альтернативами? Она способна производить в среднем пять единиц в час и работает восемь часов каждый будний день, пять дней в неделю. Предполагая, что в году 52 недели, какова сумма годового федерального подоходного налога и провинциального подоходного налога, если она проживает на острове Принца Эдуарда?

Она способна производить в среднем пять единиц в час и работает восемь часов каждый будний день, пять дней в неделю. Предполагая, что в году 52 недели, какова сумма годового федерального подоходного налога и провинциального подоходного налога, если она проживает на острове Принца Эдуарда?