Когда выгодно рефинансировать ипотеку

Что такое рефинансирование ипотеки?

Если говорить простыми словами, рефинансирование — это возможность облегчить выплату вашего текущего ипотечного кредита. Выглядит это так: вы оформляете новый кредит под более низкий процент, новый банк погашает вашу ипотеку в старом банке, и дальше вы выплачиваете кредит уже новому банку — тому, в котором оформили рефинансирование. Если рефинансировать ипотеку на ранних сроках, можно сэкономить на переплате по процентам.

С помощью рефинансирования вы можете снизить ставку по ипотеке, уменьшить размер ежемесячного платежа, срок выплаты кредита или перейти в более удобный банк.

В каком случае выгодно рефинансировать ипотеку?

Рефинансировать ипотеку стоит, если другой банк предлагает вам более низкую ставку по кредиту и в итоге ваш ежемесячный платеж будет меньше, чем в текущем банке.

Например, сейчас ваш остаток по ипотечному кредиту — 1 549 562 ₽. Вы погашаете ипотеку по ставке 20% и каждый месяц платите по 57 600 ₽. В этом случае вы закроете ипотеку через 3 года. За это время кроме основного долга вам придется заплатить 525 285 ₽ в виде процентов.

Допустим, при таком же остатке по кредиту вы рефинансируете ипотеку и будете гасить ее по ставке 14,9%. Тогда каждый месяц вы будете платить по 53 640 ₽ и закроете ипотеку через те же 3 года. За это время кроме основного долга в виде процентов вы заплатите 382 593 ₽. Получится, что только на разнице процентов вы сможете сэкономить 142 692 ₽.

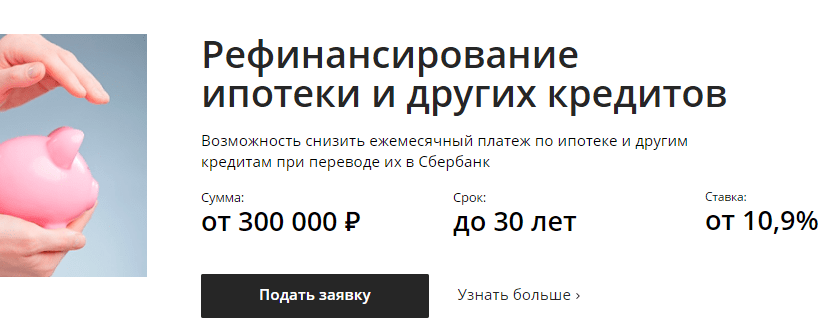

Какие процентные ставки при рефинансировании ипотечного кредита в Тинькофф?

Ставка — от 7,9%.

Сумма для рефинансирования: от 500 000 ₽ до 30 000 000 ₽.

Срок: от 1 года до 30 лет.

Также в Тинькофф действует программа «Семейная ипотека», с помощью которой можно рефинансировать ипотеку семьям с детьми. Условия программы

Какие расходы будут при рефинансировании ипотеки в Тинькофф?

Никаких дополнительных расходов вам нести не придется. Если подключаете страхование квартиры, обязательное по закону, и страхование жизни в Тинькофф, они включаются в ежемесячный платеж и продлеваются каждый год автоматически. Если оформляете страхование в другом месте, нужно будет представить полисы в чате приложения Тинькофф и ежегодно продлевать его самостоятельно.

Процентная ставка по ипотечному кредиту после рефинансирования может повыситься только в трех случаях:

Когда можно рефинансировать ипотеку?

Через 6 месяцев после оформления ипотеки в вашем текущем банке можно сделать рефинансирование в Тинькофф.

Как сделать рефинансирование ипотеки в Тинькофф?

Из документов понадобится паспорт, а также СНИЛС и ИНН — если вы их не указывали раньше в приложении Тинькофф.

Для рефинансирования по программе «Семейная ипотека» дополнительно понадобятся свидетельство о рождении ребенка, стоимость квартиры и ИНН продавца по договору купли-продаж или договору долевого участия.

Условия рефинансирования по программе «Семейная ипотека»

Оформите заявку в приложении Тинькофф — вы указываете сумму кредита, которую осталось выплатить, а мы показываем предварительный расчет, после которого вы сможете выбрать срок кредита и размер ежемесячного платежа.

В заявке нужно указать адрес ипотечной квартиры и ваше семейное положение на момент покупки. Если раньше вы не указывали СНИЛС и ИНН в приложении Тинькофф, их тоже нужно будет заполнить в заявке.

Если раньше вы не указывали СНИЛС и ИНН в приложении Тинькофф, их тоже нужно будет заполнить в заявке.

Назначьте дату и время доставки документов — представитель Тинькофф свяжется с вами и привезет все необходимые документы. На встрече вам понадобится паспорт.

Заполните реквизиты и переведите кредитные деньги в другой банк — введите в приложении Тинькофф реквизиты банка, в котором оформили ипотеку. Мы сами переведем деньги в ваш банк, обычно это занимает 5 рабочих дней.

Погасите ипотеку в другом банке — обратитесь в ваш предыдущий банк, чтобы полностью досрочно погасить ипотеку и снять обременение с квартиры. После этого мы сами подадим документы на регистрацию залога в Росреестре.

Погасить ипотеку в другом банке и переоформить залог на квартиру нужно за 3 месяца после перевода кредитных денег от Тинькофф. Помните: если не сделать это вовремя, процентная ставка по кредиту увеличится на 7 процентных пунктов.

Сколько раз можно рефинансировать ипотеку на квартиру по закону

Рефинансирование жилищного кредита может стать настоящим спасением для тех заемщиков, которые оказались в сложной финансовой ситуации и не могут выполнять долговые обязательства по ипотеке. Специальная программа позволяет значительно снизить нагрузку на бюджет за счёт снижения ставки по кредиту, который будет выплачиваться на новых условиях. В данной статье рассказывается о повторной процедуре рефинансирования и о целесообразности данной программы.

Сколько раз можно рефинансировать?

Что дает повторное рефинансирование?

В каких случаях стоит прибегать к рефинансированию?

Когда не стоит обращаться за перекредитованием?

Сколько раз можно рефинансировать?

Стоит отметить, что повторное рефинансирование официально не запрещено — однако многие банки относятся с повышенным вниманием к подобным клиентам, тщательно анализируя личную кредитную историю. Закон не ограничивает количество операций рефинансирования по различным направлениям — всё зависит непосредственно от требований финансовой организации, выдавшей кредит.

Многие банки стараются развивать программу рефинансирования и создавать привлекательные условия для клиентов. Но для того, чтобы несколько раз рефинансировать жилищный кредит, заемщик обязательно должен соответствовать следующим критериям:

- Клиент должен иметь безупречную кредитную историю — это одно из важнейших условий для многих банков;

- Все платежи должны совершаться без единой просрочки;

- Ежемесячный доход заемщика должен быть достаточным для погашения новых платежей по ипотеке.

Клиенту необходимо повторно пройти процедуру проверки стандартных документов, а также вновь подписать договор страхования.Только после выполнения всех условий может быть повторно одобрена программа рефинансирования. При этом стоит помнить, что в первый год выплаты долга по ипотечному кредиту воспользоваться данным предложением нельзя.

Стоит отметить, что повторная процедура рефинансирования не позволяет получить налоговый вычет во второй раз.Таким образом, получить дополнительные субсидии от государства не получится.

Что дает повторное рефинансирование?

Основным преимуществом повторного рефинансирования является создание более выгодных кредитных условий для клиентов, позволяющих без особых проблем рассчитаться с финансовой организацией. Повторная процедура предполагает снижение процентной ставки и уменьшение ежемесячного платежа, а также сроков кредитования. Всё это позволяет уменьшить переплаты и облегчить нагрузку на бюджет.

В каких случаях стоит прибегать к рефинансированию?

Многие эксперты считают, что рассматривать программу рефинансирования стоит лишь в следующих случаях:

- Клиента не устраивают условия договора, а также техническое обслуживание банка;

- Процентная ставка по кредиту слишком высока по сравнению с предложениями других финансовых организаций;

- Достаточно большой размер ежемесячного платежа.

Перед оформлением процедуры необходимо тщательно изучить условия финансовых организаций и выбрать наиболее оптимальный вариант.

Когда не стоит обращаться за перекредитованием?

Прежде чем решиться на рефинансирование ипотеки, необходимо тщательно изучить условия разных банков. Всё дело в том, что в некоторых случаях перекредитование может стать причиной значительной переплаты — базовая ставка по новому займу может быть значительно выше. Также не следует рефинансировать кредит, если платежеспособность клиента находится на невысоком уровне — риск отказа в оформления в данном случае достаточно высок.

Интересные предложения

Альфа-Банк

Семейная ипотека

4.25 796 отзывов

Ставка

от 5,5%

до 12 млн ₽

Первоначальный взнос

от 15%

Реклама АО «Альфа-Банк»

Альфа-Банк

Вторичное жилье

4.25 796 отзывов

Ставка

от 11,89%

до 70 млн ₽

Первоначальный взнос

от 15%

Реклама АО «Альфа-Банк»

Альфа-Банк

Новостройка

4. 25 796 отзывов

25 796 отзывов

Ставка

от 11,89%

до 70 млн ₽

Первоначальный взнос

от 15%

Реклама АО «Альфа-Банк»

Альфа-Банк

Для IT-специалистов

4.25 796 отзывов

Ставка

до 18 млн ₽

Первоначальный взнос

от 15%

Реклама АО «Альфа-Банк»

Сравни.ру

Банки

Ипотека

Путеводитель

Сколько раз можно рефинансировать ипотеку?

Сколько времени нужно, чтобы рефинансировать дом?

Сравните ставки рефинансирования сегодня

Как LendingTree получает оплату?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 20 апреля 2022 г.

Примечание редактора: Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Обычно рефинансирование ипотечного кредита занимает около шести недель, хотя существуют упрощенные варианты рефинансирования, которые могут быть завершены быстрее. Понимание факторов, которые могут ускорить или замедлить процесс рефинансирования, может дать вам больше контроля над тем, сколько времени потребуется для рефинансирования вашего дома.

Сколько времени занимает рефинансирование?

Среднее время закрытия ссуды на рефинансирование составляет 45 дней, согласно данным отчета ICE Mortgage Technology о выдаче кредитов за декабрь 2021 года — самого последнего доступного отчета. Кредиты на рефинансирование, поддерживаемые Федеральной жилищной администрацией (FHA) или Министерством по делам ветеранов США (VA), занимают больше времени, чем обычные кредиты. Вот сколько времени ушло на рефинансирование дома по кредитной программе:

| Обычный | 44 |

| FHA | 53 |

| 49 |

Факторы, влияющие на продолжительность рефинансирования

У вас есть некоторый контроль над определенными аспектами того, как быстро закрывается ваше рефинансирование. Знание этих факторов может помочь вам быстрее сесть за стол закрытия или предотвратить ненужные задержки.

Знание этих факторов может помочь вам быстрее сесть за стол закрытия или предотвратить ненужные задержки.

Способы сократить время рефинансирования

Вы можете ускорить процесс рефинансирования, если:

Ваш кредитор предлагает электронную проверку доходов и имущества . Если вы работаете на крупного работодателя и работаете в национальном банке, ваш кредитор может иметь возможность электронной проверки как вашего дохода, так и баланса активов. Это предотвратит задержки в последнюю минуту для обновленных выписок или платежных квитанций перед закрытием.

Вы имеете право на отказ от оценки . Fannie Mae и Freddie Mac предлагают варианты отказа от оценки, если у вас достаточно капитала и вы рефинансируете, чтобы уменьшить ежемесячный платеж без использования дополнительного капитала.

Вы имеете право на упрощенный рефинансированный кредит, поддерживаемый государством . Если у вас в настоящее время есть ссуда FHA, VA или USDA, вы можете иметь право на получение упрощенной линии FHA, упрощенной линии USDA или ссуды рефинансирования со снижением процентной ставки VA (IRRRL). Дополнительный бонус: эти программы обычно не требуют оценки или документации о доходах.

Дополнительный бонус: эти программы обычно не требуют оценки или документации о доходах.

У вас есть готовые финансовые документы . В дополнение к тем же платежным квитанциям, формам W-2 и банковским выпискам, которые вы предоставили при покупке дома, обязательно найдите свои закрывающие документы и текущую ипотечную выписку по жилищному кредиту, который вы выплачиваете.

Вы не передумаете, почему хотите рефинансировать . Если вы вдруг решите воспользоваться собственным капиталом на полпути к рефинансированию со ставкой и сроком, вашему кредитору придется пересмотреть ваше одобрение и, скорее всего, заказать оценку. Знайте точно, какова ваша финансовая цель, прежде чем подавать заявку на рефинансирование.

Задержки рефинансирования вне вашего контроля

Ваше рефинансирование может занять больше времени, если:

Ваш дом оценивается меньше, чем вы ожидали . Отношение вашего кредита к стоимости (LTV) является мерой того, какую часть стоимости вашего дома вы занимаете, и оказывает большое влияние на процентную ставку, которую вы указываете. Если ваша оценка окажется ниже ожидаемой, ваши расходы на закрытие и процентная ставка также могут возрасти. Однако спросите своего кредитора о шагах, которые вы можете предпринять, чтобы оспорить стоимость.

Если ваша оценка окажется ниже ожидаемой, ваши расходы на закрытие и процентная ставка также могут возрасти. Однако спросите своего кредитора о шагах, которые вы можете предпринять, чтобы оспорить стоимость.

У вашего кредитора накопилась задолженность по запросам на рефинансирование . Это часто происходит, когда ставки внезапно падают, поскольку домовладельцы перегружают кредиторов новыми запросами на блокировку ставки рефинансирования.

Как рефинансировать дом?

Как только вы решите, почему вы хотите рефинансировать, вы готовы начать процесс рефинансирования. Вам предстоит сделать пять основных шагов.

- Найдите лучшее предложение . Используйте инструмент сравнения ставок рефинансирования или соберите оценки кредита как минимум от трех-пяти кредиторов. Одно предостережение: процентные ставки меняются ежедневно, поэтому убедитесь, что вы собираете все свои котировки в один и тот же день, чтобы сравнивать яблоки с яблоками.

- Заполнить заявку на кредит . Чем точнее вы подадите заявку, тем меньше вероятность задержек в процессе рефинансирования.

- Быстро предоставить документы . Следите за звонками, электронными письмами или текстовыми сообщениями от вашего кредитного специалиста или кредитного процессора, чтобы избежать задержек с финансовыми документами.

- Запланируйте оценочную инспекцию как можно скорее . Если ваше рефинансирование требует оценки, убедитесь, что ваш дом убран и приведен в порядок заранее. Чем дольше вы ждете оценки, тем больше времени потребуется для рефинансирования вашего дома.

- Планируйте свое закрытие заранее . Решите, хотите ли вы включить свои расходы на закрытие в свой кредит или оплатить их из своего кармана, прежде чем заполнять заявку на кредит. Изменения суммы кредита или программы в последнюю минуту могут привести к дополнительным дням или двум ожиданиям, пока кредитор пересматривает цифры.

Часто задаваемые вопросы

Сколько времени занимает подписание документов о рефинансировании?

Некоторые кредиторы предлагают варианты электронного закрытия, которые могут занять несколько минут. Тем не менее, лучше всего выделить час или около того, чтобы просмотреть документы и задать любые вопросы.

Сколько времени занимает финансирование после закрытия рефинансирования?

Если вы рефинансируете свой основной дом, ваш кредит будет профинансирован после окончания трехдневного «периода отмены». Федеральный закон требует, чтобы кредиторы предоставили вам три дополнительных рабочих дня после подписания для отмены. Как только этот период заканчивается, ваш кредит рефинансирования финансируется. Для второго дома или рефинансирования инвестиционной собственности не существует периода расторжения договора.

Какой кредитный рейтинг необходим для рефинансирования дома?

Хотя кредитная программа FHA позволяет вам рефинансировать с кредитным рейтингом от 500, большинство заемщиков, которые закрыли рефинансирование ипотечного кредита в течение последнего месяца 2021 года, имели рейтинг FICO 750 или выше. В приведенной ниже таблице показан процент от общего числа кредитов на рефинансирование, закрытых в декабре 2021 года, в зависимости от диапазона кредитных рейтингов.

В приведенной ниже таблице показан процент от общего числа кредитов на рефинансирование, закрытых в декабре 2021 года, в зависимости от диапазона кредитных рейтингов.

*На основе данных ICE Mortg Отчет Age Technology о происхождении Insights за декабрь 2021 г. .

Поделиться статьей

Текущие ставки рефинансирования

Годовые от

- 30 лет. Зафиксированный 6,25%

- 15 лет.

Зафиксированный

5,57%

Зафиксированный

5,57% - 5/1 рука 7,39%

Расчет платежа

Раскрытие информации в рекламе Применяются положения и условия. NMLS#1136

Сколько времени занимает рефинансирование дома? – Forbes Advisor

Примечание редактора: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Если вы хотите снизить процентную ставку по ипотечному кредиту, пока ставки относительно низкие, необходимо учитывать ряд факторов, прежде чем приступать к процессу, особенно понимая, сколько времени это может занять.

Процесс одобрения рефинансирования ипотечного кредита иногда может занимать столько же времени, сколько получение нового ипотечного кредита. На обработку ваших документов и проверку цифр андеррайтерами может уйти от нескольких недель до месяца.

Ниже приведены сведения о том, что влечет за собой процесс рефинансирования, и о том, как сделать его максимально гладким.

Сколько времени занимает рефинансирование?

Рефинансирование может занять от 45 до 60 дней в зависимости от нескольких факторов, включая тип кредита. Например, на сроки может повлиять то, является ли это ипотекой, поддерживаемой государством, например, от Федерального жилищного управления (FHA) или Управления по делам ветеранов (VA), что может занять больше времени, чем обычный кредит. Это также может быть более сложным, если у вас есть ссуда под залог дома или кредитная линия (HELOC) вместе с обычной ипотекой, и вам нужно обернуть их в новую ссуду.

Во время пандемии Covid-19 рефинансирование часто занимало больше времени, в основном из-за спешки с получением новых ипотечных кредитов или рефинансирования в период низких процентных ставок.

Подача заявки на рефинансирование

Рефинансирование существующей ипотеки аналогично процессу получения ипотеки на покупку нового дома.

Во-первых, вам нужно найти лучшую процентную ставку и самые низкие затраты на закрытие. Иногда кредитор, который первоначально дал вам ипотеку, предложит более выгодную сделку по рефинансированию, чтобы сохранить ваш бизнес. Но это не всегда так, поэтому важно ходить по магазинам.

Сравните, что предлагают различные кредиторы, прежде чем принять окончательное решение или заполнить заявку, которая вызовет жесткую проверку кредитоспособности. Если вы знаете некоторые основные детали, такие как остаток по вашему существующему ипотечному кредиту, доход и кредитный рейтинг, кредитор может дать вам приблизительную оценку того, какой будет ваша ставка для рефинансирования ипотеки, не затрагивая вашу кредитную историю.

В настоящее время большинство кредиторов упростили подачу заявки через Интернет и проводят большую часть процесса подачи заявки через портал. Но имейте в виду, что по мере того, как вы проходите формальный процесс подачи заявки, кредитор потребует документальных доказательств, таких как ваш доход и остаток по ипотеке. 9Калькулятор рефинансирования ипотеки это один из самых важных факторов в определении вашей процентной ставки. Например, если вы можете снизить процентную ставку на один пункт, вы можете сэкономить тысячи в течение срока действия кредита и сделать ежемесячные платежи более доступными.

9Калькулятор рефинансирования ипотеки это один из самых важных факторов в определении вашей процентной ставки. Например, если вы можете снизить процентную ставку на один пункт, вы можете сэкономить тысячи в течение срока действия кредита и сделать ежемесячные платежи более доступными.

Проверьте свой кредитный рейтинг и сообщите, чтобы убедиться, что все верно или нуждается в улучшении. Ваш кредитный отчет оказывает прямое влияние на ваш кредитный рейтинг, поэтому вы должны убедиться, что в нем нет ошибок, которые могут сорвать ваше рефинансирование.

Любые пропущенные или неточные платежи могут повредить вашему счету, поскольку ваша история платежей составляет 35% вашего кредитного рейтинга FICO, и ипотечные кредиторы обычно используют этот балл для определения вашей процентной ставки.

Если вы обнаружите ошибки в своем кредитном отчете, немедленно оспорьте их, и ваш кредитный рейтинг может немедленно улучшиться, как только он будет удален из вашего кредитного отчета. Время, необходимое для очистки вашего отчета, варьируется.

Время, необходимое для очистки вашего отчета, варьируется.

2. Пересмотрите свои финансы

Рефинансирование может обойтись вам в тысячи долларов в виде закрытия расходов, поэтому рекомендуется убедиться, что вы можете справиться с этими расходами. Например, вам, вероятно, придется заплатить несколько сотен долларов за оценку, а такие расходы, как комиссия кредитора за андеррайтинг и страхование правового титула, могут составить более 1000 долларов.

Найдите самые низкие комиссионные и лучшую процентную ставку, чтобы заранее сэкономить деньги.

3. Подготовьте документацию

Документы, необходимые для рефинансирования, очень похожи на те, которые вы подавали для первоначального ипотечного кредита. Это должно облегчить подготовку документов перед подачей заявки и отправить их как можно скорее, как только кредитор запросит их.

Вы можете узнать полный список необходимых документов при подаче заявления или вскоре после него. Но налоговые формы и квитанции о зарплате обычно требуются сразу. Вам также может потребоваться предоставить отчеты по налогу на имущество и контактную информацию работодателя, а также справочную информацию об ассоциации вашего домовладельца (ТСЖ).

Вам также может потребоваться предоставить отчеты по налогу на имущество и контактную информацию работодателя, а также справочную информацию об ассоциации вашего домовладельца (ТСЖ).

4. Подготовьте свой дом к оценке

Вы захотите предоставить наилучшую возможную оценку стоимости вашего имущества на момент подачи заявки, основанную на вашей предыдущей оценке, сайтах онлайн-оценки и оценке, проведенной реальным маклер по недвижимости, если возможно.

После того, как вы подадите заявку на рефинансирование, вам нужно будет подготовить свой дом к оценке, которая определит, верна ли ваша оценка. Если вы задержите оценку, это отодвинет завершение вашего андеррайтинга и закрытие рефинансирования.

Будьте готовы запланировать визит оценщика как можно скорее. Это может помочь предоставить оценщику список обновлений, сделанных в доме, которые могут повлиять на стоимость.

Обязательно приведите свой дом в порядок внутри и снаружи, потому что привлекательность дома может повлиять на его стоимость. Сделать необходимый ремонт, чтобы оценщик не заметил прохудившуюся крышу или подвал; разбитый унитаз или окна; или рябая подъездная дорожка. Кроме того, уберите беспорядок во дворе и в доме.

Сделать необходимый ремонт, чтобы оценщик не заметил прохудившуюся крышу или подвал; разбитый унитаз или окна; или рябая подъездная дорожка. Кроме того, уберите беспорядок во дворе и в доме.

Что может задержать рефинансирование?

Существует множество причин, по которым рефинансирование может быть отложено, в том числе:

- Узкие места кредитора. Когда процентные ставки по ипотечным кредитам низкие, спрос на кредиты и рефинансирование выше. Это может перегрузить кредитную команду. Даже если вы все сделаете правильно как заявитель, ваш кредит может быть задержан, потому что компания не может обработать вашу заявку достаточно быстро.

- Вопросы оценки. Если визит оценщика откладывается на несколько дней или недель из-за проблем с расписанием, это может отодвинуть весь процесс. Кроме того, если вы получите быструю оценку, но стоимость от оценщика меньше, чем вам нужно для кредита, это может поставить под угрозу сам кредит.

Вы также можете обратиться за другой оценкой.

Вы также можете обратиться за другой оценкой. - Задержки с оформлением документов. Вы несете ответственность за выполнение требований кредитора по оформлению документов. Если вы пропустите сроки, это может задержать андеррайтинг и, как следствие, закрытие. Наиболее вероятные документы, которыми вам нужно будет поделиться, — это квитанции о выплате двух последних зарплат, две последние налоговые декларации, последние банковские выписки за последние два месяца и подтверждение страховки домовладельца.

- Финансовые или кредитные осложнения. Уровень вашего дохода и кредитная история должны быть неизменно высокими на протяжении всего процесса рефинансирования. Если у вас недавнее падение дохода; получить больше кредита в процессе, что снижает ваш балл; или у вас есть проблемы, которые отображаются в вашем кредитном отчете — любое из этих событий может вызвать у андеррайтера вопрос, утвердить ли вас и по какой ставке.

- Истечение срока блокировки процентной ставки.

Скорее всего, вы заблокируете процентную ставку в начале процесса подачи заявки, но вам нужно закрыть кредит до истечения срока блокировки. Если вы этого не сделаете, вам нужно будет проверить возможное продление блокировки ставки с кредитором или совершенно новую ставку.

Скорее всего, вы заблокируете процентную ставку в начале процесса подачи заявки, но вам нужно закрыть кредит до истечения срока блокировки. Если вы этого не сделаете, вам нужно будет проверить возможное продление блокировки ставки с кредитором или совершенно новую ставку. - Осложнения с названием. Если титульная компания обнаружит другое право удержания на вашей собственности, помимо текущего ипотечного кредита, вам нужно будет выяснить это, прежде чем рефинансирование может быть осуществлено. Одним из распространенных примеров является HELOC, который домовладельцы часто берут с собой, чтобы оплатить ремонт или другие расходы. Вам нужно будет получить разрешение от кредитора HELOC, прежде чем рефинансировать.

В заключение планируйте заранее

Как и в случае с новой заявкой на ипотеку, рефинансирование лучше планировать на недели или месяцы вперед, чтобы убедиться, что все, что вам нужно, от состояния вашего дома до состояния вашего кредитного отчета . Подготовьте все заранее и знайте, чего ожидать, чтобы процесс рефинансирования проходил быстрее, чем закрытие ипотечного кредита на покупку дома.

Подготовьте все заранее и знайте, чего ожидать, чтобы процесс рефинансирования проходил быстрее, чем закрытие ипотечного кредита на покупку дома.

Лучшие кредиторы по рефинансированию ипотеки 2023 года

Найдите лучших кредиторов по рефинансированию ипотеки для ваших нужд.

Узнать больше

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Боб Мусински писал на различные темы, связанные с финансами, включая личные и деловые кредиты, кредитные карты и личный кредит, для таких изданий, как US News и World Report. Он работал редактором и репортером в нескольких изданиях и международной телеграфной службе. Вы можете следить за ним в твиттере (@bobmusing)

Он работал редактором и репортером в нескольких изданиях и международной телеграфной службе. Вы можете следить за ним в твиттере (@bobmusing)

Рэйчел Витковски — ответственный редактор по ипотеке и кредитам в Forbes Advisor US. Рэйчел из Вашингтона, округ Колумбия, имеет более чем десятилетний опыт освещения финансовых новостей в таких изданиях, как American Banker, The Wall Street Journal и Bankrate. Она получила несколько национальных и государственных наград за раскрытие дискриминации сотрудников в государственном учреждении и за то, как финансовый кризис 2008 года повлиял на банковское дело и иммиграцию Флориды.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Таким образом, получить дополнительные субсидии от государства не получится.

Таким образом, получить дополнительные субсидии от государства не получится.

Зафиксированный

5,57%

Зафиксированный

5,57% Вы также можете обратиться за другой оценкой.

Вы также можете обратиться за другой оценкой. Скорее всего, вы заблокируете процентную ставку в начале процесса подачи заявки, но вам нужно закрыть кредит до истечения срока блокировки. Если вы этого не сделаете, вам нужно будет проверить возможное продление блокировки ставки с кредитором или совершенно новую ставку.

Скорее всего, вы заблокируете процентную ставку в начале процесса подачи заявки, но вам нужно закрыть кредит до истечения срока блокировки. Если вы этого не сделаете, вам нужно будет проверить возможное продление блокировки ставки с кредитором или совершенно новую ставку.