Что такое банковские структурные продукты | 21.07.15

Буквально пару недель назад на вводной встрече по инвестиционным продуктам для новых сотрудников мне был задан вопрос: «Где можно более подробно прочитать про структурные продукты?», рассказывает директор управления инвестиционных продуктов и услуг Газпромбанк Private Banking Лариса Щеглова.Вопрос поставил меня в тупик. Первые структурные продукты появились в США еще в конце 70-х годов прошлого столетия, а к 5 июня текущего года объем выпущенных и зарегистрированных в Комиссии по ценным бумагам в США структур составил $15,275 млрд. При всем при этом мне в голову не пришло ни одного источника, где про структурные продукты написано более или менее подробно.

Первопричиной возникновения рынка структурных продуктов, как за рубежом, так и в России являлась потребность крупных компаний хеджировать различные рыночные риски (валютный риск, риск изменения процентных ставок проч.). По мере его развития, начал появляться другой сегмент рынка: чисто инвестиционный.

Несмотря на такой поздний его «старт» нельзя сказать, что сейчас он сильно отстает от других, но объемы выпусков нот, конечно, не такие большие. Сейчас структурные ноты предлагают практически все крупные управляющие компании и банки. Они находят интересные инвестиционные идеи и подбирают наиболее эффективный тип выплат для их реализации. В рамках разработки продукта компании сотрудничают с крупнейшими мировыми банками, такими как HSBC, BNP Paribas, Goldman Sachs, ING, JPMorgan и другими, которые, исходя из рыночной конъюнктуры, рассчитывают доходность инструмента и являются его эмитентами. В законодательстве РФ нет такого понятия как «структурная нота», при совершении сделки (исходя из присваиваемых международных кодов ISIN и CFI) они трактуются как «ценные бумаги иностранного эмитента», а именно «еврооблигации». Как и еврооблигации, структурные продукты торгуются на внебиржевом рынке.

При этом стоит отметить специфику внебиржевого рынка для нот, так как он отличается от стандартного внебиржевого рынка для еврооблигаций, где торги происходят с участием большого количества инвесторов, совершающих сделки между собой. Покупка и продажа нот на вторичном рынке осуществляются непосредственно с участием эмитента, который в нормальных рыночных условиях должен обеспечивать его наличие. В момент запуска ноты объем эмиссии ноты, как правило, в 1,5-2 раза превышает тот, который будет первоначально выкуплен, поэтому, если позже данную ноту захочет купить еще один инвестор, то это можно реализовать по той цене, которую покажет банк-эмитент. При этом объем покупок на вторичном рынке ограничен первоначальным объемом эмиссии, а сумма покупки, как правило, составляет не менее $100 тысяч. Если инвестор захочет продать ноту, то он так же продаст ее непосредственно эмитенту по цене, им заявленной. Так, видно, что торговля осуществляется не между инвесторами, как на обычном рынке, а непосредственно с эмитентом, который выступает своего рода маркер-мейкером.

Покупка и продажа нот на вторичном рынке осуществляются непосредственно с участием эмитента, который в нормальных рыночных условиях должен обеспечивать его наличие. В момент запуска ноты объем эмиссии ноты, как правило, в 1,5-2 раза превышает тот, который будет первоначально выкуплен, поэтому, если позже данную ноту захочет купить еще один инвестор, то это можно реализовать по той цене, которую покажет банк-эмитент. При этом объем покупок на вторичном рынке ограничен первоначальным объемом эмиссии, а сумма покупки, как правило, составляет не менее $100 тысяч. Если инвестор захочет продать ноту, то он так же продаст ее непосредственно эмитенту по цене, им заявленной. Так, видно, что торговля осуществляется не между инвесторами, как на обычном рынке, а непосредственно с эмитентом, который выступает своего рода маркер-мейкером.

Управляющие компании и банки, предлагающие продукт своим клиентам, по факту являются дистрибьютором ноты, эмитируемой зарубежным банком. Установить такого рода партнерские отношения с зарубежным банком весьма сложно, именно поэтому небольшим компаниям доступ к рынку структурных продуктов закрыт. Как бы то ни было, при покупке структурного продукта инвестор должен понимать, что принимает на себя риск невыполнения обязательств, как со стороны зарубежного банка, так и со стороны российской компании.

Как бы то ни было, при покупке структурного продукта инвестор должен понимать, что принимает на себя риск невыполнения обязательств, как со стороны зарубежного банка, так и со стороны российской компании.

На рынке есть инвесторы, которые предпочитают покупать наборы опционов, фьючерсов, облигаций и прочее с целью создания структурного продукта самостоятельно, но этот вариант подходит только для тех, кто очень хорошо разбирается в фондовом рынке. Во всех остальных случаях цена ошибки может быть слишком высока, особенно учитывая многообразие существующих продуктов, и как сложно они могут быть структурированы.

Структурный продукт и в России и за рубежом считается очень индивидуализированным видом инвестиций, который позволяет максимально эффективно реализовать ту или иную инвестиционную идею. Поэтому структурных продуктов существует огромное многообразие: с различными сроками до погашения, базовыми активами (акции, валюта, процентные ставки, товарные рынки и др. ), параметрами выплат и др.

), параметрами выплат и др.

Существует несколько типов структурных нот: первые гарантируют возврат вложенных средств, во вторых возврат вложенных средств зависит от рыночной стоимости выбранного(-нных) актива(-ов). Бывают случаи, когда инвесторы ввиду уникальности и необычности механизма их работы воспринимают этот класс инвестиций как безрисковый, что в корне не верно. Даже обсуждая первый тип нот — с защитой капитала — нельзя говорить, что гарантия вложенных средств ни от чего не зависит. Во-первых, клиент всегда берёт на себя риск банка — эмитента ноты. А во-вторых, для получения более привлекательных условий по продукту в ноту с защитой капитала может быть добавлен дополнительный кредитный риск. В России это, как правило, риск крупных системообразующих компаний — Газпром, Роснефть, Газпромбанк и других.

Если в течение срока работы ноты у компании не происходит кредитного события по обязательствам, клиент получает первоначально вложенные средства. Самые консервативные инвесторы предпочитают именно такой тип структурных нот. Второй тип нот, с условной защитой капитала (их так же называют отзывными нотами), выбирают более рисковые инвесторы. В них возврат вложенных средств привязан к рыночному риску — риску неблагоприятного для инвестора изменения стоимости базового актива (в основном это акции). В таких нотах при очень неблагоприятном стечении событий клиент рискует потерять до 100% вложенных средств, поэтому и потенциальная доходность по ним намного выше.

Самые консервативные инвесторы предпочитают именно такой тип структурных нот. Второй тип нот, с условной защитой капитала (их так же называют отзывными нотами), выбирают более рисковые инвесторы. В них возврат вложенных средств привязан к рыночному риску — риску неблагоприятного для инвестора изменения стоимости базового актива (в основном это акции). В таких нотах при очень неблагоприятном стечении событий клиент рискует потерять до 100% вложенных средств, поэтому и потенциальная доходность по ним намного выше.

Более высокая доходность особенно актуальна для российских инвесторов. Мы живем в условиях высоких процентных ставок, в то время как остальной мир соглашается и на отрицательную реальную доходность: двузначные ставки по рублевым депозитам, ставки по долларам не так давно доходили почти до 7% годовых, еще большая (и не редко двузначная) доходность по облигациям и еврооблигациям. Инвестор, имеющий возможность получить высокий доход по достаточно низко рискованным активам, согласится «отказаться» от него в пользу инструмента с чуть большим риском, только если доходность по нему в 1,5-2 раза выше.

Как уже было сказано ранее, далеко не все инвестиционные компании имеют возможность предлагать структурные продукты своим клиентам, но подход к инвестированию средств клиентов среди тех, которые это могут зачастую очень отличается. Основное отличие заключается в подходе к «продажам»: продать инвестиционную идею или доходность. Если мы говорим об инвестиционной идее, то она не всегда будет иметь очень высокую потенциальную доходность, но всегда (по мнению компании) высокую вероятность реализации.

Естественно, продать высокую доходность клиенту, который не сильно разбирается в рынке, но хочет приумножить вложенные средства, намного проще, чем более низкую доходность. Высокая потенциальная доходность в отзывных нотах (на которые приходится львиная доля рынка) достигается за счёт добавления в список базовых активов очень волатильных (сильно рисковых) акций. Конечно же, в определенных рыночных условиях волатильные акции могут быть хорошей инвестиционной идеей, но в таком случае только одно из нескольких предложений компании будут высокодоходными (более 20% годовых в долларах). Если же вся продуктовая линейка компании состоит из продуктов с такой доходностью, то я бы рекомендовала инвестору, как минимум, узнать за счёт чего (какой или каких акций) такая доходность достигается, и какое инвестиционное обоснование для покупки данной ноты компания может предоставить.

Инвестор, желающий купить структурный продукт, должен быть готов инвестировать от $500 тысяч (или эквивалент в другой валюте), что связано с требованиями банков-эмитентов по минимальным суммам для запуска. Если клиент имеет дело с УК, то он должен быть готов платить от 1% годовых от вложенных средств в качестве комиссии за управление. Некоторые УК взимают комиссию за успех от 10% до 20% от суммы.

Клиенты Private Banking Газпромбанка имеют возможность купить ноту не только на платформе управляющей компании Газпромбанка, но так же и с использованием своего брокерского счета, открытого в банке. Покупая ноту, клиент платит стандартную брокерскую комиссию от 0,17% от суммы сделки и ниже в зависимости от размера инвестиций. При этом инвестор не платит комиссию за управление и комиссию за успех. Более того, мы работаем с эмитентом, одобренный всеми департаментами банка, который готов осуществлять первоначальный запуск от $200-300 тысяч.

Целью Private Banking Газпромбанка при работе со структурными продуктам помимо предоставления качественных инвестиционных решений является еще и снижение затрат клиента при покупке, наравне с предоставлением возможности клиенту составлять максимально диверсифицированные портфели за счет снижения минимальных сумм для инвестирования.

В заключение хочется сказать, что структурные ноты продолжают оставаться достаточно уникальным продуктом для российских инвесторов, при этом все больше и больше компаний предлагают этот продукт. Мы все еще сильно уступаем зарубежным коллегам по объемам торгов, но никак не уступаем по разнообразию предлагаемых идеи и возможностей для их реализации. Опытные инвестиционные управляющие считают, что будущее финансового рынка именно за структурными продуктами.

Лариса Щеглова, директор управления инвестиционных продуктов и услуг Газпромбанк Private Banking

Риск под контролем или как работают структурные инвестиции — Офтоп на vc.ru

Инвестиции — это всегда риск. Самый крутой профессионал может просчитаться, чего-то не учесть, нарваться на форс-мажор. Начинающему инвестору вообще сложно разобраться во множестве финансовых деталей, и от этого во много раз страшнее. Но риск можно сделать управляемым, и инструменты для этого давно придуманы. Это как зеленая трасса для горнолыжников: слегка упасть, конечно, можно, но всерьез разбиться — вряд ли.

Это как зеленая трасса для горнолыжников: слегка упасть, конечно, можно, но всерьез разбиться — вряд ли.

Один из таких инструментов — структурные (или структурированные) продукты, которые защищают вложенный капитал и не позволяют новичку потерять все. Отношение к ним очень настороженное — видимо, потому, что люди не понимают, как это работает. Попробую помочь разобраться и понять, что инвестировать в структурные продукты выгодно и не страшно.

Победить страх

Финансовая успешность в современном мире уже стала одной из базовых потребностей, с которой большинство людей ассоциируют понятия комфорта, безопасности, развития. Но чтобы удовлетворить эту потребность, недостаточно просто получать достойную зарплату, бонусы, наследство, наконец. Нужно еще уметь сберегать и приумножать капитал — то есть инвестировать. А с этим навыком у нас в России пока все очень печально.

Но чтобы удовлетворить эту потребность, недостаточно просто получать достойную зарплату, бонусы, наследство, наконец. Нужно еще уметь сберегать и приумножать капитал — то есть инвестировать. А с этим навыком у нас в России пока все очень печально.

О необходимости приумножать капитал вселенная напоминает нам ежедневно — то повышением пенсионного возраста, то инфляцией, то ростом цен. Мы бы и рады начать инвестировать, и даже определенные суммы на это готовы выделить, но мешает страх. Что там с этими акциями происходит, почему они то растут, то падают? Как за новостями компаний уследить? Что еще за теханализ, какой технарь его делает? Да я же потеряю все свои 100 тыс., которые год копил!

Я понимаю, что терять всегда страшно. Но разве, вообще отказавшись от инвестиций, вы ничего не теряете? Мы в Fins. money специально проводили исследование на эту тему и выяснили, что москвич со средней зарплатой 60 тыс. в месяц, став консервативным инвестором и не особенно рискуя, за 10 лет мог бы заработать себе на двухлетние каникулы. Согласитесь, упущенная выгода получается гораздо больше, чем 100 тыс., которые вы боитесь потерять на фондовом рынке.

money специально проводили исследование на эту тему и выяснили, что москвич со средней зарплатой 60 тыс. в месяц, став консервативным инвестором и не особенно рискуя, за 10 лет мог бы заработать себе на двухлетние каникулы. Согласитесь, упущенная выгода получается гораздо больше, чем 100 тыс., которые вы боитесь потерять на фондовом рынке.

О необходимости приумножать капитал вселенная напоминает нам ежедневно — то повышением пенсионного возраста, то инфляцией, то ростом цен.

Получается, что начинать инвестировать все-таки стоит. Только делать это надо с умом, не покупаясь на рекламу сомнительных активов с бешеной прибылью. И помнить при этом, что консервативные продукты — это не только банковские депозиты. Структурные продукты с защитой капитала тоже можно отнести к консервативным, они позволяют новичку вполне безопасно заглянуть на непонятный и пугающий фондовый рынок.

Структурные продукты — что это и как в них инвестировать 2019

Для чего нужны инвестиции нам, обычным гражданам? Разумеется, чтобы получить прибыль. Однако любому известно: вкладывая деньги во что-либо, можно их не только приумножить, но и вовсе потерять. И тот, кто хоть как-то касался вопросов инвестирования, знает: чтобы обезопасить свои капиталы, их не стоит вкладывать только в один актив. Предлагаю поговорить сегодня о структурных продуктах — инструментах, позволяющих снизить риски путем распределения инвестиций между разными активами.

Понятие и принцип работы структурных продуктов

Структурированные продукты — это готовый инвестиционный набор, состоящий из нескольких активов, который формируется по принципу диверсификации: большая часть средств направляется в активы с фиксированной доходностью, но меньшим уровнем риска, а меньшая — в более прибыльные, но при этом и более рискованные инструменты. Активы с большей надежностью в таком портфеле называются защитной частью. В их качестве могут использоваться:

- банковские вклады;

- облигации;

- опционы;

- драгметаллы.

В качестве более доходных активов выступают:

- акции;

- валюта;

- опционы и фьючерсы;

- паи инвестиционных фондов и пр.

Наиболее распространенные сочетания активов в структурном продукте выглядят так:

- депозит в банке + акции;

- акции крупных компаний + акции новых на рынке организаций;

- облигации + опционы;

- акции + облигации + банковский вклад.

Пропорция инструментов в портфеле формируется, как правило, таким образом, чтобы подстраховать вкладчика от возможных убытков. Прибыль от инструментов с низким уровнем риска должна компенсировать возможные убытки от менее защищенных активов.

Выбор структурного продукта основан на готовности инвестора к рискам. Здесь возможны четыре варианта:

- Все инвестиции направляются на безрисковые активы, а прибыль от них — в рисковые.

- На более доходные активы отводится часть средств, превышающая доход от более защищенных.

- В рискованные инструменты вкладывается часть прибыли, являющаяся гарантированной.

- Все средства направляются на приобретение высокорисковых, но прибыльных при благоприятном исходе активов.

С учетом предпочтений инвестора выбирается стратегия формирования портфеля.

Доходность от структурированного продукта определяется коэффициентом участия каждого актива в составе портфеля. Чем больше значение коэффициента, тем выше прибыль и, разумеется, риск.

Как и любой вид инвестиций, структурный продукт рассчитан на определенный срок, который может варьировать от месяца до 5 лет и больше. Причем даже краткосрочные продукты, как правило, имеют доходность выше, чем депозиты и облигации. Важной особенностью является то, что свои деньги вкладчик вправе забрать и раньше срока окончания инвестирования, но при этом результат ему никто гарантировать не может. Есть отдельные продукты (auto call ноты), которые подлежат досрочному исполнению, а также их можно реализовать на вторичном рынке.

Немаловажным выступает юридическое оформление структурированного продукта, и на него следует обращать особое внимание при покупке. Инвестору важно понимать, кто выступает второй стороной контракта, каковы взаимные права и обязанности, как будет рассчитываться его доход, каковы риски и предоставляемые гарантии. При недостатке опыта работы с подобными документами лучше обратиться к независимому финансовому консультанту.

Кто выпускает структурные инвестиционные продукты

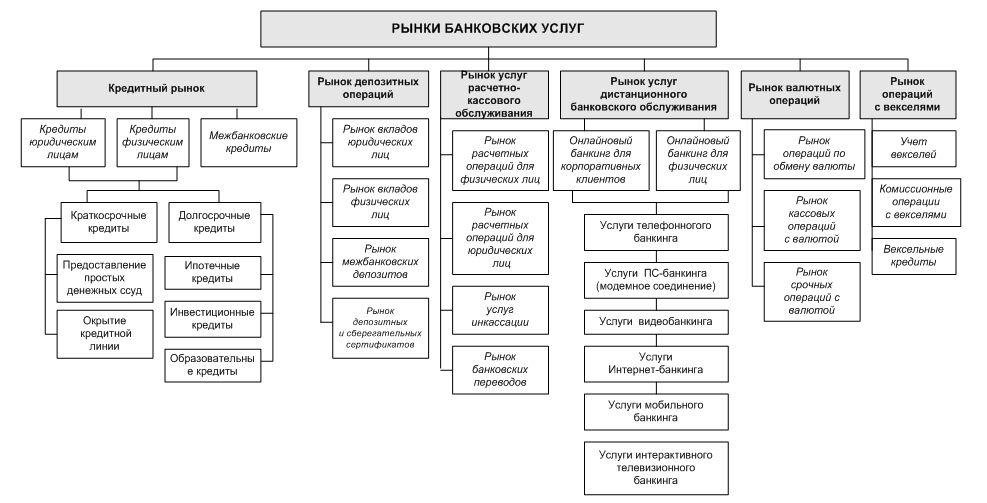

Финансовых компаний, предлагающих готовые инвестиционные портфели, на отечественном рынке всего три вида:

- Банки

- Управляющие компании

- Дилинговые центры

Наименее рискованными в этой тройке являются банки, на втором месте стоят управляющие компании, а повышенным уровнем риска характеризуются продукты, соответственно, дилинговых центров.

Банки предлагают более защищенные портфели, но в то же время доходность их невысока — немногим больше, чем обычный вклад. Условия УК более привлекательны, но и гарантий здесь меньше. Приобретая продукты в УК, инвестору следует внимательно проанализировать все предлагаемые варианты: здесь есть как более консервативные, так и более рискованные. В состав портфельных инвестиций дилинговых центров защитная часть не входит в принципе, инвестиции распределяются между рисковыми инструментами.

Виды структурных продуктов

Все существующие на российском рынке предложения в части готовых инвестиционных портфелей можно объединить в две группы:

- Безрисковые, с гарантией возврата всей суммы начального капитала. То есть по истечении срока инвестирования вкладчик может не получить прибыли, но при этом он вернет назад все вложенные деньги (за минусом инфляции).

- С ограниченным риском. В этом случае инвестор может получить солидный доход либо же потерять чать капитала. Инструменты в составе портфеля делятся на части, как было описано выше, чтобы максимально компенсировать возможные потери.

Отдельно следует сказать о таком продукте, как структурные ноты. Они имеют ряд отличий от всех остальных предложений:

- Высокий порог входа.

- Преимущественно банковский сектор предложения.

- Наличие возможности покупать и продавать их на биржевом рынке, не дожидаясь срока исполнения.

Преимущества и недостатки структурных продуктов

Специфика структурных продуктов заключается в том, что в них сочетаются активы, имеющие свои особенности обращения на рынке. Стратегии формирования готового портфеля позволяют объединить достоинства нескольких активов, что и обуславливает наличие существенных преимуществ.

- Возможность управлять рисками. Идея диверсификации, лежащая в основе продуктов, позволяет страховать вложения инвестора в одни активы за счет стабильности других. Здесь всегда можно регулировать уровень убытка.

- Подходят для тех, кто не имеет большого опыта инвестирования и анализа рынка. Это не что иное, как пассивные инвестиции, где вкладчику не нужно затрачивать свое время и силы для формирования портфеля и контроля над ним. Все предложения разрабатываются специалистами, достаточно просто указать им уровень риска, приемлемый для инвестора.

- Возможность приобретать активы, не доступные на рынке в чистом виде.

- Гарантия доходности, которая достигается посредством коэффициента участия рисковой части портфеля.

- Предоставляемые гарантии. По окончании срока инвестирования держатель портфеля в любом случае получит деньги. Даже если прибыли не будет, первоначальный капитал вернется всегда.

- Различные сроки капиталовложений, которые инвестор выбирает на свое усмотрение.

Как и любому финансовому инструменту, готовым инвестиционным продуктам присущи и определенные недостатки. К ним можно отнести:

- Высокий порог входа. Как правило, все предложения требуют немалых первоначальных вложений и доступны далеко не для всех.

- Иногда структурный продукт проигрывает тому же банковскому депозиту — в случае, если он не приносит совсем никакой прибыли.

- Приобретая продукт, инвестор подписывается под обязанностью оплачивать услугу по управлению портфелем независимо от полученного финансового результата.

- Структурные продукты не попадают под действие закона о страховании, и их приобретателям не предоставляется никаких государственных гарантий. В случае банкротства организации, выпустившей продукт, вкладчик попросту потеряет свои деньги.

- Инвестор не получает права собственности на те активы, которые входят в состав портфеля.

Ознакомиться с тематическим видео можно по ссылке:

Заключение

- Структурированные инвестиционные продукты — сложный, но весьма понятный инструмент, принцип работы которого основан на диверсификации риска. Этот принцип обеспечивает защиту капитала инвестора от возможных убытков.

- В качестве активов, используемых в составе готового портфеля, применяются депозиты, облигации, акции, опционы и другие активы, каждый из которых характеризуется своим уровнем риска. Поэтому подбирая структурный продукт, инвестору необходимо определиться, в первую очередь, с тем, на какой уровень риска он готов пойти. И в зависимости от этого выбирать стратегию формирования продукта в части соотношения рисковых и безрисковых инструментов.

- Приобретая структурное предложение даже у надежного банка или брокера, следует тщательно ознакомиться со всеми предлагаемыми условиями и гарантиями. Ведь визируя контракт, инвестор подписывается под формулой своих прибылей и убытков.

- Любой структурный продукт можно сформировать самостоятельно, приобретая соответствующие инструменты. У такого способа есть свои плюсы и минусы. Достоинством такого портфеля будет отсутствие сроков исполнения, платы за управление активами, скрытых комиссий за коэффициент участия. А недостатком выступает то, что необходимо обладать достаточным уровнем знаний и навыков, чтобы анализировать рынок, управлять распределением инвестиций и осуществлять контроль над ними.

Структурированные ноты

Структурированные ноты

Валютная доходность. Инструмент, предназначенный для квалифицированных инвесторов.

Порог входа: от 50 000 долларов США или евро

Ожидаемая доходность: 8-10% годовых в валюте

КИТ Финанс Брокер – обладатель SRP Awards в номинациях «Лучшие показатели доходности структурированных продуктов в России» (2018, 2019), «Лучший российский дистрибьютор структурированных продуктов» (2018, 2019) и «Лучшие показатели доходности структурированных продуктов в Европе» (2019) по версии Euromoney Institutional Investor.

О продукте

Барьерные ноты – продукт с настраиваемыми параметрами и фиксированным купоном в валюте. Нота основана на корзине из нескольких базовых активов (например, акции), которые тщательно отбираются нашими специалистами.

Инструмент долгосрочного инвестирования.

Как это работает?

До момента погашения ноты.

Вы получаете купонные выплаты, если соблюдаются условия ноты. Проверка на выполнение заданных условий проводится на регулярной основе. Если в один из таких моментов условия ноты не были соблюдены, то купонный доход «запоминается» и откладывается до момента, пока условия не будут соблюдены. В этом случае клиент получает доход не только за текущий период, но и за прошлые периоды, когда купон не выплачивался.

В момент погашения ноты.

Если цены активов из корзины остались внутри диапазона, ограниченного барьером, то при погашении ноты вы получаете все вложенные средства плюс выплаченные ранее купоны по фиксированной ставке.

Почему барьерные ноты?

Расходы клиента

Рассчитываются в соответствии с условиями тарифов Компании применительно к внебиржевым сделкам с еврооблигациями. Подробную информацию можно найти в разделе Тарифы.Остались вопросы?

Эксперты компании КИТ Финанс Брокер готовы на них ответить. Оставьте заявку на консультацию специалиста.

структурированных продуктов | DBS Private Bank

& nbsp;Что такое структурированные продукты?

Структурированные продукты — это финансовые инструменты, эффективность или стоимость которых связаны с базовым активом, продуктом или индексом. Сюда могут входить рыночные индексы, отдельные или корзины акций, облигаций и товаров, валюты, процентные ставки или их сочетание.

Из-за их огромного разнообразия не существует простого определения или единой формулы для расчета риска и доходности структурированных продуктов.

Как правило, большинство структурированных продуктов включают «опционы», тип производного продукта, который может дать инвесторам право покупать или продавать что-либо по заранее определенной цене (так называемой «страйковой» цене) и дате. И наоборот, он также может включать в себя предоставление инвестору финансовому учреждению права покупать или продавать ему что-либо по заранее определенной цене.

В опционе «колл» держатель опциона имеет право купить базовый актив по определенной цене. В опционе «пут» держатель опциона имеет право продать базовый актив по определенной цене.

& nbsp;Типы структурированных продуктов

В Сингапуре предлагаются две широкие категории структурированных продуктов: структурированные депозиты и структурированные ноты.

| Структурированные депозиты | Структурированные ноты | |

|---|---|---|

Доходность | Доходность может быть фиксированной или переменной, в зависимости от структуры или показателей базового актива. | Помимо фиксированной и / или переменной доходности, может даже иметь место прирост капитала в зависимости от доходности базового актива на момент погашения. И наоборот, инвесторы могут получить меньше своей основной суммы к погашению, если базовый актив работает против них. |

Основная сумма | Инвесторы получат свою полную основную сумму (с учетом кредитного риска эмитента), когда они удерживают структурированный депозит до срока погашения или во время досрочного погашения эмитентом (если применимо). | Инвесторы могут потенциально потерять часть или всю основную сумму, если базовый актив работает против них. Основная сумма также подвержена риску контрагента, поскольку структурированные продукты обычно включают производные финансовые инструменты с контрагентами. |

а. Структурированные депозиты

Обычно они включают облигацию с нулевым купоном и опционную составляющую. Бескупонная облигация не выплачивает купон, но приобретается с дисконтом (например, 80% от стоимости погашения). Оставшаяся стоимость (в данном случае 20%) используется для покупки опциона на базовый актив структурированного депозита.

Вместо предоставления обычного купона, бескупонная облигация может, например, быть куплена по 80% стоимости ее погашения. При наступлении срока погашения он выплатит полную стоимость вложенных денег.

Если структурированный депозит является оптимистичным для акций США, например, упущенный купон может быть использован для покупки опциона колл на индекс S&P 500 — индекс, который отслеживает 500 крупнейших компаний США по рыночной капитализации. Если индекс S&P 500 растет, используется опцион, чтобы «отозвать» или зафиксировать прирост индекса.

Этот принцип может быть применен к покупке опционов на любом рынке или ценной бумаге — отсюда и разнообразие структурированных депозитов.

Некоторые финансовые учреждения-эмитенты могут также хранить поступления от инвестиций в свои резервные депозиты для финансирования выплаты основной суммы при наступлении срока погашения или опционов на покупку базового актива, ценной бумаги или индекса.

Структурированный депозит может использовать различные базовые «базовые объекты», в том числе:

- Корзины акций

- Единые или множественные фондовые индексы и фонды, торгуемые на бирже

- Валюты

- Процентные ставки

Иллюстративный пример индекса -Связанный структурированный депозит:

Если ваш рыночный взгляд на базовый ссылочный объект верен, вы получите повышенную доходность (см. Иллюстрацию выше).Но если ваш рыночный взгляд на базовый актив неверен, вы получите обратно свою основную сумму с нулевой доходностью. Это означает, что вы потеряете проценты, которые в противном случае получили бы по фиксированному депозиту. А досрочное изъятие депозита до даты его погашения может привести к убыткам, если рыночная оценка структурированного депозита меньше основной суммы.

Кроме того, в отличие от срочных вкладов, структурированные вклады не защищены Сингапурской корпорацией страхования вкладов. Следовательно, важно быть уверенным в кредитоспособности учреждения, выпустившего структурированный депозит.

б. Структурированные ноты

В отличие от структурированных депозитов, структурированные ноты не предлагают гарантий по основной сумме (если третья сторона не гарантирует выплату основной суммы в случае дефолта эмитента структурированной ноты).

Поскольку на рынке существует большое разнообразие структурированных нот, простого описания того, как они работают, не существует. Но они обычно включают опционы: эмитент структурированных облигаций либо покупает, либо продает опцион на эталонный актив или ценную бумагу, а инвестор дает эмитенту право размещать ценные бумаги или отзывать ценные бумаги у него / нее.

Структурированные ноты делятся на три большие категории:

- Облигации участия (P-Notes): Их доходность зависит от доходности базового финансового инструмента, такого как акции, процентные ставки, кредитные спреды, рыночные индексы, фиксированная прибыль. инструменты, иностранная валюта или их комбинация. Поскольку P-Notes несут значительные риски, они рекомендуются только для инвесторов с соответствующим аппетитом к риску.

- Примечания по увеличению доходности: Вы можете потенциально получить повышенную доходность, если доходность базового финансового инструмента соответствует вашим ожиданиям.Поскольку облигации с повышением доходности сопряжены со значительными рисками, они рекомендуются только инвесторам с соответствующим аппетитом к риску.

- Облигации с минимальным погашением основной суммы при наступлении срока погашения: Они обеспечивают минимальный доход по вашей основной сумме при условии, что облигации удерживаются до погашения. Вы также можете потенциально получить повышенную доходность и / или участвовать в доходности базового финансового инструмента.

Некоторые конкретные типы структурированных облигаций, предлагаемые в Сингапуре, включают:

& nbsp;Преимущества структурированных продуктов

| | Эмитенты могут адаптировать структурированные продукты к различным финансовым условиям и потребностям инвесторов. |

| | Структурированные продукты предлагают потенциальное повышение доходности, если ваш взгляд на рынок окажется верным и эмитент продукта заслуживает доверия. Структурированный депозит, предусматривающий выплату полной суммы основного долга в конце срока, может быть полезной альтернативой сберегательным счетам, текущим счетам или срочным депозитам. |

| | Некоторые структурированные облигации предлагают цены исполнения — цену, по которой исполняется опцион колл или пут, — которые значительно ниже рыночных цен; например, 90% или 95% страйков.Таким образом, даже если базовые ценные бумаги упадут ниже начальной цены, но выше страйк-цен, инвестор все равно может получить основную сумму плюс согласованный «купон». Если цена акций закрывается по истечении срока погашения выше начальной цены, инвестор получает свою основную сумму плюс купон плюс потенциал роста ссылочного капитала. Если базовый актив представляет собой корзину акций, инвестор получает прибыль от акций с худшими показателями. |

Риски структурированных продуктов

| | Поскольку эффективность структурированного продукта зависит от эффективности базового актива или индекса, неблагоприятные изменения цен могут вызвать потерю капитала. |

| | Как правило, инвесторы не будут иметь доступа к своей основной сумме в течение срока (или срока) структурированного депозита или векселя, не неся при этом некоторый риск потери основной суммы. Для структурированных депозитов основная защита применяется только в том случае, если они удерживаются до погашения. |

| | Если у эмитента структурированного депозита или структурированного продукта произойдет дефолт, инвестор рискует потерять всю свою основную сумму. |

Глоссарий

Ознакомьтесь с терминологией, связанной со структурированными продуктами, здесь

структурированных продуктов — что это такое?

& nbsp;Что такое структурированные продукты?

Структурированные продукты — это финансовые инструменты, эффективность или стоимость которых связаны с базовым активом, продуктом или индексом. Сюда могут входить рыночные индексы, отдельные или корзины акций, облигаций и товаров, валюты, процентные ставки или их сочетание.

Из-за их огромного разнообразия не существует простого определения или единой формулы для расчета риска и доходности структурированных продуктов.

Как правило, большинство структурированных продуктов включают «опционы», тип производного продукта, который может дать инвесторам право покупать или продавать что-либо по заранее определенной цене (так называемой «Начальная цена») и дате. Это также может включать в себя инвестора. предоставление финансовому учреждению права покупать или продавать ему что-либо по заранее определенной цене.

В опционе «колл» держатель опциона имеет право купить базовый актив по определенной цене. В опционе «пут» держатель опциона имеет право продать базовый актив по определенной цене.

Описание структурированных продуктов

& nbsp;Типы структурированных продуктов

В Сингапуре предлагаются две широкие категории структурированных продуктов: структурированные депозиты и структурированные ноты.

| Структурированные депозиты | Структурированные ноты | |

|---|---|---|

Доходность | Доходность может быть фиксированной или переменной, в зависимости от структуры или показателей базового актива. | Помимо фиксированной и / или переменной доходности, может также иметь место прирост капитала в зависимости от доходности базового актива на момент погашения. Однако инвесторы могут получить меньше суммы своей основной суммы к погашению, если базовый актив работает против них. |

Основная сумма | Инвесторы получат свою полную основную сумму (с учетом кредитного риска эмитента), когда они удерживают структурированный депозит до срока погашения или во время досрочного погашения эмитентом (если применимо). | Инвесторы могут потенциально потерять часть или всю свою основную сумму, когда базовый актив работает против них. Принципал также подвержен риску контрагента, поскольку структурированные продукты обычно включают производные финансовые инструменты с контрагентами. |

а. Структурированные депозиты

Обычно они включают облигацию с нулевым купоном и опционную составляющую. Бескупонная облигация не выплачивает купон, но приобретается с дисконтом (например, 80% от стоимости погашения).Оставшаяся стоимость (в данном случае 20%) используется для покупки опциона на базовый актив структурированного депозита. См. Рисунок ниже.

Вместо предоставления обычного купона, бескупонная облигация может, например, быть куплена по 80% стоимости ее погашения. При наступлении срока погашения он выплатит полную стоимость вложенных денег.

Если структурированный депозит является оптимистичным для акций США, например, упущенный купон может быть использован для покупки опциона колл на индекс S&P 500 — индекс, который отслеживает 500 крупнейших компаний США по рыночной капитализации.Если индекс S&P 500 растет, используется опцион, чтобы «отозвать» или зафиксировать прирост индекса.

Этот принцип может быть применен к покупке опционов на любом рынке или любой ценной бумаге, отсюда и разнообразие структурированных депозитов.

Некоторые финансовые учреждения-эмитенты могут также хранить поступления от инвестиций в свои резервные депозиты для финансирования выплаты основной суммы при наступлении срока погашения или опционов на покупку базового актива, ценной бумаги или индекса.

Структурированный депозит может использовать различные базовые «справочные объекты», в том числе:

- Корзины акций

- Единые или множественные фондовые индексы и фонды, торгуемые на бирже

- Валюты

- Процентные ставки

Иллюстративный пример индекса -Связанный структурированный депозит:

Если ваш рыночный взгляд на базовый референсный объект верен, вы получите увеличенный доход (см. Иллюстрацию выше).Но если ваш рыночный взгляд на базовый актив неверен, вы получите обратно свою основную сумму с нулевой доходностью. Это означает, что вы потеряете проценты, которые в противном случае получили бы по фиксированному депозиту. А досрочное изъятие депозита до даты его погашения может привести к убыткам, если рыночная оценка структурированного депозита меньше основной суммы.

Кроме того, в отличие от срочных вкладов, структурированные вклады не защищены Сингапурской корпорацией страхования вкладов. Следовательно, важно быть уверенным в кредитоспособности учреждения, выпустившего структурированный депозит.

б. Структурированные ноты

В отличие от структурированных депозитов, структурированные ноты не предлагают гарантий по основной сумме (если третья сторона не гарантирует выплату основной суммы в случае дефолта эмитента структурированной ноты).

Поскольку на рынке существует большое разнообразие структурированных нот, простого описания того, как они работают, не существует. Но они обычно включают опционы: эмитент структурированных облигаций либо покупает, либо продает опцион на эталонный актив или ценную бумагу, а инвестор дает эмитенту право размещать ценные бумаги или отзывать ценные бумаги у него / нее.

Структурированные ноты делятся на три большие категории:

- Облигации участия (P-Notes): Их доходность зависит от доходности базового финансового инструмента, такого как акции, процентные ставки, кредитные спреды, рыночные индексы, фиксированная прибыль. инструменты, иностранная валюта или их комбинация. Поскольку P-Notes несут значительные риски, они рекомендуются только для инвесторов с соответствующим аппетитом к риску.

- Примечания по увеличению доходности: Вы можете потенциально получить повышенную доходность, если доходность базового финансового инструмента соответствует вашим ожиданиям.Поскольку облигации с повышением доходности сопряжены со значительными рисками, они рекомендуются только инвесторам с соответствующим аппетитом к риску.

- Облигации с минимальным погашением основной суммы при наступлении срока погашения: Они обеспечивают минимальный доход по вашей основной сумме при условии, что облигации удерживаются до погашения. Вы также можете потенциально получить повышенную доходность и / или участвовать в доходности базового финансового инструмента.

Некоторые конкретные типы структурированных облигаций, предлагаемые в Сингапуре, включают:

& nbsp;Преимущества структурированных продуктов

| | Эмитенты могут адаптировать структурированные продукты к различным финансовым условиям и потребностям инвесторов. |

| | Структурированные продукты предлагают потенциальное повышение доходности, если ваш взгляд на рынок окажется верным и эмитент продукта заслуживает доверия. Структурированный депозит, предусматривающий выплату полной суммы основного долга в конце срока, может быть полезной альтернативой сберегательным счетам, текущим счетам или срочным депозитам. |

| | Некоторые структурированные облигации предлагают цены исполнения — цену, по которой исполняется опцион колл или пут, — которые значительно ниже рыночных цен; например, 90% или 95% страйков.Таким образом, даже если базовые ценные бумаги упадут ниже начальной цены, но выше страйк-цен, инвестор все равно может получить основную сумму плюс согласованный «купон». Если цена акций закрывается по истечении срока погашения выше начальной цены, инвестор получает свою основную сумму плюс купон плюс потенциал роста ссылочного капитала. Если базовый актив представляет собой корзину акций, инвестор получает прибыль от акций с худшими показателями. |

Риски структурированных продуктов

| | Поскольку эффективность структурированного продукта зависит от показателей базового актива или индекса, неблагоприятные движения цен могут вызвать потерю капитала. |

| | Как правило, инвесторы не будут иметь доступа к своей основной сумме в течение срока (или срока) структурированного депозита или векселя, не неся при этом некоторый риск потери основной суммы. Для структурированных депозитов основная защита применяется только в том случае, если они удерживаются до погашения. |

| | Если у эмитента структурированного депозита или структурированного продукта произойдет дефолт, инвестор рискует потерять всю свою основную сумму. |

Терминологию, связанную со структурированными продуктами, можно найти в нашем глоссарии.

Заявление об ограничении ответственности в отношении инвестиционных продуктов.

& nbsp;Как подать заявку

Свяжитесь с нами Менеджер по работе с вами свяжется с вами.Структурированные продукты, что это такое и как они работают?

Закрыть панель

BBVA.com

Что вы ищете?Нажмите Enter

Предиктивный поиск

Закрыть панель

Закрыть панель

Закрыть панель

BBVA.com

- Анализ и мнение

- Финтех

- Финансы

- Ответственное банковское дело

- Эконом

- Жизнь и культура

- Инновации

- Наш бренд

- Кейс Cenyt

- Коронавирус

- BBVA Результаты

- Контакт

- Корпоративная информация

- Контакт

- BBVA Финансовая информация

- Финансовый календарь

- Последние новости

- BBVA Подкаст

- Медиа

- Пресс-центр

- Профили обслуживания клиентов в социальных сетях

- Скидки

- BBVA перемычки

- BBVA в мире

- Карьера в BBVA

- Социальные сети

- Обращение председателя

- Обращение генерального директора

- История BBVA

- BBVA в мире

- Основные данные

- Организационная структура

- Стратегия

- Ответственный банкинг Модель

- Корпоративная презентация

- Кодекс поведения

- Налоговая стратегия BBVA

- U.С. Патриотический закон

- FATCA

- Комплексная проверка BBVA

- BBVA в 2019 году

- Доля

- Годовой отчет

- Финансовые отчеты

- Актуальные события

- Выпуски и программы

- О нас

- Контактная информация для прессы

- Биографии

- Фото Директора / Высшее руководство

- Центр загрузок

- Награды

- Цели в области устойчивого развития

- Годовое общее собрание

- COP25

- Наш бренд

- Анализ и мнение

- Данные

- Торговая площадка

- Ciudad BBVA

- Исторический архив BBVA

- Исследования BBVA

- BBVA Labs

- Исследования BBVA

- Открытые инновации

- OpenMind

- Фонд BBVA

- Полный список веб-сайтов

- Обращение председателя

- Обращение генерального директора

- История BBVA

- BBVA в мире

- Основные данные

- Организационная структура

- Стратегия

- Ответственный банкинг Модель

- Корпоративная презентация

- Кодекс поведения

- Налоговая стратегия BBVA

- U.С. Патриотический закон

- FATCA

- Комплексная проверка BBVA

- BBVA в 2019 году

- Доля

- Годовой отчет

- Финансовые отчеты

- Актуальные события

- Выпуски и программы

- О нас

- Контактная информация для прессы

- Биографии

- Фото Директора / Высшее руководство

- Центр загрузок

- Награды

- Цели в области устойчивого развития

- Годовое общее собрание

- COP25

- Наш бренд

- Анализ и мнение

- Данные

- Торговая площадка

- Ciudad BBVA

- Исторический архив BBVA

- Исследования BBVA

- BBVA Labs

- Исследования BBVA

- Открытые инновации

- OpenMind

- Фонд BBVA

- Полный список веб-сайтов

Английский Испанский

Закрыть панель

- BBVA Group

- BBVA вкратце

- Организационная структура

- Сферы деятельности

- Стратегия: трансформация BBVA

- Финансовые отчеты

- Презентации

- Финансовые данные

- Управление рисками

- Финансовый календарь

- Информация об акциях

- Информация о капитале

- Вознаграждение акционеров

- Аналитики по акциям

- АДР

- Существенные события

- Финансовые продукты

- Клуб акционеров

- Политика взаимодействия с акционерами и инвесторами

- Выпуски и программы

- Компании-эмитенты

- Профиль погашения

- Рейтинги

- Презентации

- Аналитики долговых инструментов

- Контакты с инвесторами в долговые обязательства

- Принципы и политики

- Отчеты ответственного банковского дела

- Рейтинги устойчивости

- Средний период выплат поставщики

- Контакты Ответственный банк

- Устав корпорации

- Положение об общем собрании

- Общее собрание акционеров, связанное с информацией

- Положение о Совете директоров

- Совет директоров

- Комитеты Совета директоров

- Вознаграждение директора

- Информация, относящаяся к идентифицированному персоналу

- Годовой отчет о корпоративном управлении

- Циркуляр 2/2016 Банка Испании

- Внутренние стандарты поведения на рынках ценных бумаг

- Аудиторы

- Информация, связанная с интеграционными транзакциями

- Корпоративная информация

- Акционеры и инвесторы

- BBVA в мире

- Браузер

- EnglishEspañol

- Инновации

- Финансы

- Ответственное банковское дело

- Эконом

- Данные

- Подкаст BBVA

- OpenMind

- Кейс Cenyt

- Коронавирус

См. Главное меню

Браузер

Закон о финансовых и коммерческих услугах.24 апреля 2018Разъяснение структурированных продуктов: что это такое и как они работают

Структурированные продуктыразработаны для достижения уникальных целей, связанных с риском и доходностью. Эти цели достигаются за счет использования традиционных базовых активов и замены их обычных доходов нетрадиционными выплатами от других базовых активов.

По сути, доходность структурированных продуктов связана с традиционной доходностью базовых активов.Однако они сочетаются со свопами, фьючерсами и другими производными финансовыми инструментами для увеличения участия в случае положительного или отрицательного результата. Структурированные продукты предлагают инвесторам гибкость в выборе индивидуальной выплаты, которая обычно представляет собой комбинацию фиксированной и переменной доходности, привязанной к рынку, в течение периода инвестирования в соответствии с их собственными целями доходности по риску с эффективным налоговым планированием. Структурированные продукты в Индии часто связаны с производительностью NIFTY и защищены от убытков вплоть до вложенного капитала (но не всегда).

Типичные структурированные продукты в Индии включают следующие компоненты

- Облигация: Компонент облигации обеспечивает защиту капитала. В любой момент времени, если базовый актив не работает так, как ожидалось, инвестору возвращается вложенный капитал 100%

- Один или несколько базовых акций: Базовый актив повышает доходность инвестиций. Базовым может быть отдельный инструмент или корзина инструментов, которая может быть любым классом активов, таким как акции, долговые обязательства, индекс, ETF, валюта или процентная ставка.

- Производный инструмент от базового актива: Компонент производных финансовых инструментов помогает определить общий риск продукта. Обычно используемые производные инструменты — это опционы на базовый актив. Производный инструмент определяет, что инструмент позволяет инвесторам достичь целевой доходности инвестиций за счет настройки классов базовых активов для достижения поставленных финансовых целей.

Характеристики структурированных продуктов

- Срок владения: Эти продукты, как правило, являются долгосрочными по своему характеру, для получения максимальной прибыли требуется фиксированный срок не менее 12 месяцев и инвестиционный горизонт 2-3 года.

- Комиссии: Как и любой финансовый инструмент, которым профессионально управляет, структурированные продукты также требуют комиссионных, которые могут варьироваться.

- Сочетание традиционных инструментов: Структурированный продукт — это всегда объединение нескольких финансовых инструментов, интегрированных для достижения заранее определенной цели.

- Размер билета: Структурированные продукты требуют от инвестора минимальных инвестиций в размере 10 лакхов при прямом вложении. Размер билета зависит от эмитента.Если инвестор инвестирует через маршрут PMS, минимальный размер билета составляет рупий. 25 лакхов по правилам PMS в Индии.

- Риск: Риск структурированных продуктов зависит от того, как они структурированы. Он может варьироваться от консервативного до агрессивного, в зависимости от ваших предпочтений.

- Типы: Структурированные продукты могут быть полностью защищены, частично защищены капиталом или без каких-либо вложений в защиту основного капитала.

Как работают структурированные продукты в Индии?

Предположим, мы инвестируем рупий.100 в простом структурированном продукте, обеспечивающем защиту капитала. Предполагаемый инвестиционный горизонт — 3 года. Rs. 77 из 100 вложены в долговые инструменты, стоимость которых на конец срока погашения составляет рупий. 100.

Оставшиеся рупии. 23 часть суммы может быть использована для покупки частично в другом классе активов и частично в производных финансовых инструментах. Скажем, в этом случае все рупии. 23 инвестируется в опцион колл на NIFTY. Вы платите премию, чтобы купить опцион колл на NIFTY в конце трех лет по текущей цене.Вы покупаете два опциона, так как премия оценивается в 11,5, что дает вам доступ к двукратному возврату NIFTY в конце срока действия.

В конце срока владения долевая часть инвестиций достигла 100 рупий. NIFTY принес 20% прибыли в течение трехлетнего окна. Эти доходы подразумевают, что опцион колл приносит прибыль рупий. 40. Общий доход от погашения структурированного продукта составляет рупий. 140. Однако, если NIFTY падает ниже уровня инвестиций, сделанных сегодня, стоимость производного инструмента не возвращается, и фонд генерирует только рупии.100 с оговоркой о защите капитала.

Таким образом, на этой иллюстрации, если не было оговорки о защите капитала и лежащий в основе производный инструмент потерял стоимость, инвестор также мог потерять основную сумму вложенных денег. В этом случае возникает условная потеря интереса, которую инвестор мог бы заработать, вложив средства в любой другой инструмент в течение того же срока.

Преимущества

- Широкие возможности настройки: Продукт разработан специально для вас.

- Достигайте разнообразных целей: Структурированные продукты могут быть адаптированы для достижения ваших уникальных продуктов. Будь то рост, доход или сочетание того и другого.

- Монетизировать просмотры рынка: Вы, как инвестор, можете гибко настроить продукт, который позволит вам извлечь выгоду из ваших конкретных представлений о рынке. Структурированные продукты — это исключительные продукты, которые позволяют максимально использовать вашу способность прогнозировать рынки.

- Выбор защиты капитала: Вы также можете воспользоваться положением о защите капитала, выбрав такие структурированные продукты.

О чем следует помнить

- Сложные инструменты: Помните, что структурированные продукты сложны. Они представляют собой объединение различных рисковых инструментов, включая производные финансовые инструменты. Как инвестор, вы должны понимать риски, присущие инвестициям.

- Not Liquid: В отличие от других ликвидных инструментов, структурированные продукты не являются ликвидными. Учитывая их внутреннюю природу, они не торгуются на вторичном рынке и, следовательно, не являются ликвидными.У вас должны быть доступные средства, и вы не должны полагаться на инвестиции в структурированные продукты в случае возникновения чрезвычайной ситуации. Как инвестор вы должны иметь намерение удерживать структуру до погашения.

- Допуск к риску: Перед тем, как инвестировать в структурированные продукты, вы должны оценить свой уровень толерантности к риску и то, сколько денег вам удобно потерять. Вы зависите от дохода, получаемого от структурированных продуктов, или это просто выгода от роста продаж?

- Кредитный риск: Возврат 100% основной суммы долга при наступлении срока погашения зависит от кредитного риска эмитента базовой облигации.Общий спрос на продукцию эмитента связан с различными микро- и макроэкономическими параметрами, такими как рост ВВП, деловые циклы, ликвидность и т. Д. Любое неблагоприятное изменение этих факторов окажет негативное влияние на бизнес эмитента и, в конечном итоге, на кредитный профиль эмитента.

Структурированные продукты в Индии предлагают розничным инвесторам легкий доступ к производным финансовым инструментам. Учитывая сегодняшнюю нестабильность рынков, эти продукты позволяют инвесторам не только выжить, но и получить выгоду от их волатильности.

дигибанк предлагает паевые инвестиционные фонды, которые являются мгновенными, безбумажными, без подписи — даже без комиссии за транзакцию! Что еще? Вы можете выбирать из более чем 250 паевых инвестиционных фондов в 15 наиболее эффективных управляющих компаниях. Так зачем ждать? Войдите в дигибанк (приложение или интернет-банкинг) и начните мгновенно инвестировать с помощью мгновенных паевых инвестиционных фондов в дигибанке.

Подробнее о паевых инвестиционных фондах здесь

Инвестиции в паевые инвестиционные фонды подвержены рыночным рискам, внимательно прочтите все документы, связанные со схемой, перед инвестированием.

Структурированные продукты | Лучшая цена FS

Мы предоставляем структурированные продукты как частным , так и корпоративным инвесторам на рекомендованной и неконсультируемой основе. Простой, доступный и комиссионный сбор всего 0,5% * за инвестицию (при минимальной комиссии в 75 фунтов стерлингов, без рекомендации) и 1,5% от инвестированного капитала (при минимальной комиссии за консультацию в 300 фунтов стерлингов)

Мы можем помочь вам получить максимальную отдачу от ваших денег и, если посоветуемся, убедиться, что продукт подходит для удовлетворения ваших инвестиционных потребностей и целей.

Фильтр нашего ассортимента структурированных продуктов

все провайдерыIDADInvestecMariana CapitalMB Структурированные инвестицииMeteorTempo Структурированные продукты

все инвестиции Авто-звонок / Kick-OutCallableGrowthGrowth / Kick-OutIncomeIncome / Kick-OutKick-Out

Tempo FTSE 100 FDEW Long Income Plan: ноябрь 2020 г. — Вариант 1

Это максимальный 10-летний план с двумя вариантами инвестирования, привязанный к FTSE 100 FDEW, предлагающий условный доход каждый квартал из 1.0875%, включая инновационную функцию памяти, для Варианта 1, если FTSE 100 FDEW закрывается на уровне или выше 50% от начального уровня в дату квартального дохода — с функцией досрочного погашения с конца 3-го года.

- Возможный возврат: 1,0875% за квартал

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: FTSE 100 FDEW

- Контрагент: Societe Generale

- Срок инвестирования: 10 лет (максимум)

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 50%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню FTSE 100 FDEW, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Societe Generale).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Tempo FTSE 100 FDEW Long Income Plan: ноябрь 2020 г. — Вариант 2

Это максимальный 10-летний план с двумя вариантами инвестирования, привязанный к FTSE 100 FDEW, предлагающий условный доход каждый квартал из 1.5%, включая инновационную функцию памяти, для Варианта 2, если FTSE 100 FDEW закрывается на уровне 75% или выше от начального уровня в дату квартального дохода — с функцией досрочного погашения с конца 3-го года.

- Возможный возврат: 1,5% за квартал

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: FTSE 100 FDEW

- Контрагент: Societe Generale

- Срок инвестирования: 10 лет

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 50%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню FTSE 100 FDEW, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Societe Generale).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Ежеквартальный план условных доходов Meteor FTSE, ноябрь 2020 г. (вариант 1)

Максимальное трехнедельное десятилетнее вложение, дающее возможность выплатить валовой доход в размере 1.25% в квартал, если уровень закрытия индекса в любую дату ежеквартального измерения равен как минимум 80% его уровня открытия, доходность капитала и инвестиций связана с эффективностью индекса FTSE 100.

- Возможный возврат: 1,25% валового дохода

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Креди Агриколь CIB

- Срок инвестирования: 10 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости эмитента и банка-контрагента (Credit Agricole CIB).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Ежеквартальный план условных доходов Meteor FTSE, ноябрь 2020 г. (вариант 2)

Максимальное трехнедельное десятилетнее вложение, дающее возможность выплатить валовой доход в размере 1.45% за квартал, если уровень закрытия индекса в любую дату ежеквартального измерения равен как минимум 85% от его уровня открытия. Доходность капитала и инвестиций связана с показателями индекса FTSE 100.

- Возможный возврат: 1,45% за квартал

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Креди Агриколь CIB

- Срок инвестирования: 10 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости эмитента и банка-контрагента (Credit Agricole CIB).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Ежедневный план выхода из программы Meteor FTSE, ноябрь 2020 г.

Максимальное семилетнее трехнедельное вложение с потенциальной валовой прибылью 7.25% годовых, выплачиваемых ежедневно, начиная со 2 года. Доходность капитала и инвестиций привязана к показателям индекса FTSE 100.

- Возможный возврат: 7,25% годовых к выплате ежедневно с 1 года

- Тип продукта: Капитал под риском

- Тип инвестирования: Рост / Выход

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Goldman Sachs International

- Срок инвестирования: 7 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал, подверженный риску: Потенциальная доходность этого плана и возврат вложенных денег связаны с уровнем индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Goldman Sachs International).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

МБ Стартовый план роста в Великобритании для структурированных инвестиций Ноябрь 2020 г.

План развития Великобритании по структурированным инвестициям MB за ноябрь 2020 года — это максимальная шестилетняя трехнедельная инвестиция, предполагающая потенциальную валовую прибыль от инвестиций в размере 9% за каждый год действия плана.

- Возможный возврат: 9% за каждый год, действующий с 1 года

- Тип продукта: Капитал под риском

- Тип инвестирования: Рост / Выход

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Barclays Bank plc

- Срок инвестирования: 6 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Barclays Bank plc).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

МБ Стартовый план структурированных инвестиций в Великобритании Ноябрь 2020 г.

Стартовый план MB Structured Investments UK от ноября 2020 года — это максимальная шестилетняя трехнедельная инвестиция, предполагающая потенциальную валовую прибыль в размере 7.75% за каждый год действия плана.

- Возможный возврат: 7,75% за каждый год, действующий с 1 года

- Тип продукта: Капитал под риском

- Тип инвестирования: Рост / Выход

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Barclays Bank plc

- Срок инвестирования: 6 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Barclays Bank plc).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

МБ Структурированные инвестиции Квартальный план условного дохода Великобритании Ноябрь 2020 г.

Квартальный план условного дохода Великобритании от MB Structured Investments за ноябрь 2020 года — это максимальная шестилетняя трехнедельная инвестиция, предполагающая выплату потенциального валового дохода в размере 1 квартала после даты начала.25% за этот квартал, при условии, что уровень закрытия индекса на дату измерения будет не менее 75% от его уровня открытия.

- Возможный возврат: 1,25% за квартал

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Barclays Bank plc

- Срок инвестирования: 6 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Barclays Bank plc).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

МБ Структурированные инвестиции UK Step Down Kick Out Plan Ноябрь 2020

План структурированных инвестиций MB UK Step Down Kick Out, ноябрь 2020 года — это максимальная шестилетняя трехнедельная инвестиция с потенциальной валовой прибылью в размере 6.25% за каждый год действия плана.

- Возможный возврат: 6,25% за каждый год, действующий с 1 года

- Тип продукта: Капитал под риском

- Тип инвестирования: Рост / Выход

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Barclays Bank plc

- Срок инвестирования: 6 лет 3 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Barclays Bank plc).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

МБ Структурированные инвестиции UK Supertracker Plan Ноябрь 2020 г.

План структурированных инвестиций UK Supertracker Plan на ноябрь 2020 года — это максимальная шестилетняя трехнедельная инвестиция, предлагающая потенциальный валовой доход от инвестиций в 10 раз при любом росте, если конечный уровень индекса выше его начального уровня, ограниченного 50%, я.е. если Конечный уровень индекса был более чем на 5% выше его уровня открытия.

- Возможный возврат: 10 раз любое повышение (ограничение на 50%)

- Тип продукта: Капитал под риском

- Тип инвестирования: Рост

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: Barclays Bank plc

- Срок инвестирования: 6 лет 3 недели

- Kick-out / Ранняя зрелость: Нет

- Тип барьера: Конец срока

- Уровень барьера: 65%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег привязаны к уровню индекса FTSE 100, а также зависят от финансовой устойчивости банка-эмитента и банка-контрагента (Barclays Bank plc).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Мариана 10:10 План доходов и роста — декабрь 2020 г.

План доходов и роста Mariana 10:10 — декабрь 2020 года — это десятилетний план, основанный на показателях FTSE ™ Custom 100 Synthetic 3.5% -ный дивидендный индекс, базовый актив. План разработан таким образом, чтобы предлагать потенциальный доход в размере 0,75% в квартал, при условии, что цена закрытия Базового актива составляет или превышает 70% от начального уровня в дату ежеквартального наблюдения. Если цена закрытия Базового актива ниже 70% от начального уровня в ежеквартальную дату наблюдения, доход за этот квартал не выплачивается.

- Возможный возврат: 4% п.а. (1% годовых)

- Тип продукта: Капитал под риском

- Тип инвестирования: Доход / выбывание

- Ссылка на рынок / индекс: FTSE CSDI

- Контрагент: Морган Стэнли

- Срок инвестирования: 10 лет 1 неделя

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 70%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег связаны с уровнем индекса FTSE CSDI, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Morgan Stanley).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Мариана 10:10 План FTSE CSDI Версия декабрь 2020 г. (вариант 1)

Это десятилетний двухнедельный план, основанный на показателях FTSE ™ Custom 100 Synthetic 3.5% -ный дивидендный индекс (FTSE CSDI), Базовый актив. План разработан таким образом, чтобы предлагать потенциальную доходность в размере 7,15% за каждый год выполнения Плана, оплачиваемого на валовой основе, с возможностью досрочного погашения и полного погашения Первоначального капитала с конца второго года Плана, а затем ежегодно. Возможный доход выплачивается только в случае прекращения действия плана.

- Возможный возврат: 7.15% годовых

- Тип продукта: Капитал под риском

- Тип инвестирования: Автоматический вызов / выбытие

- Ссылка на рынок / индекс: FTSE CSDI

- Контрагент: Морган Стэнли

- Срок инвестирования: 10 лет 2 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 70%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег связаны с уровнем индекса FTSE CSDI, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Morgan Stanley).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Мариана 10:10 План FTSE CSDI Версия декабрь 2020 г. (вариант 2)

Это десятилетний двухнедельный план, основанный на показателях FTSE ™ Custom 100 Synthetic 3.5% -ный дивидендный индекс, базовый актив. План разработан таким образом, чтобы предлагать потенциальную доходность в размере 9% за каждый год выполнения Плана, оплачиваемого брутто, с возможностью досрочного погашения и полного погашения Первоначального капитала с конца второго года Плана, а затем ежегодно. Возможный доход выплачивается только в случае прекращения действия плана.

- Возможный возврат: 9% годовых

- Тип продукта: Капитал под риском

- Тип инвестирования: Автоматический вызов / выбытие

- Ссылка на рынок / индекс: FTSE CSDI

- Контрагент: Морган Стэнли

- Срок инвестирования: 10 лет 2 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 70%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег связаны с уровнем индекса FTSE CSDI, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Morgan Stanley).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

Мариана 10:10 План FTSE CSDI Версия декабрь 2020 г. (Вариант 3)

Это десятилетний двухнедельный план, основанный на показателях FTSE ™ Custom 100 Synthetic 3.5% -ный дивидендный индекс, базовый актив. У Плана есть три варианта, и он составлен так, чтобы предлагать потенциальную доходность в размере 11,5% и погашение начального капитала с конца второго года Плана, а затем ежегодно. Возможный доход выплачивается только в случае прекращения действия плана.

- Возможный возврат: 11.5% годовых (оплачивается брутто)

- Тип продукта: Капитал под риском

- Тип инвестирования: Автоматический вызов / выбытие

- Ссылка на рынок / индекс: FTSE CSDI

- Контрагент: Морган Стэнли

- Срок инвестирования: 10 лет 2 недели

- Kick-out / Ранняя зрелость: да

- Тип барьера: Конец срока

- Уровень барьера: 70%

Капитал под риском: Потенциальная доходность этого плана и возврат вложенных денег связаны с уровнем индекса FTSE CSDI, а также зависят от финансовой стабильности банка-эмитента и банка-контрагента (Morgan Stanley).Вам следует рассматривать возможность инвестирования только в том случае, если вы понимаете и принимаете риск потерять часть или все вложенные деньги.

FTSE 100 Step Down Kick-Out Plan 40 — BNP Version

Максимальный шестилетний структурированный инвестиционный план, связанный с показателями индекса FTSE 100.Потенциал погашения каждый год с конца 2 года и далее с фиксированным платежом, равным 4,8% годовых (без начисления процентов), если индекс FTSE 100 равен или выше снижение процента его начального уровня. Эти проценты составляют 100%, 95%, 90%, 85% и 80%.

- Возможный возврат: 4.8% годовых

- Тип продукта: Капитал под риском

- Тип инвестирования: Выгнать

- Ссылка на рынок / индекс: Индекс FTSE 100

- Контрагент: BNP Paribas

Структурированные продукты

Продукты и услуги

Бизнес

- Платежи

- Финансирование

- Инвестиции

- Корпоративные финансы

- Профессиональная пенсия

- Предприниматели

- Сборы

- CIC eLounge

Частные лица

- Платежи

- Экономия

- Инвестиции

- Выход на пенсию

- Финансирование

- Сборы

- CIC eLounge

Публикации

Наши публикации

- Новостная рассылка

Компания и карьера

О нас

- Истории успеха

- Корпоративная философия

- История

- Организация

- Обязательство

- Закон о финансовых услугах (FinSA)

- Crédit Mutuel Group

- Годовой отчет

- Политика и правила

- Средства массовой информации

- Локации

Карьера

- CIC как работодатель

- Вакансии