Банковская Гарантия На Исполнения Контракта ФЗ-44

Банковская гарантия (БГ) очень важна для участия в тендерах и госзакупках, а значит, важно также правильно подобрать банк, который ее выдаст. Это непростая задача даже для компаний с опытом, не говоря уже о новичках в тендерных вопросах. Тут выручает услуга экспертного подбора финансового учреждения, которая предлагается надежной компанией.

Подобрать банк для получения банковской гарантии: нет ничего проще

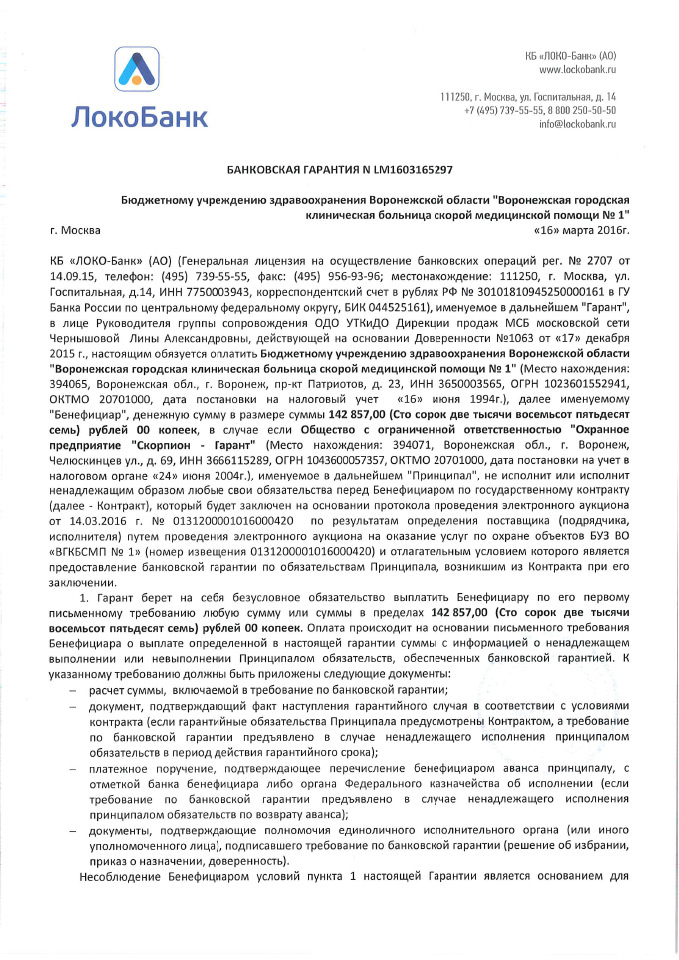

Помощь эксперта предполагает полное сопровождение не только в выборе финансового учреждения, но и в оформлении договора БГ. Получение банковской гарантии — это работа для профессионалов, поскольку без нее невозможно будет заключить контракт даже после выигранных торгов. Такое требование включают в свои тендеры как государственные, так и муниципальные заказчики. Банковская гарантия обеспечения исполнения контракта и(или) обеспечения гарантийных обязательств — зачастую необходимость.

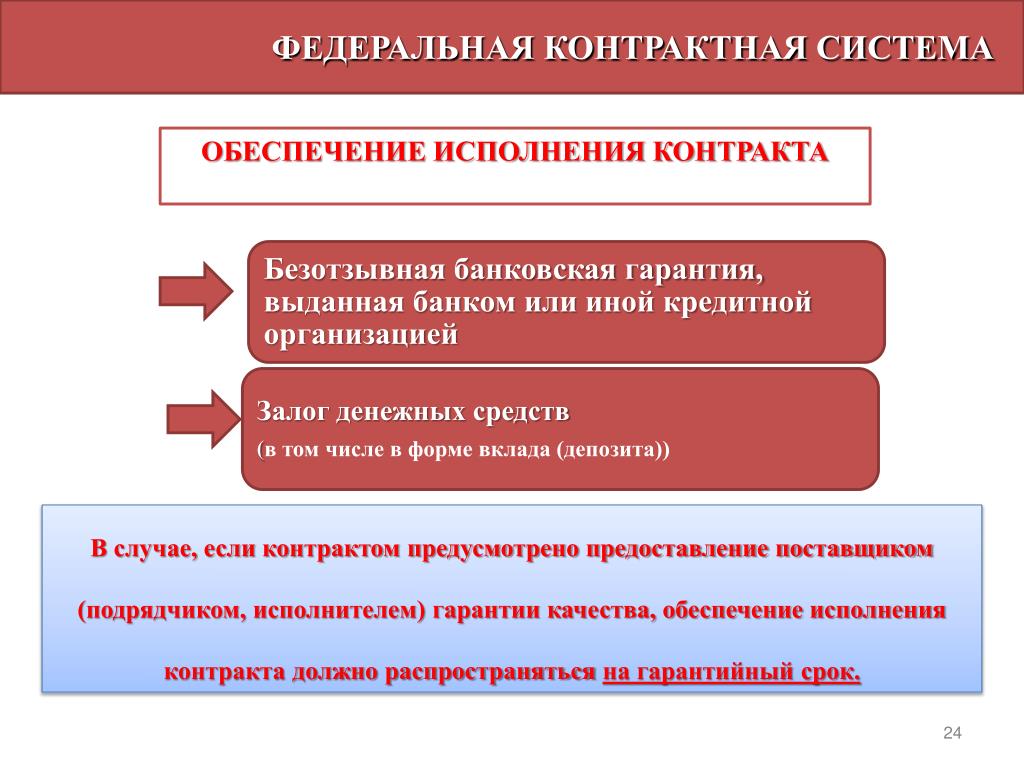

Согласно федеральному законодательству поставщик может сам выбрать один из двух видов контрактного обеспечения. Первый — это финансовый депозит, а второй — безотзывная банковская гарантия, которая выдается банком.

Первый — это финансовый депозит, а второй — безотзывная банковская гарантия, которая выдается банком.

Банковская гарантия может быть подобрана по запросу клиента — он получит тот вид обеспечения, который необходим и устраивает его больше. Если вам непонятно, что именно подойдет, то по вашему запросу эксперт поможет выбрать оптимальный вариант гарантийного оформления, проведет анализ и подготовит всю необходимую документацию. Всё это входит в услугу по выпуску банковской гарантии.

Варианты банковских гарантий и преимущества работы с экспертами

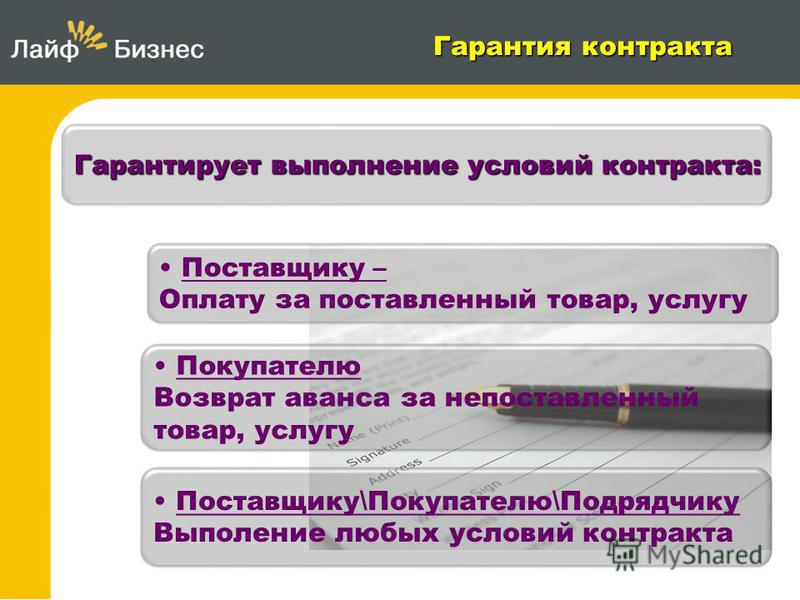

Банковская гарантия обеспечения исполнения контракта является основным инструментом. Требование к предоставлению такого обеспечения присутствует в большинстве закупок, а БГ позволяет клиенту снизить непродуктивное отвлечение оборотных средств, что при исполнении контрактов может показаться неизбежным.

Банковская гарантия на обеспечение заявки — лучший вариант для тех, кто хочет расширить количество участий в закупках и претендует на крупные тендеры, без избыточного замораживания оборотных средств.

Также гарантия может предоставляться на обеспечение гарантийных обязательств. В этом случае без помощи экспертов также не обойтись, поскольку новые требования к госзакупкам, установленные в середине 2019 года, существенно увеличили вероятность замораживания оборотных средств на длительный период: деньги могут оставаться недоступными после исполнения основных обязательств в течение нескольких лет. Банковская гарантия в данном случае выступает в качестве инструмента для повышения эффективности работы. Однако без помощи эксперта трудно будет определить, в течение какого срока БГ должна действовать, что очень важно.

Банки выдают гарантии на срок до 10 лет. При содействии эксперта БГ даже на долгий срок можно получить на более выгодных условиях. Благодаря помощи специалистов компания может выполнить все условия для участия в тендере и не столкнуться с необходимостью замораживать активы в случае победы.

Банковская гарантия на обеспечение исполнения контракта в Москве «Gostender Style»

Профессиональная помощь в оформлении банковской гарантии согласно Федеральному закону 44

Если вам нужна банковская гарантия, оформленная согласно законодательству – обращайтесь к специалистам «Gostender Style». Профессиональный брокер бесплатно вас проконсультирует и поможет в оформлении финансовых документов. Работаем с заявками любой сложности и выполняем работы в точно срок.

Профессиональный брокер бесплатно вас проконсультирует и поможет в оформлении финансовых документов. Работаем с заявками любой сложности и выполняем работы в точно срок.

Виды гарантийной документации

У нас каждый желающий может получить помощь в оформлении помощь в оформлении следующих видов обеспечения:

- Банковская гарантия на обеспечение контракта по ФЗ 223 и ФЗ 44 – благодаря документу банк гарантирует заказчику выплату в случае срыва контрактных обязательств.

- На обеспечение заявки для участия в конкурсе – необходимы для подбора наиболее состоятельных компаний, которые могут участвовать в тендерах.

- Авансовая банковская гарантия – оформляется банком и продавцом для покупателя. В случае невыполнения продающей стороной условий контракта, финансовое учреждение возвращает аванс заказчику.

- На гарантийное обслуживание – регламентирует обязанности продавца по следованию гарантийным обязательствам по ликвидации неполадок в работе оборудования.

- Банковская гарантия под депозит – необходимы при сотрудничестве на конкурсной основе с государственными заказчиками. Заявитель должен оформить вклад, который и будет обеспечением договора.

Замена обеспечения

В ряде случаев предусмотрена замена банковской гарантии:

- Ввиду продления срока соглашения – документ считается годным еще в течение 1 календарного месяца после окончания контракта, однако если сделка продлевается, то гарантия должна покрыть увеличившийся срок.

- Документ недействителен, то есть не прошел регистрацию в реестре.

- Банк, выдавший гарантию, впоследствии лишился права на предоставление обеспечения. Например, в связи с отзывом лицензии или проводимой санацией.

Второй случай характерен при работе заказчика с недобросовестными брокерами, которые выдают нелегитимные гарантии. Поэтому при необходимости заказа услуги обращайтесь только к профессионалам с проверенной репутацией. Оформленные документы всегда можно найти в едином реестре, поэтому такая мера предосторожности поможет проверить компанию на честность.

Поэтому при необходимости заказа услуги обращайтесь только к профессионалам с проверенной репутацией. Оформленные документы всегда можно найти в едином реестре, поэтому такая мера предосторожности поможет проверить компанию на честность.

Преимущества получения гарантии от банка

Выдача банковских гарантий предоставляет компании шанс расширить свои возможности в бизнес-сфере, и получить доступ к тендерам на крупные государственные заказы. Выполнение таких заявок приносит фирме:

Так, банковская гарантия позволяет создать выгодные условия для дальнейшего функционирования компании, а также конкуренции с самыми крупными организациями и возможности получения высокой прибыли.

Но всё это реально получить только при работе с надежным и проверенным брокером, который поможет в сжатые сроки оформить гарантийную документацию. «Gostender Style» предоставляет только легитимное обеспечение , которое можно проверить по базе единого реестра. Все банки, с которыми мы работаем, входят в список, сформированный Министерством финансов РФ.

Как начать сотрудничать с «Gostender Style»?

Помощь в получении банковской гарантии осуществляется согласно поэтапному плану работ:

Первая ступень – подача заявки от клиента. Мы оперативно обрабатываем каждый запрос в любой день недели с 9 до 23 часов.

После обсуждения нюансов аналитический отдел нашей компании приступает к непосредственному выполнению документального оформления.

В процессе работы специалисты собирают пакет документов и тщательно проверяют их соответствие банковским требованиям.

После мы сами оформляем запросы в выдающие гарантии учреждения и следим за прохождением проверки.

Благодаря профессиональному подходу получение банковской гарантии обеспечено. Как только мы фиксируем ответ от банка, тут же передаем положительные результаты заказчику.

Ко всему прочему, вам нет необходимости переплачивать, ведь брокерские услуги совершенно бесплатны. Оплата производится напрямую банковской организации. За некоторыми, редкими исключениями.

Оплата производится напрямую банковской организации. За некоторыми, редкими исключениями.

Для того чтобы оформить банковскую гарантию через нашу компанию, достаточно связаться с нами по адресу электронной почты или заказать обратный звонок, заполнив соответствующую форму на сайте. Вся контактная информация размещена на официальной странице. При возникновении вопросов обращайтесь к нашему сотруднику, который бесплатно вас проконсультирует и поможет в оформлении заявки.

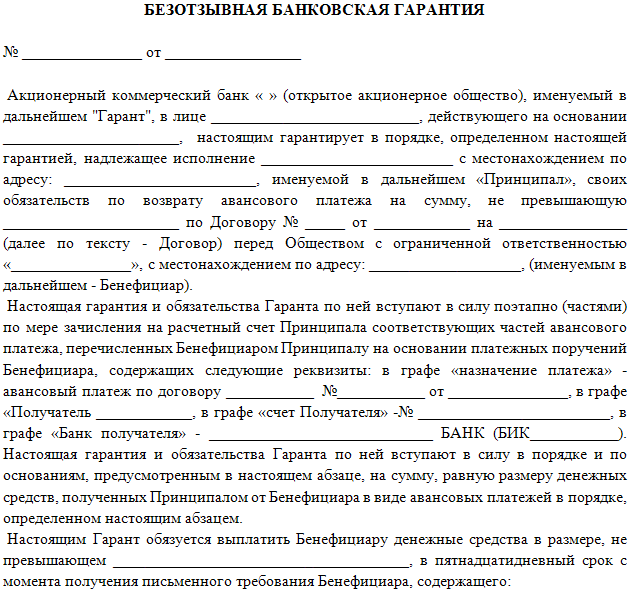

Банковская гарантия исполнения контракта (универсальная) (типовая форма), Банковская гарантия (форма)

Настоящую форму можно

распечатать из редактора MS Word (в режиме разметки страниц), где

настройка параметров просмотра и печати устанавливается

автоматически. Для перехода в MS Word нажмите кнопку .

Приложение

1

к приказу Департамента города

Москвы по конкурентной политике

от 12.04.2018 N 70-01-34/18

(в редакции приказов Тендерного

Комитета города Москвы

от 25.

от 25.07.2019 N 70-01-134/19,

от 30.09.2019 N 70-01-206/19

и от 26.12.2019 N 70-01-302/19)

(оформляется на бланке Гаранта)

Банковская гарантия N ___

_______________________(наименование и адрес Бенефициара)

«___»__________20__г.

_____________________________ (указываются следующие сведения о Гаранте: полное

наименование, адрес места нахождения, почтовый адрес, ОГРН,

финансовые реквизиты (корреспондентский счет N _____________ в

__________), БИК, реквизиты (номер и дата) лицензии, выданной

Гаранту Банком России), именуемый в дальнейшем «Гарант», в лице

___________________, действующего на основании____________________,

извещен о том, что между_________________ (указываются следующие

сведения о Принципале: полное наименование, адрес места нахождения,

почтовый адрес, ОГРН, ИНН), именуемое в дальнейшем «Принципал»,

и_______________________(указываются следующие сведения о

Бенефициаре: полное наименование, адрес места нахождения, почтовый

адрес, ОГРН, ИНН), именуем____ в дальнейшем «Бенефициар», будет

заключен/заключен контракт на_____________ (далее — Контракт), по

итогам _____________ (извещение об осуществлении закупки N

___________________, лот N ______) на основании протокола N

____________ от______ 20___ года, в обеспечении обязательств

Принципала по которому требуется предоставление настоящей

банковской гарантии (далее — Гарантия).

1. Настоящая Гарантия

обеспечивает надлежащее исполнение Принципалом его обязательств

перед Бенефициаром по Контракту, срок исполнения которых наступает

в период действия Гарантии, включающих в себя в том числе:

—

обязательство по уплате неустойки (штрафа, пеней), предусмотренных

Контрактом, в том числе возникшее в гарантийный период;

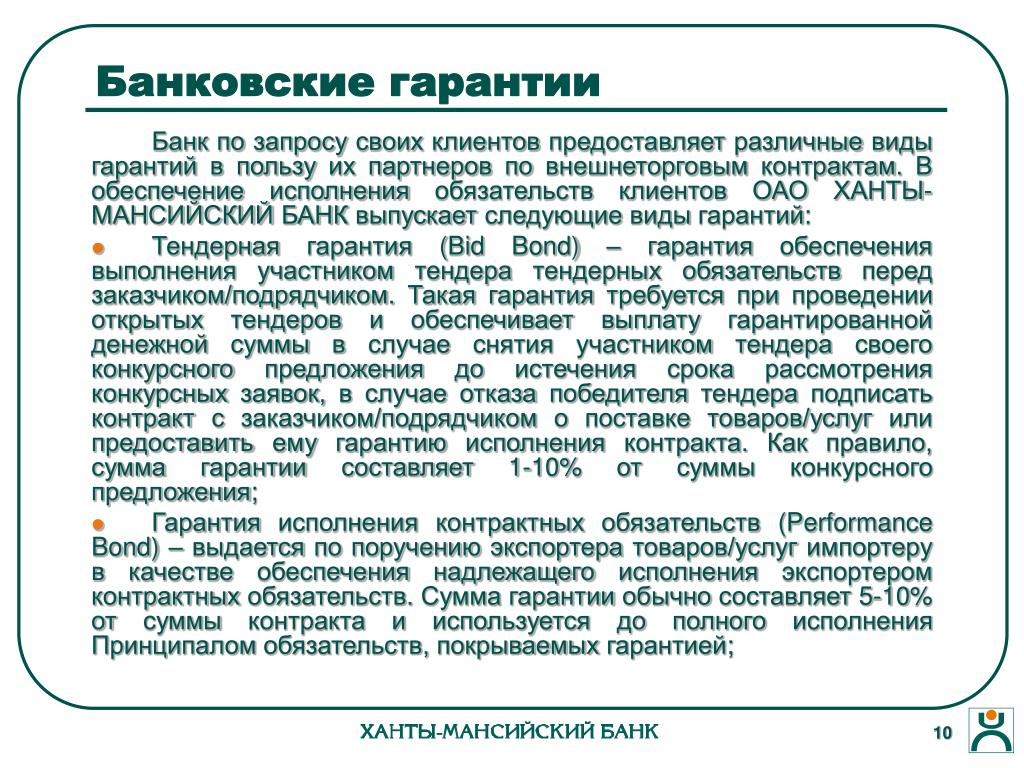

Международные банковские гарантии

Международные банковские гарантии

! | Операции проводятся только в рублях РФ |

Банковские гарантии являются в настоящее время одним из важных инструментов международной торговли и используются в качестве дополнительного обеспечения исполнения участниками внешнеэкономической деятельности своих контрактных обязательств.

| Банковская гарантия: | обязательство банка выплатить бенефициару денежную сумму по предъявлении письменного требования о платеже, соответствующего условиям обязательства и других документов, указанных в тексте обязательства. |

МЕЖДУНАРОДНЫЕ БАНКОВСКИЕ ГАРАНТИИ ПОЗВОЛЯЮТ ЗАКЛЮЧАТЬ ВНЕШНЕЭКОНОМИЧЕСКИЕ КОНТРАКТЫ НА ВЫГОДНЫХ УСЛОВИЯХ:

- исключает риски участников внешнеторговой сделки, связанные с невыполнением взаимных обязательств, таких как непоставка товаров и невозврат авансового платежа;

- получать отсрочку платежа по контракту;

- заключать контракты на крупные заказы;

- получать доступ к дополнительным кредитным ресурсам;

- принимать участие в международных тендерах

- и др.

ВИДЫ ГАРАНТИЙ:

- платежная гарантия,

- гарантия возврата авансового платежа,

- тендерная гарантия,

- гарантия исполнения контрактных обязательств,

- гарантия возврата кредита.

Дополнительная информация

По поручению своего клиента Банк может:

- выпустить в пользу Бенефициара резервный аккредитив (Standby Letter of Credit).

Резервный аккредитив используется в случае, если банковская гарантия не может быть принята зарубежным контрагентом в связи с особенностями национального законодательства страны его местонахождения.

Резервный аккредитив используется в случае, если банковская гарантия не может быть принята зарубежным контрагентом в связи с особенностями национального законодательства страны его местонахождения.

Резервный аккредитив представляет собой безотзывное обязательство банка-эмитента произвести оплату Бенефициару в случае неисполнения Приказодателем своих обязательств по контракту, при условии предоставления Бенефициаром документов, указанных в тексте резервного аккредитива.

- организовать выпуск гарантии банком-гарантом, в том случае, если контрагент настаивает на получении гарантии какого-либо определенного банка. С этой целью Банк выпускает контргарантию в пользу банка-гаранта и инструктирует его выпустить собственную гарантию в пользу Бенефициара.

Гарантии могут быть выпущены Банком в валюте Российской Федерации

Выпуск банковской гарантии является операцией с элементами кредитного риска, поэтому требования, которые Банк предъявляет к обеспечению по гарантийным операциям, аналогичны критериям, применяемым при кредитовании клиентов в денежной форме.

Комиссионное вознаграждение за выпуск гарантии устанавливается индивидуально по каждой сделке в зависимости от суммы и срока гарантии.

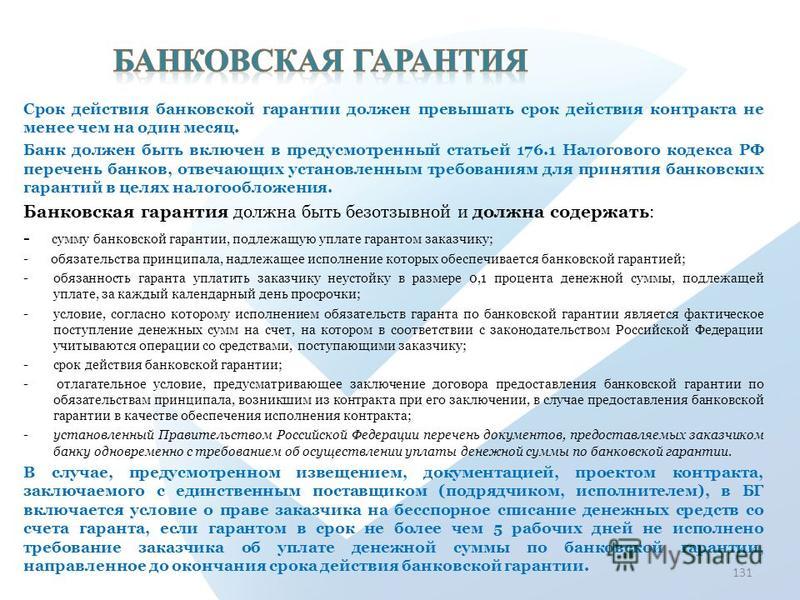

Как работает банковская гарантия и что такое срок банковской гарантии?

на всех этапах

Банковская гарантия является обязательством банка за выполнение финансовых обязательств клиента. В случае невыполнения им обязательств перед государственным заказчиком, Гарант несет ответственность по обязательствам принципала, оговоренным в банковской гарантии.

01.01.2014 вступил в силу Федеральный закон №44, направленный на усовершенствование контрактной системы государственных и муниципальных закупок посредством ужесточения требований к условиям заключения госконтрактов, установления порядка их планирования, аудита и контроля.

Обновленный закон предусматривает финансовое обеспечение контракта поставщиком товаров или услуг в двух формах:

- денежный залог;

- банковская гарантия.

Право выбора формы обеспечения предоставляется заказчику, поэтому часто он может настаивать на предоставлении банковской гарантии.

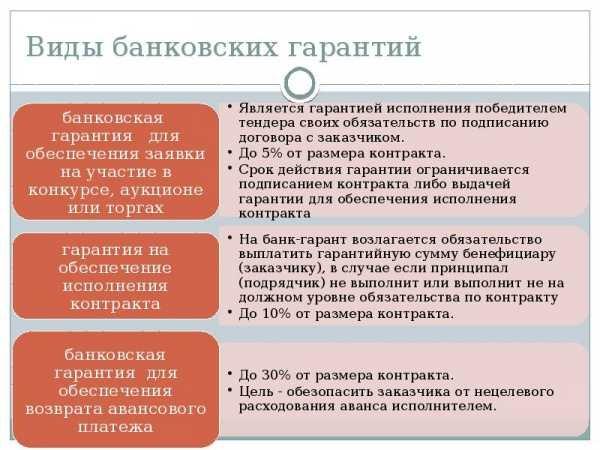

Виды банковских гарантий

1. Обеспечение исполнения госконтракта. Гарантия предоставляется победителю торгов. При заключении контракта с победителем, он обязан предоставить гарантию, что в случае невыполнения им обязательств по контракту банк возьмет на себя финансовое обеспечение всех условий договора.

2. Банковская гарантия по коммерческому контракту. Иногда крупные компании требуют предоставления гарантий банка для заключения контрактов. Как и в случае с госконтрактом, если исполнитель не выполняет условия по договору, его обязательства переходят банку.

3. Обеспечение заявки на участие в конкурсе, аукционе или торгах. Гарантирует исполнение победителем конкурса обязательств по подписанию договора с заказчиком на выполнение работ, оказание услуг, поставку товара. Размер гарантии в соответствии с законодательством о госзакупках – до 5 % от суммы контракта. Срок действия ограничивается предоставлением гарантии исполнения контракта или подписанием государственного контракта.

Срок действия ограничивается предоставлением гарантии исполнения контракта или подписанием государственного контракта.

4. Обеспечение возврата авансового платежа. Гарантия предусмотрена для случаев, когда условия контракта предусматривают получение авансового платежа. Размер подобной гарантии предоставляется в размере авансового платежа.

Наши преимущества

Специалисты Корпорации «РИМ» оказывают профессиональную поддержку своим клиентам на каждом этапе финансового обеспечения участником государственного заказа. С Корпорацией «РИМ» вы можете получить банковскую гарантию на специальных условиях:

Расчет по 44-ФЗ

Приведенные расчеты стоимости банковской гарантии являются предварительными и не являются публичной офертой.

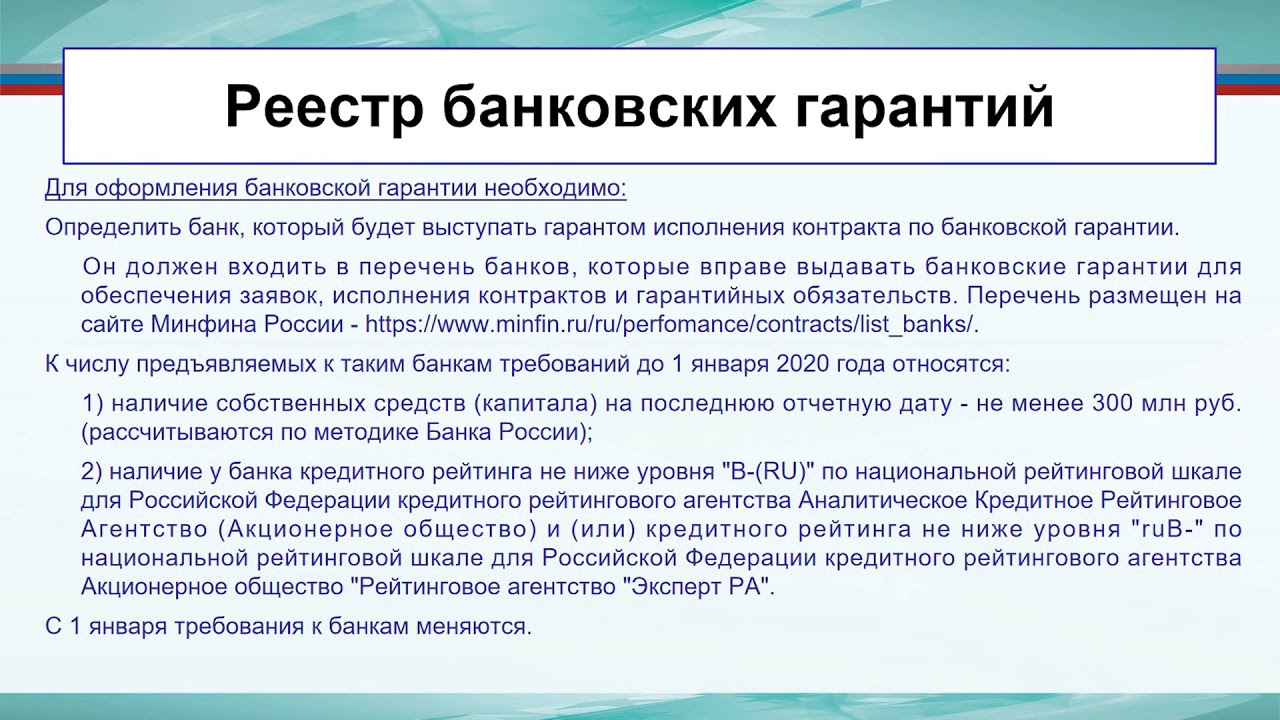

Теоретически получить банковскую гарантию можно в любом банке. Однако право выдавать банковскую гарантию есть лишь у банков, внесенных в специальный перечень Министерства финансов. Важно отметить, что многие организации из этого списка подобную услугу не оказываеют, либо для ее получения необходимо открывать расчетный счет и предоставлять залог. Партнерами Корпорации «РИМ» являются только банки, имеющие упрощенный порядок получения банковской гарантии.

Однако право выдавать банковскую гарантию есть лишь у банков, внесенных в специальный перечень Министерства финансов. Важно отметить, что многие организации из этого списка подобную услугу не оказываеют, либо для ее получения необходимо открывать расчетный счет и предоставлять залог. Партнерами Корпорации «РИМ» являются только банки, имеющие упрощенный порядок получения банковской гарантии.

Для оформления банковской гарантии в банке требуется внушительный пакет документов, подтверждающих платежеспособность исполнителя. Таким образом, процесс получения сильно усложняется и во многом напоминает кредит. При обращении в банк через Корпорацию «РИМ» требуется упрощенный перечень документов.

Часто ожидание решения о выдаче документов затягивается, иногда процесс занимает 2-3 недели. При этом заключение государственного контракта подразумевает предоставление заказчиком гарантии уже через несколько дней после завершения конкурса или аукциона. Корпорация «РИМ» сотрудничает исключительно с банками, готовыми предоставлять гарантию в экспресс-порядке.

Кто принимает участие в процедуре?

- Заявитель (принципал) – лицо, дающее банку инструкции по выпуску гарантии.

- Кредитор (бенефициар) – лицо, использующее преимущества банковской гарантии.

- Банк, являющийся гарантом и принимающий на себя обязательства по гарантии.

Специалисты микрофинансовой Корпорации «РИМ» готовы помочь максимально ускорить и упростить процесс получения документов и проконсультировать по любым вопросам ее получения по телефону 8 (800) 775 08 64, а также ответить на актуальные вопросы по электронной почте [email protected]

Заявка на услуги

Мы ответим в течение 15 минут

Банковская гарантия в качестве обеспечения контракта

Обеспечение исполнения контракта — это залог, предоставляемый победителем закупки для того, чтобы подтвердить добросовестность своих намерений. Банковская гарантия в качестве обеспечения контракта может быть использована наряду с внесением необходимой денежной суммы на счет организатора закупки.

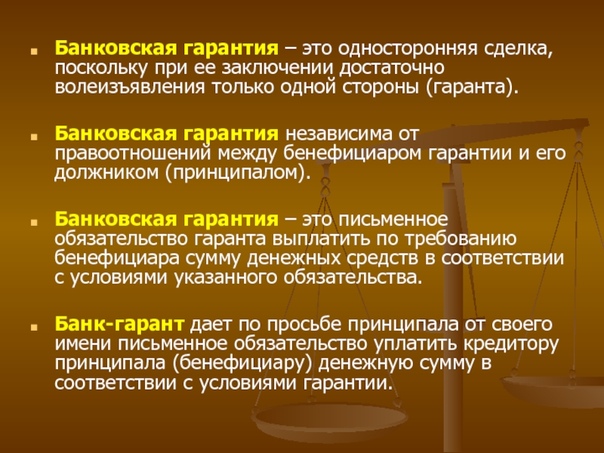

Что такое банковская гарантия?

Банковская гарантия — сравнительно новый способ, использующийся в качестве обеспечения исполнения контракта, который пришел в сферу закупок вместе с Федеральным законом №44. По сути дела это соглашение между победителем и сторонней финансовой организацией о том, что она готова нести ответственность за своего клиента, если он недобросовестно исполнит условия контракта или вовсе от него откажется. Естественно, в пределах обозначенной поручительством суммы.

Преимущества такого варианта обеспечения исполнения контракта очевидны:

- приемлемая стоимость, если сравнивать с суммой, которую нужно предоставить для подтверждения добросовестности намерений;

- быстрое оформление сделки — заявка рассматривается за один день;

- условия, определенные договором поручительства, могут быть прописаны банком индивидуально для каждого клиента, с учетом требований заказчика;

- если сравнивать с кредитом, который часто берут для обеспечения контракта денежными средствами, выдача банковского поручительства исключает наличие скрытых платежей и дополнительных комиссий.

Единственный минус, с которым могут столкнуться желающие оформить банковскую гарантию в качестве обеспечения контракта — необходимость предоставления достаточно большого количества информации.

Какую информацию должна содержать банковская гарантия

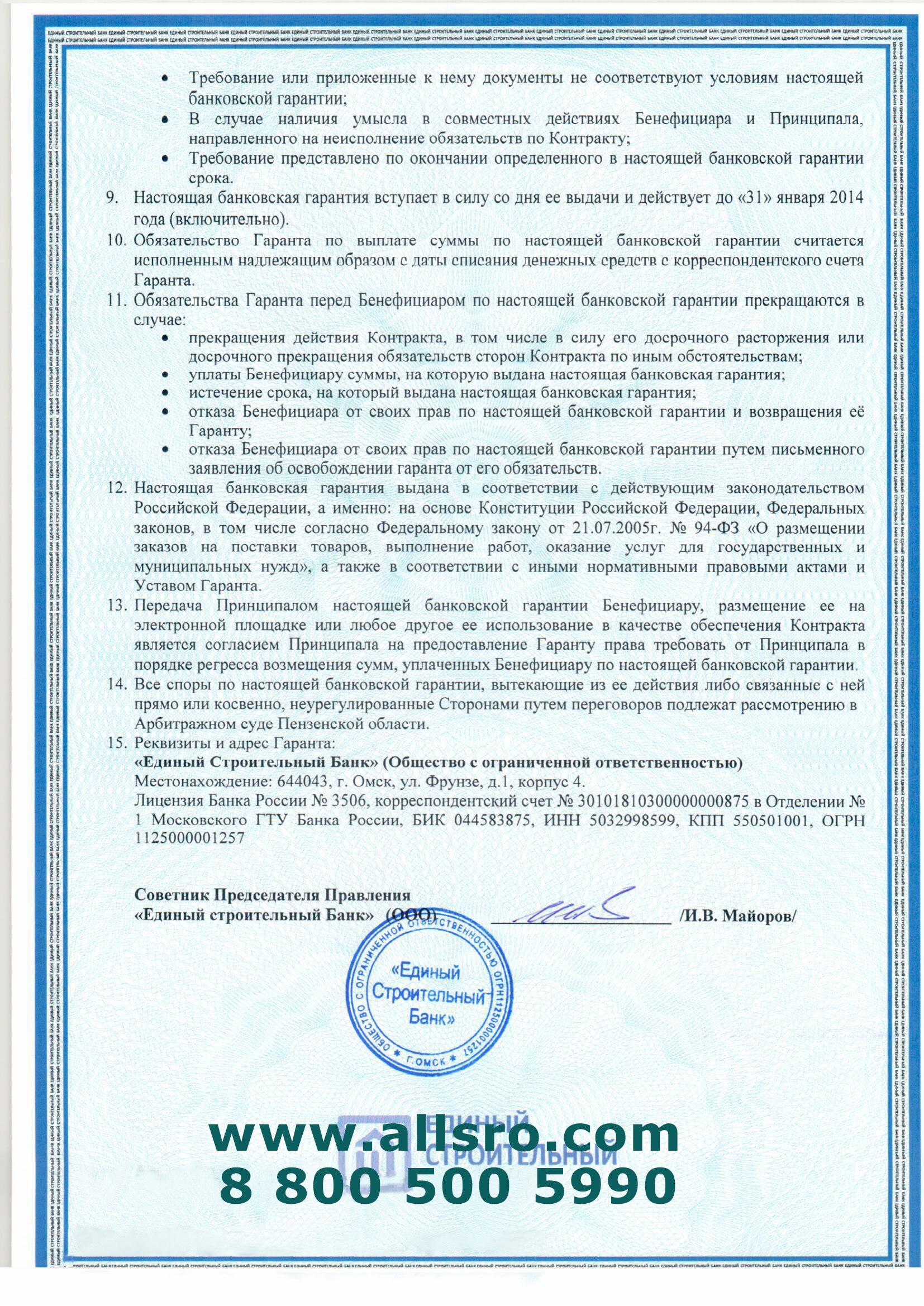

Вне зависимости от того, какой организаций выдается банковская гарантия, она должна быть безотзывной и содержать сведения, установленные частью 2 статьи 45 Федерального закона № 44:

- размер денежной компенсации, которую организация готова выплатить заказчику, если ее клиент по каким-либо причинам откажется от исполнения контракта или проявит недобросовестность;

- обязательства, взятые на себя каждой из сторон, подписавшей контракт;

- информацию о выплате штрафов и неустоек;

- срок действия банковской гарантии, соответствующий требованиям Федерального закона 44;

- информацию о том, когда и при каких условиях обязательства считаются исполненными или утратившими силу, а также что заказчик должен будет предоставить организации, выдавшей гарантию, для получения суммы обязательств в случае неисполнения условий соглашения победителем.

Где можно получить банковскую гарантию и что для этого нужно?

Документ, подтверждающий добросовестность намерений организации, может быть выдан банками, перечень которых определен Министерством финансов и опубликован на его официальном сайте. Если организации, предлагающей оформить поручительство, пусть и на привлекательных условиях, нет в этом списке, стоит задуматься о ее добросовестности и проблемах, возникающих при получении нелегитимного обеспечения.

После того, как выбран банк, в который планируется обратиться за поручительством, необходимо приготовить бумаги, требующиеся для его оформления и выдачи.

Этот перечень может изменяться в зависимости от требований того или иного кредитного учреждения.

Во сколько обойдется банковская гарантия?

Стоимость банковской гарантии, которая в дальнейшем будет использована для подтверждения добросовестности выигравшего участника, определяется политикой конкретной кредитной организации. Она зависит от суммы, на которую выдается поручительство, и составляет от 3 до 10%.

Она зависит от суммы, на которую выдается поручительство, и составляет от 3 до 10%.

Время, которое требуется банку на выдачу документа, регламентируется исключительно внутренним порядком и составляет от 2-3 дней до нескольких недель. О получении подтверждения обеспечения победителю торгов стоит позаботиться заблаговременно.

Как проверить достоверность выданного документа?

Легитимные банковские гарантии вносятся в соответствующий реестр, который ведется на сайте www.zakupki.gov.ru. Именно к этому перечню обращаются все заказчики перед тем, как принять информацию от победителя.

Проверить легитимность можно и самостоятельно. Реестр банковских гарантий общедоступен и информация из него может быть получена бесплатно. Если данных в реестре не обнаружено, стоит обратиться к сотрудникам банка. Возможно, произошла техническая ошибка и они устранят ее в короткие сроки.

Что делать, если банковская гарантия оказалась нелегитимной?

Если полученная банковская гарантия в качестве обеспечения контракта не приятна заказчиком, она не соответствует требованиям, установленными Федеральным законом №44. Как правило, отсутствует в реестре на Портале госзакупок или не полностью содержит необходимую информацию.

Как правило, отсутствует в реестре на Портале госзакупок или не полностью содержит необходимую информацию.

При этом есть возможность обратиться в банк, выдавший документ, и потребовать аннулировать договор. Денежные средства, выплаченные банку за получение гарантии, должны быть полностью возвращены.

Когда нужно предоставить банковскую гарантию заказчику?

Банковская гарантия в качестве обеспечения контракта предоставляется заказчику в установленном Федеральным законом №44 порядке, до момента подписания победителем проекта, направленного организатором торгов.

Есть возможность сделать это и позже, заменив поручительством банка перечисленное ранее денежное обеспечение. При этом сумма может быть меньше первоначально установленной, если часть обязательств уже исполнена сторонами.

Статья размещена на сайте «Банковская гарантия».

VkontakteFacebookTwitterGoogle+PinterestMail.ruOdnoklassniki

Банковские экспресс-гарантии 44-Ф3, 223-Ф3, 185-ФЗ (615ПП)

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом ООО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и ООО «Экспобанк». Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

ООО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

ООО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения ООО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны ООО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц. Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. ООО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия ООО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что ООО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что ООО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных). Вам следует получить соответствующую специфическую профессиональную консультацию, прежде чем принять какое-либо решение (в том числе инвестиционное).

Ограничение ответственности

ООО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

ООО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны ООО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

или аккредитив: в чем разница?

Банковская гарантия и аккредитив — это обещания финансового учреждения о том, что заемщик сможет выплатить долг другой стороне, независимо от финансового положения должника. Хотя и разные банковские гарантии, и аккредитивы гарантируют третьей стороне, что, если заемщик не может погасить свою задолженность, финансовое учреждение вмешается от имени заемщика.

Предоставляя финансовую поддержку заемщику (часто по запросу другой стороны), эти обещания служат для снижения факторов риска, стимулируя продолжение транзакции.Но они работают немного по-разному и в разных ситуациях.

Аккредитивы особенно важны в международной торговле из-за большого расстояния, потенциально различающихся законов в странах, в которых участвуют предприятия, и трудностей, связанных с личной встречей сторон. В то время как аккредитивы в основном используются для глобальных транзакций, банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах.

Ключевые выводы

- Банковская гарантия — это обещание кредитного учреждения, которое гарантирует, что банк активизируется, если должник не может покрыть долг.

- Аккредитивы также представляют собой финансовые обещания от имени одной из сторон сделки и имеют особое значение в международной торговле.

- Банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах, тогда как аккредитивы в основном используются в глобальных сделках.

Банковская гарантия

Банковские гарантии представляют собой более серьезные договорные обязательства для банков, чем аккредитивы. Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму.Банк выплачивает эту сумму только в том случае, если противная сторона не выполняет обязательства, указанные в контракте. Гарантия может быть использована для существенного застрахования покупателя или продавца от убытков или повреждений в результате неисполнения другой стороной контракта.

Банковские гарантии защищают обе стороны договорного соглашения от кредитного риска. Например, строительная компания и ее поставщик цемента могут заключить договор на строительство торгового центра. Обе стороны могут быть вынуждены предоставить банковские гарантии, чтобы доказать свою финансовую добросовестность и возможности.В случае, если поставщик не может поставить цемент в установленные сроки, строительная компания уведомит банк, который затем выплачивает компании сумму, указанную в банковской гарантии.

Виды банковских гарантий

Банковские гарантии подобны любым другим финансовым инструментам — они могут принимать самые разные формы. Например, прямые гарантии выдаются банками как для внутреннего, так и для иностранного бизнеса. Косвенные гарантии обычно выдаются, когда предметом гарантии является государственное учреждение или другое государственное учреждение.

К наиболее распространенным видам гарантий относятся:

- Гарантии доставки: Этот вид гарантии предоставляется перевозчику на груз, который прибывает до получения каких-либо документов.

- Кредитные гарантии: Организация, которая выдает кредитные гарантии, берет на себя финансовые обязательства в случае дефолта заемщика.

- Гарантии авансовой оплаты: Эта гарантия служит для подтверждения выполнения контракта.По сути, эта гарантия является формой обеспечения для возмещения авансового платежа, если продавец не поставит товары, указанные в контракте.

- Подтвержденные платежные гарантии: С этим безотзывным обязательством определенная сумма выплачивается банком бенефициару от имени клиента к определенной дате.

Банковские гарантии обычно используются подрядчиками, тогда как аккредитивы выдаются компаниям-импортерам и экспортерам.

Аккредитив

Аккредитив, который иногда называют документарным аккредитивом, действует как простой вексель финансового учреждения — обычно банка или кредитного союза.Он гарантирует, что платеж покупателя продавцу или платеж заемщика кредитору будет получен вовремя и в полной сумме. В нем также указано, что, если покупатель не может произвести оплату покупки, банк покроет всю или оставшуюся сумму задолженности.

Аккредитив представляет собой обязательство банка произвести платеж при соблюдении определенных критериев. После того, как эти условия будут выполнены и подтверждены, банк переведет средства. Аккредитив гарантирует, что оплата будет произведена до тех пор, пока предоставляются услуги. Аккредитив в основном заменяет кредит банка на кредит его клиента, обеспечивая правильную и своевременную оплату.

Аккредитив в основном заменяет кредит банка на кредит его клиента, обеспечивая правильную и своевременную оплату.

Например, предположим, что оптовый торговец из США получает заказ от нового клиента, канадской компании. Поскольку оптовый торговец не имеет возможности узнать, сможет ли этот новый клиент выполнить свои платежные обязательства, он запрашивает аккредитив, предусмотренный в контракте на закупку.

Компания-покупатель подает заявку на открытие аккредитива в банке, где у нее уже есть средства, или кредитной линии (LOC).Банк, выпустивший аккредитив, задерживает платеж от имени покупателя до тех пор, пока не получит подтверждение того, что товары по транзакции были отгружены. После того, как товары были отгружены, банк будет платить оптовику причитающуюся ему сумму при соблюдении условий договора купли-продажи, таких как доставка до определенного времени или подтверждение от покупателя, что товары были получены неповрежденными.

Виды аккредитивов

Как и банковские гарантии, аккредитивы также различаются в зависимости от необходимости. Ниже приведены некоторые из наиболее часто используемых аккредитивов:

Ниже приведены некоторые из наиболее часто используемых аккредитивов:

- Безотзывный аккредитив обеспечивает обязательства покупателя перед продавцом.

- Подтвержденный аккредитив поступает от второго банка, который гарантирует письмо, если у первого есть сомнительный кредит. Подтверждающий банк гарантирует платеж в случае невыполнения компанией или банком-эмитентом своих обязательств.

- Импортный аккредитив позволяет импортерам производить платежи немедленно, предоставляя им краткосрочный аванс наличными.

- Экспортный аккредитив дает банку покупателя понять, что он должен произвести платеж продавцу при соблюдении всех условий контракта.

- Возобновляемый аккредитив позволяет клиентам снимать деньги — в пределах лимита — в течение определенного периода времени.

Особенности

И банковские гарантии, и аккредитивы снижают риск делового соглашения или сделки. Стороны с большей вероятностью согласятся на сделку, потому что они несут меньшую ответственность, когда активен аккредитив или банковская гарантия.Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные контракты с недвижимостью и международные торговые контракты.

Стороны с большей вероятностью согласятся на сделку, потому что они несут меньшую ответственность, когда активен аккредитив или банковская гарантия.Эти соглашения особенно важны и полезны в сделках, которые в противном случае были бы рискованными, таких как определенные контракты с недвижимостью и международные торговые контракты.

Банки тщательно проверяют клиентов, заинтересованных в одном из этих документов. После того как банк определит, что заявитель кредитоспособен и имеет разумный риск, в соглашении устанавливается денежный лимит. Банк соглашается взять на себя обязательства до установленного лимита, но не превышая его. Это защищает банк, обеспечивая определенный порог риска.

Еще одно ключевое различие между банковскими гарантиями и аккредитивами заключается в сторонах, которые их используют. Банковские гарантии обычно используются подрядчиками, участвующими в торгах по крупным проектам. Предоставляя банковскую гарантию, подрядчик подтверждает свою финансовую надежность. По сути, гарантия гарантирует, что организация, стоящая за проектом, достаточно финансово стабильна, чтобы вести его от начала до конца. С другой стороны, аккредитивы обычно используются компаниями, которые регулярно импортируют и экспортируют товары.

По сути, гарантия гарантирует, что организация, стоящая за проектом, достаточно финансово стабильна, чтобы вести его от начала до конца. С другой стороны, аккредитивы обычно используются компаниями, которые регулярно импортируют и экспортируют товары.

Определение банковской гарантии

Что такое банковская гарантия?

Банковская гарантия — это вид финансовой поддержки, предлагаемой кредитным учреждением. Банковская гарантия означает, что кредитор гарантирует выполнение обязательств должника. Другими словами, если должник не погасит долг, банк погасит его. Банковская гарантия позволяет клиенту или должнику приобретать товары, покупать оборудование или получать ссуду.

Ключевые выводы

- Банковская гарантия — это когда кредитное учреждение обещает покрыть убыток, если заемщик не выплатит ссуду.

- Стороны кредита выбирают прямые гарантии для международных и трансграничных сделок.

- Гарантия создает дополнительный риск для кредитора, поэтому ссуды с такой гарантией будут сопровождаться более высокими затратами или процентными ставками.

Понимание банковских гарантий

Банковская гарантия — это когда кредитное учреждение обещает покрыть убыток, если заемщик не выплатит ссуду. Гарантия позволяет компании покупать то, что в противном случае она не могла бы, помогая росту бизнеса и способствуя предпринимательской деятельности.

Существуют разные виды банковских гарантий, включая прямые и косвенные. Банки обычно используют прямые гарантии в иностранном или внутреннем бизнесе, выдаваемые непосредственно бенефициару. Прямые гарантии применяются, когда безопасность банка не зависит от наличия, действительности и исковой силы основного обязательства.

Банковская гарантия — это когда кредитное учреждение обещает покрыть убыток, если заемщик не выплатит ссуду.

Частные лица часто выбирают прямые гарантии для международных и трансграничных транзакций, которые легче адаптировать к иностранным правовым системам и практике, поскольку они не имеют требований к форме.

Косвенные гарантии чаще всего возникают в экспортном бизнесе, особенно когда бенефициарами гарантии являются государственные учреждения или государственные организации. Многие страны не принимают иностранные банки и поручителей из-за юридических вопросов или иных требований к форме. При косвенной гарантии используется второй банк, обычно иностранный банк с головным офисом в стране проживания бенефициара.

Примеры банковских гарантий

В связи с общим характером банковской гарантии существует много разных видов:

- Гарантия оплаты гарантирует продавцу, что покупная цена будет уплачена в установленный срок.

- Гарантия авансового платежа действует как обеспечение для возмещения авансового платежа от покупателя, если продавец не поставляет указанные товары в соответствии с контрактом.

- Обеспечение кредита служит залогом погашения кредита.

- Гарантия аренды служит обеспечением платежей по договору аренды.

- Подтвержденное платежное поручение — это безотзывное обязательство, когда банк выплачивает получателю установленную сумму в определенный день от имени клиента.

- Гарантия исполнения служит залогом понесенных покупателем затрат, если услуги или товары не будут предоставлены в соответствии с условиями контракта.

- Гарантийный залог служит залогом для обеспечения доставки заказанных товаров в соответствии с договоренностью.

Например, компания A — новый ресторан, который хочет купить кухонное оборудование на 3 миллиона долларов. Поставщик оборудования требует, чтобы компания A предоставила банковскую гарантию для покрытия платежей, прежде чем она отправит оборудование компании A. Компания A запрашивает гарантию у кредитного учреждения, которое ведет свои денежные счета. Банк по существу подписывает договор купли-продажи с продавцом.

Банковская гарантия — Обзор, виды и пример, преимущества

Что такое банковская гарантия?

Банковская гарантия — это гарантия, которую банк предоставляет по контракту между двумя внешними сторонами, покупателем и продавцом, или в отношении гарантии, заявителем и бенефициаром. Банковская гарантия служит средством управления рисками. Управление рисками. Управление рисками включает в себя идентификацию, анализ и реагирование на факторы риска, которые составляют часть жизни бизнеса. Обычно это делается с помощью инструмента для бенефициара, поскольку банк берет на себя ответственность за завершение контракта в случае неисполнения покупателем своего долга или обязательства.

Банковская гарантия служит средством управления рисками. Управление рисками. Управление рисками включает в себя идентификацию, анализ и реагирование на факторы риска, которые составляют часть жизни бизнеса. Обычно это делается с помощью инструмента для бенефициара, поскольку банк берет на себя ответственность за завершение контракта в случае неисполнения покупателем своего долга или обязательства.

Банковские гарантии служат ключевой цели для малого бизнеса; банк, посредством их должной осмотрительности Должная осмотрительность Должная осмотрительность — это процесс проверки, расследования или аудита потенциальной сделки или инвестиционной возможности для подтверждения всех соответствующих фактов и финансовой информации, а также проверки всего остального, что было затронуто во время сделки M&A или инвестиции процесс. Due Diligence завершается перед закрытием сделки. заявителя, обеспечивает ему доверие как надежного делового партнера для бенефициара гарантии. По сути, банк ставит свою печать одобрения кредитоспособности заявителя, совместно подписывая от имени заявителя, поскольку это касается конкретного контракта, заключаемого двумя внешними сторонами.

По сути, банк ставит свою печать одобрения кредитоспособности заявителя, совместно подписывая от имени заявителя, поскольку это касается конкретного контракта, заключаемого двумя внешними сторонами.

- Банковская гарантия — это гарантия для бенефициара, что банк будет поддерживать договор, если заявитель и контрагент по договору не в состоянии это сделать.

- Банковские гарантии служат для облегчения ведения бизнеса в ситуациях, которые в противном случае были бы слишком рискованными для бенефициара.

- Договоры, лежащие в основе банковской гарантии, могут быть как финансовыми (например, погашение ссуды), так и основанными на результатах (например, услуги, предоставляемые одной стороной другой).

Типы банковских гарантий

Банковская гарантия предоставляется на определенную сумму и на заранее определенный период времени. В нем четко указаны обстоятельства, при которых гарантия применяется к контракту. Банковская гарантия может быть финансовой или ориентированной на результат.

Банковская гарантия может быть финансовой или ориентированной на результат.

В финансовой гарантии банка банк гарантирует, что покупатель погасит задолженность перед продавцом. Если покупатель этого не сделает, банк возьмет на себя финансовое бремя за небольшую начальную плату. Плата за обслуживание Плата за обслуживание, также называемая комиссией за обслуживание, относится к комиссии, взимаемой для оплаты услуг, связанных с продуктом или услугой, которая при покупке., которая взимается с покупателя при выдаче гарантии.

Для гарантии , основанной на исполнении , бенефициар может потребовать возмещения от банка за неисполнение обязательства, как это изложено в контракте.Если контрагент не предоставит услуги в соответствии с обещаниями, бенефициар будет требовать понесенные убытки от невыполнения обязательств гаранту — банку.

Для гарантий иностранного банка , например, в случае международного экспорта, может быть четвертая сторона — банк-корреспондент, работающий в стране постоянного проживания бенефициара.

Пример из реальной жизни

В качестве реального примера рассмотрим крупного производителя сельскохозяйственного оборудования.Хотя производитель может иметь поставщиков во многих местах, часто лучше всего иметь местных поставщиков для ключевых деталей, как по причинам доступности, так и по причинам транспортных расходов.

Таким образом, они могут пожелать заключить договор с небольшим цехом металлоконструкций, расположенным в той же промышленной зоне. Поскольку мелкий поставщик относительно неизвестен, крупная компания потребует, чтобы поставщик обеспечил банковскую гарантию перед заключением контракта на детали машин на сумму 300 000 долларов. В таком случае бенефициаром будет крупная компания, а заявителем — мелкий продавец.

Если мелкий продавец получит банковскую гарантию, крупная компания заключает с продавцом договор. На этом этапе компания может выплатить 300 000 долларов авансом при том понимании, что поставщик должен доставить согласованные детали в следующем году. Если продавец не может этого сделать, производитель сельскохозяйственного оборудования может потребовать от банка возмещения убытков, возникших в результате нарушения продавцом условий контракта.

Если продавец не может этого сделать, производитель сельскохозяйственного оборудования может потребовать от банка возмещения убытков, возникших в результате нарушения продавцом условий контракта.

Посредством банковской гарантии крупный производитель сельскохозяйственного оборудования может сократить и упростить свою цепочку поставок Цепочка поставок Цепочка поставок — это вся система производства и доставки продукта или услуги, от самого начального этапа поиска сырья до конечного продукта без ущерба для его качества. финансовое положение.

Преимущества банковских гарантий

Заявителю:

- Малые компании могут получить ссуды или вести бизнес, который в противном случае был бы невозможен из-за потенциальной рискованности контракта для их контрагента. Это способствует росту бизнеса и предпринимательской активности.

- Банки взимают низкие комиссии за банковские гарантии, обычно составляющие долю 1% от общей суммы транзакции, за предоставленные гарантии.

Получателю:

- Получатель может заключить договор, зная, что в отношении его контрагента была проведена комплексная проверка.

- Банковская гарантия повышает кредитоспособность Кредитоспособность Проще говоря, кредитоспособность — это то, насколько «достойна» или заслуживает кредитоспособность. Если кредитор уверен, что заемщик своевременно выполнит свое долговое обязательство, заемщик считается кредитоспособным. как заявителю, так и контракту.

- Существует снижение риска благодаря заверениям банка в том, что они покроют свои обязательства в случае дефолта заявителя.

- Повышается доверие к сделке в целом.

Недостатки банковских гарантий

- Вовлечение банка в транзакцию может затруднить процесс и добавить ненужный уровень сложности и бюрократии.

- Когда дело доходит до особо рискованных или дорогостоящих сделок, сам банк может потребовать от заявителя гарантии в виде обеспечения.

Банковские гарантии и аккредитивы

В случае банковской гарантии основным должником является покупатель или заявитель.Только тогда, когда заявитель не выполнит свои обязательства, банковская гарантия вступит в операцию. Часто задержка платежа не является поводом для получения банковской гарантии. Напротив, в финансовом инструменте, именуемом аккредитивом, требование продавца сначала направляется в банк.

Таким образом, аккредитив дает больше уверенности в том, что будет произведено быстрое погашение, поскольку банк участвует в транзакции на протяжении всего процесса. В случае банковской гарантии со стороны заявителя должна быть неспособность поддержать договор до того, как банк станет участником.

Ссылки по теме

CFI является официальным поставщиком сертификата Certified Banking & Credit Analyst (CBCA) ™ CBCA®. Аккредитация Certified Banking & Credit Analyst (CBCA) ® является мировым стандартом для кредитных аналитиков, который охватывает финансы, бухгалтерский учет и т. д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

д. кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Для продолжения обучения и развития ваших знаний в области финансового анализа мы настоятельно рекомендуем следующие дополнительные ресурсы:

- Корпоративная гарантия Корпоративная гарантия Корпоративная гарантия — это официальное письмо, в котором гарант принимает на себя ответственность за обработку долговых платежей или берет на себя общую ответственность за задолженность

- Соглашение о ссуде Соглашение о ссуде Соглашение о ссуде — это соглашение, устанавливающее условия кредитной политики между заемщиком и кредитором.Соглашение дает кредиторам свободу действий в погашении ссуд, при этом защищая свою кредитную позицию. Аналогичным образом, из-за прозрачности нормативных актов заемщики получают четкие ожидания в отношении

- Персональная гарантия Персональная гарантия Персональная гарантия — это тип необеспеченного кредитного договора, который позволяет кредитору приобретать личные активы поручителя, если соответствующий должник

- Типы кредита Типы кредита 3 основных типа кредита — это возобновляемый кредит, рассрочка и открытый кредит.

Кредит позволяет людям приобретать товары или услуги на заемные деньги.

Кредит позволяет людям приобретать товары или услуги на заемные деньги.

Сопротивление неправильному вызову? • Aceris Law LLC

Банковские гарантии — обычная черта международных строительных контрактов. Банковские гарантии обычно используются в качестве обеспечения выполнения одной стороной (обычно подрядчиком) своих договорных обязательств. Банковские гарантии также часто играют центральную роль в строительных спорах — либо в качестве важного аспекта исходных фактов спора, либо как триггерное событие для одной из сторон для начала судебного или арбитражного разбирательства, например, для предотвращения неправомерного требования банковских гарантий. .

Можно ли предотвратить неправомерное обращение в службу банковской гарантии, и если да, то какой форум правильный? Ответ во многом зависит от закона, применимого к банковской гарантии, который не обязательно является законом основного спора по существу. Поскольку большинство банков требует, чтобы споры, связанные с банковскими гарантиями и другими видами обеспечения, разрешались местными судами, в то время как в международных строительных контрактах в качестве механизма разрешения споров обычно указывается международный арбитраж, юридические вопросы, касающиеся требований банковских гарантий, представляют собой одни из самых сложных и сложные вопросы в международном строительном арбитраже.

Общие формы обеспечения в строительных проектах

Банковские гарантии — это одна из нескольких форм безопасности, обычно используемых в международных строительных проектах. Часто используемые виды обеспечения в строительных контрактах включают, но не ограничиваются: [1]

- Залог / гарантия авансового платежа — это используется для обеспечения возврата авансового платежа, сделанного путем вычета (возврат ) от сумм, заработанных в течение срока действия договора;

- Удержание / гарантия — обычно используется работодателем в качестве обеспечения обоснованных претензий или неисправленных дефектов.Как правило, первая половина Удерживающего залога / гарантии освобождается после подтверждения завершения, тогда как оставшаяся половина освобождается по истечении периода ответственности за дефекты;

- Гарантия исполнения / Гарантия — используется для обеспечения надлежащего исполнения обязательств подрядчиком;

- Гарантия материнской компании — предоставляет работодателю обеспечение от материнской компании стороны первоначального строительного контракта.

Хотя терминология, используемая для различных форм обеспечения на практике, различается, два основных типа облигаций или гарантий являются так называемыми: [2]

- « Облигации по требованию» или «Гарантии G » (также известные как « облигации первого требования » или «гарантии G » ), чаще всего выпускаемые банком, которые создают автономные типы платежных обязательств; и

- «O Облигации без дефолта» , «C условные облигации» или «Гарантии » , которые создают дополнительное обязательство платежа.

Основное различие между ними состоит в том, что банковская гарантия по требованию обычно выплачивается по любым документам, а это означает, что работодатель может запросить банковскую гарантию без предоставления доказательств основного нарушения контракта или понесенных убытков. С другой стороны, претензия по Условной банковской гарантии требует доказательства того, что имело место нарушение основного строительного контракта, который должен быть предоставлен.

Это различие важно, учитывая существенные последствия, которые вызов Банковской гарантии по требованию, неправомерный или нет, может создать для подрядчика.Эти последствия включают, например, ущерб для подрядчика, такой как ущерб его репутации в банке, предоставившем обеспечение. Это также может вызвать серьезные финансовые проблемы, привести к пересмотру кредитных линий и механизмов в банках и вызвать серьезные проблемы с движением денежных средств. Требование банковской гарантии по требованию также может оказать значительное влияние на способность подрядчика участвовать в будущих тендерах и проектах, поскольку подрядчик может столкнуться с проблемами при получении новых облигаций и кредитов от банков.

Противодействие неправомерному требованию банковской гарантии

Имеет ли работодатель право просто потребовать банковскую гарантию по требованию в любое время и без каких-либо оснований, зависит от рассматриваемого закона. В большинстве правовых систем предусмотрены механизмы предотвращения неправомерного, мошеннического и / или недобросовестного вызова банковских гарантий, даже тех, которые являются банковскими гарантиями по требованию.

Обычно это достигается путем подачи заявления о судебном запрете или запретительном судебном постановлении в местные суды, которые обладают юрисдикцией в отношении данной банковской гарантии.В то время как в большинстве юрисдикций есть свои собственные правила предотвращения неправомерных требований по банковским гарантиям по требованию, процедуры аналогичны в большинстве юрисдикций общего права.

Английское право и неправомерные требования о банковских гарантиях по требованию

Традиционный подход английских судов к требованию банковских гарантий заключался в ограничении судебных запретов ситуациями, когда имелись явные доказательства « мошенничества, ». « Мошенничество » в соответствии с английским законодательством может быть доказано только в том случае, если будет продемонстрировано, что ложное заявление было сделано (i) сознательно; или (ii) без веры в ее истинность; или (iii) по неосторожности, не заботясь о том, правда это или ложь, как указано в деле Derry v Peek [1889] 14 App Cas 337 . Мошенничество в связи с вызовом Performance Bonds широко обсуждалось в таких делах, как Enka Insaat Ve Sanayi v Banca Popolare Dell’Alto Adige [2009] EWHC 2410 , , что дополнительно подтверждает высокий порог доказывания мошенничества в соответствии с английским законодательством. .

Мошенничество в связи с вызовом Performance Bonds широко обсуждалось в таких делах, как Enka Insaat Ve Sanayi v Banca Popolare Dell’Alto Adige [2009] EWHC 2410 , , что дополнительно подтверждает высокий порог доказывания мошенничества в соответствии с английским законодательством. .

Этот строгий подход к предотвращению неправомерного обращения за последние годы в некоторой степени смягчился. В более недавнем решении, Simon Carves Ltd против Ensus UK Ltd [2011] EWHC 657 (TCC), суд значительно расширил потенциальные основания для оспаривания звонка, установив, что «мошенничество — не единственное основание, по которому звонок залог может быть ограничен судебным запретом ». Как заявил г-н судья Акенхед:

« (d) В принципе, если основной договор, в отношении которого залог был предоставлен посредством обеспечения , ясно и прямо препятствует тому, чтобы бенефициар по договору требование по облигации, суд может запретить ей предъявить требование по облигации.

(e) Суд при рассмотрении дела на последнем судебном заседании сможет окончательно определить, что предусматривает основной договор посредством ограничения для бенефициара при истребовании залога.Позиция обязательно отличается на стадии без уведомления или временного судебного запрета, потому что Суд может очень редко сформировать окончательное мнение о том, что означает контракт. Однако, учитывая важность облигаций и аккредитивов в коммерческом мире, на этом раннем этапе необходимо, чтобы Суд был удовлетворен представленными ему аргументами и доказательствами того, что сторона, требующая судебного запрета против бенефициара были веские доводы.Нельзя ожидать, что на этом этапе суд примет решение , что является окончательным постановлением ».

Такой подход подтверждается последующей судебной практикой. В деле Doosan Babcock Ltd против Comercializadora de Equipos y Materiales Mabe Limitada [2013] судья подчеркнул отход от традиционного подхода, который, по-видимому, является тенденцией не только в Англии, но и в других юрисдикциях общего права.

Законодательство Сингапура и неправомерные требования банковских гарантий по требованию

В Сингапуре положение судов аналогично положению судов в Англии.Требования по банковским гарантиям по требованию могут быть ограничены либо на основании « мошенничества» , либо « недобросовестности », которые рассматриваются как два различных и независимых основания для сдерживания.

Эта позиция изначально вытекает из решения Апелляционного суда Сингапура по делу Bocotra Construction Pte Ltd против Генерального прокурора (№ 2) [1995] . Тот же подход был подтвержден в ряде других решений, включая GHL Pte Ltd против Unitrack Building Construction Pte Ltd [1999] , Dauphin Offshore Engineering & Trading Pte Ltd против Его Королевского Высочества Шейха Султана бин Халифа бин Зайеда Аль Нахайяна [2000] и Shanghai Electric Group Co Ltd против PT Merak Energi Indonesia [2010] .

Сингапурские суды определили « недобросовестность » как «… недобросовестность, в отличие от нечестности или мошенничества, или поведения такого рода предосудительного или недобросовестного, что суд совести либо ограничит сторону, либо откажется помочь вечеринка. Простые нарушения договора стороной, о которой идет речь… сами по себе не будут недобросовестными. », как указано в деле Ryobi-Kiso (S) Pte Ltd против Lum Chang Building Contractors Pte Ltd [2013] SGHC 86.

В дальнейшем в деле Tactic Engineering Pte Ltd (in liq) против Sato Kogyo (S) Pte Ltd [2017] SGHC 103, подрядчик, подавший заявление о судебном запрете на основании « недобросовестности », должен предъявить « stong prima facie дело. бессовестности ».В том же случае суд также постановил, что поведение сторон, приведшее к требованию выплаты залога, и наличие уведомления являются соответствующими соображениями.

Закон Малайзии и неправомерные требования о предоставлении банковских гарантий по требованию

Позиция малайзийских судов не сильно отличается от позиции сингапурских судов. Федеральный суд в историческом деле Sumatec Engineering & Construction Sdn Bhd против Malaysian Refining Company Sdn Bhd [2012] 3 CLJ 401, постановил, что судебный запрет, предотвращающий вызов банковских гарантий, требует наличия сильного prima faciae дела мошенничество »или« недобросовестность ».Федеральный суд также постановил, что « недобросовестность » является отдельным и независимым основанием для выдачи постановления о переподготовке, которое проистекает из «общего базового понятия … традиционной юрисдикции справедливости в отношении предоставления защиты от недобросовестного поведения, а именно, что лицо не должно может быть разрешено использовать или настаивать на своих законных правах, чтобы воспользоваться особой уязвимостью или несчастным случаем другого человека для неосновательного обогащения себя … ».

Тест, установленный в деле Sumatec , часто применялся в ряде других дел в малазийских судах, с более свежими примерами, включая Bella Builders Sdn Bhd против Kerajaan Malaysia и другие [2017] 1 LNS 557; и Dunggon Jaya Sdn Bhd против Aeropod Sdn Bhd & Anor [2017] MLJU 1225.

Таким образом, хотя юрисдикции общего права, похоже, применяют менее строгий подход к выдаче запретительных судебных приказов, предотвращающих неправомерный вызов, порог для доказательства « мошенничества » или « недобросовестности », тем не менее, остается высоким.

Также важно иметь в виду, что основной вопрос о том, имело ли место нарушение контракта, что часто является основным инициирующим событием или, иногда, « оправданием », которое приводит к вызову по требованию Банковская гарантия, как правило, является вопросом, который решается арбитражным судом, если, конечно, основной договор содержит арбитражную оговорку.Это приводит к интересному, но сложному взаимодействию между параллельными разбирательствами в местных судах и в арбитражных судах, где местные суды могут выносить судебные запреты в помощь арбитражу до окончательного исхода спора в арбитражном суде.

[1] Джейн Дженкинс, International Construction Contracts, (второе издание) (Kluwer Law International 2013), стр. 42–44.

[2] Ставрос Брекулакис, Дэвид Бринмор Томас, Руководство по строительному арбитражу , (второе издание) (Global Arbitration Review, 2017), стр.18-19.

Разница между банковской гарантией и банковской облигацией | Финансы

Разница между банковской гарантией и банковской облигацией | Финансы — Zacks- Home

- Акции Акции +

- Фонды Фонды +

- Прибыль Прибыль +

- Скрининг Скрининг +

- Финансы Финансы +

- Портфель 3 + 9047 Образование Образование +

- Услуги Услуги +

Почему Zacks? Научитесь быть лучшим инвестором.

- Финансы

- Управление деньгами

- Банковское дело

- Разница между банковской гарантией и банковским залогом

Автор: Эндрю Геллерт

Банк может выступать в качестве посредника между двумя сторонами в контракте.

Hemera Technologies / AbleStock.com / Getty Images

Банковские гарантии и банковские облигации — это финансовые инструменты, которые помогают защитить стороны, участвующие в обмене товарами или услугами по контракту.Банковская гарантия, иногда называемая аккредитивом, представляет собой способ перевода платежа, в то время как банковские облигации или поручительства обеспечивают своего рода страховку от нарушения контракта одной стороной.

Банковская гарантия

Банковская гарантия или аккредитив — это способ, с помощью которого стороны контракта обеспечивают перевод денег от покупателя к продавцу. Вместо того, чтобы отправлять платеж напрямую продавцу, покупатель покупает аккредитив в банке и отправляет его продавцу.По завершении контракта продавец представляет банку аккредитив и получает платеж. Аккредитив позволяет покупателю и продавцу действовать через банк, который оба считают заслуживающим доверия, а не полагаться друг на друга в соблюдении контракта.

Поручительство

В то время как аккредитив обеспечивает бесперебойную оплату, поручительство или банковская облигация — это инструмент, предназначенный для защиты стороны контракта от риска расторжения контракта. Например, если владелец ювелирного магазина хочет, чтобы ковровая компания установила новое ковровое покрытие, но обеспокоена тем, что ковровая компания может не выполнить его, он может купить залог в местном банке.Если ковровая компания не доставит ковров, банк выплатит ювелирному магазину заранее определенную сумму денег в качестве компенсации. Точно так же ковровая компания может купить залог, если опасается, что ювелирный магазин откажется платить после того, как ковер будет установлен.

Разные цели

Хотя поручительства и банковские гарантии делают заключение договоров более безопасным для вовлеченных сторон, их роли различны. Банковская гарантия аналогична счету условного депонирования, поскольку покупатель и продавец соглашаются действовать и обменивать средства через банк.Бизнес, который хочет получить аккредитив, должен иметь обеспечение, чтобы удовлетворить банк. Поручительские облигации не нуждаются в обеспечении, поскольку они требуют от банка выплаты только в том случае, если другая компания окажется ненадежной.

Различный учет

С точки зрения банка, эти два инструмента учитываются по-разному. Аккредитив — это обязательство для банка, потому что это обязательство по выплате денег. С другой стороны, банковская облигация — это, по сути, страховой продукт, поэтому она считается активом: если все идет гладко, банк сохраняет свою комиссию и не должен платить держателю облигации.

Ссылки

Биография писателя

Эндрю Геллерт — аспирант, который в течение четырех лет писал статьи по науке, бизнесу, финансам и экономике. Он также был редактором собственного раздела газеты своего колледжа «Капюшон» и публиковался в информационном бюллетене экономического факультета своего бакалавриата.

Примеры положений о банковской гарантии

Банковская гарантия . В качестве обеспечения надлежащего выполнения Skechers своих обязательств по Соглашению о доступности, Skechers настоящим предоставляет ProLogis банковскую гарантию по первому требованию, выданную первоклассным европейским банком, имеющим офис в Бельгии и ведущим бизнес в Бельгии, на сумму, равную к Цене, определенной в Соглашении о доступности, на период в три (3) месяца плюс плата за обслуживание и плюс НДС, как определено и скорректировано в соответствии с условиями настоящего Соглашения.Когда Цена в соответствии со Статьей 4 изменяется, сумма банковской гарантии должна корректироваться в соответствии с ежегодной корректировкой платежей по цене каждый год. Он должен применяться на протяжении всего срока действия Соглашения плюс шесть месяцев. Эта банковская гарантия будет выпущена только через шесть (6) месяцев после истечения срока действия или прекращения действия Соглашения о доступности, включая его продления. Банковская гарантия является частью настоящего Соглашения и прилагается к нему в виде Приложения 9.В случае отсутствия банковской гарантии самое позднее на Дату вступления в силу настоящее Соглашение будет недействительным ipso iure без необходимости какого-либо дополнительного уведомления или начала судебных разбирательств. Если ProLogis решит сослаться на отсутствие банковской гарантии и тем самым ссылается на недействительность Соглашения, все платежи по ценам, сборы и любые другие платежи, причитающиеся ProLogis по настоящему Соглашению, тем не менее, останутся в силе в качестве компенсации из-за недоступности Помещения, без ущерба для любой другой компенсации, которую ProLogis может потребовать.Наряду с банковской гарантией ProLogis получила от Skechers USA Inc., компании, действующей в соответствии с законодательством штата Делавэр, с основным местом ведения деятельности по адресу: 228 Manhattan Beach Blvd, Manhattan Beach, CA, USA, письмо, прилагаемое к настоящему документу как Приложение 10, в соответствии с которым последний заявляет в пользу ProLogis, включая правопреемников ProLogis, о финансовой устойчивости и полном соблюдении Skechers своих обязательств по настоящему Соглашению. Это письмо необходимо ProLogis для заключения настоящего Соглашения.В случае отсутствия письма на дату подписания это письмо будет предоставлено в течение двух недель после подписания настоящего Соглашения. ** * Настоящее Соглашение было составлено в четырех экземплярах в Milmort. Каждая сторона подтверждает, что получила его оригинал. 20 мая 2008 г. Следующие приложения являются частью данного договора:

Банковская гарантия | Что это такое? Пример, функция, типы, предел и важность

1 2 Что такое банковская гарантия?Банковская гарантия (BG) — это соглашение между 3 сторонами, а именно.банк, получатель и заявитель. Бенефициар — тот, кто берет на себя гарантию. И заявитель — это сторона, которая требует от банка банковскую гарантию. БГ являются важным банковским механизмом и играют жизненно важную роль в развитии международной и внутренней торговли.

Банк выдает BG по получении запроса от заявителя. Эта квитанция представляет собой «сумму гарантии» в отношении некоторой цели / основной транзакции в отношении «бенефициара». Если банк т.е.«Гарант» получает «претензию» от бенефициара, это приводит к «вызову BG». В случае иностранной BG, помимо этих трех сторон, существует еще «банк-корреспондент». Если у банка нет филиала в какой-либо зарубежной стране, он выпускает BG в этой стране через свой «банк-корреспондент». Перед выдачей гарантии банк проводит всю необходимую юридическую проверку, финансовый и бизнес-анализ.

Пример банковской гарантии

Экспортер под названием «ABC LLC.»В Дубае просит банковскую гарантию от импортера под названием« XYZ Pvt. Ltd »в Индии. В этом случае «XYZ Pvt. Ltd »обращается к Корпорационному банку с просьбой предоставить от его имени банковскую гарантию экспортеру. Теперь, если у корпоративного банка нет филиала в Дубае, корпоративный банк выдал бы гарантию через Государственный банк Индии (SBI). Здесь «XYZ Pvt. Ltd »- заявитель; «ABC LLC» является бенефициаром; «Корпорация Банк» является банком-эмитентом, а «SBI» — банком-корреспондентом.

Настоящее соглашение BG действует как обязательство.Это соглашение гарантирует бенефициару, что банк выплатит указанную сумму в случае неисполнения обязательств заявителем. Заявитель может не выполнить обязательства по выполнению «финансового» или «исполнительного» обязательства, как указано в гарантии. Фактически, BG действует как обещание, что в случае невыполнения обязательств заявителя (клиента банка) банк должен выполнить договорные обязательства. Следует отметить, что обязательство по оплате лежит не на заявителе, а на банке, поскольку банк выступает гарантом.Контракт BG не зависит от основной сделки / контракта, который существует между бенефициаром и заявителем.

Характеристики действующей гарантии

- Срок действия гарантии четко указан

- Выдача гарантии всегда на определенную сумму

- Цель гарантии четко указана

- Гарантия действует в течение конкретно определенного периода

- Льготный период, разрешенный для принудительного исполнения гарантийных прав, также указан в гарантии

- Гарантия четко определяет события, при которых она может быть исполнена

Важно, чтобы гарантия могла быть приведена в исполнение на основании условий контракта (т.е. договор гарантии), существующий между банком и бенефициаром. Как правило, бенефициары указывают пункт о начислении пени в случае задержки платежа. Следовательно, банку необходимо проявлять осторожность при окончательной доработке формата и текста контракта (договора гарантии). При подписании того же правила следует внимательно учитывать положение о штрафных санкциях и оговорки, касающиеся просрочки и неисполнения обязательств.

Типы банковских гарантий

Финансовая гарантия

Здесь банк гарантирует, что заявитель выполнит финансовые обязательства.А в случае неудачи банк как гарант должен заплатить.

Гарантия исполнения

Здесь выдается гарантия для выполнения определенной задачи и ее выполнения предписанным / согласованным способом, как указано в гарантийном документе.

Гарантия авансового платежа

Эта гарантия гарантирует, что они вернут сумму аванса в случае невыполнения условий.

Гарантия платежа / гарантия ссуды

Гарантия предназначена для обеспечения выплаты / погашения ссуды.В случае, если сторона этого не сделает, поручитель должен произвести оплату от имени заемщика, нарушившего обязательства.

Гарантия на участие в торгах

В рамках процесса торгов эта гарантия гарантирует, что участник торгов примет на себя контракт, на который он подал заявку, на условиях проведения торгов.

Иностранная банковская гарантия

Иностранная банковская гарантия — это гарантия, которая выдается иностранному бенефициару.

Гарантия отсроченного платежа

Когда банк гарантирует некоторую отсрочку платежа, гарантия называется гарантией отсроченного платежа.Например, компания покупает машину в кредит с 6 равными платежами. В этом случае, поскольку платеж откладывается на более поздний период, кредитор требует гарантии отсроченного платежа для гарантии того, что платеж будет доставлен ему в указанный период времени.

Гарантия доставки

Эта гарантия защищает транспортную компанию от всех видов убытков в случае неплатежа покупателем. Этот документ помогает покупателю вступить во владение товаром.

Гарантия на гарантийные обязательства или гарантийное обязательство

Это гарантия того, что заказанные товары будут доставлены должным образом в соответствии с соглашением.

Лимиты банковских гарантий

В случае, если какая-либо компания или фирма регулярно требует наличия BG в процессе своей деятельности, банки также предоставляют возможность установить «BG Limit» для этой компании / фирмы после оценки BG на основе их послужного списка, финансового положение, безопасность, предлагаемая компанией, маржа и финансовое положение бизнеса.Например: если небольшая компания имеет дело с правительственными ведомствами или подразделениями государственного сектора, возникает регулярное требование BG. В таком случае получение лимита BG выгодно; это означает, что банк время от времени может выдавать BG заявителю, причем верхним пределом является санкционированная «сумма лимита BG». Лимиты BG классифицируются как лимиты, не связанные с фондом.

Почему важна банковская гарантия?

Повышает кредитоспособностьBG отражает доверие банка к вашему бизнесу и косвенно свидетельствует о его устойчивости.