Рефинансирование и перекредитование военной ипотеки

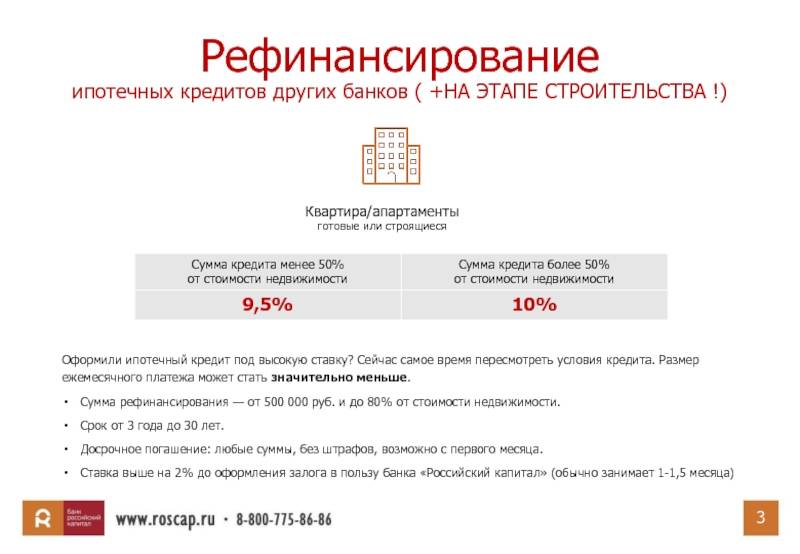

Рефинансирование — это замена действующего кредита другим кредитом, на более выгодных для заемщика условиях.

Можно выделить несколько положительных моментов от проведения рефинансирования для военнослужащих:

- Снижение процентной ставки по действующему кредиту

- Переход на аннуитетные (равные) платежи по новому кредиту

- Уход от долга в конце срока, путем увеличения срока кредитования

- Переход в другой Банк с удобным обслуживанием и возможностью проведения операций дистанционно

- Уход от плавающей процентной ставки к фиксированной.

Оценить целесообразность рефинансирования можно с помощью калькулятора рефинансирования:

Калькулятор военной ипотекиВаш возраст

- 25

- 26

- 27

- 28

- 29

- 30

- 31

- 32

- 33

- 34

- 35

- 36

- 37

- 38

- 39

- 40

- 41

- 42

- 43

- 44

- 45

График платежей

Ипотеке подрегулируют рост – Газета Коммерсантъ № 169 (4954) от 11.

09.2012

09.2012Продолжая тренд на точечные регулятивные послабления для добросовестных банков, ЦБ готовится облегчить жизнь примерно 200 ипотечным игрокам. Для тех, кто работает по стандартам Агентства по ипотечному жилищному кредитованию (АИЖК), может быть смягчен порядок расчета норматива долгосрочной ликвидности.

О намерении ЦБ облегчить банкам, работающим с ипотекой, нормативную нагрузку в части показателя долгосрочной ликвидности (Н4) сообщил на банковском форуме в Сочи зампред Банка России Михаил Сухов. Судя по его словам, либерализация будет распространяться на банки, работающие по стандартам Агентства по ипотечному жилищному кредитованию и рефинансирующие там выданную ипотеку. «Оферы АИЖК на выкуп у банков закладных будут учитываться в расчете норматива долгосрочной ликвидности (Н4.— «Ъ»), снижая его значение»,— сообщил господин Сухов. Для этого, по сведениям «Ъ», профильный департамент (банковского регулирования) в Банке России готовится внести соответствующие поправки в инструкцию 110-И «Об обязательных нормативах банков».

Норматив долгосрочной ликвидности рассчитывается как отношение долгосрочных кредитов, выданных банком, к капиталу и долгосрочным обязательствам. Н4 не может превышать 120%. Цель — ограничить риск потери банком ликвидности в результате размещения средств в долгосрочные активы.

Целью деятельности АИЖК является развитие и поддержка рынка ипотеки — в основном за счет выкупа у банков-партнеров пулов ипотечных закладных или выпущенных под них ипотечных ценных бумаг. Выкуп осуществляется на основе долгосрочных договоров со стандартизированными условиями — так называемых оферов. Банков—контрагентов АИЖК — порядка 200.

Подробностей о том, как именно будет изменен расчет норматива долгосрочной ликвидности, господин Сухов на форуме не сообщил. Но, по информации «Ъ», готовя нововведение, ЦБ реагирует на поступившие ему предложения АИЖК. «Наше предложение состояло в том, чтобы при наличии у банка договора с АИЖК о выкупе пула ипотечных закладных или обеспеченных ими ипотечных ценных бумаг не считать выданные банками ипотечные кредиты долгосрочными активами, несмотря на их формальную срочность,— пояснила «Ъ» исполнительный директор по финансам АИЖК Наталья Кольцова.

Это подтверждают и опрошенные «Ъ» банкиры. «Предложенные послабления могут быть значимы для банков,— рассуждает член правления банка «Возрождение» Андрей Шалимов.— Длинных ресурсов в стране не так много, это поджимает Н4 у многих банков, работающих с ипотекой, препятствуя дальнейшему активному наращиванию портфелей».

Светлана Дементьева

У выплативших ипотеку возникли проблемы с выводом квартир из-под залога :: Финансы :: РБК

Как ситуацию описывают банкиры

- «Канцелярия УФРС (Управления Федеральной регистрационной службы.

— РБК), отделы Росреестра, архив Росреестра, Кадастровая палата заявителей не принимают в связи с карантином. Информация напрямую от регистрационной компании 14 июля 2020 года. Все записи в МФЦ от юридических лиц расписаны на десять дней вперед», — сообщил представитель банка «Открытие». По его оценкам, банк получил лишь 10% закладных, переданных в регистрационные органы. Сроки регистрации в МФЦ увеличились до 14 дней.

— РБК), отделы Росреестра, архив Росреестра, Кадастровая палата заявителей не принимают в связи с карантином. Информация напрямую от регистрационной компании 14 июля 2020 года. Все записи в МФЦ от юридических лиц расписаны на десять дней вперед», — сообщил представитель банка «Открытие». По его оценкам, банк получил лишь 10% закладных, переданных в регистрационные органы. Сроки регистрации в МФЦ увеличились до 14 дней. - В МФЦ были введены ограничения на количество передаваемых пакетов, из-за этого не удалось быстро сдать весь накопленный за время самоизоляции объем закладных, отметил представитель Сбербанка.

- На процедуру требуется примерно в два раза больше времени, признает представитель Альфа-банка. Он связывает это не только с режимом работы госструктур. Еще одна причина — переход МФЦ и управлений Росреестра на новую информационную систему учета имущества (ФГИС ЕГРН).

- По словам директора подразделения «Диджитал» банка «Дом.РФ» Олега Комлика, очереди на регистрацию и выдачу закладных есть в некоторых регионах.

Конкретные субъекты он не назвал.

Конкретные субъекты он не назвал. - Ситуация с оформлением закладных отличается в разных регионах, сказал представитель «Уралсиба». «Где-то МФЦ некоторое время не принимали клиентов, некоторые принимали только по предварительной записи. Сейчас регистрация проходит по предварительной записи. Очередь зависит от региона, в среднем записываемся за полторы-две недели», — уточнил собеседник РБК.

- ВТБ также связывает задержки с оформлением закладных с особенностями работы органов регистрации. «Мы индивидуально работаем с каждым обращением, стараясь решить его в максимально сжатые сроки и ускорить процесс выдачи закладных. Всем клиентам, столкнувшимся с данным неудобством, мы приносим искренние извинения», — сообщил представитель банка.

- В МКБ, Райффайзенбанке, Совкомбанке, банках «Юникредит» и «Ак Барс» заявили, что не сталкивались с проблемами выдачи и регистрации ипотечных закладных. Остальные организации из топ-15 по размеру ипотечного портфеля не ответили на запрос РБК.

Читайте на РБК Pro

Собеседник РБК в крупном банке заметил, что в некоторых регионах существуют квоты на количество талонов для записи в Росреестр или МФЦ: «Не более двух талонов в неделю на одного сотрудника». По его оценкам, ситуация с закладными нормализуется только к концу года.

Проблемы ипотечных заемщиков связаны не только с очередями в органах регистрации, считает управляющий партнер компании «Метриум» Мария Литинецкая. «В ряде банков часть сотрудников сократили или отправили в вынужденный отпуск, и сегодня нехватка кадров может затруднять работу организаций», — пояснила она.

Для чего нужна закладная

Закладная — ценная бумага, позволяющая банку зафиксировать залог по ипотечному кредиту. Она удостоверяет и право кредитора на получение выплат по ипотеке от заемщика. Закладная может быть документарной и электронной.

Как правило, закладная составляется банком и подписывается заемщиком при выдаче кредита. Документ регистрируется в Росреестре. После погашения ссуды залог с недвижимости снимается в органах регистрации. Закладные также используются при оформлении сделок рефинансирования. Если клиент берет кредит в одном банке для погашения ипотечного долга в другом, закладная передается новому кредитору.

Документ регистрируется в Росреестре. После погашения ссуды залог с недвижимости снимается в органах регистрации. Закладные также используются при оформлении сделок рефинансирования. Если клиент берет кредит в одном банке для погашения ипотечного долга в другом, закладная передается новому кредитору.

Чем грозят задержки с выдачей закладных

У первоначального кредитора нет финансовых мотивов задерживать выдачу закладной, ведь кредит уже погашен, считает младший директор по банковским рейтингам агентства «Эксперт РА» Екатерина Щурихина. Больше всего увеличение срока снятия обременения невыгодно клиентам, которые хотят рефинансировать ипотечный кредит. «В период, когда ссуда в первом банке уже погашена, но закладная еще не передана новому кредитору, ставка по кредиту, как правило, значительно повышается (в среднем на 2–3 п.п.). В этот период кредит рассматривается новым кредитором как беззалоговый и, соответственно, более рисковый», — поясняет аналитик.

Задержка при снятии обременения также не позволяет заемщику распоряжаться имуществом после погашения ссуды. Пока недвижимость находится в залоге у банка, владелец не может совершать сделки с ней без разрешения кредитора.

Пока недвижимость находится в залоге у банка, владелец не может совершать сделки с ней без разрешения кредитора.

Закон «Об ипотеке» (102-ФЗ) не регламентирует сроки возврата закладной, а также сроки, в которые обременение снимается с заложенного имущества. «У крупных банков вроде Сбербанка и ВТБ действительно довольно долгий срок выдачи закладных, около 30 дней, однако это обычный порядок работы для таких банков. У других финансовых организаций, не таких крупных, объемы ипотечных сделок меньше, соответственно, закладные выдаются быстрее», — рассказала руководитель службы ипотечного кредитования агентства «ИНКОМ-Недвижимость» Ирина Векшина.

«Клиенты либо сами забирают закладные после погашения кредита и идут в МФЦ, либо банк это делает за них», — объяснил Макаров и напомнил, что по бумажной закладной снять обременение дистанционно нельзя.

Банки оценили спрос населения на новые льготы по ипотекеКакие изменения возможны после пандемии

«Пандемия COVID-19 показала, что основным трендом при оказании услуг является переход в электронный вид», — считает представитель Росреестра.

Сейчас лишь несколько банков в России регистрируют электронные закладные на ипотечную недвижимость, большинство — оформляют бумажные, поясняет Макаров: «Электронные закладные, несмотря на принятие закона в 2018 году, начали работать где-то полгода-год назад на сколько-нибудь значимых объемах».

Банк «Открытие», который столкнулся со сложностями при проведении операций с закладными, «в настоящий момент пилотирует сервис по электронной регистрации сделок». «В рамках сервиса предоставляется услуга по подаче обращения в Росреестр о погашении ипотеки», — сообщил представитель организации.

ВТБ также прорабатывает технологию дистанционного снятия обременения с залогов по ипотеке, сказал представитель банка. «В случае ее успешного пилотирования она будет масштабирована на всю сеть. Также ВТБ готовится уже в третьем квартале внедрить электронный сервис по снятию обременений с квартир для договоров без закладных», — обещал он.

Электронную закладную внедряет и банк «Ак Барс», хотя он не фиксировал проблем при проведении операций с такими документами.

Запуск такого сервиса в банке в среднем занимает шесть-семь месяцев, оценивает Макаров. Сейчас некоторые игроки рассматривают возможность перевода накопленного пула бумажных закладных в электронный вид, но пока этого никто не сделал.

Негосударственные игроки сворачивают программы выкупа ипотеки

Ужесточение условий выкупа ипотечных кредитов негосударственными рефинансирующими компаниями и крупными частными банками еще больше усложнит работу региональных банков.

Частная рефинансирующая компания «АТТА Ипотека» будет выкупать ипотечные кредиты у банков исключительно с дисконтом. Банк «КИТ Финанс» и вовсе приостановил программу рефинансирования. На фоне ужесточения условий выкупа ипотечных кредитов государственными банками и компаниями такие действия частных игроков фактически вынуждают небольшие региональных банки отказываться от ипотечного кредитования.

Как рассказал «Коммерсанту» гендиректор «АТТА Ипотеки» Александр Черняк, с августа компания выкупает у банков ипотечные кредиты с дисконтом не менее 1% от суммы основного долга и в будущем намерена увеличить дисконт. До этого ипотечные кредиты выкупались по номиналу. Одновременно «АТТА Ипотека» снизила с 1,5% до 1% комиссию, выплачиваемую банкам за сервисное обслуживание проданных ими кредитов. По словам господина Черняка, ужесточая условия рефинансирования ипотеки, компания пытается увеличить собственную доходность. Это необходимо, чтобы покрыть возросшую из-за кризиса стоимость привлечения средств.

«АТТА Ипотека» — не единственная негосударственная рефинансирующая компания, отреагировавшая на негативную конъюнктуру рынка сокращением программ рефинансирования ипотеки. Банк «КИТ Финанс», по словам управляющего директора Анастасии Фроловой, с августа приостановил выкуп ипотечных кредитов у других банков. «Абсолют банк» с начала лета выкупает у других банков кредиты только со ставкой не ниже 12% годовых, а комиссию за сервисное обслуживание выплачивает лишь в исключительных случаях. Таким образом, негосударственные рефинансирующие организации последовали примеру крупнейших государственных игроков: Агентство по ипотечному жилищному кредитованию ужесточает условия выкупа с конца прошлого года.

Таким образом, негосударственные рефинансирующие организации последовали примеру крупнейших государственных игроков: Агентство по ипотечному жилищному кредитованию ужесточает условия выкупа с конца прошлого года.

Ужесточение условий выкупа ипотечных кредитов негосударственными рефинансирующими компаниями и крупными частными банками еще больше усложнит работу региональных банков, считают эксперты.

О компании ОРИФА в Оренбурге

Официальное название: Общество с ограниченной ответственностью «Оренбургское региональное ипотечное финансовое агентство» (ООО «ОРИФА»).

Наш день рождения: 18 апреля 2001 г.

Наша история: Осенью 2002 года подписано соглашение о развитии рынка рефинансирования ипотечных активов между Администрацией Оренбургской области, АО «Агентство по ипотечному жилищному кредитованию» (АО «АИЖК», в настоящее время — Дом.рф) и ООО «ОРИФА».

С 2003 года Компания занимается популяризацией ипотечных продуктов АО «АИЖК» и последующим рефинансированием. Параллельно, по мере увеличения объёма проданных закладных, развивается сектор оказания услуг по сопровождению закладных.

Параллельно, по мере увеличения объёма проданных закладных, развивается сектор оказания услуг по сопровождению закладных.

2007 год: запущено новое направление деятельности — оказание услуг по экспертизе закладных.

2008 год: Компания сертифицирована на соответствие требованиям стандарта ISO 9001:2008.

2011 год: ООО «Национальное рейтинговое Агентство» присваивает компании индивидуальный рейтинг.

С 2016 года выдача ипотечных займов по программе АО «Агентство ипотечного жилищного кредитования» становится приоритетным направлением в работе Компании.

В 2018 году Компания начала осуществлять выдачи ипотечных займов по стандартам «ДельтаКредит».

География бизнеса: территория Оренбургской области.

Наша команда: все сотрудники Компании имеют высшее профильное образование (экономическое и юридическое), многие из них прошли курсы повышения квалификации, семинары – практикумы и т.д.

В настоящее время наше ипотечное агентство является одной из рефинансирующих организаций Оренбургской области. Партнёры компании — первоначальные кредиторы (банки) и коммерческие организации, выступающие в качестве первичных кредиторов на рынке ипотеки, а также крупные рефинансирующие организации РФ.

Партнёры компании — первоначальные кредиторы (банки) и коммерческие организации, выступающие в качестве первичных кредиторов на рынке ипотеки, а также крупные рефинансирующие организации РФ.

Что мы делаем: оказываем услуги по подбору ипотечной программы, делая процесс получения кредита максимально понятным, комфортным и выгодным для наших клиентов. А также сопровождаем заёмщиков, получивших кредиты и займы по продуктам АО «КБ ДельтаКредит» и АО «Банк ДОМ.РФ».

Заемщики погасившие ипотеку жалуются на задержку выдачи закладной

Заемщики, погасившие или рефинансирующие ипотеку, столкнулись с задержками при получении из банков документов о снятии залога с недвижимости. Банки винят в проблемах Росреестр, не справляющийся с потоком после отмены самоизоляции.

В июле, после отмены всех ограничений, вызванных эпидемией коронавируса, заемщики отечественных банков, выплатившие полностью ипотеку, столкнулись с проблемой длительных задержек при возврате им закладных на жилье. Об этом пишут на форуме Banki.ru клиенты Росбанка, ВТБ, Открытия, банка Санкт-Петербург, Альфа-банка, Сбербанка и Транскапиталбанка. Негативные отзывы встречаются и на сроки переоформления залогов при рефинансирования ипотечных займов в Росбанке, Газпромбанке, Промсвязьбанке, Райффайзенбанке и Московском кредитном банке. Судя по комментариям заемщиков такие задержки длятся зачастую больше месяца.

Об этом пишут на форуме Banki.ru клиенты Росбанка, ВТБ, Открытия, банка Санкт-Петербург, Альфа-банка, Сбербанка и Транскапиталбанка. Негативные отзывы встречаются и на сроки переоформления залогов при рефинансирования ипотечных займов в Росбанке, Газпромбанке, Промсвязьбанке, Райффайзенбанке и Московском кредитном банке. Судя по комментариям заемщиков такие задержки длятся зачастую больше месяца.

В Сбербанке, ВТБ, Открытии, Альфа-банке и банке Дом.РФ признались, что такие проблемы имеют место быть. Банки считают, что данные неприятности в работе вызваны ограничениями работы МФЦ и Росреестра. На данный момент большая часть закладных представлена на бумажных носителях, в электронном варианте это стало возможно только с 2018 года, говорит Алексей Макаров, гендиректор компании-разработчика платформы SmartDeal, которая регистрирует электронные закладные.

В Росреестре не дали пояснительного ответа на ситуацию по снятию обременения с ипотечного жилья. Ответили, что каждый конкретный случай надо разбирать в отдельности, потому как, в процессе задействованы информационные системы Росреестра, депозитариев и банков. Про бумажные закладные в ведомстве даже не упомянули.

Про бумажные закладные в ведомстве даже не упомянули.

С 23 марта МФЦ и отделения Росреестра многих регионов России изменили режим работы из-за самоизоляции. В ведомстве перестали принимать граждан лично, а в МФЦ можно было попасть только по записи. 59 центров вообще прекратили работу и вернулись к привычному графику лишь в июне, после снятия ограничительных мер.

Как заявил представитель банка Открытие: «Канцелярия УФРС (Управления Федеральной регистрационной службы. — РБК), отделы Росреестра, архив Росреестра, Кадастровая палата заявителей не принимают в связи с карантином. Информация напрямую от регистрационной компании 14 июля 2020 года. Все записи в МФЦ от юридических лиц расписаны на десять дней вперед». По его словам, банк получил только 10% закладных, переданных в регистрационные органы.МФЦ увеличил сроки регистрации до двух недель.

Представитель Сбербанка отметил, что МФЦ ввёл ограничения на количество регистрируемых пакетов — это и вызвало задержку во время режима самоизоляции. Представитель Альфа-банка, комментируя ситуацию, связывает проблему не только с волокитой в работе госструктур. Переход МФЦ и Росреестра на новую информационную систему учета имущества (ФГИС ЕГРН) — вторая причина задержек.

Представитель Альфа-банка, комментируя ситуацию, связывает проблему не только с волокитой в работе госструктур. Переход МФЦ и Росреестра на новую информационную систему учета имущества (ФГИС ЕГРН) — вторая причина задержек.

По словам директора подразделения «Диджитал» банка Дом.РФ, Олега Комлика, очереди на регистрацию и выдачу закладных действительно существуют в некоторых регионах. В каких конкретно он не уточнил.

Где-то МФЦ некоторое время не принимали клиентов, некоторые принимали только по предварительной записи. Сейчас регистрация проходит по предварительной записи. Очередь зависит от региона, в среднем записываемся за полторы-две недели. Олег Комлик, директор подразделения «Диджитал» банка Дом.РФ

Мы индивидуально работаем с каждым обращением, стараясь решить его в максимально сжатые сроки и ускорить процесс выдачи закладных. Всем клиентам, столкнувшимся с данным неудобством, мы приносим искренние извинения. Представители ВТБ

Представители ВТБ

В МКБ,Совкомбанке, Райффайзенбанке, банках Юникредит и Ак Барс заявили, что у них нет проблем с регистрацией выдачей ипотечных закладных. Остальные кредитные организации из топового рейтинга никак не отреагировали на запрос РБК.

По мнению одного из опрошенных сотрудников банка ситуация в с закладными придёт в норму только к концу текущего года, поскольку количество талонов для приема в МФЦ и Росреестр ограничено — «не более двух талонов в неделю на одного сотрудника».

Мария Литинецкая, управляющий партнер компании «Метриум» уверена, что проблемы ипотечных заемщиков зависят не только от очередей в госорганы.

В ряде банков часть сотрудников сократили или отправили в вынужденный отпуск, и сегодня нехватка кадров может затруднять работу организаций. Мария Литинецкая, управляющий партнер компании «Метриум»

Для чего нужна закладная, и что это за документ? Закладная — ценная бумага, которая позволяет банку зафиксировать залог по ипотечным займам. Она же и удостоверение и право кредитора на получение выплат по кредиту от заемщика. Может быть как электронной, так и документарной.

Она же и удостоверение и право кредитора на получение выплат по кредиту от заемщика. Может быть как электронной, так и документарной.

Закладная составляется банком и подписывается клиентом при получении кредита. Документ регистрируется в Росреестре. Когда кредит полностью погашен, залог с недвижимости снимается в органах регистрации. Банк использует закладные и при рефинансирования сделок. Когда клиент берет ссуду в одном банке, а погашает ее в другом, то закладная передается новому кредитору.

По мнению Екатерины Щурихиной, младшего директора по банковским рейтингам агентства Эксперт РА, у начального кредитора нет причин для задержки выдачи закладной, так как ссуда уже погашена. Но особенно не выгодно увеличение сроков снятия обременения для клиентов, которые хотят рефинансировать ипотечный кредит.

В период, когда ссуда в первом банке уже погашена, но закладная еще не передана новому кредитору, ставка по кредиту, как правило, значительно повышается (в среднем на 2–3 п. п.). В этот период кредит рассматривается новым кредитором как беззалоговый и, соответственно, более рисковый. Екатерина Щурихина, младший директор по банковским рейтингам агентства Эксперт РА

п.). В этот период кредит рассматривается новым кредитором как беззалоговый и, соответственно, более рисковый. Екатерина Щурихина, младший директор по банковским рейтингам агентства Эксперт РА

Кроме того задержка в снятии обременения не позволяет клиенту распоряжаться данным имуществом после погашения кредита. Пока квартира находится в собственности банка, заемщик не может совершать с ней никакие сделки без разрешения кредитора.

Закон «Об ипотеке» (102-ФЗ) не указывает сроки возврата закладной, и сроки, в которые обременение снимается с заложенного имущества.

У крупных банков вроде Сбербанка и ВТБ действительно довольно долгий срок выдачи закладных, около 30 дней, однако это обычный порядок работы для таких банков. У других финансовых организаций, не таких крупных, объемы ипотечных сделок меньше, соответственно, закладные выдаются быстрее. Ирина Вешкина, руководитель службы ипотечного кредитования агентства ИНКОМ-Недвижимость

Клиенты либо сами забирают закладные после погашения кредита и идут в МФЦ, либо банк это делает за них. По бумажной закладной снять обременение дистанционно нельзя. Алексей Макаров, гендиректор компании-разработчика платформы SmartDeal

По бумажной закладной снять обременение дистанционно нельзя. Алексей Макаров, гендиректор компании-разработчика платформы SmartDeal

Сейчас только некоторые банки в России регистрируют электронные закладные на ипотечную недвижимость, большинство — оформляют бумажные, говорит Макаров: «Электронные закладные, несмотря на принятие закона в 2018 году, начали работать где-то полгода-год назад на сколько-нибудь значимых объемах».

Пандемия COVID-19 показала, что основным трендом при оказании услуг является переход в электронный вид. Представитель Росреестра

Банк Открытие, который столкнулся со сложностями при проведении операций с закладными, «в настоящий момент пилотирует сервис по электронной регистрации сделок». «В рамках сервиса предоставляется услуга по подаче обращения в Росреестр о погашении ипотеки», — сообщил представитель организации.

ВТБ прорабатывает методику дистанционного снятия обременения с залогов по ипотеке, заявил представитель банка.

В случае ее успешного пилотирования она будет масштабирована на всю сеть. Также ВТБ готовится уже в третьем квартале внедрить электронный сервис по снятию обременений с квартир для договоров без закладных. Представитель ВТБ

Банк Ак Барс также на стадии внедрения сервиса по электронной закладной, хотя в отношении него не было отмечено проблем при проведении операций с такими документами. По оценке Макарова запуск данного сервиса может занять в среднем шесть-семь месяцев, Некоторые кредиторы рассматривают возможность перевода «накопленного пула бумажных закладных в электронный вид, но пока этого никто не сделал».

(10 оценок, среднее: 4. 7 из 5)

7 из 5)

Ваш контроль

Приемом и выдачей документов по услугам Росреестра на регистрацию прав, в том числе бумажных закладных при ипотечных сделках, занимается МФЦ, поэтому жалобы клиентов на задержки с закладными, вероятнее всего, связаны именно с ограничением работы МФЦ в период пандемии коронавируса, говорится в пресс-релизе Росреестра.В четверг СМИ сообщали, что заемщики, погасившие или рефинансирующие ипотеку, столкнулись с задержками при получении из банков документов о снятии залога с недвижимости. Банки винят в проблемах Росреестр, не справляющийся с потоком после отмены самоизоляции.

«При снятии обременения с ипотечных квартир в бумажном виде заявление вместе с документарной закладной можно подать через МФЦ, работа которых была (и продолжает быть) ограничена в связи с пандемией коронавируса.

Росреестр обратился к главам субъектов, после чего в 74 регионах МФЦ заработали по предварительной записи, в 7 — в штатном режиме (в 4 — прием прекращен)», — сообщается в материалах Росреестра.

Росреестр обратился к главам субъектов, после чего в 74 регионах МФЦ заработали по предварительной записи, в 7 — в штатном режиме (в 4 — прием прекращен)», — сообщается в материалах Росреестра.В нем отмечается, что территориальными органами Росреестра обеспечивалось беспрерывное функционирование ведомства, и осуществление работ по оказанию государственных услуг в учетно-регистрационной сфере велось в штатном режиме.

«В Росреестр не поступала информация о системных проблемах, связанных с выдачей бумажных закладных», — подчеркивается в пресс-релизе.

Во избежание нарушения прав заявителей, включая регистрацию ипотеки и выдачу закладных, территориальным органам Росреестра на период мер, связанных с ограничениями по передвижению граждан, были даны поручения продлить сроки, в том числе, если необходимо представить дополнительные документы, отмечается в сообщении.

«При этом количество заявлений, поступающих в Росреестр в электронном виде во втором квартале 2020 года выросло в 2 раза.

Важно отметить, что в бизнес-процессе выдачи электронных закладных участвуют несколько информационных систем: Росреестра, кредитных организаций, депозитариев, поэтому необходимо рассматривать каждый случай отдельно», — добавляется в сообщении.

Важно отметить, что в бизнес-процессе выдачи электронных закладных участвуют несколько информационных систем: Росреестра, кредитных организаций, депозитариев, поэтому необходимо рассматривать каждый случай отдельно», — добавляется в сообщении.При наличии затруднений заявителям предлагается обращаться на горячую линию Росреестра или в территориальный орган своего региона по телефонам и адресам на официальном сайте ведомства.

12 лучших кредиторов по рефинансированию ипотечного кредита в августе 2021 года

ПРИМЕЧАНИЕ: из-за вспышки коронавируса рефинансирование может быть сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой чрезвычайной ситуации, см. В финансовом руководстве NerdWallet по COVID-19.

Зачем рефинансировать ипотеку?

Есть несколько причин для рефинансирования ипотеки. Люди обычно рефинансируют, чтобы сэкономить деньги, в краткосрочной или долгосрочной перспективе, а иногда и для того, чтобы занять средства под собственный капитал. Вот некоторые из основных причин рефинансирования:

Люди обычно рефинансируют, чтобы сэкономить деньги, в краткосрочной или долгосрочной перспективе, а иногда и для того, чтобы занять средства под собственный капитал. Вот некоторые из основных причин рефинансирования:

Чтобы получить более низкую ставку по ипотеке. Если процентные ставки по ипотеке упадут после того, как вы получите ссуду, вы сможете рефинансировать ее по более низкой ставке. Это может привести к меньшим ежемесячным платежам.

Для сокращения срока. Рефинансирование с 30-летней ипотечной ссуды на более краткосрочную ссуду (обычно на 15 или 20 лет) может увеличить ваш ежемесячный платеж (даже при более низкой процентной ставке), но при этом уменьшаются общие проценты, которые вы платите в течение срока действия ссуды. .

Избавиться от ипотечного страхования. При покупке дома с первоначальным взносом менее 20% необходимо оплатить ипотечную страховку. Рефинансирование — это один из способов прекратить платить частную ипотечную страховку, и единственный способ избавиться от ипотечной страховки FHA.

Для замены ипотеки с регулируемой процентной ставкой, или ARM, ссудой с фиксированной процентной ставкой. Вместо того, чтобы терпеть неопределенность ежегодных корректировок процентной ставки с помощью ARM, вы можете рефинансировать ссуду с фиксированной ставкой, чтобы не беспокоиться о том, что ставка вырастет.

Чтобы получить доступ к собственному капиталу. При рефинансировании с выплатой наличных вы берете в долг сумму, превышающую ваш текущий остаток по кредиту, а разницу получаете наличными. Рефинансирование наличными — популярный способ оплаты ремонта дома.

Общие требования к рефинансированию

Чтобы получить право на рефинансирование ипотечного кредита, вам необходимо соответствовать критериям, установленным вашим кредитором и программой ссуды:

Кредитный рейтинг: более высокий кредитный рейтинг может помочь вам обеспечить самые низкие проценты по рефинансированию показатель.Ссуды рефинансирования, обеспеченные государством, обычно имеют более низкие требования к кредитному рейтингу, чем обычные ссуды. Например, при рефинансировании с выплатой наличных средств FHA минимальное требование составляет 500 баллов. При обычном рефинансировании это не менее 620. Но кредиторам разрешается устанавливать более высокие минимумы, если они того пожелают.

Например, при рефинансировании с выплатой наличных средств FHA минимальное требование составляет 500 баллов. При обычном рефинансировании это не менее 620. Но кредиторам разрешается устанавливать более высокие минимумы, если они того пожелают.

Отношение долга к доходу: отношение долга к доходу — это часть вашего валового дохода, которая идет на выплату долга. Многие кредиторы требуют DTI ниже 36%. Вы можете рефинансировать ипотеку с более высоким DTI, но вы можете платить более высокую процентную ставку.

Собственный капитал: ваш собственный капитал — это стоимость вашего дома за вычетом суммы долга по ипотеке. Сумма капитала, необходимая для рефинансирования, зависит от кредитора и типа ипотеки, но 20% капитала является обычным требованием.

Период ожидания рефинансирования: хотя вы можете рефинансировать так часто, как хотите, некоторые кредиторы требуют периода «приправы» между займами. Например, при обычном рефинансировании с выплатой наличных вам придется подождать шесть месяцев. Если вы рефинансируете ипотеку FHA, VA или USDA, время ожидания варьируется от шести до 12 месяцев.

Если вы рефинансируете ипотеку FHA, VA или USDA, время ожидания варьируется от шести до 12 месяцев.

Типы рефинансирования ипотеки

Если вы хотите рефинансировать обычную ипотеку или ипотеку с государственной поддержкой, обычно существует три типа рефинансирования:

Ставка и срок рефинансирования: рефинансирование по ставке и сроку — это именно то, что это звучит так: вы рефинансируете ипотеку, чтобы снизить процентную ставку, сократить срок кредита или и то, и другое.

Рефинансирование с выплатой наличных: Рефинансирование с выплатой наличных — это когда вы заменяете ипотечный кредит на новый на сумму, превышающую ваш текущий остаток по ссуде.Разница достается домовладельцу в виде наличных денег, которые можно использовать для ремонта дома или других финансовых обязательств. Существуют как обычные варианты рефинансирования, так и варианты рефинансирования с выплатой наличных средств FHA и VA.

Оптимизированное рефинансирование: FHA, VA и USDA предлагают оптимизированные варианты рефинансирования, которые могут позволить вам пропустить обычную оценку и проверку кредитоспособности, сэкономив ваше время и деньги. Оптимизация FHA и VA IRRRL требуют, чтобы рефинансирование приносило финансовую выгоду: либо снижение вашего ежемесячного платежа, либо процентной ставки.

Оптимизация FHA и VA IRRRL требуют, чтобы рефинансирование приносило финансовую выгоду: либо снижение вашего ежемесячного платежа, либо процентной ставки.

Выбор кредитора для рефинансирования

Если вы ищете охват традиционного банка или индивидуальное обслуживание кредитного союза, всегда выбирайте нескольких кредиторов и сравнивайте процентную ставку и условия, предлагаемые каждым кредитором. Несмотря на то, что рефинансирование у вашего текущего ипотечного кредитора может быть легким, он может предложить не самую лучшую сделку.

Все можно договориться. Ваш кредитор должен предоставить вам смету кредита после того, как вы подадите заявку. Сравните сборы, указанные в документе в разделе «Сборы за оформление».Если вас не устраивает комиссия, договоритесь об ее снятии или уменьшении.

Какова реальная стоимость вашей ипотеки? Посмотрите на годовую процентную ставку или годовую процентную ставку. Этот номер покрывает все расходы по ипотеке, включая процентную ставку и комиссии.

5 советов по поиску лучших ипотечных кредиторов для рефинансирования

5 советов по поиску лучших ипотечных кредиторов для рефинансирования

Чтобы найти кредитора для рефинансирования, который отвечает вашим потребностям, воспользуйтесь этими пятью советами.

1.Проверьте свой кредитный рейтинг бесплатно

По большей части, ваш кредитный рейтинг определяет вашу процентную ставку. Чем выше ваш кредитный рейтинг, тем ниже процентная ставка. Возможно, ваш счет изменился в лучшую или в худшую сторону после закрытия вашего первоначального жилищного кредита.

Если вы рефинансируете с супругом или партнером, кредитор, скорее всего, рассмотрит самый низкий средний балл между вами двумя.

Зная свой счет, вы сможете увидеть, где может быть следующий ценовой прорыв.Например, посмотрите на эту диаграмму ставок по ипотечным кредитам FICO с разбивкой по диапазонам кредитного рейтинга. В соответствии с этим, если ваш кредитный рейтинг находится в диапазоне от 680 до 699, возможно, стоит потратить время и усилия, чтобы погасить несколько кредитных карт и получить ваш счет выше 700. Улучшение процентной ставки выглядит довольно привлекательно.

В соответствии с этим, если ваш кредитный рейтинг находится в диапазоне от 680 до 699, возможно, стоит потратить время и усилия, чтобы погасить несколько кредитных карт и получить ваш счет выше 700. Улучшение процентной ставки выглядит довольно привлекательно.

Конечно, у каждого кредитора есть свой метод ценообразования ссуд, так что диаграмма FICO не является законом страны. Но это поможет вам сузить круг кредиторов, предлагающих вам процентную ставку, близкую к той, которую вы заслуживаете, исходя из вашего кредитного рейтинга.

2. Сделайте покупки в поисках лучшего рефинансирования

Даже если вы вернетесь к своему текущему ипотечному кредитору за рефинансированием, сделайте покупки хотя бы у пары других кредиторов, чтобы сравнить процентные ставки и условия.

Вы можете подумать, что обращение к существующему кредитору сэкономит вам время и нервы. Вы можете подумать: «Они знают нас, у них уже есть все наши документы». Если бы только это было правдой. Для них это новый заем, как новый заем для любого кредитора. Оформление документов будет таким же.

Для них это новый заем, как новый заем для любого кредитора. Оформление документов будет таким же.

Когда кредиторы знают, что вы делаете покупки, они с большей вероятностью будут конкурировать.

3. Договоритесь о самых низких комиссиях кредитора

Да, вы можете договориться. Как и при покупке дома, обо всем можно договориться. Сторонние гонорары, такие как аттестация и гонорары адвокатов, труднее торговаться, но не невозможно. Комиссии кредитора — это честная игра.

Спросите каждого кредитора: «Каковы все« сборы за выдачу кредита », которые я найду в смете ссуды, в разделе« Стоимость ссуды », пункт A, если мы продолжим?» Используйте эти точные слова и получите ответ в письменной форме.Теперь вы можете сравнить комиссии кредиторов.

4. Знайте разницу между вашей ставкой платежа и

APR Вы уже проходили ипотечный процесс, так что вы понимаете, как все это работает. Тем не менее, некоторые ипотечные кредиторы могут выдвинуть кучу условий, которые могут запутать процесс. Процентные ставки иногда сбивают с толку.

Процентные ставки иногда сбивают с толку.

При сравнении предложений кредиторов обратите внимание на свою ставку платежа — ставку, на которой основан ваш ежемесячный платеж — и годовую процентную ставку.Естественно, вас будет очень интересовать ставка оплаты; это то, чем торгует каждый кредитор. Но годовая процентная ставка включает вашу ставку платежей вместе со всеми взимаемыми вами комиссиями. Это важное соображение при выборе того, кому будет руководить ваш бизнес.

5. Подумайте, насколько кредиторы соответствуют вашей ситуации.

Возможно, вам понравится атмосфера кредитного союза «мы ваши соседи» или круглосуточное удобство онлайн-кредитора. Кредиторы обладают особыми личностями и возможностями.Некоторые хорошо разбираются в рефинансировании государственных займов; другие известны выдающимся обслуживанием клиентов. Вы заказчик, вы сами решаете, что вам нужно и что важнее всего.

Ниже мы собрали нескольких ведущих рефинансовых компаний для различных ситуаций. А чтобы узнать о других возможностях, см. Наш полный список лучших кредиторов по рефинансированию.

А чтобы узнать о других возможностях, см. Наш полный список лучших кредиторов по рефинансированию.

Bank of America Mortgage Review 2021

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечных кредитов

Из-за пандемии коронавируса получение ипотеки может оказаться сложной задачей.Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии, скорректировали минимально необходимый кредитный рейтинг или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке. Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Bank of America: краткий обзор

Bank of America предлагает множество вариантов ссуд, в том числе географически ориентированные программы, которые могут быть особенно полезны для покупателей жилья с низким и средним доходом. Удобство онлайн и относительно низкие ставки и комиссии также являются плюсами для этого кредитора.

Удобство онлайн и относительно низкие ставки и комиссии также являются плюсами для этого кредитора.

Вот разбивка общего балла Bank of America:

Разнообразие типов кредитов: 5 из 5 звезд

Разнообразие кредитных продуктов: 4 из 5 звезд

Удобство онлайн: 5 из 5 звезд

Тарифы и сборы: 4,5 из 5 звезд

Прозрачность оценок: 5 из 5 звезд

Это один из крупнейших банков в мире, но Bank of America не хочет быть известен только своими размер мамонта.С другой стороны, у того, чтобы быть одним из крупнейших, есть свои преимущества, особенно в сфере ипотечного кредитования.

Bank of America предоставляет несколько вариантов ссуд, высокотехнологичное обслуживание клиентов и пошаговое руководство по андеррайтингу, поскольку он упрощает получение ипотеки, — говорит Джон Шлек, старший вице-президент по централизованным и онлайн-сервисам. продажи.

Вот как складываются предложения Bank of America по ипотеке.

Типы и продукты ипотечных кредитов Bank of America

Кредитор, расположенный в Шарлотте, Северная Каролина, предлагает широкий спектр кредитов на покупку и рефинансирование, в том числе ссуды с фиксированной ставкой на 15, 20 и 30 лет и регулируемые ссуды. -процентная ипотека с условиями 5/1, 7/1 и 10/1.Он также выдает крупные ссуды до 2,5 миллионов долларов и ипотечные продукты, застрахованные государством, такие как ссуды Федеральной жилищной администрации и по делам ветеранов.

Кредитор также предлагает кредитную линию под залог собственного капитала или HELOC. Эта вторая ипотека — один из способов для домовладельцев получить доступ к существующему жилищному фонду без рефинансирования или продажи своего дома. Средства, полученные по второй ипотеке, можно использовать для покрытия таких расходов, как ремонт дома, расходы на образование или консолидация долга. HELOC от Bank of America предлагает начальную процентную ставку, которая повышается через шесть месяцев. Кредитор предлагает несколько вариантов скидок по ставке HELOC, включая настройку автоматических платежей, первоначальный вывод средств и участие в программе Preferred Rewards.

Кредитор предлагает несколько вариантов скидок по ставке HELOC, включая настройку автоматических платежей, первоначальный вывод средств и участие в программе Preferred Rewards.

Обязательства Банка Америки по домовладению на дому предназначены для того, чтобы сделать домовладение более доступным для начинающих покупателей жилья и покупателей жилья с низким и средним уровнем дохода в сообществах по всей стране. Программа предлагает:

Помощь при первоначальном взносе до 10 000 долларов США в некоторых городах.

До 7 500 долларов США на единовременные закрывающие расходы, такие как страхование титула и сборы за регистрацию, доступные в некоторых частях страны.

Два ипотечных продукта с минимальным первоначальным взносом 3%: ипотека Affordable Loan Solution и возможная ипотека Freddie Mac Home.

Bank of America ипотечное онлайн-удобство

Цифровой ипотечный опыт Bank of America позволяет многим заемщикам подавать заявки, проходить предварительную квалификацию или предварительное одобрение и фиксировать свою процентную ставку онлайн через свой веб-сайт или мобильное приложение. Если вы уже являетесь клиентом банка, цифровое приложение автоматически заполнит вашу контактную информацию и финансовые данные, что сократит время, необходимое для подачи заявки.Если вы предпочитаете подавать заявление по телефону или лично в отделении Bank of America, эти варианты также существуют.

Если вы уже являетесь клиентом банка, цифровое приложение автоматически заполнит вашу контактную информацию и финансовые данные, что сократит время, необходимое для подачи заявки.Если вы предпочитаете подавать заявление по телефону или лично в отделении Bank of America, эти варианты также существуют.

Портал «Навигатор жилищных кредитов» Банка Америки помогает заемщикам оставаться на связи на протяжении всего процесса кредитования. Вы можете загружать документы, загружать раскрытие информации о ссуде, отслеживать прогресс по ссуде и подписывать необходимые документы.

Ставки и комиссии по ипотечным кредитам Bank of America

Если вы уже являетесь клиентом Bank of America, вы можете иметь право на снижение комиссии за оформление ипотечного кредитования на сумму до 600 долларов.

Одним из наиболее важных факторов при выборе ипотечного кредитора является понимание того, сколько будет стоить ссуда. Чтобы предоставить потребителям общее представление о том, что может взимать кредитор, NerdWallet оценивает кредиторов по двум факторам, касающимся комиссий и ставок по ипотечным кредитам:

Средняя комиссия за выдачу кредита для кредитора по сравнению со средним значением для всех кредиторов, сообщающих в соответствии с раскрытием информации о жилищной ипотеке.

Действовать. Bank of America получает 4 из 5 звезд по этому показателю.

Действовать. Bank of America получает 4 из 5 звезд по этому показателю.Предлагаемые кредитором ставки по ипотечным кредитам по сравнению с лучшими из доступных по сопоставимым кредитам.Bank of America получает 5 звезд из 5 по этому показателю.

Заемщикам следует учитывать баланс между комиссиями кредиторов и ставками по ипотечным кредитам. Хотя это не всегда так, предоплата может снизить процентную ставку по ипотеке. Некоторые кредиторы взимают более высокие авансовые платежи, чтобы снизить объявленную процентную ставку и сделать ее более привлекательной. Некоторые кредиторы просто взимают более высокие авансовые платежи.

Вы можете купить дисконтные баллы — комиссию, уплачиваемую вместе с вашими затратами на закрытие сделки, — чтобы снизить ставку по ипотеке.

Решение о том, платить ли более высокие авансовые платежи, зависит от того, как долго вы планируете жить в своем доме и сколько денег вы должны потратить на покрытие расходов на закрытие при подписании документов о ссуде.

Прозрачность ипотечной ставки Bank of America

На веб-сайте кредитора отображаются процентные ставки по некоторым ипотечным продуктам с фиксированной и регулируемой ставкой, а также годовая процентная ставка, любые допущения о пунктах дисконтирования и предполагаемый ежемесячный платеж.Вы можете ввести цену покупки, авансовый платеж и почтовый индекс, чтобы увидеть более индивидуальные расценки.

Линия собственности: не позволяйте новой комиссии остановить ваше рефинансирование

Миллионы домовладельцев все еще могут получить выгоду от рефинансирования своих ипотечных кредитов для получения более низкой процентной ставки. Это верно даже после того, как федеральный регулирующий орган напугал кредиторов, установив новый сбор, равный налогу на рефинансирование. Плата должна вступить в силу 1 декабря 2020 года.

Многие могли бы сэкономить за счет рефинансирования

Ставки по ипотечным кредитам начали падать весной, когда потенциальные экономические последствия пандемии COVID-19 проявились на финансовых рынках, и снизились. летом.Согласно ежедневному исследованию NerdWallet, средняя ставка по 30-летней ипотеке с фиксированной ставкой в течение большей части августа составляла около 3% годовых, а по 15-летней ссуде с фиксированной ставкой в среднем было менее 3%.

летом.Согласно ежедневному исследованию NerdWallet, средняя ставка по 30-летней ипотеке с фиксированной ставкой в течение большей части августа составляла около 3% годовых, а по 15-летней ссуде с фиксированной ставкой в среднем было менее 3%.

Низкие ставки рефинансирования спровоцировали бум рефинансирования, на которые приходилось более 60% заявок на ипотеку большую часть недель этого лета. Тем не менее, остается много потенциальных рефинансаторов. По данным аналитической компании Black Knight, когда 30-летняя ипотечная ставка составляет 3%, почти 18 миллионов домовладельцев могут снизить свою процентную ставку как минимум на 0,75% за счет рефинансирования.Средняя потенциальная экономия на рефинансировании: почти 300 долларов в месяц.

Комиссия может сократить сбережения рефинансирования примерно на

Однако новая комиссия за операции рефинансирования может сократить ежемесячные сбережения заемщиков. «Комиссия за рефинансирование неблагоприятного рынка» будет взиматься Fannie Mae и Freddie Mac, компаниями, спонсируемыми государством, которые купили и секьюритизировали 47% ипотечных кредитов в начале 2020 года. неопределенность рынка.»Fannie использовала аналогичную формулировку, не упоминая болезнь.

неопределенность рынка.»Fannie использовала аналогичную формулировку, не упоминая болезнь.

Комиссия составляет 0,5% от суммы обычного рефинансирования. Она составляет половину процента налога с продаж на рефинансирование. В первую неделю августа средняя сумма По данным Ассоциации ипотечных банкиров, стоимость обычного рефинансирования составила около 324 000 долларов. При рефинансировании на эту сумму комиссия составит 1 620 долларов.

Некоторым рефинансаторам не придется платить. Комиссия взимается только с обычных, соответствующих ипотечных кредитов, которые означает, что это не относится к тем, кто рефинансирует государственные жилищные ссуды.Ссуды на сумму менее 125 000 долларов не облагаются налогом, как и ссуды Home Ready и Home Possible для заемщиков с низким или умеренным доходом. От налога также не облагаются крупные ссуды.

Кредиторы могут передать комиссию заемщикам несколькими способами: включить ее в стоимость закрытия рефинансирования, добавить ее к сумме кредита или увеличить процентную ставку. Комиссия в размере 0,5% обычно означает повышение ставки на 0,125% или меньше.

Комиссия в размере 0,5% обычно означает повышение ставки на 0,125% или меньше.

Новые комиссионные нацелены на менее рискованных заемщиков

Fannie and Freddie утверждали, что размер комиссии был вызван неопределенностью рынка, но он взимался с рефинансирования, а не ссуд на покупку.Рефинансирование обычно сопряжено с меньшим риском, чем покупки, поэтому взимать больше за рефинансирование — это все равно, что устанавливать более высокую страховую премию для мамы с чистым вождением, чем для ее 16-летнего сына.

Так что остается загадкой, почему к ссудам с низким уровнем риска был добавлен сбор за «неблагоприятный рынок».

Федеральное агентство жилищного финансирования, которое внимательно следит за Fannie и Freddie, заявило, что комиссия покроет прогнозируемые финансовые убытки, связанные с COVID-19, в основном связанные с отсрочкой кредита.

Почему рефинансирование менее рискованно, чем ссуды на покупку

Для рефинансирования заемщикам необходимо продемонстрировать, что они платят вовремя. И большинство людей рефинансируют, чтобы получить более низкие ежемесячные платежи. Можно с уверенностью предположить, что надежные заемщики уменьшают риск дефолта, когда сокращают свои платежи. Напротив, ссуды на покупку — это шаг в неизвестность.

И большинство людей рефинансируют, чтобы получить более низкие ежемесячные платежи. Можно с уверенностью предположить, что надежные заемщики уменьшают риск дефолта, когда сокращают свои платежи. Напротив, ссуды на покупку — это шаг в неизвестность.

Комиссия будет взиматься по кредитам рефи, которые Fannie и Freddie покупают 1 декабря или после этой даты. Обычно между закрытием кредита и его продажей Fannie или Freddie проходит несколько недель, поэтому кредиторы могут начать взимать комиссию с заемщиков раньше. Декабрь1, возможно, уже в середине октября.

Fannie и Freddie первоначально объявили о платеже 12 августа, и они установили, что он вступит в силу 1 сентября. Кредиторы жаловались на короткое уведомление, и FHFA позже отложил внедрение на три месяца.

Больше причин для рефинансирования

Скромная комиссия не должна останавливать кого-либо от рефинансирования. Помимо ежемесячной экономии, есть и другие причины для рефинансирования:

Погасите кредит быстрее.

Рефинансируя 30-летнюю ипотеку на 15-летнюю ссуду, заемщик может сэкономить тысячи долларов в течение срока ссуды, выплачивая проценты за более короткий период.

Рефинансируя 30-летнюю ипотеку на 15-летнюю ссуду, заемщик может сэкономить тысячи долларов в течение срока ссуды, выплачивая проценты за более короткий период.Прекратить выплату ипотечного страхования. Рефинансирование — это способ избавиться от ипотечного страхования, будь то ссуда FHA, застрахованная Федеральной жилищной администрацией, или частное ипотечное страхование по обычной ссуде.

Извлечение капитала. Некоторые домовладельцы рефинансируют больше, чем они должны, и получают разницу наличными в так называемом рефинансировании с выплатой наличными. Деньги могут пойти на улучшение дома или другое использование.

Лучшие компании по рефинансированию ипотеки в 2021 году

ВМС Федеральный кредитный союз

Такие преимущества, как гарантия совпадения ставок, их программа Military Choice для ветеранов, исчерпавших свои льготы по ссуде VA, и их бесплатная блокировка ставок — это лишь некоторые из причин, по которым NFCU является лучшей компанией по рефинансированию ипотечных кредитов для ветеранов.

Один из ведущих кредиторов VA, Navy Federal Credit Union (NFCU), может сделать гораздо больше для ветеранов, которые хотят рефинансировать свою ипотеку, чем просто предложить программу ссуд VA. Благодаря таким программам, как Military Choice, гарантия совпадения ставок и блокировка ставок, Navy Federal — наш любимый выбор для ветеранов.

Их программа Military Choice предоставляет аналогичные ставки и условия программе ссуд VA для тех, кто использовал льготу по ссуде VA. Блокировка скорости сохраняет вашу ставку неизменной во время внесения, если ставки повышаются.Если ставки упадут, у вас будет 60 дней, чтобы заблокировать их по более низкой ставке.

Их ссуды VA имеют процентную ставку от 2,250%, годовую ставку от 2,718% на срок от 10 до 30 лет. Эти ставки требуют комиссии за выдачу кредита в размере 1%, но при желании от нее можно отказаться, повысив процентную ставку на 0,25%. Ссуда VA в размере 250 000 долларов США, рефинансированная на 15 лет под 2,250% годовых и 2,718% годовых, будет иметь ежемесячную выплату основной суммы долга и процентов в размере 1 637 долларов США.

Их программа «Военный выбор» имеет процентные ставки от 4% и годовых до 4.276% и сроком от 16 до 30 лет. Хотя это и не так низко, как ссуда VA, это очень конкурентоспособная программа рефинансирования для ветеранов, которые исчерпали свой вариант ссуды VA.

Вы должны быть членом Федерального кредитного союза ВМС, чтобы иметь право на участие в их программах рефинансирования. Вы можете претендовать на вступление в NFCU, если попадаете в одну из следующих категорий:

- Действующая служба, пенсионеры или ветераны любого рода вооруженных сил США

- Семьи и члены домашних хозяйств этих лиц (включая бабушек, дедушек и внуков)

- Служащие Министерства обороны, подрядчики, пенсионеры и ренты

NFCU выполняет тщательное андеррайтинг, поэтому они учитывают все, от доходов и долга до истории погашения кредита.Хотя у них нет установленного минимума кредита, самые низкие процентные ставки по ипотеке зарезервированы для заявителей с кредитным рейтингом не менее 740 и соотношением долга к доходу (DTI) ниже 36%.

Подходит большинство типов домов, включая мобильные и промышленные дома, но дом должен быть постоянно прикреплен к земле, с удаленными колесами, осями и сцепными устройствами, а также постоянными подключениями к воде и канализации.

Варианты обслуживания клиентов включают круглосуточную поддержку по телефону, онлайн-чат и социальные сети, безопасную электронную почту и личную встречу в филиале.NFCU предоставляет ссуды в 50 штатах и имеет филиалы по всему миру везде, где есть военные объекты.

Федеральный кредитный союз военно-морского флота был образован в 1933 году и вырос до 10 миллионов членов-владельцев. Некоммерческая компания была признана самой авторитетной компанией в сфере финансовых услуг в 2019 году по версии Reputation Institute и заняла первое место по качеству обслуживания клиентов среди многоканальных банков и кредитных союзов в исследовании Forrester по индексу качества обслуживания клиентов в США за 2019 год.

Прочтите полный обзор Федерального кредитного союза военно-морского флота.

Рефинансирование | Фултон Банк

Потенциально снизить процентную ставку и ежемесячные платежи.

Ваш ежемесячный платеж по ипотеке, вероятно, является самой высокой статьей в вашем общем бюджете. Если вы хотите снизить процентную ставку, сократить ежемесячные платежи или даже быстрее погасить кредит, наши специалисты по ипотеке могут помочь вам найти правильное решение для рефинансирования, соответствующее вашим потребностям.

При низких процентных ставках рефинансирование кредита может позволить вам снизить процентную ставку и ежемесячные платежи.Вы можете использовать дополнительные средства для погашения других долгов, накопления денег для учебы в колледже или инвестирования в пенсионные сбережения.

Ипотечный кредит с фиксированной процентной ставкой

Если в настоящее время у вас есть ипотека с регулируемой процентной ставкой (ARM) или воздушный платеж, снижение процентных ставок делает ипотеку с фиксированной ставкой разумным вариантом. Вы будете наслаждаться стабильностью и стабильностью выплат в течение всего срока ссуды со сроком ссуды от 10 до 30 лет. 1

Вы будете наслаждаться стабильностью и стабильностью выплат в течение всего срока ссуды со сроком ссуды от 10 до 30 лет. 1

Ипотека с регулируемой процентной ставкой

Переход на ипотеку с регулируемой процентной ставкой может быть идеальным вариантом, если вы не планируете владеть домом в течение длительного периода или ожидаете увеличения дохода.С ARM вы можете начать с более низкой процентной ставки и более низких ежемесячных платежей в течение первых нескольких лет. Ваша ставка устанавливается на заранее определенный период, затем каждые шесть месяцев она будет сбрасываться с новой ставкой, которая может быть выше или ниже в зависимости от рыночных условий в данный момент.

Рефинансирование с выплатой наличных

Еще один вариант рефинансирования ссуды по более низкой процентной ставке — это использовать капитал в вашем доме, чтобы помочь оплачивать крупные покупки или делать ремонт дома.Это называется рефинансированием с выплатой наличных.

Погасите ссуду быстрее

Если процентные ставки снизились после того, как вы купили дом, вы можете рефинансировать свой дом для получения более краткосрочной ссуды. Вы погасите ипотеку раньше и получите более низкую процентную ставку.

Ваш специалист по ипотеке может помочь вам определить наилучшие варианты и убедиться, что вы осведомлены о любых дополнительных расходах, таких как штрафы за предоплату, подача заявления, запись, титул, урегулирование ипотечного налога и любые другие сборы за обработку.

Лучшие кредиторы по рефинансированию ипотеки в августе 2021 года

Personal Finance Insider пишет о продуктах, стратегиях и советах, которые помогут вам принимать разумные решения с вашими деньгами. Мы можем получать небольшую комиссию от наших партнеров, таких как American Express, но наши отчеты и рекомендации всегда независимы и объективны.

Этот пост был просмотрен и обновлен 30 июля 2021 года.

Лучшие кредиторы по рефинансированию ипотечных кредитов в августе 2021 года

* Минимальные кредитные баллы указаны для соответствующих займов или для займов VA от Navy Federal и Veterans United.

Рефинансирование ипотечного кредита может быть отличным способом обеспечить более высокую процентную ставку, снизить ежемесячные платежи или избавиться от частного ипотечного страхования.

Однако вам не обязательно рефинансировать у того же кредитора, которого вы использовали для первоначальной ипотеки. На этот раз вы можете найти более подходящую и более выгодную сделку с другой компанией.

Мы выбрали кредиторов, которые предлагают различные ипотечные кредиты, в которые вы можете рефинансировать, и получили от Better Business Bureau оценку надежности A +, за исключением Navy Federal Credit Union и Guild Mortgage.У Navy Federal есть профиль BBB, который в настоящее время пересматривается, а у Guild Mortgage оценка B + от BBB. Многие из наших лучших предложений также стремятся удовлетворить потребности клиентов и принимают альтернативные формы кредита, если у вас нет кредитного рейтинга, что упрощает квалификацию.

Вы можете заметить, что этот список похож на наш путеводитель по лучшим ипотечным кредиторам. В обоих случаях мы выбрали надежных кредиторов, которые уделяют первоочередное внимание удовлетворенности клиентов и делают процесс относительно доступным.

Наша группа экспертов для этого руководства

Мы проконсультировались с ипотечными и финансовыми экспертами, чтобы сообщить об этих выборах и поделиться своими взглядами на кредиторов, занимающихся рефинансированием ипотечных кредитов. Вы можете прочитать их мнение внизу этого поста.

Инсайдер Наши эксперты также посоветовали, как узнать, подходящее ли время для рефинансирования и какой тип рефинансирования лучше всего.

Узнайте больше о лучших кредитных организациях, занимающихся рефинансированием ипотечных кредитов.

Итог: Rocket Mortgage — отличный вариант, если вам удобно подавать заявление онлайн и у вас хороший кредитный рейтинг.

Плюсы Rocket Mortgage:

Минусы Rocket Mortgage:

- Вы не можете рефинансировать ссуду USDA.

- Rocket Mortgage не принимает альтернативные кредитные данные.

Итог: Veterans United — хороший вариант для рефинансирования обычных ипотечных кредитов или ипотеки VA.Он также может подойти, если у вас плохой кредитный рейтинг или его нет.

Плюсы Veterans United:

- Кредитор имеет высокий балл по результатам опроса JD Power 2020 Primary Mortgage Satisfaction Survey (Veterans United не имеет права на ранжирование, поскольку не соответствует определенным критериям, но JD Power отмечает, что кредитный союз получил бы высокий рейтинг, если бы имел право).

- Veterans United имеет рейтинг надежности A + от BBB.

- Принимает альтернативные формы кредита.

- Физические адреса есть в 18 штатах США, но вы можете подать заявку онлайн из любой точки США.

Минусы Veterans United:

- Хотя Veterans United — хороший выбор для рефинансирования VA, обычного рефинансирования и рефинансирования наличными, он не предлагает рефинансирование FHA или USDA — хотя вы можете сделать рефинансирование обналичиванием для один из тех типов ипотеки.

- Это может не подойти, если вы хотите поговорить с кем-то лицом к лицу, но не живете в одном из 18 штатов, где есть филиал.

Итог: Fairway Independent Mortgage в целом является хорошим кредитором для рефинансирования, особенно если у вас низкий или нулевой кредитный рейтинг и вам необходимо подать заявку с дополнительными данными.

Плюсы Fairway Independent:

- Вы можете рефинансировать различные типы ипотечных кредитов.

- BBB дает Fairway Independent пятерку по надежности.

- Кредитор принимает альтернативные формы кредита.

- На его веб-сайте легко ориентироваться.

- Вы можете закрыть новую ипотеку онлайн, а не лично.

Минусы Fairway Independent:

- Вы не можете рефинансировать ссуду USDA.

- Тарифы не размещены в Интернете.

Итог: Guild Mortgage — хороший вариант для многих типов людей, потому что у нее есть несколько займов рефинансирования для заемщиков в разных ситуациях.

Плюсы Guild Mortgage:

- Guild Mortgage рефинансирует широкий спектр типов ипотеки.

- Вы можете предоставить альтернативные формы кредита.

- У вас есть возможность закрыть онлайн, а не лично.

Минусы ипотеки гильдии:

- Никаких ссуд на покупку жилья, HELOC или ссуд на строительство.

- У него рейтинг надежности B +, в то время как BBB рассматривает компанию.

- Ипотека недоступна для жителей Нью-Джерси или Нью-Йорка.

- Возможно, вам придется посетить физический филиал для упрощенного рефинансирования FHA, USDA или VA.

Итог: US Bank — хороший кредитор для рефинансирования, если у вас хороший кредитный рейтинг.

Плюсы US Bank:

- US Bank предлагает широкий спектр кредитов рефинансирования.

- Имеет рейтинг надежности A + от BBB.

Минусы US Bank:

Итог: Carrington — стоящий вариант, особенно если у вас низкий или нулевой кредитный рейтинг и вам нужно подать заявку с альтернативными данными.

Плюсы Carrington:

- У Carrington есть множество вариантов рефинансирования, в том числе рефинансирование Carrington Flexible Advantage Refinance, которое имеет более жесткие требования к кредитным рейтингам и не требует ипотечного страхования.

- Имеет рейтинг надежности A + от BBB.

- Вы можете предоставить альтернативные формы кредита.

Минусы Carrington:

- Минимальный кредитный рейтинг для обычной ссуды немного выше, чем у некоторых других наших выборов.

- Вы не можете подать заявку на предварительное одобрение онлайн.

Итог: New American Funding в целом является сильным ипотечным кредитором, особенно если вам нужно подать заявку с альтернативными формами кредита.

Плюсы нового американского финансирования:

- Вы можете рефинансировать несколько типов ипотечных кредитов.

- New American Funding имеет рейтинг надежности A + от BBB.

- Кредитор принимает альтернативные формы кредита.

Минусы нового американского финансирования:

- Нет доступных рефинансирования USDA.

- Жители Гавайев и Нью-Йорка не могут рефинансировать с помощью New American Funding.

Итог: PNC Bank — хороший кредитор для рефинансирования, если у вас хороший кредитный рейтинг.

Плюсы PNC Bank:

Минусы PNC Bank:

Итог: NBKC Bank — стоящий вариант, если у вас хороший кредитный рейтинг и вы цените удобство в Интернете.

Плюсы NBKC:

- У вас есть несколько вариантов рефинансирования ипотечного кредита.

- Имеет рейтинг надежности A + от BBB.

- Онлайн-чат позволяет легко обсудить ваши вопросы с экспертом.

Минусы NBKC:

- Вы не можете рефинансировать ссуду USDA.

- NBKC не принимает альтернативные формы кредита.

Итог: Navy Federal — хороший вариант для людей, связанных с вооруженными силами в целом, но особенно если вы ищете кредитора, дружелюбного к людям, находящимся не в лучшем финансовом положении, а именно к людям. с низкими кредитными рейтингами.

Плюсы Navy Federal:

- Navy Federal имеет высокий балл в исследовании JD Power 2020 Primary Mortgage Satisfaction Survey (Navy Federal не имеет права на получение ранга, потому что он не соответствует определенным критериям, но JD Power отмечает, что кредитный союз получил бы высокий рейтинг, если бы соответствовал требованиям).

- Кредитный союз принимает альтернативные кредитные данные, например, счета за коммунальные услуги.

Минусы Navy Federal:

- Вы не можете рефинансировать ипотеку FHA или USDA.

- Вы можете стать членом Федерального кредитного союза военно-морского флота, только если вы или ваша семья связаны с вооруженными силами.

- BBB дает Navy Federal NR (без рейтинга) надежности, потому что Navy Federal занимается некоторыми жалобами клиентов, которые ранее были закрыты.

Итог: Chase в целом является сильным кредитором, занимающимся рефинансированием ипотечных кредитов, но вам понадобится приличный кредитный рейтинг, чтобы соответствовать требованиям.

Плюсы Chase:

Минусы Chase:

- Вы не можете рефинансировать ссуду USDA.

- Альтернативные формы кредита не принимаются.

- Имеет рейтинг надежности A + от BBB.

Итог: Bank of America в целом хороший ипотечный кредитор, но для рефинансирования вам понадобится приличный кредитный рейтинг.

Плюсы Bank of America:

Минусы Bank of America:

- Ипотечные кредиты на рефинансирование USDA недоступны.

- Вы должны уже быть клиентом Bank of America для рефинансирования в ипотеку FHA или VA.

- Альтернативные формы кредита не принимаются.

Мы рассмотрели других кредиторов, занимающихся рефинансированием ипотечных кредитов, и почему они не сделали этого:

Мы рассмотрели более двух десятков ипотечные кредиторы которые рефинансируют ссуды. Вот те, которые мы не выбрали в качестве фаворитов:

- USAA: это хороший вариант для рефинансирования VA или обычных кредитов, но поскольку он получил только A- от BBB, он может быть не таким сильным вариантом. как Navy Federal или Veterans United.

- BB&T: На веб-сайте BB&T не так легко ориентироваться, как на некоторых из наших лучших сайтов.

- SunTrust: Возможно, вам понравится рефинансирование с SunTrust, но у него есть филиалы только на юго-востоке.

- Регионы: вы можете использовать регионы, но у банка есть отделения только в определенных частях США.

- Citibank: Этот банк получил приличные рейтинги удовлетворенности клиентов от JD Power, но рейтинг надежности от BBB.

- Wells Fargo: Из-за нескольких недавних скандалов Wells Fargo получил F за надежность от BBB.

- Better.com: Хороший вариант, если вы хотите рефинансировать обычную ссуду с помощью простого в использовании онлайн-кредитора, но Better.com не позволяет вам рефинансироваться в ссуды FHA, USDA или VA.

- SoFi: SoFi — еще один достойный выбор для обычной ипотеки, но вы не можете рефинансировать ссуду FHA, USDA или VA.

- Freedom Mortgage: Вы можете рефинансировать ипотеку нескольких типов с Freedom, но JD Power оценивает ее как низкий уровень обслуживания клиентов.

- Гарантированная ставка: вам может понравиться гарантированная ставка, но она имеет только рейтинг надежности B.

- Депо ссуды: Депо ссуды не аккредитовано BBB, и вы не можете рефинансировать ссуду USDA.

- Пятый третий банк: Кредитор не занимает очень высокое место в опросе JD Power об удовлетворенности клиентов, и нет никаких ссуд Министерства сельского хозяйства США.

- Caliber Home Loans: Вы можете найти кредиторов с более высокими рейтингами удовлетворенности клиентов от JD Power.

- Paramount Bank: Вам может понравиться Paramount как онлайн-кредитор, но он не предлагает столько видов рефинансирования ипотеки, сколько мы выбрали.

- Penny Mac: Вы можете рефинансировать несколько типов ссуд с помощью Penny Mac, но кредитор занимает низкое место в опросе JD Power о степени удовлетворенности клиентов.

- Flagstar Bank: Этот банк получил A + от BBB, но JD Power оценивает его довольно низко по степени удовлетворенности клиентов.

- Alliant Credit Union: Это хороший онлайн-кредитор, но вы не можете рефинансировать ссуды FHA, VA или USDA.

- Г-н Купер: Этот кредитор предлагает несколько вариантов рефинансирования, но JD Power оценивает его как средний с точки зрения удовлетворенности клиентов.

Надежны ли эти кредиторы, занимающиеся рефинансированием ипотеки?

The Better Business Bureau оценивает надежность компаний от F до A +. Оценки основываются на ответах на жалобы клиентов, честности в рекламе и прозрачности деловой практики. Вот оценки BBB для наших ведущих компаний, занимающихся рефинансированием ипотечных кредитов:

Почти все наши фавориты имеют рейтинг A + от BBB. Исключения составляют Navy Federal и Guild Mortgage . У Navy Federal есть NR («Нет рейтинга»), а у Guild Mortgage рейтинг B +.У Navy Federal есть NR, потому что он находится в процессе ответа на жалобы клиентов, которые уже были закрыты. BBB сообщает, что присвоило Guild Mortgage рейтинг B + из-за недавних публичных споров о том, что правительство приняло меры против бизнеса.

Тем не менее, у некоторых из этих кредиторов в последнее время действительно возникли общественные противоречия, даже если они имеют высокие оценки BBB.

Министерство юстиции США потребовало, чтобы компания-учредитель Rocket Mortgage, Quicken Loans, выплатила 32 доллара.5 миллионов за предполагаемое мошенничество с ипотекой в 2019 году. Министерство юстиции заявило, что Quicken Loans одобрила ипотечные заявки, которых у него не должно было быть. Компания никогда не признавалась в мошенничестве с ипотекой, хотя выплатила компенсацию.

Сотрудник Navy Federal заявил, что кредитор оказал давление на ипотечных андеррайтеров, чтобы те одобрили ссуды, даже если у них не было достаточных оснований полагать, что заявители могут погасить ссуды. Затем она подала в суд и заявила, что ВМС США отомстили ей за разоблачение, изменив ее должностные обязанности.Она отказалась от иска в конце 2020 года.

Guild Mortgage выплатила Соединенным Штатам 24,9 миллиона долларов в 2020 году, когда ее обвинили в утверждении ипотечных кредитов FHA для людей, которые не имели на это права, что привело к неплатежам по кредитам.

В 2020 году Министерство юстиции обвинило Bank of America в несправедливом отказе в ссуде на покупку жилья взрослым с ограниченными возможностями, даже если они имели право на получение ссуд. Bank of America выплатил в общей сложности около 300 000 долларов людям, которым было отказано в ссуде. В 2019 году Министерство труда потребовало от Bank of America заплатить 4 доллара.2 миллиона человек, которые утверждали, что банк дискриминировал женщин, чернокожих и латиноамериканских кандидатов при приеме на работу.

В 2019 году банк PNC был обвинен в помощи человеку в осуществлении поддельного проекта по облегчению долгового бремени, который обошелся клиентам в 85 миллионов долларов. PNC заподозрила этого человека в мошенничестве и закрыла его банковские счета в 2014 году. Но девять месяцев спустя банк разрешил ему открыть другие счета.

Министерство юстиции потребовало, чтобы JPMorgan & Chase выплатило 920 миллионов долларов за незаконную торговлю в 2020 году.В 2018 году компания заплатила Комиссии по ценным бумагам и биржам 135 миллионов долларов за ненадлежащее обращение с американскими депозитарными расписками, сертификатами, которые позволяют американцам инвестировать в иностранные акции.

Если вас беспокоит какая-либо из этих недавних проблем, вы можете решить обратиться к одному из других кредиторов рефинансирования из нашего списка.

Методология

Чтобы выбрать ведущих кредиторов по рефинансированию ипотечных кредитов на август 2021 года, мы рассмотрели четыре основных фактора:

- Удовлетворенность клиентов. Если ипотечный кредитор фигурировал в опросе JD Power 2020 Primary Mortgage Satisfaction Survey, мы смотрели на его рейтинг.Если его не было в опросе, мы читаем отзывы покупателей в Интернете.

- Этика. Каждый из наших фаворитов получил оценку A + от Better Business Bureau, которая измеряет надежность компаний. Исключения составляют Федеральный кредитный союз ВМС, Guild Mortgage и Chase. У Navy Federal и Guild Mortgage есть профили BBB, которые в настоящее время находятся на рассмотрении, а у Чейза оценка B от BBB. Мы также исследовали и рассматривали любые скандалы за последние три года.

- Виды ссуд. Предлагает ли кредитор несколько типов рефинансирования ссуд в соответствии с потребностями клиентов, включая обычные ссуды, ссуды, обеспеченные государством, и рефинансирование с выплатой наличных средств?

- Доступность. Мы рассмотрели минимально необходимый кредитный рейтинг кредиторов. Мы также проверили, позволяет ли кредитор перейти от ссуды, обеспеченной государством, к ссуде того же типа, которая может быть более доступной для заемщиков с неидеальным финансовым профилем. Наконец, мы рассмотрели, учитываются ли альтернативные формы кредита, такие как счета за коммунальные услуги и арендная плата, на которые вы можете претендовать.

Часто задаваемые вопросы

Чем хорош кредитор, занимающийся рефинансированием ипотеки?

Ипотечный кредитор должен предложить тот вид рефинансирования ипотеки, который лучше всего соответствует вашим потребностям. Например, если у вас уже есть ссуда FHA, вы можете рефинансировать ее в другую ссуду FHA.

Кредитор должен быть относительно доступным. Для получения ссуды не требуется сверхвысокий кредитный рейтинг. Он также должен предлагать хорошие цены и взимать разумную плату.

Вам нужен кредитор, который известен высоким уровнем удовлетворенности клиентов и заслуживает доверия.Вот почему мы изучили рейтинги JD Power и Better Business Bureau для каждого кредитора из нашего списка.

Что лучше: рефинансировать у моего текущего кредитора или у нового?

Это зависит. Если вы цените удобство, возможно, вы предпочтете использовать своего текущего кредитора. Вы уже будете знать, как работает компания, и будете знакомы с ее операциями по обслуживанию клиентов.

Однако то, что кредитор предложил лучшую ставку или самые низкие комиссии при получении вашей первоначальной ипотеки, не обязательно означает, что он предложит лучшую сделку при рефинансировании.Ваше финансовое положение также могло измениться с тех пор, как вы получили первую ипотеку. Например, если ваш кредитный рейтинг упал, вам может потребоваться найти кредитора с более низким минимальным кредитным рейтингом.

Какие кредиторы предлагают лучшие ставки рефинансирования ипотеки?

Ответ может меняться с каждым днем. Взгляните на ежедневные обновления ставок по ипотеке и рефинансированию ипотеки Insider, чтобы увидеть средние ставки для различных сроков. Если у вас хороший финансовый профиль, но кредитор взимает с вас более высокую ставку, чем в среднем по стране, вы можете поискать в другом месте.

Но низкая процентная ставка — не единственные расходы, которые имеют значение. Спросите у кредиторов подробный список сборов. Сравнение комиссий за закрытие сделки между кредиторами — еще один способ увидеть, какая из них предлагает лучшую сделку.

Как я могу получить хорошую ставку по новой ипотеке?

Чтобы обеспечить низкую ставку, сосредоточьтесь на трех основных факторах: кредитный рейтинг, отношение долга к доходу и собственный капитал.

Чтобы получить обычную ссуду у большинства кредиторов, вам понадобится кредитный рейтинг 620, хотя некоторым требуется более высокий балл.Но чем выше ваш балл, тем лучше вы его получите. Чтобы улучшить свой кредитный рейтинг, сосредоточьтесь на своевременных платежах, выплате долгов и увеличении кредита, если вы не спешите с рефинансированием.

Отношение вашего долга к доходу — это сумма, которую вы платите в счет погашения долгов каждый месяц, деленная на ваш ежемесячный валовой доход. Кредиторы обычно хотят, чтобы отношение долга к доходу составляло 36% или меньше. Чтобы получить более низкий коэффициент, вам нужно либо выплатить долги, либо заработать больше.

Чем больше капитала вы построили в своем доме, тем ниже должна быть ваша ставка.Рассчитайте отношение суммы кредита к стоимости или сумму вашей задолженности по сравнению с тем, сколько стоит ваш дом. Многие кредиторы хотят, чтобы у вас было не менее 20% капитала, но вы можете рефинансировать с более низким процентом, если у вас хороший кредитный рейтинг и низкое отношение долга к доходу.

Советы экспертов по выбору лучшего ипотечного кредитора

Чтобы помочь вам узнать больше о рефинансировании и кредиторах, четыре эксперта взвесили:

Вот что они сказали о рефинансировании ипотечных кредитов. (Некоторый текст может быть слегка отредактирован для ясности.)

Как узнать, хорошее ли время для рефинансирования?