Заполнение 6-НДФЛ в 2022 году, подготовка справок в 6-НДФЛ, недоплата и переплата НДФЛ за сотрудников

⚡ Все статьи / ⚡ Всё о налогах

Оля Воропаева

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую.

Содержание

- Что такое НДФЛ

- Что изменилось

- Сроки отправки

- Правила заполнения справок в 6-НДФЛ

- Что делать, если недоплатили

- Что делать с переплатой НДФЛ

Раньше было два отчёта: годовой 2-НДФЛ и ежеквартальный 6-НДФЛ. Начиная с отчётности за 2021 год отдельный 2-НДФЛ отменили, а справки из него входят в 6-НДФЛ за год.

Начиная с отчётности за 2021 год отдельный 2-НДФЛ отменили, а справки из него входят в 6-НДФЛ за год.

Если в течение года ни один человек не получал от вас доходы, 6-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Что изменилось

До 2021 года в налоговую по итогам года сдавали 6-НДФЛ за год и справки по каждому сотруднику в отдельном отчёте 2-НДФЛ. В 6-НДФЛ показатели обобщенные, поэтому, чтобы налоговая могла понять, какой доход получил каждый сотрудник, нужны персонализированные справки по каждому сотруднику.

По итогам 2021 года 2-НДФЛ не сдают, но данные из справок налоговой все ещё нужны, поэтому они переезжают в отчёт 6-НДФЛ за год.

Сроки отправки

Срок отправки 6-НДФЛ не изменился — годовой отчёт нужно сдать до 1 марта. Дата переносится на ближайший рабочий день, если выпадает на выходной.

Квартальные отчеты 6-НДФЛ сдают не позднее последнего дня месяца, который следует за кварталом.

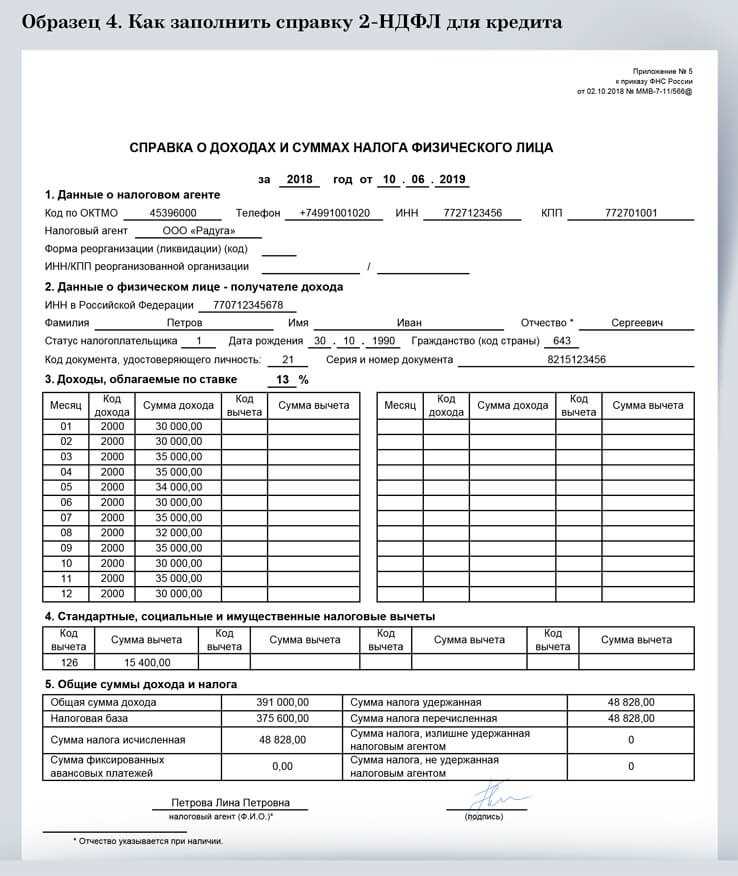

Правила заполнения справок в 6-НДФЛ

Годовой 6-НДФЛ состоит из двух разделов и справок по сотрудникам. О том, как заполнять первый и второй раздел, мы рассказали в статье «6-НДФЛ в 2022 году». А сейчас подробнее остановимся на заполнении справок.

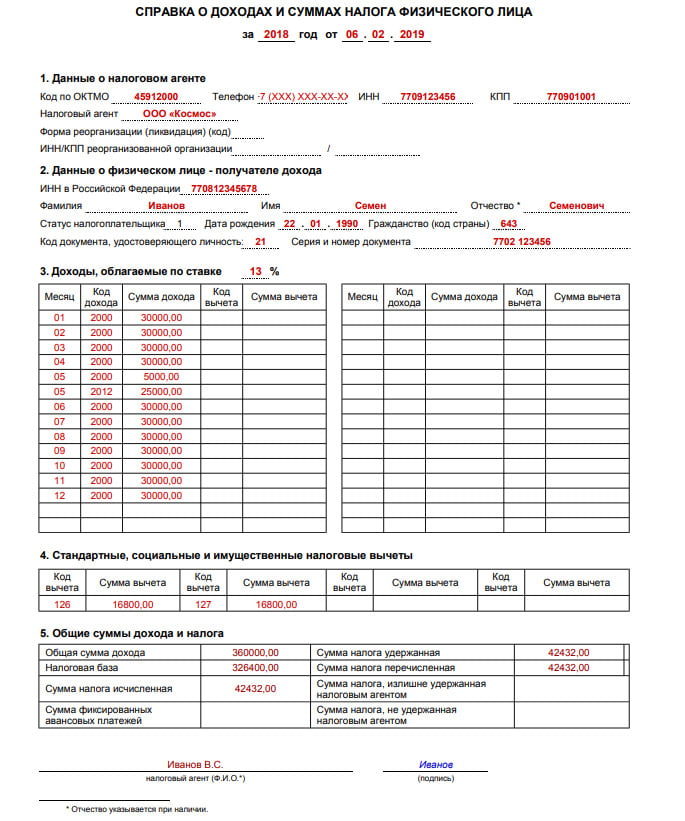

Форма 6-НДФЛ

Правила заполнения

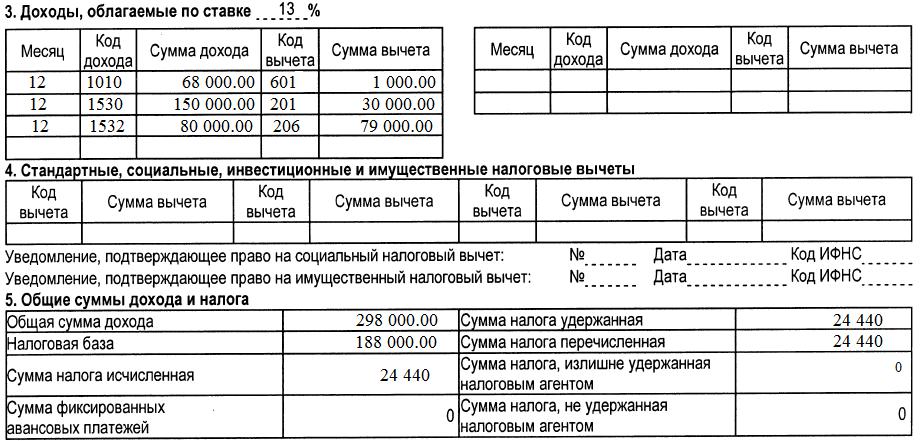

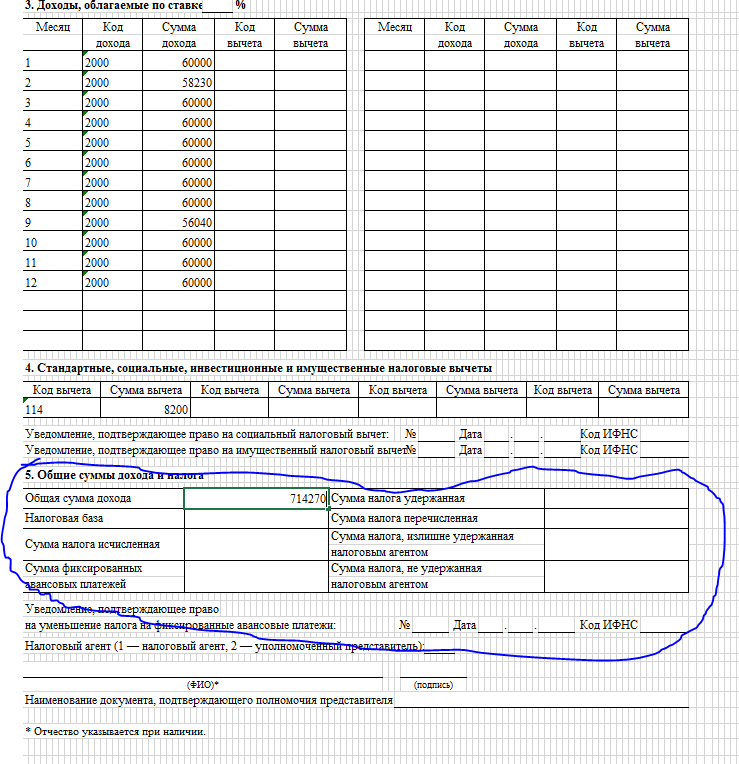

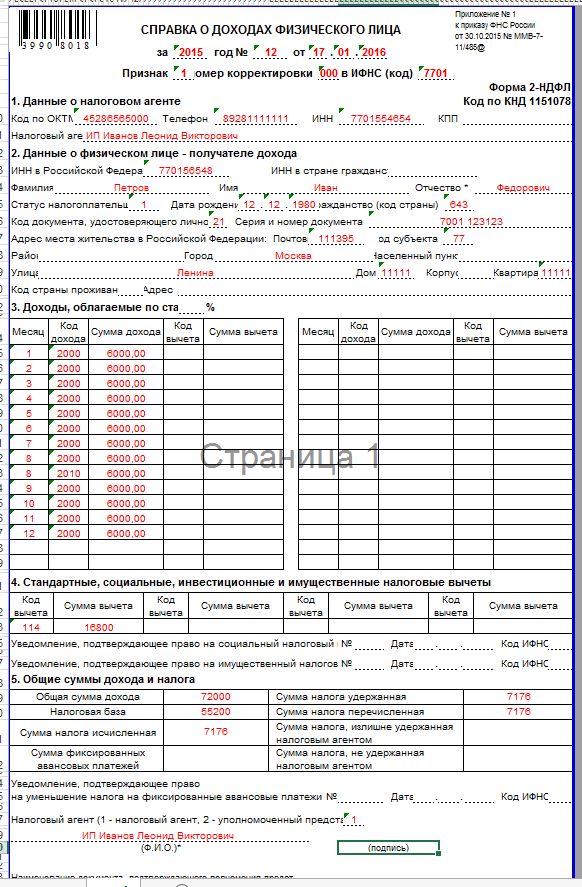

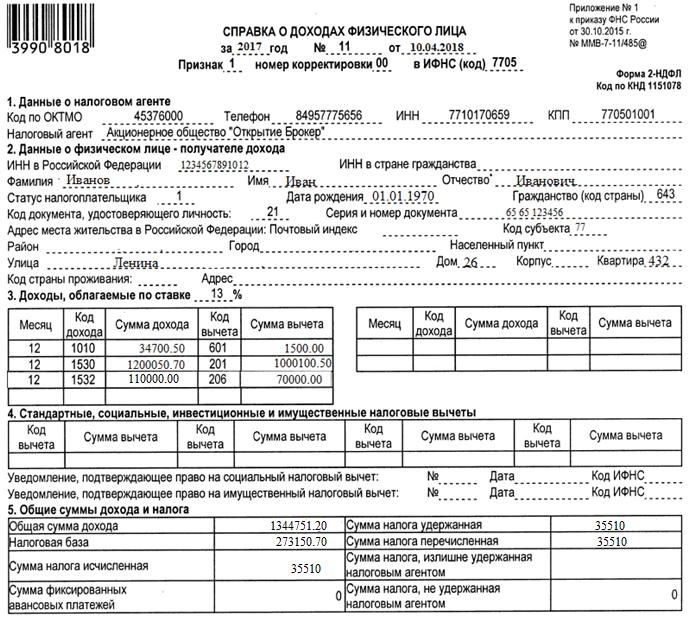

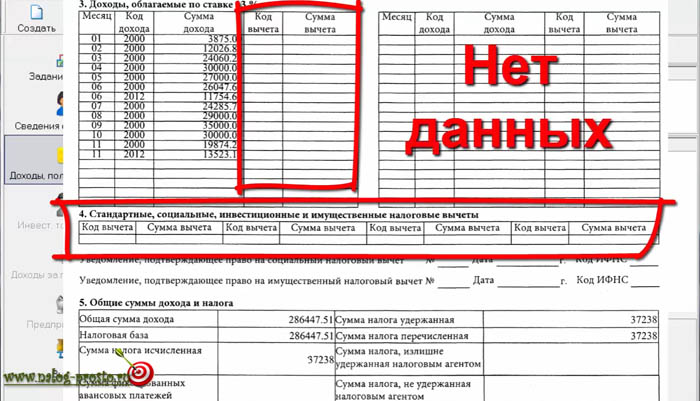

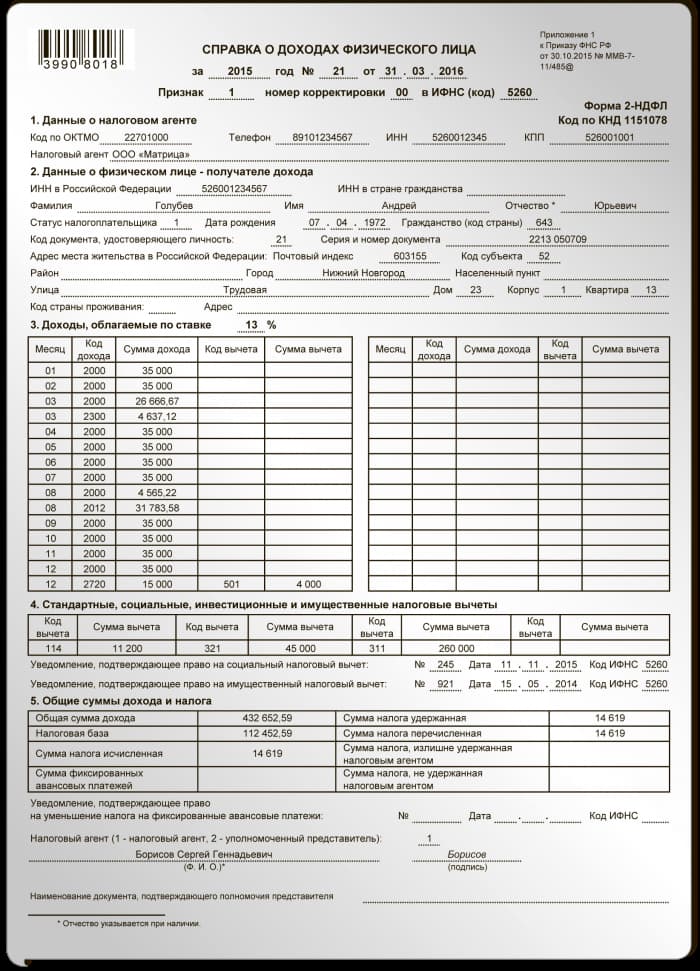

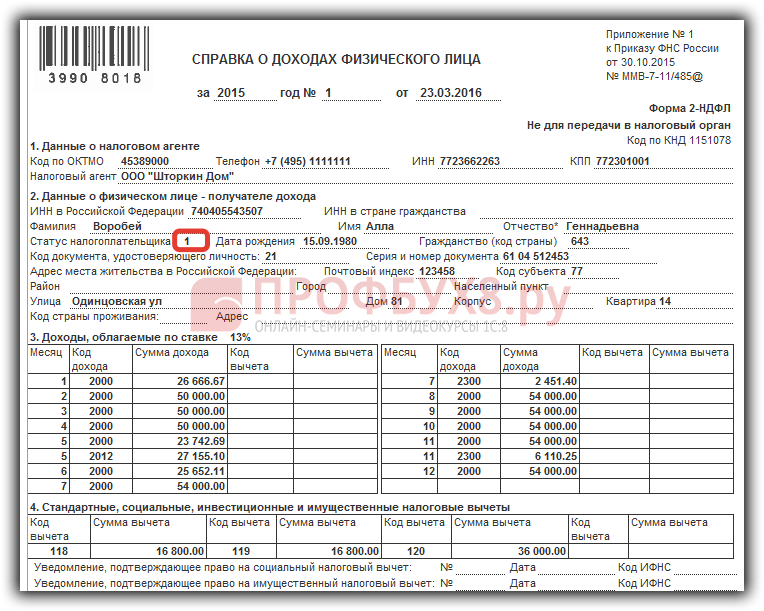

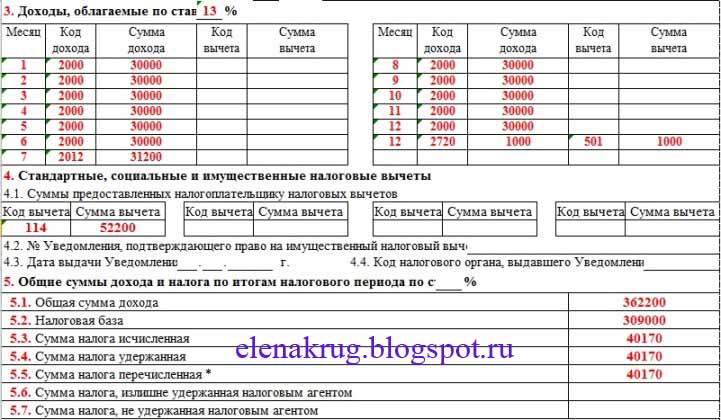

В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге. С отчетности за 2021 год в справку попадает ещё и неудержанный налог.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Неудержанный налог — налог, который не смогли удержать.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в годовом отчете её нужно распределить отдельно по каждому.

Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны, а неудержанного налога не будет. Но встречаются ситуации, когда суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Что делать, если недоплатили

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи годового 6-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в отчёте начисленный, удержанный и перечисленный налог будут равны.

Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в отчёте начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, заполните сумму дохода и налога в четвертом разделе справки. Начисленный налог будет отличаться от удержанного и перечисленного.

Что делать с переплатой НДФЛ

Есть две причины переплаты:

-

Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 6-НДФЛ такая переплата не отражается.

-

Вы удержали у сотрудника больше НДФЛ, чем нужно.

Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи годового 6-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении спрвок поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты.

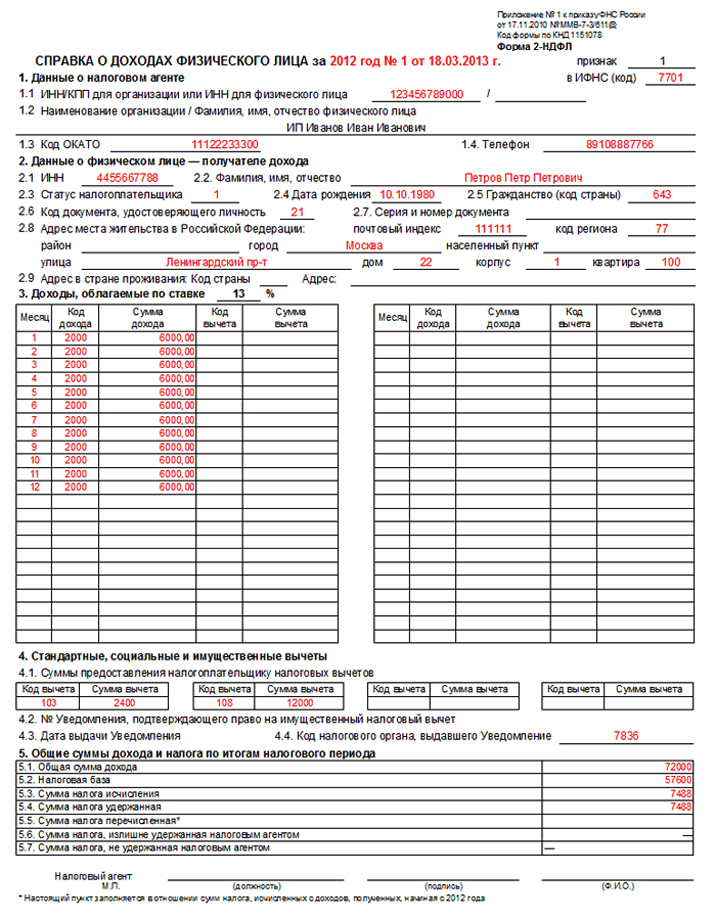

Как выдать сотруднику справку 2-НДФЛ

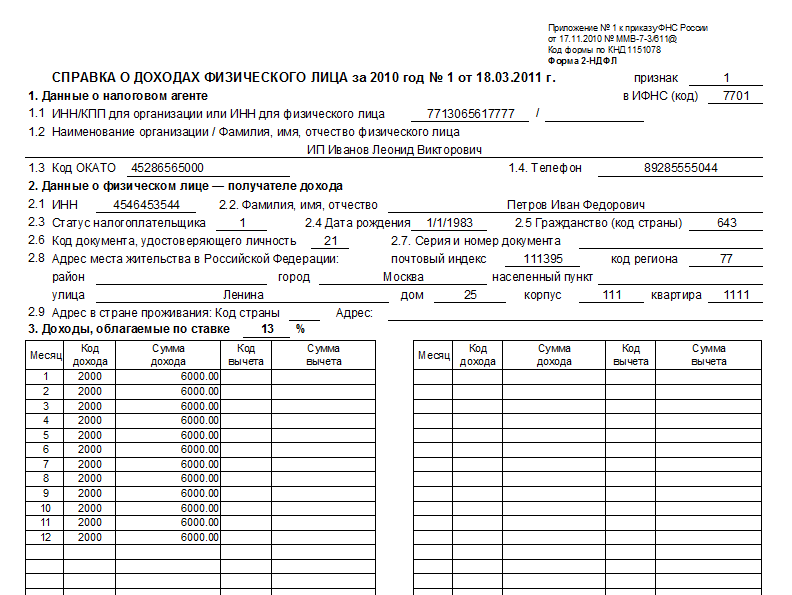

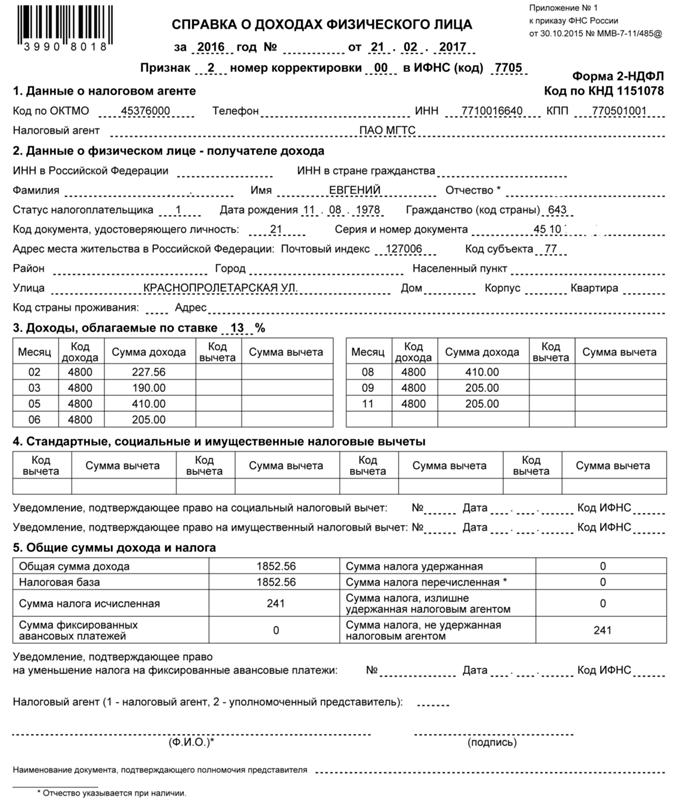

Теперь эта справка называется «Справка о доходах и сумме налога физического лица», но по привычке и для краткости ее все еще называют справкой 2-НДФЛ.

Сотрудники получают справку на руки, например, если увольняются. С 2022 года действует новая форма справки.

Скачать форму 2-НДФЛ для сотрудников

Статья актуальна на

НДФЛ 6

Продолжайте читать

Все статьи

Авансовые платежи по УСН

Может ли грузоперевозчик на патенте нанять самозанятого на своей машине

Патентная система налогообложения: сколько платить и как перейти

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Справка 2-НДФЛ при увольнении

Когда выдается справка 2-НДФЛ при увольнении

Справка о доходах физического лица в обязательном порядке выдается работодателем при увольнении сотрудника. Период 2-НДФЛ — с начала года и до даты увольнения. При этом ему не нужно писать никакого заявления. Этот документ бухгалтер должен подготовить самостоятельно и выдать работнику в последний рабочий день.

Правила оформления справки при увольнении ничем не отличаются от формирования документа по заявлению работника в иных случаях. В нашей статье мы не будем приводить все нюансы оформления документа, так как это важно именно для бухгалтера компании.

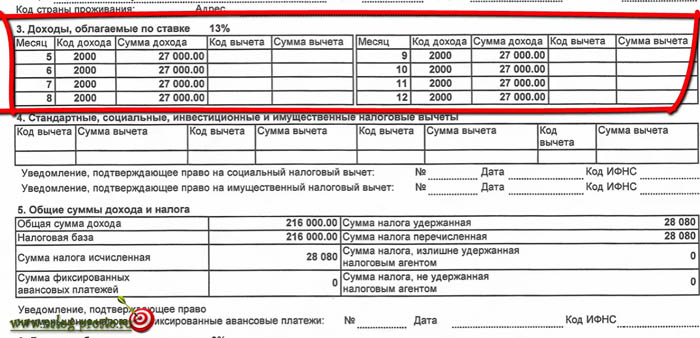

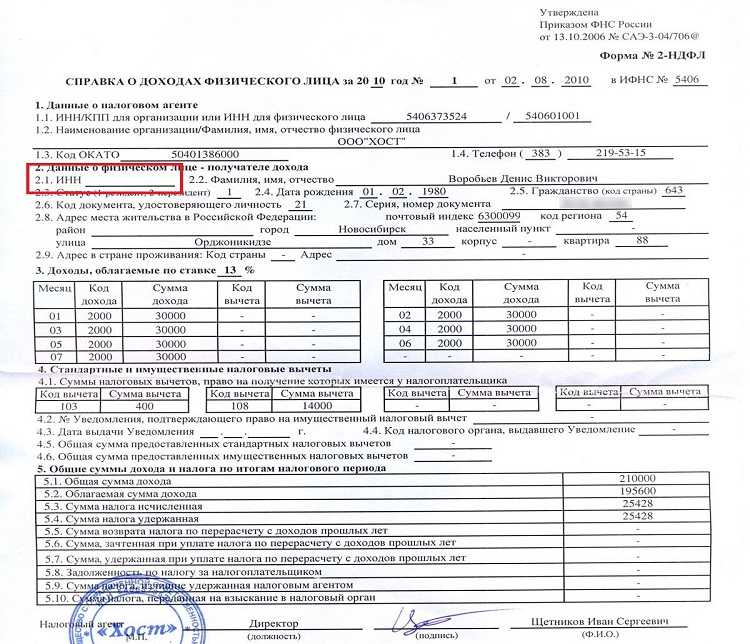

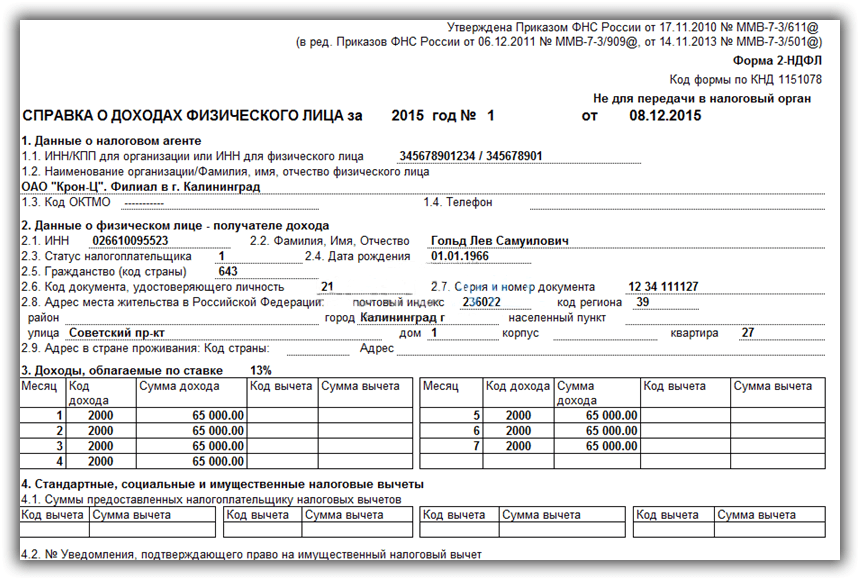

Фото: Что содержится в справке о доходах 2-НДФЛ

При увольнении указывается общая сумма дохода, полученная от работодателя, и сумма налога, которая была удержана. Также приводится сумма налогового вычета, если сотрудник получал льготу по подоходному налогу через этого работодателя.

Информация из справки 2-НДФЛ потребуется для получения налогового вычета. Обращайтесь к нашим экспертам: они за 2 дня заполнят декларацию 3-НДФЛ и самостоятельно отправят в вашу инспекцию.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Подробнее

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

3 490 ₽

Подробнее

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

1 690 ₽

Как получить 2-НДФЛ, если уже не работаете

Если сотрудник только готовится к увольнению, то информацию о доходах и удержанном налоге ему выдаст текущий работодатель. Но бывают ситуации, когда требуется получить 2-НДФЛ с прошлой работы. В таком случае оформить ее возможно двумя способами.

Через личный кабинет налогоплательщика

Для входа в личный кабинет на сайте ФНС можно использовать:

- Логин и пароль от портала Госуслуг;

- Логин и временный пароль, который выдается с регистрационной картой. Ее можно получить в инспекции, для этого необходим паспорт;

- Электронную подпись, если получали ее ранее.

Пример

Павлов в 2022 г. уволился, и через полгода его компания закрылась. Чтобы для налогового вычета получить справку 2-НДФЛ за 2021 г., Павлов использовал сервис Госуслуги и скачал там необходимый документ.

уволился, и через полгода его компания закрылась. Чтобы для налогового вычета получить справку 2-НДФЛ за 2021 г., Павлов использовал сервис Госуслуги и скачал там необходимый документ.

После входа в ЛК налогоплательщика на главной странице предстанет раздел «Доходы». Перейдя в него, появится возможность посмотреть и при желании скачать все справки, которые работодатель заполнял и передавал в налоговую инспекцию.

Полученный документ разрешается приложить к налоговой декларации для оформления налогового вычета или переслать в банк для рассмотрения выдачи кредита.

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Скачать

Через портал Госуслуг

В данном способе потребуется подтвержденная учетная запись на «Госуслугах» и номер ИНН. Если ИНН под рукой нет, то разрешается воспользоваться специальным сервисом на сайте ФНС. Регистрироваться на сайте ФНС для уточнения ИНН не нужно.

Если ИНН под рукой нет, то разрешается воспользоваться специальным сервисом на сайте ФНС. Регистрироваться на сайте ФНС для уточнения ИНН не нужно.

Портал Госуслуги выступает в представленном варианте как посредник. Формировать готовый документ будет ФНС. Найти его можно в личном кабинете на сайте Госуслуг, скачать на свой компьютер или отправить по электронной почте.

Важно! Данные по доходам и налогам, удержанным с работников за прошлый год, работодатели передают в ФНС до 1 апреля. Это значит, что в личном кабинете отражается информация за прошлый год. За текущий год документа в личном кабинете не будет. Так, в апреле 2023 г. будут сформированы сведения за 2022 г. Получить напрямую справку 2-НДФЛ в налоговой нельзя.

Читайте также Срок действия справки 2-НДФЛ

Частые вопросы

За какой период выдается 2-НДФЛ?

+

Справка 2-НДФЛ по любой причине — после увольнения или для предоставления в банк — оформляется и выдается за календарный год.

Через сколько после запроса у работодателя выдают 2-НДФЛ?

+

Через 1-2 дня после того, как вы напишете заявление на выдачу 2-НДФЛ, бухгалтер сформирует и распечатает для вас готовый документ.

Как после увольнения получить 2-НДФЛ?

+

Если вы уже не работаете, то справка 2-НДФЛ с предыдущего места работы доступна через портал Госуслуг либо через личный кабинет на сайте налоговой службы.

Зачем нужна справка 2-ндфл?

+

Отчет о доходах необходим при обращении в органы социальной защиты, в налоговую инспекцию и при получении некоторых банковских услуг, например, кредита.

Заключение эксперта

Справка о доходах за 2022 или любые другие годы в обязательном порядке выдается работнику при увольнении. Если требуется получить ее уже после увольнения, то проще всего скачать в личном кабинете с сайта ИФНС или же на портале «Госуслуги». Сам документ не имеет срока действия, так как в нем отображаются сведения за прошедшие периоды, которые невозможно изменить.

Если требуется получить ее уже после увольнения, то проще всего скачать в личном кабинете с сайта ИФНС или же на портале «Госуслуги». Сам документ не имеет срока действия, так как в нем отображаются сведения за прошедшие периоды, которые невозможно изменить.

Публикуем только проверенную информацию

Автор статьи

Сонина Светлана Специалист по налогообложению

Стаж 10 лет

Консультаций 5300

Cтатей 19

Составляет налоговые декларации 3-НДФЛ для физических лиц, сопровождает клиентов на камеральных проверках, проводит экспертизу документов для налоговых вычетов, решает спорные вопросы с ИФНС, отслеживает новые законопроекты, консультирует клиентов

Ставки государственного подоходного налога на 2022–2023 годы: что это такое и как они работают

Вы — наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Подоходный налог штата обычно работает одним из трех способов: прогрессивный налог, фиксированный налог или полное отсутствие налога.

By

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде по налогам и инвестициям. Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Подробнее

и

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено

Под редакцией Криса Хатчисона

Крис Хатчисон работал в банковской сфере, инвестициях и налогах. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Ставкам подоходного налога штата уделяется относительно мало внимания по сравнению с федеральными подоходными налогами, но они все же могут сильно ударить по вашему кошельку. Размер зависит от суммы, которую вы зарабатываете, а также от того, где вы живете и работаете. Вот как это работает, и список штатов без подоходного налога.

Размер зависит от суммы, которую вы зарабатываете, а также от того, где вы живете и работаете. Вот как это работает, и список штатов без подоходного налога.

Что такое подоходный налог штата?

Подоходный налог штата — это налог на доход, полученный в этом штате. Он похож на федеральный подоходный налог, но подоходный налог штата обычно финансирует бюджет штатов, а не федеральное правительство. В одних штатах действует прогрессивный налог, в других – фиксированный налог. Восемь штатов вообще не взимают подоходный налог штата.

Как работают ставки подоходного налога штата

Если вы живете и работаете в одном и том же штате, вам, вероятно, потребуется подавать только одну декларацию штата в год, если это применимо. Но если вы переехали в другой штат в течение года, жили в одном штате, но работали в другом или, скажем, имеете доходную арендуемую недвижимость в нескольких штатах, вам может потребоваться подать несколько документов.

А поскольку в стоимость большинства пакетов налогового программного обеспечения входит подготовка и подача декларации только для одного штата, подача налоговых деклараций в несколько штатов часто требует дополнительной оплаты.

Когда должны быть представлены налоговые декларации штата?

Крайние сроки подачи налоговой декларации штата обычно совпадают с федеральными крайними сроками, но существуют исключения. Жители Вирджинии, например, должны подать декларацию штата до 1 мая, а люди, проживающие в районах, пострадавших от стихийного бедствия, объявленного на федеральном уровне, могут получить больше времени.

Налоговая служба

. Налоговые льготы в чрезвычайных ситуациях.

Просмотреть все источники

Для получения дополнительной информации обратитесь в налоговую и налоговую службу вашего штата.

Типы подоходного налога штата

В целом штаты применяют один из трех подходов к налогообложению резидентов и/или работников:

Подоходный налог отсутствует.

Единый налог. (Это означает, что они облагают налогом весь доход или дивиденды и проценты только в некоторых случаях по одной и той же ставке.)

Прогрессивный налог. (Это означает, что люди с более высоким налогооблагаемым доходом платят подоходный налог штата по более высокой ставке.)0004

Восемь штатов не взимают подоходный налог: Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг. В Нью-Гэмпшире действует налог в размере 5% только на дивиденды и проценты.

Мысль о том, что вам не нужно платить подоходный налог штата, может вызвать у вас желание бросить все в U-Haul и отправиться в Даллас, но налоги на имущество, налоги с продаж или другие налоги и сборы в этих штатах могут быть выше.

Штаты с единой ставкой подоходного налога

Некоторые штаты пытаются упростить ситуацию, применяя одну и ту же ставку налога к большинству доходов. Конечно, то, что считается «доходом», зависит от штата.

В Нью-Гэмпшире, например, регулярный доход, как правило, не облагается налогом штата, но фиксированная ставка налога применяется к дивидендам и процентным доходам. И некоторые штаты применяют свои налоговые ставки к налогооблагаемому доходу, в то время как другие используют скорректированный валовой доход.

В Нью-Гэмпшире, например, регулярный доход, как правило, не облагается налогом штата, но фиксированная ставка налога применяется к дивидендам и процентным доходам. И некоторые штаты применяют свои налоговые ставки к налогооблагаемому доходу, в то время как другие используют скорректированный валовой доход.Штаты с прогрессивной системой налогообложения

Большинство штатов и округ Колумбия облагают налогом доходы во многом так же, как это делает федеральное правительство: они облагают налогом более высокие уровни дохода по более высоким ставкам подоходного налога штата. Ставки подоходного налога штата, как правило, ниже, чем ставки федерального налога. Многие варьируются от 1% до 10%. В некоторых штатах налог составляет всего 0% с первых нескольких тысяч долларов дохода. Штаты с высокими налогами достигают примерно 13%, и это часто помимо налогов на недвижимость, налогов с продаж, налогов на коммунальные услуги, налогов на топливо и всего, что налогоплательщик должен отправить федеральному правительству.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Visit Harness Tax

Ставки подоходного налога штата и их диапазоны в 2022 году

В приведенной ниже таблице показаны налоговые ставки и налоговые диапазоны в штатах с прогрессивной налоговой структурой и фиксированной налоговой ставкой. В нем также перечислены штаты, которые не взимают подоходный налог.

Для штатов с прогрессивной налоговой системой обратите внимание, что суммы в долларах в скобках дохода относятся к единоличным подателям; во многих штатах группы доходов удваиваются для совместного дохода. И, как и в случае с федеральными декларациями, сумма, которую вы будете платить своему штату, также зависит от вашего статуса подачи, наличия у вас иждивенцев и того, имеете ли вы право на налоговые вычеты и льготы.

Эти налоговые ставки и диапазоны диапазонов применяются к доходам, полученным в 2022 году, которые указаны в налоговых декларациях, поданных в 2023 году.

налоговая категория (доход)

налоговая категория (доход)Алабама

2%-5%.

500–3001 долл. США.

Аляска

Не облагается подоходным налогом штата.

2,55%-2,98%.

28 653–57 306 долл. США.

Арканзас

2,0%-5,5%.

4300–8501 долл. США.

1%-12,3%.

10 099–677 276 долл. США.

Фиксированная ставка.

Коннектикут

3–6,99 %.

10 000–500 000 долларов США.

Делавэр

0%-6,6%.

2 000–60 001 долл. США.

Округ Колумбия

4%-9,75%.

10 000–1 000 000 долларов США.

Не облагается государственным подоходным налогом.

1%-5,75%.

750–7001 долл. США.

Гавайи

1,4%-11%.

2400–200 000 долларов США.

1,125%-6,5%.

1568-7939 долларов.

4,95%.

Фиксированная ставка.

Индиана

3,23%.

Фиксированная ставка.

0,33%-8,53%.

1 743–78 435 долл. США.

Канзас

3,1%-5,7%

15 000-30 000 долларов США.

Кентукки

Фиксированная ставка.

Луизиана

1,85%-4,25%.

12 500–50 001 долл. США.

5,8%-7,15%.

23 000–54 450 долларов США.

Мэриленд

2%-5,75%.

1000-250 000 долларов США.

Массачусетс

Фиксированная ставка.

Мичиган

4,25%.

Фиксированная ставка.

Миннесота

5,35%-9,85%.

28 080–171 221 долл. США.

Миссисипи

0%-5%.

5 000–10 001 долл. США.

Миссури

1,5%-5,3%.

1121-8968 долларов.

Монтана

1%-6,75%.

2900-17400 долларов.

Небраска

2,46%-6,84%.

3340–32 210 долларов США.

Невада

Не облагается подоходным налогом штата.

Нью-Гэмпшир

Фиксированный налог только на дивиденды и процентный доход.

Нью-Джерси

1,4%-10,75%.

20 000–1 000 000 долларов США.

Нью-Мексико

1,7%-5,9%.

5 500–210 000 долларов США.

4%-10,9%

8 500-25 000 000 долларов США.

Северная Каролина

4,99%.

Фиксированная ставка.

Северная Дакота

1,1%-2,9%.

41 775–458 350 долларов США.

0%-3,99%.

25 000–110 650 долларов США.

Оклахома

0,25%-4,75%.

1000-7200 долларов.

Орегон

4,75%-9,9%

3750-125000 долларов.

Пенсильвания

3,07%.

Фиксированная ставка.

Род-Айленд

3,75%-5,99%.

68 200–155 050 долларов США.

Южная Каролина

0%-7%.

3 110–15 560 долларов США.

Южная Дакота

Не облагается подоходным налогом штата.

Теннесси

Не облагается подоходным налогом штата.

Не облагается государственным подоходным налогом.

4,85%.

Фиксированная ставка.

Вермонт

3,35%-8,75%.

42 150–213 150 долларов США.

2%-5,75%.

3000–17 001 долл. США.

Вашингтон

Не облагается подоходным налогом штата.

Западная Вирджиния

3–6,5%.

10 000–60 000 долларов США.

Висконсин

3,54%-7,65%.

12 760–280 950 долларов США.

Вайоминг

Не облагается подоходным налогом штата.

Источник: Федерация налоговых администраторов.

Чтобы узнать больше о том, как действуют ставки подоходного налога штата, посетите веб-сайт Департамента налогообложения и доходов вашего штата или Федерации налоговых администраторов.

Ставки государственного подоходного налога на 2023 год и скобки

Эти ставки государственного налога на прибыль применяются к доходам, полученным в 2023 году, которые указаны в налоговых декларациях, поданных в 2024 году.

0006

Кол-во скобок

Самая низкая и самая высокая налоговая группа (доход)

Алабама 5%-5%-5%-5-5%

7 6

500–3001 долл. США.

Аляска

Не облагается подоходным налогом штата.

Аризона

Фиксированная ставка.

Арканзас

2,0%-4,9%.

4300–8501 долл. США.

Фиксированная ставка.

1%-12,3%.

10 099–677 276 долл. США.

Коннектикут

3%-6,99%.

10 000–500 000 долларов США.

Делавэр

0%-6,6%.

2 000–60 001 долл. США.

Округ Колумбия

4%-10,75%.

10 000–1 000 000 долларов США.

1%-5,75%.

750–7001 долл. США.

Не облагается государственным подоходным налогом.

Гавайи

1,4%-11%.

2400–200 000 долларов США.

Фиксированная ставка.

4,95%.

Фиксированная ставка.

Индиана

3,15%.

Фиксированная ставка.

4,4%-6%.

6000-75000 долларов.

Канзас

3,1%-5,7%.

15 000–30 000 долларов США.

Кентукки

Фиксированная ставка.

Луизиана

1,85%-4,25%.

12 500–50 001 долл. США.

5,8%-7,15%.

24 500–58 050 долларов США.

Мэриленд

2%-5,75%.

1000-250 000 долларов США.

Массачусетс

Фиксированная ставка.

Мичиган

4,25%.

Фиксированная ставка.

Миннесота

5,35%-9,85%.

28 080–183 341 долл. США.

Миссисипи

0%-5%.

На сумму от 10 001 долл. США и более распространяется фиксированная ставка в размере 5%.

Миссури

1,5%-4,95%.

1207–8449 долларов.

Монтана

1%-6,75%

3600-21600 долларов.

Небраска

2,46%-6,64%.

3700-35730 долларов США.

Невада

Не облагается подоходным налогом штата.

Нью-Гемпшир

Фиксированный налог только на дивиденды и процентный доход.

Нью-Джерси

1,4%-10,75%.

20 000–1 000 000 долларов США.

Нью-Мексико

1,7%-5,9%.

5 500–210 000 долларов США.

4%-10,9%.

8 500–25 000 000 долларов США.

Северная Дакота

1,10%-2,90%.

44 775–491 350 долларов США.

0%-3,99%.

26 050–115 300 долларов США.

Оклахома

0,25%-4,75%.

1000-7200 долларов.

Орегон

4,75%-90,9%.

3750-125000 долларов США.

Пенсильвания

3,07%.

Фиксированная ставка.

Род-Айленд

3,75%-5,99%.

73 450–166 950 долларов США.

Южная Каролина

0%-6,4%.

3200–16 040 долларов США.

Южная Дакота

Не облагается подоходным налогом штата.

Теннесси

Не облагается подоходным налогом штата.

Не облагается государственным подоходным налогом.

4,85%.

Фиксированная ставка.

Вермонт

3,35%-8,75%.

45 400–229 500 долларов США.

2%-5,75%.

3000–17 001 долл. США.

Вашингтон

Не облагается подоходным налогом штата.

Западная Вирджиния

3–6,5%.

10 000–60 000 долларов США.

Висконсин

3,54%-7,65%.

13 810–304 170 долларов США.

Вайоминг

Не облагается подоходным налогом штата.

Источник: Федерация налоговых администраторов.

Налоговые категории за прошлые годы

Любопытно, как изменились с годами шкалы и ставки подоходного налога штата? Оглянитесь назад.

Налоговые ставки на 2021 год

Налоговые ставки

Кол-во скобок

Самая низкая и самая высокая начальная точка налогообложения (доход)

Алабама

9015 $ 500-154 5 $ 500-005

Аризона

2,59%-8%

27 272–163 633 долл. США

Арканзас

2,0%–5,9%

90052 -$79 300 Калифорния

1%-13,3%

$8,932-$599,012

7 9015 6 Коннектикут 9000 005 3%-6,99% $10 000-$500 000

Делавэр

0%-6,6%

$2000-60001

Округ Колумбия

0,95% 10 000-1 000 000 долларов США

Грузия

1%-5,75%

700 долларов США 57

Гавайи

1,4%-11%

2400 долларов США -$200,000

1,125%-6,925%

1568-11760$

0,33–8,53%

1 676–75 420 долл.

США

СШАКанзас

3,1–5,7% 154

Луизиана

$12,500-$50,001

5,8%- 7,15%

22 450–53 150 долл. США

Мэриленд

1 000–250 000 долл. США

Миннесота

5,35–9,85%

27 230–166 041 долл. США

70 5 Миссисипи 5000-10000 долларов США

Миссури

1,5 %-5,4%

1088-8704 долл. США

Монтана

1%-6,9

276 3 100–18 800 долл. США

Небраска

2,46%-6,84%

3340-32210 долларов 0 013079 9 015006 9

Нью-Джерси

1,4%-10,75%

20 000–1 000 000 долларов США

Нью-Мексико

1,7%-5,9%

5500-210000 долларов

005 Нью-Йорк

4%-8,82%

8 500–1 077 550 долл.

США

СШАСеверная Дакота

1,1–2,9

76 40 525–445 000 долл. США

0–4,797%

22 150–221 300 долл. США

Оклахома

0,5–5%

90 1 560–7 000 долл. США 0150

Орегон

4,75%-9,9%

3650-125000 долларов

Род-Айленд

5 3,06-9% $66 200-$150 550

Южная Каролина

3110-15560 долларов

Вермонт

3,35%-8,75%

7

90 204 000 долларов США Вирджиния

2%-5,75%

$3000-$17001

Западная Виргиния

3-6

0,5% $10 000-$60 000

Висконсин

3,54%-7,65%

$12,120-$266,930

Источник: Федерация налоговых администраторов

Федеральный: от 46,95 до 94,95 долларов США.

Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.Состояние: от 39,95 до 54,95 долларов США.

Надстройка Xpert Assist обеспечивает доступ к налоговой статистике и итоговому обзору.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию.

Федеральный: от 55 до 110 долларов. Бесплатная версия доступна только для простых налоговых деклараций.

Штат: от 0 до 45 долларов за штат.

Надстройка Online Assist поможет вам получить налоговую помощь по запросу.

Федеральный: от 59 до 119 долларов. Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.

Штат: от 0 до 59 долларов за штат.

Live Assisted предоставляет вам доступ к налоговому специалисту и окончательную проверку.

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax.

Федеральный: от $34,95 до $64,95 Бесплатная версия доступна только для простых налоговых деклараций.

Штат: от 0 до 39,95 долларов США за штат.

Справка по налогам по требованию на уровнях Premium и Self-Employed.

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30.

Об авторах: Сабрина Пэрис — специалист по управлению контентом в NerdWallet. Подробнее

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Читать дальше

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Налоговые льготы и налоговые вычеты

Вы для нас на первом месте.

Каждый раз.Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Налоговые вычеты уменьшают ваш налогооблагаемый доход, а налоговые кредиты уменьшают ваш счет доллар за долларом.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имуществаТина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Узнать больше

Обновлено

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.Налоговые кредиты и налоговые вычеты могут быть самой приятной частью подготовки вашей налоговой декларации. Оба уменьшают ваш налоговый счет, но совершенно по-разному.

Налоговые льготы напрямую уменьшают сумму налога, которую вы должны уплатить, давая вам сокращение налоговых обязательств на доллар за доллар. Например, налоговый кредит в размере 1000 долларов снижает ваш налоговый счет на соответствующую 1000 долларов.

Налоговые вычеты, с другой стороны, уменьшают долю вашего дохода, подлежащую налогообложению. Вычеты снижают ваш налогооблагаемый доход на процент от вашего самого высокого уровня федерального подоходного налога. Таким образом, если вы попадаете в налоговую категорию 22%, вычет в размере 1000 долларов сэкономит вам 220 долларов.

Вы бы предпочли:

Налоговый вычет в размере 10 000 долларов США…

Ваш AGI

100 000 долларов

100 000 долларов

Налоги: вычет (10 000 долларов США)

Налогооблагаемый доход

90 000 долларов США

100 000 долларов США

Ставка налога*

2000 Начисленный налог 22 500 долл. США

25 000 долл. США

Минус: налоговый вычет

(10 000 долларов США)

Ваш налоговый счет

22 500 долларов США

9076 190 000 долларов США 50

Улов для налоговых льгот

Некоторые налоговые льготы не подлежат возврату.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.Некоторые налоговые льготы подлежат возврату. Если вы имеете право на получение возмещаемых налоговых льгот — таких как налоговая скидка на заработанный доход или налоговая скидка на детей — стоимость кредита выходит за рамки ваших налоговых обязательств и может привести к возврату чека.

Налоговое управление устанавливает конкретные критерии, которым вы должны соответствовать, чтобы иметь право на получение как невозмещаемых, так и возмещаемых кредитов.

Большое решение о налоговых вычетах

Существует два типа стратегий налоговых вычетов: стандартные вычеты или детализация.

Стандартный вычет

Стандартный вычет — это универсальное уменьшение суммы вашего дохода, облагаемого налогом. Вам не нужно ничего делать, чтобы претендовать на стандартный вычет или предоставлять какие-либо документы.

Вы можете запросить стандартные вычеты в форме 1040. Сумма варьируется в зависимости от вашего статуса подачи.

Статус регистрации

Стандартный вычет 2022

Стандартный вычет 2023

Одноместный

12 950 долларов США.

13 850 долларов США.

Замужем, подаем совместно

25 900 долларов США.

27 700 долларов США.

Женат, подается отдельно

12 950 долларов.

13 850 долларов США.

Глава семьи

19 400 долларов США.

20 800 долларов США.

Детализация

Детализация позволяет вам воспользоваться такими вычетами, как проценты по ипотеке, медицинские расходы или благотворительные пожертвования. Если вместе ваши детализированные вычеты превышают стоимость стандартного вычета, вы захотите сделать это постатейно, чтобы платить меньше налогов. Вам нужно будет использовать обычную форму 1040 и Приложение А.

Как и в случае с налоговыми льготами, получение определенных вычетов требует соответствия определенным требованиям, основанным на вашем статусе подачи документов, текущих жизненных событиях и сумме вашего дохода, который подлежит налогообложению. Убедитесь, что вы соответствуете критериям IRS, чтобы претендовать на налоговые льготы и вычеты.

Федеральный: от 46,95 до 94,95 долларов.

Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.Состояние: 39 долларов СШАот 0,95 до 54,95 долларов.

Надстройка Xpert Assist обеспечивает доступ к налоговой статистике и итоговому обзору.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию.

Федеральный: от 55 до 110 долларов. Бесплатная версия доступна только для простых налоговых деклараций.

Штат: от 0 до 45 долларов за штат.

Надстройка Online Assist поможет вам получить налоговую помощь по запросу.

Федеральный: от 59 до 119 долларов. Бесплатная версия доступна только для простых возвратов; не все налогоплательщики имеют право.

Штат: от 0 до 59 долларов за штат.

Live Assisted предоставляет вам доступ к налоговому специалисту и окончательную проверку.

Рубрики

Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

В Нью-Гэмпшире, например, регулярный доход, как правило, не облагается налогом штата, но фиксированная ставка налога применяется к дивидендам и процентным доходам. И некоторые штаты применяют свои налоговые ставки к налогооблагаемому доходу, в то время как другие используют скорректированный валовой доход.

В Нью-Гэмпшире, например, регулярный доход, как правило, не облагается налогом штата, но фиксированная ставка налога применяется к дивидендам и процентным доходам. И некоторые штаты применяют свои налоговые ставки к налогооблагаемому доходу, в то время как другие используют скорректированный валовой доход.

налоговая категория (доход)

налоговая категория (доход)

США

США США

США Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Это означает, что если вы не должны много налогов с самого начала, вы не получите полной стоимости, если кредиты опустят ваш налоговый счет ниже нуля. Другими словами, налоговый счет в размере 600 долларов США в сочетании с невозмещаемым кредитом в размере 1000 долларов США не дает вам чека на возврат налога в размере 400 долларов США.

Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.