Налоговый вычет за лечение родственников: как получить

Прочитал в вашем журнале статью о вычетах за лекарства. Для себя я их покупаю редко: пока здоров. Но регулярно оплачиваю медицинские услуги и лекарства для родственников: бабушки, родителей, супруги, детей и даже сестры.

В 2022 году в общей сложности только за анализы и платные клиники набежало 140 000 Р:

- за маму — 55 000 Р;

- за супругу — 48 000 Р;

- за детей — 17 000 Р;

- за сестру — 20 000 Р.

Но из этой суммы я ничего не потратил на свое лечение, хотя единственный в семье работаю официально и плачу НДФЛ. Родители у меня пенсионеры, сестра — начинающий ИП на упрощенке, жена в декрете, а дети еще маленькие. Есть ли шанс получить немного денег из бюджета с помощью вычета, или для этого нужно тратить все деньги именно на себя?

Михаил Борисович

Михаил Борисович, вы можете вернуть из бюджета 15 600 Р. Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Екатерина Мирошкина

получила вычет

Профиль автора

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится. Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

- Дети, в том числе усыновленные, или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет.

А с 2022 года при очном обучении в вузе — не больше 24 лет.

А с 2022 года при очном обучении в вузе — не больше 24 лет. - Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

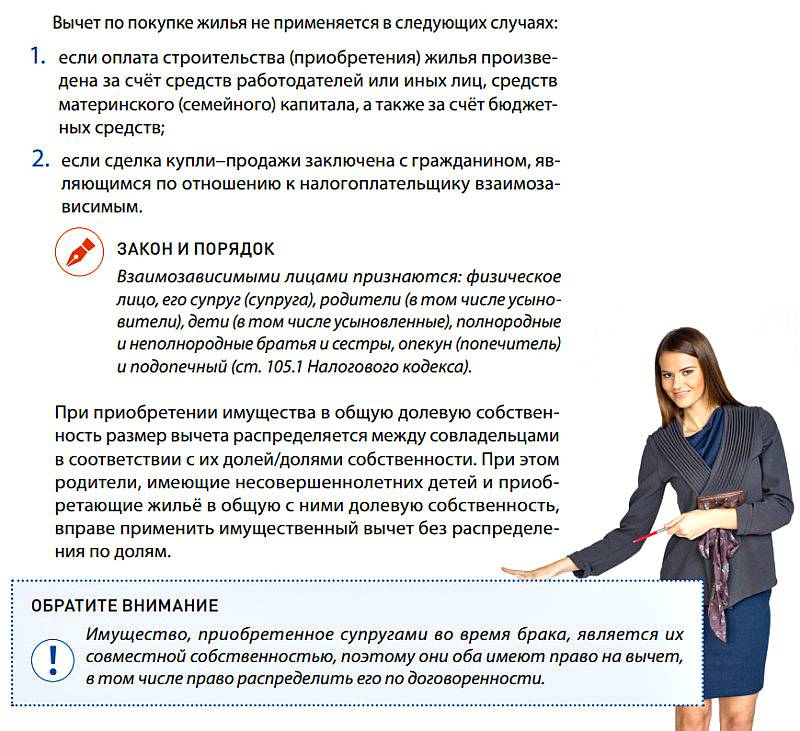

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

/vychet-lechit/

Как вернуть деньги за лечение

Сколько денег можно вернуть при оплате лечения родственников

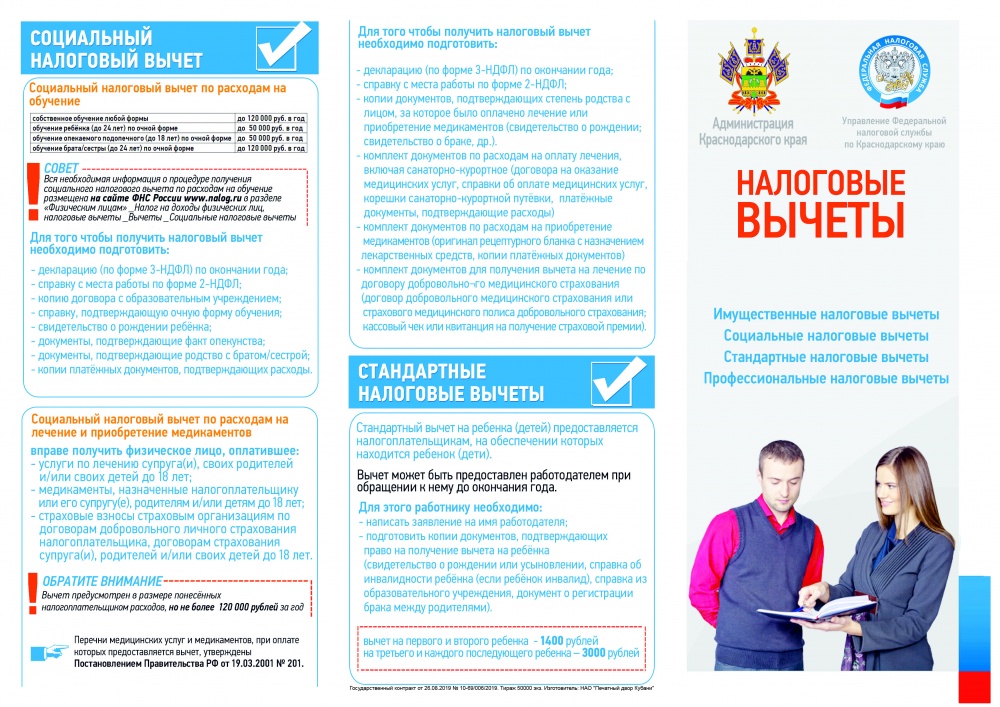

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Спорт.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

Ну и что? 14.02.17

За оценку квалификации можно получить вычет по НДФЛ

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сумма НДФЛ к возврату. С помощью вычета можно вернуть 13% от суммы подтвержденных расходов на лечение. То есть возвращают не всю сумму расходов, а налог, который получится сэкономить благодаря оплате лечения. При условии, что этот НДФЛ был уплачен. Если нет налогооблагаемого дохода — например во время декрета или на пенсии — то и вычет применить не к чему. С ИП на упрощенке другая ситуация: они платят налог с доходов по другим ставкам, это не НДФЛ. Тот налог с помощью вычетов не возвращают.

Пример расчета.

Вы потратили за год 140 000 Р. Из этой суммы нужно исключить те 20 000 Р, что пошли на лечение сестры: она не входит в список родственников, за которых дают вычет. Сумма расходов, которые можно учесть для возврата НДФЛ, составит 120 000 Р.Теперь ее нужно сравнить с лимитом: она как раз равна максимальной сумме. Значит, можно заявить все расходы на маму, супругу и детей.

Свои доходы за 2022 год вы уменьшите на 120 000 Р. Но так как раньше с вас уже удержали налог с полной суммы зарплаты, он уже в бюджете и его вернут вам на личный счет.

Вы получите: 120 000 Р × 13% = 15 600 Р. Эти деньги поступят прямо на карту, но придется подождать.

/edumed-vychet/

Калькулятор социальных вычетов

Как оформлять документы, если платите за родственников

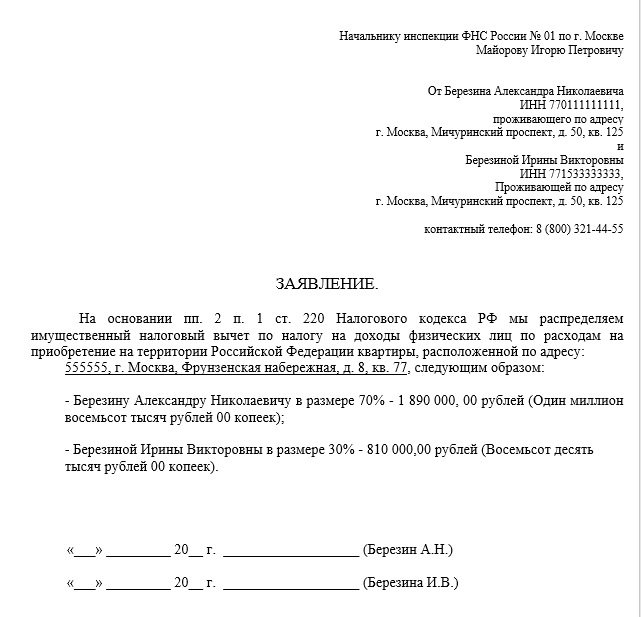

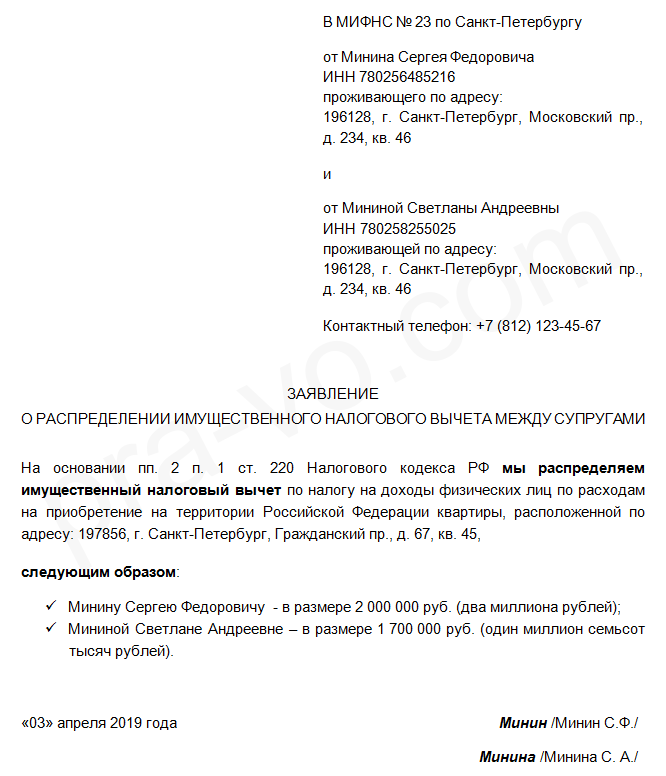

За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника. Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на справку об оплате медицинских услуг. Вот это действительно важно.

Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на справку об оплате медицинских услуг. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

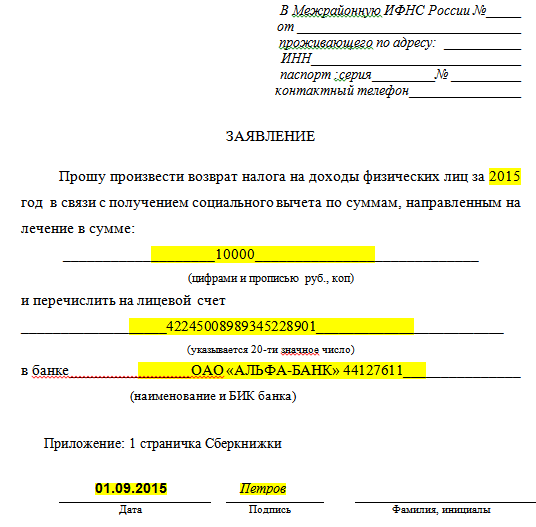

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Ну и что? 27.02.19

Как получить налоговый вычет через работодателя без декларации

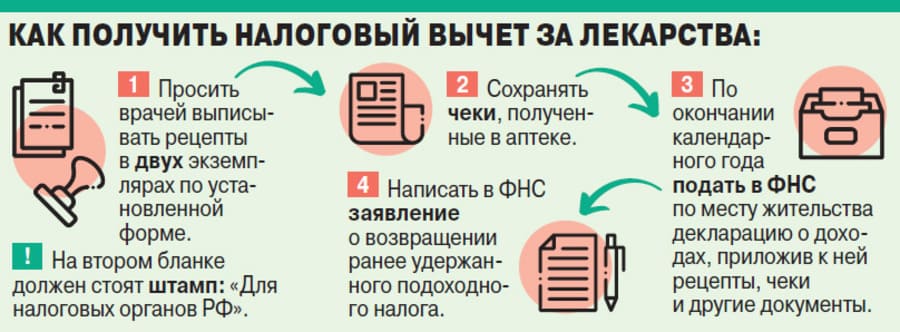

Вот инструкция:

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.

gov.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов.

gov.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов./zapolneno/

Как заполнить декларацию на вычет за лечение

Камеральная проверка займет максимум три месяца. Еще месяц у налоговой есть для возврата налога.

Заполните декларацию на вычет в личном кабинете, следуя подсказкамВ следующем году у вас снова будет 120 000 Р вычета на лечение. Если будут расходы в пределах этой суммы, возвращайте налог, даже когда платите за родственников.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Задать вопрос

Справка для налогового вычета

Как получить Социальный налоговый вычет за оплаченные медицинские услуги

Право на применение социального налогового вычета имеют все плательщики НДФЛ-получатели доходов, облагаемых по ставке 13% ( пункт 3 статьи 210 НК РФ).

Согласно пп.3 п.1 ст.219 НК РФ, Социальный налоговый вычет предоставляется Налогоплательщику за медицинские услуги, оплаченные и полученные самим налогоплательщиком , его законному супругу (законной супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

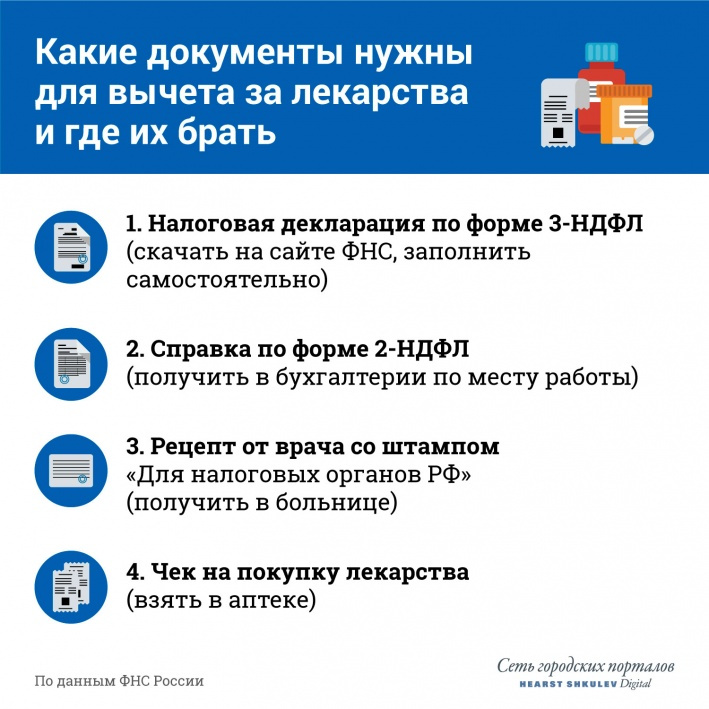

Для получения указанного вычета необходимо подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ вместе с заявлением на социальный вычет. К декларации необходимо приложить подтверждающие документы:

- справки о доходах по форме 2-НДФЛ,

- копии договора на лечение,

- копии квитанций об оплате,

- оригинал справки об оплате медицинских услуг для представления в налоговые органы (оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.

07.2001),

07.2001), - если социальный налоговый вычет заявляется в отношении расходов на лечение детей, супруга (супруги), своих родителей, то также представляется копия документа, подтверждающего родственные отношения: свидетельства о браке, свидетельства о рождении налогоплательщика, свидетельство о рождении ребенка,

- копию лицензии медучреждения (при необходимости ее можно взять на сайте медицинской организации).

Наша лицензия размещена здесь >>

ДЛЯ ОФОРМЛЕНИЯ СПРАВКИ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ В ГАУЗ СО«ОДКБ» НАЛОГОПЛАТЕЛЬЩИКУ НЕОБХОДИМО ПРЕДЪЯВИТЬ:

1.Оригинал паспорта налогоплательщика

2.Оригиналы договоров на оказание медицинских услуг

Договор на оказание медицинских услуг обязательно должен быть оформлен на налогоплательщика, который планирует получить налоговый вычет, и оплатившего услуги:

-за себя,

-за супруга(гу), находящегося(щуюся) в зарегистрированном браке,

-за своих родителей (но не родителей супруга),

-за своих детей в возрасте до 18 лет.

ДОГОВОР НЕ ИСПРАВЛЯЕТСЯ И НЕ ПЕРЕОФОРМЛЯЕТСЯ.

СПРАВКА НЕ ВЫДАЕТСЯ, если медицинские услуги оплачивает плательщик, являющийся сестрой, братом, свекровью, тестем, гражданским мужем или родителем ребенка старше 18 лет и т.д.

3.Оригиналы кассовых чеков

Кассовые чеки об оплате медицинских услуг являются единственным документом,подтверждающим факт оплаты в конце налогового периода. Пожалуйста, сохраняйте чеки!

ЧЕКИ НЕ ВОССТАНАВЛИВАЮТСЯ. При оплате банковской картой через терминал карта должна принадлежать налогоплательщику, который указан в договоре на оказание медицинских услуг, и предъявляется им лично.

Получить справку об оплате медицинских услуг для представления в налоговые органы может НАЛОГОПЛАТЕЛЬЩИК,

обратившись в ГАУЗ СО «ОДКБ»:

понедельник – пятница, 08:00 – 17:00

суббота 08:00 — 15:00

г. Екатеринбург, ул. Серафимы Дерябиной, 32, здание Поликлиники, 1 этаж

регистратура платных услуг

В случае удаленного проживания налогоплательщика сканированная копия Справки об оплате медицинских услуг для представления в налоговые органы может быть направлена на электронную почту.

Для этого необходимо отсканировать и направить на электронную почту [email protected] полный пакет документов, перечисленных выше и Заявление ( скачать тут >> )

Облагаются ли медицинские расходы налогом?

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Возможно, вы сможете вычесть квалифицированные медицинские расходы, которые превышают 7,5% вашего скорректированного валового дохода. Некоторые штаты предлагают более низкие пороги.

By

Тина Орем

Тина Орем

Ассистент ответственного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Узнайте больше

Обновлен 000Z»> марта 31, 2023

Под редакцией Криса Хатчисона

Крис Хатчисон

Редактор назначения

Крис Хатчисон помог построить контент Nerdwallet и работать на расстоянии, инвестиции и налога. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Отзыв от Lei Han

Лей Хань

Профессор бухгалтерского учета

Лей Хань, доктор философии, адъюнкт-профессор бухгалтерского учета в Ниагарском университете в Западном Нью-Йорке и сертифицированный бухгалтер штата Нью-Йорк. Она получила докторскую степень. по бухгалтерскому учету с несовершеннолетним по финансам Техасского университета в Арлингтоне. Ее преподавательский опыт — это продвинутый бухгалтерский учет, государственный и некоммерческий учет. Она является членом Американской ассоциации бухгалтеров и Общества дипломированных бухгалтеров штата Нью-Йорк.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку

. Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вы или ваши иждивенцы лежали в больнице или имели другие дорогостоящие медицинские или стоматологические расходы, сохраните эти квитанции — они могут помочь сократить ваш налоговый счет. Вот посмотрите, как работает вычет медицинских расходов и как вы можете извлечь из этого максимальную пользу.

Вычет медицинских расходов 2022

В налоговых декларациях, поданных в 2023 году, налогоплательщики могут вычесть квалифицированные, невозмещенные медицинские расходы, которые составляют более 7,5% их скорректированного валового дохода за 2022 год. Таким образом, если ваш скорректированный валовой доход составляет 40 000 долларов, все, что превышает первые 3 000 долларов медицинских счетов — или 7,5% вашего AGI — может подлежать вычету.

Таким образом, если ваш скорректированный валовой доход составляет 40 000 долларов, все, что превышает первые 3 000 долларов медицинских счетов — или 7,5% вашего AGI — может подлежать вычету.

Это означает, что если у вас есть 10 000 долларов на медицинские счета, 7 000 из них могут быть вычтены.

Порог 7,5% раньше составлял 10%, но законодательные изменения в конце 2019 года снизили его.

Какие медицинские расходы не облагаются налогом?

Публикация IRS 502 содержит полный список, но вкратце вот что считается медицинскими расходами.

Налоговая служба

. Публикация IRS 502 .

По состоянию на 31 марта 2023 г.

Просмотреть все источники

Выплаты врачам, стоматологам, хирургам, мануальным терапевтам, психиатрам, психологам и другим практикующим врачам.

Уход в больницах и домах престарелых.

Акупунктура.

Программы зависимости, в том числе для отказа от курения.

Программы снижения веса при диагностированных врачами заболеваниях, включая ожирение (однако диетическое питание и взносы в клубы здоровья обычно не учитываются).

Инсулин и рецептурные препараты.

Прием и транспортировка на медицинские конференции по поводу болезней, которые есть у вас, вашего супруга или ваших иждивенцев (но питание и проживание не учитываются).

Зубные протезы, очки для чтения или рецептурные очки, контактные линзы, слуховые аппараты, костыли, инвалидные кресла и служебные животные.

Транспортные расходы до места оказания медицинской помощи и обратно.

Страховые взносы на медицинское обслуживание или страхование на случай длительного ухода, если они не оплачиваются вашим работодателем и вы платите из своего кармана после уплаты налогов.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Другие правила вычета медицинских расходов

Какие виды медицинских расходов не подлежат налогообложению?

Похороны или расходы на погребение.

Лекарства, отпускаемые без рецепта.

Зубная паста, туалетные принадлежности и косметика.

Большинство косметических операций.

Никотиновая жевательная резинка и пластыри, отпускаемые без рецепта.

Как получить вычет за медицинские расходы

Вам необходимо предпринять следующие шаги.

Распишите свои налоги по статьям

Во-первых, вместо стандартного вычета вам нужно будет перечислить постатейно. Для справки: стандартный вычет за 2022 налоговый год составляет от 12 950 до 25 900 долларов США, в зависимости от вашего статуса подачи.

Использование Графика A

График A позволяет вам произвести математические расчеты для расчета вычета. Ваше налоговое программное обеспечение поможет вам пройти все этапы.

Стоит ли заявлять медицинские расходы на налоги? Учтите, что ваш статус подачи

Подача отдельной заявки, если вы состоите в браке, может привести к большему вычету медицинских расходов, но этот шаг рискован, поскольку вы можете лишиться других налоговых льгот. Допустим, в прошлом году ваш супруг заработал 6000 долларов на медицинских счетах. Если вы подаете совместную заявку и ваш общий AGI составляет 100 000 долларов США, то вычету подлежит только часть ваших медицинских счетов, превышающая 7,5% от этой суммы, или часть, превышающая 7 500 долларов США. Таким образом, в этом сценарии вы не можете вычесть какие-либо из ваших 6000 долларов медицинских счетов.

Таким образом, в этом сценарии вы не можете вычесть какие-либо из ваших 6000 долларов медицинских счетов.

Теперь предположим, что вы подаете файл отдельно. Ваш AGI составляет 75 000 долларов, а AGI вашего супруга — 25 000 долларов. Поскольку медицинские счета принадлежат вашему супругу, они могут вычесть что-либо более 7,5% от этих 25 000 долларов США AGI, или 1875 долларов США. Это будет означать налоговый вычет в размере 4125 долларов за подачу отдельной декларации.

Ведите надлежащий учет

Придерживайтесь этих счетов и попросите записи в вашей аптеке или других поставщиках медицинских услуг, чтобы заполнить пробелы, говорит Питер Гуриан, CPA из Далласа.

«Если вы берете этот вычет, вы, вероятно, сильно больны или у вас есть какие-то проблемы, с которыми нужно разобраться. Если это так, то ключ в том, чтобы действительно хорошо отслеживать все расходы и траты», — говорит он.

Пороги штата для вычета медицинских расходов

В вашем штате может быть более низкий порог AGI, что может сэкономить вам деньги, говорит Крис Уэйлен, сертифицированный бухгалтер из Ред-Бэнк, Нью-Джерси. В этом штате, например, порог AGI для вычета медицинских расходов составляет всего 2%, а это означает, что налогоплательщики могут получить льготу по подоходному налогу штата, даже если они не могут получить ее по федеральному подоходному налогу.

В этом штате, например, порог AGI для вычета медицинских расходов составляет всего 2%, а это означает, что налогоплательщики могут получить льготу по подоходному налогу штата, даже если они не могут получить ее по федеральному подоходному налогу.

Уэлен говорит, что важно выяснить, каковы правила вашего штата; в противном случае вы можете оставить деньги на столе.

«Я вижу это каждый год, все время», — говорит он.

Акция: пользователи NerdWallet получают 25% скидку на федеральные и государственные расходы на регистрацию. | |

| |

Акция: пользователи NerdWallet могут сэкономить до 15 долларов на TurboTax. | |

Акция: пользователи NerdWallet получают 30% скидку на федеральные расходы на регистрацию. Используйте код NERD30. |

Об авторе: Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она была авторитетом NerdWallet по налогам и малому бизнесу. Ее работы появлялись в различных местных и национальных изданиях. Читать далее

Аналогичная заметка…

Получите больше умных денежных операций – прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вы получаете больше от ваших денег.

Медицинские расходы — Замужем и супругам, подаваемым отдельно

Медицинские расходы — Замужним, подаваемым отдельно, супругам;

2022202120202019

- Популярные разделы справки

- Свяжитесь с нами

- Настольные пользователи

- Скачать

- Электронный архив и печать

- Начало работы

- Новости и справочники

- Информация для заказа и учетной записи

- Информация о продукте

- Налоговая помощь

- Профессиональный налоговый акт

- Использование TaxAct

Согласно публикации IRS 17, Ваш федеральный подоходный налог (для физических лиц), стр. 146:

146:

Чьи медицинские расходы вы можете включить?

Как правило, вы можете включить медицинские расходы, которые вы оплачиваете сами, а также расходы, которые вы платите за кого-то, кто был вашим супругом или вашим иждивенцем либо в момент предоставления услуг, либо в момент их оплаты вами. Существуют разные правила для умерших и для лиц, на которых распространяется несколько соглашений о поддержке. См. раздел Поддержка, запрошенная по соглашению о множественной поддержке, далее.

Супруг (супруга)

Вы можете включить медицинские расходы, которые вы заплатили за своего супруга. Чтобы включить эти расходы, вы должны состоять в браке либо на момент получения вашим супругом медицинских услуг, либо на момент оплаты вами медицинских расходов.

Пример 1. Мэри лечилась перед тем, как выйти замуж за Билла. Билл оплатил лечение после того, как они поженились. Билл может включить эти расходы в расчет вычета своих медицинских расходов, даже если Билл и Мэри подают отдельные декларации.

Если бы Мэри оплатила расходы, Билл не мог бы включить расходы Мэри в свою отдельную декларацию. Мэри будет включать суммы, которые она заплатила в течение года, в свою отдельную декларацию. Если они подали совместную декларацию, медицинские расходы, оплаченные обоими в течение года, будут использованы для расчета вычета их медицинских расходов.

Пример 2. В этом году Джон оплатил медицинские расходы своей жены Луизы, которая умерла в прошлом году. Джон женился на Белль в этом году, и они подают совместную декларацию. Поскольку Джон был женат на Луизе, когда она получала медицинские услуги, он может включить эти расходы в расчет своих медицинских вычетов за этот год.

Для получения дополнительной информации см. публикацию IRS 17.

Чтобы указать свои медицинские расходы в TaxAct®:

- В декларации TaxAct (в Интернете или на рабочем столе) нажмите на вкладку Federal . На небольших устройствах щелкните значок меню в верхнем левом углу, затем выберите Federal

- Нажмите Детализированные или стандартные вычеты , чтобы развернуть категорию, а затем нажмите Медицинские и стоматологические расходы

- Программа продолжит задавать вопросы для интервью, чтобы вы могли ввести или просмотреть соответствующую информацию

Было ли это полезно для вас?

Ваш запрос был отправлен

Вы были успешно добавлены в список TaxAct Do Not Sell.

А с 2022 года при очном обучении в вузе — не больше 24 лет.

А с 2022 года при очном обучении в вузе — не больше 24 лет. gov.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов.

gov.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов. 07.2001),

07.2001),

Бесплатная версия доступна только для простых налоговых деклараций.

Бесплатная версия доступна только для простых налоговых деклараций.