Вклады Топ 20 с самой высокой ставкой до 7.1% на 2021 год вложить деньги открыть онлайн депозит

Как выгодно вложить деньги?

Какой депозит стоит открыть в банке? Какие шаги надо предпринять, чтобы открыть онлайн? Ответ на этот вопрос вы найдете в разделе «Вклады» на портале Банки.ру. Выгодные в рублях и валютные, изменение процентных ставок, рейтинг банков, страхование — это информация, необходимая каждому клиенту — физическому лицу. Ведь для того, чтобы получить желаемый доход, необходимо правильно выбрать депозит.На нашем сайте данные о ставках обновляются ежедневно. Вы можете получить и сравнить актуальную информацию о видах банковских депозитов: мультивалютные, инвестиционные, пенсионные и т. д.

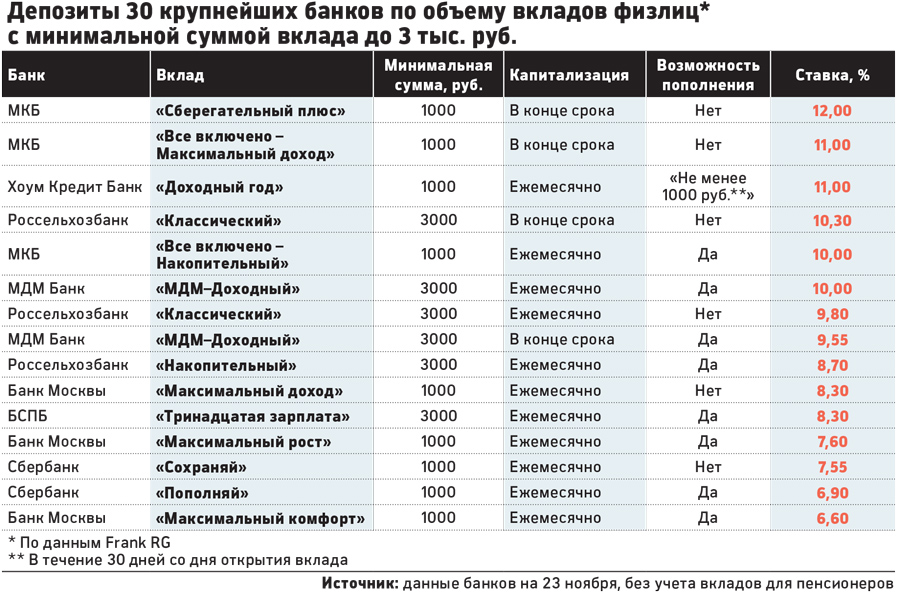

Не менее важен для многих потребителей и порядок выплаты банком дохода: кого-то интересуют депозиты с ежемесячной выплатой процентов, а кому-то интересно получить все сразу в конце срока. Условия открытия у разных банков могут отличаться.

Также вы узнаете о том, что представляет собой само понятие банковского вклада, какие пункты особенно важны в договоре, как работает система страхования, как получить компенсацию в случае отзыва лицензии у кредитной организации и как выбрать самый лучший, наиболее выгодный срочный вклад с высоким процентом. Сейчас наибольшей популярностью у населения пользуются депозиты в рублях, а не вклады в долларах и евро. Вместе с тем определенная часть граждан предпочитает выбрать мультивалютный депозит и застраховаться от потерь при резком изменении курсов. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Как выбрать выгодный вклад?

Обратите внимание на параметры:- Капитализация процентов – входит ли в сумму вклада сумма процента, начисленного за предыдущий месяц.

- Пополнение – можно ли вносить на счет дополнительные суммы.

- Выплата процентов – в конце срока или каждый месяц.

Как внести вклад с помощью Банки.ру

- Выбрав среди предложений, самое выгодное вам по нужным параметрам (например: сроку, сумме, капитализации, возможности снятия или пополнения). Вы нажимаете кнопку «Открыть вклад».

- И попадаете на страничку банка или карточку вклада с подробными условиями, где заполняете форму заявки на промокод. Там нужно указать: ФИО, e-mail, телефон, выбрать ближайшее к вам отделение банка и нажать кнопку «Отправить».

- Вам на e-mail приходит промокод, предъявив который вы можете открыть вклад на специальных условиях (банки — партнеры Банки.ру дают нашим пользователям повышенные процентные ставки и более выгодные условия).

- Если вы являетесь уже клиентом выбранного банка, то можете открыть вклад через свой личный кабинет без посещения офиса, также указав промокод в специальном поле.

Какая самая выгодная ставка по вкладу на 16.06.2021?

Самая выгодная ставка – 7.1% годовых.

Сколько предложений действует на сегодня?

На сайте представлены вклады от 276 крупнейших банков России.

На рынке традиционно лидирует розничный гигант — Сбербанк России. Однако предложения «под высокий процент» существуют у многих кредитных организаций, и вы сможете выбрать банк, наиболее полно отвечающий вашим запросам. Данные на нашем сайте — гарантия того, что вы всегда будете в курсе последних изменений, сможете провести сравнение банковских предложений и разместите свои денежные накопления с максимальной выгодой, выбрав именно тот депозит, который действительно вам необходим.

Пользователи портала Банки.ру из разных регионов России — могут

подобрать выгодные вклады и отправить

заявку на открытие в рублях на специальных условиях. Посмотреть рейтинг предложений от экспертов Банки.ру

Посмотреть рейтинг предложений от экспертов Банки.ру

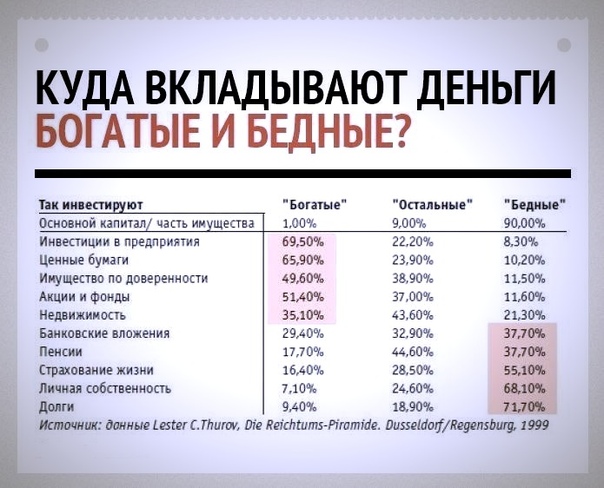

Статья от компании ПОДБОР ИНВЕСТ

По старинке держите накопления дома? А ведь можно удачно разместить их и получать приличные проценты. Вариантов личного инвестирования много. Но к сожалению, не все они приносят ожидаемую прибыль.

Сегодня мы расскажем куда вложить деньги под высокий процент, о наиболее действенных и безопасных механизмах, благодаря которым можно получать дополнительный доход.

Памятка об инвестициях

Первое, о чем должен помнить начинающий инвестор прежде чем решить, куда можно выгодно вложить деньги под проценты — инвестировать следует только свободные накопления. Нельзя вкладывать средства, которые могут пригодиться уже завтра и тем более ради этого не стоит брать в долг или оформлять кредиты. Никогда такие вложения не принесут ожидаемой прибыли.

Второй важный момент — нужно оценить все реальные риски инвестирования и рассчитать доходность, которую принесет выбранное вложение. Только анализ и совокупность этих факторов помогут извлечь максимальную прибыль при минимальных рисках.

Только анализ и совокупность этих факторов помогут извлечь максимальную прибыль при минимальных рисках.

Третий важный фактор — для снижения рисков необходимо диверсифицировать свои денежные средства. Иными словами, разделить их на части и вложить в разные проекты.

Важно! Нельзя вкладывать все свои сбережения в инструменты с высокими процентами, которые в разы отличаются от средневзвешенных ставок на рынке. Риск потерять инвестиции будет большим.

Для того чтобы определить, как выгодно вложить деньги под проценты, мы разберем каждый вид инвестирования и выделим основные плюсы и минусы всех вариантов.

ТОП–7 наиболее выгодных вложений денег под проценты

Наш рейтинг наиболее популярных вариантов вложения денег под проценты будет полезен как инвесторам с небольшим капиталом, так и крупным вкладчикам.

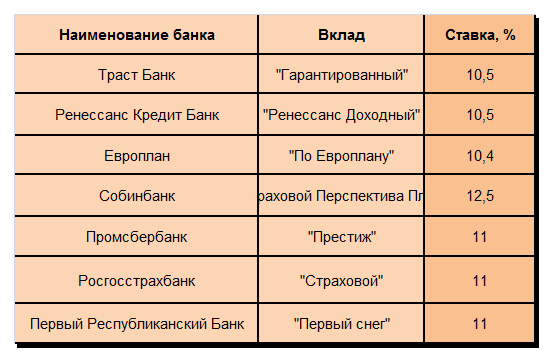

Банковские вклады

Первое место в ТОП-7 популярных вариантов инвестирования занимают банковские вклады. Самый простой, доступный и понятный для многих граждан вид получения прибыли — это вложить средства под проценты в депозиты. К ним можно отнести и целевые накопительные счета, которые позволяют снять деньги в любой момент, не потеряв при этом доход.

Самый простой, доступный и понятный для многих граждан вид получения прибыли — это вложить средства под проценты в депозиты. К ним можно отнести и целевые накопительные счета, которые позволяют снять деньги в любой момент, не потеряв при этом доход.

Подберите лучший инвестиционный продукт за 2 шага

Подбор продуктаИз положительных моментов отметим следующее.

- Вклады с ежемесячной капитализацией процентов позволяют получить больший доход в отличие от обычных срочных депозитов.

- Многие банки к накопительным счетам предлагают карту с кэшбэком, благодаря которому на счет возвращается определенный процент с покупок.

- Часто банки предлагают повышенную процентную ставку за размещение на депозитах большой суммы.

К минусам таких накоплений можно отнести невысокую процентную ставку. Кроме того, перед тем, как оформить договор, нужно изучить надежность кредитно-финансового учреждения.

На вопрос: как лучше вложить деньги под проценты, эксперты рекомендуют хранить инвестиции в разных валютах, благодаря этому личные сбережения будут не только сохранены, но и приумножены. Кроме того, обратите внимание на сроки: чем больший срок размещения денег на банковских депозитах, тем выше процентная ставка и, соответственно, прибыль.

Микрофинансовые организации и краудлендинг

Отдача от вкладов в МФО иногда выше, чем по банковским депозитам. Инвестору важно предварительно изучить рейтинг компании прежде, чем доверить свои сбережения. И, в первую очередь, необходимо обратить внимание на следующие факторы:

- возраст компании, желательно, чтобы МФО успешно работала не один год;

- процентную ставку;

- надежность, проверить которую можно по рейтингу МФО и отзывам клиентов.

Краудлендинг очень схож с МФО. Площадки предоставляют кредиты физическим и юридическим лицам и под эти цели принимают депозиты на разные сроки.

Форекс

Третье место занимает Форекс. На валютном рынке можно самостоятельно покупать или продавать валюту в режиме онлайн, а также действовать через брокера. Посредник возьмет за оказанные услуги определенный процент. При личном управлении важно знать досконально валютный рынок и иметь опыт подобной торговли.

Выделим положительные моменты торговли:

- если разработать эффективную стратегию торговли, можно получить отличную прибыль;

- для участия не требуется большой первоначальный капитал.

Для объективного анализа отметим и минусы Форекса.

- Для успешной торговли необходимо пройти предварительное обучение.

- Участник рынка должен уметь владеть эмоциями, чтобы не превратить торговлю валютой в обычное казино.

- Нет никакой гарантии, что в результате будет получена прибыль.

- Для новичков без опыта торговля на площадке — это высокий риск.

Паевый инвестиционный фонд

Это неплохой способ получения отличного пассивного дохода. В данном случае инвестор передает средства компаниям, торгующим на бирже акций и ценных бумаг.

Инвестор, в первую очередь, должен найти надежную компанию, которой он доверит заработанные свободные средства. Для этого необходимо уделить внимание следующим факторам:

- отзывам клиентов о фирме;

- рейтингу доходности.

Для минимизации рисков можно распределить средства на несколько инвестиционных фондов в Москве и регионах. Такое решение поможет избежать потерь.

Данный вид инвестирования имеет несколько весомых плюсов:

- прибыльность такого инвестирования значительно выше, чем на депозитах;

- инвестор самостоятельно выбирает инструмент вложения денег;

- для участия не нужен опыт торговли.

ПАММ-счета

Если вы задаетесь вопросом, куда вложить деньги под большой процент, рассмотрите ПАММ-счета. Это прекрасный инструмент для получения дохода если нет ни времени, ни опыта. Данное инвестирование предполагает передачу средств трейдерам для торговли на финансовых рынках.

Начинающему инвестору необходимо распределить деньги на несколько частей и вложить их в разных управляющих. Умеренная прибыль может составить до 20 % годовых, более опытные вкладчики получат до 30 % дохода. Есть и рискованные проекты под 200–1000 % в год.

Для инвестиций необходимо оценивать ПАММ счета по трем факторам:

- возраст счета;

- прошлая прибыль;

- сколько собственных средств вложили управляющие;

- какая сумма принадлежит другим инвесторам.

Главный секрет инвестиций — необходимо постоянно мониторить ситуацию и немедленно избавляться от убыточных счетов.

Венчурные фонды и инвестиции

Если вы ищете ответ на вопрос, как вложить деньги под проценты и получить максимальную прибыль, обратите внимание на венчурные фонды. Они пользуются большой популярностью за рубежом и являются отличным инструментом для получения хорошего дохода.

Суть инвестирования состоит в том, что средства вкладываются в проекты и программы, находящиеся на этапе развития или даже идеи.

Главное отличие от иных вложений — высокая доходность. Можно вложить средства и заработать на этом 1000 % годовых. Но здесь есть один минус – не каждый проект «выстрелит» и принесет огромный доход. Однако выигрыш, полученный за участие в прибыльной программе, с лихвой покроет все неудачи.

Вложения в золото

Многим известен еще один вариант инвестиций — в золото. Их основное преимущество — высокая надежность. Особенно выгодно это делать в период кризиса, по окончании которого стоимость драгоценных металлов вырастает в разы.

Сегодня практически каждый банк реализует монеты и слитки разного номинала. Предлагают драгоценные металлы и брокеры. Но данный вид инвестиций больше подходит для сбережения средств, чем для получения быстрой прибыли. Кроме того, такие вклады рассчитаны на более долгосрочный период, превышающий 3 года.

Эксперты называют вложения в золото тихой гаванью, поскольку здесь практически отсутствуют риски. Кроме того, драгоценные металлы можно в любой момент продать при необходимости.

Несколько слов в завершении

Мы ответили на главный вопрос: куда лучше вложить деньги под проценты и проанализировали разные способы инвестирования с целью получения прибыли, которые помогут сделать правильный выбор. Разместить средства можно еще и в акции, облигации, криптовалюту, недвижимость и предметы искусства. Каждый из этих вариантов через определенное время позволит получить дополнительный доход.

Главное, на чем хочется акцентировать внимание — инвестируйте в разные проекты Благодаря такому шагу вы минимизируете риски и сможете не только сохранить, но и приумножить накопленные средства.

5 банков с самыми высокими ставками по вкладам. Обзор :: Новости :: РБК Инвестиции

Из-за ситуации с коронавирусом и низкой ставки ЦБ вклады в банках стали непривлекательными. Однако они все еще могут помочь хотя бы частично сохранить деньги от инфляции. Рассказываем, у каких банков самые высокие ставки

Фото: Абрамов Денис / ТАСС

В конце июля Центральный банк понизил ключевую ставку до исторического минимума — 4,25%. В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В результате этого решения ЦБ, а также кризиса из-за пандемии коронавируса ставки по вкладам в банках тоже упали. Средняя максимальная ставка в топ-10 российских банков обновила минимум и составила 4,43%, рассказал портфельный управляющий компании «Альфа-Капитал» Евгений Жорнист.

В пятницу, 18 сентября, состоится заседание Банка России по ключевой ставке. Во «Фридом Финансе», «Финаме» и «Альфа-Капитале» считают, что она останется прежней. Финансовый консультант Игорь Файнман также отметил, что ЦБ не планирует снижать ставку, но в будущем регулятор может ее повысить.

«Если мы внимательно послушаем Эльвиру Сахипзадовну Набиуллину (глава ЦБ. — Прим. РБК), она уже несколько раз намекала на то, что дальше ставку снижать не будут, а есть вероятность, что она пойдет вверх, потому что они хотят провести так называемое ужесточение кредитно-денежной политики. И тогда депозиты пойдут вверх, ну и, соответственно, они опять станут интересны для накоплений и для увеличения капитала», — сказал Игорь Файнман «РБК Инвестициям».

Однако если вы хотите положить средства на вклад уже сейчас, то тоже можно найти выгодные варианты. При этом стоит учитывать условия банков, при которых можно открыть вклады с более высокой ставкой. Часто проценты зависят от страховых договоров и других условий.

Председатель Центрального банка России Эльвира Набиуллина (Фото: Станислав Красильников / ТАСС)

Зачем может пригодиться вклад и что стоит знатьПо словам Файнмана, сейчас единственное, для чего можно использовать депозит в банке, — это сохранение капитала. Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

Инфляция в России на уровне 4%, а к концу года может достигнуть 5%, отметил консультант.

«Мы с вами понимаем, что накопить деньги у нас не получится. Мы можем их сохранить на том уровне, на котором у них есть покупательная способность», — сказал он.

Файнман посоветовал направлять на банковский вклад суммы не больше ₽1,35 млн. Это связано со страховой системой в России. Если банк обанкротится, а у вас на счету было ₽1,4 млн, то вам вернут эту сумму, но накопленные проценты — сгорят. Она будет максимумом, который вы сможете получить. Если же положить меньше, то вы сможете вернуть себе и проценты. Таким образом, если у вас больше средств, то стоит открыть несколько депозитов в разных банках, чтобы обезопасить свой капитал.

Кроме того, стоит помнить о новом налоге на вклады, который начнет действовать с 1 января 2021 года. С процентных доходов по депозитам, на которых находится больше ₽1 млн, нужно будет платить 13% государству.

Как не стоит хранить накопления: эти 6 тактик вынудят вас потерять деньгиМы сравнили ставки по вкладам с помощью порталов «Банки. ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

ру» и «Сравни.ру» и выбрали самые выгодные. Рассмотрим варианты на ₽100 тыс. и на ₽1 млн сроком на один год.

На вклад «Золотой сезон» в банке «Восточный» можно положить от ₽30 тыс. Процентная ставка будет от 5,2% до 5,7%, что позволит покрыть инфляцию этого года. С учетом бонусов она может достичь 7,2%. Бонусная программа будет действовать при условии, что вкладчик получает зарплату или пенсию в этом банке или приобрел дополнительные услуги, а также инвестиционные продукты.

Проценты вам начислят и выплатят в конце срока хранения вклада. С депозита можно снять все деньги досрочно, но в этом случае проценты выплатят по ставке до востребования, что составляет 0,01%, и согласно количеству дней, в течение которых деньги лежали на счете. Его также нельзя пополнять.

Допустим, мы положили на депозит ₽100 тыс. на один год, тогда процентный доход может составить около ₽5,2 тыс. Однако этот срок вклада — максимальный. Если сумма вклада будет ₽1 млн, то доход превысит ₽54 тыс.

Фото: Syda Productions / Shutterstock

Банк «Таврический»

Максимальная ставка по вкладу «Уверенный выбор» составляет 7,5%. Если депозит был открыт на год и на него положили ₽100 тыс., ставка будет около 7,4%. Таким образом, процентный доход может составить примерно ₽7,4 тыс. Если на депозите будет храниться ₽1 млн, то эта сумма возрастет до ₽74 тыс.

Положить дополнительные средства на вклад не получится. Кроме того, с него нельзя снять деньги досрочно без потерь, так как процентный доход в этом случае будет рассчитываться по ставке до востребования — также 0,01%.

При открытия такого вклада нужно оформлять инвестиционное или накопительное страхование жизни либо заключать форвардный контракт с компанией БКС, который будет действовать в течение семи лет. Его начальная цена не менее ₽100 тыс.

Форвардный контракт — это договор, согласно которому продавец должен передать покупателю товар или выполнить денежное обязательство в определенное время, а покупатель должен его оплатить. Он чем-то похож на фьючерс . В таком договоре прописывают стоимость товара, объем поставки и ее сроки.

Абсолют БанкВклад «Абсолютное решение» можно открыть с суммой от ₽30 тыс. Если на него положить ₽100 тыс. на год, то потенциально вкладчик получит чуть более ₽6,9 тыс. по ставке 6,9%. Если ₽1 млн — то ₽69,3 тыс. На размер ставки влияет способ открытия вклада. Она может повысится на 0,15%, если завести депозит онлайн через интернет-банк. Максимальная ставка может достичь 7,4%.

Вклад также нельзя пополнять, а в случае досрочного закрытия депозита вам выплатят доход по ставке до востребования. Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Если же не расторгать договор, то все проценты поступят вам в конце срока вклада. Средства можно получить в кассе, на счет или карту. Для открытия депозита нужно заключить договор инвестиционного или накопительного страхования жизни.

Отделение банка «Ак Барс» в Казани (Фото: Егор Алеев / ТАСС)

Банк «Ак Барс»Во вкладе «Уверенное будущее» максимальная ставка составляет 6,3%. Для того чтобы ее получить, также нужно заключить договор страхования. Если соблюсти это условие и положить на депозит ₽100 тыс. на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

на год, то доход может быть ₽6,3 тыс., а если ₽1 млн — то ₽63,8 тыс.

Минимальная сумма вклада — ₽50 тыс., а максимальная не ограничена. Проценты выплачиваются в конце срока депозита. Этот вклад можно открыть только при заключении договора накопительного страхования на сумму ежегодного спроса, который составляет не менее 10% депозита и не менее ₽50 тыс.

Если расторгнуть договор страхования, то ставка понизится до 4,3%. Депозит нельзя пополнять, а если его закрыть досрочно, то доход рассчитают по ставке вклада до востребования, который в банке составляет 0,1%.

Во что инвестировать деньги, снятые с депозита в банке: 5 советовБанк «РЕСО кредит»На вклад «Двойной доход» можно положить от ₽50 тыс. на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

на один год. Ставка составит 6,45%, если клиент оформит договор страхования жизни на сумму, которая будет равна размеру депозита или превысит ее.

Если открыть вклад, а через две недели расторгнуть договор страхования, то ставка уменьшится до 5,45%. В случае если вкладчик решит досрочно забрать деньги, то проценты начислят по ставке до востребования, которая составляет 0,01%.

Таким образом, если вы положите на вклад ₽100 тыс. и будете соблюдать все условия, то процентный доход может превысить ₽6,4 тыс., а если ₽1 млн — то ₽64,8 тыс.

В сервисе «РБК Инвестиции » можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

Подробнее

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Фьючерс — это разновидность производного (иногда говорят “вторичного») финансового инструмента. По сути, фьючерсом называется договор покупки или продажи некоего первичного инструмента с отложенным исполнением обязательств. В качестве первичного или базисного инструмента может выступать ценная бумага, валюта, сырье.

ПодробнееНакопительные продукты | Альфа-Банк

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Дело верное: куда вложить деньги с гарантированным доходом | Статьи

Для инвестиций следует выбирать понятные и консервативные финансовые инструменты — это азы успеха для частного вкладчика. Министр финансов Антон Силуанов привел в качестве примера облигации федерального займа для населения — ОФЗ-н, или так называемые «народные ОФЗ». Однако есть и другие достаточно надежные инструменты для мелких инвесторов. Куда еще можно вложить деньги с гарантированным доходом и сколько заработать на этом, разбирались «Известия».

Народные ОФЗ

Министр финансов Антон Силуанов обратил внимание граждан России на такой финансовый инструмент, как облигации федерального займа для населения (ОФЗ-н).

«Для людей Министерство финансов выпускает специальные бумаги — облигации федерального займа для населения. <…> Гарантированный доход, гарантировано то, что те сбережения, которые вложены в эти бумаги, будут сохранены», — сказал он.

Что такое «народные облигации»? Как поясняет аналитик «КСП Капитал» Михаил Беспалов, они отличаются от обычных ОФЗ, торгующихся на бирже. Доходность таких бумаг может быть выше той, что предлагают депозиты. Но есть и минусы — в первую очередь, необходимость держать бумагу достаточно долго для получения повышенной доходности. В случае, если инвестор решит продать бумагу в течение первого года, то потеряет купонный доход.

Доходность таких бумаг может быть выше той, что предлагают депозиты. Но есть и минусы — в первую очередь, необходимость держать бумагу достаточно долго для получения повышенной доходности. В случае, если инвестор решит продать бумагу в течение первого года, то потеряет купонный доход.

Фото: РИА Новости/Максим Блинов

Классические ОФЗ — также интересный инструмент для консервативных инвесторов, к тому же один из самых простых на фондовым рынке. Преимущества вложений в эти бумаги перед депозитами — более высокая доходность, чем банковский вклад. Кроме того, если их потребуется продать раньше срока погашения, то инвестор не теряет накопленные проценты.

«Облигации федерального займа — безрисковые ценные бумаги, эмитентом которых является Министерство финансов РФ. Этот актив можно быстро купить и продать по рыночным ценам. Причем продать будет можно с сохранением накопленных процентов. Тогда как в случае досрочного закрытия депозита банк заберет все проценты», — поясняет финансовый эксперт Ян Марчинский.

Короткие облигации

Самыми надежными облигациями на локальном рынке РФ, как в плане кредитного, так и рыночного риска, аналитики называют короткие облигации федерального займа. Однако и доходность по таким инструментам едва ли сильно выше ставки по депозитам: у ОФЗ с погашением через 1–2 года — около 4,8–4,9% годовых.

Рассматривая эти бумаги для инвестиций, стоит учитывать, что ключевая ставка в среднесрочной перспективе, возможно, будет расти — на это указывают заявления представителей ЦБ. Поэтому покупка обычных облигаций с фиксированной доходностью на текущий момент — не самая удачная инвестиционная идея, считает Семен Теняев, председатель правления «Группы ВБЦ».

Фото: РИА Новости/Владимир Песня

«Но если инвестор хочет иметь гарантированную доходность с минимальным уровнем риска, стоит рассмотреть вложения в ОФЗ с плавающим купоном, привязанным к инфляции. Сейчас на рынке есть несколько выпусков большого объема», — рекомендует эксперт.

«Облигации с плавающим купоном, привязанным к ставкам денежного рынка, не потеряют в цене в случае роста рыночной доходности, но при этом способны скорректировать величину купона в сторону роста. Важно при этом помнить о том, что удержание таких облигаций в портфеле оправдано до тех пор, пока регулятор не вернется к смягчению кредитно-денежной политики», — добавляет вице-президент банка «Ренессанс Кредит» Виктор Касьянов.

Корпоративные бумаги

Чтобы получить более высокую доходность, можно обратить внимание на корпоративный сектор. Прежде всего, на бумаги компаний первого эшелона — с государственным участием и/или системно значимых. На горизонте 1–2 года они предлагают доходность 5,3–5,7%, с погашением через три года — около 6%.

Портфельный управляющий по облигациям General Invest Алексей Губин призывает не забывать и об облигациях компаний качественного второго эшелона — там доходность около 6,5% годовых.

«Компании без госучастия со стабильными или растущими финансовым показателями могут предложить доходность выше», — подтверждает аналитик «Фридом Финанс» Евгений Миронюк. Однако минусом может стать варьирование доходности при продаже до погашения. Впрочем, и большинство депозитов предполагают потерю части или всех процентов при досрочном расторжении.

Однако минусом может стать варьирование доходности при продаже до погашения. Впрочем, и большинство депозитов предполагают потерю части или всех процентов при досрочном расторжении.

Фото: РИА Новости/Нина Зотина

К низкорисковым инвестициям специалисты относят и вложения в недвижимость.

«Минус облигаций и депозитов в том, что они никак не защищают от инфляции или девальвации. Если цены вырастут вдвое, эмитент облигации вернет номинал и фактически инвестор потеряет деньги в реальном выражении. А вот цена на недвижимость неизбежно возрастет и хотя бы частично покроет обесценивание денег. Кроме того, даже если инвестировать в недвижимость не очень удачно, ее всегда можно сдать в аренду и получать доход», — отмечает Никита Корниенко, основатель и генеральный директор инвестиционной платформы коммерческой недвижимости SimpleEstate.

Поворот не туда

Как отметил Силуанов, сейчас наблюдается повышенный интерес к инвестированию сбережений в рынок акций, опасность которого в волатильности стоимости ценных бумаг.

По оценкам Банка России, в 2020 году на фондовый рынок пришли 4 млн новых инвесторов — физических лиц. Однако большинство из вновь прибывших, как констатировал регулятор, не обладают ни опытом, ни знаниями. Столь масштабный приток новичков в ЦБ объяснили ростом субститутов инвестиционного страхования жизни (ИСЖ) — продуктов, определить цену и доходность по которым тяжело даже людям со специальным образованием.

Фото: РИА Новости/Владимир Песня

«Инвестор, принимая решение о переходе с депозитов на вложения в фондовый рынок, должен понимать, что он может как выиграть, так и проиграть, и никакой страховки здесь нет», — подчеркнул глава Минфина.

В январе в Госдуму внесли законопроект, запрещающий продажу сложных финансовых продуктов неквалифицированным инвесторам. Документ предполагает, что с 1 октября 2021 года введут обязательное тестирование инвесторов на право покупки таких продуктов. А 15 февраля стало известно, что президент России Владимир Путин поручил правительству совместно с Центральным банком обеспечить обеспечить дополнительную законодательную защиту прав неопытных инвесторов.

Семь вопросов начинающим инвесторам | Swedbank blogs

Если вы уже взвешивали идею сделать первые самостоятельные шаги в мире инвестиций, задайте себе эти семь вопросов. Они помогут принять решение, готовы ли вы начать уже сегодня.

Консультирует эксперт сферы инвестиций Swedbank Роландс Заулс.

1. Есть ли у вас финансовый резерв?

Вкладывать следует только те средства, которые не нужны для покрытия повседневных расходов. Если вы хотите финансовый резерв создать быстрее, сначала вам надо оценить свои доходы и расходы и найти способ разумно уменьшить траты.

2. С какой денежной суммы я могу начать?

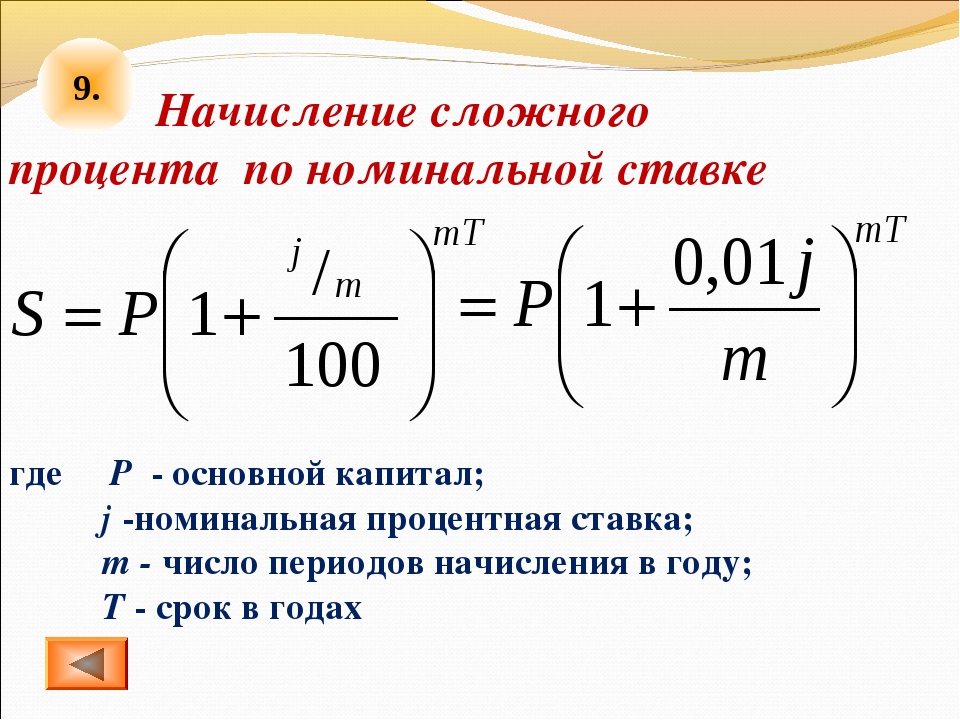

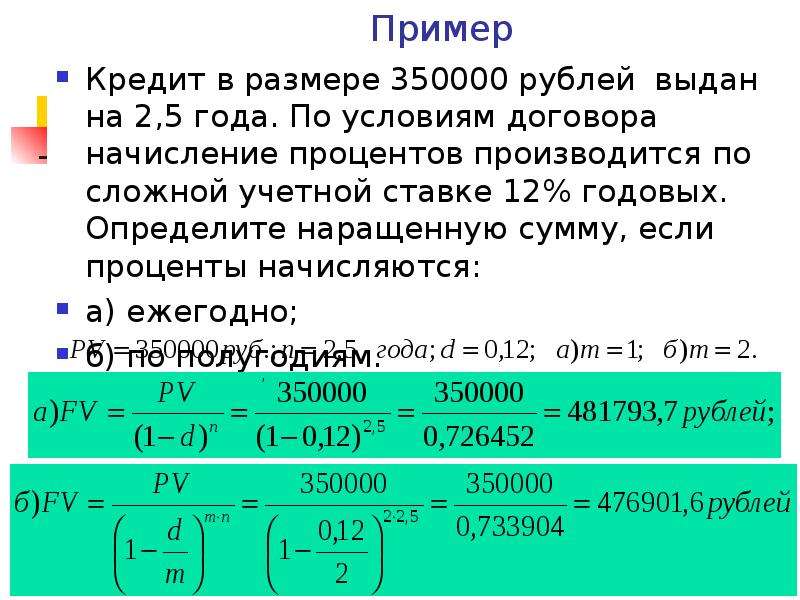

Будет достаточно сравнительно маленьких сумм – вы можете начать, например, с 50 или 100 евро. Важно делать это регулярно и думать о своей долгосрочной цели. С течением времени сложные проценты делают свое дело – то есть деньги делают деньги, и маленькие суммы становятся больше.

Что такое сложные проценты? Например, если вложение в размере 100 евро в год принесет прибыль в 10%, то в конце года сумма составит 110 евро. Если все это накопление и на следующий год принесет прибыль в 10%, то сумма уже составит 121 евро (поскольку прибыль в 10% принесут уже накопленные 110 евро). Здесь важно обратить внимание на срок накопления – чем дольше период накопления, тем большее влияние сложные проценты имеют. Это, в свою очередь, означает, что очень важно своевременно принять решение о создании накоплений, поскольку в контексте долгосрочных накоплений и их отдачи большее значение будет иметь не величина взносов, а время начала накопления.

3. Сколько стоит инвестирование?

Если вы начнете с маленьких сумм, надо считаться с тем, что с инвестированием связаны известные расходы. Во многих случаях эти расходы могут быть не процентами от вкладываемой суммы, а конкретной комиссионной платой. Например, если вы хотите вложить 100 евро и вложение стоит 0,4% (мин. 10 евро), вам с учетом 100 евро это обойдется в 10 евро. Это значит, что в таком случае вы уже потеряете 10 процентов от прибыли. В свою очередь, при вложении 1000 евро 10 евро составит только 1 процент. Поэтому всегда важно изучить все связанные с вложением возможные расходы. Например, Swedbank предлагает решение, которое размер комиссий существенно уменьшает, – приобретение, продажа, обмен и держание фондов Группы Swedbank являются бесплатными. Единственные расходы, которые в случае такого вложения придется иметь в виду, – это связанные с фондами расходы, которые можно просмотреть в документах по основной информации каждого фонда. Если с вложения получите прибыль, помните, что к ней будут применены налоги. Срок оплаты применяемых налогов может зависеть от инвестиционного продукта, который вы будете использовать для держания своих ценных бумаг.

10 евро), вам с учетом 100 евро это обойдется в 10 евро. Это значит, что в таком случае вы уже потеряете 10 процентов от прибыли. В свою очередь, при вложении 1000 евро 10 евро составит только 1 процент. Поэтому всегда важно изучить все связанные с вложением возможные расходы. Например, Swedbank предлагает решение, которое размер комиссий существенно уменьшает, – приобретение, продажа, обмен и держание фондов Группы Swedbank являются бесплатными. Единственные расходы, которые в случае такого вложения придется иметь в виду, – это связанные с фондами расходы, которые можно просмотреть в документах по основной информации каждого фонда. Если с вложения получите прибыль, помните, что к ней будут применены налоги. Срок оплаты применяемых налогов может зависеть от инвестиционного продукта, который вы будете использовать для держания своих ценных бумаг.

4. Какой суммой я готов рисковать?

Инвестирование всегда означает и риск потери денег. Перед инвестированием обдумайте, каков ваш уровень толерантности риска, и выберите соответствующую инвестиционную стратегию. Обычно стратегии риска по уровням делятся на пять категорий: консервативная, умеренная, сбалансированная, активная и агрессивная. По каждой стратегии риска устанавливаются потенциальные прибыль и убытки. Например, агрессивная стратегия предполагает наибольшую потенциальную прибыль, но и максимальный риск убытков. Консервативный же подход, наоборот, предусматривает меньший риск убытков, но и меньшую потенциальную прибыль. Когда выбрана стратегия риска, вы можете рассмотреть возможности вложений по различным категориям активов (вложения в фонды, акции, облигации и др.), каждый из которых имеет свои инвестиционные риски. Например, если вы приобретаете акции одного предприятия и их цена падает по экономическим или другим обстоятельствам, следует считаться с тем, что вы можете потерять часть вложенной суммы или – в худшем случае – все вложенные деньги.

Обычно стратегии риска по уровням делятся на пять категорий: консервативная, умеренная, сбалансированная, активная и агрессивная. По каждой стратегии риска устанавливаются потенциальные прибыль и убытки. Например, агрессивная стратегия предполагает наибольшую потенциальную прибыль, но и максимальный риск убытков. Консервативный же подход, наоборот, предусматривает меньший риск убытков, но и меньшую потенциальную прибыль. Когда выбрана стратегия риска, вы можете рассмотреть возможности вложений по различным категориям активов (вложения в фонды, акции, облигации и др.), каждый из которых имеет свои инвестиционные риски. Например, если вы приобретаете акции одного предприятия и их цена падает по экономическим или другим обстоятельствам, следует считаться с тем, что вы можете потерять часть вложенной суммы или – в худшем случае – все вложенные деньги.

5. Какими будут срок и цель моих вложений?

Время вложения – одна из важнейших вещей. Чем раньше вы начнете вкладывать, тем больше времени у вас будет для приумножения прибыли. Инвестиционная стратегия зависит от времени и цели. Чем дольше временной период, тем больший риск можно на себя взять. Если срок вложения короче, надо выбирать более консервативную инвестиционную стратегию. Например, если ваша цель – накопить 100 тысяч евро на старость, а сейчас вам 20 лет, вы можете взять на себя более высокий риск. Если ваша цель – вкладывать в течение одного года, а на следующий год эти деньги потратить, надо выбирать инвестиционные инструменты с более низким риском, например, сберегательный счет или депозит.

Инвестиционная стратегия зависит от времени и цели. Чем дольше временной период, тем больший риск можно на себя взять. Если срок вложения короче, надо выбирать более консервативную инвестиционную стратегию. Например, если ваша цель – накопить 100 тысяч евро на старость, а сейчас вам 20 лет, вы можете взять на себя более высокий риск. Если ваша цель – вкладывать в течение одного года, а на следующий год эти деньги потратить, надо выбирать инвестиционные инструменты с более низким риском, например, сберегательный счет или депозит.

6. Как много мне надо знать о процессе вложения?

Инвестиции кажутся сложными, поэтому многие люди и не начинают ими заниматься. Прежде чем начать вкладывать, обдумайте, хотите ли вы решения об инвестициях принимать самостоятельно. Чтобы управлять отдельными ценными бумагами, требуются обширные знания и серьезный опыт в инвестиционной сфере. У вас достаточные знания и опыт или же вы все-таки хотите прибегнуть к помощи? Если у вас нет нужных знаний, стоит выбрать инвестиционные решения, при которых управляют вложениями другие (например, фонды Группы Swedbank или решение частного портфеля Swedbank). Если вы хотите расширить свои знания, советуем найти время и почитать тематические книги, блоги (например, https://www.investopedia.com/) или посмотреть доступные в интернете видео.

Если вы хотите расширить свои знания, советуем найти время и почитать тематические книги, блоги (например, https://www.investopedia.com/) или посмотреть доступные в интернете видео.

7. Как я могу использовать налоговые льготы?

Для инвестиций стоит выбирать продукты, по которым имеют силу налоговые льготы. Сейчас в Латвии к таковым относятся 3-й пенсионный уровень и накопительное страхование жизни. Налоговые льготы означают, что вы до определенной суммы можете получать от государства возврат уплаченных налогов. За взносы в 3-й пенсионный уровень и накопительное страхование жизни, которые не превышают 10% от ваших годовых доходов брутто (зарплата до уплаты налогов), вы сможете получить возврат подоходного налога с населения в размере 20%. Эту сумму вы получите на расчетный счет и сможете сразу направить на накопление, увеличив его размер. Например, если вложите в 3-й пенсионный уровень 400 евро, в следующем году вы сможете вернуть 80 евро. Это обеспечивает дополнительную доходность в размере 20 процентов.

| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.  3, Д/Р: 5/4 3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.  8, Д/Р: 4/2 8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

10 лучших инвестиций в 2021 году

Для обеспечения комфортного будущего большинству людей абсолютно необходимы инвестиции. Как показал кризис с коронавирусом, кажущуюся стабильной экономику можно быстро перевернуть с ног на голову, оставив тех, кто не подготовился, бороться за доходы. Но те, кто смог удержать свои вложения, возможно, преуспели, поскольку рынок достиг новых рекордных максимумов во второй половине прошлого года и в начале 2021 года.

Если вы уже получили чек на сумму 600 долларов США — или ожидайте новых 1400 долларов в третьем раунде помощи — и не нужны эти деньги для краткосрочных расходов, таких как погашение долга, их вложение может иметь большой смысл.Вместо того, чтобы хранить деньги на беспроцентном текущем счете, вы могли бы приумножить деньги, вложив их вместо этого.

Но с учетом того, что некоторые акции имеют астрономическую оценку, какие шаги следует предпринять инвесторам во второй половине 2021 года? Одна из идей состоит в том, чтобы иметь сочетание более безопасных инвестиций и более рискованных и прибыльных.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, пополнить ваш пенсионный фонд или даже вывести вас из финансового кризиса.Прежде всего, инвестирование увеличивает ваше богатство, помогая вам достичь ваших финансовых целей и со временем увеличивая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или заработали немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Это мудрое решение позволить этим деньгам работать на вас.

Хотя инвестирование может увеличить богатство, вам также необходимо сбалансировать потенциальную прибыль с сопутствующим риском. И вам нужно иметь для этого финансовое положение, а это означает, что вам потребуются управляемые уровни долга, достаточный запас на случай чрезвычайных ситуаций и возможность выдерживать взлеты и падения рынка без необходимости иметь доступ к своим деньгам.

Есть много способов инвестировать — от очень безопасных вариантов, таких как CD и счета денежного рынка, до опционов со средним риском, таких как корпоративные облигации, и даже вариантов с более высоким риском, таких как фондовые индексные фонды. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Вот лучшие инвестиции в 2021 году:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Обзор: Лучшие инвестиции в 2021 году

1.Высокодоходные сберегательные счета

На высокодоходных сберегательных счетах в Интернете выплачиваются проценты на остаток денежных средств. И так же, как сберегательный счет, на котором можно зарабатывать гроши в обычном банке, высокодоходные сберегательные онлайн-счета являются доступным средством для получения наличных. С меньшими накладными расходами вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках. Кроме того, вы обычно можете получить доступ к деньгам, быстро переведя их в свой основной банк или, возможно, даже через банкомат.

Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобится доступ к наличным деньгам.

Лучшая инвестиция для

Высокодоходный сберегательный счет хорошо подходит для инвесторов, не склонных к риску, и особенно для тех, кому нужны деньги в краткосрочной перспективе и которые хотят избежать риска того, что они не получат свои деньги обратно.

Risk

Банки, которые предлагают эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере депозита. Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки будут слишком низкими.

Ликвидность

Накопительные счета настолько же ликвидны, насколько и ваши деньги. Вы можете добавить или удалить средства в любое время, хотя ваш банк может по закону ограничить вас до шести снятий за период выписки, если он решит это сделать.

2.

Депозитные сертификаты

Депозитные сертификатыДепозитные сертификаты, или компакт-диски, выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета.

Эти срочные вклады с федеральным страхованием имеют определенные сроки погашения, которые могут варьироваться от нескольких недель до нескольких лет.Поскольку это «срочные вклады», вы не можете снимать деньги в течение определенного периода времени без штрафных санкций.

При использовании компакт-диска финансовое учреждение выплачивает вам проценты через регулярные промежутки времени. После наступления срока погашения вы получите обратно свою первоначальную основную сумму и все начисленные проценты. Покупки в Интернете выгодны по самым выгодным ценам.

Благодаря своей безопасности и более высокой выплате компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут немного сберечь свои деньги.Но существует множество типов компакт-дисков, которые соответствуют вашим потребностям, и поэтому вы все равно можете воспользоваться преимуществами более высоких цен на компакт-диски.

Лучшее вложение за

Компакт-диск хорошо подходит для инвесторов, не склонных к риску, особенно для тех, кому нужны деньги в определенное время и которые могут вложить свои деньги в обмен на немного больший доход, чем они могли бы получить на сберегательном счете.

Риск

CD считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, если реинвестируют основную сумму и проценты в новые CD с более низкими ставками, как мы видели в 2020 году.Противоположный риск состоит в том, что ставки вырастут, и инвесторы не смогут воспользоваться этим, потому что они уже заблокировали свои деньги на компакт-дисках.

Рассмотрите возможность создания компакт-дисков с лестницей — вложения денег в компакт-диски разных сроков — чтобы все ваши деньги не были привязаны к одному инструменту на долгое время. Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Ликвидность

CD не так ликвидны, как сберегательные счета или счета денежного рынка, потому что вы блокируете свои деньги до тех пор, пока CD не достигнет срока погашения — часто на месяцы или годы.Можно получить деньги раньше, но за это часто придется заплатить штраф.

3. Фонды государственных облигаций

Фонды государственных облигаций — это паевые инвестиционные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами.

Фонды инвестируют в долговые инструменты, такие как казначейские векселя, казначейские облигации, казначейские облигации и ценные бумаги с ипотечным покрытием, выпущенные спонсируемыми государством предприятиями, такими как Fannie Mae и Freddie Mac. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска.

Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток.

Лучшее вложение для

Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем фонды краткосрочных облигаций, из-за изменений процентной ставки.

Риск

Фонды, которые инвестируют в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации обеспечены полной верой и кредитом США.Правительство С.

Однако, как и другие паевые инвестиционные фонды, сам фонд не имеет государственной поддержки и подвержен таким рискам, как колебания процентных ставок и инфляция. Если инфляция возрастет, покупательная способность может снизиться. Если процентные ставки повышаются, цены существующих облигаций падают; и если процентные ставки снижаются, цены существующих облигаций вырастут. Риск процентной ставки выше для долгосрочных облигаций.

Ликвидность

Доли фонда облигаций высоколиквидны, но их стоимость колеблется в зависимости от среды процентных ставок.

4. Фонды краткосрочных корпоративных облигаций

Корпорации иногда привлекают деньги путем выпуска облигаций для инвесторов, которые могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций. Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее подверженными колебаниям процентных ставок, чем средне- или долгосрочные облигации.

Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, которым нужен денежный поток, например для пенсионеров или тех, кто хочет снизить общий риск своего портфеля, но при этом получить доход.

Лучшее вложение для

Фонды краткосрочных корпоративных облигаций могут быть хороши для не склонных к риску инвесторов, которые хотят немного большей доходности, чем фонды государственных облигаций.

Риск

Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC. Фонды краткосрочных облигаций инвестиционного уровня часто приносят инвесторам более высокую доходность, чем фонды государственных и муниципальных облигаций.

Но большее вознаграждение сопряжено с дополнительным риском. Всегда есть шанс, что у компаний будет понижен кредитный рейтинг или они столкнутся с финансовыми проблемами и дефолтом по облигациям.Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы обычно можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время. Просто имейте в виду, что возможны потери капитала.

5. Фонды муниципальных облигаций

Фонды муниципальных облигаций инвестируют в различные муниципальные облигации, или муниципальные облигации, выпущенные правительствами штата и местными органами власти.Заработанные проценты обычно не облагаются федеральным подоходным налогом, а также могут освобождаться от налогов штата и местных налогов, что делает их особенно привлекательными для инвесторов в штатах с высокими налогами или с высокими налоговыми категориями.

Облигации Muni можно покупать индивидуально, через паевой инвестиционный фонд или биржевой фонд. Вы можете проконсультироваться с финансовым консультантом, чтобы подобрать для вас подходящий тип инвестиций, но вы можете выбрать те, которые находятся в вашем штате или местности, для получения дополнительных налоговых преимуществ.

Фонды муниципальных облигаций отлично подходят для начинающих инвесторов, потому что они предлагают диверсифицированные позиции, при этом инвестору не нужно анализировать отдельные облигации.Они также хороши для инвесторов, которым нужен денежный поток.

Лучшее вложение за

Муниципальные облигации — хороший выбор для инвесторов, проживающих в штатах с высокими налогами, что позволяет им избежать сборов и получать доход. Их более низкая доходность может сделать их менее привлекательными для инвесторов в странах с низкими налогами или государствами с низкими налогами.

Риск

Отдельные облигации несут риск дефолта, что означает, что эмитент лишается возможности производить дальнейшие выплаты дохода или основной суммы долга. Города и штаты не часто становятся банкротами, но это может случиться, и исторически муниципальные облигации были очень безопасными, хотя суровый 2020 год немного поставил эту безопасность под сомнение.

Облигации также могут быть отзывными, что означает, что эмитент возвращает основную сумму и погашает облигацию до даты погашения облигации. Это приводит к потере будущих процентных выплат инвестору. Облигационный фонд позволяет распределить потенциальные риски дефолта и досрочного погашения, владея большим количеством облигаций, тем самым смягчая удар негативных сюрпризов от небольшой части портфеля.

Ликвидность

Вы можете покупать или продавать акции своего фонда каждый рабочий день. Кроме того, вы, как правило, можете реинвестировать дивиденды дохода или сделать дополнительные инвестиции в любое время.

6. Индексные фонды S&P 500

Если вы хотите добиться более высокой доходности, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он отличается большей волатильностью.

Фонд основан примерно на пятистах крупнейших американских компаниях, что означает, что он включает в себя многие из самых успешных компаний в мире. Например, Amazon и Berkshire Hathaway — две самые известные компании-участники индекса.

Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний.В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции. Со временем индекс приносил около 10% годовых. Эти фонды могут быть приобретены с очень низким коэффициентом расходов (сколько управленческая компания взимает за управление фондом), и они являются одними из лучших индексных фондов.

Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий, диверсифицированный доступ к фондовому рынку.

Лучшая инвестиция для

Индексный фонд S&P 500 — хороший выбор для любого инвестора в акции, который ищет диверсифицированные инвестиции и может оставаться в нем не менее трех-пяти лет.

Риск

Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты. Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Однако с течением времени индекс показал неплохие результаты.

Индекс закрыл 2020 год вблизи рекордных максимумов после сильного отскока и начал уверенно в 2021 году, поэтому инвесторы, возможно, захотят действовать осторожно и придерживаться своего долгосрочного инвестиционного плана, а не торопиться.

Ликвидность

Индексный фонд S&P 500 является высоколиквидным, и инвесторы могут купить или продать его в любой день открытия рынка.

7. Дивидендные фонды акций

Даже ваши вложения на фондовый рынок могут стать немного безопаснее с акциями, по которым выплачиваются дивиденды.

Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально. Располагая дивидендными акциями, вы можете не только получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработать деньги в краткосрочной перспективе.

Покупка отдельных акций, независимо от того, выплачивают они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить их группу в фондовый фонд и снизить риск.

Лучшая инвестиция для

Дивидендные фонды акций — хороший выбор практически для любого инвестора в акции, но могут быть лучше для тех, кто ищет доход. Они могут оказаться привлекательными для тех, кому нужен доход и которые могут продолжать инвестировать в течение более длительного периода времени.

Риск

Как и любые инвестиции в акции, дивидендные акции сопряжены с риском.Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете компании с самой высокой текущей доходностью. Это могло быть признаком грядущих неприятностей. Однако даже хорошо зарекомендовавшие себя компании могут пострадать от кризиса, поэтому хорошая репутация, наконец, не является защитой от сокращения компанией дивидендов или их полного устранения.

Ликвидность

Вы можете покупать и продавать свой фонд в любой день, когда рынок открыт, а ежеквартальные выплаты являются ликвидными.Долгосрочные инвестиции являются ключевыми для получения максимальной отдачи от ваших дивидендных вложений в акции. Вы должны стремиться реинвестировать свои дивиденды для получения максимальной прибыли.

8. Индексные фонды Nasdaq-100

Индексные фонды, основанные на Nasdaq-100, являются отличным выбором для инвесторов, которые хотят иметь доступ к одним из крупнейших и лучших технологических компаний без необходимости выбирать победителей и проигравших или иметь для анализа конкретных компаний.

Фонд основан на 100 крупнейших компаниях Nasdaq, что означает, что они являются одними из самых успешных и стабильных.К таким компаниям относятся Apple и Facebook, каждая из которых составляет большую часть общего индекса. Microsoft — еще одна известная компания-член.

Индексный фонд Nasdaq-100 предлагает вам немедленную диверсификацию, так что ваш портфель не будет подвержен банкротству какой-либо отдельной компании. Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и они представляют собой дешевый способ владеть всеми компаниями в индексе.

Лучшая инвестиция для

Индексный фонд Nasdaq-100 — хороший выбор для инвесторов в акции, которые стремятся к росту и хотят иметь дело со значительной волатильностью.Инвесторы должны иметь возможность держать его не менее трех-пяти лет.

Риск

Как и любая публично торгуемая акция, эта совокупность акций также может двигаться вниз. В то время как Nasdaq-100 включает одни из самых сильных технологических компаний, эти компании также обычно являются одними из самых высоко оцененных. Такая высокая оценка означает, что они, вероятно, склонны к быстрому падению во время спада, хотя они могут снова вырасти во время восстановления экономики.

Ликвидность

Как и другие индексные фонды, торгуемые на бирже, индексный фонд Nasdaq легко конвертируется в наличные в любой день открытия рынка.

9. Аренда жилья

Аренда жилья может быть отличным вложением, если у вас есть желание управлять своей собственной недвижимостью. А поскольку в последнее время ставки по ипотечным кредитам достигли рекордных минимумов, это может быть прекрасное время для финансирования покупки новой собственности, хотя нестабильная экономика может затруднить ее фактическое управление, поскольку арендаторы могут с большей вероятностью объявить дефолт из-за безработицы. .

Чтобы продолжить этот путь, вам нужно будет выбрать подходящую недвижимость, профинансировать ее или купить сразу, поддерживать ее и иметь дело с арендаторами.Вы можете преуспеть, если будете делать разумные покупки. Однако вам не понравится легкость покупки и продажи активов на фондовом рынке одним щелчком мыши или касанием устройства с подключением к Интернету. Хуже того, вам, возможно, придется терпеть случайные звонки в 3 часа ночи о сломанной трубе.

Но если вы будете удерживать свои активы в течение долгого времени, постепенно выплачивать долги и повышать арендную плату, у вас, вероятно, будет мощный денежный поток, когда придет время выходить на пенсию.

Лучшая инвестиция для

Аренда жилья — хорошая инвестиция для долгосрочных инвесторов, которые хотят управлять своей собственностью и получать регулярный денежный поток.

Риск

Как и за любой актив, за жилье можно переплатить, как выяснили инвесторы в середине 2000-х годов. При низких процентных ставках и ограниченном предложении жилья цены на жилье в 2020 году резко выросли, несмотря на трудности, с которыми сталкивается экономика в целом. Кроме того, недостаток ликвидности может стать проблемой, если вам когда-либо понадобится быстро получить доступ к наличным деньгам. Возможно, вам придется выложить серьезные деньги на некоторые расходы, например, на новую крышу или кондиционер, если они понадобятся. Конечно, вы рискуете остаться пустым, пока вы все еще платите по ипотеке.

Ликвидность

Жилье относится к наименее ликвидным инвестициям, поэтому, если вам срочно нужны наличные, инвестирование в арендуемую недвижимость может быть не для вас (хотя возможен рефинансирование с выплатой наличных или ссуда под залог собственного капитала). А если вы продаете, брокер может взять до 6 процентов от максимальной цены продажи в качестве комиссии.

10. Криптовалюта

Криптовалюта — это своего рода цифровая электронная валюта, предназначенная для использования в качестве средства обмена. Он стал популярным в последнее десятилетие, когда биткойн стал ведущей цифровой валютой.В частности, криптовалюта стала популярной в последние несколько лет, поскольку доллары влетели в актив, подняв цены и привлекая к действию еще больше трейдеров.

Биткойн — наиболее широко доступная криптовалюта, и ее цена сильно колеблется, что привлекает многих трейдеров. Например, с цены ниже 10 000 долларов за монету в начале 2020 года биткойн взлетел примерно до 30 000 долларов в начале 2021 года. Вскоре после этого он удвоился.

В отличие от других активов, перечисленных здесь, он не поддерживается Федеральной корпорацией по страхованию депозитов (FDIC) или денежными средствами правительства или компании.Его ценность определяется исключительно тем, сколько трейдеры будут за это платить.

Лучшее вложение за

Криптовалюта хороша для ищущих риска инвесторов, которые не будут возражать, если их вложения упадут до нуля в обмен на возможность гораздо более высокой доходности. Это не лучший выбор для инвесторов, не склонных к риску, или тех, кто нуждается в надежных инвестициях.

Риск

Криптовалюта имеет очень значительные риски, в том числе те, которые могут превратить любую отдельную валюту в полный ноль, например быть вне закона.Цифровые валюты очень волатильны и могут стремительно падать (или расти) даже в течение очень коротких периодов времени, а цена полностью зависит от того, сколько трейдеры будут платить. Трейдеры также подвергаются некоторому риску быть взломанными, учитывая некоторые громкие кражи в прошлом. А если вы инвестируете в криптовалюты, вам нужно будет выбрать победителей, которым удастся остаться, хотя многие вполне могут полностью исчезнуть.

Ликвидность

Криптовалюты, как правило, ликвидны, особенно такие основные, как Биткойн и Эфириум, и вы можете покупать и продавать их в любое время суток.Однако комиссионные по ним, как правило, очень высоки (по сравнению с типичными инвестициями, такими как акции), и вам нужно будет увидеть значительное повышение, чтобы просто выйти на уровень безубыточности. Поэтому важно найти лучшего брокера, чтобы свести к минимуму эти расходы.

Что следует учитывать

Когда вы решаете, во что инвестировать, вам нужно учитывать ряд факторов, включая вашу терпимость к риску, временной горизонт, ваши знания об инвестировании, ваше финансовое положение и то, сколько вы можете инвестировать .

Если вы хотите приумножить богатство, вы можете выбрать менее рискованные инвестиции, которые приносят умеренную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой доходности.Обычно при инвестировании приходится выбирать между риском и доходностью. Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом оставляя себе возможность для долгосрочного роста.

Лучшие инвестиции на 2021 год позволяют делать и то, и другое, с разными уровнями риска и доходности.

Допуск к риску

Допуск к риску означает, насколько вы можете выдержать колебания стоимости ваших инвестиций. Готовы ли вы пойти на большой риск, чтобы потенциально получить большую прибыль? Или вам нужно более консервативное портфолио? Терпимость к риску может быть психологической, а не только той, которую требует ваша личная финансовая ситуация.

Консервативным инвесторам или тем, кто приближается к пенсии, может быть удобнее направить больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, откладывающих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, вложения в компакт-диски и другие счета, защищенные FDIC, не потеряют в цене и будут там, когда они вам понадобятся.

Те, у кого более крепкий желудок, работники, все еще накапливающие пенсионное яйцо, и те, у кого есть десятилетие или больше, пока они не нуждаются в деньгах, вероятно, будут лучше справляться с более рискованными портфелями, если они диверсифицируются.Более длительный временной горизонт позволяет, например, преодолеть волатильность акций и воспользоваться их потенциально более высокой доходностью.

Временной горизонт

Временной горизонт означает просто, когда вам нужны деньги. Деньги нужны завтра или через 30 лет? Вы откладываете деньги на первоначальный взнос за дом через три года или собираетесь потратить свои деньги на пенсию? Временной горизонт определяет, какие виды инвестиций более уместны.

Если у вас более короткий временной горизонт, вам нужно, чтобы деньги находились на счете в определенный момент времени и не были связаны.А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, безопаснее.

Если у вас более длительный временной горизонт, вы можете позволить себе пойти на некоторые риски с более высокой доходностью, но более волатильными инвестициями. Ваш временной горизонт позволяет вам пережить взлеты и падения рынка, надеюсь, на пути к более высокой долгосрочной доходности. При более длительном временном горизонте вы можете инвестировать в акции и фонды акций, а затем иметь возможность удерживать их не менее трех-пяти лет.

Важно, чтобы ваши инвестиции соответствовали вашему временному горизонту. Вы же не хотите вкладывать деньги за аренду в следующем месяце на фондовый рынок и надеяться, что они появятся там, когда они вам понадобятся.

Ваши знания

Ваши знания об инвестировании играют ключевую роль в том, во что вы инвестируете. Такие инвестиции, как сберегательные счета и компакт-диски, не требуют особых знаний, тем более, что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Если вы хотите инвестировать в активы, требующие дополнительных знаний, вам нужно развить их понимание. Например, если вы хотите инвестировать в отдельные акции, вам нужны обширные знания о компании, отрасли, продуктах, конкурентной среде, финансах компании и многом другом. У многих нет времени вкладывать средства в этот процесс.

Однако есть способы воспользоваться преимуществами рынка, даже если у вас меньше знаний. Один из лучших — индексный фонд, который включает коллекцию акций.Если какая-либо отдельная акция работает плохо, это, скорее всего, не сильно повлияет на индекс. По сути, вы инвестируете в доходность десятков, если не сотен акций, что, скорее, является ставкой на общую динамику рынка.

Итак, вы захотите понять свои знания и их пределы, когда думаете об инвестициях.

Сколько вы можете инвестировать

Сколько вы можете вложить в инвестицию? Чем больше денег вы можете вложить, тем больше вероятность того, что стоит изучить более рискованные и прибыльные инвестиции.

Если вы можете принести больше денег, возможно, стоит потратить время, необходимое для понимания конкретной акции или отрасли, поскольку потенциальные выгоды намного выше, чем при использовании банковских продуктов, таких как компакт-диски.

В противном случае это может не стоить вашего времени. Таким образом, вы можете придерживаться банковских продуктов или обратиться к ETF или паевым инвестиционным фондам, которые требуют меньше временных вложений. Эти продукты также могут быть полезны для тех, кто хочет добавлять в аккаунт постепенно, как это делают участники 401 (k).

Как инвестировать свой стимулирующий чек

Если вы получили стимулирующий чек и думаете об инвестировании, вам нужно сначала рассмотреть несколько вопросов. Инвестирование предназначено для денег, без которых вы можете жить, а не для денег, которые вам понадобятся в ближайшее время:

- Есть ли у вас немедленные расходы, с которыми у вас могут возникнуть проблемы с оплатой?

- Есть ли у вас чрезвычайный фонд, в котором накоплены как минимум шесть месяцев?

- У вас есть значительная непогашенная задолженность?

Прежде чем делать инвестиции, важно контролировать свое текущее финансовое положение.

У вас есть несколько способов вложить деньги, включая варианты, указанные выше. Если вы хотите инвестировать в акции, облигации или фонды, вам понадобится счет у брокера. Если вы предпочитаете, чтобы за вас инвестировал кто-то другой, отличный вариант — обратиться к робо-консультанту. Вы заплатите небольшую комиссию за управление, а все остальное сделает робот-консультант.

Если вы новый инвестор, подумайте о том, чтобы выбрать более безопасные варианты инвестирования. Такие инвестиции, как индексный фонд S&P 500 или индексный фонд Nasdaq-100, как правило, более безопасны, чем портфель из нескольких отдельных акций.Робо-консультант также может помочь вам с этим выбором, и цена будет разумной.

Bottom line

Инвестирование может быть отличным способом накопления богатства с течением времени, и у инвесторов есть ряд вариантов инвестирования, от безопасных активов с более низкой доходностью до более рискованных и высокодоходных. Этот диапазон означает, что вам необходимо понимать плюсы и минусы каждого варианта инвестирования и то, как они вписываются в ваш общий финансовый план, чтобы принять обоснованное решение. Поначалу это кажется сложным, но многие инвесторы управляют своими собственными активами.

Но первый шаг к инвестированию на самом деле прост: открытие брокерского счета. Инвестиции могут быть на удивление доступными, даже если у вас мало денег. (Вот некоторые из лучших брокеров на выбор, если вы только начинаете.)

Обзор 10 лучших инвестиций в 2021 году

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Фонды государственных облигаций

- Фонды краткосрочных корпоративных облигаций

- Фонды муниципальных облигаций

- Индексные фонды S&P 500

- Дивидендные фонды

- Индексные фонды Nasdaq-100

- Аренда жилья

- Криптовалюта

Подробнее:

От редакции: Всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение.Кроме того, инвесторам сообщают, что результаты прошлых инвестиционных продуктов не являются гарантией повышения цен в будущем.

10 лучших инвестиций с низким уровнем риска в июне 2021 года

Несмотря на то, что экономика США вышла из глубины 2020 года, в оставшейся части 2021 года и в последующий период может еще возникнуть немало препятствий. Фондовый рынок пережил существенный отскок во второй половине прошлого года и с тех пор остается горячим. Но инвесторам следует оставаться дисциплинированными, если рынок остынет.Создание портфеля, в котором есть хотя бы несколько менее рискованных активов, может быть полезным, чтобы помочь вам преодолеть будущую волатильность на рынке.

Разумеется, компромисс заключается в том, что, снижая подверженность риску, инвесторы, скорее всего, получат более низкую доходность в долгосрочной перспективе. Это может быть хорошо, если ваша цель — сохранить капитал и поддерживать стабильный поток процентного дохода.

Но если вы стремитесь к росту, подумайте о стратегиях инвестирования, которые соответствуют вашим долгосрочным целям. Даже у инвестиций с более высоким риском, таких как акции, есть сегменты (например, дивидендные акции), которые снижают риск, но при этом обеспечивают привлекательную долгосрочную доходность.

Что следует учитывать

В зависимости от того, насколько вы готовы рискнуть, есть несколько возможных сценариев:

- Нет риска — вы никогда не потеряете ни цента своей основной суммы.

- Некоторый риск — разумно сказать, что со временем вы либо выйдете на уровень безубыточности, либо понесете небольшие убытки.

Однако есть две ловушки: инвестиции с низким уровнем риска приносят более низкую доходность, чем вы могли бы найти в другом месте с риском; а инфляция может подорвать покупательную способность денег, хранящихся в инвестициях с низким уровнем риска.

Если вы выберете инвестиции с низким уровнем риска, вы, скорее всего, со временем потеряете покупательную способность. Именно поэтому игры с низким уровнем риска делают более выгодные краткосрочные инвестиции или дают возможность пополнить запасы вашего чрезвычайного фонда. Напротив, инвестиции с более высоким риском лучше подходят для более высокой долгосрочной прибыли.

Вот лучшие инвестиции с низким уровнем риска в июне 2021 года:

- Высокодоходные сберегательные счета

- Сберегательные облигации

- Депозитные сертификаты

- Фонды денежного рынка

- Казначейские векселя, векселя, облигации и TIPS

- Корпоративные облигации

- Акции, выплачивающие дивиденды

- привилегированные акции

- Счета денежного рынка

- Фиксированные аннуитеты

Обзор: Лучшие инвестиции с низким уровнем риска в 2021 году

1.Высокодоходные сберегательные счета

Хотя с технической точки зрения сберегательные счета не являются инвестициями, они предлагают умеренную прибыль на ваши деньги. Вы найдете наиболее прибыльные варианты, выполнив поиск в Интернете, и вы можете получить немного больше урожая, если захотите ознакомиться с прейскурантами и присмотреться к ним.

Зачем инвестировать: Сберегательный счет абсолютно безопасен в том смысле, что вы никогда не потеряете деньги. Большинство счетов застрахованы государством на сумму до 250 000 долларов США на каждый тип счета в банке, поэтому вам будет выплачена компенсация, даже если финансовое учреждение обанкротится.

Риск: Денежные средства не теряют в долларовой стоимости, хотя инфляция может подорвать их покупательную способность.

2. Сберегательные облигации

Как и сберегательные счета, сберегательные облигации США, строго говоря, не являются инвестициями.

Скорее, это «инструменты сбережений», — говорит Маккайла Брейден, бывший старший советник Министерства финансов США, которое управляет TreasuryDirect.gov.

Через TreasuryDirect Казначейство продает два типа сберегательных облигаций: облигацию EE и облигацию I.

«Облигация I — хороший выбор для защиты от инфляции, потому что вы получаете фиксированную ставку, и уровень инфляции добавляется к ней каждые шесть месяцев», — говорит Брейден, имея в виду надбавку за инфляцию, которая пересматривается дважды в год.

Зачем инвестировать: По сберегательным облигациям серии EE выплачиваются проценты до 30 лет, и они приносят фиксированную доходность, если они были выпущены в мае 2005 года или позже. Если сберегательная облигация США погашается до пяти лет, взимается штраф в размере процентов за последние три месяца.

Риск: Сберегательные облигации США практически не связаны с риском, а также могут приносить небольшую прибыль или вообще ее не приносить. Так что со временем вы, вероятно, потеряете покупательную способность.

3. Депозитные сертификаты

Банковские компакт-диски всегда защищены от потери на счете, обеспеченном FDIC, если вы не заберете деньги раньше. Чтобы найти самые выгодные тарифы, поищите в Интернете и сравните, что предлагают банки.

Зачем инвестировать: Если вы оставите компакт-диск нетронутым до истечения срока, банк обещает выплатить вам установленную процентную ставку в течение указанного срока.

На некоторых сберегательных счетах выплачивается более высокая процентная ставка, чем на некоторых компакт-дисках, но для этих так называемых высокодоходных счетов может потребоваться большой депозит.

Риск: Если вы удалите средства с компакт-диска раньше, вы обычно потеряете часть заработанных процентов. Некоторые банки также поражают вас потерей части основной суммы долга, поэтому важно прочитать правила и проверить ставки, прежде чем покупать компакт-диск.

4. Фонды денежного рынка

Фонды денежного рынка представляют собой пулы компакт-дисков, краткосрочных облигаций и других инвестиций с низким уровнем риска, сгруппированных вместе для диверсификации рисков, и обычно продаются брокерскими фирмами и компаниями паевых инвестиционных фондов.

Зачем инвестировать: В отличие от CD, фонд денежного рынка является ликвидным, что означает, что вы, как правило, можете забрать свои средства в любое время без каких-либо штрафов.

Риск: Фонды денежного рынка обычно довольно безопасны, — говорит Бен Вацек, основатель и специалист по финансовому планированию Guide Financial Planning в Миннеаполисе.

«Банк сообщает вам, какую ставку вы получите, и его цель состоит в том, чтобы стоимость одной акции не была меньше 1 доллара», — говорит он.

5. Казначейские векселя, векселя, облигации и TIPS

The U.S. Treasury также выпускает казначейские векселя, казначейские векселя, казначейские облигации и ценные бумаги с защитой от инфляции, или TIPS:

- Казначейские векселя со сроком погашения в один год или раньше.

- Казначейские облигации рассчитаны на срок до 10 лет.

- Казначейские облигации со сроком погашения до 30 лет.

- TIPS — это ценные бумаги, основная стоимость которых повышается или понижается в зависимости от направления инфляции.

Зачем инвестировать: Все это высоколиквидные ценные бумаги, которые можно покупать и продавать напрямую или через паевые инвестиционные фонды.