Документы для банкротства физического лица

]]>Подборка наиболее важных документов по запросу Документы для банкротства физического лица (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

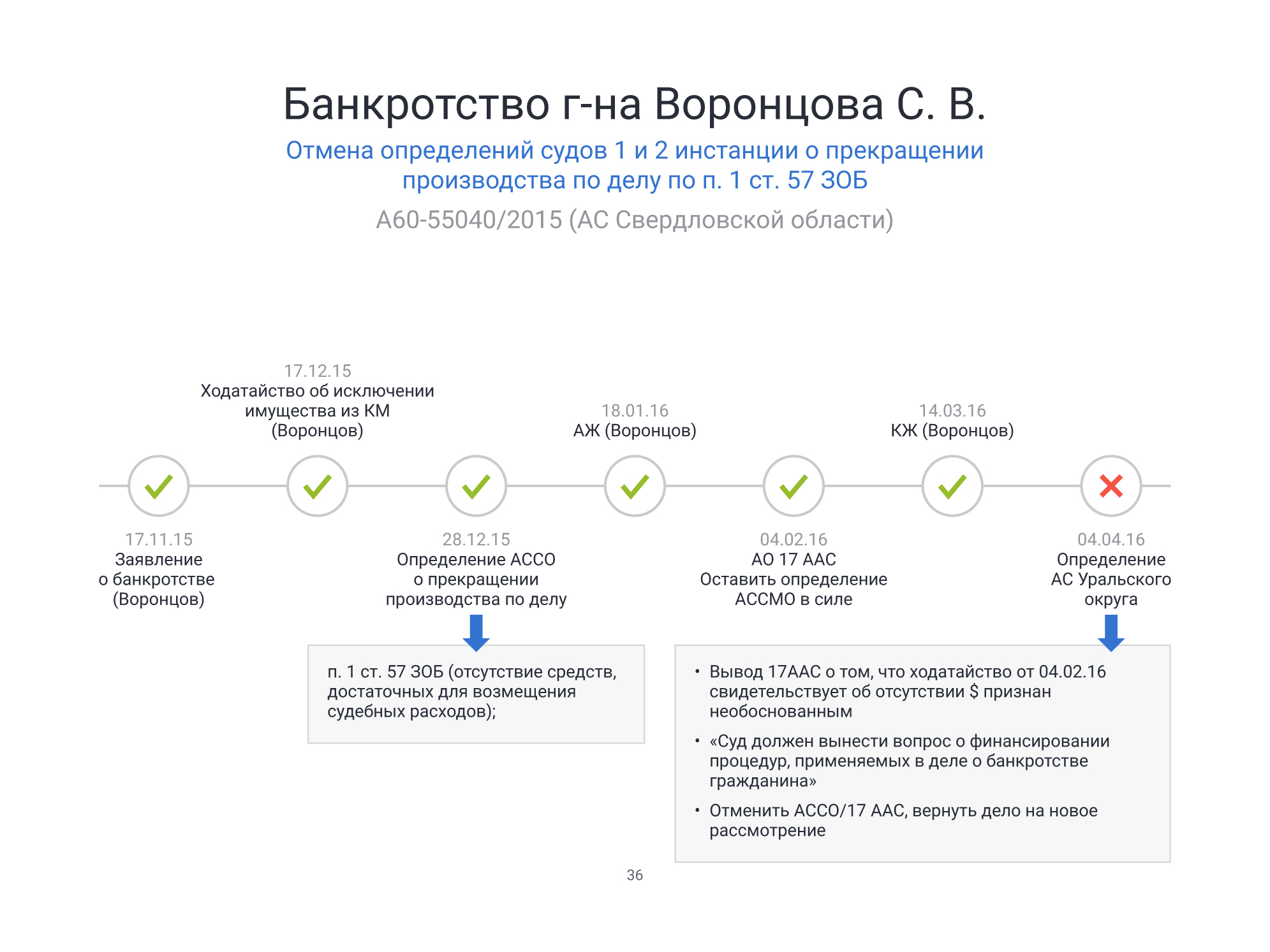

Судебная практика: Документы для банкротства физического лица Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 119 «Наложение судебных штрафов» АПК РФ

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Арбитражные суды, руководствуясь статьей 119 АПК РФ и принимая решение о наложении штрафа на финансового управляющего установили, что в материалы дела не представлены документы, подтверждающие исполнение судебного акта или наличие объективных причин, препятствующих арбитражному управляющему исполнить обязанность, возложенную на него судом первой инстанции при рассмотрении итогов процедуры реструктуризации долгов гражданина, так как доказательства того, что финансовый управляющий не позднее чем за пять дней до даты заседания арбитражного суда по рассмотрению дела о банкротстве гражданина представил в арбитражный суд документы, которые суд обязал финансового управляющего представить, в материалах дела отсутствуют; ходатайство управляющего об отложении судебного заседания, содержащее пояснение относительно невозможности исполнения судебного акта, поступило суду в дату судебного заседания по итогам процедуры банкротства.

Подборка судебных решений за 2018 год: Статья 213.24 «Решение арбитражного суда о признании гражданина банкротом» Федерального закона «О несостоятельности (банкротстве)»

(ООО «Центр методологии бухгалтерского учета и налогообложения»)Поскольку документально подтвержденных сведений об имуществе должника, не включенном в конкурсную массу и не реализованном до настоящего времени, лицами, участвующими в деле о банкротстве должника, не представлено, учитывая, что все мероприятия процедуры реализации имущества должника финансовым управляющим выполнены, возможностей для расчета с кредиторами не имеется, а также признав, что признаков преднамеренного или фиктивного банкротства у должника не установлено, а доказательств, подтверждающих реальную возможность пополнения конкурсной массы должника, и документов, свидетельствующих о том, что дальнейшее продление процедуры банкротства гражданина будет направлено на уменьшение его долгов и погашение задолженности перед кредиторами, в материалах настоящего дела не имеется, суд области правомерно пришел к выводу о том, что оснований для дальнейшего проведения процедуры реализации имущества должника не имеется, в связи с чем обоснованно завершил реализацию имущества гражданина.

Статьи, комментарии, ответы на вопросы: Документы для банкротства физического лицаНормативные акты: Документы для банкротства физического лица Федеральный закон от 30.12.2004 N 218-ФЗ

Статьи, комментарии, ответы на вопросы: Документы для банкротства физического лицаНормативные акты: Документы для банкротства физического лица Федеральный закон от 30.12.2004 N 218-ФЗ«О кредитных историях»8. Кредитный отчет предоставляется пользователям кредитных историй и финансовому управляющему, утвержденному в деле о несостоятельности (банкротстве) субъекта кредитной истории — физического лица, только в форме электронного документа, подписанного электронной подписью в соответствии с законодательством Российской Федерации или иным аналогом собственноручной подписи руководителя бюро кредитных историй либо иного уполномоченного лица бюро кредитных историй.

Банкротства физических лиц в России значительно выросли в январе

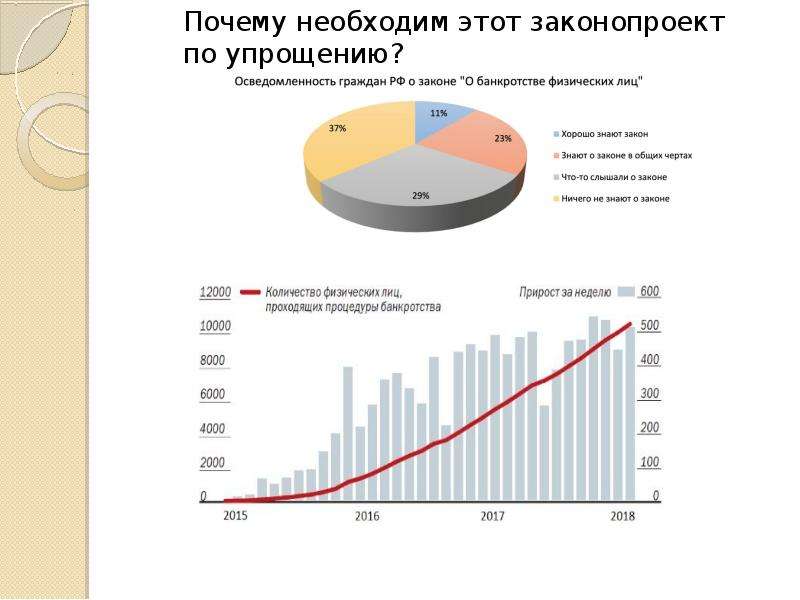

Число банкротов в стране с каждым месяцем продолжает расти. Эксперты видят в такой тенденции две основных причины: повышение осведомленности граждан о процедуре, а также ухудшение финансового положения населения. Согласно прогнозу аналитиков, количество банкротств физических лиц продолжит расти, однако при улучшении экономической ситуации в стране, этот потенциал будет исчерпан.

Эксперты видят в такой тенденции две основных причины: повышение осведомленности граждан о процедуре, а также ухудшение финансового положения населения. Согласно прогнозу аналитиков, количество банкротств физических лиц продолжит расти, однако при улучшении экономической ситуации в стране, этот потенциал будет исчерпан.

Банкротства физических лиц в России выросли более чем на треть, подсчитали специалисты консалтинговой группы GRM для «Газеты.Ru». По их данным, в январе 2021 года получено более 11 тыс. или на 37% заявлений больше, чем за аналогичный период 2020 года.

При этом аналитики считают, что реальные цифры января 2021 на самом деле выше:

«Если обратить внимание на разное количество рабочих дней в январе 2021 и 2020 годов (15 и 17 соответственно) и провести расчет по одинаковому количеству дней, то прирост заявленных банкротств среди физлиц в январе 2021 года составит уже не 37%, а 55%», — говорит партнер GRM финансовый аналитик Сергей Новиков.

По его мнению, такой расчет в большей степени отражает реальное положение дел в экономике индивидуальных хозяйств и отвечает прогнозным показателям на 2021 год.

«На данный момент внешним сдерживающим фактором являются ограничения из-за коронавируса, введенные практически во всех регионах. Их ослабление и снятие определенно повлияет на количество заявлений физлиц о банкротстве и станет показательным для общей динамики»,

— убежден Новиков.

В GRM ожидают ежемесячный прирост количества заявлений о признании физлиц банкротами в пределах 65% к уровню 2020 года. Увеличение количества банкротств свидетельствует как о дальнейшей негативной тенденции в изменении финансового положения населения, так и о том, что сама процедура банкротства становится популярным механизмом цивилизованного урегулирования проблемной задолженности, считают в консалтинговой группе.

Об этом же говорит и президент СРО НАПКА Эльман Мехтиев. «Количество банкротов растет по ряду причин. Во-первых, общая закредитованность на фоне снижения доходов влияет на рост просроченной задолженности и должников. Во-вторых, одновременно с этим растет общая информированность населения, все больше и больше должников узнают о данном инструменте», — объясняет собеседник «Газеты.

При этом, как замечает генеральный директор финансового маркета «Юником24» Юрий Кудряков, осведомленность граждан в этом вопросе все еще остается на невысоком уровне. Согласно результатам опроса компании, не все россияне знают о процедуре банкротства в принципе — только 70% слышали о такой возможности. При этом представление о процедуре у 80% из них носит ошибочный характер, и лишь каждый десятый смог назвать все последствия банкротства.

Об упрощенной процедуре банкротства знают и вовсе лишь 40% россиян, и большая часть респондентов не смогла назвать ни ее условия, ни причины, ни последствия.

Эксперт обращает внимание на тот факт, что в последние годы доля тех, для кого обслуживание долгов становится чрезмерно тяжелым и может привести их к банкротству, если и растет, то из-за «старых», а не «новых» кредитов.

«По нашему мнению, рост фактических банкротств в настоящее время возможен, прежде всего, в той группе заемщиков, которые получали кредиты более 2-3 лет назад. Дело в том, что в последние несколько лет банки целенаправленно снижают свой аппетит к риску, и при кредитовании граждан внимательно следят за показателем их долговой нагрузки (ПДН) и ПКР», — объясняет Волков.

Совершенно очевидно, что количество банкротств будет поступательно расти из года в год, поэтому по итогам 2021 года мы увидим рост, по нашей оценке, до уровня 250 тыс., прогнозирует управляющий директор ПКБ Павел Михмель.

По мнению Эльмана Мехтиева, вероятнее всего осенью-зимой мы можем увидеть более 20 тыс. банкротов в месяц. Павел Михмель также считает, что пик банкротств будет зафиксирован осенью: такой прогноз обусловлен отложенным эффектом пандемии и сроком после отмены моратория в 9 месяцев, необходимым для реализации. При этом он отмечает, что пока эксперты придерживаются консервативного прогноза, так как заложенный рост сопоставим с темпами прироста в 2020 году.

При этом он отмечает, что пока эксперты придерживаются консервативного прогноза, так как заложенный рост сопоставим с темпами прироста в 2020 году.

«В ближайшие несколько лет количество банкротств будет увеличиваться, показывая из года в год рекорды. Однако если экономическая ситуация будет благоприятной, то потенциал рынка банкротств через несколько лет будет исчерпан. Тогда ежегодное количество банкротств снизится, и будет находится на уровне 150-200 тыс.», — рисует эксперт альтернативный сценарий.

Банкротство физ лиц процедура

Если Вы не способны справится с Вашей долговой нагрузкой, доходы, которые вы получаете, не покрывают платежи по кредитам, обратитесь к процедуре банкротства физического лица.

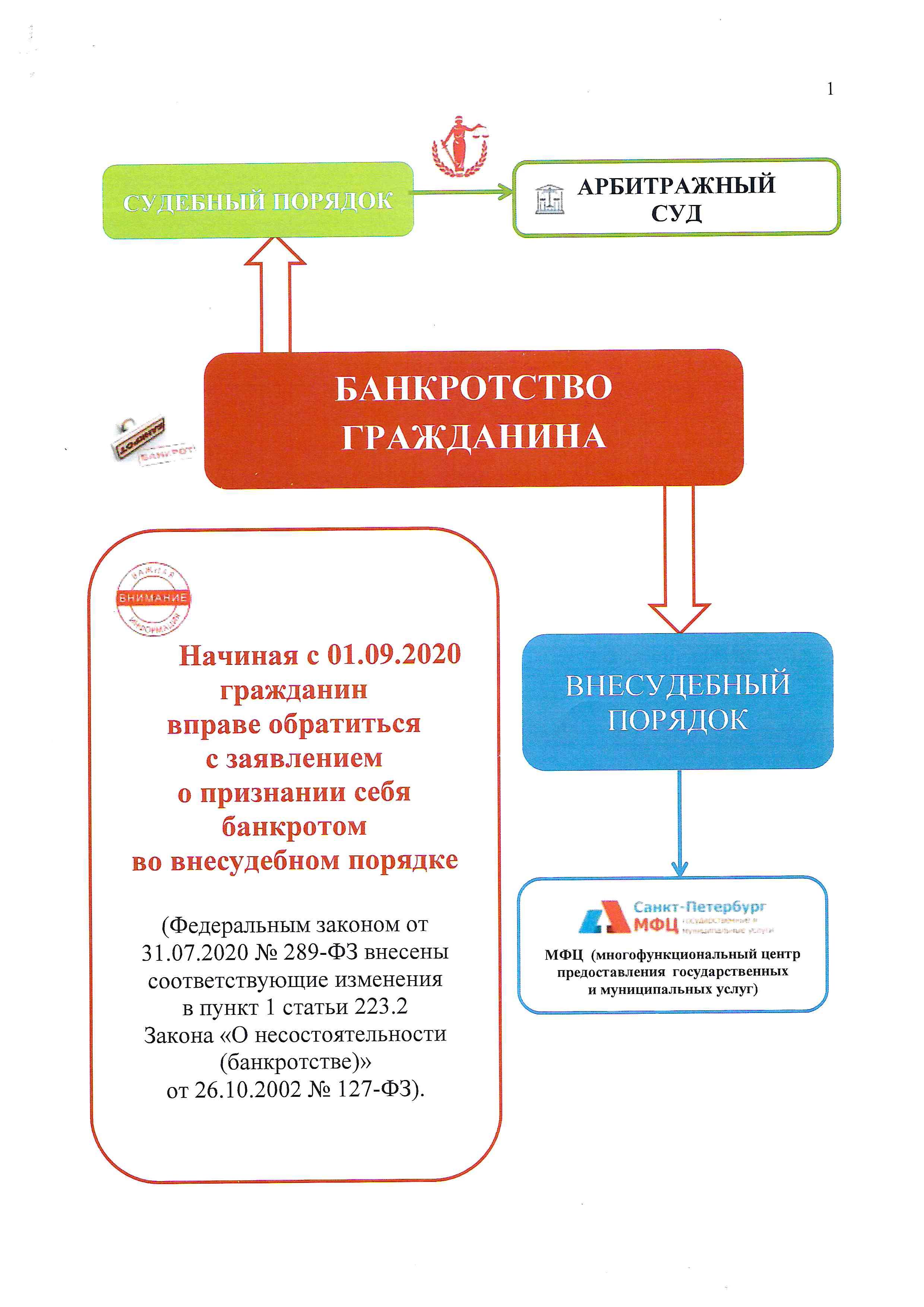

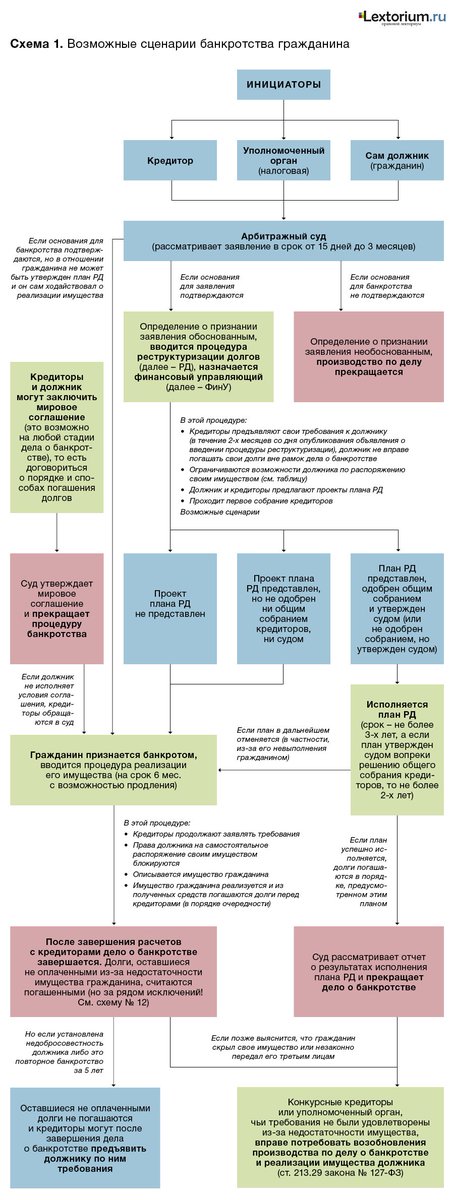

Шаг 1. Подача заявления в суд

Заявление о признании гражданина банкротом принимает Арбитражный Суд по месту жительства(регистрации) заявителя. Чтобы начать процедуру нужно подать заявление и необходимые документы в Арбитражный Суд. Заявление может направить должник, кредиторы или государственный орган, уполномоченный законом.

Заявление может направить должник, кредиторы или государственный орган, уполномоченный законом.Заявление должно содержать причины объявления банкротом должника. В законе о несостоятельности (банкротстве) указаны две причины:

1. Возникновение ситуации, когда внесение платежей по займам невозможно в силу обстоятельств, не зависящих от должника. Как то: непреодолимая сила, утрата имущества, кормильца, работы и т. п.

2. Гражданин не способен выполнять свои обязательства перед кредиторами, при условии, что выполнено хотя бы одно условие:

— должник не осуществляет платежи кредиторам, которые должен был осуществить в сроки;

— более десяти процентов обязательств в денежном выражении гражданина не исполнены более чем в течение месяца. Иными словами – десятая часть всего долга, которая уже должна была быть выплачена кредиторам, просрочена более чем на месяц.

— все имущество гражданина не может покрыть все его долги;

— исполнительное производство, завершенное постановлением о невозможности взыскания из-за отсутствия имущества.

К заявлению в суд прикладываются документы. Список документов.

Шаг 2. Определение суда по заявлению

Суд проверяет правильность заявления и полноту перечня документов, приложенных к заявлению. Суд оставит заявление без движения, если оно подано с нарушениями. У Вас будет месяц на устранение выявленных нарушений. После принятия судом заявления суд изучает документы и материалы дела и выносит определение об открытии процедуры банкротства или об отказе.

Шаг 3. Выбор финансового управляющего

Самая сложная и дорогостоящая часть процедуры. Согласно закону в процедуре банкротства должен участвовать лицензированный специалист частной практики – арбитражный управляющий.

В процедуре банкротства физического лица он выступает в роли финансового управляющего. Т.е. обеспечивает баланс закона в интересах сторон: кредиторов, должника, государственных органов, суда. Он отвечает за соблюдения норм закона.

Слабым местом является мотивация управляющего, который должен быть оплачен из кармана должника (хотя ведает соблюдением интересов всех сторон).

Он отвечает за соблюдения норм закона.

Слабым местом является мотивация управляющего, который должен быть оплачен из кармана должника (хотя ведает соблюдением интересов всех сторон).

Как найти арбитражного управляющего с наименьшими усилиями и наиболее выгодно.

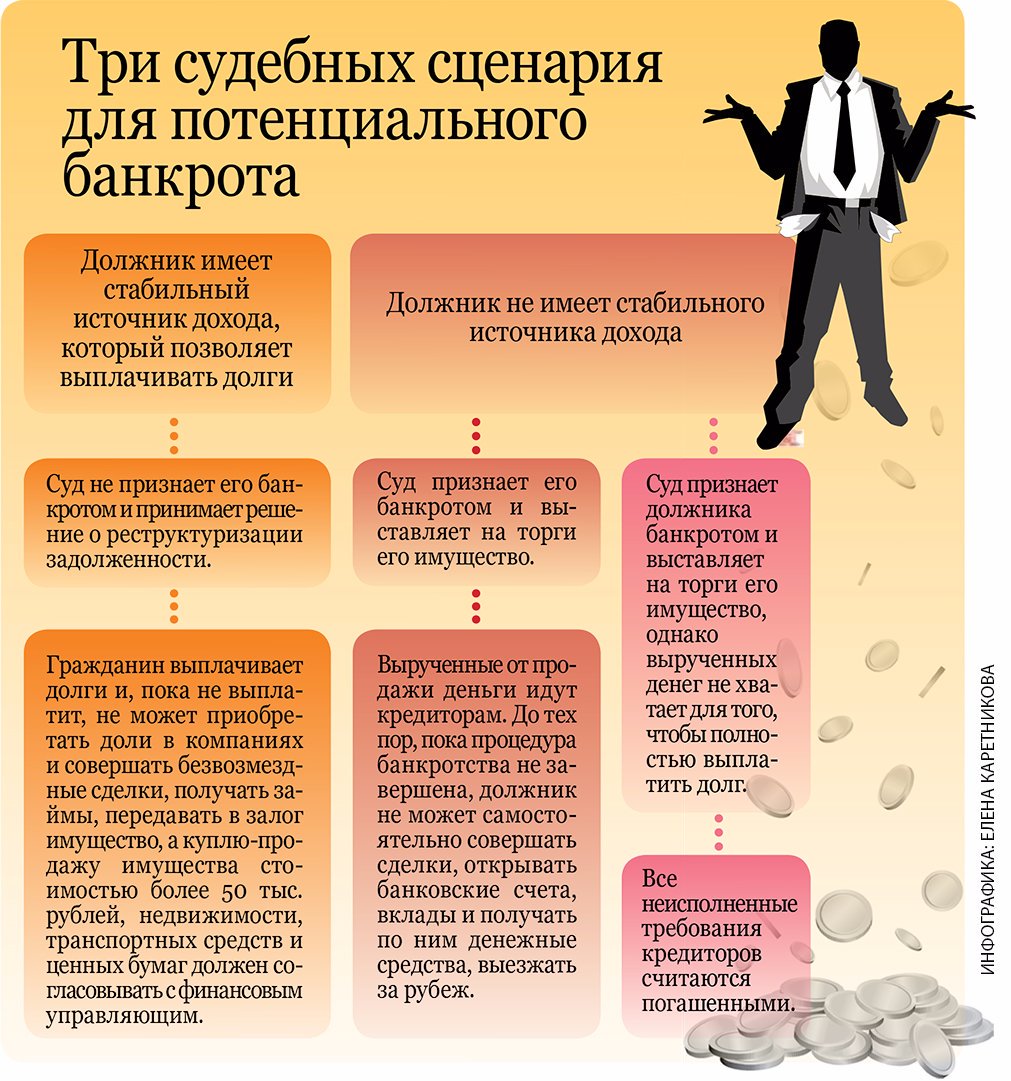

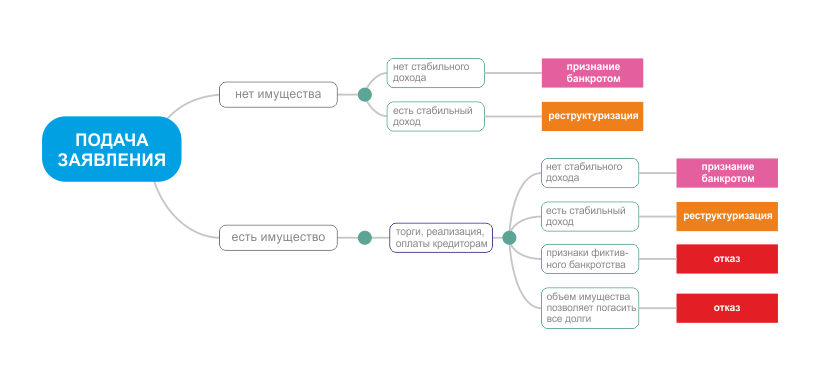

Шаг 4. Принятие решения судом

Суд рассматривает Ваше заявление и выносит решение о признании Вас банкротом и введения либо процедуры реализации имущества, либо реструктуризации долговых обязательств. Если суд не находит оснований для вынесения решения о банкротстве, заявление возвращают.

Процедура реализации имущества подразумевает продажу всего, что принадлежит должнику(кроме одного жилья, личных вещей), погашения этими средствами долгов и списания непокрытых обязательств.

Реструктуризация подразумевает смягчение условий обязательств(скидки, рассрочки и т. п.). При этом должник сохраняет имущество.

Третий вариант – мировое соглашение – возможность не быть объявленным банкротом и смягчить для себя условия платежей.

Если суд не находит оснований для вынесения решения о банкротстве, заявление возвращают.

Процедура реализации имущества подразумевает продажу всего, что принадлежит должнику(кроме одного жилья, личных вещей), погашения этими средствами долгов и списания непокрытых обязательств.

Реструктуризация подразумевает смягчение условий обязательств(скидки, рассрочки и т. п.). При этом должник сохраняет имущество.

Третий вариант – мировое соглашение – возможность не быть объявленным банкротом и смягчить для себя условия платежей.

Шаг 5. Исполнение решения

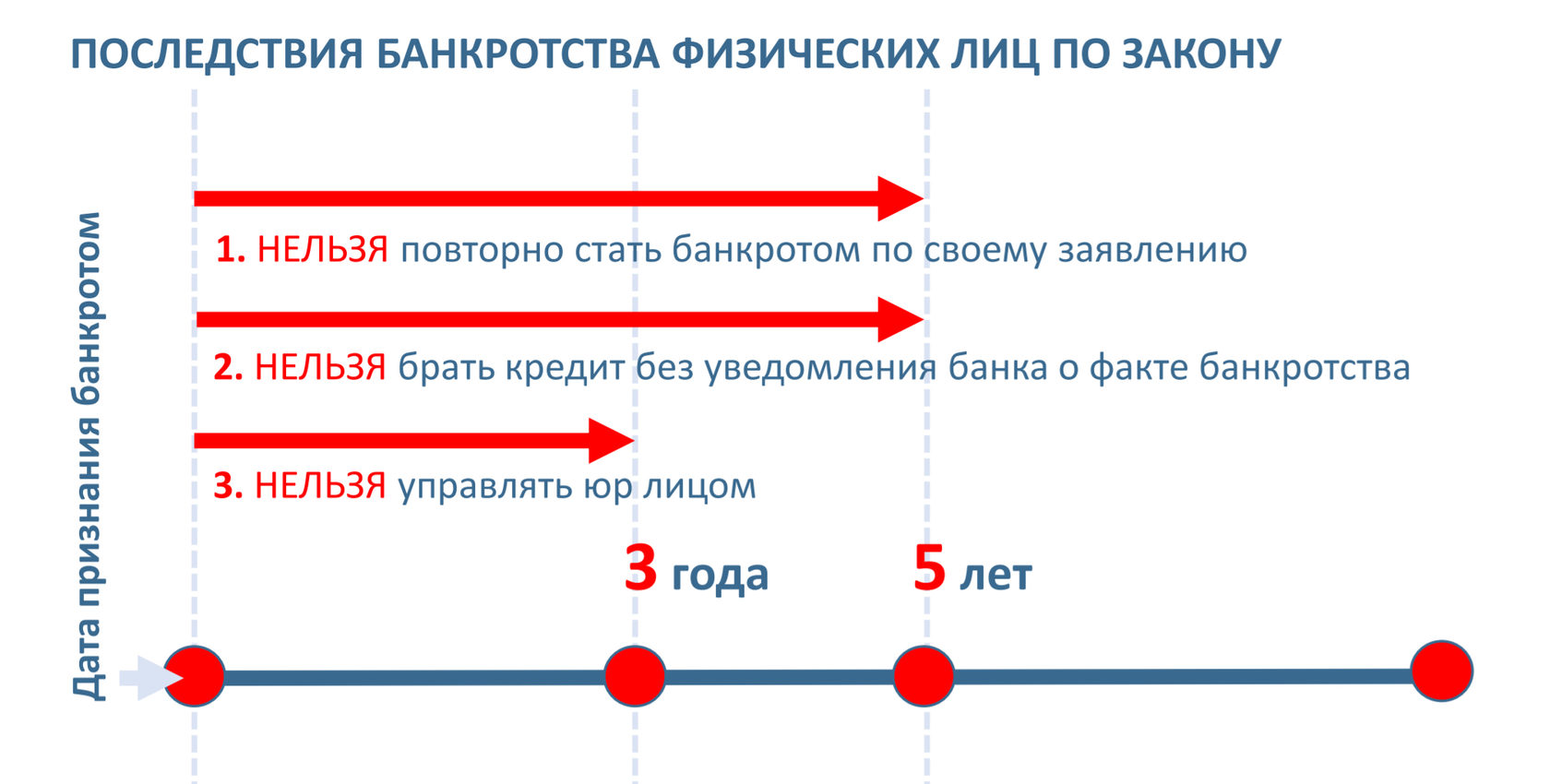

По завершении процедур суд объявляет об окончании процедуры банкротства. На должника — банкрота накладываются все ограничения предусмотренное законом, должник избавляется от неисполненных обязательств.

ЧТО МНЕ ДЕЛАТЬ?

Если Вы твердо решили войти в новую жизнь без долгов – Подберите себе финансового управляющего, который изучит Вашу ситуацию и предложит Вам лучшую цену из возможных. Он сэкономит Ваше время, Вам не придется ходить по судам.

Помните – в процедуре банкротства главное – гарантия добросовестного исполнения своих обязательств участниками. Мы предоставляем Вам гарантию.

Он сэкономит Ваше время, Вам не придется ходить по судам.

Помните – в процедуре банкротства главное – гарантия добросовестного исполнения своих обязательств участниками. Мы предоставляем Вам гарантию.

Как начать процедуру банкротства: документы и действия

Как начать процедуру банкротства: документы и действия

Для того, чтобы процедура банкротства началась и завершилась успешно, необходимо соблюсти законом установленные требования по сбору и оформлению документов, а также совершить юридически значимые для такой процедуры действия. Они отличатся, в зависимости от того, кто планирует признание себя банкротом – физическое лицо или предприятие.

Еще совсем недавно, только юридические лица имели такую возможность. Теперь же, в случае неплатежеспособности гражданина, он имеет право признать в установленном порядке, себя банкротом, после чего его безнадежные долги списываются. Только есть два нюанса: злоупотреблять такой процедурой не рекомендуется, так как за мошенничество предусмотрена уголовная ответственность, и для физического лица банкрота также имеются определенные ограничения, установленные законом. Это и влияние на общую кредитную историю, и возникающие в будущем вопросы по ведению предпринимательской деятельности (данные о банкротстве хранятся в реестре).

Это и влияние на общую кредитную историю, и возникающие в будущем вопросы по ведению предпринимательской деятельности (данные о банкротстве хранятся в реестре).

Как начать процедуру банкротства физическому лицу

Для гражданина первыми и основными действием для запуска процесса банкротства, является составление заявления и сбор необходимых документов – приложений к данному заявлению. Именно от того, правильно ли и грамотно составлено заявление, все ли собраны нужные материалы, действительно ли они подтверждают неплатежеспособность, зависит исход самой процедуры банкротства. В отношении физического лица, суд банкротство открывает после того, как признает поданные документы и основания, изложенные в заявлении достаточными для этого.

Заявление о банкротстве гражданина должно соответствовать общей процессуальной структуре, и содержать такие основные пункты:

- Адрес и наименование суда, уполномоченного рассматривать такое заявление.

- Сведения о должнике: где живет, место работы, учебы, паспортные данные, индивидуальный налоговый номер, сведения о детях, средства связи.

- Сведения о кредиторах (наименование и адрес).

- Основания, на которые опирается заявитель, подтверждающие его несостоятельность.

- Сведения о доходах и размере долгов.

К заявлению следует приложить документальное подтверждение оплаты судебных издержек за рассмотрение дела, а также документы для банкротства, четко прописанные в законе о несостоятельности. К ним относятся:

- Документы, подтверждающие невозможность выплатить свои долги. Например, справка о задолженности, письменная претензия кредитора и т.п. – счет о состоянии непогашенной задолженности.

- Подтверждение существующих обязательств, по которым у гражданина существует долг. Например, договора о займах, кредитах, долговые расписки.

- Выписка по всем существующим или существовавшим счетам за последние 3 года.

- Сведения из ЕГРИП в виде выписки о том, ведет ли заявитель хозяйственную деятельность в качестве индивидуального предпринимателя. Действительна такая выписка только 5 дней.

- Списки, по утвержденной Минэкономразвитием России форме обо всех лицах, кому должен заявитель, и тех, кто должен ему, с подробным описанием суммы долга, номер и дату договора или иного рода сделки.

- По утвержденной Минэкономразвитием России форме, опись всего имущества заявителя, а также предоставить копии документов, подтверждающих право собственности на имущество или корпоративные права.

- Банковская справка за последние 3 года о наличии счетов, депозитов, состоянии счетов, движении средств, наличии электронных денег или переводов за указанный период.

- Копия страхового свидетельства о пенсионном страховании со сведениями о состоянии лицевого счета.

- Процедура банкротства физ лица, который на момент подачи заявления в суд является безработным, включает в себя обязательный запрос справки о присвоении заявителю статуса безработного.

- Копия свидетельства о браке должника, если он состоит в браке на момент подачи документов в суд.

- Справка из налоговой службы, если заявитель состоит там на учете.

- Если брак заявителя был расторгнут не ранее, чем за три года до обращения в суд, то к заявлению следует приложить и копию документа о расторжении брака.

- При наличии брачного контракта, его также необходимо предоставить суду.

- Судебные решения или иные документы о разделе супружеского имущества (если таковое имело место быть) за три предшествующих банкротству года.

- Копии документов о рождении детей.

Указанный перечень документов является обязательным, когда гражданин банкротство инициирует по собственному волеизъявлению, в связи с тяжелым финансовым состоянием. Для него такой исход может быть наиболее полезен, так как не все имущество должника физического лица подлежит изъятию и продаже. Так, например, единственное жилье может быть спасено от посягательств кредиторов. Вместе с квитанциями об оплате госпошлины и внесении денежной суммы на депозит суда для оплаты арбитражного управляющего, заявление с указанными документами должно быть подано в арбитражный суд.

Вместе с квитанциями об оплате госпошлины и внесении денежной суммы на депозит суда для оплаты арбитражного управляющего, заявление с указанными документами должно быть подано в арбитражный суд.

Как инициировать процедуру банкротства юридическому лицу

Для запуска процедуры банкротства юридического лица необходимо также подготовить заявление. Его содержание и документы также должны быть оформлены в соответствии с установленными процессуальными требованиями, и поданы в арбитражный суд. Банкротство ООО может быть инициировано генеральным директором, происходит, путем направления в суд вышеуказанного заявления.

В заявлении юридическое лицо указывает все основания, на которые он ссылается как на доказательство своей несостоятельности. А также сумму задолженности, пропущенные сроки оплаты, наличие задолженности, возникшей следствие причиненного предприятием вреда здоровью или жизни гражданам, сумма невыплаченных пособий и заработных плат, иных обязательных платежей в бюджет и фонды. В самом заявлении должник указывает наименование СРО, из участников которой должен быть назначен временный управляющий.

В самом заявлении должник указывает наименование СРО, из участников которой должен быть назначен временный управляющий.

Этап составления заявления не обойдется без сбора необходимых документов, которые прилагают к заявлению и направляют в суд уполномоченные лица/лицо предприятия.

Пакет документов для начала дела о банкротстве:

- Выписка из реестра юридических лиц.

- Документы фирмы организационно-распорядительного характера (Устав, решения собственников).

- Документ из ФНС о поставлении на учет, а также необходимо приложить и ОГРН.

- Реестр задолженности и требований кредиторов.

- бухгалтерский баланс (такая документация наверняка есть у предприятия, которое собралось закрываться, но обнаружило свою неспособность рассчитаться со всеми своими кредиторами).

- Документ о проведении независимой оценочной экспертизы активов предприятия и их стоимости.

- Все документы, которые подтверждают неспособность погасить задолженность, а также подтверждающие документы о самой задолженности (договора, акты, требования и т.

п.).

п.). - Квитанция об оплате государственной пошлины.

После того как заявление готово, и пакет документов собран, происходит процедура подачи заявления в арбитражный суд. Если предприятие банкротство определяет как окончательную стадию своей жизнедеятельности, необходимо за 15 дней до подачи в суд, опубликовать объявление о своем намерении обратиться с таким заявлением в суд и внести сведения в реестр фактов деятельности юридических лиц.

Судья арбитражного суда, приняв заявление от фирмы, в течение пяти дней выносит определение о принятии заявления. В определении суд установит дату, когда будет рассмотрен вопрос обоснованности заявления предприятия, и существуют ли правовые основания для того, чтобы запустить процедуру банкротства.

Как видно из анализа норм законодательства, банкротство физических лиц, как и юридических, является необходимой мерой в случае финансовой несостоятельности погасить все существующие задолженности. Для того, чтобы процесс банкротства был запущен, необходимо собрать указанные документы и подать их в суд, вместе с заявлением через уполномоченного представителя или лично (если речь идет о гражданине).

Для того, чтобы процесс банкротства был запущен, необходимо собрать указанные документы и подать их в суд, вместе с заявлением через уполномоченного представителя или лично (если речь идет о гражданине).

Новая жизнь для банкротов — Ведомости

Минэкономразвития (МЭР) разработаны поправки к закону о банкротстве, которые призваны реформировать процедуру признания несостоятельными юридических лиц. Ключевое положение реформы – существенное обновление стадий банкротства предприятий. Например, в законопроекте предлагается отменить такую фазу, как наблюдение, необоснованно затягивающую срок процедуры банкротства. А неэффективные стадии финансового оздоровления и внешнего управления должны быть заменены на показавшую свою эффективность в рамках банкротства физических лиц реструктуризацию долгов. Это позволит спасти значительное количество компаний, у которых имеется потенциал для восстановления платежеспособности.

В положительном свете видится и реформа реестра требований кредиторов. В соответствии с новыми положениями в этом реестре будет восемь очередей. Отдельно выделяются требования субординированных кредиторов, требования кредиторов по сделке, признанной недействительной, а также обязательства перед лицами, привлеченными к субсидиарной ответственности. Это позволяет устранить имеющиеся пробелы, выявленные бурно развивающейся судебной практикой по компенсационному финансированию, оспариванию сделок и привлечению к субсидиарной ответственности.

МЭР также предлагает значительное количество нововведений, направленных на усовершенствование процедур реализации имущества в банкротстве. В качестве примера можно привести введение «обнуления», т. е. возможности продать бизнес отдельно от пассивов. Выручка от указанной продажи распределяется между кредиторами. Другой пример – создание специального сайта-маркетплейса для публикации объявлений о продаже имущества банкротов.

Вместо прежней системы торгов вводится новая процедура – по модели англо-голландского аукциона. По этой процедуре в течение одной сессии можно сначала вести торги с повышением цены, а в случае отсутствия предложений перейти к торгам на понижение и снижать цену до тех пор, пока не появится покупатель. Отмена наблюдения в совокупности с введением англо-голландского аукциона, а также ряд иных нововведений позволят уменьшить средний срок рассмотрения дел о банкротстве с 2,5 до 1,5 года. Это значительное снижение, которое поспособствует как разгрузке судебной системы, так и быстрейшему вовлечению в оборот простаивающих и не приносящих никакой пользы экономике активов банкротящихся предприятий.

По этой процедуре в течение одной сессии можно сначала вести торги с повышением цены, а в случае отсутствия предложений перейти к торгам на понижение и снижать цену до тех пор, пока не появится покупатель. Отмена наблюдения в совокупности с введением англо-голландского аукциона, а также ряд иных нововведений позволят уменьшить средний срок рассмотрения дел о банкротстве с 2,5 до 1,5 года. Это значительное снижение, которое поспособствует как разгрузке судебной системы, так и быстрейшему вовлечению в оборот простаивающих и не приносящих никакой пользы экономике активов банкротящихся предприятий.

Положительными представляются изменения и в части регулирования арбитражных управляющих. Например, ориентация на создание множества небольших саморегулируемых организаций (СРО) будет стимулировать конкуренцию между ними, что вынудит арбитражных управляющих работать лучше. Внимания заслуживает введение применительно ко всем заявлениям о банкротстве случайного выбора СРО, из которых будут отбираться арбитражные управляющие, что направлено на решение острой проблемы дружественных должнику банкротств. Но положительный эффект был бы еще большим, если бы случайным образом выбирались не СРО, а собственно арбитражные управляющие. Это позволило бы избежать возникновения их зависимости от руководителей СРО.

Но положительный эффект был бы еще большим, если бы случайным образом выбирались не СРО, а собственно арбитражные управляющие. Это позволило бы избежать возникновения их зависимости от руководителей СРО.

Удачными видятся и многие новеллы, касающиеся определения размера вознаграждения арбитражных управляющих. Например, согласно законопроекту расчет процентов, подлежащих уплате конкурсному управляющему, зависит не от количества удовлетворенных требований кредиторов, на что часто управляющий повлиять не может, а от количества поступившего в конкурсную массу имущества. Это позволит учесть действительный вклад конкурсного управляющего в формирование конкурсной массы, его активность по оспариванию сделок должника и привлечению к субсидиарной ответственности недобросовестных контролирующих лиц.

Вместе с тем законопроект, очевидно, нуждается в доработке. Например, нельзя согласиться с предложением автоматически придавать требованиям налогового органа статус залоговых – подобное нововведение находится в явном противоречии с принципом равенства кредиторов и может стать коррупциогенным фактором. То же самое можно сказать и о новелле, в соответствии с которой государство не может являться аффилированным с должником кредитором, – указанное положение создает необоснованные преимущества для публичных кредиторов перед частными лицами. При этом игнорируется, что в соответствии со ст. 124 Гражданского кодекса в имущественных отношениях (а значит, и в процедуре банкротства тоже) Российская Федерация выступает на равных началах с юридическими лицами. В случае принятия подобных нововведений мы будем ожидать от судов ограничительного толкования соответствующих норм для защиты принципов равенства и справедливости.

То же самое можно сказать и о новелле, в соответствии с которой государство не может являться аффилированным с должником кредитором, – указанное положение создает необоснованные преимущества для публичных кредиторов перед частными лицами. При этом игнорируется, что в соответствии со ст. 124 Гражданского кодекса в имущественных отношениях (а значит, и в процедуре банкротства тоже) Российская Федерация выступает на равных началах с юридическими лицами. В случае принятия подобных нововведений мы будем ожидать от судов ограничительного толкования соответствующих норм для защиты принципов равенства и справедливости.

Учесть все интересы в законодательном процессе невозможно. Например, банки вряд ли будут заинтересованы в реструктуризации долгов. А влиятельным арбитражным управляющим может не понравиться идея случайного выбора в качестве общего правила. Но перед законом и не стоит задача удовлетворять интересы отдельного лица или группы лиц. Он нужен для предложения компромиссных вариантов, основанных на стремлении к достижению баланса интересов.

Банкротство | Wex | Закон США

Обзор

Закон о банкротстве предусматривает сокращение или погашение определенных долгов и может предусматривать сроки погашения не подлежащих погашению долгов с течением времени. Он также позволяет частным лицам и организациям выплачивать обеспеченный долг — как правило, долг недвижимым или личным имуществом, например, автотранспортными средствами, заложенными в качестве залога, — часто на более выгодных для должника условиях.

Федеральный закон о банкротстве содержится в Разделе 11 U.С. Код. Конгресс принял Кодекс о банкротстве в соответствии с его конституционным предоставлением полномочий «устанавливать … единообразные законы о банкротстве на всей территории Соединенных Штатов». См. Конституция США, статья I, раздел 8. Государства не могут регулировать банкротство, но они могут принимать законы, регулирующие другие аспекты отношений между должником и кредитором. Ряд разделов Раздела 11 включает законодательство отдельных государств о должниках и кредиторах.

Процедуры банкротства контролируются и рассматриваются судом по делам о банкротстве, который является частью системы федеральных окружных судов.Конгресс учредил Программу попечителей США для надзора за администрированием процедур банкротства и уполномочил Верховный суд США обнародовать Федеральные правила процедуры банкротства.

Виды банкротства

ГЛАВА 7

Глава 7 предусматривает погашение необеспеченной задолженности, такой как задолженность по кредитным картам и личным займам. Обеспеченный долг обычно не изменяется, что означает, что залог, обеспечивающий долг, остается в распоряжении должника до тех пор, пока производятся своевременные платежи.Глава 7 всегда доступна для юридических и физических лиц, имеющих в основном корпоративный долг. В противном случае люди не могут подавать петицию по главе 7, если они не соответствуют определенным требованиям к доходу.

ГЛАВА 9

Глава 9 регулирует реорганизацию муниципалитетов и связанных с ними местных образований, таких как окружные больницы и школьные округа. Физические лица и корпорации не могут подать заявление о банкротстве в соответствии с главой 9.

Физические лица и корпорации не могут подать заявление о банкротстве в соответствии с главой 9.

ГЛАВА 11

Глава 11 является наиболее полной главой Кодекса о банкротстве; он предоставляет множество вариантов реорганизации долга, например.г. погашая одни долги, выплачивая другие и реструктурируя оставшуюся часть. Хотя физические лица могут подавать заявление о судебной защите по главе 11, относительно высокие сборы за подачу документов и административные расходы побуждают большинство людей отдавать предпочтение процедурам банкротства по главам 7 или 13.

ГЛАВА 12

Глава 12 предусматривает реструктуризацию долга семейных фермерских хозяйств. Только семейные фермеры (как определено в Разделе 101 Раздела 11) имеют право на участие, и, хотя это не является аналогом, он имеет много общих характеристик с разбирательством в Разделе 13.

ГЛАВА 13

Глава 13 разрешает погашение одного долга, а также выплату другого долга в течение периода от трех до пяти лет. Это также может позволить уменьшить основную сумму долга по обеспеченному долгу или полностью погасить эти долги. Его также можно использовать для построения плана погашения долга, который не может быть погашен в случае банкротства. Только физические лица могут подавать в соответствии с этой главой, и есть некоторые ограничения по доходу и долгу.

Это также может позволить уменьшить основную сумму долга по обеспеченному долгу или полностью погасить эти долги. Его также можно использовать для построения плана погашения долга, который не может быть погашен в случае банкротства. Только физические лица могут подавать в соответствии с этой главой, и есть некоторые ограничения по доходу и долгу.

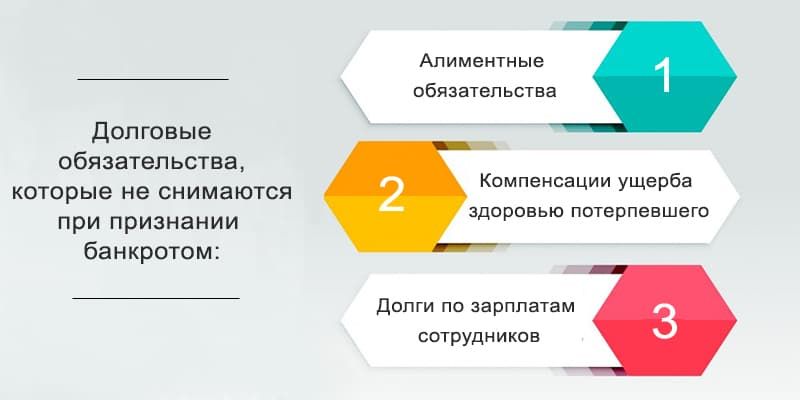

Как правило, недавняя налоговая задолженность, а также алименты, реституция по уголовным делам и студенческие ссуды не будут погашены при банкротстве, если они не будут полностью погашены должником в ходе судебного разбирательства.

Физическим лицам разрешается хранить определенные активы вне зависимости от вида заявленного банкротства. Например, индивидуальные пенсионные счета (ИРА) защищены в соответствии с § 522 (d) раздела 11 и, таким образом, не могут быть принудительно использованы для погашения кредитов кредиторам в случае банкротства. Различные уровни собственного капитала также часто защищены, как и личные автомобили в различных количествах.

Недавние дела

В деле Czyzewski v. Jevic Holding Corp. Верховный суд США постановил, что «когда суд по делам о банкротстве приказывает закрыть дело по главе 11, он также не может распорядиться о распределении активов должника таким образом, чтобы это противоречило порядку платежа. ликвидация банкротства.»1 Это подтверждение правила абсолютного приоритета главы 11, которое определяет порядок выплат при ликвидации. Сравните с заявлением о банкротстве General Motors в 2009 году, в котором правило абсолютного приоритета не соблюдалось.2

В деле Midland Funding, LLC против Джонсона суд постановил, «что сборщики долгов могут использовать процедуры банкротства, чтобы попытаться взыскать обязательства, которые настолько стары, что истек срок давности» 3. Однако этот результат зависит от законодательства штата.В этом случае соответствующий закон штата предусматривает, что кредитор имеет право на выплату долга даже после истечения срока давности, согласно заключению Суда.

«Стерн против Маршалла» было сложным и громким делом, касающимся имущества покойного мужа ответчика и, в конечном итоге, ее собственного банкротства. Анна Николь Смит, также известная как Викки Маршалл, подала заявление о банкротстве в Калифорнии, в то время как дело о наследстве было открыто в суде по наследственным делам Техаса. Решение суда о банкротстве включало решение по встречным искам, которые Маршалл предъявил истцу, которые в остальном не имели отношения к банкротству.Хотя закон штата допускает юрисдикцию суда по делам о банкротстве в этой ситуации, Верховный суд США постановил, что это неконституционное осуществление юрисдикции. То есть суды по делам о банкротстве имеют очень ограниченную юрисдикцию.

Прецедент Stern имел значение несколько лет спустя в деле Executive Benefits Insurance Agency v. Arkison, в котором суд постановил, что, согласно аргументации Stern , вынесение окончательного решения по делу о банкротстве неконституционным. связанная претензия.Однако он может опубликовать предлагаемые факты и выводы закона, которые должны быть пересмотрены de novo районным судом.

связанная претензия.Однако он может опубликовать предлагаемые факты и выводы закона, которые должны быть пересмотрены de novo районным судом.

Последнее обновление: Стефани Юрковски, июнь 2017 г.

Глава 7 Банкротство | Wex | Закон США

Когда должник становится неплатежеспособным и начинается процедура банкротства, должник либо ликвидирует свои активы, либо реорганизует свои долги. Порядок ликвидации регулируется главой 7 Кодекса о банкротстве.

При ликвидации активы должника, обычно корпорации, продаются по частям или в качестве непрерывно действующего предприятия «для удовлетворения требований кредиторов [кредитора].Согласно Кодексу, доверительный управляющий управляет ликвидацией путем «упорядочивания всего имеющегося имущества, превращения его в деньги, распределения его среди кредиторов и закрытия имущества». Продажа активов должника создает поступления, которые распределяются между держателями долей в должнике. Разделение выручки производится в соответствии с иерархией прав истцов.

Напротив, когда несостоятельный должник реорганизуется в соответствии с главой 11, активы должника фактически не продаются. Вместо этого компания фиктивно «продается» существующим кредиторам, которые платят за компанию со своими существующими требованиями и интересами.Эта сделка аннулирует требования и интересы кредиторов, получая взамен требования или интересы в новой реорганизованной организации.

Ликвидация по главе 7 является наиболее распространенной формой банкротства в США. Кодекс рассматривает индивидуальных должников иначе, чем не физических лиц, таких как корпорации, компании с ограниченной ответственностью и деловые партнерства. Законодательные различия объясняются ниже.

Физические лица (юридические лица)

Субъекты хозяйствования имеют право на банкротство по главе 7.Компании обычно подают заявку на ликвидацию согласно главе 7, когда нет возможности достичь прибыльности в рамках реорганизации согласно главе 11. Банкротство по главе 7 прекращает деятельность компании и полностью выводит ее из бизнеса. Доверительный управляющий принимает на себя контроль над предприятием, чтобы кредиторы получали выгоду от максимальной стоимости активов должника.

Доверительный управляющий принимает на себя контроль над предприятием, чтобы кредиторы получали выгоду от максимальной стоимости активов должника.

Порядок выплат кредиторам зависит от их статуса кредиторов должника. Действительно, Верховный суд Соединенных Штатов недавно отметил, что «кредиторы с более высокой приоритетностью не могут получить ничего, пока кредиторам с более высокой приоритетностью не будут выплачены выплаты в полном объеме.«Естественно, кредитор / инвестор, принявший на себя наименьший риск, обычно это обеспеченный кредитор, получает деньги первым. Обеспеченная ссуда — это ссуда, обеспеченная залогом, а это означает, что, если должник не может выплатить ссуду, кредитор имеет право взыскать залог или его денежную стоимость вместо погашения ссуды. Поскольку обеспеченные кредиторы знают, что они получат некоторую сумму платежа, если должник объявит о банкротстве, они берут на себя наименьший риск.

Необеспеченные кредиторы имеют вторую претензию на активы должника, потому что они несут больший риск, чем обеспеченные кредиторы. Необеспеченный кредитор — это кредитор, который не принимает никаких обеспечительных интересов в активах должника, например, через обеспечение. Следовательно, когда должник становится банкротом, необеспеченные кредиторы могут получить только пропорциональное распределение активов должника и сумму, пропорциональную размеру их долга. И любое восстановление наступит только после того, как обеспеченные кредиторы вернут свои интересы.

Необеспеченный кредитор — это кредитор, который не принимает никаких обеспечительных интересов в активах должника, например, через обеспечение. Следовательно, когда должник становится банкротом, необеспеченные кредиторы могут получить только пропорциональное распределение активов должника и сумму, пропорциональную размеру их долга. И любое восстановление наступит только после того, как обеспеченные кредиторы вернут свои интересы.

Последними идут акционеры компании. Они берут на себя наибольший риск успеха или неудачи компании.Таким образом, их возмещение ограничивается преимущественными требованиями обеспеченных и необеспеченных кредиторов. Акционеры не могут вернуть какие-либо активы, если требования обеспеченных и необеспеченных кредиторов не погашены полностью.

В отличие от должника — физического лица, должник — не физическое лицо не достигает погашения своих долгов после ликвидации; освобождение от ответственности доступно только для индивидуальных должников. Это законодательное положение отражает цель Конгресса «предотвратить уклонение предприятий от ответственности путем ликвидации корпораций-должников и возобновления бизнеса без долгов. Другими словами, корпоративный долг, в отличие от индивидуального долга, «переживает» ликвидационные процедуры и «взимается с корпорации, когда она возобновляет свою деятельность».

Другими словами, корпоративный долг, в отличие от индивидуального долга, «переживает» ликвидационные процедуры и «взимается с корпорации, когда она возобновляет свою деятельность».

Физические лица

Как указывалось в деле Williams против US Fidelity G. Co. , Верховного суда США в 1915 году, основная цель закона о банкротстве состоит в том, чтобы «освободить честного должника от бремени тяжелой задолженности и позволить ему начать все заново, избавившись от «прежнего» несчастья.Соответственно, глава 7 «позволяет физическому лицу, погрязшему в долгах, получить« новый старт »путем погашения своего долга путем передачи для распределения неиспользованного имущества должника. Освобождение от ответственности освобождает отдельного должника от личной ответственности по большинству долгов, не позволяя кредиторам принимать меры по взысканию с должника.

Однако не все лица могут претендовать на ликвидацию. Чтобы получить право, человек должен пройти «тест на нуждаемость», установленный в § 707 (b). Проверка нуждаемости перенесет потребительских должников в раздел о банкротстве по главе 13, если они смогут «выплатить часть или все свои долги в соответствии с планом по главе 13» за счет своего предполагаемого дохода. Другими словами, Кодекс отдает предпочтение плану погашения, основанному на доходе (как это предусмотрено в главе 13), когда должник может выплатить своим кредиторам будущий доход. Проверка нуждаемости — это, по сути, механизм проверки, разработанный «для того, чтобы отсеять должников по главе 7, которые способны профинансировать дело по главе 13».

Проверка нуждаемости перенесет потребительских должников в раздел о банкротстве по главе 13, если они смогут «выплатить часть или все свои долги в соответствии с планом по главе 13» за счет своего предполагаемого дохода. Другими словами, Кодекс отдает предпочтение плану погашения, основанному на доходе (как это предусмотрено в главе 13), когда должник может выплатить своим кредиторам будущий доход. Проверка нуждаемости — это, по сути, механизм проверки, разработанный «для того, чтобы отсеять должников по главе 7, которые способны профинансировать дело по главе 13».

Кроме того, суд по делам о банкротстве может отклонить дело по главе 7, если долги отдельного должника являются в первую очередь потребительскими, а не коммерческими долгами.Это увольнение носит дискреционный характер и основывается на том, считает ли суд, что предоставление судебной защиты является нарушением главы 7.

[Последнее обновление в мае 2020 года командой Wex Definitions]

Банкротство: как это работает, виды и последствия

Банкротство — это юридический процесс, находящийся под контролем федеральных судов по делам о банкротстве. Он разработан, чтобы помочь частным лицам и компаниям полностью или частично погасить свои долги или помочь им погасить часть своей задолженности.

Он разработан, чтобы помочь частным лицам и компаниям полностью или частично погасить свои долги или помочь им погасить часть своей задолженности.

Банкротство может помочь вам избавиться от долга, но важно понимать, что объявление о банкротстве оказывает серьезное и долгосрочное влияние на ваш кредит.Банкротство останется в вашем кредитном отчете в течение 7-10 лет, что повлияет на вашу способность открывать счета по кредитным картам и получать одобрение на получение ссуд с выгодными ставками.

Основы банкротства

Банкротство может быть сложным процессом, и средний человек, вероятно, не способен пройти через него в одиночку. Работа с адвокатом по банкротству может помочь гарантировать, что ваше банкротство пройдет максимально гладко и с соблюдением всех применимых правил и положений, регулирующих процедуры банкротства.

Вам также необходимо выполнить некоторые требования, прежде чем вы сможете подать заявление о банкротстве. Вам нужно будет продемонстрировать, что вы не можете погасить свои долги, а также пройти кредитную консультацию у утвержденного правительством кредитного консультанта. Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Консультант поможет вам оценить ваши финансы, обсудит возможные альтернативы банкротству и поможет вам составить личный бюджетный план.

Если вы решите продолжить процедуру банкротства, вам нужно будет решить, какой тип вы подаете: главу 7 или главу 13.Оба типа банкротства могут помочь вам ликвидировать необеспеченный долг (например, кредитные карты), остановить обращение взыскания или повторное вступление во владение, а также прекратить удержание заработной платы, отключение коммунальных услуг и действия по взысканию долга. Ожидается, что в обоих случаях вы сами оплатите судебные издержки и гонорары адвокатам. Однако два типа банкротства списывают долг по-разному.

Банкротство по главе 7

Банкротство по главе 7, также известное как «прямое банкротство», — это то, о чем, вероятно, думает большинство людей, когда они рассматривают возможность подачи заявления о банкротстве.

В соответствии с этим типом банкротства вы должны будете разрешить опекуну федерального суда осуществлять надзор за продажей любых активов, которые не подлежат освобождению (автомобили, рабочие инструменты и основные предметы домашнего обихода могут быть освобождены от налога). Деньги от продажи идут на выплаты вашим кредиторам. Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам все равно придется платить алименты и алименты, налоги и студенческие ссуды, предписанные судом.

Деньги от продажи идут на выплаты вашим кредиторам. Остаток вашей задолженности погашается после прекращения дела о банкротстве. Банкротство главы 7 не может избавить вас от некоторых видов долгов. Вам все равно придется платить алименты и алименты, налоги и студенческие ссуды, предписанные судом.

Последствия банкротства по главе 7 значительны: вы, вероятно, потеряете собственность, а отрицательная информация о банкротстве останется в вашем кредитном отчете в течение десяти лет после даты подачи заявки. Если вы снова влезете в долги, вы не сможете снова подать заявление о банкротстве в соответствии с этой главой в течение восьми лет.

Глава 13 Банкротство

Глава 13 Банкротство работает несколько иначе, позволяя вам сохранить свою собственность в обмен на частичное или полное погашение долга.Суд по делам о банкротстве и ваш адвокат обсудят план погашения от трех до пяти лет. В зависимости от условий переговоров вы можете согласиться полностью или частично выплатить свой долг в течение этого периода времени. Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Когда вы выполнили согласованный план погашения, ваш долг погашается, даже если вы вернули только часть суммы, которую вы изначально задолжали.

Хотя любой тип банкротства отрицательно сказывается на вашей кредитной истории, глава 13 может быть более благоприятным вариантом. Поскольку вы погашаете часть (или всю) свою задолженность, вы можете сохранить некоторые активы.Более того, банкротство в соответствии с главой 13 приведет к прекращению вашего кредитного отчета через семь лет, и вы можете снова подать в соответствии с этой главой всего через два года.

Условия банкротства, которые необходимо знать

Во время процедуры банкротства вы, вероятно, встретите некоторые юридические термины, относящиеся к процедурам банкротства, которые вам необходимо знать. Вот некоторые из наиболее распространенных и важных:

- Банкротный управляющий : это лицо или корпорация, назначенные судом по делам о банкротстве, чтобы действовать от имени кредиторов.

Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и выплачивает деньги кредиторам.

Он или она рассматривает ходатайство должника, ликвидирует имущество в соответствии с документами Главы 7 и распределяет выручку между кредиторами. В документации по главе 13 доверительный управляющий также наблюдает за планом погашения должника, получает платежи от должника и выплачивает деньги кредиторам. - Кредитная консультация: Прежде чем вам будет разрешено подать заявление о банкротстве, вам нужно будет встретиться индивидуально или в группе с некоммерческим бюджетным и кредитным консультационным агентством. После того, как вы подадите заявку, вам также необходимо будет пройти курс по управлению личными финансами, прежде чем дело о банкротстве будет прекращено.При определенных обстоятельствах от обоих требований можно было отказаться.

- Банкротство прекращено : Когда процедура банкротства завершена, банкротство считается «прекращенным». В соответствии с главой 7 это происходит после того, как ваши активы были проданы и кредиторы заплатили.

Согласно главе 13, это происходит, когда вы выполнили свой план погашения.

Согласно главе 13, это происходит, когда вы выполнили свой план погашения. - Не облагаемое налогом имущество: Хотя оба типа банкротства могут потребовать от вас продажи активов, чтобы помочь выплатить долг кредиторам, некоторые виды имущества могут быть освобождены от продажи.Закон штата определяет, что должнику может быть разрешено оставить себе, но, как правило, такие предметы, как рабочие инструменты, личный автомобиль или капитал в основном месте проживания, могут быть освобождены.

- Залог: Юридический иск, который позволяет кредитору приобретать, удерживать и продавать недвижимость должника для обеспечения или погашения долга.

- Ликвидация: Продажа не освобожденного от налога имущества должника. Продажа превращает активы в «ликвидную» форму — наличные деньги, которые затем выплачиваются кредиторам.

- Проверка средств: Кодекс о банкротстве требует, чтобы люди, которые хотят подать заявление о банкротстве в соответствии с Главой 7, продемонстрировали, что у них нет средств для погашения своих долгов.Требование направлено на пресечение злоупотреблений кодексом банкротства. Тест учитывает такую информацию, как доход, активы, расходы и необеспеченный долг. Если должник не проходит проверку на наличие средств, его банкротство по главе 7 может быть отклонено или преобразовано в разбирательство по главе 13.

- Подтвержденный счет: В соответствии с главой 7 «Банкротство» вы можете согласиться продолжить выплату долга, который может быть погашен в ходе судебного разбирательства. Подтверждение счета — и вашего обязательства по выплате долга — обычно делается для того, чтобы позволить должнику сохранить часть залога, такую как автомобиль, которая в противном случае была бы арестована в рамках процедуры банкротства.

- Обеспеченный долг: Долг, обеспеченный взыскиваемым имуществом. Например, ваша ипотека обеспечена вашим домом, а для автокредитования залогом является само транспортное средство. Кредиторы обеспеченного долга имеют право наложить арест на залог в случае невыполнения обязательств по ссуде.

- Необеспеченный долг : Долг, по которому кредитор не имеет материального обеспечения, такого как кредитные карты.

Долг, который нельзя простить

Несмотря на то, что банкротство может устранить большую часть долгов, оно не может полностью стереть счётчик, если у вас есть определенные виды непростительных долгов.Типы долгов, которые банкротство не может устранить, включают:

- Большая часть задолженности по студенческим займам (хотя некоторые члены Конгресса работают над тем, чтобы это изменить).

- Взыскание алиментов.

- Алименты по решению суда.

- Задолженность подтверждена.

- Федеральный налоговый залог по налогам, причитающимся правительству США.

- Государственные штрафы или пени.

- Судебные штрафы и пени.

Последствия банкротства

Пожалуй, самым известным последствием банкротства является потеря имущества.Как отмечалось ранее, оба типа процедур банкротства могут потребовать от вас отказаться от собственности для продажи, чтобы вернуть долг кредиторам. При определенных обстоятельствах банкротство может означать потерю недвижимости, транспортных средств, ювелирных изделий, антикварной мебели и других видов собственности.

Ваше банкротство также может повлиять на других в финансовом отношении. Например, если ваши родители совместно подписали для вас автокредит, они все равно могут нести ответственность хотя бы по части этого долга, если вы подадите заявление о банкротстве.

Наконец, банкротство вредит вашей кредитной истории.Банкротства считаются негативной информацией в вашем кредитном отчете и могут повлиять на то, как будущие кредиторы будут рассматривать вас. Увидев банкротство в вашей кредитной истории, кредиторы могут отказаться от предоставления вам кредита или предложить вам более высокие процентные ставки и менее выгодные условия, если они все же решат предоставить вам кредит.

В зависимости от типа банкротства, которое вы подаете, отрицательная информация может отображаться в вашем кредитном отчете на срок до десяти лет. Статус списанных счетов будет обновлен, чтобы отразить, что они были списаны, и эта информация также появится в вашем кредитном отчете.Отрицательная информация в кредитном отчете — фактор, который может навредить вашему кредитному рейтингу.

Получение кредитной карты или ссуды после банкротства

Информация о банкротстве в вашем кредитном отчете может затруднить получение дополнительного кредита после прекращения дела о банкротстве — по крайней мере, до тех пор, пока информация не исчезнет из вашего кредитного отчета. Кредиторы будут осторожно предоставлять вам дополнительный кредит и могут попросить вас принять более высокую процентную ставку или менее выгодные условия, чтобы предоставить вам кредит.

Важно сразу же начать восстанавливать свой кредит, убедившись, что вы вовремя оплачиваете все свои счета. Вы также должны быть осторожны, чтобы не вернуться к каким-либо негативным привычкам, которые в первую очередь способствовали возникновению ваших долговых проблем.

Получение ипотеки после банкротства

Подобно тому, как банкротство может помешать вам получить необеспеченный кредит, оно также может затруднить получение ипотеки. Вы можете обнаружить, что кредиторы отклоняют вашу заявку на ипотеку, а те, кто ее принимает, могут предложить вам гораздо более высокую процентную ставку и комиссию.Вас могут попросить внести гораздо более высокий первоначальный взнос или взять на себя более высокие затраты на закрытие сделки.

Вместо того, чтобы отказываться от дома и пытаться получить новую ипотеку после банкротства, может быть лучше повторно подтвердить вашу текущую ипотеку во время процедуры банкротства. Вы сможете сохранить свой дом, продолжать платить по текущей ипотеке — без других долгов — и остаться в своем нынешнем доме.

Альтернативы банкротства

Когда вы боретесь с неуправляемой задолженностью, банкротство — лишь одно из решений; есть и другие, которые следует учитывать.Большинство из них также повлияет на ваш кредит, но, вероятно, не так сильно, как банкротство — плюс, эти альтернативы могут позволить вам сохранить свою собственность, вместо того, чтобы ликвидировать ее в ходе процедуры банкротства.

Вот некоторые альтернативы банкротства, которые вы можете рассмотреть:

- Обратитесь за помощью к утвержденному правительством кредитному консультанту или к плану управления долгом . Консультант может работать с вашими кредиторами, чтобы помочь составить работоспособный план выплаты вашей задолженности.

- Получите ссуду на консолидацию долга. Эти типы ссуд могут объединять несколько более дорогостоящих долгов с высокими процентами в одну ссуду с более низкой процентной ставкой. Изучите ссуды на консолидацию долга, чтобы увидеть, может ли консолидация снизить общую сумму, которую вы платите, и сделать ваш долг более управляемым.

- Обратитесь к своим кредиторам и узнайте, готовы ли они согласиться на более управляемый план погашения. Невыполнение обязательств по вашему долгу — это не то, чего ваши кредиторы хотят, чтобы с вами случилось, поэтому они могут быть готовы работать с вами, чтобы разработать более достижимый план погашения.Погашение долга отрицательно скажется на ваших кредитных рейтингах.

Имейте в виду, что всякий раз, когда вы не выполняете первоначально оговоренные вами условия выплаты долга, это может повлиять на ваш кредит. Тем не менее, банкротство по-прежнему будет иметь более значительное негативное влияние на ваш кредит, чем переговоры по кредитам, консультации по кредитам и консолидация долга.

Последнее слово о списании долгов

Всякий раз, когда вы не можете выплатить долг в соответствии с первоначальным соглашением, это может отрицательно сказаться на вашей кредитной истории.Некоторые виды облегчения долгового бремени имеют более разрушительные и долгосрочные последствия, чем другие. Прежде чем принимать какое-либо решение о списании долгов, например о банкротстве, важно изучить возможные варианты, получить надежный совет квалифицированного кредитного консультанта и понять, какое влияние ваш выбор может оказать на ваше общее финансовое благополучие.

Независимо от того, какой тип облегчения долгового бремени вы выберете, вы можете начать лучше заботиться о своем кредите немедленно, применив на практике простые, ответственные и положительные меры, такие как:

- Своевременная оплата всех ваших счетов.

- Как избежать дополнительных долгов.

- Мониторинг вашего кредитного отчета.

- Создание и соблюдение личного бюджета.

- Небольшое использование кредита (например, обеспеченная кредитная карта) и немедленная оплата остатка в полном объеме.

Основы банкротства — ILAS

Задумывались ли вы когда-нибудь о том, может ли банкротство стать для вас хорошим вариантом, чтобы восстановить свое финансовое положение? У вас есть вопросы о банкротстве в Айдахо? Это видео проведет вас через некоторую информацию, которую вам необходимо знать, чтобы принять обоснованное решение о том, подходит ли вам банкротство.Это видео носит исключительно информационный характер и не должно рассматриваться как юридическая консультация и не создает отношений между адвокатом и клиентом. Если у вас низкий доход и вы хотите получить дополнительную информацию о банкротстве, обратитесь в местный офис юридической помощи Айдахо.

Если вам необходимо подать заявление о банкротстве в соответствии с Главой 7, вы можете подать заявление о банкротстве через Upsolve. Upsolve — это национальная некоммерческая организация, которая бесплатно помогает людям подать заявление о банкротстве в соответствии с главой 7. Прочтите, подходит ли вам глава 7 о банкротстве, и посетите веб-сайт Upsolve.org, чтобы узнать, соответствуете ли вы требованиям.

Информация, содержащаяся в этом разделе, предназначена для информационных целей и не заменяет юридическую консультацию. Законы и судебные постановления, касающиеся процедуры банкротства, очень сложны и сложны. Следование инструкциям и использование предоставленных вам форм не гарантирует благоприятного результата. Настоятельно рекомендуется поговорить с юристом о своем банкротстве, прежде чем действовать самостоятельно.

Обратитесь в справочную службу адвокатов штата Айдахо (208-334-4500, http://isb.idaho.gov), чтобы узнать имя адвоката в вашем районе, который предоставит первую получасовую консультацию не более чем за 35 долларов.

Основы банкротства (PDF)

Содержание1. Обзор банкротства

2. Глава 7 Банкротство

- Освобожденное имущество

- Усадьба

- Страхование

- Пенсии

- Личное имущество

- Государственные пособия

- Торговые инструменты

- Заработная плата

- Разное

- Процесс увольнения в главе 7 Банкротство

- Что такое освобождение от банкротства?

- Когда я могу погасить свои долги?

- Могу ли я автоматически погасить мои долги?

- Как мне погасить мои долги?

- Все мои долги погашены?

- Выплачиваются ли долги моего супруга, когда я подаю заявление о банкротстве?

3.Глава 13 Банкротство

- Процесс увольнения в Главе 13 Банкротство

- Что такое объявление о банкротстве?

- Когда я могу погасить свои долги?

- Могу ли я автоматически погасить мои долги?

- Как мне погасить мои долги?

- Все мои долги погашены?

- Выплачиваются ли долги моего супруга, когда я подаю заявление о банкротстве?

4. Часто задаваемые вопросы

Обзор банкротстваБанкротство — это юридическая процедура решения долговых проблем физических и юридических лиц.Основными целями банкротства являются:

- ,

- , чтобы дать лицу, подающему заявление о банкротстве, «новый старт», освободив должника от большинства долгов, предоставив ему или ей «освобождение от ответственности», и

- для уплаты кредитов кредиторам (лицам, которым должник должен деньги) упорядоченным образом в той мере, в какой у должника есть имущество, доступное для оплаты.

[TOP]

Виды банкротства физических лиц

Кодекс о банкротстве предусматривает пять основных типов дел о банкротстве, но только два из них относятся к обычным физическим лицам.В соответствии с главой 7 банкротство требует продажи собственности лица за выручку, которая будет использована для оплаты долгов этого лица. Это называется «ликвидация». Глава 13 банкротства предусматривает урегулирование долгов. При этом типе банкротства должнику разрешается сохранить имущество и выплатить долги в течение определенного периода времени, обычно от трех до пяти лет.

Информация на этом сайте ограничена только индивидуальным банкротством. Если вы ищете информацию о банкротстве бизнеса, вы ДОЛЖНЫ связаться с адвокатом.

[TOP]

Кредитное консультирование

Банкротство начинается с подачи должником заявления в суд по делам о банкротстве. Однако перед подачей этого ходатайства должник должен получить кредитную консультацию от утвержденного поставщика. Кредитная консультация должна быть проведена в течение 180 дней до подачи ходатайства. После получения кредитной консультации должник должен подать заявление о соответствии и сертификат кредитной консультации, предоставленные поставщиком.Отказ получить кредитную консультацию может привести к прекращению дела. Чтобы помочь заявителям о банкротстве, Программа доверенных лиц США создала список утвержденных поставщиков услуг кредитного консультирования, расположенный по адресу http://www.justice.gov/ust/eo/bapcpa/ccde/cc_approved.htm.

[TOP]

Соберите свою финансовую информацию

Первым шагом должника является сбор его или ее финансовой информации, включая банковские выписки, налоговые декларации, платежные квитанции, отчеты кредиторов и список активов должника (недвижимость, инвестиции, личное имущество и т. Д.)).

[TOP]

Решите, какой вид банкротства вы подадите

После сбора информации должник должен решить, какой тип банкротства подавать. Физические лица обычно подают заявление о банкротстве либо по главе 7, либо по главе 13. Подробнее об этих типах банкротств мы поговорим позже. Чтобы определить, подавать ли заявление о банкротстве в соответствии с Главой 7 или Главой 13, должник должен пройти «проверку средств». При проверке нуждаемости рассматриваются доходы и расходы должника, чтобы определить, достаточно ли низкий доход человека для подачи заявления о банкротстве в соответствии с главой 7.Если доход должника ниже определенного порога, должник имеет право подать заявление о банкротстве в соответствии с главой 7. Если доход должника превышает определенный порог, должник не может подать заявление в соответствии с главой 7, но все же может подать заявление о банкротстве согласно главе 13. Более подробно «проверка нуждаемости» обсуждается в разделе «Глава 7 Банкротство».

[TOP]

Подготовка петиции

После того, как должник решит, какой вид банкротства подать, он может приступить к заполнению заявления.Для подготовки заявления о банкротстве должник должен располагать точной и актуальной информацией о финансах. Суд по делам о банкротстве захочет ознакомиться с информацией о доходах, долгах и активах человека. В дополнение к петиции должник также должен будет заполнить формы, известные как «таблицы», в которых более подробно рассматриваются активы, обязательства и кредиторы должника. Петицию, расписания и другие формы можно найти по адресу http://www.uscourts.gov/FormsAndFees/Forms/BankruptcyForms.aspx.

[TOP]

Остановка банкротства

После подачи ходатайства немедленно вступает в силу судебный запрет, называемый «приостановлением», который не позволяет кредиторам должника предпринимать какие-либо дальнейшие действия, связанные с взысканием долгов.Это означает, что кредитор не сможет требовать выплаты заработной платы, предъявить иск или позвонить по телефону с требованием выплаты без предварительного одобрения суда по делам о банкротстве.

[TOP]

Заседание секции 341

После подачи ходатайства должник должен присутствовать на встрече с назначенным судом доверенным лицом. Целью этой встречи, 341 встречи, является обеспечение того, чтобы должник точно представил активы и обязательства в петиции.Доверительный управляющий приведет должника к присяге и задаст вопросы о доходах и имуществе должника. Кредиторы также имеют право присутствовать и могут задавать вопросы должнику.

[TOP]

Курс финансового менеджмента

После 341 встречи должник должен пройти утвержденный судом курс финансового управления. Суд может отказать в погашении долгов, если должник не завершит этот курс. Это требование содержится в Кодексе США о банкротстве по адресу 11 U.S.C. § 727 для глав 7 и 11 U.S.C. § 1328 для главы 13. Список одобренных курсов по управлению финансами можно найти по адресу http://www.justice.gov/ust/eo/bapcpa/ccde/de_approved.htm. Если суд установит, что рядом с должником отсутствует финансовое положение, суд может отменить это требование. Однако, если суд не откажется от этого требования и должник не завершит процедуру, суд может отказать должнику в погашении долга.

[TOP]

Следующий шаг — Глава 7

Следующий шаг в процессе банкротства часто зависит от типа банкротства, поданного должником.В процедуре банкротства по главе 7 должник должен передать все не освобожденные от налога активы доверенному лицу, назначенному судом. Освобожденное от налога имущество, которое не нужно передавать, обсуждается в «Главе 7« Банкротство ». После того, как доверительный управляющий получит все имущество, не освобожденное от налогов, от должника, он продаст все имущество, не освобожденное от налогов, за наличные и распределит денежные средства между кредиторами должника. Этот процесс называется «ликвидацией». Любые долги, не удовлетворенные в процессе ликвидации, обычно погашаются в течение нескольких месяцев, что означает, что должник больше не несет ответственности за выплату этих долгов.

[TOP]

Следующий шаг — Глава 13

В процедуре банкротства по главе 13 должник обычно сохраняет все неиспользованные активы и составляет план погашения долгов в течение периода времени от трех до пяти лет. Неиспользованные активы могут храниться до тех пор, пока общая сумма платежей, произведенных по плану, превышает стоимость неиспользованных активов. План погашения должен быть одобрен судом. После утверждения должник производит платежи назначенному судом доверительному управляющему, который распределяет платежи между кредиторами.После завершения плана платежей должник может получить погашение других непогашенных долгов.

[TOP]

Противоборство

В обеих главах 7 и 13 дела о банкротстве могут быть начаты, чтобы определить истинных владельцев собственности, стоимость собственности, размер долга и необходимость освобождения должника от определенных долгов. Эти дела называются «состязательным разбирательством». Судебный процесс в суде по делам о банкротстве аналогичен судебному разбирательству по гражданским делам; может быть открытие, досудебное разбирательство, урегулирование спора и судебное разбирательство.

[TOP]

Глава 7 БанкротствоВ процедуре банкротства по главе 7 должник должен передать все не освобожденные от налога активы доверенному лицу, назначенному судом. Затем доверительный управляющий продаст все имущество, не освобожденное от налогообложения, за наличные и распределит денежные средства между кредиторами должника. Этот процесс называется «ликвидацией». Любые долги, не удовлетворенные в процессе ликвидации, обычно погашаются в течение нескольких месяцев, что означает, что должник больше не несет ответственности за выплату этих долгов.

[TOP]

Подача заявления о банкротстве по главе 7

Кто может подать заявление о банкротстве?

Любое физическое лицо может подать дело о банкротстве согласно главе 7. Тем не менее, глава 7 о банкротстве была создана для лиц, которые действительно не могут выплатить свои долги. Таким образом, чтобы получить помощь в соответствии с главой 7, человек должен соответствовать критериям «проверки нуждаемости». Проверка нуждаемости — это метод определения того, является ли доход человека слишком высоким для банкротства согласно главе 7. Человек может соответствовать критериям проверки нуждаемости, если его или ее текущий ежемесячный доход меньше, чем средний ежемесячный доход для семьи его или ее размера в Айдахо.Если текущий ежемесячный доход человека выше, чем средний ежемесячный доход, это лицо все еще может соответствовать критериям проверки нуждаемости, если его или ее располагаемый доход меньше определенной суммы. Располагаемый доход — это сумма денег, которая остается у человека после того, как он или она оплатит все разрешенные ежемесячные расходы, такие как жилье, коммунальные услуги и питание. Калькулятор проверки нуждаемости может помочь человеку в определении того, соответствует ли он критериям проверки нуждаемости для банкротства в соответствии с главой 7.

Физическое лицо должно заполнить форму 22A, чтобы определить, соответствует ли он или она критериям банкротства в соответствии с главой 7 в соответствии с тестом на нуждаемость.Если физическое лицо не соответствует требованиям к банкротству согласно главе 7 в соответствии с критериями нуждаемости, суд либо отклонит заявление о банкротстве согласно главе 7, либо разрешит должнику изменить ходатайство о банкротстве согласно главе 13. Банкротство главы 13 доступно для тех, кто не соответствует требованиям банкротства главы 7.

Подача заявления о банкротстве без привлечения адвоката, известная как «pro se», чрезвычайно затруднительна. Очень важно, чтобы дело о банкротстве было правильно возбуждено.Банкротство имеет долгосрочные финансовые и правовые последствия. Настоятельно рекомендуется нанять адвоката.

Корпорации и товарищества должны иметь адвоката для подачи иска о банкротстве.

Как подать заявление о банкротстве?

Во-первых, индивидуальные должники обычно должны получить консультацию по кредитным вопросам от утвержденного поставщика в течение 180 дней до подачи иска, а также подать заявление о соответствии и сертификат кредитного консультирования, предоставленные поставщиком.Невыполнение этого требования может привести к прекращению дела. Чтобы помочь заявителям о банкротстве, Программа доверенных лиц США создала список утвержденных поставщиков услуг кредитного консультирования, расположенный по адресу http://www.justice.gov/ust/eo/bapcpa/ccde/cc_approved.htm.

После завершения кредитной консультации дело о банкротстве начинается с получения и заполнения должником официальных форм банкротства. Официальные формы банкротства содержат петицию и несколько форм, известных как «графики». Заявление информирует суд о желании должников подать заявление о банкротстве.Таблицы содержат информацию об активах, пассивах, доходах, расходах должника и другую необходимую финансовую информацию. Должник должен заполнить эти формы и подать их в суд. Формы должны быть поданы в суд по делам о банкротстве, обслуживающий район, где проживает физическое лицо, или где коммерческий должник имеет основное место деятельности.

Для заполнения официальных форм банкротства должнику потребуется следующая информация:

- Список всех кредиторов, а также размер и характер их требований;

- Источник, сумма и периодичность дохода должника;

- Список всего имущества должника; и

- Подробный перечень ежемесячных расходов на проживание должника, i.е. , продукты питания, одежда, жилье, коммунальные услуги, налоги, транспорт, лекарства и т. Д.

Помимо заполнения официальных форм банкротства, должник также должен будет оплатить регистрационный сбор. Размер сбора за подачу заявки можно найти на сайте http://www.uscourts.gov/services-forms/fees/bankruptcy-court-miscellaneous-fee-schedule. Сбор должен быть уплачен секретарю суда при подаче заявления или может, с разрешения суда, уплачиваться отдельными должниками в рассрочку.

После подачи ходатайства назначается доверенное лицо для ведения дела.Доверительный управляющий получает от должника все не освобожденное от налога имущество должника. Затем доверительный управляющий продает имущество, не освобожденное от налога, и распределяет средства среди кредиторов должника.

Как правило, должник получает освобождение от большинства долгов в течение трех месяцев после подачи ходатайства по Главе 7.

* Посетите веб-сайт судов США по адресу http://www.uscourts.gov/FederalCourts/Bankruptcy/BankruptcyBasics/Chapter7.aspx, поскольку информация о банкротстве регулярно меняется.

[TOP]

Освобожденное имущество

Определенные категории имущества освобождаются от ответственности кредиторов, когда должник подает заявление о банкротстве согласно Главе 7. Освобожденное имущество не нужно передавать доверенному лицу, вместо этого должник может сохранить владение освобожденным имуществом. Чтобы потребовать эти освобождения, должник должен перечислить все свои защищенные активы в Графике банкротства C. Неспособность перечислить освобожденное имущество в этом списке может привести к его ликвидации.Исключены следующие категории:

Для предметов, помеченных звездочкой, физическое лицо может требовать освобождения только в той степени, в которой это разумно необходимо для поддержки семьи, и если оно не связано с другими фондами.

Усадьба:

Недвижимость или дом на колесах. Сумма освобождения не может превышать 100 000 долларов США. Код Айдахо 55-1001. Код Айдахо 55-1002. Код Айдахо 55-1003.

Страхование:

Аннуитетный договор исчисляется на сумму до 1250 долларов в месяц.Код Айдахо 41-1836.

Пособия, полученные по причине инвалидности или болезни. Код Айдахо 11-604 (1) (a). *

Пособия, получаемые обществом братской помощи. Код Айдахо 41-3218.

Выручка по страхованию жизни. Код Айдахо 41-1833. Код Айдахо 41-1835.

Страхование жизни выплачивается, если бенефициаром является супруг (а) или иждивенец. Код Айдахо 11-604 (1) (d). *

Незрелый договор страхования жизни, кроме договора кредитного страхования жизни. Код Айдахо 11-605 (9).

Совокупный процент, не превышающий 5000 долларов США, в любых начисленных дивидендах или процентах по незавершенному договору страхования жизни или стоимости кредита по незавершенному договору страхования жизни, по которому застрахованным является физическое или физическое лицо, на иждивении которого находится данное физическое лицо. Код Айдахо 11-605 (10).

Пособия по медицинскому, хирургическому или больничному обслуживанию. Код Айдахо 11-603 (5).

SSI (дополнительное страхование безопасности). Код Айдахо 11-603 (3).

Пенсии:

Любые деньги, полученные в качестве пенсии от правительства США.Код С. Айдахо 11-604A.

Пенсия: бонус за акции, аннуитет от участия в прибыли или аналогичные планы. Код Айдахо 11-604A.

Пособия государственным служащим, включая пенсию федеральной государственной службы, пенсию в штате Айдахо и инвалидность. Код Айдахо 11-604A.

Пожарные на пенсию. Код Айдахо 72-1422.

сотрудников милиции на пенсии. Код Айдахо 50-1517.

Выход на пенсиюгосслужащих. Код Айдахо 59-1317.

Личное имущество:

Приборы, мебель, книги, одежда, домашние животные, музыкальные инструменты, семейные портреты и сентиментальные реликвии на сумму до 750 долларов за штуку, но не более 7 500 долларов.Код Айдахо 11-605 (1).

Могильники. Код Айдахо 11-603 (1).

Зерновые культуры, выращиваемые должником на площади не более 50 акров и стоимостью не более 1000 долларов США. Это также включает права на воду до 160 дюймов. Код Айдахо 11-605 (7).

Еда и вода вместе с контейнерами для хранения и полками, которых хватит на двенадцать месяцев. Код Айдахо 11-605 (4).

Медицинские средства, необходимые для работы или поддержания здоровья. Код Айдахо 11-603 (2).

Ювелирные изделия до 1000 долларов. Код Айдахо 11-605 (2).

Автомобиль до 7000 долларов. Код Айдахо 11-605 (3).

Одно огнестрельное оружие до 750 долларов. Код Айдахо 11-605 (8).

Поступления за поврежденное освобожденное имущество в течение 3 месяцев после получения выручки. Код Айдахо 11-606.

Неправильное восстановление после смерти, необходимое для поддержки. Код Айдахо 11-604 (1) (c). *

800 долларов в любое движимое имущество. Код Айдахо 11-605 (11).

Социальные льготы:

Государственная помощь на федеральном уровне, уровне штата и на местном уровне. Код Айдахо 11-603 (4).

Государственная помощь. Код Айдахо 56-223.

Социальное обеспечение. Код Айдахо 11-603 (3).

Компенсация по безработице. Код Айдахо 11-603 (6).

Пособия ветеранам. Код Айдахо 11-603 (3).

Компенсация рабочего. Код Айдахо 72-802.

Торговые инструменты:

Оружие, униформа и снаряжение, необходимое для использования человеком в качестве офицера по поддержанию мира, национальной гвардии или военнослужащих. Код Айдахо 11-605 (6).

Инструменты, книги, торговое оборудование и инструменты на общую сумму не более 2 500 долларов США.Код Айдахо 11-605 (3).

Заработная плата:

Минимум 75% заработанной, но невыплаченной заработной платы и пенсионных выплат. Код Айдахо 11-207. Код Айдахо 11-605 (12).

Разное:

Алименты. Код Айдахо 11-604 (1) (b). *

Алименты на ребенка. Код Айдахо 11-604 (1) (b). *

[TOP]

Процесс увольнения в главе 7 Банкротство

Что такое объявление о банкротстве?