Жалоба в Центробанк на действия банка: образец и правила составления

Деятельность всех финансовых организаций контролируется Центральным Банком Российской Федерации. Соответствующими полномочиями ЦБ наделён Федеральным законом № 86-ФЗ, этот нормативный акт определяет цели и деятельность главного органа банковской сферы РФ.

У современных граждан часто возникают ситуации, требующие обращения в ЦБ. Большая часть используемых денежных средств в РФ так или иначе связана с банковской деятельностью. Если возникающие вопросы не решаются на уровне взаимодействия с финансовой организацией, в которой обслуживается клиент, то проблему можно решить с помощью жалобы в Центробанк на действия банка. Образец заявления вы найдете в статье ниже, но для грамотного обращения лучше ознакомиться с представленной информацией.

Причины обращения

Написать жалобу в Центробанк можно на нарушения, допущенные любыми кредитно-финансовыми компаниями или их сотрудниками. К таким организациям относят:

- Банки.

- Микро-финансовые организации.

- Страховые компании.

- Ломбарды.

- Негосударственные пенсионные фонды.

- Кредитные кооперативы и прочие финансовые сообщества.

Причиной для жалобы в Центральный банк может послужить любое нарушение законодательства, допущенное руководством или сотрудниками вашего банка. Например, искусственное ограничение свободы выбора страховщика при получении ипотеки или изменение условий уже заключённого договора в одностороннем порядке. ЦБ имеет право провести расследование конфликтной ситуации и вынести решение, которое будет обязательным для исполнения банком.

В некоторых ситуациях желательно сначала обратиться с претензией к руководству компании, с сотрудниками которой произошёл конфликт. Если финансовая организация проигнорирует заявление, не ответит в течение 30 дней или представит неудовлетворительное решение, то следует передать претензию в ЦБ.

К подобным ситуациям можно отнести:

- Низкую квалификацию специалистов.

- Ошибки в работе банковского оборудования.

- Удержание денег со счета клиента без его уведомления и согласия.

- Неправомерный отказ в предоставлении займа.

- Принуждение к получению дополнительных услуг.

- Грубое отношение работников к клиентам.

Не существует отдельного перечня ситуаций для обращения, поэтому граждане вправе сообщать информацию в ЦБ при любых обнаруженных нарушениях в деятельности кредитно-финансовых организаций.

Порядок подачи

Подать жалобу в Центробанк возможно следующими способами:

- При личном визите в региональное представительство.

- По почте заказным отправлением.

- Через интернет-приёмную в электронном виде.

Если вы хотите подать претензию лично, то оформите её в письменном виде и отнесите в канцелярию регионального отделения Центробанка РФ. Предварительно с претензии следует снять копию, чтобы работник канцелярии смог указать на ней сведения, подтверждающие получение оригинала.

При отправке заявления по почте рекомендуется составить 3 экземпляра: по одному для центрального управления ЦБ, его регионального представительства и для самого банка. Письма следует пересылать заказным отправлением с уведомлением о вручении.

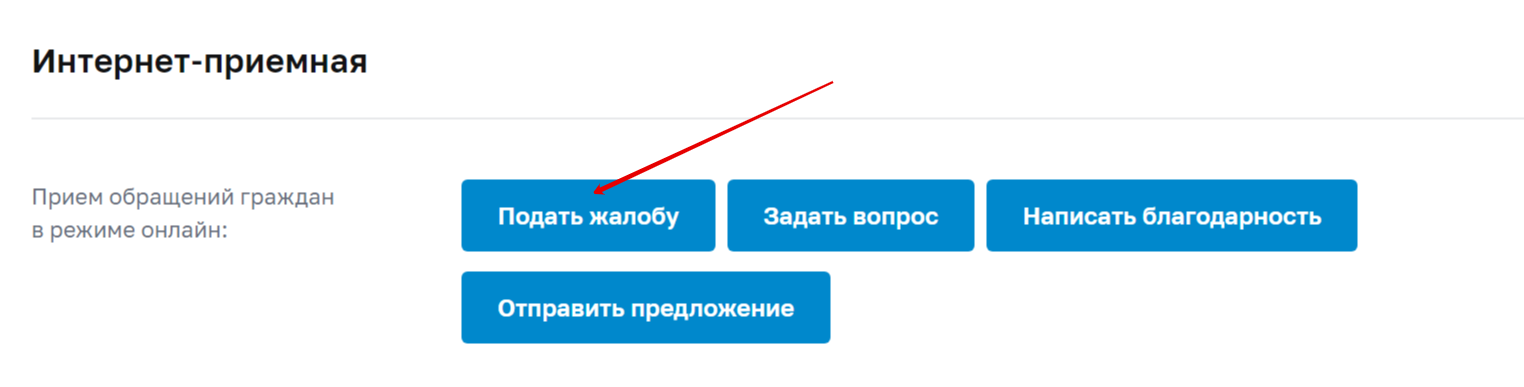

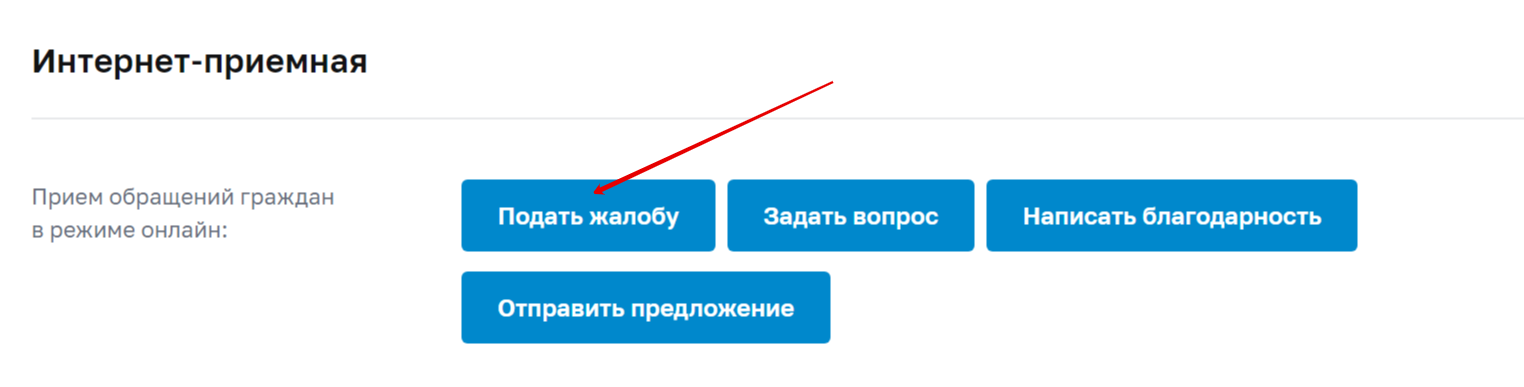

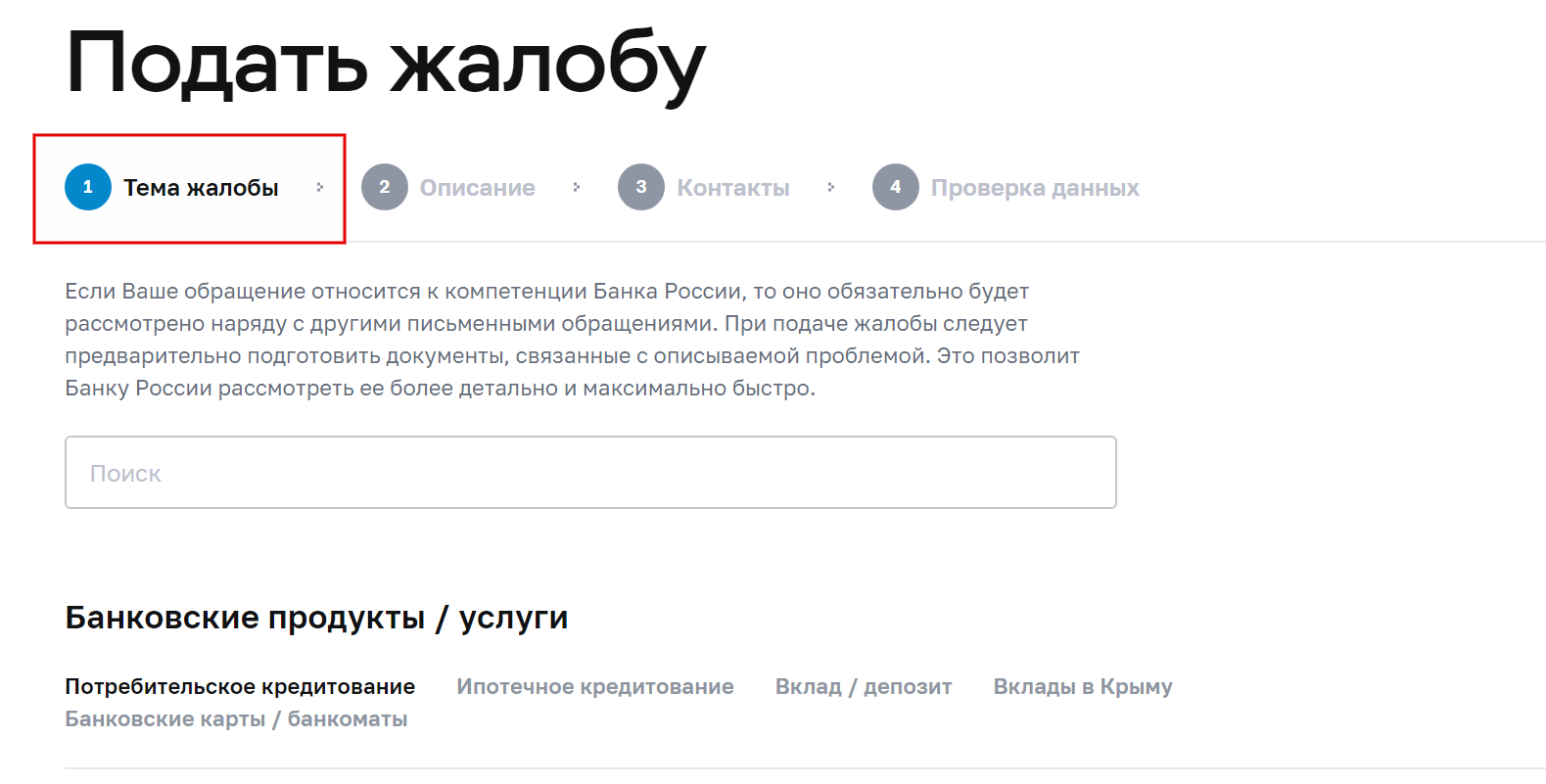

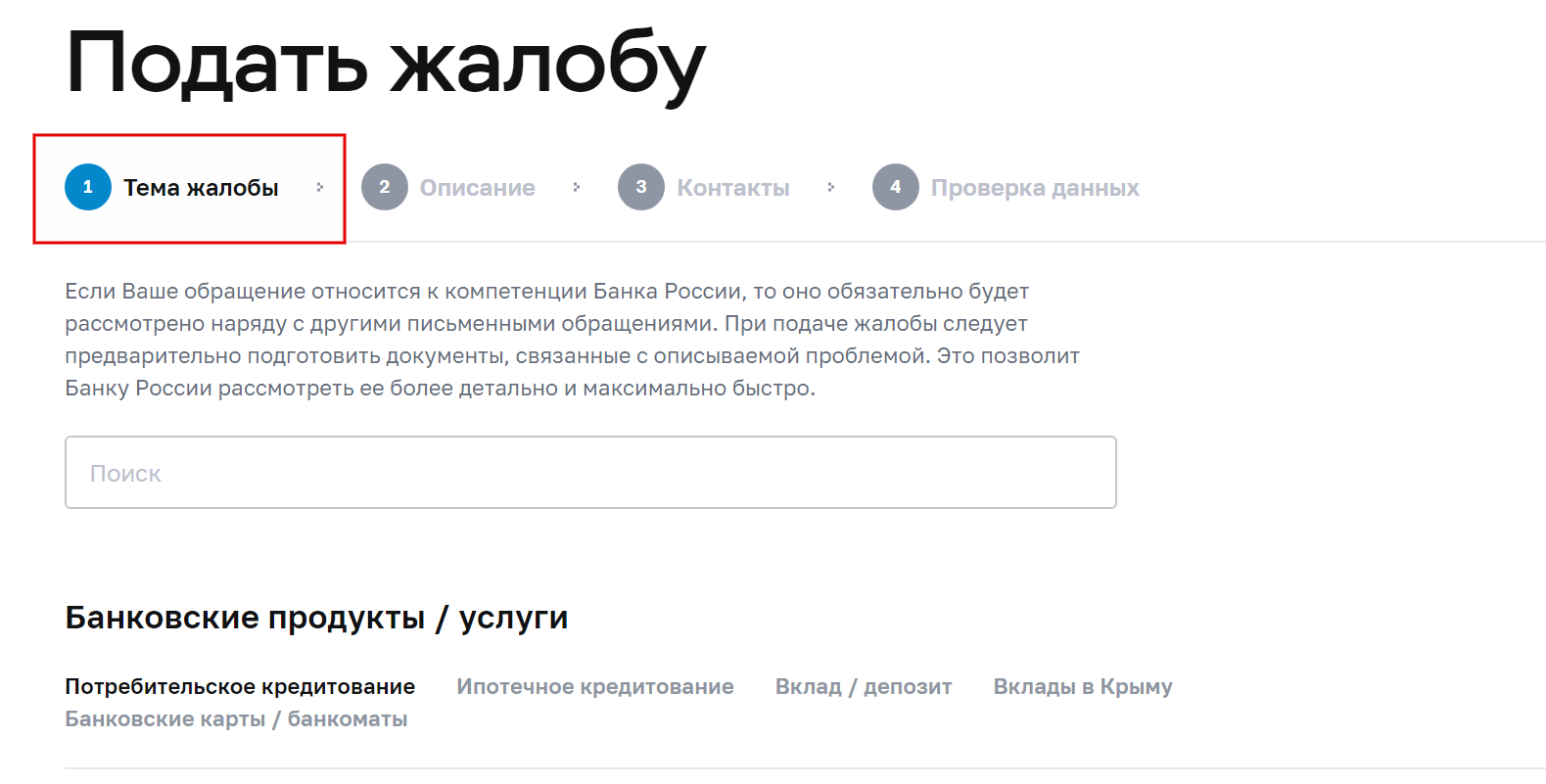

Через Интернет отправлять жалобы на банки в Центробанк проще всего. Для этого на официальном сайте ЦБ создан раздел «Интернет-приёмная». Выберите вариант «Подать жалобу», а затем тему заявления из представленного списка. Система подскажет, где и какую информацию вводить, чтобы не пропустить необходимые сведения.

Составление претензии

Вне зависимости от того, каким образом вы планируете передать заявление, написать жалобу в ЦБ РФ достаточно просто.

Составить документ можно в свободной форме. Важно, чтобы текст обращения был чётким, понятным и эмоционально нейтральным. Желательно приложить к претензии доказательства, подтверждающие позицию гражданина. В качестве доказательств можно использовать, например, текст договора, аудио и видео записи, показания свидетелей.

Жалоба в Центробанк на действия банка должна содержать следующие сведения:

- Наименование отделения, в который она будет подана.

- Данные заявителя: фио и контакты.

- Описание ситуации и сути проблемы (в данном разделе обязательно напишите названия законодательных актов или пункты договорных положений, которые были нарушены организацией или её сотрудниками).

- Требования и предложения (перечислите, какие действия должны быть предприняты для решения проблемы).

- Список приложенных документов.

Если вы жалуетесь на определённого сотрудника, то включите в текст жалобы информацию о нем: фио, должность, дату и время, когда произошёл конфликт.

Если у вас возникли какие-либо сомнения при составлении документа, то воспользуйтесь приведенным образцом жалобы. Так как определённой формы для претензионного обращения в ЦБ не существует, от граждан принимаются любые заявления, отвечающие обычным требованиям деловой переписки.

Скачать (obrazec-zhaloby-na-bank.doc, 39KB)

Куда обратиться, если Центробанк не помог в решении проблемы?

Обращение в ЦБ не всегда является наиболее эффективным способом для решения вопросов, потому что данный институт занимается общим контролем и надзором. По экономическим преступлениям более действенны обращения в прокуратуру, а по вопросам завышенных тарифов на обслуживание – в Федеральную антимонопольную службу. Кроме того, претензии по работе финансовых организаций можно направлять в Роспотребнадзор, Росфинмониторинг и Роскомнадзор.

Все компании, работающие на финансовом рынке, обязаны соблюдать действующее законодательство России. Однако, нарушения и ошибки в работе случаются нередко. Небольшие кредитно-финансовые организации зачастую пользуются неграмотностью граждан для извлечения дополнительной выгоды из договорных отношений. Когда неправомерные действия компаний приводят к нарушению прав клиентов, последние могут обратиться в Центробанк за защитой и непредвзятым решением проблемы. ЦБ обязан провести проверку сложившейся ситуации, определить правомерность выдвинутых требований и вынести решение, обязательное для исполнения финансовой организацией.

Жалоба в Центробанк на действия банка

Центральный Банк РФ не только имеет полномочия финансового органа, но и является структурой, контролирующей деятельность банков и микрофинансовых организаций. Центробанк принимает жалобы граждан на недобросовестную работу банков и обязан реагировать на них. Если разногласия с банком самостоятельно преодолеть не получилось, можно подать жалобу на банк в Центробанк РФ. Однако у данного способа защиты права есть свои нюансы и подводные камни.

Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефону 8 (800) 333-05-49 Бесплатный звонок для всей России.В каких случаях можно пожаловаться в ЦБ РФ?

ЦБ РФ осуществляет контроль за исполнением законодательства кредитными организациями и нормальным функционированием финансовой системы в целом. Помимо коммерческих банков, Центробанк контролирует следующие организации:

- микрофинансовые организации;

- страховые компании;

- ломбарды;

- негосударственные пенсионные фонды;

- кредитные кооперативы и прочие финансовые сообщества.

ЦБ РФ уполномочен рассматривать все жалобы на нарушение банками законодательства и на другие недобросовестные действия кредитных организаций. Однако наиболее распространенными случаями обращения в Центробанк РФ являются:

- не предусмотренное договором повышение ставки по кредиту и другие попытки изменить условия кредитного договора в одностороннем порядке;

- неправомерное начисление штрафов и неустоек;

- списание денег со счета клиента без его согласия;

- разглашение информации о клиентах третьим лицам;

- игнорирование обращений клиентов;

- навязывание услуг;

- некорректная работа сотрудников банка;

- переуступка права требования долга без письменного согласия заемщика.

Жалобы, не относящиеся к компетенции Центрального Банка РФ, рассматриваться не будут.

Полномочия ЦБ при рассмотрении обращений

Центральный Банк РФ выдает лицензии на осуществление банковской деятельности и осуществляет контроль за исполнением кредитными организациями банковского законодательства. По обращениям граждан ЦБ вправе инициировать проверку и в случае выявления нарушений применить пресекательные меры. Так, Банк России может заблокировать счет, с которого неправомерно списываются средства, объявить банку предупреждение, лишить его лицензии, оказать влияние на службы, если произошла ошибка в учете данных банковской системы.

Однако если клиенту банка необходимо вернуть неправомерно удержанные деньги, Центробанк вряд ли в этом поможет:

у него нет соответствующих полномочий. Обращаться в таком случае нужно в прокуратуру или в суд.

Практика рассмотрения обращений граждан Центробанком показывает, что наиболее эффективно данная организация решает проблемы ненадлежащего банковского сервиса. В случае возникновения правовых проблем обращение, как правило, перенаправляется в другие, более компетентные структуры: ФАС, Роспотребнадзор или прокуратуру.

Порядок направления и рассмотрения обращений

Хотя ЦБ РФ не является органом государственной власти, он обязан рассматривать обращения граждан в соответствии с Федеральным Законом от 2 мая 2006 года № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации». Поэтому срок рассмотрения жалобы в ЦБ РФ составляет 30 дней с момента получения, а в случае, если требуется дополнительная проверка указанных в обращении сведений – 60 дней.

Существует несколько способов подать жалобу в Центробанк России.

Важно! Каким бы способом не подавалась жалоба в Банк России на действия коммерческого банка, результат ее рассмотрения в

Жалоба в Центробанк (ЦБ РФ) на действия банка: образец документа

Ежемесячно в Центробанк поступает от 20 до 30 тысяч жалоб от клиентов на деятельность банков и других финансовых учреждений. Примерно половина из них, получают ответ, остальные либо не относятся к юрисдикции ЦБ РФ, либо составлены таким образом, что на них невозможно ответить.

В каком виде должна быть подана жалоба в Центробанк, чтобы на нее среагировали, на что вообще стоит пожаловаться, а также куда обращаться, если в ЦБ РФ не помогли, расскажет Бробанк.

Почему Банк России принимает жалобы

Банк России, он же Центробанк или ЦБ РФ — главный регулятор финансовой и банковской системы государства. Ему подчиняются все остальные банки и другие кредитные организации. Кроме того на него возложены надзорные, регулирующие функции, выдача и отзыв лицензий.

В перечень обязанностей финансового регулятора входит разрешение спорных и конфликтных ситуаций между участниками рынка. В данном случае между клиентами, обслуживающими банками и другими кредитными организациями. ЦБ РФ напрямую подчиняется Государственной Думе.

В каких ситуациях надо обращаться в ЦБ

Причиной для обращения с жалобой в ЦБ РФ от частных лиц и компаний могут стать:

- блокировка карты или счета;

- высокий процент за обналичивание средств с карты или счета;

- высокий процент по кредиту или большие штрафы и пени при нарушении условий договора;

- изменение процентной ставки по договорам кредитования в одностороннем порядке без уведомления заемщика;

- незаконное начисление пеней и штрафов;

- проблемы, связанные с работой интернет-банка или личного кабинета, которые отказывается решать обслуживающий банк;

- помещение личного телефонного номера в базу данных для автодозвона и смс-рекламы без согласия клиента;

- принуждение к платным дополнительным услугам без необходимости в них;

- нарушение сроков выпуска карты или зачисления на нее средств;

- непоступление или неправомерное списание с карты или со счета денег в банкомате, платежном терминале;

- недостоверная информация, переданная банком в Бюро кредитных историй, которая повлияла на кредитный рейтинг;

- запрет или ограничение на обращение к другому страховщику и принуждение к работе только с одной страховой компанией;

- передача долга коллекторам, если это прямо запрещено в кредитном договоре;

- отказ вернуть оплаченную страховую выплату в «период охлаждения»;

- незаконная выдача кредита, например, на основании утерянного, поддельного паспорта или недееспособному лицу;

- незаконные действия коллекторов при работе с должником;

- отказ в выдаче вклада, процентов по нему;

- сомнительное качество банковского обслуживания;

- отказ в выдаче документов, которые относятся к кредиту;

- распространение персональных данных клиента или их недостаточная защита, повлекшая утечку данных;

- отказ в оформлении счета или вклада, в проведении операций, в открытии или закрытии банковского счета;

- списание денег в счет погашения кредита без уведомления клиента;

- нарушение законодательства при оформлении залогового имущества;

- разглашение сведений, относящихся к банковской тайне.

Кроме того поводом могут стать и другие нарушения законодательства, в том числе и антимонопольного.

Что учесть при подаче жалобы

Для подачи жалобы в ЦБ РФ придерживайтесь определенных правил переписки:

- Стиль текста официально деловой. Минимум эмоций и максимум фактов. Это поможет не только разобраться в сложившейся ситуации, но и дать объективный ответ, который поможет найти выход.

- Текст емкий, но лаконичный. Многословие и отклонение от сути может навредить содержанию, и обращение не будет рассмотрено.

- Жалобу составляет заявитель. Центробанк не дает ответы без указания данных лица, которое обращается.

Прежде чем отсылать жалобы в банк России попытайтесь выяснить ситуацию с обслуживающей финансовой организацией. При этом важно не только выслушать, что отвечает специалист, но и запросить отсылки на правовые или внутренние документы, которыми он руководствуется. Все указанные документы, пункты и выдержки, затем можно использовать в тексте жалобы, составленной и отправленной в Банк России.

Если есть сомнения, что личная встреча или телефонный звонок на горячую линию даст полную информацию, то лучше направлять запрос в письменном виде. Как правило, над составлением письменного ответа будет работать юрист. Поэтому в текст будут включены все необходимые отсылки на пункты договора, законодательные акты, решения КоАП, внутренние нормативные акты и другие основания.

Как пожаловаться на обслуживающий банк

Отнести составленную претензию можно в общественную приемную Центробанка. Она расположена в г. Москва, пер. Сандуновский д.3 стр.1. График работы:

- с 10:00 до 18:00 — в понедельник;

- с 10:00 до 16:00 — во вторник, среду и четверг;

- пятница, суббота и воскресенье — выходные.

Общественная приемная закрыта в будние праздничные дни, установленные выходными.

В период карантина по коронавирусу приемная также не принимает граждан лично. О возобновлении графика работы будет сообщено дополнительно на сайте Центробанка. На это время можно использовать другие варианты подачи жалобы.

Другие варианты подачи

Кроме общественной приемной подают жалобу в ЦБ РФ:

- через интернет-приемную;

- факсом;

- заказным письмом;

- звонком на телефон доверия ЦБ РФ.

Последний вариант используют тогда, когда возникает конфликт интересов со стороны сотрудников ЦБ.

Онлайн приемная

Подача жалобы через интернет-приемную наиболее распространенный способ обращения большинства россиян. Вариант подойдет всем, кто не может посетить общественную приемную лично, но при этом хочет получить развернутый письменный ответ.

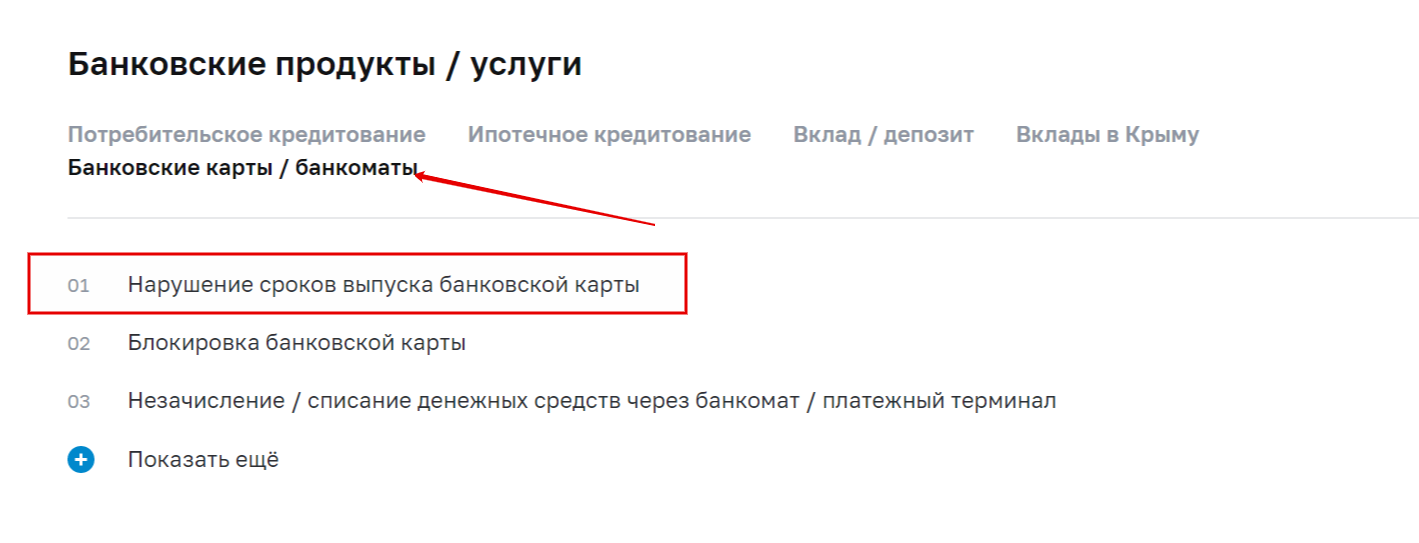

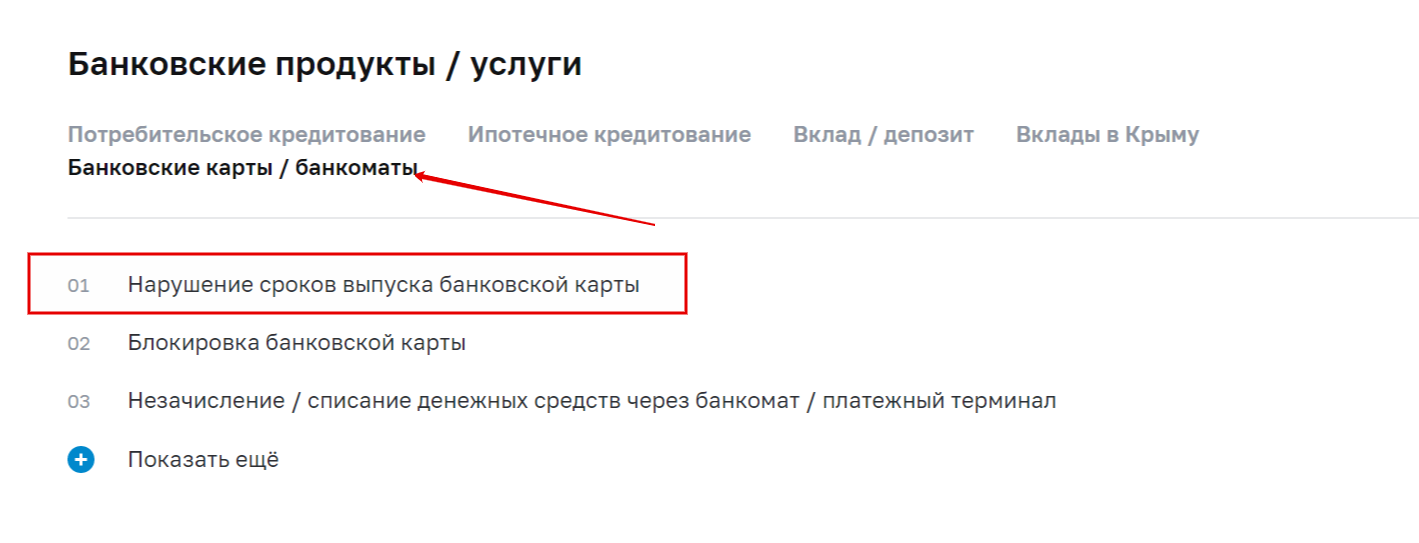

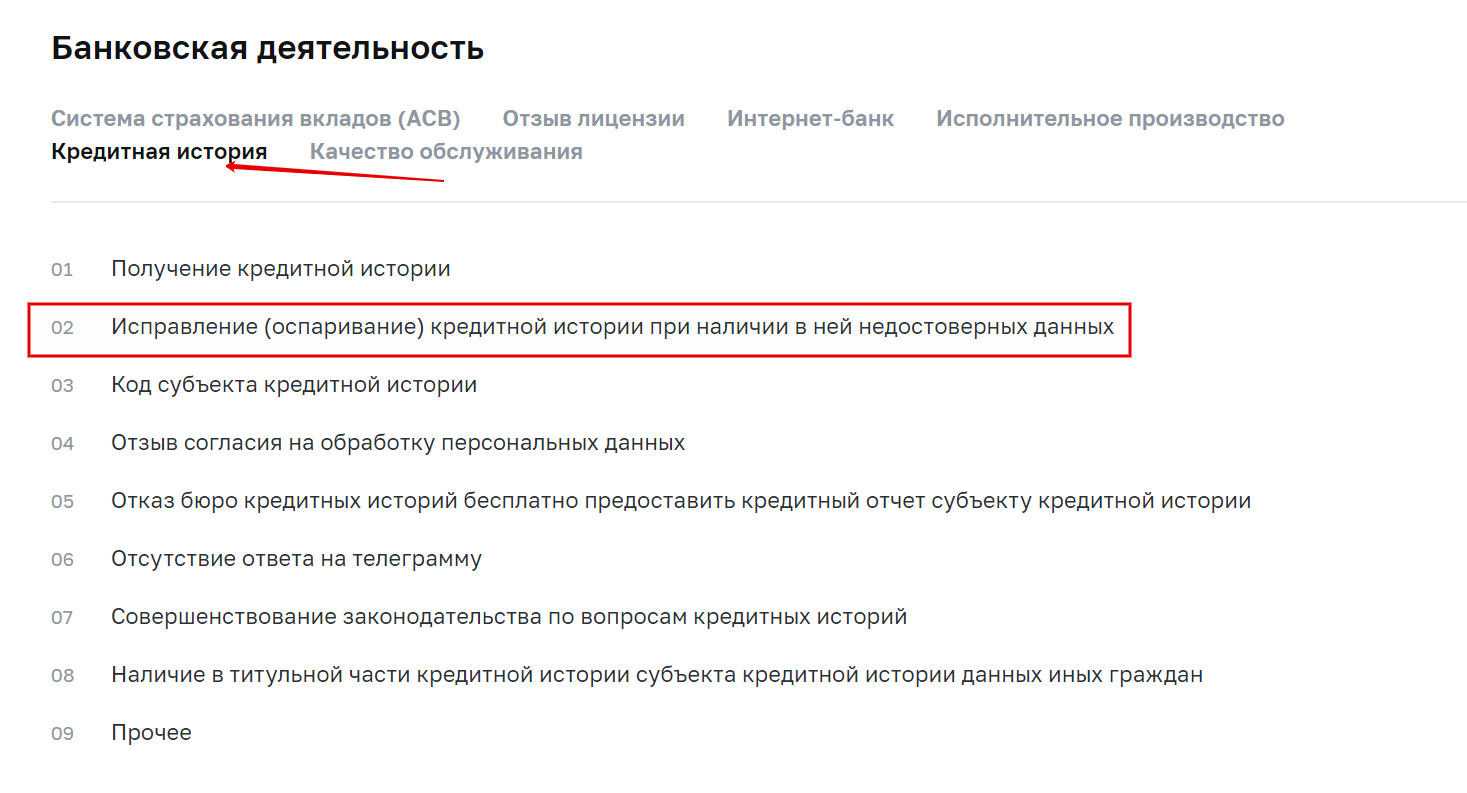

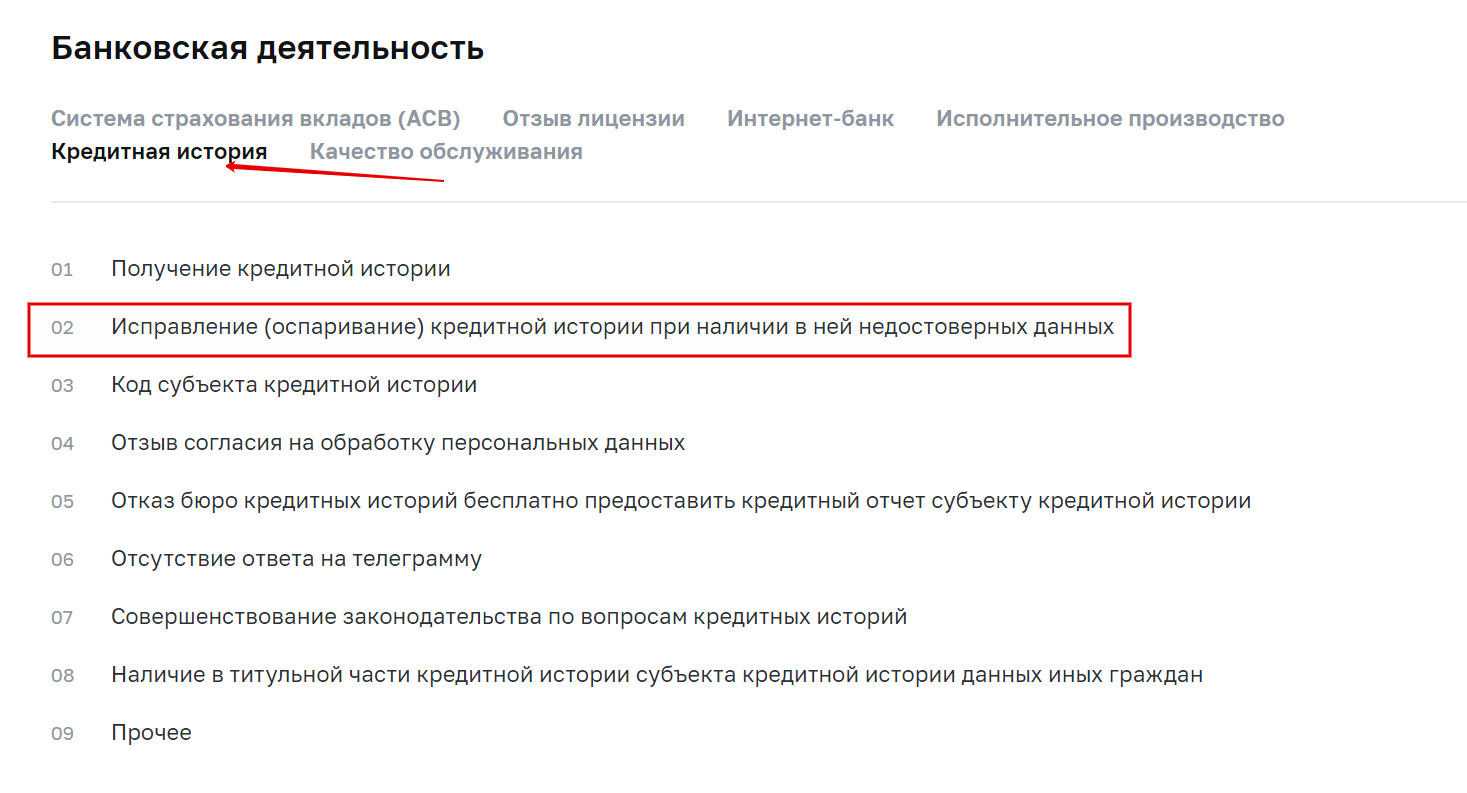

Для регистрации жалобы в системе:

- Зайдите на сайт ЦБ РФ.

- Перейдите в раздел «Жалоба».

- Напишите тему письма. Например, невыполнение срока изготовления карты или навязывание платных услуг.

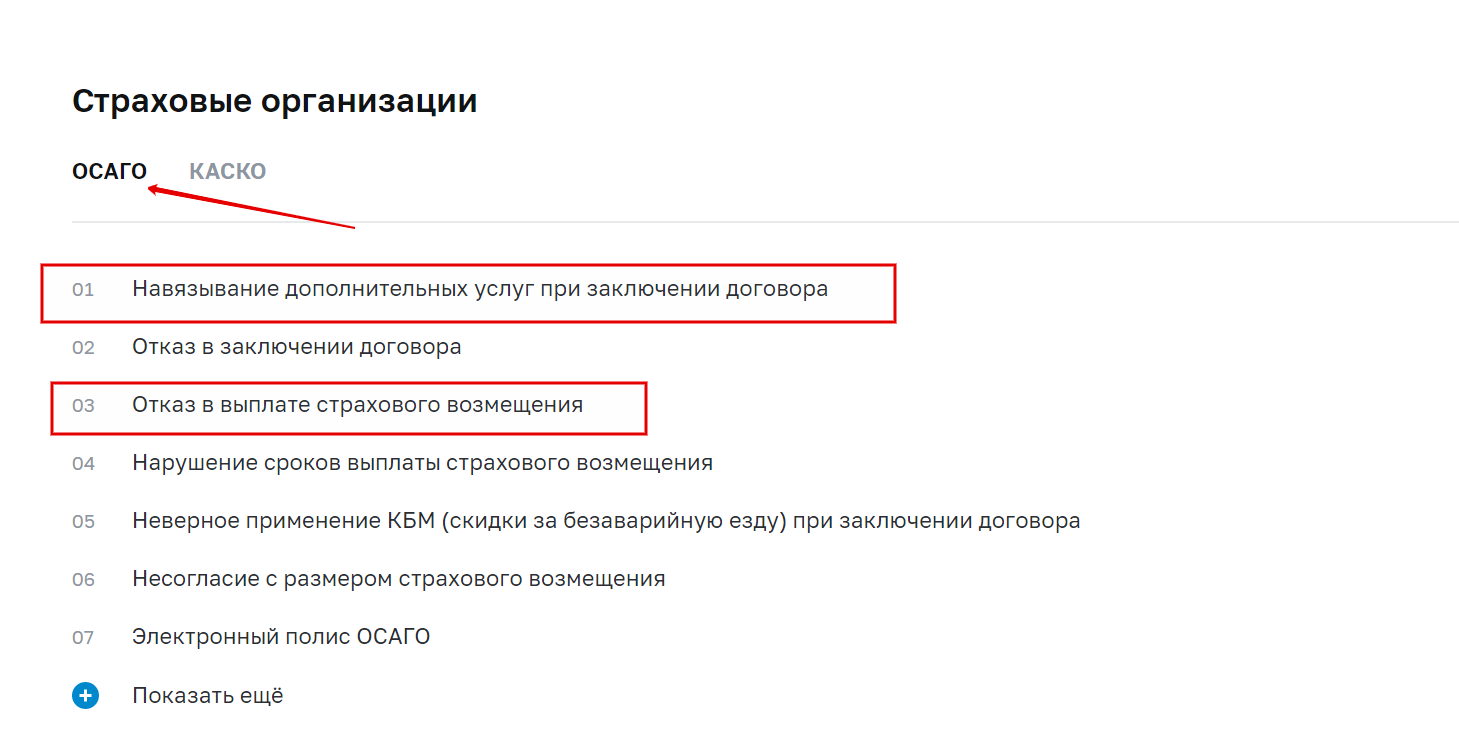

- Выберите, к чему относится претензия: к банковским продуктам, к банковской деятельности, страховым компаниям или другим службам.

- Если жалоба относится к страховкам опуститесь в раздел ниже.

- Опишите проблему, оставьте кантатные данные и укажите какой способ получения ответа подходит больше всего.

- Проверьте данные и ожидайте ответ.

Все обращения, которые входят в компетенцию Банка России, рассматривают и дают ответ.

Факс

Претензию в Центробанк можно отправить факсимильным письмом по номерам в Москве:

Добавочный код для звонков из других городов и регионов +7 (495) перед номером телефона.

По номеру 771-48-30 можно проверить дошло обращение или нет. Если планируется обращение в суд, то лучше использовать другие способы обращения — заказное письмо или онлайн-приемную. Факсимильные обращения в суде могут не учесть.

Заказное письмо

Письменные обращения заказной доставкой в Банк России отправляют по адресу: 107016, Москва, ул. Неглинная, д. 12.

Отослать конверт можно через почту или курьером. При отправке курьером желательно попросить проставить на втором экземпляре дату получения обращения, но если вопрос не относится к юрисдикции ЦБ РФ, то он не обязан давать ответ.

Телефон доверия

На «Телефон доверия» ЦБ РФ можно дозвониться по номеру 8 800 250 48 83. Звонки принимают круглосуточно и без выходных. На этот сервис можно обращаться частным лицам и компаниям с информацией:

- о выявлении или подозрении коррупции в действиях банковских служащих ЦБ РФ;

- при возникновении конфликта интересов в работе сотрудников ЦБ РФ;

- несоблюдении работниками ЦБ РФ запретов, ограничений, обязанностей, законодательства РФ.

Использовать сервис в других целях не рекомендуется. Реагировать на звонки или обращения, которые не относятся к перечисленным фактам, не будут.

Что включить в жалобу: образцы документа

Универсальной формы для жалобы в Центробанк, которая подойдет во всех случаях, нет. Но текст претензии, поданной в Банк России, должен содержать:

- ФИО заявителя, даже если обращается компания, должны быть указаны персональные данные директора или руководителя от чьего имени составлена жалоба;

- ИНН и ОГРН для юридических лиц;

- телефон для связи;

- адрес отправки ответа — электронный или почтовый;

- наименование компании, к которой выдвигается претензия, банк, МФО или другая подотчетная организация;

- описание ситуации, которая послужила поводом для обращения в ЦБ РФ;

- суть претензии, а также требования или предложения, которые удовлетворят заявителя;

- перечень подтверждающих документов, которые удостоверяют претензию;

- ссылки на законодательные акты;

- дату подачи жалобы и подпись заявителя.

Подать обращение можно самостоятельно, если была проведена тщательная подготовительная работа. Но если заявитель планирует обращение в суд, а жалоба становится этапом досудебного или судебного урегулирования, то лучше обратиться к юристу или адвокату. Он грамотно составит текст обращения и сможет указать на все нарушения с точки зрения законодательства РФ.

Образец жалобы в Банк России для физического и юридического лица отличаются. Для общего представления, как выглядит этот документ, установлены ссылки для скачивания.

Скачать образец жалобы в Банк России от физлица→

Скачать образец жалобы в Банк России от юрлица→

Для конкретного обращения, понадобится ссылаться на те федеральные законы и нарушения, которые подходят в вашем случае.

На кого еще можно пожаловать Центробанку

В Центробанк пишут жалобы на работу и конкретные действия не только банков, но и других организаций:

Кроме того в Банк России обращаются для разрешения спорный ситуаций с органами статистики, валютного рынка, между участниками товарного рынка и рынка ценных бумаг. Полный перечень поводов и организаций размещен на странице Интернет-приемной ЦБ ПФ.

Сколько времени рассматривают обращение

Обычная жалоба, которая не требует привлечения других надзорных органов и проверок будет рассмотрена в течение 7-30 рабочих дней. Если кредитная организация допустила серьезные нарушения, период расследования может растянуться до 2-х месяцев. Но чаще всего ответ или промежуточное письмо о проведении дополнительной проверки приходит заявителю в срок до 30 дней.

После завершения проверки ЦБ направляет ответ на тот канал связи, который был указан как предпочтительный. Если запрос направлен через интернет-приемную, то и ответ поступит в электронном виде на указанный e-mail. В остальных случаях, чаще направляют заказное письмо на указанный почтовый адрес отправителя.

Куда еще можно обратиться с жалобой

Если решить проблему через Банк России не получилось, то можно обратиться в другие органы:

- Роспотребнадзор — при нарушении прав клиента, как потребителя услуги или банковского продукта. А также в том случае, когда у клиента было недостаточно информации для принятия решения или она была недостоверной.

- Прокуратуру — при нарушении гражданских прав клиентов.

- Федеральную антимонопольную службу (ФАС) — при одностороннем изменении условий, например повышении процентной ставки по кредиту или понижении по депозиту. В содержании жалобы должно содержаться указание, не на условия, а на то, что таким путем банк получил конкурентное преимущество незаконным способом. Здесь же можно пожаловаться и на СМС-спам, который бесконечно сыплется на клиента.

- Ассоциацию российских банков, которая не только защищает интересы банков, но и стремится усовершенствовать их работу. На сайте этой организации также принимают жалобы от клиентов.

- Приемную финансового омбудсмена. Этот беспристрастный институт урегулирования споров появился в РФ 12 лет назад. Финансовый омбудсмен не ищет виновных. Он помогает найти компромисс между банком и клиентом на взаимовыгодных условиях.

Можно писать обращение в любую из вышеуказанных организаций, если нарушения связаны с:

- распространением личных сведений;

- проведением операций по счетам клиента без его распоряжения и согласия;

- передачей ценных бумаг, принадлежащих клиенту, сторонним лицам;

- изменением условий договора, которые привели к нарушению прав потребителя и гражданских прав.

Жалобы во все эти инстанции можно подавать одновременно. Особенно важно так поступить, если между клиентом и кредитной организацией назревает суд. В этом случае лучше заручиться поддержкой опытного юриста. Он поможет грамотно составить все документы с отсылкой на действующее законодательство и с соблюдением установленных процедур.

Об авторе

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. [email protected]

Эта статья полезная?ДаНет

Помогите нам узнать насколько эта статья помогла вам. Если чего-то не хватает или информация не точная, пожалуйста, сообщите об этом ниже в комментариях или напишите нам на почту [email protected].Комментарии: 3

Жалоба в Центробанк на банк, страховую компанию (образцы)

Центробанк или Центральный Банк Российской Федерации – главное финансовое учреждение страны, отвечающее за развитие и укрепление банковской системы. Регулятор осуществляет надзор за деятельностью других банков и финансовых структур, выдает им лицензии и отзывает их. Деятельность ЦБ регулируется законами «О Центральном банке Российской Федерации (Банке России)», «О банках и банковской деятельности».

Кроме этого ЦБ наделен полномочиями контроля деятельности страховых компаний, работающих на территории страны. (Распоряжение ЦБ РФ от 15.09.2014 №_Р-717 «О распределении обязанностей по контролю и надзору за соблюдением требований страхового законодательства РФ субъектами страхового дела»). В ведении Центробанка обширный перечень вопросов, а также защита прав граждан от незаконных действий банков, страховых и финансовых компаний. В рамках своих полномочий Орган может рассматривать жалобы граждан по всем нарушениям с их стороны.

Контакты и схема проезда

Официальный сайт Центробанка: www.cbr.ru. Здесь можно найти всю информацию касательно деятельности учреждения.

Для граждан предусмотрены следующие варианты обращений:

- Горячая линия. 8 800 300-30-00 – бесплатно для звонков из регионов РФ. +7 499 300-30-00 – стоимость в соответствии с тарифами мобильного оператора. 300 – бесплатно для абонентов МТС, Билайн, Мегафон. Call-центр прием звонков осуществляет в круглосуточном режиме.

- Общественная приемная. Адрес: г. Москва, Сандуновский пер., д. 3, стр. 1. Прием граждан осуществляется по следующему графику: пн. – чт. с 10:00-16:00 (перерыв с 12:30-13:30), кроме выходных и праздничных дней. Адреса и режим работы территориальных отделений доступны на сайте ЦБ.

- Личный прием. Запись проводится по тел.: 8 800 300-30-00 (цифра «2») круглосуточно, +7 495 771-97-88, пн. – чт. с 9:00-18:00, пт. с 9:00-16:45, кроме выходных и праздничных дней.

- Интернет-приемная: cbr.ru/Reception.

- Почтовый адрес: 107016, Москва, ул. Неглинная, д. 12, Банк России.

- Факс: +7 495 621-64-65, +7 495 621-62-88.

- Пункт приема корреспонденции: г. Москва, Сандуновский пер., д. 3, стр. 1. Пн. – чт. с 9:00-17:30 (перерыв с 12:00-13:00), пт.: с 9:00-16:15 (перерыв с 12:00-13:00)

- Служба технической поддержки. E-mail: [email protected].

Если обращение любым из перечисленных способов относится к компетенции ЦБ РФ, оно обязательно будет рассмотрено наряду с другими письменными, телефонными и электронными запросами.

Пожаловаться на действия другого банка

Прежде чем обращаться в Центробанк, необходимо разобраться, в каких случаях можно подавать жалобы на действия банков. Поводами для обращения в ЦБ РФ могут быть:

- Незаконные отказы в предоставлении кредита.

- Необоснованно высокие ставки по кредитам.

- Неправомерные действия в процессе оформления залогового имущества.

- Неправильное начисление пени, штрафов и неустоек.

- Списание средств со счета клиента без его разрешения, кроме случаев предусмотренных законом (ст. 854 ГК РФ).

- Отказ банка в возвращении страховой премии или ее части в «период охлаждения».

- Передача конфиденциальной информации клиента банка третьим лицам с нарушением законодательства (закон N152-ФЗ 2006 г. «О персональных данных»).

Способы подачи жалоб

- Почта или Факс. Через почту жалобы отправляются обязательно с помощью заказного письма, с описью содержимого и уведомлением о вручении. Дата получения письма считается датой принятия претензий. Проверка получения факса осуществляется по телефону: +7 495 771-48-30.

- Общественная приемная. Перед посещением нужно предварительно записаться на прием. Визит в территориальные отделения ЦБ допускается при невозможности посещения приемной в Москве.

- Интернет-приемная. Самый удобный способ обращения в Центробанк. Для оформления жалобы необходимо на главной странице сайта ЦБ нажать на кнопку «Интернет-Приемная». Далее выбрать пункт меню «Подать жалобу», определить тему претензии, заполнить все поля электронной формы, подробно расписать проблему и отразить другую требуемую информацию.

Как составить жалобу

Претензия составляется в свободной форме, но с использованием официально-делового стиля и с соблюдением ряда базовых требований, характерных для официальной документации. В заявлении на действия банка необходимо отразить:

- Полное наименование структуры, куда направляется жалоба.

- Персональные данные заявителя, с контактной информацией.

- Суть претензии, с подробным описанием обстоятельств, ставших причиной обращения, а также ссылки на статьи закона, которые были нарушены финучреждением.

- Требования заявителя.

- Список приложений к заявлению.

Вместе с претензией обязательно предоставляются сведения, подтверждающие нарушения в работе банка. Это могут быть документы в бумажном или электронном варианте, аудио-, видеофайлы и фотографии, а также свидетельские показания, оформленные в письменном виде.

Срок рассмотрения заявления – 7 дней с момента получения претензии. При необходимости период может быть продлен до 30 дней. Обращения, подготовленные на основе решений высших органов власти, текущего состояния коммерческих рынков, тенденций финансовых рынков, увеличения цен на мировых биржах и других общих вопросов, ЦБ не рассматривает.

Скачать образец

Скачать образец жалобы в Центробанк на банк

Жалоба на МФО

Услуги микрофинансовых организаций, должны выполняться по стандартным схемам с учетом норм законодательства РФ: законов №353 «О потребительском кредитовании», 2014 г., №151 «О МФО» 2010 г. и других нормативных актов. Как правило, такие компании специализируются на предоставлении краткосрочных займов физическим лицам под проценты. Довольно часто между субъектами взаимоотношений возникают спорные ситуации. Причин, по которым граждане обращаются с претензиями в ЦФ РФ на деятельность МФО много. Основные претензии:

- Препятствование досрочному погашению задолженности.

- Увеличение процентной ставки по займам без согласия заемщиков и достаточных для этого оснований.

- Некомпетентная работа сотрудников компании или службы поддержки.

- Отказ в предоставлении документов о полной выплате задолженности.

- Незаконная передача личных данных клиентов третьим лицам.

- Образование несуществующих долгов.

- Подключение к платным услугам без ведома заемщиков.

- Угрозы от представителей службы безопасности МФО, звонки в ночное время и нарушение покоя клиентов.

Способы подачи жалобы

Способы подачи претензий аналогичные с обращениями в отношении банков. Перед отправкой жалобы желательно проконсультироваться с представителями Центробанка о целесообразности обращения, позвонив по номеру телефона горячей линии.

Бесполезно жаловаться на МФО, если ее сотрудники звонят по поводу возврата долга, не превышая полномочий; когда сведения о должнике переданы коллекторам, в рамках действующего соглашения. Также нецелесообразно подавать жалобу при несогласии с условиями договора, после того как клиент подписал документ.

Скачать образец

Скачать образец жалобы в Центробанк на МФО

Жалоба на страховую компанию

Страхование призвано защищать имущественные права и личные интересы граждан от рисков и непредвиденных ситуаций. Здесь часто возникают спорные ситуации, многие из которых можно решить путем обращения в ЦБ РФ.

Основные виды нарушений со стороны страховых компаний:

- Уклонение от заключения соглашения по обязательному страхованию.

- Несоблюдение сроков страховых начислений и предоставления ответов на запросы клиента.

- Разногласия по размерам скидки на безаварийную езду.

- Навязывание платных дополнительных услуг при составлении договоров ОСАГО, что привело к увеличению расходов клиента.

- Отказ в приеме документов, включая запросы на возмещение ущерба.

- Отказ от выплаты страхового возмещения или неполная выплата.

- Завышение страховых премий.

- Некачественный ремонт в рамках соглашений ОСАГО или КАСКО.

Способы подачи обращений

Жалобы в отношении страховых компаний подаются в аналогичном порядке, как и претензии к банкам и МФО. В процессе составления заявления нужно учитывать несколько правил. Изложение претензии последовательное, с четким обоснованием нарушений прав. Наличие доказательственной базы обязательно, иначе жалоба останется без рассмотрения. Реквизиты заявителя, которые указываются в документах, должны быть корректными, чтобы представители ЦБ могли с ним связаться. После составления претензии необходимо сделать несколько копий для отправки в региональное представительство ЦБ и в адрес страховой компании – нарушителя прав.

Если ЦБ, рассмотрев жалобы, примет решение о неправомерности действий страховщика, заявитель получит соответствующее предписание. В случае его неисполнения, Регулятор вправе накладывать санкции в виде штрафов или аннулирования лицензии.

Скачать образец

Скачать образец жалобы в Центробанк на страховую компанию

В каких случаях и куда можно жаловаться на банк?

Поскольку банковская деятельность осуществляется в соответствии с Конституцией РФ, ФЗ «О банках и банковской деятельности», ФЗ «О Центральном банке Российской Федерации» и другими нормативно-правовыми актами, то их нарушение подразумевает возможность клиента жаловаться на банк по различным основаниям.

СодержаниеПоказать

Среди основных жалоб можно выделить, когда банк:

- нарушил ФЗ №395-1 «О банках и банковской деятельности» от 02.12.1990;

- не соблюдал банковскую тайну;

- непрофессионально оказывал услуги;

- осуществлял скрытые платежи;

- начислил незаконные штрафы;

- отказал в возвращении страховки или комиссии;

- ограничил досрочное погашение;

- изменил условия договора односторонне;

- передал долг третьим лицам;

- неправомерно списал денежные средства;

- безосновательно заблокировал карту;

- навязал дополнительные услуги;

- скрыл информацию об услугах;

- перечислил деньги другому получателю и т. д.

Как правильно написать жалобу?

Единого образца жалобы нет. Как правило, жалоба включает в себя контактную информацию клиента, а также описание нарушения. Составляя жалобу, необходимо указать следующую информацию:

- В шапке прописать ФИО, а также должность руководителя, которому адресуется жалоба.

- Написать ФИО заявителя, паспортные данные, адрес, контактную информацию.

- Посередине строки указать «жалоба»;

- Основная часть: необходимо как можно более подробно описать нарушение прав клиента, когда оно произошло, кто в нем виноват. Отметить законодательные акты, чьи положения оказались не соблюдены.

- Прошение: заявитель указывает, в чем его просьба заключается. Например, просит разобраться в сложившейся ситуации.

- Дата.

- Подпись и ее расшифровка.

- Приложение. Вписать, какие документы приложены к претензии по списку.

Куда обращаться?

Конституция РФ, а также ФЗ-395-1 от 02.12.1990 установили право граждан подавать жалобу на банк. Согласно ст. 12 ФЗ-59 от 02.05.2006, на ее рассмотрение отводится 30 дней с момента регистрации.

ФАС

Федеральная антимонопольная служба – орган, занимающийся устранением недобросовестной конкуренции, а также осуществляющий контроль в сфере рекламы. Банковская деятельность также входит в сферу интересов ФАС в случаях, если:

- Банк нарушил законодательство, регламентирующее рекламную деятельность. Например, клиент не подписывался на рекламу, а ему регулярно приходят смс-уведомления о различных банковских услугах. Кроме того, обращение в ФАС возможно, если банковская реклама содержит неполную или вводящую в заблуждение информацию, а также если она неэтична.

- Банк нарушил закон о конкуренции. Например, навязал страховые услуги в конкретной страховой организации или, являясь монополистом, установил невыгодные условия.

В случае выявления правонарушений ФАС выносит предписание об их устранении.

ЦБ РФ

Согласно ст. 56 ФЗ №86 от 10.07.2002, одной из деятельностей Центрального банка является регулирование и надзор кредитно-финансовых учреждений.

Пожаловаться в ЦБ РФ можно, если имеют место следующие нарушения:

- Банк нарушил условия и правила лицензирования.

- Банк нарушил правила предоставления банковских услуг.

- Платежная система работает с нарушениями.

Если ЦБ РФ выявляет случаи несоблюдения банками законов РФ, то он имеет право отозвать у него лицензию, что приводит к ликвидации финансово-кредитной организации.

Роскомнадзор

Федеральная служба по надзору в сфере связи осуществляет контроль в данной области, а также защиту личных данных. К ним относятся сведения о паспортных данных, номера телефонов, адреса и т. д. Тем не менее, банковские клиенты могут в нее обратиться в следующих случаях:

- Банк нарушил право клиента на неприкосновенность персональных данных и передал их третьим лицам. Например, такое возможно, когда банк ликвидируется либо сливается с другим финансово-кредитным учреждением, а также когда банк передал данные коллекторам.

- Сотрудник банка допустил ошибку. В результате этого данные попали к мошенникам, потерялись либо же коллекторские агентства беспокоят клиентов, не имеющих кредитов.

Роскомнадзор имеет право выдавать предписания для устранения нарушений, налагать штрафы.

Роспотребнадзор

Федеральная служба по защите прав потребителей осуществляет контроль и надзор в различных сферах. Поскольку клиент получает банковские услуги, а сама банковская деятельность направлена на их предоставление, то в случае возникновения спорных моментов можно обращаться в Роспотребнадзор.

Федеральная служба может проверять банки на соблюдение ими закона «О защите прав потребителей». В случае нарушения Роспотребнадзор выдает предписание об их устранении, накладывает административный штраф на финансовую организацию, а также может подать иск в суд и отстаивать в нем интересы потребителя.

В Роспотребнадзор можно обращаться в следующих ситуациях:

- Банк нарушил право на достоверную информацию о банковском продукте или услуге. Например, банк не предоставил или исказил данные о комиссиях.

- Банк нарушил права граждан, касающихся условий договора. Например, изменил его условия в одностороннем порядке.

- Согласно ст. 47 ГПК РФ, Роспотребндзор можно привлекать к участию в судебном разбирательстве. Федеральная служба часто бывает в суде на стороне должника, когда банк прибегает к услугам коллекторских агентств, чьи действия в отношении клиента не имеют законных оснований.

Следует отметить, что стандартный срок рассмотрения жалобы может быть увеличен на 7 дней в случае, когда она поступает не в региональное отделение, а в центральный аппарат.

Способы подачи

Во все вышеперечисленные инстанции можно подать претензию на банк следующими способами:

- С помощью личного обращения. Необходимо претензию подавать в двух экземплярах, чтобы один остался у заявителя.

- По почте. Отправить заказное письмо с уведомлением и описью вложений.

- Подать на официальном сайте в интернете.

- Воспользоваться факсимильной связью.

Документы

Законом не определен список бумаг, которые необходимо приложить к жалобе. Поэтому можно предоставить любой документ, который бы подтверждал правомерность требований. Это могут быть договор с банком, квитанции, записи телефонных разговоров, заявление о реструктуризации и полученный отказ, выписка из лицевого счета, копия заявления в прокуратуру, письменные оповещения из банка и т. д.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей

как написать заявление на неправомерные действия, образец

Нередко граждане при использовании услуг банка сталкиваются с нарушением законодательства или иными проблемами. Они требуют срочного решения, поэтому часто возникает необходимость в составлении жалобы на банк. Для этого важно разобраться, при каких основаниях актуально подавать ее, куда она передается, а также как правильно ее составить.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (495) 725-58-91. Это быстро и бесплатно!

Кому можно пожаловаться

Существует много разных организаций, принимающих жалобы на банк, причем целесообразно обращаться к ним в различных ситуациях.

Руководитель отделения банка

Такая жалоба обычно составляется на какого-либо сотрудника данной организации, который не справляется со своими обязанностями или же неправильно общается с клиентами.

Обычно такие вопросы решаются на уровне руководства отделения банка, а также можно обратиться к высшему руководству организации. При серьезном споре можно подавать документы к центральному аппарату фирмы.

Жалоба на банк в Центробанк. Фото:freedocx.ru

Роспотребнадзор

Сюда следует обращаться, если работниками банка нарушаются основные права потребителя банковских услуг. Именно сюда наиболее часто обращаются граждане при разных спорах и разногласиях с банком.

МВД

Полицейские рассматривают обращения, которые указывают на серьезные нарушения со стороны работников банка. Обычно они связаны с оскорблениями или угрозами, а также денежного обмана и даже хамства.

ФАС

Антимонопольная служба принимает заявления, которые указывают на нарушение антимонопольного законодательства. Также сюда актуально подавать жалобу, если гражданин узнает о нарушении в правилах конкуренции и рекламе банковских продуктов.

Часто граждане жалуются, что им навязывают банки дополнительные услуги, а также рекламируют недостоверную информацию, предоставляют перед подписанием договора недостоверные или неполные сведения, а также намеренно вводят в заблуждение.

Роскомнадзор

Данная инстанция занимается обращениями, в которых прописывается, что нарушается сохранность личных данных банком.

На каких основаниях целесообразно составлять заявление в Центробанк

Наиболее часто заявления подаются именно в Центробанк. Он выступает контролирующей организацией среди всех имеющихся банков, поэтому занимается контролем над всеми операциями данных компаний. Он заботится о том, чтобы они соблюдали законодательство во время работы.

Наиболее часто жалобы в ЦБ подаются гражданами по причинам:

- не выполняются требования клиента, являющиеся законными и относящиеся к разным финансовым услугам;

- навязываются работниками организации дополнительные услуги, за которые приходится уплачивать средства, чтобы была увеличена прибыль банка;

- проведение разных операций без заблаговременного получения согласия клиента;

- изменение условий договора в период срока кредитования в одностороннем порядке;

- повышение ставки процента по действующему займу;

- сотрудники организации работают некорректно;

- личные данные граждан передаются третьим лицам без разрешения клиента, что ведет к нарушению банковской тайны;

- продажа долга без согласия клиента.

Перед составлением и подачей такой жалобы рекомендуется убедиться в том, что действия работников банковской организации действительно являются незаконными, так как некоторые операции могут быть правомерными.

Зачем составляется жалоба

Составление такого заявления обычно преследует защиту прав гражданина, но предварительно проверяющие инстанции будут проверять обоснованность этой жалобы.

Как правильно написать жалобу на банк, расскажет это видео:

Заявления, поданные в разные организации, обычно приводят к тому, что банк привлекается к ответственности, но при этом невозможно принудить его выполнить какие-либо действия по отношению к гражданину. Если же надо добиться какого-либо практического результата, то требуется подавать иск в суд.

На какие действия целесообразно жаловаться

Оптимально составлять это заявление в ситуациях:

- имеются доказательства совершения банком экономического преступления;

- признается организация банкротом;

- действия работника учреждения нарушают законодательство или права гражданина.

В этом случае можно привлечь банк к ответственности или взыскать компенсацию.

Как правильно формируется жалоба на банк

Чтобы документ был действенным, следует грамотно разобраться в том, как правильно формируется заявление. Для этого учитываются требования:

- формируется в письменном виде;

- можно не пользоваться какой-либо строгой формой;

- вся информация должна предоставляться в логической последовательности;

- составляется документ официально и в уважительной форме;

- не допускается подавать анонимное сообщение;

- указываются сведения о банке, конкретном его работнике и заявителе.

Жалобу можно приносить лично или отправлять по почте и с помощью курьера. Образец заявления, можно скачать ниже.

Целесообразно составлять два экземпляра, так как один остается у заявителя, но на нем получатель должен поставить соответствующую отметку о принятии.

Нужны ли доказательства

Прикладывать к жалобе желательно разные материалы, выступающие подтверждением правоты заявителя. Также при необходимости получения возмещения прикладывается расчет. Если имеется много документов, то предварительно составляется опись. Рассматриваются разные заявления обычно 30 дней.

Как отправить жалобу на банк в ФАС? Фото:znatokdeneg.ru

Нюансы подачи через интернет

Для более оперативного рассмотрения документа можно подать его через сайт ЦБ. Для этого надо разобраться в правилах использования интернет приемной. Выбирается раздел, называющийся «Подать жалобу». Далее выполняются последовательные действия:

- прописывается причина формирования документа;

- выбирается банк, нарушивший права заявителя;

- надо нажать нужную тему формирования обращения;

- выбирается типичное нарушение;

- тщательно заполняется пустая форма, для чего вводится название банка;

- прописывается регион нахождения отделения учреждения;

- заполняются личные данные о заявителе;

- описываются все обстоятельства дела;

- прикрепляются разные документы в электронном виде при необходимости.

При заполнении текста указывается суть проблемы, причем для этого используется свободная форма.

Порядок рассмотрения электронного заявления

Обрабатываются и рассматриваются все жалобы на основании ФЗ №59. Рассматриваются документы в течение 30 дней. Ответ предоставляется в письменном виде, но для этого изначально в заявлении надо указать личные данные.

Как пожаловаться на работника банка

Нередко граждане сталкиваются с противоправными действиями работников банка, с угрозами, принуждением или навязыванием дополнительных платных услуг. В этом случае оптимально составлять заявление первоначально на руководство конкретного отделения.

Какие советы дают юристы, чтобы грамотно написать жалобу на банк, смотрите видео:

В жалобе указывается адрес отделения, информация о сотруднике, нарушившем права клиента, а также детально описывается возникшая ситуация. При этом желательно заранее убедиться, что действительно действия конкретного работника являются противоправными.

Нередко руководство отделения получает жалобы на действия сотрудника, которые регламентированы самим учреждением. В этом случае все равно дается ответ, в котором указывается на правомерность действия работника.

Если руководство данного отделения не предпримет нужные меры, то можно далее обратиться в вышестоящие инстанции.

Заключение

Таким образом, жалоба на банк может подаваться по разным причинам. Важно грамотно ее составить. В зависимости от ситуации выбирается организация, которой будет передаваться данный документ. При этом важно заранее убедиться, что действительно конкретные спорные ситуации являются следствием противоправных действий со стороны работников банка.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (495) 725-58-91 (Москва)

+7 (812) 317-55-21 (Санкт-Петербург)

Это быстро и бесплатно!

образец претензионного письма, как написать и подать заявление, обращение онлайн через официальный сайт

Сейчас на территории Российской Федерации расположено большое количество банков. Они есть в каждом районе любого города страны. Если у вас возникают финансовые трудности, вы можете обращаться в банк, так вам всегда помогут. Многие спрашивают, что же делать, если возникли проблемы именно с кредитным учреждением? Если вас не устроили его действия, то вы можете написать жалобу в центробанк на действия банка по образцу.

Основные причины возникновения спорных ситуаций в банке

Каждый пользователь банка однажды сталкивается с ситуациями, в которых можно и даже нужно обращаться с жалобой в Центробанк. Обычно вкладчик этого не делает. Чаще всего, потому что не знает, куда и как именно претензию подать. А ситуации, в которых отправляют в ЦБ жалобы на самом деле довольно распространены. К ним можно отнести следующее:

- банк бездействует без каких-либо причин в ответ на высказанное клиентом пожелание или распоряжение;

- вкладчику навязывают лишние услуги, и пока он их не примет, не прекращают настаивать;

- снимает со счетов клиентов деньги без их согласия;

- банкоматы работают некорректно;

- банк без всяких оснований отказывает в предоставлении кредита, ипотеки или займа;

- высокая комиссия по кредитным картам и высокие суммы за обслуживание кредитных счетов, банковских карт и т. д.

Это, конечно, не все случаи, но наиболее распространенные. Если что-то из перечисленного случилось, необходимо пожаловаться на действия банков.

В Центробанк можно еще пожаловаться на:

- Страховые компании. В последнее время это довольно актуально для клиентов Росгосстраха по поводу ОСАГО и не только.

- Ломбарды.

- Негосударственные пенсионные фонды.

- Микрофинансовые организации. Довольно часто различные компании, предлагающие так называемые быстрые займы, могут быть не просто нечисты на руку, но и теми самыми, кто устанавливает незаконно высокие комиссии, делает ошибки или же завышает суммы штрафов за несвоевременные выплаты.

- Кредитные кооперативы.

- Коллекторов.

Обычно банки предпочитают замять дело и уладить все полюбовно, поэтому сначала стоит обратиться относительно своей проблемы к руководству. Но иногда по-хорошему банк не желает решать вопросы и, возможно, только увеличивает своими действиями поводы, по которым клиент может на них пожаловаться. Неважно, пожалуется он в ЦБ, в Роспотребнадзор или в ФАС, организации все равно будет не очень хорошо, если клиент окажется прав. Но некоторые компании так уверены в своей правоте (или безнаказанности), что позволяют потребителю довести дело до высших инстанций.

Конечно, большинство банков внимательно следят, чтобы права клиента соблюдались неукоснительно. Приглядывают за своими филиалами, чтобы вдали от главного офиса они не решили, что могут делать, что хотят. Но иногда встречаются и банки, которые в принципе не слишком добросовестные. С ними лучше не иметь дела, но не всегда можно знать заранее.

В каких случаях следует жаловаться в Центробанк

Непосредственно на действия банка необходимо пожаловаться в таких случаях, как:

- Передача банком данных, указанных при заполнении каких-либо анкет, клиента постороннему лицу, при которой имеются нарушения законодательства.

- Грубое, хамское поведение сотрудника либо его отказ в помощи, когда на это нет никаких оснований.

- Банк нарушил условия договора.

- Действия компании повлекли за собой нарушение прав потребителя.

- Документы клиента были утеряны (что уже само по себе довольно подозрительно). Тогда Центробанк не только подтолкнет процесс восстановления документов, но и проследит за выплатой компенсации. В такой ситуации банк обязан оплатить стоимость восстановления документов пострадавшему.

- Отказываются выдавать деньги. Это вопрос неоднозначный. Только в том случае, если это результат какой-то ошибки Центральный банк поможет уладить ситуацию. Если проблема в том, что деньги вкладчика «потеряны» каким-то образом, то это уже дело сразу суда, а не Центробанка.

Для наглядности приведем таблицу и два примера.

| Входит в область деятельности ЦБ | Не входит в область деятельности ЦБ |

|---|---|

| Расследование отказа без причины в открытии счета гражданину | Отказ в возврате денег за товар, который вернули по гарантии |

| Штрафование банка за действие, последствие которого — нарушение прав гражданина | Контроль за получением наследства от родственника |

| Разбираться в ситуации с неисполнением банком условий договора | Выдача потребительского кредита |

| Разбирательство с невыплатой по страховке | Предоставление налогового вычета |

Теперь приведем пример. Гражданка А открыла вклад в банке N, например, в 1999 году и с тех пор регулярно его пополняла. В 2018 году она пришла сделать еще один взнос. И тут выяснилось, что банк, который по договору все эти годы принимал любые суммы для пополненя счета, изменил без предупреждения условия. И теперь гражданка А может внести на свой счет только сумму, вдвое большую, чем она собиралась. Плюс банк настаивает, что она обязана еще и купить страховку в дополнение к вкладу.

Когда возмущенная гражданка А потребовала закрытия счета, что она могла сделать по договору, который она заключала в 1999 году, ей отказали. Очевидно, что банк нарушил условия договора, и имело место навязывание страховки, то если лишней услуги. Гражданка А не стала все оставлять так и подала жалобу в онлайн приемную ЦБ. Через какое-то время ее жалоба была удовлетворена, а банк оштрафовали.

Еще один пример. Гражданин Б воспользовался банкоматом, чтобы снять свои денежные средства с зарплатной карточки. Банкомат работал очень странно, отказывался принимать корректный пин-код, и на третий раз произошла блокировка карты. Да и обычный возврат карточки так и не произошел. Гражданин Б, уверенный в том, что с банкоматом что-то не так, совершил звонок в банк, которому принадлежало устройство. Ничего внятного, кроме хамства, на телефонной линии гражданин Б не дождался и попытался установить связь с руководством банка. Результат оказался тем же. Ему ничего не осталось, кроме как заполнить заявку с требованием справедливости Центробанку.

Регулятор особенно обратил внимание на эту жалобу, она была уже десятой за неделю на этот банк. Вскоре банку пришел исполнительный лист из суда. Проверка ЦБ выявила множество нарушений в работе организации и передала дело в суд по статье «мошенничество», поскольку после смены руководства этим, по сути, банк и занимался.

В жизни, конечно, все далеко не так здорово, и жалобы могут ни к чему не привести. Но пытаться отстоять свои права обязательно стоит.

Как подать жалобу в ЦБ: алгоритм действий

Если возникла необходимость подать жалобу в Центробанк, это можно сделать тремя способами. Через интернет, зайдя на официальный сайт ЦБ и найдя там интернет-приемную, заполнить простую форму жалобы. Второй вариант — это отправить заказным письмом. В этом случае, впрочем, следует быть готовым к тому, что письмо вернется как неполученное, однако это бывает далеко не всегда. А также передать через секретаря, отдать ему и обязательно проследить за наличием пометки о принятии. Из всех вариантов написать жалобу в Центробанк России по интернету — самый простой вариант.

Важно! Несмотря на то что в целом форма подачи жалобы довольно демократична, необходимо приложить к ней документы, подтверждающие несправедливые действия банка.

Это могут быть:

- отсканированный договор;

- чеки, в том числе и распечатанный электронный вариант;

- распечатанный отказ в произведении какой-либо онлайн операции;

- видео, подтверждающее правоту жалующегося;

- аудиозапись;

- письменный отказ от банка.

Содержание и образец жалобы

Несмотря на свободную форму заявления, есть определенные правила, которые необходимо соблюсти при написании. Если им следовать, можно правильно составить юридический документ.

- Необходимо указать наименование отделение, куда предполагается его подавать.

- Данные составителя заявления также необходимо указать. А именно: контакты, желательно, телефон, а не электронную почту, фамилию и инициалы.

- Нужно дать описание ситуации и указать суть проблемы. Тут обязательно нужно объяснить, какие законодательные пункты или акты были нарушены, какие условия договора нарушили сотрудники или организация в целом. Если жалоба касается определенного сотрудника, то необходимо указать его должность, Ф. И. О., время и дату, когда возникла конфликтная ситуация.

- Далее идет изложение требований и предложений относительно того, какие меры следует принять для разрешения ситуации.

- Конечно же, перечень документов, которые к жалобе прилагаются.

В принципе, по этому списку легко можно составить жалобу, как по образцу, самостоятельно. Но лучше, если это сделает специально обученный человек — юрист. Либо же можно найти в интернете и скачать готовый бланк жалобы в Центробанк на действия банка (образец), подходящий под ситуацию, и просто его заполнить. Через онлайн приемную ЦБ жалобу подать намного проще, там все будет последовательно открываться, а форма написания довольно свободная.

Срок рассмотрения жалобы и результаты

Результат жалобы именно в ЦБ может быть совершенно неудовлетворительным. Можно раз за разом подавать жалобы и получать в ответ стандартное «это отношения гражданско-правового характера, мы не можем вмешиваться». Не стоит отчаиваться. Можно немного изменить форму жалобы, как будто она от лица не вкладчика, но неравнодушного гражданина. Тогда возможно она будет иметь успех несколько больший. С другой стороны, реально собрать некоторое количество отказов от Центробанка и пойти с ними в суд, подавать на недобросовестный банк уже не жалобу, а иск. Также не запрещено жаловаться в Роспотребнадзор и в ФАС (федеральную антимонопольную службу). Там своя специфика, но совсем безрезультатным такое обращение не будет.

По срокам жалоба будет рассматриваться в течение недели с момента подачи заявления. Если рассматривается серьезная претензия, то срок увеличивается до месяца. А в том случае, если заявление будет направлено еще и в надзорный орган для проверки, то срок увеличится еще на месяц, по требованию этого органа.

Несмотря на вероятную неэффективность жалоб в Центробанк, подавать их необходимо. Когда их накопится некоторое количество, можно будет их с чистой совестью приложить к иску в суд или жалобу в Роспотребнадзор, чтобы показать, что это не просто паническое метание, а вполне осознанные действия. И перед тем как бросаться к ним, потребитель сделал все, что было в его силах.

Решение Центробанка, к слову, подлежит обжалованию, но будет ли оно иметь положительный для заявившего результат, предсказать невозможно.

Особенности процедуры

Отличительной особенностью процедуры является то, что послать обращение лучше всего сразу на три адреса. А именно:

- главному офису ЦБ РФ;

- в территориальное отделение ЦБ РФ;

- к банку, который нарушил права клиента.

Во-первых, это поставит банк в известность о том, что было решено прибегнуть к помощи вышестоящего органа. Во-вторых, если территориальное или же главное отделение не найдут ничего предосудительного, то второй из них вполне может усмотреть в действиях банка что-то незаконное и решить, что меры принять все же надо.

Разумеется, для Российской Федерации заявление необходимо писать на русском языке. Если по каким-то причинам это неродной язык лица, подающего жалобу, следует либо написать документ на родном языке и привлечь к делу переводчика, либо оставить все хлопоты юристу.

Также важно, чтобы в жалобе не было никаких эмоциональных моментов, только изложение претензии по существу.

Ответственность

Центробанк может привлечь нарушителя к ответственности. Обычно это штрафы, причем довольно ощутимые, а также заморозка или отзыв лицензии на деятельность. Последнее для банка или страховой компании будет настоящей катастрофой, и не только потому, что все сотрудники должны будут идти в центр занятости населения. Если клиент был вынужден пожаловаться в Центробанк на банк, и в результате последний потерял лицензию, регулятору придется продать все активы компании, чтобы рассчитаться с вкладчиками и кредиторами.

Итог

Хотя Центробанк и не бюро добрых дел, есть ситуации, в которых жалоба ему обязательно поможет. Конечно, это будет касаться не установления налогового вычета за расчетный период, но если вдруг банк, вопреки договору взял и повысил коэффициент при расчетах комиссии, и потребитель понес прямые убытки, это как раз будет в ведении Центрального банка.

Меморандум о взаимопонимании между Центральный банк Российской Федерации (Банк России) а также Центральный банк Бахрейна (ЦББ) Королевства Бахрейн

Центральный банк Российской Федерации (Банк Российской Федерации Россия) и ЦБ РФ. Бахрейн (CBB), именуемый «Надзорные органы» пришли к пониманию необходимости обмениваться информацией для эффективного выполнения своих функций и способствовать надежности и стабильности банковских систем в своих странах.Эта понимание также соответствует рекомендациям Базального комитета о принципах проведения консолидированного и комплексного надзора и сотрудничество между органами банковского надзора.

1. Полномочия надзорных органов

1.1. Российская Федерация:

В соответствии с законодательством Российской Федерации Центральный банк Российской Федерации (Банк России) — орган банковского регулирования и банковского надзора.Постоянно контролирует соблюдение кредитными организациями и банковскими группами (банковские холдинги) с банковским законодательством, нормативными актами Банка России и обязательные стандарты. Для выполнения своих нормативных требований и надзорных органов. функции, Банк России проводит выездные проверки кредитных организаций и их филиалов, направляет им обязательные рецепты для устранения недостатков, обнаруженных в их работают и принимает меры к кредитным организациям, установленным Федеральным законом о ЦБ РФ Федерация (Банк России).

В соответствии с законодательством Российской Федерации отчетность кредитных организаций, банковских групп, банковских холдингов и консолидированных групп подается в Банк России.

1.2. Королевство Бахрейн:

Под законодательство Королевства Бахрейна, Центральный банк Бахрейна (CBB) является единственным регулятором банковских и финансовых услуг. промышленности в Королевстве. Это постоянно следит за соблюдением требований банков и других поставщиков финансовых услуг с законодательство Королевства и постановления и стандарты CBB.Для выполнения его нормативных и функции надзора, ЦББ проводит, среди прочего, выездные проверки банков и их филиалов, проводит внешний анализ обязательных отчетов и банков данных, необходимых для отправить его и издает обязательные директивы, требующие, чтобы его лицензии устраняли любые недостатки в их исполнении.

2. Для целей настоящего Меморандума:

2.1. «Поднадзорное учреждение (-а)»: юридическое лицо, уполномоченное осуществлять банковские операции. операции, деятельность которых подлежит лицензированию и надзору в в соответствии с законодательством Российской Федерации или Королевства Бахрейн.

2.1.1. В РФ:

Кредитная организация — юридическое лицо, которое для цель извлечения прибыли как основная цель своей деятельности имеет право на основании специального разрешения (лицензии) Банка России на осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности» Мероприятия. Кредитная организация создается на основе любой формы собственности. как субъект хозяйствования.

Банк — кредитное учреждение, имеющее эксклюзивную право осуществлять следующие банковские операции в полном объеме: принимать средства в депозитах от физических и юридических лиц, ссужать такие средства от своего имени и за свой счет при условии, что они возвращено через указанный период времени с процентами, открыть и сохранить индивидуальные и корпоративные банковские счета.

Небанковская кредитная организация — кредитная организация который имеет право проводить индивидуальные банковские операции, предусмотренные Федеральный закон «О банках и банковской деятельности». Допустимые комбинации банковские операции для небанковских кредитных организаций устанавливаются Банком России.

2.1.2. В Королевстве Бахрейн:

«Лицензиат» — это любое лицо, получившее от CBB лицензию на предоставлять регулируемые услуги в Королевстве Бахрейн. «Регулируемые услуги» определяются CBB в соответствии с вторичными нормотворческими полномочиями, предоставленными ему в соответствии со статьей 39 Закон о Центральном банке Бахрейна и финансовых услугах (Указ No.64 2006 г., именуемый в дальнейшем «Закон CBB»).

«Банк» — это (i) любое юридическое лицо, имеющее лицензию на условия Закона о ЦББ для приема депозитов, авансовых ссуд, управления и инвестирования средств (с предоставлением или без предоставления каких-либо других связанных услуг), (ii) любое лицо имеет лицензию в соответствии с условиями Закона о CBB для выполнения действий, указанных в пункте (i), но в соблюдение принципов исламского шариата и (iii) любой другой лицензиат одобрен CBB. На практике банки регулируются правилами сводов правил CBB (либо первый том для обычные банки или второй том для исламских банков).

2.2. «Поднадзорная материнская организация (и)»: поднадзорная организация, зарегистрированная в одном из штатов, которая имеет трансграничное учреждение (филиал, дочерняя компания или представительство офис), находящийся в другом государстве.

2.3. «Трансграничное (ые) учреждение (а)»:

2.3.1. Российская Федерация:

В ФРС РФ

.Меморандум о взаимопонимании между Центральным банком Российской Федерации (Банком России) и Центральным банком Египта

Центральный банк Российская Федерация (Банк России) и Центральный банк Египта (CBE), именуемые в дальнейшем «Органы банковского надзора», достигли понимание необходимости обмена информацией для эффективного выполнение своих функций и способствует надежности и стабильности банковские системы в своих странах.Эта понимание также соответствует рекомендациям Базельского комитета по принципам проведения консолидированного и всестороннего надзора и сотрудничества между органами банковского надзора.

1. Полномочия органов банковского надзора

1.1 Русский Федерация

В соответствии с Федеральным законом «О Центральный банк Российской Федерации (Банк России), Банк России — орган банковского регулирования и банковского надзора.Он постоянно контролирует соблюдение кредитные организации и банковские группы (банковские холдинги) с банковским законодательства, нормативных актов и нормативов Банка России. Для выполнения своих нормативных и надзорных функций, Банк России проводит выездные проверки по устранению недостатки выявляет в своей работе и принимает меры, связанные с кредитованием учреждениями, созданными Федеральным законом о Центральном банке Российской Федерации. Федерация (Банк России).

1.2 Арабская Республика Египет

В соответствии с Законом 88 от 2003 г. о Центральном банке, Банки и иностранная валюта (Банковское законодательство), CBE является автономным орган, наделенный властью и полномочиями по надзору и регулированию банковской деятельности и финансовые учреждения под его юрисдикцией, в том числе все банки действующие в Египте, валютно-торговые компании и кредитные бюро. В CBE постоянно следит за соблюдением требований банков и других организаций. с банковским законодательством, положениями CBE и обязательными стандартами.Чтобы выполнять свои регулирующие и надзорные функции, CBE, среди прочего, проводит выездные проверки и принимают меры по устранению недостатков или нарушения банками и другими учреждениями, установленные в соответствии с Банковское право или подчиняется его юрисдикции.

2. Понятия и определения

Для целей настоящего Меморандума, понятия, упомянутые ниже, будут иметь следующие значения:

2,1 “ Под наблюдением Банковское учреждение »юридическое лицо, уполномоченное осуществлять банковские операции. операции, деятельность которых подлежит лицензированию и банковскому надзору в соответствии с Банковским законодательством Российской Федерации или Арабская Республика Египет.

2.1.1 В Российская Федерация

Кредитная организация — юридическое лицо, которое, цель извлечения прибыли как основная цель своей деятельности имеет право на основании специального разрешения (лицензии) Банка России осуществлять банковские операции, предусмотренные Федеральным законом «О банках и Банковская деятельность. Кредитное учреждение создается на основе любой формы собственности как субъект хозяйствования.

Банк — кредитная организация, имеющая исключительное право на проведение следующие банковские операции в полном объеме: принимать в депозит средства от физические и юридические лица, ссужают такие средства от своего имени и за свой счет при условии возврата по истечении указанного период времени с процентами, открыть и хранить частный и корпоративный банк учетные записи.

Небанковский кредитная организация — кредитная организация, имеющая право осуществлять индивидуальные банковские операции, предусмотренные Федеральным законом о банках и банковская деятельность. Допустимая комбинации банковских операций установлены для небанковского кредита учреждения Банка России.

2.1.2 В Арабской Республике Египет:

Банк является учреждение, имеющее лицензию и зарегистрированное CBE для ведения банковских операций операции и деятельность в соответствии с банковским законодательством.Для этого Банк под Банковским Законодательство может иметь форму египетского акционерного общества или филиала иностранный банк, должным образом зарегистрированный в CBE.

А Представительство неегипетского банка является отдельным подразделением они зарегистрированы в CBE в качестве представительства, которое представляет и защищает свои интересы в Египте. Такое представительство не имеет права проводить банковские операции и просто уполномочен действовать в качестве связного офис. Представительство банк не является юридическим лицом и не может вести коммерческую или банковскую деятельность. виды деятельности.

2,2 “ Родительский Поднадзорное учреждение »поднадзорное учреждение, объединенное в одну стран, в которых есть трансграничное представительство (филиал, дочерняя компания или представительство), находящиеся в другой стране.

2.3 “ Трансграничный Учреждение »

2.3.1 The Российская Федерация

В РФ, иностранные банки могут участвовать в уставном капитале кредитных организаций и создавать дочерние компании, деятельность которых подлежит лицензированию в соответствии с Федеральными законами Российской Федерации, а также открытыми представительствами.

Под РФ законодательство:

А дополнительный кредит в

.Меморандум о взаимопонимании между Центральным банком Российской Федерации (Банком России) и Управлением финансового надзора Эстонии (EFSA)

Центральный банк Российской Федерации (Банк России) и эстонский Финансовая инспекция, далее именуемая «Надзорные органы» пришли к пониманию необходимости обмена информацию для эффективного выполнения своих функций и помощь надежность и стабильность банковских систем в своих странах.Эта понимание также соответствует рекомендациям Базельского комитета по принципам проведения консолидированного и всестороннего надзора и сотрудничества между надзорными органами.

1. Полномочия надзорных органов

1.1. Российская Федерация

Под законодательство Российской Федерация Банк России является органом банковское регулирование и банковский надзор. Он постоянно следит за соблюдение кредитными организациями и банковскими группами (банковскими холдингами) банковское законодательство, нормативные акты и общеобязательные нормативы Банка России.Для выполнения своего нормативного и надзорного функций, Банк России проводит выездные проверки кредитоспособности учреждений и их филиалов, направляет им обязательные рецепты на устранение недостатки обнаруживают в своей работе и принимает меры к их устранению учреждения, созданные Федеральным законом о Центральном банке Российской Федерации (Банк России).

1.2. Республика Эстонии

В соответствии с законодательством Эстонии Финансовая инспекция (EFSA) осуществляет финансовый надзор от имени государства.Постоянно анализирует и контролирует соответствие субъектов финансовой надзор с требованиями к финансовой устойчивости и собственным средствам, и другие обязанности, предусмотренные законодательством, а также руководства и руководит субъектами финансового надзора в целях обеспечения надежной и разумное управление; применяет меры, предусмотренные законодательством, для защиты интересы клиентов и инвесторов; применяет административное принуждение к основание, в объеме и порядке, установленном законодательством; вносит предложения о создании и внесении изменений в законодательство о финансовый сектор и связанный с ним надзор, а также участвует в разработке такого законодательства; сотрудничает с международным финансовым надзором организаций и иностранных органов финансового надзора и других компетентных иностранные органы и лица; выполняет другие функции, вытекающие из закона, которые необходимо для выполнения задач финансового надзора.

2. Для целей настоящего Меморандума

2.1. Поднадзорное учреждение: юридическое лицо, уполномоченное осуществлять банковские операции. операции, деятельность которых подлежит лицензированию и банковскому надзору в соответствии с законодательством РФ Федерация или Эстонская Республика.

2.1.1. В РФ:

Кредитная организация — юридическая субъект, который в целях извлечения прибыли в качестве основной цели свою деятельность, имеет право на основании специального разрешения (лицензии) Банк России на осуществление банковских операций, предусмотренных Федеральным законом. о банках и банковской деятельности.Кредитная организация создается на основа любой формы собственности как хозяйствующего субъекта.

Банк — кредитная организация, которая имеет исключительное право на проведение следующих банковских операций в своих целостность: принимать в депозит средства от физических и юридических лиц, одалживать такие средства от своего имени и за свой счет при условии, что они возвращаются через определенный период времени с процентами, открываются и вести индивидуальные и корпоративные банковские счета.

Небанковская кредитная организация является кредитная организация, имеющая право проводить отдельные банковские операции предусмотренных Федеральным законом «О банках и банковской деятельности». Допустимая комбинации банковских операций установлены для небанковского кредита учреждения Банка России.

2.1.2. В Эстонской Республике:

Кредитная организация — это компания принципала и постоянная хозяйственная деятельность которых заключается в приеме денежных вкладов и других возвратные средства от населения и предоставление займов за свой счет и предоставить другое финансирование.Кредитные организации могут действовать как государственные с ограниченной ответственностью. компании или ассоциации, а также положения закона о публичных компании или ссудо-сберегательные ассоциации обращаются к ним, если иное предусмотренных Законом о кредитных учреждениях.

2.2. Поднадзорное материнское учреждение: поднадзорное учреждение, имеющее Трансграничное учреждение (филиал, дочерняя компания или представительство), находится в другом штате.

2.3. Трансграничное учреждение

2.3.1. Русский Федерация

на русском языке Федерация, иностранные банки могут создавать дочерние компании — жители РФ или в иной форме участвовать в уставном капитале кредита учреждение — резидент РФ Федерация, а также открытый представитель офисы. Деятельность кредитных организаций с участием иностранных капитал подлежит лицензированию в соответствии с законодательством Российской Федерации.

Под РФ законодательство:

Дочернее предприятие c

.Евросоюз ввел санкции против некоторых крупнейших банков России, включая Сбербанк №1 — RT Business News

Европейский Союз ввел секторальные санкции против пяти российских банков, включая крупнейший в стране, Сбербанк, в рамках экономических шагов, которые Европа вместе с США предприняла против Москвы в связи с кризисом на Украине.

ЕС добавляет 8 физических лиц, 3 российские компании к санкционный список из-за кризиса в Украине

В список, опубликованный в четверг, вошли Сбербанк, Банк ВТБ, Газпромбанк, Внешэкономбанк (ВЭБ) и Россельхозбанк (Россельхозбанк).

Этим финансовым организациям будет запрещено привлекать капитал на рынки капитала ЕС.

Санкции — против банков с госучастием более 50 процентов — вступают в силу с 1 августа и будут действовать на год. Решение может быть пересмотрено через три месяца.

«Чтобы ограничить доступ России к рынкам капитала ЕС, Граждане и компании ЕС больше не могут покупать или продавать новые облигации, долевые инструменты или аналогичные финансовые инструменты со сроком погашения, превышающим 90 дней, выпущены крупнейшими госбанками России, разработка банки, их дочерние компании за пределами ЕС и действующие их имени.Услуги, связанные с выпуском таких финансовых инструменты, например брокерские операции также запрещены », the EU Об этом говорится в заявлении Совета.

Согласованы ограничительные меры в связи с # Россия роль в восточной # украине сейчас опубликовано в официальном журнале ЕС: http://t.co/a5qkjM6OXT

— Пресса Совета ЕС (@EUCouncilPress) 31 июля 2014 г.

Он не включает дочерние компании российских банков в ЕС.

Только три банка из санкционного списка имеют дочерние предприятия. в Европе: Сбербанк, ВТБ и Газпромбанк.Сбербанк Европа АГ (бывший Volksbank International) управляет сетью банков в Страны Центральной и Восточной Европы.

Сбербанк — крупнейший банк в России и Восточной Европе, и третий по величине в Европе. Банк обслуживает более 106 миллионов клиентов только в России, а его услуги за рубежом.

Мажоритарный акционер Сбербанка — Центральный банк России.

Банк является ключевым кредитором российской экономики.Согласно с по оценке банка, на конец 2013 года Сбербанк крупнейший получатель вкладов в России, на долю которого приходится 43,3% депозиты физических лиц, 32,7 процента розничных кредитов и 32,1 процента кредиты корпоративным клиентам.

В 2013 году Сбербанк занял 63-е место в мире по стоимости бренд Brand Finance. Бренд Сбербанка оценили в $ 14,16. млрд и признан самым дорогим брендом в России.

В сообщении Газпромбанка говорится, что новых санкций нет. влияют на финансовую стабильность и работу банка.Банк продолжает работать, как обычно, предоставляя услуги обоим физические и юридические лица и сделки как в рублях и иностранная валюта идет без задержек. Принятые меры со стороны ЕС почти такие же, как те, что ранее были введены США, сказал банк.

«В этих условиях Газпромбанк продолжает полностью выполнять свои обязательства перед инвесторами, вкладчиками и кредиторы », выписки, опубликованные на сайте банка. читает.

В ответ на санкции ВТБ заявил, что решительно не одобряет решение ЕС, добавляя, что банк и все его дочерние компании будут продолжать работать в обычном режиме.