Банкротство физических лиц в 2020 году в Москве: стоимость процедуры и услуг юриста по банкротству

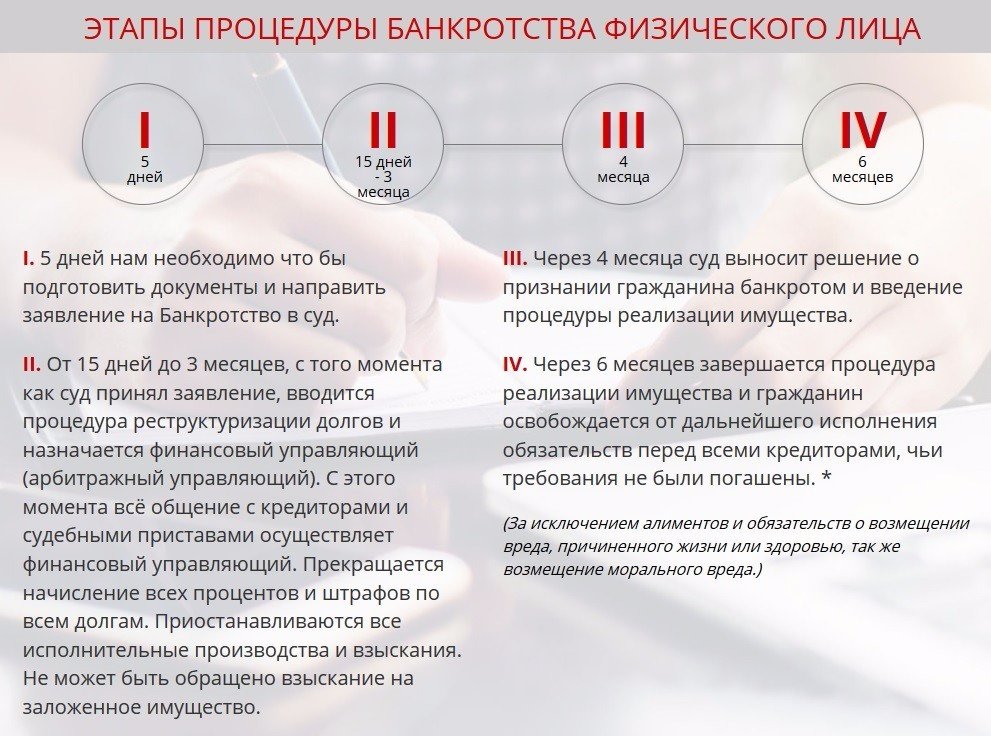

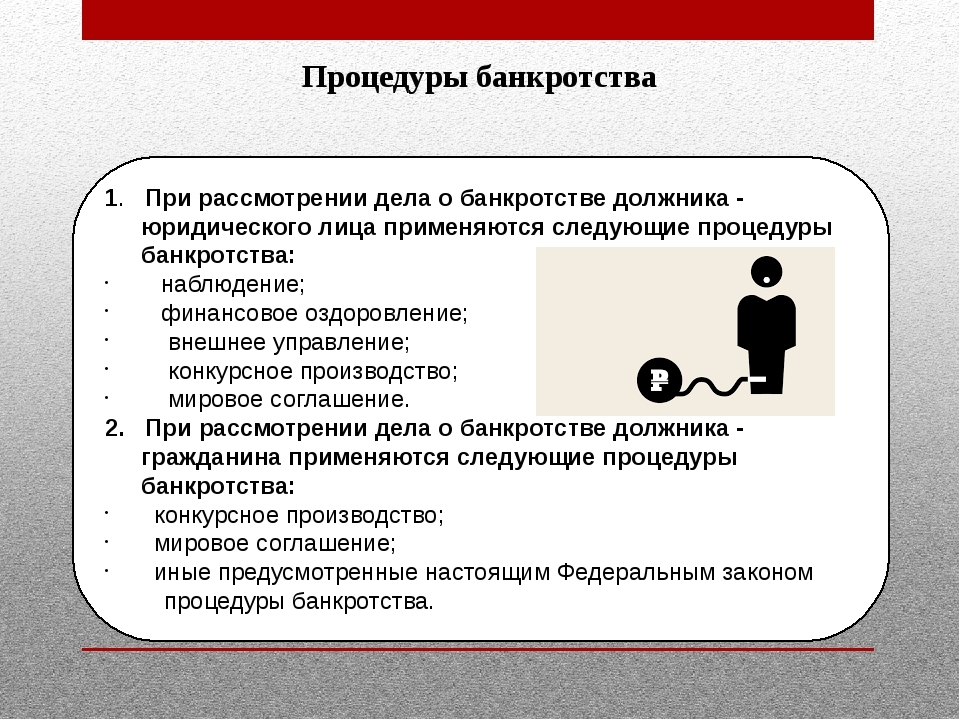

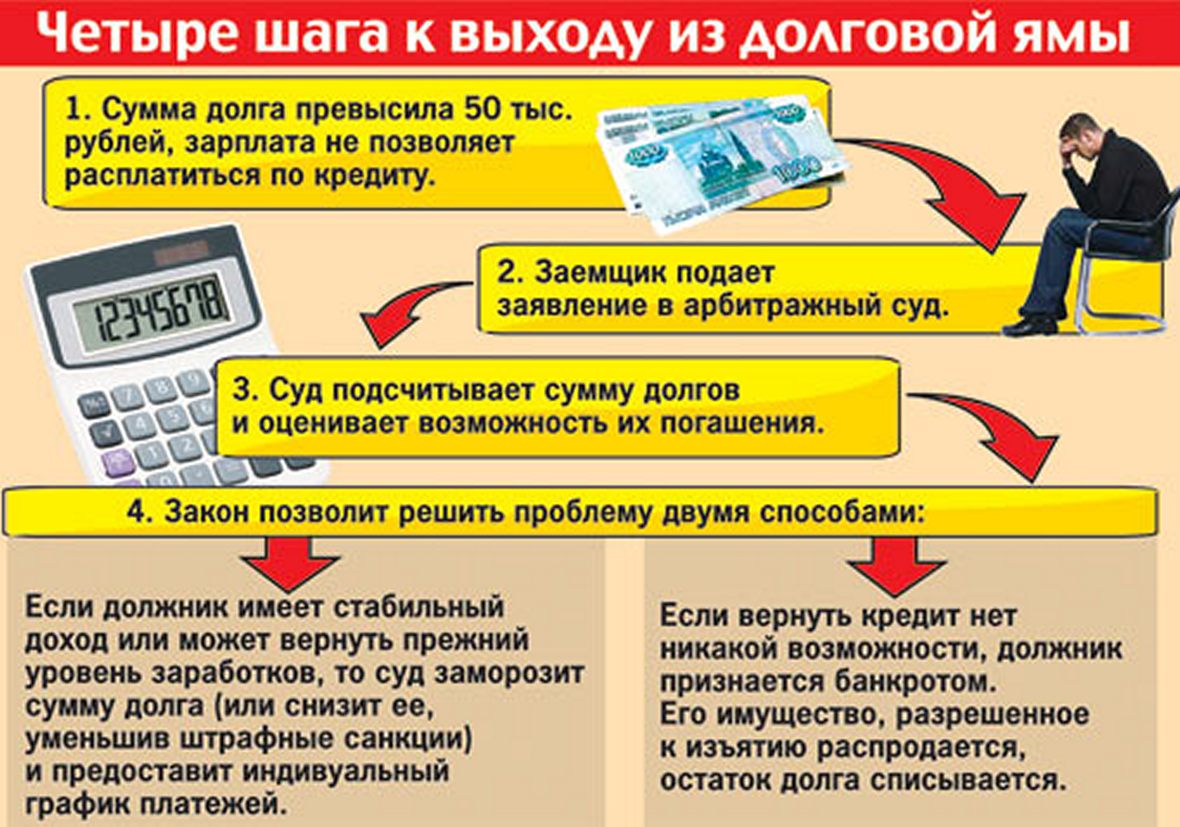

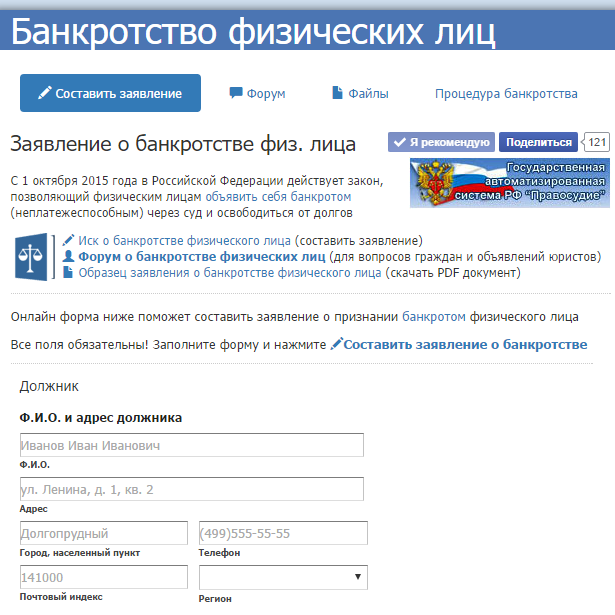

С момента принятия первой утвержденной редакции Закона о банкротстве физических лиц прошло уже почти пять лет. За это время банковское сообщество перестало настороженно относиться к данной процедуре и все чаще выступает в ней заявителем. Арбитражные суды, в свою очередь, активно используют при банкротстве физических лиц определенные обкатанные годами и практикой механизмы его проведения. Так суды одного региона в обязательном порядке начинают рассматривать дело о банкротстве с введения реструктуризации долга. При этом представленными документами подтверждается не только отсутствие денег у должника, но и его нетрудоспособность. В других регионах суды сразу переходят к процедуре реализации имущества должника.

Неизменными до 2020 года оставались лишь причины, которые заставляли граждан запустить процесс банкротства. Среди самых главных были непогашенные задолженности, нарушенные кредитные обязательства и отсутствие каких-либо финансовых источников.

В условиях, когда Нац. Бюро Кредитных Историй третий год подряд фиксирует рост числа банкротов в России, сомневаться, что их будет значительно больше после снятия режима самоизолиции, не приходится.

Именно поэтому компания Волан М готова предложить компетентную информационную и юридическую помощь гражданам Москвы и области для принятия решения о запуске процедуры финансового банкротства.

Для начала разберемся с информационной стороной процесса. Дополнительные знания о процедуре вряд ли будут лишними, а кого-то, возможно, даже сподвигнут к самостоятельным действиям.

Разберем подробно основные понятия, связанные с банкротством физического лица, и осветим важные моменты и вопросы, которыми интересуются наши клиенты. Итак:

Кодекс о банкротстве: что нужно знать

- Анастасия Зануда

- ВВС News Украина

Автор фото, AFP

Підпис до фото,Авторы Кодекса говорят, что банкротство означает не только ограничения и проблемы, но и может дать возможность начать все с чистого листа

Президент Украины Петр Порошенко подписал Кодекс по процедурам банкротства, который Верховная Рада приняла еще в прошлом году.

Необходимость принятия такого законопроекта авторы объяснили так:

«Временные финансовые трудности у каждого гражданина могут произойти из-за потери работы, развода и необходимости обеспечения материальной помощи детям, потери родственников или кормильцев и, наконец, своего здоровья. Кроме того, циклическое развитие рыночной экономики предполагает как подъем производства, так и падение, что иногда прямо влияет на личный и семейный бюджеты».

Впервые в истории Украины документ предусматривает возможность и определяет условия банкротства физических лиц.

Что это означает для рядового украинца?

Кто инициирует банкротство?

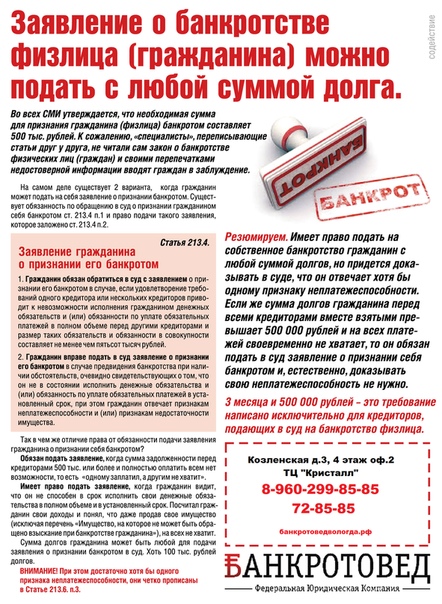

Инициировать процедуру банкротства физического лица, согласно Кодексу, может только само это лицо, если считает, что не может преодолеть финансовые трудности каким-либо другим способом.

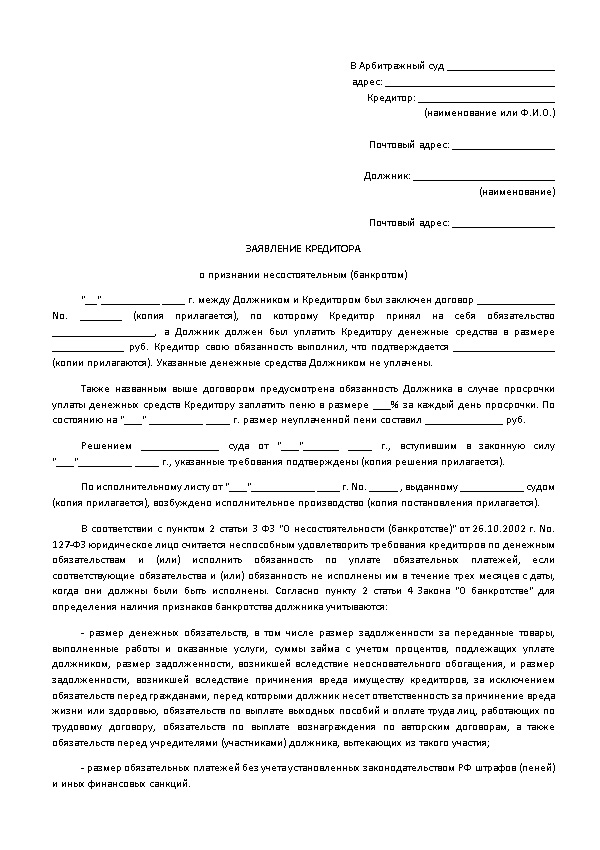

Производство открывается по заявлению должника.

Никто из кредиторов не может инициировать банкротство должника.

Как стать банкротом?

Автор фото, Getty Images

Підпис до фото,Введение банкротства физических лиц не означает, что они будут лишены всей собственности за долги

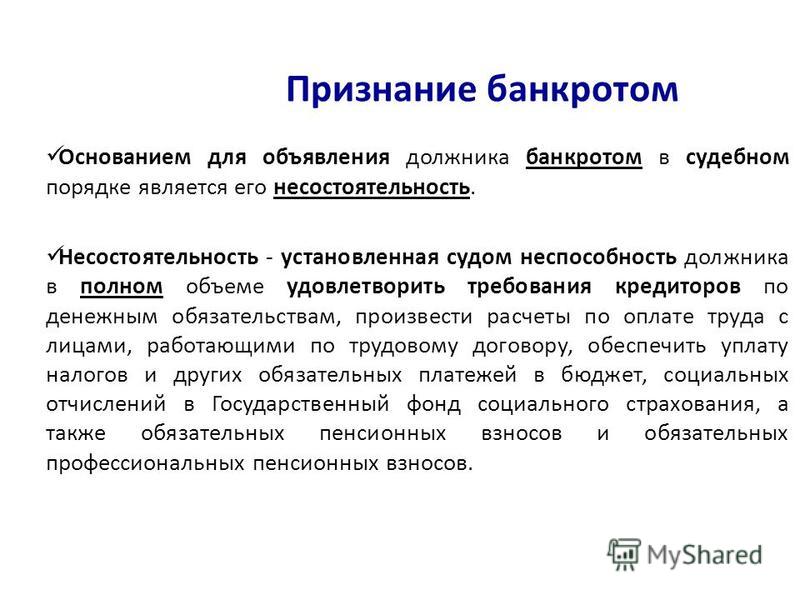

Должник может инициировать собственное банкротство в следующих случаях:

- Если задолженность перед кредиторами составляет не менее 30 минимальных зарплат (сейчас — 111 690 грн).

- Если он прекратил погашать долги в размере более половины месячных платежей по каждому из кредитных обязательств в течение двух месяцев.

- Если вынесено постановление в исполнительном производстве об отсутствии у должника имущества, которое можно взимать для покрытия долгов.

Для этого должник обращается в хозяйственный суд по месту жительства, который будет вести его дело.

Подавая заявление в суд, должник должен предоставить информацию об операциях с его движимым и недвижимым имуществом в течение последнего года.

Суд назначает арбитражного управляющего, который будет вести дело и общаться как с должником, так и с кредиторами.

Кстати, арбитражные управляющие — также одна из новелл Кодекса о банкротстве. Арбитражным управляющим может быть «гражданин Украины, имеющий высшее юридическое или экономическое образование, общий стаж работы по специальности не менее трех лет или одного года после получения полного высшего образования на руководящих должностях, прошедший обучение и стажировку в течение шести месяцев в порядке, установленном государственным органом по вопросам банкротства».

Как происходит банкротство?

Автор фото, AFP

Підпис до фото,По решению суда или арбитражного управляющего на время процедуры банкротства должнику может быть временно запрещено выезжать за границу

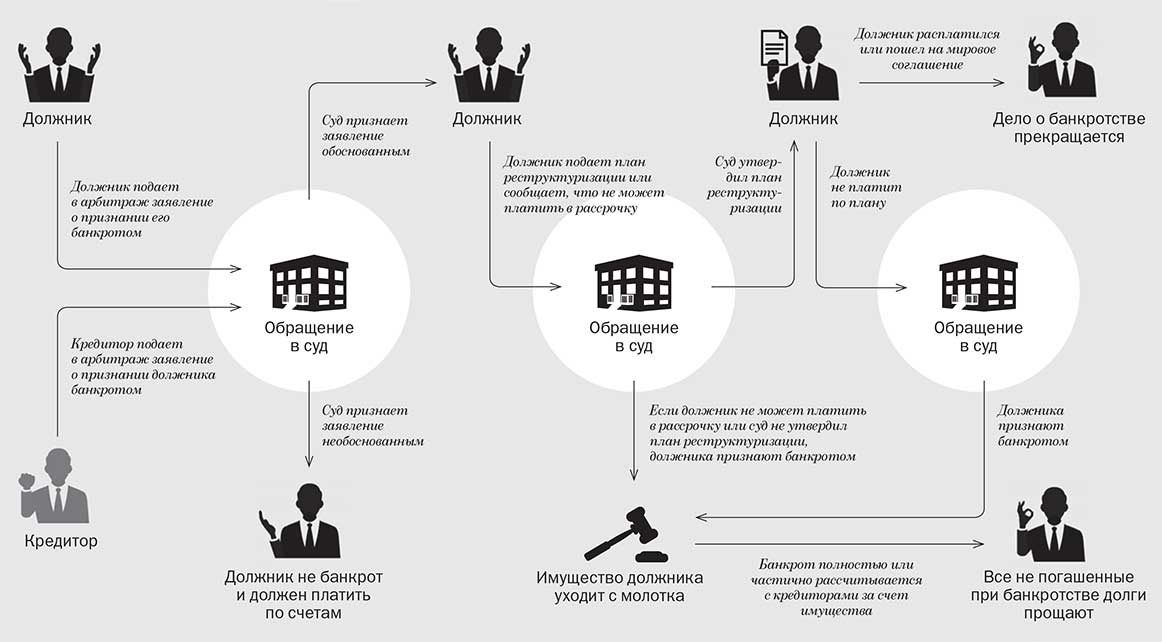

Далее события могут происходить по двум вариантам:

- Должник может достичь договоренности с кредиторами о реструктуризации долга, которая может предусматривать изменение сроков выплат или продажу части имущества должника.

Однако она не должна длиться более 10 лет.

Однако она не должна длиться более 10 лет. - Если в течение 120 дней после открытия производства в суде должник и кредиторы не договорились о реструктуризации, суд объявляет о банкротстве должника.

После этого начинается процедура погашения долгов. Источником является так называемая «ликвидационная масса» имущества должника.

Однако к ней не относится жилье, которое является единственным для должника и его семьи. Это может быть квартира не больше 60 кв. м или дом не более 120 кв. м. При этом на каждого члена семьи не должно приходиться более 13,5 кв м жилой площади. Поэтому опасения, что банкротство может оставить кого-то «на улице», не должны сбыться.

К ликвидационной массе также не относятся средства должника на счетах в пенсионных фондах и фондах социального страхования.

Для удовлетворения требований кредиторов управляющий открывает отдельный банковский счет. В первую очередь из него уплачиваются судебный сбор и вознаграждение за труд арбитражного управляющего, а также оплата услуг оценщиков имущества.

По решению суда или арбитражного управляющего на время процедуры банкротства должнику может быть временно запрещено выезжать за границу.

Когда это заработает?

Автор фото, UNIAN

Підпис до фото,Многие украинцы брали валютные кредиты на покупку квартиры, когда доллар стоил 8 грн

Кодекс вступит в силу через полгода после опубликования, то есть летом 2019 года.

Закон также предусматривает пятилетний переходный период, который позволяет реструктурировать ипотечные валютные кредиты.

Условия реструктуризации этих долгов изложены в Заключительных положениях Кодекса. При этом мораторий на изъятие квартир должников, введенный в 2014 году, теряет силу.

Однако условия, при которых этот мораторий может быть отменен, изложенные в законе 2014 года, не соответствуют новому Кодексу, — отметили в Главном юридическом управлении парламента.

В частности, согласно Кодексу, сумма обязательств должника будет фиксироваться в гривне по курсу НБУ в день открытия производства о банкротстве. Однако в в законе о моратории говорилось о необходимости каким-то образом учесть изменения в курсе гривны за годы, прошедшие с тех пор, как должник взял валютную ипотеку. Только с 2014 года курс гривны к доллару изменился с 8 до почти 30 гривен.

Однако в в законе о моратории говорилось о необходимости каким-то образом учесть изменения в курсе гривны за годы, прошедшие с тех пор, как должник взял валютную ипотеку. Только с 2014 года курс гривны к доллару изменился с 8 до почти 30 гривен.

Реструктуризация долгов по валютным ипотекам может быть рассчитана на 10-15 лет, в зависимости от площади помещения.

Что это дает должникам?

Автор фото, Getty Images

Підпис до фото,После завершения процедуры банкротства все долги считаются погашенными или списанными, даже если имущества должника не хватило для расчетов

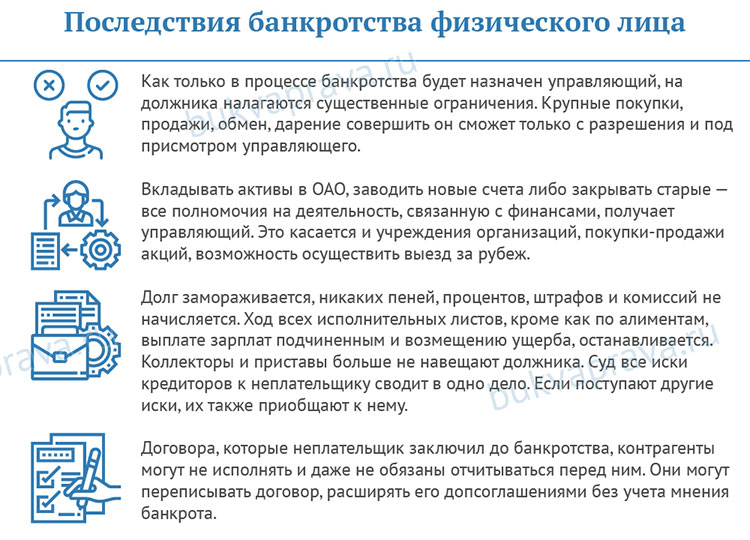

Подавая на банкротство, должник имеет дело только с судом и арбитражными уполномоченными, а не с кредиторами или коллекторами.

Сумма долга фиксируется, начисление процентов и штрафов прекращается.

После завершения процедуры банкротства все долги считаются погашенными или списанными, даже если имущества должника не хватило для расчетов.

В то же время банкрот должен предоставить исчерпывающую информацию о своем имуществе и имуществе членов своей семьи. При этом арбитражные управляющие имеют право получать и конфиденциальную информацию в отношении должника и его имущества.

Если должник подает ложную информацию, суд может закрыть производство о банкротстве.

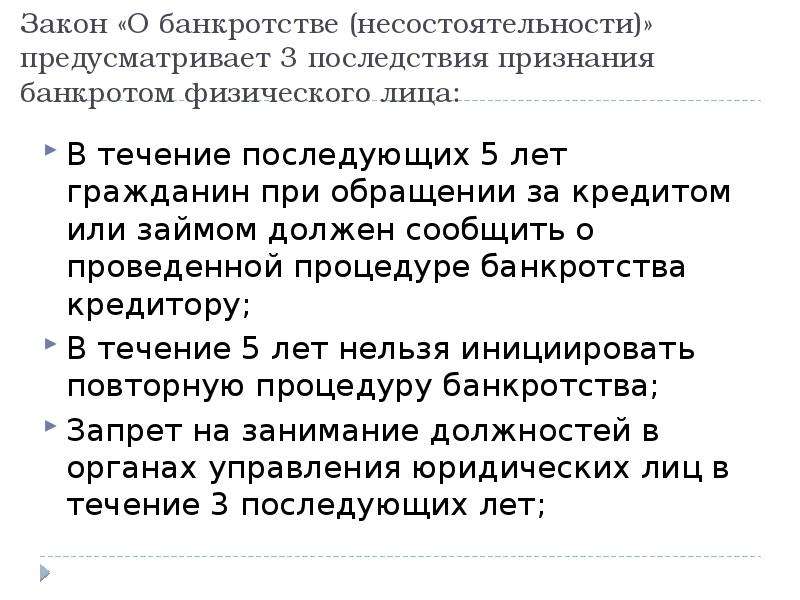

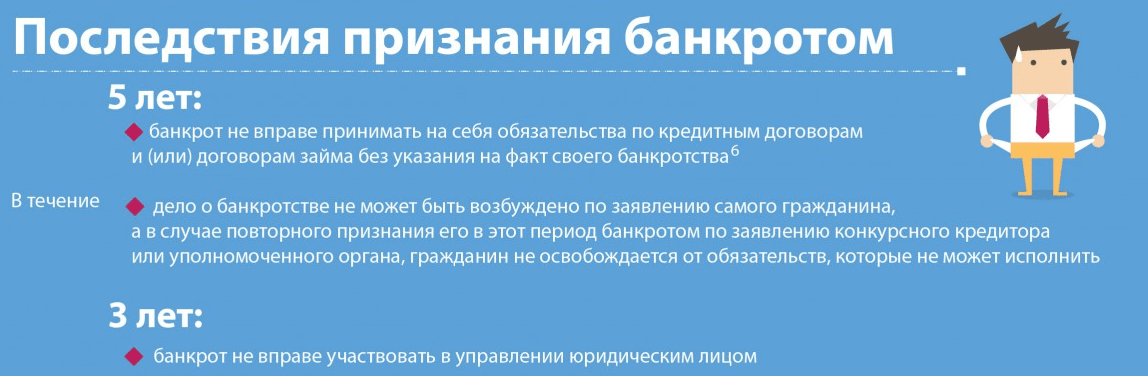

В течение следующих трех лет банкрот не может считаться лицом с безупречной деловой репутацией, и в течение пяти лет должен сообщать о своем банкротстве, если хочет заключить договор займа, залога или поручительства, или взять кредит.

Что это дает кредиторам?

Автор фото, UNIAN

Підпис до фото,По процедуре банкротства банки могут и не вернуть часть долгов, но в целом выиграют благодаря очистке своих балансов от «мертвых» долгов

По замыслу авторов Кодекса, процедура банкротства дает возможность кредиторам решить проблему с определенной частью «неработающих кредитов».

По данным НБУ, на 1 октября этого года таковыми были до половины кредитов, выданных физическим лицам.

«Банки, хотя и могут что-то терять в случае их согласия на списание части долга, однако в целом они выигрывают благодаря очистке своих балансов от «мертвых» долгов и сохранению их клиентов среди активных участников потребительского кредитования», — считают авторы Кодекса.

Сама процедура продажи имущества должников — на аукционах — позволит получить максимально возможные средства.

Ожидается также, что постепенное решение проблем «безнадежных займов» должно оздоровить банковскую систему и дать толчок ее развитию.

Кроме того, эффективное внедрение процедуры банкротства, как ожидается, должно укрепить позиции Украины и в рейтинге Doing business.

В долги из-за пандемии попадали все – интервью с директором «Лиги защиты должников»

10 февраля 2021, 18:58 — Общественная служба новостей — ОСНКоличество должников в России стремительно нарастает. По данным, которые обнародовала Служба судебных приставов, за прошедших год неплательщиков по займам стало больше на 2,4 млн человек. Что для страны с населением в 147 млн человек составляет примерно полтора процента (то есть каждый 60-тый).

По данным, которые обнародовала Служба судебных приставов, за прошедших год неплательщиков по займам стало больше на 2,4 млн человек. Что для страны с населением в 147 млн человек составляет примерно полтора процента (то есть каждый 60-тый).

Ещё внушительнее смотрится эта цифра на фоне общего количества должников, которые попали в поле зрения приставов: 12,9 млн. Потому что, выходит, что за год количество людей, не способных оплатить долги выросло почти на 20% (на каждые пять должников прибавился ещё один).

И это рост за один лишь год. Поэтому Общественная служба новостей решила обсудить эту проблему с экспертом. Для этого наш корреспондент побеседовал генеральным директором юридической компании «Лига защиты должников», экспертом Сергеем Крыловым.

— Такой рост числа должников – это показатель роста экономики, о котором говорит, например, министр Максим Решетников? Или, наоборот, симптом назревающих проблем, которые в скором времени могут «взорваться»?

— Это показатель больше второго. Потому что экономика в целом направлена сейчас больше на крупный бизнес, на поддержание стратегических объектов, каких-то градообразующий предприятий.

Потому что экономика в целом направлена сейчас больше на крупный бизнес, на поддержание стратегических объектов, каких-то градообразующий предприятий.

А что касается непосредственно физических лиц, то у них достаточно плачевная ситуация. Потому что заработная плата не индексируется, было достаточно большое количество сокращений. Поэтому для поддержания своего состояния люди вынуждены брать кредиты, заранее зная, что они не смогут их вернуть.

— То есть люди заранее готовятся к тому, что им придётся «бодаться» с приставами или коллекторами?

Пришли за долгами. Фото: Perm-news.net— По большому счёту – да. Если государство по каким-то объективным причинам помочь не может (а мы видим, что это реально так), то люди вынуждены самостоятельно искать способы. А поскольку идти на преступление – это крайнее дело, то люди идут по пути наименьшего сопротивления: они готовы лишний раз претерпеть от звонков каких-то служб взыскания, чем остаться без денег, не одеть своего ребёнка, не накормить его и так далее.

— Вы, как представитель «Лиги защиты должников» можете видеть ситуацию широким охватом. Эта масса должников, она же, по сути, содержит в себе огромный протестный потенциал. Нет ли информации о том, что кто-то пытается «работать» с этими людьми, вести среди них политическую агитацию?

— Нет, совершенно не так. Могу поделиться опытом, полученным за пять лет активной работы. Если брать по социальному критерию, то вы должны понимать, что должники – это и бизнес, и публичные личности, и артисты, и госслужащие. Это не только обычные люди, здесь настолько смешано всё, что нельзя выделять кого-то. Нельзя сказать, что все они – «будущие протестанты».

Бизнес закрыт. Фото: ngs.ruИ достаточно серьёзные люди попадают в достаточно серьёзные ситуации. Потому что, когда была пандемия, государство обещало некоторое субсидирование. Но его получили далеко не все отрасли. Например, фриланс или микропредприятия, которые вообще не попали ни в какие списки.

Даже мои коллеги-юристы. Можно сказать, что примерно 80% юридических фирм было закрыто. Поэтому сейчас без работы находится большое количество самых разных людей.

Можно сказать, что примерно 80% юридических фирм было закрыто. Поэтому сейчас без работы находится большое количество самых разных людей.

Даже если посмотреть по «банкротным» делам, когда суд требует указать: куда девались деньги, какие были причины невозврата? В подавляющем большинстве случаев это потеря работы из-за пандемии. Люди иногда почти год потом не могли найти её.

— Можно спросить ваш прогноз: ситуация начнёт выправляться в ближайшее время?

— Нет, выправляться однозначно не будет. Закредитованность будет расти ещё сильнее. По моему мнению, сейчас будет большой вброс исковых заявлений по поводу личных банкротств, потому что деваться людям просто некуда.

Микрокредитный долг. Фото: Plategonline.ruБанки сейчас держат некий мораторий: не дают кредиты тем, кто обанкротился. Но если тенденция количества банкротств пойдёт вверх (а это можно уже прогнозировать), то получится, что банкам вообще будет некому выдавать кредиты.

— А у государства, вообще, есть техническая возможность помочь людям в такой ситуации?

— Наверное, никак тут не поможешь. Потому что любые попытки, которые могут быть предприняты – например, долговая амнистия, – это, на самом деле, абсолютно неэффективный механизм. Потому что, как правильно сообщали некоторые лица: для того, чтобы кому-то что-то амнистировать, кто-то другой должен будет это компенсировать.

Потому что любые попытки, которые могут быть предприняты – например, долговая амнистия, – это, на самом деле, абсолютно неэффективный механизм. Потому что, как правильно сообщали некоторые лица: для того, чтобы кому-то что-то амнистировать, кто-то другой должен будет это компенсировать.

У нас все кредиты застрахованы. И там не т такого страхового случая, как амнистия.

— То есть, бездействие государства – вынужденное?

— Вы знаете, масла в огонь очень сильно подливают микрофинансовые организации.

Объясню почему. Если смотреть сегодня на банки, то у них сегодня очень понятная стратегия возврата долгов, даже если пытаются вернуть деньги в судебном порядке, то они просят столько же, сколько отдали.

Долговой удар. Фото: twimg.com Если смотреть разницу возвратности, то по банковским кредитам возвращают намного больше, чем по микрофинансам, не практически не возвращают. Долги перед микрофинансовыми организациями – они сегодня в самом большом объёме.

В первую очередь это потому микрофинансовые организации завышают требования: люди берут по 5 000, а возвращать вынуждены чуть ли не по полмиллиона. И эти, к тому же, эти организации абсолютно «не просуживаются». То есть они не предоставляют людям возможности пойти и оплатить какую-то внятную сумму. Фирмы так поступают потому, что стоимость юридических услуг по взысканию зачастую превышает реальный долг.

Государство могло бы поддержать какие-то инициативы по выправлению ситуации. Но нет даже таких инициатив. У коллекторов – своя игра, у банков – своя, у микрофинансовых организаций – третья.

Напомним, прогнозы аналитиков подтверждают слова нашего собеседника. В 2021 году ожидается, что заявление на признание банкротом подаст на 65% больше людей, чем в предыдущем.

Когда объявлять банкротство

Если у вас есть большие долги, которые вы не можете погасить, вы задерживаете выплаты по ипотеке и находитесь под угрозой потери права выкупа, вас преследуют сборщики счетов — или все вышеперечисленное, — объявление о банкротстве может быть вашим ответом. А может и нет.

А может и нет.

В некоторых случаях банкротство может уменьшить или устранить ваши долги, спасти ваш дом и удержать сборщиков счетов в страхе, но оно также имеет серьезные последствия, включая долгосрочный ущерб вашему кредитному рейтингу.Это, в свою очередь, может ограничить вашу способность брать займы в будущем, повысить ставки, которые вы платите за страховку, и даже затруднить получение работы.

Ключевые выводы

- Подача заявления о банкротстве — это один из способов избавиться от тяжелого долгового бремени, но оно имеет негативные последствия, которые могут длиться годами.

- Два распространенных типа личного банкротства — Глава 7 и Глава 13 — будут оставаться в вашей кредитной истории в течение 10 и семи лет соответственно.

- Перед тем, как подать заявление о банкротстве, стоит связаться с вашими кредиторами, чтобы узнать, готовы ли они к переговорам.Например, у многих кредиторов есть программы для людей, у которых возникают проблемы с выплатой ипотеки.

Виды банкротства

Дела о банкротстве рассматриваются федеральными судами, и федеральный закон определяет шесть различных типов. Два наиболее распространенных типа, используемых физическими лицами, — это Глава 7 и Глава 13, названные в честь тех разделов федерального кодекса о банкротстве, в которых они описаны. Глава 11 о банкротстве, о которой часто пишут заголовки, касается прежде всего бизнеса.

Банкротство по главе 7, тип которого подает большинство физических лиц, также называется прямым банкротством или ликвидацией.Назначенный судом попечитель может продать часть вашего имущества и использовать вырученные средства для частичного погашения ваших кредиторов, после чего ваши долги считаются погашенными. Некоторые виды имущества могут быть освобождены от ликвидации при соблюдении определенных ограничений. К ним относятся ваша машина, ваша одежда и предметы домашнего обихода, инструменты вашей торговли, пенсии и часть любого капитала, который у вас есть в вашем доме. Вам следует указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

Вам следует указать имущество, на которое вы претендуете, как освобожденное от налогообложения при подаче заявления о банкротстве.

С другой стороны, банкротство в соответствии с главой 13 приводит к утвержденному судом плану погашения для вас всей или части ваших долгов в течение трех-пяти лет.Некоторые из ваших долгов также могут быть погашены. Поскольку это не требует ликвидации ваших активов, банкротство по главе 13 может позволить вам сохранить свой дом, пока вы продолжаете вносить согласованные платежи.

Определенные виды долгов обычно не могут быть погашены путем банкротства. К ним относятся алименты, алименты, студенческие ссуды и некоторые налоговые обязательства.

Процесс подачи заявления о банкротстве

Существует ряд юридически требуемых шагов, связанных с подачей заявления о банкротстве.Невыполнение их может привести к прекращению вашего дела.

Перед подачей заявления о банкротстве физические лица должны пройти консультацию по кредитным вопросам и получить свидетельство для подачи заявления о банкротстве. Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.Взаимодействие с другими людьми

Консультант должен проанализировать вашу личную ситуацию, дать совет по составлению бюджета и управлению долгом, а также обсудить альтернативы банкротству. Вы можете узнать названия утвержденных правительством кредитных консультационных агентств в вашем районе, позвонив в ближайший к вам федеральный суд по делам о банкротстве или посетив его веб-сайт.Взаимодействие с другими людьми

Подача заявления о банкротстве включает в себя подачу заявления о банкротстве и финансовой отчетности с указанием ваших доходов, долгов и активов. Вам также необходимо будет подать форму проверки нуждаемости, которая определяет, достаточно ли ваш доход, чтобы соответствовать требованиям главы 7. Если это не так, вам придется подать заявление о банкротстве согласно главе 13. Вам также придется заплатить регистрационный сбор, хотя иногда от него отказываются, если вы можете доказать, что не можете себе этого позволить.

Вы можете получить необходимые вам бланки в суде по делам о банкротстве. Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

Если вы пользуетесь услугами адвоката по банкротству, что обычно является хорошей идеей, они также должны иметь возможность их предоставить.

После того, как вы подадите заявку, управляющий банкротством, назначенный для вашего дела, организует собрание кредиторов, также известное как собрание 341 для раздела кодекса о банкротстве, где оно предусмотрено. Это возможность для людей или предприятий, которым вы должны деньги, задать вопросы о вашем финансовом положении и ваших планах, если таковые имеются, по их выплате.

Ваше дело будет рассмотрено судьей по делам о банкротстве на основании предоставленной вами информации.Если суд определит, что вы пытались скрыть активы или совершили другое мошенничество, вы можете не только проиграть дело, но и столкнуться с уголовным преследованием. Если ваше дело не очень сложное, вам, как правило, не нужно явиться к судье в суд.

После того, как вы подали заявление о банкротстве, но до того, как ваши долги будут погашены, вы должны пройти образовательный курс для должников, который даст вам советы по составлению бюджета и управлению деньгами. Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Опять же, вам нужно будет получить сертификат, подтверждающий ваше участие.Вы можете получить список утвержденных поставщиков услуг по обучению должников в суде по делам о банкротстве или в Министерстве юстиции.

Если суд вынесет решение в вашу пользу, ваши долги будут погашены в случае главы 7. В главе 13 будет утвержден план погашения. Погашение долга означает, что кредитор больше не может пытаться взыскать его с вас.

Последствия банкротства

Оба типа индивидуального банкротства имеют негативные последствия.Банкротство по главе 7 будет оставаться в вашей кредитной истории в течение 10 лет, а банкротство по главе 13 обычно сохраняется в течение семи лет.

По словам Experian, одного из трех крупнейших национальных кредитных бюро, «объявление о банкротстве оказывает наибольшее влияние на кредитные рейтинги». Это также может создать впечатление, что вы представляете низкий риск для компаний, которые запрашивают ваш отчет, включая других кредиторов, страховые компании и потенциальных работодателей.

Также обратите внимание, что существуют ограничения на то, как часто вы можете погашать свои долги в результате банкротства.Например, если у вас были погашены долги в результате банкротства по главе 7, вы должны подождать восемь лет, прежде чем сможете сделать это снова.

Нужен ли юрист?

В отличие от корпораций и товариществ, физические лица могут подать заявление о банкротстве без адвоката. Это называется заполнением дела «pro se». Но поскольку подача заявления о банкротстве сложна и должна быть сделана правильно, чтобы добиться успеха, обычно неразумно пытаться это сделать без помощи адвоката, имеющего опыт в процедурах банкротства.

Иногда даже Налоговая служба готова вести переговоры. Возможно, вы сможете уменьшить сумму налоговой задолженности или распределить платежи по времени.

Альтернативы банкротству

Банкротство иногда является лучшим способом избавиться от тяжелого финансового бремени, но это не единственный способ. Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Есть альтернативы, которые часто могут уменьшить ваши долговые обязательства без неприятных последствий банкротства.

Ведение переговоров с кредиторами без привлечения судов иногда может принести пользу обеим сторонам.Вместо того, чтобы рисковать получить ничего, кредитор может согласиться на график погашения, который уменьшает ваш долг или распределяет ваши платежи на более длительный период времени.

Если вы не можете произвести выплаты по ипотеке, стоит позвонить в службу поддержки ссуды, чтобы узнать, какие у вас есть варианты, кроме подачи заявления о банкротстве. Они могут включать в себя воздержание, которое позволит вам прекратить производить платежи в течение определенного времени, или план погашения, предназначенный для растяжения небольших ежемесячных платежей на более длительный период.Другим вариантом может быть модификация ссуды, которая изменит условия вашей ссуды (например, снизит процентную ставку) на постоянной основе, что упростит выплату. Однако остерегайтесь нежелательных предложений от компаний, утверждающих, что они могут защитить ваш дом от потери права выкупа. Они могут быть не более чем мошенниками.

Они могут быть не более чем мошенниками.

Если у вас есть задолженность IRS, вы можете иметь право на компромиссное предложение, позволяющее рассчитаться с агентством на сумму меньшую, чем вы должны. В некоторых случаях IRS также предлагает планы ежемесячных платежей для налогоплательщиков, которые не могут выплатить свои налоговые обязательства сразу.

Когда подавать заявление о банкротстве

Закон о банкротстве существует для того, чтобы помочь людям, взявшим на себя неуправляемую сумму долга — часто в результате крупных медицинских счетов или других непредвиденных расходов, которые произошли не по их вине, — начать все сначала. Но это не простой процесс, и он не всегда приводит к счастливому концу.

Поэтому перед подачей заявления о банкротстве обязательно изучите все возможные варианты и будьте готовы к некоторым из описанных выше негативных последствий.Если вы решите, что банкротство — ваш единственный жизнеспособный вариант — как это делают сотни тысяч американцев каждый год — помните, что пометка в вашей записи не будет постоянной. Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

Осторожно используя кредит в будущем и вовремя оплачивая счета, вы можете начать восстанавливать свой кредит и постепенно избавиться от банкротства.

2 вида банкротства физических лиц

В соответствии с Конституцией США у вас есть возможность полностью или частично списать свои долги, когда вы больше не можете выполнять свои обязательства перед кредиторами и кредиторами.К потребителям применяются два основных типа личного банкротства. Глава 7 «Банкротство» позволяет должникам полностью или частично погашать свой долг. В главе 13 о банкротстве должники полностью или частично выплачивают свой долг в соответствии с планом платежей.

Глава 7 Банкротство

Согласно главе 7 о банкротстве вы можете полностью или частично погасить свои долги после того, как ваши ликвидные активы будут использованы для погашения части долга.

Что такое ликвидные активы?

Ликвидные активы — это активы, которыми вы владеете, которые можно легко и быстро конвертировать в наличные. Типичные примеры включают любой остаток на текущем или сберегательном счете. Закон штата определяет, какие виды ликвидных активов должны использоваться для выплаты кредиторам — они известны как освобожденные (не могут использоваться для погашения) и не освобожденные (должны использоваться для погашения) активы. Ваши ликвидные активы, не подлежащие освобождению от налога, должны быть переданы в суд для распределения между вашими кредиторами в качестве частичного погашения вашего долга.

Типичные примеры включают любой остаток на текущем или сберегательном счете. Закон штата определяет, какие виды ликвидных активов должны использоваться для выплаты кредиторам — они известны как освобожденные (не могут использоваться для погашения) и не освобожденные (должны использоваться для погашения) активы. Ваши ликвидные активы, не подлежащие освобождению от налога, должны быть переданы в суд для распределения между вашими кредиторами в качестве частичного погашения вашего долга.

После того, как любые ликвидные активы, не освобожденные от налога, были распределены между вашими кредиторами, все оставшиеся долги погашаются, кроме тех, которые не подлежат погашению.Вы больше не несете ответственности по погашенным долгам и сохраняете за собой освобожденные от налогообложения активы. Кроме того, ни кредиторы, ни сторонние сборщики не могут пытаться взыскать с вас эти долги.

Как мне пройти?

Чтобы иметь право на участие в главе 7, вы должны пройти тест на нуждаемость, подтверждающий, что ваш доход меньше среднего дохода для размера вашей семьи в вашем штате. В дополнение к прохождению проверки нуждаемости вы должны получить консультацию по кредитным вопросам в утвержденном агентстве кредитного консультирования.Вы можете найти утвержденные кредитные консультационные агентства на веб-сайте Программы попечителей США.

В дополнение к прохождению проверки нуждаемости вы должны получить консультацию по кредитным вопросам в утвержденном агентстве кредитного консультирования.Вы можете найти утвержденные кредитные консультационные агентства на веб-сайте Программы попечителей США.

Если вы не пройдете проверку нуждаемости, вам не будет разрешено подать главу 7. Вместо этого вы можете подать главу 13.

Глава 13 Банкротство

В соответствии с главой 13 вы полностью или частично выплачиваете свой долг в рамках трех-пятилетнего плана погашения. Когда вы подаете заявление о банкротстве, вы также подаете в суд план выплат. После представления плана вы должны начать производить выплаты доверенному лицу (который затем платит вашим кредиторам).Это необходимо, даже если ваш план не был одобрен.

Через несколько недель будет проведено слушание для утверждения вашего плана выплат. Хотя кредиторы могут возражать против сумм платежей, последнее слово остается за судьей. После утверждения вашего плана вы продолжите платить доверенному лицу. После того, как вы завершите свой план платежей по главе 13, оставшаяся задолженность будет погашена. Вы больше не несете ответственности за погашенные долги.

После того, как вы завершите свой план платежей по главе 13, оставшаяся задолженность будет погашена. Вы больше не несете ответственности за погашенные долги.

причин, почему некоторые выбирают главу 13 вместо главы 7

Вы можете подать главу 13, даже если можете подать главу 7.Некоторые люди предпочитают делать это, если у них есть обеспеченный долг, например, автокредит, который они хотят продолжать платить, чтобы сохранить свою машину. Поскольку банкротство главы 7 требует от вас отказа от определенных ликвидных активов, глава 13 может быть лучшим вариантом, если вы хотите сохранить эти активы. Кроме того, если ваш доход превышает средний размер вашей семьи в вашем штате, вы не сможете подать заявление о банкротстве в соответствии с главой 7.

В соответствии с Кодексом США о банкротстве для подачи главы 13 у вас не может быть более 1 184 200 долларов обеспеченного долга и 394 725 долларов необеспеченного долга.Кроме того, как и в главе 7, вы должны получить консультацию по кредитам в утвержденном агентстве кредитных консультаций.

Обратиться за советом перед подачей заявления о банкротстве физического лица

Поскольку законы о банкротстве очень сложны, рекомендуется посоветоваться с юристом перед подачей заявления о банкротстве. Это лучший способ обеспечить полное и точное оформление документов.

The Balance не предоставляет налоговых, инвестиционных или финансовых услуг и консультаций. Информация представлена без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов.Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы долга.

Что на самом деле происходит, когда вы подаете заявление о банкротстве

Иллюстрация: Джим Кук Банкротство может показаться концом света, но многие компании, объявляющие о банкротстве, могут продолжать вести свою обычную деятельность. Менее известная реальность такова, что люди могут пережить банкротство и тоже остаться целыми. Поскольку это плохо изучено, давайте посмотрим, как каждый тип заявления о банкротстве по-разному влияет на ваши финансы.

Поскольку это плохо изучено, давайте посмотрим, как каждый тип заявления о банкротстве по-разному влияет на ваши финансы.

В целом люди подают заявление о банкротстве только в крайнем случае, когда нет возможности выполнить свои долговые обязательства. Популярное предположение состоит в том, что банкротство предназначено только для людей, которые берут на себя слишком большую задолженность по кредитной карте, и хотя это может быть правдой, люди также заявляют о банкротстве после серьезного, неожиданного финансового удара, такого как судебный процесс или неожиданная болезнь.

Еще одно заблуждение — думать, что банкротство уничтожает все ваши долговые обязательства.Это не так. Вам все равно придется платить, и то, как вы будете платить, зависит от того, какое банкротство вы подаете: глава 7, глава 13 или глава 11. Есть и другие типы банкротств (например, глава 12 предназначена для фермеров и рыбаков. ), но эти три самые распространенные.

В главе 7 вам, возможно, придется ликвидировать определенные активы (например, автомобиль или второй дом), чтобы погасить хотя бы часть долга. Большинство ваших активов, вероятно, освобождены от этого требования, но это зависит от вашего состояния, вашего финансового положения и того, считается ли этот актив «важным».«Вы должны соответствовать определенным требованиям для подачи заявки на участие в главе 7, и, возможно, самый важный из них — доход ниже среднего.

G / O Media может получить комиссию

В главе 13 вы соглашаетесь выплатить свои долги в течение следующих трех-пяти лет в форме плана платежей, но при этом сохраняете свои активы. Хорошая новость заключается в том, что некоторые из этих долгов, вероятно, будут погашены. Однако вы должны соответствовать требованиям, а это означает, что ваши обеспеченные долги (долг, обеспеченный залогом, например, ваш дом или машина) не могут превышать 1 184 200 долларов, а ваши необеспеченные долги не могут превышать 394 725 долларов.

Банкротство по главе 11 работает так же, как и глава 13, в том, что вы сохраняете свои активы, но обычно оно предназначено для предприятий. Предприятия также могут подать заявление о банкротстве в соответствии с главой 7, но ликвидация активов может быть смертельным шагом, поэтому глава 11 обычно более привлекательный вариант. Тем не менее, иногда люди с более высоким доходом подают главу 11, потому что они находятся вне пределов долга, установленных в главе 13. Суть в том, что вы сохраняете свои вещи с главой 11, но для этого требуется план, чтобы выплатить по крайней мере некоторые из долг или получить прощение.

Что происходит, когда вы подаете заявление Когда вы подаете заявление о банкротстве, вы автоматически получаете отсрочку, которая блокирует ваш долг. Такое пребывание не позволяет кредиторам и коллекторским агентствам преследовать должников в отношении причитающихся сумм. Пока действует мораторий, ваша зарплата не может быть удержана, а кредиторы не могут претендовать на какие-либо обеспеченные активы.

Как ни странно, банкротство не обходится безнаказанно. Один только регистрационный сбор составляет более 300 долларов за главы 7 и 13. И еще есть гонорары адвокатам.Вы можете подать заявление без адвоката, но это не рекомендуется, поскольку в законах о банкротстве сложно ориентироваться. Гонорары адвоката по главе 7 в среднем составляют около 1500 долларов, а гонорары по главе 13 обычно находятся в диапазоне от 2000 до 3000 долларов. Как и во многих случаях, требующих адвоката, чем сложнее ваша ситуация, тем больше вы заплатите.

Есть способы снизить судебные издержки при подаче заявления о банкротстве. Некоммерческая организация Upsolve, например, помогает вам бесплатно создавать формы для заявления о банкротстве, если ваше дело простое.Или ваше местное общество юридической помощи может предоставить вам недорогие юридические услуги.

В рамках процедуры банкротства вам также нужно будет пройти пару курсов. Правительство требует, чтобы люди получали кредитную консультацию за 180 дней до подачи заявления, и вам также необходимо пройти курс обучения должников, если вы хотите погасить свои долги.

Через пару недель после подачи заявки вам нужно будет присутствовать на «собрании кредиторов», которое в основном и звучит так: судебное заседание между вами, вашим управляющим по банкротству и любыми кредиторами, которые захотят присутствовать.Все они зададут вам вопросы о вашем финансовом положении и вашем решении подать заявление о банкротстве.

Ваши активы ликвидируются в соответствии с главой 7Ноло говорит, что в большинстве случаев должникам в соответствии с главой 7 не нужно ликвидировать свое имущество (если оно не является залогом), потому что оно обычно освобождается от уплаты налогов или просто не стоит того. Они поясняют:

Если собственность не стоит очень дорого или будет обременительной для доверительного управляющего продать, доверительный управляющий может «отказаться» от собственности, что означает, что вы можете оставить ее себе, даже если она не является освобожденной… Большая часть собственности, принадлежащей должникам по главе 7, либо освобождена от уплаты налога, либо практически не имеет никакой ценности для целей сбора денег для кредиторов.

В результате немногие должники вынуждены отказываться от имущества, если оно не является залогом по обеспеченному долгу…

После собрания кредиторов ваш попечитель решит, ликвидировать ли ваше имущество. Если он будет ликвидирован, это означает, что вам придется либо сдать его, либо выложить эквивалентную денежную стоимость, чтобы выплатить свой долг.

Вы получаете план платежей с главой 13С главой 13 вы должны следовать плану погашения своих долгов, и некоторые из них должны быть оплачены полностью.Эти долги являются «приоритетными» и включают в себя алименты, алименты, налоговые обязательства и заработную плату, которую вы должны работникам.

Ваш план основан на том, сколько вы должны и как выглядит ваш доход, и будет включать конкретные инструкции о том, сколько вы должны платить и когда вы должны это платить.

Что происходит с вашим кредитом и долгом Ваш кредитный рейтинг резко упадет после подачи заявления о банкротстве. FICO отмечает, что чем больше счетов будет задействовано в вашей заявке на банкротство, тем большее влияние вы окажете на свой результат.В общем, банкротство по главе 7 останется в вашем кредитном отчете в течение 10 лет, а глава 13 останется в течение семи.

FICO отмечает, что чем больше счетов будет задействовано в вашей заявке на банкротство, тем большее влияние вы окажете на свой результат.В общем, банкротство по главе 7 останется в вашем кредитном отчете в течение 10 лет, а глава 13 останется в течение семи.

После того, как банкротство все сказано и сделано, большинство долгов погашаются, но не все из них. В некоторых случаях студенческие ссуды могут быть погашены после банкротства, но вы должны пройти федеральный тест на наличие трудностей.

Прочие долги, которые трудно погасить, включают:

- Налоговые долги

- Алименты и алименты

- Долги, связанные с разводом, включая долги по урегулированию имущественных проблем

Банкротство обычно является безнадежным средством выхода из беспомощной ситуации.Но знание того, как это работает и чего ожидать, может помочь вам лучше ориентироваться в этом процессе.

Этот пост был первоначально опубликован в 2016 году и был обновлен 26 октября 2020 года, чтобы добавить дополнительную текущую информацию и обновить ссылки, а также привести контент в соответствие с текущими рекомендациями по стилю Lifehacker.

Жизнь после объявления личного банкротства: что будет дальше

Человек идет мимо суда США по делам о банкротстве Южного округа Нью-Йорка на Манхэттене, Нью-Йорк, США.С., 24 августа 2020 г.

Эндрю Келли | Reuters

Постоянно растущий уровень потребительского долга и исторически высокий уровень безработицы, превышающий 10% во многих штатах, привели к тому, что все большее число американцев не в состоянии оплачивать свои счета и задумывается о банкротстве. Хотя банкротство может предложить многим должникам новый старт, важно знать об определенных ограничениях и ограничениях, с которыми могут столкнуться в течение многих лет после подачи заявки. Вот наиболее частые ограничения, с которыми должники сталкиваются в жизни после процедуры банкротства:

Аренда квартиры

Снять квартиру в первые пару лет после банкротства может быть особенно сложно.Многие крупные, профессионально управляемые жилые комплексы не будут сдавать в аренду тем, у кого недавно были банкротства. (Или, если они это сделают, они часто взимают дополнительную плату за гарантийный депозит или требуют несколько месяцев аренды вперед.) В среднем, после банкротства требуется от двух до четырех лет, чтобы аренда стала проще.

(Или, если они это сделают, они часто взимают дополнительную плату за гарантийный депозит или требуют несколько месяцев аренды вперед.) В среднем, после банкротства требуется от двух до четырех лет, чтобы аренда стала проще.

Снять в аренду может быть проще от частного лица или от небольших многоквартирных домов, но будьте готовы в любом случае объяснить свое банкротство и предложить дополнительный гарантийный депозит или предоплату арендной платы.Постарайтесь поселиться в понравившейся квартире до банкротства и оставайтесь там хотя бы на пару лет. Вы сможете избежать хлопот с поиском нового места в связи с недавним банкротством, а также сможете восстановить новый кредит. Вы также можете зарегистрироваться в службе отчетности по платной аренде, такой как RentTrack или RentReporters, которая будет сообщать о ваших своевременных арендных платежах в кредитные бюро, помогая вам быстрее восстановить кредит.

Получение ипотеки

Ваши шансы на получение традиционной ипотеки обычно улучшаются через три-четыре года после банкротства, но вы все равно должны быть готовы к более высоким процентным ставкам или большему первоначальному взносу. Ипотечные ссуды FHA и VA обычно доступны через два года после увольнения по Главе 7 или через год после увольнения по Главе 13. В любом случае вам необходимо будет доказать, что вы улучшили свой кредит, оплачиваете счета и своевременно управляете долгом, а также имеете достаточный доход для управления выплатами по ипотеке.

Ипотечные ссуды FHA и VA обычно доступны через два года после увольнения по Главе 7 или через год после увольнения по Главе 13. В любом случае вам необходимо будет доказать, что вы улучшили свой кредит, оплачиваете счета и своевременно управляете долгом, а также имеете достаточный доход для управления выплатами по ипотеке.

Больше от Инвестируйте в себя:

Как контролировать свои финансовые дела на конец года: ответы на ваши вопросы

Эти программы могут помочь миллионам американцев после истечения срока действия пособия по безработице

Как избежать банкротства, если коронавирус разрушает ваш бизнес

Подача заявки на получение кредитной карты

Хотя традиционные кредитные карты могут быть недоступны в течение нескольких лет, вы можете ускорить этот процесс, подав заявку на получение защищенной кредитной карты.Обеспеченная кредитная карта требует возвращаемого гарантийного депозита в качестве кредитной линии, поэтому, если вы внесете депозит в размере 500 долларов, вы можете получить кредитную линию на ту же сумму. Примерно через 12-18 месяцев своевременных платежей на вашу защищенную карту вы должны начать получать предложения по использованию традиционных карт.

Примерно через 12-18 месяцев своевременных платежей на вашу защищенную карту вы должны начать получать предложения по использованию традиционных карт.

Начало бизнеса

Хотя ничто не мешает вам начать бизнес после банкротства, ссудное финансирование может быть очень трудным для получения в течение нескольких лет. Банки и онлайн-кредиторы обычно неохотно предоставляют ссуды тем, у кого есть история банкротства.Некоторые субстандартные кредиторы предлагают обеспеченные ссуды, которые обеспечиваются с использованием активов, которыми вы владеете (например, вашего автомобиля), но при этом учитывают риски, которые они несут, а также высокие процентные ставки.

Вам может быть лучше посоветовать сэкономить собственный стартовый капитал, объединить средства или попросить помощи у друзей и семьи, или найти делового партнера с хорошей кредитной историей, который сможет получить ссуду для бизнеса.

Поиск работы

Хотя многие работодатели требуют проверки биографических данных потенциальных сотрудников, банкротство не обязательно лишит вас права на работу. Исключение, конечно же, составляют случаи, когда вы ищете работу в сфере финансов или бухгалтерского учета или на любую другую должность, в которой вы управляете деньгами или финансовой информацией. Но даже в других профессиях к банкротству можно отнестись негативно, поэтому важно иметь готовый ответ на любые вопросы. Если ваше банкротство было вызвано событием, в значительной степени не зависящим от вас, например, увольнением из-за Covid-19, разводом или болезнью, работодатели, скорее всего, простят вас.

Исключение, конечно же, составляют случаи, когда вы ищете работу в сфере финансов или бухгалтерского учета или на любую другую должность, в которой вы управляете деньгами или финансовой информацией. Но даже в других профессиях к банкротству можно отнестись негативно, поэтому важно иметь готовый ответ на любые вопросы. Если ваше банкротство было вызвано событием, в значительной степени не зависящим от вас, например, увольнением из-за Covid-19, разводом или болезнью, работодатели, скорее всего, простят вас.

Какими бы ни были причины вашего банкротства, важно подчеркнуть, что прошлое осталось позади, и продемонстрировать шаги, которые вы предпринимаете, чтобы восстановить свой кредит и построить более сильное будущее.И такое «новое начало» — именно то, что обещает банкротство.

Когда нужно подать заявление о банкротстве

Никогда не бывает забавно объявлять о банкротстве. Но, хотите верьте, хотите нет, банкротство может быть разумным финансовым решением в определенных ситуациях. Банкротство призвано дать людям возможность начать все сначала, когда они в этом нуждаются. А если вы подаете заявление о банкротстве, вы делаете большой шаг к тому, чтобы взять под контроль свои финансы. Это всегда ответственная цель.

Банкротство призвано дать людям возможность начать все сначала, когда они в этом нуждаются. А если вы подаете заявление о банкротстве, вы делаете большой шаг к тому, чтобы взять под контроль свои финансы. Это всегда ответственная цель.

Но это серьезное решение с последствиями. Ваш кредитный рейтинг сильно упал (как вы, возможно, уже знаете), и ваши привычки тратить, возможно, придется изменить. Как узнать, когда плюсы банкротства перевешивают минусы?

Во-первых, узнайте основы того, что делает банкротство. Банкротство обычно , а не устраняет все ваши долги. Суды по-разному трактуют разные виды долгов.

Вот долги банкротство НЕ стирает:

- Студенческие ссуды, государственные или частные.Вы можете получить освобождение от выплат по студенческому кредиту, но это отдельный процесс

- Причитающийся вам подоходный налог. Существуют варианты оплаты задолженности по налогам. Однако, как и студенческие ссуды, уплата подоходного налога осуществляется самостоятельно.

- Алименты и алименты

- Судебные штрафы или другие правовые санкции (например, штрафы за нарушение правил дорожного движения)

- Долги перед государственными органами

- Долги за причинение вреда здоровью или смерть в результате вождения в нетрезвом виде

- Любые долги, которые вы забыли указать в документах о банкротстве

Вот банкротство долгов МОЖНО стереть или облегчить выплату со временем:

Но сам по себе долг не делает банкротство автоматически лучшим вариантом.Если к вам относятся какие-либо или все из следующих обстоятельств, возможно, пришло время подать заявление:

Кредиторы судятся с вами за неуплаченные долги

Если кредиторы уже передали ваш долг коллекторскому агентству, они могут предпринять следующий шаг — подать иск. Иски о взыскании долгов обычно не заслуживают рассмотрения в суде. Вам придется беспокоиться о судебных издержках.

Банкротство приведет к автоматическому «приостановлению» вашего счета. Это постановление суда, требующее от кредиторов прекратить всю деятельность по взысканию задолженности, включая судебные иски.

Это постановление суда, требующее от кредиторов прекратить всю деятельность по взысканию задолженности, включая судебные иски.

Задолженность по кредитной карте — это «необеспеченный» долг. Это означает, что кредиторы не могут вернуть никакие предметы, если вы не заплатите им. Банкротство обычно приводит к аннулированию кредитной карты и других необеспеченных долгов.

Если ваши коммунальные предприятия будут отключены, банкротство может удержать их от отключения.

Вы столкнулись с угрозой потери права выкупа дома и / или изъятия автомобиля.

Банкротство может приостановить действие любого изъятия или выкупа права выкупа, точно так же, как и в случае инкассо по кредитным картам.Но это пребывание немного сложнее.

Деньги, которые вы должны за дома и автомобили, могут быть «обеспеченным» долгом или долгом, по которому кредитор может вернуть собственность. Это тот случай, если кредитор имеет право удержания вашего дома или автомобиля. Залог — это в основном требование на вашу собственность, в котором кредитор может забрать ее обратно, если вы не сделаете платежи. Возможно, вам придется прочитать мелкий шрифт или проконсультироваться со специалистом, если вы не уверены, есть ли у кредиторов право удержания вашего дома. Банкротство может стереть вашу задолженность, но не может удержать кредиторов с залоговым залогом от возврата собственности.

Возможно, вам придется прочитать мелкий шрифт или проконсультироваться со специалистом, если вы не уверены, есть ли у кредиторов право удержания вашего дома. Банкротство может стереть вашу задолженность, но не может удержать кредиторов с залоговым залогом от возврата собственности.

Не паникуйте! Во многих случаях вы можете сохранить свой дом даже после того, как подадите заявление. Один из видов личного банкротства, банкротство по главе 13, дает вам время наверстать уплату по ипотеке. Собственность, которую вы оставляете себе, также зависит от законов вашего штата об освобождении от банкротства — в каждом штате действуют разные правила относительно того, какая собственность не подлежит иску кредиторов.

Вам выплачивают зарплатуудержание заработной платы или получение кредиторами определенного процента от вашей зарплаты может быть результатом судебного процесса или постановления суда.Автоматическое приостановление банкротства прекратит арест.

Все оплачиваете кредитной картой Если вы расплачиваетесь с долгами, углубляясь в них, банкротство может помочь вам разорвать порочный круг. Банкротство главы 7, наиболее распространенный тип банкротства отдельных лиц, обычно приводит к аннулированию задолженности по кредитной карте.

Банкротство главы 7, наиболее распространенный тип банкротства отдельных лиц, обычно приводит к аннулированию задолженности по кредитной карте.

Подумайте дважды, прежде чем обращаться к пенсионным фондам.Большинство штатов защищают ваши пенсии, страхование жизни и пенсионные счета, такие как IRA и 401 (k) s при банкротстве. Вы можете подавать, контролировать остальные счета и держать пенсионные фонды. Ознакомьтесь с конкретным законодательством в вашем штате, чтобы узнать, что защищено.

На выплату долгов потребуется пять и более летЧтобы получить полную финансовую картину, подсчитайте, сколько вы должны, кому и когда, по вашему мнению, вы можете выплатить — или как долго вы можете управлять скромными регулярными платежами, не погружаясь в воду.Сосредоточьтесь на долгах, которые банкротство может выпустить, например, на задолженность по кредитной карте.

Если вы не увидите, что в течение пяти лет вы не заметите себя, не говоря уже о том, чтобы вернуть все назад, банкротство может дать вам столь необходимое облегчение.

Оборотная задолженность — это любая задолженность с неограниченным сроком погашения или без даты окончания. Кредитные карты, личные кредитные линии и кредитные линии собственного капитала — все это источники возобновляемого долга. Долг «вращается» из месяца в месяц, хотя вы платите процент каждый месяц.

Вы пробовали все остальноеМожет быть, вы уже договорились с кредиторами о более выгодном плане оплаты. Вы рефинансировали кредиты. Вы сделали все возможное, чтобы составить бюджет и найти дополнительные источники дохода. И вы изучали вопросы консолидации, управления и погашения долга.

Были там, сделали все вышеперечисленное? Продолжай читать.

Поскольку объявление о банкротстве требует времени и отрицательно сказывается на вашей кредитной истории, это часто считается крайней мерой. Но курорт существует не просто так.Жизнь бывает. Например, огромная медицинская задолженность — частая причина банкротства. Однако, если медицинские счета вызывают у вас стресс, у вас может быть больше вариантов, чем вы думаете.

Однако, если медицинские счета вызывают у вас стресс, у вас может быть больше вариантов, чем вы думаете.

Мы подробно обсудим два типа индивидуального банкротства — главу 7 и главу 13 — ниже. Но сначала узнайте, подходите ли вы.

Для любого типа банкротства вы должны иметь просрочку на 90 дней по всем долгам, которые вам необходимо погасить.

В соответствии с главой 7 банкротство требует, чтобы ежемесячный доход заявителей был на меньше, чем на средний ежемесячный доход для их штата (и домохозяйства их размера).Чтобы определить свой средний доход, сложите свой валовой доход за последние шесть месяцев и разделите на шесть. Затем вычтите «разумные и допустимые расходы». Это включает в себя то, что вы тратите каждый месяц на предметы первой необходимости, такие как продукты, жилье и транспорт. Оставшееся число — это доход, который у вас есть для погашения долгов.

Вот примерный средний годовой доход домохозяйства на штат в 2016 году. Разделите это число на 12, чтобы узнать, не ниже ли вы среднего.

Разделите это число на 12, чтобы узнать, не ниже ли вы среднего.

Если ваш доход превышает лимит, вы все равно можете претендовать на банкротство согласно главе 13.

Так чем же отличаются эти два типа? А какой выбрать?

Глава 7 Банкротство, иначе известная как «ликвидационное банкротство», глава 7 предназначена для лиц, не имеющих возможности оплачивать свои счета иным образом. Этот тип банкротства выплачивает как можно большую часть вашего необеспеченного долга, включая долги по кредитной карте и медицинские счета. Суд «ликвидирует» ваши активы, конвертируя их в наличные деньги для выплаты вашим кредиторам.

Процесс занимает от трех до шести месяцев.Обычно это происходит намного быстрее, чем банкротство по главе 13. Вы можете оставить любые активы, отмеченные вашим государством как «освобожденные». Например, ваш дом или автомобиль могут быть освобождены или не освобождены в зависимости от штата, в котором вы живете. Если они не освобождены, их можно забрать. Вы с большей вероятностью потеряете активы, если их собственный капитал — стоимость собственности за вычетом оставшейся суммы задолженности — высок.

Вы с большей вероятностью потеряете активы, если их собственный капитал — стоимость собственности за вычетом оставшейся суммы задолженности — высок.

Что делать, если у вас мало или совсем нет дохода и мало (если есть) активов? Банкротство главы 7 может быть лучшим выбором для вас. Однако имейте в виду, что глава 7 не отменяет обязательств любых со-подписантов, которые могут быть у вас по ссуде.

Глава 13 банкротствоТакже известная как «реорганизационное банкротство» или «банкротство наемного работника», глава 13 предназначена для людей, которые имеют стабильный доход и хотят сохранить свою собственность. В главе 13 о банкротстве заявителям предоставляется «льготный период» от трех до пяти лет для оплаты своих долгов. Все долги, оставшиеся в конце льготного периода, погашаются.

План Главы 13 аналогичен консолидации долга. В отличие от главы 7, этот план позволяет вам сохранить свои активы.Он может стереть те же долги, которые Глава 7 может стереть, а также любые долги от развода (за исключением алиментов и алиментов). Суд определит стоимость вашего капитала в активах, рассмотрит ваши доходы и расходы, а также определит сумму и график погашения.

Суд определит стоимость вашего капитала в активах, рассмотрит ваши доходы и расходы, а также определит сумму и график погашения.

Если у вас есть деньги, но вам нужно выиграть время — и вы хотите сохранить свой дом — банкротство по главе 13 может быть лучшим выбором для вас. Глава 13 также защищает любых соавторов, если вы вносите платежи вовремя.

Что нужно знать перед подачей заявкиЭто решение не следует воспринимать легкомысленно (очевидно), поэтому перед подачей заявки примите во внимание следующее.

Ваш кредит будет затронут

Банкротство по главе 7 остается в вашем кредитном отчете в течение 10 лет. Банкротство главы 13 остается в вашем кредитном отчете в течение семи лет. Оценки могут упасть от 50 до 200 (чем выше оценка, тем круче). У вас могут возникнуть проблемы с получением определенных кредитов или вы будете платить более высокие процентные ставки.Но люди успешно получали кредит и даже покупали дома после объявления банкротства. С этого момента хорошие методы управления капиталом имеют большое значение.

С этого момента хорошие методы управления капиталом имеют большое значение.

У вас будет встреча в суде

Для рассмотрения дела о банкротстве по Главе 7 вам нужно только один раз явиться на слушание, которое называется «Собрание кредиторов». Доверительный управляющий задаст вам вопросы о поданных вами документах, включая ваши активы и долги. Кредиторы могут присутствовать или не присутствовать — обычно они этого не делают. В случае банкротства в соответствии с главой 13 вы дважды обращаетесь в суд: на собрание кредиторов и дополнительное слушание по подтверждению.

Вам нужен юрист

Технически вы можете представлять себя, но эксперты не рекомендуют этого делать. Подача документов усложняется и требует времени и исследований, чтобы уточнить все факты. Особенно в случае банкротства по главе 13, более сложного вида, есть детали закона о банкротстве, с которыми может ориентироваться только поверенный. Комиссия составляет от 2000 до 4000 долларов. Комиссия может показаться высокой, но в противном случае вы сэкономите на штрафах, которые могли бы заплатить. В Американской коллегии адвокатов есть справочник адвокатов по делам о банкротстве.Некоторые юристы предлагают бесплатные первые консультации, и вы даже можете иметь право на участие в pro bono. Американский институт банкротства ведет список адвокатов по делам о банкротстве pro bono в каждом штате.

В Американской коллегии адвокатов есть справочник адвокатов по делам о банкротстве.Некоторые юристы предлагают бесплатные первые консультации, и вы даже можете иметь право на участие в pro bono. Американский институт банкротства ведет список адвокатов по делам о банкротстве pro bono в каждом штате.

Банкротство становится частью публичного реестра

Потенциальные кредиторы будут знать, что вы уже подавали заявление о банкротстве. Однако ваш работодатель не может уволить вас за объявление о банкротстве.

Плата за регистрацию

составляет около 300 долларов.Если доход вашей семьи составляет менее 150% от черты бедности, от платы можно отказаться.

Обязательная консультация по финансовым вопросам

Процесс подачи заявления о банкротстве включает обязательные уроки финансовой грамотности. Вы берете один курс, прежде чем подавать заявление, и один курс, прежде чем ваше банкротство будет прекращено.

Ваш супруг не пострадает

Ваш (а) супруг (а) не должен подавать заявление о банкротстве, и ваша заявка не повлияет на их кредитоспособность. Исключение составляют случаи, когда вам нужно избавиться от долгов, которые вы приобрели вместе. В этом случае вы можете совместно подать заявление о банкротстве.

Исключение составляют случаи, когда вам нужно избавиться от долгов, которые вы приобрели вместе. В этом случае вы можете совместно подать заявление о банкротстве.

Вам нужно будет одновременно остановить оплату счетов

После того, как вы подадите заявку, вам, вероятно, придется прекратить сразу все платежи по счетам. Это может показаться странным, но любой платеж может показать вам предпочтение одного кредитора перед другим, что не нравится кредиторам.

Заявление о банкротстве, первые шаги

Если вы считаете, что можете стать кандидатом на банкротство, начните собирать как можно больше информации как можно раньше. Хотя вы можете многое узнать в Интернете о плюсах и минусах банкротства и о том, чего ожидать, если вы подадите иск, вам понадобится юрист, специализирующийся на банкротстве, который действительно проведет процедуру подачи.

Сборы за регистрацию банкротства и гонорары вашего адвоката могут стоить от 1000 до нескольких тысяч долларов, что является еще одной причиной, по которой решение о банкротстве должно приниматься очень осторожно.

Если, однако, кредиторы уже преследуют вас в суде, и банкротство поможет сохранить крышу над головой и еду на столе, эти расходы — и другие проблемы банкротства — могут окупиться.

Сводка

Подача заявления о банкротстве — это крайняя мера , которая может расстраивать.Но конечный результат должен дать вам небольшую передышку и шанс восстановить свои финансы. Воспользуйтесь этим шансом, если вам нужно.

Подробнее

Кто может подать заявление о банкротстве по главе 13?

Должник должен соответствовать требованиям главы 13 для подачи заявления о банкротстве в соответствии с этой главой. В отличие от банкротства в соответствии с главой 7, которая позволяет должнику погасить некоторые долги в обмен на продажу неиспользованного имущества для выплаты кредиторам, глава 13 позволяет должнику сохранить свое имущество и выплатить кредиторам трех- или пятилетний платеж, утвержденный судом. строить планы.

Требования главы 13 о банкротстве

Согласно требованиям главы 13 Кодекса США о банкротстве, вы должны соответствовать следующим критериям, чтобы соответствовать требованиям:

Вы не являетесь юридическим лицом

Только физические лица и лица, подающие совместно как муж и жена, могут подать заявление о банкротстве согласно главе 13. Например, предприятия, которые являются корпорациями и обществами с ограниченной ответственностью (LLC), не имеют права на участие в Главе 13 и должны вместо этого подать заявление о банкротстве согласно Главе 11.

Хотя владелец бизнеса не может подать заявку от имени компании, если вы владеете бизнесом как индивидуальный предприниматель или с партнером, вы можете подать на свое имя долги, по которым вы несете личную ответственность. Биржевые маклеры и товарные брокеры, однако, не имеют права на участие в Главе 13.

Вам не препятствует ранее банкротство

Если вы погасили долг в рамках банкротства по главе 13 в течение последних двух лет или в рамках банкротства по главе 7 в течение последних четырех лет, вы не имеете права на погашение долга по главе 13 до истечения необходимого времени.

Предыдущее дело о банкротстве не было прекращено в течение предыдущих 180 дней

Должник не может подавать в соответствии с Главой 13 или Главой 7, если предыдущее заявление о банкротстве было отклонено в течение предшествующих 180 дней по любой из следующих причин:

- Должник умышленно нарушил постановление суда или не явился в суд; или

- Должник потребовал, чтобы суд прекратил дело после того, как кредитор попросил суд отменить автоматическое мораторий.

Вы выполнили требования к кредитному консультированию

Должник по главе 13 должен подать в суд по делам о банкротстве свидетельство о доказательстве, подтверждающее, что утвержденное агентство по кредитным консультациям предоставило консультации по вопросам долга не менее чем за 180 дней до подачи заявления по главе 13.

Если кредитное консультационное агентство разработало план управления долгом, должник должен предоставить копию в суд. Должник также должен подать сертификат вместе с первоначальными документами или должен предоставить его в течение 15 дней после подачи заявления о банкротстве.

Ваши долги не слишком высоки

Требования главы 13 налагают ограничение на размер долга подателя. Глава 13 доступна для индивидуальных должников с менее чем 419 275 долларов необеспеченного долга (долги, не обеспеченные имуществом, такие как долги по кредитным картам и медицинские счета) и менее 1 257 850 долларов на обеспеченный долг (долги, по которым кредитор может взять на себя обеспечение собственности. долг, если он не оплачен).Лимиты долга корректируются каждые три года с учетом инфляции.

Вы подали налоговую декларацию

Чтобы соответствовать требованиям главы 13, вы должны предоставить подтверждение подачи налоговой декларации штата и федерального подоходного налога за предыдущие четыре года. По крайней мере, за семь дней до первого собрания кредиторов вы должны предоставить доверительному управляющему копию или стенограмму последней федеральной налоговой декларации, поданной в IRS.

Ваш предлагаемый план погашает все обязательные долги

Согласно главе 13, закон о банкротстве требует полного погашения некоторых долгов. К данной категории долга относятся:

К данной категории долга относятся:

- Приоритетные долги: необеспеченные долги, такие как алименты, алименты или алименты, а также необлагаемые налоги.

- Обеспеченные долги, пережившие план погашения: Обеспеченные долги, такие как ипотека или ссуда на покупку автомобиля, должны оставаться текущими в течение плана погашения.

- Прочие обеспеченные долги: Обеспеченные долги, такие как судебные и налоговые залоги, должны быть полностью оплачены в течение срока погашения.

Вы можете вернуть определенную сумму необеспеченным кредиторам

Неприоритетные необеспеченные кредиторы также могут иметь право на погашение.Поскольку должник может сохранить неиспользованное имущество в соответствии с главой 13 о банкротстве, должник должен выплатить неприоритетным необеспеченным кредиторам, по крайней мере, сумму, равную стоимости их неиспользованного имущества в течение срока действия плана погашения. Не освобожденная от налогов собственность обычно включает в себя бытовую технику и мебель, недорогие ювелирные изделия и определенную долю капитала в доме или автомобиле.

Без ограничения дохода

В отличие от банкротства по главе 7, здесь нет проверки на средства, чтобы определить, слишком ли высок ваш доход для подачи заявления о банкротстве по главе 13.Скорее суды увидят, является ли ваш доход слишком низким для выплаты долга (подробнее об этом ниже).

У вас достаточный доход для выплаты долга

У должника должен быть достаточный доход после вычета допустимых расходов для всех долговых обязательств. Должник может включать доход от работающего супруга, даже если супруг (а) не подал совместно заявление о банкротстве, заработную плату, доход от самозанятости, пособия по социальному обеспечению и пособия по безработице.

Чтобы соответствовать требованиям главы 13, должник должен иметь достаточный доход для покрытия расходов, для обязательных платежей приоритетным и необеспеченным кредиторам, а также для платежей необеспеченным кредиторам в сумме, по крайней мере, равной стоимости неиспользованного имущества должника. Должник также должен уплатить доверительному управляющему комиссию, основанную на процентной доле от всех платежей, произведенных в плане.

Должник также должен уплатить доверительному управляющему комиссию, основанную на процентной доле от всех платежей, произведенных в плане.

Можете ли вы подать на главу 13? Узнайте с помощью адвоката

Если вы беспокоитесь о том, является ли банкротство правильным решением для вас, критически важна индивидуальная оценка ваших целей и положения. Преследование попыток взыскания и финансовые затруднения могут привести к необдуманным решениям и дополнительной путанице. Свяжитесь с адвокатом по банкротству сегодня и разберитесь в своей ситуации.

Связанные ресурсы

Спасибо за подписку!

Информационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизньИнформационный бюллетень FindLaw

Будьте в курсе того, как закон влияет на вашу жизнь Введите свой адрес электронной почты, чтобы подписаться Введите ваш адрес электронной почты:Правда о банкротстве | Дэйв Рэмси.

com

comВы сделали все возможное, чтобы этого избежать. Вы сокращаете расходы. Вы продавали вещи, чтобы делать платежи. Вы уже несколько месяцев ели рис и бобы. Но даже проделав всю работу, вы пришли к одному болезненному выводу: возможно, вам придется подать заявление о банкротстве.

Банкротство сбивает с толку, не говоря уже об эмоциональном разрушении. Это серьезное решение, и мы не хотим, чтобы вас ожидали сюрпризы. Вот несколько вещей, которые вам нужно знать, прежде чем сделать первый шаг.

Что такое банкротство?

Банкротство — это судебное разбирательство, в ходе которого вы сообщаете судье, что не можете выплатить свои долги. Судья и судебный попечитель проверяют ваши активы и обязательства, чтобы решить, следует ли погасить эти долги. Если суд установит, что у вас действительно нет средств для выплаты долга, вы объявляете банкротство.

Банкротство может остановить обращение взыскания на ваш дом, возвращение собственности или удержание вашей заработной платы. Банкротство аннулирует многие — не все — ваши долги.

Банкротство аннулирует многие — не все — ваши долги.

Банкротство не устранено:

- Студенческие ссуды

- Государственные долги, такие как налоги, штрафы или пени

- Алименты и алименты

- Дорогие вещи, приобретенные непосредственно перед заявлением о банкротстве, такие как автомобили, лодки или украшения

Когда вы подаете заявление о банкротстве, кредиторы должны прекратить любые попытки взыскать с вас деньги, по крайней мере, временно. Большинство кредиторов не могут написать вам, позвонить или подать в суд после того, как вы подали заявку. Однако, даже если вы объявите о банкротстве, суд может потребовать от вас выплатить определенные долги. Каждое дело о банкротстве уникально, и только суд может решить детали вашего собственного банкротства.

Какие основные виды банкротства?

Существует два основных типа банкротства потребителей. Вы, наверное, слышали о них: Глава 13 и Глава 7.

Глава 13

Глава 13 означает, что суд утверждает план выплаты вам части или всей вашей задолженности в течение трех-пяти лет.Вы можете сохранить свои активы (вещи, которыми владеете), и у вас есть время, чтобы обновить ипотечный кредит. Вы соглашаетесь с ежемесячным планом выплат и должны строго соблюдать бюджет, контролируемый судом. Этот вид банкротства остается в вашем кредитном отчете в течение семи лет.

Защититесь от преследований по взысканию долгов с помощью Collection Bully.

Связано: Дэйв объясняет, где банкротство главы 13 попадает в Baby Steps.

Глава 7

Глава 7 означает, что суд продает все ваши активы — с некоторыми исключениями, — чтобы вы могли выплатить как можно больше долга.Оставшаяся невыплаченная задолженность аннулируется. Вы можете потерять свой дом (или вложенный в него капитал) и машину в процессе, в зависимости от решения суда. Вы можете подать заявление о банкротстве по главе 7 только в том случае, если суд решит, что ваш доход слишком низок для выплаты долга. Этот вид банкротства остается в вашем кредитном отчете в течение 10 лет.

Вы можете подать заявление о банкротстве по главе 7 только в том случае, если суд решит, что ваш доход слишком низок для выплаты долга. Этот вид банкротства остается в вашем кредитном отчете в течение 10 лет.

Связанный: Дэйв объясняет разницу между банкротством главы 7 и главы 13.

Вы, наверное, слышали о других видах банкротства, например, Глава 11 .Обычно он предназначен для бизнеса. Вы также можете услышать о банкротстве Chapter 12 , которое касается фермеров и рыбаков.

Для получения конкретной информации о законах о банкротстве в вашем регионе посетите веб-сайт судов США. Там вы найдете информацию о процессе и о том, где найти помощь в вашем районе. В каждом судебном округе США есть суд по делам о банкротстве — всего 90 округов.

Каковы последствия подачи заявления о банкротстве?

Не будем приукрашивать: банкротство наносит огромный эмоциональный урон человеку. Это связано с разводом, потерей любимого человека и неудачей в бизнесе. Помимо эмоционального воздействия, вот и другие последствия объявления банкротства:

Это связано с разводом, потерей любимого человека и неудачей в бизнесе. Помимо эмоционального воздействия, вот и другие последствия объявления банкротства:

Ваше банкротство становится достоянием общественности.

Это означает, что ваше имя и другая личная информация появится в протоколах суда для всеобщего доступа. Верно . . . потенциальные работодатели, банки, клиенты и предприятия могут получить доступ к деталям вашего банкротства.

Заявление о банкротстве обходится дорого.

Сборы за подачу заявления о банкротстве по главе 13 будут стоить около 310 долларов плюс гонорары адвокату, которые могут составлять от 1500 до 6000 долларов. В случае банкротства по главе 7 вам придется выложить 335 долларов за регистрацию и от 835 до 3835 долларов за адвоката. (1)

Покупка дома может быть более сложной.

Если вы не платите за дом наличными, может пройти от одного до четырех лет, прежде чем вы получите право на получение ипотечной ссуды. (2)

(2)

Что мне делать, прежде чем я подам заявление о банкротстве?

Подача заявления о банкротстве — это большое дело, поэтому вы не хотите вмешиваться в процесс вслепую.Вот несколько вещей, которые вам нужно сделать, прежде чем предпринимать какие-либо действия:

1. Организуйте свою документацию.

Составьте список всех долгов, от ипотеки до студенческих ссуд и алиментов. Найдите документы для проверки сумм по каждой из этих долгов. Если вы поговорите с кем-нибудь (юристом или финансовым тренером), вам понадобится эта информация.

2. Посмотрите варианты.

Прежде чем подавать заявление, постарайтесь изо всех сил погасить свой долг. Получите минимальный бюджет. Поговорите с кредиторами о снижении процентных ставок или улучшении условий.Переместитесь в меньшее место. Получите дополнительную работу, чтобы оплачивать счета. Вы уловили идею.

3. Попробуйте финансовый коучинг.

Финансовый коуч может дать вам иную, непредвзятую точку зрения на ваше финансовое положение. Они могут поговорить с вами об альтернативах банкротству и составить индивидуальный план, чтобы вывести вас из опасности. И они могут дать вам поддержку и дополнительный толчок в правильном направлении!

4. Обратитесь за профессиональной помощью.

Если вы сделали все, что могли, но все еще не можете подняться над водой, банкротство может быть вашим единственным выходом.Подача документов сложна, связана с большим количеством документов и возможностью ошибок. Работа с профессионалом — лучший вариант для прохождения процесса.

Чем может вам помочь Ramsey Solutions?

Независимо от того, где вы находитесь на грани банкротства — от мыслей о подаче заявки до ее начала заново — у нас есть ресурсы, которые помогут вам выработать привычки умных денег на всю жизнь. Вот три способа, которыми мы можем помочь:

Первый , если ваша семья решит подать заявление о банкротстве, мы будем здесь, чтобы помочь вам в процессе и дать вам инструменты, чтобы восстановить вашу надежду после того, как ваше банкротство будет прекращено. Мы никогда не рассердимся на кого-то за заявление о банкротстве. Это сложная эмоциональная ситуация. Мы это понимаем.

Мы никогда не рассердимся на кого-то за заявление о банкротстве. Это сложная эмоциональная ситуация. Мы это понимаем.

Второй , если вы еще не подали заявку, у нас есть тренеры, которые могут встретиться с вами, чтобы найти лучший вариант, чем банкротство, если это вообще возможно. Наша конечная цель — помочь вам обрести финансовое спокойствие и изменить свое семейное древо. Банкротство — это неудача, но ваше положение — каким бы плохим оно ни было — никогда не бывает безнадежным.

Третий , если вы считаете, что есть какой-либо способ избежать банкротства, мы хотели бы познакомить вас с Ramsey +, планом для реальных людей.Начните бесплатную пробную версию сегодня.

.

Однако она не должна длиться более 10 лет.

Однако она не должна длиться более 10 лет.

В результате немногие должники вынуждены отказываться от имущества, если оно не является залогом по обеспеченному долгу…

В результате немногие должники вынуждены отказываться от имущества, если оно не является залогом по обеспеченному долгу…