Калькулятор кредита онлайн ставки от 0.1%

В банковских организациях появляется все больше разных программ, которые можно быстро оформить на выгодных условиях с минимальным количеством документов. Будет нужно проанализировать, насколько подходит то или иное предложение. Если вы планируете попросить деньги в долг, воспользуйтесь возможностью оценить предстоящие затраты в режиме онлайн, а уже потом решить, насколько готовы к тому, чтобы выплатить долг, не допустив задержек. Удобным инструментом для таких целей является специальный кредитный калькулятор.

Когда понадобились заемные средства, необходимо не только выбрать учреждение, которое сможет их выдать, но и рассчитать переплату, ежемесячный платеж, ставку, чтобы понимать, как планировать свой бюджет в ближайшем будущем. Допустив просрочки по оплатам, можно столкнуться со штрафами и испортить себе КИ. Во избежание этого следует четко знать, какая сумма будет регулярно уходить на эту статью. Этот инструмент учитывает все основные кредитные параметры.

Какими опции предусмотрены

Это сервис, позволяющий все делать самостоятельно, не затрачивая времени на поездки в банки. Он дает возможность:

- узнать совокупную стоимость займа с учетом размера основной задолженности и начисленных процентов;

- получить подборку вариантов для заключения сделки с учетом имеющихся переменных;

- создать и сохранить график платежей.

В результате с самого начала пользователь способен оценить, какое «давление» будет оказываться на его бюджет после получения ссуды. Детально изучите несколько вариантов, сравните их и выбирайте тот, что выглядит самым выгодным. Комфортный подсчет в онлайн-формате экономит время: нет нужды куда-либо ехать, чтобы изучать примерные цифры.

Что учитывает

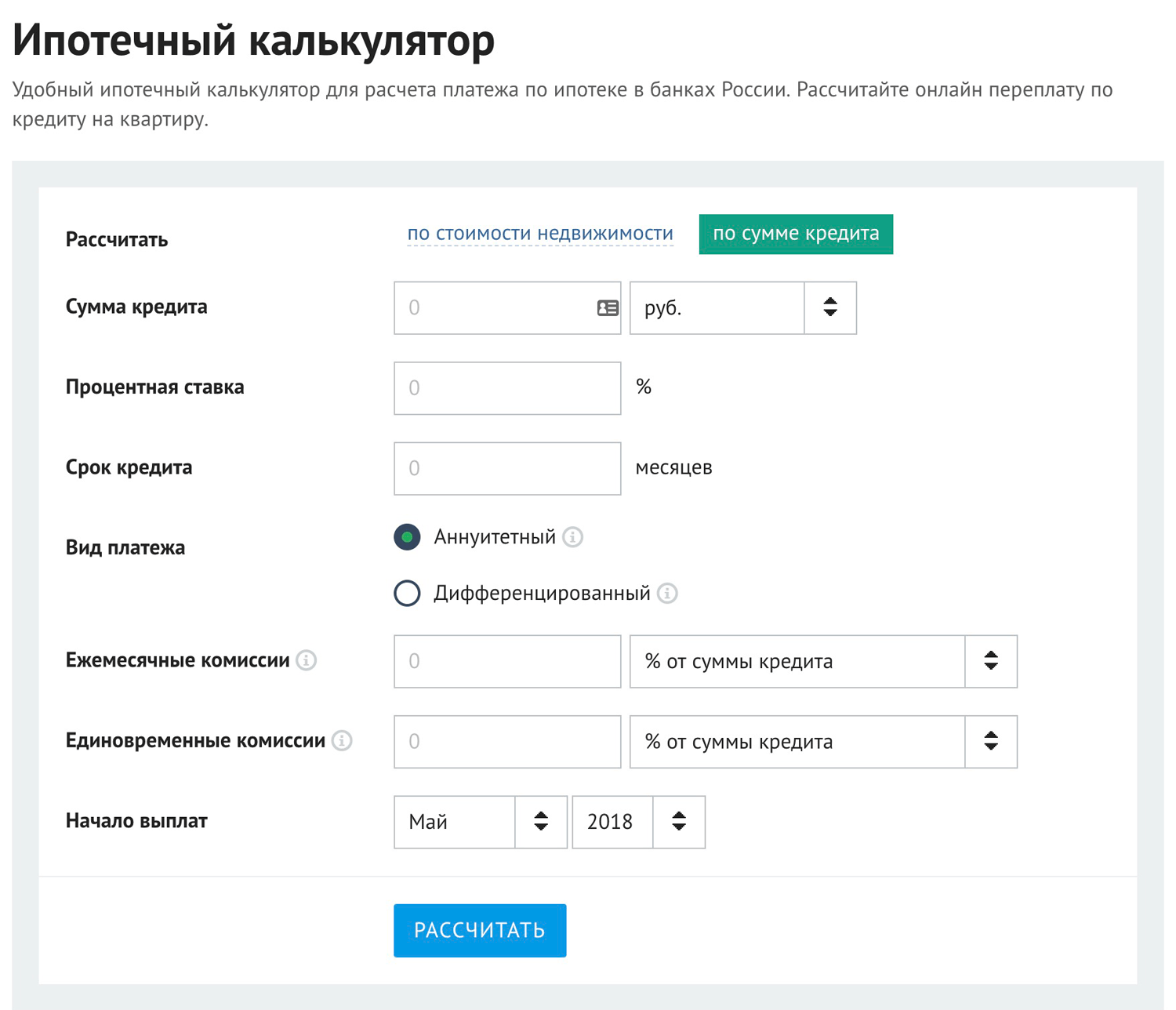

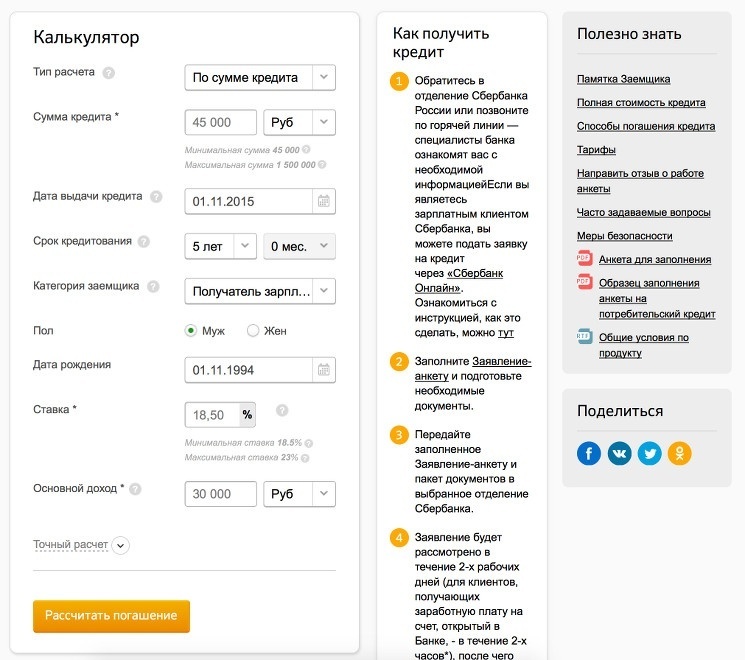

В первую очередь любой потребитель, подбирающий ссуду, обращает внимание на предлагаемые условия. Именно они и учитываются в калькуляторе кредита на портале banki. ru. В поля нужно только ввести основные переменные: предполагаемую сумму финансовой поддержки, процент и срок, на который выдаются деньги.

ru. В поля нужно только ввести основные переменные: предполагаемую сумму финансовой поддержки, процент и срок, на который выдаются деньги.

- Сумма — размер поддержки, который оказывается потребителю. Показатель не учитывает дополнительные начисления.

- Ставка — плата, назначаемая за использование денежных средств, которая выражена в процентах. Ее начисляют на полученную в долг сумму. Считается, что это главная характеристика любого кредита. На итоговую величину влияет сам рынок, сформированная КИ клиента, наличие других долгов, а также размер получаемого дохода.

- Срок — период, который дается на возврат денег. Он составляет от нескольких месяцев до 5 и более лет, что зависит от конкретного предложения и пожеланий заемщика. Чем дольше человек платит, тем меньше получается регулярный платеж. Важное значение имеет дата заключения договора, ведь с нее начинается начисление процентов.

Как выполнить расчеты

Инструмент для расчетов кредита на нашем сайте имеет простой и понятный интерфейс, а все действия выполняются в несколько кликов. От вас требуется только заполнить данные о будущем займе. Больше никаких операций делать не нужно: расчеты будут произведены в автоматическом режиме.

От вас требуется только заполнить данные о будущем займе. Больше никаких операций делать не нужно: расчеты будут произведены в автоматическом режиме.

В калькуляторе также можно выбрать определенный банк и один из его актуальных продуктов. В этом случае его параметры будут загружены автоматически, и вы сможете получить расчет на основании этой информации.

| 23.08.2021 | Плановый + платеж по % 5 108.78 + 2 500 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 294 891.22 |

| 23.09.2021 | Плановый + платеж по % 5 151.35 + 2 457.43 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 289 739.87 |

| 23.10.2021 | Плановый + платеж по % 5 194.28 + 2 414.5 | Сумма платежа 7 608. | Сумма ежемесячной комиссии 0 | Остаток долга 284 545.59 |

| 23.11.2021 | Плановый + платеж по % 5 237.57 + 2 371.21 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 279 308.02 |

| 23.12.2021 | Плановый + платеж по % 5 281.21 + 2 327.57 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 274 026.81 |

| 23.01.2022 | Плановый + платеж по % 5 325.22 + 2 283.56 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 268 701.59 |

| 23.02.2022 | Плановый + платеж по % 5 369.6 + 2 239.18 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 263 331. |

| 23.03.2022 | Плановый + платеж по % 5 414.35 + 2 194.43 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 257 917.64 |

| 23.04.2022 | Плановый + платеж по % 5 459.47 + 2 149.31 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 252 458.17 |

| 23.05.2022 | Плановый + платеж по % 5 504.96 + 2 103.82 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 246 953.21 |

| 23.06.2022 | Плановый + платеж по % 5 550.84 + 2 057.94 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 241 402.37 |

| 23.07.2022 | Плановый + платеж по % 5 597. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 235 805.28 |

| 23.08.2022 | Плановый + платеж по % 5 643.74 + 1 965.04 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 230 161.54 |

| 23.09.2022 | Плановый + платеж по % 5 690.77 + 1 918.01 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 224 470.77 |

| 23.10.2022 | Плановый + платеж по % 5 738.19 + 1 870.59 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 218 732.58 |

| 23.11.2022 | Плановый + платеж по % 5 786.01 + 1 822.77 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 212 946. |

| 23.12.2022 | Плановый + платеж по % 5 834.23 + 1 774.55 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 207 112.34 |

| 23.01.2023 | Плановый + платеж по % 5 882.84 + 1 725.94 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 201 229.5 |

| 23.02.2023 | Плановый + платеж по % 5 931.87 + 1 676.91 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 195 297.63 |

| 23.03.2023 | Плановый + платеж по % 5 981.3 + 1 627.48 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 189 316.33 |

| 23.04.2023 | Плановый + платеж по % 6 031. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 183 285.19 |

| 23.05.2023 | Плановый + платеж по % 6 081.4 + 1 527.38 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 177 203.79 |

| 23.06.2023 | Плановый + платеж по % 6 132.08 + 1 476.7 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 171 071.71 |

| 23.07.2023 | Плановый + платеж по % 6 183.18 + 1 425.6 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 164 888.53 |

| 23.08.2023 | Плановый + платеж по % 6 234.71 + 1 374.07 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 158 653. |

| 23.09.2023 | Плановый + платеж по % 6 286.66 + 1 322.12 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 152 367.16 |

| 23.10.2023 | Плановый + платеж по % 6 339.05 + 1 269.73 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 146 028.11 |

| 23.11.2023 | Плановый + платеж по % 6 391.88 + 1 216.9 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 139 636.23 |

| 23.12.2023 | Плановый + платеж по % 6 445.14 + 1 163.64 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 133 191.09 |

| 23.01.2024 | Плановый + платеж по % 6 498. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 126 692.24 |

| 23.02.2024 | Плановый + платеж по % 6 553.01 + 1 055.77 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 120 139.23 |

| 23.03.2024 | Плановый + платеж по % 6 607.62 + 1 001.16 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 113 531.61 |

| 23.04.2024 | Плановый + платеж по % 6 662.68 + 946.1 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 106 868.93 |

| 23.05.2024 | Плановый + платеж по % 6 718.21 + 890.57 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 100 150. |

| 23.06.2024 | Плановый + платеж по % 6 774.19 + 834.59 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 93 376.53 |

| 23.07.2024 | Плановый + платеж по % 6 830.64 + 778.14 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 86 545.89 |

| 23.08.2024 | Плановый + платеж по % 6 887.56 + 721.22 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 79 658.33 |

| 23.09.2024 | Плановый + платеж по % 6 944.96 + 663.82 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 72 713.37 |

| 23.10.2024 | Плановый + платеж по % 7 002. | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 65 710.53 |

| 23.11.2024 | Плановый + платеж по % 7 061.19 + 547.59 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 58 649.34 |

| 23.12.2024 | Плановый + платеж по % 7 120.04 + 488.74 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 51 529.3 |

| 23.01.2025 | Плановый + платеж по % 7 179.37 + 429.41 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 44 349.93 |

| 23.02.2025 | Плановый + платеж по % 7 239.2 + 369.58 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 37 110. |

| 23.03.2025 | Плановый + платеж по % 7 299.52 + 309.26 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 29 811.21 |

| 23.04.2025 | Плановый + платеж по % 7 360.35 + 248.43 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 22 450.86 |

| 23.05.2025 | Плановый + платеж по % 7 421.69 + 187.09 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 15 029.17 |

| 23.06.2025 | Плановый + платеж по % 7 483.54 + 125.24 | Сумма платежа 7 608.78 | Сумма ежемесячной комиссии 0 | Остаток долга 7 545.63 |

| 23.07.2025 | Плановый + платеж по % 7 545. | Сумма платежа 7 608.54 | Сумма ежемесячной комиссии 0 | Остаток долга 0 |

Кредитный калькулятор 🖩, рассчитать потребительский кредит онлайн для физических лиц от банка Восточный

Расчет кредита на онлайн калькуляторе

Все продукты банка «Восточный» отличаются доступностью, понятными гибкими условиями и упрощенной процедурой выдачи. В момент подписания договора заемщикам становятся точно известными размер переплаты и ежемесячного платежа. Эти данные также можно узнать предварительно с помощью калькулятора, до подачи заявки, чтобы объективно оценить личные финансовые возможности.

На нашем официальном сайте размещен кредитный калькулятор с возможностью рассчитать платежи онлайн, использовать который можно всегда, в любое удобное время.

Расчет процентов по кредиту

Динамичный, наглядный, бесплатный калькулятор для расчета ежемесячного платежа, суммы переплаты и процентной ставки, который позволяет сделать следующее:

- выбрать сумму займа в рамках лимита;

- указать приемлемый срок кредитования;

- узнать сумму ежемесячного платежа и переплаты.

Параметры для расчета можно менять, вводить многократно, результаты появляются мгновенно, без обновления страницы. Полученные значения носят ознакомительный характер. Их целесообразно сравнить со своим доходом. Статистика свидетельствует, что безболезненная для бюджета сумма ежемесячного платежа должна составлять не более 30 % от доходов заемщика или его семьи. Рекомендуем учесть эти данные при расчетах.

Для использования сервиса нажмите на пункт «Рассчитать», введите исходные данные, проанализируйте результат. Простой, понятный интерфейс не вызывает затруднений даже у неопытных пользователей.

Калькулятор рассчитывает займы для физических лиц по стандартным формулам и алгоритмам. Заемщикам не нужно изучать способы начисления процентов, производить сложные математические действия. Просто используйте готовые данные для оценки платежеспособности по условиям банка.

Погашение долга

Даже тщательно спрогнозированные планы подвержены влиянию жизненных обстоятельств. Каждый заемщик может оказаться в сложной финансовой ситуации. Если по каким-либо причинам вы не можете сделать очередной платеж, следует обсудить проблему с менеджером банка, выяснить возможность отсрочки возврата долга за счет увеличения срока платежей.

Каждый заемщик может оказаться в сложной финансовой ситуации. Если по каким-либо причинам вы не можете сделать очередной платеж, следует обсудить проблему с менеджером банка, выяснить возможность отсрочки возврата долга за счет увеличения срока платежей.

В случае объективных затруднений с выплатами мы готовы в индивидуальном порядке предоставить кредитные каникулы сроком на 1–3 месяца. В течение этого времени заемщик вносит только проценты по кредиту. Срок договора продлевается на период отсрочки платежей.

К договору прилагается график платежей ссуды. В нем указаны даты внесения и размер ежемесячного платежа. Эту же информацию можно узнать по телефону, а также с помощью дистанционных сервисов.

Кредитный калькулятор онлайн — рассчитать проценты и платеж по кредиту

Расчет платежей по кредиту на онлайн-калькуляторе

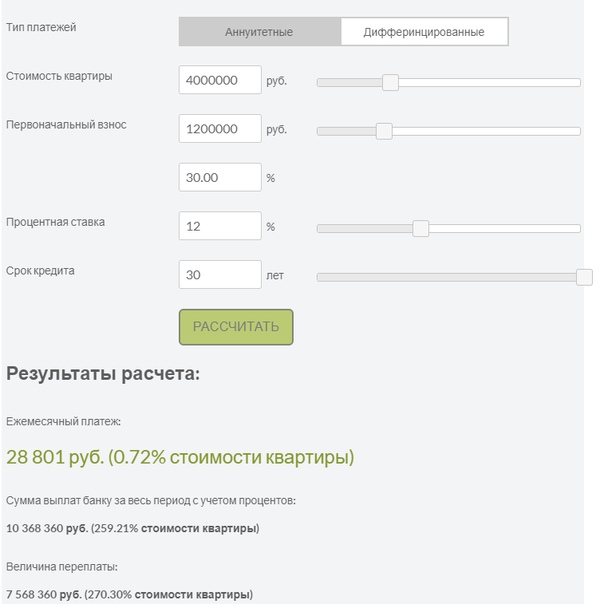

Чтобы выбрать выгодный кредит, недостаточно знать размер процентной ставки. На то, насколько вам подходит предложение банка, влияют и сумма финансирования, и срок, и размер платежей.

Как работает онлайн-калькулятор

С помощью онлайн-калькулятора можно определить:

- общий размер выплат — то есть полную сумму, которую заемщик заплатит банку с учетом основного долга и процентов;

- стоимость кредита, то есть размер переплаты за использование банковских средств;

- ежемесячный платеж. Этот параметр поможет сориентироваться, достаточен ли доход бизнеса, чтобы гасить задолженность.

Чтобы рассчитать условия финансирования на калькуляторе кредита онлайн, обязательно задать основные параметры:

- желаемую сумму;

- срок кредитования;

- процентную ставку.

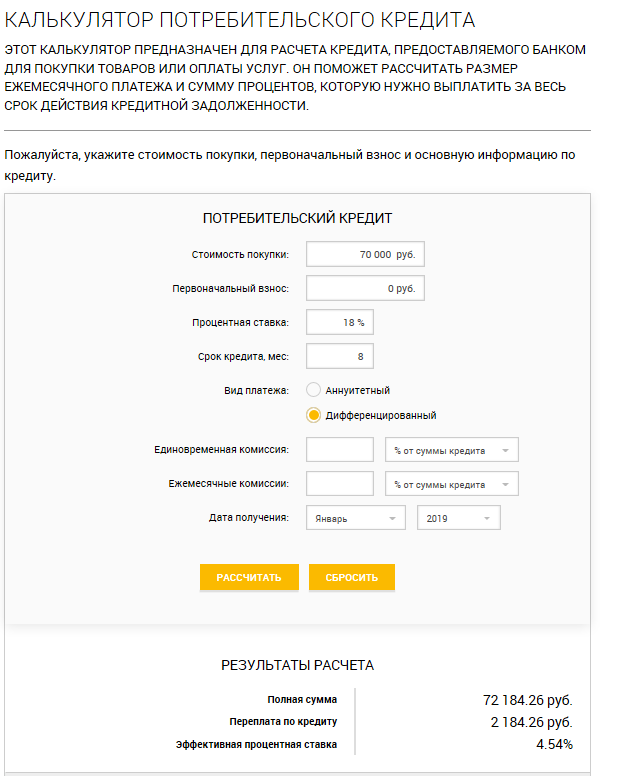

Также калькулятор погашения кредита позволяет сформировать график ежемесячных платежей. Для этого необходимо указать, в каком порядке будет погашаться долг. Платежи могут быть:

- аннуитетными.

Это значит, что задолженность выплачивается равными долями в течение всего срока;

Это значит, что задолженность выплачивается равными долями в течение всего срока; - дифференцированными. В этом случае сумма оплаты постепенно уменьшается.

Калькулятор процентов по кредиту

С помощью онлайн-калькулятора юридические лица и предприниматели могут оценить финансовую нагрузку разных кредитных предложений и сравнить их. Но важно помнить, что данные калькулятора предварительные. Окончательный расчет подготовит банк.

На выбор кредитной программы влияют не только финансовые условия. Значение имеют также требования к заемщику, необходимость залога или другого обеспечения, срок рассмотрения заявки.

Сделать расчет процентов по кредиту онлайн можно на платформе Развивай.рф.

Здесь же удобно подобрать кредит по выбранным условиям от ведущих банков России и подать онлайн-заявку на финансирование.

расчет потребительского кредита, ежемесячных платежей и выплат по процентам займа – банк Промсвязьбанк

Получите и погашайте кредит там, где удобно вам!

Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Рассчитайте сумму ежемесячных платежей по потребительскому кредиту в зависимости от вашего дохода или от суммы кредитования.

Получите и погашайте кредит там, где удобно вам! Теперь вы сможете получить потребительский кредит наличными или внести ежемесячный платеж в любом офисе Промсвязьбанка – рядом с домом или по пути на работу. При этом совершенно не важно, в каком офисе вы подавали заявку на кредит.

Давно мечтаете о путешествии или туристической поездке, но никак не получается накопить?

Квартира требует ремонта, но нет достаточной суммы на счету?

Хотите купить мебель или бытовую технику в рассрочку?

Не откладывайте жизнь на завтра! Потребительские кредиты от Промсвязьбанка помогут вам реализовать свои мечты, позаботиться о будущем уже сейчас. Выгодные условия, отсутствие скрытых комиссий, удобное погашение – из года в год мы стараемся сделать наши услуги кредитования максимально комфортными и прозрачными для вас.

Потребительский кредит наличными — один из самых популярных видов краткосрочного кредитования населения. Вы можете получить денежный займ на любые цели:

- дорогостоящие крупные покупки;

- обучение;

- медицинское обслуживание;

- отдых и туристические поездки;

- ремонт, строительные работы и пр.

Преимущества кредитных программ в Промсвязьбанке:

- ежегодное снижение ставки по кредиту в случае безупречного погашения.

- кредиты наличными по льготной (сниженной) процентной ставке для постоянных клиентов.

- выгодные условия кредитования для вкладчиков банка.

- возможность оформить кредит за 30 минут, представив всего лишь 2 документа.

- возможность «уйти на кредитные каникулы» и отсрочить 2 платежа.

Кроме того, для держателей наших зарплатных карт и сотрудников аккредитованных компаний разработана упрощенная процедура получения кредита и льготные условия.

Получить подробную консультацию по продуктам у сотрудников банка можно по телефону 8-800-555-20-20 (звонок по России бесплатный) или Позвонив онлайн с сайта.

Кредитный калькулятор, рассчитать кредит на калькуляторе онлайн

Кредитный калькулятор онлайн

Кредитный калькулятор – удобный сервис, который позволяет найти лучший вариант среди всех банков. Кредиты на потребительские нужды являются одними из самых популярных. Это привело к появлению огромного количества разнообразных предложений. Некоторые из них являются не самыми выгодными, но подходят для людей, которые не могут позволить получить средства из-за отсутствия справок или из-за плохой кредитной истории.

Преимущества кредитного калькулятора

Этот онлайн-инструмент позволяет предварительно осуществить расчет условий потребительского кредита с учетом:

- процентных ставок, действующих в 2021 году;

- условий в отношении необходимых документов;

- максимальных и минимальных сроков;

- дохода кредитополучателя.

С помощью калькулятора можно не только рассчитать кредит в режиме онлайн, но и сравнить различные доступные программы с возможностью выбора типа выплат, графика платежей. Благодаря такой возможности вы не запутаетесь в цифрах, объективно сможете оценить степень финансовой нагрузки.

Как рассчитать кредит с помощью калькулятора?

Калькулятор кредита позволяет ввести параметры, подобрать лучшее для себя решение с учетом:

- получения наличных;

- оформления без поручителей, залога справок;

- нужной суммы и срока;

- периода рассмотрения заявки.

Кредитный калькулятор онлайн выдает результат в виде таблицы. В ней указаны все действующие предложения банков Беларуси. Для получения подробных сведений о них нужно кликнуть по банку – откроется страница со всеми условиями. Благодаря такому подходу будет легко подобрать оптимальный вариант, сэкономить свое время.

Такой сервис является бесплатным. Он позволяет без посторонней помощи в течение нескольких секунд найти подходящие условия кредитования, сравнить все варианты, сэкономить значительные суммы при выборе предложения с отсутствием дополнительных или любых других комиссий. Калькулятор кредитов в Беларуси постоянно обновляется, что позволяет получить актуальную информацию.

Кредитный калькулятор — расчет кредита по вашим условиям

Как выбрать самый дешевый кредит, как определить реальную сумму переплаты – любой заемщик задает себе эти и другие вопросы, пытаясь разобраться с заманчивыми предложениями банков. Ни для кого не секрет, что за последние годы рынок кредитных услуг наполнился огромным количеством разнообразных продуктов, а стратегия их продвижения стала более агрессивной. Нас со всех сторон атакуют рекламой с обещаниями самых лучших, самых необременительных условий, и сориентироваться во всем этом многообразии предложений порой очень сложно.

К сожалению, заявленная в рекламных проспектах годовая процентная ставка не отражает реальной стоимости заемных средств – дополнительно цена кредита зависит от различных комиссий, сборов и прочих неочевидных факторов (например, от способа погашения). Данная непрозрачность условий не позволяет напрямую сравнивать стоимость денег, которые нам предлагают банки и единственный показатель, который позволяет выявить лучшее предложение – это выраженная в рублях долларах или евро абсолютная сумма переплаты по кредиту. Размер переплаты можно получить с помощью кредитного калькулятора (не путать с полной стоимостью кредита, выражаемой в процентах).

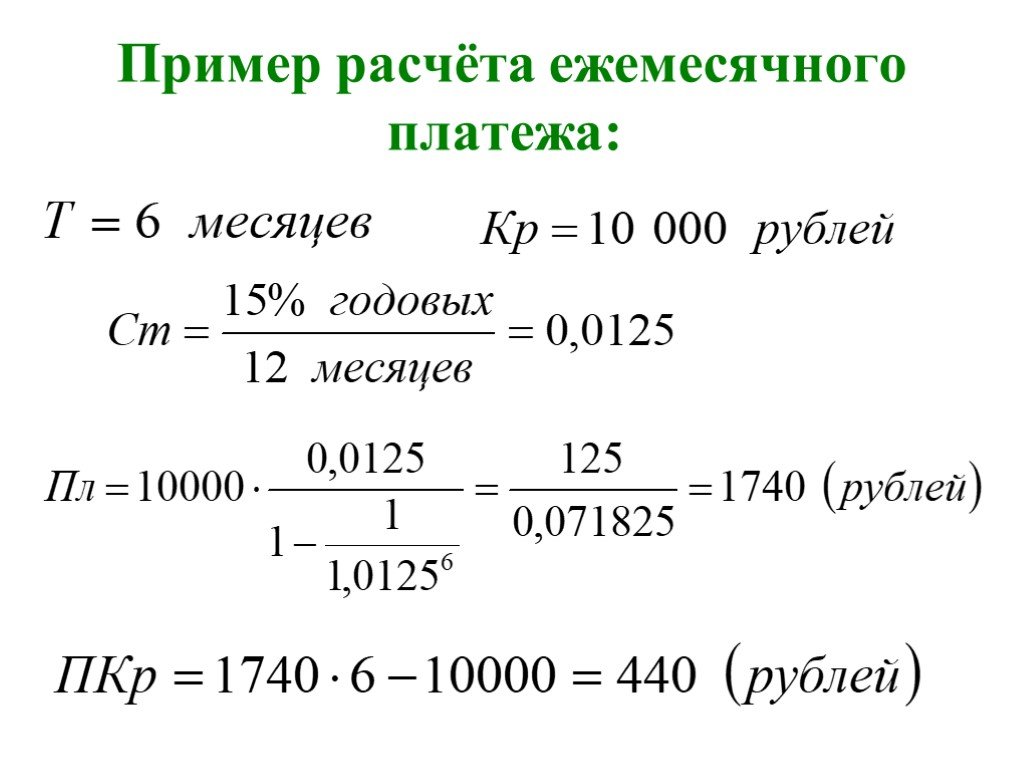

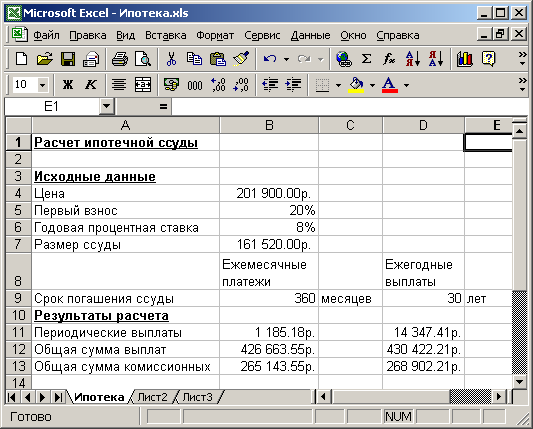

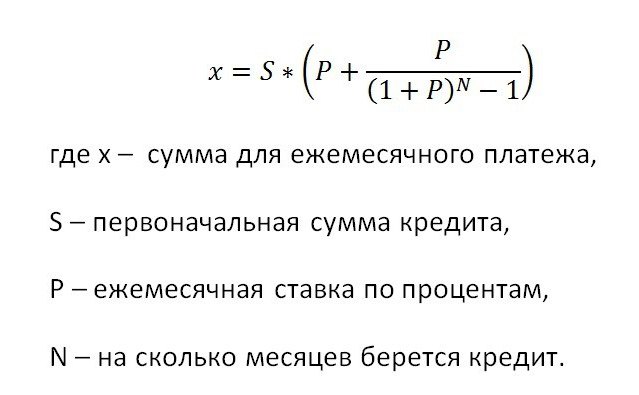

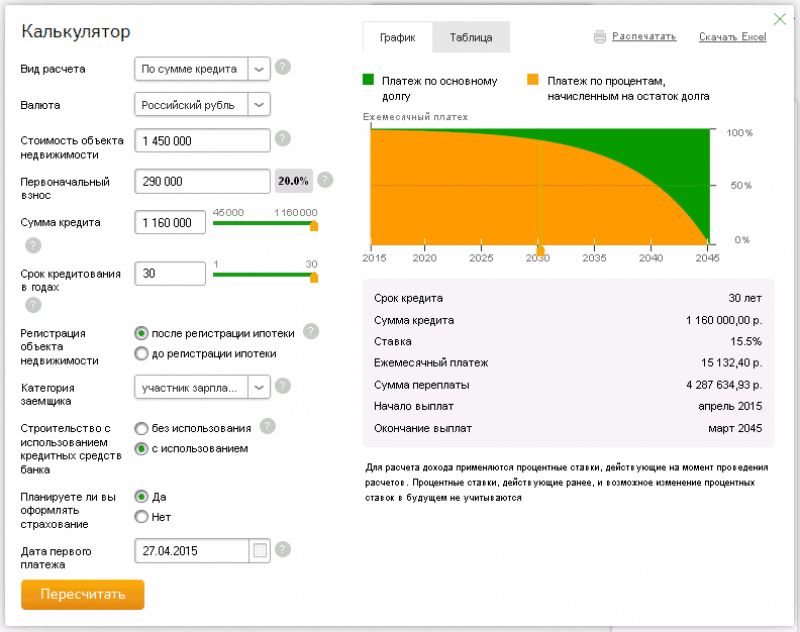

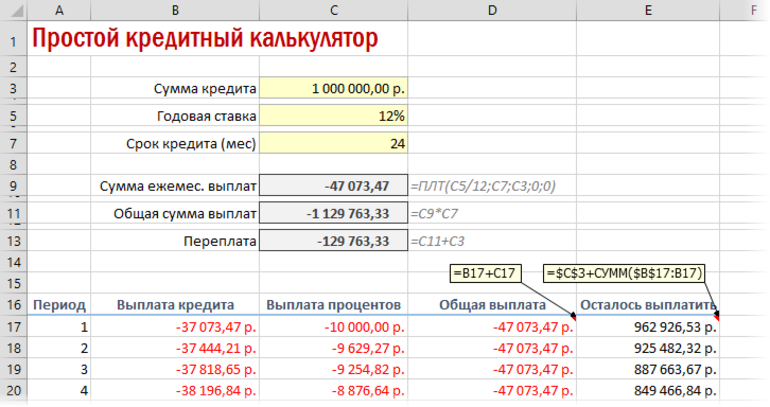

Итак, для расчета начисленных процентов и графика платежей по кредиту необходимо в панели настроек кредитного калькулятора указать его основные параметры: сумму, ставку, способ погашения, комиссии за выдачу и за обслуживание (при необходимости). В зависимости от указанных настроек кредитный калькулятор может выполнять расчет в двух режимах:

- В первом режиме, который используется по умолчанию, помимо основных параметров необходимо указать желаемый срок кредитования и в результате краткого расчета калькулятор определит размер переплаты и величину ежемесячного платежа, а в случае подробного расчета дополнительно сформирует график платежей по кредиту.

- Во втором режиме, дополнительно к основным параметрам указывается предельно допустимая для вас сумма ежемесячного платежа, а калькулятор автоматически рассчитает срок погашения и величину переплаты по кредиту, а также при необходимости определит подробный график платежей (кнопка «Подробный расчет»).

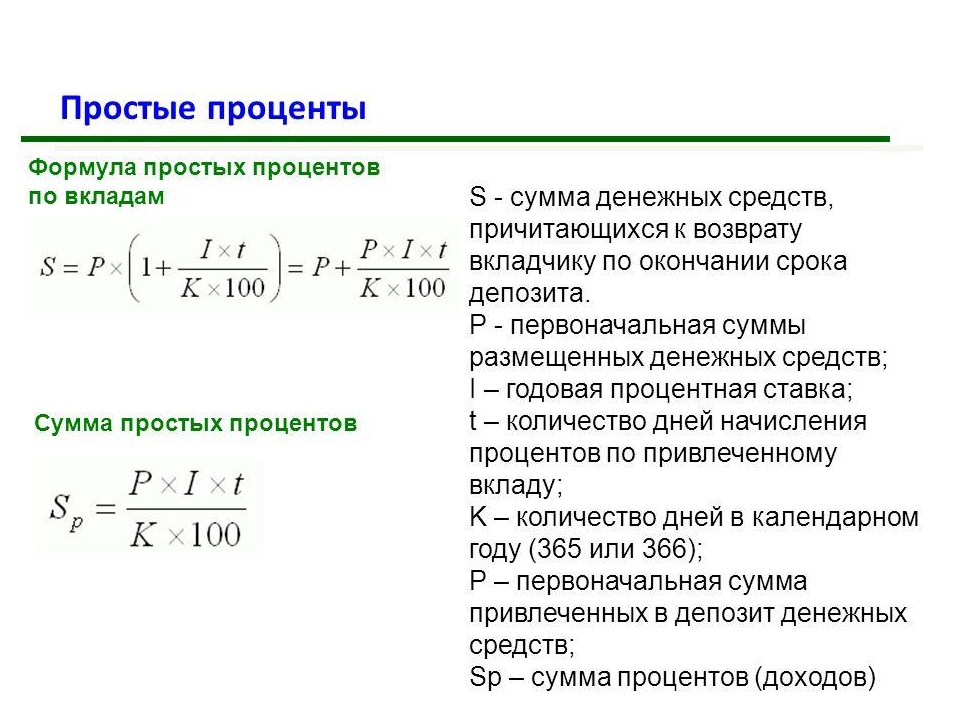

Расчет начисленных процентов и формирование графика платежей осуществляется в соответствии с общепринятыми методиками дифференцированного и аннуитетного способов погашения кредита. При определении временной базы, используемой в кредитном калькуляторе, мы исходим из того, что «в году 12 месяцев», таким образом, расчеты калькулятора могут незначительно отличаться от банковских, поскольку они опираются на временную базу «365 дней в году» (расчет процентов с точным числом дней кредита).

Все основные показатели – изменение задолженности, величина платежей, начисляемые проценты и комиссии отображаются на графиках, которые формируются при нажатии на соответствующую ссылку панели управления (расположена над графиком).

Отдельное внимание хотелось бы уделить кнопке кредитного калькулятора «Запомнить». Данное действие позволяет сохранить результаты расчета по заданным условиям кредитования в отдельной таблице. Таким образом, сохранив несколько вариантов расчета, вы получаете возможность сравнивать различные условия кредитования.

Как рассчитать выплаты и расходы по кредиту

При получении личной ссуды возникает большой вопрос: сколько будет стоить ежемесячная выплата ссуды? Вы, конечно же, возвращаете больше, чем деньги, взятые в долг у кредитора; Ваш ежемесячный платеж по кредиту также включает проценты (или стоимость заимствования денег). Размер каждого платежа также зависит от того, как долго вам придется погашать ссуду.

Кредитные калькуляторы, которые производят математические вычисления за вас, доступны для многих сценариев заимствования, от студенческих ссуд до личных ссуд и ссуд под залог недвижимости.Однако, если вы предпочитаете самостоятельно использовать формулу выплаты ссуды, вот как рассчитать ежемесячный платеж по всем типам ссуд.

Зарегистрируйте банковский счет, чтобы рассчитывать ежемесячный платеж и многое другое с помощью наших рекомендуемых калькуляторов.

Как работают выплаты по личному кредиту

Помимо основной суммы кредита, вы получаете проценты и любые комиссии, связанные с личным ссудой. Вот что вы можете рассчитывать выплатить, взяв личный заем:

- Основная сумма: Сумма займа, которая зачисляется на ваш счет.

- Проценты: Сколько ссудодатель взимает с вас за одолжение денег. Ваша годовая процентная ставка (APR) включает вашу процентную ставку и расходы, которые оплачиваются авансом, например комиссию за оформление. Для большинства личных займов у вас есть фиксированная процентная ставка, которая не меняется в течение срока действия займа. Процентные ставки определяются рыночными силами, а также вашим кредитным рейтингом и историей — чем выше ваш кредитный рейтинг, тем ниже ваша процентная ставка.

- Комиссии: Дополнительные расходы на получение кредита, такие как комиссии за выдачу кредита, штрафы за просрочку платежа, комиссии за недостаточность средств и многое другое.

Ваш ежемесячный платеж зависит от суммы вашей задолженности и срока погашения. Ссуда в размере 5000 долларов, выплачиваемая в течение пяти лет, будет иметь более низкие ежемесячные платежи, чем ссуда в размере 5000 долларов, выплачиваемая в течение трех лет, поскольку выплаты распределяются на более длительный период. Однако имейте в виду, что ваша процентная ставка и любые связанные с ней комиссии также добавляются к каждому платежу по кредиту.

Формула выплаты ссуды

Простая формула выплаты ссуды включает следующие переменные: основная сумма ссуды, процентная ставка и срок ссуды.Ваша основная сумма равномерно распределяется в течение срока погашения ссуды, наряду с процентными сборами и комиссиями, подлежащими уплате в течение срока. Хотя количество лет в вашем сроке полномочий может отличаться, обычно у вас будет 12 платежей в год.

Тип ссуды, которую вы выбираете, определит тип ссудного калькулятора, который вам нужно использовать для расчета ваших платежей. Существуют ссуды только под проценты и погашаемые ссуды, которые включают основную сумму и проценты.

Ссуды с выплатой только процентов

Ссуды с выплатой только процентов вы несете ответственность за уплату только процентов по ссуде в течение определенного периода времени.Сумма основной суммы вашей задолженности останется неизменной в течение этого периода. Ежемесячные расходы по кредиту подсчитать довольно просто.

Давайте посчитаем ваши затраты, если у вас есть ссуда в размере 20 000 долларов США под 6 процентов годовых и срок погашения 10 лет. В этом случае вы бы взяли сумму, которую вы взяли в долг, и умножили бы ее на свою процентную ставку. Эта цифра будет отражать ваши годовые процентные расходы, которые вы разделите на 12 месяцев.

Пример формулы выплаты только процентной ссуды:

$ 20 000 x 0.06 = 1 200 долларов США по процентам в год

1 200 долларов США, разделенные на 12 месяцев = 100 долларов США по процентам в месяц

Конечно, ссуды с выплатой только процентов не могут длиться вечно. По окончании беспроцентного периода по вашему займу вы должны будете вернуть основную сумму займа. Обычно процентные ссуды превращаются в погашаемые ссуды, которые требуют от вас регулярных ежемесячных платежей по основной сумме и процентам после окончания процентного периода.

Амортизируемые ссуды

Амортизирующие ссуды включают часть вашего платежа в счет основного баланса, а также процентов каждый месяц.

Автокредит — это вид погашения кредита. Допустим, вы взяли автокредит на сумму 20 000 долларов с годовой процентной ставкой 6 процентов и сроком погашения в пять лет. Вот как вы рассчитываете процентные платежи по кредиту.

- Разделите процентную ставку, которую вы взимаете, на количество платежей, которые вы будете делать каждый год, которое должно быть 12.

- Умножьте эту цифру на начальный остаток по ссуде, который должен начинаться с полной суммы, которую вы ссудили.

Для приведенных выше цифр формула выплаты кредита будет выглядеть так:

0.06 ÷ 12 = 0,005

0,005 x 20 000 долларов = 100 долларов

Эти 100 долларов — это то, сколько вы заплатите в качестве процентов в первый месяц. Однако по мере того, как вы продолжаете выплачивать ссуду, большая часть вашего платежа идет на основной баланс, а меньшая — на проценты. Вы можете рассчитать ежемесячный платеж по процентам, выполнив те же вычисления, что и выше, с использованием нового, более низкого остатка по кредиту.

| Месяц 1 | 20 000 долл. США | 386 долларов.66 | $ 286,66 | 100,00 | $ 19 713,34 |

| Месяц 2 | $ 19 713,34 | $ 386,66 | $ 288,09 | $ 98,57 | 19 425,25 долл. США |

| Месяц 3 | 19 425,25 долл. США | $ 386,66 | $ 289,53 | $ 97,13 | $ 19 135,72 |

| Месяц 4 | $ 19 135,72 | $ 386,66 | $ 290.98 | $ 95.68 | 18 844 долл. США.75 |

| Месяц 5 | $ 18 844,75 | $ 386,66 | $ 292,43 | $ 94,22 | 18 552,32 долл. США |

| 6 месяцев | 18 552,32 долл. США | $ 386,66 | $ 293,89 | $ 92,76 | 18 258,42 долл. США |

| Месяц 7 | 18 258,42 долл. США | $ 386,66 | $ 295,36 | $ 91,29 | 17 963,06 долл. США |

| Месяц 8 | 17 963 долл. США.06 | $ 386,66 | $ 296,84 | $ 89,82 | $ 17 666,22 |

| Месяц 9 | $ 17 666,22 | $ 386,66 | 298,32 долл. США | $ 88,33 | $ 17 367,89 |

| Месяц 10 | $ 17 367,89 | $ 386,66 | $ 299,82 | $ 86,84 | $ 17 068,07 |

| Месяц 11 | $ 17 068,07 | $ 386,66 | 301,32 долл. США | 85 долларов.34 | $ 16 766,76 |

| 12 месяцев | $ 16 766,76 | $ 386,66 | $ 302,82 | $ 83,83 | $ 16 463,94 |

Пройти предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Как рассчитать ежемесячные платежи по кредиту с помощью калькулятора

У разных ссуд разные требования.У студенческих ссуд не будет таких расчетов, как у автомобильных или личных ссуд. Вот как использовать кредитные калькуляторы в зависимости от типа вашей ссуды.

Калькулятор личного кредита

Калькулятор личного кредита учитывает ваш основной остаток, процентную ставку и срок погашения и дает вам общую сумму ежемесячного платежа, подлежащего выплате каждый месяц.

С этим калькулятором подойдут самые простые личные ссуды, но вы также можете использовать более подробный калькулятор платежей по ссуде, если у вас есть конкретные расчеты, например, как внесение дополнительных основных платежей повлияет на продолжительность вашего ссуды и размер выплачиваемых процентов .

Калькулятор студенческой ссуды

Если вы пытаетесь выяснить некоторые подробности о выплате студенческой ссуды, вы можете использовать калькулятор студенческой ссуды.

Когда вы вводите сумму ссуды и процентную ставку и пытаетесь ввести различные условия ссуды, этот калькулятор поможет вам определить, сколько вам нужно будет платить каждый месяц, чтобы досрочно погасить студенческую ссуду. Вы также можете увидеть, как единовременный дополнительный платеж или дополнительные ежемесячные или ежегодные платежи повлияют на общую сумму погашения кредита.

Калькулятор ссуды под залог жилья

Если вам нужно взять ссуду под залог собственного капитала, вам сначала нужно узнать, сколько вы можете взять ссуду, с помощью калькулятора ссуды под залог жилья.

Вам нужно будет указать свой адрес, ориентировочную стоимость вашего дома, расчетный остаток по ипотеке и свой кредитный рейтинг. Даже несмотря на то, что ваш доступный собственный капитал составляет основную часть того, сколько вы можете взять в долг через ссуду, ваш кредитный рейтинг также будет влиять на сумму кредита и вашу процентную ставку.

Калькулятор автокредитования

Прежде чем вы решите взять автокредит в автосалоне, вы можете сделать свою домашнюю работу с помощью калькулятора автокредита. Этот калькулятор запросит желаемую сумму кредита, срок погашения и процентную ставку, а также то, новый или подержанный автомобиль вы хотите. Автокредиты могут иметь более короткие сроки, чем личные ссуды или ссуды под залог недвижимости, поэтому вы можете сравнить, как разные условия могут повлиять на ваш ежемесячный платеж.

Как сэкономить на выплате процентов по кредиту

Проценты — одна из самых больших расходов при получении кредита.Чем ниже ваша процентная ставка, тем меньше дополнительных денег вы заплатите сверх того, что вы взяли в долг. Хотя не всегда удается снизить процентную ставку, существуют стратегии, которые могут помочь вам со временем сэкономить деньги по ссуде.

- Пройдите предварительную квалификацию. Если вы можете узнать, на какой размер ссуды претендуете, не заполнив полную заявку на ссуду — и рискуете получить отказ, — вы сможете сравнить ставки от многих кредиторов. После покупки вы можете выбрать кредитора, который предлагает вам самую низкую процентную ставку, наименьшие комиссии и лучшие условия погашения.

- Сделайте дополнительные платежи в счет основной суммы кредита. Каждый месяц у вас будет один платеж по кредиту. Некоторые из них пойдут на вашу основную сумму, а некоторые — на проценты. По возможности вносите дополнительный платеж в счет основного долга. Это уменьшит ваш общий остаток по кредиту и общую сумму процентов, которую вы должны. Чем раньше вы это сделаете, тем лучше, поскольку проценты по погашаемым кредитам начисляются заранее.

- Выплата кредита досрочно. Если вы можете позволить себе более высокие ежемесячные платежи или если вы можете выплатить остаток по кредиту единовременно, вы будете платить меньше процентов в течение срока действия ссуды.Просто убедитесь, что нет штрафа за предоплату, прежде чем вы выберете этот маршрут.

- Используйте начальную кредитную карту с нулевой годовой процентной ставкой. Этот тип карты дает вам 0% годовых на определенный период времени, от 12 до 18 месяцев, в зависимости от предложения вашей карты. Это может помочь вам оплатить крупную покупку без больших выплат по процентам. Но если вы не погасите остаток на карте к моменту окончания вступительного предложения, начнутся процентные платежи, часто по гораздо более высокой ставке.

Итог

Теперь, когда вы знаете, как рассчитать ежемесячный платеж по кредиту, убедитесь, что вы не пропустите платеж. Один из способов убедиться, что выплаты по кредиту производятся вовремя, — это зарегистрироваться в системе автоматической оплаты через вашего кредитора или банк. Вы можете определить дату списания платежей с вашего банковского счета; просто убедитесь, что это не позднее срока платежа по кредиту.

Если вы предполагаете, что не совершите платеж по какой-либо причине, обратитесь к своему кредитору, чтобы узнать больше о возможных вариантах.Ваш кредитор может предложить временную отсрочку или пересмотренный план рассрочки, если вы столкнулись с финансовыми трудностями, хотя все кредиторы разные. Сохранение хорошей репутации по кредитам поможет вам получить кредит, быстрее избавится от долгов и поможет избежать дефолта.

Подробнее:

Кредитный калькулятор

Заем — это договор между заемщиком и кредитором, по которому заемщик получает денежную сумму (основную сумму), которую они обязаны выплатить в будущем.Большинство кредитов можно разделить на три категории:

- Амортизированный заем: Фиксированные платежи, выплачиваемые периодически до погашения кредита

- Заем с отсрочкой платежа: Единовременная выплата по ссуде

- Облигация: Предварительно определенная единовременная сумма, выплачиваемая при наступлении срока погашения кредита (номинальная или номинальная стоимость облигации)

Амортизированная ссуда: периодическая выплата фиксированной суммы

Используйте этот калькулятор для основных расчетов общих типов ссуд, таких как ипотека, автокредиты, студенческие ссуды или персональные ссуды, или щелкните ссылки, чтобы получить более подробную информацию о каждом из них.

Результаты:

Заем с отсрочкой платежа: выплата единовременной суммы, причитающейся в конце срока

Облигация: выплата заранее определенной суммы при наступлении срока погашения кредита Используйте этот калькулятор для вычисления начальной стоимости облигации / ссуды на основе заранее определенной номинальной стоимости, которая должна быть выплачена при наступлении срока погашения облигации / ссуды.

Калькулятор сопутствующей ипотеки | Калькулятор автокредита | Калькулятор аренды Амортизированный заем: фиксированная сумма, выплачиваемая периодическиМногие потребительские ссуды попадают в эту категорию ссуд с регулярными выплатами, которые равномерно амортизируются в течение срока их действия. Стандартные платежи по основной сумме и процентам производятся до наступления срока погашения кредита (полного погашения).Некоторые из наиболее известных амортизированных ссуд включают ипотечные ссуды, автокредиты, студенческие ссуды и личные ссуды. Слово «ссуда», вероятно, будет относиться к этому типу в повседневном разговоре, а не к типу во втором или третьем расчете. Ниже приведены ссылки на калькуляторы, относящиеся к ссудам, подпадающим под эту категорию, которые могут предоставить дополнительную информацию или разрешить конкретные расчеты по каждому типу ссуд. Вместо использования этого калькулятора ссуды может быть более полезным использовать любое из следующего для каждой конкретной потребности: Заем с отсрочкой платежа: единовременная выплата при наступлении срока погашенияК этой категории относятся многие коммерческие ссуды или краткосрочные ссуды.В отличие от первого расчета, который амортизируется с выплатами, равномерно распределяемыми в течение срока их действия, эти ссуды имеют единую крупную единовременную выплату по истечении срока погашения. Некоторые ссуды, такие как воздушные ссуды, также могут иметь меньшие регулярные платежи в течение срока их действия, но этот расчет работает только для ссуд с единовременной выплатой всей основной суммы и процентов при наступлении срока погашения. Облигация: заранее определенная единовременная сумма, выплачиваемая при наступлении срока погашения кредитаЭтот вид ссуд предоставляется редко, кроме как в форме облигаций.Технически облигации работают иначе, чем более традиционные ссуды, поскольку заемщики производят заранее оговоренный платеж в срок погашения. Номинальная стоимость облигации — это сумма, выплачиваемая эмитентом (заемщиком) при наступлении срока погашения облигации при условии, что заемщик не объявит дефолт. Номинальная стоимость означает сумму, полученную при наступлении срока погашения. Два распространенных типа облигаций — это купонные и бескупонные облигации. В случае купонных облигаций кредиторы рассчитывают выплату купонного вознаграждения в процентах от номинальной стоимости. Выплата купонного вознаграждения происходит с заранее определенной периодичностью, обычно ежегодно или раз в полгода.По бескупонным облигациям проценты напрямую не выплачиваются. Вместо этого заемщики продают облигации с большим дисконтом к их номинальной стоимости, а затем оплачивают номинальную стоимость при наступлении срока погашения облигации. Пользователи должны иметь в виду, что калькулятор выше выполняет вычисления для бескупонных облигаций. После того, как заемщик выпускает облигацию, ее стоимость будет колебаться в зависимости от процентных ставок, рыночных сил и многих других факторов. Хотя это не меняет стоимости облигации при погашении, рыночная цена облигации может изменяться в течение срока ее действия. Основы кредитования для заемщиковПроцентная ставкаПочти все ссуды включают проценты, то есть прибыль, которую банки или кредиторы получают по ссудам.Процентная ставка — это процент ссуды, выплачиваемый заемщиками кредиторам. По большинству ссуд проценты выплачиваются в дополнение к погашению основной суммы долга. Процентная ставка по ссуде обычно выражается в годовом доходе или годовой процентной ставке, которая включает как проценты, так и комиссионные. Ставка, обычно публикуемая банками для сберегательных счетов, счетов денежного рынка и компакт-дисков, представляет собой годовую процентную доходность или APY. Важно понимать разницу между APR и APY. Заемщики, ищущие ссуды, могут рассчитать фактические проценты, выплачиваемые кредиторам, на основе их объявленных ставок с помощью калькулятора процентов.Для получения дополнительной информации или выполнения расчетов с использованием годовой процентной ставки посетите Калькулятор годовой процентной ставки. Частота смешиванияСложные проценты — это проценты, которые начисляются не только на первоначальную основную сумму, но и на накопленные проценты за предыдущие периоды. Как правило, чем чаще происходит начисление сложных процентов, тем выше общая сумма кредита. В большинстве кредитов начисление сложных процентов происходит ежемесячно. Используйте Калькулятор сложных процентов, чтобы узнать больше о сложных процентах или выполнить их расчеты. Срок кредитаСрок ссуды — это продолжительность ссуды при условии, что требуемые минимальные платежи производятся каждый месяц. Срок ссуды может во многом повлиять на структуру ссуды. Как правило, чем дольше срок, тем больше процентов будет начисляться с течением времени, что увеличивает общую стоимость ссуды для заемщиков, но сокращает периодические выплаты. Потребительские кредитыСуществует два основных вида потребительских кредитов: обеспеченные и необеспеченные. Обеспеченные кредитыОбеспеченный заем означает, что заемщик предоставил некоторый актив в качестве залога перед тем, как получить заем.Кредитору предоставляется право удержания, то есть право владения имуществом, принадлежащим другому лицу, до выплаты долга. Другими словами, невыполнение обязательств по обеспеченной ссуде даст эмитенту ссуды юридическую возможность наложить арест на актив, который был выставлен в качестве обеспечения. Наиболее распространенными обеспеченными кредитами являются ипотека и автокредиты. В этих примерах кредитор владеет документом или титулом, который представляет собой право собственности, до тех пор, пока обеспеченная ссуда не будет полностью выплачена. Невыполнение обязательств по ипотеке обычно приводит к тому, что банк лишается права выкупа дома, в то время как невыплата ссуды на покупку автомобиля означает, что кредитор может вернуть автомобиль в собственность. Кредиторы обычно не решаются давать большие суммы денег без гарантии. Обеспеченные кредиты снижают риск дефолта заемщика, поскольку они рискуют потерять любой актив, который они предоставили в качестве обеспечения. Если залог стоит меньше непогашенного долга, заемщик все равно может нести ответственность за оставшуюся часть долга. Обеспеченные кредиты обычно имеют более высокие шансы на одобрение по сравнению с необеспеченными кредитами и могут быть лучшим вариантом для тех, кто не имеет права на получение необеспеченного кредита, Кредиты без обеспеченияБеззалоговая ссуда — это соглашение о выплате ссуды без обеспечения.Поскольку залог не используется, кредиторам нужен способ проверки финансовой безупречности своих заемщиков. Этого можно достичь с помощью пяти критериев кредитоспособности, которые являются общей методологией, используемой кредиторами для оценки кредитоспособности потенциальных заемщиков.

Необеспеченные кредиты обычно имеют более высокие процентные ставки, более низкие лимиты по займам и более короткие сроки погашения, чем обеспеченные кредиты. Кредиторы могут иногда требовать от соавтора (лица, которое соглашается выплатить долг заемщика в случае дефолта) необеспеченных кредитов, если кредитор считает заемщика рискованным. Если заемщики не возвращают необеспеченные ссуды, кредиторы могут нанять коллекторское агентство. Коллекторские агентства — это компании, которые возвращают средства за просроченные платежи или счета по умолчанию. Примеры необеспеченных кредитов включают кредитные карты, личные ссуды и студенческие ссуды. Пожалуйста, посетите наш Калькулятор кредитной карты, Калькулятор личной ссуды или Калькулятор ссуды для студентов, чтобы получить дополнительную информацию или произвести расчеты с участием каждого из них. Калькулятор автокредитования

Калькулятор автокредита в основном предназначен для покупки автомобилей в США. Люди за пределами США могут по-прежнему использовать калькулятор, но, пожалуйста, внесите соответствующие изменения. Если предоставляется только ежемесячный платеж по любому автокредиту, используйте вкладку «Ежемесячные платежи» (обратный автокредит), чтобы рассчитать фактическую цену покупки автомобиля и другую информацию об автокредите. АвтокредитыБольшинство людей обращаются в автокредиты при покупке автомобиля.Они работают так же, как и любой общий обеспеченный заем от финансового учреждения со стандартным сроком 36, 60, 72 или 84 месяцев в США. Каждый месяц погашение основной суммы и процентов должно производиться от заемщиков кредиторам автокредитов. Деньги, взятые в долг у кредитора, но не возвращенные, могут привести к юридическому изъятию автомобиля. Сравнение финансирования дилерских центров и прямого кредитованияКак правило, существует два основных варианта финансирования автокредитов: прямое кредитование или финансирование через дилерское агентство.Первый предоставляется в виде типичной ссуды, предоставляемой банком, кредитным союзом или финансовым учреждением. После заключения контракта с автомобильным дилером на покупку автомобиля ссуда используется прямым кредитором для оплаты нового автомобиля. Финансирование дилерского центра в чем-то похоже, за исключением того, что автокредит и, следовательно, оформление документов, инициируются и завершаются через дилерский центр. Автокредиты через дилеров обычно обслуживаются зависимыми кредиторами, которые часто связаны с каждой маркой автомобилей.Контракт остается у дилера, но часто продается банку или другому финансовому учреждению, называемому правопреемником, которое в конечном итоге обслуживает ссуду. Прямое кредитование дает покупателям больше рычагов для обращения к автомобильному дилеру, при этом большая часть финансирования осуществляется на их условиях, поскольку это создает дополнительную нагрузку на автомобильного дилера, заставляя его конкурировать с более выгодной ставкой. Предварительное одобрение не привязывает покупателей автомобилей к одному автосалону, и их склонность просто уйти намного выше. При дилерском финансировании у потенциального покупателя автомобиля меньше выбора, когда дело доходит до покупок по процентной ставке, хотя оно доступно для тех, кто не хочет тратить время на покупки или не может получить автокредит через прямое кредитование. Часто для стимулирования продаж автомобилей производители автомобилей предлагают выгодные финансовые сделки через дилеров. Потребители на рынке нового автомобиля должны начать поиск финансирования с автопроизводителей. Нередко можно получить низкие процентные ставки, такие как 0%, 0,9%, 1,9% или 2,9% от производителей автомобилей. Скидки на автомобилиПроизводители автомобилей могут предлагать скидки на автомобили для дальнейшего стимулирования покупателей. В зависимости от штата скидка может облагаться или не облагаться налогом соответственно. Например, при покупке автомобиля по цене 30 000 долларов США со скидкой в размере 2 000 долларов США налог с продаж будет рассчитываться исходя из первоначальной цены в размере 30 000 долларов США, а не 28 000 долларов США.К счастью, значительная часть штатов этого не делает и не облагает налогом скидки наличными. Это Аляска, Аризона, Делавэр, Айова, Канзас, Кентукки, Луизиана, Массачусетс, Миннесота, Миссури, Монтана, Небраска, Нью-Гэмпшир, Оклахома, Орегон, Пенсильвания, Род-Айленд, Техас, Юта, Вермонт и Вайоминг. Как правило, скидки предоставляются только для новых автомобилей. Хотя некоторые дилеры по продаже подержанных автомобилей предлагают скидки, это случается редко из-за трудностей, связанных с определением истинной стоимости автомобиля. КомиссииПокупка автомобиля сопряжена с расходами, отличными от покупной цены, большинство из которых представляют собой комиссионные, которые обычно могут быть включены в финансирование автокредита или выплачены авансом. Однако покупатели автомобилей с низким кредитным рейтингом могут быть вынуждены платить заранее. Ниже приводится список общих комиссий, связанных с покупкой автомобилей в США .

Если комиссии включены в автокредит, не забудьте установить флажок «Включить все комиссии в кредит» в калькуляторе. Если вместо этого им выплачивается аванс, не устанавливайте этот флажок.Если автодилер вложит какие-либо таинственные специальные сборы в покупку автомобиля, было бы разумно потребовать обоснования и подробных объяснений для их включения. Стратегии автокредитованияПрепарат Вероятно, самая важная стратегия для получения отличной автомобильной ссуды — это хорошо подготовиться. Это означает определение того, что доступно по цене, прежде чем отправиться в автосалон. Знание того, какой автомобиль вам нужен, упростит поиск и поиск лучших предложений, соответствующих вашим индивидуальным потребностям.После того, как выбрана конкретная марка и модель, обычно полезно иметь в виду некоторые типичные текущие ставки, чтобы обеспечить эффективные переговоры с продавцом автомобилей. Это включает в себя общение с более чем одним кредитором и получение котировок из разных источников. Автосалоны, как и многие другие предприятия, хотят заработать как можно больше денег на продаже, но часто, при достаточных переговорах, готовы продать автомобиль по значительно меньшей цене, чем та цена, которую они первоначально предлагают. Предварительное одобрение автокредита через прямое кредитование может помочь в переговорах. Кредит Кредит и, в меньшей степени, доход, как правило, определяют одобрение автокредитов, будь то через дилерское финансирование или прямое кредитование. Кроме того, заемщики с отличной кредитной историей, скорее всего, получат более низкие процентные ставки, что приведет к снижению общей платы за автомобиль. Заемщики могут повысить свои шансы на заключение лучших сделок, предприняв шаги для достижения лучших кредитных рейтингов, прежде чем брать ссуду на покупку автомобиля. Кэшбэк vs.Низкий процент При покупке автомобиля производители автомобилей часто могут предложить либо скидку на автомобиль наличными, либо более низкую процентную ставку. Скидка наличными мгновенно снижает покупную цену автомобиля, но более низкая ставка потенциально может привести к экономии на выплатах процентов. Выбор между ними будет для всех разным. Для получения дополнительной информации или выполнения расчетов, связанных с этим решением, перейдите в Калькулятор кэшбэка и низкой процентной ставки. Ранняя выплата Выплата кредита на покупку автомобиля раньше, чем обычно, не только сокращает срок кредита, но также может привести к экономии процентов.Однако у некоторых кредиторов есть штраф за досрочную выплату или условия, ограничивающие досрочную выплату. Перед подписанием договора автокредитования важно внимательно изучить детали. Рассмотрим другие варианты Хотя привлекательность нового автомобиля может быть сильной, покупка подержанного автомобиля, даже если от него прошло всего несколько лет, обычно дает значительную экономию; новые автомобили обесцениваются сразу после выезда со стоянки, иногда более чем на 10% от их стоимости; это называется амортизацией вне партии и является альтернативным вариантом для рассмотрения потенциальными покупателями автомобилей. Люди, которые просто хотят новую машину для удовольствия от вождения новой машины, могут также рассмотреть возможность аренды, которая, по сути, является долгосрочной арендой, которая обычно стоит меньше предоплаты, чем полная покупка. Для получения дополнительной информации или выполнения расчетов, связанных с автолизингом, посетите Калькулятор автолизинга. В некоторых случаях машина может даже не понадобиться! Если возможно, подумайте об общественном транспорте, попутном автомобиле с другими людьми, велосипеде или пешком. Покупка автомобиля за наличныеХотя большинство покупок автомобилей в США совершается с использованием автокредитов.С., покупка машины за наличные имеет свои преимущества.

Оплата наличными автомобиля дает множество преимуществ, но это не означает, что каждый должен это делать. Существуют ситуации, когда финансирование с помощью автокредита может иметь больше смысла для покупателя автомобиля, даже если у него достаточно сэкономленных средств для покупки автомобиля одним платежом. Например, если автокредит с очень низкой процентной ставкой предлагается на покупку автомобиля и существуют другие возможности для увеличения инвестиций за счет средств, может быть более целесообразным вложить деньги вместо того, чтобы получить более высокий доход.Кроме того, покупатель автомобиля, стремящийся получить более высокий кредитный рейтинг, может выбрать вариант финансирования и никогда не пропустить ни одного ежемесячного платежа за свой новый автомобиль, чтобы набрать свои баллы, которые помогают другим областям личных финансов. Каждый человек должен определить, какое решение будет правильным. Стоимость при обменеОбмен — это процесс продажи вашего автомобиля дилеру в обмен на кредит для покупки другого автомобиля. Не ожидайте слишком большой выгоды, продавая старые автомобили дилерам.Продажа старых автомобилей в частном порядке и использование средств для будущей покупки автомобиля, как правило, приводит к более желаемому с финансовой точки зрения результату. В большинстве штатов, которые взимают налог с продаж при покупке автомобилей (не во всех), взимаемый налог с продаж основан на разнице между ценой нового автомобиля и ценой обмена. При покупке нового автомобиля на сумму 30 000 долларов США со стоимостью обмена 10 000 долларов США налог, уплачиваемый с новой покупки со ставкой налога 8%, составляет: .(30 000–10 000 долл. США) × 8% = 1 600 долл. США В некоторых штатах не предусмотрено снижение налога с продаж при замене товара, включая Калифорнию, Округ Колумбия, Гавайи, Кентукки, Мэриленд, Мичиган, Монтану и Вирджинию.Этот автоматический калькулятор ссуды автоматически корректирует метод, используемый для расчета налога с продаж, включающего стоимость Trade-in, в зависимости от предоставленного состояния. Используя значения из приведенного выше примера, если бы новый автомобиль был приобретен в штате без снижения налога с продаж при обмене, налог с продаж будет: 30 000 долларов США × 8% = 2400 долларов США Это получается разница в 800 долларов, что может быть причиной для людей, продающих автомобиль в этих штатах, чтобы рассмотреть возможность частной продажи. Калькулятор личного кредита

Персональный ссудный калькулятор может дать краткую визуальную информацию, чтобы помочь определить, как будут выглядеть ежемесячные платежи и общие расходы в течение срока действия личной ссуды.Поскольку большинство личных займов сопровождаются комиссией и / или страховкой, конечная стоимость их может быть выше, чем рекламируется. Калькулятор учитывает все эти переменные при определении реальной годовой процентной ставки или годовой процентной ставки по ссуде. Использование этой реальной годовой процентной ставки для сравнения ссуд, скорее всего, будет более точным. Что такое личные ссуды?Персональные ссуды — это ссуды с фиксированными суммами, процентными ставками и ежемесячными суммами возврата в течение определенных периодов времени. Типичные ссуды для физических лиц варьируются от 5000 до 35000 долларов на срок от 3 до 5 лет в США.S. Они не обеспечены залогом (например, автомобилем или домом), как это типично для обеспеченных кредитов. Вместо этого кредиторы используют кредитный рейтинг, доход, уровень долга и многие другие факторы, чтобы определить, предоставлять ли личный заем и под какую процентную ставку. Из-за своего необеспеченного характера ссуды для физических лиц обычно предоставляются с относительно более высокими процентными ставками (до 25% или более), чтобы отразить более высокий риск, который берет на себя кредитор. Обеспеченные личные займы Хотя и редко, но обеспеченные индивидуальные ссуды существуют.Обычно они предлагаются в банках и кредитных союзах при наличии автомобиля, личных сбережений или депозитных сертификатов в качестве залога. Как и все другие обеспеченные ссуды, такие как ипотека и автокредиты, заемщики рискуют потерять залог, если не будут произведены своевременные выплаты. Как правило, максимальный лимит ссуды зависит от обеспечения, которое заемщик готов предоставить. Большинство онлайн-кредиторов предлагают только необеспеченные личные ссуды. Хотя Калькулятор личных ссуд в основном предназначен для необеспеченных личных кредитов, его можно использовать для обеспеченных личных кредитов, если вводимые данные правильно отражают условия ссуды. Традиционные личные ссуды До появления Интернета личные ссуды обычно предоставлялись банками, кредитными союзами и другими финансовыми учреждениями. Они могут получать прибыль от этой системы, принимая деньги в форме сберегательных счетов, текущих счетов, счетов денежного рынка или депозитных сертификатов (CD) и возвращая деньги в долг под более высокие процентные ставки. Ломбарды и магазины выдачи наличных также предоставляют личные ссуды под высокие проценты. Персональные ссуды от P2P-кредиторов Появление Интернета представило новый способ кредитования, сформировав ландшафт индустрии индивидуального кредитования. Вместо того, чтобы заемщики обращались в кредитные учреждения, которые предоставляют ссуды для физических лиц (как это делается традиционно), заемщики теперь могут обращаться к компаниям, предоставляющим финансовые услуги в Интернете, которые напрямую сопоставляют их с кредиторами. Большинство этих кредиторов — обычные люди, у которых есть дополнительные деньги для вложения. Весь процесс называется одноранговым кредитованием или сокращенно P2P кредитованием.Заемщики P2P обычно предлагают ссуды на более выгодных условиях из-за относительно низкого риска и низкой стоимости для поставщиков услуг P2P. Поставщики услуг P2P обычно работают только через веб-сайт, который намного дешевле, чем обычный банк или кредитный союз. Кроме того, поставщики услуг P2P не предоставляют займы напрямую, а вместо этого действуют как посредники и берут на себя небольшую долю всех транзакций. Кредиторы несут убытки в случае дефолта заемщиков. В результате эти поставщики услуг P2P работают с очень низким риском. Зачем нужны личные ссуды?Около половины всех кредитов физическим лицам используется для консолидации долга. Процентные ставки по личным кредитам обычно ниже, чем по кредитным картам, что делает личные ссуды отличным средством, с помощью которого человек может консолидировать задолженность по кредитной карте или другие долги с более высокими процентными ставками. Решая взять личный заем для консолидации долга, следует полностью учитывать комиссионные сборы. Годовая процентная ставка, включенная в комиссию, является лучшим ориентиром для сравнения, чем процентная ставка.Другие распространенные виды использования личных ссуд включают оплату медицинских счетов, ремонт дома, расширение малого бизнеса, отпуск, свадьбы и другие более крупные покупки. Ниже приводится ряд более конкретных примеров использования личных займов:

Попытайтесь избежать мошеннических или хищнических ссуд К сожалению, мошеннические или хищнические кредиторы действительно существуют. Во-первых, для кредитора необычно продлить предложение, не запрашивая предварительно кредитную историю, и это может быть верным признаком того, что кредитор избегает их. Ссуды, рекламируемые через обычную почту или по телефону, имеют высокую вероятность хищнического характера. То же самое часто говорят в отношении ссуд на покупку автомобилей, ссуд наличными, ссуд без проверки кредита и ссуд до зарплаты.Как правило, эти ссуды бывают с очень высокими процентными ставками, непомерными комиссиями и очень короткими сроками окупаемости. Персональные ссуды и кредитоспособностьКредитоспособность физического лица, вероятно, является основным определяющим фактором, влияющим на предоставление личного кредита. Хорошие или отличные кредитные рейтинги важны, особенно при поиске личных кредитов по хорошим ставкам. Люди с более низким кредитным рейтингом найдут несколько вариантов при поиске ссуды, а ссуды, которые они могут получить, обычно идут с невыгодными ставками.Как кредитные карты или любой другой заем, подписанный с кредитором, невыполнение обязательств по личным займам может нанести ущерб кредитному рейтингу человека. Кредиторы, которые не ограничиваются кредитным рейтингом, действительно существуют; они используют другие факторы, такие как отношение долга к доходу, стабильный стаж работы и т. д. Заявление на получение личного кредитаПроцесс подачи заявки обычно довольно прост. Чтобы подать заявку, кредиторы обычно запрашивают некоторую основную информацию, включая личные данные, информацию о занятости, доходе и кредитном отчете, среди множества других вещей.Эта информация, скорее всего, будет получена из таких документов, как налоговые декларации, недавние платежные ведомости, формы W-2 или личный финансовый отчет. Многие кредиторы сегодня позволяют заемщикам подавать заявки онлайн. После подачи информация оценивается и проверяется кредитором. Некоторые кредиторы принимают решение мгновенно, в то время как другим может потребоваться несколько дней или недель. Кандидаты могут быть приняты, отклонены или приняты с условиями. Что касается последнего, кредитор будет предоставлять ссуду только при соблюдении определенных условий, таких как предоставление дополнительных квитанций о выплатах или документов, связанных с активами или долгами. В случае одобрения, личные ссуды могут быть профинансированы в течение 24 часов, что делает их весьма удобными, когда наличные деньги требуются немедленно. Они должны отображаться в виде единовременной суммы на текущем счете, предоставляемом при первоначальной подаче заявки, поскольку многие кредиторы требуют наличия счета для отправки личных ссудных средств посредством прямого депозита. Некоторые кредиторы могут отправлять чеки или переводить деньги на предоплаченные дебетовые карты. При расходовании ссуды соблюдайте юридические рамки, указанные в контракте. Комиссия за личный заемПомимо обычных платежей по основной сумме и процентам по любому типу ссуды, для личных ссуд существует ряд комиссий, на которые следует обратить внимание.

Некоторые кредиторы могут попросить заемщиков приобрести полисы страхования личных займов, покрывающие такие случаи, как смерть, инвалидность или потеря работы.Хотя для некоторых это может быть выгодно, такое страхование не требуется по закону. Альтернативы личного кредитаЕсть несколько альтернатив, которые заемщики могут рассмотреть, прежде чем брать необеспеченные личные ссуды или когда ни один авторитетный источник не желает предоставлять ссуду.

Калькулятор бизнес-кредитаКалькулятор бизнес-ссуды рассчитывает сумму возврата и общие расходы по бизнес-ссуде. Калькулятор также может учитывать комиссии, чтобы определить истинную годовую процентную ставку или годовую процентную ставку по ссуде. Годовая процентная ставка дает заемщикам более точную оценку фактической стоимости кредита.

Бизнес-ссуды, как следует из названия, представляют собой ссуды, предназначенные для деловых целей. Как и в случае с другими займами, условия требуют, чтобы заемщик выплатил как основную сумму, так и проценты. Большинство бизнес-кредитов требуют ежемесячных выплат, хотя некоторые могут требовать еженедельных, ежедневных или процентных выплат.Некоторые избранные могут потребовать выплаты по истечении срока ссуды. Бизнес-кредиты также бывают разных форм. Ниже приводится список распространенных вариантов ссуды для предприятий США: Кредиты SBAСсудыАдминистрации малого бизнеса (SBA) или ссуды, регулируемые на федеральном уровне Администрацией малого бизнеса США, предназначены для удовлетворения финансовых потребностей многих различных типов бизнеса. В зависимости от типа кредита SBA заемщики могут использовать их для различных целей, в том числе:

Фактические кредитные средства SBA предоставляются не правительством, а банками, местными общественными организациями или другими финансовыми учреждениями.SBA гарантирует этим кредиторам от 75% до 90% суммы кредита в случае дефолта. Это стимулирует ссуды за счет снижения кредитного риска. Однако ссуды SBA требуют дополнительных документов и дополнительных сборов. Более того, утверждение может занять больше времени, а их строгие правила, как правило, предоставляют владельцам бизнеса меньше свободы. Кроме того, максимальные кредитные лимиты могут не покрывать более дорогостоящие потребности некоторых предприятий. Типы кредитов SBASBA предлагает четыре типа ссуд для малого бизнеса: 7 (а) Кредит Это основная ссуда для малого бизнеса, предлагаемая SBA, и обычно это то, что подразумевают под «ссудой SBA».« 7 (a) ссуды составляют более 75% всех ссуд SBA, и заемщики используют их для различных целей. Они могут включать оборотный капитал или различные виды покупок. Такие приобретения могут включать машины, оборудование, землю или новые здания. Заемщики также могут использовать средства для заемного финансирования. Они могут брать ссуды на сумму до 5 миллионов долларов на срок до 10 лет для оборотного капитала или 25 лет для основных средств. Микрозайм Эти ссуды предназначены для новых или растущих малых предприятий.Заемщики могут использовать микрозаймы для всего, что покрывается ссудой 7 (а), за исключением погашения существующей задолженности или покупки недвижимости. Кредиторы могут одобрить микрозаймы на сумму до 50 000 долларов США, хотя в среднем эти ссуды не превышают 15 000 долларов США. Максимально допустимый срок — шесть лет. Кредит на недвижимость и оборудование (CDC / 504) Заемщики обычно берут ссуды CDC / 504 для долгосрочного финансирования недвижимости или оборудования с фиксированной процентной ставкой и рефинансирования долга. Из-за их ограниченного объема они не могут использовать эти ссуды для пополнения оборотного капитала или запасов.Максимальная сумма кредита составляет 5,5 миллионов долларов США с возможными сроками 10, 20 или 25 лет. Кредит на случай стихийных бедствий Владельцы бизнеса могут использовать эти ссуды для ремонта машин, имущества, оборудования, инвентаря или бизнес-активов, поврежденных или уничтоженных в результате объявленной катастрофы. Максимальная сумма кредита составляет 2 миллиона долларов, и возможные бедствия могут включать землетрясения, штормы, наводнения, пожары (естественные или искусственные) или гражданские беспорядки. Прочие виды займовОбычные ссуды Большинство обычных бизнес-ссуд предоставляется банками или другими финансовыми учреждениями.В отличие от ссуд SBA, обычные ссуды не предусматривают государственную страховку для кредиторов. Обычно они предполагают более высокие ставки и более короткие сроки. Следовательно, заемщики с более низким кредитным рейтингом или недостатком доступного финансирования могут найти ссуды SBA более привлекательными. Однако личные ссуды могут иметь низкие процентные ставки для заемщиков с отличной кредитной историей. Более того, такие ссуды требуют более быстрого и менее регулируемого процесса, что повышает их привлекательность для некоторых заемщиков. Банки предлагают обычные ссуды во многих различных формах, таких как мезонинное финансирование, финансирование на основе активов, финансирование по счетам, ссуды для бизнеса и ссуды для движения денежных средств. Персональные ссуды Заемщики иногда могут использовать личные ссуды для целей малого бизнеса. В некоторых случаях новые предприятия без установленной истории и репутации могут обратиться к таким кредитам, чтобы избежать высоких процентных ставок по бизнес-кредитам. Обратитесь к Калькулятору личных ссуд для получения дополнительной информации или для выполнения расчетов, связанных с личными ссудами. Только проценты Беспроцентная ссуда отличается от стандартной ссуды тем, что заемщики платят только проценты в течение срока ссуды.Вся основная сумма долга подлежит оплате в срок погашения ссуды. Ссуда только под проценты допускает более низкие выплаты в течение срока ссуды и может иметь смысл, когда заемщики ожидают более высокого дохода в будущем. Комиссия за бизнес-кредитКак и многие другие виды ссуд, бизнес-ссуды обычно включают комиссии помимо процентов. Банки обычно взимают эти сборы для покрытия затрат на проверку информации о заемщике, заполнение документов и другие расходы, связанные с ссудой. Наиболее распространенные сборы — это сбор за оформление и сбор за документацию. Комиссия за оформление заказа Банки взимают эту комиссию за обработку и утверждение кредитной заявки, процесс, который может включать проверку информации о заемщике. Банки могут взимать фиксированную комиссию или процент от суммы кредита, обычно от 1% до 6%. Они часто включают комиссию за выдачу кредита в стоимость ссуды. Плата за документацию Это обычная комиссия, связанная с кредитами, которую банки взимают для покрытия расходов на оформление документов. Помимо комиссии за оформление и документации, некоторые кредиторы могут также взимать сбор за рассмотрение заявки заранее. Банки могут также взимать другие комиссии в течение срока кредита. Сюда могут входить:

Не все кредиторы взимают эти сборы.Кроме того, некоторые расходы, такие как штраф за просрочку платежа или штраф за предоплату, будут применяться только в определенных ситуациях. Итог Все эти комиссии могут сделать фактическую стоимость или процентную ставку ссуды выше, чем процентная ставка, предоставляемая кредиторами. Приведенный выше калькулятор может учитывать эти расходы и вычислять фактическую стоимость ссуды с учетом комиссий, что позволяет заемщикам понять все последствия получения такой ссуды. Калькулятор личного кредита (2021 г.) — Рассчитайте ежемесячный платежКалькулятор личного кредитаФото: © iStock / Roman_Gorielov Персональные ссуды могут стать вашим билетом к погашению долга по кредитной карте с высокими процентами или к оплате крупных счетов.Но, как и все долги, к личным займам нельзя относиться легкомысленно. Как только вы выясните, сколько вам нужно взять в долг и сколько вы можете себе позволить чтобы возвращать деньги каждый месяц, вы можете начать покупать личные ссуды. Калькуляторы личных займов помогут вам понять, чего ожидать. Хотите знать, подходит ли вам личный заем? Важно спросить себя, почему вы хотите занять деньги. Это платить оплатить счета или переехать в город с большим количеством возможностей трудоустройства? Это для устранения задолженности по кредитной карте с высокими процентами? Все из этого это сценарии, в которых имеет смысл рассмотреть доступный личный заем. Что мы подразумеваем под доступным? Истинная доступность является фактором как процентной ставки по индивидуальному кредиту, так и по индивидуальному кредиту выплаты с течением времени. Даже ссуда с низкой процентной ставкой может привести к тому, что ежемесячные выплаты будут выше, чем вы можете. предоставлять. Некоторые ссуды для физических лиц предоставляются с плавающей процентной ставкой, которая со временем может увеличиваться. Эти ссуды более рискованные чем с фиксированными процентными ставками. Если вы ищете ссуды с переменной процентной ставкой, рекомендуется убедиться, что вы сможет себе это позволить, даже если процентная ставка достигнет максимально возможной точки. Начните с процентной ставкиФото: © iStock / pixdeluxe Чем выше ваш кредитный рейтинг, тем ниже процентная ставка, на которую вы, вероятно, будете претендовать на получение личного кредита. Если вы думаете, что можете быть в будущем на рынке ссуды для физических лиц неплохо было бы поработать над повышением своего кредитного рейтинга. Конкурс на любые ошибки в своем кредитном отчете оплачивайте счета вовремя и поддерживайте коэффициент использования кредита ниже 30%. Когда вы будете готовы сделать покупки для получения личной ссуды, не смотрите только на один источник.Сравните ставки, которые вы можете получить от кредитных союзов, традиционные банки, онлайн-кредиторы и сайты однорангового кредитования. Когда вы найдете лучшие процентные ставки, обратите внимание на другие условия предлагаемых кредитов. Например, обычно это Хорошая идея — держаться подальше от ссуд в рассрочку, которые сопровождаются дорогостоящими полисами страхования жизни и кредитной истории. Эти политика должна быть добровольной, но сотрудники кредитных компаний часто называют ее обязательной для всех, кто хочет получить ссуду.Некоторые заявителям сообщат, что они могут просто включить стоимость страховых полисов в свой личный заем, финансируя надстройки. с заемными деньгами. Это делает эти ссуды под высокие проценты еще более дорогими, поскольку повышает эффективную процентную ставку по ссуде. Маленький Краткосрочная ссуда не стоит влезать в долгосрочные долги, которые нельзя погасить. Обратите внимание на комиссии и штрафы, из-за которых заемщикам будет сложнее выплачивать свои личные ссуды.Пример: штрафы за предоплату, которые взимать с вас дополнительные платежи по кредиту. Внимательно прочтите условия займа и проверьте, нет ли в нем формулировок, прямо указывающих на то, что займ нести штрафы за досрочное погашение. Держитесь подальше от ссуд, которые идут с выходными сборами — комиссией, которую некоторые кредиторы взимают с вас после выплаты ссуды. Вы не должны платить плата за выход, или работать с кредитором, который хочет наказать вас за погашение личного кредита. Рассмотрите альтернативы, прежде чем подписывать свое имяФото: © iStock / AtnoYdur Существуют альтернативы коммерческим личным займам, которые стоит рассмотреть, прежде чем брать на себя такие долги.Если возможно, одолжите деньги у друга или родственника, который готов предоставить краткосрочную ссуду под нулевую или низкую процентную ставку. В качестве альтернативы, если вы у вас есть долг по кредитной карте с высокими процентами, который вы хотите погасить, возможно, вы сможете выполнить перевод баланса кредитной карты. Вы спросите, что такое перевод баланса? Некоторые кредитные карты предлагают 0% годовых. на новые покупки и на старый перенесенный баланс на год. Если вы можете заключить одну из этих сделок и погасить свой баланс пока у вас есть начальная процентная ставка, вам может быть лучше выбрать перевод баланса, чем личный заем.Это важно чтобы погасить свой баланс до того, как ваша годовая процентная ставка перескочит с начальной ставки на новую, более высокую ставку. Ссудные калькуляторы могут помочь вам определить, подходит ли личный заем наилучшим образом для ваших нужд. Например, калькулятор может поможет вам понять, что лучше: более низкая процентная ставка в течение длительного периода или более высокая процентная ставка в течение длительного периода. более короткий срок. Вы должны увидеть свои ежемесячные платежи с разными процентными ставками, суммами и условиями по кредиту.Затем вы может выбрать размер ежемесячного платежа, который укладывается в ваш бюджет. ИтогЛюбой долг несет в себе определенный риск. Если вы решите сделать покупки для получения личного кредита, постарайтесь получить самую выгодную сделку, которую вы можете получить. Конечно, кредиты до зарплаты и ссуды в рассрочку предлагают быстрые решения, но эти ссуды могут быстро выйти из-под контроля. Даже те, у кого плохая кредитная история, часто могут получить более выгодную сделку, ища ссуду на одноранговом сайте, чем от хищного кредитора. Убедитесь сами изучение ваших возможностей с помощью персонального калькулятора кредита. ФОРМУЛА И КАЛЬКУЛЯТОР ОБЩЕЙ СТОИМОСТИ КРЕДИТАФормула общей стоимости кредита и Калькулятор Прокрутите вниз до калькулятора

Нажмите здесь, чтобы перейти на СТРАНИЦУ ФИНАНСОВОГО КАЛЬКУЛЯТОРА & nbsp ИНДЕКС & nbsp ВОЗВРАТ НА ГЛАВНУЮ СТРАНИЦУ Рубрики | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

78

78 99

99 09 + 2 011.69

09 + 2 011.69 57

57 14 + 1 577.64

14 + 1 577.64 82

82 85 + 1 109.93

85 + 1 109.93 72

72 84 + 605.94

84 + 605.94 73

73 63 + 62.88

63 + 62.88

Это значит, что задолженность выплачивается равными долями в течение всего срока;

Это значит, что задолженность выплачивается равными долями в течение всего срока;