Как правильно составить личный бюджет? Как рассчитать бюджет на месяц?

- Отраслевые

- 3 марта 2023 г.

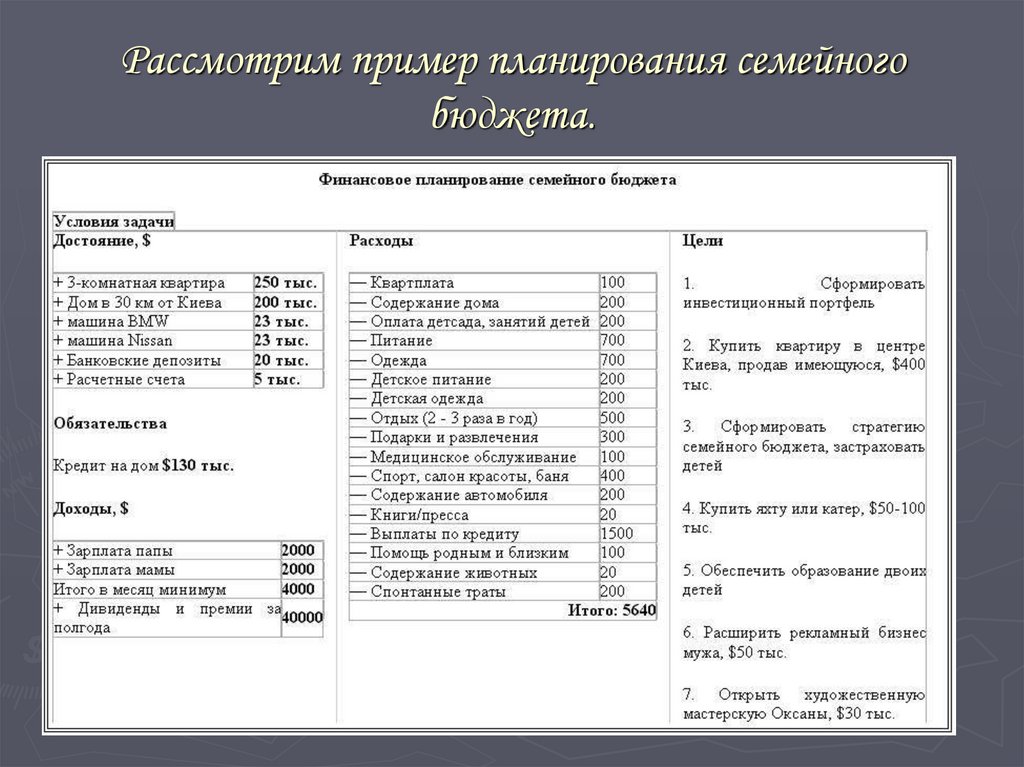

У каждого из нас свой образ жизни и свои бюджеты на его поддержание. Однако принципы планирования у каждого будут одни и те же. Важно: ставить перед собой цели на большие затраты или дорогостоящие покупки, распланировать бюджет исходя из постоянных затрат и этих целей, контролировать затраты согласно поставленному плану.

Планирование бюджета и распределение целей.

В основы финансовой грамотности входит умение ставить цели. Для того чтобы верно рассчитать план своего бюджета, а также придерживаться ему, нужно чётко сформулировать свои финансовые цели. Важно! Цели должны быть реальными и достижимыми.

Если в ваш список целей состоит из нескольких пунктов, например, новый автомобиль, ремонт в квартире, закрытие долга и т.д, следует определить приоритетные цели и планировать свой бюджет исходя из требуемых затрат.

Расчёт личного месячного бюджета.

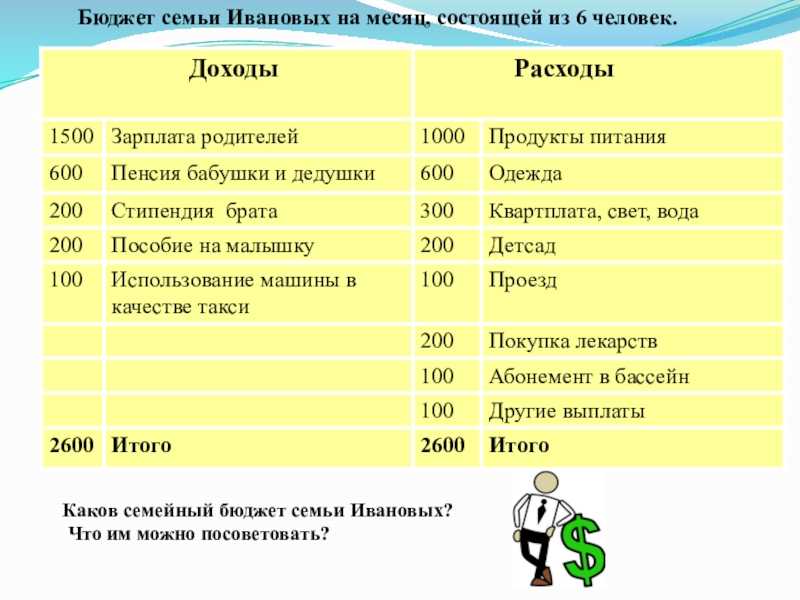

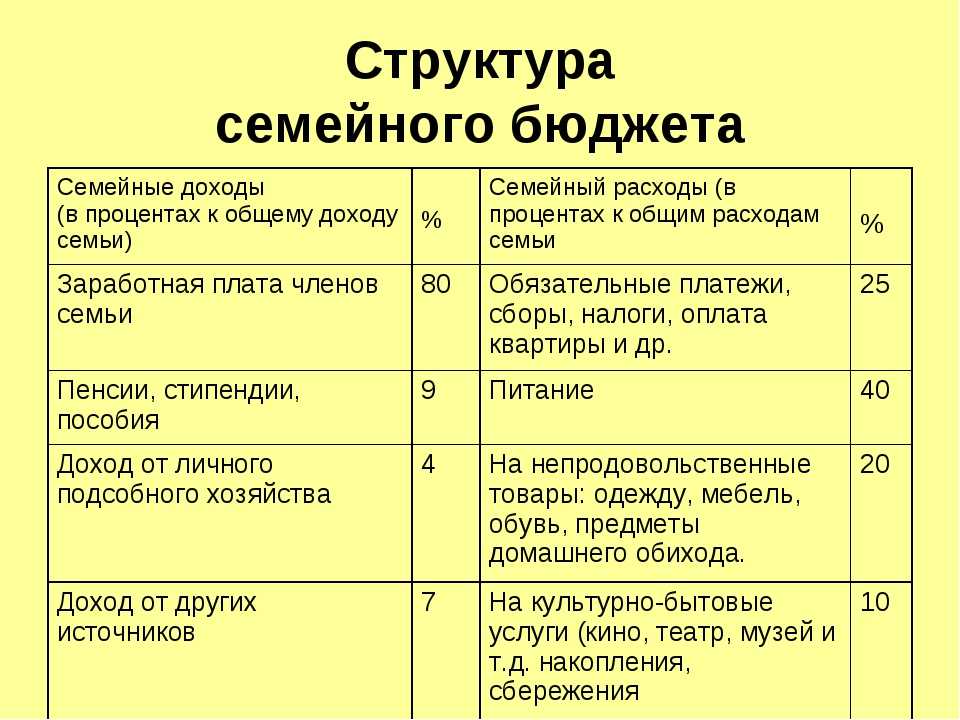

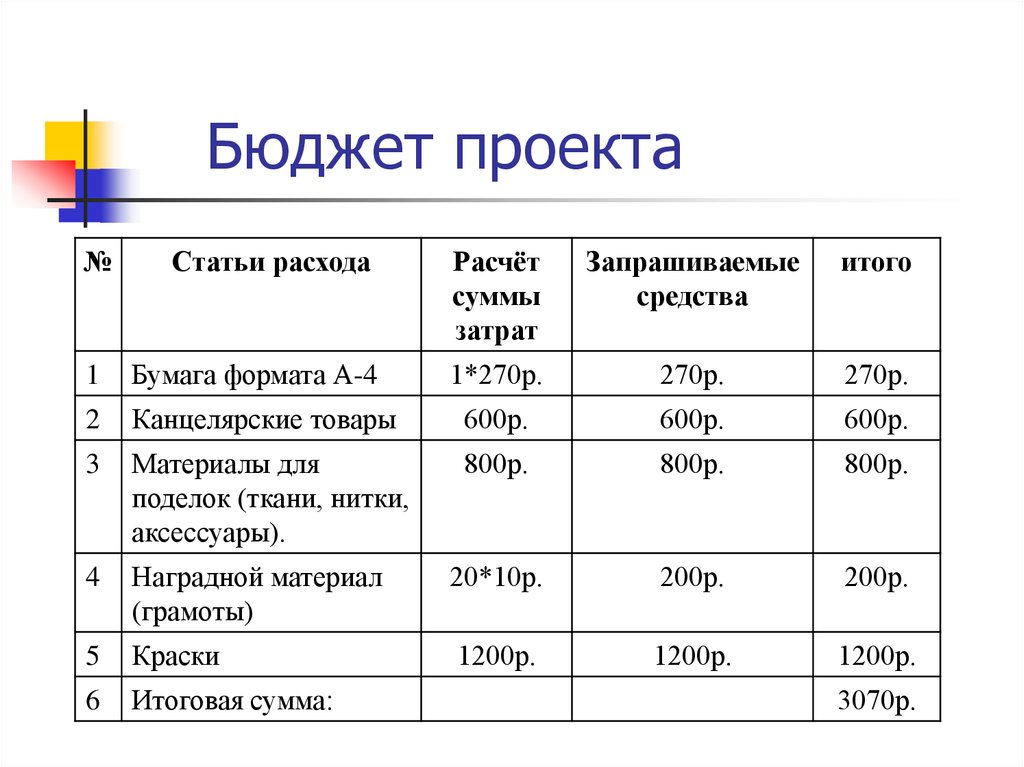

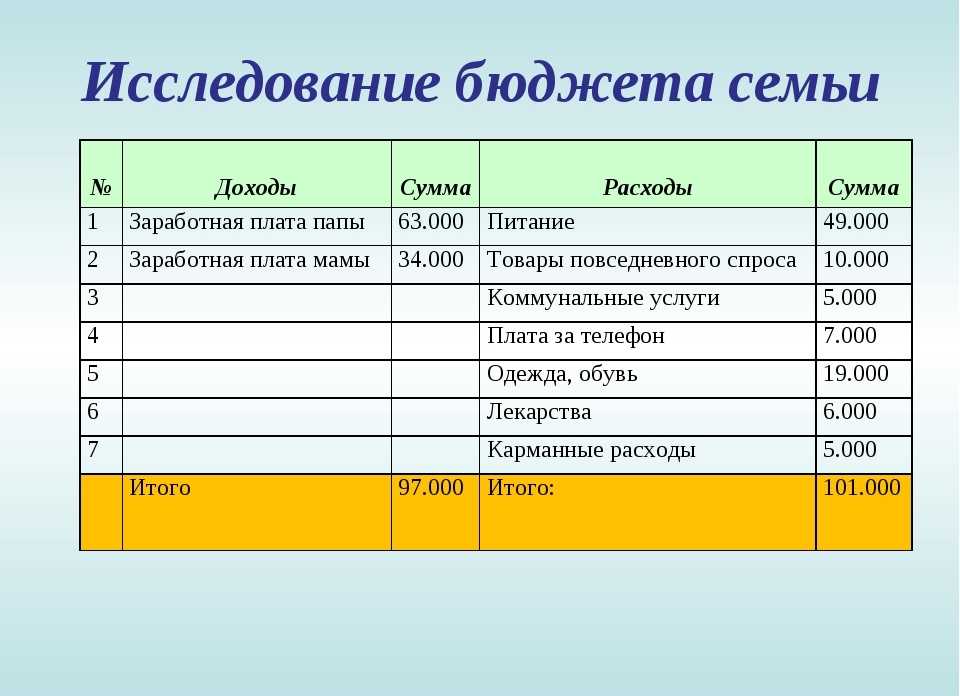

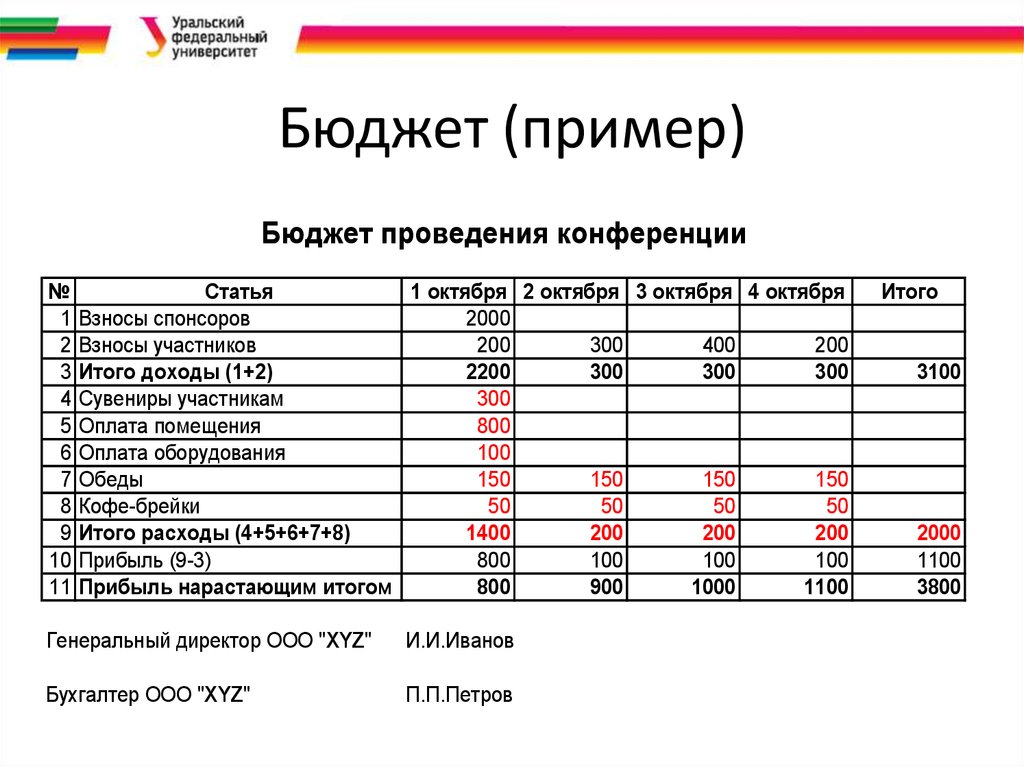

- Выпишите источник(и) и суммы ежемесячного дохода.

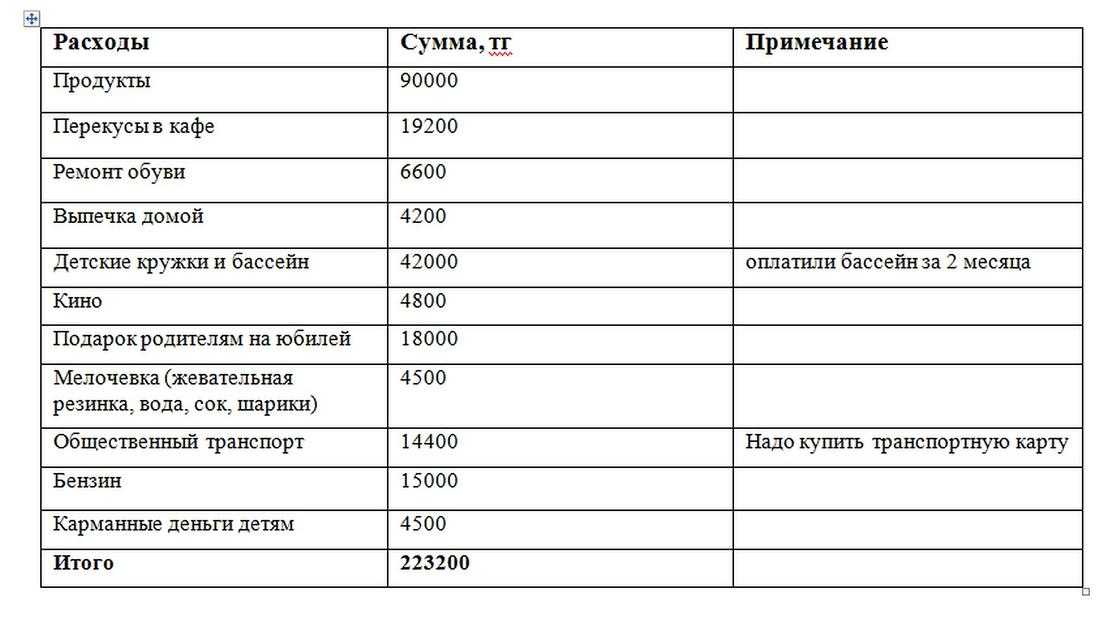

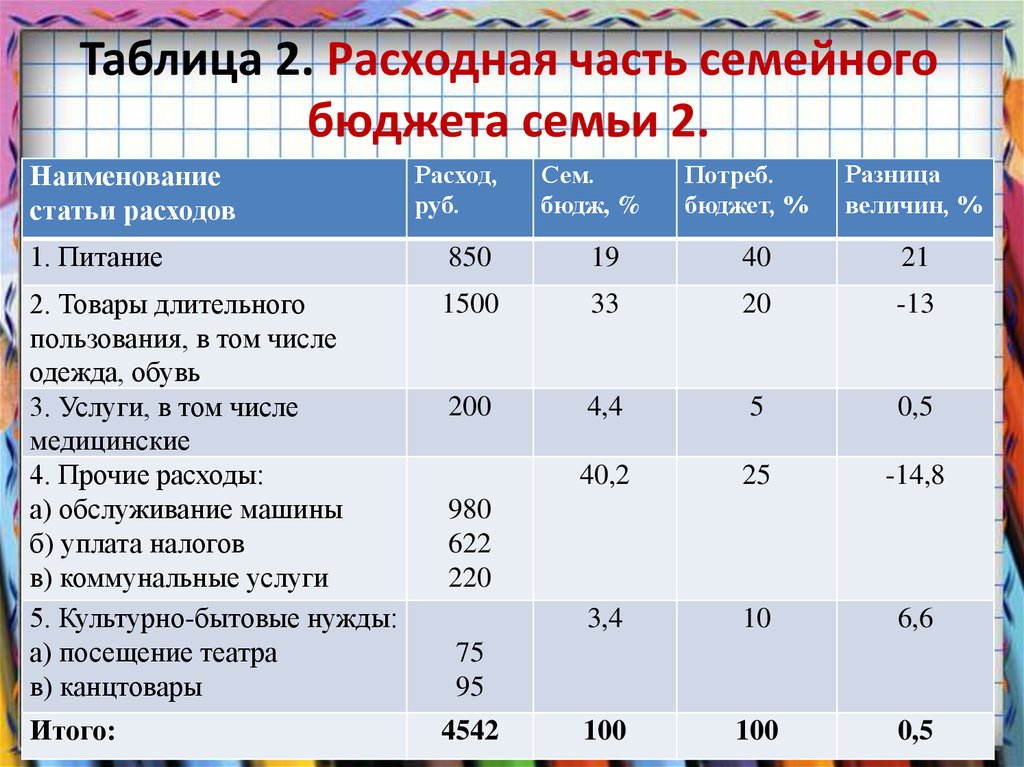

- Составьте список ежемесячных статей расхода (включая обязательные и необязательные).

- Определите точный или, как минимум, примерный бюджет, который необходим для покрытия этих статей затрат.

- Высчитайте лимит ежедневных затрат исходя из общей и оставшейся суммы.

- Корректируйте список исходя из возможностей по вашей таблице. Теперь они видны наглядно.

- Ваш план готов – следуйте ему.

Придерживайтесь плану и отслеживайте ежедневный лимит.

Следите за тем, чтобы ваши дневные затраты не превышали запланированной суммы и записывайте все расходы, каждый пункт. Если вас привлечёт какой-то предмет или услуга, которые не являются сейчас приоритетными, откажитесь от такой покупки.

Подход к осознанному потреблению, рациональным тратам и планированию бюджета только кажется сложным и лишним. Со временем, регулярное ведение собственного бюджета поможет не только экономить, но и оптимизировать ваши затраты. Вы увидите, например, сколько лишних чашек кофе в день вы выпиваете и сколько денег вы на это тратите. Заметив лишние статьи расхода, вы научитесь расставлять приоритеты в своих затратах, сможете менять и улучшать свой образ жизни, сможете вовремя выплатить долги по кредитам, если они есть и так далее. Планирование перестанет быть экономией ради экономии и за те же деньги вы сможете получить больше.

Ваш долг находится в PfB Collection? Звоните по номеру 022-88-51-51 или напишите нам на почту [email protected] и узнайте все способы оплаты своего долга у наших специалистов.

- Отраслевые

Финансовая грамотность – что это и как накопить деньги? Чек-лист: как подготовиться ко взятию кредита.

Поговорим о финансовой грамотности. Из этой статьи вы узнаете: что …

читать далее »- 20 января 2023 г.

Важна отнюдь не формула: как правильно рассчитать рекламный бюджет :: РБК Pro

Pro Партнер проекта*

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

Материал раздела Основной

Маркетинг и реклама   · Стратегический маркетинг

Инструкции PPL-Media

Метод конкурентного паритета, модель «Юла», модель ADBUDG — есть множество известных формул расчета рекламного бюджета. Но как выстроить алгоритм действий, который помог бы не ошибиться? Рассказывает Александр Харитонов, CEO рекламного агентства PPL-Media

Но как выстроить алгоритм действий, который помог бы не ошибиться? Рассказывает Александр Харитонов, CEO рекламного агентства PPL-Media

Ситуация в мировой и локальной экономиках меняется быстро. Российский медийный рынок выбирает свой уникальный путь. Поэтому универсальной формулы расчета рекламного бюджета не существует.

Сделать правильный расчет сегодня — это не значит не допустить ошибок в «формуле». Это значит правильно выстроить процесс с учетом факторов, которые оказывают прямое влияние на подход к оценке бюджета и адекватность результата этой оценки. Я расскажу о наиболее важных факторах.

Возьмем для примера бренд частной клиники Y. Клиника работает на рынке уже четыре года, в ее штате числятся высококвалифицированные специалисты, цены на услуги — выше среднего. Несколько филиалов Y расположены в Москве и Санкт-Петербурге. Клиенты записываются на процедуры через сайт.

— Поймите, на каком этапе развития находится ваш бизнес.

Вы выводите на рынок новый бренд или продукт или же работаете на растущем рынке уже несколько лет. В разных случаях подходы к планированию будут радикально отличаться. В случае с клиникой предположим, что мы работаем на стабильном рынке и у нас уже есть накопленная статистика.

В разных случаях подходы к планированию будут радикально отличаться. В случае с клиникой предположим, что мы работаем на стабильном рынке и у нас уже есть накопленная статистика.

— Оцените силу и здоровье бренда.

Проведите исследование здоровья бренда — Brand Health Tracking (BHT). Оно позволяет получить в динамике информацию об узнаваемости бренда, его положении на рынке, конкурентоспособности, имидже, репутации, лояльности потребителей. Если у вас небольшой бренд, то, скорее всего, будет достаточно оценить его узнаваемость на рынке.

50/30/20 Калькулятор бюджета — NerdWallet

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Введите свой ежемесячный доход после уплаты налогов в этот бесплатный калькулятор бюджета, чтобы создать рекомендуемый бюджет.

By

NerdWallet

Наши участники Nerdwallet являются экспертами в своей области, которые имеют различный опыт в журналистике, финансах и консалтинге. Мы придерживаемся самых высоких редакционных стандартов, чтобы наши читатели располагали информацией, необходимой для уверенного принятия финансовых решений.

Узнайте больше о наших редакционных правилах.

Обновлено

Под редакцией Кэти Хинсон

Кэти Хинсон

Ведущий редактор | Личные финансы, кредитный скоринг, управление долгом и деньгами

Кэти Хинсон возглавляет группу основных личных финансов в NerdWallet. Ранее она провела 18 лет в The Oregonian в Портленде, занимая должности начальника копировального отдела и руководителя группы дизайна и редактирования. Предыдущий опыт включает в себя редактирование новостей и копий для нескольких газет Южной Калифорнии, включая Los Angeles Times. Она получила степень бакалавра журналистики и массовых коммуникаций в Университете Айовы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Независимо от того, используете ли вы приложение или таблицу бюджета, чтобы управлять своими расходами, вам нужно знать, куда уходят ваши деньги, а затем составить план того, куда вы хотите их направить.

Бюджет 50/30/20 — хороший инструмент для этого.

Воспользуйтесь нашим калькулятором, чтобы оценить, как вы можете разделить свой ежемесячный доход на нужды, желания и сбережения. Это даст вам общее представление о ваших финансах. Самая важная цифра — самая маленькая: 20%, предназначенные для сбережений. Как только вы достигнете этого, возможно, с помощью пенсионного плана, спонсируемого работодателем, и других автоматических ежемесячных переводов сбережений, остальное — этот большой кусок в 80% — станет предметом обсуждения.

Остается 50% на нужды и 30% на желания, но эти параметры вы можете настроить в соответствии со своей реальностью. Например, если вы живете на рынке дорогого жилья, ваш ежемесячный платеж по ипотеке или арендной плате может немного отразиться на вашем бюджете «желаний». Бюджеты должны сгибаться, но не ломаться.

Например, если вы живете на рынке дорогого жилья, ваш ежемесячный платеж по ипотеке или арендной плате может немного отразиться на вашем бюджете «желаний». Бюджеты должны сгибаться, но не ломаться.

Калькулятор бюджета 50/30/20

Наш калькулятор 50/30/20 делит ваш доход на руки на рекомендуемые расходы по трем категориям: 50% чистой оплаты на нужды, 30% на нужды и 20% на сбережения и погашение долга.

Бюджет на 50/30/20

Узнайте, как этот бюджетный подход применим к вашим деньгам.

Ежемесячный доход после уплаты налогов. Включите полученную на руки заработную плату и прибавьте ее к любым вычетам из заработной платы для медицинского страхования, взносов 401(k) и других автоматических сбережений.

Ваши номера 50/30/20:

Предметы первой необходимости

$0

Желания

$0

Сбережения и погашение долгов

$0

Знаете ли вы свои категории «хочу»?

Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Начало работы

Что такое правило 50/30/20?

Правило 50/30/20 — это популярный метод составления бюджета, который разделяет ваш ежемесячный доход на три основные категории. Вот как это происходит:

Ежемесячный доход после уплаты налогов. Эта цифра является вашим доходом после вычета налогов. Скорее всего, у вас будут дополнительные отчисления из заработной платы для таких вещей, как медицинская страховка, взносы 401 (k) или другие автоматические выплаты, взимаемые с вашей зарплаты. Не вычитайте их из своего валового (до налогообложения) дохода. Если вы объединили их со своими налогами, вы захотите их отделить — вычтите только налоги из своего валового дохода.

50% вашего дохода: потребности. Предметы первой необходимости — это расходы, которых вы не можете избежать. Эта часть вашего бюджета должна покрывать необходимые расходы, такие как:

30% вашего дохода: хочет. Различить потребности и желания не всегда легко, и это может варьироваться от одного бюджета к другому. Однако, как правило, желания — это дополнения, которые не являются необходимыми для жизни и работы. Они часто предназначены для развлечения и могут включать:

Однако, как правило, желания — это дополнения, которые не являются необходимыми для жизни и работы. Они часто предназначены для развлечения и могут включать:

20% вашего дохода: сбережения и долги. Сбережения — это сумма, которую вы откладываете на будущее. Посвятите эту часть своего бюджета погашению существующего долга и созданию финансовой подушки.

Как именно использовать эту часть вашего бюджета, зависит от вашей ситуации, но, скорее всего, она будет включать:

Сбережения на пенсию через 401(k) и, возможно, индивидуальный пенсионный счет.

Погашение долга, начиная с высокопроцентных счетов, таких как кредитные карты.

Дополнительная помощь в планировании ежемесячного бюджета

Прежде чем составлять бюджет

NerdWallet анализирует ваши расходы и показывает, как сэкономить.

Аналогично…

Рассчитать ежемесячные доходы и расходы

Опросы показывают, что у большинства домохозяйств нет достаточных сбережений, чтобы заплатить 1000 долларов на экстренную помощь, а большое количество американцев борется с долгами, поэтому ценность составления бюджета и его соблюдения никогда не была так очевидна.

Составление семейного бюджета может служить многим целям: быстрее погасить задолженность по кредитной карте, сэкономить на долгосрочной цели, такой как дом или выход на пенсию, или просто убедиться, что у вас есть прочная финансовая основа, чтобы справиться с любыми кривыми жизненными ситуациями. на тебя. Доказательства того, что составление бюджета работает, очевидны: опросы показывают, что те, кто придерживается бюджета, с меньшей вероятностью сообщают о финансовых проблемах или живут от зарплаты до зарплаты и с большей вероятностью достигают своих финансовых целей.

Итак, что такое составление бюджета? Проще говоря, это бухгалтерская книга с подробным описанием решений о расходах, которые вы намереваетесь принять. Он оценивает, сколько денег поступит в ближайшие месяцы, и выделяет достаточно денег для покрытия таких расходов, как питание, жилье, транспорт и страхование.

Хороший бюджет также включает отчисления на регулярные сбережения. По сути, бюджет не только прокладывает путь для достижения определенного финансового пункта назначения, но также действует как фонарик, освещающий путь и гарантирующий, что вы не собьетесь с курса. Без него вы, скорее всего, окажетесь в неведении относительно своего финансового здоровья и потеряетесь в дебрях долгов и финансовой незащищенности.

Без него вы, скорее всего, окажетесь в неведении относительно своего финансового здоровья и потеряетесь в дебрях долгов и финансовой незащищенности.

Стоит ли тогда удивляться, что все больше американцев обращаются к составлению бюджета в поисках финансового счастья? И хотя за бюджет нельзя купить любовь, перефразируя «Битлз», дополнительным преимуществом бюджетирования может быть смягчение общего источника разногласий и напряжения в отношениях: разногласий из-за денег.

Почему важно составлять бюджет

Несмотря на то, что в 2018 году национальная экономика переживала один из самых продолжительных периодов роста за всю историю, исследование Bankrate показало, что почти две трети американцев ежемесячно ограничивают свои расходы. И с учетом того, что экономическая ситуация быстро меняется, это число, скорее всего, будет только расти.

Стагнация доходов, растущее долговое бремя и растущие расходы на жилье и медицинские услуги — вот некоторые из причин, по которым в последние годы многие американцы стремились затянуть свои финансовые пояса, независимо от того, что говорят цифры ВВП и занятости. Но точно так же, как трудно сбросить лишние килограммы, когда вы не знаете, сколько калорий вы потребляете, так же сложно избавиться от лишних расходов и привести свои финансы в порядок без бюджета, чтобы пролить свет на то, куда уходят ваши деньги. в настоящее время идет.

Но точно так же, как трудно сбросить лишние килограммы, когда вы не знаете, сколько калорий вы потребляете, так же сложно избавиться от лишних расходов и привести свои финансы в порядок без бюджета, чтобы пролить свет на то, куда уходят ваши деньги. в настоящее время идет.

Вот лишь несколько причин, по которым создание семейного бюджета является мудрым решением, независимо от вашего финансового положения:

- Простой и эффективный способ управления долгами или их избежания: Причина, по которой миллионы американцев отягощенный огромными процентными платежами по счетам кредитных карт, заключается в том, что они просто тратят каждый месяц больше, чем зарабатывают, и, следовательно, они не в состоянии погасить остатки по своим картам. Основной принцип составления бюджета заключается в том, чтобы ваши ежемесячные расходы не превышали располагаемый доход.

- Помогает достичь краткосрочных и долгосрочных целей: Скажем, вы хотите накопить деньги на первоначальный взнос на машину в следующем году или дом через пять лет, или что вы хотите быть уверены, что сможете провести свои золотые годы с комфортом, накопление пенсионных накоплений.

Бюджет играет важную роль в определении того, какую часть вашего дохода вам нужно откладывать каждый месяц, чтобы достичь этих целей, и как соответствующим образом распределить эти деньги. Бюджет — это способ заставить вас идти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогих отпусков, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета.

Бюджет играет важную роль в определении того, какую часть вашего дохода вам нужно откладывать каждый месяц, чтобы достичь этих целей, и как соответствующим образом распределить эти деньги. Бюджет — это способ заставить вас идти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогих отпусков, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета. - Может подготовить вас к черному дню: Тот факт, что многие американцы живут от зарплаты до зарплаты, и лишь немногие имеют резервный фонд, говорит о необходимости большего числа домохозяйств, чтобы создать подушку безопасности, на которую они могут рассчитывать в следующий раз, когда автомобиль ломается, домашняя сантехника дает течь, или, в худшем случае, вы теряете работу или медицинскую страховку.

- Призывает вас инвестировать в собственные финансы: Проще говоря, процесс составления бюджета прививает людям дисциплину и мотивацию для более эффективного и ответственного управления своими финансами.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Этапы процесса составления ежемесячного бюджета

Не существует универсального метода или инструмента для составления бюджета; вы, скорее всего, выберете подход, наиболее соответствующий вашим навыкам и предпочтениям, будь то приложения для составления бюджета, такие как Mint, такие программы, как Quicken, рабочий лист бюджета, такой как тот, который предоставляется InCharge Debt Solutions, или старомодный карандаш и бумага. Чтобы помочь с математикой, вы также можете попробовать калькулятор бюджета InCharge.

» Больше: Best Money Apps

Какой бы подход вы ни выбрали, вам нужно будет выполнить несколько основных шагов, чтобы убедиться, что вы создаете четкую и точную картину своих финансов.

Сбор финансовых отчетов

Это так же просто, как собрать все документы, отражающие ваши ежемесячные доходы и расходы, включая банковские, кредитные карты и инвестиционные счета, квитанции о зарплате, отчеты о льготах и электронные платежи. Сила бюджета будет определяться его точностью. Посмотрите на расходы по кредитной и/или дебетовой карте за три месяца, чтобы убедиться, что вы охватываете все категории, на которые вы обычно тратите деньги.

Сила бюджета будет определяться его точностью. Посмотрите на расходы по кредитной и/или дебетовой карте за три месяца, чтобы убедиться, что вы охватываете все категории, на которые вы обычно тратите деньги.

Хотя некоторые из этих статей доходов и расходов могут меняться от месяца к месяцу или отражать разовые или нерегулярные транзакции, сбор бумажных следов — лучший способ получить общее представление о том, сколько денег поступает и уходит. ваш финансовый дом каждый месяц. Затем вы можете начать углубляться в мельчайшие детали создания бюджета, который поставит этот дом на прочную основу для будущего.

Как рассчитать месячный доход

Когда дело доходит до бюджета, доход на дом — это единственный доход, который имеет значение. Забудьте о доходах до налогообложения. Ваша заработная плата — это то, что вы можете потратить или отложить сверх того, что вы, возможно, уже откладываете на пенсионный счет на работе.

При расчете дохода также учитывайте другие источники, такие как социальное обеспечение, инвалидность, пенсия, алименты, регулярные проценты или дивиденды и алименты. Любые деньги, которые вы регулярно получаете, могут считаться доходом для вашего ежемесячного бюджета.

Любые деньги, которые вы регулярно получаете, могут считаться доходом для вашего ежемесячного бюджета.

Вот как определить ваш ежемесячный доход на руки:

Если вам платят раз в две недели: Умножьте сумму наличных денег за одну зарплату на количество зарплат в году: 26. Затем разделите это число на 12, чтобы получить ваш ежемесячный доход.

Если вам платят еженедельно: Возьмите свою еженедельную зарплату и умножьте ее на количество недель в году: 52. Разделите это число на 12, чтобы получить ежемесячный доход.

Если ваша заработная плата колеблется: Если ваша заработная плата колеблется в зависимости от чаевых, разных часов работы и/или комиссионных, вы все равно можете рассчитать примерный месячный доход, сложив доход за три месяца и затем разделив его на три.

Перечислите все свои ежемесячные расходы

После того, как вы соберете все соответствующие финансовые отчеты и другие документы, вы сможете с уверенностью подсчитать, сколько вы обычно тратите каждый месяц на различные расходы, включая ипотеку, аренду и оплату автомобиля. на счета за коммунальные услуги, страховку, рецепты, продукты, рестораны, студенческие и другие кредиты. Не забывайте учитывать нерегулярные счета, которые вы можете оплачивать ежегодно или раз в полгода, например налоги на недвижимость, регистрацию автомобиля и страховые взносы.

на счета за коммунальные услуги, страховку, рецепты, продукты, рестораны, студенческие и другие кредиты. Не забывайте учитывать нерегулярные счета, которые вы можете оплачивать ежегодно или раз в полгода, например налоги на недвижимость, регистрацию автомобиля и страховые взносы.

Отслеживание расходов по разным категориям может помочь вам лучше понять, в каких сферах расходуется значительная часть вашего дохода. Бюро финансовой защиты потребителей предоставляет удобную рабочую таблицу для отслеживания расходов, чтобы упростить процесс.

Классифицировать расходы как фиксированные или переменные

Чтобы определить, сколько пространства для маневра у вас будет, чтобы скорректировать свой бюджет для достижения конкретных целей, вам сначала нужно выяснить, какие расходы являются фиксированными, а какие переменными.

Постоянные расходы — это те платежи, которые остаются относительно постоянными из месяца в месяц. Они часто отражают «потребности», а не «хотения», хотя некоторые категории попадают в серые зоны. Чем большую часть вашего общего бюджета занимают фиксированные расходы, тем меньше гибкости вам придется вносить коррективы в отсутствие каких-либо серьезных изменений в образе жизни (таких как продажа автомобиля, найм соседа по комнате или переезд в город с более низкой стоимостью жизни). .

Чем большую часть вашего общего бюджета занимают фиксированные расходы, тем меньше гибкости вам придется вносить коррективы в отсутствие каких-либо серьезных изменений в образе жизни (таких как продажа автомобиля, найм соседа по комнате или переезд в город с более низкой стоимостью жизни). .

Примеры постоянных расходов:

- Ипотека/аренда

- Оплата автомобиля

- Автострахование

- Медицинское страхование

- Коммунальные платежи

- Интернет, телевидение и сотовая связь

1 Rent Learn More Форд?

» Узнайте больше: Сколько ипотечных кредитов я могу себе позволить?

Переменные расходы, с другой стороны, значительно отличаются от месяца к месяцу в зависимости от вашего образа жизни, выбора и привычек расходования средств. Они обычно классифицируются как «желания» в вашей жизни, и поэтому их легче корректировать и перераспределять в вашем бюджете в зависимости от ваших индивидуальных целей — будь то погашение долга, накопление на крупную покупку или накопление на черный день. фонд.

фонд.

Примеры переменных расходов:

- Поездки

- Питание

- Подарки

- Развлекательные мероприятия

Суммируйте доходы и расходы

и доход, пора чтобы сложить каждую колонку и смотреть в лицо музыке: Если ваши доходы превышают ваши расходы, вы можете насвистывать песню Kingston Trio «Положи свои деньги», когда решите, как лучше всего использовать эти лишние деньги. Если, с другой стороны, ваши расходы превышают ваши доходы, пришло время для более отрезвляющей мелодии, такой как «Счета, счета, счета» Destiny Child или «Долг, который я должен» Лу Рида, и сделать трудный выбор. Бюджетные расходы никогда не должны превышать 90% от вашего дохода.

Но пусть эта грустная песня тебя не расстраивает. Сложив свои доходы и расходы и увидев разницу, вы сделали самый важный шаг к составлению бюджета, который позволит вам однажды спеть «Счастливые дни снова здесь».

Оценка результатов и соответствующая корректировка

Управление своими доходами и расходами может открыть глаза, смирить и в то же время придать новые силы.

Возможно, вы обнаружите, что у вас больше возможностей для сбережений, чем вы ожидали, и что у вас есть средства для достижения этой долгосрочной цели — нового дома или автомобиля при правильном плане и дисциплине. Или вы можете обнаружить, что слишком большая часть ваших денег уходит на переменные расходы, такие как дорогая еда, одежда или шоу, без которых вы легко можете жить, обеспечивая толчок, необходимый для сокращения ваших расходов, чтобы создать фонд на черный день или сэкономить. на пенсию. И если ваши опасения сбываются, и вы узнаете, что жили не по средствам, теперь у вас есть информация, чтобы сделать выбор, необходимый для восстановления этого рушащегося фундамента.

Какими бы ни были результаты, ваша задача сейчас состоит в том, чтобы составить бюджет, в котором сумма, которую вы ежемесячно откладываете на переменные и постоянные расходы, а также краткосрочные и долгосрочные цели сбережений, соответствовала тому, что вы приносите домой в виде дохода.

Начните с сокращения переменных расходов, если это необходимо, или поиска способов увеличить свой доход за счет подработки или безопасных инвестиций, приносящих регулярные дивиденды или проценты. Если этого недостаточно, поищите, какие возможны корректировки ваших постоянных расходов. Можете ли вы присмотреться к более дешевому плану автострахования? Обрезать шнур с вашим провайдером кабельного телевидения? Или при необходимости сократить до более дешевого дома, квартиры или автомобиля?

Если этого недостаточно, поищите, какие возможны корректировки ваших постоянных расходов. Можете ли вы присмотреться к более дешевому плану автострахования? Обрезать шнур с вашим провайдером кабельного телевидения? Или при необходимости сократить до более дешевого дома, квартиры или автомобиля?

Также важно следить за тем, чтобы в вашем бюджете отслеживались сроки оплаты счетов, чтобы вы не рисковали пропустить платежи и не получить просроченные платежи или другие штрафы, которые быстро выведут ваш бюджет из строя. Рассмотрите возможность настройки автоматических платежей для повторяющихся счетов и/или включения календаря счетов в свой бюджет, чтобы следить за сроками оплаты и гарантировать, что вашего дохода достаточно для покрытия отдельных платежей каждый месяц; Бюро финансовой защиты прав потребителей предоставляет образец здесь.

50/30/20 Правило

Принятие решения о составлении бюджета и расчете доходов и расходов — это только полдела. Если вы в конечном итоге не установите правильные цели в своем бюджете для финансового благополучия, ваша попытка потерпит неудачу. Одним из ключей к тому, чтобы процесс окупился, является выбор правильного подхода к составлению бюджета для распределения вашего дохода.

Одним из ключей к тому, чтобы процесс окупился, является выбор правильного подхода к составлению бюджета для распределения вашего дохода.

Один из подходов, популярность которого в последние годы возросла, — это модель 50-30-20, впервые предложенная сенатором США Элизабет Уоррен, штат Массачусетс, в ее книге «Все, чего вы стоите: окончательный план получения денег на всю жизнь».

Популярность этого подхода объясняется его простотой: Вы делите свой доход на три части и распределяете его в соответствии со следующими процентами: 50% идет на «потребности», такие как аренда, питание и минимальные платежи по кредитным картам и другая задолженность; 30% на «желания», такие как поездки или развлечения; и оставшиеся 20% на сбережения, которые могут включать погашение долга. Ваши сбережения должны включать резервный фонд, который может покрыть как минимум три месяца расходов, если вы потеряете работу или понесете еще один удар по вашему доходу.

Конечно, из большинства правил есть исключения, и это также относится к модели 50-30-20. Для домохозяйств с низким доходом, которые обременены долгами, может быть необходимо выделять более высокий процент дохода на «потребности» и меньший на нужды и сбережения, по крайней мере временно. Точно так же, если более обеспеченные домохозяйства могут позволить себе откладывать более 20% сбережений, это может быть лучшим использованием дохода в долгосрочной перспективе, чем покупка нового «Мерседеса», бронирование пятизвездочного европейского отеля или замена дома на более просторный. . И если вы уже тратите значительную часть своего дохода до налогообложения на план 401 (k) или другое средство выхода на пенсию по найму, вы также должны принять это во внимание при постановке цели сбережений.

Для домохозяйств с низким доходом, которые обременены долгами, может быть необходимо выделять более высокий процент дохода на «потребности» и меньший на нужды и сбережения, по крайней мере временно. Точно так же, если более обеспеченные домохозяйства могут позволить себе откладывать более 20% сбережений, это может быть лучшим использованием дохода в долгосрочной перспективе, чем покупка нового «Мерседеса», бронирование пятизвездочного европейского отеля или замена дома на более просторный. . И если вы уже тратите значительную часть своего дохода до налогообложения на план 401 (k) или другое средство выхода на пенсию по найму, вы также должны принять это во внимание при постановке цели сбережений.

Распределение 50-30-20 также может время от времени корректироваться для учета чрезвычайных ситуаций или непредвиденных расходов, таких как ремонт крыши или большие медицинские счета. Но хотя правила не высечены на камне, модель 50-30-20 может работать исключительно хорошо в качестве проверенного практического правила.

Советы по составлению бюджета

- Не путайте роскошь с необходимостью. Прием пищи является необходимостью. Поесть в четырехзвездочном ресторане — это роскошь. Если вам нужно урезать расходы, сократите расходы на роскошь.

- Следите за мелочами. Если вам нравится проводить время в кофейнях, сложите то, что вы тратите каждый месяц. Сумма всех этих латте по 4 доллара может вас шокировать. Так что пейте воду иногда или работайте дома и варите себе кофе.

- Сдержи себя. То, что вы получаете прибавку к зарплате, не означает, что вам нужно искать новые способы тратить деньги. Подумайте о том, чтобы отложить часть этого или внести больше в пенсионный план 401 (k) на рабочем месте.

- Используйте наличные. Кредитные и дебетовые карты очень удобны, но ими легко злоупотреблять. Когда вы тратите наличные или выписываете чеки и вводите их в регистр, вы будете более точно видеть, сколько у вас донгов с вашими деньгами. Наконец, использование наличных не является оправданием для посещения банкомата, когда вам хочется потратиться.

Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.

Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом. - Управляйте своим долгом. Если у вас есть растущий непогашенный остаток на ваших кредитных картах, часть вашего бюджета должна быть направлена на доведение баланса до нуля. Оплата возобновляемой задолженности по кредитной карте — один из наименее полезных способов потратить деньги.

- Если ваш долг вышел из-под контроля, рассмотрите программы консолидации долга, которые снижают вашу процентную ставку и ваш ежемесячный платеж.

Бюджетный калькулятор

Бюджетный калькулятор поможет вам быстро сложить свои доходы и расходы. Онлайн-калькулятор бюджета InCharge поможет вам учесть все ваши расходы и оценить, какой доход необходим для поддержания ваших расходов.

Бюджетная таблица

Электронная таблица является хорошим инструментом для составления бюджета, поскольку вы можете изменить свои предположения и посмотреть, как они повлияют на ваш профицит и/или дефицит. Хорошо разработанная таблица бюджета будет иметь заранее запрограммированные формулы для сложения ваших расходов и вычитания их из вашего дохода. Вы можете видеть, как сокращение расходов на 5-10 процентов в небольших областях вашего бюджета приводит к большей экономии.

Хорошо разработанная таблица бюджета будет иметь заранее запрограммированные формулы для сложения ваших расходов и вычитания их из вашего дохода. Вы можете видеть, как сокращение расходов на 5-10 процентов в небольших областях вашего бюджета приводит к большей экономии.

При ведении таблицы бюджета подумайте о том, чтобы иметь две: одну таблицу, отражающую ваши фактические доходы и расходы, и дубликат, отражающий ваши цели: расходы, над сокращением которых вы работаете (например, ежемесячные платежи по долгам), и возможности получения дохода, над увеличением которых вы работаете. . Ваш целевой бюджет может помочь вам визуализировать силу экономии с течением времени. Помните, что любые расходы, которые вы можете сократить навсегда, представляют собой текущую экономию: экономия умножается на двенадцать месяцев в году.

Загрузить электронную таблицу бюджета InCharge

Для просмотра PDF-файла вам потребуется Adobe Reader. Загрузить Adobe Reader

Обсудите свой бюджет с кредитным консультантом

Существует множество доступных ресурсов, которые помогут вам приступить к созданию бюджета и его соблюдению. которые поставят вас на путь к вашим финансовым целям, этот процесс все еще может показаться непосильным, особенно для тех, кто уже борется с долгами или другими проблемами. Если это так, то ответом может стать бесплатное кредитное консультирование, например, предоставляемое InCharge Debt Solutions.

которые поставят вас на путь к вашим финансовым целям, этот процесс все еще может показаться непосильным, особенно для тех, кто уже борется с долгами или другими проблемами. Если это так, то ответом может стать бесплатное кредитное консультирование, например, предоставляемое InCharge Debt Solutions.

Кредитные консультанты могут предоставить персональные рекомендации по сокращению расходов и увеличению доходов в каждой основной категории бюджета, а также помочь с программами облегчения бремени задолженности, такими как план управления задолженностью или консолидация долга, которые могут быть важным компонентом в обеспечении работы вашего бюджета.

Бюджет не может творить чудеса. Он не может заставить деньги расти на деревьях, заставить вашего босса дать вам прибавку к зарплате или контролировать, сколько вам обойдется следующая машина или отпуск. Но это может существенно повлиять на ваше финансовое здоровье, которое также может отразиться на вашем эмоциональном и физическом здоровье.

Бюджет играет важную роль в определении того, какую часть вашего дохода вам нужно откладывать каждый месяц, чтобы достичь этих целей, и как соответствующим образом распределить эти деньги. Бюджет — это способ заставить вас идти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогих отпусков, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета.

Бюджет играет важную роль в определении того, какую часть вашего дохода вам нужно откладывать каждый месяц, чтобы достичь этих целей, и как соответствующим образом распределить эти деньги. Бюджет — это способ заставить вас идти на жертвы — будь то сокращение латте в Starbucks или еды в ресторане, сокращение дорогих отпусков, согласие на более дешевый пакет кабельного телевидения или сохранение стареющего автомобиля еще на несколько лет. Бюджет также помогает вам предвидеть расходы, такие как расходы на автомобиль, коммунальные услуги или телефонные счета. Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс.

Исследования показали, что те, кто придерживается бюджета, с большей вероятностью достигнут своих финансовых целей отчасти потому, что они эмоционально вовлечены в процесс. Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.

Используйте свой бюджет, чтобы установить для себя ограничения, и сохраняйте квитанции, чтобы следить за своим прогрессом.