Как перевести деньги по номеру телефона

Какими способами можно перевести деньги по номеру телефона?

Есть несколько способов с разными банками, комиссиями и лимитами.

Переводы по номеру телефона

| Способ перевода | Какие банки участвуют | Комиссия для дебетовых карт | Срок перевода | Лимит |

|---|---|---|---|---|

| Клиенту Тинькофф | Тинькофф | 0 ₽ | — | |

| По ссылке | Любые | 0 ₽ — при переводах до 20 000 ₽ за расчетный период, 1,5% — от превышения лимита, минимум 30 ₽ | Мгновенно | Не более 20 операций в сутки, 150 000 ₽ за одну операцию, 1 500 000 ₽ в месяц |

| Через Систему быстрых платежей | В более чем 50 российских банков — полный список | tableCell»> 0 ₽ | Мгновенно | Не более 1 000 000 ₽ за одну операцию, не более 20 переводов в сутки, не более 5 000 000 ₽ в месяц |

| За границу по номеру телефона | В более чем 40 банков Киргизии, Армении Таджикистана и Узбекистана | Без комиссии до 20 000 ₽ в месяц Если сумма перевода больше — комиссия 1% от суммы превышения | Мгновенно | Не более 1 000 000 ₽ за один перевод и не более 20 переводов в сутки. Не более 5 000 000 ₽ в месяц |

Перевод клиенту Тинькофф

Какие банки участвуют

Тинькофф

Комиссия для дебетовых карт

0 ₽

Срок перевода

Мгновенно

Лимит

—

Перевод по ссылке

Какие банки участвуют

Любые

Комиссия для дебетовых карт

0 ₽ — при переводах до 20 000 ₽ за расчетный период, 1,5% — от превышения лимита, минимум 30 ₽

Срок перевода

Мгновенно

Лимит

Не более 20 операций в сутки, 150 000 ₽ за одну операцию, 1 500 000 ₽ в месяц

Перевод через Систему быстрых платежей

Какие банки участвуют

Более 50 российских банков — полный список

Комиссия для дебетовых карт

0 ₽

Срок перевода

Мгновенно

Лимит

Не более 1 000 000 ₽ за одну операцию, не более 20 переводов в сутки, не более 5 000 000 ₽ в месяц

За границу по номеру телефона

Какие банки участвуют

В более чем 40 банков Киргизии, Армении Таджикистана и Узбекистана

Комиссия для дебетовых карт

Без комиссии до 20 000 ₽ в месяц

Если сумма перевода больше — комиссия 1% от суммы превышения

Срок перевода

Мгновенно

Лимит

Не более 1 000 000 ₽ за один перевод и не более 20 переводов в сутки. Не более 5 000 000 ₽ в месяц

Не более 5 000 000 ₽ в месяц

Как перевести деньги по номеру телефона клиенту Тинькофф?

В приложении Тинькофф:

Выберите раздел «Платежи» → «По номеру телефона».

Введите или выберите из адресной книги номер телефона.

Укажите сумму перевода и нажмите «Перевести». Если с нашей стороны будет комиссия, мы предупредим о ней.

В личном кабинете на Tinkoff.ru:

Выберите раздел «Платежи» → «Перевести» → «По номеру телефона».

Укажите номер телефона получателя.

Введите сумму перевода и нажмите «Перевести». Если с нашей стороны будет комиссия, мы предупредим о ней.

Как перевести деньги по номеру телефона, чтобы получатель сам выбрал, на какой счет их зачислить?

Создайте ссылку в приложении Тинькофф или в личном кабинете на сайте Tinkoff. ru, а потом отправьте ее получателю.

ru, а потом отправьте ее получателю.

В приложении Тинькофф:

Выберите раздел «Платежи» → «По номеру телефона».

Введите номер телефона получателя.

Выберите пункт «Отправить ссылку для получения денег».

Введите сумму и нажмите «Готово».

В личном кабинете:

Выберите раздел «Платежи» → «Перевести» → «По номеру телефона».

Укажите номер телефона получателя.

В способе перевода выберите «Отправить ссылку».

Введите сумму и нажмите «Перевести».

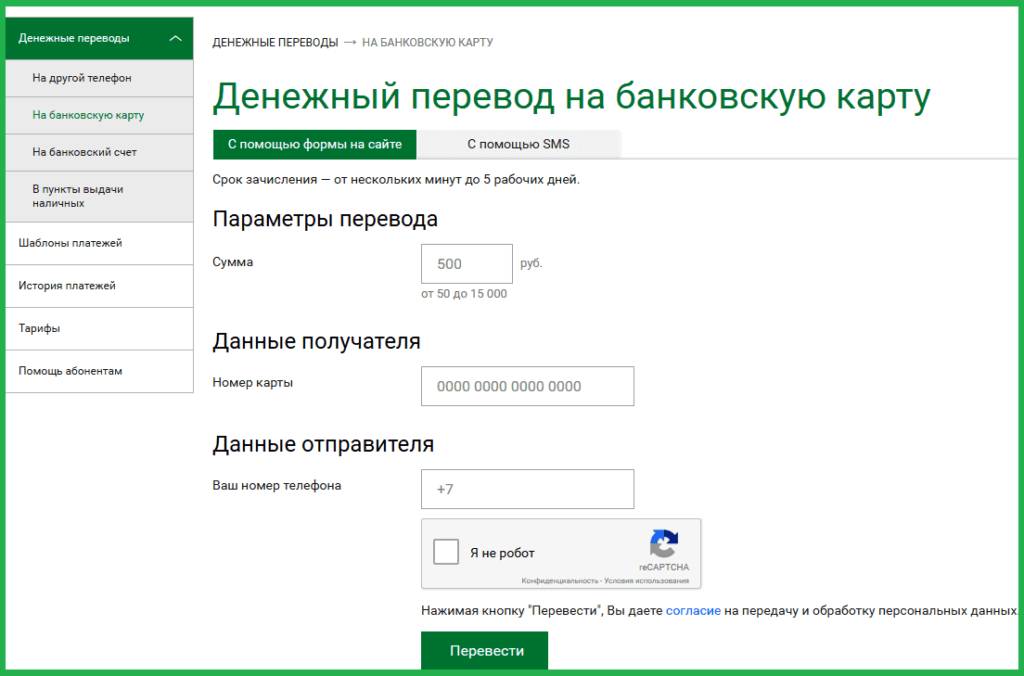

Мы отправим получателю СМС со ссылкой на страницу, где он сам сможет ввести реквизиты карты, на которую нужно перевести деньги. Комиссия: 0 ₽ — при переводах до 20 000 ₽ за расчетный период, 1,5% — от превышения лимита, минимум 30 ₽.

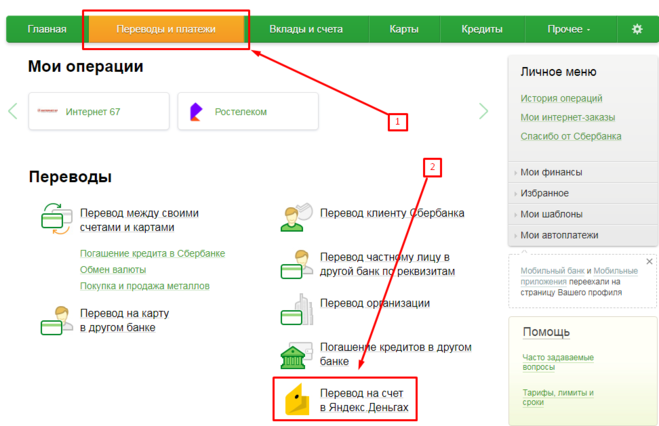

Как перевести деньги на карту Сбербанка по номеру телефона?

В приложении Тинькофф:

Выберите раздел «Платежи» → «По номеру телефона».

Введите номер телефона получателя или выберите его из телефонной книги.

В списке банков выберите Сбербанк.

Укажите сумму перевода и нажмите «Перевести».

В личном кабинете на Tinkoff.ru:

Выберите раздел «Платежи» → «Перевести» → «По номеру телефона».

Укажите номер телефона получателя.

В списке банков выберите Сбербанк.

Укажите сумму перевода и нажмите «Перевести».

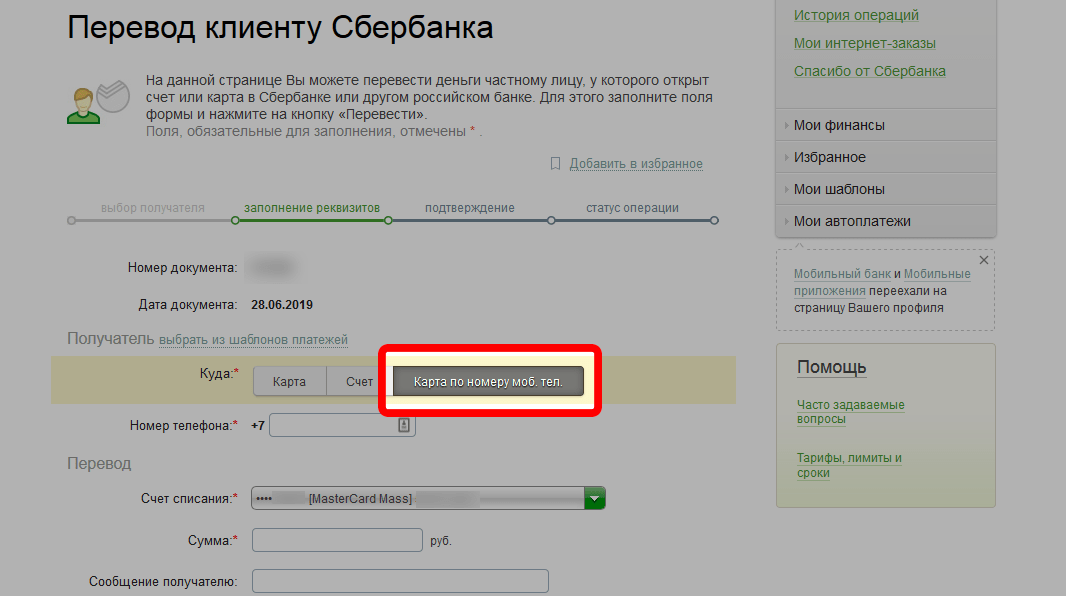

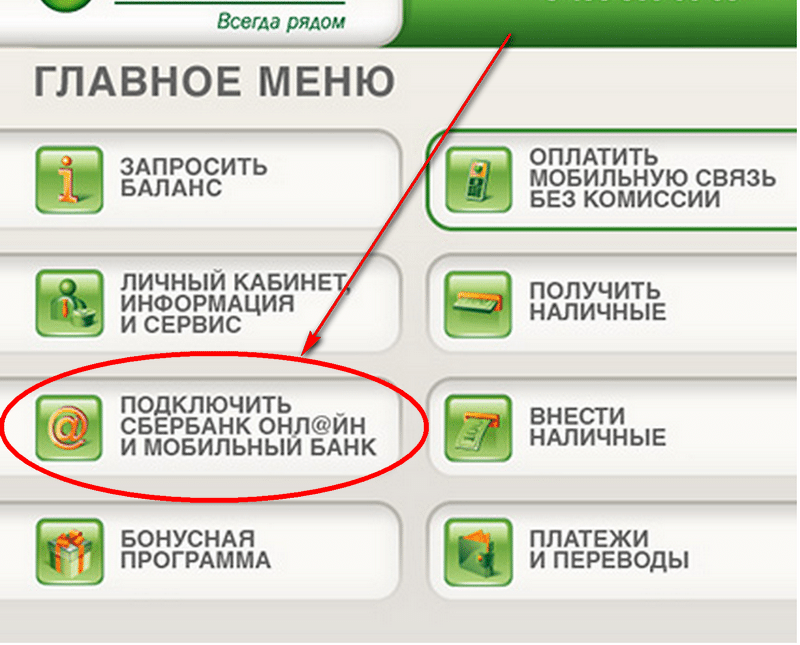

Если клиент Сбербанка не подключен к Системе быстрых платежей, при переводе на его карту возможна комиссия. Чтобы бесплатно переводить по номеру телефона в Сбербанк, попросите получателя включить эту функцию в приложении Сбербанк Онлайн. Вот инструкция, как это сделать.

Как перевести деньги через Систему быстрых платежей (СБП) по номеру телефона?

С помощью Системы быстрых платежей от Центробанка вы можете перевести деньги клиенту другого банка по номеру телефона.

Сервис доступен для переводов между клиентами большинства российских банков и других финансовых организаций. Этот список постоянно расширяется.

Все банки — участники Системы быстрых платежейВ приложении Тинькофф:

Выберите раздел «Платежи» → «По номеру телефона».

Введите номер телефона получателя или выберите его из телефонной книги.

Выберите банк получателя из списка. Если там нет нужного вам банка, нажмите на строку «В другой банк».

Укажите сумму перевода и нажмите «Перевести».

В личном кабинете:

Выберите раздел «Платежи» → «Перевести» → «По номеру телефона».

Введите номер телефона получателя или выберите его из телефонной книги.

Выберите банк получателя из списка. Если там нет нужного вам банка, нажмите на строку «В другой банк».

Укажите сумму перевода и нажмите «Перевести».

Комиссии за переводы с дебетовой карты Тинькофф через СБП нет. С кредитной карты Тинькофф каждый месяц можно бесплатно переводить до 100 000 ₽ с подпиской Tinkoff Pro или до 50 000 ₽ без нее. Если первысить бесплатный лимит, возьмем комиссию как за снятие наличных и сразу начислим проценты согласно вашему тарифу.

Лимиты. Максимальная сумма одного перевода — до 1 000 000 ₽. Максимум 20 переводов в сутки. За календарный месяц можно перевести не более 5 000 000 ₽.

Срок зачисления — моментально.

Если у вас несколько карт от разных банков, вы можете сделать карту Тинькофф основной для получения переводов через Систему быстрых платежей. Тогда любой перевод по СБП будет поступать на ваш счет в Тинькофф.

Как включить СБП в Тинькофф?

Все держатели карт Тинькофф могут получать и отправлять переводы по номеру телефона через Систему быстрых платежей (СБП) — для этого не нужно делать никаких дополнительных настроек.

Если у вас несколько карт от разных банков, вы можете сделать карту Тинькофф основной для получения переводов через Систему быстрых платежей. Тогда любой перевод по СБП будет поступать на ваш счет в Тинькофф.

Как всегда получать переводы по Системе быстрых платежей на карту Тинькофф?

Чтобы получать переводы по СБП на счет Тинькофф по умолчанию, настройте это в приложении или личном кабинете.

В приложении Тинькофф:

Зайдите в раздел «Еще» → «Настройки» и пролистайте экран до блока «Контакты и переводы».

Переключите тумблер «Сделать банком по умолчанию в СБП» и нажмите «Подключить».

Подтвердите действие кодом из СМС.

В личном кабинете:

Зайдите в раздел «Настройки» → «Основные настройки».

Включите тумблер «Система быстрых платежей».

Подтвердите действие паролем из СМС.

Как перевести деньги за границу по номеру телефона?

По номеру телефона вы можете перевести деньги в Киргизию, Армению, Таджикистан и Узбекистан. Сейчас переводы доступны в более 40 банков стран СНГ — этот список постоянно расширяется.

В приложении Тинькофф:

Нажмите на раздел «Платежи», а затем на строку ввода в разделе «Переводы по телефону».

Чтобы не вводить вручную номер телефона, его можно отсканировать: для этого нажмите на значок сканированияНа открывшемся экране выберите номер получателя из контактов или нажмите значок флага и выберите страну, куда нужно отправить деньги. После этого выберите контакт получателя из записной книжки или введите его номер телефона вручную.

По номеру телефона автоматически добавится банк получателя, к которому у него привязан счет карты. Если банков несколько, выберите нужный из списка.

Также здесь можно выбрать счет, с которого хотите перевести деньгиВведите сумму перевода в рублях или национальной валюте. Мы покажем текущий курс конвертации.

Если за перевод есть комиссия, вы увидите ее на экране рядом с итоговой суммой.

Нажмите кнопку «Перевести». Готово! Перевод тут же придет на счет получателя.

В личном кабинете:

Выберите раздел «Платежи» → «Перевести» → «По номеру телефона».

Нажмите значок флага, чтобы выбрать страну, куда нужно отправить деньги, и введите номер получателя.

По номеру телефона автоматически добавится банк получателя, к которому у него привязан счет карты. Если банков несколько, выберите нужный из списка.

Введите сумму перевода в рублях или национальной валюте.

Мы покажем текущий курс конвертации.

Мы покажем текущий курс конвертации.

Комиссия. До 20 000 ₽ в месяц можно переводить бесплатно — комиссии не будет. Если переводите больше, взимается комиссия 1% от суммы превышения. Комиссию оплачивает отправитель перевода.

Лимиты. Не более 1 000 000 ₽ за один перевод и не более 20 переводов в сутки. Не более 5 000 000 ₽ в месяц.

Срок зачисления — моментально.

Чтобы переводить деньги по номеру телефона за границу, оформите карту Tinkoff Black. Это возможно и для иностранных граждан.

Оформить карту Tinkoff Black

Как перевести деньги из США на карту Сбербанка и других банков

Личные финансы Денежный перевод

Sergei Alekseev

Опубликовано: 23.11.21

Займет 3 мин.

| Внимание |

|---|

По техническим причинам, в настоящее время недоступно создание переводов в Россию, конвертация в рубли со счетов в Wise в других валютах и оплата переводов картами, выпущенными в России и Беларуси. Статья неактуалена до момента, пока этот баннер активен. Статья неактуалена до момента, пока этот баннер активен. |

Международные денежные переводы из США в Россию очень популярны. И в последние годы отправителей из Штатов, а также получателей в России интересует вопрос: можно ли осуществить трансфер не по банковским реквизитам (которые вводить очень долго), а просто по номеру карты российского банка.

В этой статье вы найдете ответ на этот вопрос, узнаете о процессе осуществления трансфера из США в Россию, а еще мы расскажем о важных нюансах касательно цен, обменного курса и альтернативы, которая позволит вам сэкономить деньги и время.

Сразу спойлер: осуществить перевод из американского банка просто по номеру рублевой карты банка в России нельзя. Далее мы расскажем подробно о всей процедуре. Но решение все-таки есть, причем выгодное, удобное и безопасное.

С помощью Wise вы можете осуществить денежный перевод в Россию не только по банковским реквизитам, но и по номеру карты, быстро и с экономией. Обо всем по порядку.

Обо всем по порядку.

До 6 раз выгоднее традиционных банков

Попробуйте Wise 🚀

Как перевести деньги на карту Сбербанка или другого российского банка из США?

Как мы уже выяснили, если говорить об отправлениях на карту напрямую из американских банков, то ответ простой – никак. Вам потребуется список банковских реквизитов получателя. К примеру, такие данные запросит от вас Bank of America¹:

- ФИО и полный адрес (как ваши, так и получателя)

- Банковский идентификационный код получателя

- Название банка и его адрес

- Идентификационный номер налогоплательщика от получателя (ИНН)

- Уточнение, включен ли налог на добавленную стоимость

- Информация о цели перевода

Что касается шагов для отправки перевода онлайн, то от банка к банку они сильно отличаться не будут. Вам нужно будет найти раздел, где вы можете осуществить International Wire Transfer. В том же Bank of America инструкция такая²:

- Войдите в свой аккаунт

- Нажмите “Отправить деньги кому-то” (Send Money To Someone)

- Выберите “Использовать счет получателя в другом банке” (Using their account number at another bank)

- Заполните необходимые поля с реквизитами

Кстати, может оказаться так, что ваш банк не поддерживает переводы в Россию (по крайней мере онлайн), как тот же Wells Fargo³. В таком случае нужно связаться с банком и узнать, существует ли такая возможность вообще.

В таком случае нужно связаться с банком и узнать, существует ли такая возможность вообще.

Цены на переводы из банка США в Россию

Если в ваш трансфер вовлечен обмен валют (а при переводах на рублевый счет это неизбежно), то финальная стоимость транзакции может отличаться от той, что вы увидите в процессе её создания.

Видимая комиссия может варьироваться, но важный нюанс заключается в обменном курсе и мелком шрифте на сайте банков. Они склонны устанавливать обменный курс сами, добавляя свою наценку, и иногда это может складываться в ощутимую сумму. К примеру, Wells Fargo сообщает⁴:

In addition to the transfer fee, Wells Fargo makes money when it converts one currency to another currency for you. The exchange rate provided to you is set by Wells Fargo in its sole discretion, and it includes a markup.

Перевод: В дополнении к стоимости трансфера, Wells Fargo зарабатывает при обмене валют для вас.

Обменный курс, предоставленный вам, установлен Wells Fargo по собственному усмотрению и включает надбавку.

Аналогичный текст можно найти на сайте Bank of America²:

If we assign an exchange rate to your foreign exchange transaction, that exchange rate will be determined by us in our sole discretion.

Различие между реальным обменным курсом и тем, что устанавливает банк, заключается в том, что реальный курс лишен каких-либо надбавок и скрытых комиссий. Это та самая среднерыночная ставка.

И есть способ не только перевести деньги напрямую по номеру карты российского банка, но еще и воспользоваться реальным обменным курсом, видя при этом конечную стоимость перевода.

Международные переводы в Россию с Wise

Весь процесс должен показаться вам более простым, если вы воспользуетесь Wise и присоединитесь к более чем 10-ти миллионам человек по всему миру, которые уже экономят на переводах.

С Wise переводы осуществляются по реальному обменному курсу, и отправить деньги в Россию вы сможете по номеру российской карты, в том числе Сбербанка и многих других. Трансфер можно оплатить картой или с помощью своего банка.

Трансфер можно оплатить картой или с помощью своего банка.

Высокая скорость, банковский уровень безопасности, разумные цены – эти и многие другие преимущества придутся вам по душе. Кроме того, в США вы можете держать на аккаунте Wise 50+ балансов в разных валютах, и 10 из них – с реквизитами (включая USD), чтобы можно было также принимать платежи. А дебетовая карта с привязкой ко всем балансам и современное приложение позволят вам распоряжаться средствами с комфортом.

Широкий функционал и экономия

Вместе с Wise 💳

Другие статьи о США

- Жизнь в США: плюсы и минусы, реальные отзывы, лайфхаки иммигрантов, стоимость жизни

- Обучение в США: как поступить, вузы, бесплатное высшее образование, виза по учебе

- Как открыть банковский счет в США: все, что нужно знать

- Как отправить посылку из США в Россию: способы, цены, сроки

- Медицинская страховка в США: цены, виды, как получить, нюансы

- Работа в США 2021: поиск, зарплаты, вакансии, нюансы

- Водительские права в США: как получить, цены, нюансы

Источники:

- Bank of America – гайд по переводам в Россию

- Bank of America – информация об обменном курсе

- Wells Fargo – в какие страны можно отправить деньги онлайн

- Wells Fargo – отправление и получение международных переводов

Источники проверены 05. 11.2021

11.2021

Эта статья представлена для общей информации и не предполагает детального рассмотрения описанных в ней тем, также не должна восприниматься в качестве совета TransferWise Limited или его партнеров по правовым, налоговым и прочим узкоспециализированным вопросам. Поэтому прежде, чем вы будете предпринимать какие-либо действия, основываясь на данной статье, вам следует обратиться за советом к специалисту. Ранее полученные результаты не гарантируют похожий исход. Мы не утверждаем, не гарантируем и не заверяем, что содержание этой статьи предлагает точную, полную или актуальную информацию.

Ваши деньги там, где вы.

Подробнее Личные финансыКак перевести деньги из Швейцарии на карту Приватбанка и других банков в Украину

Перевести деньги из Швейцарии на карту Приватбанка или другого банка — задача довольно простая. Ознакомьтесь с этой статьей, чтобы узнать о конкретных шагах.

Wise

24.11.22 Займет 4 мин. Личные финансы

Личные финансыPaysend переводы из Эстонии в Украину: цены, отзывы, курс, скорость, безопасность

Собираетесь отправить деньги из Эстонии в Украину через Paysend? Ознакомьтесь с обзором сервиса, отзывами, ценами, курсом и другими важными параметрами.

Wise

22.11.22 Займет 4 мин. Личные финансыВестерн Юнион в Венгрии: тарифы, курс, переводы в Украину, важные нюансы

Все о переводах из Венгрии в Украину с Вестерн Юнион: о комиссиях, курсе обмена, способах отправить деньги, о реквизитах и отделениях, а также об альтернативе.

Wise

03.11.22 Займет 3 мин. Личные финансыПеревод денег из польского BNP Paribas в Украину: стоимость, курс, отправление на карту, скорость

Ознакомьтесь со статьей, чтобы узнать, как перевести деньги из польского BNP Paribas в Украину, сколько это займет времени и какая взимается комиссия.

Wise

31.10.22 Займет 3 мин. Личные финансыPaysend переводы из Польши в Украину: цены, курс, отзывы, скорость, безопасность, альтернатива

Собираетесь отправить деньги из Польши в Украину через Paysend? Ознакомьтесь с обзором сервиса, ценами, курсом и другими важными параметрами.

Wise

27.10.22 Займет 4 мин. Личные финансыВестерн Юнион в США: тарифы, переводы в Украину 💙💛, важные нюансы

Все о переводах из США в Украину с Вестерн Юнион: о комиссиях, курсе обмена, способах отправить деньги, о реквизитах и отделениях, а также об альтернативе.

Wise

21.10.22 Займет 3 мин.Использование мобильного телефона для перевода средств

Еще в 1871 году, если вы хотели перевести деньги от одного человека к другому, вы использовали телеграф Western Union (первоначальная служба обмена текстовыми сообщениями). Сегодня вы просто прикасаетесь к своему мобильному телефону. Новые мобильные приложения P2P и старые простые текстовые сообщения избавляют от необходимости физически перемещаться для перемещения наличных.

Key Takeaways

- Почти все банки имеют специальное приложение для перевода средств для своих клиентов.

- Благодаря технологиям распознавания отпечатков пальцев и лиц перевод денег на телефон никогда не был таким безопасным.

- Существует множество различных приложений для перевода денег, и какое из них вы будете использовать, зависит главным образом от типа транзакции, которую вы будете совершать.

- Хотя использование текстовой передачи может показаться простым, оно не обеспечивает такого же уровня безопасности, как приложения, требующие биометрического подтверждения.

Множество опций

Возможно, вы уже являетесь одним из сотен миллионов людей во всем мире, имеющих учетную запись PayPal. Компания позволяет вам бесплатно переводить деньги с помощью текстовых сообщений внутри страны и за границу, если вы не используете дебетовую или кредитную карту для отправки наличных.

На рынок вышли конкуренты, предлагающие широкий выбор вариантов трансфера. Некоторые из них бесплатны, но требуют, чтобы и отправитель, и получатель имели учетную запись. Venmo является популярным выбором и не взимает комиссию за определенные транзакции и настройки, но имеет географические ограничения.

Такие банки, как Wilmington и Trust Bank of America, трансформировали традиционные услуги, чтобы они были совместимы с мобильными устройствами, но лучшим сервисом мобильных платежей является электронный кошелек. И давайте не будем забывать о появлении Apple Pay, Google Pay, Samsung Pay и других.

Такие компании, как Mobile Giving Foundation, предоставляют услуги электронных пожертвований благотворительным организациям, таким как Красный Крест. Вы даже можете настроить ежемесячные платежи. Сбор средств становится таким же простым, как «отправьте сообщение REDCROSS на номер 90999 и сделайте пожертвование в размере 10 долларов США для помощи при стихийных бедствиях Американского Красного Креста».

Пожертвования собираются от операторов сотовой связи и направляются в Красный Крест. Компания взимает плату за установку и получает комиссию за транзакцию за каждое пожертвование плюс комиссионные в зависимости от суммы пожертвований.

Это безопасно?

Мобильные платежи регулируются. Предприятия по оказанию денежных услуг (MSB) должны иметь лицензию в штате (штатах), где они ведут бизнес, и должны соблюдать правила отчетности о подозрительной деятельности и отмывания денег, применяемые Сетью по борьбе с финансовыми преступлениями Министерства финансов.

Предприятия по оказанию денежных услуг (MSB) должны иметь лицензию в штате (штатах), где они ведут бизнес, и должны соблюдать правила отчетности о подозрительной деятельности и отмывания денег, применяемые Сетью по борьбе с финансовыми преступлениями Министерства финансов.

Как и в любом другом бизнесе, существуют потенциальные мошенники, поэтому люди должны позаботиться о том, чтобы знать, кому они переписываются.

Эволюция мобильных технологий также делает мобильные платежи более безопасными. Новые приложения для смартфонов упрощают прямое подключение и аутентификацию плательщиков и получателей. Они используют компании, занимающиеся технологической безопасностью, для создания надежных сайтов и приложений, доступных для мобильных пользователей.

Как это работает?

Широко распространенные протоколы связи позволяют мобильным телефонам взаимодействовать друг с другом. Встраивая ключевые слова в текстовые сообщения, отправляемые на определенные номера, сотовые телефоны могут передавать команды, которые сообщают поставщику услуг беспроводной связи добавить определенную сумму денег к счету пользователя. Когда счет оплачен, телефонная компания переводит назначенную сумму получателю.

Когда счет оплачен, телефонная компания переводит назначенную сумму получателю.

Некоторые операторы могут взимать плату за отправку текстового сообщения в соответствии с существующим тарифным планом пользователя. Традиционные банки разрешают доступ к счетам через мобильные приложения без использования оператора беспроводной связи в качестве посредника.

Чтобы отправить или получить деньги другу:

- Зарегистрируйтесь в службе денежных переводов, создав учетную запись и внеся депозит.

- Используйте предоставленные короткие текстовые команды для отправки наличных денег на номер телефона или идентификатор учетной записи вашего друга.

- Получайте средства, запрашивая и принимая платежи с помощью текстового сообщения.

Чтобы сделать пожертвование на благотворительность:

- Отправьте данное ключевое слово на указанный номер. Нет необходимости иметь какие-либо счета в сервисах денежных переводов.

- Вы получите текстовое сообщение с подтверждением.

- Оплатите счет за телефон, который будет включать сумму, которую вы пожертвовали.

- Ваша компания беспроводной связи отправит ваше пожертвование на благотворительность.

Принятие во всем мире

США только начинают осваивать текстовые платежи. Возможно, неудивительно, что Европа и Азия первыми внедрили мобильные платежи, но наибольшее влияние мобильные платежи оказали на регионы, где других платежных систем мало. В Кении популярная система текстовых платежей M-PESA широко используется в качестве формы денежного перевода для всего: от продуктов до школьного обучения и счетов за электричество.

Ожидается, что к 2027 году объем мирового рынка мобильных платежей вырастет до более чем 12 триллионов долларов США. В 2019 году он составлял 1,48 триллиона долларов США.

С 2007 года более 49 миллионов активных клиентов использовали M-Pesa для проведения более 15 миллиардов транзакций. Более 918 500 активных агентов позволяют клиентам открывать счета и использовать систему для покупки товаров и услуг за небольшую комиссию за транзакцию. В результате в стране увеличилась торговля.

В результате в стране увеличилась торговля.

Итог

Использование мобильного телефона для перевода средств и осуществления платежей стало эффективной и распространенной формой оплаты за последние несколько лет. Это безопасный и надежный метод, и, поскольку для доступа к большинству телефонов требуется распознавание лиц или отпечатков пальцев, он стал более безопасным, чем ношение физической кредитной карты.

Перевод денег в Apple Cash на ваш банковский счет или дебетовую карту

Вы можете перевести деньги со своей карты Apple Cash мгновенно или в течение 1–3 рабочих дней.

Как перевести деньги в свой банк или на соответствующую дебетовую карту

Когда вы переводите деньги с карты Apple Cash 1 , вы можете либо использовать банковский перевод для отправки средств на свой банковский счет в течение 1–3 дней, либо используйте Мгновенный перевод 2 , чтобы мгновенно отправить средства 3 на соответствующую дебетовую карту Mastercard или Visa.

Вы также можете отправить деньги физическому лицу в Сообщениях или Кошельке.

Мгновенный перевод на подходящую дебетовую карту

Сначала убедитесь, что на вашем iPhone или iPad установлена последняя версия iOS или iPadOS, и добавьте подходящую дебетовую карту 4 в приложении Wallet.

Затем выполните мгновенный перевод:

- Перейдите к информации о карте:

- На iPhone: откройте приложение Wallet, коснитесь карты Apple Cash, коснитесь кнопки «Еще», затем коснитесь «Перевод в банк» .

- На iPad: откройте приложение «Настройки», коснитесь «Wallet и Apple Pay», коснитесь карты Apple Cash, затем коснитесь «Перевод в банк» .

- Введите сумму и нажмите «Далее».

- Коснитесь «Мгновенный перевод».

- Если вы не добавили подходящую дебетовую карту, нажмите «Добавить карту» и следуйте инструкциям на экране, чтобы добавить дебетовую карту Mastercard или Visa.

- Коснитесь «Передать».

Затем нажмите >, чтобы выбрать дебетовую карту, на которую вы хотите перевести средства, и выберите платежную информацию для выбранной дебетовой карты.

Затем нажмите >, чтобы выбрать дебетовую карту, на которую вы хотите перевести средства, и выберите платежную информацию для выбранной дебетовой карты.

Ваши средства должны быть переведены в течение 30 минут.

Перевод в течение 1–3 рабочих дней на банковский счет

- Перейдите к информации о своей карте:

- На iPhone: откройте приложение Wallet, коснитесь карты Apple Cash, нажмите кнопку «Еще», затем коснитесь «Перевод в банк». . 5

- На iPad: откройте приложение «Настройки», коснитесь «Wallet и Apple Pay», коснитесь карты Apple Cash, затем коснитесь «Перевод в банк».

- Введите сумму и нажмите «Далее».

- Нажмите 1–3 рабочих дня. Если у вас нет настроенного банковского счета, следуйте инструкциям на экране, чтобы добавить его.

- Коснитесь «Передать». Затем подтвердите с помощью Face ID, Touch ID или пароля.

Ваши средства должны быть переведены в течение 1-3 рабочих дней.

Если вам меньше 18 лет и вы являетесь участником программы Apple Cash Family

Дети младше 13 лет могут переводить средства со своего счета Apple Cash на банковский счет. 1

Подростки в возрасте от 13 лет могут переводить средства на свой банковский счет или соответствующую дебетовую карту с помощью мгновенного перевода.

Как обновить информацию о своем банковском счете

- Перейдите к информации о своей карте:

- На iPhone: откройте приложение Wallet, коснитесь карты Apple Cash, коснитесь кнопки «Еще» и коснитесь «Сведения о карте» .

- На iPad: откройте приложение «Настройки», коснитесь «Wallet и Apple Pay», затем коснитесь карты Apple Cash.

- Коснитесь «Банковский счет», затем коснитесь банковского счета, который хотите обновить.

- Чтобы удалить свою банковскую информацию, нажмите «Удалить информацию о банковском счете». Коснитесь еще раз для подтверждения. После удаления вы можете снова добавить информацию о своем банке или добавить другую информацию.

- Чтобы изменить информацию о банке, нажмите рядом с номером маршрута или номером счета, добавьте информацию, подтвердите цифры и нажмите «Далее». 6

- Чтобы удалить свою банковскую информацию, нажмите «Удалить информацию о банковском счете». Коснитесь еще раз для подтверждения. После удаления вы можете снова добавить информацию о своем банке или добавить другую информацию.

Когда вы обновляете свою информацию на одном устройстве, она автоматически обновляется на всех устройствах, на которых выполнен вход с вашим Apple ID.

Об ограничениях на переводы

Вы можете перевести до 10 000 долларов США за один перевод и до 20 000 долларов США в течение семи дней из Apple Cash на свой банковский счет. Вы можете перевести деньги только на банковский счет в США. Плата за перевод денег с Apple Cash на ваш банковский счет не взимается, если только вы не используете мгновенный перевод.

Узнайте об ограничениях счета и лимитах платежей между физическими лицами.

Номер вашего банковского счета и маршрутные номера легко найти на ваших чеках. Если у вас нет чека, вы можете позвонить в свой банк и запросить эту информацию.

Если вы не получили свой перевод

Проверьте свою банковскую выписку, чтобы убедиться, что перевод был обработан и зачислен на ваш банковский счет. Банковские переводы не депонируются в праздничные и выходные дни. См. праздники, отмечаемые Федеральной резервной системой, на сайте Federalreserve.gov.

Банковские переводы не депонируются в праздничные и выходные дни. См. праздники, отмечаемые Федеральной резервной системой, на сайте Federalreserve.gov.

Если вы не получили мгновенный перевод через 2 часа или не получили перевод в течение 1–3 рабочих дней, обратитесь в службу поддержки Apple.

Если вы считаете, что ввели неверный банковский счет или номер маршрутизации, обратитесь в службу поддержки Apple.

Если вы не можете перевести деньги

- Проверьте наличие обновлений для iOS, iPadOS или watchOS.

- Убедитесь, что ваше устройство подходит для использования с Apple Pay.

- Убедитесь, что у вас есть подключение к сети Wi-Fi или сотовой связи.

- Если вы переводите деньги на дебетовую карту, убедитесь, что это допустимая дебетовая карта.

После каждого шага пытайтесь перевести деньги снова:

- Для транзакций на срок от 1 до 3 рабочих дней убедитесь, что вы добавили подходящий банковский счет в США и указали правильный номер счета и маршрутный номер.

Если вы введете неправильные цифры, перевод может быть отправлен не на тот счет.

Если вы введете неправильные цифры, перевод может быть отправлен не на тот счет. - Мгновенные переводы требуют, чтобы вы использовали платежный адрес, который соответствует выбранной вами дебетовой карте.

- Проверьте пределы. Минимальная сумма, которую вы можете перевести на свой банковский счет, составляет 1 доллар США. Если ваш баланс меньше 1 доллара, вы можете перевести свой общий баланс в виде исключения на минимум. Максимальная сумма, которую вы можете перевести за одну транзакцию, составляет 10 000 долларов США.

- Убедитесь, что вы не используете диакритические знаки при вводе имени.

Если вы по-прежнему не можете перевести деньги в свой банк, вам может потребоваться подтвердить свою личность.

- Чтобы пользоваться услугами Apple Cash, вам должно быть не менее 18 лет, и вы должны быть резидентом США, если вы не являетесь участником Apple Cash Family. Эти услуги предоставляет Green Dot Bank, член FDIC.

Мы покажем текущий курс конвертации.

Мы покажем текущий курс конвертации. Обменный курс, предоставленный вам, установлен Wells Fargo по собственному усмотрению и включает надбавку.

Обменный курс, предоставленный вам, установлен Wells Fargo по собственному усмотрению и включает надбавку.

Затем нажмите >, чтобы выбрать дебетовую карту, на которую вы хотите перевести средства, и выберите платежную информацию для выбранной дебетовой карты.

Затем нажмите >, чтобы выбрать дебетовую карту, на которую вы хотите перевести средства, и выберите платежную информацию для выбранной дебетовой карты.

Если вы введете неправильные цифры, перевод может быть отправлен не на тот счет.

Если вы введете неправильные цифры, перевод может быть отправлен не на тот счет.