Рефинансирование военной ипотеки от Сбербанка: условия

На чтение 4 мин. Просмотров 140

Сбербанк не зря принято считать главным банком страны. В нем из года в год разрабатываются все новые и новые кредитные программы, а также другие полезные услуги. Например, большой популярностью пользуются его ипотечные кредиты, а также процедуры рефинансирования. Отдельного внимания стоит военная ипотека, которая помогла тысячам военнослужащих приобрести собственное жилье. Так как жилищные кредиты выдаются на долгий срок, то актуальна такая процедура, как рефинансирование военной ипотеки. Об этом мы и поговорим в данной статье.

Что такое рефинансирование

Рефинансирование – это смена одного кредита другим. При этом второй кредит выдается на более выгодных условиях. Суть процедуры состоит в следующем:

- уменьшение процентной ставки;

- сокращение ежемесячных платежей или срока кредитования;

- «кредитные каникулы», в течение которых не нужно погашать долг.

Таким образом, при имеющейся ипотеке в Сбербанке, можно взять новый жилищный кредит и погасить им прежние долги. За счет того, что новая ссуда берется под более низкий процент, происходит немалая экономия денег. Однако можно рефинансировать не все кредитные сделки, а только те, которые подходят под требования банка.

Причины отказа могут быть следующими:

- отрицательная кредитная история заемщика;

- увольнение со службы в войсках;

- просрочки и невыплаты по действующему жилищному кредиту.

Военная ипотека: особенности и отличия

Особенности военной ипотеки заключаются в том, что ею могут воспользоваться только военнослужащие, которые на данный момент несут службу в войсках. Это придется доказать соответствующими документами. При этом заемщик должен быть участником НИС – накопительной ипотечной системы. С каждым годом Сбербанк делает процентные ставки по кредитам более выгодными, поэтому военнослужащие могут воспользоваться рефинансированием действующей ипотеки. На сегодняшний день произвести рефинансирование ипотеки военным можно на следующих условиях:

На сегодняшний день произвести рефинансирование ипотеки военным можно на следующих условиях:

- процентная ставка – 9,5% годовых;

- срок возврата средств – до 20 лет;

- валюта – российские рубли.

Рефинансирование при увольнении со службы

Военная ипотека может быть рефинансирована и при увольнении со службы. В этом случае заемщик сможет существенно снизить свою финансовые обязательства. Чтобы рефинансировать военную ипотеку, потребуются следующие документы:

- паспорт гражданина РФ;

- военный билет;

- ипотечный договор по действующему кредиту;

- справка о доходах за последний год;

- бумаги, подтверждающие участие в НИС;

- разрешение от Росвоенипотеки на данную процедуру.

Смирнов Николай

Консультант

Задать вопрос

Во время рефинансирования ипотеки заемщику нужно будет оплатить за свой счет услуги оценочной компании, которая будет оценивать стоимость его квартиры.

Заключение

В заключении стоит отметить, что рефинансировать военную ипотеку в Сбербанке выгодно. Главное, обратить внимание на то, чтобы процентные ставки по действующим предложениям были меньше, чем по первоначальному кредиту. Тогда клиенту удасться сэкономить. Заявки на кредит можно подавать на сайте банка или в любом его отделении. На рассмотрение заявки отводится до 5 рабочих дней. Если придет положительный ответ, то военному нужно будет собирать все документы и заказывать оценщика для своего жилья. С помощью этой услуги от Сбербанка уже многие люди сэкономили деньги, и переоформили на более хороших условиях военную ипотеку.

Мне нравится2Не нравится1Особенности рефинансирования ипотеки, взятой в Сбербанке, в самом Сбербанке

Как известно, на сегодняшний день ипотека выделяется среди прочих предложений банков. Это связано в первую очередь с тем, что вопрос жилья сегодня стоит очень остро. Наверняка, вы уже сталкивались с необходимостью ипотеки или как минимум слышали об этом явлении от знакомых. Конечно, с одной стороны, такой вариант отлично может решить вопрос с квартирой. С другой в течение многих лет, каждый месяц вы должны выделять немалую сумму на его погашение. А это не совсем удобно, согласитесь.

Наверняка, вы уже сталкивались с необходимостью ипотеки или как минимум слышали об этом явлении от знакомых. Конечно, с одной стороны, такой вариант отлично может решить вопрос с квартирой. С другой в течение многих лет, каждый месяц вы должны выделять немалую сумму на его погашение. А это не совсем удобно, согласитесь.

Особенно, когда процент, который вы выплачиваете, помимо основной суммы,достаточно высок. Что же с этим можно сделать? Как сохранить квартиру, но при этом минимизировав расходы. Есть ли такое волшебное явление, которое поможет вам выйти из состояния кабалы, с которым часто связывают ипотеку в современном обществе? На самом деле выход есть. Что же это такое и как его реализовать? Давайте разбираться.

Что такое рефинансирование

Ответ на все вышеперечисленные вопросы – рефинансирование. Что это? Как это сможет помочь вам с ипотекой? Очень просто, для того, чтобы это понять стоит для начала дать определение данному понятию. Итак, рефинансирование – это возможность переоформить ипотеку в другом банке по пониженной ставке или сократив срок кредитования.

Что это? Как это сможет помочь вам с ипотекой? Очень просто, для того, чтобы это понять стоит для начала дать определение данному понятию. Итак, рефинансирование – это возможность переоформить ипотеку в другом банке по пониженной ставке или сократив срок кредитования.

Отличный вариант для любого заемщика, не правда ли? Раньше о такой услуге можно было только мечтать, однако сегодня этот вариант очень популярен в самых различных финансовых рекомендациях. Лидером среди них является Сбербанк. Наверное, данный факт никого не удивил. На самом деле именно в категории жилищного кредитования Сбербанк занимает первые строчки рейтинга. Почему именно данному банку доверяет огромное множество жителей нашей страны?

В первую очередь стоит отметить, что организация на рынке существует множество лет. Следующий пункт – это сохранение традиций. Наши бабушки доверяли деньги вкладам в Сбербанке, родители, дяди и тети, а значит, вы, скорее всего, когда вырастите, пойдете именно туда. Однако, все это побочные факторы, а главный все-таки – лучшие предложения для своих клиентов. Практически все граждане, которые обслуживаются в Сбербанке, отмечают самые лояльные программы по сравнению с другими финансовыми организациями. Но как же дела обстоят с ипотекой и рефинансированием? Обсудим это далее.

Однако, все это побочные факторы, а главный все-таки – лучшие предложения для своих клиентов. Практически все граждане, которые обслуживаются в Сбербанке, отмечают самые лояльные программы по сравнению с другими финансовыми организациями. Но как же дела обстоят с ипотекой и рефинансированием? Обсудим это далее.

Рефинансирование в Сбербанке

Мы с вами подходим к главному вопросу нашей статьи. Почти все люди, которые собираются брать ипотеку, останавливают свой выбор именно на Сбербанке. Это абсолютно не удивительно. Однако, как же совершить рефинансирование ипотеки в сбербанке взятой в сбербанке? А ведь действительно, как? Давайте рассмотрим вновь понятие рефинансирования. Это возможность понизить ставку только в другой финансовой организации.

Наверняка, вам хотелось бы думать, что это всего лишь официальные данные, а по факту всегда есть вариант получить рефинансирование ипотеки от сбербанка в сбербанке. Но это, к сожалению, не так.

Дело в том, что саму возможность предоставления такого рода услуг Центральный банк разрешает выполнять лишь для клиентуры сторонних организаций.

И Сбербанк не является исключением.

Это связано с тем, что применение данной услуги связано с тем, чтобы привлечь новых клиентов, даже ценой снижения процентов по кредитованию.

И как бы нам ни хотелось бы верить, что лояльные клиенты смогут получить рефинансирование ипотеки сбербанка в сбербанке, это вряд ли осуществимо. Но не стоит сразу закрывать эту статью и расстраиваться. На самом деле вариант выхода из этой ситуации есть всегда. Давайте поговорим об услуге рефинансирования ипотеки от Сбербанка в 2017 году. Итак, приступим к детальному рассмотрению.

Критерии рефинансирования ипотеки в Сбербанке 2017 г.

Первым пунктом у нас идет необходимость перечисления критериев этой услуги. Рефинансирование ипотеки в сбербанке 2017 г условия:

- по жилищному кредитованию не должно быть просрочек за последний год;

- вы получили жилищный кредит раньше, чем 6 месяцев до подачи заявки;

- срок оставшейся ипотеки более 3-х месяцев;

- жилье должно быть уже построено;

- на квартире не должно быть никаких обременений;

- и самый главный момент, который волнует многих, – ипотека для рефинансирования в Сбербанке должна быть оформлена только в стороннем банке.

Как понятно из предыдущего пункта, Сбербанк рефинансирование ипотеки Сбербанка 2017 предоставлять не может. Это вам скажет любой сотрудник данного банка. Что же мы предлагаем вам сделать? Для этого придется немного больше времени, чем обычно.

План заключается в том, чтобы переоформить ипотеку в любом другом банке. А через год снова обратиться в сбербанк рефинансирование ипотеки, взятой в Сбербанке, тогда станет возможным.

Для этого необходимо ждать целый год и пройти несколько проверок разными организациями, однако оно того стоит. Почему стоит так сильно заморачиваться ради этой услуги в конкретном банке? Об этом мы расскажем вам ниже подробнее. Но обо всем по порядку. Итак, приступим.

Рефинансирование ипотеки в Сбербанке в 2017 в регионах

Обращаясь к прошлому году, мы с вами наглядно сможем рассмотреть, какие же были условия, преимущества и варианты данной программы. Также мы обратим свое внимание не на столичные отделения, а на филиалы в регионах, попутно отвечая на вопрос о разнице в услугах по территориальному признаку. Отличается ли рефинансирование ипотеки в Новосибирске (Сбербанк) от столицы? Какие условия разработаны для региональных отделений? И как получить рефинансирование ипотеки, Ярославль (Сбербанк) это или иной город ? На все эти вопросы мы с вами ответим ниже.

Отличается ли рефинансирование ипотеки в Новосибирске (Сбербанк) от столицы? Какие условия разработаны для региональных отделений? И как получить рефинансирование ипотеки, Ярославль (Сбербанк) это или иной город ? На все эти вопросы мы с вами ответим ниже.

Рефинансирование ипотеки в Сбербанке в 2017 стало особенно популярно. Это было связано с тем, что банк предлагал очень заманчивую ставку – 9,5% против завышенных процентов у иных организаций.

Естественно все захотели уменьшить выплаты по жилищному кредитованию. Однако, многим это не удалось. Речь идет о тех, кто изначально получил ипотеку в Сбербанке.

И теперь еще до конца непонятно, выиграли те, кому одобрили жилищный кредит в данном банке сразу, или те, кто смог претендовать на рефинансирование в 2017г.? Вопрос конечно спорный. Мы с вами выше уже перечислили, каковы условия рефинансирования ипотеки в сбербанке. Давайте, теперь перечислим критерии:

- Возраст— 21-75лет;

- Стаж на последнем месте работы от полугода;

- Гражданство Российской Федерации.

Также стоит отметить, что рефинансирование кредита и ипотеки в Сбербанке возможна, как для самого заемщика, так и для совместного займа с супругой, но лишь в том случае, если нет запрещающего пункта в брачном договоре. То есть лица, состоящие в браке, могут выступать созаемщиками. Исключение составляет наличие брачного договора.

Если речь идет о током пункте, как ипотека: рефинансирование, 2017, Сбербанк выдавал ее при наличии следующих документов:

- заявление;

- паспорт с отметкой о постоянной регистрации;

- справки, подтверждающие доход;

- документы, которые подтверждают залог в ином банке.

Сбербанк рефинансирование ипотеки в Новосибирске предоставляет те же требования к документации, как и в столице.

Как обстоят дела в других городах Сибири?

В Сбербанк Киров рефинансирование ипотеки возможно также по стандартной схеме. Более того, в том случае если у вас есть зарплатная карта или вклад в данном банке, ваше обращение рассмотрят в самые краткие сроки. Отдельно следует отметить, что услуга рефинансирование ипотеки Сбербанк Киров является лидером на данном рынке.

Отдельно следует отметить, что услуга рефинансирование ипотеки Сбербанк Киров является лидером на данном рынке.

В основном это происходит благодаря тому, что в данном городе залогом может выступать не только квартира или дом, а также комната, часть квартиры или любое жилое помещение с земельным участком.

Сбербанк (Челябинск) рефинансирование ипотеки предоставляет для клиентов сторонних банков на тех же условиях, что мы рассмотрели ранее. Так же, как и в Кирове, здесь можно претендовать на заем части недвижимости. А документы длярефинансирования ипотеки в Сбербанке остаются прежними.

Но какие же преимущества есть у жителей данного города? Если необходимо рефинансирование ипотеки, Челябинск (Сбербанк) предлагает клиентам уменьшить ставку по кредиту за пять дней. Ведь именно в эти сроки вы сможете стать обладателем профинансированной ипотеки с низкими процентами. А это, согласитесь, очень удобно.

Нам осталось поговорить о рефинансирование ипотеки в Омске в Сбербанке. В данном городе процесс подачи документов очень схож с предыдущими вариантами. Однако граждане предпочитают услугу рефинансирование ипотеки в Омске (Сбербанк) оформлять через приложение. Что же это такое? Давайте разбираться вместе.

В данном городе процесс подачи документов очень схож с предыдущими вариантами. Однако граждане предпочитают услугу рефинансирование ипотеки в Омске (Сбербанк) оформлять через приложение. Что же это такое? Давайте разбираться вместе.

Рефинансирование ипотеки онлайн в Сбербанке

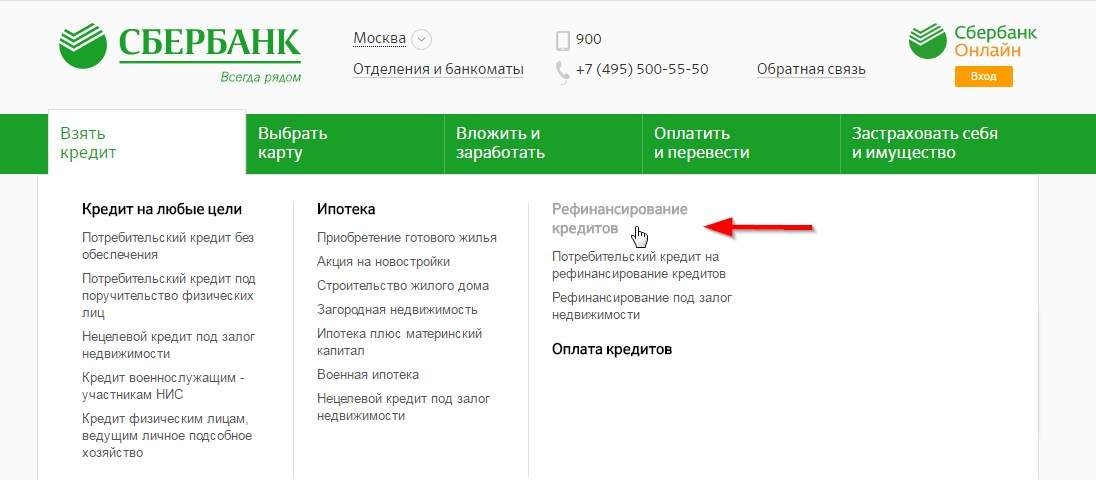

Рефинансирование ипотеки онлайн в сбербанке возможно при помощи специального приложения на ваших гаджетах. Для этого вам даже не придется выходить из дома или весь день дозваниваться до call-центра. Вы просто устанавливаете программу – Сбербанк онлайн рефинансирование ипотеки становится еще проще. И это еще не все. Вы также можете зайти в раздел рефинансирование ипотеки официальный сайт сбербанка и получить всю интересующую вас информацию. Там же вы получите возможность оставить заявку, после рассмотрения которой, с вами свяжется менеджер банка. С помощью сбербанк официальный сайт рефинансирование ипотеки становится совсем простым. А мы с вами двигаемся дальше.

Какие кредиты можно рефинансировать

Мы уже рассмотрели, как в сети оформить рефинансирование ипотеки(официальный сайт Сбербанк), а теперь поговорим немного о дополнительных возможностях. На самом деле, помимо ипотеки, вы можете обратиться в Сбербанк по данной программе и с другими кредитами. Речь идет о возможности объединения нескольких банковских продуктов в один. То есть вы можете претендовать только на рефинансирование по ипотеке в Сбербанке 2017 или же добавить к ней еще до 5 различных кредитных продуктов.

На самом деле, помимо ипотеки, вы можете обратиться в Сбербанк по данной программе и с другими кредитами. Речь идет о возможности объединения нескольких банковских продуктов в один. То есть вы можете претендовать только на рефинансирование по ипотеке в Сбербанке 2017 или же добавить к ней еще до 5 различных кредитных продуктов.

Среди них могут быть следующие пункты:

- потребительские кредиты иных банков;

- карты других банков;

- автокредиты прочих банков;

- дебетовые карты с овердрафтом сторонних банков;

- потребительские и автокредиты самого Сбербанка.

Как мы с вами видим из приведенного списка, такой вариант отлично подходит для тех, у кого помимо ипотеки есть и другие кредиты. Таким образом, рефинансирование ипотеки в Сбере становится особенно привлекательным.

Рефинансирование ипотеки других банков Сбербанком: условия и требования

Мы с вами рассмотрели уже многие моменты по заявленной ранее банковской услуге.

Теперь пришло время ответить на главный вопрос: как сделать рефинансирование ипотеки в сбербанке? Для этого вам следует соответствовать критериям заемщика, о которых мы упоминали ранее. Но это еще не все. Существует целый ряд требований, при которых предоставляет сбербанк рефинансирование ипотеки других банков. О них-то мы и поговорим далее.

Ипотека сбербанк рефинансирование ипотеки совершается при следующих требованиях к залогу:

- Объект недвижимости должен быть построен и сдан. В том случае, если этап строительства еще идет полным ходом, о возможности рефинансирования не может быть и речи.

- Недвижимость должна в обязательном порядке быть заложена в другом банке. А также в срок 60 дней она обязуется быть полностью погашена на средства от рефинансирования.

- Для тех, кто имеет ипотеку на пока не построенное жилье, предусмотрено выгодное предложение. Вы можете отдать под залог банка, любую другую недвижимость, которая находится в вашей собственности, тогда услуга станет вам доступна.

Как сделать рефинансирование ипотеки в Сбербанке

Требования к Вашим кредитам

- У вас должны быть всегда вовремя оплаченные взносы, то есть никаких просрочек, хотя бы последние 12 месяцев.

- Ваша ипотека, должна была быть выдана хотя бы полгода назад.

- Кредитование продлится еще минимум три месяца.

- Отделение Сбербанка и банка, где оформлялось кредитование, должны находиться в одном населенном пункте.

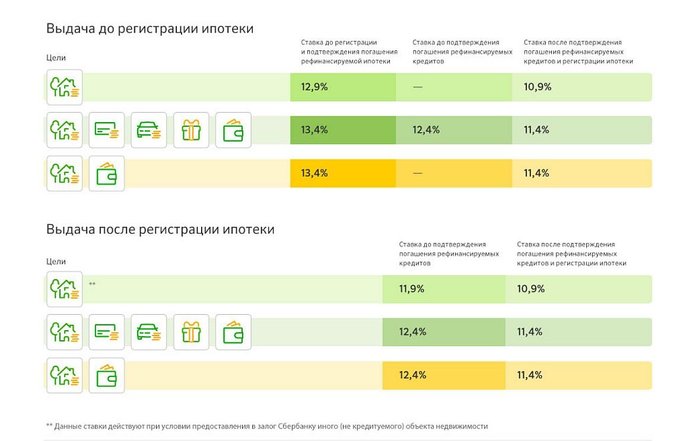

При рассмотрении услуги рефинансирование ипотеки в сбербанке процентная ставка является одним из основных критериев. Это связано в первую очередь с тем, что от нее зависит ваша выгода.

Рефинансирование ипотеки (процентные ставки) в Сбербанке не зависят от региона и практически всегда стабильны. Это видно по статистике за прошлый год. Так, Сбербанк при рефинансировании ипотеки в 2017 году ставку варьировал от 9,5 до 10%.

По крайней мере, такую информацию предоставляет официальный сайт организации. Но отчего же она может поменяться? Давайте разбираться.

Но отчего же она может поменяться? Давайте разбираться.

Если идет речь о таком банке, как Сбербанк, ставка рефинансирования ипотеки зависит также от того, используете ли вы совместную программу для объединения нескольких кредитов. Ведь при этом процент уже не будет 9,5. Если говорить о том, какой будет ставка рефинансирования (ипотека: сбербанк), в данном случае она составит 10%. И это еще не все варианты.

Нюансы

Отказ от страхования

На один процент вырастает ставка рефинансирования ипотека Сбербанка в том случае, если вы решили отказаться от страхования. Однако стоит напомнить, что в этом случае возникает риск отказа в предоставлении услуги. Также ставка рефинансирования ипотеки в Сбербанке сегодня увеличивается на 1% на тот самый период, пока вы закрываете жилищное кредитование в другом банке.

После завершения этого процесса, проценты снова станут прежними. Мы еще не упоминали о том, что ставка по рефинансированию ипотеки на сегодня в сбербанке индексируется на 1% в том случае, пока идет процесс подтверждения прочих кредитов, которые вы рефинансируете вместе с ипотекой. Таким образом, мы получаем немного отличные цифры от тех, о которых говорят сотрудники банка. Получается, что сбербанк ставка рефинансирования ипотеки на сегодня варьируется от 9,5 до 13 процентов.

Таким образом, мы получаем немного отличные цифры от тех, о которых говорят сотрудники банка. Получается, что сбербанк ставка рефинансирования ипотеки на сегодня варьируется от 9,5 до 13 процентов.

Сумма при услуге рефинансирование ипотеки в своем банке Сбербанк

Наверное, ни для кого не секрет, что главная информация любого кредитования состоит в выдаваемом количестве денежных средств. Так рефинансирование ипотеки сбербанк для своих клиентов подготовил следующие критерии:

- Минимальная сумма — 500000 р.;

- Максимальная при ипотеке – 5000000 р. При условии, что это не больше 80%стоимости жилья;

- 1500000 р. – на закрытие других кредитов или карт.

Теперь вы знаете, что рефинансирование ипотеки сбербанк 2017 условия позволяют взять определенные суммы. И, исходя из этой информации, сможете рассчитать возможное финансирование. Далее давайте обсудим сам процесс прохождения рефинансирования. Что ж, приступим.

Подробное руководство к действию при оформлении рефинансирования ипотеки

Многие задаются вопросом, можно ли сделать рефинансирование ипотеки в Сбербанке ? И если да то, каким образом? При реализации услуги рефинансирование ипотеки для своих клиентов сбербанк разработал пошаговую инструкцию. Ее-то мы и рассмотрим ниже.

Ее-то мы и рассмотрим ниже.

Для начала следует отметить, что весь процесс можно условно разделить на два важных момента, которые отражают рефинансирование ипотеки в сбербанке 2017 г. Речь идет о следующем:

- рассмотрение и одобрение заявки;

- выдача кредита.

- Первый этап, или как подать на рефинансирование ипотеки в сбербанке

В первую очередь, как и при любой сделке, следует подготовить документацию.

На данном этапе у многих возникают затруднения. Рефинансирование ипотеки в Сбербанке какие документы нужны? Это, наверное, самый распространенный из них. Мы уже писали подробный список, который вы можете перенести себе в ежедневник, чтобы ничего не забыть.

- Далее следует главный этап нашего списка, с которого всегда начинался процесс сбербанк рефинансирование ипотеки других банков 2017. Речь идет о подаче заявке. Подготовив все необходимые документы, вы отправляетесь в отделение вашего банка или оставляете заявку онлайн.

Следует отметить, что процесс рассмотрения вашего обращения составляет в среднем 3-4 дня.

- Следующий этап – подготовка всех справок и выписок, по заданному объекту недвижимости. Это необходимо для того, чтобы жилищное кредитование прошло без проблем. Подробнее вы сможете ознакомиться со всеми нюансами в нужной категории сбербанк официальный сайт рефинансирование ипотеки в сбербанке. Сам процесс, который заключается в одобрении вашего заявления, происходит в течение 5-6 дней.

- После всех прошедших этапов, наконец-то происходит кульминация вашего рефинансирования. Мы говорим о назначении даты вашей сделки. После этого, первый этап сбербанк рефинансирование ипотеки других финансовых организаций заканчивается, и мы переходим к следующему.

Отдельно мы советуем просмотреть, какие документы на рефинансирование ипотеки в сбербанке 2017 были необходимы по объекту недвижимости. А мы приступаем к главному этапу перекредитования.

Процесс выдачи жилищного кредита, а также процентные ставки по рефинансированию ипотеки в сбербанке 2017

- Вначале вам следует подписать договор на кредитование с банком. Далее вам выдается денежные средства, на погашение в другом банке вашу ипотеку. Ставка составляет на первоначальном этапе 11,5 процентов.

- Вы отправляетесь в сторонний банк и проходите процесс погашения вашего жилищного кредитования. После этого вам должны выдать все необходимые справки, которые вы отвозите в свое отделение банка. Тогда сбербанк ипотека процентнаџ ставка 2017 рефинансирование уже станет составлять 10,5 процентов.

- Далее проходит процесс подписания договора на ипотеку, а также происходит регистрация залога в пользу Сбербанка. За счет этого ваша ставка будет составлять 9,5 процентов.

- Возвращаясь к вопросу о том, возможно ли рефинансирование ипотеки в сбербанке вместе с иным кредитом, мы отвечаем положительно. В случае, если это ваш вариант, то следующим этапом идет выдача финансирования для погашения иных кредитов. После этого ваша ставка вновь повыситься.

Как мы уже говорили ранее, рефинансирование ипотеки в Сбербанке процентная ставка 2017 станет 10%.

Итак, мы с вами рассмотрели основные моменты заявленной банковской процедуры. Мы узнали, когда возможно рефинансирование ипотеки, если ипотека взята в сбербанке? Что нужно для рефинансирования ипотеки Сбербанк? А также, какие документы для рефинансирования ипотеки в сбербанке необходимы для сделки? И теперь самое время подвести итоги и рассмотреть основные моменты выгоды данной услуги.

- В любом случае в Сбербанке ставка по рефинансированию ипотеки вы всегда останетесь в финансовом плюсе. Это зависит от того, что при любом раскладе проценты уменьшаются. То есть даже если разница будет составлять всего один или даже половина процента, вы все равно останетесь в выгодном положении.

- Стоит помнить о том, что вне зависимости от явной выгоде в случае с ипотекой, вариант кредитования выглядит немного иначе. Речь идет о том, что карта будет закрыта через 5 лет, а после рефинансирования он растянется на 20 лет. Хотя ставка будет явно меньше – срок сильно увеличится. Кто-то считает это преимуществом, кто-то недостатком. Решайте сами.

- Сбербанк рефинансирование ипотеки, взятой в другом банке, предполагает практически обязательное заключение договора о страховании. А это значит, что ваша ставка увеличивается автоматически на один процесс.

Дальше мы приступаем к возможным вариантам отрицательного решения по заявленной в нашей статье банковской услуге. Мы уже упоминали, что происходит отказ в услуге рефинансирование ипотеки в сбербанке если ипотека взята в сбербанке.

Когда может быть отрицательный результат

Теперь перейдем к перечислению оставшихся вариантов, с отрицательным результатом:

- плохая кредитная история, на которую по каким-то причинам закрыли глаза в предыдущем банке;

- не сможет быть возможен процесс рефинансирования в том случае, когда заемщик только начал выплачивать свою ипотеку;

- отказ происходит тогда, когда происходит резкое снижение официальных доходов;

- резкая смена места работы;

- бывают ситуации, когда сам объект недвижимости может вызывать вопросы у работников Сбербанка.

Мы с вами сегодня рассмотрели процесс рефинансирования со всех сторон. Мы ответили на все возможные вопросы. Мы узнали, что не может оформить Сбербанк рефинансирование ипотеки взятой в Сбербанке 2017 году. А также обо всей документации, основных этапах сделки и подводных камнях данной услуги. Надеемся, вы также как и мы рассмотрите процесс рефинансирования и обязательно последуете нашим рекомендациям. А мы желаем вам самых низких ставок и положительных результатов от банка. Удачи!

Рефинансирование ипотеки Сбербанк для физических лиц

Банки постоянно меняют условия предлагаемых займов в зависимости от изменения ситуации в экономике, и нередко заёмщик может обнаружить, что нынешние ставки стали ниже, и условия взятого кредита перестали быть для него выгодными. Особенно это актуально для таких длительных кредитов, как ипотечный. Чтобы решить эту проблему, можно оформить рефинансирование кредита в Сбербанке, поскольку здесь запущены различные программы для перекредитования как обычных потребительских кредитов, автокредитов, так и ипотеки, на которую делается особенно большой упор. Рефинансирование ипотеки в Сбербанке может стать хорошим способом снизить издержки.

Что такое рефинансирование

Рефинансированием кредита называют сделку, при которой кредитор осуществляет погашение долгов клиента перед другими финансовыми организациями, после чего клиент выплачивает долг уже ему. Есть несколько важных моментов, которые стоит выделить:

- Обычно рефинансирование применяют для того, чтобы расплатиться с имеющимися задолженностями и затем выплачивать кредит Сбербанку по более низким ставкам и с большим сроком погашения.

- Если заёмщику не удалось верно рассчитать свои доходы, и он занял слишком большую сумму на малый срок, то рефинансирование может стать для него настоящим спасением от многочисленных штрафов за просрочку выплат.

- Услугу рефинансирования могут использовать как физические лица, чтобы погашать обычные потребительские кредиты, ипотечные, автокредиты, так и юридические лица, чтобы погашать заём на развитие бизнеса.

Рефинансирование кредита в Сбербанке

Сбербанк – крупнейшая финансовая организация в Российской Федерации, и потому услуга рефинансирования именно в нём привлекает многих, потому что к ней прибегают в основном люди, разочарованные теми кредитами, которые они уже взяли, и на этот раз они хотят обратиться в действительно надёжную организацию с безупречной репутацией. В Сбербанке клиентам гарантированы различные программы, щадящие ставки, наконец, прозрачность всех условий кредита – что для многих самое важное.

В первую очередь рефинансирование востребовано в случаях, когда возникли проблемы с выплатой имеющегося кредита. Они бывают из-за повышения курса иностранной валюты, неправильного расчёта своих сил, в результате чего оказывается, что нет возможности вернуть необходимую сумму за такой малый срок. В Сбербанке есть возможность оформить рефинансирование не только одного, но даже нескольких кредитов сразу, после чего вы начнёте выплачивать кредит только Сбербанку по чёткой заранее оговорённой ставке.

Кредиты с просрочкой

Когда финансовая нагрузка становится чрезмерной, у заёмщика может возникнуть риск просрочить выплаты и испортить свою кредитную историю. Желательно не затягивать и обращаться за рефинансированием до того, как выплаты будут просрочены, потому что если кредит с просрочкой, скорее всего, одобрения вы не получите. В некоторых случаях, впрочем, банк может пойти навстречу, например, когда просрочка возникла из-за нежелания кредитора как-либо менять договор и идти на уступки, если удастся доказать, что на условиях Сбербанка вы сможете осуществлять выплаты.

Потребительские кредиты

Потребительские кредиты наиболее популярны, для их оформления не требуется много документов, и оформляются они быстро. Хотя обычно берутся относительно небольшие суммы, всё же, могут возникнуть затруднения в тех случаях, когда заёмщик взял несколько кредитов сразу, и сроки уже поджимают. В этом случае поможет перекредитование, с помощью которого все задолженности можно превратить в одну, увеличив срок и уменьшив выплачиваемые проценты, а также избежав штрафов за просрочку.

Автокредит

В Сбербанке доступно также рефинансирование автокредита. Сейчас автодилеры предлагают доступные автокредиты, но не всегда их условия оказываются такими уж благоприятными. Иногда покупатели невнимательно изучают условия, в и таких случаях выходом из ситуации может стать рефинансирование автокредита в Сбербанке, выгодное в тех случаях, когда вы ещё не выплатили половины суммы, потому что на оформление рефинансирования также потребуются траты.

Ипотека

Поначалу, после того как заёмщик прибёг к ипотечному кредиту, эмоции исключительно позитивны. Ведь покупка жилья по договору ипотечного кредитования даёт возможность растянуть выплаты за жильё на десятилетия, и при этом уже жить в нём.

Однако, здесь есть множество нюансов, и платежи могут стать непосильным бременем, а то, что договор составлен не вполне корректно и приходится переплачивать больше, чем планировалось, может быть обнаружено далеко не сразу. Также при таком долгом сроке кредитования неизбежны изменения в ставках, и может получиться, что рефинансировать ипотеку окажется выгоднее, чем выплачивать всё до конца по текущему договору. Именно поэтому у Сбербанка имеется программа, направленная на рефинансирование ипотеки и пользующаяся популярностью. Она минимизирует риски просрочек и позволяет достичь более комфортных условий выплат: договор по ней продляется вплоть до 30 лет, вся стоимость недвижимости выплачивается кредитору Сбербанком, после чего заёмщик осуществляет выплаты уже ему.

Как получить рефинансирование в Сбербанке

Сначала подаётся соответствующее обращение. В течение нескольких дней длится его рассмотрение, после чего вы будете уведомлены о решении банка. Оно будет зависеть от вашей платёжеспособности и кредитной истории, также важно, чтобы по рефинансируемым кредитам не было просрочки. Также будет рассчитан уровень рентабельности сделки, и решение о том, какую процентную ставку вы получите, будет принято исходя из него.

Онлайн-заявка

Можно оставить заявку на рефинансирование прямо со своего компьютера, что поможет сэкономить немало времени. Для этого достаточно найти соответствующую форму на сайте Сбербанка и заполнить её – в течение нескольких дней заявка будет рассмотрена, после чего вас уведомят о результате. Если он окажется положительным, то вас пригласят в ближайшее отделение, чтобы подробнее обсудить условия рефинансирования.

Документы

О сборе документов нужно позаботиться перед тем, как подавать заявку на рефинансирование ипотечного кредита в Сбербанке. Они должны будут подтвердить, что вы надёжный и платёжеспособный клиент. В случае, если у вас есть иные незакрытые кредиты либо прочие претензии от банков, могут потребоваться объяснения, необходимо будет доказать, что в этом не ваша вина, а финансовой организации.

Перечислим документы, которые необходимы, чтобы оформить рефинансирование:

- паспорт;

- справка о доходах;

- трудовая книжка;

- ИНН;

- свидетельства о браке и рождении ребёнка;

- оценка залогового имущества, заверенная нотариусом;

- военный билет;

- документы по тем кредитам, которые вы намерены рефинансировать – контракт, а также справки о выплатах.

Кредитная история

Иметь чистую кредитную историю действительно важно, это своеобразная визитная карточка, по которой банк сразу определяет, достоин ли клиент доверия. Если ваша ничем не запятнана, то банк, вероятнее всего, с лёгкостью возьмёт на себя рефинансирование ваших долгов.

Если ваша кредитная история, к тому же уже связана со Сбербанком, то решение принять будет ещё проще, ведь вы попадёте в разряд проверенных клиентов. В том же случае, если вы уже допускали просрочки и невыплаты кредитов, получить одобрение будет куда сложнее, необходимо будет убедить сотрудников организации, что в той ситуации была не ваша вина, или, во всяком случае, что такой ситуации больше не повторится – и в любом случае выдача кредита будет производиться на усмотрение менеджеров.

Условия перекредитования

Чтобы претендовать на перекредитование ипотеки в Сбербанке, нужно соответствовать следующим условиям:

- гражданство РФ;

- возраст – 21-65 лет;

- стаж работы – минимум год, минимум 6 месяцев на нынешней должности;

- условия по кредитам – оформление более полугода назад, оставшееся время – более трёх месяцев, общее число погашаемых кредитов – не более пяти.

- существуют льготные ставки для пенсионеров, а также граждан, уже являющихся клиентами Сбербанка.

Ставка

Но важнейшее из условий – это, конечно же, ставка, по которой будет осуществляться рефинансирование. Конечно, единой ставки нет, это зависит от исходных кредитов, а также суммы и срока. Общее правило здесь понятно: чем меньше сумма и срок – тем ниже и проценты. Минимальная ставка составляет 14,9%, но она распространяется на кредиты сроком до года. При длительности до двух лет ставка начинается от 17,9%, до пяти – 18,9%.

Отдельные ставки, действующие на рефинансирование ипотеки Сбербанка: срок до 10 лет – 12,25%, до 20 лет – 12,5%, до 30 лет – 12,75%. Столь низкие ставки делают рефинансирование ипотеки хорошим вариантом для многих, чтобы снизить итоговые выплаты по ипотечному кредиту.

Плюсы и минусы

Выделим основные преимущества и недостатки программы перекредитования от Сбербанка.

Преимущества:

- относительно низкая процентная ставка;

- длительный период кредитования;

- отсутствие комиссионных сборов;

- нет обязательного страхования;

- необязательно предоставлять залог.

Недостатки:

- есть вероятность получить отказ без объяснения причин;

- средства не выдаются на руки рефинансируемому, а сразу направляются на погашение задолженностей.

Можно ли рефинансировать ипотеку в Сбербанке

Рефинансирование ссуды подразумевает получение новой ссуды в другом банке для погашения старой. Банки сами выбирают, какие виды кредитов и на каких условиях рефинансировать. Сбербанк, в частности, предлагает рефинансирование ипотечных кредитов и даже возможность объединения нескольких кредитов.

Рефинансирование ипотеки, или другими словами перевод ипотечного кредита из одного банка в другой, уменьшит ежемесячный платеж и общую переплату по кредиту.

Программа рефинансирования ипотеки в Сбербанке

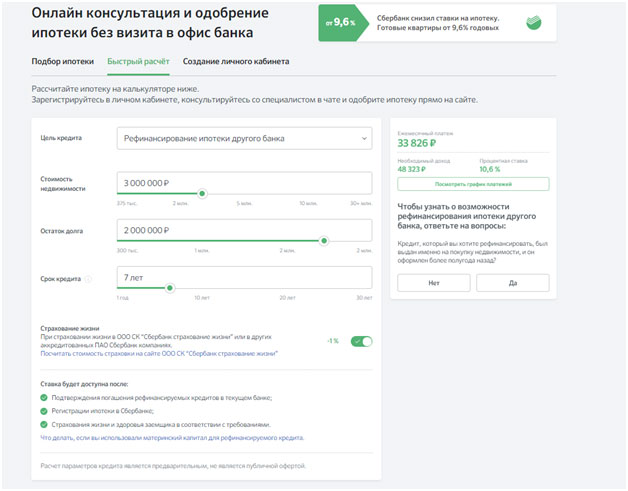

Сбербанк предлагает программу рефинансирования ипотеки по ставке 9,9%. Это минимально возможная ставка, которая действительна, если заемщик оформляет страховку жизни и здоровья.

Но Сбербанк рефинансирует не все ипотечные кредиты, а только те, которые соответствуют следующим требованиям:

- нет текущей просроченной задолженности;

- за последние 12 месяцев кредит погашен без задержек;

- заем выдан более полугода назад;

- договор займа заканчивается не ранее чем через 3 месяца;

- реструктуризация кредита не проводилась.

Если ипотечный кредит полностью соответствует требованиям, Сбербанк может его рефинансировать на следующих условиях:

- Ставка — от 9,9%.

- Минимальная сумма кредита 300 тыс. Руб.

- Максимальная сумма кредита составляет 80% от стоимости объекта недвижимости, указанной в отчете об оценке.

- Срок — от 1 года до 30 лет.

- Обязательное страхование жизни и здоровья заемщика, имущества.

В этом случае до момента регистрации и погашения рефинансированной ипотечной ссуды ставка будет на 2 процентных пункта выше.Например, до оформления ипотеки в Сбербанке ставка была бы 11,9%, а после — 9,9%.

Сбербанк не предлагает самые низкие проценты по рефинансированию, но у этой программы есть несколько интересных преимуществ:

- можно погашать не только ипотеку, но и другие кредиты, взятые в других банках;

- Можно получить дополнительную сумму для личных нужд по низким процентным ставкам.

Но не только Сбербанк предлагает программы рефинансирования ипотеки.

Условия рефинансирования ипотеки в других банках

В таблице приведены основные условия рефинансирования ипотеки в трех банках: ВТБ, Газпромбанк, Россельхозбанк, указанные на сайтах.

Как видите, Сбербанк не предлагает самую низкую ставку рефинансирования. Однако каждый банк определяет условия кредитования для каждого заемщика индивидуально. И эти условия могут существенно отличаться от тех, что представлены на их сайтах.

Кроме того, банки могут отказать в рефинансировании кредита без объяснения причин.

Заключение

Сбербанк, как и другие ведущие банки страны, предлагает программы рефинансирования ипотеки. Прежде чем передавать ипотечный кредит в другой банк, лучше начать со следующего:

- Рассчитайте, насколько выгодным будет рефинансирование. Ведь помимо снижения ставки появятся дополнительные расходы по новому кредиту (страхование, оценка недвижимости, оформление залога). И на сбор документов нужно тратить не только деньги, но и время.

- Внимательно изучите условия рефинансирования, предлагаемые в разных банках.

Эти два шага сэкономят время и деньги.

Как снизить процентную ставку по ипотеке в Сбербанке в 2018 году

Снижение процентной ставки по ипотеке в 2018 доступно клиентам с завышенными процентами. Учитывайте порядок подачи заявки, правила оформления и последовательность действий.

Клиенты Сбербанка, для которых ипотека на недвижимость стала тяжелым бременем, могут рассчитывать на более низкие ставки.По вопросам по этой теме доступны консультации с кредитными экспертами банка.

В чем причина улучшения условий? В 2015 году доллар вырос, рубль обесценился, нефть упала. Это вызвало проблемы на финансовом рынке и в банковском секторе. Поскольку сейчас все стабилизировалось, банки снижают процентные ставки.

Способы снижения ставки

Есть несколько способов уменьшить выплаты процентов по ипотеке:

· Рефинансирование через Сбербанк;

· Рефинансирование через другой банк или финансовую организацию;

· Реструктуризация долга с изменением сроков, сумм и некоторых других параметров договоров;

· С помощью социальных программ в группе, в которую входит заемщик.

Другой способ — обратиться в суд, если банк не продвигается, а ставки явно завышены.

Перечень действий по снижению ставки в банке

Клиент Сбербанка должен пойти в банк и написать выписку. В документе указывается информация о текущих условиях договора и основаниях для снижения ставки.

Также можно подать заявку через официальный сайт банка. Перейдите по ссылке http: //ipoteka.domclick.ru / rate. Справа вы увидите форму, в которой вы можете ввести минимум данных. В течение 30 дней банк пришлет решение. При положительном результате клиент Сбербанка забирает документы и отправляется в офис для продления договора. Необходимо взять кредитный договор, паспорт, оригинал документа с налоговым номером.

Правила, которые необходимо знать

Обратите внимание на следующие положения:

· Ставка может пересматриваться один раз в год;

· Если клиент уже пересмотрел договор на основании снижения ставки, то такая же возможность для него остается в рамках правил, предложенных банком;

· В 2018 году клиенты с рейтингом выше 11.9% (со страхованием жизни) или 10,9% (без страхования жизни) могут рассчитывать на снижение ставки;

· остаток ссудной задолженности более 500 000 рублей;

· Правонарушений нет.

При заполнении заявки через отделение банка вы можете указать в пометке, что у клиента есть дополнительные основания для получения положительного решения. Это тяжелая болезнь, потеря кормильца, снижение заработной платы.

Если ставка слишком высока, но банк отклонил запрос на основании небольшого остатка долга по договору или ранее зафиксированной просрочки, клиент имеет право обратиться в суд.

Ипотека «Сбербанк»: отзывы и предложения

Разнообразие вариантов ипотеки в «Сбербанке» позволяет подобрать оптимальный кредит для каждого гражданина. У этого вида кредитования есть огромный плюс, так сказать бонус.Ипотека «Сбербанк», отзывы о которой можно услышать повсюду, отличается от других программ, предлагаемых другими учреждениями. Комиссия отсутствует, а первоначальный взнос всего 10%. И неважно, будет ли это рефинансирование жилищного кредита или покупка новой квартиры.Эта существенная особенность присуща каждому виду кредита. Но что есть на самом деле?

Как добраться?

Ипотечный кредит в «Сбербанке» оформить достаточно просто, вам достаточно принести справку о доходах по форме PIT-2 и оплатить 10% от стоимости квартиры. Кроме того, банк выдает кредиты как на покупку жилья в России, так и за рубежом. Причем валюта кредита может быть как национальной, так и иностранной.

«Ипотека +»

Существует ипотечный кредит «Ипотека +».Такой вариант позволит вам купить новую квартиру на самых выгодных условиях. Поскольку по его правилам квартиру можно приобрести только у компании-застройщика, которая сама взяла ссуду на строительство нового жилья. Это можно отнести как к плюсам (ставки по кредиту будут ниже обычных), так и к минусам (жилье будет в определенном населенном пункте) данного вида ипотеки. Поэтому, прежде чем с радостью подписать договор, лучше прислушаться к мнению людей, уже имеющих опыт в этом деле, не понаслышке знающих, что такое «ипотека» Сбербанка (они вам пригодятся), и только после этого можно будет приступить к оформлению документов.«Сбербанк»: ипотека «Молодая семья»

Наиболее привлекательным видом ипотечного кредитования является программа «Молодая семья». При этом возраст заемщика не должен быть более 35 лет. Такое требование предъявляет Сбербанк. Ипотека молодым людям также подразумевает обязательное условие для получения — наличие зарегистрированного брака. Преимущество данного вида кредита в том, что доходы молодой семьи учитываются вместе с доходами их родителей, что значительно упрощает ситуацию.Родители выступают созаемщиками, и это увеличивает шансы на покупку квартиры. А если в молодой семье есть маленький ребенок, размер первоначального взноса может составлять всего 5%.

Ипотека «Сбербанк»: отзывы и выводы

Однако нужно учитывать, что, несмотря на восторженные отзывы многих заемщиков, взявших ипотеку в Сбербанке, есть недостатки.

Они включают длительный период ожидания принятия решения руководством банка: он может достигать месяца и более.Срок кредита обычно является максимальным, плюс сама ставка по кредиту будет известна только при подписании контракта. Это связано с тем, что ставка устанавливается на усмотрение руководства банка. Из плюсов, как уже было сказано ранее, невысокий начальный депозит и не слишком большие, по сравнению с другими ипотечными программами, процентные ставки.

Для того, чтобы точно знать все предлагаемые виды займов, достаточно просто ознакомиться с ними на сайте банка, собрать наиболее полную информацию по «Ипотеке« Сбербанк »: отзывы и условия» или обратиться в любой из его офисов и проконсультироваться с специалист.

Рефинансирование кредитов других банков: потребительских, ипотечных, просроченных

В России растет число людей, пользующихся кредитами. Это могут быть потребительские кредиты, кредитные карты, автокредиты и ипотека. С одной стороны, это отличный помощник для того, чтобы купить вещь и начать ею пользоваться. С другой стороны, процентные ставки по кредитам довольно высоки. Следовательно, к концу выплат цена покупки примерно в три раза выше.

Жизнь такова, что иногда возникают ситуации, не зависящие от человека.Из-за событий он теряет возможность добросовестно погасить ссуду. Что мы можем сделать, чтобы не потерять не только свое доброе имя, но и нашу кровно заработанную собственность? В этом случае может помочь рефинансирование кредитов в других банках. Количество организаций, предлагающих услуги по перекредитованию, становится все больше.

Определение

Некоторые банки предлагают ссуды рефинансирования от других банков. Не все граждане знают, что это такое и как им помочь в этой ситуации. Ведь эксперты уже бьют тревогу: население России завышено.Для каждой второй семьи ежемесячные выплаты намного превышают доходы. В связи с этим существует множество просрочек по кредитам.

Рефинансирование кредита — это получение кредита в другом банке на более оптимальных условиях, которые предусматривают возможность выплат. Другими словами, это перекредитование для погашения существующего долга другому учреждению. В этом случае человек часто берет ссуду под более низкие проценты, что значительно снижает ежемесячный платеж по ней. Или срок выплат увеличивается.Также удобно, если в разных банках есть несколько кредитов. Таким образом, они объединены в одно целое.

Это лучший способ для тех, кто в силу обстоятельств не может погасить имеющуюся задолженность в прежней сумме. Рефинансированием приятно воспользоваться добросовестных заемщиков, для которых важна репутация.

Преимущества перекредитования

На сегодняшний день некоторые заемщики оценили преимущества рефинансирования. Ведь людям предоставляется возможность погасить старую ссуду новой, которая оформляется с учетом его просьб.Сюда входит рефинансирование ипотечных кредитов других банков. В этом случае каковы положительные стороны?

1. Есть выбор учреждения, которое предлагает эту услугу на финансовом рынке. Это может быть не только банковское учреждение, ранее выдавшее кредит, но и любое другое.

2. Есть возможность заключить договор с низкой процентной ставкой по кредиту.

3. Размер ежемесячного платежа уменьшается в связи с продлением срока договора.

4.Вы можете получить сумму, достаточную для погашения существующей задолженности, под залог любого имущества.

5. Есть возможность объединить более мелкие кредиты разных банков в один. В то же время это экономит время на погашение всех кредитов.

Где получить рефинансирование

Все больше организаций готовы предложить свою помощь в рефинансировании кредитов. Растущая популярность этой услуги связана с тем, что люди ищут наиболее оптимальные условия, а банки, в свою очередь, предлагают свои продукты для привлечения клиентов.Кроме того, на активный рост повлияла экономическая ситуация в стране, так как количество просрочек по кредитам в различных банках резко увеличилось.

Процедура рефинансирования

В большинстве случаев для процесса кредитования не требуется сбор всех справок и документов. Однако здесь есть свои тонкости. Что делать заемщику, чтобы получить рефинансирование потребительских кредитов в других банках?

- После принятия решения о кредитовании заемщику необходимо выбрать банк.Это может быть тот же банк или другое стороннее учреждение.

- Изучить все условия предоставления услуг и выбрать наиболее оптимальный вариант.

- После этого нужно обратиться в банковское учреждение с просьбой о перекредитовании.

- Если выбор пал на сторонний банк, вам необходимо будет принести справку из банка-кредитора о сумме долга.

- После согласования учреждение предлагает наиболее оптимальный выбор кредитных продуктов.

- Заключен новый договор, снимающий с заемщика прежние обязательства по кредиту.Но накладываются новые обязательства, которые придется выполнять.

Недостатки перекредитования

Конечно, наравне с достоинствами у любого кредитного продукта есть свои недостатки, о которых необходимо знать клиентам. Ведь в любом случае нужно принимать решения вдумчиво и внимательно.

Недостатки:

- Некоторые банки взимают с клиента высокую комиссию. Будь то страховой взнос, плата за дизайн или что-то в этом роде.Сумма рассчитывается индивидуально в банковском учреждении.

- В некоторых случаях требуется собрать стандартный пакет документов.

- К заемщику могут предъявляться более жесткие требования: хорошая кредитная история, отсутствие других кредитов и так далее.

Услуга рефинансирования: требования банка

Помощь в рефинансировании ссуд повторно приобретает популярность и распространяется не только на потребительские ссуды, но также на кредитные карты и ипотеку. В этом случае, по мнению экспертов, долгосрочные кредиты могут рефинансироваться несколько раз.

Для оказания услуги необходимо, чтобы срок кредита был не менее шести месяцев. Также желательно, чтобы за это время на нем не было задержки. Самая большая на

Как снизить ставку по ипотеке в Сбербанке? Условия получения ипотеки в Сбербанке

Необходимость рефинансирования ипотеки может возникнуть в нескольких случаях. Во-первых, такой причиной может служить тот факт, что процентная ставка по ипотеке в Сбербанке снизилась. Во-вторых, из-за изменения веса платежей при колебаниях обменного курса.И хотя Сбербанк предоставляет ипотеку в рублях, это не меняет того факта, что изменение курсов валют влияет на платежеспособность населения.

Государственная поддержка

Прежде чем прибегать к уменьшению процентов или выбору ипотечного кредита, предоставленного банком, необходимо принять во внимание, что в некоторых случаях существует программа поддержки населения, реализуемая государством. Однако, даже если суммы, которые были доступны с 2015 года, стало затруднительно для выплаты заемщикам, можно ли снизить ставку по уже имеющейся ипотеке? Конечно есть.И для этого можно использовать несколько вариантов.

Как действовать?

Для начала необходимо написать заемщику кредитору соответствующее заявление. Сейчас рефинансируются все ведущие банки. Среди них можно выделить Сбербанк. Обратившись в это кредитное учреждение, вы можете рассчитывать на смену валюты, уменьшение суммы ежемесячных платежей, сокращение сроков платежей.

При использовании внутреннего перекредитования, корректировки ипотечного договора, Сбербанк рекомендует заемщика:

- Убедить банк в том, что запрашиваемые заемщиком средства будут гарантированно возвращены.

- Узнайте обо всех необходимых нюансах, включая существующие договоренности и внутреннюю политику организации (например, наличие ипотечного кредита с более низкой ставкой).

- Заявка должна быть составлена и подана, для чего необходимо проконсультироваться с менеджером.

Если банк готов удовлетворить заявку, то есть вынес положительный вердикт, заемщику придется принять новые договоренности и условия. Необходимо заранее узнать, какая ставка по ипотеке в Сбербанке.

В чем прикол?

Однако, хотя этот способ является наиболее правильным и удобным для клиента, его реализация не всегда возможна, поскольку банки не любят идти на уступки и понижать процентные ставки. Причину отказа в рефинансировании они вообще не объявляют.

Если заемщику было отказано в уменьшении суммы выплаты при его желании своевременно погасить долг, у него мало вариантов действий. Часто все сводится к получению нового кредита у брокера или другого банка на более выгодных условиях.Средства выдаются со всеми гарантиями и с полностью собранным пакетом документов. В этом случае обычно клиент не встречает сопротивления, что делает этот метод чрезвычайно популярным. Это ответ на вопрос, как снизить ставку по ипотеке в Сбербанке.

В каких случаях целесообразно рефинансирование за счет нового долга?

В каких случаях нужно спешить узнавать, как снизить процентную ставку с новым займом, а в каких нет? В первую очередь профессионалы советуют учитывать окончательный процент выплат.Например, если разница между новыми и старыми кредитами составляет всего 1%, то размер ежемесячных отчислений и выплат практически не будет отличаться. А в случае пересчета процентных ставок или инфляции такое преимущество может очень быстро сойти на нет.

2% разница тоже не может дать сильного облегчения, как отмечают специалисты, но если человек взял взаймы 3 млн рублей, скажем, на 25-летний срок, понизив кредит с 14,5% годовых до 12,5%, то такая ставка по ипотеке в Сбербанке помогут сэкономить около 2 млн рублей на переплатах.

Второй момент, на который следует обратить внимание — наличие временной отсрочки и ограничений на досрочное погашение. А при невозможности реструктуризации и досрочного погашения новой ипотечной ссуды последующая попытка повторно ссудить деньги может обернуться для клиента дополнительными проблемами, судебными тяжбами и судами.

Некоторые нюансы

Во что еще можно превратить ипотечное жилье? Сбербанк — крупная кредитная организация, но и у нее есть свои подводные камни.

Также можно отметить получение нового кредита в выгодной для клиента форме, что немаловажно, так как многие граждане Российской Федерации уже в 2015 году столкнулись с серьезными проблемами.Им нужно было перевести доллар в рублевую ипотеку. В связи с этим стоит задаться вопросом не только о возможности понижения процентной ставки по ипотеке, но и о возможности изменения валюты. Как правило, кредиторы легко могут предоставить человеку ссуду в рублях, которая позволит выплатить долларовый долг.

Как изменить процентную ставку по ипотеке в Сбербанке? Этот вопрос интересует многих.

Что нужно учитывать?

Последний момент, на который при обращении следует обращать внимание на заемщика, — денежные расходы, их размер, необходимый для переоформления договора.Сумма этих расходов должна быть меньше суммы переплат, остающихся по той же ссуде. Однако если все условия все же соблюдены, а процентные ставки низкие, можно смело обращаться в банк. И после предварительных расчетов и подобранных документов, а также консультации с менеджером, определения возможности снижения процентов заемщик ожидает заключения договора на переоформление старого кредита. Новая ипотека может быть переоформлена на нового кредитора.

Более того, при реструктуризации долга сегодня можно изменить перечень гарантий, поменяв поручителя, залога объекта строительства и договора страхования. При этом нет разницы, будет новый поручитель юридическое или физическое лицо. Но для таких изменений в первоначальном договоре должна быть указана перспектива их последующего внесения. В этом случае все, что потребуется от заемщика, — это предоставить необходимое заявление. Однако специалисты не советуют при этом в обязательном порядке проконсультироваться с менеджером банка.Вот как снизить ставку по ипотеке в Сбербанке.

Когда и почему можно отказаться?

И хотя зачастую процедура получения ипотеки не вызывает никаких затруднений, в этом вопросе также возможен отказ в получении средств. Что могло быть причиной отказа в выдаче ипотечного кредита заемщику?

Ну, сначала любой банк, в том числе новый, проверит платежеспособность будущего заемщика. А положительная история платежей с другими кредиторами будет ему совершенно не важна.А во-вторых, такую же серию проверок проходит и залоговое имущество. На это никак не повлияет тот факт, что их недавно проводил кредитор другого банка. Ведь клиенту нужно снижение ставки по действующей ипотеке в Сбербанке.

По результатам этих проверок будет решено, выдавать или не выдавать ипотечный кредит каждому заемщику индивидуально. Если клиенту отказывают в ссуде, он должен помнить, что средства, потраченные на рассмотрение заявки, не подлежат возврату

Кредиты — Розничные клиенты — Лучший клиентский опыт и экосистема — Обзор результатов — Годовой отчет Сбербанка России за 2017 год

Портфель розничных кредитов

Портфель розничных кредитов (Группа, МСФО), млрд руб.- кредитные карты и овердрафты

| 2013 | 2014 | 2015 | 2016 | 2017 | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| Доля Сбербанка на российском рынке ипотечного кредитования,% | 50314.453,0 | 55,0 | 54,6 | 55,6 | |||||||

| Объем выданных ипотечных кредитов Сбербанком, млрд руб. | 638 | 898 | 667 | 7221092 | выдано Сбербанком, тыс. | 451 | 589 | 439 | 475 | 632 |

Мы оказываем поддержку и помощь нашим клиентам на всех этапах приобретения недвижимости.С 2016 года Сбербанк и Росреестр предлагают клиентам услугу электронной регистрации сделок с законченным строительством, в том числе возможность электронной регистрации новостроек. Электронная система зарегистрировала свою 100-тысячную транзакцию в октябре 2017 года. В результате пилотного проекта с Росреестром в Московской области время, необходимое для электронной регистрации транзакций, было сокращено с восьми дней до одного рабочего дня, тем самым установив новый стандарт в клиентском сервисе.В 2018 году мы планируем включить в пилотный проект Москву и Санкт-Петербург.

Созданная нами мультиформатная платформа DomClick («Дом» означает «Дом») позволяет клиентам решать весь спектр задач, связанных с приобретением недвижимости: от подачи заявки на ипотечный кредит до подачи документов по сделке для государства. оформление права собственности на недвижимость. Этот сервис объединяет клиентов Сбербанка, персонал и партнерских девелоперов и агентства недвижимости, тем самым создавая удобную платформу для совершения сделок с недвижимостью.

Объем ипотечных кредитов, выданных через платформу DomClick, увеличился на 51% по сравнению с 2016 годом и составил 10,8 млрд рублей, при этом процентная ставка снизилась с 11,9% в декабре 2016 года до 9,7% в декабре 2017 года. высокие темпы роста — рефинансирование ипотечных кредитов, выданных другими банками. В декабре 2017 года на долю данного продукта пришлось 7% от общего объема ипотечных кредитов, выданных Сбербанком.

Электронная регистрация с использованием платформы DomClick, срок регистрации (в днях)Важным нововведением стал запуск подбора и согласования квартир на платформе DomClick.По результатам исследования аналитической службы SimilarWeb в ноябре 2017 года этот сервис занял пятое место среди сайтов, работающих с недвижимостью в России. Еще одно усовершенствование платформы — одобрение ипотеки без необходимости заполнения анкеты для клиентов зарплатных карт, которые получают авторизацию через Сбербанк Онлайн. Это значительно упрощает процесс подачи заявки на ипотеку.

Программы «Доступное жилье»Мы предлагаем нашим клиентам несколько социально ориентированных продуктов ипотечного кредитования, содержащих льготные условия для определенных групп населения.Например, в рамках программы «Ипотека для молодых семей» молодым семьям, в которых один из супругов моложе 35 лет (включительно), предлагается скидка 0,5 процентного пункта от базовой процентной ставки, установленной для ипотечного кредита. В течение 2017 года по данной программе было выдано 153,6 тыс. Кредитов на сумму 261,9 млрд рублей.

Сбербанк также предлагает ипотечный кредит со специальными условиями на приобретение готового и незавершенного строительства по программе «Военная ипотека» для военнослужащих, участвующих в накопительно-ипотечной системе Сбербанка.Ипотека предоставляется по более низкой процентной ставке при условии ее полной оплаты за счет бюджетных средств, выделенных ФГУ «Росвоенипотека». В течение 2017 года первоначальный взнос по продукту был снижен с 20% до 15%, а процентная ставка — с 10,5% до 9,5%. Доля Сбербанка на рынке военной ипотеки увеличилась с 36% до 51% в 2017 году.

Мы гордимся своим вкладом в экономическое развитие регионов присутствия и поддержкой наиболее уязвимых слоев населения.В рамках базовой линейки ипотечных продуктов Сбербанк предлагает ипотечные кредиты по фиксированной сниженной процентной ставке для участников государственных, федеральных и региональных программ, направленных на развитие жилищного сектора. В 2017 году по муниципальным программам социальных субсидий установлена ставка 9%, что является конкурентоспособным и привлекательным для клиентов.

Для привлечения и удержания клиентов Сбербанк в 2017 году запустил программу снижения процентных ставок по ранее выданным ипотечным кредитам. В июне единовременное снижение процентной ставки до 11.5-12,5% были реализованы по ипотечным кредитам, ранее выданным сотрудникам банков и дочерних компаний. Для клиентов, не являющихся сотрудниками банка, была запущена программа, по которой клиенты могут запросить снижение процентной ставки до 12-13%. С июля 2017 года процентные ставки по всей линейке продуктов («Приобретение готового строительства», «Акция для девелоперов», «Сельская недвижимость», «Жилищное строительство») снижены в рамках программы снижения процентных ставок и региональных ставок дифференциации. были устранены.

Сбербанк продлил срок действия ряда кампаний по ипотечному кредитованию в 2017 году. Например, после завершения 1 января 2017 года программы «Ипотека с государственной поддержкой» Сбербанк принял решение продолжить предоставление кредитов на тех же условиях. если заявка на получение кредита была завершена в 2016 году. Программа охватывала как законченное строительство, так и незавершенное строительство на первичном рынке недвижимости. Всего в рамках данной программы в 2017 году было выдано более 9 тысяч ипотечных кредитов на сумму 16,7 млрд рублей.

Вместе с программой «Ипотека с господдержкой» была продлена и «Акция для девелоперов», которая с 20 февраля 2017 года начала охватывать все заявки по программе «Приобретение объектов незавершенного строительства». Кампания отличалась более низким первоначальным взносом (от 15%), отсутствием повышения процентной ставки в период до регистрации ипотеки и фиксированной ставкой. В 2017 году в рамках данной кампании было выдано 120 тыс. Кредитов на сумму 232 млрд рублей.

Услуга «Безопасные расчеты» внедрена во всех региональных банках. Данная услуга делает возможными безналичные расчеты по сделкам купли-продажи готового строительства.Мы активно развиваем новые услуги и улучшаем предложения по существующим продуктам ипотечного кредитования. В 2017 году мы запустили новый продукт под названием «Рефинансирование ссуд домовладельцев» и начали предлагать более привлекательные условия по продукту «Приобретение готового строительства» и кампании « Региональное промо ».В рамках программы «Рефинансирование кредитов домовладельцев» в 2017 году было выдано 22,2 тыс. Кредитов на сумму 38 млрд рублей.

В марте 2017 года мы перешли на безналичные операции и продолжили совершенствовать ряд услуг. Пилотная программа по аккредитивам была распространена на все региональные банки, и стали возможны безналичные расчеты по приобретению залогодателем строящегося жилья. Также были развернуты новые клиентские сервисы по возврату кредитов — изменение даты платежа и частичное досрочное погашение с сокращением срока кредита.

Потребительское кредитование

Портфель потребительских кредитов| 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|

| Доля Сбербанка на российском рынке потребительского кредитования,% | 33,2 | 33,2 | 31,8 | ||

| Объем кредитов, выданных Сбербанком, млрд руб. | 970 | 915 | 519 | 797 | 968 |

Объем выданных Сбербанком потребительских кредитов в 2017 году увеличился на 21.5% и составила 968 млрд рублей. По состоянию на 1 января 2018 года портфель потребительских кредитов Сбербанка составил 1726 млрд рублей

С апреля 2017 года максимальная сумма кредита по всей линейке потребительских кредитов выросла почти вдвое. Например, максимальная сумма кредита по продукту «Потребительский кредит без обеспечения» была увеличена с 1,5 млн рублей до 3,0 млн рублей, а по продукту «Потребительский кредит под личное поручительство» — с 3 млн рублей до 5 млн рублей. Также в 2017 году дважды снижались процентные ставки по всей линейке потребительских кредитов, а с мая 2017 года отменена необходимость подтверждения целевого использования средств по продукту «Потребительский кредит на рефинансирование кредитов».

В течение 2017 года Сбербанк провел несколько акций с более низкими процентными ставками. Например, в период с ноября 2017 года по январь 2018 года мы проводили новогоднюю акцию по потребительскому кредитованию. Банк предложил более низкие фиксированные процентные ставки в зависимости от суммы кредита и способа подачи заявки на получение кредита. В декабре 2017 года было выдано потребительских кредитов на рекордную сумму в 123 млрд рублей, что на 40% больше, чем в декабре 2016 года.

В 2017 году Сбербанк продолжил оптимизацию кредитных процессов, сделав процесс получения кредитов более удобным для клиентов.С февраля по март мы внедрили технологию предложения, которая позволяет подать заявку на получение кредита за одно посещение банка. Благодаря этой технологии после подачи заявки и получения предварительного решения клиент сразу подписывает кредитную документацию. После получения окончательного утверждения деньги переводятся на карту клиента без необходимости повторного посещения офиса. В марте 2017 года была введена возможность оформить полное досрочное погашение кредита в присутствии клиента с выдачей справки об окончании кредитной истории без повторного посещения офиса Сбербанка.

В 2017 году мы также продолжили развивать каналы удаленного обслуживания. Клиентам, зарплата или пенсия которых перечисляется напрямую на счет или карту Сбербанка, и клиентам с предварительно одобренным предложением была предоставлена возможность заключить кредитный договор в веб-версии Сбербанк Онлайн. Доля кредитных договоров, заключенных удаленно, увеличилась с 0,7% от всех кредитных заявок, заполненных в Сбербанк Онлайн на начало года, до 20,1%. Подавать заявки на получение кредита и заключать кредитные договоры можно в Сбербанк Онлайн 24/7, что дает клиентам возможность получать потребительские кредиты без посещения банка.Это повысило популярность удаленных каналов в Сбербанке: каждая третья заявка на кредит уже оформляется в Сбербанк Онлайн.

Автокредитование

Портфель автокредитования, Сбербанк и ООО «Сетелем Банк»| 2013 | 2014 | 2015 | 2016 | 2017 | ||

|---|---|---|---|---|---|---|

| Совместный автобанк Сбербанка России ссудный рынок,% | 14,8 | 15.8 | 15,2 | 14,4 | 13,7 | |

| Совместная позиция Сбербанка и Сетелем Банка на рынке автокредитов | 2 | 1 | 1 | 1 | 1 | Объем выданных автокредитов | 103 | 85 | 42 | 51 | 72 |

Количество автокредитов, выданных Сбербанком и Сетелем Банком, тыс.Рубрики |