Национальное Бюро Кредитных Историй — Большая база кредитных историй онлайн на официальном сайте НБКИ

Контролируйте информацию, которую передают банки и будьте уверены, что у вас нет долгов

Получить онлайн

Оцените свой уровень кредитоспособности

Узнайте кредитный рейтинг и подберите выгодное для вас банковское предложение

Оценить онлайн

Проверьте отсутствие задолженности по кредитам

Получите кредитную историю и проверьте, верно ли в ней отражены статусы ваших счетов

Проверить онлайн

Все о вашей кредитной истории

Сервис для защиты от мошенников

Годовая подписка на SMS уведомления о появлении в кредитной истории:

- новых заявок на кредит

- новых кредитов

- измененных паспортных данных.

Если паспортные данные, кредит или заявка окажутся не вашими, вы сможете оперативно отреагировать на изменения, обратившись в бюро кредитный историй, банк или полицию.

Подключить за 750 ₽ Подробнее

Национальное бюро кредитных историй

НБКИ – крупнейшее бюро кредитных историй в Российской Федерации, лучшая команда специалистов.

С 21.02.2006 года НБКИ включено в государственный реестр бюро кредитных историй под номером 077-00003-002 и имеет лицензию Федеральной службы по техническому и экспертному контролю на деятельность по технической защите конфиденциальной информации.

Мы занимаемся сбором, хранением и предоставлением записей о кредитах, сведенных в кредитные истории. Кредитные истории помогают правильно оценить надежность заемщиков. Банки на основе наших данных предлагают займы на более привлекательных условиях.

В итоге добросовестные заемщики получают возможность не переплачивать за кредиты.

АО «НБКИ» включено в государственный реестр бюро кредитных историй (ЦБ РФ) под номером 077-00003-002

Наши партнеры

Наши партнеры

НБКИ Онлайн

Зайдите в мобильное приложение НБКИ чтобы узнать свой Персональный кредитный рейтинг и Кредитную историю

Отсканируйте чтобы скачать НБКИ Онлайн на телефон

Отзывы наших клиентов

Здесь можно узнать и кредитную историю и свой персональный рейтинг, по которому тебя оценивают банки при выдаче кредита. Авторизация простая, отчеты грузятся меньше минуты. Собираюсь брать автокредит, теперь есть уверенность, что не откажут.

Авторизация простая, отчеты грузятся меньше минуты. Собираюсь брать автокредит, теперь есть уверенность, что не откажут.

О НБКИ узнала когда была практически в отчаянии — нигде кредит не давали, а он очень нужен был. Банки, которые отказывают дают весьма невразумительные ответы, а те что предлагают гигантские проценты еще хуже. Рейтинг по НБКИ у меня оказался 403 — все понятно.

Обратилась на сайт НБКИ, когда поняла, что дают конкретно мне кредиты только под очень большие проценты. ПКР у меня оказался всего 428. При этом на другом сайте проверяла — там все ок. В НБКИ более полные сведения. Тут же есть адекватные предложения от банков.

Пытался получит ипотеку в Сбере, отказали. На НБКИ выяснил, что причина в относительно низком рейтинге (589, когда максимум 999). Оказывается, пару лет назад просрочки были, а я и забыл. Взял ипотеку у партнеров НБКИ.

Вопрос-ответ

Истории о кредитах

как бесплатно узнать или проверить ПКР физического лица

Узнайте свой ПКР в личном кабинете, чтобы

оценить шансы на получение кредита

Узнать бесплатно

Что такое ПКР?

- Кредитоспособность Диапазон ПКР

- Низкая 1-149

- Средняя 150–593

- Высокая 594-903

- Очень высокая 904-999

Персональный кредитный рейтинг показывает вашу кредитоспособность и помогает понять на каких условиях можно получить кредит.

Кредитный рейтинг рассчитывается в баллах от 1 до 999. Чем выше ПКР, тем выгоднее условия кредита и ниже процентная ставка.

Узнать ПКР бесплатно

- Кредитоспособность Диапазон ПКР

- Низкая 1–149

- Средняя 150-593

- Высокая 594-903

- Очень высокая 904-999

ПКР рассчитывается на основании данных кредитной истории по методике НБКИ, требования к которой устанавливаются ЦБ.

Основные параметры,

которые влияют на значение ПКР

Повышает рейтинг

- Своевременное внесение платежей

- Продолжительность кредитного стажа

- Разнообразие типов полученных кредитов

Понижает

- Просрочки платежей по кредитам

- Большое количество заявок на кредит, поданных в несколько банков одновременно

Сначала запросите рейтинг, а уже затем, исходя из его значения, подавайте заявку в тот банк, который точно ее одобрит

Узнать свой ПКР

Легкий процесс получения ПКР

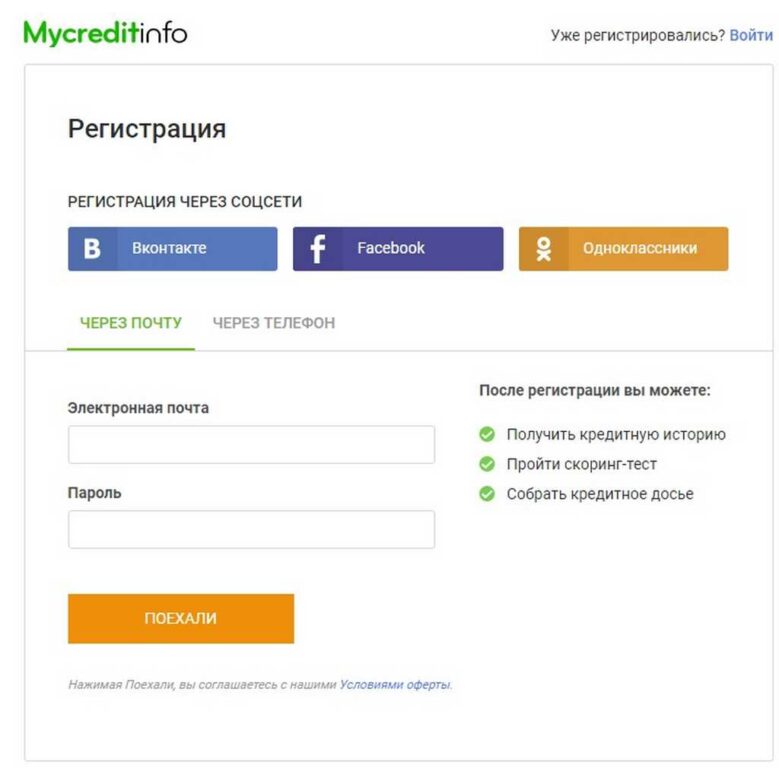

Создайте личный кабинет

В качестве логина используйте адрес своей электронный почты и придумайте надежный пароль

Авторизуйтесь через Госуслуги

Заполните раздел «Мой профиль» и одним нажатием кнопки подтвердите введенные данные с помощью учетной записи на Госуслугах

Выберете услугу

Через несколько минут вы получите свой персональный кредитный рейтинг, который позволит взглянуть на себя глазами банка

Узнать свой ПКР

Узнайте ПКР и получите лучшие кредитные предложения

Найди самый выгодный банк!

Наши партнеры

Еще услуги

Подробнее

Подробнее

Подробнее

Ответы на вопросы

бесплатных кредитных баллов | Кредитная карма

Вот как работает отчетность:

youtube.com/embed/gc7jzNghIU4?version=3&rel=0&showsearch=0&showinfo=1&iv_load_policy=1&fs=1&hl=en-US&autohide=2&wmode=transparent» allowfullscreen=»true» sandbox=»allow-scripts allow-same-origin allow-popups allow-presentation»>Мы поможем вам с первым, следующим и любым другим шагом на вашем финансовом пути.

Посмотреть не помешает

Проверьте свой кредит, не беспокоясь о том, что это повредит вашим баллам.

Будьте в курсе

Получайте уведомления о важных изменениях в ваших кредитных отчетах.

Ваш кредит, чтобы идти

Загрузите приложение Credit Karma®, чтобы управлять своими финансами практически из любого места.

Примечание редакции: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши партнеры по маркетингу не просматривают, не одобряют и не одобряют наши редакционные материалы.Это точно, насколько нам известно, когда публикуется.

Что нужно знать о бесплатных кредитных баллах на Credit Karma

Обновлено 20 июня 2021 г.

Эта дата может не отражать недавние изменения отдельных условий.

Автор: Эрик Фримен

На Credit Karma вы можете бесплатно получить свои кредитные баллы VantageScore 3.0 от Equifax и TransUnion.

Перед тем, как проверить свои бесплатные кредитные баллы, прочитайте о том, как Credit Karma получает ваши баллы, почему ваши баллы могут отличаться и как вы можете использовать эти баллы для управления своим кредитным путешествием.

- Как Credit Karma получает ваш кредитный рейтинг?

- Какие бесплатные кредитные рейтинги предлагает Credit Karma?

- Как часто вы должны бесплатно проверять свой кредитный рейтинг?

- Почему ваши бесплатные кредитные баллы от Equifax и TransUnion могут отличаться

- Как читать и понимать свои бесплатные кредитные баллы

- Какие еще бесплатные инструменты предлагает Credit Karma?

- Часто задаваемые вопросы о бесплатном кредитном рейтинге

Как Credit Karma получает ваш кредитный рейтинг?Credit Karma работает с Equifax и TransUnion, двумя из трех крупнейших бюро потребительских кредитов, чтобы предоставить вам доступ к вашим бесплатным кредитным баллам и бесплатным кредитным отчетам.

(Experian — третье по величине бюро потребительских кредитов.)

Credit Karma может предложить бесплатные кредитные рейтинги и отчеты, потому что мы зарабатываем деньги другими способами. Например, мы используем информацию из вашего кредитного профиля, чтобы рекомендовать продукты, которые помогут вам сэкономить деньги. Если вы воспользуетесь этими рекомендациями для подачи заявки на продукт, Credit Karma может получить оплату от банка или кредитора.

Какие бесплатные кредитные рейтинги предлагает Credit Karma?В Credit Karma вы увидите кредитные рейтинги и отчеты от Equifax и TransUnion, которые используют модель оценки VantageScore 3.0. VantageScore был создан в сотрудничестве со всеми тремя основными кредитными бюро, и его версия 3.0 сегодня широко используется при принятии решений о кредитовании.

Предлагает ли Credit Karma бесплатные кредитные рейтинги FICO®?Credit Karma не предлагает кредитные баллы FICO®, которые рассчитываются иначе, чем кредитные баллы VantageScore.

В то время как три основных кредитных бюро сотрудничали для создания модели VantageScore, FICO является отдельной организацией со своими собственными моделями скоринга.

Модели VantageScore и FICO различаются по нескольким параметрам, но это не означает, что одна из них лучше или точнее другой. Кредиторы могут полагаться на разные модели оценки при оценке заявки, и другие соображения также могут учитываться.

Мы рекомендуем смотреть на ваши кредитные рейтинги как на ориентир вашей кредитоспособности, а не как на окончательный номер, который определяет, будет ли вам одобрен или отказано в кредите.

Как часто вы должны проверять свой бесплатный кредитный рейтинг?Проверка бесплатного кредитного рейтинга на Credit Karma — это не одноразовая задача, которую можно решить по принципу «поставил и забыл». Ваши баллы могут часто обновляться по мере изменения вашей кредитной истории, поэтому их регулярная проверка может помочь вам отслеживать важные изменения в вашем кредитном профиле.

Поскольку вы можете бесплатно проверять свой кредитный рейтинг, не нанося ущерба своей кредитоспособности, не стесняйтесь проверять его так часто, как вам нравится. Если вы видите, что ваш кредитный рейтинг неуклонно растет, это может мотивировать вас на пути к созданию кредита. И когда вы будете готовы подать заявку на получение кредита, предварительное получение лучшего представления о вашем общем кредитном состоянии может дать вам лучшее представление о том, где вы находитесь.

Почему ваши бесплатные кредитные баллы от Equifax и TransUnion могут отличатьсяВы можете подумать, что ваши кредитные баллы VantageScore 3.0 от Equifax и TransUnion должны быть одинаковыми, но это не всегда так.

Помните, что VantageScore 3.0 — это всего лишь модель подсчета очков. Трехзначное число, которое он производит, во многом зависит от информации, которую кредиторы сообщают каждому кредитному бюро.

Когда кредитные рейтинги, использующие одну и ту же модель, различаются между бюро кредитных историй, это обычно происходит потому, что они не имеют одинаковой информации.

Вот несколько причин, по которым вы можете увидеть разные кредитные рейтинги.

- Ваши оценки относятся к разным датам. Различные бюро получают информацию от кредиторов в разное время. Если новая информация учитывается в одном кредитном рейтинге, а не в другом, баллы могут различаться.

- Ваши баллы рассчитываются с использованием различных кредитных отчетов. Кредиторы должны решить, в какие бюро кредитных историй они сообщат вашу информацию два. Некоторые подчиняются всем трем основным бюро кредитных историй, в то время как другие подчиняются только одному или двум. Если в вашем кредитном отчете Equifax есть информация, которой нет в вашем отчете TransUnion (или наоборот), ваши оценки могут отличаться.

- Ваши кредитные отчеты содержат неверную информацию. Возможно, один или несколько ваших кредитных отчетов содержат ошибки. Вот почему мы рекомендуем регулярно проверять ваши кредитные отчеты на наличие ошибок, которые могут повлиять на ваши оценки, и при необходимости оспаривать эти ошибки.

Совершенно нормально, что разные кредитные баллы не совпадают в любой момент времени. Кредиторы обычно понимают, почему ваши кредитные баллы могут отличаться, и они также могут учитывать факторы, отличные от ваших кредитных рейтингов, при рассмотрении вашей заявки на кредит.

Как читать и понимать свои бесплатные кредитные баллыВаш кредитный рейтинг может быть полезным отражением вашего общего кредитного здоровья. Но чтобы получить максимальную отдачу от ваших баллов, вы должны сначала понять, как они работают, что они представляют и что на самом деле представляет собой хороший кредитный рейтинг.

Диапазон кредитных баллов VantageScore 3.0Диапазоны кредитных баллов различаются в зависимости от модели оценки, и кредиторы могут просматривать диапазоны по-разному. Кредитные баллы VantageScore 3.0 варьируются от 300 до 850. Подумайте о них с точки зрения четырех основных категорий: Отлично , Хорошо , Удовлетворительно и Плохо .

Вот как они ломаются.

Отлично (781–850):

Вы можете претендовать на лучшие доступные финансовые продукты, и у вас, вероятно, будет несколько вариантов выбора периодов погашения или других условий. Но отличные кредитные рейтинги — не единственный фактор, влияющий на решение о кредитовании — кредитор все равно может отклонить вашу заявку по другой причине.Хорошо (661–780):

Менее вероятно, что вам откажут в заявке исключительно на основании вашей кредитной истории, по сравнению с теми, кто имеет удовлетворительную или плохую оценку, и вам с большей вероятностью предложат низкую процентную ставку и выгодные условия.Fair (601–660):

У вас может быть несколько вариантов одобрения финансового продукта, но вы можете не претендовать на лучшие условия.Бедные (300–600):

Вам может быть трудно получить одобрение на получение многих кредитов или необеспеченных кредитных карт.И если вы будете одобрены, вы можете не претендовать на лучшие условия или самую низкую процентную ставку.

Факторы кредитного рейтинга VantageScore 3.0Различные кредитные баллы могут иметь много общего внутри, но каждая отдельная модель оценки использует свою собственную комбинацию факторов для определения вашего балла.

Вот основные факторы, определяющие ваш кредитный рейтинг VantageScore 3.0.

История платежей (чрезвычайно влиятельная)

Самым большим фактором, влияющим на ваши баллы, является ваша история своевременной оплаты счетов. Просроченные или пропущенные платежи в вашей кредитной истории могут существенно повлиять на ваши оценки.Возраст и тип кредита (очень влиятельный)

Более длинная кредитная история, особенно с теми же счетами, показывает кредиторам, что вы смогли придерживаться своих счетов с течением времени. Кредиторы также могут счесть плюсом, если у вас есть сочетание кредитных счетов (например, кредитная карта и личный кредит) с положительным использованием.Использование кредита (очень влиятельный)

Коэффициент использования вашего кредита измеряет количество используемого вами кредита по отношению к доступной вам сумме. Большинство экспертов рекомендуют использовать ставку ниже 30%, что означает, что вы используете менее 30% доступного кредита.Балансы (умеренно влиятельные)

Подобно использованию кредита, этот фактор учитывает общий баланс ваших счетов, но в долларовом выражении, а не в процентах. Если вы уже должны изрядную сумму в другом месте, кредиторы могут быть менее склонны предоставлять вам больше кредита.

Недавний кредит (менее влиятельный)

Недавняя кредитная активность может предсказывать будущее поведение, поэтому кредиторы хотят знать, что вы делали в последнее время. Если вы открыли несколько новых счетов за последние месяцы, это может повлиять на ваши результаты.Доступный кредит (наименее влиятельный)

Большая сумма доступного кредита может указывать на то, что вы не собираетесь использовать весь доступный кредит в случае одобрения.

Если вы хотите улучшить свой кредитный рейтинг, подумайте, какие из этих факторов больше всего влияют на вашу текущую ситуацию.

Какие еще бесплатные инструменты предлагает Credit Karma?Credit Karma предлагает ряд инструментов, которые могут помочь вам отслеживать свой кредит.

Бесплатные кредитные отчеты

В Credit Karma вы можете проверить свои бесплатные кредитные отчеты от Equifax и TransUnion. Как и в случае с вашим кредитным рейтингом, вы можете проверять свои бесплатные кредитные отчеты так часто, как захотите.Бесплатный кредитный мониторинг

Бесплатная служба кредитного мониторинга Credit Karma может предупредить вас о важных изменениях в ваших кредитных отчетах Equifax и TransUnion. Наряду с регулярной проверкой вашей кредитной истории, эта функция отправляет вам предупреждение, чтобы вы могли обнаружить любую подозрительную активность.Мобильное приложение

Мобильное приложение Credit Karma позволяет вам проверять свой кредитный рейтинг на ходу. В приложении также есть инструменты, начиная от новой дорожной карты помощи и заканчивая автоматическими push-уведомлениями, которые помогают предупредить вас о возможных изменениях в ваших кредитных отчетах Equifax или TransUnion.

Часто задаваемые вопросы о бесплатном кредитном рейтинге Влияет ли проверка моего кредитного рейтинга на мой кредит?Проверка бесплатного кредитного рейтинга на Credit Karma не повредит вашему кредиту. Эти проверки кредитного рейтинга известны как мягкие запросы, которые никак не влияют на вашу кредитоспособность.

Жесткие запросы (также известные как «жесткие проверки») обычно происходят, когда кредитор проверяет вашу кредитоспособность при рассмотрении вашей заявки на финансовый продукт. Такая проверка может негативно повлиять на ваш кредит.

Узнайте больше о разнице между жесткими и льготными кредитными запросами.

Действительно ли можно бесплатно проверить мой кредитный рейтинг?Как и все услуги Credit Karma, проверка вашей кредитной истории не будет стоить вам денег. Возможно, вам придется платить за кредитный рейтинг в другом месте, но на Credit Karma всегда можно бесплатно проверить свой кредитный рейтинг.

Верен ли мой бесплатный кредитный рейтинг в Credit Karma?Бесплатные кредитные рейтинги, которые вы видите на Credit Karma, поступают непосредственно от Equifax или TransUnion. Вполне возможно, что недавняя активность повлияет на ваши кредитные рейтинги, но они точны с точки зрения доступных данных.

Если вы видите ошибки в своих кредитных отчетах, которые могут повлиять на ваш кредитный рейтинг, у вас есть возможность оспорить эти ошибки.

Что мне нужно, чтобы зарегистрировать учетную запись Credit Karma?Помимо создания имени пользователя и пароля, Credit Karma может запросить у вас номер социального страхования.

Эта информация позволяет нам подтвердить вашу личность в бюро потребительских кредитов, чтобы убедиться, что мы показываем вам точные данные.

Вам должно быть не менее 18 лет, чтобы зарегистрировать учетную запись Credit Karma.

На каком сайте лучше всего получить бесплатный кредитный отчет?Лучший сайт для бесплатных кредитных отчетов зависит от того, что вам нужно.

Если вы хотите просмотреть свои кредитные отчеты от Equifax и TransUnion, вы можете сделать это на Credit Karma.

Закон о добросовестной кредитной отчетности дает вам право на получение одной бесплатной копии вашего кредитного отчета от каждого из трех основных бюро потребительских кредитов каждые 12 месяцев. Вы можете заказать их онлайн на сайте Annualcreditreport.com.

Безопасно ли бесплатно проверять свой кредитный рейтинг?Проверка вашей бесплатной кредитной истории с помощью Credit Karma не повлияет на вашу кредитоспособность, и любые попытки отслеживать вашу кредитоспособность с помощью Credit Karma не будут отображаться в ваших кредитных отчетах.

Если вы хотите узнать больше о том, как Credit Karma собирает и использует ваши данные, ознакомьтесь с нашей политикой конфиденциальности.

Вы также можете ознакомиться с методами обеспечения безопасности Credit Karma, чтобы узнать больше о приверженности Credit Karma защите ваших данных и личной информации, как если бы они были нашими собственными.

Готовы помочь вашему кредиту пройти расстояние? Войдите или создайте учетную запись, чтобы начать.

Получите мои баллы

Получите бесплатные кредитные отчеты

Вот как работает отчетность:

Мы поможем вам на вашем финансовом пути — шаг за шагом.

Два лучше, чем один

Просматривайте свои кредитные отчеты TransUnion® и Equifax® в любое время.

Кредит на строительство

Узнайте, как достичь своих финансовых целей с помощью наших бесплатных советов и инструментов.

Будьте в курсе

Получайте уведомления о важных изменениях в ваших кредитных отчетах.

Получите нужные инструменты

Выберите один из вариантов кредитной карты и кредита, которые лучше всего подходят для ваших финансовых потребностей.

Примечание редакции: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Как читать и понимать ваши бесплатные кредитные отчеты

Обновлено 20 июня 2021 г.

Эта дата указывает на последнюю всестороннюю проверку нашими редакторами и может не отражать недавние изменения в отдельных условиях.

Автор: Тим Девани

Если вы ищете бесплатные кредитные отчеты, вы пришли в нужное место. Credit Karma предлагает бесплатные кредитные отчеты от двух из трех основных бюро потребительских кредитов, Equifax и TransUnion.

Но если вы никогда раньше не видели свои кредитные отчеты, возможно, вы не понимаете, на что смотрите. Давайте рассмотрим, что вы можете найти в своих кредитных отчетах и как эта информация может повлиять на ваш кредитный рейтинг и общее финансовое состояние.

- Что указано в моем кредитном отчете?

- Кредитные отчеты и кредитные рейтинги: в чем разница?

- Какие три основных бюро потребительского кредита?

- Как найти и оспорить ошибки в моем кредитном отчете?

- Что такое Закон о достоверной кредитной отчетности?

- Где я могу бесплатно получить кредитный отчет?

- Часто задаваемые вопросы о бесплатном кредитном отчете

Что указано в моем кредитном отчете?Ваши кредитные отчеты содержат личную информацию, а также запись вашей общей кредитной истории.

Кредиторы и кредиторы сообщают информацию об учетной записи, такую как ваша платежная история, кредитные запросы и остатки кредитного счета, в три основных бюро потребительского кредита. Вся эта информация может попасть в ваши кредитные отчеты.

Многое из того, что содержится в ваших кредитных отчетах, может повлиять на одобрение вашей кредитной карты, ипотеки, автокредита или другого типа кредита, а также на ставки, которые вы получите. Даже арендодатели могут учитывать ваш кредит при принятии решения о сдаче вам жилья в аренду.

Давайте углубимся в некоторые из основных компонентов ваших кредитных отчетов.

Личная информация

Личная информация, которую вы можете найти в своих кредитных отчетах, включает ваше имя, адрес, дату рождения, номер социального страхования и любые места работы, которые вы занимали.Кредитные бюро используют эту «идентифицирующую личность информацию», чтобы убедиться, что вы действительно являетесь собой, но она не влияет на ваш кредитный рейтинг.

Фактически, федеральный закон запрещает учитывать в кредитных рейтингах личную информацию, такую как ваша раса, цвет кожи, пол, религия, семейное положение или национальное происхождение.

При этом вовсе не факт, что американская финансовая система беспристрастна или что системы кредитования и кредитного скоринга не учитывают факторы, на которые влияет предвзятость. Чтобы узнать больше о расовой справедливости в кредитовании и инициативах, направленных на создание изменений, свяжитесь с организациями, ведущими борьбу, такими как ACLU.

Информация о кредитном счете

Большая часть информации в ваших кредитных отчетах сосредоточена на ваших кредитных счетах. Кредиторы обычно сообщают о каждой учетной записи, которую вы открыли у них, поэтому вы можете ожидать увидеть информацию о любых кредитных картах, автокредитах, ипотечных кредитах или других типах кредитов, которые вы открыли.С каждым кредитным счетом может быть связано довольно много информации.

Это может включать вашу историю платежей, сумму кредита или кредитный лимит, текущий остаток на счете и возраст счета.

Все эти данные учетной записи – факторы, влияющие на ваш кредитный рейтинг, поэтому они могут оказать большое влияние на вашу кредитоспособность и финансовое положение.

Запросы о кредитоспособности

Существует два типа запросов о кредитоспособности, которые могут отображаться в ваших отчетах о кредитоспособности: запросы о жесткой кредитоспособности и запросы о льготной кредитоспособности.Жесткий запрос (также известный как «жесткая проверка» или «жесткая проверка кредитоспособности») обычно происходит, когда вы подаете заявку на кредит. Это происходит потому, что кредитор или эмитент кредитной карты проверяет ваш кредит как часть своего решения о кредите, и вы, как правило, должны разрешить им это сделать.

Один сложный запрос может оказать незначительное влияние на вашу кредитную историю, но рой новых запросов за короткий промежуток времени может сделать вас рискованным для потенциальных кредиторов.

В некоторых случаях несколько запросов на жесткую кредитную историю рассматриваются как один запрос, например, когда вы подбираете автомобильный или жилищный кредит в течение короткого периода времени.

Мягкий запрос (также известный как «мягкий запрос» или «мягкая проверка кредитоспособности») может отображаться или не отображаться в ваших кредитных отчетах, в зависимости от бюро. Обычно это происходит, когда вы сами проверяете свою кредитоспособность или когда лицо или компания проверяет вашу кредитоспособность в рамках проверки биографических данных или предварительной квалификации. В отличие от жестких запросов, мягкие запросы не влияют на ваш кредитный рейтинг.

Публичные записи

Ваши кредитные отчеты могут также содержать уничижительные отметки, связанные с прошлыми финансовыми трудностями на дороге. Эти уничижительные знаки могут включать банкротства, просроченные платежи и просроченные счета, которые были отправлены на взыскание.Эти общедоступные записи могут нанести долгосрочный ущерб вашей кредитной истории, поэтому важно понимать, как поступать с уничижительными отметками.

Кредитные отчеты и кредитные рейтинги: в чем разница?С каждым кредитным отчетом связан кредитный рейтинг (хотя один не обязательно предоставляется вам вместе с другим). Это трехзначное число, основанное на информации в вашем отчете.

Большинство кредитных баллов находятся в диапазоне от 300 до 850. От того, попадает ли ваш балл в этот диапазон, зависит, насколько вероятно, что вам одобрят кредит, и сможете ли вы претендовать на лучшие ставки и условия.

Может быть полезно думать о кредитном балле как о буквенной оценке, которую вы получаете в школе, в то время как кредитный отчет похож на список всех домашних заданий, тестов и тестов, которые необходимы для получения этой оценки.

Credit Karma предлагает бесплатные кредитные отчеты и бесплатные кредитные рейтинги от Equifax и TransUnion, двух из трех крупнейших бюро потребительских кредитов.

Кстати говоря…

Какие существуют три основных бюро потребительских кредитов?Тремя основными бюро потребительских кредитов являются Equifax, Experian и TransUnion. Кредитное бюро — это компания, которая собирает и хранит информацию о вас, ваших финансовых счетах и истории, а затем использует эту информацию для создания ваших кредитных отчетов и кредитных рейтингов.

Как кредитные бюро получают вашу информациюКредиторы могут отправлять информацию о ваших кредитных счетах в одно или несколько кредитных бюро. Кредитные бюро также могут собирать информацию об определенных уничижительных отметках из судебных протоколов. Вся эта информация затем компилируется и используется для создания ваших кредитных отчетов.

Почему у вас могут быть разные кредитные отчеты из разных бюроКредитные бюро могут сообщать только ту информацию, которая им предоставлена.

Поскольку кредиторы не обязаны отчитываться перед всеми тремя основными кредитными бюро, вы можете найти информацию об определенных счетах в одном кредитном отчете, но не в других.

Даже когда кредиторы сообщают информацию во все три основных бюро, они могут сообщать эту информацию в разное время. Учитывая всю кредитную информацию, включенную в типичный кредитный отчет, совершенно нормально наблюдать некоторые незначительные различия между вашими кредитными отчетами.

Время от времени случаются ошибки. Если вы считаете, что ваши кредитные отчеты отличаются из-за законных ошибок, вы можете оспорить эти ошибки в каждом кредитном бюро.

Как найти и оспорить ошибки в моем кредитном отчете?Если вы заметили какие-либо большие расхождения между вашими кредитными отчетами, это может быть ошибка. Есть несколько способов найти и оспорить эти ошибки. Давайте посмотрим на некоторые из них.

Бесплатный кредитный мониторинг от Credit Karma

Бесплатный инструмент кредитного мониторинга Credit Karma может помочь вам оставаться на вершине вашего кредита и выявлять любые ошибки, которые могут повлиять на ваши оценки.Если мы заметим какие-либо важные изменения в вашем кредитном отчете Equifax или TransUnion, мы отправим предупреждение, чтобы вы могли просмотреть изменения на предмет подозрительной активности. Если вы не признаете информацию и считаете, что она может быть связана с ошибкой или кражей личных данных, вы можете подать спор.

Как оспорить ошибки в вашем кредитном отчете Equifax

Если вы обнаружите ошибку в своем кредитном отчете Equifax, вам придется подать спор непосредственно в Equifax.Начните с просмотра вашего бесплатного отчета от Equifax о кредитной карме. Если вы столкнулись с ошибкой, прокрутите вниз до нужной учетной записи и нажмите «Перейти к Equifax». У вас будет возможность просмотреть свой спор, прежде чем отправить его в Equifax.

Как оспорить ошибки в вашем кредитном отчете TransUnion с помощью функции Direct Dispute™ Credit Karma

Инструмент Direct Dispute™ от Credit Karma позволяет легко подать спор непосредственно в TransUnion.Если вы обнаружите ошибку в своем отчете TransUnion, вы можете отправить спор, не выходя из Credit Karma.

Просто прокрутите до конца учетной записи, где вы обнаружили ошибку, и щелкните поле «Оспорить ошибку». Вам будет предложено проверить некоторую информацию, прежде чем нажать «Просмотреть и отправить».

Обычно вы можете ожидать, что TransUnion рассмотрит вашу заявку в течение 30 дней. Но имейте в виду, что может пройти немного больше времени, прежде чем изменения отобразятся в ваших кредитных отчетах.

Где я могу бесплатно получить кредитный отчет?Credit Karma сотрудничает с Equifax и TransUnion для предоставления бесплатных кредитных отчетов от этих двух бюро. Ваши отчеты могут обновляться еженедельно, и вы можете проверять их так часто, как захотите, что не повлияет на ваш кредитный рейтинг.

В соответствии с Законом о достоверной кредитной отчетности вы также имеете право на бесплатный годовой кредитный отчет каждый год от каждого из трех основных бюро потребительских кредитов.

Чтобы запросить бесплатную копию ваших кредитных отчетов от Equifax, Experian и TransUnion, посетите официальный сайт, Annualcreditreport.com.

Что такое Закон о достоверной кредитной отчетности или FCRA?Закон о добросовестной кредитной отчетности — это важный закон, который дает вам право знать информацию, которую кредитные бюро хранят о вас, и то, как эта информация влияет на ваш кредитный рейтинг.

Этот закон включает в себя ряд прав потребителей и средств защиты. Например, в соответствии с FCRA у вас есть право оспорить неполную или неточную информацию в ваших кредитных отчетах. В большинстве случаев кредитное бюро должно расследовать ваше дело и исправить или устранить любые неточности в течение 30 дней.

Часто задаваемые вопросы о бесплатном кредитном отчете Влияет ли проверка моей бесплатной кредитной истории на мой кредит?Нет, проверка бесплатных кредитных отчетов на Credit Karma не повредит вашему кредиту.

Это точно, насколько нам известно, когда публикуется.

Это точно, насколько нам известно, когда публикуется.  (Experian — третье по величине бюро потребительских кредитов.)

(Experian — третье по величине бюро потребительских кредитов.) В то время как три основных кредитных бюро сотрудничали для создания модели VantageScore, FICO является отдельной организацией со своими собственными моделями скоринга.

В то время как три основных кредитных бюро сотрудничали для создания модели VantageScore, FICO является отдельной организацией со своими собственными моделями скоринга.

Вот несколько причин, по которым вы можете увидеть разные кредитные рейтинги.

Вот несколько причин, по которым вы можете увидеть разные кредитные рейтинги.

Вот как они ломаются.

Вот как они ломаются. И если вы будете одобрены, вы можете не претендовать на лучшие условия или самую низкую процентную ставку.

И если вы будете одобрены, вы можете не претендовать на лучшие условия или самую низкую процентную ставку.

Эта информация позволяет нам подтвердить вашу личность в бюро потребительских кредитов, чтобы убедиться, что мы показываем вам точные данные.

Эта информация позволяет нам подтвердить вашу личность в бюро потребительских кредитов, чтобы убедиться, что мы показываем вам точные данные.

Кредиторы и кредиторы сообщают информацию об учетной записи, такую как ваша платежная история, кредитные запросы и остатки кредитного счета, в три основных бюро потребительского кредита. Вся эта информация может попасть в ваши кредитные отчеты.

Кредиторы и кредиторы сообщают информацию об учетной записи, такую как ваша платежная история, кредитные запросы и остатки кредитного счета, в три основных бюро потребительского кредита. Вся эта информация может попасть в ваши кредитные отчеты. Фактически, федеральный закон запрещает учитывать в кредитных рейтингах личную информацию, такую как ваша раса, цвет кожи, пол, религия, семейное положение или национальное происхождение.

Фактически, федеральный закон запрещает учитывать в кредитных рейтингах личную информацию, такую как ваша раса, цвет кожи, пол, религия, семейное положение или национальное происхождение. Это может включать вашу историю платежей, сумму кредита или кредитный лимит, текущий остаток на счете и возраст счета.

Это может включать вашу историю платежей, сумму кредита или кредитный лимит, текущий остаток на счете и возраст счета. В некоторых случаях несколько запросов на жесткую кредитную историю рассматриваются как один запрос, например, когда вы подбираете автомобильный или жилищный кредит в течение короткого периода времени.

В некоторых случаях несколько запросов на жесткую кредитную историю рассматриваются как один запрос, например, когда вы подбираете автомобильный или жилищный кредит в течение короткого периода времени.

Кстати говоря…

Кстати говоря…  Поскольку кредиторы не обязаны отчитываться перед всеми тремя основными кредитными бюро, вы можете найти информацию об определенных счетах в одном кредитном отчете, но не в других.

Поскольку кредиторы не обязаны отчитываться перед всеми тремя основными кредитными бюро, вы можете найти информацию об определенных счетах в одном кредитном отчете, но не в других.

Если вы обнаружите ошибку в своем отчете TransUnion, вы можете отправить спор, не выходя из Credit Karma.

Если вы обнаружите ошибку в своем отчете TransUnion, вы можете отправить спор, не выходя из Credit Karma. Чтобы запросить бесплатную копию ваших кредитных отчетов от Equifax, Experian и TransUnion, посетите официальный сайт, Annualcreditreport.com.

Чтобы запросить бесплатную копию ваших кредитных отчетов от Equifax, Experian и TransUnion, посетите официальный сайт, Annualcreditreport.com.