Вмененный налог ЕНВД для ИП и ООО

ЕНВД отменён с 2021 года, пользоваться этим режимом больше нельзя. Зато ИП можно перейти на очень похожую патентную систему налогообложения. Читайте о ней в специальной рубрике нашей справочной. У ООО остаётся один вариант — упрощёнка. Понятные статьи-инструкции про УСН — читайте в справочной Эльбы.

Единый налог на вменённый доход (ЕНВД) — система налогообложения, которая подходит только для определённого бизнеса. ЕНВД заменяет сразу несколько налогов: НДС, НДФЛ индивидуального предпринимателя, налог на прибыль ООО и налог на имущество. Налог зависит не от дохода, а от размера бизнеса.

Кто может применять ЕНВД

ЕНВД действует по всей России, кроме Москвы. Вы можете перейти на ЕНВД, если у вас ИП или ООО, в которых не больше 100 сотрудников. Исключение — ООО, где 25% или больше уставного капитала принадлежит другой организации.

Виды бизнеса, попадающие под ЕНВД, устанавливают местные власти.

- Розничная торговля через небольшой магазин до 150 кв.м. Нельзя применять ЕНВД для торговли через интернет-магазин или по каталогам.

- Общественное питание с залом для посетителей не больше 150 кв.м.

- Бытовые услуги населению — ремонт обуви, бытовой техники, пошив одежды и другие услуги в соответствии с распоряжением Правительства.

- Перевозка людей и грузов, если в собственности не больше 20 машин.

- Ремонт, техобслуживание и мойка автомобилей.

- Ветеринарные услуги.

- Сдача в аренду мест на автостоянках.

- Размещение наружной рекламы на рекламных конструкциях — щитах, стендах, табло — и транспорте.

- Сдача в аренду жилья.

- Сдача в аренду земли для торговли и общепита.

- Сдача в аренду торговых мест на рынке или в торговом комплексе, палаток, лотков, а также точек общепита без залов обслуживания посетителей.

Сдавайте отчётность в три клика

Эльба подходит ИП и ООО на ЕНВД. Сервис подготовит налоговую декларацию, рассчитает налог и уменьшит его на страховые взносы.

Сколько платить

Размер налога на ЕНВД не зависит от доходов. Поэтому вы заранее можете посчитать, сколько придётся платить, и оценить выгоду. Налог рассчитывается по формуле:

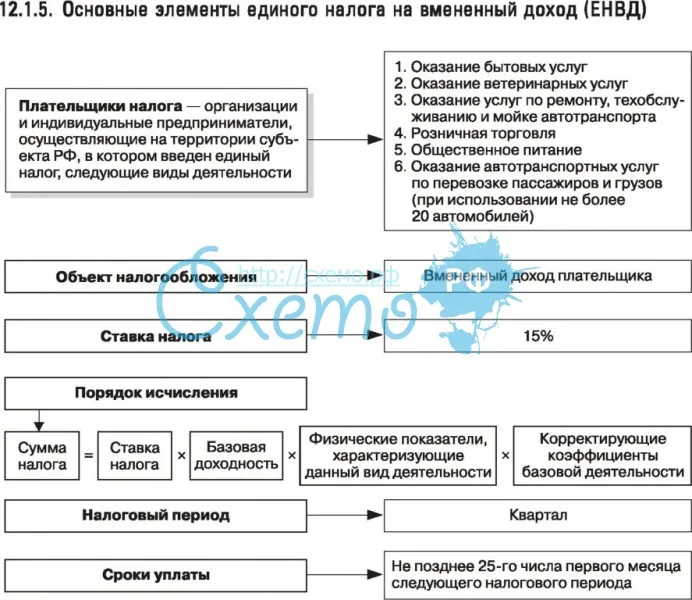

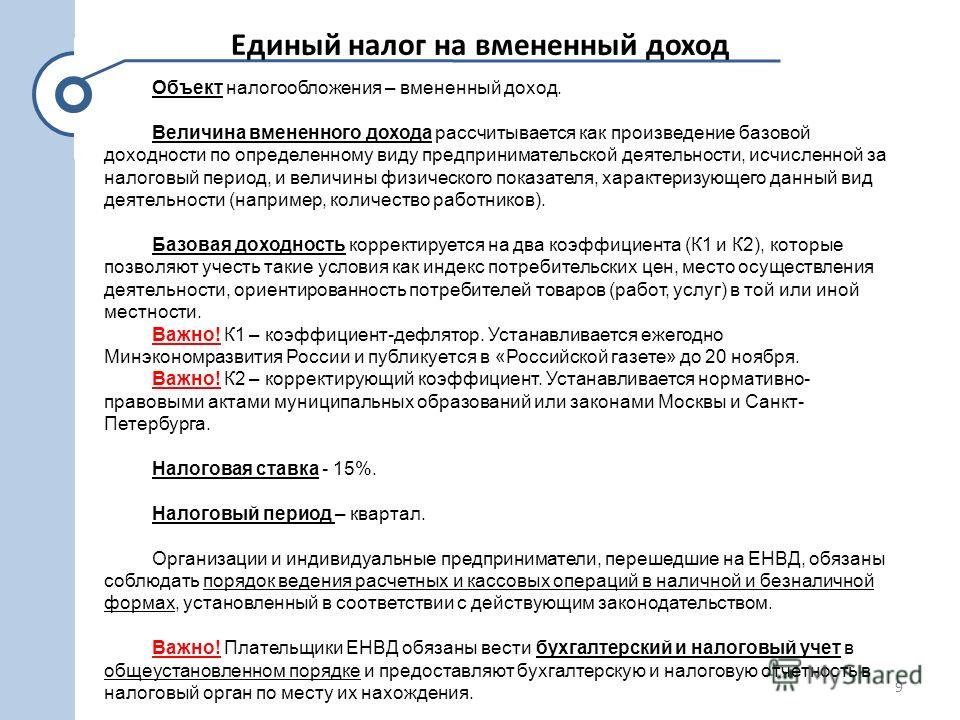

Налог за месяц = Базовая доходность х Физический показатель х К1 х К2 х Ставка налога

Базовая доходность — месячный доход, установленный Налоговым кодексом для вашего вида бизнеса.

Физический показатель — размер одного из показателей бизнеса: площадь торгового зала, число работников, количество транспортных средств и т.

К1 — коэффициент, который ежегодно устанавливает правительство. В 2019 году равен 1,915, в 2020 году — 2,005.

К2 — коэффициент, определённый местным законом и не превышающий 1. Найти К2 для вашего бизнеса можно на сайте налоговой вашего региона в разделе «Особенности регионального законодательства».

Ставка налога — от 7,5% до 15%. Пока ни в одном регионе не введена пониженная ставка, поэтому везде применяется 15%.

Налог можно уменьшить на страховые взносы. ИП без сотрудников уменьшают налог полностью на взносы за себя. ИП с сотрудниками и ООО уменьшают налог не более чем наполовину, и только на страховые взносы за сотрудников по вменённой деятельности, а также на больничные за первые три дня. С 2017 года ИП с сотрудниками смогут уменьшить налог не только на взносы за сотрудников и больничные, но и на взносы за себя, всё так же соблюдая ограничение в 50% от суммы налога.

Постановление Арбитражного суда Дальневосточного округа от 13.02.2020 г. № Ф03-6464/2019 по делу № А73-12594/2017Предпринимателю назначены штраф, пени за неуплату НДС, НДФЛ по причине неправомерного применения им специального налогового режима в виде ЕНВД. Итог: в удовлетворении требования отказано, так как деятельность предпринимателя «розничная торговля по образцам, вне стационарной торговой сети» не подпадает под действие специального налогового режима в виде ЕНВД и подлежала налогообложению НДС и НДФЛ. Постановление Арбитражного суда Поволжского округа от 11.06.2020 г. № Ф06-62086/2020 по делу № А57-23916/2019Налоговый орган начислил недоимку по налогу, уплачиваемому в связи с применением УСН, сделав вывод о неверном использовании налогоплательщиком вида налогообложения ЕНВД при реализации расходных материалов, необходимых для работы офисной техники. Итог: в удовлетворении требования отказано, поскольку доказательств в опровержение выводов налогового органа, а также доказательств осуществления розничной продажи товара в адрес контрагента через торговую сеть налогоплательщика, связанную с системой налогообложения по ЕНВД, не представлено. Еще судебная практика » | НДФЛ с дивидендов, переход с ЕНВД на УСНО и другие поправки в НК РФ17 февраля 2021 года опубликован Федеральный закон от 17. |

Налог на прибыль: кто платит и как рассчитать

Платеж выполняется как российскими, так и иностранными организациями. Размер налога на прибыль формируется в зависимости от итогового материального дохода, от функционирования организации, за вычетом установленной суммы не менее 12,5%. Перечень доходов, освобожденных от налогообложения предусмотрена в ст. 251 НК РФ.

Все компании платят его ежегодно, по окончанию налогового периода. При этом ежемесячно вносят авансовые платежи, исходя из дохода или прибыли, полученной в предыдущем квартале. Это основная статья расходов для всех владельцев среднего и крупного бизнеса, а также для малого бизнеса, не перешедшего на УСН.

При этом ежемесячно вносят авансовые платежи, исходя из дохода или прибыли, полученной в предыдущем квартале. Это основная статья расходов для всех владельцев среднего и крупного бизнеса, а также для малого бизнеса, не перешедшего на УСН.

Кто платит налог на прибыль?

- ООО, АО, ПАО и т.д.

- Иностранные ЮЛ, получающие денежные потоки из России.

- Все налоговые резиденты РФ, включительно — иностранцы.

- Организации из других стран с местом представительства или управления в России.

При этом, его не обязаны платить:

- Организации, применяющие особый порядок уплаты — ЕСХН, УСН, ЕНВД.

- Участники проекта «Инновационный центр «Сколково».

- Индивидуальные предприниматели.

Как рассчитать налог на прибыль?

Прежде всего определяется сумма. Она умножается на соответствующую ставку. Формула:

Ставка* база (п. 1 ст. 286 НК РФ)

Налоговая база содержит:

- указанный период;

- средства от реализации товаров, работ или услуг;

- расходы за тот же промежуток времени;

- доход/потери от реализации;

- внереализационный доход;

- поступления/потери от внереализационных операций;

- денежные зачисления от реализации имущественных прав;

- базу за указанные сроки.

Из итоговой суммы заработка вычитается сумма убытка, налоговая база определяется отдельно по видам доходов.

Основная ставка —20%. 3% — в федеральный бюджет, 17% — в региональный. Нередко устанавливаются специальные ставки.

Отчетность по налогу на прибыль

Организации обязаны подавать декларацию в ИФНС с указанным сроком, который зависит от авансовых платежей — ежемесячных или ежеквартальных. Годовая декларация подается до 28 марта каждого года. Уплата производится также до этой даты.

Как сформировать налоговую базу при переходе с ЕНВД на УСН или ОСНО

Если после отмены ЕНВД вы выбрали для себя УСН или ОСНО, рассчитывать налоги станет сложнее. Рассказываем, какие подводные камни нужно обойти в начале применения новых режимов налогообложения.

Переход на ОСНО: как быть с доходами и расходами, момент признания и оплаты которых попадают в разные годы

При переходе на общую систему нужно сформировать базу по налогу на прибыль и НДС. Здесь есть нюансы признания доходов и расходов, которые были произведены в 2020 году, а оплачены в 2021 году и наоборот.

Здесь есть нюансы признания доходов и расходов, которые были произведены в 2020 году, а оплачены в 2021 году и наоборот.

Порядок действий здесь зависит от того, какой метод учёта доходов и расходов вы будете применять: кассовый или метод начисления. При кассовом методе доходы и расходы относятся к тому периоду, в котором они были оплачены, а при методе начисления — к тому периоду, в котором осуществлены, независимо от оплаты (статьи 272 и 273 НК РФ).

Рассмотрим ситуации, в которых доходы и расходы влияют на налогооблагаемую прибыль.

В 2020 году вы получили аванс, а фактически отгрузили товары или оказали услуги уже после перехода на ОСНО в 2021 году. При кассовом методе этот аванс не будет считаться доходом на ОСНО по налогу на прибыль, а при методе начисления — будет.

В 2020 году вы отгрузили товар или оказали услуги, а деньги за них получили после перехода на ОСНО в 2021 году. При кассовом методе эти деньги будут доходом по налогу на прибыль, а при методе начисления — не будут.

В 2020 году вы что-то купили, а деньги заплатили уже после перехода на ОСНО в 2021 году. При кассовом методе это будет считаться расходом для налога на прибыль, а при методе начисления — нет.

В 2020 году вы заплатили за товары или услуги, но получили их после перехода на ОСНО в 2021 году. При методе начисления это будет считаться расходом для налога на прибыль, а при кассовом методе — нет.

В 2020 году вы закупили и оплатили товары для перепродажи, а продали и получили деньги за них уже после перехода на ОСНО в 2021 году. При любом методе расходы на покупку таких товаров нельзя учитывать при расчёте налога на прибыль, а доходы от продажи нужно учитывать по мере реализации.

НДСВ 2020 году вы покупали товары, работы, услуги с НДС, и не использовали их в деятельности на ЕНВД. Можно принять к вычету такой НДС после перехода на ОСНО, если у вас есть правильно оформленные счета-фактуры, а товары или услуги будут использоваться в деятельности, облагаемой НДС (п. 9 ст. 346.26 НК РФ). То же самое, если вы платили НДС при ввозе товаров на территорию РФ.

9 ст. 346.26 НК РФ). То же самое, если вы платили НДС при ввозе товаров на территорию РФ.

В 2020 году вы отгрузили товар или оказали услуги, а деньги за них получили после перехода на ОСНО в 2021 году. НДС с этих сумм исчислять не нужно, так как отгрузка была в период ЕНВД.

В 2020 году вы получили аванс, а фактически отгрузили товары или оказали услуги уже после перехода на ОСНО в 2021 году. Нужно начислить НДС, так как отгрузка приходится на период применения ОСНО.

Переход на ОСНО: амортизация основных средств

После перехода на ОСНО при расчёте налога на прибыль можно будет учитывать в расходах суммы амортизации с остаточной стоимости основных средств, принадлежащих организации. Остаточная стоимость определяется как разница между ценой покупки и начисленной в бухгалтерском учете амортизацией, если основное средство покупали в период применения ЕНВД.

Если до ЕНВД организация уже применяла ОСНО и основное средство купили до перехода с ОСНО на ЕНВД, остаточную стоимость определяют как разницу между остаточной стоимостью имущества в налоговом учёте на момент перехода с ОСНО на ЕНВД и суммой амортизации, начисленной за период применения ЕНВД по правилам, установленным главой 25 НК РФ.

Если после перехода на ОСНО организация применяет кассовый метод, налогооблагаемую прибыль уменьшают только полностью оплаченные основные средства (п. 3 ст. 273 НК РФ).

В сервис «Моё дело Профбухгалтер» встроена справочно-правовая система «Моё дело Бюро», в которой бухгалтер найдёт ответы на сложные вопросы применения законодательства, не выходя из учётной системы.

Переход на УСН

Налоговую базу переходного периода нужно формировать с учётом общих правил, предусмотренных главой 26.2 НК РФ, и разъяснений ФНС, приведенных с ФНС в письме № СД-4-3/19053@ от 20.11.2020 г. На УСН используют кассовый метод, от этого и нужно отталкиваться.

Доходы переходного периодаВ 2020 году вы получили аванс, а фактически отгрузили товары или оказали услуги уже после перехода на УСН в 2021 году. Полученный аванс при расчете упрощённого налога учитывать не нужно.

В 2020 году вы отгрузили товар или оказали услуги, а деньги за них получили после перехода на УСН в 2021 году. Полученную оплату при расчете упрощённого налога учитывать не нужно.

Полученную оплату при расчете упрощённого налога учитывать не нужно.

Здесь все зависит от выбранного объекта налогообложения: «Доходы» или «Доходы минус расходы». Если вы выбрали УСН «Доходы», то расходы никак не влияют на ваш упрощённый налог. Для УСН «Доходы минус расходы» есть особые правила для двух видов расходов.

Товары для перепродажи. Если товары купили на ЕНВД, а продали уже на УСН, покупную стоимость таких товаров можно включать в расходы по мере их реализации. Расходы, связанные с реализацией таких товаров (хранение, обслуживание, транспортировка и т.д.), учитывают по мере их оплаты после перехода на УСН (п. 2.2 ст. 346.25 НК РФ).

Расходы на приобретение сырья и материалов. Если сырьё и материалы купили ещё на ЕНВД, то после перехода на УСН «Доходы минус расходы» их покупную стоимость можно учесть в расходах по мере использования (п. 1 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ).

1 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ).

После перехода с ЕНВД на УСН «Доходы минус расходы» можно учесть остаточную стоимость основных средств и нематериальных активов в расходах на УСН (п. 2.1 ст. 346.25 НК РФ). Остаточная стоимость здесь понимается как разница между ценой покупки и начисленной амортизацией в бухгалтерском учёте.

Получившуюся сумму списывают в расходах равными долями в зависимости от срока полезного использования (п.п 3 п.3 ст. 346.16 НК РФ):

- до трёх лет — в течение первого года применения УСН;

- от трёх до пятнадцати лет — 50% списывают в течение первого года применения УСН, 30% в течение второго года и 20% в течение третьего года;

- свыше пятнадцати лет — в течение первых десяти лет применения УСН равными долями стоимости основных средств.

На какой бы режим налогообложения не перешли бывшие вменёнщики, для всех действует правило: если взносы и пособия за сотрудников, занятых в деятельности на ЕНВД, перечислили в 2021 году, их всё равно можно вычесть из вмененного налога за последний квартал.

В сервисе «Моё дело Профбухгалтер» легко вести учёт по нескольким клиентам с разными режимами налогообложения. Попробуйте бесплатно по этой ссылке!

| NN п/п | Параметры сравнения | ОРН | УСН | ЕНВД | ЕСХН | |

|---|---|---|---|---|---|---|

| 1 | Налоги, подлежащие уплате, в зависимости от применяемого режима налогообложения | Налог на прибыль организаций Налог на имущество организаций Налог на добавленную стоимость | Единый налог на вмененный доход | Единый сельскохозяй- ственный налог | ||

| 2. | Условия перехода к применению применению режима налогообложения, выбранного налогоплатель- щиком | Регистрация ЮЛ | Регистрация ЮЛ + уведомление (ст.346.13 НК РФ) Форма уведомления: приложение N 1 к приказу ФНС России от 02.11.2012 N ММВ-7-3/829 | Регистрация ЮЛ + заявление по форме ЕНВД-1 п.3 ст.346.28 НК РФ Обязательна постановка на учет в качестве плательщика ЕНВД (п. 2 ст.346.28 НК РФ) Форма заявления: приложение N 1 к приказу ФНС России от 11.12.2012 N ММВ-7-6/941 | Регистрация ЮЛ + уведомление (п.1 и п. 2 ст.346.3 НК РФ) Форма уведомления: приложение N 1 к приказу ФНС России от 28 января 2013 г. N ММВ-7-3/41 | |

| 3. | Ограничения для применения | Ограничений нет | Не вправе применять УСН:

А также организации, у которых: | Применяется в отношении определенных видов деятельности (п.2 ст.346.26 НК РФ) Не применяется в отношении деятельности, осуществляемой в рамках договора простого товарищества (доверительного управления имуществом) п.2.1 ст.346.26 НК РФ Не применяется, если численность наемных работников >100 чел. (п.п.1 п.2.2 ст.346.26 НК РФ) Доля участия других организаций не > 25% (п.п.2 п.2.2 ст.346.26 НК РФ) | ЕСХН применяют организации, если доля дохода от реализации

собственной с/х продукции ≥ 70 % (п.2 и п.5 ст.346.2 НК РФ) | |

| 4. | Виды деятельности | Без ограничений | Без ограничений | Закрытый перечень видов деятельности (п.2 ст.346.26 НК РФ) | Производство, переработка и реализация собственной с/х продукции (п.2 ст.346.2 НК РФ) | |

| 5. | Объект налогообложения | По налогу на прибыль организаций: Прибыль (ст.247 НК РФ) По налогу на имущество организаций: Движимое и недвижимое имущество организации (основные средства) (п.1 ст.374 НК РФ) По НДС: реализация товаров (работ, услуг) (ст.146 НК РФ) | Доходы (п.1 ст.346.14 НК РФ) | Доходы, уменьшенные на величину расходов (п.1 ст.346.14 НК РФ) | Вмененный доход (п.1 ст.346.29 НК РФ) | Доходы, уменьшенные на величину расходов (ст.346.4 НК РФ) |

| 6. | Налоговая база | По налогу на прибыль организаций: Денежное выражение прибыли (ст.274 НК РФ) По налогу на имущество организаций: Среднегодовая стоимость имущества (п.1 ст.275 НК РФ) По НДС: зависит от особенностей реализации (ст.153 НК РФ) | Денежное выражение доходов (п.1 ст.346.18 НК РФ) | Денежное выражение доходов, уменьшенных на величину расходов (п.2 ст.346.18 НК РФ) | Величина вмененного дохода (п.2, 3 и п.10 ст.346.29 НК РФ) | Денежное выражение доходов, уменьшенных на величину расходов (ст.346.6 НК РФ) |

| 7. | Налоговая ставка (%) | По налогу на прибыль организаций: 20% (ст.284 НК РФ) По налогу на имущество организаций: не более 2,2 % (п.1 ст.380 НК РФ) По НДС: 0%; 10%; 18% (п.3 ст.164 НК РФ) | 6 % (п.1 ст.346.20 НК РФ) | 15 % (п.2 ст.346.20 НК РФ) | 15 % (ст.346.31 НК РФ) | 6 % (ст.346.8 НК РФ) |

| 8. | Отчетный период | По налогу на прибыль организаций: первый квартал, полугодие, 9 месяцев или 1 мес., 2 мес.,…,9 мес. (п.2 ст.285 НК РФ) По налогу на имущество организаций: первый квартал, полугодие, 9 месяцев (п.2 ст.379 НК РФ) По НДС: нет | Первый квартал, полугодие, 9 месяцев (п.2 ст.346.19 НК РФ) | нет | Полугодие (п.2 ст.346.7 НК РФ) | |

| 9. | Уплата авансовых платежей и представление деклараций (расчетов) по итогам отчетных периодов | Авансовые платежи уплачиваются: По налогу на прибыль организаций: ежеквартально или ежемесячно (п.2 ст.286 НК РФ) По налогу на имущество организаций: ежеквартально (п.1 ст.383 НК РФ) По НДС: не уплачиваются Представление авансовых расчетов По налогу на прибыль организаций: ежеквартально или ежемесячно (п.3 ст.289 НК РФ) По налогу на имущество организаций: ежеквартально (п.4 ст.382 НК РФ) По НДС: нет | Авансовые платежи уплачиваются: Ежеквартально (абз.2 п.7 ст.346.21 НК РФ) Авансовые расчеты — не представляются | Авансовые платежи не уплачиваются: Авансовые расчеты — не представляются | Авансовые платежи уплачиваются за полугодие (п.2 ст.346.9 НК РФ) Авансовые расчеты — не представляются | |

| 10. | Налоговый период | По налогу на прибыль организаций: календарный год (п.1 ст.285 НК РФ) По налогу на имущество организаций: календарный год (п.1 ст.379 НК РФ) По НДС: Квартал (ст.163 НК РФ) | Календарный год (п.1 ст.346.19 НК РФ) | Квартал (ст.346.30 НК РФ) | Календарный год (п.1 ст.346.7 НК РФ) | |

| 11. | Представление налоговой декларации по итогам налогового периода | По налогу на прибыль организаций: Представляется по итогам года (п.3 ст.289 НК РФ) По налогу на имущество организаций: Представляется по итогам года (п.1 ст.386 НК РФ) По НДС: Представляется по итогам квартала (п.5 ст.174 НК РФ) | Представляется по итогам года (п.п.1 п.1 ст.346.23 НК РФ) | Представляется по итогам квартала (п.3 ст.346.32 НК РФ) | Представляется по итогам года (п.2 ст.346.10 НК РФ) | |

| 12. | Срок уплаты налога | Налог на прибыль организаций — не позднее 28-го марта, п.1 ст.281 и п.4. ст.289 НК РФ) Налог на имущество организаций — по срокам, установленным законами субъектов РФ (п.1 ст.383 НК РФ) НДС — Не позднее 20-го числа первого месяца следующего квартала (п.1 ст.174 НК РФ) | не позднее 31 марта года, следующего за налоговым периодом (абз.1 п.7 ст.346.21 НК РФ) | ЕНВД — не позднее 25-го числа первого месяца следующего квартала (п.1 ст.346.32 НК РФ) | ЕСХН — не позднее 31 марта (п.5 ст.346.9 НК РФ) | |

| 13. | Ведение бухгалтерского учета и представление бухгалтерской отчетности в налоговый орган | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | Ведется и представляется 1 раз в год,в соответствии с Законом 402-ФЗ от 06.12.2011 | |

| 14. | Налоговый учет | Ведется на основе регистров налогового и бухгалтерского учетабухгалтерского учета | Ведется книга учета доходов и расходов (ст.346.24 НК РФ) Форма и порядок заполнения (приложение N 3,4 к приказу Минфина от 22.10.2012 N 135н) | Раздельный учет физических показателей по видам деятельности и

системам налогообложения (п.6 и п.7 ст.346.26 НК РФ) | Ведется в полном объеме Установлен закрытый перечень учитываемых расходов (п.2 ст.346.5 НК РФ) | |

| Установлен закрытый перечень учитываемых

расходов (п.1 ст.346.16 НК РФ) | ||||||

| 15. | Льготы и преференции | По налогу на прибыль организаций: Законами субъектов РФ могут быть установлены налоговые ставки в бюджет субъектов от 0 % до 18% (абз.4 п.1 ст.284 НК РФ) По налогу на имущество организаций: Освобождаются от уплаты налога организации по установленному НК РФ перечню (ст.381 НК РФ) Также: Законами субъектов РФ могут быть установлены: налоговые ставки, освобождение от исчисления и уплаты авансовых платежей и льготы (п.2 ст.372, п.3 ст.380 и п.6 ст.382 НК РФ) По НДС: нет (ст.164 НК РФ) | нет | Законами субъектов РФ могут быть установлены

налоговые ставки от 5 до 15 % (п.2 ст.346.20 НК РФ) | нет | нет |

| 16. | Уменьшение суммы исчисленного налога | По налогу на прибыль организаций: Нет По налогу на имущество организаций: нет По НДС: право уменьшить общую сумму налога на вычеты, установленные ст.171 НК РФ | Не более чем на 50 % на сумму уплаченных взносов

в ПФР, ФСС, ФФОМС (п.3.1 ст.346.21 НК РФ) | нет | Не более чем на 50 % на сумму уплаченных взносов в ПФР, ФСС,

ФФОМС (п.2 и 2.1 ст.346.32 НК РФ) | нет |

| 17. | Возможность совмещения с иными режимами налогообложения | с ЕНВД | с ЕНВД | с ОРН, УСН, ЕСХН | с ЕНВД | |

| 18. | Переход на иную систему налогообложения | Ограничений нет | Добровольно: по окончании

текущего налогового периода с начала следующего календарного года (п.6 ст.346.13 НК РФ) В обязательном порядке: На ОРН с начала квартала, в котором было утрачено право применения УСН (п.4 и п.5 ст.346.13 НК РФ) | Добровольно: с начала календарного года (п.1 ст.346.28 НК РФ) В обязательном порядке: На ОРН со следующего квартала после утраты права применения ЕНВД (абз.3 п.3 ст.346.28 НК РФ) | Добровольно: с начала календарного года (п.6 ст.346.3 НК РФ) В обязательном порядке: На ОРН с начала налогового периода, в котором было утрачено право применения ЕСХН (п.4 и п.5 ст.346.3 НК РФ) | |

| 19. | Возврат на данную систему налогообложения | С УСН: Добровольно: с начала следующего за годом применения УСН календарного года п.6 ст.346.13 НК РФ) В обязательном порядке: с начала квартала, в котором было утрачено право применения УСН (п. 4 и п.5 ст.346.13 НК РФ) С ЕНВД: Добровольно: с начала календарного года добровольно (п.1 ст.346.28 НК РФ) В обязательном порядке: Со следующего квартала после утраты права применения ЕНВД (абз.3 п.3 ст.346.28 НК РФ) С ЕСХН: Добровольно: с начала календарного года (п.6 ст.346.3 НК РФ) В обязательном порядке: с начала налогового периода, в котором было утрачено право применения ЕСХН (п.4 и п.5 ст.346.3 НК РФ) | Не ранее чем через год после утраты права применения УСН (п.7 ст.346.13 НК РФ) | С начала следующего календарного года | Не ранее чем через год после утраты права применения ЕСХН (п.7 ст.346.3 НК РФ) | |

| 20. | Применение контрольно-кассовой техники (ККТ) | Обязательное (ст.2 N 54-ФЗ от 22.05.2003) | Обязательное (ст.2 N 54-ФЗ от 22.05.2003) | Необязательное (п.2.1 ст.2 N54-ФЗ от 22.05.2003 и Положение N 359 от 06.05.2008) | Обязательное (ст.2 N54-ФЗ от 22.05.2003) | |

| 21. | Ответственность за налоговые нарушения | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | ст. 119 НК РФ ст. 126 НК РФ ст. 122 НК РФ ст. 123 НК РФ | |

Отмена ЕНВД

Организациям и предпринимателям до конца 2020 года

нужно выбрать, на что переходить.

Подобрать режим налогообложения

Бесплатно

Важно!

Если вы сами не выберете себе режим, вас переведут на ОСНО

На что можно перейти?

ИП

может перейти на:

- НПД

- патент

- УСН

(упрощенную систему

налогообложения) - ОСНО

(общая система

налогообложения)

ООО

может перейти на:

- УСН

(упрощенную систему

налогообложения) - ОСНО

(общая система

налогообложения)

Какой режим выбрать?

Чтобы понять какой режим подходит именно вам, воспользуйтесь специальным

инструментом «Сравнение режимов налогообложения» в программе «1С:БизнесСтарт».

Какие налоги теперь придется платить

и какую отчетность сдавать?

Это зависит от того, какой режим налогообложения вы выберете.

ОСНО

Учет и отчетность

периодическая сдача отчетности и регулярное ведение учетаНалоги

НДС 20%, и налог на прибыль по ставке 20%(для ИП — НДФЛ 13%)

патент

Учет и отчетность

«Книгу учета доходов» только по запросу налоговойНалоги

6% от суммы потенциально возможного к получению годового дохода предпринимателяпо выбранному виду деятельности

УСН

Учет и отчетность

ведение учета и декларации по итогам годаНалоги

6% «доходы» или 15% «доходы минус расходы»Самозанятые (ИП на НПД)

Учет и отчетность

не сдают отчетностьНалоги

4% от дохода от физлиц,6% от юрлиц

Вести учет и сдавать отчетность самостоятельно можно в «1С:БизнесСтарт»

Что нужно для перехода на другой режим с ЕНВД?

до 17 декабря 2020

Для перехода на патентную систему налогообложения (ПСН)

предпринимателю необходимо подать заявление по форме № 26.5-1 или по форме, рекомендуемой ФНС России в приложении к письму от 18.02.2020 № СД-4-3/2815.

Для перехода на патентную систему налогообложения (ПСН)

предпринимателю необходимо подать заявление по форме № 26.5-1 либо по форме, рекомендуемой ФНС России в приложении к письму от 18.02.2020 № СД-4-3/2815.

до 31 декабря 2020 года

Для перехода на упрощенку

В ФНС по месту регистрации подать уведомление по форме № 26.2-1.

Для перехода на ЕСХН

В ФНС по месту регистрации подать уведомление по форме № 26.1-1.

в любое время

Для перехода на НПД (самозанятого)

на сайте ФНС зарегистрироваться в качестве самозанятого.

До 20 января 2021 года.

Не забудьте подать декларацию по ЕНВД за 4 квартал 2020 года.

В противном случае, возможны штрафы.

БЕСПЛАТНО в программе 1С:БизнесСтарт

С 1 января 2021 в России отменят единый налог на вмененный доход

С 1 января 2021 года единый налог на вмененный доход в России применяться не будет. Соответствующие поправки были внесены в Налоговый кодекс и Федеральный закон «О банках и банковской деятельности», рассказали в областном управлении ФНС.

Организации и индивидуальные предприниматели, применявшие ЕНВД, могут перейти на следующие режимы налогообложения:

– общая система налогообложения;

– упрощенная система;

– патентная система (только для индивидуальных предпринимателей, привлекающих не более 15 работников, и в зависимости от вида предпринимательской деятельности и площади торгового объекта (не более 50 кв. м каждый).

Индивидуальные предприниматели, не имеющие наемных работников, могут перейти на налог на профессиональный доход.

Во всех случаях компании и индивидуальные предприниматели освобождаются от уплаты тех же налогов, что и при ЕНВД: налог на прибыль организаций (НДФЛ), налог на добавленную стоимость, налог на имущество организаций (физических лиц).

Наиболее приближенной к ЕНВД является упрощенная система налогообложения, отметили в УФНС. Есть два варианта. Можно платить налог с доходов или с суммы доходов, уменьшенной на размер расходов.

На патентную систему предприниматели могут перейти с ЕНВД с 2020 года. Исключение – аптеки, продавцы обуви и меховых изделий.

Налог на профессиональный доход – это не дополнительный налог, а новый специальный налоговый режим. Перейти на него можно добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке.

Физические лица и индивидуальные предприниматели, которые переходят на новый специальный налоговый режим (самозанятые), могут платить с доходов от самостоятельной деятельности только налог по льготной ставке – 4 или 6 %. Это позволяет легально вести бизнес и получать доход без рисков получить штраф за незаконную предпринимательскую деятельность.

Для помощи налогоплательщикам в выборе альтернативной системы налогообложения, с которым нужно определиться в течение 2020 года поможет интерактивный сервис «Налоговый калькулятор – Какой режим подходит моему бизнесу?» на сайте ФНС России.

Теги: Налоги, самозанятые, бизнес

Налогообложение и налоговое планирование

Налогообложение и налоговое планирование

Налогообложение и юридическое налоговое планирование — наша сильная сторона, поскольку мы специализируемся на этих вопросах уже много лет, а наш отдел налогового планирования является крупнейшим корпоративным подразделением. Мы руководили проектами не только в Российской Федерации, но и в более чем 170 странах, имеющих дело с различными налоговыми системами по всему миру.

Любой иностранный бизнесмен должен помнить, что российская налоговая система молода и с тех пор претерпевает частые, а иногда и противоречивые изменения.Налоговый учет и отчетность являются обязательными и имеют особенности, поэтому лучше всего нанимать для этого профессионалов.

Наши основные услуги:- Выбор вариантов дивидендов, роялти, процентов и т. Д.

- Выбор опций по налогу на прибыль, НДС и налогу на имущество

- Разработка учетной политики вашей российской компании, включая все формы отчетности, рекомендованные и необходимые для налогообложения в соответствии с местным законодательством (рабочие планы счетов для бухгалтерского учета, первичные бухгалтерские документы и документооборот

- Выбор необходимой налоговой системы, e.грамм. организации, действующие в качестве организаций упрощенной системы налогообложения, уплачивают налоги по более низким ставкам, чем стандартная ставка 20% (налог на прибыль предприятий) и стандартная ставка 18% (НДС)

- Разработка налогового документооборота

- Налоговый учет

- Налоговое консультирование

- Подача налоговых деклараций и отчетов в государственные органы

Кроме того, мы специализируемся на стратегическом планировании налоговых расходов для наших клиентов в основных секторах нашей деятельности.У нас есть особый опыт в таких секторах, как электронная коммерция, связь, ИТ и венчурный капитал, и мы привыкли консультировать крупные компании по вопросам эффективных с точки зрения налогообложения стратегий владения интеллектуальной собственностью, недвижимостью и другими активами.

Мы также предоставляем индивидуальные консультации и решения по таким вопросам, как НДС / налог с продаж, таможенные пошлины и налоги, связанные с занятостью, а также ведем переговоры, споры, запросы и расследования.

Помимо нашего технического совершенства и сильных аналитических навыков, клиенты ценят наш прагматичный и гибкий подход.Мы понимаем, что налоговое законодательство и практика получения доходов могут быть непредсказуемыми и запутанными, и мы всегда будем следить за тем, чтобы наши советы были четкими и краткими, предлагая работоспособное решение для минимизации ваших налоговых рисков.

Starling является лидером в области оффшорной регистрации и консультирования по налоговому планированию. В Российской Федерации действует более 60 соглашений об избежании двойного налогообложения, и эти инструменты могут успешно использоваться в бизнесе. Однако вопрос налогового планирования не очень прост из-за глобальной борьбы с оффшорами и регистрацией компаний в странах с низкими налоговыми ставками.Так что консультировать клиента может только специалист, ответственный за каждое слово и действие.

Согласно требованиям FATF, Минфин РФ включил офшоры и некоторые страны с низкими налоговыми ставками в список «черных» стран. Однако существует множество мер по оптимизации налоговой политики компании, использующей оффшоры и страны с низкими налоговыми ставками. Специалисты разрабатывают корпоративную структуру индивидуально для каждого клиента. Цены, таможенные расходы, налоговые расходы и другие пошлины, которые компания должна уплатить, могут быть снижены при условии профессиональной консультации и поддержки.Таким образом, Starling может структурировать бизнес клиентов как легальный, прибыльный и престижный.

Через нашу международную сеть офисов и юридических фирм мы заботимся об учреждении, структурировании, администрировании и работе оффшорных компаний в различных юрисдикциях по всему миру. У Starling есть офисы в Гонконге, на Сейшельских островах и в других странах, что позволяет нам предоставлять услуги по регистрации оффшорных компаний и компаний в странах с низкими налоговыми ставками без дополнительных платежей и по низким ценам.

Наши сильные стороны в оффшорной юридической практике всеобъемлющи. Мы предоставляем услуги кастодиального и эскроу-агентства и тесно сотрудничаем с нашими клиентами для создания структур защиты активов и управления имуществом, которые лучше всего подходят для повышения налоговой эффективности и удовлетворения их индивидуальных потребностей.

Налоги в России

Для составления бизнес-плана и налогового планирования необходимо ознакомиться с полным списком подлежащих уплате налогов. Все налоговые правила в России объединены в Налоговый кодекс России, который часто претерпевает серьезные изменения.

Российское федеральное законодательство устанавливает налоги и сборы следующим образом:- Налог на добавленную стоимость

- Акциз

- Налог на прибыль

- Налог на прибыль

- Налоги на добычу полезных ископаемых

- Налог на наследство и дарение

- Водный налог

- Плата за право пользования животным миром и водными биологическими ресурсами

- Госпошлина

- Налог на имущество

- Налог на игорный бизнес

- Транспортный налог

Налоги и сборы, взимаемые субъектами и муниципальными образованиями Российской Федерации, не предусмотренные Налоговым кодексом, не могут быть установлены.Местные налоги и сборы, взимаемые городами федерального значения Москва и Санкт-Петербург, устанавливаются и вступают в силу в соответствии с законодательством городов федерального значения.

Некоторые ставки федерального налога:

| Название налога | Аббревиатура / акроним | Базовая ставка | Специальная ставка |

|---|---|---|---|

| Налог на добавленную стоимость | НДС (NDS) | 18% | 10% или 0% |

| Налог на прибыль | НДФЛ | 13% | 9%, 15%, 30%, 35% |

| Налог на прибыль | – | 20% | 0%, 9%, 10%, 15%, 20% |

- Общая налоговая система (ОСН) — вид бухгалтерского учета, при котором организации ведут полный бухгалтерский учет и уплачивают все налоги, которые должны быть уплачены (НДС, налог на прибыль, налог на имущество и единый социальный налог (с 2010 г. заменены пошлинами на социальное страхование)). Бухгалтерский учет OSN ведется на основании Плана счетов.

- Упрощенная система налогообложения (УСН) — специальный налоговый режим, направленный на минимизацию налоговой нагрузки предприятий малого бизнеса и упрощение бухгалтерского учета.USN определяет единый налоговый платеж, который заменяет OSN вышеупомянутыми налогами. Ставка налога USN в 2011 году для налогооблагаемой прибыли составляет 6%, для налогооблагаемой прибыли за вычетом сборов — 15% (в субъектах Российской Федерации могут устанавливаться разные ставки налога на налогооблагаемую прибыль за вычетом сборов от 5 до 15%).

- Единый налог на вмененный доход (ENVD) — единый налог на вмененный доход, полученный от определенных видов хозяйственной деятельности. Ставка ENVD на 2011 год составляет — 15% от вмененного дохода.ENVD отличается от OSN или USN объектом налогообложения: предпринимательская деятельность облагается налогом в соответствии с условиями ENVD, а не предпринимателя. Поэтому ENVD можно применять вместе с OSN и USN. Деятельность, облагаемая налогом ENVD, регулируется местным законодательством в пределах части 346 главы 26 Налогового кодекса. Если предприниматель осуществляет операции, также не облагаемые ENVD, бухгалтерский и налоговый платеж оплачивается в OSN и USN. Если предприниматель осуществляет разовые операции, не облагаемые ENVD, бухгалтерский учет ведется в двух системах.

- Единый сельскохозяйственный налог (ЕСХН) — система налогообложения сельскохозяйственных товаропроизводителей. ЕСХН — это особый налоговый режим, который применяется совместно с ОСН. Ставка ЕСХН на 2011 год составляет — 6%.

Как рассчитать envd для ритейлеров в 2019 году

Единый налог на вмененный доход рассчитывается на основе базовой доходности и коэффициентов К1 и К2. Они, как правило, зависят от региона, в котором ведется деятельность.В вашем налоге вам необходимо приобрести справку о вмененном налоге в вашем районе.

Вам понадобится

- Калькулятор и «Решение о системе налогообложения в виде единого налога на вмененный доход»

Инструкция

одна

Вмененный доход рассчитывается по формуле:

Вмененный доход = базовый доход * (N1, N2, N3) * K1 * K2, где N1, N2, N3 — физический показатель за каждый месяц налогового периода.

Единый налог = вмененный доход за квартал * 15%

2

Итак, если у вас розничная торговля, осуществляемая на торговых площадках, то базовая доходность будет равна 1800 * на торговую площадь в квадратных метрах.

(Например, площадь вашего торгового зала 15 кв. М., Тогда базовая доходность равна

15 * 1800 = 27000 — на 1 мес.). Затем определите K1 по текущему году. К1 — коэффициент, установленный на календарный год, учитывающий изменение потребительских цен. Устанавливается Правительством РФ.

Получаем: 1800 * 15 = 27000

27 000 * 3 (полных месяцев) = 81 000

Умножить на коэффициент K1 (в 2011 году K1 = 1,372)

81000 * 1, 372 = 111132

3

Затем умножьте на K2, что равно: K2 = KVD * Kmd, где KVD — это вид деловой активности, умноженный на рассчитанный компонент.Посмотрите купленную брошюру. К2 для розничной торговли торговли (непродовольственные товары) 0,8.

Далее ищем коэффициент, определяющий расчетную единицу по месту деятельности.

Ищем в том же счете за этот год. Если наш магазин находится в центре города, то Кмд = 1

Тогда К2 = 0,8 * 1 = 0,8.

111132 * 0,8 = 88905,6

Округляем и получаем 88906. Это наш вмененный доход за 3 месяца при площади 15 кв.м.

четыре

Налог на вмененный доход будет равен

.88906 * 15% = 13336 руб.

Следует отметить, что для сделки , не имеющей торговой площадки, основной физический индикатор будет другим.

Из полученной суммы вычитаем сумму уплаченных в этом периоде страховых взносов по обязательному пенсионному страхованию (не более 50% от начисленного налога) и получаем сумму налога на вмененный доход к уплате.

Налоговые декларации необходимо подать в налоговый орган до 20-го дня после отчетного периода.

Полезный совет

Удобно формировать отчет в программе Taxpayer LE

Договор купли-продажи ун-энвд.Обязательно ли оформление розничного договора по envd

Из этой статьи вы узнаете:

- Как при торговле с юрлицами не потерять право на ЕНВД

- Чем договор розничной продажи отличается от договора поставки

- По каким признакам налоговые органы могут отнести сделку к оптовой торговле?

Организация или предприниматель, осуществляющий розничную торговлю, может использовать ЕНВД на условиях, указанных в пункте 2 статьи 346.26 Налогового кодекса. ЕНВД нельзя использовать в оптовой торговле.

При розничной торговле может применяться единый налог на вмененный доход. А у плательщиков ЕНВД, торгующих в розницу, при продаже товаров юридическим лицам может возникнуть обязанность по уплате налогов по общей системе налогообложения, если инспекторы относят любую операцию к оптовой торговле. Именно об этом и пойдет речь в этой статье — когда продажи юридическим лицам безопасны для «биржевых чиновников», а когда нет. На что нужно обратить внимание плательщику ЕНВД и как застраховаться при возникновении вопросов проверки.

Чем торгуют в рознице на ЕНВД

Если вы торгуете в розницу, вы можете платить единый налог на вмененный доход. Оптовые продажи для этого специального режима не переводятся (под. 6 и 7 ст. 346.26 Налогового кодекса).

Соответственно, первый и ключевой вопрос, на который нужно знать ответ: чем розничная торговля отличается от оптовой? Статья 346.27 Налогового кодекса Российской Федерации гласит, что розничная торговля включает деятельность, осуществляемую по договорам розничной продажи.То есть ключевым моментом является оформление розничного договора.

Основной отличительной чертой розничного договора является цель дальнейшего использования товара покупателем. Так, по розничному договору продавать товары можно только для личного пользования, не связанного с коммерческой деятельностью (п. 1 ст. 492 ГК РФ).

И здесь не важно, кому именно вы продаете — физическому или юридическому лицу. Такой вывод сделал Минфин России в письмах от 07.24.2013 № 03-11-11 / 29238 и от 22.07.2013 № 03-11-06 / 3/28611. Аналогичная информация приведена в пункте 4 информационного письма Президиума ВАС РФ от 03.03.2013 № 157. То есть, главное, чтобы ценности шли на личное потребление лицо или поддерживать деятельность компании, а не приобретаться для продажи. Тогда для вас сохраняются ключевые особенности розничного договора купли-продажи (п.5 постановления Пленума ВАС РФ от 10.22.97 № 18).

Но если ваш покупатель намерен использовать купленный товар для перепродажи (или переработки с последующей перепродажей), то вы не можете заключить с ним розничный договор. В этом случае это уже будет договор поставки, и вы потеряете право применять «вменение» (Решения Федеральной антимонопольной службы по Уральскому округу от 25.06.2012 № Ф09-5408 / 12, Федеральная антимонопольная служба России). Центрального округа от 22 августа 2011 г. № А35-6752 / 2010 и от 22 февраля 2011 г.A62-1684 / 2010).

Понятно, что нельзя контролировать, как покупатель и дальше будет использовать товар. Это могут выяснить только налоговые специалисты при проверке счетчика. Следовательно, существует своего рода презумпция невиновности.

Если вы осуществляете розничную торговлю через магазины или павильоны площадью не более 150 квадратных метров и являетесь плательщиком ЕНВД, то вы не обязаны контролировать, как покупатель будет использовать товар (п.4. Информационное письмо Президиума ВАС РФ от 05.03.2013 № 157). От вас требуется оформить сделку как розничный договор купли-продажи. И если это условие выполнено, то как покупатель распорядится купленной ценностью — это его дело.

Какие документы подтверждают заключение розничного договора на ЕНВД

Розничная торговля — это продажа товаров только для личного потребления, и ее ключевой особенностью является заключение договора розничной продажи. Как именно его оформлять?

В соответствии со статьей 493 ГК РФ договор розничной торговли считается заключенным в момент выдачи кассового чека, товарного чека или бланка строгой отчетности.При этом письменный договор не требуется, если ваш покупатель рассчитывается на момент совершения сделки (п. 2 ст. 159 ГК РФ). Соответственно, если физическое лицо что-то покупает у вас, расплачиваясь наличными или картой, это признак заключения розничного договора купли-продажи.

Обращаем ваше внимание на то, что плательщикам ЕНВД запрещается использовать кассовые аппараты при реализации товаров в розницу (п. 2.1 ст. 2 Федерального закона от 22 мая 2003 г. № 54-ФЗ).Достаточно оформить документ, подтверждающий оплату (товарный чек, квитанция и т. Д.), И тогда это нужно делать только по запросу покупателя.

Соответственно, розничный договор купли-продажи в этом случае будет заключен в тот момент, когда вы получили деньги от покупателя и передали ему, например, товарный чек. Но даже если вы вообще не оформляете никаких документов покупателю, розничный договор все равно будет заключен в момент перевода денег (ст. 493 ГК РФ).

При необходимости оформить письменный договор розничной продажи на ЕНВД

Итак, если ваш покупатель — физическое лицо, проблем с документами нет. Другой вопрос, когда, например, ваш продукт для личного потребления хочет приобрести юридическое лицо и оплатить по безналичному расчету. Для Вас в этом случае сохраняются признаки розничного договора купли-продажи (письма Минфина России от 24.07.2013 № 03-11-11 / 29238 и от 22.07.2013 № 03-11-06 / 3/28611, информационное письмо Президиума ВАС РФ от 05.03.2013 г.157). Однако уже необходимо заключить розничный договор в письменной форме. Потому что оплата не происходит в момент совершения сделки (п.2 ст. 159 ГК РФ).

Специалисты Минфина России в письмах от 07.09.2012 № 03-11-11 / 205 и от 03.03.2012 № 03-11-11 / 78 напоминают нам, что договор розничной продажи не должно содержать признаков договора поставки. Тогда продажа товаров юридическому лицу, в том числе по безналичному расчету, не приведет к потере права на оплату ЕНВД.

Информация о различиях между оптовыми и розничными контрактами представлена в таблице справа.

Также на опт может указывать тот факт, что вы продаете товар по цене ниже, чем покупателям — физическим лицам. Если специфика товара, реализуемого юридическим лицам, предполагает его использование в производстве (например, пищевое сырье, топливо, специальное программное обеспечение и т. Д.), То инспекторы также могут считать такую поставку оптовой.

Счет-фактура № ТОРГ-12 и счет-фактура ЕНВД

Если покупатель, являясь юридическим лицом, оплачивает покупку по безналичному расчету, скорее всего, он заинтересован в получении полных бухгалтерских документов на товар, например, счет по форме №ТОРГ-12. Скажем сразу — можно выписывать, это не приведет к потере права использования налоговой системы в виде ЕНВД. Поскольку в самой накладной оптовый характер поставки не указывается. Такого мнения придерживается Минфин России в письмах от 07.09.2012 № 03-11-11 / 205 и от 03.03.2012 № 03-11-11 / 78. Судьи придерживаются аналогичного мнения. заключение, которое подтверждается арбитражной практикой (см., например, Решения ФАС Дальневосточного округа от 05.10.2012 № Ф03-3802 / 2012, ФАС Восточно-Сибирского округа от 10.11.2009 № А33-2713 / 2009 от 25.06.2009. 2009 г. № А19-12740 / 08 и Федеральной антимонопольной службы по Приволжскому региону от 9 июля 2009 г. № А72-7445 / 2008).

Различия между договорами оптовой и розничной продажи№ | Условия договора | Договор поставки | Договор розничной торговли |

|---|---|---|---|

Наименование и количество товаров | Должен содержать эти два условия, поскольку они относятся к любому договору купли-продажи | ||

Расчетное время доставки | |||

Цена товара | | ||

Информация о комплектации, характеристиках, условиях эксплуатации, гарантийном сроке и др. | Не является обязательным | ||

Сроки, период, график поставок, партиями которых поставлены товары | |||

Порядок доставки и отгрузки | |||

Условия доставки | |||

Процедура приемки покупателя | |||

Порядок и форма оплаты | |||

Ассортимент товаров | |||

Сроки пополнения недопоставленного товара | |||

Условия о порядке выдачи штрафов и пеней за нарушение условий договора | |||

Контракт заключается на длительный срок и предполагает не разовую поставку, а долгосрочное сотрудничество. | Можно заключить | Не может быть заключено, так как после передачи товара обязательства по нему были исполнены | |

Что касается счетов, то их лучше не выписывать. Ведь тогда, во-первых, вы должны будете уплатить НДС в бюджет, а по окончании квартала подать по нему налоговую декларацию, при этом обратите внимание на (п. 5 ст. 173 и п. 5 ст. 174 г. Налоговый кодекс).

И, во-вторых, наличие выставленных счетов даст инспекторам больше оснований сомневаться в том, что вы поддерживаете такой налоговый режим, как налоговая система в виде ЕНВД по данной транзакции. В конце концов, «руководители» не являются плательщиками НДС. Итак, если вы взимаете этот налог во время продажи, можно предположить, что эта транзакция не является розничной. Хотя аудиторам, конечно, придется доказывать этот факт в суде. Однако, если вы не хотите такого разбирательства, счета-фактуры покупателям — юридическим лицам выставлять не нужно.

В конце концов, чем больше признаков оптовой продажи несет заключенная вами сделка, тем больше у налоговых органов возможностей признать незаконным применение налоговой системы в виде ЕНВД. Тогда вам придется доказывать свою правоту в суде, но судьи рассмотрят все обстоятельства вместе, и налоговые органы могут выиграть аналогичный спор. Это подтверждается и судебной практикой (например, Постановление Федеральной антимонопольной службы по Западно-Сибирскому округу от 31.01.2013 г.A75-10108 / 2011, Федеральная антимонопольная служба по Приволжскому округу от 20 декабря 2012 г. № 65-9622 / 2012 и Федеральная антимонопольная служба по Центральному округу от 25 апреля 2012 г. № A08-5141 / 2011).

Последний бастион Однако финансисты просто не сдаются, и им все же что-то удалось придумать. Новые аргументы были найдены в Письме Минфина России от 26.05.2010 N 03-11-11 / 151. Вот они. В соответствии с Гражданским кодексом Российской Федерации (абзац 1 статьи 525 и абзац 1 статьи 527) поставка товаров для государственных нужд осуществляется на основании государственного контракта на поставку товаров для государственных нужд, заключаемого на основании заказа, размещаемого в порядке, установленном законодательством о размещении заказов на поставку товаров для государственных нужд.Порядок заключения государственного контракта на поставку товаров для государственных нужд регулируется Федеральным законом от 21 июля 2005 г. N 94-ФЗ «О размещении заказов на поставку товаров, выполнение работ, оказание услуг для государственных и общественных нужд». муниципальные нужды. Согласно п. 1 ст.

Заявление ЕНВД о продаже товаров по договору поставки

Кроме того, отношения между продавцом и покупателем регулируются нормами Гражданского кодекса Российской Федерации (далее — Гражданский кодекс Российской Федерации).Итак, исходя из ст. 492 ГК РФ по договору розничной продажи продавец, осуществляющий предпринимательскую деятельность по реализации товаров в розницу, соглашается передать покупателю товары, предназначенные для личного, семейного, домашнего или иного использования, не связанного с к предпринимательской деятельности.

Статьей 493 ГК РФ установлено, что, если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента предоставления продавцом покупателю кассового или товарного чека либо иного документа, подтверждающего оплату товара. .Таким образом, в розницу по применению гл.

Договор розничной продажи Envd

Таким образом, факт заключения на основании порядка размещения муниципальных контрактов при определении системы налогообложения в рассматриваемом случае не является законным и не является безусловным основанием для классификации вида торговой деятельности, осуществляемой налогоплательщиком. как оптовая торговля. Суд, исходя из определений розничной и оптовой торговли, постановил, что в случае продажи товаров предпринимателем «управляющим» бюджетным учреждениям очевидна именно розничная торговля, следовательно, налогоплательщик имеет право уплатить ив ЕНВД. .Что будет дальше? Есть, как нетрудно догадаться, три варианта дальнейшего развития событий. Первое хорошо.

Внимание

Минфин России примирится и оставит налогоплательщиков в покое. Второй плохой. Как это часто бывает, финансисты могут проигнорировать решение суда и пойти на уступки.

Как оплатить плательщику ЕНВД продажу товаров юридическим лицам (Николаев К.)

Какие документы подтверждают заключение розничного договора Еще одним критерием, позволяющим отличить розничный договор купли-продажи от договора поставки, является порядок составления и оформления первичных документов при продаже товара.Согласно ст. 493 ГК РФ договор розничной продажи считается заключенным в надлежащей форме с момента предоставления продавцом покупателю кассового или товарного чека либо иного документа, подтверждающего оплату товара. При этом дополнительное письменное соглашение подписывать не нужно (п.

п.1 и 2 ст. 159 ГК РФ). Соответственно, если покупатель что-то покупает у вас, оплачивая наличными или картой, это свидетельствует о заключении договора розничной продажи (Письмо Минфина России от 12.05.2014 N 03-11-11 / 22086 и п.

Единый налог на вмененный доход (ЕНВД) в 2018 г.

Важно

Применение единого налога на вмененный доход накладывает ряд существенных ограничений на организации и индивидуальных предпринимателей. Например, они не имеют права продавать товары оптом и для предпринимательской деятельности.

Информация

Как оформить договор розничной продажи на ЕНВД во избежание налоговых санкций, расскажет этот материал. Ограничения на ЕНВД Торговые организации и предприниматели, применяющие ЕНВД, должны знать, что помимо вида деятельности (из ст.

346.29 НК РФ, у них другие ограничения:

- площадь торгового зала одного объекта не может превышать 150 м²;

- средняя численность сотрудников не может быть более 100 человек;

- , вы не можете торговать оптом для будущего использования в бизнесе.

Последний абзац вызывает больше всего вопросов как у налогоплательщиков, так и у самих налоговых органов.

В договоре должны быть указаны способ, место передачи товара, кому передается товар, силами и за счет которого он перемещается от продавца к покупателю.Права и обязанности сторон, их ответственность и момент перехода рисков утраты или повреждения товара не будут зависеть от того, как согласованы условия поставки (Постановление Президиума ВАС РФ). 04.10.2011 № 5566/11, Письмо Минфина России от 23.11.2012 N 03-11-11 / 355) 6 Условие качества товара не является обязательным.

Но рекомендуется предусмотреть в договоре.Он должен содержать, если такая информация отсутствует в сопроводительных документах поставщика (п. 1 ст. 495 ГК РФ). 7 Ассортимент товаров. Не обязательное условие.

Обязательно ли оформление договора розничной торговли по envd

На штурме И вот здесь мощный удар по позиции Минфина России нанес судебное Постановление № Ф03-2981 / 2011. Это было на основании изложенной выше точки зрения Минфина России. что налоговые органы пытались наказать налогоплательщика.Суд выступил в защиту. Он указал, что согласно Бюджетному кодексу РФ (абзац

1 ст. 72) размещение заказов на поставку товаров, выполнение работ, оказание услуг для государственных или муниципальных нужд осуществляется в соответствии с законодательством Российской Федерации. РФ по размещению заказов для государственных и муниципальных нужд. Закон № 94-ФЗ (п. 2 ст.

). Налоговики видят необоснованные налоговые льготы и уклонение от уплаты налогов, если, например, магазин стройматериалов на регулярной основе продает свои товары по безналичному расчету той же организации.И хотя даже Минфин России указывает (письмо от 03.03.2012 № 03-11-11 / 64), что продавец не обязан контролировать дальнейшее использование товара покупателем (для личных нужд или бизнеса). , налоговые органы признают такие операции оптовыми.

В этом случае налогоплательщик должен обратиться в суд, но не всегда такие процессы заканчиваются в пользу предпринимателей. Почему так происходит? Ответ можно найти в ст. 493 ГК РФ, в котором сказано, что договор розничной купли-продажи считается заключенным в большинстве случаев с момента предоставления продавцом покупателю кассового или кассового чека либо иного документа, подтверждающего оплату товара. .

В розницу можно продавать товары не только физическим лицам, но и компаниям. При этом, если вы будете принимать оплату за товар на свой расчетный счет, обязательно заключите договор розничной продажи в простой письменной форме. 2.

Не продавайте свою продукцию компаниям регулярно и в больших объемах. Налоговые органы могут рассматривать это как оптовую торговлю и добавлять налоги к общей системе. 3. Если покупатель попросил вас оформить накладную, вы можете это сделать. Вы не потеряете право использовать «вменение».

Он должен быть разовым и может выглядеть так: Агенты и посредники. Отдельно нужно рассмотреть возможность использования ЕНВД и агентское соглашение. Агенты, в соответствии со ст. 1005 ГК РФ, разные:

- агент может взять на себя обязательство совершать действия за вознаграждение от имени принципала от его имени;

- агент может проводить операции от своего имени, но за счет принципала.

Именно от этого зависят права и обязанности как агента, так и принципала, влияющие на возможность использования ЕНВД.Например, если агентские обязанности заключаются в реализации заказанного товара, то в силу ГОСТ Р 5130399 это розница. Но для того, чтобы иметь возможность использовать ЕНВД в благотворительном магазине, вы должны либо владеть помещением лично, либо арендовать его от своего имени.

Следовательно, договор аренды ЕНВД важен.

Иными словами, такое соглашение является разовой сделкой и фактически заключается в момент оплаты товара. Если покупатель не организация, а простой человек, он не подписывает в магазине какие-либо документы на покупку продуктов или тех же стройматериалов для своих нужд.

Таким образом, розничный покупатель по безналичному расчету в идеале не должен подписывать такой документ. Более того, законодательством установлено, что розничную сделку удостоверяет любой документ, подтверждающий факт перевода денег: квитанция (КСО), кассовый чек или выписка из банка. Дополнительно покупатель может получить счет-фактуру и накладную. Действительно, когда НДС ЕНВД не предоставляется, следовательно, никаких документов для вычета не требуется. Если вы все же решили заключить с покупателем письменный договор, то обратите внимание на образец договора розничной купли-продажи с ЕНВД ниже.

В тот же день бухгалтер ООО «Норд» сделал следующие записи: Дебет 50 Кредит 90, субсчет «Выручка» — от покупателя поступили денежные средства; Дебет 90, субсчет «Себестоимость», Кредит 41 — списана стоимость проданных товаров; Дебет 90, субсчет «Себестоимость», Кредит 44 — списанные расходы по продаже. Когда лучше оформить розничный договор в письменной форме? Если покупатель — физическое лицо, то с документами проблем не возникнет. Для подтверждения того, что вы занимаетесь розничной торговлей, вам будет достаточно предъявить товарный чек или кассовый аппарат.Но если организация или предприниматель собирается покупать у вас товар и при этом платить по безналичному расчету, то вам необходимо оформить договор розничной купли-продажи в простой письменной форме.

Это важно. Поскольку при отсутствии такого соглашения налоговые органы могут отказать в использовании ЕНВД. Примечание.

Если еще раз обратиться к понятию розницы, данному в ст. 346.27 НК РФ, мы увидим, что это предпринимательская деятельность, связанная с продажей товаров (в том числе за наличный расчет, а также с использованием платежных карт) на основании договоров розничной продажи.

Таким образом, одним из важнейших, если не обязательным, условий применения ЕНВД в рознице является заключение с покупателями договора розничной купли-продажи.

А это, в свою очередь, означает, что если вы продаете товары по договорам поставки, то вы не имеете права использовать ЕНВД для этого вида деятельности.

По договору поставки в соответствии со ст. 506 ГК РФ поставщик-продавец, осуществляющий предпринимательскую деятельность, обязан в оговоренный срок передать покупателю произведенные или купленные им товары для использования в предпринимательской деятельности либо в иных целях, не связанных с личное, семейное, домашнее и другое подобное использование.

В соответствии с п. 1 ст. 492 ГК РФ по договору розничной продажи продавец, реализующий товары в розницу, обязуется передать покупателю товары, предназначенные для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Причем в соответствии с п. 2 ст. 492 ГК РФ договор розничной купли-продажи — это публичный договор, которым признается договор, заключенный коммерческой организацией и устанавливающий ее обязательства по реализации товаров, выполнению работ или оказанию услуг, которые такая организация, посредством характер своей деятельности, должен осуществляться в отношении всех, кто с ней контактирует (розничная торговля, транспортировка общественным транспортом, услуги связи, энергоснабжение, медицинские, гостиничные услуги и т. д.). При этом коммерческая организация не вправе отдавать предпочтение одному лицу перед другим при заключении публичного договора, кроме случаев, предусмотренных законом и иными правовыми актами, в соответствии с положениями ст. 426 ГК РФ.

По общему правилу и требования к форме договора розничной купли-продажи устанавливаются ст. 493 ГК РФ. Договор розничной продажи считается заключенным в соответствующей форме с момента выдачи продавцом кассового или кассового чека либо иного документа, подтверждающего оплату товара покупателю.

Таким образом, в случае продажи товара покупателю выдается кассовый и (или) товарный чек и / или другой документ, подтверждающий оплату товара, но письменный договор не заключен, такая реализация обязательно быть в розницу.

В случае продажи товаров с оформлением и передачей покупателю счета-фактуры и счета-фактуры с выделением суммы НДС, а также если журналы полученных и выставленных счетов-фактур, книги покупок и книги продаж сохраняются, такая деятельность не может быть признана розничной торговлей.А значит, не попадает под влияние ЕНВД.

Хотя следует отметить, что согласно заключениям Минфина России выставление счетов-фактур и счетов-фактур само по себе не свидетельствует об оптовом характере реализации товаров, что подтверждается судебной практикой (например, Постановление Федеральная антимонопольная служба по Восточно-Сибирскому округу от 10 ноября 2009 г. N A33-2713 / 2009, от 25 июня 2009 г. N A19-12740 / 08 (оставлена без изменения постановлением Высшего Арбитражного Суда Российской Федерации от 2 ноября 2009 г. N ВАС-13465/09), Постановление Федеральной антимонопольной службы по Приволжскому региону от 9 июля 2009 г.А72-7445 / 2008 и др.).

При этом на основании п. 3 ст. 169 НК РФ счета-фактуры необходимы для оплаты налога на добавленную стоимость.

В соответствии с п. 5 ст. 173 НК РФ в случае, если лица, не являющиеся плательщиками налога на добавленную стоимость, в том числе плательщики единого налога на вмененный доход, оплачивают товары (работы, услуги) по счетам-фактурам с выделением суммы стоимости добавленный налог вся сумма налога, указанная в данной накладной, подлежит уплате в бюджет (см., например, Письма Минфина России от 9 июля 2012 г. N 03-11-11 / 205 от 7 марта 2012 г. N 03-11-11 / 78 от 2 марта 2012 г. N 03-11-11 / 65).

То есть для определения сделки как заключенной на основании договора розничной купли-продажи недостаточно исходить только из того, что договора поставки нет. Также важно учитывать порядок составления и обработки первичных документов, используемый при такой реализации.

Напомним еще раз, что по договору розничной продажи продаются товары, предназначенные исключительно для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью (ст. 492 ГК РФ).

Исходя из этого, логично будет сделать предположение, что договор розничной продажи заключается только с гражданином, который приобретает товар для себя. Ведь большинство организаций, а также индивидуальных предпринимателей осуществляют предпринимательскую деятельность, а значит, приобретение товаров прямо или косвенно связано с ней.

На самом деле нередки случаи, когда юридические лица и индивидуальные предприниматели приобретают товары по договорам поставки в соответствии со ст.506 ГК РФ. Но не забывайте при этом, что, согласно разъяснениям Пленума ВАС РФ, розницей может быть также продажа товаров юридическим лицам и индивидуальным предпринимателям в случаях, когда они приобретают эти товары у продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу. Однако это касается только товаров, которые предназначены для поддержки деятельности покупателя как организации или гражданина-предпринимателя.К таким товарам относятся офисная мебель, автотранспорт, оргтехника, материалы для ремонтных работ и др. (П. 5 Постановления Пленума ВАС РФ от 22 октября 1997 г. N 18): «При допустимости В отношениях сторон спора суды должны исходить из признаков договора поставки, предусмотренных статьей 506 Кодекса, независимо от наименования договора, наименования его сторон или обозначения способа передачи товара в текст документа.

При этом под целями, не связанными с личным использованием, следует понимать приобретение покупателем товаров для обеспечения своей деятельности как организации или гражданина-предпринимателя (оргтехника, офисная мебель, транспортные средства, материалы для ремонтных работ, так далее.).

Однако, если эти товары приобретаются у продавца, осуществляющего розничную продажу товаров, отношения сторон регулируются правилами розничной продажи (п. 2 главы 30 Кодекса).”

То есть можно сделать вывод, что категория покупателя значения не имеет. А это значит, что в розницу можно продавать товары как физическим, так и юридическим лицам. Данная точка зрения нашла отражение в Письмах Минфина России от 1 апреля 2008 г. N 03-11-04 / 3/162, от 6 марта 2008 г. N 03-11-05 / 52 и Письме Минфина России. Федеральная налоговая служба России от 20 ноября 2007 г. N 02-7-12 / 440 @.

Принципиальным отличием продажи товаров по договору розничной продажи от договора поставки является конечная цель использования товаров, приобретенных покупателем.То есть товар был приобретен для личного пользования или для предпринимательской деятельности. Эта точка зрения подтверждается и в судах, например, в Постановлении ФАС Северо-Западного округа от 21 декабря 2007 г. N A66-1015 / 2007 или Постановлении ФАС Приволжского округа от 30 января. , 2007 N A12-13219 / 06-C51.

При этом проверить цели, для которых покупатель использует купленный товар, в реальности чаще всего невозможно. Однако розничный торговец должен учитывать цель покупки товара покупателем.(Данное мнение отражено в Письмах Минфина России от 30 июля 2008 г. N 03-11-05 / 185 от 28 января 2008 г. N 03-11-04 / 3/29 от 26 ноября 2007 г. N 03-11-04 / 3/462 и т. Д.) Однако Минфин России не отрицает того факта, что положения Налогового кодекса РФ не возлагают на продавца обязанность контролировать последующее использование товара покупателями. Подтверждение этому — Письмо Минфина России от 3 ноября 2006 г. N 03-11-05 / 244.

Кроме того, Минфин России неоднократно указывал на то, что продажа товаров, предназначенных исключительно для деловых целей, то есть по прямому назначению, или для их последующей продажи, не будет розничной. торговля и не может рассматриваться как осуществляемая в рамках розничной торговли.

В число перечисленных выше продуктов могут входить:

1) торговое оборудование, в том числе торговые стеллажи, торговые витрины, торговая мебель, холодильное оборудование;

2) кассовое оборудование, в том числе запасные части и расходные материалы к нему, весы, детекторы банкнот и др.;

3) стоматологические материалы;

4) оргтехника.

Здесь важно отметить, что бремя доказательства того, что покупатель приобрел товар у продавца именно для осуществления предпринимательской деятельности, должно лежать на налоговом органе. А это значит, что в случаях, когда сотрудники налоговой службы не предоставляют соответствующих доказательств, суды будут принимать (и принимать) решения в пользу налогоплательщика. Из последних судебных решений — Решения ФАС Северо-Западного округа от 21 декабря 2007 г. N A66-1015 / 2007, Федеральная антимонопольная служба по Приволжскому региону от 30 января 2007 г. N A12-13219 / 06-С51, г. 26 января 2007 г. N А49-2962 / 06-162А / 22, ФАС Восточно-Сибирского округа от 28 марта 2007 г. N А19-20380 / 06-40-Ф02-1530 / 07 и так далее.

То есть это означает, что доказывать в суде факт приобретения покупателем товара в целях, не связанных с предпринимательской деятельностью, не нужно, это ответственность налоговых органов. Однако, если налоговые органы смогут доказать, что приобретенные у вас товары используются покупателем в предпринимательской деятельности, скорее всего, решение суда будет не в вашу пользу.

Следовательно, решая, осуществляется ли ваша розничная торговля, необходимо принимать во внимание цель продаваемых товаров, а также статус покупателя, покупающего товар.

Теперь перейдем к формам оплаты товаров, реализуемых в розницу.

В соответствии со ст. 492 ГК РФ по договору розничной продажи продавец, осуществляющий предпринимательскую деятельность по реализации товаров в розницу, соглашается передать покупателю товары, предназначенные для личного, семейного, домашнего или иного использования, не связанного с к предпринимательской деятельности.

Кроме того, договор розничной купли-продажи является публичным договором.

Для целей ЕНВД и в соответствии со ст.346.27 Налогового кодекса РФ розничная торговля — это предпринимательская деятельность, связанная с реализацией товаров (в том числе за наличный расчет, а также с использованием платежных карт) на основании договоров розничной продажи. Данный вид предпринимательской деятельности не включает продажу подакцизных товаров, указанных в пп. 6 — 10 шт. 1 ст. 181 НК РФ продукты питания и напитки, включая алкоголь, как в упаковке и упаковке производителя, так и без такой упаковки и упаковки, в барах, ресторанах, кафе и других объектах организации общественного питания, газ в контейнерах, грузовых и специальных автомобилях, прицепах, полуприцепах, прицепах-роспусках, автобусах любых типов, товарах по образцам и каталогам вне стационарной торговой сети (в том числе в виде почты (посылочная торговля), а также через телемаркетов и компьютерных сетей) Кармические препараты по льготным (бесплатным) рецептам, а также продукция собственного производства (производства).

Таким образом, из определения договора розничной продажи, а также из определения розничной торговли, используемой для ЕНВД, следует, что розничные расчеты могут производиться в любой форме. Это означает, что разрешены наличные, безналичные и смешанные формы расчетов. В свою очередь, это означает, что форма оплаты товара не будет квалифицирующим признаком для определения типа торговли (розничная или оптовая). Это подтверждают и Письма Минфина России от 1 апреля 2008 г. N 03-11-04 / 3/162, от 6 марта 2008 г. N 03-11-05 / 52 и др.Кроме того, с такой позицией часто соглашаются и суды. Подтверждением этому являются определение Высшего Арбитражного Суда Российской Федерации от 24 августа 2007 г. N 10217/07, Постановление Федеральной антимонопольной службы по Приволжскому региону от 23 мая 2008 г. N А12-10806 / 07-C36, Федеральная антимонопольная служба по Уральскому округу от 17 июня 2008 г. N F09-4247 / 08-C3.

Аналогичным образом, деятельность по розничной продаже товаров в кредит (в рассрочку) подлежит передаче в систему налогообложения в виде ЕНВД.

Применение единого налога на вмененный доход накладывает ряд существенных ограничений на организации и индивидуальных предпринимателей. Например, они не имеют права продавать товары оптом и для предпринимательской деятельности. Как оформить договор розничной продажи на ЕНВД, чтобы избежать налоговых санкций, расскажет этот материал.

Ограничения ЕНВД

Торговые организации и индивидуальные предприниматели, применяющие ЕНВД, должны знать, что помимо вида деятельности (из статьи 346.29 НК РФ, у них другие ограничения:

- площадь торгового зала одного объекта не может превышать 150 м²;

- средняя численность сотрудников не может быть более 100 человек;

- , вы не можете торговать оптом для будущего использования в бизнесе.

Последний абзац вызывает больше всего вопросов как у налогоплательщиков, так и у самих налоговых органов. Что именно можно считать использованием товаров в бизнесе, можно ли продавать товары через магазин юридическим лицам, продолжая применять единый налог, и как оформить розничный договор.Основные моменты ЕНВД-2017 мы постараемся рассмотреть.

Образец розничного договора на ЕНВД

Если организация или индивидуальный предприниматель содержит магазин по «условному исчислению», он имеет право продавать товары другим организациям (индивидуальным предпринимателям) по договору розничной купли-продажи, независимо от формы оплаты (наличный или безналичный расчет). . В то же время нельзя продавать продукцию по договору поставки с использованием «условного исчисления». Так в чем разница?

Сопутствующие материалы

30 фактов об ЕНВД

Казалось бы, все просто: правильно назовите документ и спокойно работайте над «вменением».Однако на практике при налоговых проверках специалисты ФНС часто отменяют вмененное налогообложение таких операций. Налоговые чиновники видят необоснованные налоговые льготы и уклонение от уплаты налогов, если, например, магазин стройматериалов регулярно продает свои товары посредством банковского перевода той же организации. И хотя даже Минфин России указывает (письмо от 03.03.2012 № 03-11-11 / 64), что продавец не обязан контролировать дальнейшее использование товара покупателем (для личных нужд или бизнеса). , налоговые органы признают такие операции оптовыми.В этом случае налогоплательщик должен обратиться в суд, но не всегда такие процессы заканчиваются в пользу предпринимателей.

Почему это происходит? Ответ можно найти в ст. 493 ГК РФ, в котором сказано, что договор розничной купли-продажи считается заключенным в большинстве случаев с момента предоставления продавцом покупателю кассового или кассового чека либо иного документа, подтверждающего оплату товара. . Другими словами, такой договор является разовой сделкой и фактически заключается в момент оплаты товара.Если покупатель не организация, а простой человек, он не подписывает в магазине какие-либо документы на покупку продуктов или тех же стройматериалов для своих нужд. Так что розничный покупатель по безналичному расчету в идеале не должен подписывать такой документ. Более того, законодательством установлено, что розничную сделку удостоверяет любой документ, подтверждающий факт перевода денег: квитанция (КСО), кассовый чек или выписка из банка. Дополнительно покупатель может получить счет-фактуру и накладную. Действительно, когда НДС ЕНВД не предоставляется, следовательно, никаких документов для вычета не требуется.

Если вы все же решили заключить письменный договор с покупателем, обратите внимание на образец договора розничной купли-продажи с ЕНВД ниже. Он должен быть разовым и может выглядеть так:

Агенты и посредники

Отдельно необходимо рассмотреть возможность использования ЕНВД и агентского договора. Агенты, в соответствии со ст. 1005 ГК РФ, разные:

- агент может взять на себя обязательство совершать действия за вознаграждение от имени принципала от его имени;

- агент может проводить операции от своего имени, но за счет принципала.

Именно от этого зависят права и обязанности как агента, так и принципала, влияющие на возможность использования ЕНВД. Например, если агентские обязанности заключаются в реализации заказанного товара, то в силу ГОСТ Р 5130399 это розница. Но для того, чтобы иметь возможность использовать ЕНВД в благотворительном магазине, вы должны либо владеть помещением лично, либо арендовать его от своего имени. Поэтому договор аренды ЕНВД важен. Коммерческое помещение должно принадлежать агенту или сдаваться в аренду.При этом не имеет значения, кто снимает торговую точку. Комиссионер вправе применить «вменение», даже если помещение находится в собственности доверителя (письмо Минфина России от 22.01.2009 № 03-11-06 / 3/06).

Как оформить договор розничной продажи

Как оформить договор розничной продажи на заключение сделки с юридическими лицами и оплату через расчетный счет. Этот доход использовался через ЕНВД

.Ответы юристов (5)

приобретение юридического лица или индивидуального предпринимателя для обеспечения его деятельности как организации или гражданина-предпринимателя (оргтехника, офисная мебель, материалы для ремонтных работ и т.), то есть для собственных нужд, у продавца, занимающегося розничной торговлей, квалифицируется как сделка по договору розничной продажи. это подтверждается, например, Постановлением Высшего Арбитражного Суда РФ от 31 мая 2011 г. № ВАС-6328/11 по делу № А81-1365 / 2010 Постановление Президиума ВАС РФ. Суд Российской Федерации от 05.07.2011 № 1066/11 А07-2122 / 2010.

при составлении договора следует избегать условий, четко указывающих на наличие отношений поставки, а именно:

товар в объемах и ассортименте без учета его использования покупателем в личных целях;

наличие прочных связей между сторонами в течение длительного времени;

продажа товаров, само предназначение которых предполагает использование в бизнесе (торговое и промышленное оборудование и т.).

Разъяснение клиента

Есть вопрос к юристу?

Согласно статье 346.27 Кодекса к розничной торговле относится деятельность, связанная с реализацией товаров по договорам розничной продажи (включая расчет наличными и платежными картами). Пунктом 1 статьи 492 ГК РФ установлено, что по договору розничной продажи продавец, осуществляющий предпринимательскую деятельность по реализации товаров в розницу, соглашается передать покупателю товары, предназначенные для личного, семейного, домашнего или иное использование, не связанное с предпринимательской деятельностью.Из пункта 2 статьи 346.26 Кодекса к оплате ЕНВД по отдельным видам деятельности может передаваться, в частности, предпринимательская деятельность в розничной торговле, осуществляемая через магазины и павильонные с торговой площадью не более 150 квадратных метров для каждой. пункт торговой организации.

То есть под розничной торговлей следует понимать предпринимательскую деятельность, связанную с реализацией товаров как за наличный, так и за безналичный расчет по договорам розничной продажи, независимо от того, какой категории покупателей (физических или юридических лиц) эти товары продаются.признаком договора купли-продажи является то, для каких целей налогоплательщик продает товары организациям и физическим лицам: для личного, семейного, домашнего или иного использования, не связанного с лской деятельностью, или для использования этих товаров в целях ведения (ведения) хозяйственной деятельности. виды деятельности.