Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

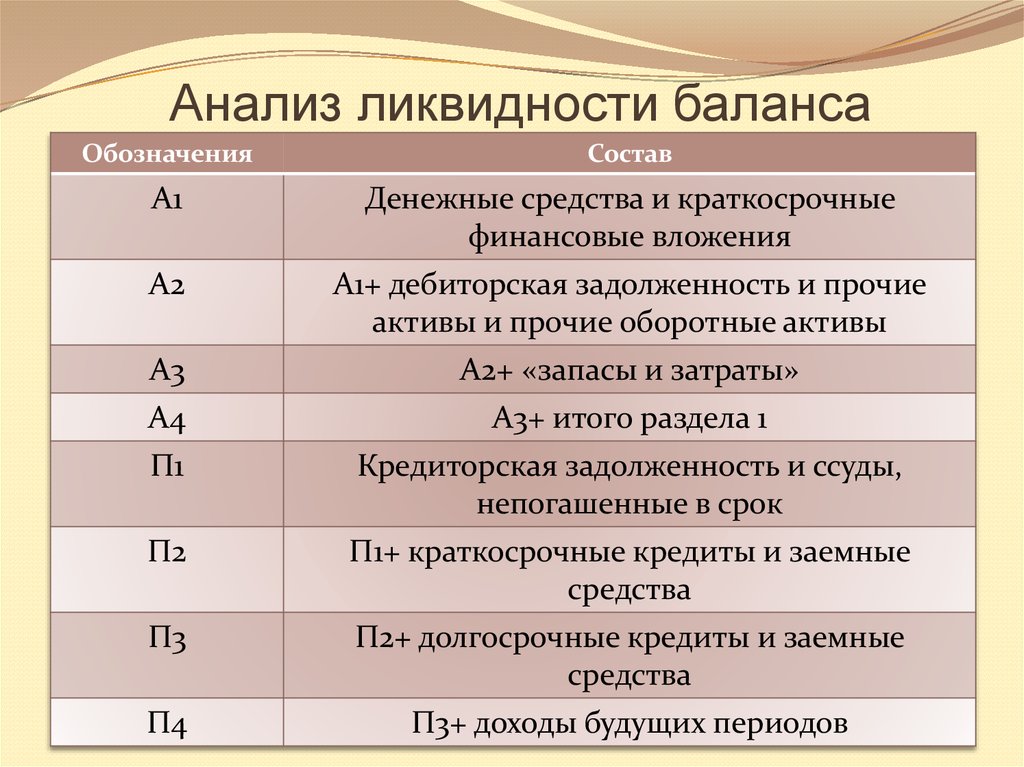

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

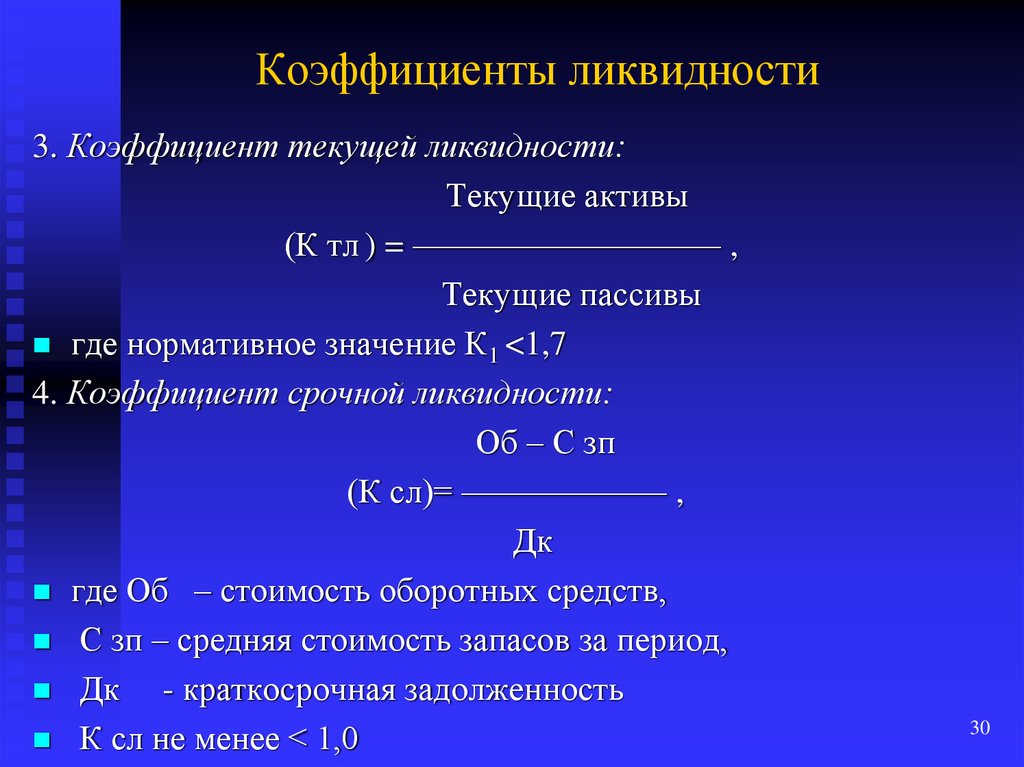

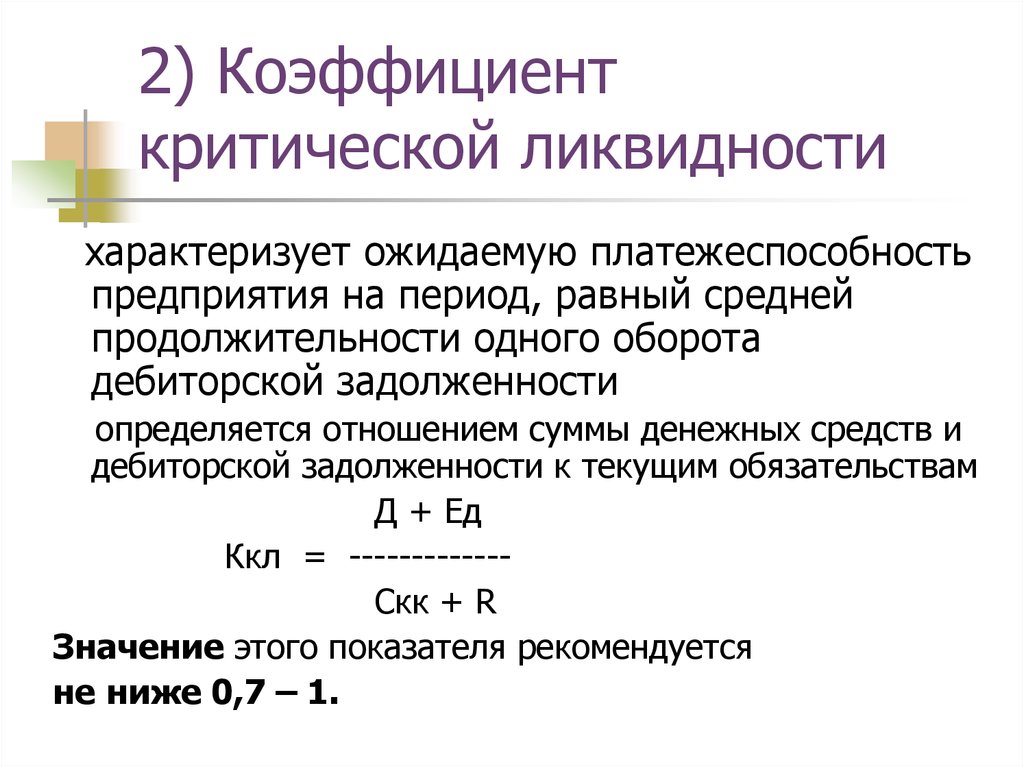

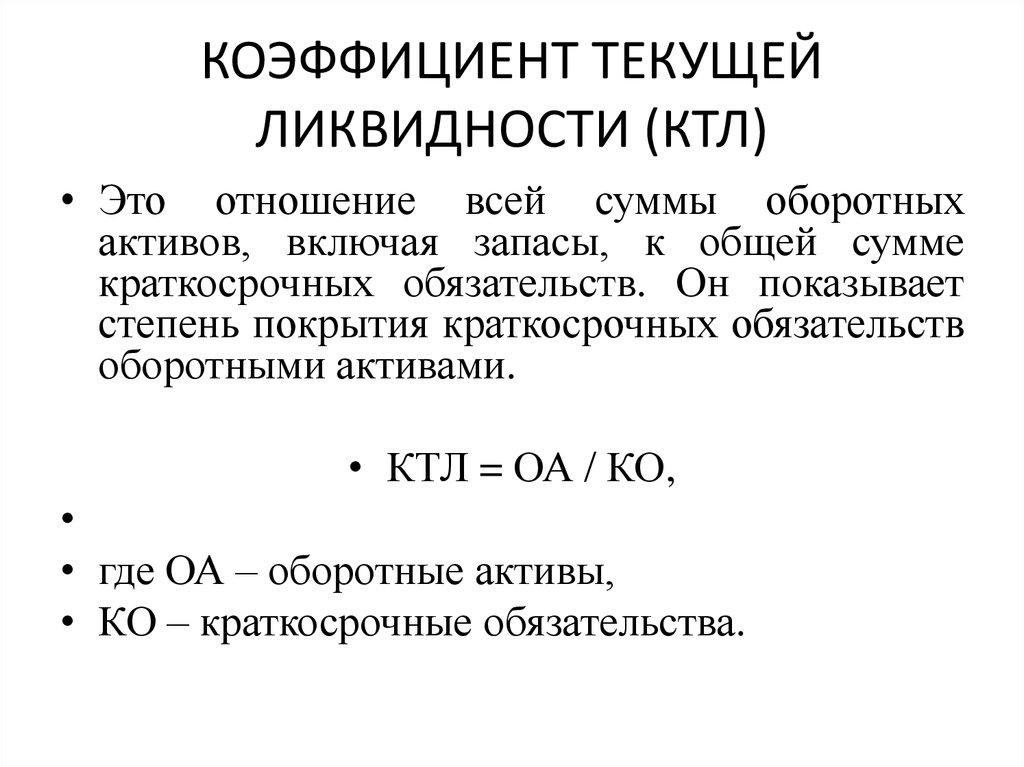

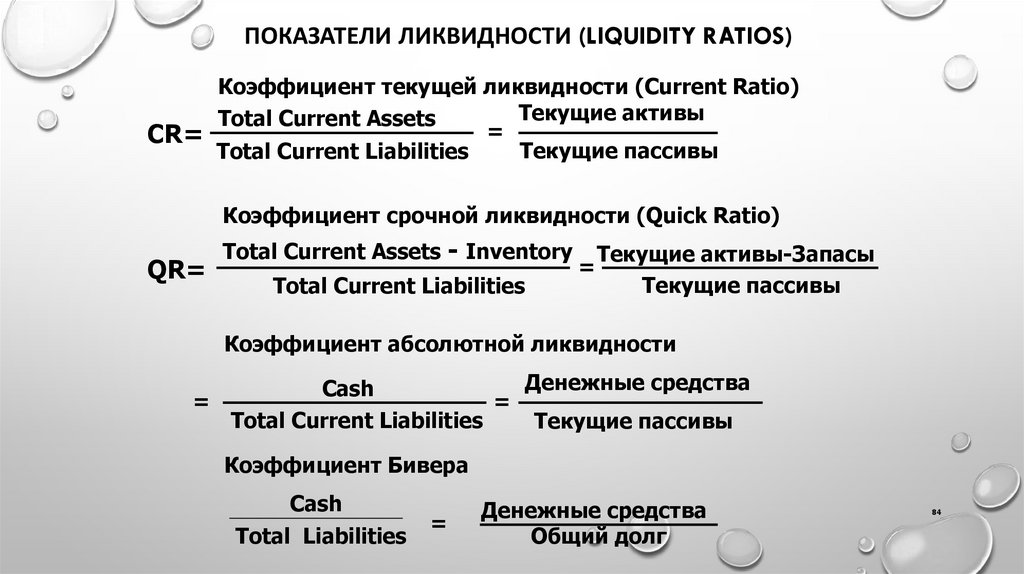

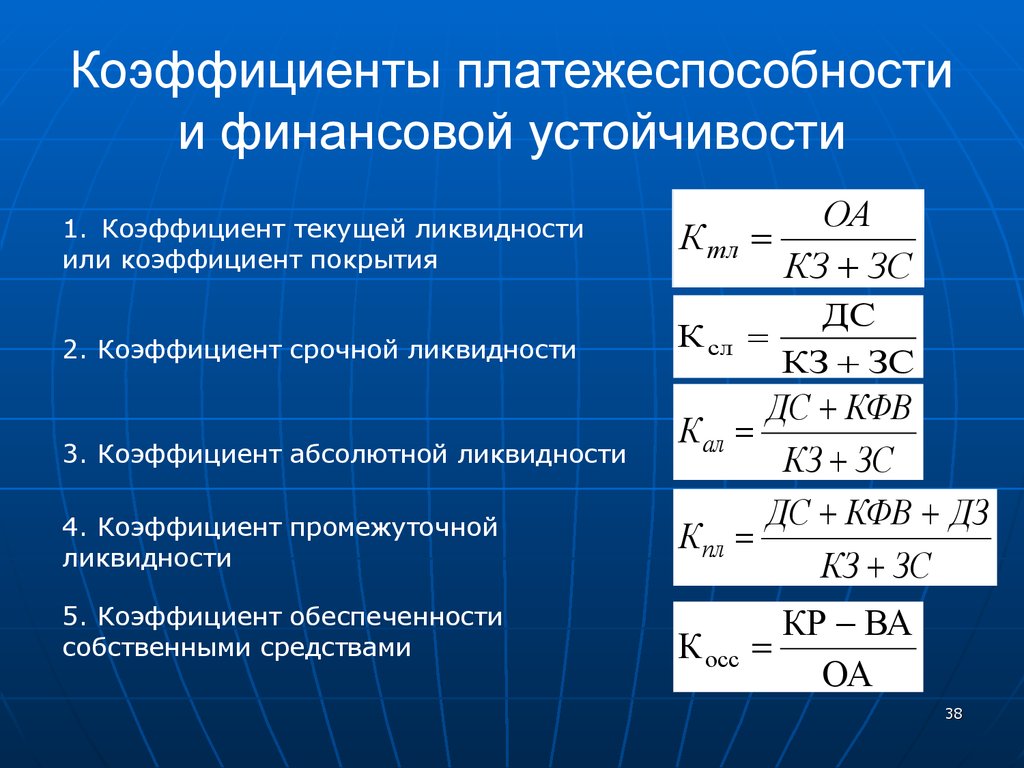

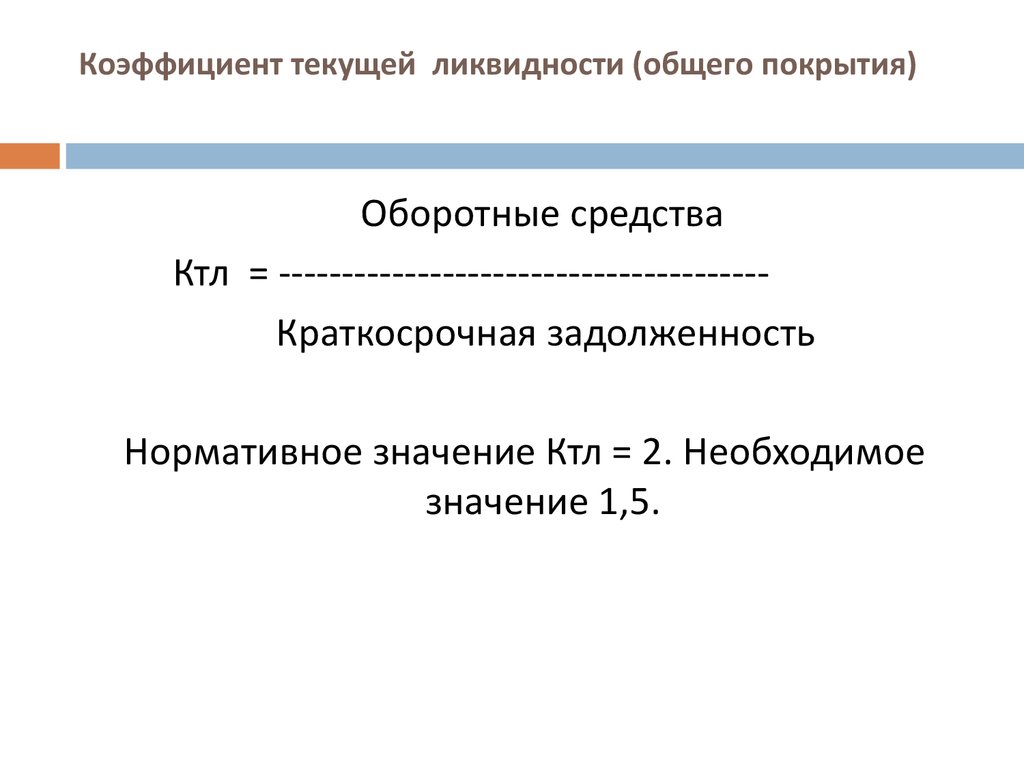

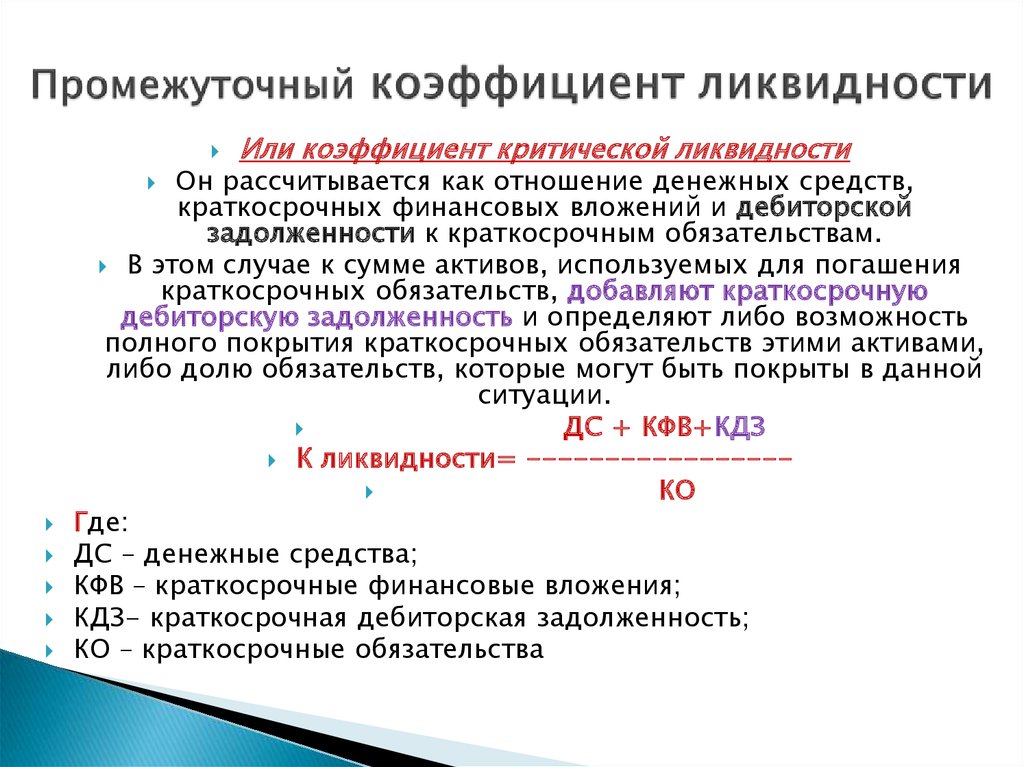

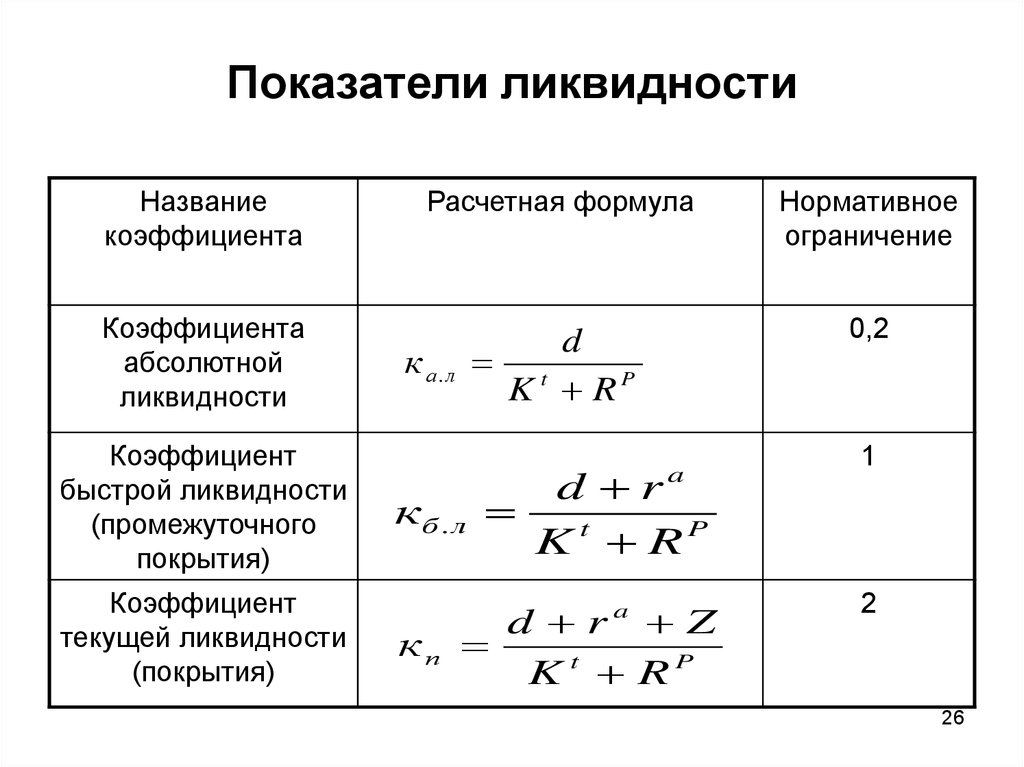

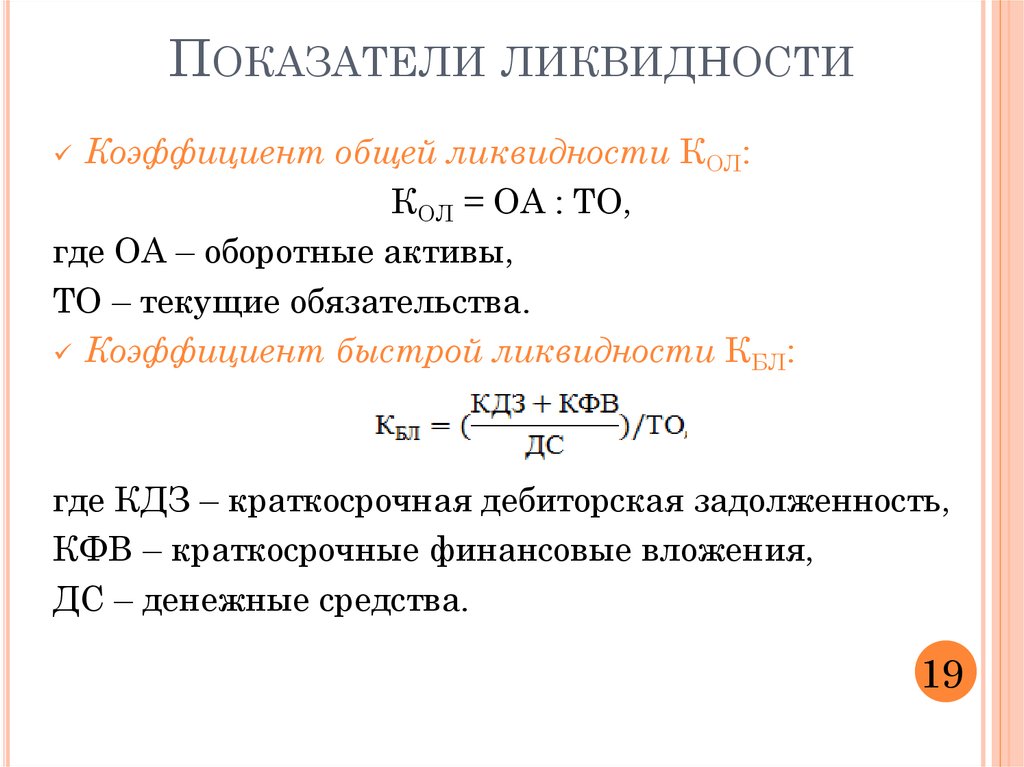

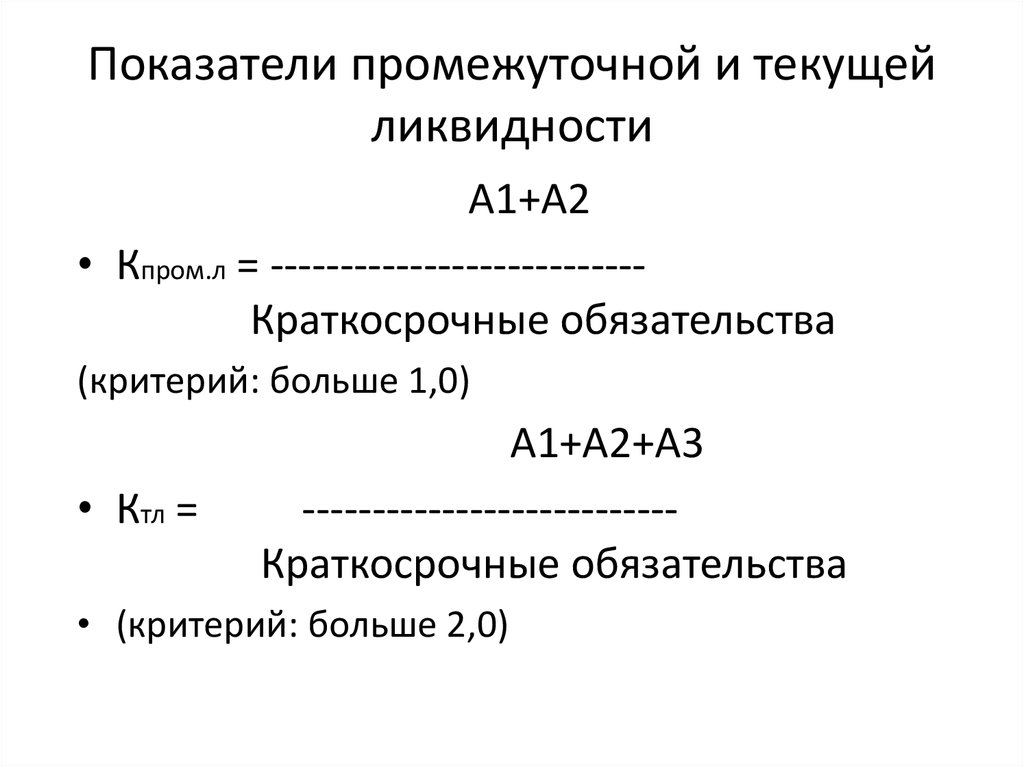

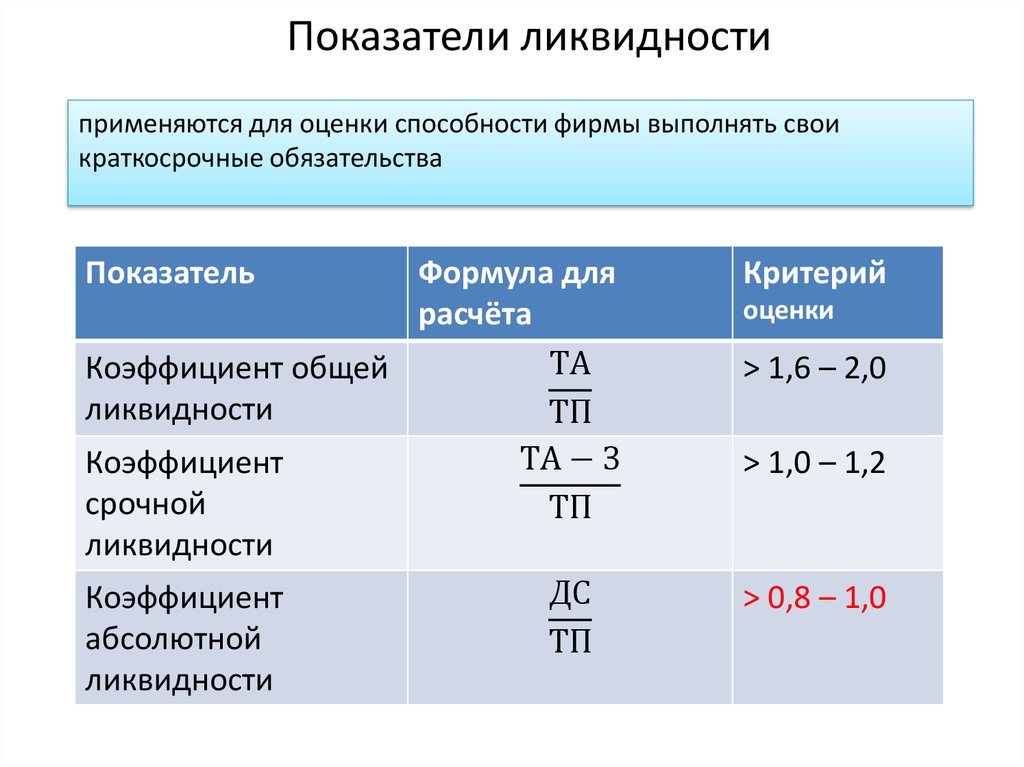

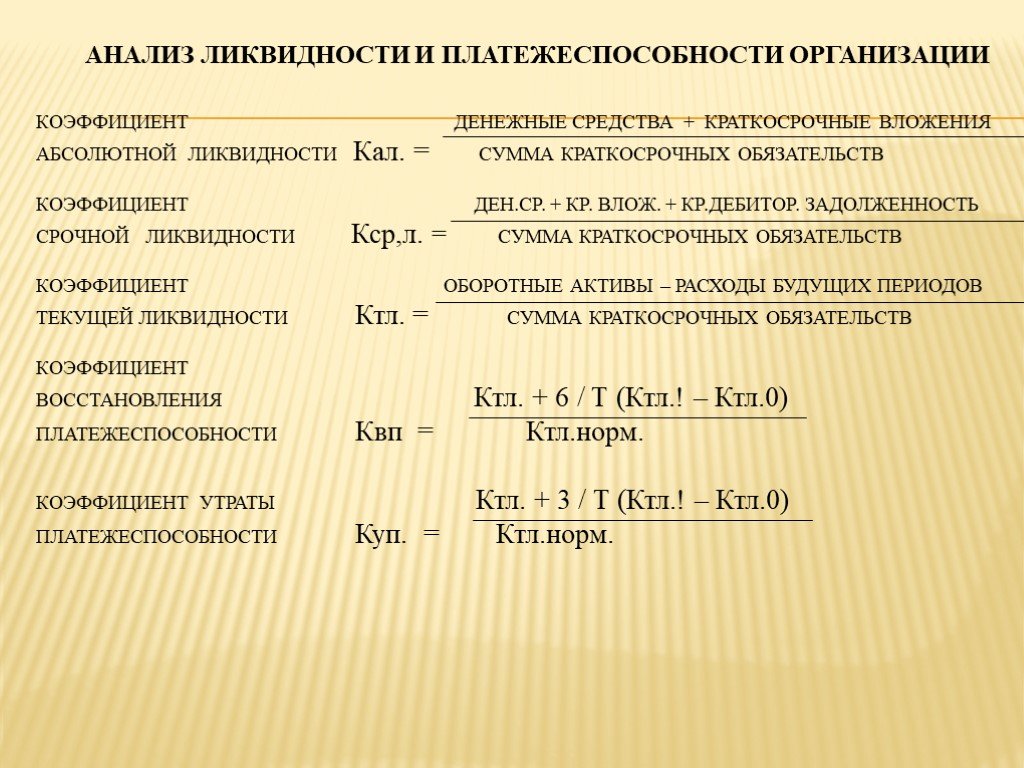

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

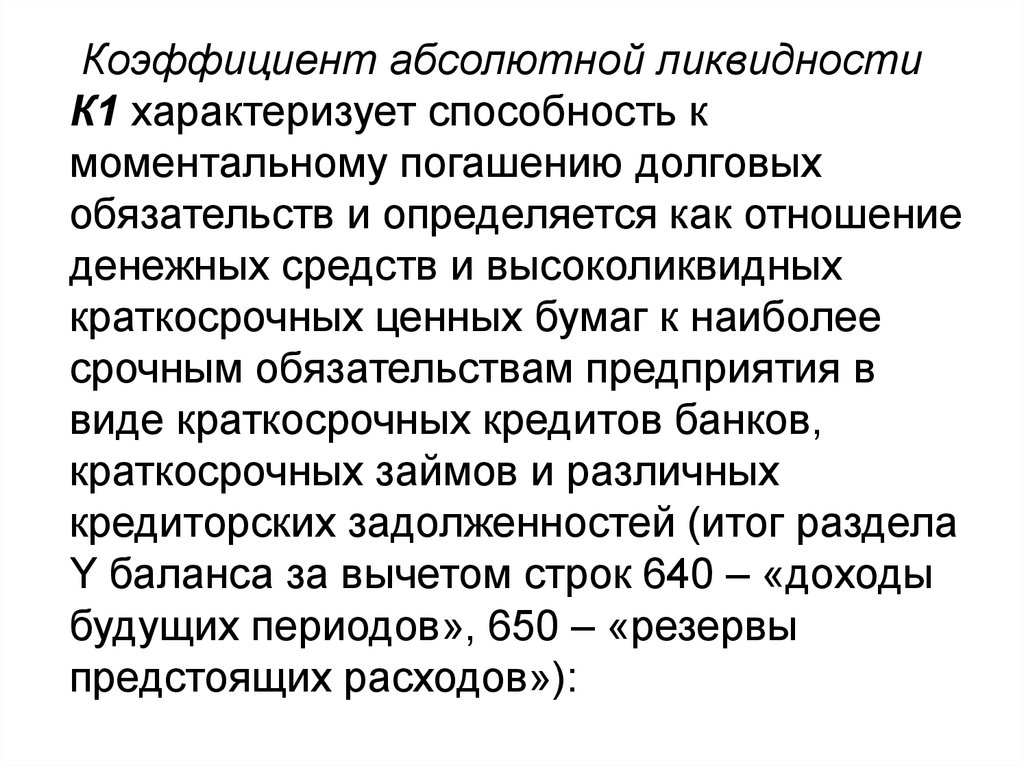

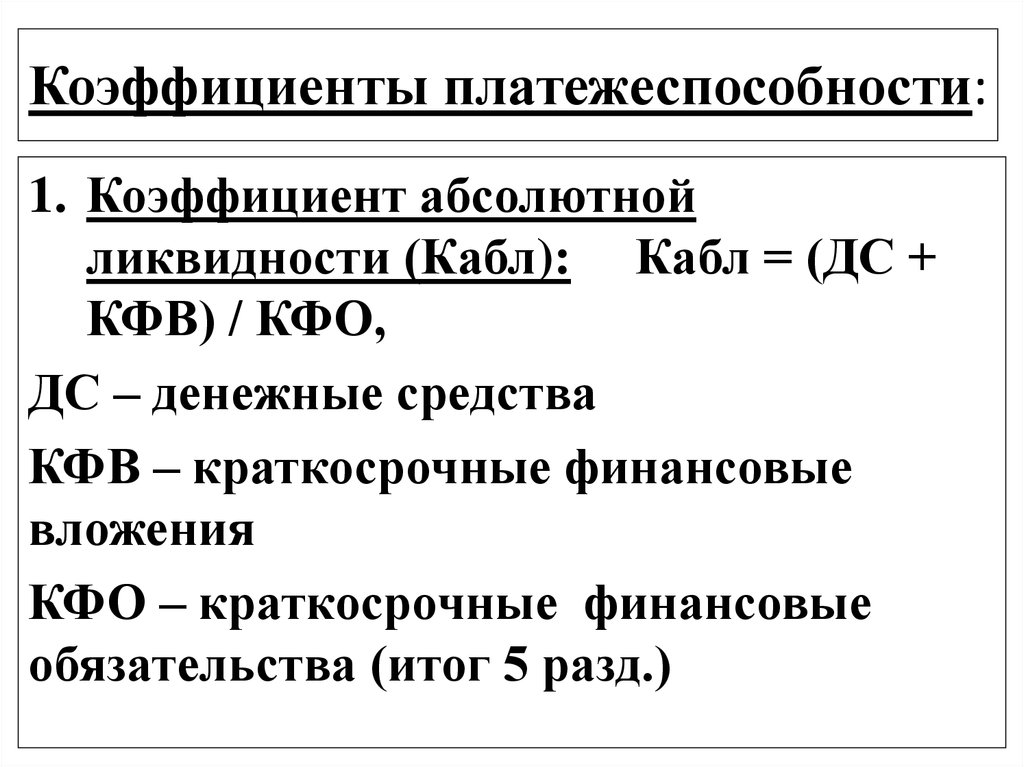

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов.

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

Коэффициент абсолютной ликвидности | BRP ADVICE

определение, формула расчета, смысл, рекомендованные значения

Рассказывает Виктор Рыбцев,

руководитель направлений Финансовое моделирование и финансовый анализ, Банкротства в BRP ADVICE

Что показывает коэффициент абсолютной ликвидности?

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств компания способна погасить за счет собственных средств и в кратчайшие сроки.

На условном примере значение коэффициента можно понять так: если кредиторы потребуют погасить всю задолженность прямо сейчас, какую часть обязательств перед ними удастся погасить в кратчайшие сроки. Если компания не сможет исполнить свои обязательства, кредиторы могут попытаться обанкротить компанию. Поэтому коэффициент абсолютной ликвидности используется при оценке финансового положения предприятия.

В расчете используется краткосрочная задолженность перед кредиторами, потому что именно ее нужно погашать в ближайшее время.

Требование рассчитаться в кратчайшие сроки означает, что нужно использовать самые ликвидные активы.

Наиболее ликвидными активами являются деньги и активы, которые можно очень быстро продать без скидок и дисконтов.

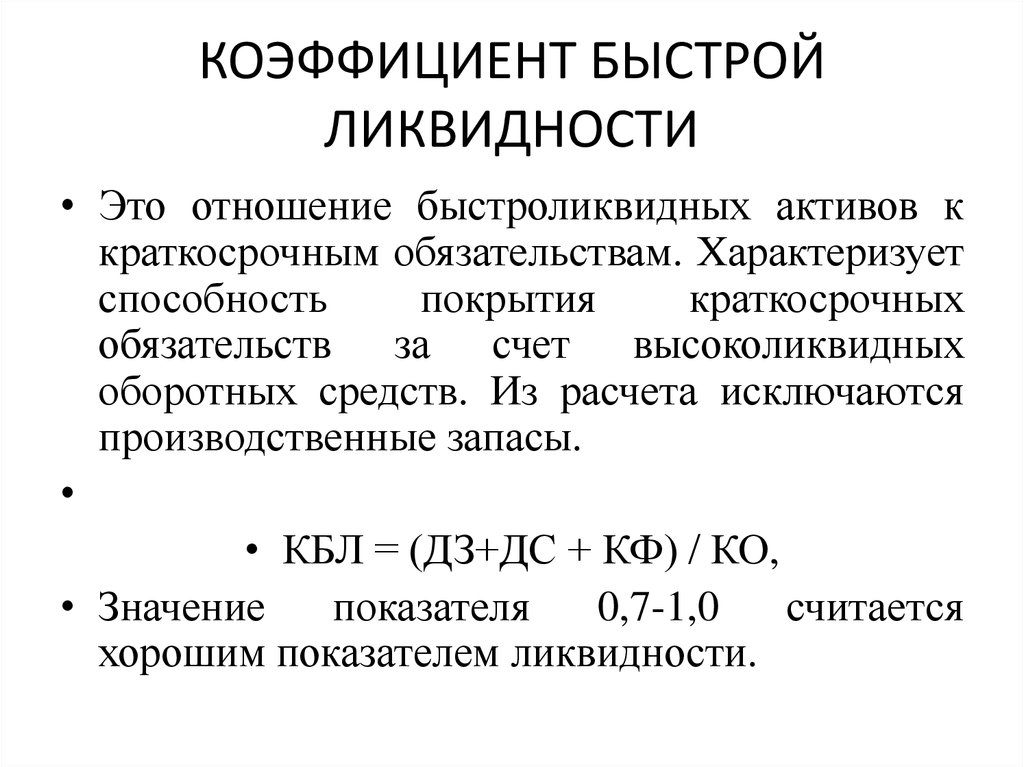

Определение коэффициента абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств предприятия может быть погашена в кратчайшие сроки, то есть за счет использования абсолютно ликвидных инструментов: денежных средств и их эквивалентов, краткосрочных финансовых вложений.

Что понадобится для расчета коэффициента абсолютной ликвидности?

Для расчета коэффициента абсолютной ликвидности вам понадобится баланс. Можно использовать бухгалтерский или управленческий баланс (зависит от целей расчета коэффициента).

Коэффициент абсолютной ликвидности, формула

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

То есть для расчета коэффициента абсолютной ликвидности используется следующая формула:

$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Наиболее ликвидные оборотные активы} \over \text{Текущие обязательства предприятия}}.}$$

Или то же самое подробнее:

$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Денежные средства, их эквиваленты + Краткосрочные финансовые вложения} \over \text{Текущие обязательства предприятия}}. }$$

}$$

$$\style{display:none}{\text{ Формула может загружаться несколько секунд. Если вы так и не увидели формулу, напишите нам. }}$$

Нормативное значение коэффициента абсолютной ликвидности

Финансовое положение компании признается хорошим, когда коэффициент абсолютной ликвидности получается 0,15 и больше. Иными словами не менее 15% краткосрочных обязательств должно быть обеспечено денежными средствами, их эквивалентами, и другими абсолютно ликвидными активами.

Когда значение коэффициента составляет менее 0,01, то положение предприятия, скорее всего, критическое или тяжелое.

Анализ коэффициента абсолютной ликвидности

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Чаще всего рост коэффициента абсолютной ликвидности говорит об улучшении финансового положения предприятия. В такой ситуации оно становится более финансово-устойчивым и платежеспособным. Снижение коэффициента обычно означает противоположное: финансовое положение компании ухудшается.

Иногда снижение коэффициента абсолютной ликвидности может не столько говорить об ухудшении платежеспособности и ликвидности компании, сколько о повышении эффективности использования активов. Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Кроме расчета текущего значения коэффициента полезно провести анализ динамики его изменения. Для этого нужно рассчитать коэффициент абсолютной ликвидности за предыдущие периоды.

При анализе динамики изменения коэффициента можно использовать методы факторного анализа, чтобы выявить основные причины улучшения или ухудшения финансового положения предприятия.

Значение коэффициента абсолютной ликвидности в финансовом анализе

Коэффициент абсолютной ликвидности — один из ключевых показателей, характеризующих финансовое положение компании. Он используется, в том числе, при проведении финансового анализа при банкротстве. Этот коэффициент помогает понять, должен ли директор отвечать своим имуществом по долгам компании-банкрота.

Технические способы завысить значение коэффициента абсолютной ликвидности

Значения коэффициента абсолютной ликвидности будут расти, когда деятельность компании эффективна, прибыль реинвестируются, а в структуре капитала отдается предпочтение более устойчивым пассивам: долгосрочным обязательствам и собственному капиталу. Но технически коэффициент может вырасти и по другим причинам.

Коэффициент абсолютной ликвидности обычно рассчитывается по балансу. Поэтому для его расчета используются остатки денежных средств, их эквивалентов и краткосрочных финансовых вложений на отчетную дату.

Некоторые компании, чтобы улучшить значение коэффициента, переносят платежи с последнего дня отчетного периода на первый день следующего. Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Что еще полезно знать?

Прочитайте нашу статью про финансовую отчетность. Вы узнаете, для чего нужна каждая из форм отчетности, как они связаны между собой, и как на них влияют типовые бизнес-операции (ссылка открывается в новом окне).

Посмотрите нашу статью про коэффициент текущей ликвидности.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда BRP ADVICE.

Коэффициент ликвидности — типы, формулы и примеры коэффициента ликвидности

Когда дело доходит до финансирования, ликвидность является важным аспектом, который следует учитывать. И коэффициент ликвидности является важным инструментом бухгалтерского учета, который используется для определения способности заемщика погашать текущую задолженность. Проще говоря, этот коэффициент отражает, может ли физическое или юридическое лицо погасить краткосрочные взносы без какой-либо внешней финансовой помощи.

Принимая во внимание ликвидные активы, текущие финансовые обязательства анализируются для подтверждения предела безопасности компании.

Виды коэффициентов ликвидности Обладание значительным объемом ликвидных активов дает возможность своевременно погашать краткосрочные финансовые обязательства. Вот доступные типы коэффициентов ликвидности –

Вот доступные типы коэффициентов ликвидности –

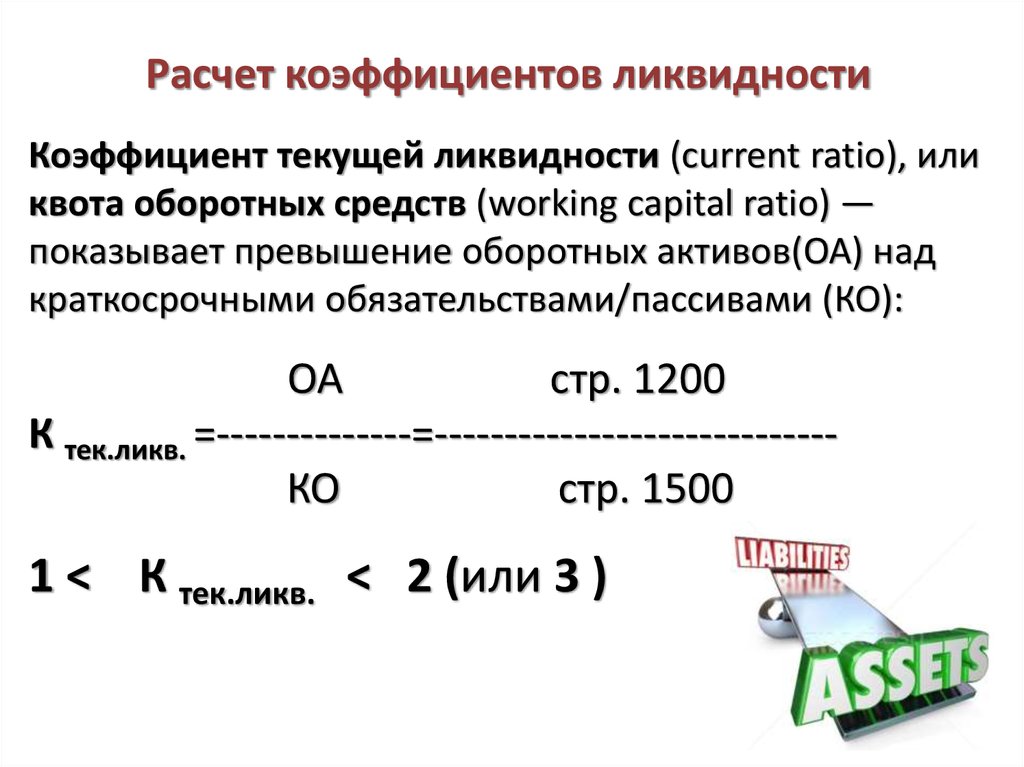

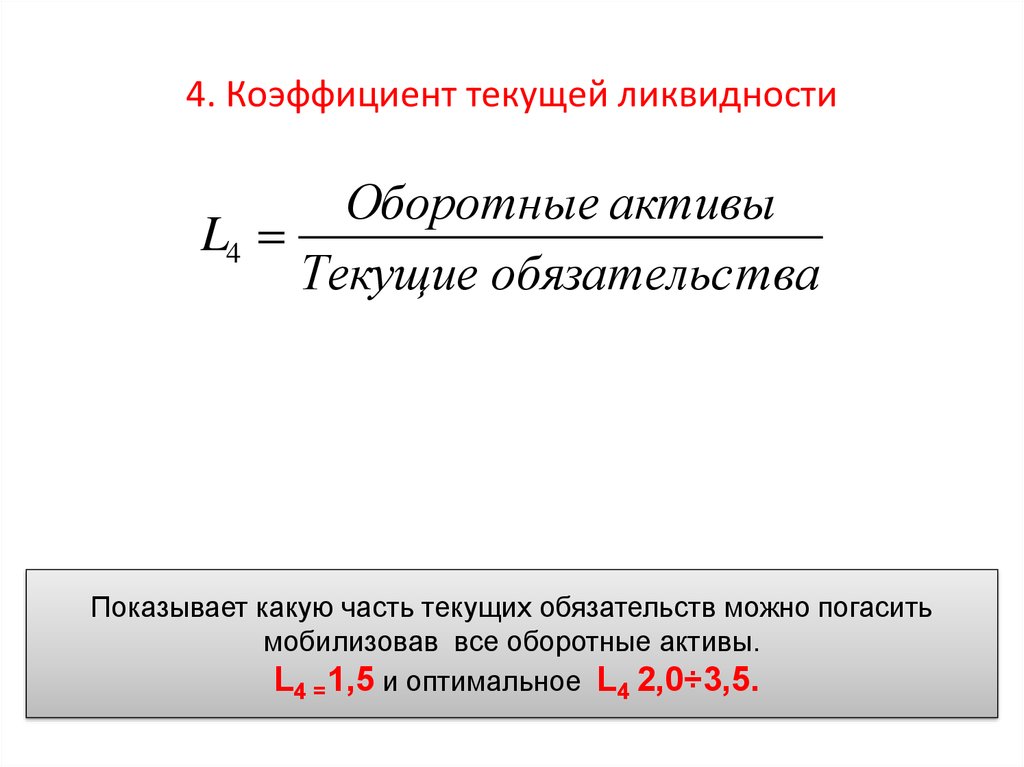

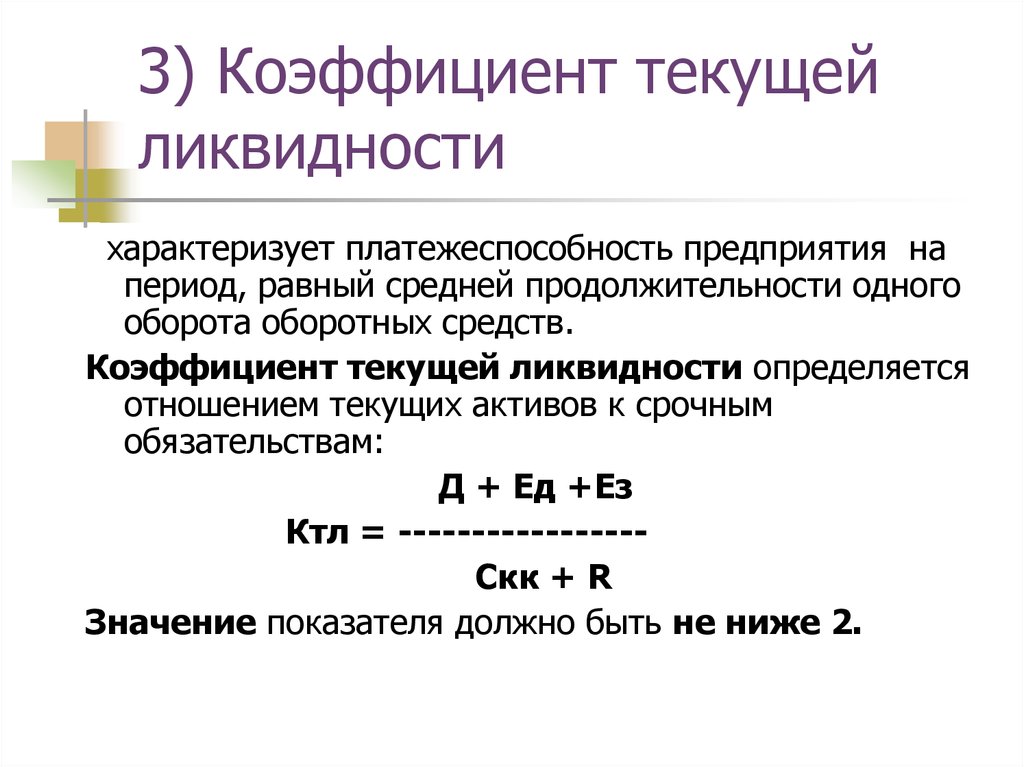

- Коэффициент текущей ликвидности

Коэффициент текущей ликвидности означает финансовую способность компании погасить текущие обязательства за счет оборотных средств. Здесь текущие активы включают денежные средства, запасы, дебиторскую задолженность, предоплаченные расходы, рыночные ценные бумаги, депозиты и т. д. А текущие долги включают краткосрочные кредиты, обязательства по заработной плате, непогашенные расходы, кредиторов, различные другие кредиторские задолженности и т. д.

Формула:

Коэффициент текущей ликвидности = текущие активы / текущие обязательства

Любой коэффициент текущей ликвидности ниже 1 подразумевает отрицательные финансовые результаты для этого бизнеса или физического лица. Коэффициент текущей ликвидности ниже единицы свидетельствует о неспособности человека погасить текущие денежные обязательства своими активами.

Пример коэффициента текущей ликвидности:

| Текущие активы | Краткосрочные обязательства | Коэффициент текущей ликвидности (оборотные активы / текущие обязательства) |

| рупий. 260 крор | рупий. 130 крор | рупий. 260 крор / рупий. 130 крор = 2:1 |

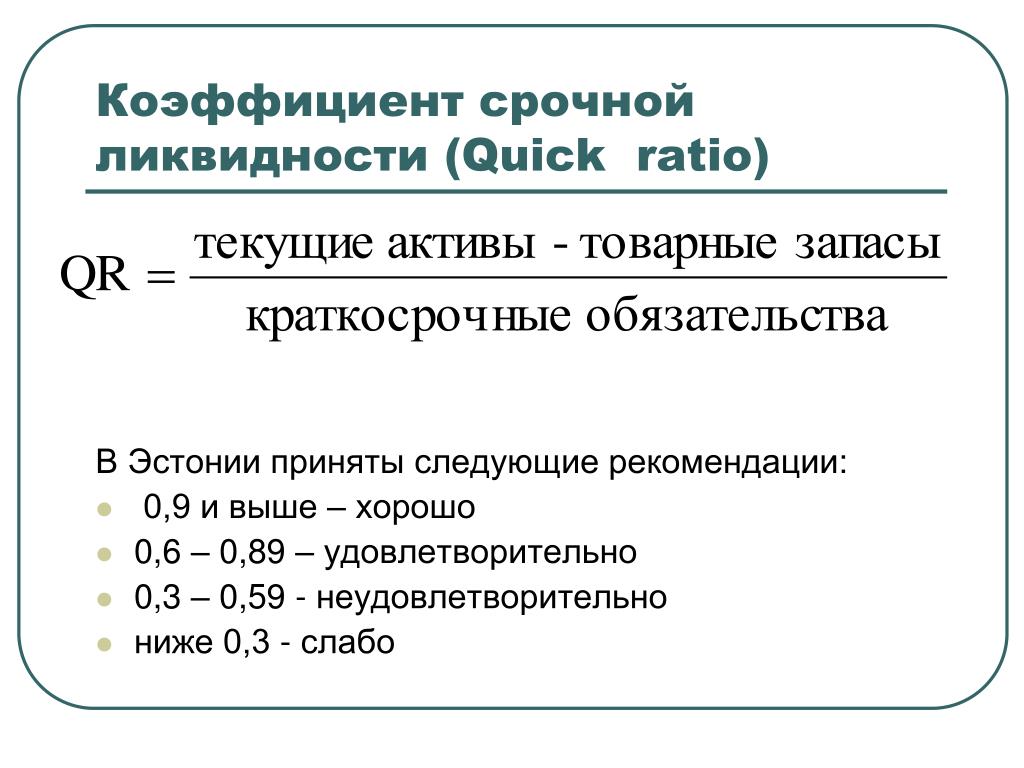

- Быстрое соотношение или Кислотное соотношение

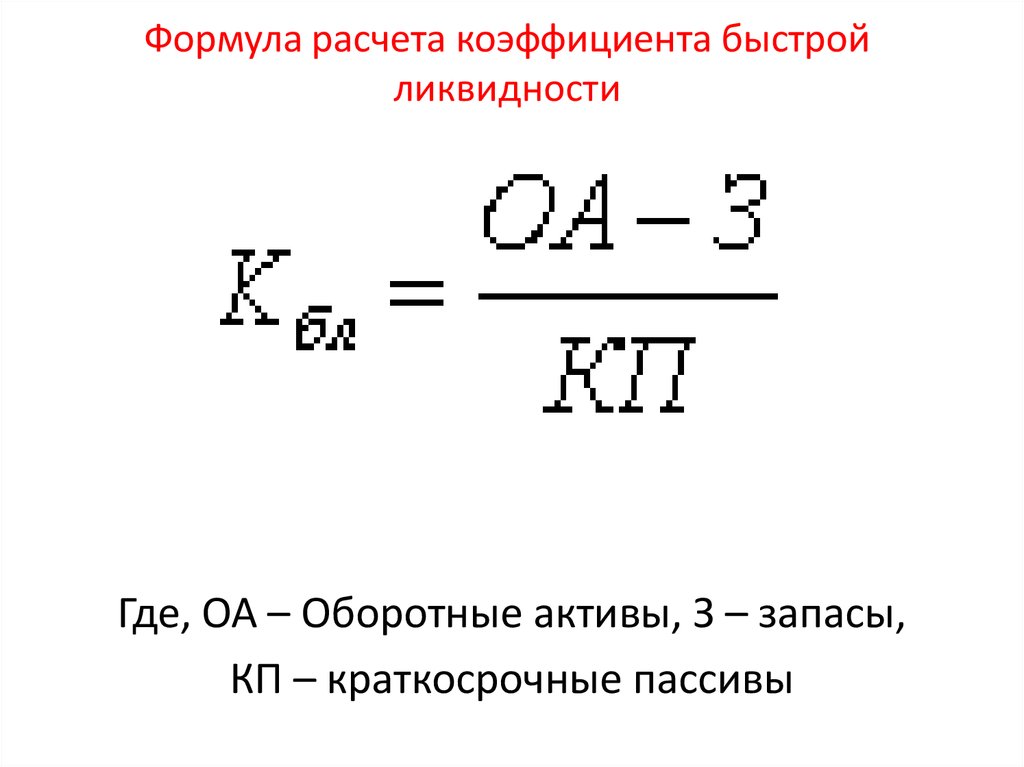

Коэффициент быстрой ликвидности или коэффициент кислотности — это еще один коэффициент ликвидности , который определяет текущую доступную ликвидность компании. При расчете коэффициента быстрой ликвидности учитываются легко конвертируемые (в наличных деньгах) ликвидные ценные бумаги и текущие денежные средства. Следовательно, запасы исключаются, когда речь идет о коэффициенте кислотности.

Формула:

- Коэффициент быстрой ликвидности = (рыночные ценные бумаги + свободные денежные средства и/или их эквиваленты + дебиторская задолженность) / текущие обязательства

- Коэффициент быстрой ликвидности = (оборотные активы – запасы) / текущие обязательства

Коэффициент быстрой ликвидности 1:1 является идеальным и отражает стабильное финансовое положение компании.

Пример коэффициента быстрой ликвидности:

| Сведения об оборотных средствах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. 65 000 | |

| Товарные ценные бумаги | рупий. 15 000 | |

| Дебиторская задолженность | рупий. 35 000 | |

| Инвентарь | рупий. 45 000 | |

| Итого оборотные средства | рупий. 160 000 | |

| Итого текущие обязательства | рупий. 60 000 | |

| Коэффициент текущей ликвидности | Согласно формуле 1 = (65 000 рупий + 15 000 рупий + 35 000 рупий)/ рупий. 60 000 = рупий. 115 000 рупий. 60 000 = 1,91 По формуле 2 = (160 000 рупий – 45 000 рупий)/рупий. = рупий. 115 000 рупий. 60 000 = 1,91 | |

- Денежный коэффициент

Соотношение денежных средств или их эквивалентов измеряет наиболее ликвидные активы компании, такие как денежные средства и их эквиваленты, по отношению ко всем текущим обязательствам заинтересованной компании. Поскольку деньги являются наиболее ликвидной формой активов, этот коэффициент показывает, насколько быстро и до какого предела компания может погасить свои текущие взносы с помощью своих легкодоступных активов.

Формула:

Коэффициент наличности = Денежные средства и их эквиваленты / Краткосрочные обязательства

- Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности сопоставляет ликвидные ценные бумаги, денежные средства и их эквиваленты с текущими обязательствами. Предприятия должны стремиться к абсолютному коэффициенту ликвидности 0,5 или выше.

Формула:

Коэффициент абсолютной ликвидности = (Денежные средства и их эквивалент + ликвидные ценные бумаги)/текущие обязательства

Пример коэффициента абсолютной ликвидности

| Сведения о ликвидных активах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. 1 65 000 | |

| Товарные ценные бумаги | рупий. 75 000 | |

| Дебиторская задолженность | рупий. 90 000 | |

| Инвентарь | рупий. 1 00 000 | |

| Текущие ликвидные активы | рупий. 4 30 000 | |

| Особенности краткосрочных обязательств | Сумма | |

| Кредиторская задолженность | рупий. 90 000 90 000 | |

| Банковский овердрафт | рупий. 80 000 | |

| Непогашенные расходы | рупий. 30 000 | |

| Кредиторы | рупий. 1 00 000 | |

| Итого текущие обязательства | рупий. 3 00 000 | |

| Коэффициент абсолютной ликвидности | (1 65 000 рупий + 75 000 рупий)/рупий. 3 00 000 = рупий. 2 40 000 рупий. 3 00 000 =0,8 | |

- Базовый коэффициент защиты

Базовый коэффициент защиты — это бухгалтерский показатель, который определяет, сколько дней компания может работать на свои денежные расходы без какой-либо внешней финансовой помощи. Его также называют периодом защитного интервала и базовым защитным интервалом.

Формула:

Базовый коэффициент защиты = текущие активы/ежедневные операционные расходы

Оборотные активы = ликвидные ценные бумаги + денежные средства и их эквиваленты + дебиторская задолженность

Ежедневные операционные расходы = (годовые операционные расходы – неденежные расходы)/ 365

Пример базового коэффициента защиты:

| Сведения о ликвидных активах | Сумма в крор | |

| Денежные средства и их эквивалент | рупий. 1 05 000 1 05 000 | |

| Товарные ценные бумаги | рупий. 55 000 | |

| Дебиторская задолженность | рупий. 80 000 | |

| Текущие ликвидные активы | рупий. 2 40 000 | |

| В частности ежедневные операционные расходы | Сумма | |

| Годовые эксплуатационные расходы | рупий. 5 00 000 | |

| Безналичные расходы | рупий. 70 000 | |

| Ежедневные операционные расходы | рупий. 4,30,000/365 = 1178 | |

| Базовый коэффициент защиты | руб. 240000/1178 = 203 | |

- Базовый коэффициент ликвидности

В отличие от всех вышеприведенных коэффициентов, коэффициент базовой ликвидности не связан с финансовым положением компании. Напротив, это индивидуальный финансовый коэффициент, обозначающий временную шкалу того, как долго семья может финансировать свои потребности за счет своих ликвидных активов. Желателен минимум 3 месяца денежного резерва.

Напротив, это индивидуальный финансовый коэффициент, обозначающий временную шкалу того, как долго семья может финансировать свои потребности за счет своих ликвидных активов. Желателен минимум 3 месяца денежного резерва.

Формула:

Базовый коэффициент ликвидности = Денежные активы / ежемесячные расходы

Важность коэффициента ликвидностиКак полезный финансовый показатель, коэффициент ликвидности помогает понять финансовое положение компании.

- Коэффициент ликвидности помогает понять денежное богатство компании. Это также помогает понять краткосрочное финансовое положение. Более высокий коэффициент предполагает стабильность компании. И наоборот, плохое соотношение несет в себе риск денежных убытков.

- Это соотношение дает полное представление об операционной системе заинтересованной компании. Он показывает, насколько эффективно и результативно компания продает свой продукт или услуги, чтобы превратить запасы в денежные средства.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы. - Финансовая устойчивость компании также зависит от ее менеджмента. Следовательно, учитывая этот коэффициент, компания также может оптимизировать эффективность своего управления в соответствии с требованиями потенциальных кредиторов.

- С помощью этого коэффициента руководство компании также может работать над улучшением своих требований к оборотному капиталу.

- Подобно количеству ликвидных активов, качество также играет решающую роль. Этот коэффициент учитывает только сумму текущих активов компании. Таким образом, целесообразно рассматривать другие учетные показатели наряду с коэффициентами ликвидности для анализа ликвидности компании.

- 9Коэффициент ликвидности 0003 включает запасы для расчета ликвидности компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании. - Этот коэффициент также может быть результатом творческого учета, поскольку он включает только информацию балансового отчета. Чтобы понять финансовое положение организации, аналитики должны выйти за рамки данных в балансе, чтобы выполнить анализ.0003 Анализ коэффициента ликвидности .

- В чем разница между платежеспособностью и ликвидностью?

Ликвидность означает деньги, которые покрывают краткосрочные финансовые обязательства компании. Напротив, платежеспособность подразумевает способность организации погасить весь долг, продолжая бизнес-операции. Коэффициент ликвидности является неотъемлемой частью счета платежеспособности компании.

- Каков идеальный коэффициент текущей ликвидности?

Если коэффициент текущей ликвидности больше 1, то он считается идеальным. Более высокий коэффициент текущей ликвидности указывает на лучшую ликвидную позицию компании.

- Что считается SLR?

Государственные ценные бумаги, такие как облигации, денежные средства и золото, считаются активами для поддержания SLR или установленного законом коэффициента ликвидности в соответствии с рекомендациями RBI.

- Какой самый ликвидный актив?

Наличные – самый ликвидный актив в мире. Более высокая сумма денежных средств указывает на более высокий коэффициент ликвидности компании. Это означает, что заинтересованная компания готова выполнить любое краткосрочное финансовое обязательство без какой-либо внешней финансовой поддержки.

Анализ коэффициента: классификация коэффициента ликвидности

20 августа 2014 г. Автор: EduPristine

Автор: EduPristine

Поделись со своей сетью!

В нашем предыдущем сообщении в блоге мы обсуждали анализ отношений. В этом сообщении блога мы объясним классификацию коэффициентов и обсудим коэффициент ликвидности.

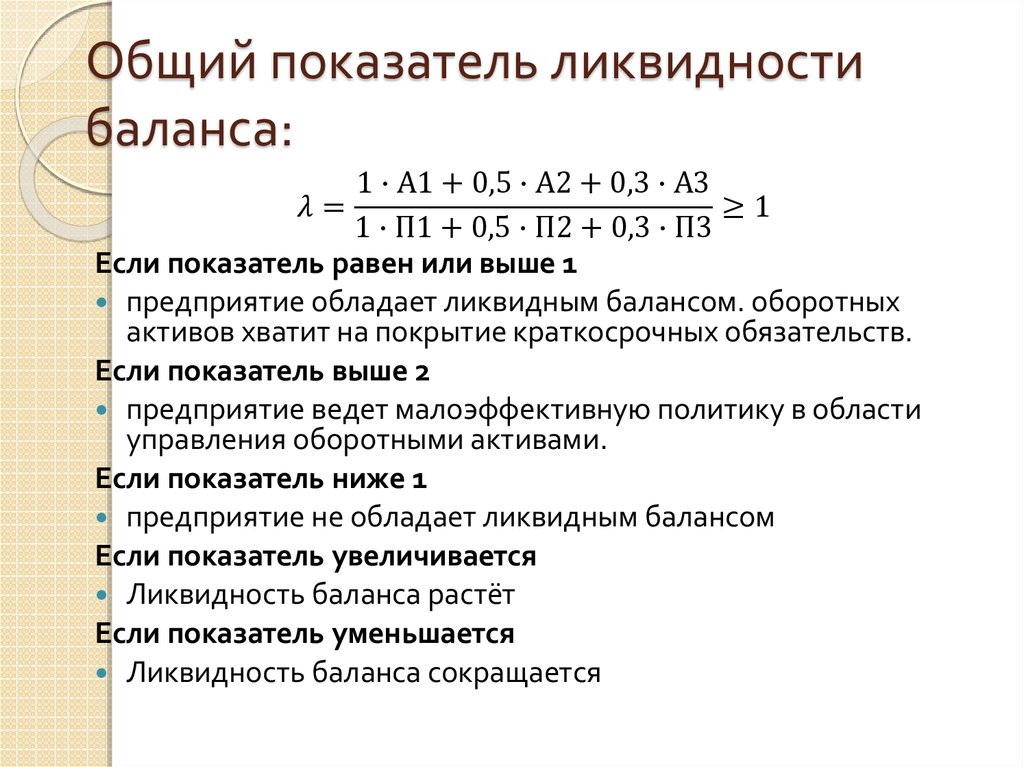

Коэффициенты классифицируются по признаку сторон их использования. Бухгалтерские коэффициенты используются для обозначения финансового положения фирмы. Коэффициенты классифицируются:

На основе баланса

на основе счета прибыли и убытков

На основе смешанного отчета

Выше Коэффициент ликвидности Коэффициент рентабельности Коэффициент оборачиваемости Коэффициент платежеспособности Объем, на который может быть направлена краткосрочная платежеспособность обязательства краткосрочного характера в деньги, для целей как ликвидность. Что касается получения указания на способность фирмы погасить свои текущие обязательства, полезность коэффициентов ликвидности играет важную роль. Отношения между текущими активами и текущими обязательствами устанавливаются Коэффициентами текущей ликвидности. . Он пытается измерить способность фирмы выполнять свои текущие обязательства. Текущие активы и краткосрочные обязательства состоят из двух основных компонентов этого коэффициента. Активы, которые могут быть легко обращены в денежные средства в течение периода времени менее года, можно назвать текущими активами. В то время как, наоборот, текущие обязательства охватывают те обязательства, которые могут быть погашены в течение года. Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства Идеальный коэффициент текущей ликвидности равен 2:1 . Преимущества коэффициента тока: Он измеряет ликвидность фирмы Она представляет собой позицию оборотного капитала фирмы Это представляет ликвидность компании Это представляет собой поле безопасности . говорит нам о краткосрочной платежеспособности фирмы. Недостатки коэффициента текущей ликвидности: Его точность может быть сдерживающей, поскольку относится к разным видам деятельности, в зависимости от варианта факторов Переоценка акций также способствует точности их расчета. Он измеряет ликвидность фирмы на основе количества, а не качества, что производит впечатление грубого метода. Коэффициент кислотности является строгой и тщательной проверкой способности фирмы погасить свои краткосрочные обязательства «по мере их наступления». Быстрые активы и текущие обязательства могут быть связаны с помощью Quick Ratio. Идеальное соотношение Quick Ratio 1:1 считается подходящим. Высокий коэффициент кислотности является точным показателем того, что фирма имеет относительно лучшее финансовое положение и достаточность для своевременного выполнения своих текущих обязательств. Краткое соотношение = жидкий актив (текущие активы — запасные расходы и предоплаченные расходы) / текущие обязательства Преимущества быстрого соотношения: .0002 Сообщает нам позицию ликвидности фирмы Используется для устранения ошибок коэффициента текущей ликвидности Используется как дополнение к коэффициенту текущей ликвидности. Однако, как оборотная сторона, она не выявляет эффективности оптимального управления денежными ресурсами. Его также называют Коэффициенты краткосрочной платежеспособности . Для измерения ликвидности фирмы обычно используются следующие коэффициенты ликвидности:

Однако, как оборотная сторона, она не выявляет эффективности оптимального управления денежными ресурсами. Его также называют Коэффициенты краткосрочной платежеспособности . Для измерения ликвидности фирмы обычно используются следующие коэффициенты ликвидности: 1) Коэффициент текущей ликвидности:

Это яркое свидетельство финансовой устойчивости предприятия. Когда текущие активы удваивают текущие обязательства, это считается удовлетворительным. Более высокое значение коэффициента текущей ликвидности указывает на более ликвидную способность фирмы вовремя погасить свои текущие обязательства.

Это яркое свидетельство финансовой устойчивости предприятия. Когда текущие активы удваивают текущие обязательства, это считается удовлетворительным. Более высокое значение коэффициента текущей ликвидности указывает на более ликвидную способность фирмы вовремя погасить свои текущие обязательства.

2) Коэффициент быстрой ликвидности или коэффициент кислотности:

60 000

60 000 С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы.

С помощью этого коэффициента компания может улучшить производственную систему, спланировать лучшее хранение запасов, чтобы избежать потерь, и подготовить эффективные накладные расходы. Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.

Однако это может привести к просчету из-за завышенной оценки. Более высокие запасы также могут быть причиной меньшего количества продаж. Следовательно, расчет запасов может не обеспечивать реальную ликвидность компании.